Месторасположение и расшифровка стр. 160 (ранее 070) в отчете 6-НДФЛ за отчетные периоды 2022 — 2023 годов

В актуальной редакции формы 6-НДФЛ (в ред. приказа ФНС от 29.09.2022 № ЕД-7-11/881@) строка 160 называется «Сумма налога удержанная» и располагается в разделе 2. Для нее отведено 15 ячеек, как и для большинства суммовых строк данного отчета. В прежней форме, действовавшей до итоговой отчетности за 2021 год, данному показателю предназначалась строка 070 в разделе 1.

Бланк и образец заполнения актуальной формы 6-НДФЛ, действующей с 1 квартала 2023 года и актуальный для полугодия 2023 года, вы можете скачать бесплатно, кликнув по картинке ниже:

Расчет 6-НДФЛ за 2 квартал 2023 года

Скачать

ОБРАТИТЕ ВНИМАНИЕ! До отчетности за 1 квартал 2023 года форма 6-НДФЛ действовала в редакции Приказа от 28.09.2021 № ЕД-7-11/845@. Новая редакция отчета-2023 связана с внесением в Налоговый кодекс РФ новых положений, касающихся уплаты налогов посредством ЕНП.

Порядок заполнения 6-НДФЛ в строке 160 предписывает:

- отражать общую сумму удержанного НДФЛ;

- определять эту сумму нарастающим итогом с начала налогового периода.

В строке 160 нужно указывать общую сумму налога, которую фактически удержали с начала года. При этом следует учитывать, что до 31 декабря 2022 г. даты начисления и удержания налога, а также срок его перечисления совпадали далеко не всегда. Например, до указанной даты налог с зарплаты начислялся последним днем месяца, а удерживался при ее фактической выдаче. В этом случае сумма дохода отражалась в строке 110, но налог с него в строку 160 не попадал, поскольку он удерживался в последующем периоде.

Заполняя отчет в 2022 году, мы действовали следующим образом. Зарплату за июнь 2022 года выплатили 08.07.2022, НДФЛ перечислили 11.07.2022. Налог, который удержали из июньской зарплаты в июле, нужно было отразить в строке 160 не за 2 квартал 2022 года, а за 3 квартал 2022-го. А вот для годового отчета-2022 и декабрьской зарплаты принципы внесения показателей в отчет станут совершенно иными. Если декабрьская зарплата будет выплачена в январе 2023 г., то она автоматически становится доходом 2023 г.

Подробный алгоритм отражения в 6-НДФЛ зарплаты за декабрь, выплаченной в январе, и зарплаты за декабрь, выплаченной в декабре, приводится в КонсультантПлюс. Смотрите разъяснения бесплатно, оформив пробный доступ.

Согласно последним разъяснениям ФНС, в 6-НДФЛ, в т. ч. в разделе 2 (в частности, в строках 110, 140), должны были отражаться только те доходы, которые на дату его представления фактически были выплачены. До этого момента суммы не следовало включать в расчет. В этом случае после оплаты придилось подавать уточненку. Данное правило работало только для внутригодовых расчетов.

Как отражать показатели в строке 160 в расчете 6-НДФЛ в 2023 году

С 1 января 2023 года правила начисления и удержания и перечисления НДФЛ в бюджет изменились. Работодатели теперь удерживают налог при каждой выплате зарплаты: и аванса, и окончательного расчета, а также больничных, отпускных, материальной помощи. Таким образом, не зависимо от вида выплаты выдавать ее на руки физлицу работодатель может только за минусом НДФЛ, не забывая при этом применять к доходам положенные вычеты. От одного отчетного периода к следующему суммы в строке 160 будут отражаться нарастающим итогом.

Сроки уплаты НДФЛ конкретизированы единой датой — 28 числом, месяц при этом будет зависеть от периода удержания. Если удержание будет происходить с 1 января по 22 января, то налог подлежит перечислению в срок до 28 января, в 2023 году — до 30 января с учетом переноса. Если период приходится на 23 января по 22 февраля, то перечисление должно состояться не позднее 28 февраля. Если на 23 февраля по 22 марта — то не позднее 28 марта.

Нюанс 1: округление налога для записи в строке 160 (ранее 070)

Строка 160 заполняется в полных рублях и не содержит ячеек для записи получившихся при расчете налога копеек (как это предусмотрено для некоторых других строк: 110, 130 и др.). Данное обстоятельство объясняется требованиями п. 6 ст. 52 НК РФ, предписывающего округлять НДФЛ при расчете до полных рублей с соблюдением правила: отбрасывать копейки можно только в 1 случае: если их значение меньше 50.

Образец заполнения 6-НДФЛ за полугодие 2023 год вы можете скачать в КонсультантПлюс, бесплатно получив пробный доступ к системе:

Скачать бесплатно в КонсультантПлюс

Подробнее о процедуре начисления НДФЛ читайте в статьях:

- «Расчет НДФЛ (подоходного налога): порядок и формула»;

- «Начислен НДФЛ (бухгалтерская проводка)».

Нюанс 2: когда сумма НДФЛ по строке 160 (ранее 070) равна налогу по строке 140 (ранее 040)

До конца 2022 г. данные, отражаемые в строке 160 6-НДФЛ и строке 140 (НДФЛ рассчитанный, ранее строка 040), совпадали крайне редко, поскольку основную часть выплат на предприятии все-таки составляет зарплата, а она начисляется последним днем месяца (в т. ч. месяца, завершающего отчетный период), а выплачивается обычно в следующем месяце (который для месяца начисления, завершившего отчетный период, попадет уже в следующий квартал). К примеру, отчет 6-НДФЛ за 1 квартал 2022 г. в строке 140 содержал данные об НДФЛ с зарплаты, начисленной за март. В строку же 160 рассчитанный с нее налог входил только в момент выплаты зарплаты. Для мартовского заработка это событие обычно происходило уже в следующем месяце — апреле. Для 6-НДФЛ это уже другой отчетный период.

С 2023 года поскольку НДФЛ удерживается при каждой выплате, то и попадать в расчет 6-НДФЛ он будет также при каждой выплате. Разберем на примере.

Пример:

ООО «Ромашка» всю декабрьскую зарплату выплатила в декабре 2022 г. Сроки выплаты аванса на предприятии установлены на 20 число текущего месяца, окончательного расчета — на 5 число следующего месяца. С учетом новых правил в расчет за 1 квартал 2023 года в строку 140 попадет налог с зарплаты, которая выдана в период с 1 января по 31 марта. То есть это будет сумма НДФЛ, удержанная с аванса за январь, февраль, март, а также окончательного расчета за январь и за февраль. Эта же сумма налога пойдет в строку 160. Разъяснения по данному вопросу были даны ФНС в письме от 6 марта 2023 года № ЗГ-3-11/3160@.

То есть показатели строк 140 и 160 в 2023 году по доходам в виде зарплаты будут совпадать. Расхождение возможно, например, если доход будет выплачен в натуральной форме. В этом случае НДФЛ с него в строку 140 попадет, а в строку 160 может не попасть, если не было других выплат в пользу физлица.

Такой подход подтвердила ФНС в письме от 11.04.2023 N БС-4-11/4420@. В строки раздела 2, в т.ч. 140 и 160, должны попадать суммы с начала года и за весь период (квартал, полугодие, 9 месяцев, год). Таким образом, если налог по правилам 2023 года рссчитывается и удерживается при каждой выплате (если это возможно), то и в 6-НДФЛ такие данные попадают в идентичной сумме в обе строки.

О том, как с 2023 года изменились сроки удержания и уплаты НДФЛ, а также сроки представления отчета 6-НДФЛ, читайте в нашем материале.

Нюанс 3: взаимосвязь строк 160 (ранее 070) и 170 (ранее 080) отчета 6-НДФЛ

Если в течение года налоговому агенту не удалось удержать начисленный НДФЛ из выплаченных физлицу доходов, то для такого налога вместо строки 160 (ранее 070) в отчете 6-НДФЛ будет задействована строка 170 (ранее 080), предназначенная для отражения не удержанного налоговым агентом НДФЛ.

Неспособность налогового агента удержать НДФЛ из доходов физических лиц может возникнуть, например, в следующих случаях:

- Работник получил от фирмы доход в натуральной форме, а затем уволился. При этом увольнительной суммы оказалось недостаточно для удержания НДФЛ от стоимости натурального дохода.

- Бывшим работникам — пенсионерам выданы подарки к юбилею (стоимостью, превышающей 4 000 руб.). При этом иные денежные доходы не выплачивались.

- Сотрудник компании получил беспроцентный заем, но находится в длительном отпуске без сохранения зарплаты. При этом он ежемесячно получает доход от экономии на процентах (материальную выгоду), удержать с которой НДФЛ работодатель не в силах ввиду отсутствия выплачиваемых работнику доходов.

Важно! В 2021 — 2023 годах материальная выгода освобождена от НДФЛ. Подробности мы рассказывали здесь.

О том, как отразить в расчете 6-НДФЛ премии, подарки, отпускные и др. различные выплаты, смотрите в Готовом решении от КонсультантПлюс. Пробный онлайн доступ к справочно-правовой системе получите бесплатно прямо сейчас.

Итоги

Строка 160 в новом 6-НДФЛ находится в разделе 2 (ранее это была строка 070 раздела 1) и используется для отражения общей суммы фактически удержанного за отчетный период НДФЛ. Если в течение года удержать НДФЛ из выплаченного физлицам дохода не удалось, то сумма налога, относящаяся к такому доходу, вместо строки 160 попадет в строку 170.

С 1 января 2023 года произошло огромное количество изменений в части уплаты и удержания НДФЛ. Все они связаны с переходом на уплату налоговых обязательств посредством единого налогового платежа. Что это такое, как нужно формировать платежки по нему и как налоговики теперь взыскивают недоимки по налогам — обо всем этом можно узнать из нашей специальной подборки «Единый налоговый платеж — 2023».

Согласно Приказу ФНС РФ от 15.10.2020 N ЕД-7-11/753@ отчет 6-НДФЛ состоит из разделов:

- Титульный лист. Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом.

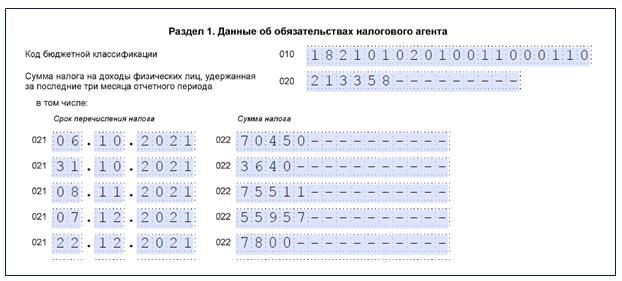

- Раздел 1. Данные об обязательствах налогового агента.

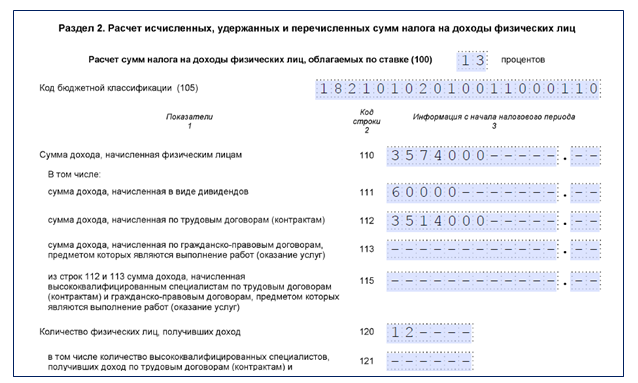

- Раздел 2. Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц.

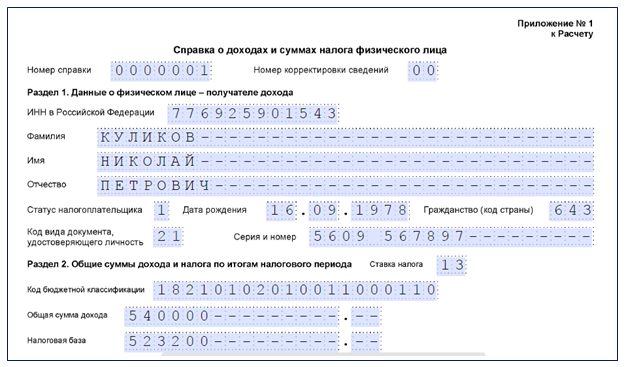

- Справка о доходах и суммах налога физического лица (заполняется в конце года по каждому сотруднику отдельно).

- Нужно ли сдавать пустой отчет 6-НДФЛ

- Нарастающим итогом или за 3 месяца

- Как заполняется Раздел 1

- Где посмотреть данные, которые попадают в Раздел 1

- Как заполняется строка 160 в Разделе 2

- Как заполняется строка 190 в Разделе 2

Нужно ли сдавать пустой отчет 6-НДФЛ

Если компания в отчетном периоде не выплачивала зарплату, не производила выплат физлицам и не удерживала НДФЛ, то сдавать отчет 6-НДФЛ она не обязана, поскольку не является налоговым агентом.

Но, поскольку за непредставление отчета возможен штраф и блокировка счета, то для подстраховки мы рекомендуем таким компаниям предоставлять в ИФНС пустой отчет 6-НДФЛ либо письмо в произвольной форме о причинах непредоставления отчета (не велась деятельность, не начислялась зарплата и т.п.). При создании отчета убедитесь, что титульный лист заполнен, а в Разделах 1 и 2 везде указаны нули — поля автоматически заполняются данными из сервиса.

Нарастающим итогом или за 3 месяца

Согласно Приказу ФНС РФ от 15.10.2020 N ЕД-7-11/753@:

- Раздел 1 заполняется только за 3 последних месяца отчетного периода;

- Раздел 2 заполняется нарастающим итогом с начала года;

- справка о доходах и суммах налога физического лица заполняется нарастающим итогом с начала года.

Если в трех последних месяцах отчетного периода не было выплат по сотрудникам, то Раздел 1 должен быть пустым.

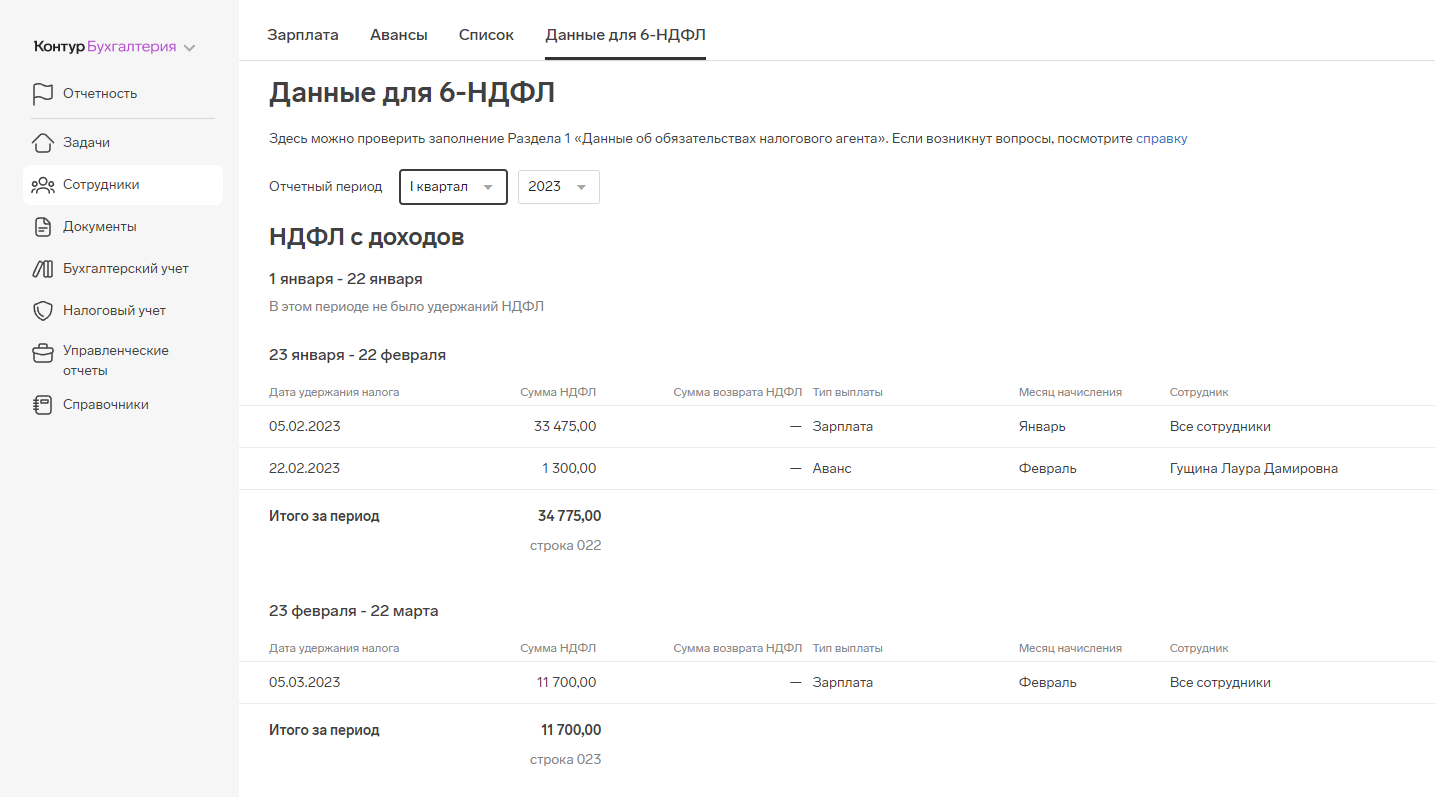

Как заполняется Раздел 1

Раздел 1 заполняется за 3 последних месяца отчетного периода. В Разделе указывается:

строка 020 — общая сумма удержанного налога по всем сотрудникам за все три месяца;

строки 021 — даты, не позднее которых должен быть перечислен налог за месяц;

строки 022 — суммы налога по всем сотрудникам, перечисленные за месяц.

Значение в строке 020 должно быть равно сумме значений строк 022.

Если в отчетном периоде был возврат НДФЛ сотрудникам, то дополнительно заполняются поля:

строка 030 — общая сумма возвращенного налога по всем сотрудникам за все три месяца;

строки 031 — даты, не позднее которых должен быть перечислен возврат налога за месяц;

строки 032 — суммы возврата налога по всем сотрудникам, перечисленные за месяц.

Значение в строке 030 должно быть равно сумме значений строк 032.

Все данные в Разделе заполняются автоматически. Ниже в таблице подробно описано, как сервис рассчитывает сроки перечисления и суммы налога. Проверьте данные и при необходимости отредактируйте прямо в отчете.

Если сумма налога по зарплате попала в сумму возвращенного налога (строка 032), то, возможно, у кого-то из сотрудников НДФЛ с межрасчетных выплат получился больше, чем с общего дохода за месяц (за счет вычетов). В этом случае можно вручную отредактировать НДФЛ с межрасчетных выплат в карточке сотрудника или в самом отчете 6-НДФЛ, так, чтобы итоговый НДФЛ с зарплаты был больше или равен нулю.

Если дата удержания налога (она же дата выплаты дохода, с которого удержан этот налог) не входит в последние 3 месяца отчетного периода, эта строка не будет включена в Раздел 1 и в строку 160 второго Раздела (согласно порядку заполнения, утвержденному Приказом ФНС РФ от 15.10.2020 N ЕД-7-11/753@).

Как сервис рассчитывает сроки перечисления и суммы налога

Срок перечисления налога (строка 021) сумма удержанного налога (строка 022) рассчитываются в зависимости от типа дохода и даты его выплаты:

| Тип дохода | Дата выплаты дохода | Сумма дохода | Срок перечисления налога (строка 021) | Сумма удержанного налога (строка 022) |

| Отпускные, выплаченные в межрасчетный период | Дата выплаты отпускных | Сумма выплаты |

Последний день месяца, в котором дата выплаты дохода. Если последний день месяца считается выходным, то следующий рабочий день. |

Рассчитывается по формуле: Д * С, где:

|

| По договору подряда, выплаченная в межрасчетный период | Дата выплаты по договору подряда | Сумма, начисленная по договору | Следующий рабочий день после даты выплаты дохода |

Рассчитывается по формуле: Д * С, где:

|

| Расчет при увольнении, выплаченные в межрасчетный период | Дата увольнения |

Рассчитывается по формуле: Д − М, где:

|

Следующий рабочий день после даты выплаты дохода |

Рассчитывается по формуле: Н1 − Н2, где:

|

| Материальная помощь, выплаченная в межрасчетный период | Дата выплаты материальной помощи | Сумма выплаты | Следующий рабочий день после даты выплаты дохода |

Рассчитывается по формуле: (Д − В) * С, где:

|

| Дивиденды, выплаченные в межрасчетный период | Дата выплаты дивидендов | Сумма выплаты | Следующий рабочий день после даты выплаты дохода | Сумма налога с дивидендов |

| Начисление для НДФЛ, выплаченные в межрасчетный период | Дата выплаты начислений | Сумма выплаты | Следующий рабочий день после даты выплаты дохода |

Рассчитывается по формуле: Д * С, где:

|

| Зарплата по всем сотрудникам за месяц | День выплаты зарплаты |

Рассчитывается по формуле: ОД − СН, где:

|

Следующий рабочий день после даты выплаты дохода |

Рассчитывается по формуле: ОН1 − ОН2, где:

|

| Дивиденды, выплаченные в зарплату по всем сотрудникам | День выплаты зарплаты |

Рассчитывается по формуле: СД1 − СД2, где:

|

Следующий рабочий день после даты выплаты дохода |

Рассчитывается по формуле: ОН1 − ОН2, где:

|

Где посмотреть данные, которые попадают в Раздел 1

В сервисе есть расшифровка расчета данных для Раздела 1: вкладка «Сотрудники» → «Данные для 6-НДФЛ».

Выберите отчетный период и, если есть обособленные подразделения, выберите подразделение, за которое сдаете 6-НДФЛ. В таблице отобразятся данные, которые попадут в Раздел 1 отчета 6-НДФЛ.

Как заполняется строка 160 в Разделе 2

В сервисе строка 160 (Сумма налога удержанная) заполняется автоматически. В ней указывается весь НДФЛ, удержанный в течение отчетного периода.

Значение в строке рассчитывается так: С − Н + НД, где:

- С — сумма исчисленного налога за все месяцы отчетного периода (строка 140);

- Н — налог с зарплаты за последний месяц отчетного периода, со сроком уплаты в следующем периоде;

- НД — налог с зарплаты за декабрь прошлого года, если он удержан в январе текущего года.

Основания: разъясняющие письма по заполнению формы расчета за предыдущие периоды по 2020 год (в предыдущих периодах это строка 070 (Сумма налога удержанная), письмо ФНС от 16.05.2016 N БС-4-11/8609, письмо ИФНС от 01.08.2016 № БС-4-11/13984@.

Как заполняется строка 190 в Разделе 2

В сервисе строка 190 автоматически не заполняется, пересчеты за текущий отчетный период учитываются в строке 160. В строке 190 нужно вручную указать значение, если был возврат налога за прошлые годы.

Добавить в «Нужное»

Строка 160 в 6-НДФЛ в 2023 году: как заполнить

В обязанности налоговых агентов по НДФЛ входит представление расчета по форме 6-НДФЛ (утв. Приказом ФНС России от 15.10.2020 N ЕД-7-11/753@). И некоторые бухгалтеры не знают, как заполнить ту или иную строку этого расчета. К примеру, затруднение вызывает заполнение строки 160 6-НДФЛ. Как заполнить строку 160, мы расскажем в нашей консультации.

Строка 160 раздела 2 расчета 6-НДФЛ называется «Сумма налога удержанная». Соответственно, в этой строке нужно отразить сумму НДФЛ, фактически удержанную из выплат работникам/иным физлицам нарастающим итогом с начала календарного года (п. 4.3 Порядка заполнения 6-НДФЛ, утв. Приказом ФНС России от 15.10.2020 N ЕД-7-11/753@).

За какой период нужно отразить сумму удержанного НДФЛ по итогам отчетных (налогового) периодов, покажем в таблице.

| Период, за который представляется 6-НДФЛ | Период, в котором удержан НДФЛ, попадающий в расчет |

|---|---|

| I квартал | С 1 января по 31 марта отчетного года |

| I полугодие | С 1 января по 30 июня отчетного года |

| 9 месяцев | С 1 января по 30 сентября отчетного года |

| год | С 1 января по 31 декабря отчетного года |

Строка 160 в новой форме 6-НДФЛ

Начиная с отчета за I квартал 2023 г. налоговым агентом нужно применять обновленную форму 6-НДФЛ (в ред. Приказа ФНС России от 29.09.2022 N ЕД-7-11/881@). Да, расчет 6-НДФЛ претерпел определенные изменения, но раздела 2 эти изменения не коснулись. То есть так же, как и прежде, по строке 160 нужно будет указывать сумму НДФЛ, фактически удержанную из выплат работникам/иным физлицам нарастающим итогом с начала календарного года. Например, в отчет за 1 квартал 2023 г. в эту строку попадет сумма НДФЛ, удержанного за период с 01.01.2023 по 31.03.2023 включительно.

![]() Форум для бухгалтера:

Форум для бухгалтера:

Форму 6-НДФЛ за 2021 год нужно оформлять по обновленным правилам и на измененном бланке. Как заполнить годовой расчет, какие дополнительные сведения в него включить, когда и куда представить, узнайте из нашего материала. Здесь же вы найдете готовый образец 6-НДФЛ за 2021 год.

Новшества-2022: три подсказки по 6-НДФЛ

Подсказка 1. 6-НДФЛ за 2021 год нужно представить на обновленном бланке и по дополненным правилам (Приказ ФНС России от 15.10.2020 № ЕД-7-11/753@ в ред. от 28.09.2021).

О том, какие изменения внесли в бланк и порядок заполнения 6-НДФЛ, рассказываем в материале «Новая форма 6-НДФЛ с 2022 года».

Подсказка 2. В составе 6-НДФЛ за 2021 год впервые нужно представить сведения о доходах физических лиц (Федеральный закон от 29.09.2019 № 325-ФЗ). Образец заполнения сведений о доходах физлиц вы найдете в этом материале.

Подсказка 3. При оформлении 6-НДФЛ за 2021 год нужно использовать обновленные коды видов доходов и вычетов (Приказ ФНС от 10.09.2015 № ММВ-7-11/387@ в ред. от 28.09.2021). Обновленные перечни кодов видов доходов и вычетов можно скачать на нашем сайте — в материале «Коды доходов и вычетов по НДФЛ в 2022 году».

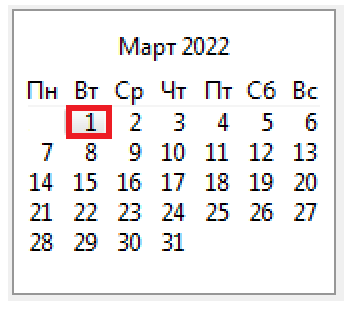

Срок сдачи 6-НДФЛ за 2021 год

По общему правилу 6-НДФЛ за год нужно представить в ИФНС не позднее 1 марта года, следующего за истекшим налоговым периодом (п. 2 ст. 230 НК РФ).

6-НДФЛ за 2021 год нужно сдать не позднее 01.03.2022.

Это рабочий день, поэтому никаких переносов этой отчетной даты не будет.

За опоздание с представлением 6-НДФЛ могут оштрафовать на 1 000 руб. за каждый полный и неполный месяц со дня, установленного для подачи этого отчета, и до дня, когда он был сдан (п. 1.2 ст. 126 НК РФ). Работника, ответственного за представление 6-НДФЛ могут наказать административным штрафом от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Кроме того, налоговики имеют право заблокировать банковские счета, если 6-НДФЛ не будет представлен в течение 20 рабочих дней по истечении установленного срока (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

Кто должен сдать 6-НДФЛ за 2021 год

Обязанность по представлению 6-НДФЛ лежит на налоговых агентах ─ компаниях и ИП, которые начисляют и выплачивают сотрудникам и другим физлицам доходы, с которых нужно перечислять налог в бюджет (п. 2 ст. 230 НК РФ).

Если такие доходы в отчетном периоде не выплачивались и/или у вас нет работников, представлять нулевой 6-НДФЛ не требуется. Просто нужно сообщить налоговикам о том, что вы не собираетесь сдавать 6-НДФЛ, чтобы избежать штрафов и блокировки счетов (п. 3.2 ст. 76, п. 1.2 ст. 126 НК РФ, Письмо ФНС от 01.08.2016 № БС-4-11/13984@).

Способ подачи 6-НДФЛ

Как представлять 6-НДФЛ: на бумаге или в электронной форме, зависит от того, сколько физлиц в отчетном периоде получали от вас облагаемые НДФЛ доходы (п. 2 ст. 230 НК РФ).

Если при численности 11 и более физлиц вы сдадите бумажный 6-НДФЛ вместо электронного, штраф составит 200 руб. (ст. 119.1 НК РФ).

Куда представить 6-НДФЛ за 2021 год

|

Кто сдает 6-НДФЛ |

Куда сдает |

| Компания | В ИФНС по месту нахождения (учета) (п. 2 ст. 230 НК РФ) |

| ИП | В ИФНС по месту жительства (п. 1 ст. 83 НК РФ) |

| Обособленное подразделение | В ИФНС по месту учета ОП в отношении доходов (п. 2 ст. 230 НК РФ):

|

| Несколько обособленных подразделений | 6-НДФЛ за работников ОП можно представить (п. 2 ст. 230 НК РФ):

О выбранном ОП нужно сообщить в ИФНС того подразделения, через которое планируется сдача 6-НДФЛ, не позднее первого рабочего дня налогового периода (п. 7 ст. 6.1, п. 2 ст. 230 НК РФ). Форма уведомления утверждена Приказом ФНС от 06.12.2019 № ММВ-7-11/622@ |

Как заполнить 6-НДФЛ

6-НДФЛ за 2021 год следует заполнить в соответствии с Порядком, утв. Приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

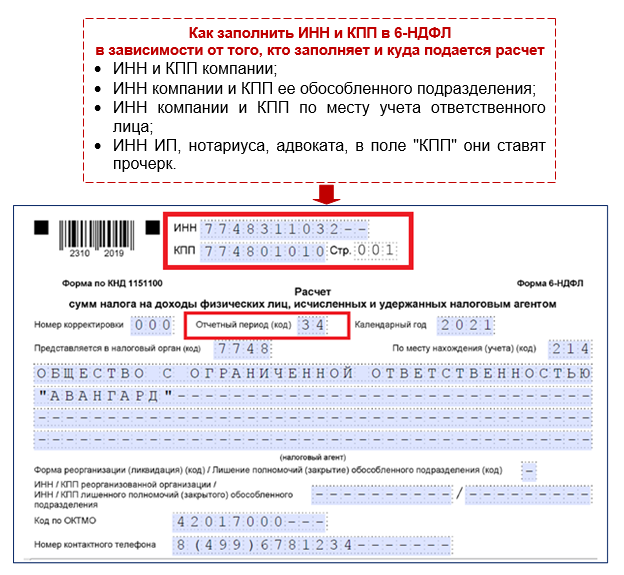

Заполнение титульного листа

При заполнении титульного листа 6-НДФЛ за 2021 год обратите внимание на появление новых кодов для поля «Отчетный период (код)» — проставьте обычный код «34», если сдаете годовой отчет и продолжаете свою деятельность. Но если ИП или глава КФХ сдают расчет за 2021 год в последний раз в связи со снятием с учета, они проставляют новый код «86» (п. 1.2 и п. 2 Приказа ФНС от 28.09.2021 № ЕД-7-11/845@).

Остальные поля титульного листа заполните в прежнем порядке:

|

Поле титульного листа |

Порядок заполнения |

| ИНН, КПП | ИНН и КПП возьмите из документов о постановке на учет в налоговом органе (например, из свидетельства о постановке на учет в налоговом органе) |

| Номер корректировки | В первичном расчете 6-НДФЛ укажите «0–», в уточненном – номер корректировки «1–», «2–» и т. д. |

| Отчетный период (код) | Для расчета за 2021 год проставьте «34» |

| Календарный год | Укажите «2021» |

| Представляется в налоговый орган (код) | Проставьте четырехзначный код налогового органа, в который сдаете годовой расчет |

| По месту нахождения (учета) (код) | Укажите код места представления расчета:

|

| Налоговый агент | Отражается наименование в соответствии с учредительными документами, а ИП, адвокаты, нотариусы — из паспорта:

|

| ИНН/КПП реорганизованной организации/ИНН/КПП лишенного полномочий (закрытого) обособленного подразделения | Заполните это поле, если расчет подается за закрытое обособленное подразделение или расчет представляет правопреемник за реорганизованное лицо.

В остальных ситуациях в этом поле ставятся прочерки |

| Код по ОКТМО | Укажите код по ОКТМО муниципального образования, на территории которого находится:

|

| Номер контактного телефона | Проставьте телефонный код города и номер, по которому налоговый орган с вами сможет связаться |

| Расчет составлен … | В первой графе укажите количество страниц расчета 6-НДФЛ за 2021 год.

Если расчет сдает/подписывает представитель, во второй графе укажите количество листов документа, который подтверждает его полномочия |

| Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю | Проставьте:

|

| Фамилия, имя, отчество полностью | Укажите:

|

| Наименование организации – представителя налогового агента | Отразите наименование компании-представителя, если расчет подает представитель-юрлицо |

| Подпись, дата | Проставьте подпись, число, месяц, год подписания расчета |

| Наименование и реквизиты документа, подтверждающего полномочия представителя | Заполните в случае представления 6-НДФЛ представителем |

Заполнение Раздела 1 «Данные об обязательствах налогового агента

В Разделе 1 расчета 6-НДФЛ за 2021 год отразите налог, удержанный в последние 3 месяца отчетного года — в октябре, ноябре и декабре 2021 года, сроки его перечисления, а также налог, возвращенный за эти 3 месяца, и даты возврата. Этот раздел отдельно заполните для доходов физлиц, облагаемых по прогрессивной ставке.

Как заполнить строки Раздела 1:

|

Поле Раздела 1 |

Порядок заполнения |

| 010

Код бюджетной классификации |

Укажите КБК для НДФЛ.

К примеру, КБК 182 1 01 02080 01 1000 110 для НДФЛ в части суммы, превышающей 650 тыс. руб., относящейся к части налоговой базы, превышающей 5 млн руб. |

| 020

Сумма налога, удержанного за последние 3 месяца отчетного периода |

Отразите общий по всем физлицам НДФЛ, удержанный за последние 3 месяца отчетного периода (октябрь, ноябрь и декабрь 2021) |

| 021

Срок перечисления налога |

Укажите дату, не позднее которой должен быть перечислен удержанный налог.

В большинстве случаев это рабочий день, следующий за днем выплаты дохода (п. 6 ст. 6.1, п. 6 ст. 226, п. 9 ст. 226.1 НК РФ, письма ФНС от 17.09.2021 № БС-4-11/13297@, от 01.12.2020 № БС-4-11/19702@) |

| 022

Сумма налога |

Проставьте удержанный НДФЛ, срок перечисление которого приходится на дату, указанную в поле 021.

Сумма значений всех полей 022 должна соответствовать значению поля 020 |

| 030

Сумма налога, возвращенная в последние три месяца отчетного периода |

Укажите общий НДФЛ, возвращенный налоговым агентом физлицам в октябре, ноябре и декабре 2021 года |

| 031

Дата возврата налога |

Укажите дату возврата налога |

| 032

Сумма налога |

Проставьте сумму налога, возвращенного в дату, указанную в поле 031.

Сумма значений всех полей 032 должна соответствовать значению поля 030 |

Заполнение Раздела 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц»

В Разделе 2 расчета 6-НДФЛ за 2021 год покажите обобщенные по всем физлицам сведения о начисленных доходах, вычетах и НДФЛ за весь 2021 год. Для разных ставок налога заполните отдельный Раздел 2 (Письмо ФНС от 06.04.2021 № БС-4-11/4577@).

Если НДФЛ, рассчитанный по ставке 13%, перечисляется на один КБК 182 1 01 02010 01 1000 110, соответствующие доходы отразите в одном разделе 6-НДФЛ вне зависимости от того, какими пунктами ст. 224 НК РФ данная ставка предусмотрена (Письмо ФНС от 06.04.2021 № БС-4-11/4577@).

Построчное заполнение Раздела 2:

|

Поле Раздела 2 |

Порядок заполнения |

| 100

Расчет суммы налога, облагаемой по ставке |

Укажите ставку НДФЛ, с применением которой исчислен налог (например, «13») |

| 105

Код бюджетной классификации |

Проставьте КБК по НДФЛ (например, 182 1 01 02080 01 1000 110 для НДФЛ с суммы, превышающей 650 тыс. руб., относящейся к части налоговой базы, превышающей 5 млн руб.) |

| 110

Сумма дохода, начисленная физическим лицам |

Отразите общий доход по всем физлицам, облагаемую ставкой, указанной в поле 100.

Включите в эту сумму те доходы, дата фактического получения которых приходится на 2021 год. К примеру, зарплату, начисленную за декабрь 2021, выплачиваемую в январе 2022, нужно отражать в 6-НДФЛ за 2021 год (п. 1 и п. 2 ст. 223 НК РФ). Существует и иной подход: в 6-НДФЛ отражаются доходы, начисленные и фактически выплаченные физлицам (полученные ими) на дату представления расчета (Письмо ФНС от 13.09.2021 № БС-4-11/12938@). Если вы планируете представить 6-НДФЛ до выплаты доходов за отчетный период, рекомендуем уточнить в вашей ИФНС, нужно ли отражать в нем невыплаченные доходы, а также соответствующий налог и вычеты |

| Поля 111-113

По видам доходов |

Укажите обобщенные суммы начисленных доходов по их видам.

Обратите внимание, что к доходам по трудовым договорам, отражаемым в поле 112, относятся в том числе выплаты, имеющие социальный характер, компенсации за неиспользованные отпуска, премии и др. (Письмо ФНС от 06.04.2021 № БС-4-11/4577@) |

| 120

Количество физических лиц, получивших доход |

Проставьте количество физлиц, получивших от вас облагаемый НДФЛ доход в 2021 году.

При этом уволенный и принятый снова один и тот же сотрудник в течение года, учитывается единожды |

| 121

В том числе количество ВКС |

Отдельно укажите общее количество высококвалифицированных специалистов (ВКС), которым в 2021 году начислен доход по трудовым договорам и/или договорам ГПХ (Приказ ФНС от 28.09.2021 № ЕД-7-11/845@) |

| 130

Сумма вычетов |

Укажите сумму вычетов (обобщенную по всем физлицам за 2021 год), уменьшающих налогооблагаемый доход |

| 140

Сумма налога исчисленная |

Проставьте обобщенный по всем физлицам исчисленный налог за 2021 год |

| 141-142

По видам доходов |

Отразите НДФЛ за 2021 год по всем физлицам, исчисленный отдельно:

|

| 150

Сумма фиксированного авансового платежа |

Укажите обобщенную по всем физлицам сумму фиксированных авансовых платежей, принимаемую в уменьшение исчисленного налога с начала налогового периода |

| 155

Сумма налога на прибыль организаций, подлежащая зачету |

Укажите налог на прибыль, исчисленный и удержанный в отношении дивидендов, полученных российской компанией, подлежащую зачету (Приказ ФНС от 28.09.2021 № ЕД-7-11/845@).

Сумма налога на прибыль организаций, подлежащая зачету, определяется в соответствии с п. 3.1 ст. 214 НК РФ |

| 160

Сумма налога удержанная |

Отразите общий удержанный налог за 2021 год |

| 170

Сумма налога, не удержанного налоговым агентом |

Укажите общий НДФЛ, не удержанный за 2021 год |

| 180

Сумма налога, излишне удержанная |

Укажите общий НДФЛ, излишне удержанный за 2021 год |

| 190

Сумма налога, возвращенная налоговым агентом |

Отразите общий НДФЛ, возвращенный в соответствии со ст. 231 НК РФ |

Заполнение Приложения № 1 к Расчету «Справка о доходах и суммах налога физического лица»

Заполните отдельную справку о доходах по каждому физлицу, которому в 2021 году выплачивались облагаемые НДФЛ доходы.

Отразите в ней сведения о доходах физлиц за 2021 год и информацию о НДФЛ (об исчисленном, удержанном и перечисленном налоге, о невозможности удержать налог), а также о доходе, с которого налог не удержан, и сумме этого налога.

Построчное заполнение Приложения № 1 к 6-НДФЛ за 2021 год:

|

Поле Приложения № 1 |

Порядок заполнения |

| Номер справки | Укажите уникальный порядковый номер справки в 2021 году, который сами присвоите |

| Номер корректировки сведений | Проставьте:

|

| ИНН в Российской Федерации | Укажите ИНН физлица, доходы которого отражаются в справке.

При отсутствии информации об ИНН физлица этот реквизит не заполняется |

| Фамилия, Имя, Отчество | Укажите ФИО физлица в соответствии с документом, удостоверяющим личность. Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность.

Для иностранных граждан ФИО допускается указывать буквами латинского алфавита |

| Статус налогоплательщика | Укажите один из кодов:

|

| Дата рождения | Укажите дату рождения (число, месяц, год) путем последовательной записи данных арабскими цифрами |

| Гражданство (код страны) | Укажите числовой код страны, гражданином которой является налогоплательщик по Общероссийскому классификатору стран мира (ОКСМ) — например: Россия «643», Республика Беларусь «112» и др.

При отсутствии гражданства укажите в этом поле код страны, выдавшей документ, удостоверяющий личность |

| Код вида документа, удостоверяющего личность | Проставьте код вида документа, удостоверяющего личность, в соответствии с Приложением № 5 к Порядку заполнения 6-НДФЛ — например: «21» паспорт гражданина РФ; «07» военный билет, «10» паспорт иностранного гражданина и др. |

| Серия и номер | Укажите серию и номер документа, удостоверяющего личность. Знак «№» не проставляется |

| Ставка налога | Укажите ставку НДФЛ.

В случае выплаты физлицу доходов, облагаемых по разным ставкам, заполняется необходимое количество страниц справки |

| Код бюджетной классификации | Укажите соответствующий КБК:

|

| Общая сумма дохода | Укажите общий начисленный и фактически полученный доход без учета вычетов, указанных в Разделе 3 справки и в Приложении «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» |

| Налоговая база | Укажите налоговую базу, с которой исчислен НДФЛ. Показатель в этом поле должен соответствовать сумме дохода, указанной в поле «Общая сумма дохода», уменьшенной на вычеты, указанные в Разделе 3 справки и в Приложении «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

Если вычеты превышают общий доход, в поле «Налоговая база» укажите «0.00» |

| Сумма налога исчисленная | Проставьте общую сумму НДФЛ, исчисленную с доходов физлица за 2021 год |

| Сумма налога удержанная | Укажите общий удержанный налог |

| Сумма фиксированных авансовых платежей | Укажите сумму фиксированных авансовых платежей, принимаемых к уменьшению исчисленного НДФЛ |

| Сумма налога на прибыль организаций, подлежащая зачету | Укажите сумму налога на прибыль организаций, исчисленную и удержанную в отношении дивидендов, полученных российской организацией, подлежащей зачету при определении налога, подлежащего уплате в отношении доходов налогоплательщика, признаваемого налоговым резидентом РФ, от долевого участия в этой российской организации, пропорционально доле такого участия |

| Сумма налога перечисленная | Укажите общий перечисленный НДФЛ |

| Сумма налога, излишне удержанная налоговым агентом | Проставьте не возвращенный налоговым агентом излишне удержанный НДФЛ, а также переплату, образовавшуюся в связи с изменением налогового статуса физлица в 2021 году |

| Код вычета | Укажите код вычета из Приложения № 2 к Приказу ФНС от 10.09.2015 № ММВ-7-11/387@ (ред. от 28.09.2021) |

| Сумма вычета | Укажите вычеты, соответствующие указанному коду.

Если в течение 2021 года предоставлены вычеты по разным кодам, заполните необходимое количество полей «Код вычета» и «Сумма вычета». Если количество вычетов за 2021 год превышает количество отведенных для этого полей, заполните необходимое количество листов справки. На последующих листах справки заполняются поля «ИНН», «КПП», «Стр.», «Номер справки», «Номер корректировки сведений» и Раздел 3. Остальные поля прочеркните |

| Код вида уведомления | Укажите один из кодов, если налогоплательщику выдано уведомление:

«1» — подтверждающее право на имущественный налоговый вычет; «2» — подтверждающее право на социальный налоговый вычет. Если налоговому агенту выдано уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи, проставляется код «3» |

| Номер уведомления, дата выдачи и код налогового органа | Укажите соответствующие реквизиты из уведомления. При отсутствии уведомлений поля не заполняются |

| Приложение к справке | Проставьте в соответствующих полях порядковые номера месяцев, коды доходов, суммы всех начисленных и фактически полученных доходов, коды вычетов, суммы вычетов |

Отдельный расчет 6-НДФЛ нужно заполнить по каждому ОКТМО (Письмо ФНС от 11.06.2021 № БС-4-11/8204@).

Полезная информация от КонсультантПлюс

Смотрите типовую ситуацию «Как заполнить 6-НДФЛ за 2021 год» (доступ бесплатный).

Образец 6-НДФЛ за 2021 год

Заполним 6-НДФЛ на примере.

Пример

В 2021 году в ООО «Авангард» работали по трудовому договору 12 чел. Все работники — налоговые резиденты РФ.

Компания в налоговом периоде:

- выплатила доходы работникам — 3 408 000 руб.

- предоставила стандартные налоговые вычеты — 202 800 руб.

Разберемся с датами, которые следует указывать в 6-НДФЛ:

- Дата выплаты зарплаты — 5-е число каждого месяца;

- Дата фактического получения зарплаты — последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ).

- Дата удержания НДФЛ — 5-е число каждого месяца (дата фактической выплаты денег).

- Дата перечисления налога в бюджет — 6-е число месяца, т.е. не позднее дня, следующего за днем выплаты дохода (п. 4, п. 6 ст. 226 НК РФ).

Рассчитаем НДФЛ с зарплаты сотрудников в 2021 году:

(3 408 000 руб. — 202 800 руб.) х 13% = 416 676 руб.

|

Месяц |

Начисление и выплата зарплаты |

| Октябрь 2021 | В октябре выдана зарплата за сентябрь (выплаты отражаются в разделе 1 расчета 6-НДФЛ за 2021 год). Начислена зарплата 558 250 руб., вычеты — 16 330 руб., НДФЛ — 70 450 руб.

Начислена зарплата за октябрь 600 000 руб., вычеты — 19 148 руб., НДФЛ — 75 511 руб. Дата фактического получения дохода — 31.10.2021, дата удержания налога (дата выдачи зарплаты) — 05.11.2021, крайний срок перечисления НДФЛ — 08.10.2021 (с учетом выходных) |

| Ноябрь 2021 | За ноябрь начислена зарплата 443 478 руб., вычеты — 13 043 руб., НДФЛ — 55 957 руб.

Дата фактического получения дохода — 30.11 2021, дата удержания налога — 06.12.2021, крайний срок перечисления НДФЛ – 07.12.2021 |

| Декабрь 2021 | За декабрь начислена зарплата 573 913 руб., вычеты — 15 130 руб., НДФЛ — 72 642 руб.

Зарплата за декабрь 2021 выплачена за пределами отчетного года (10.01.2022), поэтому декабрьские доходы и НДФЛ нужно отразить в Разделе 2 расчета 6-НДФЛ за 2021 год только по строкам 110, 112 и 140 |

Выплата отпускных в 2021 году:

|

Дата выплаты отпускных |

Отпускные/НДФЛ, руб. |

Дата удержания НДФЛ |

Срок перечисления НДФЛ |

| 08.02.2021 | 42 000/5 460 | 08.02.2021 | 28.02.2021 |

| 12.05.2021 | 36 000/4 680 | 12.05.2021 | 31.05.2021 |

| 25.10.2021 | 28 000/3 640 | 25.10.2021 | 31.10.2021 |

| Итого отпускные | 106 000/13 780 |

Работнику ООО «Авангард» Куликову Н. П. (учредителю компании) 22.12.2021 выплачены дивиденды за прошлый год 60 000 руб. (НДФЛ — 7 800 руб.).

Рассчитаем общую сумму НДФЛ за 2021 год (строка 160 Раздела 2):

344 034 (без учета декабрьского НДФЛ) + 13 780 руб. + 7 800 руб. = 365 614 руб.

Образец заполнения 6-НДФЛ по данным примера (в том числе пример справки о доходах Куликова Н.П.) смотрите далее:

Образец 6-НДФЛ Скачать

Если в 6-НДФЛ попадут недостоверные или ошибочные данные, в том числе некорректно будут отражены персональные данные физлиц, суммовые показатели, коды доходов и вычетов и другие сведения, штраф составит 500 руб. (п. 1 ст. 126.1 НК РФ).

У вас остались вопросы? Ответы на них вы можете найти в КонсультантПлюс.

Отвечаем на основные вопросы

Когда сдать 6-НДФЛ за 2021 год?

6-НДФЛ за 2021 год нужно представить не позднее 01.03.2022.

Как накажут за опоздание с отчетом?

Штраф составляет 1 000 руб. за каждый полный и неполный месяц со дня, установленного для сдачи 6-НДФЛ, и до дня, когда он был представлен. Работника, ответственного за представление расчета, могут наказать административным штрафом от 300 до 500 руб.

Могут ли заблокировать счет, если не сдать вовремя 6-НДФЛ за 2021 год?

Да, инспекторы вправе заблокировать банковские счета, если 6-НДФЛ не представлен в течение 20 рабочих дней по истечении установленного срока.

В какой форме нужно сдать 6-НДФЛ?

При численности застрахованных лиц 10 чел. и менее, есть выбор — в бумажной форме или электронной. У остальных компаний и ИП выбор отсутствует, они обязаны отчитаться исключительно в электронной форме.

Как заполнить строку 160 в 6-НДФЛ

Стр. 160 в расчете 6-НДФЛ отражает общую сумму НДФЛ, удержанного с доходов (зарплат) работников (исполнителей) за налоговый период по НДФЛ.

В 2023 г. приведенный расчет сдается в инспекцию ФНС за 1, 2 и 3 кварталы 2023 г. До 25 февраля 2024 г. должен быть сдан расчет 6-НДФЛ за 2023 г. (п. 2 ст. 230 НК РФ). Новый бланк расчета, сдаваемого начиная с 1 квартала 2023 г., можно скачать бесплатно, кликнув по картинке ниже.

Новая форма 6-НДФЛ с 2023 года

Налоговая служба Приказом от 29.09.2022 № ЕД-7-11/881@ утвердила новую форму расчета 6-НДФЛ с 2023 года, а также порядок заполнения.

Подробнее

В разд. 2 расчета 6-НДФЛ стр. 160 располагается в последнем информационном блоке, посвященном операциям с подоходным налогом: НДФЛ удержанный (стр. 160), неудержанный (стр. 170), излишне удержанный (стр. 180) и возвращенный налоговым агентом (стр. 190).

Бланк расчета 6-НДФЛ, сдаваемый в ИФНС начиная с 1 квартала 2023 г., утвержден приказом ФНС РФ от 15.10.2020 № ЕД-7-11/753@, в редакции от 29.09.2022 (далее — приказом ЕД-7-11/753@).

Как заполнить форму 6-НДФЛ начиная с отчетности за I квартал 2023 г., подробно разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Специально для стр. 160 расчета 6-НДФЛ порядок заполнения в отдельном пункте не прописан. Однако, из текста приказа ЕД-7-11/845@ и других норм НК РФ можно выделить несколько основных правил. Они помогут верно сформировать показатели всех строк этого информационного блока, в том числе стр. 160.

Специально для стр. 160 расчета 6-НДФЛ порядок заполнения в отдельном пункте не прописан. Однако, из текста приказа ЕД-7-11/845@ и других норм НК РФ можно выделить несколько основных правил. Они помогут верно сформировать показатели всех строк этого информационного блока, в том числе стр. 160.

Напомним правила округления: сумма НДФЛ менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля (п. 6 ст. 52 НК РФ).

Напомним правила округления: сумма НДФЛ менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля (п. 6 ст. 52 НК РФ).

Посмотрим на примере, чему равна стр. 160 в 6-НДФЛ после округления по указанным нормам.

Пример: В ООО «Единоличник» всего один работник ─ генеральный директор. Он сам выполняет необходимую работу и оформляет отчетность, в том числе 6-НДФЛ. В расчете 6-НДФЛ за 2022 г. он отразил только один вид дохода ─ зарплату самому себе. Размер его фактически полученного в данной компании дохода в отчетном 2022 г. = 752 408 руб.

НДФЛ с этой суммы составляет 97 813,04 руб. (752 408 руб. × 13 %/100%). В стр. 160 нужно проставить округленную сумму налога (97 813 руб.), а четыре копейки следует отбросить.

Калькулятор НДФЛ

Когда выплаченный доход не влияет на показатель строки 160

Если доходы работников (исполнителей) относятся к необлагаемым НДФЛ на основании ст. 217 НК РФ, то НДФЛ с таких сумм не исчисляется и на стр. 160 такие доходы не влияют. Ведь в расчет 6-НДФЛ приведенные доходы работника (исполнителя) не включаются.

Пример: Бывший работник ООО «Зубр» Кулагин Е. Г. обратился в суд, посчитав свое увольнение незаконным. Суд его доводы принял, и работодателя обязали выплатить сотруднику невыплаченную зарплату за два месяца, компенсацию за нарушение срока ее выплаты и суммы возмещения морального вреда. Общий размер выплат составил 143 682 руб.

Бухгалтер ООО «Зубр» при заполнении 6-НДФЛ разделил выплаченные суммы на две части:

- Облагаемые НДФЛ (зарплата)

- Необлагаемые НДФЛ (компенсация за нарушение срока выплаты зарплаты и сумма возмещения морального вреда.).

После того как 143 682 руб. работодатель выплатил, в стр. 160 расчета 6-НДФЛ попал НДФЛ, исчисленный только с суммы зарплаты Кулагина Е. Г. Перечисленные бывшему работнику доходы в виде компенсации за нарушение срока выплаты зарплаты и возмещения морального вреда в 6-НДФЛ не будут отражены и на показатель стр. 160 влияния не окажут (письмо ФНС от 11.04.2019 № БС-4-11.6839@, письмо Минфина от 19.04.2019 № 03-04-06/28568, письмо УФНС России по г. Москве от 17.03.2011 N 20-14/3/024651).

Особый случай для строки 160

Бывают ситуации, когда работодатель-налоговый агент начислил облагаемый НДФЛ доход и рассчитал сумму налога. Однако, после выплаты такого дохода в стр. 160 сумма налога никогда не попадет.

Пример

15 февраля 2023 г. плотнику ООО «Николаевский деревообрабатывающий комбинат» Кузьмичеву Н. Н. положена выплата зарплаты за январь 2023 г. в размере 74 242 руб.

15 февраля 2023 г. с зарплаты Кузьмичева Н.Н. должен быть удержан НДФЛ в размере 9 651,46 руб. (74 242 руб. × 13 %/100%) на основании ст. 226 НК РФ. Причем 46 копеек надо отбросить.

Однако, Кузьмичев Н. Н. 7 февраля 2023 г. умер от ковидной инфекции. Неполученная им зарплата будет выдана супруге Кузьмичева Н. Н. 15 февраля 2023 г.

В такой ситуации выплата зарплаты умершего работника в 6-НДФЛ не отражается и НДФЛ в размере 9 651 руб. в стр. 160 не включается. Зарплата умершего относится к доходу, не подлежащему налогообложению, то есть, с нее НДФЛ не удерживается (пп. 3 п. 3 ст. 44, п. 18 ст. 217 НК РФ, письмо Минфина России от 22.01.2020 № 04-04-05/3420).

О том, как необлагаемые суммы дохода работника (исполнителя) могут перейти в разряд облагаемых, НДФЛ с которых должен обязательно попасть в стр. 160 расчета 6-НДФЛ, расскажем в следующем разделе.

Необлагаемые НДФЛ доходы физлица и строка 160

По общему правилу не облагаемые НДФЛ доходы работника (исполнителя) в 6-НДФЛ не включаются и на показатель стр. 160 не влияют.

Но есть один нюанс. Так, в ст. 217 НК РФ отдельные доходы работника (исполнителя) относятся к необлагаемым НДФЛ до тех пор, пока не превысят законодательно установленный лимит, приведенные ниже.

Также, обложению НДФЛ не подлежат суммы полевого довольствия в размере не более 700 руб. за каждый день нахождения в полевых условиях. Такое возможно при выплате работодателем полевого довольствия работникам, работающим в полевых условиях (ч. 1 ст. 217 НК РФ).

Также, обложению НДФЛ не подлежат суммы полевого довольствия в размере не более 700 руб. за каждый день нахождения в полевых условиях. Такое возможно при выплате работодателем полевого довольствия работникам, работающим в полевых условиях (ч. 1 ст. 217 НК РФ).

В 2022 г. в ст. 217 НК РФ был установлен дополнительный вид лимитного дохода работника, не подлежащего обложению НДФЛ. К такому доходу относятся выплаты работнику в виде безотчетных сумм, установленных актом Президента РФ и (или) актом Правительства РФ, в целях возмещения приведенному работнику доп. расходов, связанных с отправлением его в командировку на территории, нуждающиеся в обеспечении жизнедеятельности населения и восстановлении объектов инфраструктуры. Причем такая выплата не облагается НДФЛ в размере, установленном локальным актом ЛНА работодателя, но не более 700 руб. за каждый день нахождения в командировке.

Сверхлимитные суммы доходов физлиц облагаются НДФЛ. После фактического перечисления доходов работнику (исполнителю) такой НДФЛ войдет в показатель стр. 160 расчета 6-НДФЛ за соответствующий отчетный период.

Пример: Финансовый директор ООО «Бригантина» Панкратов С. А. с 14 по 16 марта 2023 г. был в командировке в Воронеже. В локальном акте компании для командного состава установлен следующий размер суточных для командировок по России ─ 1 000 руб. в день.

За три дня нахождения в командировке финансовый директор Панкратов С. А. получил суточные в размере 3 000 руб. (1 000 руб. суточных за 1 день × 3 дня). Его авансовый отчет по командировочным расходам утвердили 17 марта 2023 г. Дата фактического получения такого дохода – 31 марта 2023 г. (пп. 6 п. 1 ст. 223 НК РФ).

НДФЛ с такого дохода, то есть, со сверхлимитных суточных за 3 дня, был начислен 31 марта 2023 г, а удержан – 12 апреля 2023 г., в день выплаты зарплаты Панкратову С. А., рассчитанной с учетом среднего заработка (п. 3, 4 ст. 226 НК РФ).

НДФЛ со сверхлимитных суточных за 3 дня = 13 %/100% × (1 000 руб./сутки – 700 руб./сутки согласно п. 1 ст. 217 НК РФ) × 3 дн. = 117 руб.

В стр. 160 расчета 6-НДФЛ за 1 квартал 2023 г. НДФЛ в размере 117 руб. Панкратова С. А. не попал. Ведь такой НДФЛ был удержан 12 апреля 2023 г., то есть, за пределами третьего срока перечисления в отчетном периоде 6-НДФЛ (то есть, после 22 марта 2023 г., п. 3.2 приказа ЕД-7-11/753@, п. 6 ст. 226 НК РФ).

Однако, в полугодовом 6-НДФЛ НДФЛ в размере 117 руб. нужно обязательно включить в стр. 160, добавив в стр. 021 разд. 1 данный НДФЛ со сверхсуточных (117 руб.), удержанный 12 апреля 2023 г. Так как, по закону, налоговые агенты обязаны перечислять суммы исчисленного и удержанного НДФЛ за период с 23-го числа предыдущего месяца по 22-е число текущего месяца до 28-го числа текущего месяца (абз. 1 п. 6 ст. 226 НК РФ).

Итоги

Таким образом, правила заполнения стр. 160 расчета 6-НДФЛ едины. В ней проставляется сумма удержанного НДФЛ, рассчитанного нарастающим итогом с начала календарного года обобщенно по всем работникам (исполнителям)-физлицам. Итог арифметических расчетов суммы НДФЛ нужно округлить и показать по стр. 160 в полных рублях.

В некоторых приведенных в статье ситуациях необлагаемые НДФЛ доходы работника (исполнителя) становятся налогооблагаемыми. Такое возможно при превышении установленных ст. 217 НК РФ необлагаемых лимитов дохода физлица. При отражении сумм удержанного налога в стр. 160 необходимо учитывать сроки перечисления НДФЛ в отчетном периоде 6-НДФЛ.