Дата публикации: 13.07.2016 16:52 (архив)

Автоматизированная информационная система ФНС России (АИС «Налог-3») представляет собой единую информационную систему ФНС России, обеспечивающую автоматизацию деятельности ФНС России по всем выполняемым функциям, определяемым Положением о Федеральной налоговой службе, утвержденным постановлением Правительства Российской Федерации от 30.09.2004 № 506, в том числе прием, обработку, предоставление данных и анализ информации, формирование информационных ресурсов налоговых органов, статистических данных, сведений, необходимых для обеспечения поддержки принятия управленческих решений в сфере полномочий ФНС России и предоставления информации внешним потребителям.

АИС «Налог-3» направлена на решение следующих задач:

- обеспечение открытости налоговых органов для налогоплательщика, путем упрощения процедур его взаимодействия с ФНС России и перевода их в электронный вид;

- создание единого информационного массива и подключение налоговых органов к новым внешним источникам информации;

- гарантированное соблюдение регламентных процедур налогового администрирования, качество и сроки их реализации;

- снижение текущих издержек налогового администрирования, в первую очередь за счет создания и внедрения электронной системы массовой обработки сведений, поступающих в налоговые органы;

- совершенствование процедур информационного взаимодействия с органами государственной власти и местного самоуправления;

- обеспечение контроля над налоговой деятельностью налогоплательщика путем создания единого и достоверного ресурса, содержащего всю информацию по конкретному налогоплательщику, в том числе сведения, позволяющие своевременно выявлять признаки ухода от уплаты налогов;

- обеспечение автоматизированного мониторинга деятельности ФНС России со стороны руководства налоговых органов;

- повышение качества контрольной работы, в том числе за счет комплексного использования единого информационного ресурса и подключения налоговых органов к новым внешним источникам информации;

- повышение качества принятия решений, анализа и прогнозирования за счет создания аналитических инструментов, позволяющих проводить анализ и прогнозирование налоговых поступлений с учетом макроэкономических показателей и внешних факторов;

- снижение трудозатрат налоговых органов на сбор, ввод, обработку и контроль форм налоговой отчетности;

- снижение трудозатрат налоговых органов на обеспечение межведомственного обмена информацией, освобождение налоговых органов от функций по приему, обработке и сортировке данных, поступающих от других ведомств;

- снижение трудозатрат налоговых органов на проведение расчетов, включая начисление налогов и контроль налоговой отчетности;

- переход от количественного к качественному анализу налогов, налоговой базы, в том числе в рамках совершенствования контрольной работы;

- обеспечение возможности внутреннего аудита результатов работы сотрудников территориальных налоговых органов и центрального аппарата ФНС России.

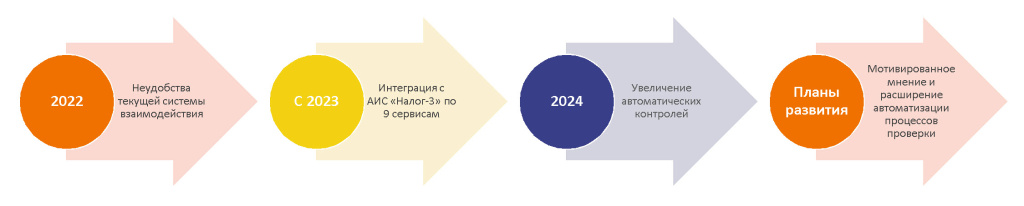

С 1 января 2024 года все компании-участники налогового мониторинга должны будут полностью перейти на взаимодействие с налоговым органом через систему АИС «Налог-3». При этом, к 2023 году компаниям необходимо подготовить учетную систему, что это значит, читайте ниже.

Новый формат взаимодействия в рамках налогового мониторинга регулируется Приказом ФНС России от 23.12.2021 № ЕД-7-23/1142@.

Налоговый мониторинг – это форма налогового контроля, при которой традиционные проверки заменяет онлайн-взаимодействие на основе удаленного доступа к информационным системам налогоплательщика и его бухгалтерской, налоговой отчетности и регистрам.

Давайте разберемся, чем отличается взаимодействие налогового органа и организации через АИС «Налог-3» от вариантов, используемых в настоящее время.

Варианты взаимодействия

Какие варианты взаимодействия используются сейчас в 2022 году:

— Информационная база (либо копия базы) организации – инспектору предоставляется доступ в базу с возможностью анализировать отчеты, регистры и первичные документы. В информационной базе должна быть реализована запросная система налогового мониторинга. Функционал включен в решения 1С:

-

1С:Налоговый мониторинг. Бухгалтерия КОРП МСФО,

-

1С:Управление холдингом,

-

1С:ERP. Управление холдингом.

— Аналитическая витрина данных – как правило, инспектору предоставляется доступ к сервису витрины данных через веб-интерфейс. Данные регламентированных отчетов и регистров информационной системы организации публикуются посредством витрины данных.

— Обмен через ТКС – в качестве запросной системы используются возможности оператора для сдачи электронной отчетности. Данный способ применяется до 1 января 2024 года.

АИС «Налог-3»

Здесь всё гораздо интереснее! Инспектор будет работать в привычной для него программе АИС «Налог-3» без необходимости подключаться к информационным базам и витринам налогоплательщиков. В данном случае экономятся ресурсы на обучение инспектора работе в различных интерфейсах, на настройку доступа в информационные базы и витрины для каждого инспектора и проверку службой безопасности организации.

Автоматизированная информационная система «Налог-3» – это система, в которой работает федеральная налоговая служба России.

Разработчик – АО «ГНИВЦ»

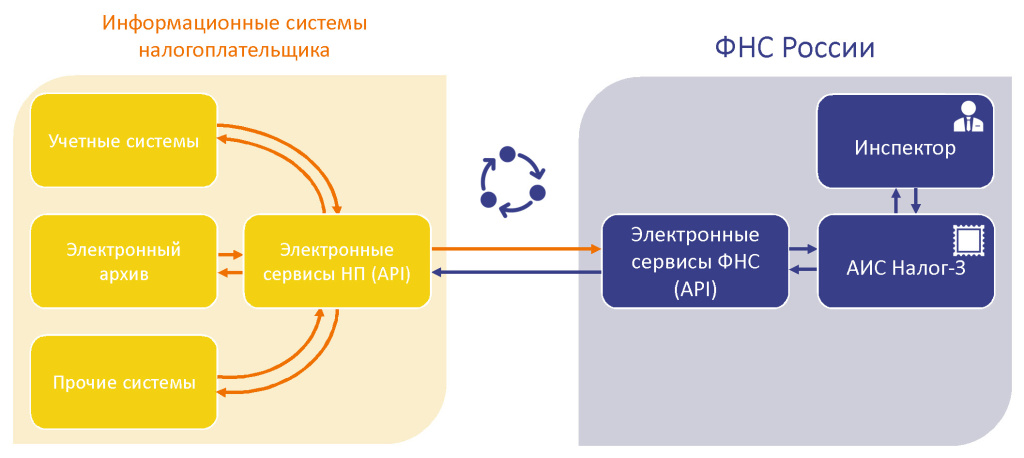

Схема информационного обмена с АИС «Налог-3»

Обмен с АИС «Налог-3» может быть настроен как напрямую с рабочей базой (копией базы) организации, так и с витриной данных.

Как это работает? В АИС «Налог-3» будет загружаться реестр документов из системы налогоплательщика. Встречные проверки будут производиться автоматически благодаря настройке доступа в электронный архив налогоплательщика со скан-копиями документов. Проверка налоговых деклараций будет производиться автоматически с расшифровкой до первичного документа по принципу Drill-down. Автоматизацию контролей планируют реализовать по всем строкам деклараций. При этом, если инспектору потребуется, он может сделать запрос на доразмещение документов. Ранее истребованные документы будут помечены и повторный запрос исключается.

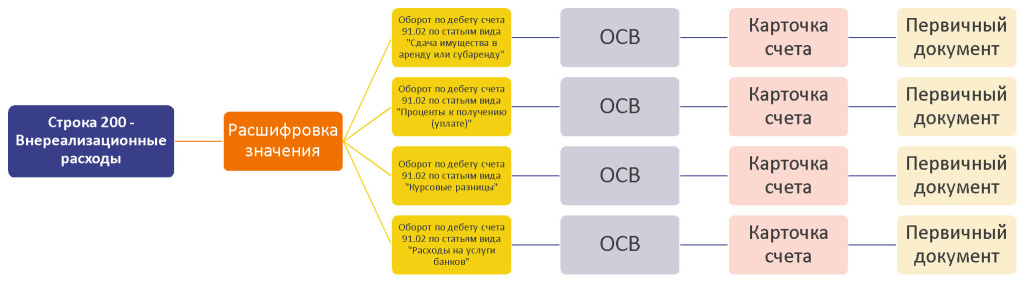

Анализ Drill-down – метод анализа, при котором производится последовательное увеличение уровня подробности рассматриваемых данных с целью выявления причин отклонений или неудовлетворительных результатов. Например, расшифровка строки декларации до отчета, затем до первичного документа.

Анализ Drill-down на примере декларации по налогу на прибыль, приложение 2 к листу 02

Переход на взаимодействие через АИС «Налог-3» – это не право, а обязанность участников налогового мониторинга.

Как упомянуто в начале статьи, компании обязаны перейти на взаимодействие с налоговым органом через АИС «Налог-3» с 1 января 2024 года. Но не всё так просто! На самом деле, подготовить учетную систему к интеграции с АИС «Налог-3» необходимо уже к 2023 году и к 2024 году завершить интеграцию. Что это значит?

С 2023 года необходимо внедрить интеграцию 9 сервисов:

-

Доступность информационной системы;

-

Планируемая недоступность информационной системы;

-

Файловый обмен;

-

Запрос на представление реестра документов;

-

Запрос на просмотр документа;

-

Запрос на доразмещение;

-

Запрос получения отчета о работе в запросной системе;

-

Запрос на получение протокола операций;

-

Запрос получения сводного протокола операций.

Реализованные контроли налога на прибыль:

-

Доходы от реализации;

-

Внереализационные доходы.

С 2024 года планируется расширение автоматических контролей налога на прибыль:

-

Нормирование расходов;

-

Амортизация имущества;

-

Ценные бумаги;

-

Дивиденды;

-

Проценты по кредитам и займам.

Дальнейшие планы по развитию обмена:

-

Запрос и предоставление мотивированного мнения;

-

Автоматизация проверки по налогу на добычу полезных ископаемых;

И тому подобное.

Планы по развитию налогового мониторинга

Как перейти на обмен с АИС «Налог-3»

Настроить интеграцию с АИС «Налог-3» организация может следующими способами:

1. Разработать обмен силами внутреннего ИТ-отдела или с помощью подрядчика. Для этого требуются API, которые можно свободно скачать с сайта ФНС России в разделе Налоговый мониторинг – Расширенное информационное взаимодействие;

2. Приобрести модуль «ГНИВЦ: Налоговый мониторинг» (версия 2023 г.). Данный модуль является дополнением к конфигурациям:

-

1С:Налоговый мониторинг. Бухгалтерия КОРП МСФО;

-

1С:ERP. Управление холдингом;

-

1С:Управление холдингом 8.

В программном продукте реализованы следующие возможности:

-

Автоматическое получение запросов от АИС «Налог-3»;

-

Проверки соответствия XML документа XSD схеме;

-

Контроля за обращениями к системе со стороны налогового органа;

-

Механизм организации прозрачного бизнес-процесса для обработки запросов ФНС;

-

Контроля сроков исполнения запросов налогового органа;

-

Возможность отслеживания этапов взаимодействия и просмотр xml-пакетов в пользовательском режиме;

-

Удобный интерфейс для работы с запросами налогового инспектора;

-

Проверки работы электронных сервисов без непосредственного обмена с АИС «Налог-3»;

-

Хранение дополнительной информации, необходимой для взаимодействия с АИС «Налог-3» по первичным документам, размещенных в электронном архиве;

-

Классификации первичных документов, размещенных в электронном архиве организации по «Справочнику документов, возможных к истребованию у налогоплательщиков по ст.93, ст.93.1, ст.105.29 НК РФ» ФНС России.

Для сервисов 2024 года будет разработано отдельное дополнение. Как и отдельные API, которые потребуется внедрять, в случае самостоятельной разработки интеграции.

Стоимость модуля «ГНИВЦ: Налоговый мониторинг» (версия 2023 г.) – 1 800 000 руб. для одного юридического лица (источник – информационное письмо для пользователей и партнеров фирмы «1С» № 29339 от 14.04.2022).

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

Рабочая группа по интеграции с АИС «Налог-3»

ФНС России совместно с АО «ГНИВЦ» проводит рабочие группы в рамках проекта «Интеграция АИС «Налог-3» с информационными системами организаций — участников налогового мониторинга». Участие в рабочих группах не является обязательным.

Участие в рабочей группе – это тестирование сценариев информационного обмена между участниками налогового мониторинга и АИС «Налог 3» с участием АО «ГНИВЦ» и специалистов ФНС. Вступление в рабочую группу позволит компании в комфортном режиме подготовить информационные системы к интеграции с АИС «Налог-3».

В мае 2022 года стартовал прием заявок на участие в третьем этапе рабочей группы с 1 июля по 1 октября 2022. Вступить в рабочую группу могут только действующие участники налогового мониторинга, но ФНС планирует провести рабочую группу и для организаций, подавших документы на вступление в налоговый мониторинг с 2023 года. Информация о новых этапах публикуется на официальном портале налогового мониторинга.

Для вступления в третий этап рабочей группы необходимо подать заявку до 20 июня 2022 года.

Требования к организации

1. Быть действующим участником налогового мониторинга;

2. Выделить руководителя проекта;

3. Организовать работу команды рабочей группы;

4. Обеспечить использование СКЗИ из разрешенного перечня;

5. Обладать техническим, финансовыми и трудовыми ресурсами для реализации плана мероприятия.

Перечень работ

1. Настройка СКЗИ (Обмен данными по внешним IP и ключами);

2. Настройка тестового контура:

-

Разработка технического проекта;

-

Настройка WEB-сервера;

-

HTTP соединения;

-

Аутентификации RSA сертификат;

-

Настройка клиента VIPNet;

-

Установка ЭЦП;

3. Настройка модуля «ГНИВЦ: Налоговый мониторинг»;

4. Тестирование:

-

Подготовка программы;

-

Тестирование. При готовности к тестированию, проводится совместное тестирование с ГНИВЦ;

-

Оформление документации.

Тестовые сертификаты подготавливает и предоставляет ГНИВЦ.

Организационная часть проекта рабочей группы

Участники:

-

Отдел информационной безопасности;

-

Отдел информационных технологий;

-

Бизнес-пользователи;

-

Специалисты по настройке СКЗИ;

-

ФНС России;

-

АО «ГНИВЦ» (обеспечение тестирования).

Результаты:

-

Технический проект

-

Развернут защищенный канал связи

-

Реализованные API

-

Протокол тестирования

-

Пользовательские инструкции

-

Параметры доступа в систему

Плюсы и минусы участия в рабочей группе

Плюсы:

1. Скидка 50% на модуль «ГНИВЦ: Налоговый мониторинг» (версия 2023 г.) для юридического лица, участвующего в рабочей группе (не распространяется на дочерние компании или компании группы);

2. ГНИВЦ предоставляет ресурсы для тестирования. Тестировать можно как самостоятельно, так и с участием специалистов ГНИВЦ;

3. Доступ к документации в закрытой группе;

4. Статус-встречи рабочей группы с участием ФНС.

Минусы:

1. Временные затраты на участие в еженедельных встречах группы и подготовке отчетной документации по определенным форматам в соответствующие сроки;

2. Коммуникации между руководителем проекта организации и руководителем проекта ГНИВЦ происходят по электронной почте, что выглядит не таким оперативным способом, как, например, по телефону.

Выводы

У участников налогового мониторинга нет выбора, переходить на обмен с АИС «Налог-3» или нет. Но есть выбор каким путём пойти. Чтобы принять решение, какой вариант будет оптимальным для вашей организации, оцените следующее:

-

Какая информационная система используется в качестве учетной, входит ли в неё типовой функционал налогового мониторинга?

-

Готовы ли вы перейти на одно из трёх тиражных решений 1С?

-

Каков объем доработок вашей текущей системы?

-

Достаточно ли штата вашего ИТ-отдела для самостоятельного внедрения/перехода на новую учетную систему?

Если ответ на первый и второй вопрос – да, то рекомендуется приобрести модуль ГНИВЦ, это минимизирует ресурсы на настройку обмена и обеспечит получение обновлений, без необходимости самостоятельной доработки, как в случае разработки обменов по API собственными силами.

Если текущая система не входит в перечень трёх тиражных решений, описанных выше, обращайтесь к нам за консультацией, мы поможем выбрать оптимальный вариант внедрения налогового мониторинга.

Как стать участником налогового мониторинга

Если ваша организация всё ещё не стала участником налогового мониторинга, пора проверить попадает ли она под критерии. И если попадает, то вы успеваете подготовить комплект документов для перехода, а также настроить обмен с АИС «Налог-3». Узнайте больше о всех этапах автоматизации и непрерывном сопровождении участников Налогового мониторинга на странице.

Оценка суммовых критериев организации

Критерии регламентированы Пунктом 3 статьи 105.26 НК РФ.

Оценивается год, предшествующий году подачи заявления о переходе на налоговый мониторинг.

Необходимо одновременное соблюдение трёх критериев:

-

Сумма всех налогов* >100 млн. рублей;

-

Сумма доходов >1 млрд. рублей;

-

Активов на балансе >1 млрд. рублей.

*Перечень налогов, учитываемых при оценке критериев:

-

Налог на прибыль организаций;

-

Налог на добавленную стоимость;

-

Акцизы;

-

Налог на добычу полезных ископаемых;

-

Налог на доходы физических лиц;

-

Страховые взносы.

Учитываются суммы налогов, подлежащих уплате за оцениваемый год.

Подготовка пакета документов

Срок подачи комплекта документов для перехода на налоговый мониторинг – 1 сентября года, предшествующего переходу (п. 1 ст. 105.27 НК РФ). Документы подаются только в электронном виде.

Перечень документов и требования утверждены Приказом ФНС России № ЕД-7-23/476@ от 11.05.2021:

1. Заявление

о проведении налогового мониторинга (форма по КНД 1110301);

2. Регламент информационного взаимодействия (форма по КНД 1110304);

3. Информация об организациях, о физических лицах, которые прямо и (или) косвенно участвуют в организации, представляющей заявление о проведении налогового мониторинга, и при этом доля такого участия составляет более 25 процентов (форма по КНД 1110302);

4. Учетная политика для целей налогообложения организации, действующая в календарном году, в котором представлено заявление о проведении налогового мониторинга (форма по КНД 1125332);

5. Документы, регламентирующие систему внутреннего контроля (перечень документов и требования утверждены Приказом ФНС России № ЕД-7-23/518@ от 25.05.2021).

Решение о проведении налогового мониторинга принимается налоговым органом до 1 ноября.

Для доступа специалистов налоговых органов к «ЛК ЮЛ» в ФКУ «Налог-Сервис» ФНС России развернут портал «ЛК ЮЛ», который доступен только во внутренней сети ФНС России (далее — портал инспектора).

Доступ к порталу инспектора осуществляется в соответствии с «Регламентом предоставления доступа пользователям АИС «Налог-3″ с использованием централизованной системы управления доступом». Для доступа инспектора к порталу должна быть оформлена Заявка на предоставление прав доступа к подсистемам АИС «Налог-3», в поле «Наименование подсистемы АИС «Налог-3» необходимо указать «LK3», в поле «Перечень прав доступа к функциям подсистем АИС «Налог-3″ (перечень ролей)» — «ОтвМониторингЛК3».

Доступ осуществляется по адресу http://lk3-usr.tax.nalog.ru/ (кроме ФКУ «Налог-Сервис» ФНС России; для них доступ осуществляется по адресу http://m9965-app446.tax.nalog.ru) с использованием своего логина и пароля ЕСК ФНС России (т.е. доменный пароль рабочего компьютера).

ВНИМАНИЕ: Пароль не должен содержать русских символов!

Перед использованием необходимо адрес портала инспектора добавить в зону «Местная интрасеть» в настройках безопасности Internet Explorer. Также необходимо наличие следующих надстроек в браузере:

1) Сервис -> Свойства обозревателя -> Безопасность -> Местная интрасеть -> Другой -> Проверка подлинности пользователя -> Вход -> Автоматический вход в сеть только в зоне интрасети (должен быть обязательно выделен этот пункт!)

2) Сервис -> Свойства обозревателя -> Дополнительно -> Безопасность -> Разрешить встроенную проверку подлинности Windows» (должен стоять флажок)

В случае проблем с доступом к порталу инспектора можно попробовать ввести логин/пароль в формате login@DOMAIN (имя домена должно быть указано полностью, причем заглавными буквами)

(Пример: 1685-00-693@REGIONS.TAX.NALOG.RU)

Доступ специалистов Инспекций ФНС России (за исключением ЕЦР) к данным налогоплательщика в «ЛК ЮЛ» предоставляется при одновременном выполнении следующих условий: налогоплательщик стоит на учете в данной инспекции по какому-либо основанию и налогоплательщик зарегистрирован в «ЛК ЮЛ» (т.е. подписано Соглашение об открытии доступа в «ЛК ЮЛ» для организации).

Доступ специалистов ЕЦР к данным налогоплательщика в «ЛК ЮЛ» предоставляется при одновременном выполнении следующих условий: налогоплательщик зарегистрирован в данном ЕЦР, и налогоплательщик зарегистрирован в «ЛК ЮЛ» (т.е. подписано Соглашение об открытии доступа в «ЛК ЮЛ» для организации).

Доступ к «ЛК ЮЛ» предоставляется в виде того же интерфейса, что и налогоплательщику, но со следующими ограничениями: специалисту Инспекции ФНС России предоставляется возможность просмотреть сведения по налогоплательщику, просмотреть (скачать) документы, сформированные налогоплательщиком в «ЛК ЮЛ» и полученные по ним ответы налогового органа, но не предоставляется возможность формирования заявлений и запросов (в т.ч. запрос на предоставление информационной услуги, запрос выписки из ЕГРЮЛ, ЕГРН).

Для получения доступа к данным налогоплательщика специалист ИФНС (УФНС/ФНС) должен ввести следующие реквизиты налогоплательщика: ОГРН, КПП (должно быть указано КПП по месту нахождения организации либо КПП обособленного подразделения). Специалист ЕЦР вводит только ОГРН.

Далее проводится проверка условий доступа.

Если условия выполнены, специалисту ИФНС предоставляется следующая информация:

— При входе с КПП по месту нахождения организации:

— если налогоплательщик стоит на учете в инспекции по месту нахождения организации (или в качестве крупнейшего), то отображаются все сведения по налогоплательщику из всех налоговых органов, где он стоит на учете.

— если налогоплательщик не стоит на учете в данной инспекции по месту нахождения организации (или в качестве крупнейшего), но поставлен на учет по другой причине, то отображаются сведения по налогоплательщику, которые существуют в данной инспекции.

— При входе с КПП обособленного подразделения:

— если налогоплательщик стоит на учете в инспекции по месту нахождения филиала, представительства или иного обособленного подразделения, то отображаются сведения данного обособленного подразделения.

Если условия выполнены, специалисту ФНС предоставляется следующая информация:

— При входе с КПП по месту нахождения организации:

— отображаются все сведения по налогоплательщику из всех налоговых органов, где он стоит на учете.

— При входе с КПП обособленного подразделения:

— отображаются сведения данного обособленного подразделения.

Если условия выполнены, специалисту УФНС предоставляется следующая информация:

— При входе с КПП по месту нахождения организации:

— если налогоплательщик стоит на учете в подведомственной инспекции по месту нахождения организации (или в качестве крупнейшего), то отображаются все сведения по налогоплательщику из всех налоговых органов, где он стоит на учете.

— если налогоплательщик не стоит на учете в подведомственной инспекции по месту нахождения организации (или в качестве крупнейшего), но поставлен на учет по другой причине, то специалисту УФНС предлагается выбрать код ИФНС из списка, в которых налогоплательщик стоит на учете по иным основаниям и нажать кнопку «Вход», тогда отображаются сведения по налогоплательщику, которые существуют в данной инспекции. Посмотреть список инспекций, в которых налогоплательщик стоит на учете, можно нажав на ссылку «Сведения из ЕГРН о постановке и снятии с учета в НО». При этом происходит переход на страницу «Перечень налоговых органов, в которых юридическое лицо стоит на учете (по сведениям ФБД ЕГРН)».

— При входе с КПП обособленного подразделения:

— если налогоплательщик стоит на учете в подведомственной инспекции по месту нахождения филиала, представительства или иного обособленного подразделения, то отображаются сведения данного обособленного подразделения.

При вводе ОГРН сотрудником ЕЦР проверяется, зарегистрирован ли налогоплательщик с указанным ОГРН в данном ЕЦР.

Через портал инспектора сотрудники УФНС/ИФНС/ФНС получают доступ к странице портала «ЛК ЮЛ» «Мониторинг работы», содержащий вкладки «Статистика работы пользователей в ЛК», «Статистика выгрузки сведений по налогоплательщикам в ЛК» и «Статистика по услугам, оказанным в ЛК», а также «Мониторинг загрузок файлов от инспекций».

Сотрудники ЕЦР получают доступ к вкладке «Статистика по услугам, оказанным в ЛК».

На странице «Статистика работы пользователей в ЛК» реализовано отслеживание следующих показателей:

— Количество налогоплательщиков (юридических лиц), заключивших соглашение об открытии доступа к «ЛК ЮЛ»

— Количество налогоплательщиков (юридических лиц), получивших доступ к «ЛК ЮЛ»

— Количество налогоплательщиков (юридических лиц), временно не имеющих активированных пользователей

— Количество входов в «ЛК ЮЛ»

— Количество поданных через «ЛК ЮЛ» документов на получение услуг

— Количество обработанных документов, поданных через «ЛК ЮЛ»

— Количество ответов, просмотренных пользователями

— Количество пользователей, получивших доступ к «ЛК ЮЛ».

На странице «Статистика выгрузки сведений по налогоплательщикам в ЛК» отображаются сведения по выгрузке сведений из налоговых органов о налогоплательщике:

— Количество налогоплательщиков, по которым данные из налоговых органов не выгружены, всего

— Количество налогоплательщиков, подключенных к «ЛК ЮЛ», для которых сведения из налогового органа по месту нахождения не выгружены

— Количество налогоплательщиков, ожидающих подключения к «ЛК ЮЛ», для которых сведения из налогового органа по месту нахождения не выгружены

— Количество налогоплательщиков, подключенных к «ЛК ЮЛ», для которых сведения не выгружены из налогового органа, где налогоплательщик стоит на учете по прочим основаниям (не по месту нахождения);

На странице «Статистика по услугам, оказанным в ЛК» отслеживаются следующие показатели:

— Количество поданных через «ЛК ЮЛ» документов на получение услуг

— Количество обработанных документов, поданных через «ЛК ЮЛ»

— Количество документов в работе

— Количество документов в работе, по которым срок оказания услуги нарушен.

На странице «Мониторинг загрузок файлов от инспекций» отслеживаются следующие показатели на выбранную дату:

— Количество файлов в статусе «не выгружен»

— Количество файлов в статусе «выгружен»

— Количество файлов в статусе «доставлен в ФКУ «Налог-Сервис» ФНС России»

— Количество файлов в статусе «загружен в витрину ЛК».

Подробно порядок работы с Порталом инспектора изложен в Руководстве инспектора по работе на портале «Личный кабинет налогоплательщика юридического лица», которое можно скачать на стартовой странице Портала инспектора.

При возникновении проблем при получении доступа к порталу инспектора необходимо обращаться на Сайт технической поддержки АИС «Налог-3», вкладка «Личный кабинет налогоплательщика» (ЮЛ).