Учёт у экспортёров имеет свои особенности. Рассказываем, как отражать экспортные операции в бухгалтерском и налоговом учётах, как учесть курсовые разницы при пересчёте валюты и рассматриваем особенности налогообложения экспорта товаров.

Бухучёт экспорта товаров

Вести бухучёт валютных операций по правилам ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» обязаны все организации-экспортёры, независимо от режима налогообложения. ИП от такой обязанности освобождены.

Учёт операций по валютному счёту

Экспортёрам для расчётов с контрагентами в иностранной валюте нужен валютный счёт. Открыть его можно в уполномоченных банках на территории РФ и за её пределами.

Операции по валютному счёту отражают на счёте 52 «Валютные счета». Это активный счёт. Поступление валюты отражают по дебету счёта 52, а списание — по кредиту. К нему обычно заводят субсчета:

- 52.1 — для валютных счетов, открытых в российских банках;

- 52.2 — для зарубежных счетов.

Информацию, которая собирается на субсчёте 52.1, детализируют ещё по двум аналитическим счетам:

- транзитный — внутрибанковский счёт, который открывается автоматически вместе с текущим, нужен для контроля поступлений иностранной валюты;

- текущий — на него деньги зачисляются после транзитного счёта.

Как отразить выручку от продажи на экспорт

Экспортная выручка в бухучёте — это доход от обычных видов деятельности. Её отражают по дебету счёта 52 датой перехода права собственности на товар к покупателю.

Момент, в который право собственности перейдёт к покупателю, обычно чётко прописывают в договоре. Но можно просто указать в условиях, законодательством какой страны руководствоваться для его определения.

Если право собственности переходит на дату отгрузки и в договоре предусмотрено, что покупатель оплачивает товар после его получения, реализация на экспорт отражается следующими проводками.

- Дт 62 «Расчёты с покупателями и заказчиками» Кт 90.1 «Выручка» — признана выручка от реализации товаров (на дату перехода права собственности).

- Дт 52 «Валютные счета» Кт 62 «Расчёты с покупателями и заказчиками» — поступила оплата от покупателя товаров (на дату оплаты).

Предоплата не признаётся в бухучёте доходом. Если по условиям договора покупатель должен её внести, полученный платёж нужно отразить как кредиторскую задолженность.

При получении предоплаты проводки будут такие.

- Дт 52 «Валютные счета» Кт 62 «Расчёты по авансам полученным» — поступила предоплата (на дату поступления платежа).

- Дт 62 «Расчёты с покупателями» Кт 90.1 «Выручка» — отражена выручка от продажи товара (на дату перехода права собственности).

- Дт 62 «Расчёты по авансам полученным» Кт 62 «Расчёты с покупателями» — зачтена полученная ранее предоплата.

Когда право собственности переходит после полной оплаты товара, датой поступления платежа нужно сделать две записи.

- Дт 52 «Валютные счета» Кт 62 «Расчёты с покупателями» — на валютный счёт поступили денежные средства от покупателя.

- Дт 62 «Расчёты с покупателями» Кт 90.1 «Выручка» — отражена выручка от реализации товаров.

Если при этом предусмотрена предоплата, проводки будут такими.

- Дт 52 «Валютные счета» Кт 62 «Расчёты по авансам полученным» — поступила предоплата в иностранной валюте (на дату поступления денежных средств).

- Дт 52 «Валютные счета» Кт 62 «Расчёты с покупателем» — поступила полная оплата от покупателя (на дату перехода права собственности).

- Дт 62 «Расчёты с покупателем» Кт 90.1 «Выручка» — отражена выручка от продажи товара.

- Дт 62 «Расчёты по авансам полученным» Кт 62 «Расчёты с покупателем» — зачёт полученной ранее предоплаты.

Как учесть курсовые разницы

В бухгалтерском учёте суммы хозяйственных операций нужно отражать в российских рублях. Поэтому поступившую от покупателя иностранную валюту нужно пересчитать в рубли по правилам ПБУ 3/2006. Пересчёт делают по официальному курсу ЦБ РФ, который действует на любую из следующих дат.

- Дату совершения операции в иностранной валюте.

- При составлении бухгалтерской отчётности (на последний день каждого месяца, квартала или года).

Полученные авансы и предоплату переводят в рубли только на дату их поступления и в дальнейшем не пересчитывают.

Из-за изменений официального курса иностранной валюты к рублю могут появиться курсовые разницы двух видов.

- Положительная курсовая разница — если курс вырос со дня предыдущего перевода в рубли. Её учитывают в прочих доходах и отражают проводкой Дт 62 «Расчёты с покупателем» Кт 91.1 «Прочие доходы».

- Отрицательная курсовая разница — если курс, наоборот, снизился. Входит в прочие расходы и отражается проводкой Дт 91.2 «Прочие расходы» Кт 62 «Расчёты с покупателем».

Расчёт курсовых разниц можно оформить бухгалтерской справкой или разработать свою форму первички и закрепить её в учётной политике. Для покупателя документы на курсовые разницы составлять не нужно.

По условиям договора курс валюты может быть фиксированным. Тогда расчёты нужно сделать по этому курсу, а не по курсу ЦБ РФ. Курсовых разниц в таком случае не будет.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Списание стоимости приобретения товара

Одновременно с отражением в бухучёте выручки нужно списать стоимость приобретения экспортированных товаров. Делают это по тем же правилам, что и при продаже товаров на территории России.

Списать можно одним из методов, закреплённых в учётной политике для целей бухучёта:

- по себестоимости каждой единицы;

- по средней себестоимости;

- по себестоимости первых по времени приобретения (ФИФО).

Если переход права собственности на товары был в момент отгрузки, то списание отражают проводкой Дт 90.2 «Себестоимость продаж» Кт 41 «Товары».

Если право собственности на отгруженные товары перешло к покупателю после их оплаты или выполнения какого-то другого условия (например, пересечения границы):

- Дт 45 «Товары отгруженные» Кт 41 «Товары» — покупателю отгружен товар;

- Дт 90.2 «Себестоимость продаж» Кт 45 «Товары отгруженные» — списана стоимость приобретения реализованного товара.

Налоговый учёт при экспорте товаров

НДС

Операции по реализации товаров на экспорт облагаются НДС по ставке 0% (п. 1 ст. 164 НК РФ). Чтобы применить нулевую ставку, нужно подтвердить факт вывоза товаров за пределы РФ. Список подтверждающих документов приведён в ст. 165 НК РФ. Он зависит от того, куда экспортируется товар: в страны ЕАЭС или за пределы территории ЕАЭС.

При экспорте за пределы территории ЕАЭС потребуютсяследующие документы.

- Копия или оригинал экспортного контракта (договора). Если в договоре предусмотрено несколько поставок с оформлением отдельных документов, то подавать его при каждой отгрузке не нужно. Достаточно приложить уведомление с реквизитами документа, с которыми вы ранее отправляли контракт.

- Таможенные декларации (их копии или реестры) с отметками российской таможни.

Подать их нужно в налоговую инспекцию вместе с деклараций по НДС не позднее 180 календарных дней с момента проставления таможней отметки «Вывоз разрешён».

Если налоговики увидят несоответствия в основных документах, то могут запросить дополнительные — транспортные, товаросопроводительные и другие. Их нужно подать в течение 30 календарных дней с момента запроса.

При экспорте в страны ЕАЭС потребуютсяследующие документы.

- Копия или оригинал экспортного контракта (договора).

- Заявление о ввозе товаров и уплате косвенных налогов от вашего иностранного покупателя (копия или электронный реестр).

Срок подачи в ИФНС — не позднее 180 календарных дней со дня отгрузки товаров.

Если вы опоздали с подтверждением экспорта, нужно уплатить НДС по общим ставкам. Для этого выполните следующие действия.

- Оформите счёт-фактуру с НДС 10 или 20%.

- Зарегистрируйте его в доплисте книги продаж за квартал, в котором отгрузили товар.

- За этот же период сдайте уточнённую декларацию.

Кроме НДС, придётся заплатить пеню, которая возникнет из-за того, что вы начислили налог позже отгрузки товара.

Право подтвердить экспорт сохранится за вами в течение трёх лет с момента окончания квартала, в котором была отгрузка товара.

Если не хотите собирать пакет документов, можно отказаться от льготной ставки 0% и применять общую — 10% или 20%. Для этого подайте в налоговую заявление произвольной формы. Срок подачи — до 1-го числа квартала, с которого планируете отказаться от нулевой ставки. После отказа применять её нельзя минимум 12 месяцев.

Но при экспорте товаров в страны ЕАЭС отказаться от нулевой ставки вы не сможете, так как в этом случае нужно руководствоваться Договором о Евразийском экономическом союзе. В нём, в отличие от НК РФ, отказ не предусмотрен.

Налог, который вы уплатили при приобретении экспортированных товаров (входной НДС), можно принимать к вычету (п. 3 ст. 172 НК РФ).

Порядок вычета НДС зависит от применяемой ставки налога и от вида экспортируемых товаров. Так, уплаченные суммы НДС можно возместить в обычном порядке, прописанном в ст. 176 и ст. 176.1 НК РФ, если вы:

- отказались от ставки 0%;

- экспортируете несырьевые товары, принятые на учет с 01.07.2016;

- экспортируете товары, которые считаются сырьевыми, но не включены в Перечень, утв. Постановлением Правительства РФ № 466 от 18 апреля 2018 г.

При этом все необходимые для вычета условия должны быть соблюдены — налог предъявлен поставщиком, товары используются для облагаемой НДС деятельности, приняты на учёт, получен правильно оформленный счет-фактура или универсальный передаточный документ.

По экспорту сырьевых товаров право на вычет НДС возникает в один из двух моментов.

- На последний день квартала, в котором собрали документы для подтверждения льготной ставки 0%.

- На день отгрузки товара, если факт вывоза товара из России не подтвердили. В этом случае нужно применять общие ставки НДС — 10% или 20%.

Юрлица и ИП, которые работают на спецрежимах или получили освобождение от НДС по ст. 145-145.1 НК РФ, не начисляют НДС и не применяют ставку 0%.

Налог на прибыль

В налоговом учёте экспортную выручку от продажи товара отражают в составе доходов от реализации. Какой датой отразить доходы, зависит от выбранного способа ведения учёта доходов и расходов.

- Метод начисления — доходы учитывают на дату реализации товара (перехода права собственности на него), независимо от факта оплаты. На эту дату иностранную валюту нужно пересчитать в рубли, чтобы определить сумму дохода (за исключением аванса — его рассчитывают по курсу ЦБ РФ на дату получения).

- Кассовый метод — доходы признаются по факту поступления денег на валютный счёт. Сумму определяют пересчётом полученной иностранной валюты в рубли по курсу ЦБ РФ на дату получения платежа.

При методе начисления из-за колебаний курса иностранной валюты могут возникать курсовые разницы, которые учитывают так:

- положительные — в составе внереализационных доходов;

- отрицательные — во внереализационных расходах.

При кассовом методе учёта курсовых разниц не будет. Предоплату, если она предусмотрена договором, включают в доходы на дату получения.

При методе начисления авансы и предоплата (в том числе частичная) не признаются доходом для налога на прибыль. В этом случае, если товар экспортируют на условиях 100%-ной предоплаты, курсовой разницы не будет.

При расчёте налога на прибыль доходы от экспорта товаров можно уменьшить на расходы, связанные с их приобретением и реализацией. Для этого, как и при реализации на территории РФ, они должны быть:

- экономически обоснованы;

- документально подтверждены;

- направлены на получение дохода.

Подарок для наших читателей — чек-листы с вариантами законной оптимизации налогообложения на ОСНО и УСН. Больше сорока способов легально снизить налоговую нагрузку!

Методы оптимизации налогов

Как законно снизить налоговую нагрузку

Получите бесплатные чек-листы для ОСНО и УСН!

Оставьте заявку в форме ниже, и мы вышлем вам их

Реализация товаров на экспорт отличается от реализации на внутреннем рынке. Применяется ставка НДС 0%, которую необходимо подтвердить. Для этого следует собрать пакет документов и сдать его одновременно с декларацией по НДС в ИФНС.

Отметим, что экспорт в дальнее зарубежье отличается от отгрузок в страны ЕАЭС (Россия, Беларусь, Казахстан, Армения, Киргизия).

Различный порядок применения вычетов по входящему НДС действует при экспорте несырьевых товаров, которые были приобретены:

- до 01.07.2016 – вычет НДС при определении налоговой базы по НДС, ведется раздельный учет НДС;

- с 01.07.2016 – вычет НДС в общем порядке, не ведется раздельный учет НДС (Федеральный закон от 30.05.2016 N 150-ФЗ).

В нашем примере рассмотрим экспорт в 1С 8.3 Бухгалтерия пошагово на примере несырьевых товаров, которые были приобретены и реализованы, начиная с 01.07.2016 г.

Итак — Экспорт в 1С 8.3 Бухгалтерия пошагово.

В 2022 — 2024 годах признание положительных курсовых разниц для налога на прибыль производится по мере погашения задолженности (пп. 7.1 п. 4 ст. 271 НК РФ в ред. Закона N 67-ФЗ). Подробнее в статье >>

Содержание

- Учет экспортных операций в 1С 8.3 Бухгалтерия — пошаговая инструкция

- Поступление предоплаты от иностранного покупателя

- Приобретение товаров

- Документальное оформление

- Регистрация СФ поставщика

- Как отразить экспорт в декларации по НДС в 1С 8.3

- Перечисление авансового платежа на таможню

- Реализация товаров на экспорт в 1С

- Декларация по налогу на прибыль

- Документальное оформление

- Выставление экспортного СФ в валюте (ставка НДС 0%)

- Документальное оформление

- Учет таможенных платежей

- Поступление оплаты от иностранного покупателя

- Декларация по налогу на прибыль

- Расчет НДС при экспорте несырьевых товаров в дальнее зарубежье

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

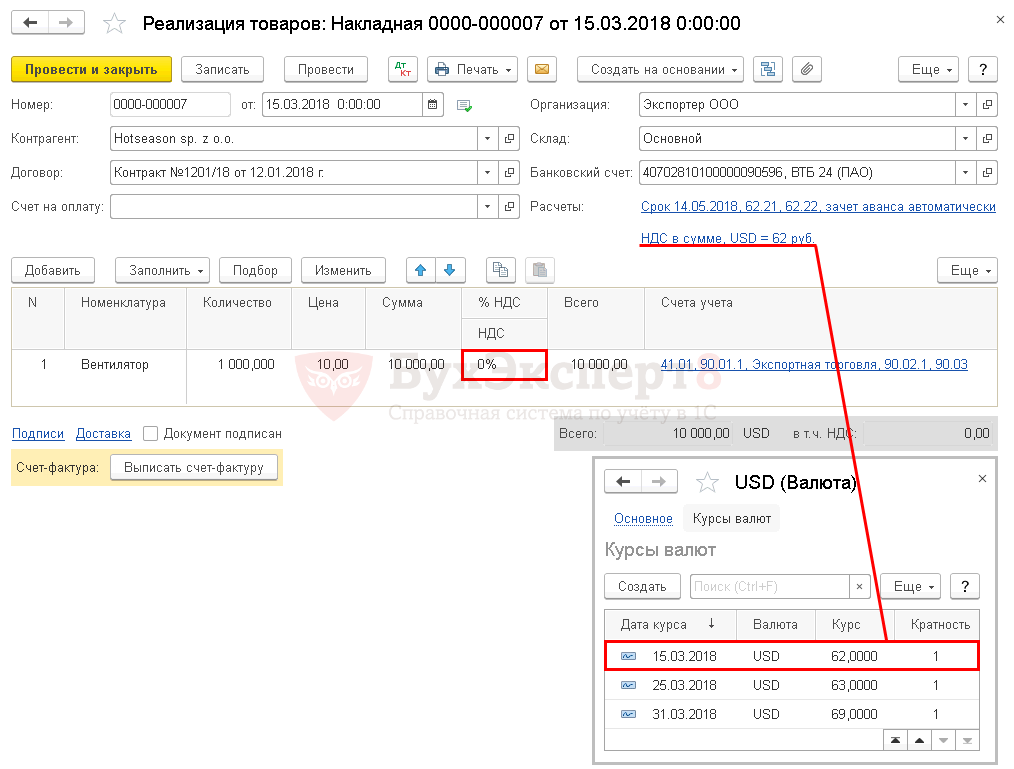

Организация заключила экспортный контракт с иностранным покупателем Hotseason sp. z.o.o.(Польша) на поставку несырьевых товаров на сумму 10 000 USD.

17 января получена предоплата от покупателя в размере 40% в сумме 4 000 USD.

12 февраля у поставщика ООО «Аврора» приобретены несырьевые товары Вентиляторы (1 000 шт.) стоимостью 400 020 руб. (в т. ч. НДС 18%) для отгрузки на экспорт.

13 марта уплачены авансовые таможенные платежи (таможенный сбор 750 руб.).

15 марта покупателю Hotseason sp. z.o.o. отгружены на экспорт товары Вентиляторы (1 000 шт.) стоимостью 10 000 USD.

15 марта проведено таможенное декларирование товаров, получена отметка на таможенной декларации «Выпуск разрешен» и товары переданы перевозчику.

В соответствии с контрактом переход права собственности на товары происходит в момент передачи товаров перевозчику, выпущенных в таможенном режиме экспорта. Базис поставки FCA Москва.

25 марта покупатель Hotseason sp. z.o.o. перечислил остаток оплаты за товары в сумме 6 000 USD.

Условные курсы для оформления примера:

- 17 января курс ЦБ РФ 62,00 руб./USD;

- 15 марта курс ЦБ РФ 62,00 руб./USD;

- 25 марта курс ЦБ РФ 63,00 руб./USD;

- 05 сентября курс ЦБ РФ 62,00 руб./USD;

- 01 октября курс ЦБ РФ 62,00 руб./USD.

Экспортные операции, реализация на экспорт в 1С 8.3 пошаговая инструкция →

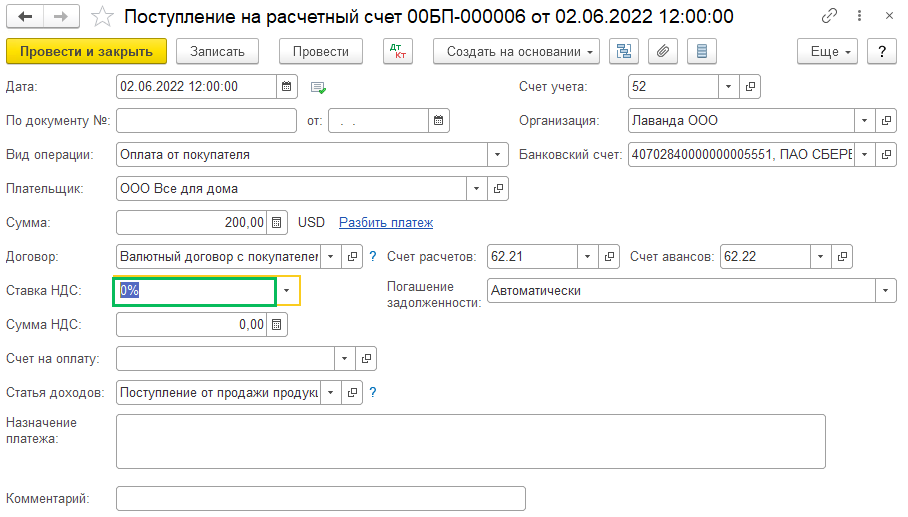

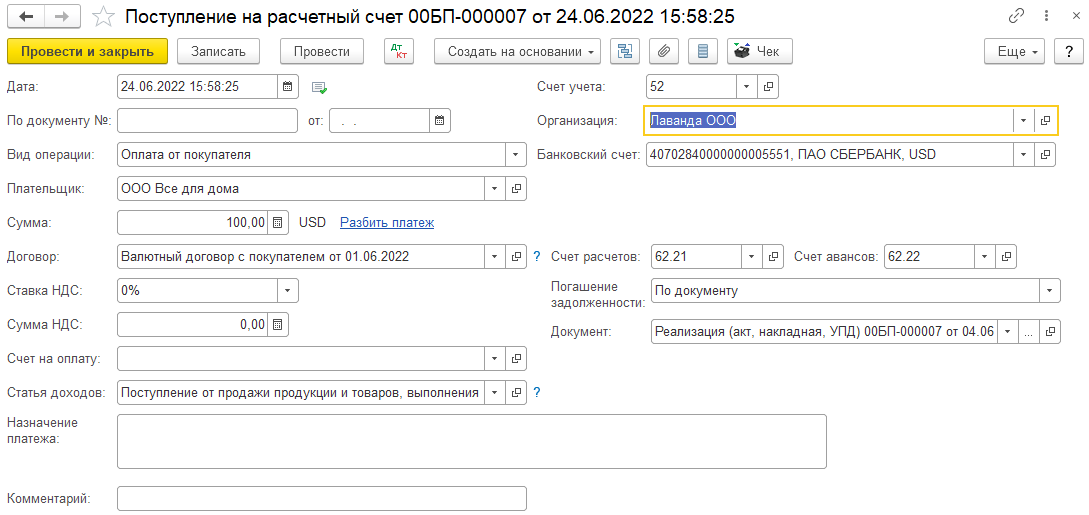

Поступление предоплаты от иностранного покупателя

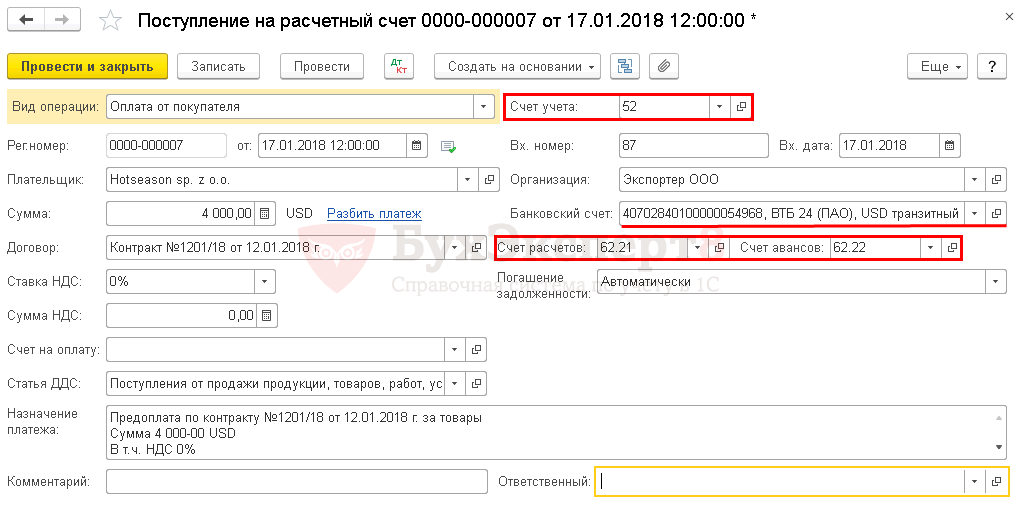

Поступление предоплаты от иностранного покупателя в 1С 8.3 отражается документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса – Банк — Банковские выписки –кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление на расчетный счет по примеру.

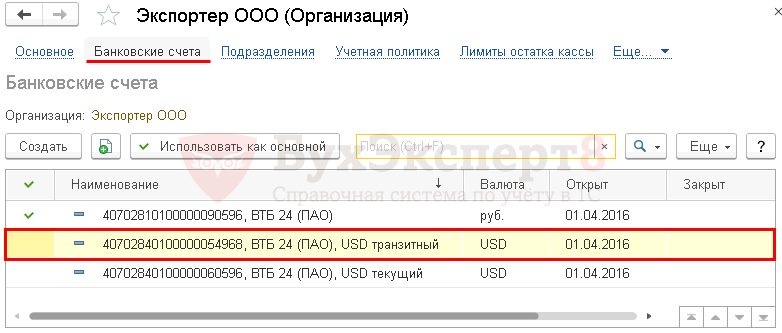

Предварительно должен быть заполнен справочник Банковские счета и туда внесена информация о валютном счете Организации, на который поступает оплата от покупателя.

Предоплата в валюте зачисляется на транзитный валютный счет.

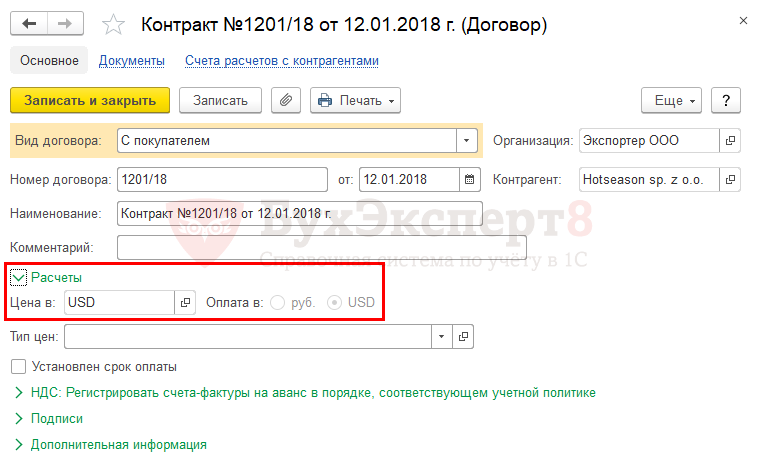

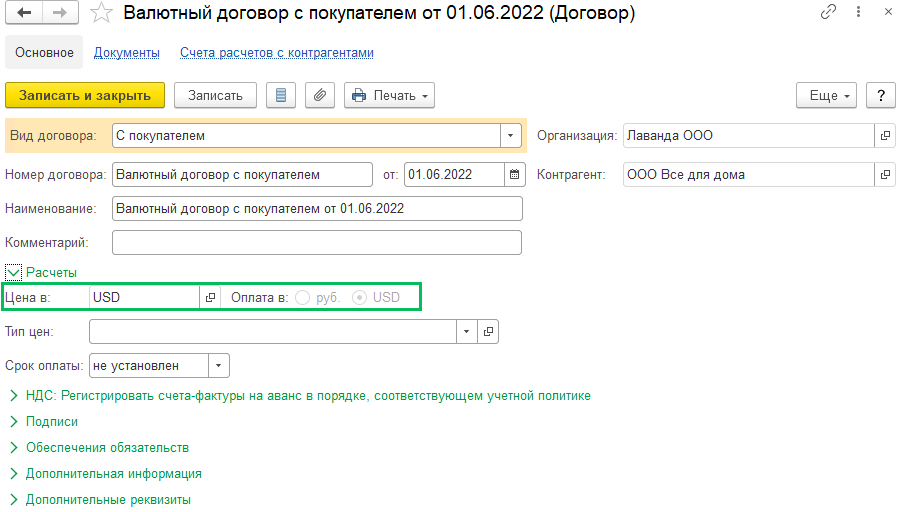

Договор с покупателем в валюте должен быть заполнен следующим образом:

- Вид договора – С покупателем;

- Цена в — USD, т.е. валюта, в которой заключен договор;

- Оплата в — переключатель USD, т.е. валюта платежа.

В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливаются счета расчетов с покупателем в поле:

- Счет расчетов — 62.21 «Расчеты с покупателями и заказчиками (в валюте)»;

- Счет авансов — 62.22 «Расчеты по авансам полученным (в валюте)».

Так как оплата покупателем производится в валюте, то в документе устанавливается:

- Банковский счет – транзитный валютный счет в USD, на который поступают денежные средства от покупателя;

- Счет учета – 52 «Валютные счета», устанавливается автоматически при выборе валютного банковского счета;

- Сумма – сумма оплаты в валюте согласно выписке банка;

- Ставка НДС – 0%.

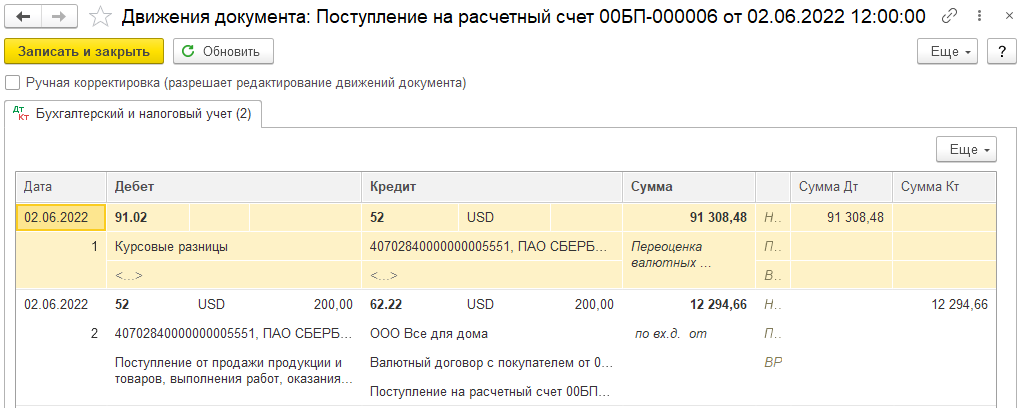

Проводки по документу

Документ заполняется в валюте, т.к. договор заключен в USD и оплата производится в USD. В проводках суммы отражены и в рублях, и в валюте.

Это связано с тем, что учет в РФ ведется в рублях. Стоимость активов или обязательств в иностранной валюте подлежит пересчету в рубли (п. 4 ПБУ 3/2006).

Документ формирует проводку:

- Дт 52 Кт 62.22 – поступление предоплаты от покупателя на транзитный валютный счет.

В налоговую базу по НДС не включаются авансы, полученные по операциям, которые облагаются НДС по ставке 0% в соответствии с п. 1 ст. 164 НК РФ (п. 1 ст. 154 НК РФ).

Поэтому в нашем примере:

- НДС с авансов не начисляется;

- авансовый счет-фактура не выставляется (п. 17 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137, Письмо Минфина РФ от 01.2018 N 03-07-08/142).

Авансы, полученные и выданные в валюте, в дальнейшем не переоцениваются в БУ и в НУ. Рублевая оценка аванса фиксируется по курсу ЦБ РФ на дату аванса (п. 7, п. 10 ПБУ 3/2006, п. 11 ст. 250 НК РФ, пп. 5 п. 1 ст. 265 НК РФ).

См. также Продажа валюты

Приобретение товаров

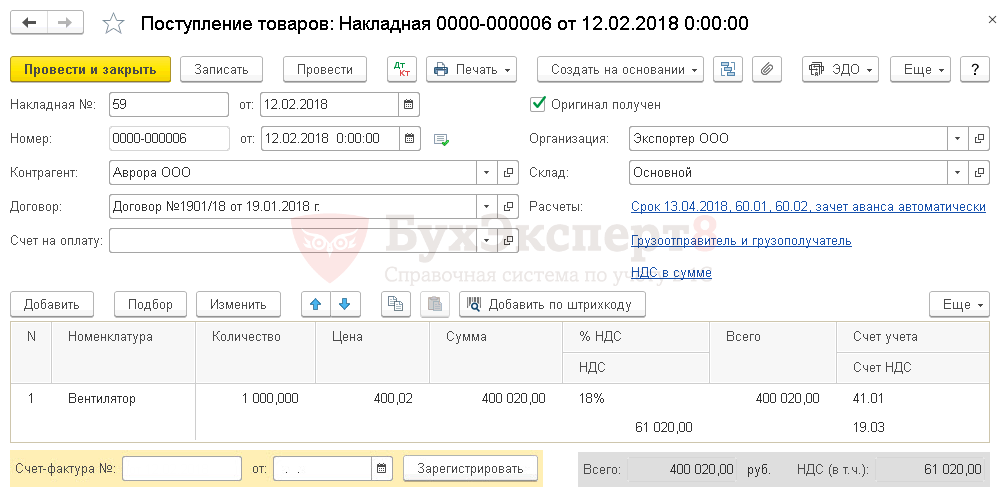

Если приобретаются несырьевые товары для реализации на экспорт, то покупка отражается без какой-либо специфики, т.е. также, как и покупка товаров для внутреннего рынка.

Товары на складах учитываются на счете 41.01 «Товары на складах» по фактической себестоимости их приобретения или учетным ценам (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н).

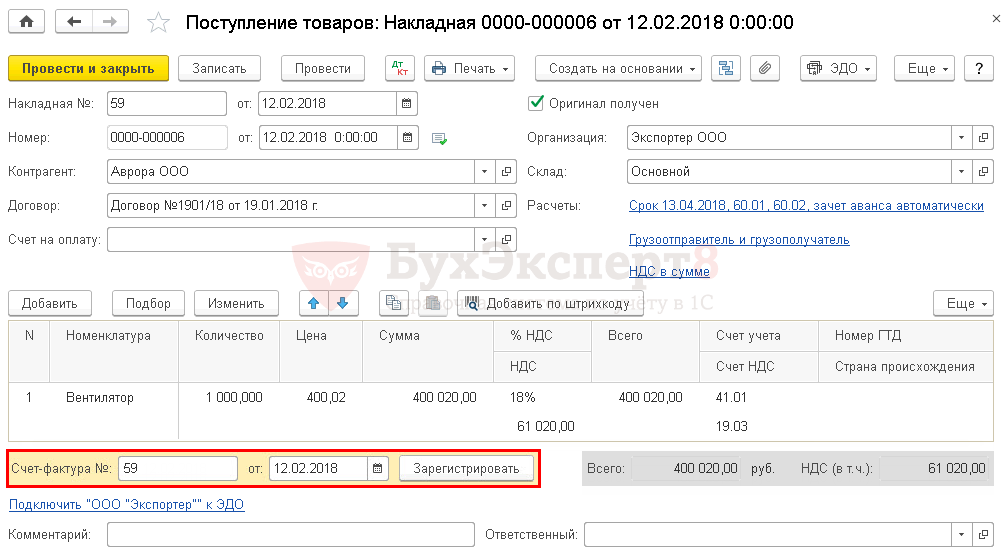

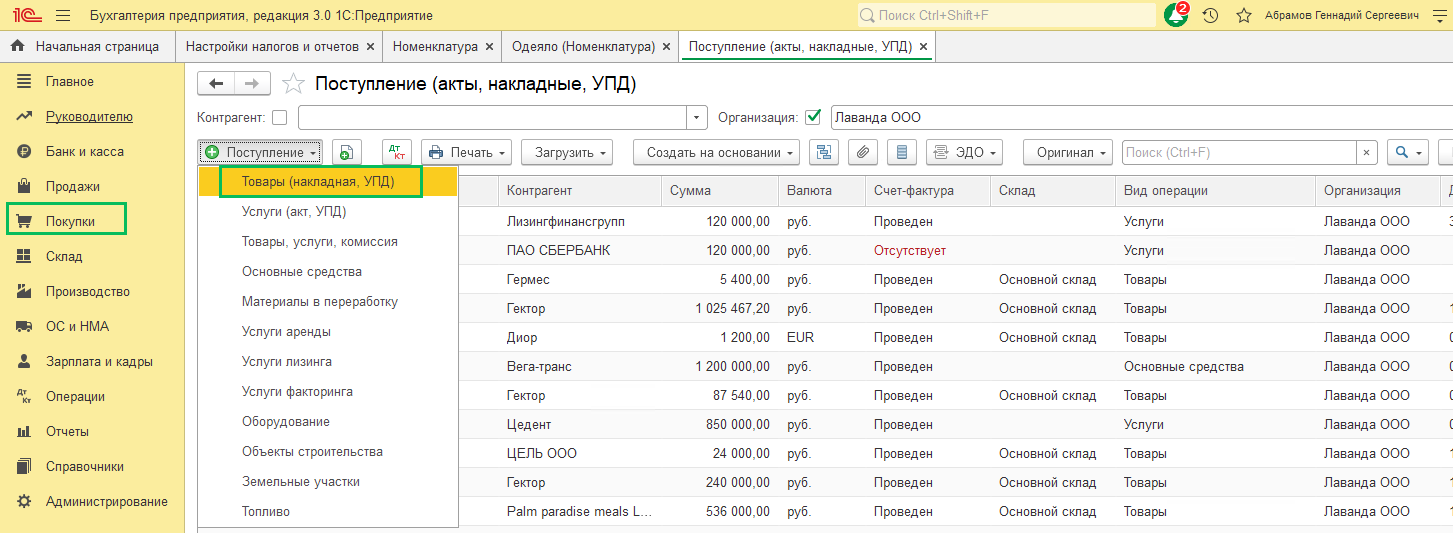

Приобретение товаров в 1С 8.3 отражается документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки – Покупки — Поступления (акты, накладные) – кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление (акт, накладная) по примеру.

В табличной части заполняется информация о приобретаемых товарах (номенклатура, количество, цена, сумма и т.д.):

- Номенклатура – приобретаемые товары, выбираются из справочника Номенклатура;

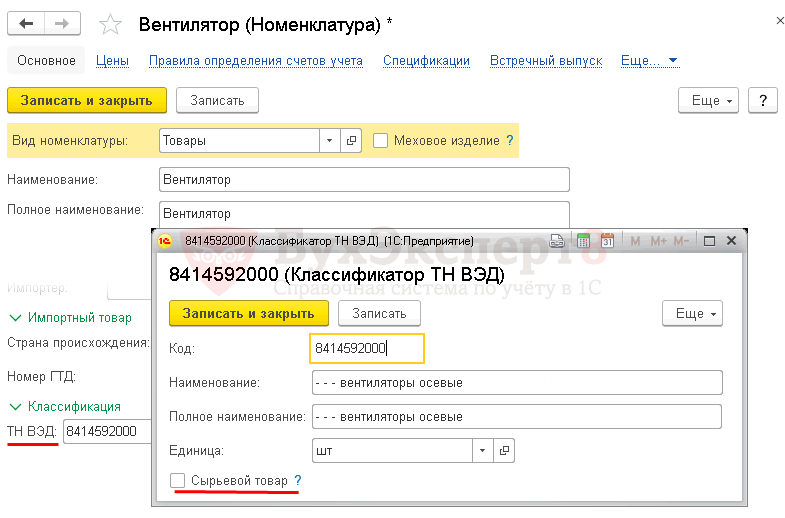

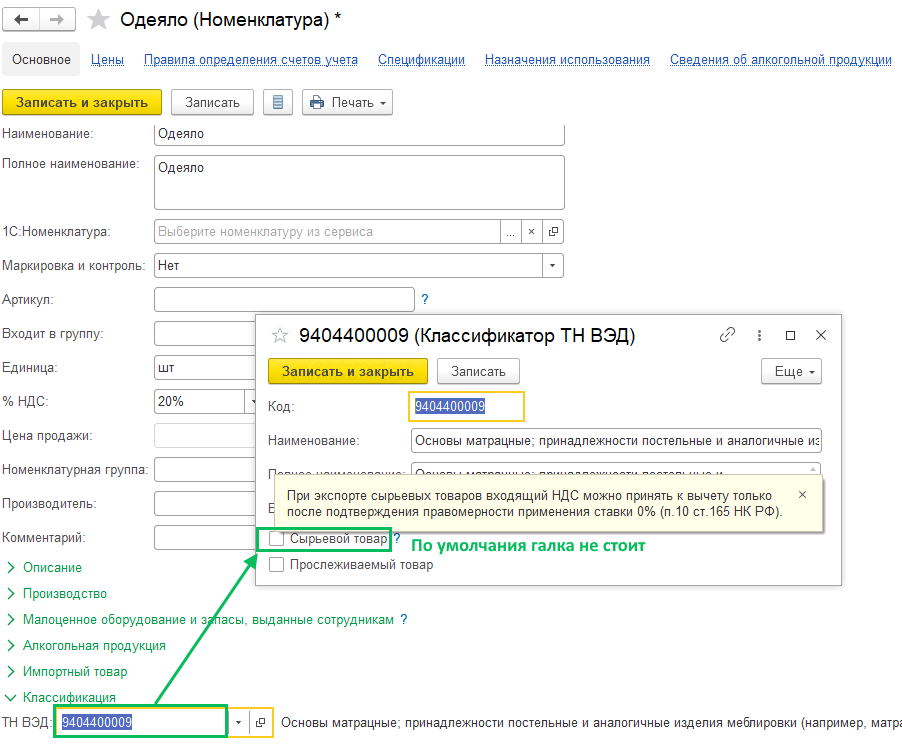

По покупным товарам, предназначенным для реализации на экспорт, в карточке номенклатуры обязательно надо заполнить поле:

- ТН ВЭД, согласно Решению Совета Евразийской экономической комиссии от 16.07.2012 N 54 – если товар сырьевой, то в карточке с кодом ТН ВЭД должен стоять флажок;

- % НДС – 18%.

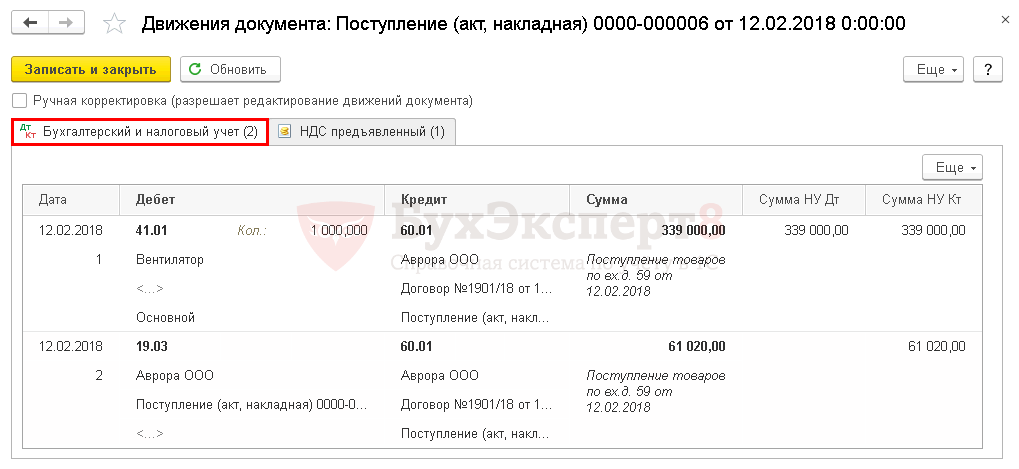

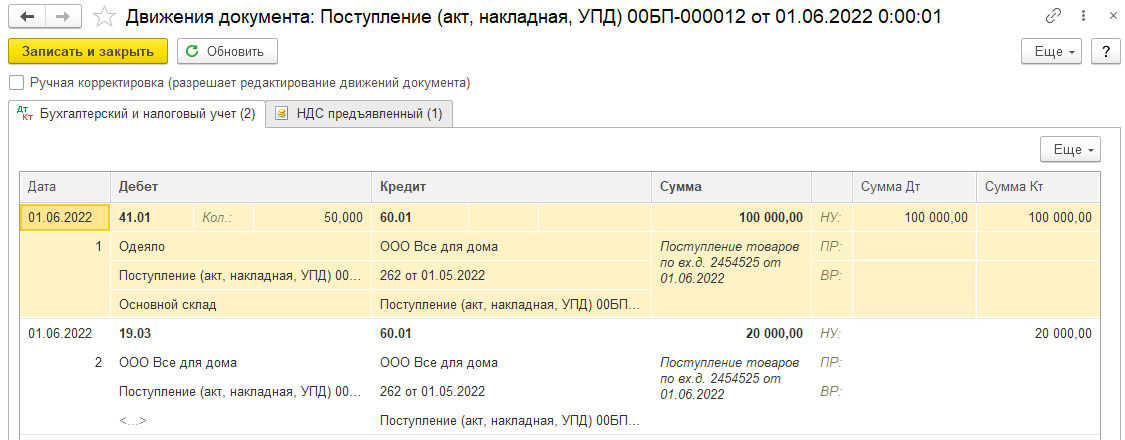

Проводки по документу

Документ формирует проводки:

- Дт 41.01 Кт 60.01 – принятие к учету товаров;

- Дт 19.03 Кт 60.01 – принятие к учету входящего НДС.

Документальное оформление

Организация должна утвердить формы первичных документов, в т.ч. документа по оприходованию товаров. В 1С для этого применяется Приходная накладная.

Бланк можно распечатать по кнопке Печать – Приходная накладная документа Поступление (акт, накладная). PDF

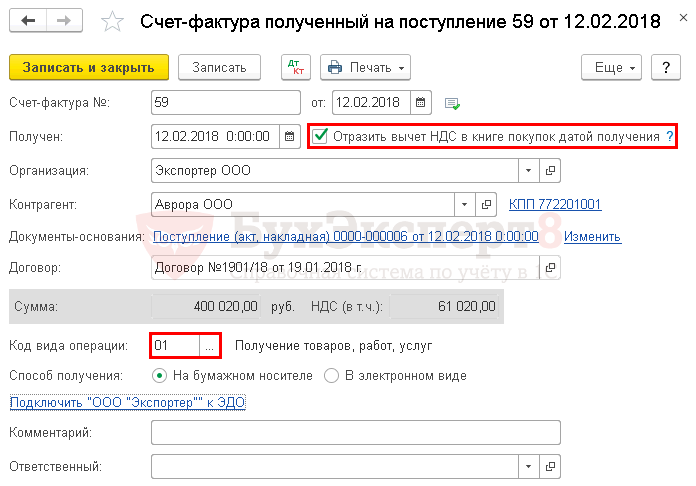

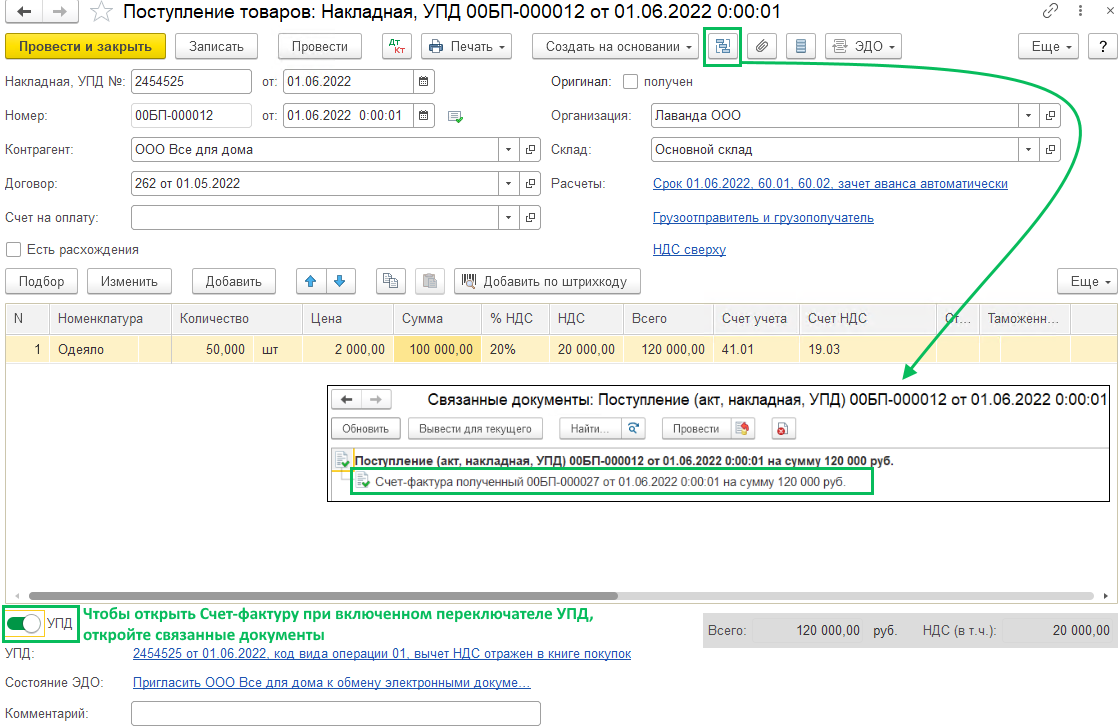

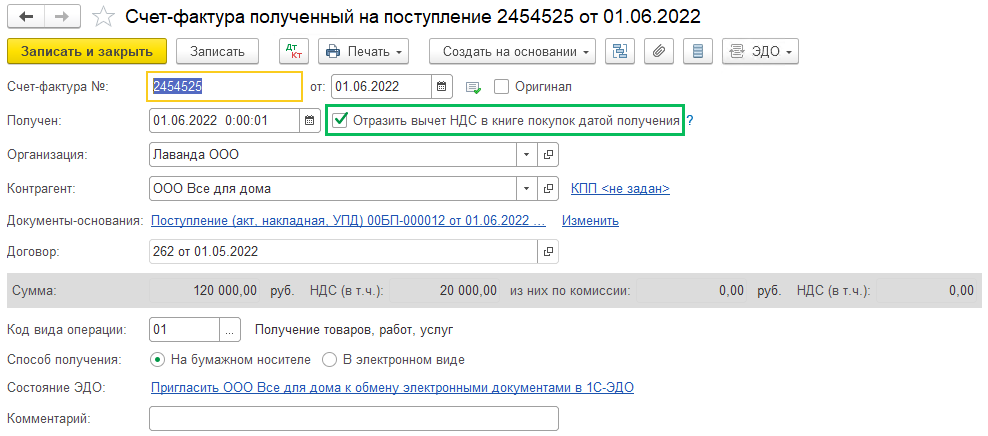

Регистрация СФ поставщика

Для регистрации счета-фактуры поставщика (СФ), необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными из документа Поступление (акт, накладная). Код вида операции –«01» Получение товаров, работ, услуг.

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

НДС принимается к вычету в общем порядке, т.е. при выполнении условий (п. 2 ст. 171 НК РФ, п. 3 ст. 172 НК РФ):

- товары должны использоваться в деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- товары приняты к учету (п. 1 ст. 172 НК РФ).

Раздельный учет НДС не ведется. Право на принятие НДС к вычету будет возникать по приобретенным товарам, работам, услугам, вне зависимости от подтверждения или не подтверждения ставки 0% при экспорте несырьевых товаров (п. 10 ст. 165 НК РФ).

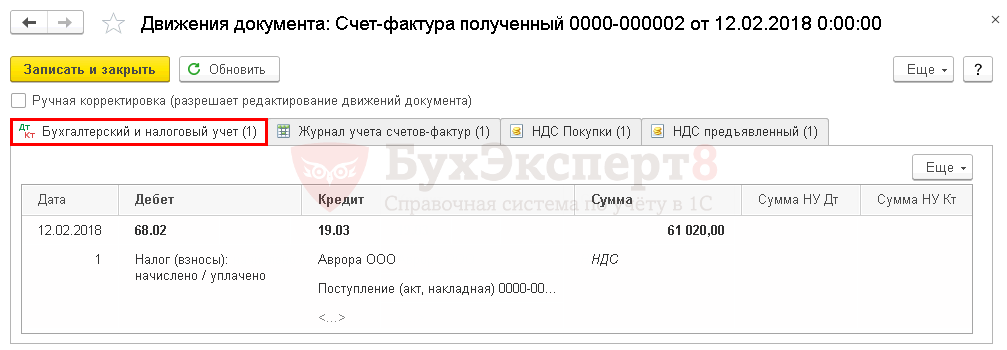

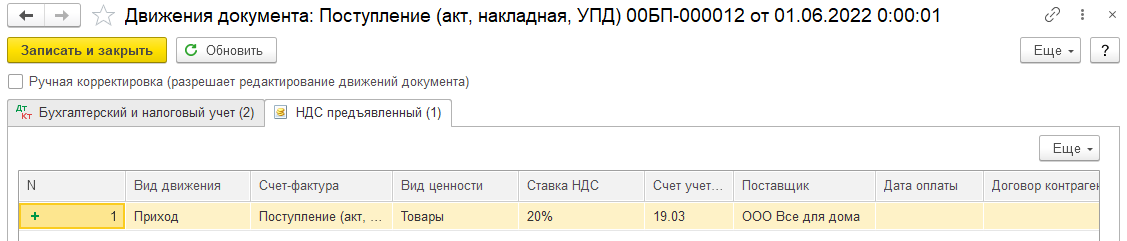

Проводки по документу

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок. PDF

Как отразить экспорт в декларации по НДС в 1С 8.3

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- данные счета-фактуры, код вида операции «01».

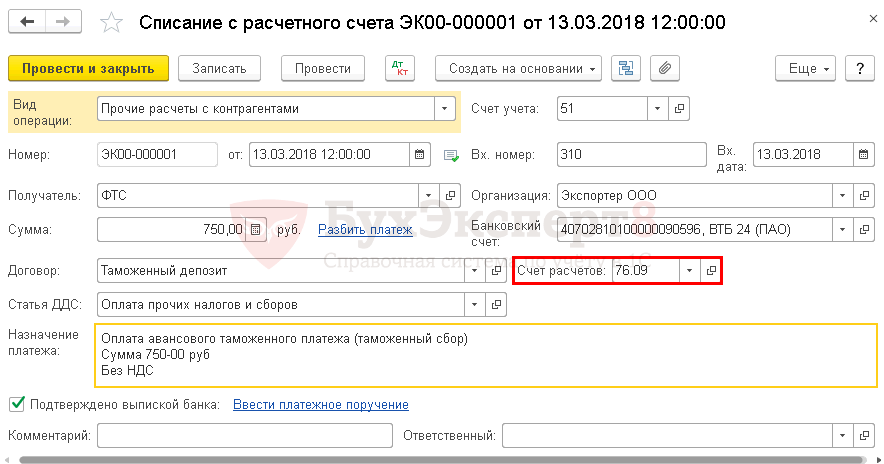

Перечисление авансового платежа на таможню

Перечисление авансового платежа на таможню в 1С 8.3 отражается документом Списание с расчетного счета вид операции Прочие расчеты с контрагентами в разделе Банк и касса – Банк — Банковские выписки – кнопка Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по примеру.

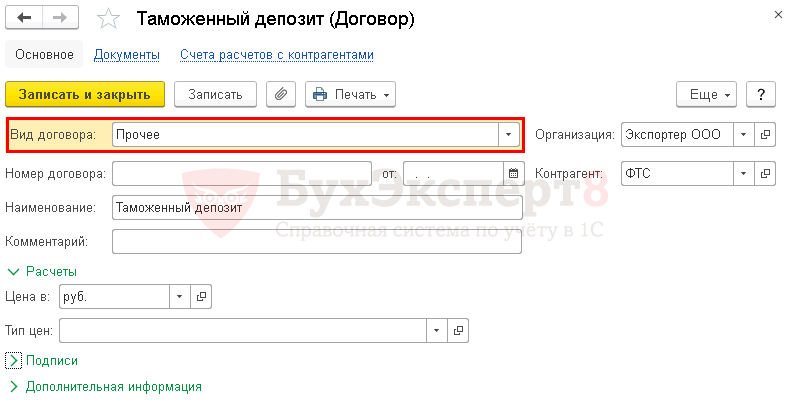

Заполнение документа:

- Вид операции – Прочие расчеты с контрагентами;

- Договор – основание для расчетов с таможней. Вид договора Прочее.

- Счет расчетов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

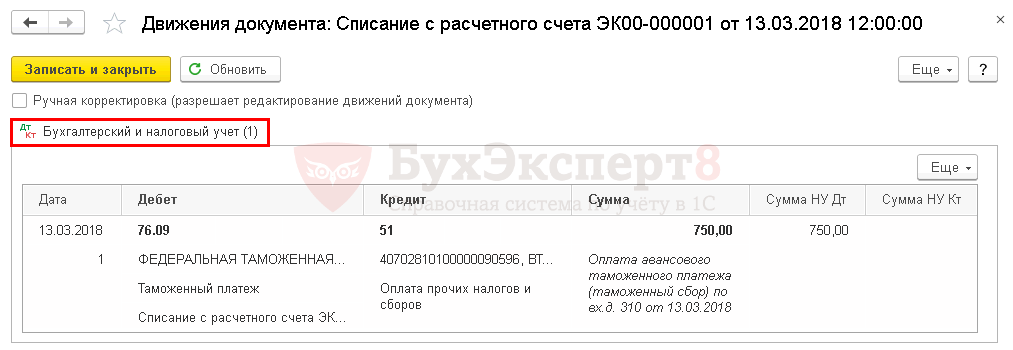

Проводки по документу

Документ формирует проводку:

- Дт 76.09 Кт 51 – авансовый платеж, перечисленный на таможню (таможенный сбор).

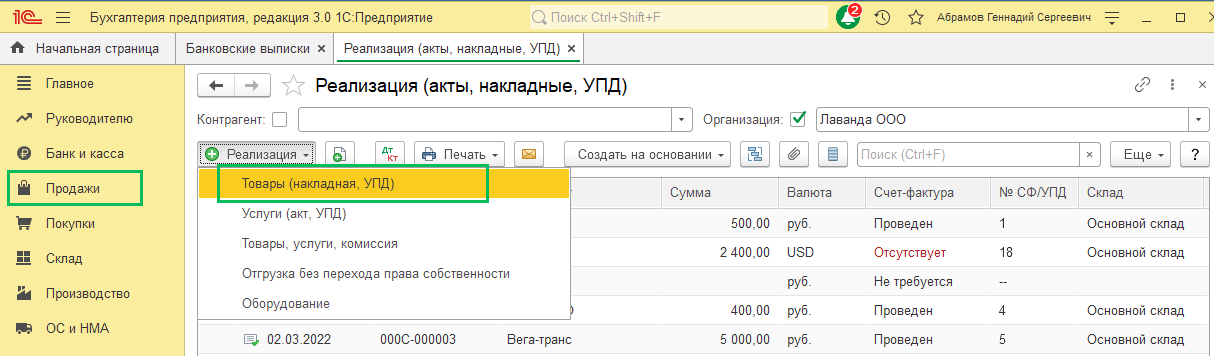

Реализация товаров на экспорт в 1С

Реализация товаров на экспорт в 1С 8.3 Бухгалтерия оформляется типовым документом Реализация (акт, накладная) вид операции Товары (накладная) в разделе Продажи – Продажи – Реализация (акты, накладные) –кнопка Реализация – Товары (накладная).

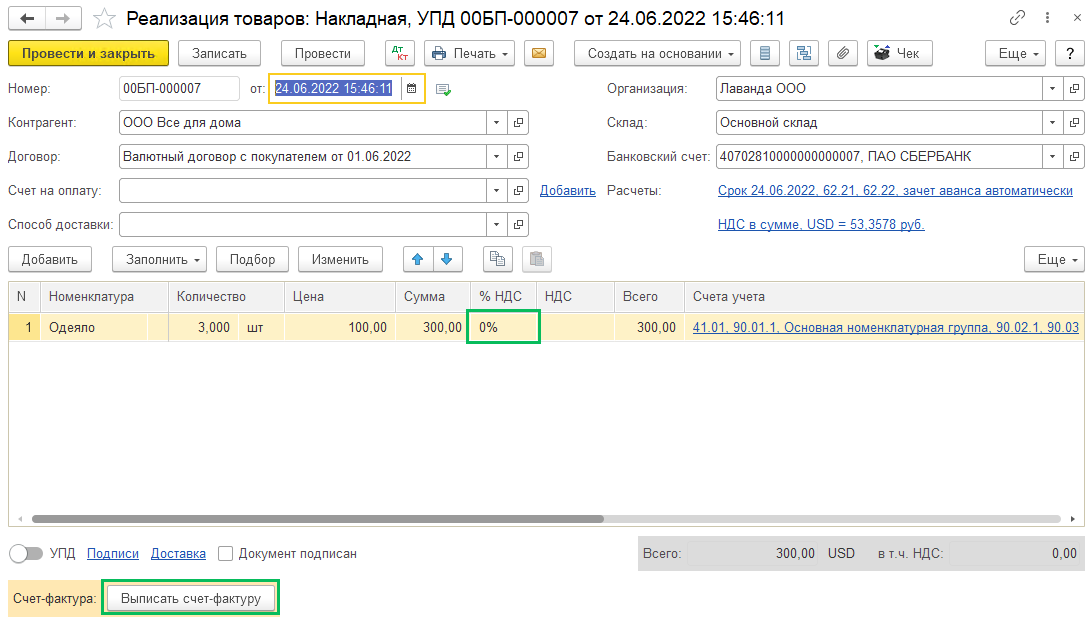

Рассмотрим особенности заполнения документа Реализация (акт, накладная) по примеру:

- Договор – договор С покупателем в валюте USD, по которому производится реализация товаров;

В форме Цены в документе устанавливается курс из справочника Валюты на дату отражения документа Реализация (акт, накладная).

В табличной части документа заполняется информация о реализуемых товарах (номенклатура, количество, цена, сумма и т.д.):

- Цена и Сумма – графы заполняются в валюте, т.к. договор заключен в USD;

- % НДС — 0%; ставка НДС, применяемая при реализации товаров на экспорт.

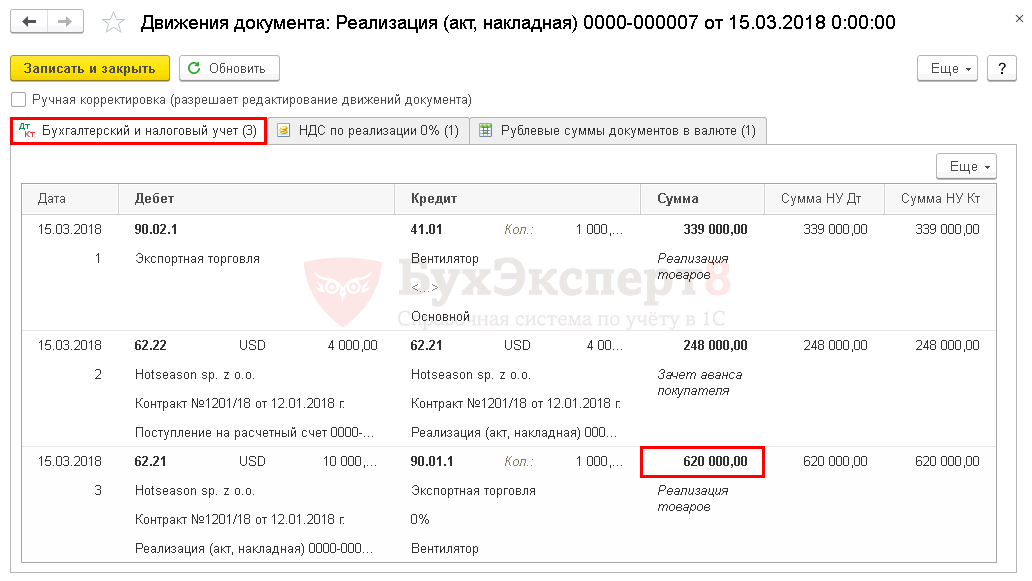

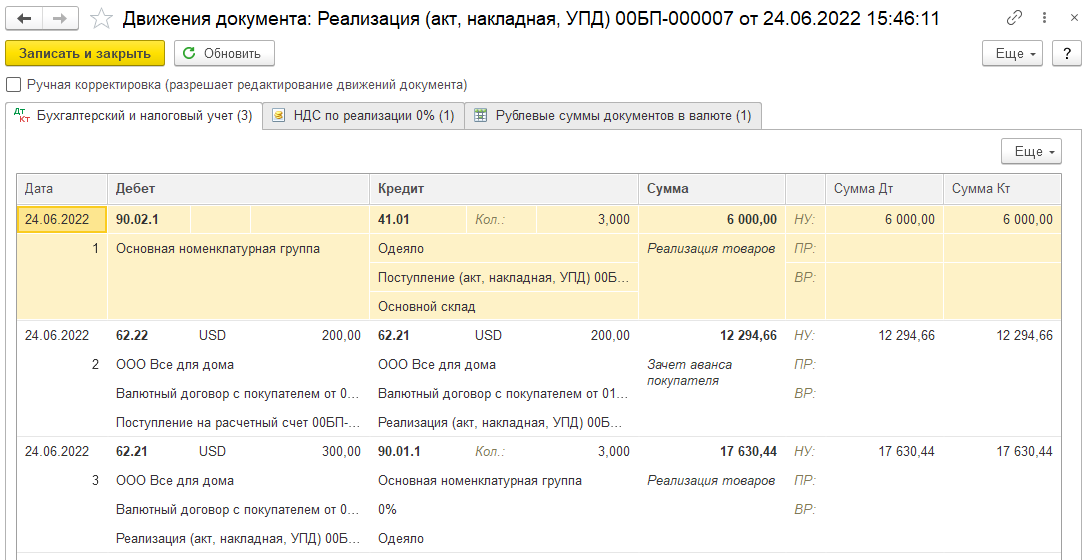

Проводки по документу

Документ формирует проводки:

- Дт 90.02.1 Кт 41.01 – списание себестоимости товаров;

- Дт 62.22 Кт 62.21 – зачет аванса покупателя по курсу на дату предоплаты;

- Дт 62.21 Кт 90.01.1 – выручка от реализации товаров, где:

- оплаченная часть оценивается по курсу на дату предоплаты из документа Поступление на расчетный счет;

- неоплаченная часть – по курсу на дату реализации из данного документа Реализация (акт, накладная) форма Цены в документе.

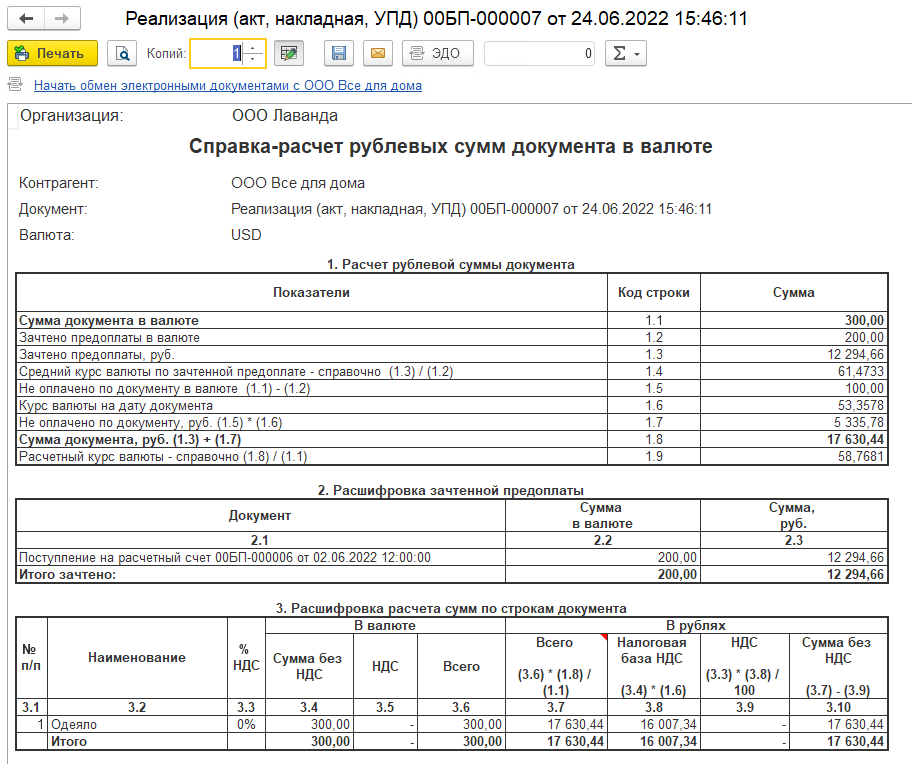

Расчет рублевой суммы выручки от реализации товаров на экспорт

Дата Наименование Сумма, USD Курс Сумма, руб. 17 января Оплаченная часть 4 000 62 248 000 15 марта Неоплаченная часть 6 000 62 372 000 15 марта Сумма всего 10 000 620 000

Выручка в валюте пересчитывается в рубли по курсу ЦБ РФ на дату признания дохода, т.е. реализации, но курс так же зависит от порядка оплаты.

В нашем примере осуществляется частичная предоплата и постоплата. При такой смешанной форме оплаты выручка в БУ и НУ рассчитывается (п. 9 ПБУ 3/2006; п. 8 ст. 271 НК РФ):

- оплаченная часть оценивается по курсу на дату предоплаты;

- неоплаченная часть оценивается по курсу на дату реализации.

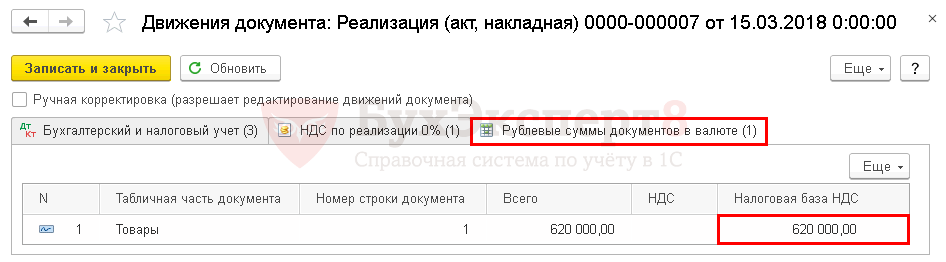

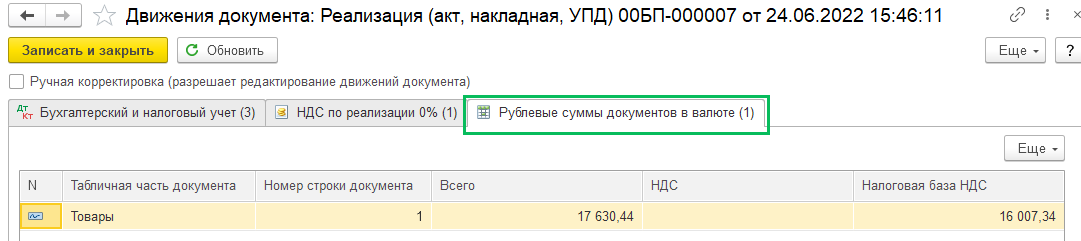

Налоговая база по НДС в валюте пересчитывается в рубли по курсу ЦБ РФ на дату реализации (п. 3 ст. 153 НК РФ), курс на дату аванса не учитывается. Поэтому выручка в БУ и НУ может отличаться от налоговой базы по НДС.

При пересчете выручки из валюты в рубли для:

- БУ и НУ применяется курс ЦБ РФ на дату аванса и на дату реализации (п. 9 ПБУ 3/2006, п. 8 ст. 271 НК РФ);

- расчета налоговой базы по НДСиспользуется только курс ЦБ РФ на дату отгрузки товаров (п. 3 ст. 153 НК РФ).

Налоговая база по НДС определяется по курсу ЦБ РФ на дату отгрузки, поэтому она будет отличаться от суммы реализации в БУ и НУ в рублевом эквиваленте если:

- была предоплата;

- дата перехода права собственности не совпадает с датой отгрузки.

В нашем примере был получен аванс, но выручка в БУ и НУ совпадает с налоговой базой по НДС, потому что курс USD на дату аванса и на дату реализации одинаковый — 62 руб. Курс валюты в примере условный.

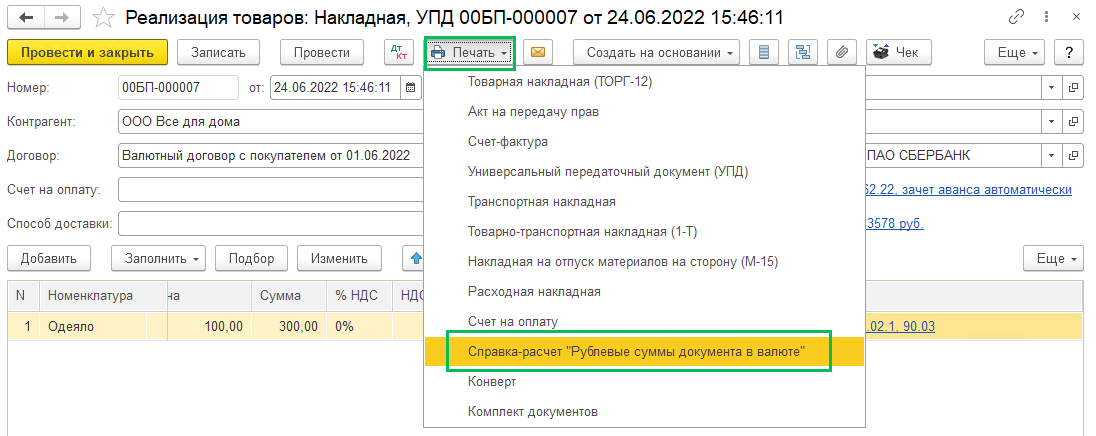

Расчет налоговой базы по НДС можно посмотреть в регистре Рублевые суммы документа в валюте.

Расчет налоговой базы по НДС

| Наименование | Сумма, USD | Курс | Сумма, руб. |

| Налоговая база по НДС | 10 000 | 62 | 620 000 |

Декларация по налогу на прибыль

В декларации по налогу на прибыль:

Сумма выручки от реализации товаров на экспорт отражается в составе доходов от реализации:

Лист 02 Приложение N 1:

- стр. 010 «Выручка от реализации — всего», в т. ч.:

- стр. 012 «… выручка от реализации покупных товаров» PDF

Себестоимость реализованных товаров отражается в составе прямых расходов:

Лист 02 Приложение N 2:

- стр. 020 «Прямые расходы налогоплательщиков…», в т. ч.:

- стр. 030 «…стоимость реализованных покупных товаров» PDF

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа на реализацию товаров. В 1С для внутреннего документооборота используется Товарная накладная по форме ТОРГ-12.

Бланк можно распечатать по кнопке Печать – Товарная накладная (ТОРГ-12) документа Реализация (акт, накладная). PDF

Иностранному покупателю, как правило, выдаются:

- счет-проформа (invoice-proforma);

- счет (invoice);

- счет-фактура (VAT-invoice).

Документы оформляются с переводом на иностранный язык. Такие формы в 1С не реализованы и могут быть доработаны самостоятельно.

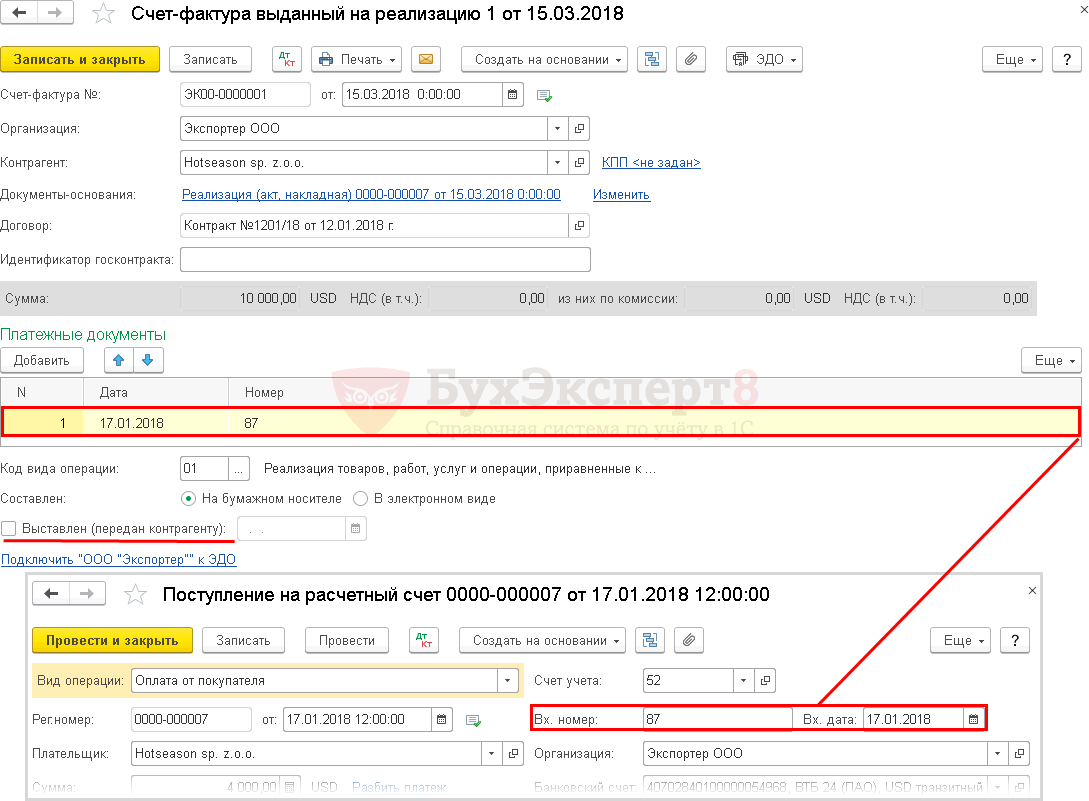

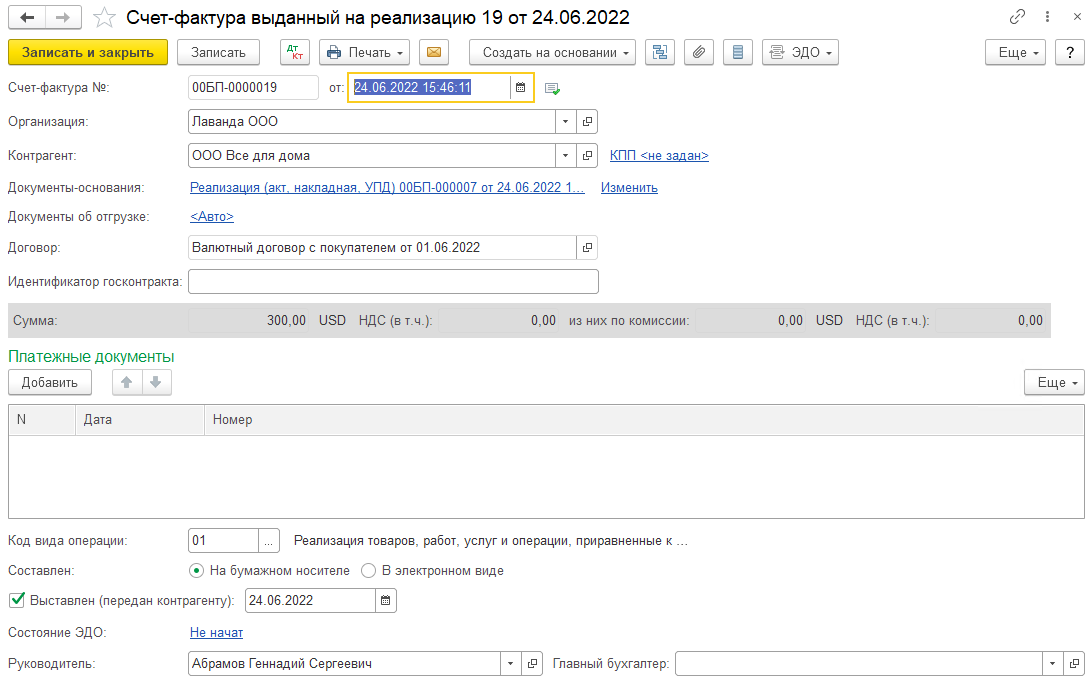

Выставление экспортного СФ в валюте (ставка НДС 0%)

Несмотря на то, что российский счет-фактура (СФ) не требуется иностранному покупателю, Организация обязана составить СФ на экспортную реализацию по общим правилам не позднее 5-ти дней с даты отгрузки (п. 3 ст. 168 НК РФ, п. 17 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Допускается оформлять не только СФ, но и УПД (Письмо ФНС РФ от 06.07.2016 N ЕД-4-15/12070).

Счет-фактура на отгруженные экспортные товары выписывается в 1С 8.3 по кнопке Выписать счет-фактуру в нижней части документа Реализация (акт, накладная).

Документ Счет-фактура выданный автоматически заполняется данными из документа Реализация (акт, накладная). Код вида операции – «01» Реализация товаров, работ, услуг…

Счет-фактуру допускается оформлять в валюте, т.к. сделка выражена в иностранной валюте (п. 7 ст. 169 НК РФ).

В поле Платежный документ документа Счет-фактура выданный указываются номер и дата документа предоплаты от покупателя.

Если СФ не передается иностранному покупателю, то флажок Выставлен (передан контрагенту) можно не ставить. Наличие флажка – это справочная информация, на движение документа и на заполнение книги покупок и книги продаж он влияние не оказывает.

Обратите внимание, что СФ со ставкой НДС 0% не попадает по умолчанию в книгу продаж одновременно с реализацией, как это происходит при отгрузке на внутреннем рынке. А только в момент определения налоговой базы по НДС при экспорте, если (п. 9 ст. 167 НК РФ):

- экспорт подтвержден в течение 180 дней — в последний день квартала, в котором собраны подтверждающие документы;

- экспорт не подтвержден в течение 180 дней — в последний день квартала, в котором была реализация.

В данном случае документ не формирует проводки по БУ и НУ.

Документальное оформление

Бланк Счета-фактуры утвержден Постановлением Правительства РФ от 26.12.2011 N 1137.

Данный бланк можно распечатать по кнопке Печать документа Счет-фактура или Реализация (акт, накладная). PDF

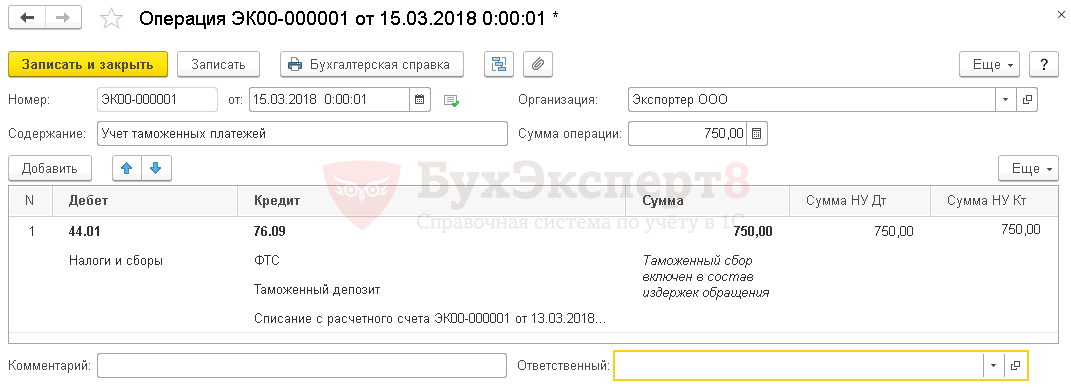

Учет таможенных платежей

Отражение таможенного сбора в составе затрат в 1С 8.3 оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать.

Рассмотрим особенности заполнения документа Операция по примеру.

Табличная часть документа заполняется проводкой:

- Дебет – счет 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»;

- Субконто 1 – статья затрат Налоги и сборы. Вид расхода — Налоги и сборы;

Вывозные таможенные пошлины учитываются в составе издержек обращения и отражаются в Дт счета 44.01.

С 2011 г. в проводках не используется счет 90.05 «Экспортные пошлины» (Письмо Минфина РФ от 09.01.2013 N 07-02-18/01).

- Кредит — счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

- Субконто 1 – таможня, выбирается из справочника Контрагенты;

- Субконто 2 – договор-основание расчетов с таможней, Вид договора Прочее;

- Субконто 3 – документ перечисления авансового платежа на таможню;

- Сумма – сумма таможенного сбора.

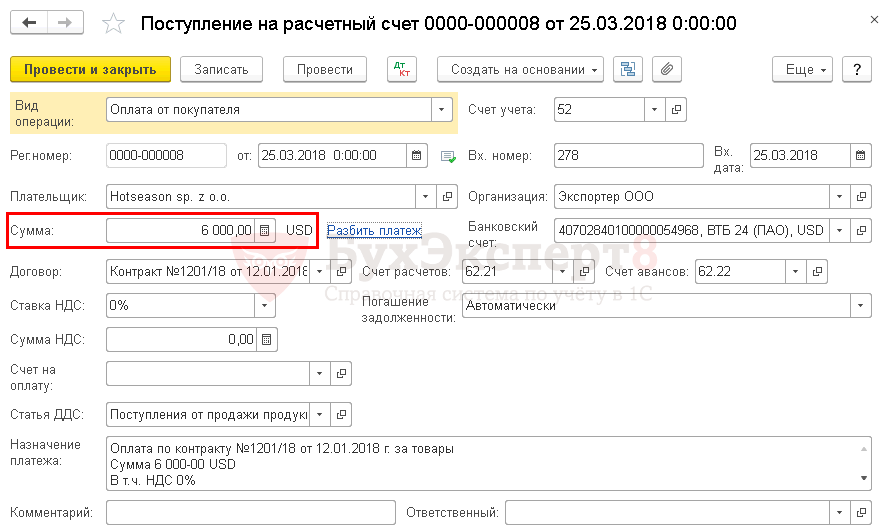

Поступление оплаты от иностранного покупателя

По условиям нашего примера сначала была получена частичная предоплата. Затем в момент реализации образовалась дебиторская задолженность иностранного покупателя перед Организацией по Дт 62.21, рассчитанная по курсу на дату отгрузки.

В момент погашения задолженности покупателем по договору в валюте происходит переоценка дебиторской задолженности по курсу ЦБ РФ на день оплаты (п. 7 ПБУ 3/2006, п. 8 ст. 271 НК РФ).

В результате этого возникают курсовые разницы.

Поступление оплаты от иностранного покупателя в 1С 8.3 регистрируется документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса – Банк — Банковские выписки – кнопка Поступление.

Документ Поступление на расчетный счет заполняется по такому же алгоритму, как и при получении аванса от покупателя.

- Сумма – сумма оплаты в USD, согласно выписке банка.

Проводки по документу

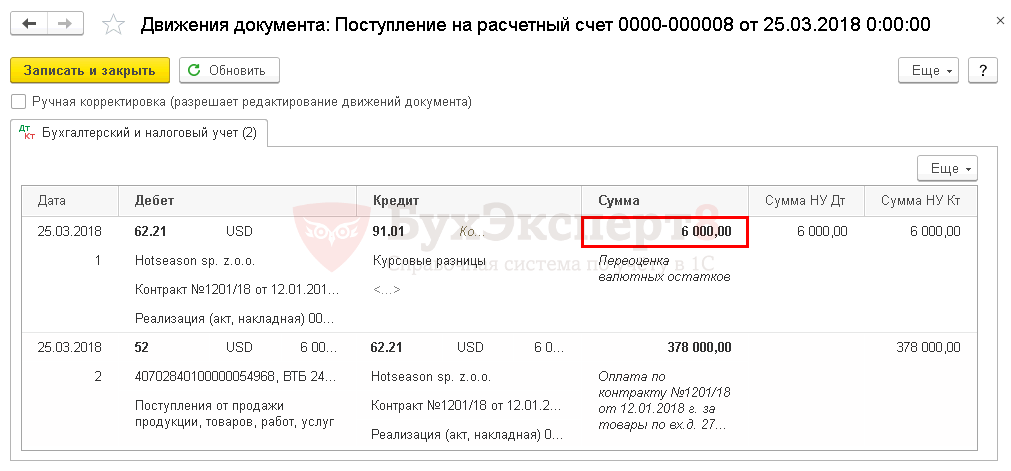

Документ формирует проводки:

- Дт 62.21 Кт 91.01 – переоценка дебиторской задолженности в валюте;

Расчет курсовых разниц при переоценке дебиторской задолженности

Дата Наименование Сумма, USD Курс Сумма, руб. 15 марта Неоплаченная сумма 6 000 62 372 000 25 марта Сумма оплаты 6 000 63 378 000 25 марта Курсовая разница +1 +6 000

- Дт 52 Кт 62.21 — поступление оплаты от покупателя на транзитный валютный счет.

Декларация по налогу на прибыль

В декларации по налогу на прибыль:

Положительная курсовая разница отражается в составе внереализационных доходов: PDF

- Лист 02 Приложение N 1 стр. 100 «Внереализационные доходы».

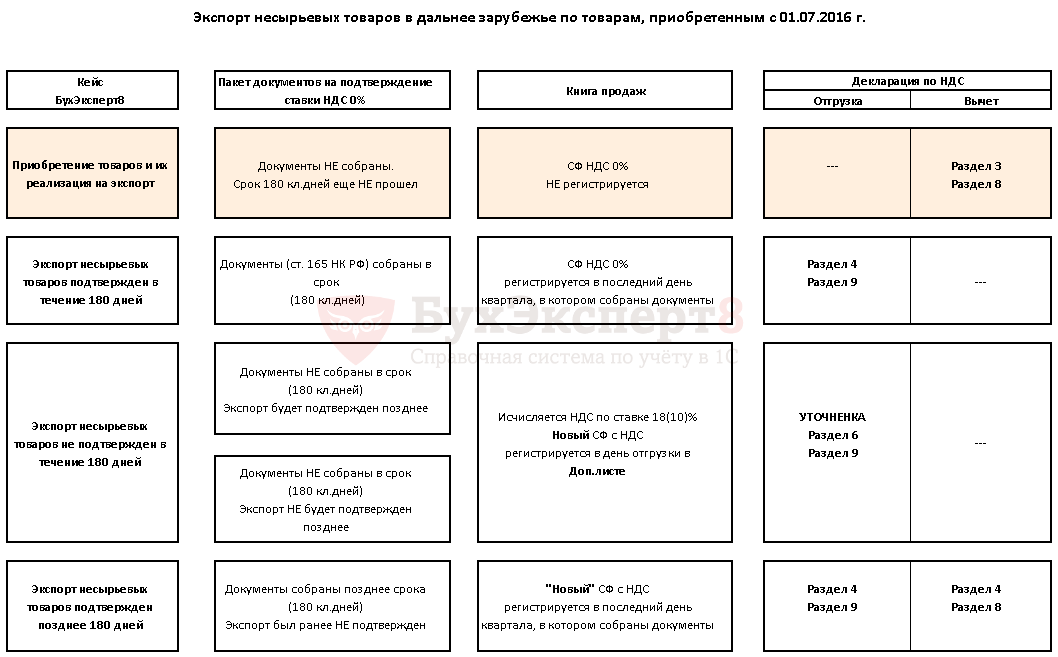

Расчет НДС при экспорте несырьевых товаров в дальнее зарубежье

Далее, на примере рассмотрим разные варианты расчета НДС по экспорту несырьевых товаров, которые были приобретены и реализованы начиная с 01.07.2016 г.

Расчет НДС по экспортным поставкам несырьевых товаров в 1С будет отличаться в зависимости от того, подтверждена ставка НДС 0% документально в срок 180 дней или не подтверждена.

- Экспорт подтвержден в течение 180 дней

- Экспорт не подтвержден в течение 180 дней

- Неподтвержденный ранее экспорт подтвержден позднее 180 дней

См. также:

- Расширен список контрактов под ставку НДС 0%

- Приложение 01 для подтверждения ставки 0%

- Ставка НДС 0% – упрощение порядка подтверждения

- Реестры документов для подтверждения НДС 0%

- Курсовые разницы

- Справочник Контрагенты

- Как подобрать номер таможенной декларации по экспорту

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Содержание страницы

- В помощь начинающему экспортеру

- Типовые ситуации, связанные с некорректным и неточным оформлением экспортерами документов, необходимых для возмещения НДС и подтверждения права на применение налоговой ставки 0 процентов по НДС, требуемых в соответствии с главой 21 Налогового кодекса Российской Федерации

- Сервис «Офис экспортера»

В помощь начинающему экспортеру

^К началу страницы

Предполагая осуществлять внешнеторговые сделки будущему российскому экспортеру необходимо ознакомиться с рядом документов, регулирующих внешнеэкономическую деятельность.

Согласно положениям пункта 1 статьи 2 Гражданского кодекса Российской Федерации все правила, установленные гражданским законодательством, применяются к отношениям с участием иностранных граждан, лиц без гражданства и иностранных юридических лиц, если иное не предусмотрено федеральным законом.

К договорам купли-продажи товаров между сторонами, коммерческие предприятия которых находятся в разных государствах, применимы положения Конвенции Организации Объединенных Наций о договорах международной купли-продажи товаров (Вена, 11.04.1980 г.).

Существенное влияние на условия внешнеторговых контрактов оказывают требования таможенного и налогового законодательства, Федеральных законов от 18.07.1999 №183-ФЗ «Об экспортном контроле», от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле», от 08.12.2003 N 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности», и др..

При рассмотрении вопросов налогообложения налогом на добавленную стоимость (далее – НДС) операций по реализации товаров на экспорт в общем случае необходимо руководствоваться следующим.

-

При реализации товаров, вывезенных в таможенной процедуре экспорта, налогообложение НДС производится по налоговой ставке 0 процентов при условии представления в налоговый орган документов, предусмотренных статьей 165 Налогового кодекса Российской Федерации (далее – Налоговый кодекс). Это положение установлено нормой подпункта 1 пункта 1 статьи 164 Налогового кодекса.

Так, в целях подтверждения обоснованности применения нулевой ставки НДС в случае вывоза товаров за пределы таможенной территории Таможенного союза одновременно с налоговой декларацией по НДС (форма декларации, порядок заполнения и формат представления налоговой декларации по НДС в электронной форме утверждены приказом ФНС России от 29.10.2014 № ММВ-7-3/558@) представляются документы, предусмотренные пунктом 1 статьи 165 Налогового кодекса (в случае реализации товаров через комиссионера, поверенного или агента по договору комиссии, договору поручения либо агентскому договору, — документы, предусмотренные пунктом 2 статьи 165 Налогового кодекса), в том числе:

- контракт (его копия) налогоплательщика с иностранным лицом на поставку товара за пределы таможенной территории Таможенного союза;

- таможенная декларация (ее копия) с отметками российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, и российского таможенного органа места убытия, через который товар был вывезен с территории Российской Федерации.

При вывозе товаров в таможенной процедуре экспорта через границу Российской Федерации с государством — членом Таможенного союза, на которой таможенное оформление отменено, в третьи страны представляется таможенная декларация (ее копия) с отметками таможенного органа Российской Федерации, производившего таможенное оформление указанного вывоза товаров.

Вместо копий указанных деклараций экспортер вправе представить реестры таможенных деклараций с указанием в них регистрационных номеров соответствующих деклараций;

- копии транспортных, товаросопроводительных и (или) иных документов с отметками таможенных органов мест убытия, подтверждающих вывоз товаров за пределы территории Российской Федерации с учетом особенностей, предусмотренных подпунктом 4 пункта 1 статьи 165 Налогового кодекса.

Вместо копий транспортных, товаросопроводительных и (или) иных документов экспортер вправе представить в налоговый орган реестры указанных документов по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота, являющегося российской организацией и соответствующего требованиям, утвержденным федеральным органом исполнительной власти, уполномоченным по контролю и надзору в сфере налогов и сборов.

Следует отметить, что налоговый орган, проводящий камеральную налоговую проверку, вправе истребовать у налогоплательщика документы, сведения из которых включены в реестры, предусмотренные пунктом 15 статьи 165 Налогового кодекса Российской Федерации в электронной форме (приказ ФНС России от 23.10.2020 № ЕД-7-15/772@, приказ ФНС России от 20.08.2020 № ЕД-7-15/593@)

Документы, подтверждающие обоснованность применения нулевой ставки НДС, представляются в срок не позднее 180 календарных дней, считая с даты помещения товаров под таможенную процедуру экспорта.

Если по истечении 180 календарных дней налогоплательщик не представил указанные документы (их копии), операции по реализации товаров на экспорт подлежат налогообложению по налоговым ставкам, предусмотренным пунктами 2 и 3 статьи 164 Налогового кодекса (в размере 10 и 20 процентов). Если впоследствии налогоплательщик представляет в налоговые органы документы (их копии), обосновывающие применение налоговой ставки в размере 0 процентов, уплаченные суммы налога подлежат возврату налогоплательщику в порядке и на условиях, которые предусмотрены статьями 176 и 176.1 Налогового кодекса.

-

Применение НДС при реализации товаров в Таможенном союзе осуществляется в соответствии с Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, данным в приложении № 18 к Договору о Евразийском экономическом союзе от 29.05.2014 (далее – Протокол).

В настоящее время государствами – членами Евразийского экономического союза (ЕАЭС) помимо Российской Федерации, являются Республика Беларусь, Республика Казахстан, Республика Армения и Кыргызская Республика (с 01.05.2015 года).

В целях применения положений Протокола, под экспортом товаров понимается вывоз товаров, реализуемых налогоплательщиком, с территории одного государства–члена ЕАЭС на территорию другого государства-члена ЕАЭС (пункту 2 раздела I Протокола).

В соответствии с пунктом 3 раздела II Протокола при экспорте товаров применяется нулевая ставка НДС при представлении в налоговый орган документов, предусмотренных пунктом 4 Протокола.

Для подтверждения обоснованности применения нулевой ставки НДС, экспортеру одновременно с налоговой декларацией по НДС (форма декларации, порядок заполнения и формат представления налоговой декларации по НДС в электронной форме утверждены приказом ФНС России от 29.10.2014 № ММВ-7-3/558@) в налоговый орган следует представить документы, предусмотренные пунктом 4 раздела II Протокола, в том числе:

- договоры (контракты), заключенные с налогоплательщиком другого государства-члена ЕАЭС или с налогоплательщиком государства, не являющегося членом ЕАЭС, на основании которых осуществляется экспорт товаров;

- заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства-члена ЕАЭС, на территорию которого импортированы товары, об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств) (далее – Заявление) либо перечень Заявлений (на бумажном носителе или в электронной виде с электронной (электронно-цифровой) подписью налогоплательщика (приказ ФНС России от 06.04.2015 № ММВ-7-15/139@, приказ ФНС России от 25.09.2018 № ММВ-7-15/546@).

Указанное Заявление российскому экспортеру представляет налогоплательщик государства-члена ЕАЭС, на территорию которого импортированы товары – собственник ввезенных товаров. Форма Заявления и правила его заполнения утверждены Протоколом «Об обмене информацией в электронном виде между налоговыми органами государств-членов Евразийского экономического союза об уплаченных суммах косвенных налогов» от 11.12.2009 года;

- транспортные (товаросопроводительные) и (или) иные документы, предусмотренные законодательством государства-члена ЕАЭС, подтверждающие перемещение товаров с территории одного государства-члена ЕАЭС на территорию другого государства-члена ЕАЭС.

Указанные документы представляются в налоговый орган в течение 180 календарных дней с даты отгрузки (передачи) товаров.

При непредставлении этих документов в установленный срок сумма НДС подлежит уплате в бюджет за налоговый период, на который приходится дата отгрузки товаров. В случае представления налогоплательщиком документов, предусмотренных пунктом 4 Протокола, по истечении 180 дневного срока, уплаченная сумма налога подлежит возврату налогоплательщику в порядке и на условиях, предусмотренных статьями 176 и 176.1 Налогового кодекса.»

Типовые ситуации, связанные с некорректным и неточным оформлением экспортерами документов, необходимых для возмещения НДС и подтверждения права на применение налоговой ставки 0 процентов по НДС, требуемых в соответствии с главой 21 Налогового кодекса Российской Федерации

^К началу страницы

Ситуация 1:

Налогоплательщиком осуществляется экспорт товаров. В связи с вступлением 12.11.2014г. в силу Приказа ФТС России № 1761 от 17.09.2013 «Об утверждении порядка использования Единой автоматизированной информационной системы таможенных органов при таможенном декларировании и выпуске (отказе в выпуске) товаров в электронной форме, после выпуска таких товаров, а также при осуществлении в отношении них таможенного контроля», с 12.11.2014 таможенные органы выдают копии деклараций на товары только по запросу организации. При этом на копиях деклараций на товары штамп «Выпуск разрешен», по мнению налогоплательщика, не ставится. Отметка о вывозе товара за пределы территории РФ ставится на копиях деклараций на товары на обратной стороне первого листа по запросу. В этой связи налогоплательщиком для подтверждения обоснованности применения ставки 0 % по НДС в налоговый орган представлена копия декларации на товары без штампа «Выпуск разрешен», но со штампом «Товар вывезен».

Комментарии:

Пунктом 1 статьи 165 Налогового кодекса Российской Федерации (далее — Кодекс) установлено, что при реализации товаров, предусмотренных подпунктом 1 пункта 1 статьи 164 Кодекса, для подтверждения обоснованности применения налоговой ставки 0 процентов в налоговые органы представляется в том числе таможенная декларация (ее копия) в общем случае с отметками российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, и российского таможенного органа места убытия, через который товар был вывезен с территории Российской Федерации и иных территорий, находящихся под ее юрисдикцией.

Таким образом, указанная норма Кодекса предусматривает представление в налоговый орган копии таможенной декларации с отметками как российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, так и российского таможенного органа места убытия.

Приказ ФТС России от 17.09.2013 № 1761 «Об утверждении порядка использования Единой автоматизированной информационной системы таможенных органов при таможенном декларировании и выпуске (отказе в выпуске) товаров в электронной форме, после выпуска таких товаров, а также при осуществлении в отношении них таможенного контроля» (далее — приказ ФТС России № 1761) регламентирует в том числе взаимодействие декларантов (таможенных представителей) с таможенными органами при таможенном декларировании и выпуске товаров в электронной форме.

Согласно пункту 26 приказа ФТС России № 1761 после выпуска товаров декларанту с использованием Единой автоматизированной информационной системы таможенных органов направляется авторизованное сообщение, содержащее принятое таможенным органом декларирования решение по декларации на товары, поданной в виде электронного документа (далее — ЭДТ), а также ЭДТ с соответствующими таможенными отметками.

Пунктом 39 приказа ФТС России № 1761 предусмотрено, что по обращению декларанта таможенные органы в порядке, определенном правилами ведения делопроизводства в таможенных органах, распечатывают копии электронных документов, в том числе ЭДТ, авторизованные сообщения и протоколы информационного взаимодействия лиц на бумажных носителях после выпуска товаров.

С учетом изложенного подтверждение обоснованности применения налоговой ставки 0 процентов по НДС при реализации товаров, предусмотренных подпунктом 1 пункта 1 статьи 164 Кодекса, возможно при представлении налогоплательщиком в налоговый орган распечатанной в соответствии с положениями приказа ФТС России № 1761 на бумажном носителе электронной копии декларации на товары при наличии на этой копии соответствующих отметок российского таможенного органа, осуществившего выпуск товаров в таможенной процедуре экспорта, и российского таможенного органа места убытия.

Ситуация 2:

Налогоплательщиком отражена реализация товаров на экспорт с территории Российской Федерации на территорию государства — члена Евразийского экономического союза (далее – государство-член) в налоговой декларации по налогу на добавленную стоимость за 1 квартал 2015 года. При этом, на заявлении о ввозе товаров и уплате косвенных налогов, представленном с документами для подтверждения обоснованности применения налоговой ставки 0 процентов по налогу на добавленную стоимость, отметка об уплате косвенных налогов налогового органа государства-члена, на территорию которого импортированы товары, датирована 20 апреля 2015 года (то есть 2 квартал 2015 года).

Комментарии:

Согласно Договору о Евразийском экономическом союзе от 29.05.2014г. (далее – Договор), взимание косвенных налогов и механизм контроля за их уплатой при экспорте и импорте товаров выполнении работ (оказании услуг) между хозяйствующими субъектами государств — членов ЕАЭС осуществляются в порядке, установленном Приложением № 18 «Протокол о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг» к Договору (далее — Протокол).

В соответствии с пунктом 3 Протокола при экспорте товаров с территории одного государства-члена на территорию другого государства-члена налогоплательщиком государства-члена, с территории которого вывезены товары, применяются нулевая ставка НДС и (или) освобождение от уплаты акцизов при представлении в налоговый орган документов, предусмотренных пунктом 4 настоящего Протокола, в том числе заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства-члена, на территорию которого импортированы товары, об уплате косвенных налогов.

Указанные документы на основании пункта 5 Протокола представляются в налоговый орган в течение 180 календарных дней с даты отгрузки (передачи) товаров.

Операции по реализации товаров, налогообложение НДС которых в соответствии с пунктом 3 Протокола производится по налоговой ставке 0 процентов, подлежат отражению в налоговой декларации по НДС.

Указанная налоговая декларация согласно пункту 5 статьи 174 Налогового кодекса Российской Федерации представляется налогоплательщиками в налоговые органы по месту своего учета в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом. При этом налоговый период для налогоплательщиков НДС статьей 163 Кодекса установлен как квартал.

Моментом определения налоговой базы по товарам, предусмотренным пунктом 1 статьи 164 Кодекса, согласно пункту 9 статьи 167 Кодекса является последнее число квартала, в котором собран полный пакет документов, установленных статьей 165 Кодекса.

С учетом вышеизложенного, моментом определения налоговой базы по товарам, экспортированным с территории Российской Федерации на территорию государства — члена Евразийского экономического союза, является последнее число квартала, в котором собран полный пакет документов, предусмотренных пунктом 4 Протокола.

Сервис «Офис экспортера»

^К началу страницы

Сервис позволяет для подтверждения ставки 0 процентов по НДС налогоплательщику-экспортеру товаров формировать реестры и перечень заявлений о ввозе товаров и уплате косвенных налогов на основе сведений, имеющихся в ФНС России, а также осуществлять интерактивное общение с ТНО по данной тематике.

Перейти в сервис «Офис экспортера»

В 2022 году страны ЕАЭС договорились о переходе на расчеты в рублях. Это значит, что при продаже товаров партнерам из ЕАЭС за рубли, курсовые разницы возникать не будут. Но сделки не перестают быть международными, и поэтому правила НДС при экспорте остаются неизменными.

Что такое экспорт

Экспорт – таможенный режим, при котором товары (работы, услуги) вывозятся за пределы России без обязательства об их ввозе обратно.

Покупателем экспортного товара должна быть обязательно иностранная фирма. Если товары проданы российской компании (например, зарегистрированной на территории иностранного государства), такая операция экспортом не является.

Иностранной считается любая фирма, которая не зарегистрирована в России.

Нулевая ставка НДС

Экспорт товаров, как и большинство других операций, облагается НДС.

Однако в этом случае ставка налога отличается от обычной и составляет 0%.

Экспортеры в рамках договора о ЕАЭС вправе применять нулевую ставку НДС, если сумеют вовремя подтвердить это право. Если не сумеют, ФНС исчислит налог по обычным ставкам – 10% или 20%.

Перечень операций, подпадающих под НДС 0%, закреплен в пункте 1 статьи 164 НК РФ

.

Отказ от нулевой ставки НДС

Если компания экспортирует товары в страны ЕАЭС, она обязана применять НДС по ставке 0%.

В Договоре о ЕАЭС не предусмотрено право отказа от нулевой ставки при экспорте товаров. Нормы и правила международных договоров, касающиеся налогообложения, являются приоритетными над нормами Налогового кодекса (ст.7 НК РФ).

Как подтвердить ставку 0%

На подтверждение ставки 0 процентов у экспортера есть 180 дней с даты первого первичного документа на отгрузку (п. 9 ст. 165 НК, п. 3 ст. 128 ТК ЕАЭС).

После того, как товар экспортирован, нужно подготовить комплект документов.

Понадобятся:

- экспортный контракт с покупателем из ЕАЭС. Если его уже передавали, достаточно подать уведомление с реквизитами документа, вместе с которым был ранее представлен контракт, и наименование налогового органа, в который он был представлен (п. 10 ст. 165 НК РФ);

- заявление покупателя о ввозе товаров и об уплате косвенных налогов. В нем нужна отметка налогового органа государства — члена ЕАЭС, на территорию которого ввезены товары. Форма заявления приведена в приложении № 1 к протоколу от 11 декабря 2009 г. об обмене информацией между налоговыми органами стран ЕАЭС. В электронном виде документ представляется по формату, утвержденному Приказом ФНС РФ от 13 декабря 2019 г. № ММВ-7-6/634@.

Товаросопроводительная документация не требуется при условии, что в налоговый орган представлен в электронной форме перечень заявлений о ввозе товаров и уплате косвенных налогов (п. 1.3 ст. 165 НК РФ, подп. 4 п. 4 протокола о взимании косвенных налогов в рамках ЕАЭС) (письмо ФНС от 27 января 2022 г. № 03-07-08/5275).

Собранный пакет документов нужно направить в ИФНС.

Сроки подтверждения нулевой ставки НДС

Подтвердить обоснованность применения ставки НДС 0 процентов необходимо в течение 180 календарных дней с момента совершения экспортной операции (п. 9 ст. 165 НК РФ).

При экспорте товаров в страны ЕАЭС этот срок исчисляется с даты отгрузки товаров. Датой отгрузки товаров считается дата первого (по времени составления) первичного документа, оформленного на покупателя товаров (или на первого перевозчика) (п. 5 протокола о взимании косвенных налогов в рамках ЕАЭС).

Если по истечении 180 календарных дней налогоплательщик не представил подтверждающие документы (их копии), экспорт будет облагаться по общим ставкам (10% или 20%) в зависимости от вида товара (п. 2, 3 ст. 164 НК РФ).

Данная сумма НДС может быть принята к вычету, если позже документы будут представлены с уточненной декларацией (п. 9 ст. 165, ст. 171, ст. 172 НК РФ).

Настройки

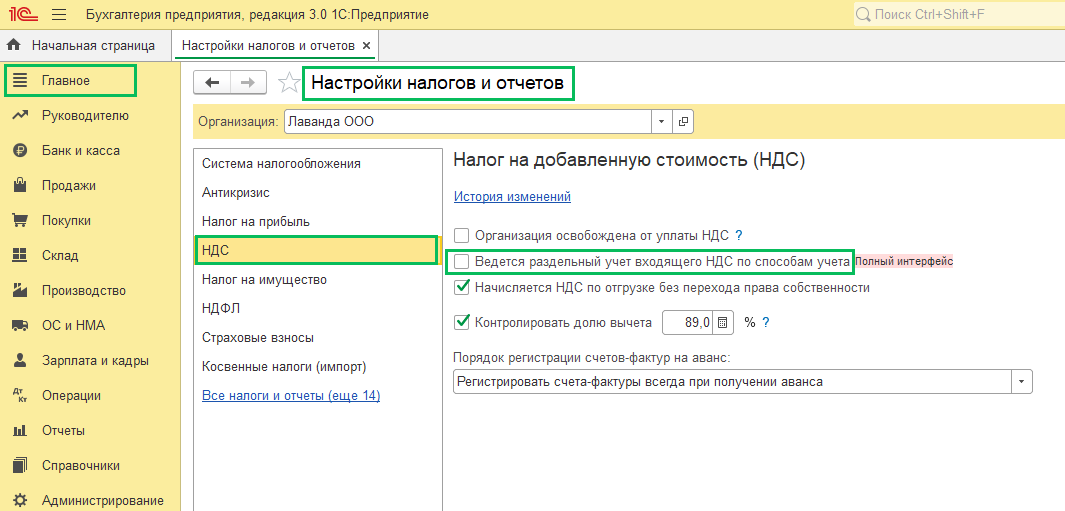

Проверьте настройку учета НДС (Главное – Налоги и отчеты – НДС). При экспорте исключительно несырьевых товаров включать настройку раздельного учета НДС нет необходимости, так как вычет предъявленной суммы НДС производится в общеустановленном порядке. А также нет обязанности определять суммы НДС со ставкой 0%.

Применение ставки 0% НДС зависит от того, является ли экспортируемый товар сырьевым. В Постановлении Правительства РФ от 18.04.2018 №466 приведены коды видов товаров, относящиеся к сырьевым. В 1С указать, что товар является сырьевым можно галкой Сырьевой товар в коде ТН ВЭД в карточке номенклатуры. По умолчанию галка не стоит.

Таким образом, при экспорте несырьевых товаров и при отсутствии других оснований применения раздельного учета НДС, проверьте отсутствие галки Ведется раздельный учет входящего НДС по способам учета

Приобретение товаров

Покупки – Поступление (акты, накладные, УПД) – Поступление – Товары

В шапке документа заполните:

Накладная, УПД № и от – номер и дата документа поставщика

Номер и от – будут заполнены при проведении документа

Контрагент – выберите контрагента из одноименного справочника

Договор – договор с видом С поставщиком

Счет на оплату – укажите при наличии счета

Организация – выберите, если в базе ведется учет по нескольким организациям

Склад – выберите, если в справочнике Склады

более одного склада

Расчеты – по гиперссылке укажите счета расчетов с контрагентом и по авансам, а также определите порядок зачета авансов (по умолчанию стоит Автоматически)

Грузоотправитель и грузополучатель – информация для печатной формы

В табличную часть внесите приобретаемые товары кнопкой Добавить

(добавление одной строки), Подбор (массовое добавление номенклатуры в таблицу), укажите количество, цену, ставку НДС, счет учета номенклатуры (определяется исходя из вида номенклатуры) и счет учета НДС

Если с контрагентом вы обмениваетесь первичными документами в формате УПД, то активируйте переключатель УПД под табличной частью в правое положение. Увидеть и просмотреть счет-фактуру в таком случае вы сможете из связанных с поступлением документов.

Обратите внимание на галку Отразить вычет НДС в книге покупок датой получения, по умолчанию она активна и означает, что датой отражения счета-фактуры в книгу покупок попадет запись и в этом квартале НДС по документу будет принят к вычету. Если вы хотите частично принять к вычету НДС по этому документу или отложить его принятие к вычету, то снимите галку.

Проводки по документу Поступление товаров:

Запись по регистру НДС предъявленный с видом Приход:

Предоплата за товары от покупателя

Банк и касса – Банковские выписки – Поступление с видом Оплата от покупателя. Заполните документ:

Плательщик – контрагент-покупатель из справочника Контрагенты

Сумма – сумма предоплаты

Договор – договор с плательщиком с видом договора С покупателем (при расчетах в валюте укажите валюту в договоре во вкладке Расчеты)

Ставка НДС – 0%, согласно ст. 154 и ст. 164 НК РФ оплата по ставке НДС 0% в налоговую базу по НДС не включается, продавец не должен составлять счет-фактуру

Счет на оплату – при наличии выставленного счета

Статья доходов – статья с видом движения Оплата товаров, работ, услуг, сырья и иных оборотных активов

Счет расчетов и счет авансов – 62.01 (62.21) и 62.02 (62.22)

Погашение задолженности – выберите из списка, по умолчанию автоматически

Проводки по документу:

Так как реализации по договору этому контрагенту еще не было, программа распознала в операции аванс от покупателя и сформировалась проводка по Кредиту счета 62.22

Отгрузка товара на экспорт

Продажи – Реализация (акты, накладные, УПД) – Реализация – Товары.

Заполните шапку документа:

Контрагент – покупатель из справочника Контрагенты

Договор – договор с видом С покупателем

Счет на оплату – при наличии

Организация – укажите, если в базе ведется учет по нескольким организациям

Склад – укажите, если в справочнике Склады более одного склада

Банковский счет – выберите, если у организации более одного банковского счета

Расчеты – указывается срок оплаты, счета расчетов с контрагентом и по авансам, а также способ зачета авансов (по умолчанию автоматически)

В табличной части укажите реализуемые товары кнопкой Добавить

(добавление одного элемента), Заполнить (заполнение по документа поступления или по счет), Подбор (массовое добавление номенклатуры в таблицу). Укажите количество, цену. В поле % НДС выберите 0%. В поле Счета учета укажите счет учета товаров, счет доходов, номенклатурную группу, счет расходов и счет учета НДС

Для того чтобы создать счет-фактуру на экспорт, нажмите кнопку Выписать счет-фактуру в нижней части документа. В книге продаж и в декларации по НДС не отражаются операции отгрузки товаров на экспорт до подтверждения обоснованности применения ставки 0% НДС

Поводки по документу Реализация товаров:

В первой проводке списана себестоимость товаров, второй проводкой зачелся ранее внесенный покупателем аванс, третья проводка отражает сумму оставшейся задолженности покупателя.

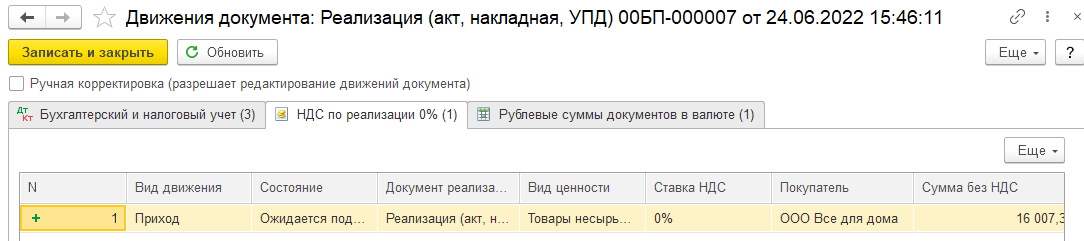

В регистр НДС по реализации 0% попадает запись с видом движения Приход для отражения записи в книге продаж с НДС по ставке 0%

Если расчеты по договору в валюте, то также присутствует регистр Рублевые суммы документов в валюте

Для того, чтобы понять, как получилась сумма в регистре НДС в рублевых суммах, можно вывести печатную форму Справка-расчет рублевых сумм документа в валюте

Окончательная оплата товаров

Банк и касса – Банковские выписки – Поступление с видом Оплата от покупателя. Заполните документ

Проводки по документу:

Программа произвела переоценку задолженности покупателя в первой проводке.

Если оплата в валюте, и на валютной счете были денежные средства, то отдельной проводкой программа произведет переоценку валютного остатка по курсу на дату операции (2 проводка)