Отчет о движении денежных средств: пример заполнения

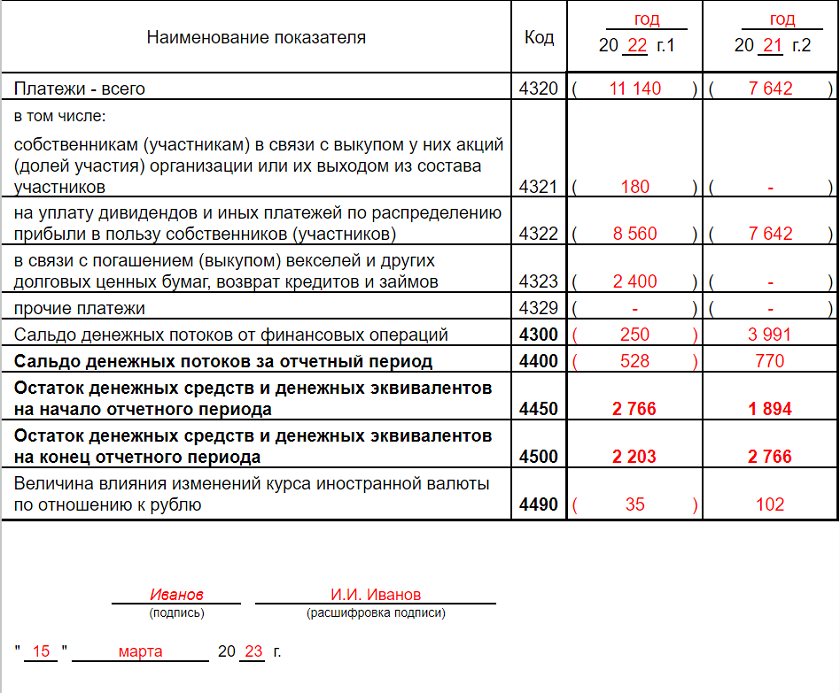

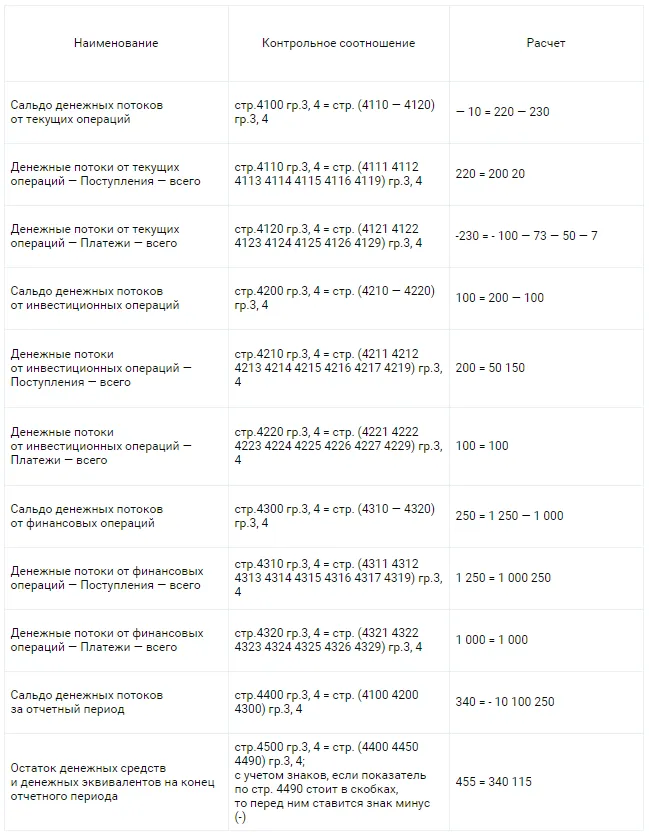

И проверим нашу форму № 4 с помощью контрольных соотношений.

Формы бухгалтерской отчетности утверждены Приказом Минфина № 66н от 02.07.2010.

Приказом ФНС от 13.11.2019 № ММВ-7-1/570@ утверждены электронные форматы отчетов для передачи их в новую систему ГИР БО.

Отчет о движении денежных средств является приложением № 4 к бухгалтерскому балансу.

ФНС разработала контрольные соотношения, с помощью которых налогоплательщики могут определить корректность составленной отчетности.

Приведем пример заполнения отчета о движении денежных средств и проверим нашу форму № 4 с помощью контрольных соотношений.

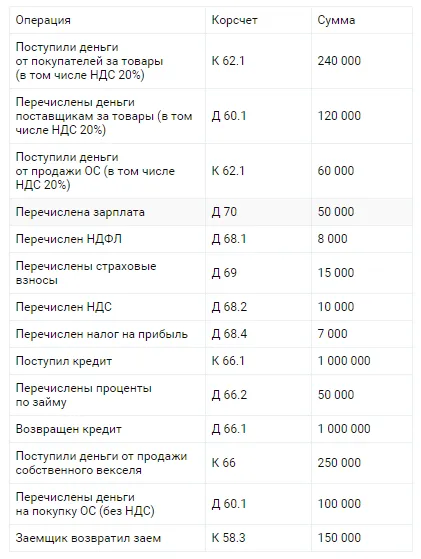

Пример (исходные данные)

Для примера возьмем следующие данные:

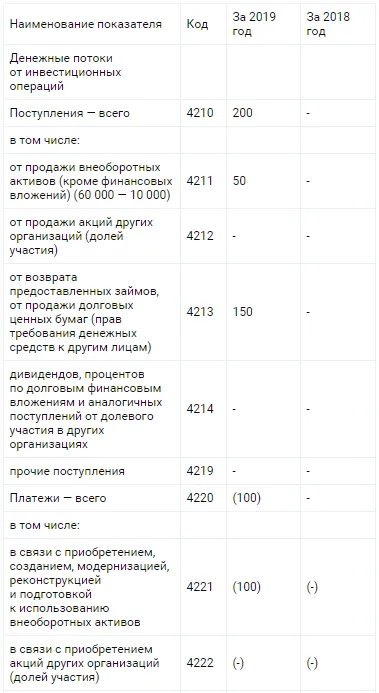

Пример (заполненные строки отчета)

Как быстро и качественно составить отчет о движении денежных средств, расскажут на семинаре 20 декабря.

Приходите!

Контрольные соотношения

Рекомендуемые налоговиками контрольные соотношения и проверка формы из нашего примера:

На семинаре расскажут о влиянии на ОДДС основных средств, инвестиций, запасов, дебиторской и кредиторской задолженности, инвестиций, финансовых инструментов, аренды, эмиссии акций.

В чем ценность отчета

Самое ценное в отчете, это прямой ответ на вопрос: откуда деньги поступают и на что они расходуются? Большой плюс и в том, что отчет содержит оперативную информацию — сформировать его можно сразу после того, как были зарегистрированы банковские и кассовые операции. В плане финансового анализа отчет полезен для оценки жизнеспособности бизнеса в краткосрочном периоде, в частности, для определения способности платить по счетам.

Есть два подхода к составлению отчета о движении денежных средств — прямой и косвенный. Они имеют разные форматы представления. Законодательством в ряде случаев установлен прямой формат и умение его грамотно составить необходимо при составлении финансовой отчетности.

В то же время для управленческих целей руководством компании часто используется косвенный формат, так как он лучше позволяет увидеть слабые места в работе компании и умение его грамотно составить необходимо при подготовке бухгалтером необходимой информации для руководителя компании.

Оба этих формата будут рассмотрены на семинаре.

Записывайтесь на мероприятие!

Добавить в «Нужное»

Отчет о движении денежных средств за 2021 г.: форма и порядок заполнения

Не позднее 31 марта 2022 г. нужно представить в ИФНС бухгалтерскую отчетность за 2021 г., в состав которой входит Отчет о движении денежных средств (подп. 5 п. 1 ст. 23 НК РФ). Посмотрим, кто сдает этот отчет в обязательном порядке и как его заполнить.

Форма Отчета о движении денежных средств за 2021 г.

Форма Отчета о движении денежных средств (или ОДДС) утверждена Приказом Минфина от 02.07.2010 № 66н.

А в Приложении 4 к Приказу Минфина от 02.07.2010 № 66н приведены коды строк, которые нужно использовать в ОДДС.

Кто сдает ОДДС в обязательном порядке

ОДДС должны сдавать все коммерческие организации за одним исключением. Не сдавать ОДДС могут организации, которые вправе применять упрощенные способы ведения учета и которые вправе составлять бухгалтерскую отчетность в упрощенном порядке (поп. «б» п. 6 Приказа Минфина от 02.07.2010 № N 66н, п. 17 Информации Минфина России № ПЗ-3/2015).

Напомним, упрощенные способы вправе применять субъекты малого предпринимательства, которые не являются микрофинансовыми и чья бухгалтерская отчетность не подлежит обязательному аудиту (п 4, 5 ст. 6 Закона от 06.12.2011 № 402-ФЗ).

Что включить в Отчет о движении денежных средств

В ОДДС отражаются сведения о денежных средствах и денежных эквивалентах в разрезе текущей, инвестиционной и финансовой деятельности. Мы не будем подробно рассказывать, что это такое, поскольку этому посвящена отдельная консультация.

В Отчет включаются все платежи и денежные поступления за 2021 г., а также за 2020 г. То есть это сведения о денежных потоках, поступающих в организацию и уходящих из нее. По общему правилу данные за 2020 г. переносятся из Отчета за 2020 г.

Не нужно показывать в ОДДС (п. 6 ПБУ 23/2011):

- внутренние переводы денег, например внесение на расчетный счет денег из кассы, перечисление рублей с одного банковского счета на другой, зачисление на расчетный счет наличной выручки;

- приобретение безналичной валюты за счет безналичных рублей (кроме потерь и выгод из-за отличия курса обмена от официального курса валюты);

- перечисление денег в оплату денежных эквивалентов или наоборот получение денег за проданные и погашенные денежные эквиваленты (кроме полученных процентов);

- обмен одних денежных эквивалентов на другие (кроме выгод и потерь от обмена).

Отчет заполняется в рублях (п. 18 ПБУ 23/2011). Денежные потоки в иностранной валюте пересчитываются в рубли по курсу Банка России на дату осуществления платежа или поступления платежа (п. 18 ПБУ 23/2011). А остатки денежных средств и денежных эквивалентов в валюте, отражаемые в конце Отчета, переводятся в рубли по курсу Банка России на соответствующие отчетные даты (п. 19 ПБУ 23/2011; п. 8 ПБУ 3/2006).

Состав Отчета о движении денежных средств

ОДДС состоит из 3 разделов:

- денежные потоки от текущих операций;

- денежные потоки от инвестиционных операций;

- денежные потоки от финансовых операций.

Как распределить потоки между этими видами деятельности, мы подробно рассказали в отдельной консультации.

Порядок заполнения Отчета о движении денежных средств

Для заполнения используются обороты по соответствующим счетам бухучета: 50, 51, 52, 55, 57, 58, 76.

В ОДДС нужно показать свернуто (п. 17 ПБУ 23/2011):

- взаимно обусловленные платежи и поступления (далее мы покажем это на примере заполнения некоторых строк);

- покупку и перепродажу финансовых вложений в течение отчетного периода;

- осуществление краткосрочных финансовых вложений (до 3-х месяцев) за счет заемных средств.

Имейте в виду, если у вашей организации есть дочерние (зависимые) общества или ваша организация сама является дочерней и денежные потоки между вашей организацией и другими зависимыми обществами являются существенными, то их нужно показать в ОДДС отдельно от аналогичных денежных потоков между организацией и другими лицами (п. 20 ПБУ 23/2011).

Пройдёмся по заполнению отдельных строк Отчета из раздела по текущей деятельности:

- строка 4111 «от продажи продукции, товаров, работ и услуг» — здесь отражаются поступления от покупателей и заказчиков без учета НДС. Кроме того, денежный поток надо уменьшить на суммы, полученные от покупателей (заказчиков) в качестве возмещения расходов на транспортировку, пересылку, упаковку, страховку и т.п. Это позволит выполнить требование п. 17 ПБУ 23/2011 о свернутом отражении взаимно обусловленных платежей и поступлений;

- строка 4112 «арендных платежей, лицензионных платежей, роялти, комиссионных и иных аналогичных платежей» — здесь отражаются соответствующие данные независимо от того, являются данные виды деятельности для организации основными или это прочие доходы. И опять же суммы поступлений надо очистить от НДС;

- существенные поступления, которые не отражены по строкам 4111-4113, можно показать по дополнительно введенным строкам (перед строкой 4119), присвоив им коды 4114-4118;

- строка 4119 «прочие поступления» может включать в себя выгоду от валютно-обменных операций, безвозмездно полученные средства;

- строка 4121 «поставщикам (подрядчикам) за сырье, материалы, работы, услуги» — этот денежный поток надо очистить от НДС, уплаченного контрагентам в составе платежей, а также уменьшить на оплаченные расходы, компенсированные контрагентами;

- строка 4122 «в связи с оплатой труда работников» — здесь помимо непосредственно оплаты труда работникам нужно показать НДФЛ и страховые взносы с выплат физлицам (Приложение к Письму Минфина от 29.01.2014 № 07-04-18/01; Приложение к Письму Минфина от 22.01.2016 № 07-04-09/2355);

- существенные платежи, не вошедшие в показатели строк 4121-4124, можно раскрыть в дополнительно введенных строках (перед строкой 4129 «прочие платежи»), присвоив им коды от 4125 до 4128;

- строка 4129 «прочие платежи» — здесь отражаются потери от валютно-обменных операций, уплаченные организацией штрафы и платежи в счет возмещения ущерба, выданные работникам под отчет средства, по которым не составлен авансовый отчет, и т.д.

НДС в Отчете о движении денежных средств

Как мы уже сказали, поступления от покупателей и платежи поставщикам показываются в ОДДС без НДС. А сам НДС отражается свернуто (п. 16 ПБУ 23/2011):

НДС в ОДДС = НДС, полученный от покупателей – НДС, уплаченный поставщикам – НДС, уплаченный в бюджет + НДС, возвращенный из бюджета

Полученную сумму надо отразить:

- по строке 4119 «прочие поступления», если она положительная;

- по строке 4129 «прочие платежи», если она отрицательная.

Сальдирующие строки в ОДДС

В Отчете в конце каждого раздела есть строка «Сальдо денежных потоков от текущих/инвестиционных/финансовых операций» (строки 4100, 4200, 4300). Показатели этих строк определяются расчетным путем как разница между показателями поступлений (всего) и платежами (всего) по определенным видам операций. Если получится отрицательная величина, то ее надо показать в круглых скобках.

А в конце Отчета есть общая строка 4400 «Сальдо денежных потоков за отчетный период». Показатель по этой строке рассчитывается путем суммирования сальдо денежных потоков от текущих операций (строка 4100), сальдо денежных потоков от инвестиционных операций (строка 4200) и сальдо денежных потоков от финансовых операций (строка 4300). Отрицательный показатель отображается в круглых скобках.

Строки 4450 «Остаток денежных средств и денежных эквивалентов на начало отчетного периода» и 4500 «Остаток денежных средств и денежных эквивалентов на конец отчетного периода» должны коррелировать с показателями Бухгалтерского баланса. Кроме того, должно выполняться следующее равенство для данных за определенный отчетный год:

Строка 4500 = Строка 4450 + Строка 4400 + Строка 4490

Строка 4490 «Величина влияния изменений курса иностранной валюты по отношению к рублю» — это разница, возникающая в связи с пересчетом денежных потоков и остатков денежных средств и денежных эквивалентов в иностранной валюте по курсам на разные даты (п. 19 ПБУ 23/2011). Иными словами, это сальдо курсовых разниц по счету 91 «Прочие доходы и расходы».

Отражать ли в ОДДС депозитные вклады

Возможны 2 варианта.

Вариант 1. Организация считает депозитный вклад денежным эквивалентом. Тогда перечисление денег на вклад и обратно – это внутренние переводы, которые не являются денежным потоком и в ОДДС в принципе не отражаются (п. 6 ПБУ 23/2011).

Вариант 2. Организация не считает депозитный вклад денежным эквивалентом. Тогда движение денег на вклад или обратно нужно отразить либо в разделе «Денежные потоки от текущих операций» или в разделе «Денежные потоки от инвестиционных операций». Организация сама решает, какой деятельностью она считает подобные вложения в депозит.

#статьи

-

0

Отчёт о движении денежных средств: что это такое и как его составить

Какие компании должны заполнять отчёт о движении денежных средств? Что в нём отражать? Какую форму использовать и как её заполнить?

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Отчёт о движении денежных средств (ОДДС) — форма №4 обязательной бухгалтерской отчётности. Её должны заполнять и ежегодно представлять в налоговую все компании среднего и крупного бизнеса.

Для компаний малого бизнеса ОДДС хоть и не обязателен, но тоже полезен. С помощью него они могут отследить фактическое движение денег компании, которое не всегда видно по отчёту о финансовых результатах.

В статье разберёмся:

- что отражают в отчёте о движении денежных средств и для чего он нужен;

- кому представлять ОДДС и в какие сроки;

- по какой форме нужно составлять отчёт о движении денежных средств;

- как правильно заполнять ОДДС: разделы операционной, инвестиционной и финансовой деятельности;

- как узнать больше о формах бухгалтерской отчётности.

В отчёте о движении денежных средств отражают все денежные поступления и платежи за отчётный период, а также остатки денег на начало и конец этого периода. ОДДС показывает, какие потоки денег проходили через компанию.

В предыдущей статье мы говорили, что в форме №2 бухгалтерской отчётности — отчёте о финансовых результатах — все доходы и расходы компании учитывают в момент совершения операции. Из-за этого указанные данные часто не соответствуют фактическому движению денежных средств.

Например, компания продала товар, но дала покупателю отсрочку. В этом случае прибыль отразят в отчёте о финансовых результатах, но фактически денег у компании не появится. В отчёте о движении денежных средств их поступление отразят только после полной оплаты товара.

Поэтому, если возникают расхождения, нужно анализировать строки ОДДС и выяснять, почему они появились. Пример такого расхождения — в ОФР отражена прибыль, но этих денег у компании нет.

Кому представлять ОДДС и в какие сроки? Отчёт о движении денежных средств представляют все компании, кроме компаний, ведущих бухучёт по упрощённой форме. ОДДС сдают в налоговую не позднее 31 марта года, следующего за отчётным.

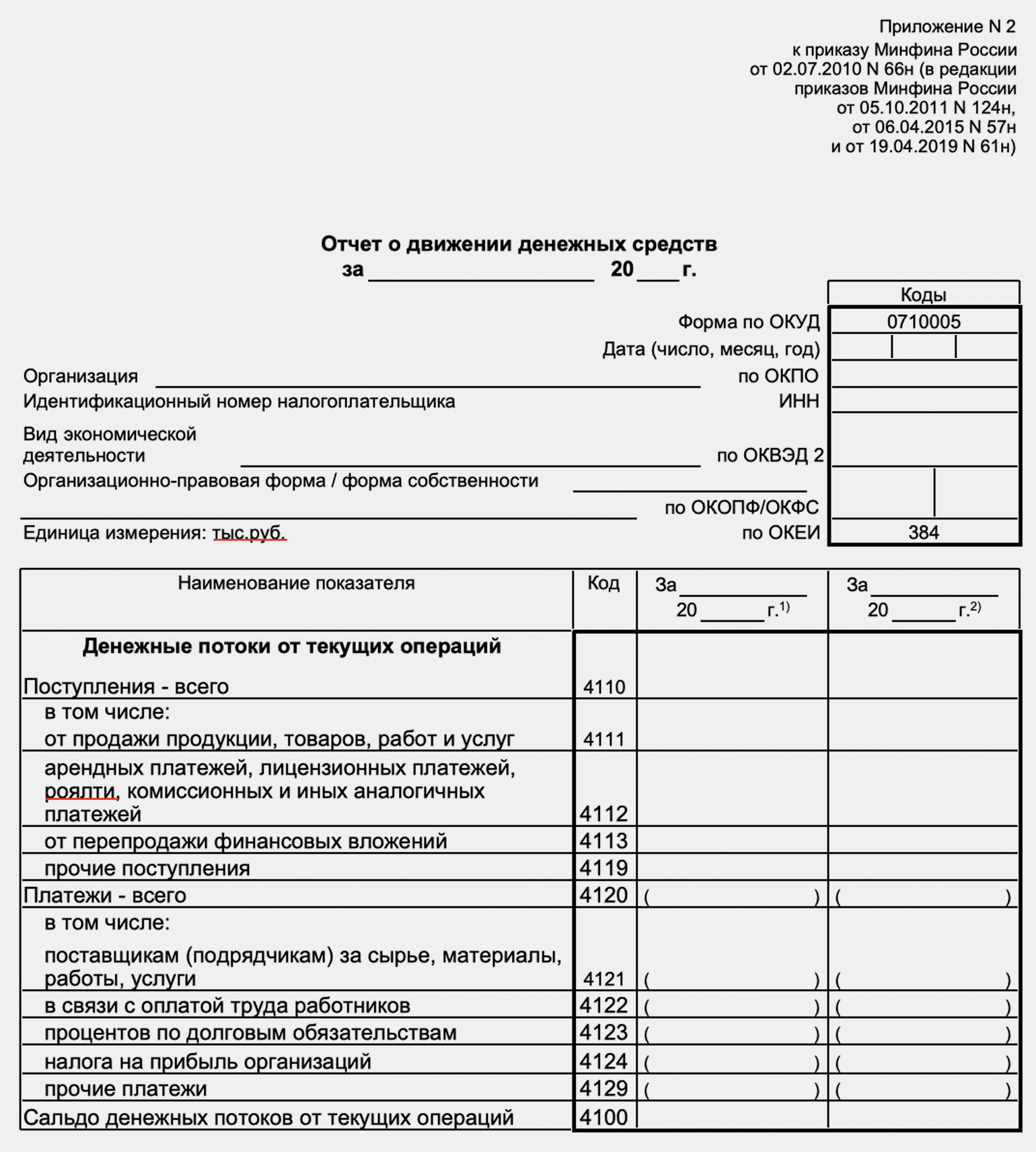

С 2019 года все компании сдают бухгалтерскую отчётность только в электронном виде. Форму ОДДС приводим ниже.

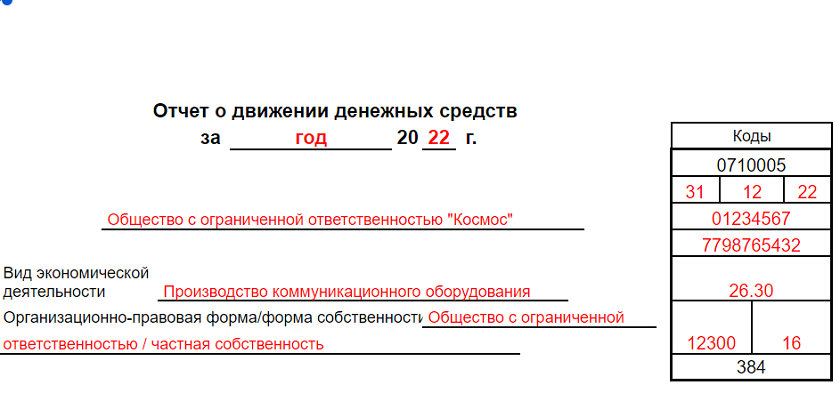

Бланк формы отчёта о движении денежных средств — таблица с показателями, над которой приведены:

- отчётный период и дата;

- сведения о компании — коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС;

- единицы измерения показателей в отчёте — с 2019 года показатели выражаются только в тысячах рублей.

Показатели отчёта — поступления денег и выплаты — сгруппированы в три раздела по типам деятельности компании:

- Денежные потоки от операционной деятельности. К ним относят денежные потоки, связанные с основной деятельностью компании, которая приносит выручку. Например, прибыль или убытки от продажи товаров или услуг.

Это раздел, на который все пользователи отчёта обращают внимание в первую очередь. Здесь можно увидеть, какой результат в денежном выражении получила компания.

- Денежные потоки от инвестиционной деятельности. Это потоки от покупки или продажи основных средств или ценных бумаг, дивидендов, выдачи займов.

- Денежные потоки от финансовой деятельности. Это потоки от получения и погашения кредитов и займов, выплат процентов или дивидендов, выпуска ценных бумаг.

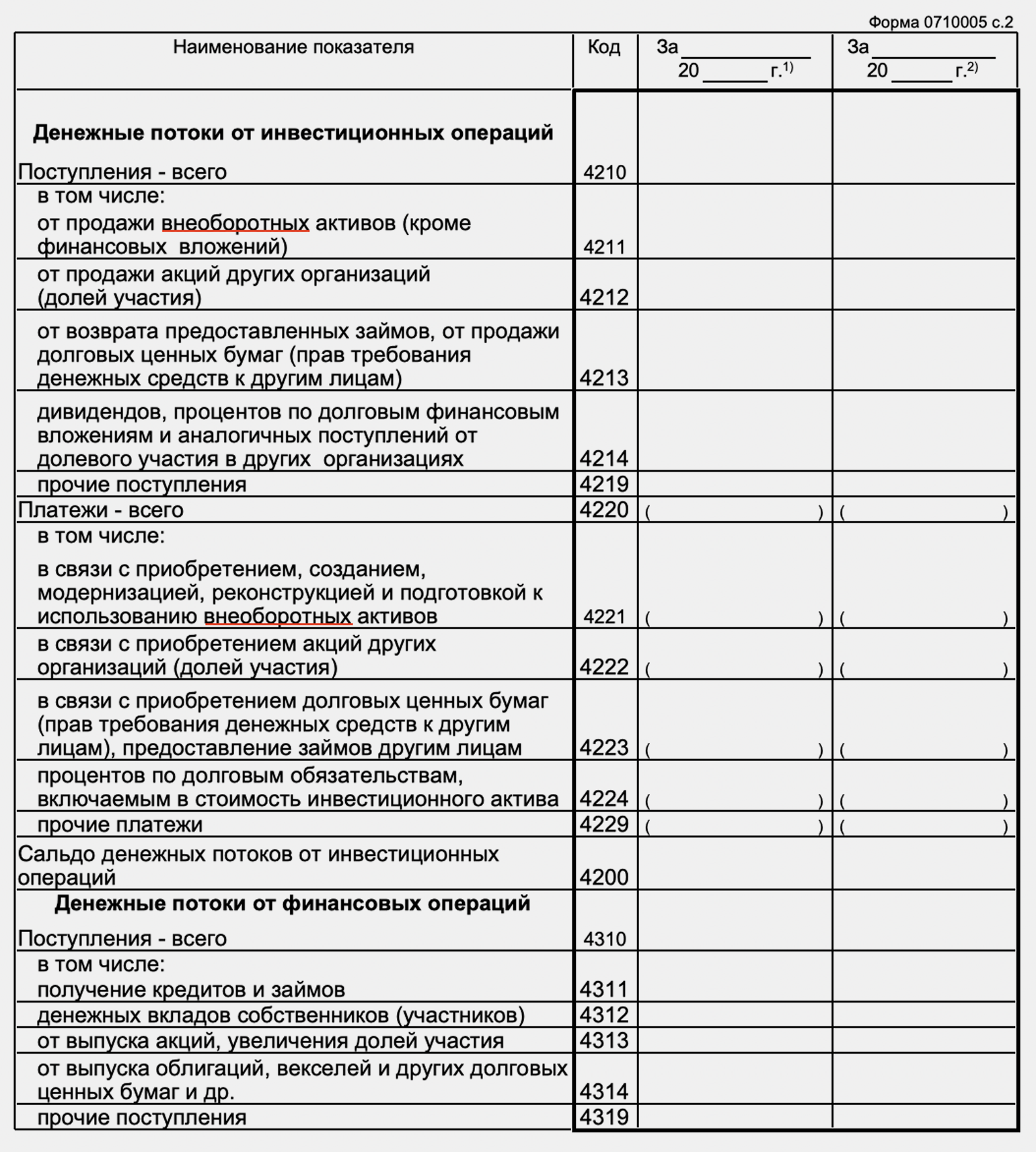

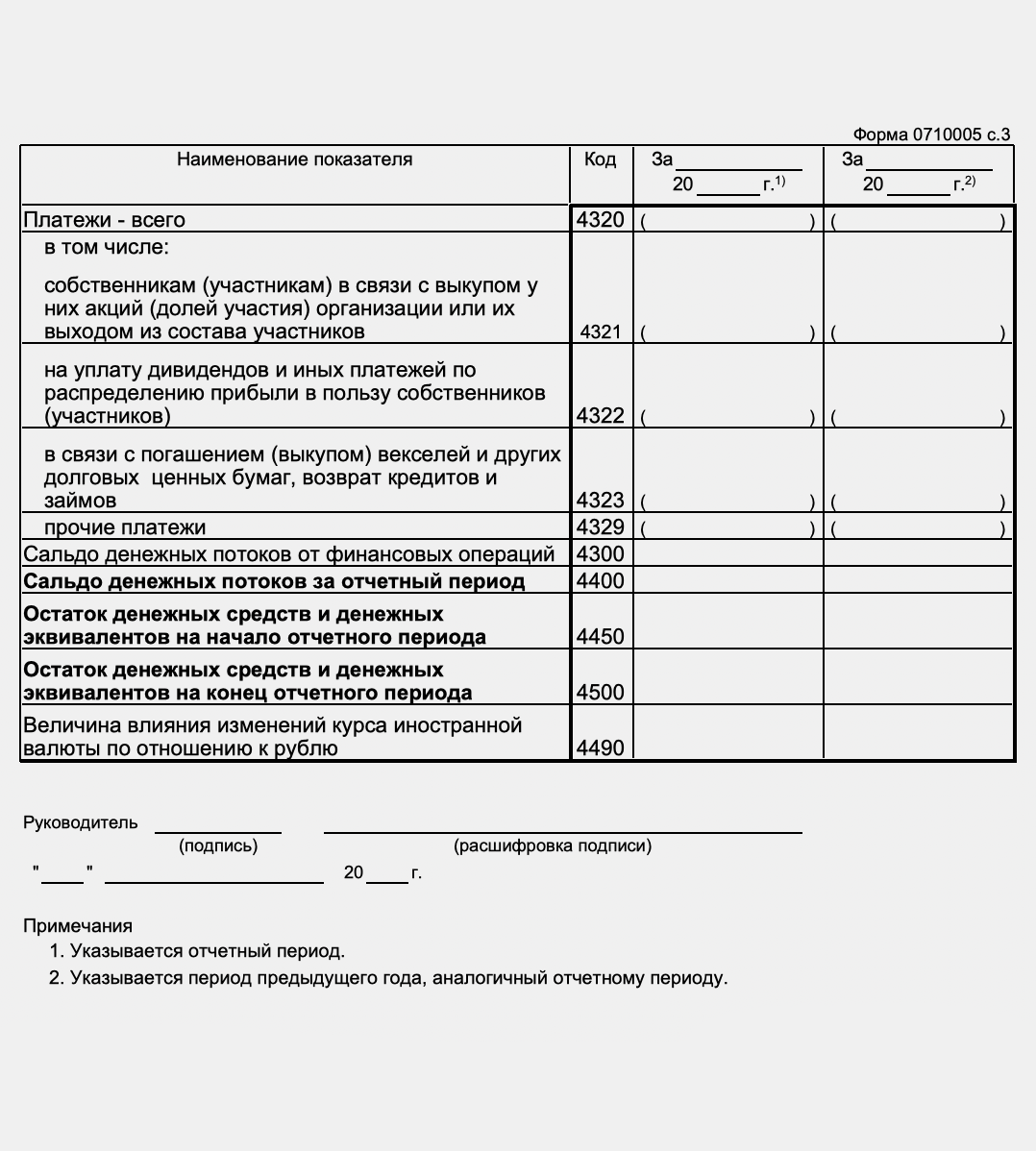

На иллюстрации ниже приведена форма отчёта о движении денежных средств с перечнем строк, которые нужно заполнить.

В скобках отражают суммы платежей. При расчёте результатов отчёта эти значения нужно будет вычитать.

В следующих разделах рассмотрим на примере, как заполнять разделы отчёта о движении денежных средств.

Изображение: glavbukh.ru

Изображение: glavbukh.ru

Изображение: glavbukh.ru

Как и в отчёте о финансовых результатах, в ОДДС отражают показатели за прошедший и за предшествующий ему период. За счёт этого можно отследить, какие изменения произошли — как изменились денежные потоки и что на это повлияло.

Как мы говорили выше, в этом разделе отчёта отражают денежные потоки от основной деятельности компании. Его можно заполнить двумя способами: прямым или косвенным.

Прямой способ. В этом случае компания показывает общую сумму всех поступлений и платежей, связанных с операционной деятельностью за отчётный период. По этой сумме невозможно понять, по каким именно статьям прошли эти поступления и платежи.

Косвенный способ. В этом случае компания показывает платежи и поступления постатейно. Этот способ более нагляден для внутренних и внешних пользователей отчёта, поэтому в большинстве компаний выбирают его.

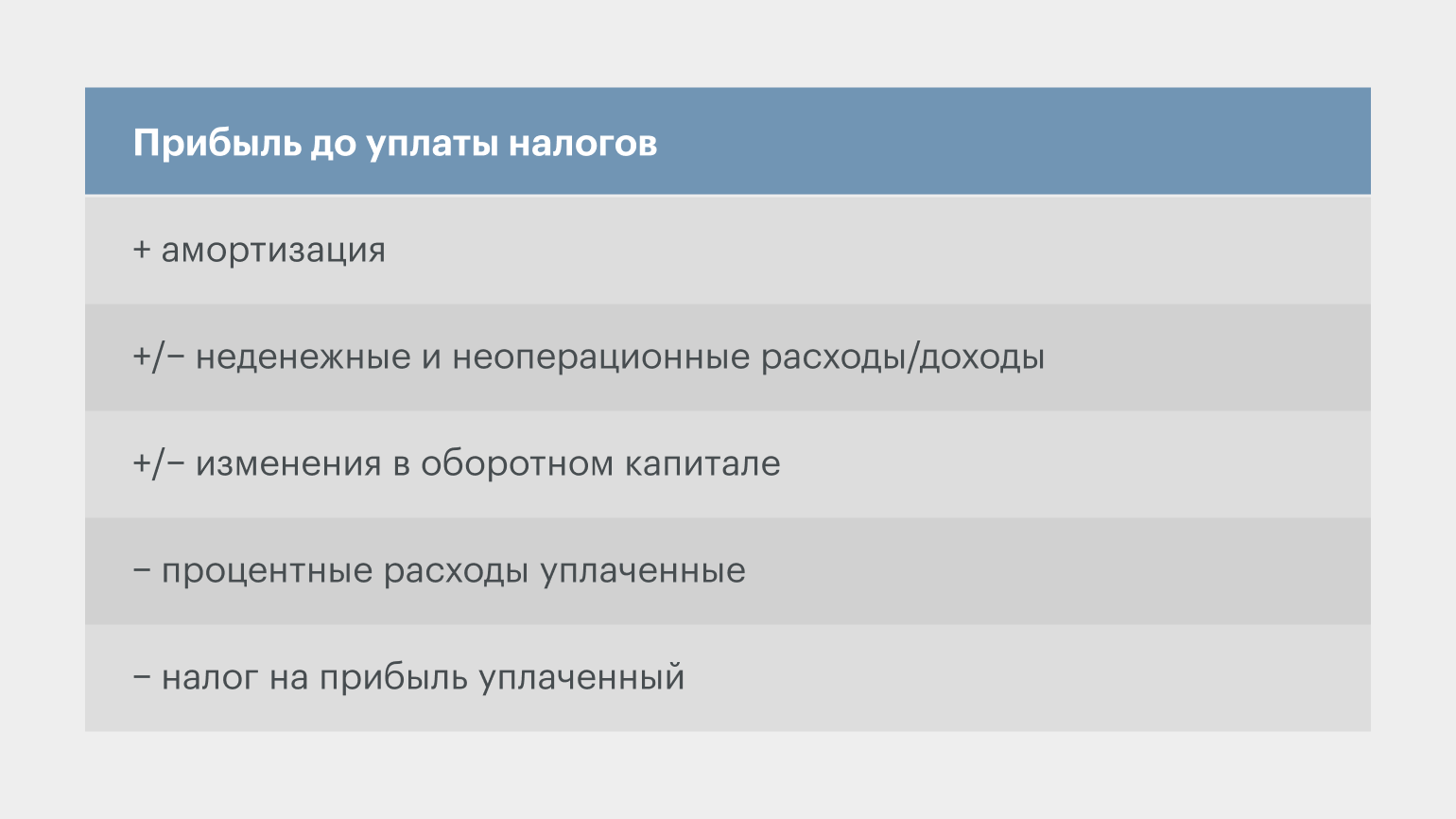

При составлении отчёта косвенным способом компания берёт за основу значение прибыли до уплаты налогов — из отчёта о финансовых результатах.

Дальше эту сумму корректируют на все доходы и расходы, которые учтены в отчёте о финансовых результатах, но имеют либо не денежный характер, либо другую природу — инвестиционную или финансовую.

Инфографика: Skillbox Media

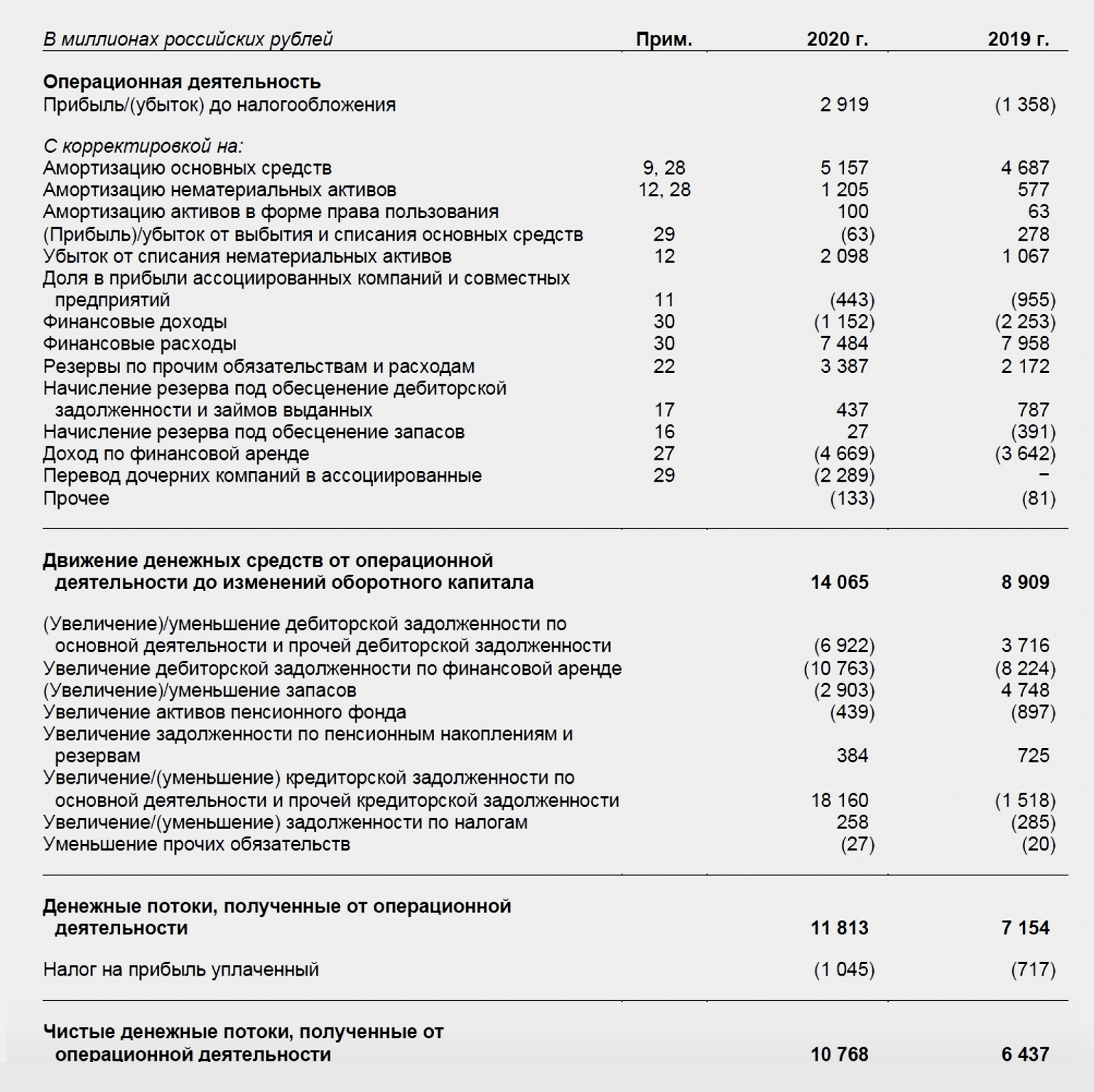

Ниже разберём, как заполнить раздел операционной деятельности в ОДДС, на примере отчёта группы компаний «КамАЗ».

Скриншот: курс Skillbox «Профессия Финансовый менеджер»

Раздел составлен косвенным способом. В первой строке, как мы говорили выше, — прибыль (убыток) компании до налогообложения. Это значение взято из отчёта о финансовых результатах.

Дальше прибыль корректируют на неденежные или неоперационные доходы и расходы. Сначала на амортизацию, затем — на прочие доходы и расходы.

Например, строка «Убыток от списания нематериальных активов» — это неденежный расход. Его значение прибавляют к прибыли до налогообложения, потому что раньше оно уже было включено в состав расходов в отчёте о финансовых результатах — то есть ранее прибыль до налогообложения была уменьшена на сумму этого расхода.

Затем компания заполняет строки с результатами финансовых операций — отнимает финансовые доходы и прибавляет финансовые расходы.

По такому же принципу компания анализирует все остальные строки отчёта о финансовых результатах — находит неоперационные и неденежные доходы или расходы и корректирует на эту сумму отчёт о движении денежных средств.

Полученные результаты показывают в промежуточном итоге отчёта — в строке «Движение денежных средств от операционной деятельности до изменений оборотного капитала».

Во втором блоке раздела компания очищает полученное значение от результатов операций, по которым ещё не прошли взаиморасчёты.

Например, если в отчёте о финансовых результатах отражено, что компания что-то продала, но деньги за эту продажу ещё не получила, то эту дебиторскую задолженность нужно исключить из отчёта о движении денежных средств.

Следующий промежуточный итог — строка «Денежные потоки, полученные от операционной деятельности».

Из этого значения компания вычитает налог на прибыль — сумму, которую фактически заплатили в прошедшем периоде, — и получает результат: чистый денежный поток по операционной деятельности.

С чистым денежным потоком сравнивают значения отчёта о финансовых результатах в случае расхождений, о которых мы говорили выше.

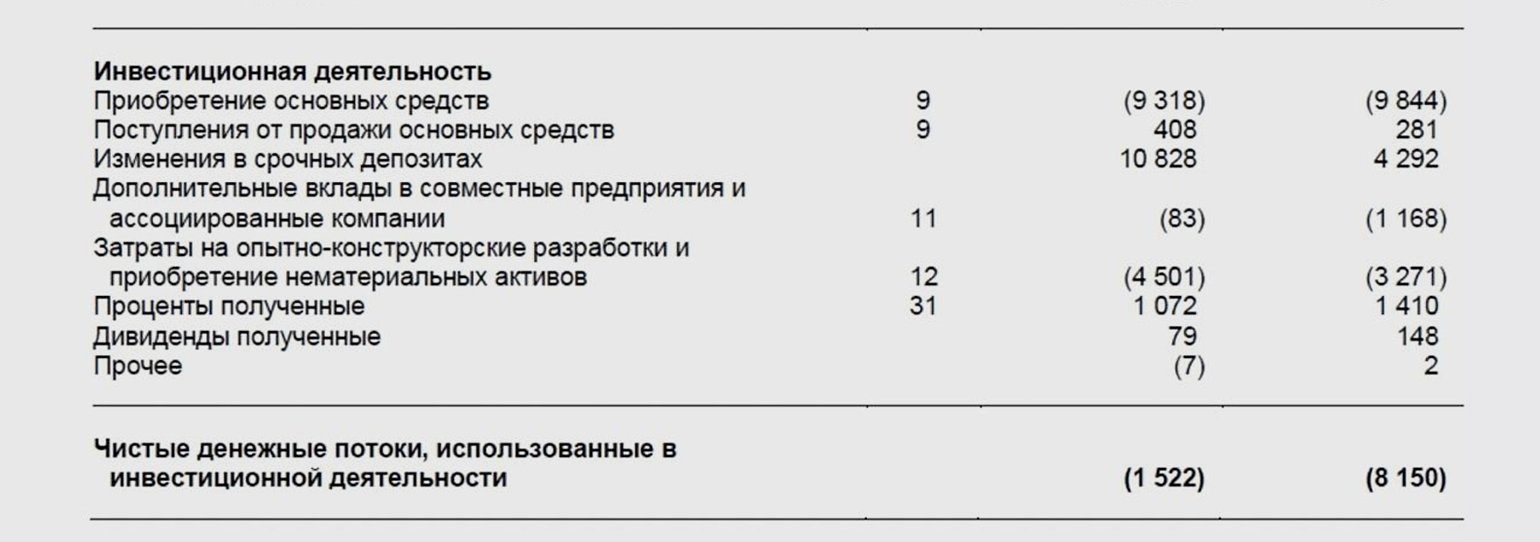

В разделе по инвестиционной деятельности отражены потоки денежных средств:

- от приобретения и выбытия основных средств, нематериальных и прочих внеоборотных активов;

- от приобретения и выбытия ценных бумаг;

- от получения процентных доходов и дивидендов;

- от выдачи займов и их погашения.

Ниже пример раздела инвестиционной деятельности в ОДДС группы компаний «КамАЗ».

Скриншот: курс Skillbox «Профессия Финансовый менеджер»

В первую очередь в этом разделе отражают денежные потоки от приобретения и продажи основных средств компании. Кроме того, компания может покупать нематериальные активы, покупать акции других компаний, выдавать займы, получать дивиденды от инвестиций. Все эти операции также учитывают в разделе инвестиционной деятельности в ОДДС.

Итог этого раздела — строка «Чистые денежные потоки, использованные в инвестиционной деятельности».

Чаще всего результат этого раздела бывает отрицательным: компания инвестировала эти деньги в активы — направила их на своё развитие. В этом разделе ОДДС можно отследить, какие это были активы.

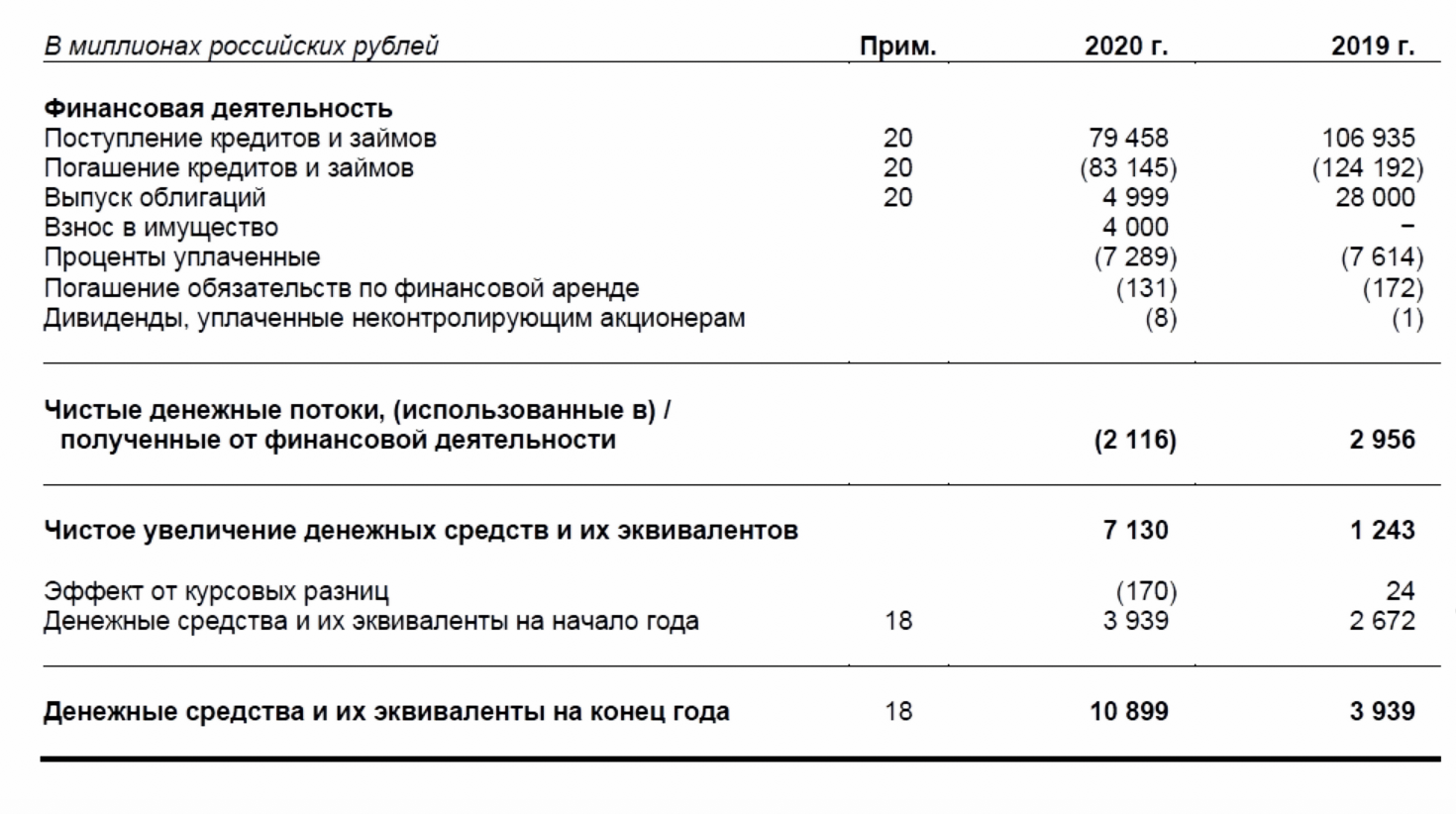

В разделе финансовой деятельности отражены:

- поступления и погашения кредитов и займов;

- поступления от акционеров и выплаты им дивидендов;

- процентные расходы (если ранее они не были учтены в разделе операционной деятельности).

Ниже пример раздела финансовой деятельности в ОДДС группы компаний «КамАЗ».

Скриншот: курс Skillbox «Профессия Финансовый менеджер»

Здесь отражают привлечение денег и выплаты по внешнему финансированию.

В первую очередь это поступления и выплаты по кредитам и займам. Если компания выпускает облигации, в этом разделе отражают поступления от выпуска или погашения этих облигаций.

Если у компании в отчётном периоде были операции с её собственником — например, получение денег от собственника или выплаты ему дивидендов — движение денежных средств, связанное с этими операциями, отражают также в разделе финансовой деятельности.

После заполнения всех разделов рассчитывают результат ОДДС — в строке «Чистое увеличение денежных средств и их эквивалентов». Это значение равно сумме денежных потоков по операционной, инвестиционной и финансовой деятельности.

Если часть денег компания получает в другой валюте, рассчитывается эффект курсовых разниц, который отражают отдельной строкой.

Строка «Денежные средства и их эквиваленты на начало года» показывает, сколько денег было в компании в начале текущего периода. Это значение берут из последней строки ОДДС на конец предыдущего периода.

Результат отчёта о движении денежных средств — количество денег на конец периода. Это же значение будет отражено в бухгалтерском балансе в строке «Денежные средства и их эквиваленты».

- Отчёт о движении денежных средств (ОДДС) — форма №4 обязательной бухгалтерской отчётности. Он отражает все денежные поступления и платежи за отчётный период, а также остаток денег на начало и конец этого периода.

- Отчёт о движении денежных средств составляют все компании, кроме тех, которые ведут бухучёт по упрощённой форме. Срок сдачи ОДДС в налоговую — не позднее 31 марта года, следующего за отчётным.

- Отчёт о движении денежных средств включает три раздела: денежные потоки от операционной, инвестиционной и финансовой деятельности. В конце отчёта показывают, сколько денег есть в компании на конец периода.

- Отчёт о движении денежных средств — одна из пяти форм бухгалтерской отчётности. В Skillbox Media есть статьи о других формах — отчёте о финансовых результатах и бухгалтерском балансе.

- Если вы только начинаете знакомиться с бухгалтерским учётом, прочитайте нашу статью — «Разбираемся в бухгалтерском учёте: зачем он нужен, как устроен и как его организовать».

- Научиться вести бухучёт, работать в «1C», готовить бухгалтерскую и налоговую отчётность можно на курсе Skillbox «Профессия Бухгалтер».

- Ещё в Skillbox есть курс «Профессия Финансовый менеджер». Подойдёт тем, кто хочет научиться анализировать финансовое состояние бизнеса и оценивать инвестпроекты.

Идите в бухгалтерию!

Вы с нуля научитесь вести бухучёт по российским стандартам и работать в 1С, готовить налоговую отчётность и рассчитывать зарплату. Трудоустройство гарантировано договором.

Узнать больше

В обязательный комплект общей бухгалтерской отчетности, которую нужно подготовить и сдать в ФНС, входят отчет о движении денежных средств и отчет об изменениях капитала за 2021 год. Кто и когда должен сдавать эти формы? Как заполнить отчет о движении денег по итогам 2021 года? Где посмотреть пример заполнения? Ответим на эти вопросы в данной статье про отчёт о движении денежных средств за 2021 год: его форму бланка и образец заполнения по инструкции.

Отчет о движении денежных средств (далее будем применять общепринятое сокращение ОДДС) и отчет об изменениях капитала должны быть включены в полный (общий) комплект бухгалтерской отчетности 2021 (ст. 14 Закона от 06.12.2011 № 402-ФЗ).

Поэтому готовить и представлять их нужно всем, кто сдает общую (не упрощенную) бухгалтерскую отчетность.

Весь комплект бухотчетности за 2021 год в 2022 году должен быть сдан в ФНС в электронном виде.

Крайний срок сдачи – 31.03.2022.

Подробности о порядке сдачи бухгалтерской отчетности организаций за 2021 года в 2022-ом и о том, как правильно заполнить бухгалтерский баланс за 2021 год смотрите в статье Бухгалтерский баланс за 2021 год.

Порядок и нюансы заполнения отчета о финансовых результатах за 2021 год представлены в статье Отчет о финансовых результатах за 2021 год.

Особенности заполнения отчета о движении денежных средств представим по разделам отчета.

Ознакомиться с правилами заполнения и образцом отчета об изменениях капитала можно в нашей статье вставить ссылку после публикации.

Отчет о движении денежных средств за 2021 год

ОДДС расшифровывает движение денег и их эквивалентов за отчетный период (год).

ОДДС по сути является пояснением к строке 1250 «Денежные средства и денежные эквиваленты» бухгалтерского баланса. Он характеризует наличие, поступление и расходование денежных средств и денежных эквивалентов в организации в разрезе текущей, инвестиционной и финансовой деятельности.

Данные приводят за отчетный и предыдущий год. При этом данные по предыдущему году можно переносить из предыдущего отчета.

Как и все прочие показатели в российской бухотчетности, данные в ОДДС могут быть только в рублях.

Денежные потоки от текущих операций

В данном разделе показывают денежные потоки от операций, связанных с обычными видами деятельности. Как правило, они связаны с формированием прибыли (убытка) организации от продаж (п. 9 ПБУ 23/2011). Исключения из правила – денежные потоки, не связанные с обычными видами деятельности, но отражаемые в составе потоков от текущих операций:

- уплата процентов по долговым обязательствам, кроме процентов, включаемых в стоимость инвестиционных активов;

- поступление процентов по дебиторской задолженности покупателей (заказчиков);

- поступления от аренды, роялти, комиссионные и аналогичные платежи, признаваемые прочими доходами;

- денежные потоки по финансовым вложениям, приобретаемым с целью их перепродажи в краткосрочной перспективе (в течение 3-х месяцев);

- платежи по налогу на прибыль (доход);

- поступление процентов по договору банковского счета.

Строка 4110 «Поступления – всего». По данной строке отражают величину денежных средств и денежных эквивалентов, поступивших в связи с текущей деятельностью организации. Показатель данной строки – это сумма строк 4111 – 4119:

- 4111 – поступления от продаж;

- 4112 – арендные платежи, роялти, комиссионные и т. п.;

- 4113 – поступления от перепродажи финвложений;

- 4114-4118 – дополнительные строки, предназначенные для отражения показателей, которые не вошли в строки 4111-4113, но тем не менее существенны и подлежат раскрытию. Например, в строках могут быть отражены средства целевого финансирования, полученные заказчиком-застройщиком от инвесторов, суммы НДС, возвращенные поставщиками вместе с возвратом за товары (работы, услуги) и т. п.;

- 4119 – по этой строке в ОДДС тоже отражают то, что не попало в строки 4111-4113, но при этом является несущественным. Например, возвраты от сотрудников по неизрасходованным подотчетным суммам, выгода от обмена одних денежных эквивалентов на другие.

Строка 4120 «Платежи – всего» предназначена для отражения выбытия денежных средств и их эквивалентов в рамках текущей деятельности (соотносима по принципу заполнения со строкой 4110). Показатель строки представляет собой сумму показателей в строках 4121-4129:

- 4121 – оплата поставщикам (подрядчикам) за сырье, материалы, работы, услуги;

- 4122 – оплата труда работников;

- 4123 – уплата процентов по долговым обязательствам;

- 4124 – уплата налога на прибыль (в т. ч. суммы, которые компания не может однозначно классифицировать);

- 4125-4128 – дополнительные строки для отражения существенных расходов, не попавших в строки, специально предназначенные для определенного вида. В большинстве случаев, если есть показатели в строках 4114-4118, то в соответствии с наличием существенных доходов надо внести в ОДДС и относящиеся к ним расходы в строки 4125-4128.

Кроме того, в «расходные» дополнительные строки ОДДС попадают суммы НДС, иных налогов и сборов. Напомним, что в ОДДС указывают свернуто суммы НДС:

- полученные в составе поступлений от покупателей и заказчиков;

- перечисленные поставщикам и подрядчикам;

- перечисленные в бюджет;

- возвращенные из бюджета.

Таким образом, строка «НДС» может быть в группе статей «Платежи – всего» при условии, что в отчетном году сумма НДС, перечисленного поставщикам, подрядчикам и в бюджет, превышает сумму НДС, полученную от покупателей, заказчиков и из бюджета.

- 4129 – исходящие денежные потоки по основной деятельности, признаваемые несущественными для отдельных раскрытий. Принцип формирования показателя строки такой же, как и для строки 4119.

Строка 4100 отражает промежуточный итог ОДДС – сальдо денежных потоков от текущих операций.

Показатель строки определяют расчетным путем как разность показателей строк 4110 и 4120. Если в результате вычитания получится отрицательная величина, её указывают в ОДДС в круглых скобках.

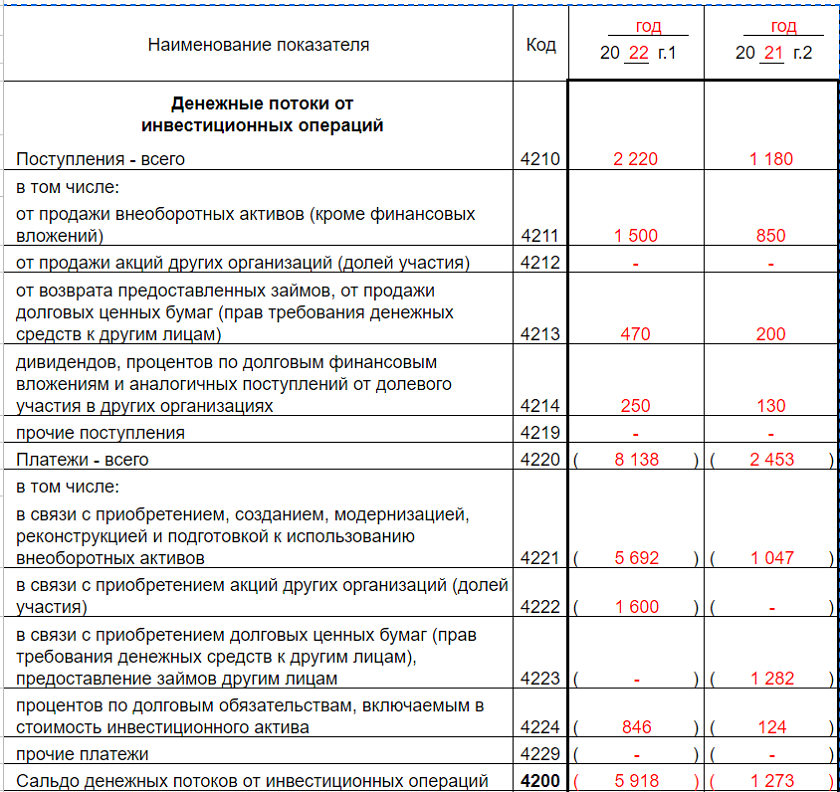

Денежные потоки от инвестиционных операций

В этот раздел отчета о движении денежных средств за 2021 год относят поступления и платежи, связанные с приобретением, созданием или выбытием внеоборотных активов. Кроме того, к денежным потокам от инвестиций могут быть отнесены поступления доходов по финансовым вложениям (кроме приобретенных с целью перепродажи в краткосрочной перспективе, а также являющихся денежными эквивалентами).

Раздел сформирован по аналогии с разделом для отражения денежных потоков по текущим операциям.

Строка 4210 «Поступления всего» представляет собой итоговую величину (сумму) поступлений от инвестиций, отраженных в строках:

- 4211 – по строке отражают величину поступлений от продажи ОС, НМА, результатов НИОКР, капитальных вложений во внеоборотные активы (в т. ч. в виде незавершенного строительства) и т. п. Указанные поступления уменьшаются на сумму НДС, величину которого показывают в ОДДС свернуто;

- 4212 – по строке отражают поступления денежных средств и денежных эквивалентов от продажи акций АО и долей в уставном капитале ООО.

- 4213 – в строке отражают поступления от возврата процентных займов, оплаты долговых ценных бумаг (векселей, облигаций), оплаты за переуступленные права требования, если ранее эти права были также приобретены организацией, формирующей ОДДС;

- 4214 – в строку включают данные о поступлениях дивидендов и аналогичных сумм распределяемого дохода от участия в других организациях, процентов, фактически полученных в отчетном году от долговых финансовых вложений (облигаций, векселей, выданных займов и т. д.);

- 4215 – 4218 – строки для расшифровки существенных сумм поступлений, которые не нашли отражения в предыдущих строках раздела. Для них при заполнении действуют исключения, аналогичные строкам 4213 и 4214;

- 4219 – отражают информацию, не попавшую в верхние строки раздела и при этом не признаваемую существенной.

Строка 4220 «Платежи всего» отражает в ОДДС итоговую сумму расходных платежей, произведенных в рамках инвестиционной деятельности. Значение в этой строке представляет собой сумму строк:

- 4221 – здесь отражают исходящие оплаты, направленные поставщикам, подрядчикам и работникам организации, связанные с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов (исключая финансовые вложения), в том числе затраты на НИОКР. Указанные платежи уменьшают на сумму НДС, величину которого показывают в ОДДС свернуто;

- 4222 – в строке отражают платежи в связи с приобретением акций АО и долей ООО с такими же исключениями, как и при их продаже;

- 4223 – фиксируют исходящие потоки денежных средств и эквивалентов в связи с приобретением долговых ценных бумаг, прав требования денежных средств к другим лицам и предоставлением процентных займов. Исключения те же, что и для строки 4213;

- 4224 – строка предназначена для отражения сумм, направленных на уплату процентов по долговым обязательствам, уплаченным в отчетном году и подлежащим включению в стоимость инвестиционного актива в соответствии с п. 9 ПБУ 15/2008;

- 4225-4228 – допстроки, в которых нужно отдельно раскрыть существенные суммы платежей, связанные с инвестиционными операциями и не попавшие в уже перечисленные строки;

- 4229 – строка для отражения несущественных сумм, которые имели место в отчетном периоде, но являются несущественными и в других строках раздела не раскрыты.

По строке 4200 отражают величину результирующего денежного потока от инвестиционных операций. Определяют расчетным путем как разность показателей строк 4210 и 4220. Если в результате вычитания получится отрицательная величина (отток денежных средств), её указывают в круглых скобках.

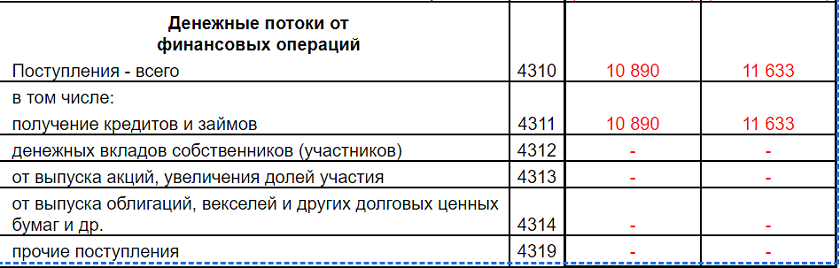

Денежные потоки от финансовых операций

К денежным потокам от финансовых операций относят поступления и платежи, связанные с привлечением организацией финансирования на долговой или долевой основе, приводящие к изменению величины и структуры капитала и заемных средств организации (п. 11 ПБУ 23/2011).

Раздел структурирован так же, как и предыдущие.

По строке 4310 «Поступления всего» показывают итоговую сумму поступлений от финансовой деятельности, раскрытую в строках:

- 4311 – полученные кредиты и займы, включая беспроцентные;

- 4312 – денежные вклады собственников и участников;

- 4313 – поступления от выпуска акций и увеличения долей участия;

- 4314 – в строке отражают поступления от эмиссии облигаций, выдачи собственных векселей, иные поступления заемных средств, связанные с возникновением долговых обязательств, оформленных ценными бумагами;

- 4315-4318 – допстроки, назначение которых аналогично таким строкам в других разделах. В них отражают существенные суммы, не отраженные в предыдущих строках;

- 4319 – строка для отражения несущественных сумм, полученных в связи с финансовой деятельностью и более никуда не попавших.

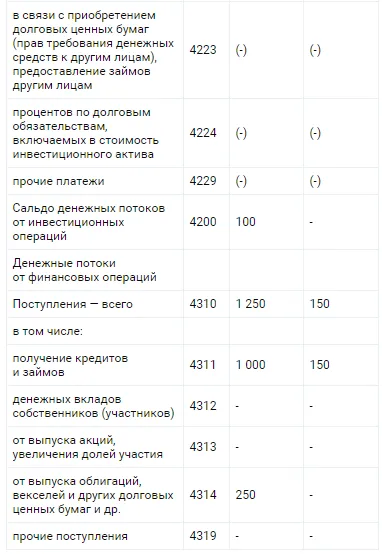

По строке 4320 «Платежи всего» фиксируют суммарную величину показателей, внесенных в строки:

- 4321 – здесь отражают отток денежных средств (и эквивалентов) в связи с оплатой организацией-АО собственных акций, выкупленных у акционеров, в связи с выплатой организацией-ООО действительной стоимости доли участнику (его кредиторам, наследникам или правопреемнику);

- 4322 – в строке фиксируют суммы платежей, связанные с выплатой организацией дивидендов и иных сумм распределенной прибыли собственникам (участникам). Причем в строку 4322 включают и НДФЛ, и налог на прибыль, который организация удержала из прибыли в качестве налогового агента;

- 4323 – сюда вносят величину денежных средств, направленных на погашение заемных обязательств, в том числе на погашение (выкуп) векселей, погашение облигаций;

Сумма процентов, уплаченных по заемным обязательствам, в строку 4323 не попадает. Её отражают или по строке 4123 раздела «Денежные потоки от текущих операций», или по строке 4224 раздела «Денежные потоки от инвестиционных операций».

- 4324-4328 – дополнительные строки для внесения в ОДДС существенных сумм по операциям, которые не попали в уже описанные строки раздела;

- 4329 – строка для внесения в ОДДС сумм по финансовым операциям, которые имели место в отчетном году, но существенными не признаются и отдельной строкой не раскрываются.

Итоговое сальдо денежных потоков от финансовых операций вычисляют и представляют в строке 4300 отчета о движении денежных средств за 2021 год. Вычисляют как разницу строк 4310 и 4320. Если после вычитания получается отрицательное значение, его берут в круглые скобки.

Результирующие строки ОДДС

В строке 4400 приводят информацию о том, имел за отчетный период место прирост или отток денежных средств.

Стр. 4400 = Стр. 4100 + Стр. 4200 + Стр. 4300

Понятно, что если значение в складываемой строке приведено в скобках, оно будет уменьшать показатель строки 4400. Отрицательную величину также берут в круглые скобки.

В строке 4450 отражают сумму остатка денежных средств и их эквивалентов, имеющихся у организации на начало отчетного года. Для этого суммируют дебетовые сальдо по всем счетам, где учтены денежные активы: 50, 51, 52, 55, 57, 58, 76 (если учитываются эквиваленты, не классифицируемые как финвложения).

По строке 4500 аналогичным образом отражают информацию об остатках денежных средств и эквивалентов на конец года.

Строка 4490 в ОДДС нужна для представления в отчетности разниц, возникающих в связи с пересчетом денежных потоков и остатков денежных средств и эквивалентов в иностранной валюте по курсам на разные даты. Значение строки – сальдо курсовых разниц по счетам учета валютных денежных средств и их эквивалентов (свернутое сальдо курсовых разниц по Дт 91 и Кт 91). Если сальдо дебетовое – его вписывают в ОДДС в круглых скобках.

В завершение предлагаем посмотреть пример заполнения отчета о движении денежных средств за 2021 год в составе бухгалтерской отчетности.

Важные документы

БЛАНК ОТЧЁТА О ДВИЖЕНИИ ДЕН. СРЕДСТВ ЗА 2021 ГОД

Скачать документ

ОБРАЗЕЦ ОТЧЁТА О ДВИЖЕНИИ ДЕН. СРЕДСТВ ЗА 2021 ГОД

Скачать документ

Составление данного вида отчетов происходит по итогам отчетных периодов и носит регулярный характер. Документ относится к «первичке», делается один раз в год и входит во внушительный комплект годовой бухгалтерской отчетности. Он показывает все финансовые поступления и исходящие перечисления, а также фиксирует остаток денежных средств на момент начала и конца периода.

Для чего нужен данный отчет

Отчет о движении денежных средств ─ это документ, которое обобщает и дает четкое представление об обеспеченности компании наличностью. Это, в свою очередь, очень важно, так как иногда, даже имея полный порядок с основными средствами и прочими фондами, компания может страдать от недостатка денег, необходимых, например, для уплаты налогов и социальных взносов, выплаты заработной платы, перечислений поставщикам и т.п.

Ко всему прочему, очевидно, что отсутствие ясной картины с наличными средствами всегда отражается на экономической составляющей организации, именно поэтому отчет имеет большое значение для определения дальнейших действий и перспектив по части финансов.

ФАЙЛЫ

Скачать пустой бланк отчета о движении денежных средств .xlsСкачать образец заполнения отчета о движении денежных средств .doc

Важную роль отчет играет и тогда, когда компания заинтересована в привлечении инвестиций, поскольку перед тем как включиться в какой-либо проект, требовательный инвестор всегда просит предоставления данного отчета и с пристрастием его изучает.

Кроме того, адресатами отчета о движении денежных средств могут выступать ФНС, Росстат, банковские учреждения, учредители компании и т.д.

Кто обязан составлять отчет

Подробно об этом отчете описано в ПБУ 23/2011 (положения по бухучету). Там же указано, что данный вид отчетности вменен в обязанность всех предприятий и организаций, за исключением субъектов малого предпринимательства, а также тех компаний, которые используют упрощенные методы ведения учета и отчетности по бухгалтерии и налогам.

Однако помимо ПБУ 23/2011, часть положений об отчете о движении финансов регулирует Налоговый кодекс. Так, согласно п. 1 ст. 23 НК РФ, срок сдачи документа ─ не позднее трех месяцев с момента окончания отчетного года.

Структура и содержание отчета

Законодательство утвердило унифицированный бланк отчета в Приказе Минфина № 66н. Поэтому свободную форму для его составления использовать нельзя. При этом структура бланка на первый взгляд сложная, так как включает множество «непонятных» кодов. Однако опытный специалист сможет быстро заполнить документ.

Отчет состоит из трех разделов, в которых в кодовых значениях отражаются денежные операции по трем основным показателям деятельности организации: текущей, финансовой, а также инвестиционной.

При этом необходимо иметь в виду, что не все денежные перемещения нужно вносить в данный документ. К исключениям относятся:

- обменные операции с валютой;

- получение и сдача кассовой наличности на счет в банке;

- обмен денежных эквивалентов друг на друга;

- перевод с одного счета организации на другой и т.п.

Важная особенность: в отчет включаются любые денежные операции компании, подпадающие под его квалификационные требования, независимо от того, в денежных единицах какой страны они были произведены. Но при этом все данные в документ вносятся только в российских рублях, и строго в той единице измерения (тысячи, миллионы), которая использовалась при составлении бухгалтерского баланса.

Пример составления отчета о движении денежных средств

Заполняем «шапку»

Поскольку документ носит крайне важный характер, к его составлению надо относится очень внимательно и заполнять все необходимые ячейки.

- Вначале в отчете указывается год, за который он был составлен.

- Далее вписывается полное наименование организации, дата составления, код ОКПО, ИНН и вид экономической деятельности, обязательно в виде кода ОКВЭД и расшифровки, ОКОПФ, ОКФС, ОКЕИ.

Заполняем раздел 1

Первый раздел документа содержит информацию о текущих денежных потоках. Первым делом сюда вписываются сведения о «приходе»:

- в строку 4110 вносятся данные об общей сумме поступивших денежных средств, которая затем разбрасывается по ниже лежащим тематическим строкам;

- в строках 4111, 4112, 4113, 4115, 4119 указываются поступления от реализации товара, оказания услуг, аренды, роялти, перепродажи, а с 2021 года надо указывать еще и субсидии из муниципального бюджета, выделенные на финансирование текущих расходов.

Со следующих строк учитываются платежи. Так, в строках с 4121 по 4127 включительно указывают оплату поставщикам, зарплату, проценты по долговым обязательствам, уплату сборов, налогов, включая на прибыль организаций и НДС. Кроме того, под кодом 4127 теперь надо отражать суммы, потраченные на оплату штрафов.

Далее в строку 4100 вносится показатель сальдо от текущих операций (т.е. сумма «входящих» финансов за минусом произведенных расходов). В этот же раздел вписываются сведения о денежных перечислениях и поступлениях, которые нельзя однозначно классифицировать.

Важный нюанс: расходы в таблице необходимо указывать в круглых скобках, а акцизы, оплаченные поставщикам и подрядчикам, ровно как и НДС включать сюда не надо.

Заполняем раздел 2

Аналогичным образом заполняется раздел под названием «Денежные потоки от инвестиционных операций». Перво-наперво в строку 4210 вписывается «всего поступлений», в том числе от реализации акций, возврата по займам, дивидендам, продажи внеоборотных активов и т.д., которое затем разносится в нужных значениях по соответствующим строкам (от 4211 до 4219).

Ниже точно также заполняются «платежи» по инвестиционным операциям. В строку 4220 вписывается показатель «всего», который потом в полном соответствии с бухгалтерскими регистрами расписывается по находящимся ниже строкам (от 4221 до 4219), в том числе по приобретению и прочим затратным операциям с внеоборотными активами, выплатой процентов, приобретением долговых бумаг и т.д.

Затем вписывается значение сальдо денежных потоков от всех действий инвестиционного характера (поступление за минусом затрат).

Заполняем раздел 3

Последний раздел документа посвящен денежным потокам от различного рода финансовых операций. Здесь все аналогично:

- сначала в строке 4310 указывается значение «всего» поступлений, которое затем распределяется по нижним строкам (от 4311 до 4319), в том числе сюда вписываются доходы от выпуска акций и облигаций, кредитов, займов и т.п.

- Далее идентично предыдущим разделам вносятся показатели «всего» по финансовым платежам в строку 4320 с последующим их разнесением в строки от 4321 до 4329.

- Затем указывается разница между «входящими» и «исходящими» денежными потоками за отчетный период по финансовым операциям.

- В завершение в документ включается общее сальдо всех трех денежных потоков за отчетный период (может быть как со знаком плюс, так и со знаком минус), остатки финансов на начало и конец периода, а также разница курса между денежными единицами других стран и российским рублем, которая рассчитывается по специальной формуле (заполняется только тогда, когда организация производила расчетные операции в валюте).

После составления отчета документ передается на визирование руководителю организации, который своей подписью удостоверяет подлинность внесенных в него сведений.