С 2023 уплата налогов и взносов с помощью единого налогового платежа (ЕНП) обязательна. Для оперативной работы с единым налоговым счетом (ЕНС) и контролем за ЕНП откройте ЛК ЮЛ на сайте ФНС. Его можно найти по ссылке >>

Ссылку ЛК ЮЛ открывайте через браузер Internet explorer или Спутник. Также можно зайти на сайт ФНС — Юридические лица — ссылка Личный кабинет.

Далее Диагностика подключения — выберите подходящий вариант и настройте свой браузер, следуя инструкции.

ФНС представила прототип ЕНС в Личном кабинете юридического лица на сайте ФНС (см. видео: время с 9.25 по 29.15).

Представляем краткий гид по этому сервису (информация представлена ФНС на май 2022, финальный вариант ЕНС 2023 года может отличаться). Итак, что такое единый налоговый счет и как выглядит ЕНС на сайте ФНС.

Интерфейс Личного кабинета налогоплательщика с ЕНС будет доступен с 01.01.2023.

Содержание

- Функционал ЕНС в личном кабинете ФНС

- Пополнение ЕНС

- Просмотр сведений о состоянии расчетов

- Все обязательства

- Задолженность

- Предстоящие платежи

- Решения об изменении срока уплаты

- Операции ЕНП

- История ЕНС

- Процедуры взыскания

- Взаимодействие с ФНС через ЛК

- Заявление на отсрочку / рассрочку

- Уведомление об исчисленных суммах

- Справка о сальдо ЕНС

- Справка об исполнении обязанностей

- Справка о принадлежности сумм ЕНП

- Распоряжение положительным сальдо ЕНС

- Заявление о распоряжении путем возврата

- Заявление о распоряжении путем зачета за иное лицо

- Заявление о распоряжении путем зачета в счет исполнения предстоящей обязанности

Функционал ЕНС в личном кабинете ФНС

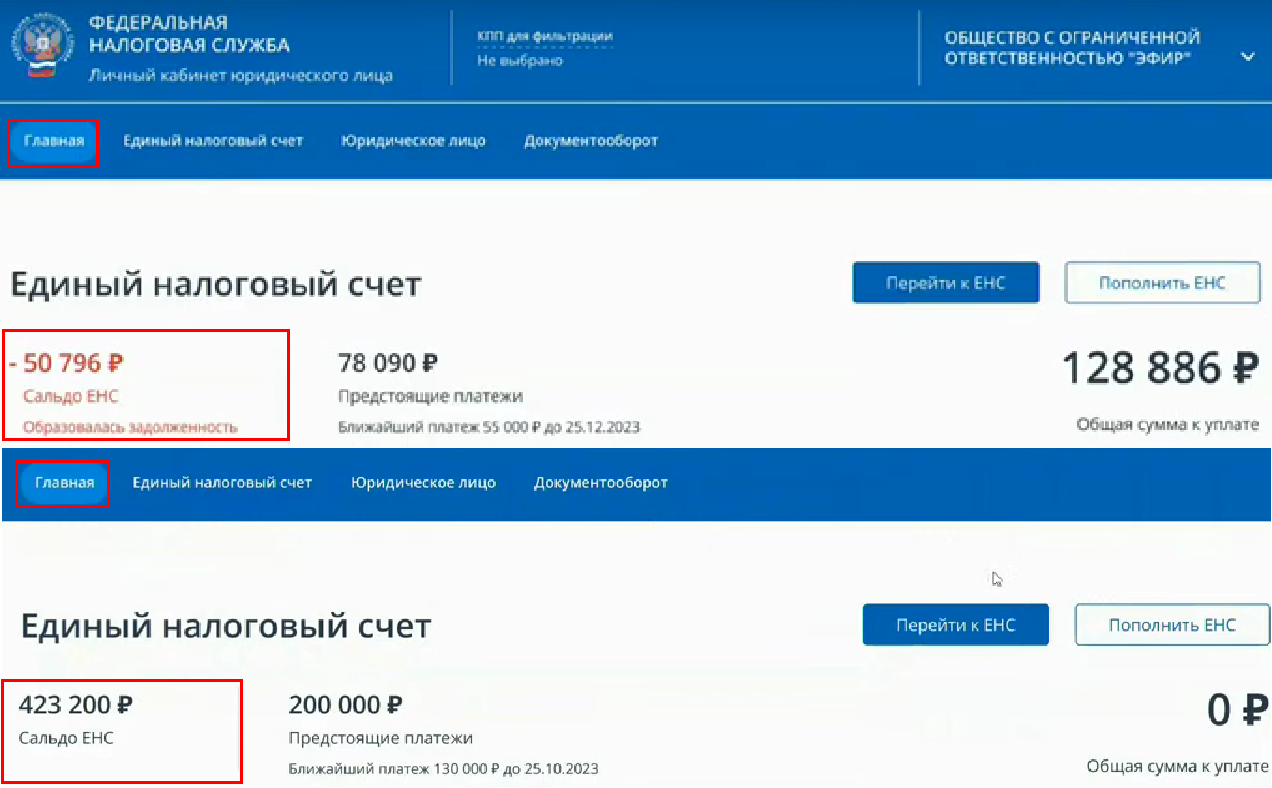

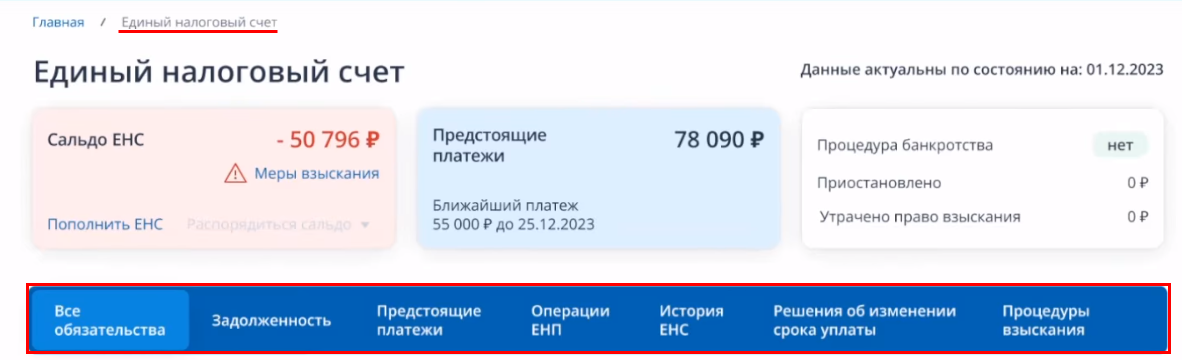

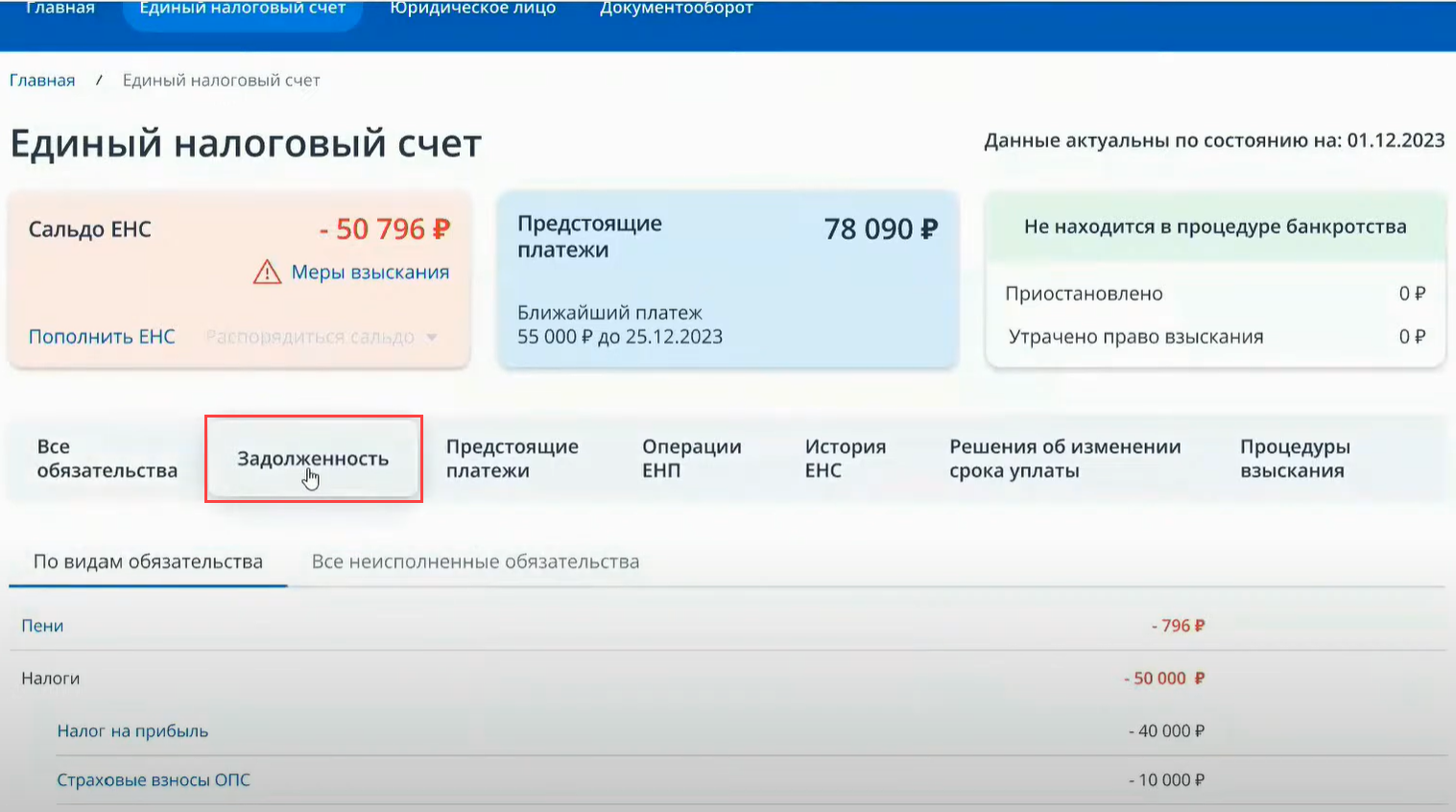

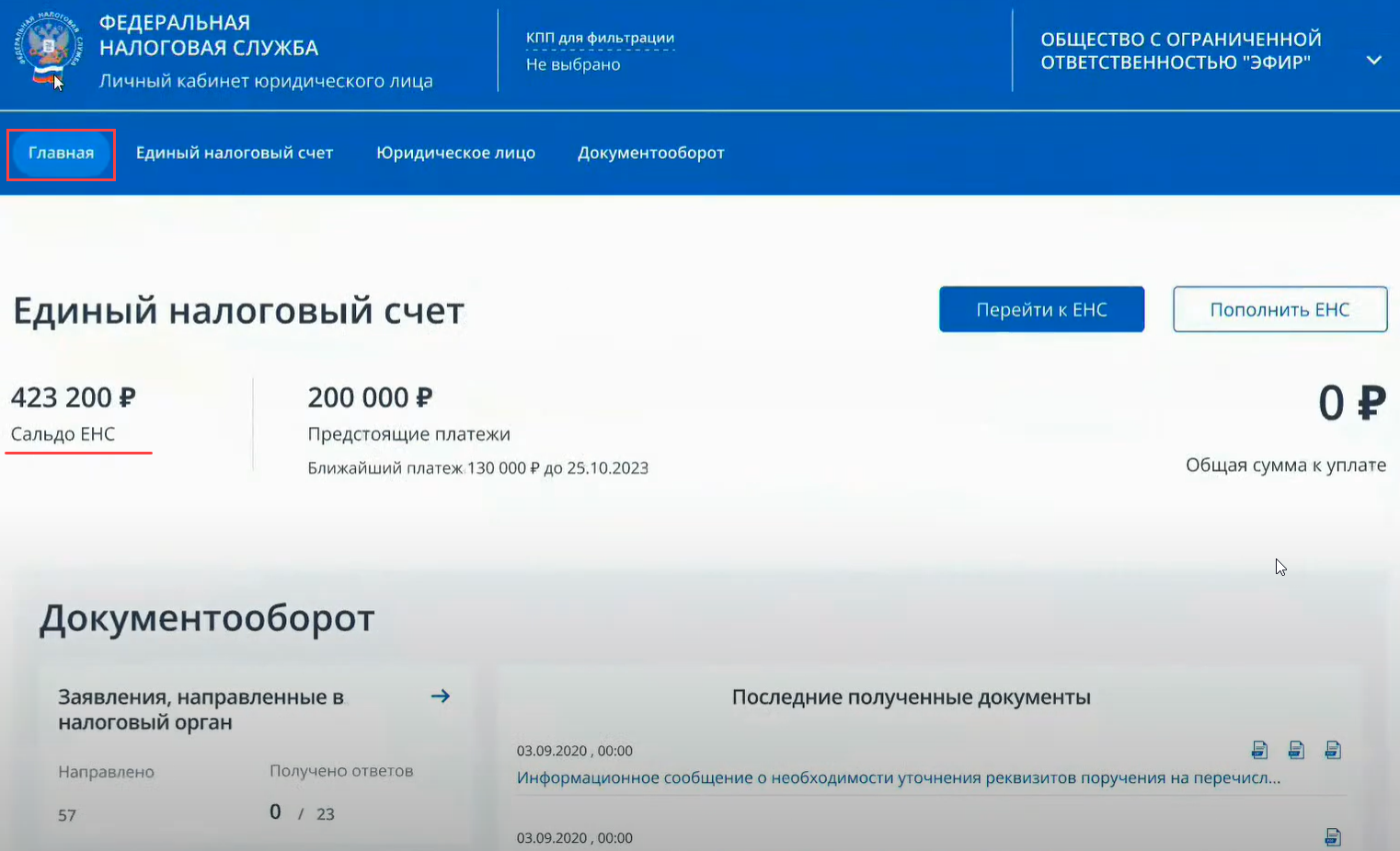

На главной странице ЛК ЮЛ с 2023 года отображается состояние ЕНС: представлено сальдо ЕНС — положительное или отрицательное — и видна информация о предстоящих платежах.

Пополнение ЕНС

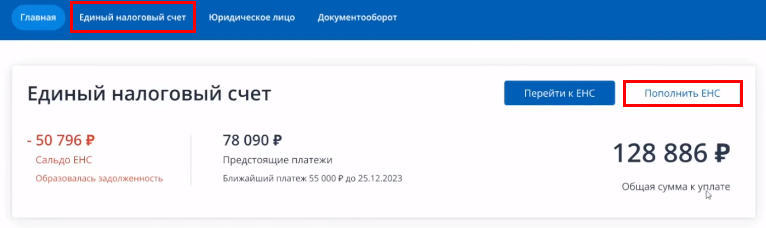

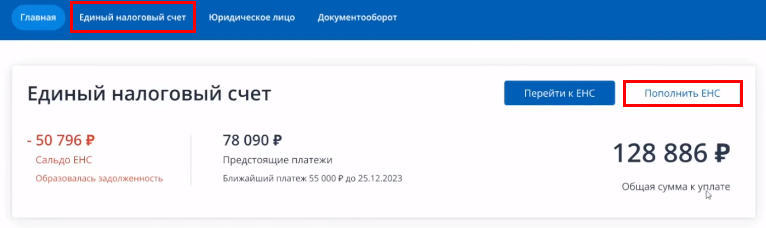

Перейти к пополнению ЕНС можно по соответствующей кнопке в правой части экрана. Или кликнув по вкладке Единый налоговый счет в шапке интерфейса.

Пополнение ЕНС

Перейти к пополнению ЕНС можно по соответствующей кнопке в правой части экрана. Или кликнув по вкладке Единый налоговый счет в шапке интерфейса.

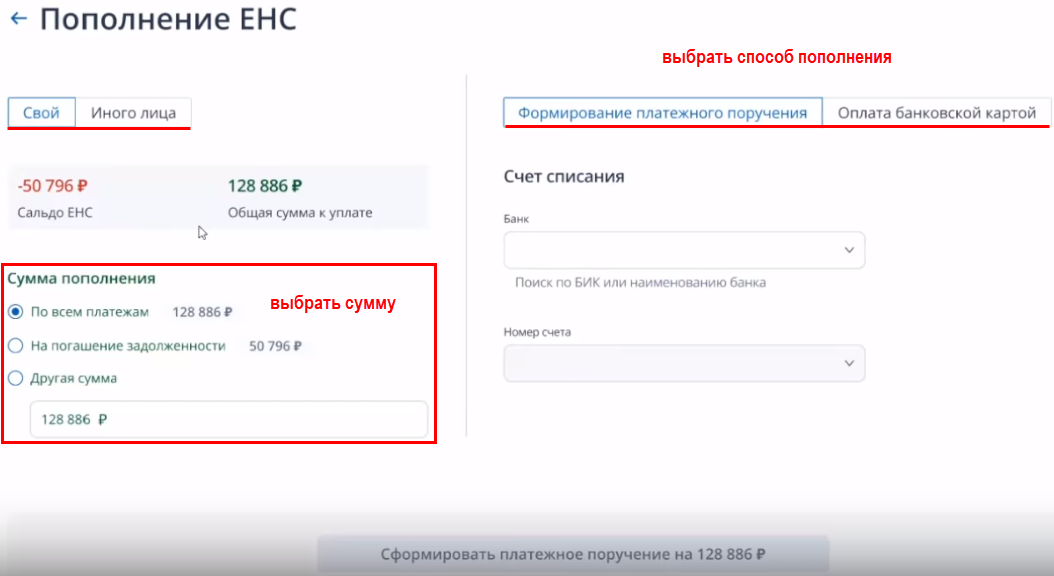

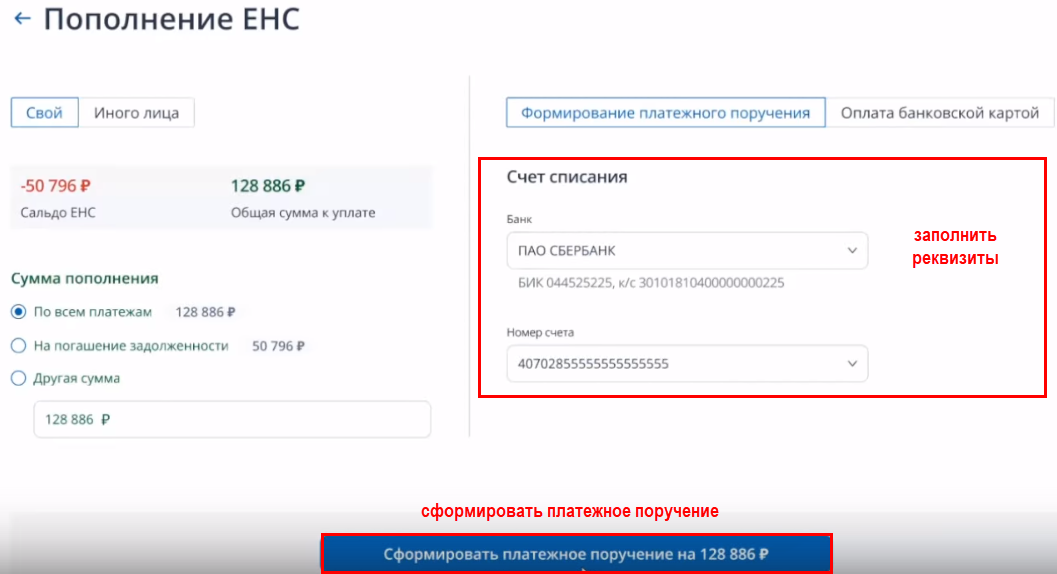

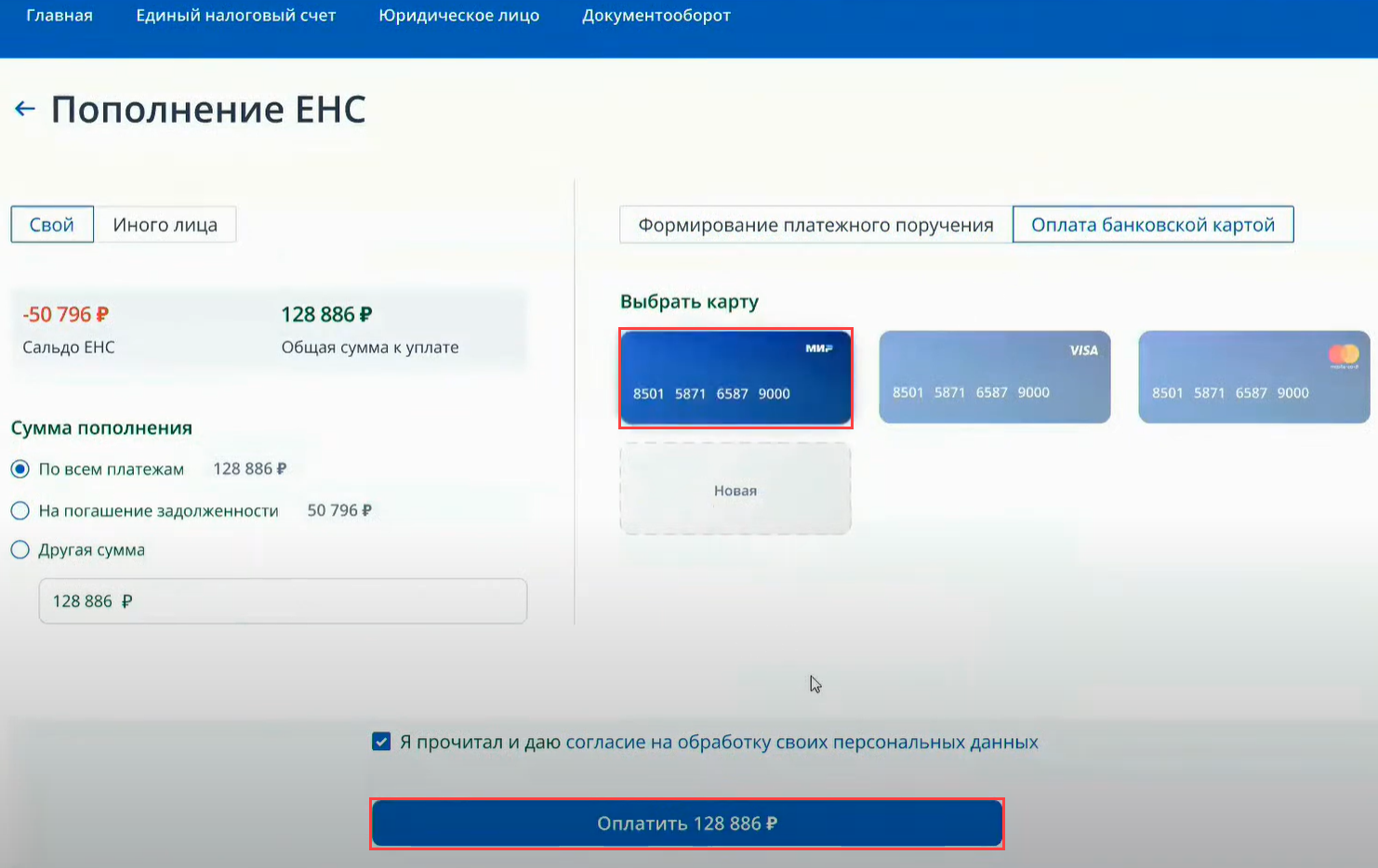

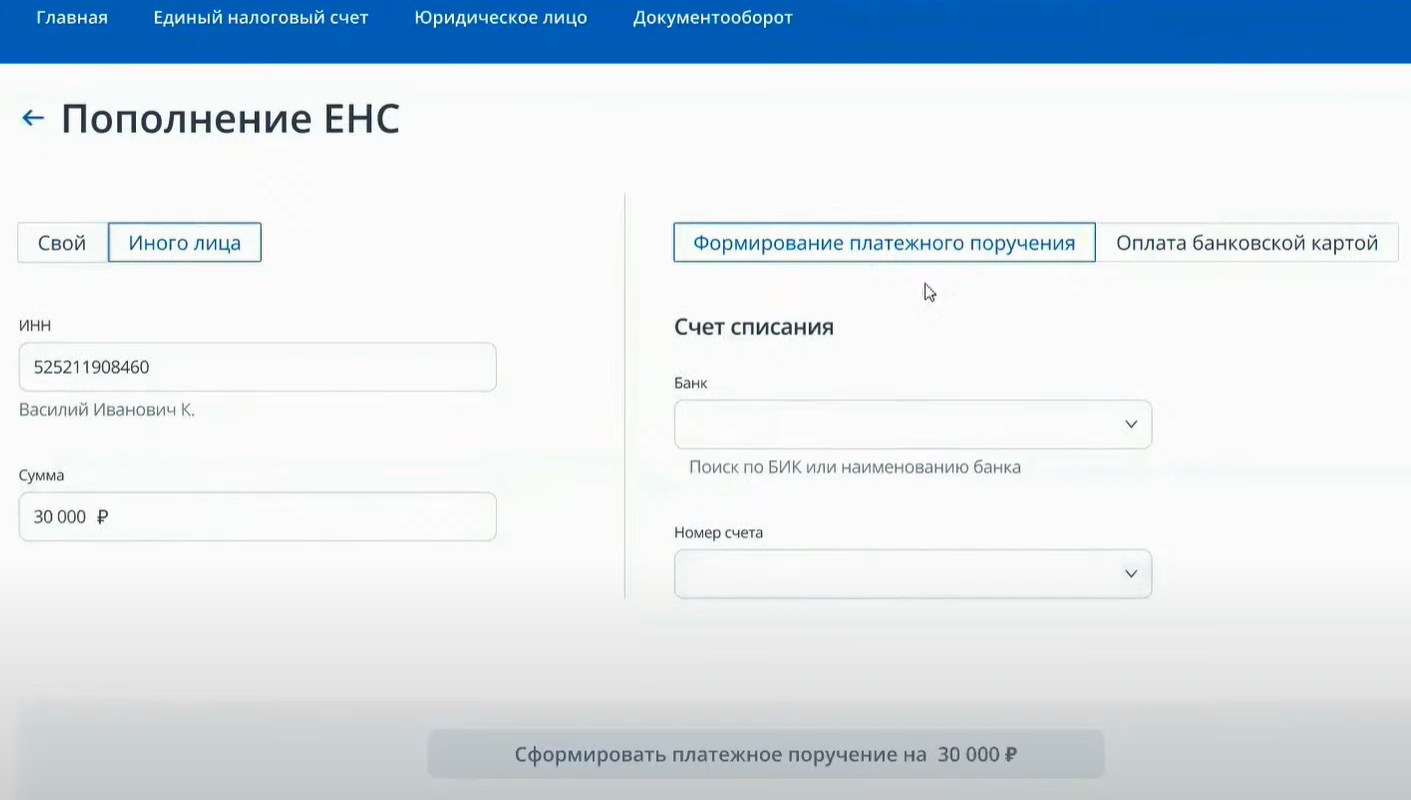

Так выглядит раздел, где можно пополнить ЕНС.

Можно пополнить свой ЕНС или иного лица:

- по всем платежам;

- только задолженность;

- часть суммы.

Следует указать способ пополнения и сформировать платежку. Для этого в правой части экрана заполните соответствующие поля:

- Банк;

- Номер счета.

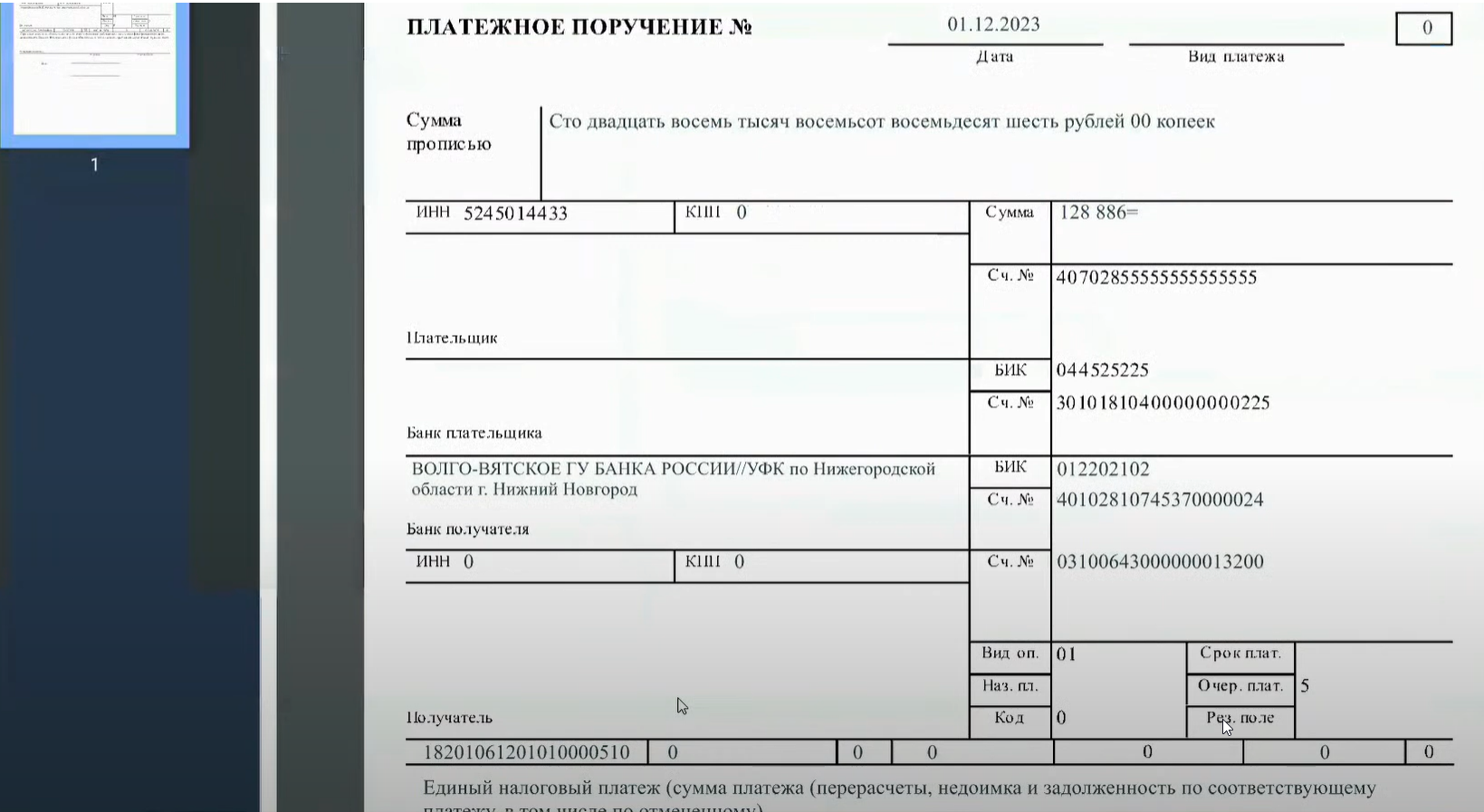

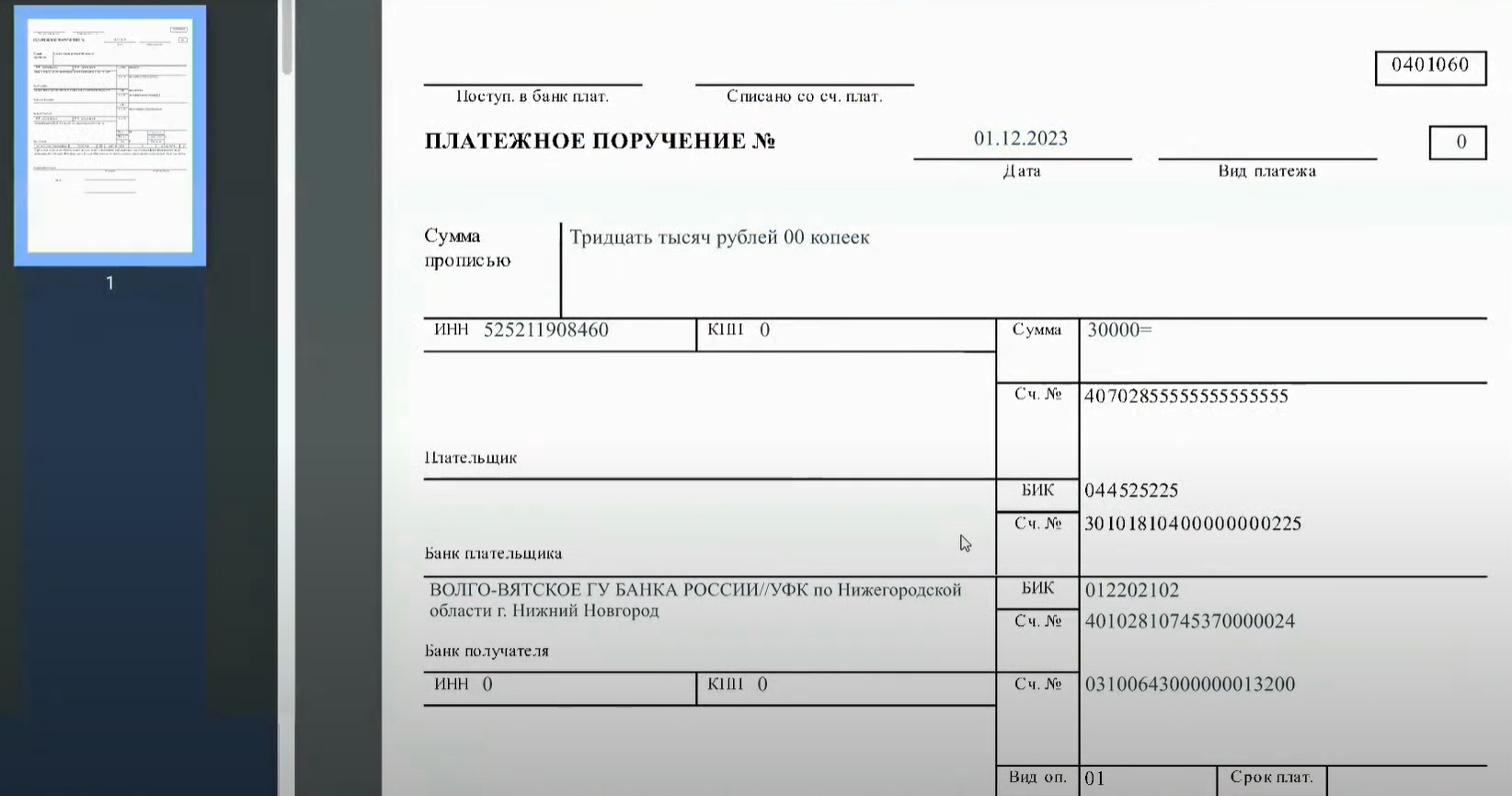

По кнопке Сформировать платежное поручение в нижней части экрана выводится печатная форма платежки на уплату ЕНП. Ее можно скачать в формате PDF.

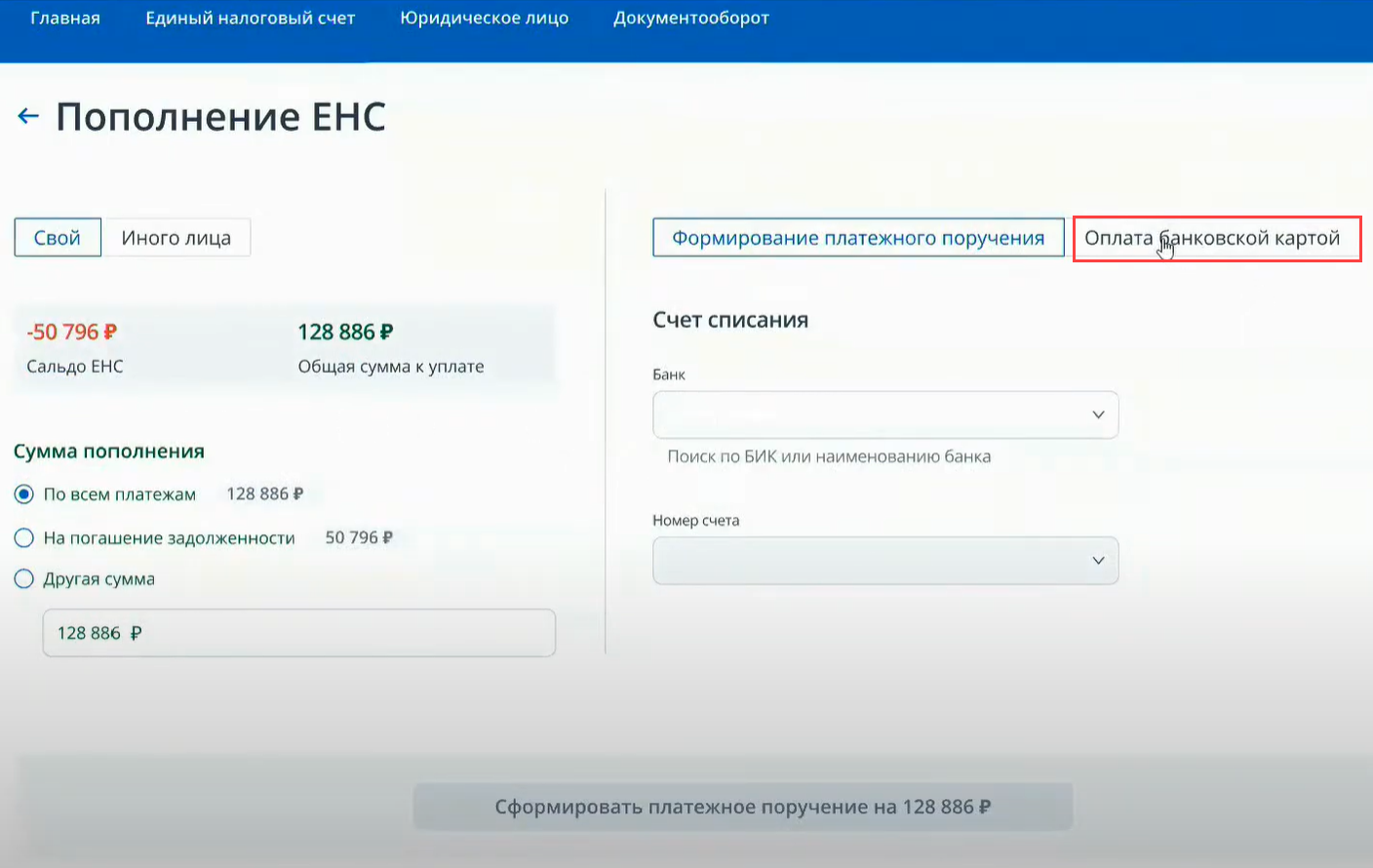

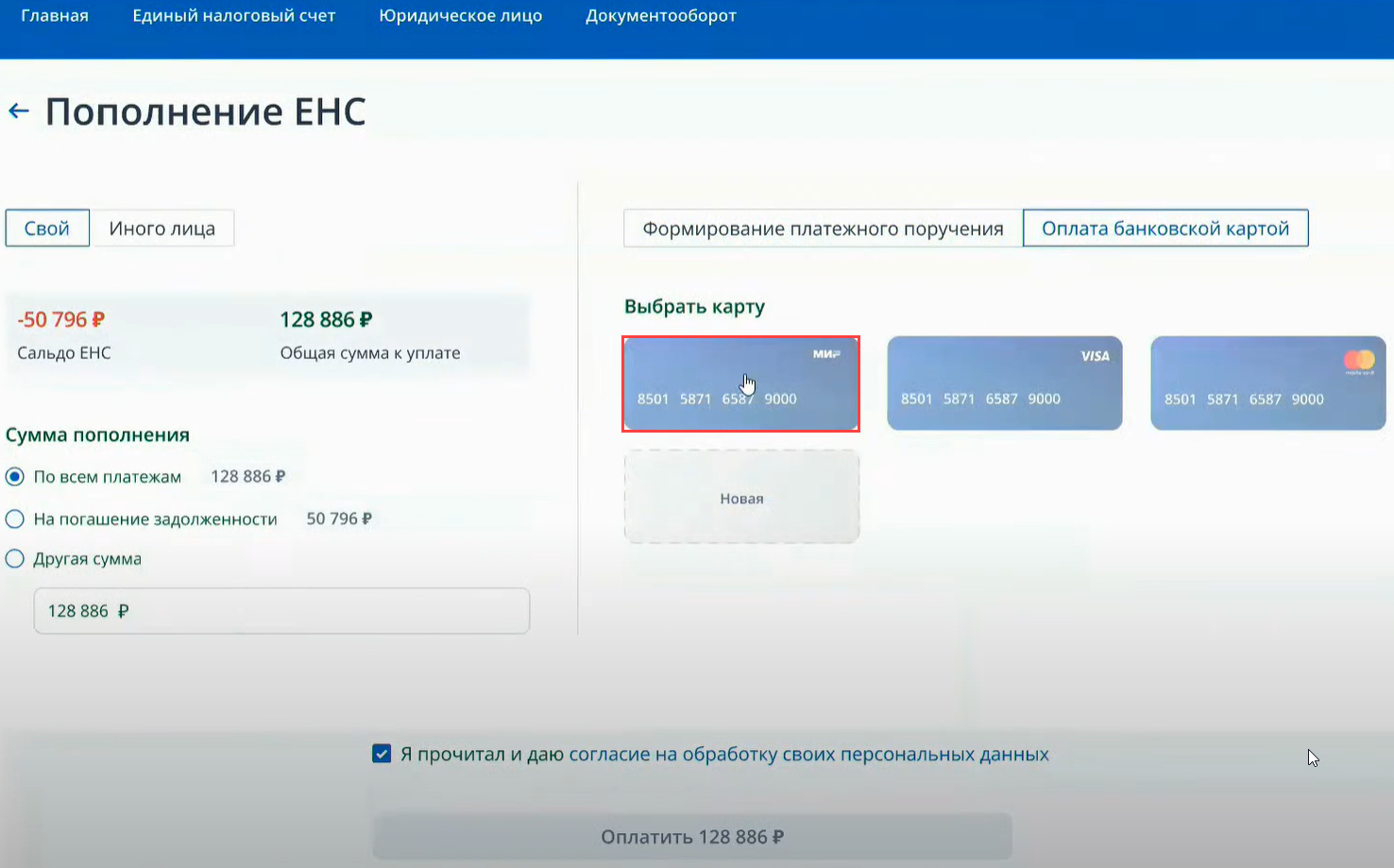

Доступно пополнение и с помощью банковской карты.

Можно выбрать добавленную ранее карту из перечня или указать новую.

Выбранная карта будет подсвечена ярче других, и станет доступной кнопка Оплатить в нижней части экрана.

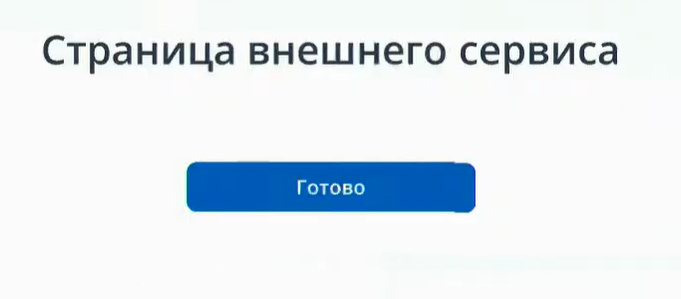

Для перехода к завершению платежа необходимо перейти к внешнему сервису по кнопке Готово.

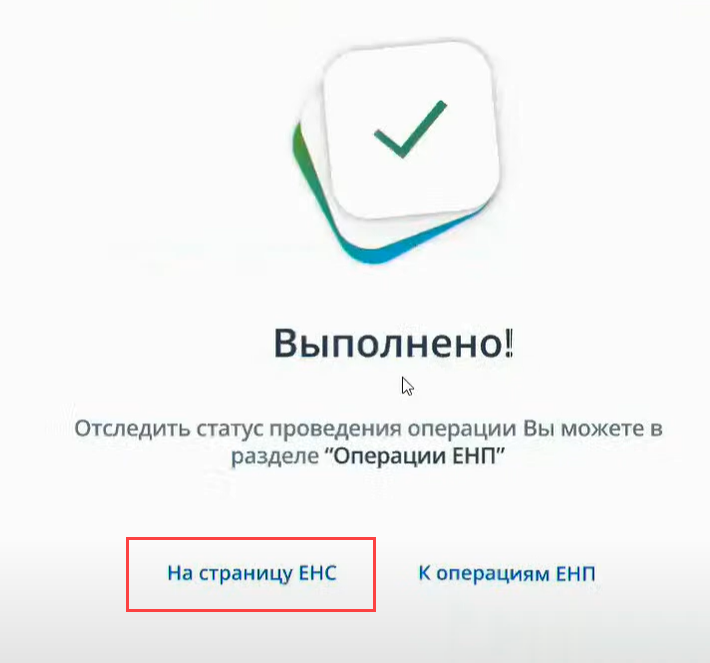

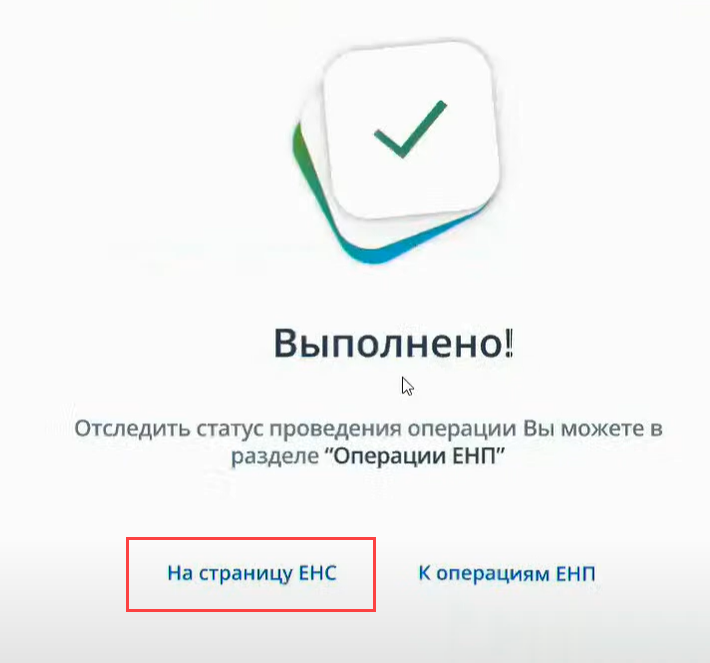

После этого можно вернуться на страницу ЕНС, кликнув мышкой по соответствующей команде.

И таким образом вернуться в Личный кабинет ЮЛ на сайте ФНС в интерфейс ЕНС.

Вкладка Единый налоговый счет выглядит так:

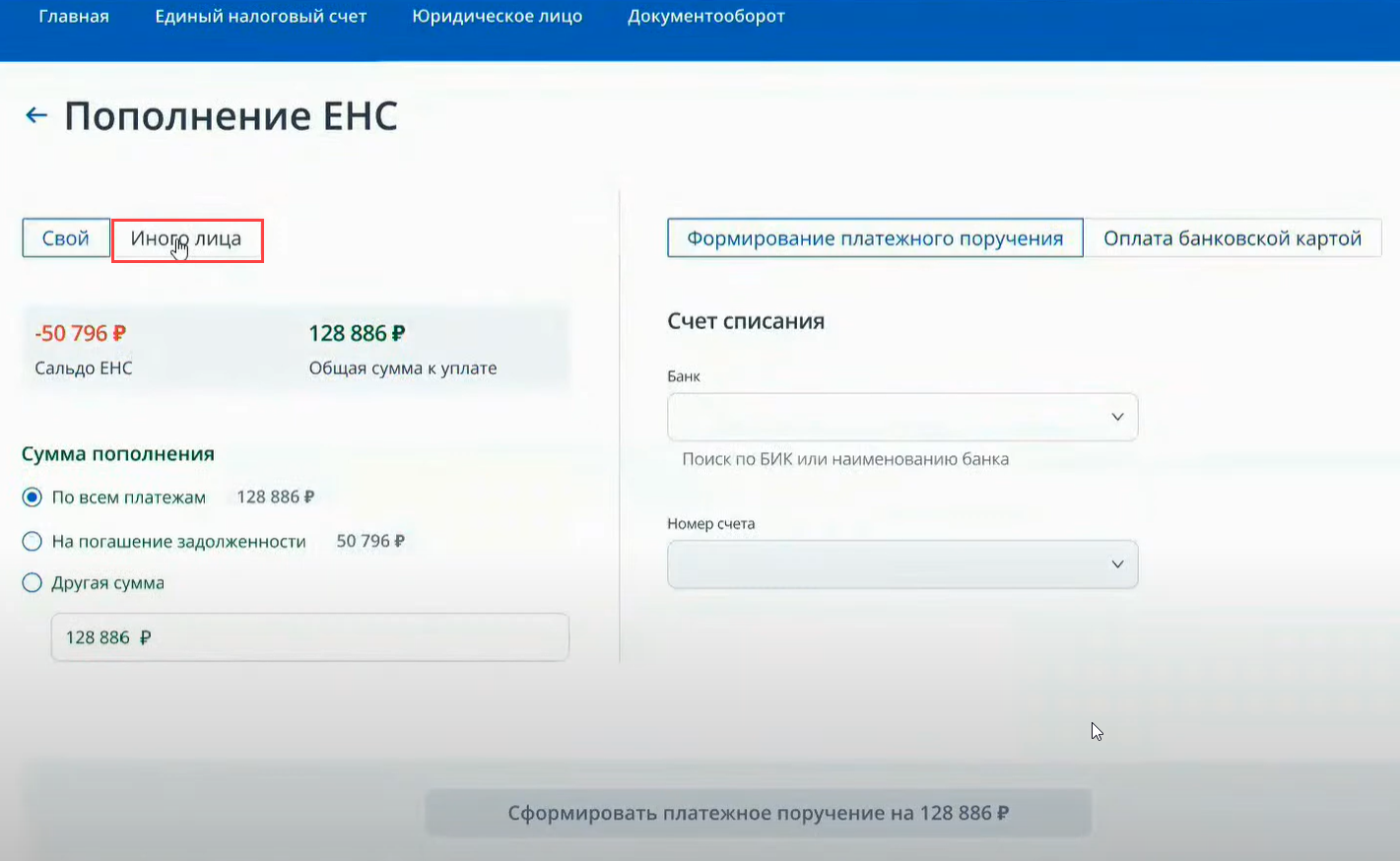

Чтобы пополнить ЕНС иного лица, перейдите по ссылке Пополнить ЕНС и выберите Пополнение ЕНС – Иного лица.

Укажите ИНН иного лица (будет выполнена его проверка) и сумму запланированного платежа в бюджет.

Здесь также можно сформировать платежное поручение, заполнив банковские реквизиты, с которых будут списаны деньги в бюджет. Затем нажмите кнопку Сформировать платежное поручение.

Платежное поручение откроется в режиме предварительного просмотра. Его можно скачать в формате PDF.

Пополнить ЕНС иного лица можно и банковской картой. Для этого в правой части экрана выберите Оплата банковской картой, потом нужную карту и нажмите кнопку Оплатить в нижней части экрана.

Для перехода к завершению платежа необходимо перейти к внешнему сервису. Для этого нажмите кнопку Готово.

После этого можно вернуться на страницу ЕНС, кликнув мышкой по соответствующей команде.

И таким образом вернуться в Личный кабинет ЮЛ на сайте ФНС в интерфейс ЕНС.

Просмотр сведений о состоянии расчетов

В интерфейсе ЕНС в ЛК ЮЛ на вкладке Единый налоговый счет можно просмотреть сведения о состоянии единого налогового счета.

На отдельных вкладках отражается детализированная информация о состоянии расчетов налогоплательщика.

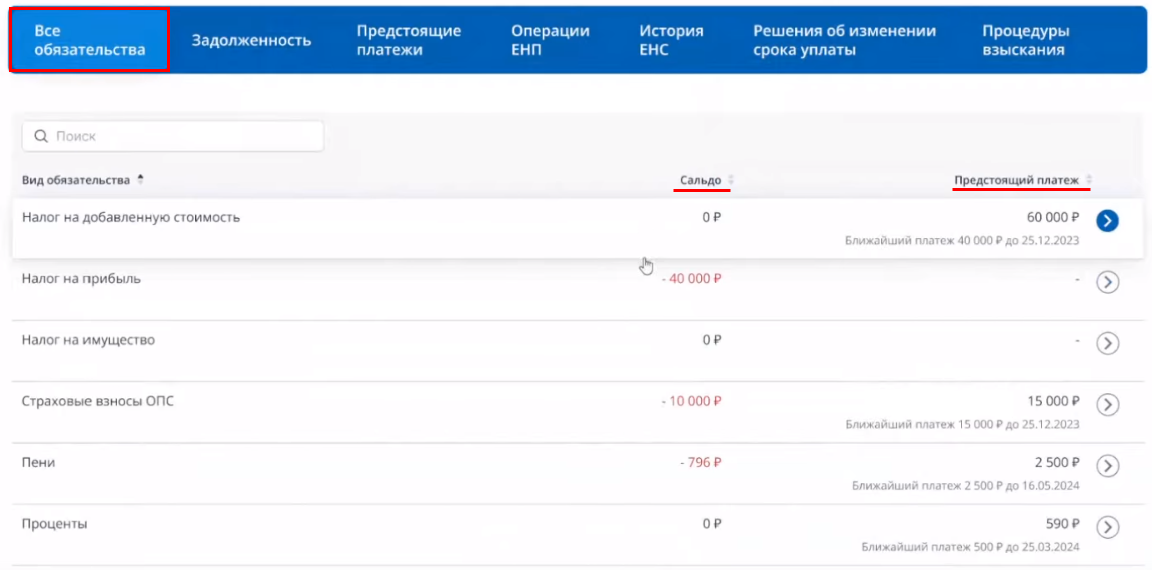

Все обязательства

На вкладке Все обязательства отображается информация в разрезе налогов и видов обязательства:

- сальдо расчетов в графе Сальдо;

- сведения о ближайших платежах в графе Предстоящий платеж.

Здесь дается информация по сальдо с положительными и отрицательными суммами.

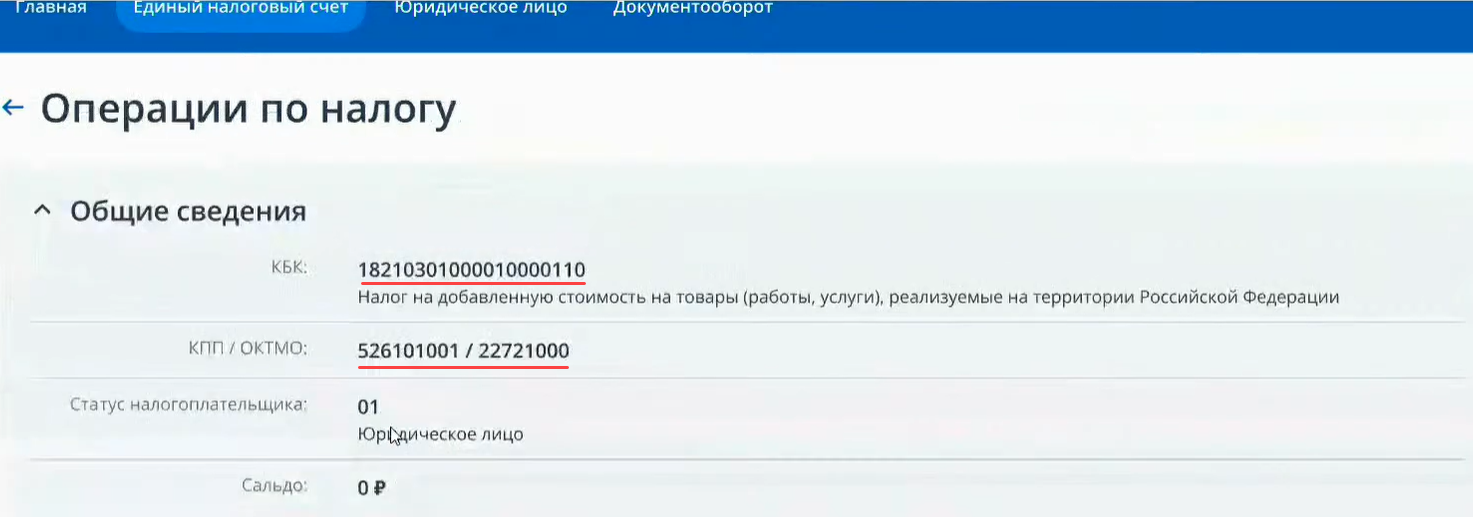

Кликнув по соответствующей строке, можно перейти к детализации сведений по конкретным:

- КБК;

- КПП/ОКТМО.

Эту информацию можно детализировать еще больше, кликнув мышкой по значку ![]() в конце строки.

в конце строки.

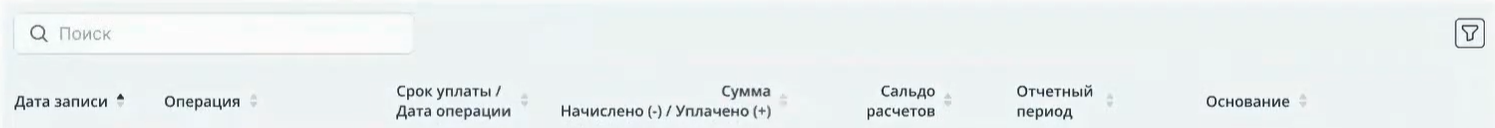

На экране отобразятся операции по выбранному КБК, КПП / ОКТМО в хронологическом порядке, формирующие сальдо расчетов. Операции сортируются по хронологии снизу вверх. Такой принцип вывода данных применяется во всех расшифровках.

Таким же образом можно расшифровать предстоящие платежи по выбранному виду обязательства, например, по НДС.

Это может быть текущий платеж, начисленный на основании декларации, а также уведомления об исчисленных налогах. Для вывода информации установите переключатель на Текущие платежи.

Переключатель можно перевести в положение Платежи с изменением срока уплаты. Например, на основании решения ИФНС о рассрочке, отсрочке, предоставлении инвестиционного налогового вычета, налогового кредита.

Задолженность

С главной страницы интерфейса ЕНС можно перейти к информации об обязательствах, формирующих задолженность — на вкладку Задолженность. Здесь дается информация по сальдо с отрицательной суммой.

Группировка сделана по видам обязательств в разбивке по:

- Пени — общая сумма т. к. начисление идет на сальдо, а не на конкретное обязательство.

- Налогам:

- конкретный налог, взнос.

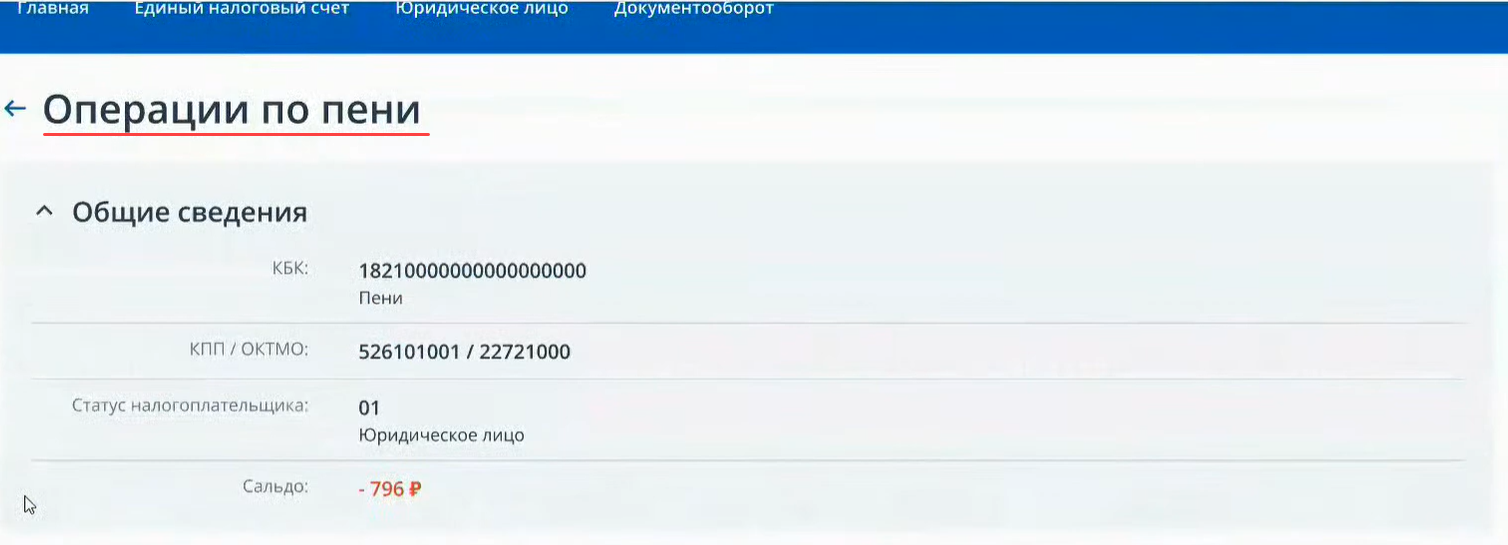

Кликнув мышкой по Пени, можно перейти к расшифровке операций. Отражаются операции каждым днем.

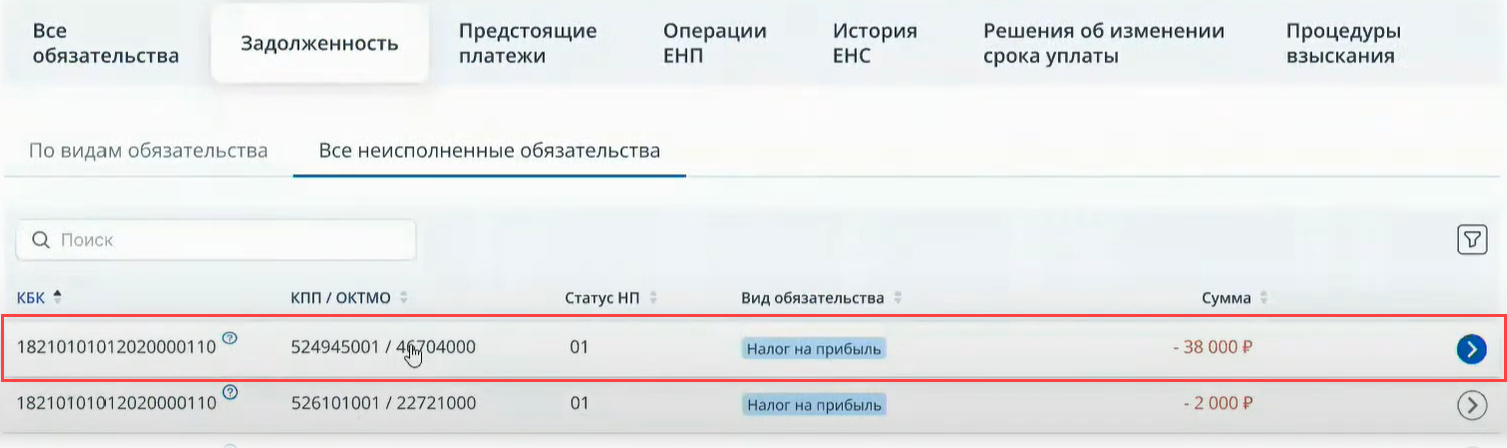

Также задолженность можно посмотреть в виде списка всех неисполненных обязательств в разрезе:

- КБК;

- КПП / ОКТМО.

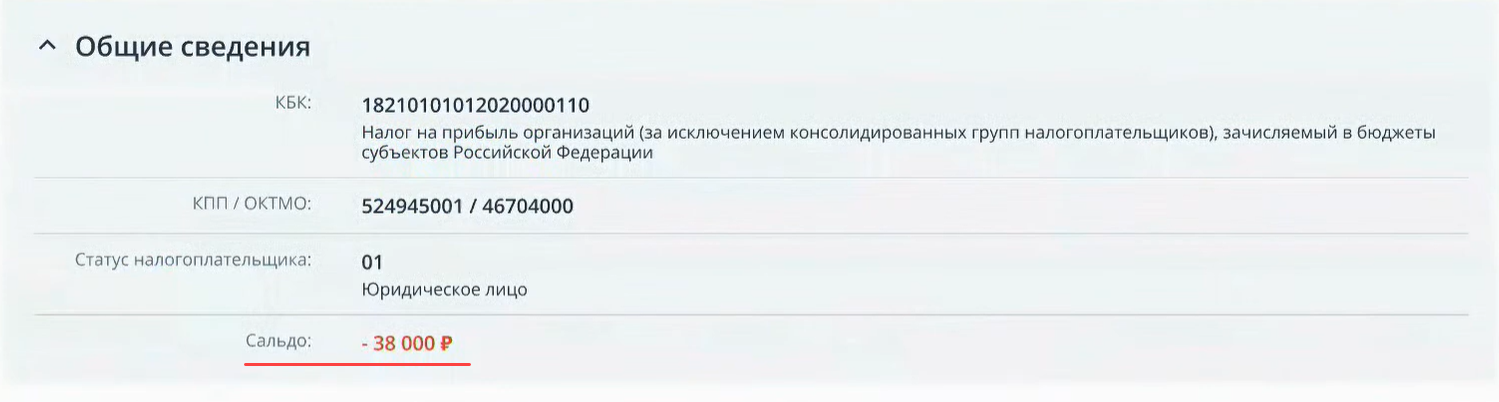

Кликнув мышкой по нужной строке (она станет белого цвета), можно перейти к расшифровке операций.

Вы увидите перечень операций, формирующих отрицательное сальдо расчетов по выбранному КБК.

Предстоящие платежи

На вкладке Предстоящие платежи их можно увидеть в разрезе:

Например, по причине решений о налоговой рассрочке или отсрочке. Из этой же формы можно перейти к их списку на соответствующей вкладке.

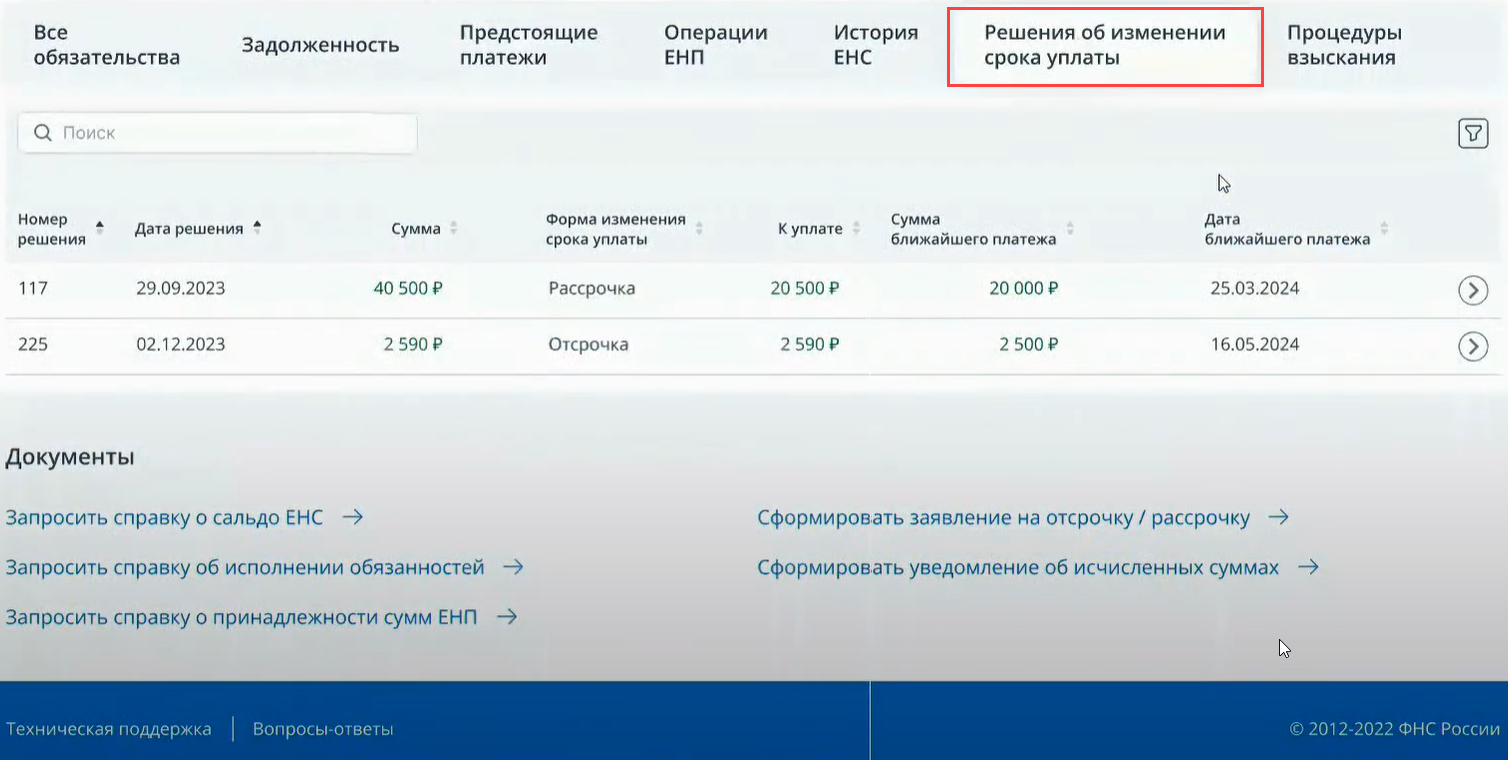

Решения об изменении срока уплаты

Вкладка Решения об изменении срока уплаты содержит список всех решений.

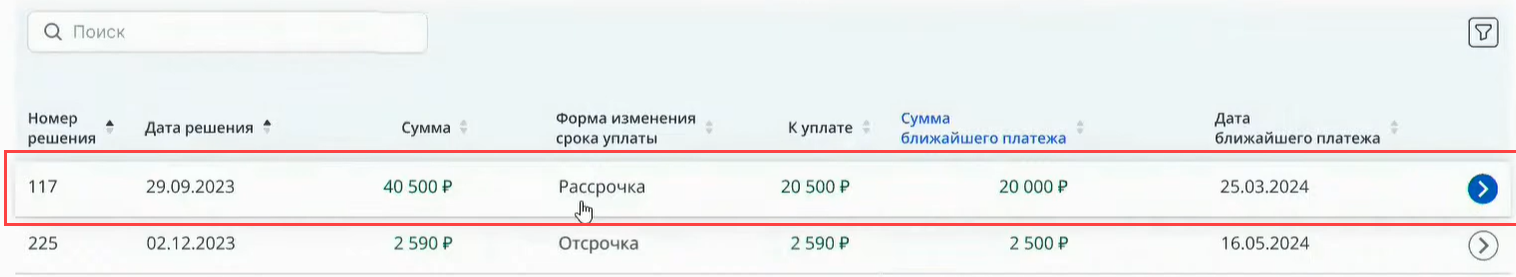

Кликнув мышкой по нужной строке (она будет выделена белым цветом), можно перейти к просмотру содержания решения налоговой.

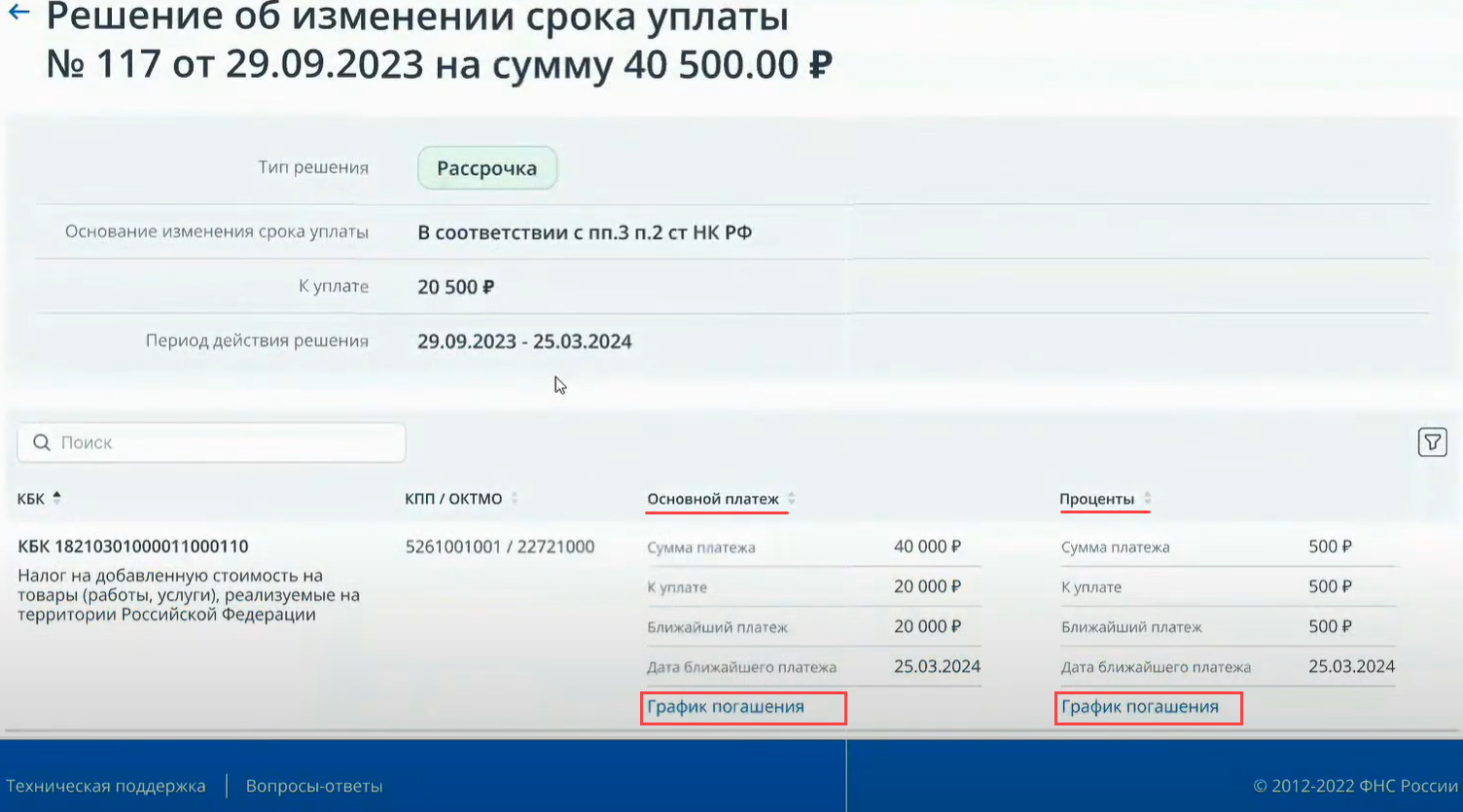

Расшифровка Решения об изменении срока уплаты по данному примеру.

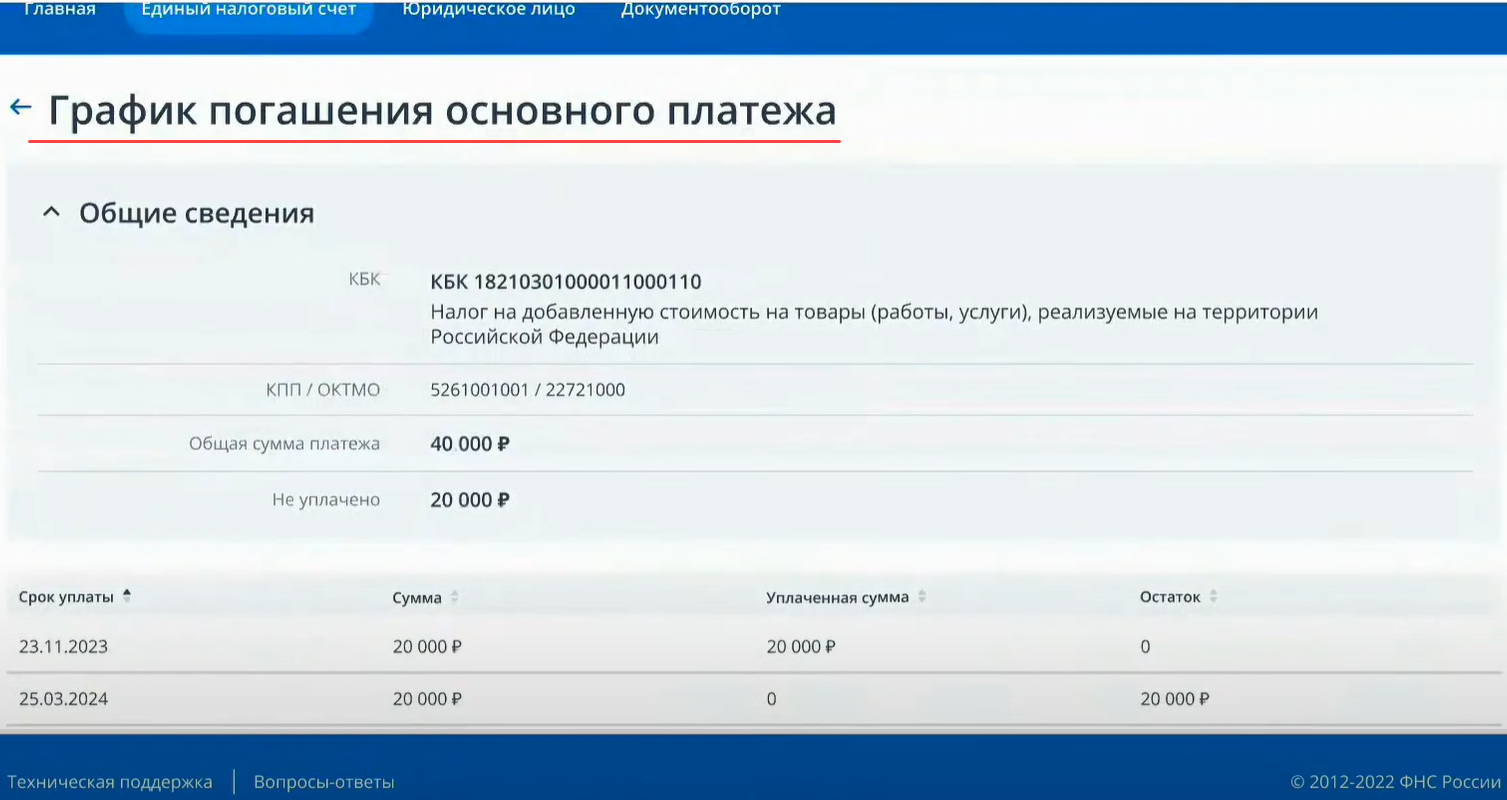

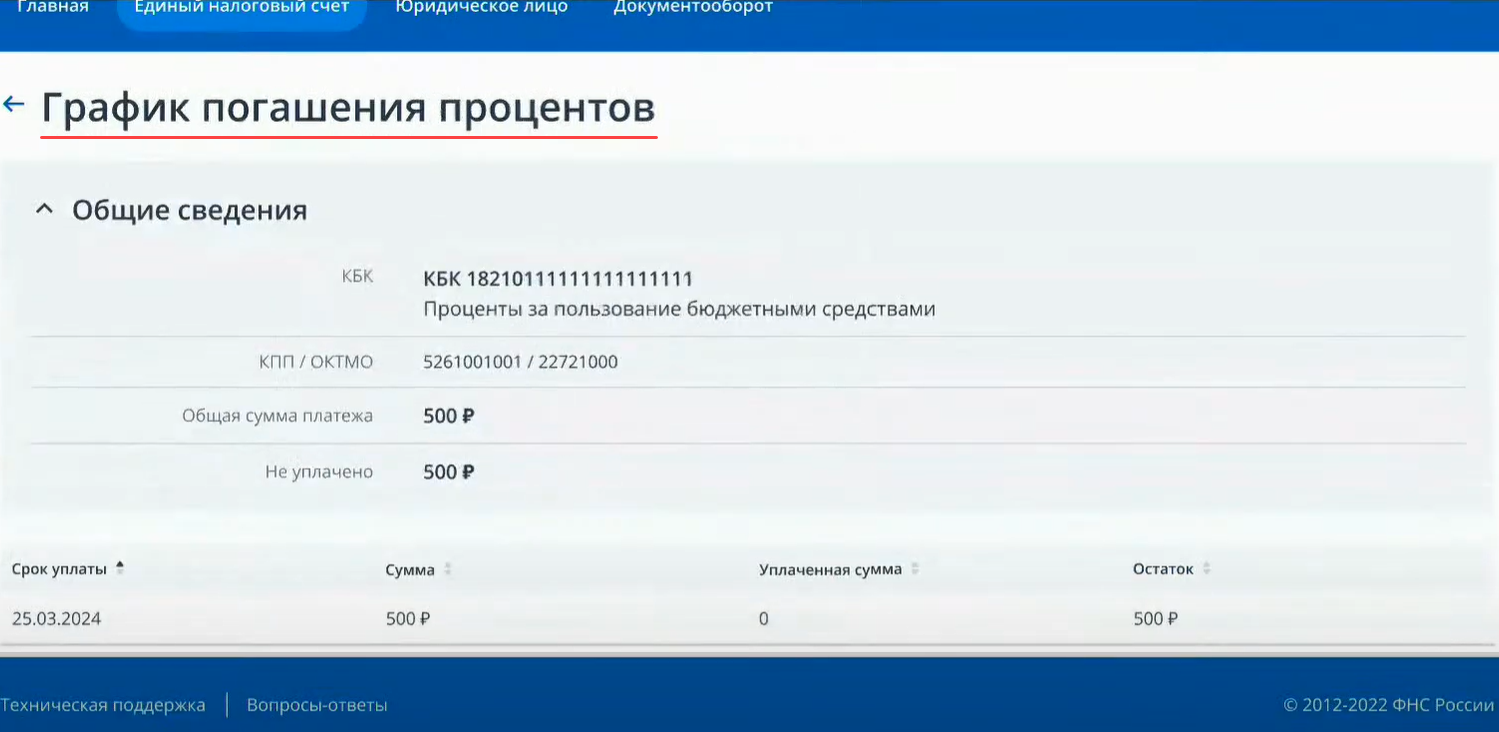

Из этой формы можно просмотреть График погашения основного платежа, кликнув мышкой по нужной ссылке.

И График погашения процентов за пользование бюджетными средствами.

Операции ЕНП

С главной страницы ЕНС можно перейти прямо к операциям единого налогового счета, кликнув мышкой по нужной вкладке. Информация отражается в вариантах:

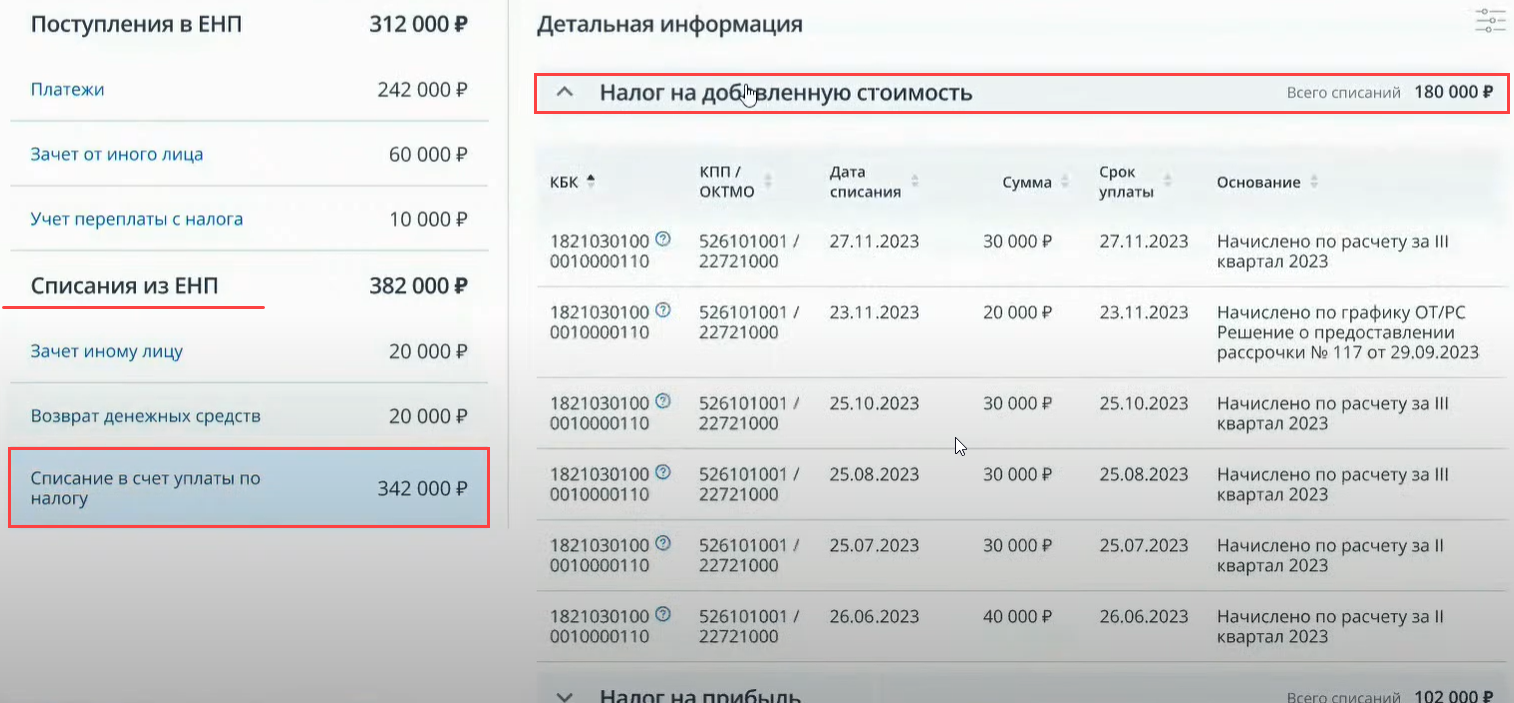

Все операции делятся на группу Поступления в ЕНП с детальной расшифровкой по:

Операции Списания из ЕНП с детализацией по:

Детальная информация по НДС выглядит так. Аналогично можно просмотреть и другие налоги.

История ЕНС

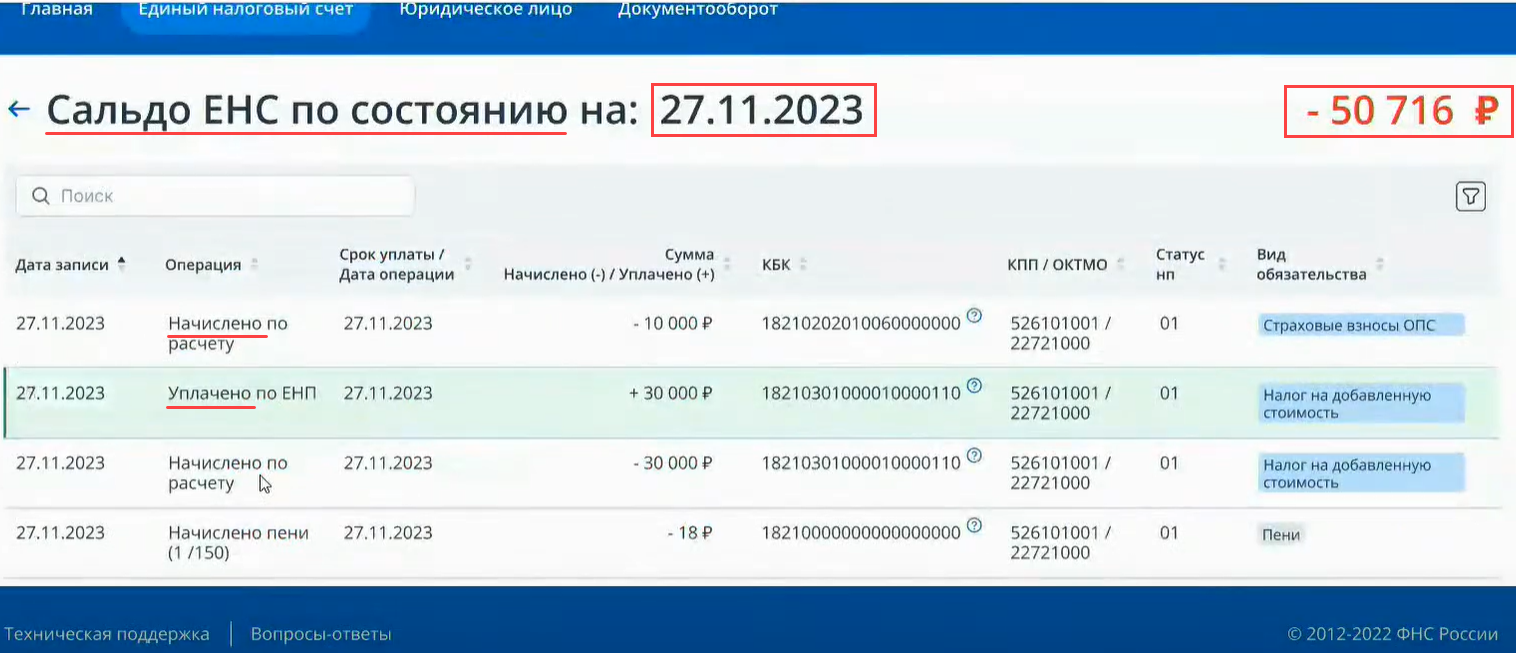

С главной страницы интерфейса ЕНС доступна информация об истории изменения сальдо ЕНС на вкладке История ЕНС. В хронологическом порядке (по состоянию на дату) отображается история изменения суммы на ЕНС.

По каждой записи доступен состав операций, которые влияют на сальдо на выбранную дату.

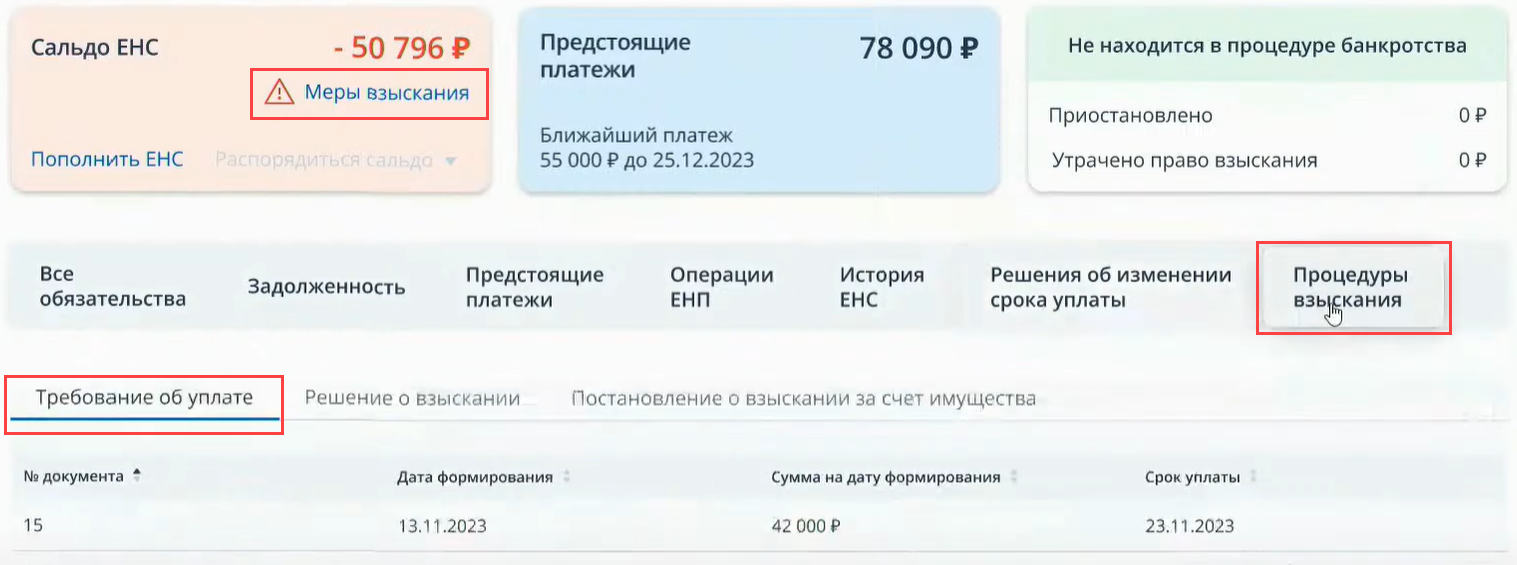

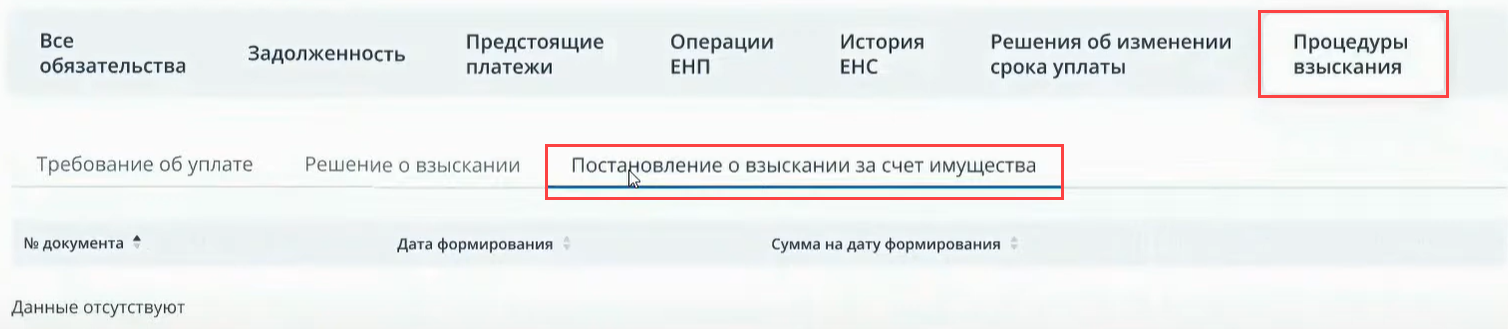

Процедуры взыскания

С главной страницы интерфейса ЕНС можно перейти к списку Процедуры взыскания. Далее посмотреть информацию в разрезе сформированных:

- Требований об уплате;

- Решений о взыскании — за счет денежных средств;

- Постановлений о взыскании за счет имущества.

Маркер процедуры взыскания также отражается и в блоке Сальдо ЕНС.

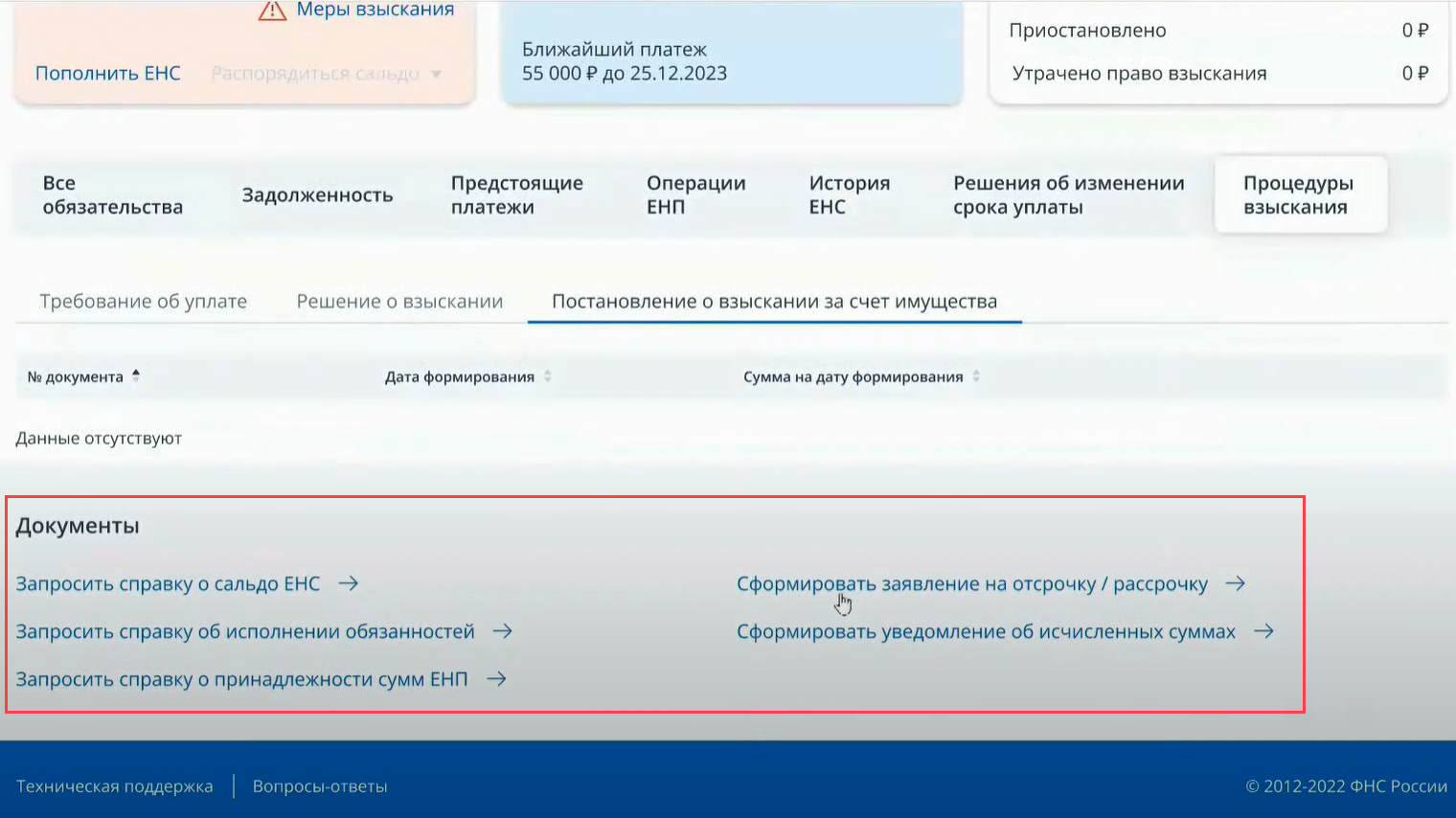

Взаимодействие с ФНС через ЛК

Из сервиса Единый налоговый счет в ЛК ЮЛ в рамках взаимодействия с налоговым органом можно:

- запросить ряд справок;

- сформировать заявления;

- сформировать уведомления.

Для этого перейдите к нижней части экрана в интерфейсе ЕНС — группа Документы.

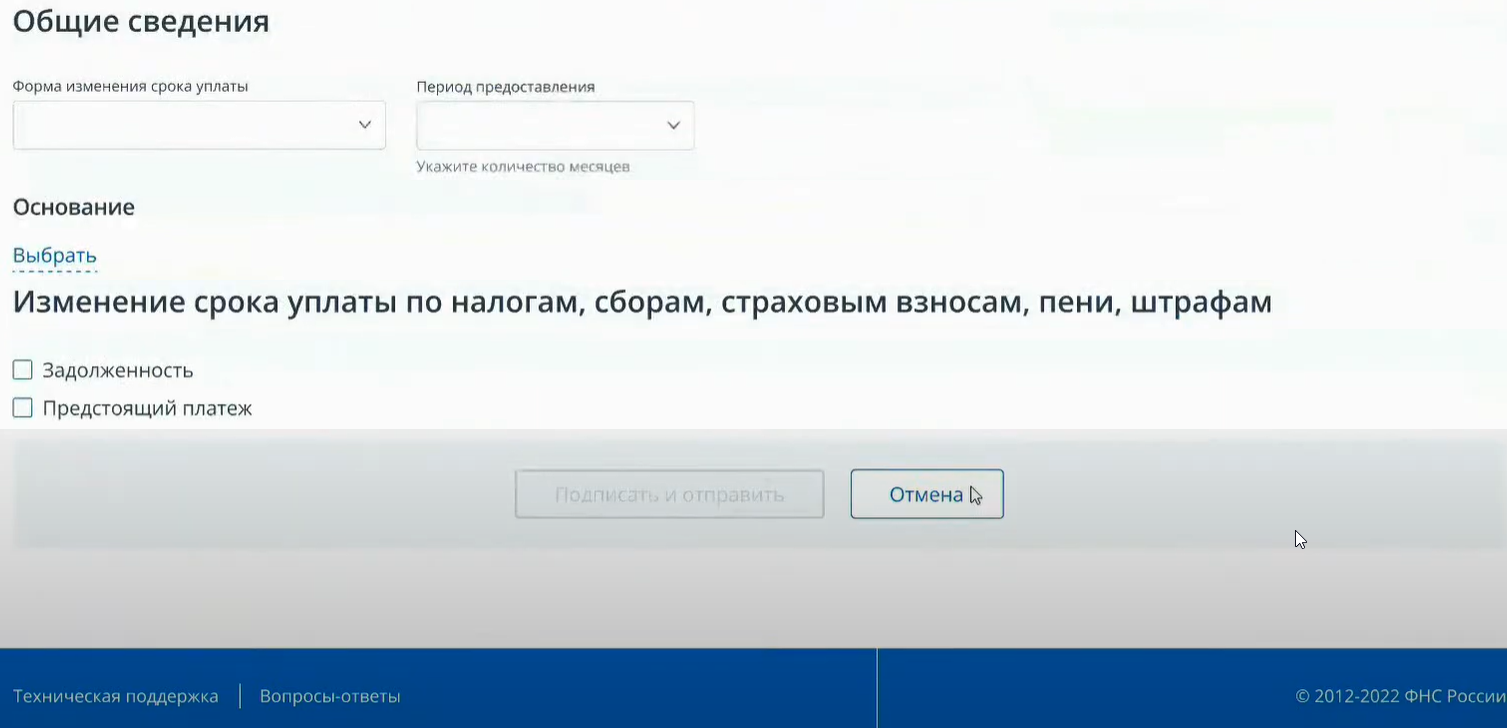

Заявление на отсрочку / рассрочку

Перейдите по ссылке Сформировать заявление на отсрочку / рассрочку в группе Документы нижней части экрана.

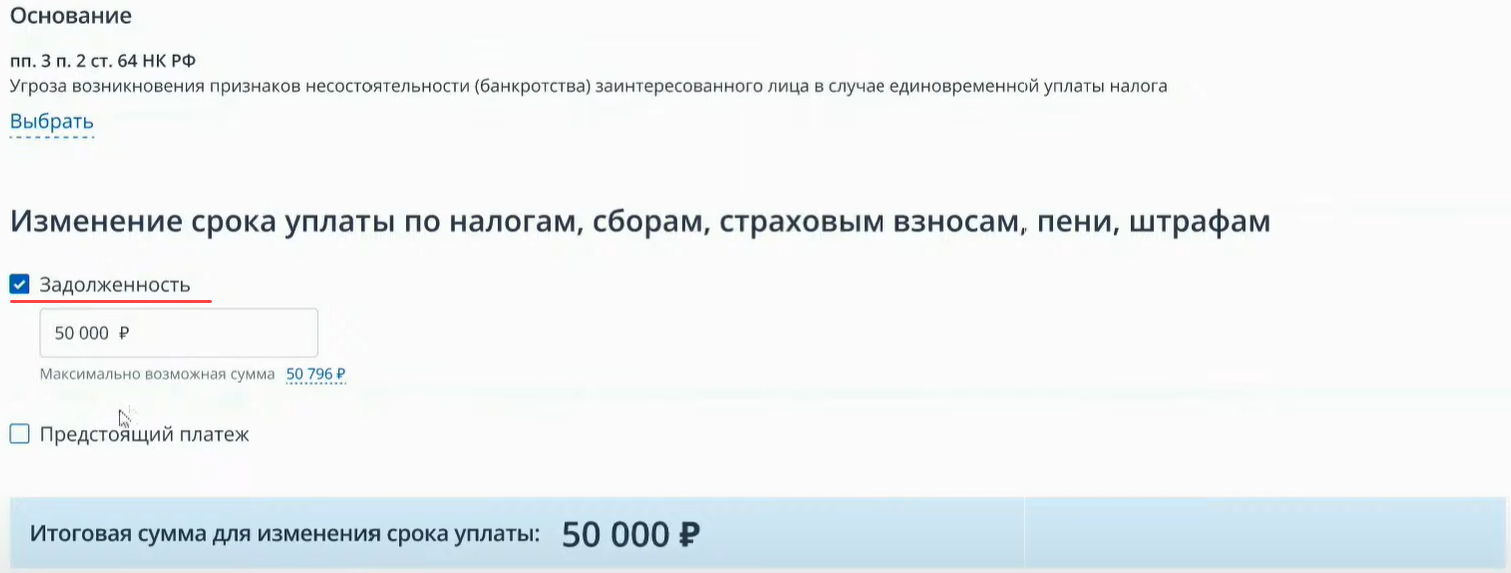

Для заполнения необходимо последовательно выбрать:

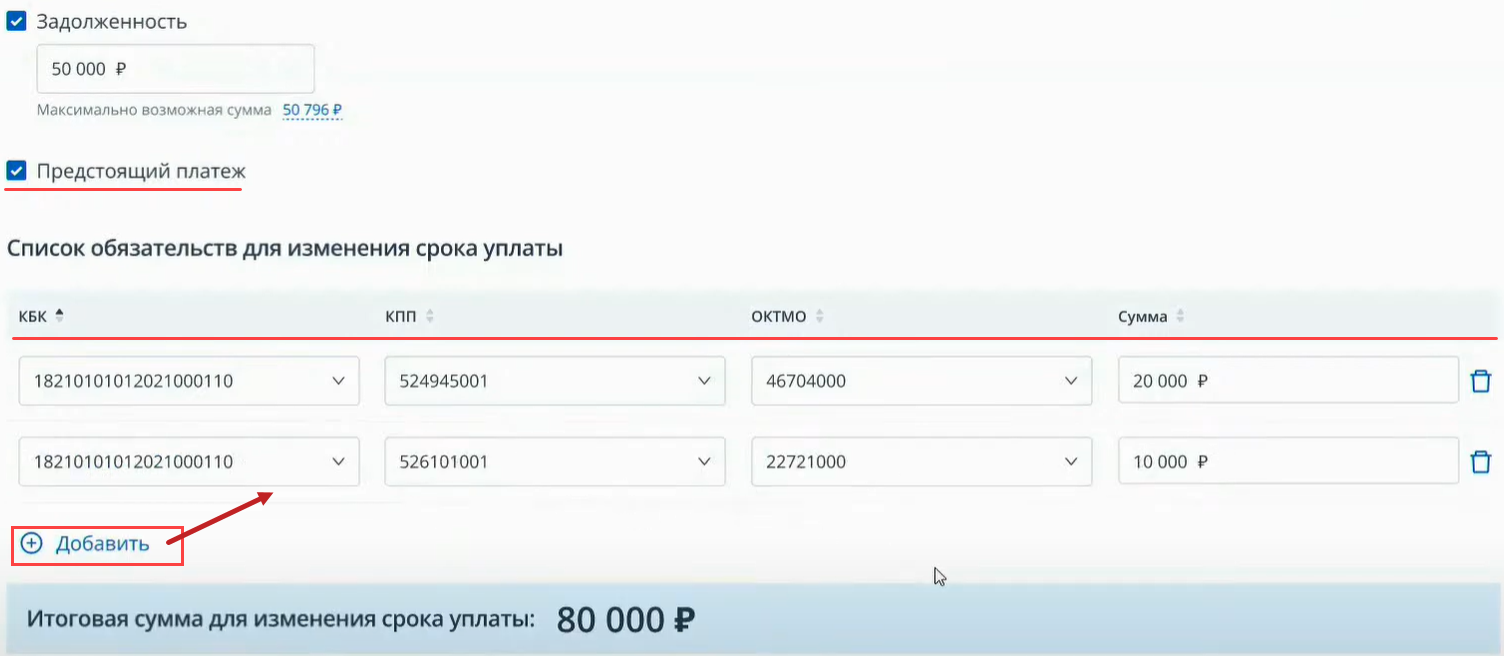

Выбрать вариант изменения суммы уплаты, установив флажок:

- Задолженность, которая соответствует отрицательному сальдо ЕНС. Сумму можно редактировать в ручном режиме.

- Предстоящий платеж — добавить изменение срока уплаты по предстоящему платежу. Для этого укажите реквизиты платежа и сумму.

Реквизиты можно дополнять по кнопке Добавить.

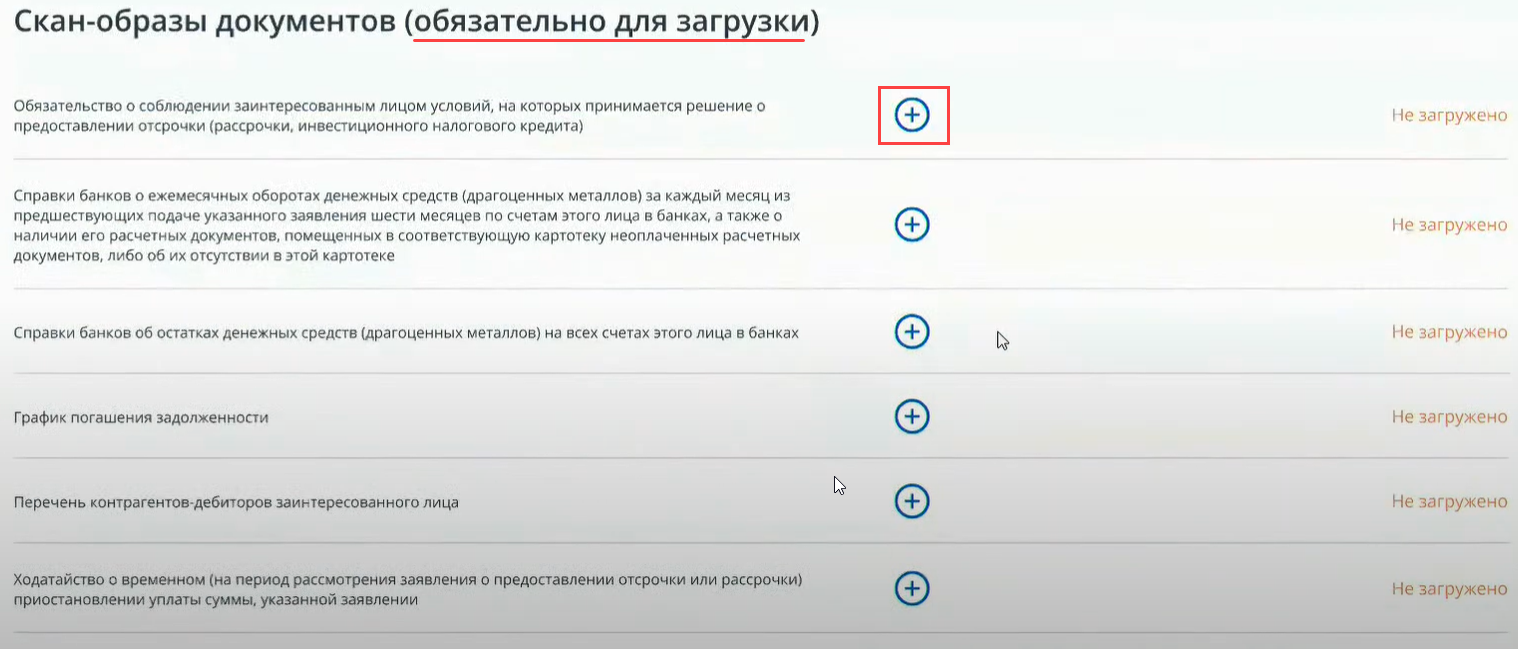

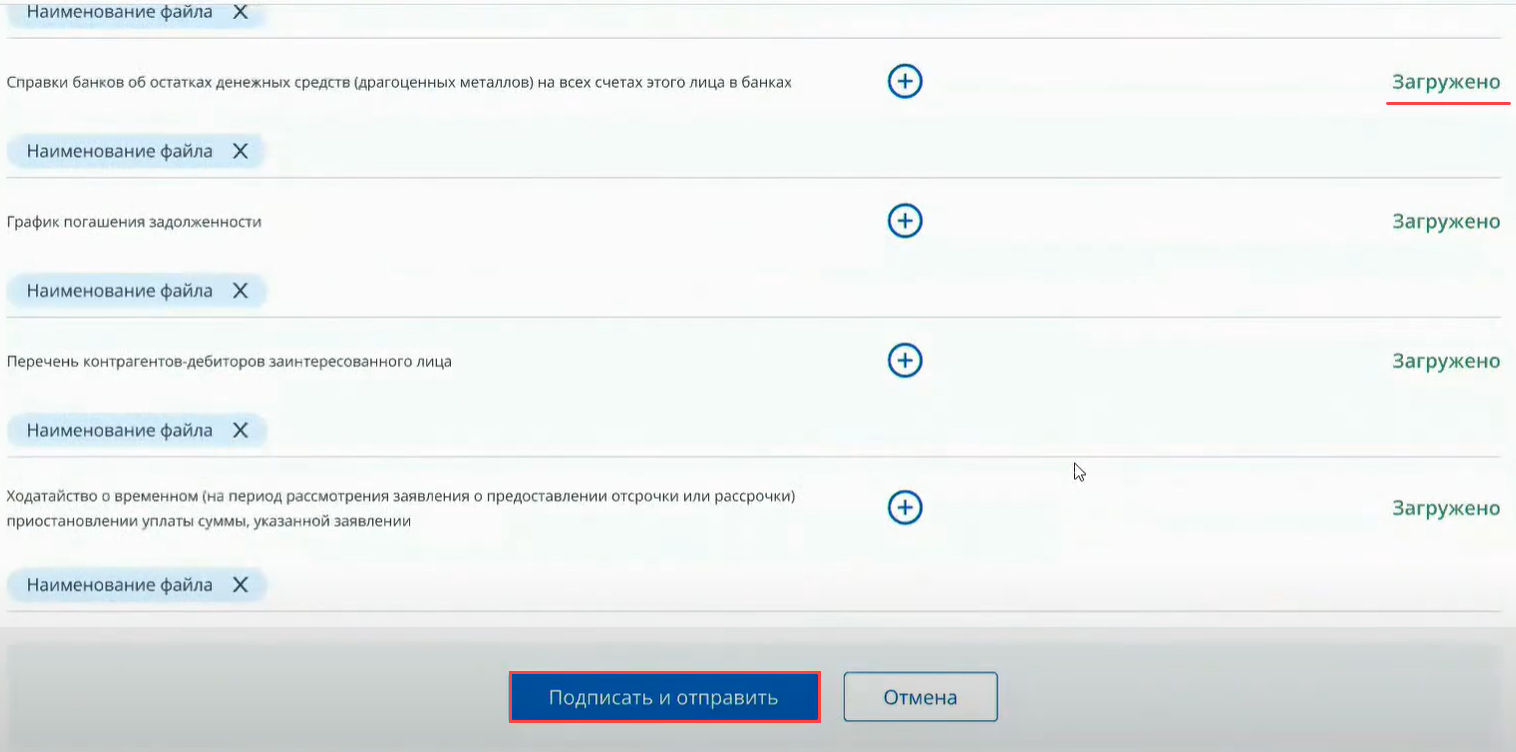

К заявлению необходимо приложить сканы подтверждающих документов.

Готовое заявление можно отправить в налоговую по кнопке Подписать и отправить.

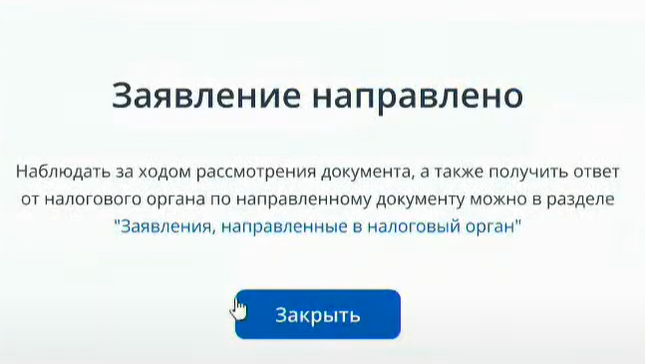

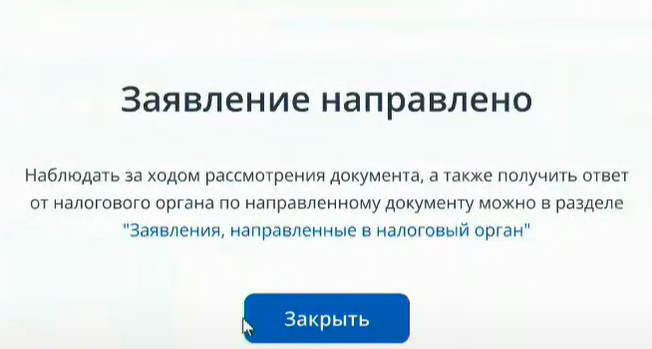

После отправки заявления нажмите Закрыть.

За ходом рассмотрения заявления можно наблюдать в отдельном разделе Заявления, направленные в налоговый орган.

Уведомление об исчисленных суммах

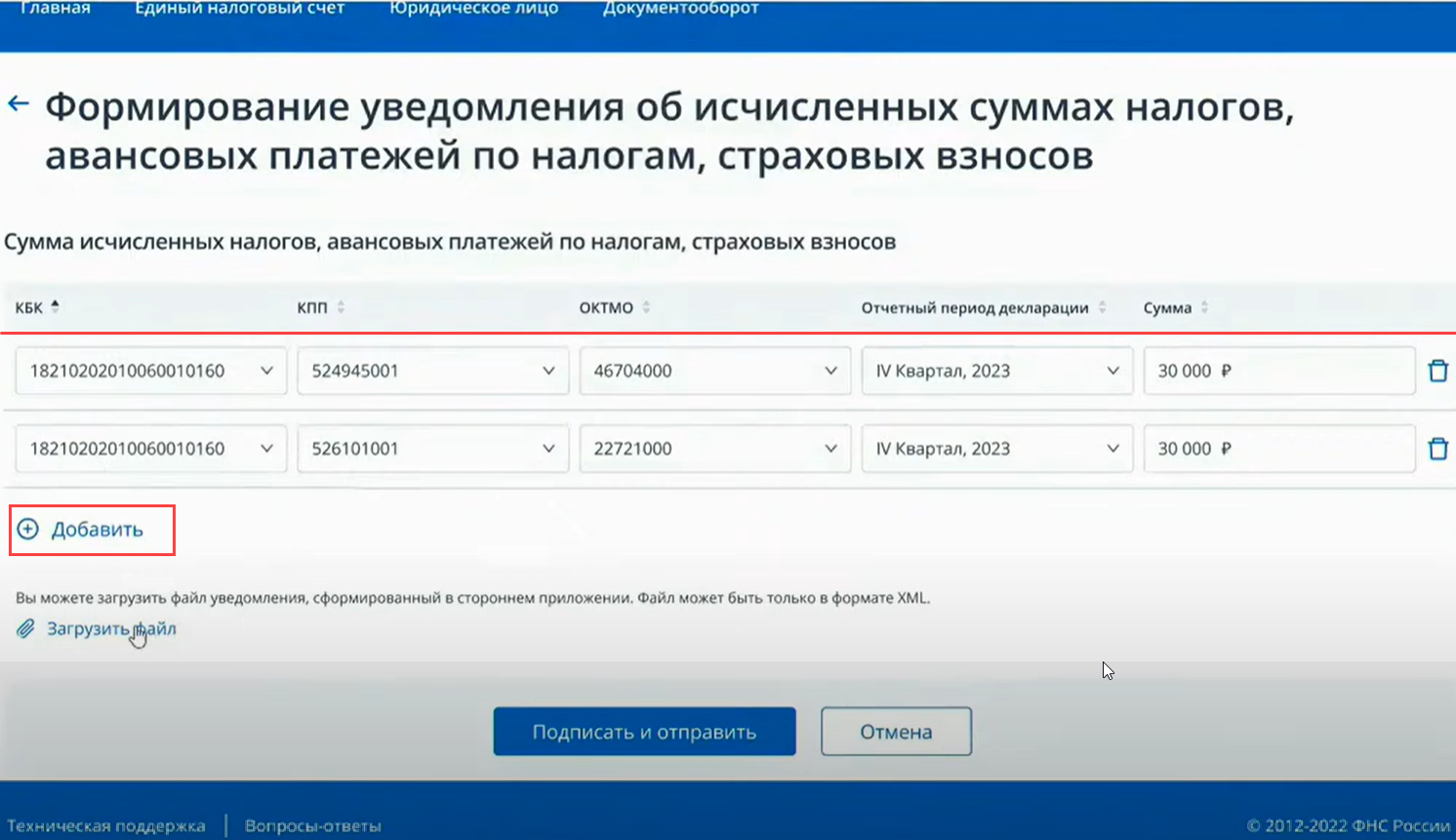

Перейдите по ссылке Сформировать уведомление об исчисленных суммах в группе Документы нижней части экрана.

Необходимо заполнить реквизиты по кнопке Добавить и указать исчисленную сумму обязательства.

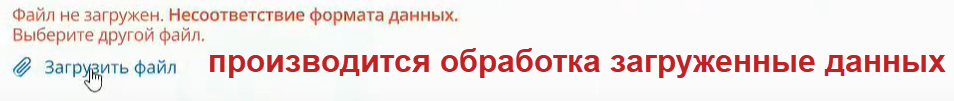

Уведомление, сформированное в стороннем приложении в формате XML, можно загрузить в интерфейс ЕНС по ссылке Загрузить файл. Данные заполненные вручную при этом не сохранятся.

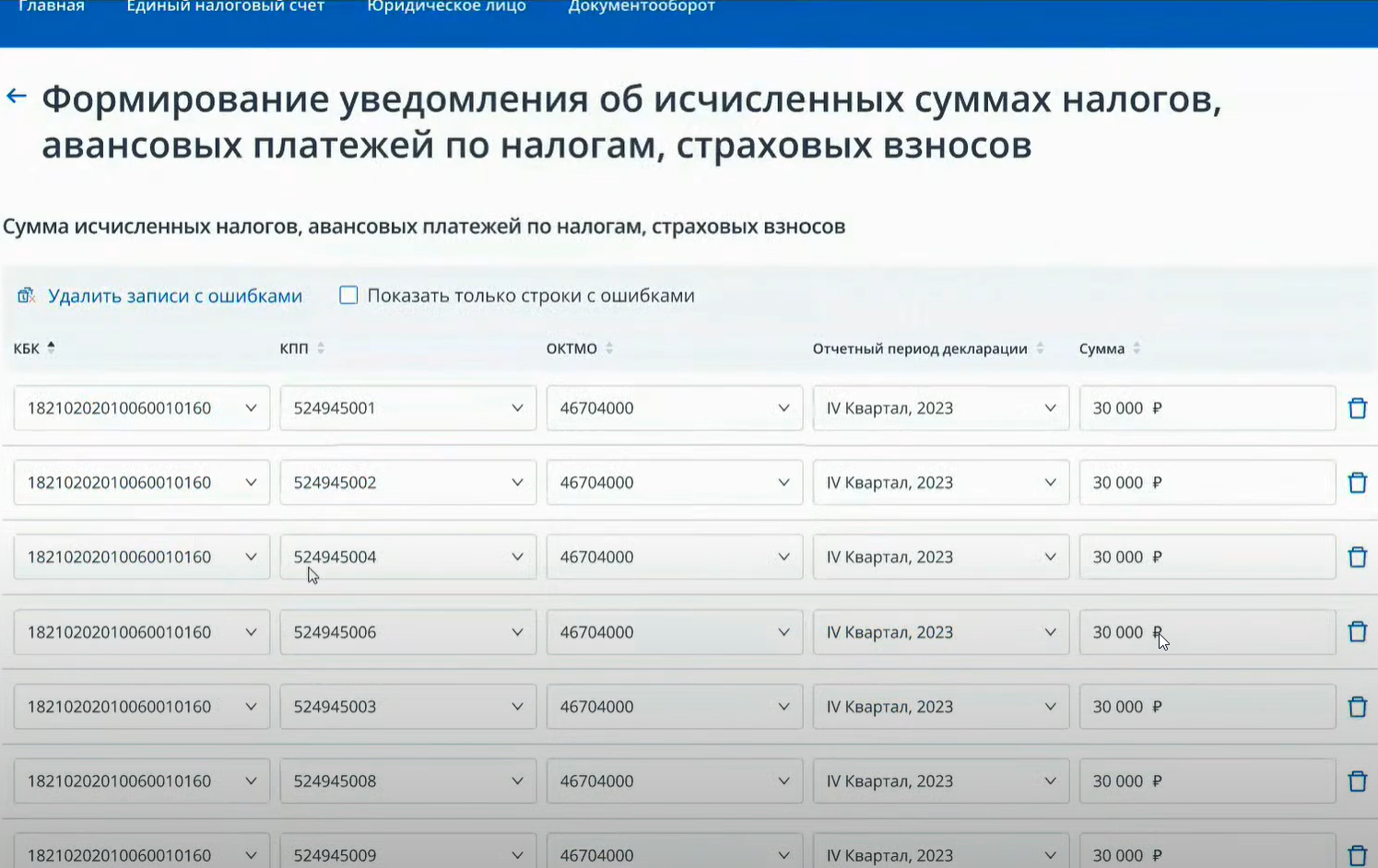

После нажатия кнопки Продолжить загруженные данные обрабатываются.

После загрузки проверьте их и при необходимости отредактируйте через Удалить записи с ошибками.

Составленное уведомление отправляется в налоговую по кнопке Подписать и отправить.

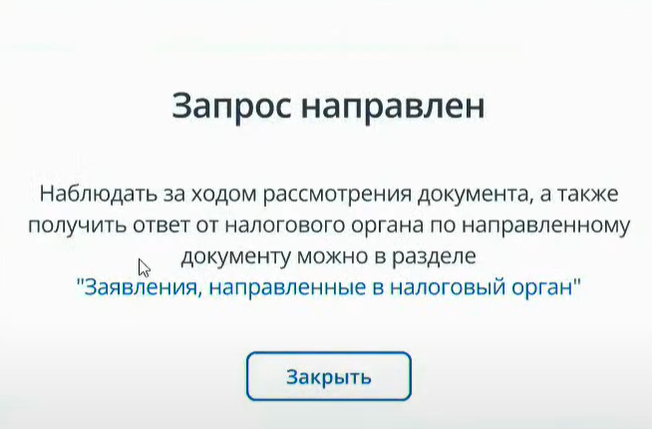

После отправки уведомления нажмите Закрыть. За ходом его рассмотрения можно наблюдать в отдельном разделе Заявления, направленные в налоговый орган.

Если в уведомлении есть ошибка, его можно откорректировать до подачи декларации, к которому относится уведомление.

Справка о сальдо ЕНС

Из ЛК ЮЛ можно Запросить справку о сальдо ЕНС, кликнув по нужной ссылке в группе Документы нижней части экрана — и запрос будет отправлен в налоговый орган.

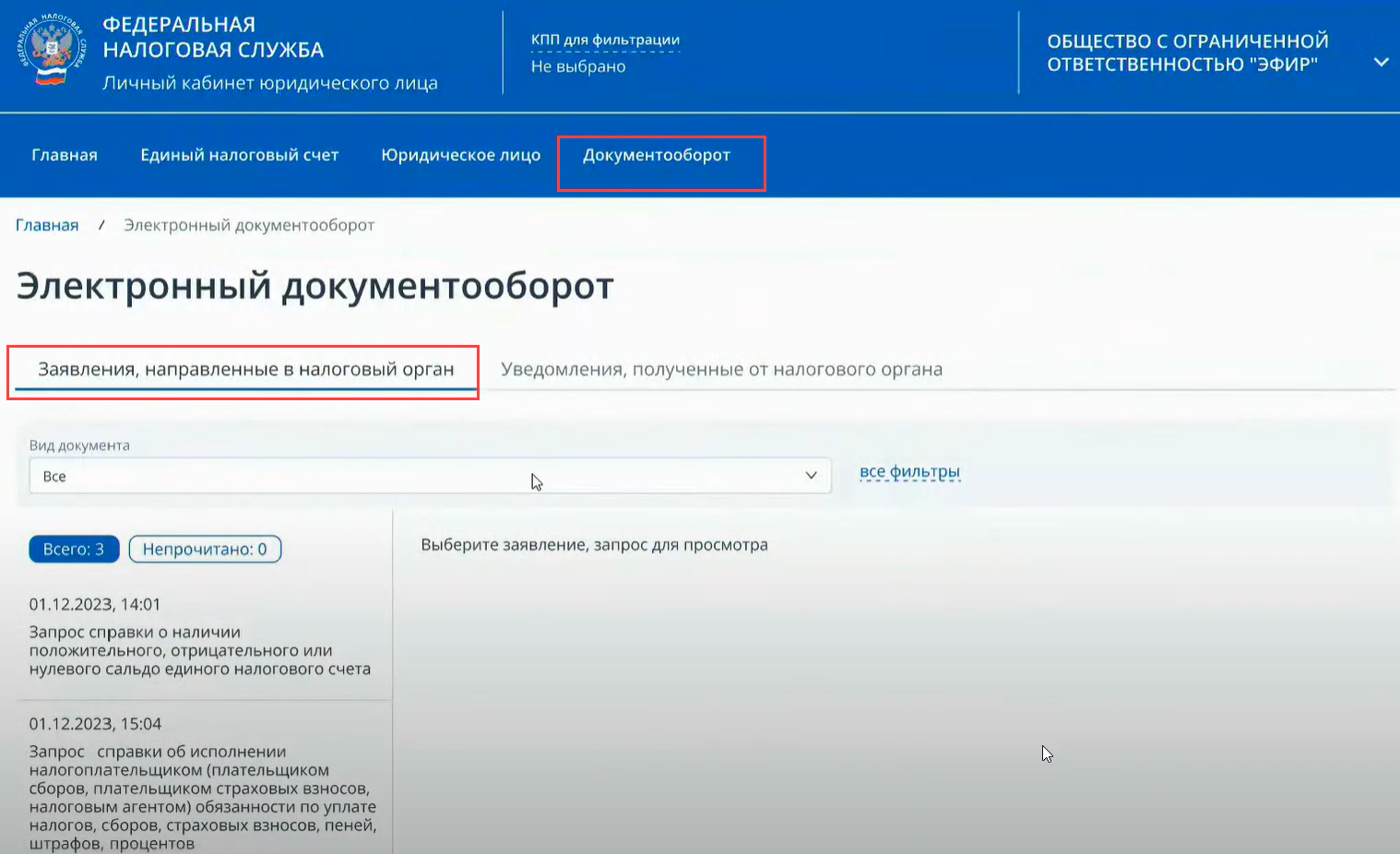

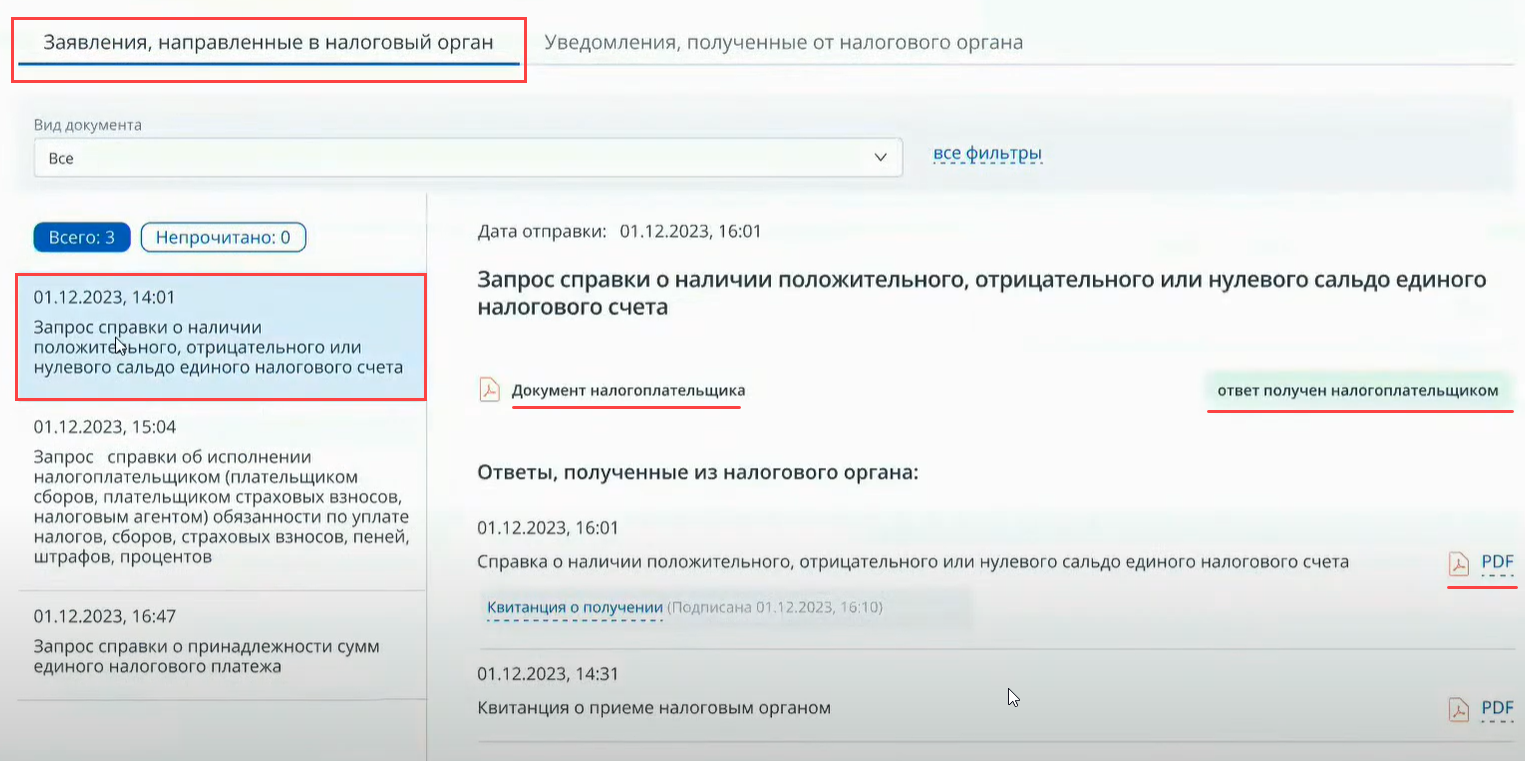

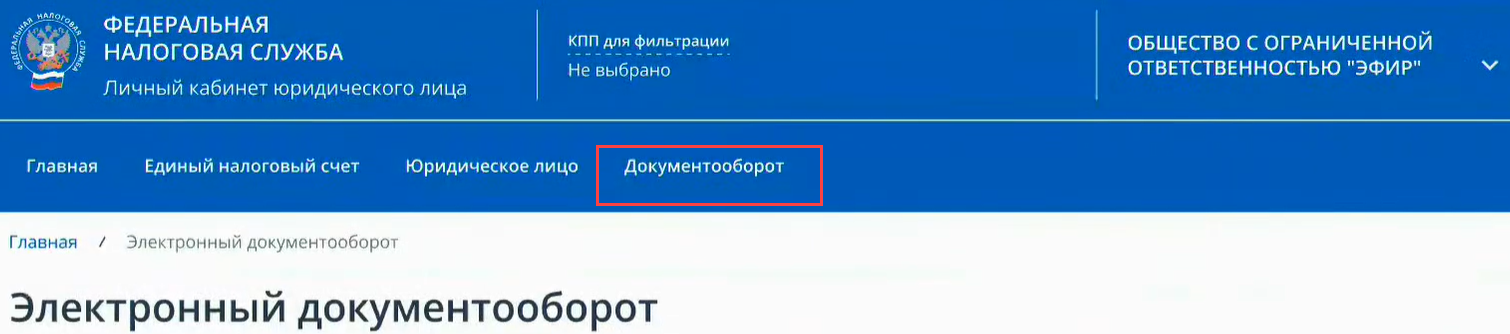

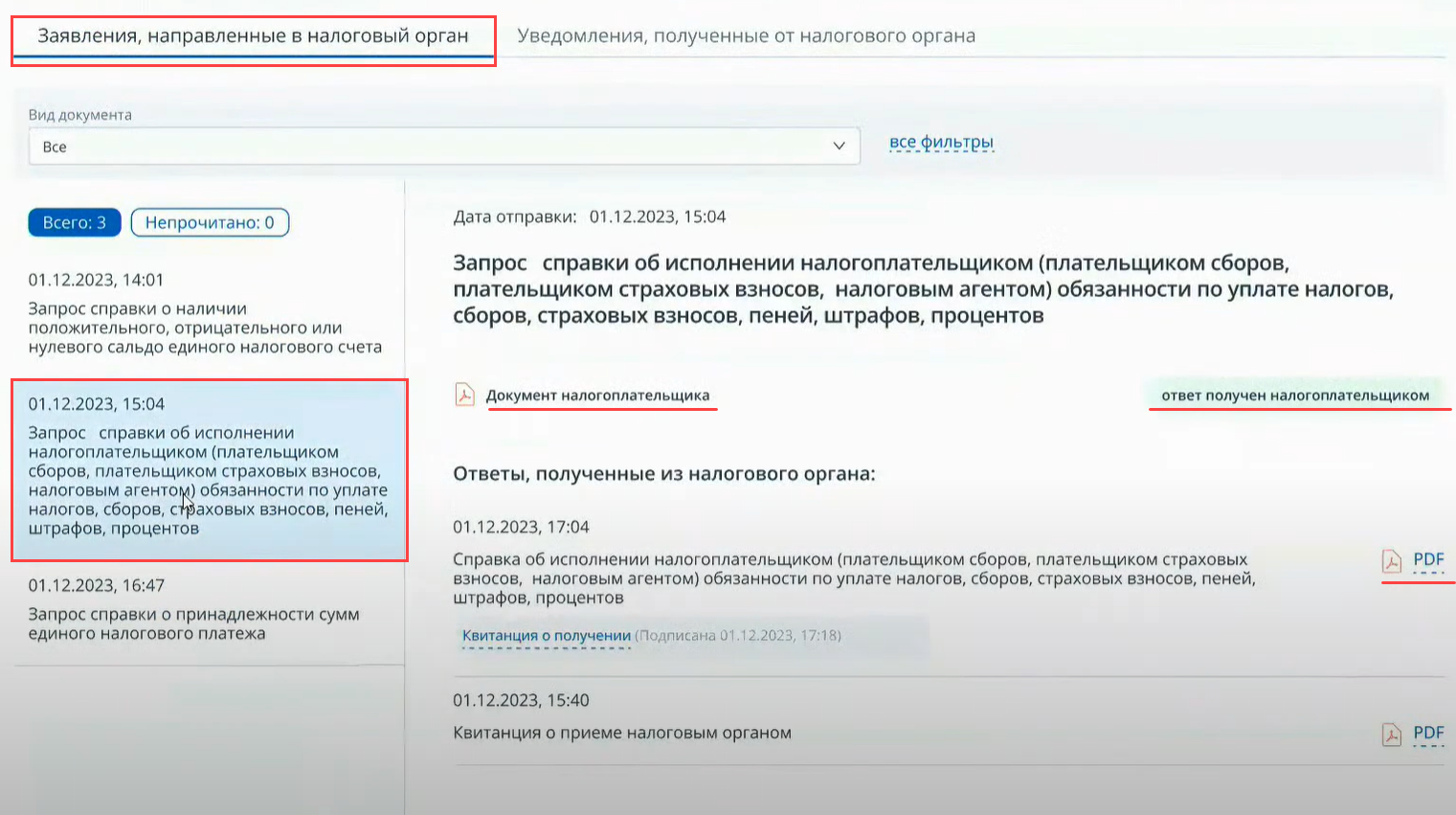

После обработки запроса сформированная справка доступна для скачивания на отдельной странице Документооборот.

Из этого интерфейса доступны отправленные заявления и запросы.

Когда запрос обработан (метка «ответ получен налогоплательщиков»), ответ доступен для скачивания в формате PDF.

Кликнув мышкой по пиктограмме с PDF, можно просмотреть запрошенный документ.

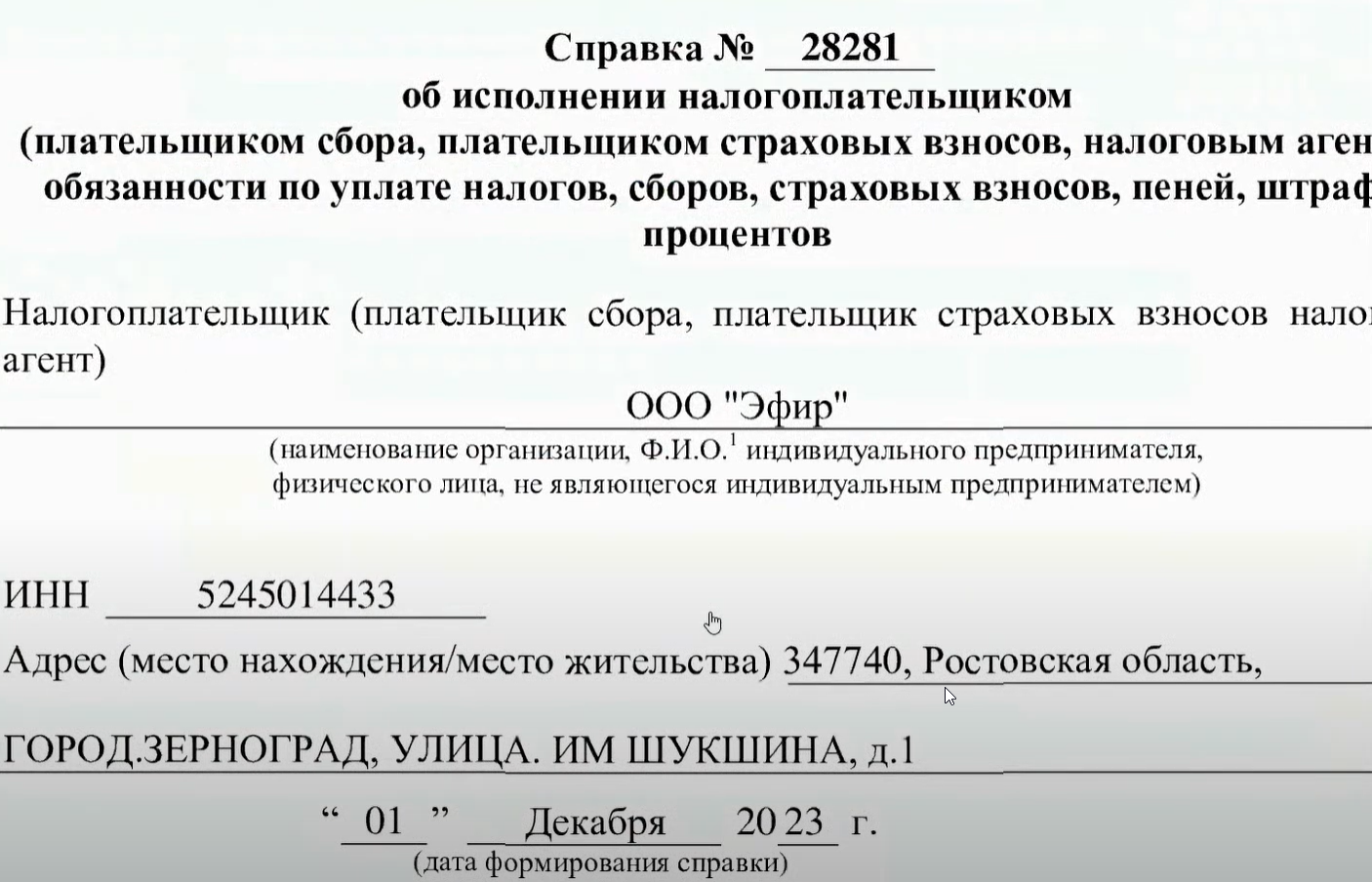

Справка об исполнении обязанностей

Из ЛК ЮЛ можно запросить Справку об исполнении обязанностей, кликнув по нужной ссылке в группе Документы нижней части экрана.

После клика по ссылке запрос отправится в налоговый орган.

После обработки запроса сформированная справка доступна для скачивания на отдельной странице Документооборот.

Кликнув мышкой по пиктограмме с PDF, можно просмотреть запрошенный документ.

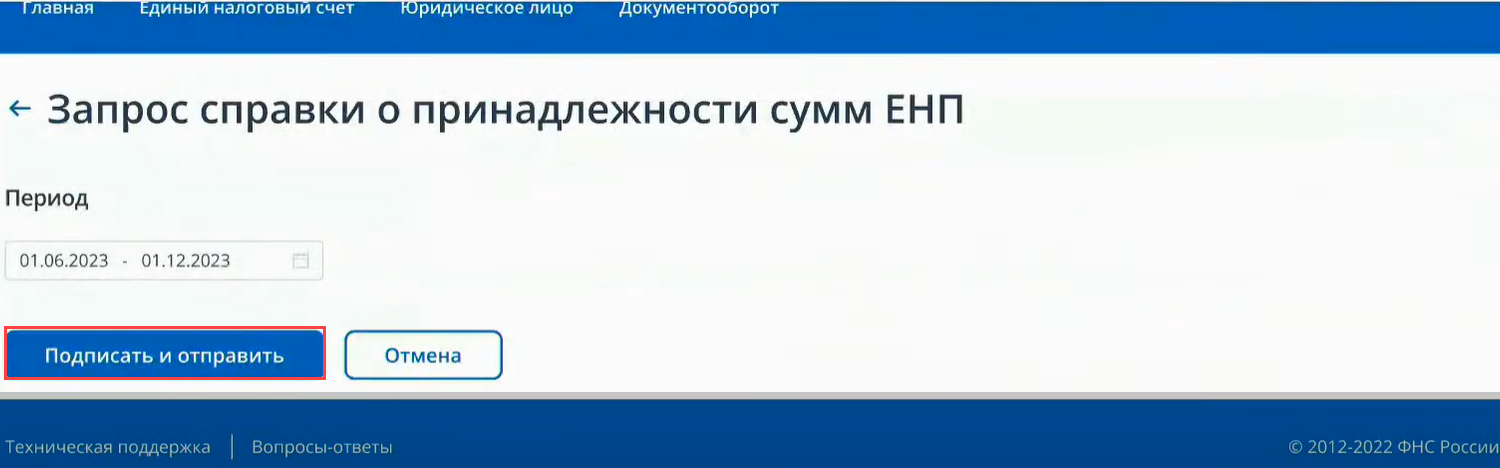

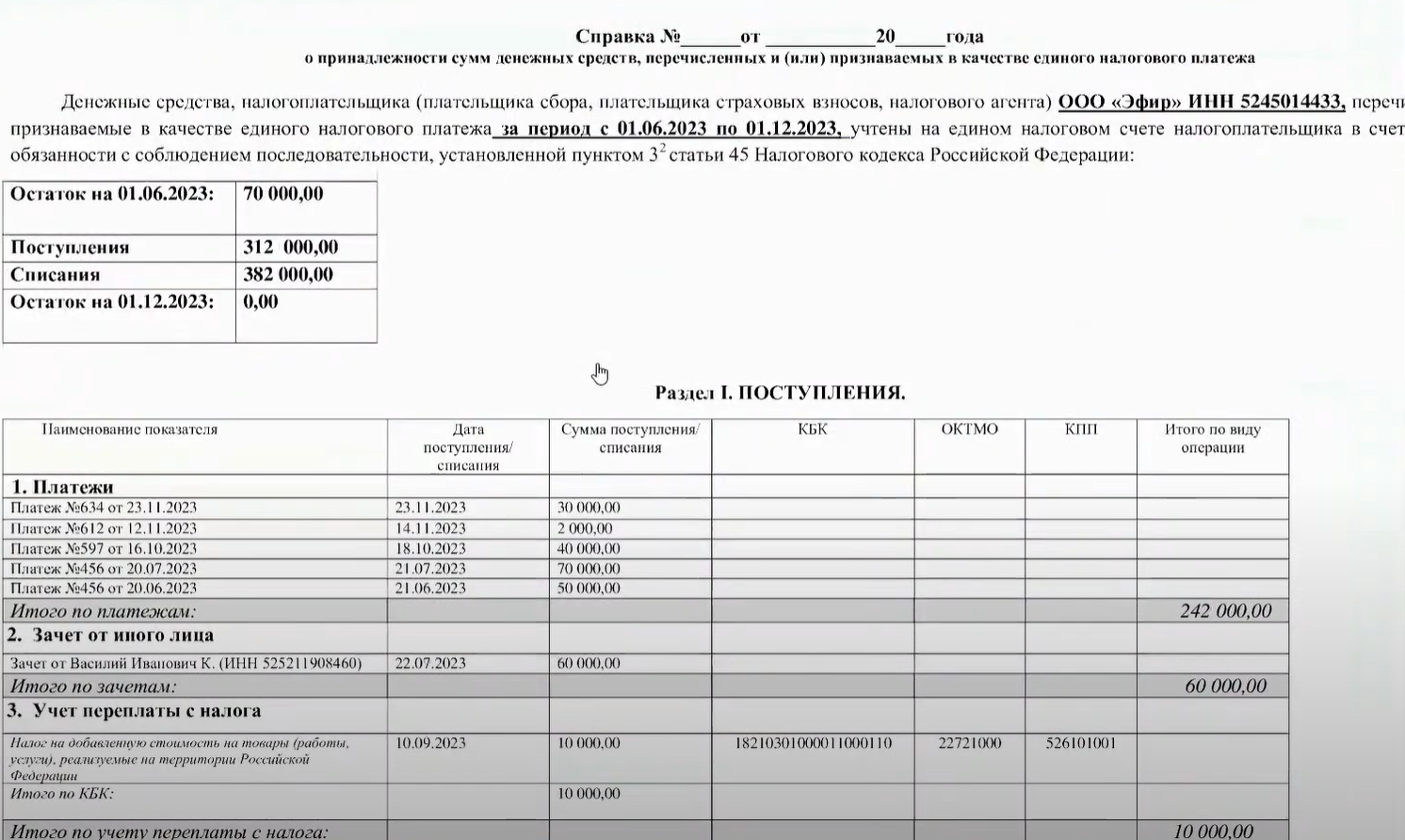

Справка о принадлежности сумм ЕНП

Из ЛК ЮЛ можно запросить Справку о принадлежности сумм ЕНП, кликнув по нужной ссылке в группе Документы нижней части экрана. Эта справка поможет понять, как распределился ЕНП по конкретным налоговым обязательствам.

После клика по ссылке откроется форма запроса. Укажите период для формирования справки, нажмите Подписать и отправить.

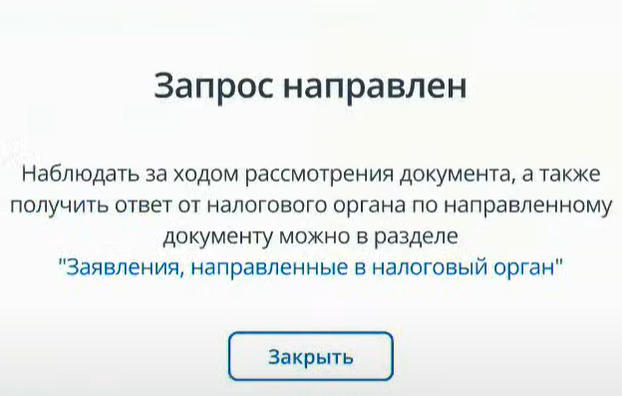

Далее запрос будет отправлен в налоговый орган.

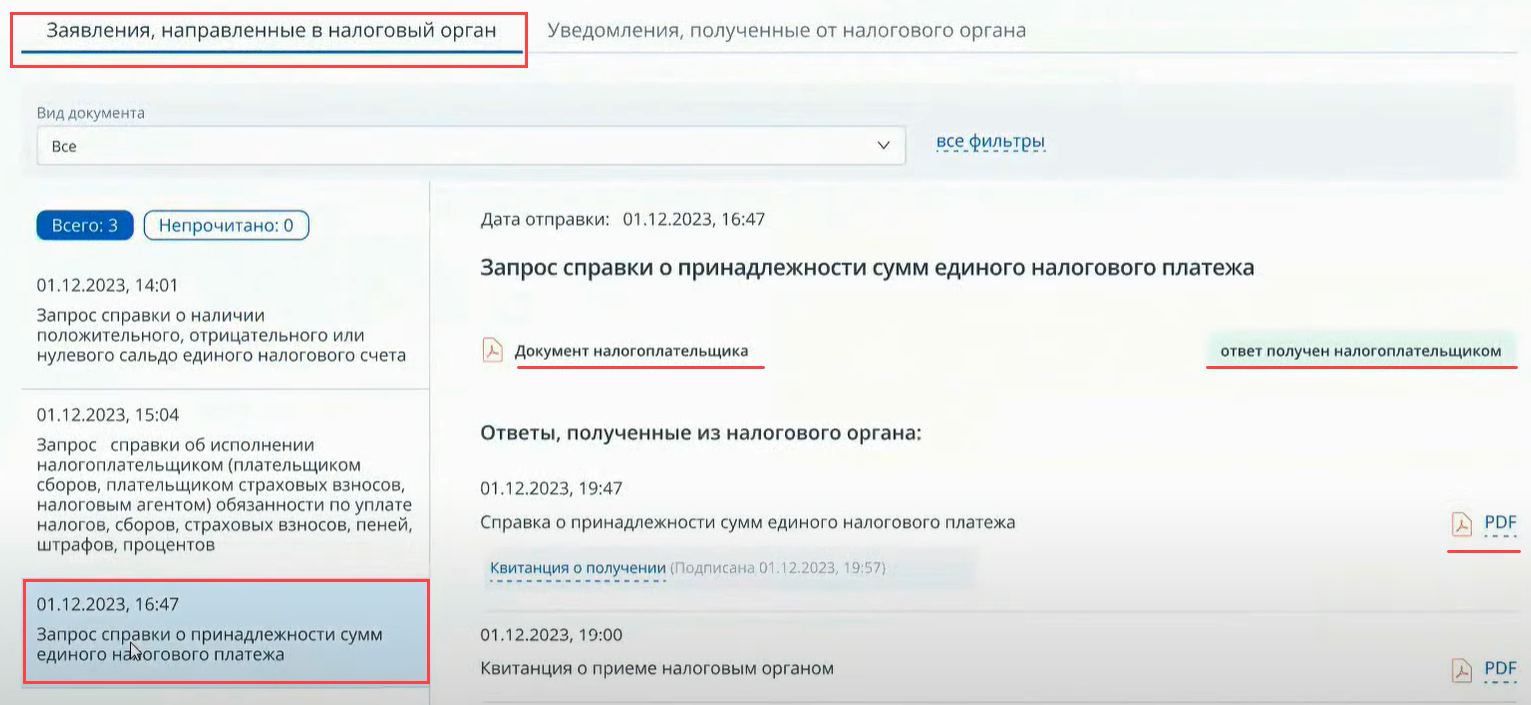

После обработки запроса сформированная справка доступна для скачивания на отдельной странице Документооборот.

Кликнув мышкой по пиктограмме с PDF, можно просмотреть запрошенный документ.

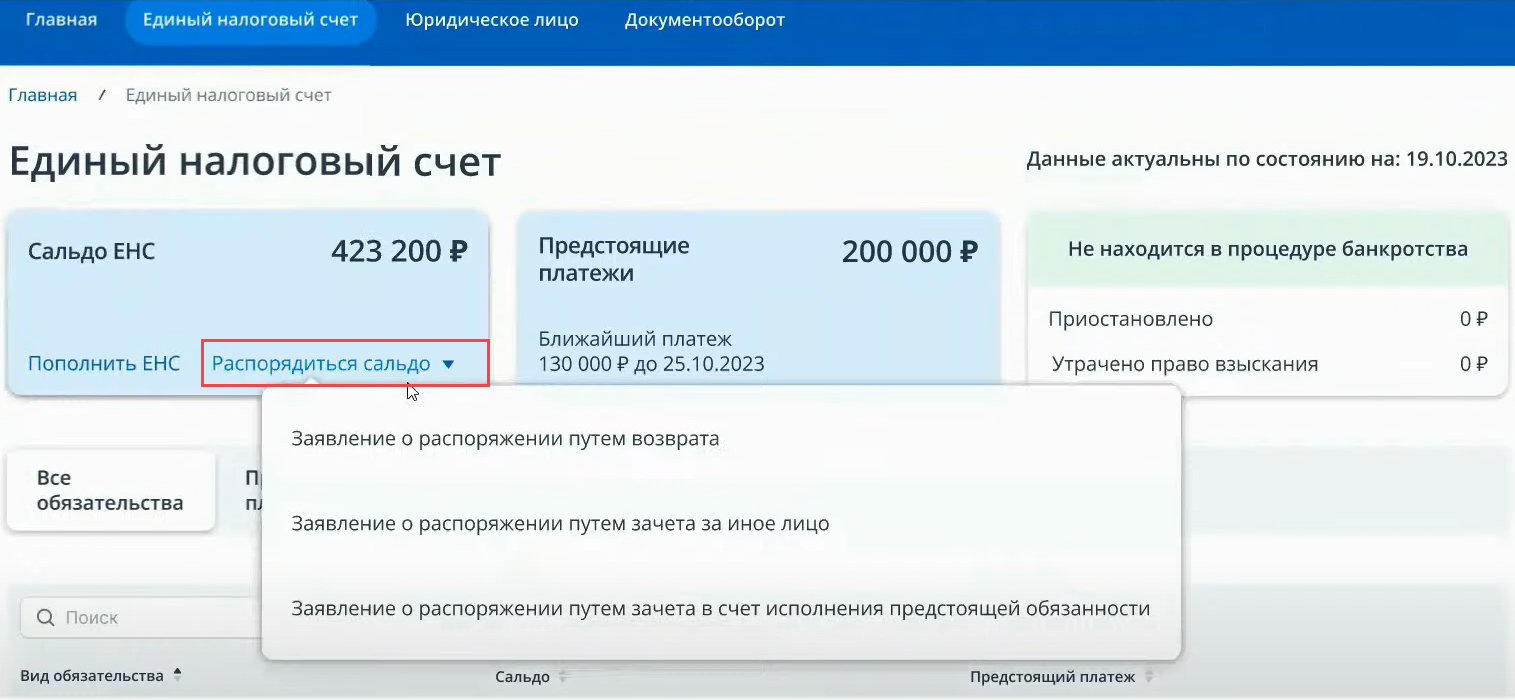

Распоряжение положительным сальдо ЕНС

Главная страница отражает состояние ЕНС. В блоке Сальдо ЕНС можно Распорядиться сальдо, если оно положительное.

Для этого сформируйте подходящее заявление о распоряжении деньгами на странице Единый налоговый счет.

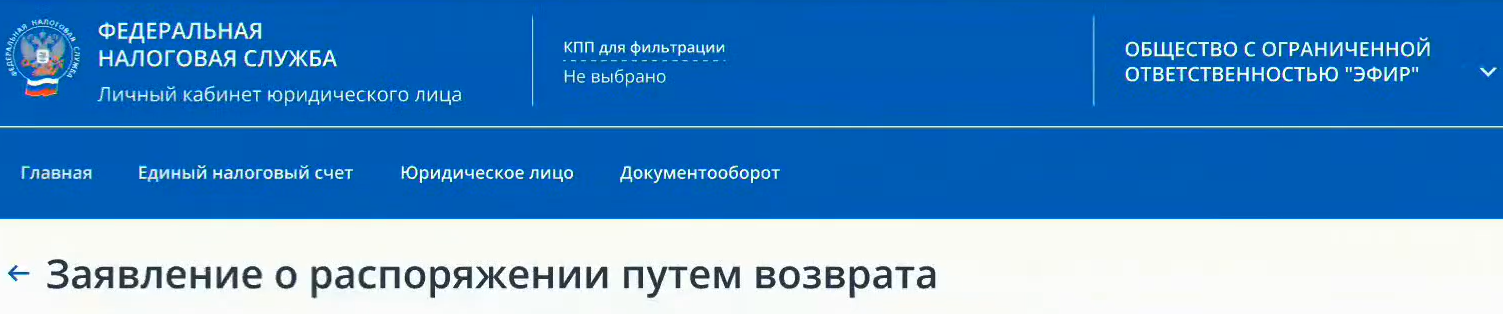

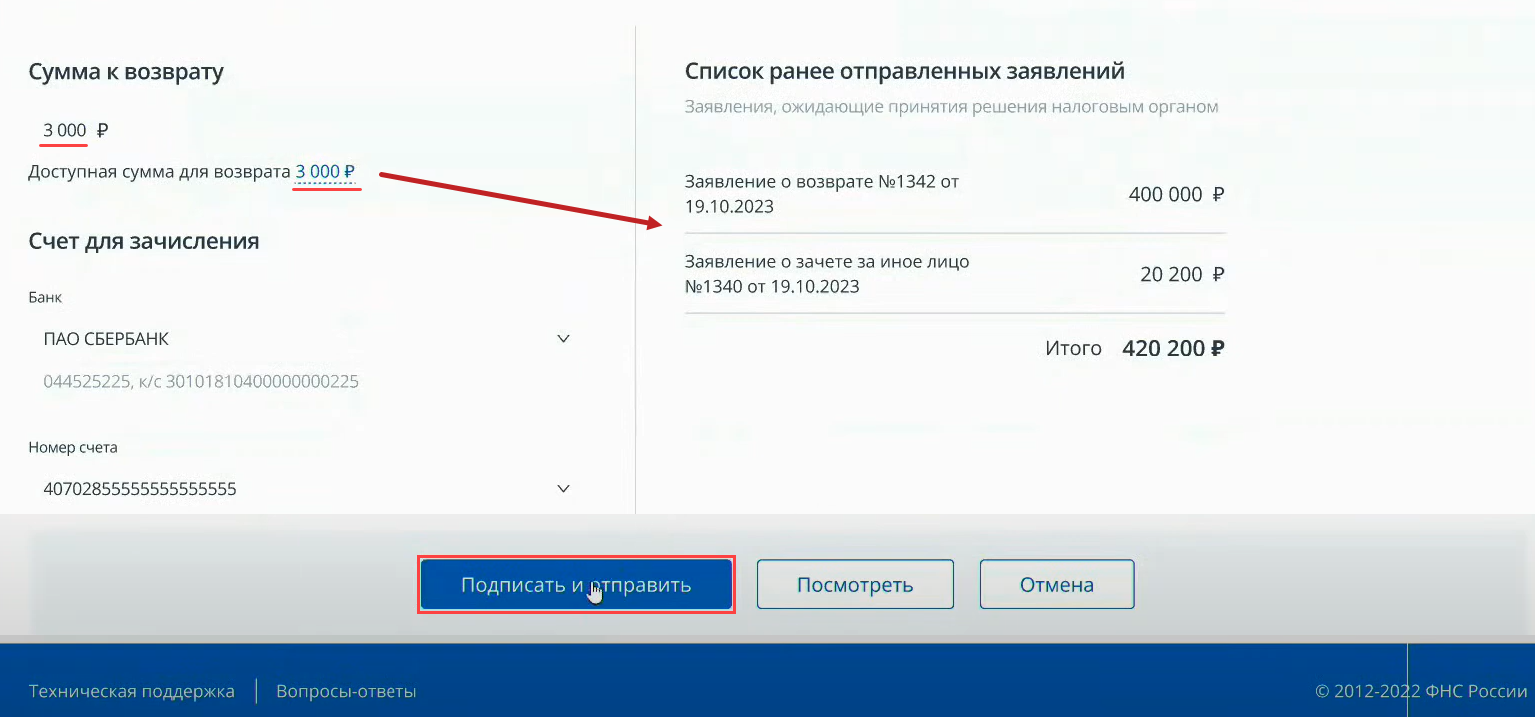

Заявление о распоряжении путем возврата

При выборе Заявление о распоряжении путем возврата откроется форма:

Укажите сумму возврата, которая ограничена положительным сальдо.

Также учитывайте заявления, ранее отправленные из ЛК ЮЛ на распоряжение этой суммой, по которым решение налогового органа не принято. Интерфейс работы с ЕНС ограничивает сумму к распоряжению в этом случае.

Заполните банковские реквизиты для зачисления денег и нажмите кнопку Подписать и отправить.

После отправки заявления нажмите Закрыть. За ходом его рассмотрения можно наблюдать в отдельном разделе Заявления, направленные в налоговый орган на вкладке Документооборот.

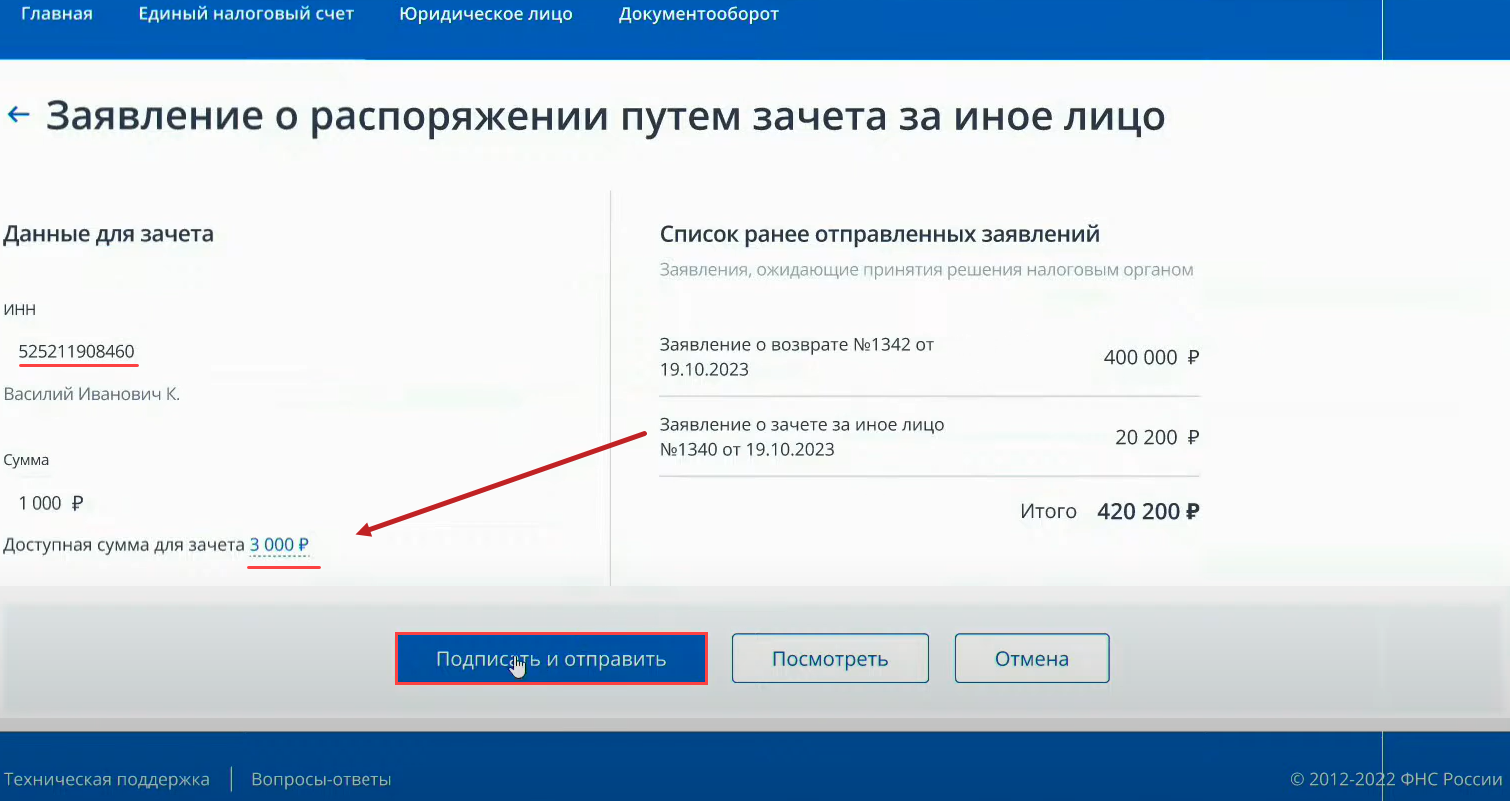

Заявление о распоряжении путем зачета за иное лицо

При выборе Заявление о распоряжении путем зачета за иное лицо открывается форма:

Укажите:

- ИНН иного лица, он будет проверен на корректность автоматически;

- сумму возврата, которая ограничена положительным сальдо.

Также учитывайте заявления, ранее отправленные из ЛК ЮЛ на распоряжение этой суммой, по которым решение налогового органа не принято. Интерфейс работы с ЕНС ограничивает сумму к распоряжению в этом случае.

После проверки данных нажмите кнопку Подписать и отправить.

После отправки заявления нажмите Закрыть. За ходом его рассмотрения можно наблюдать в отдельном разделе Заявления, направленные в налоговый орган на вкладке Документооборот.

Заявление о распоряжении путем зачета в счет исполнения предстоящей обязанности

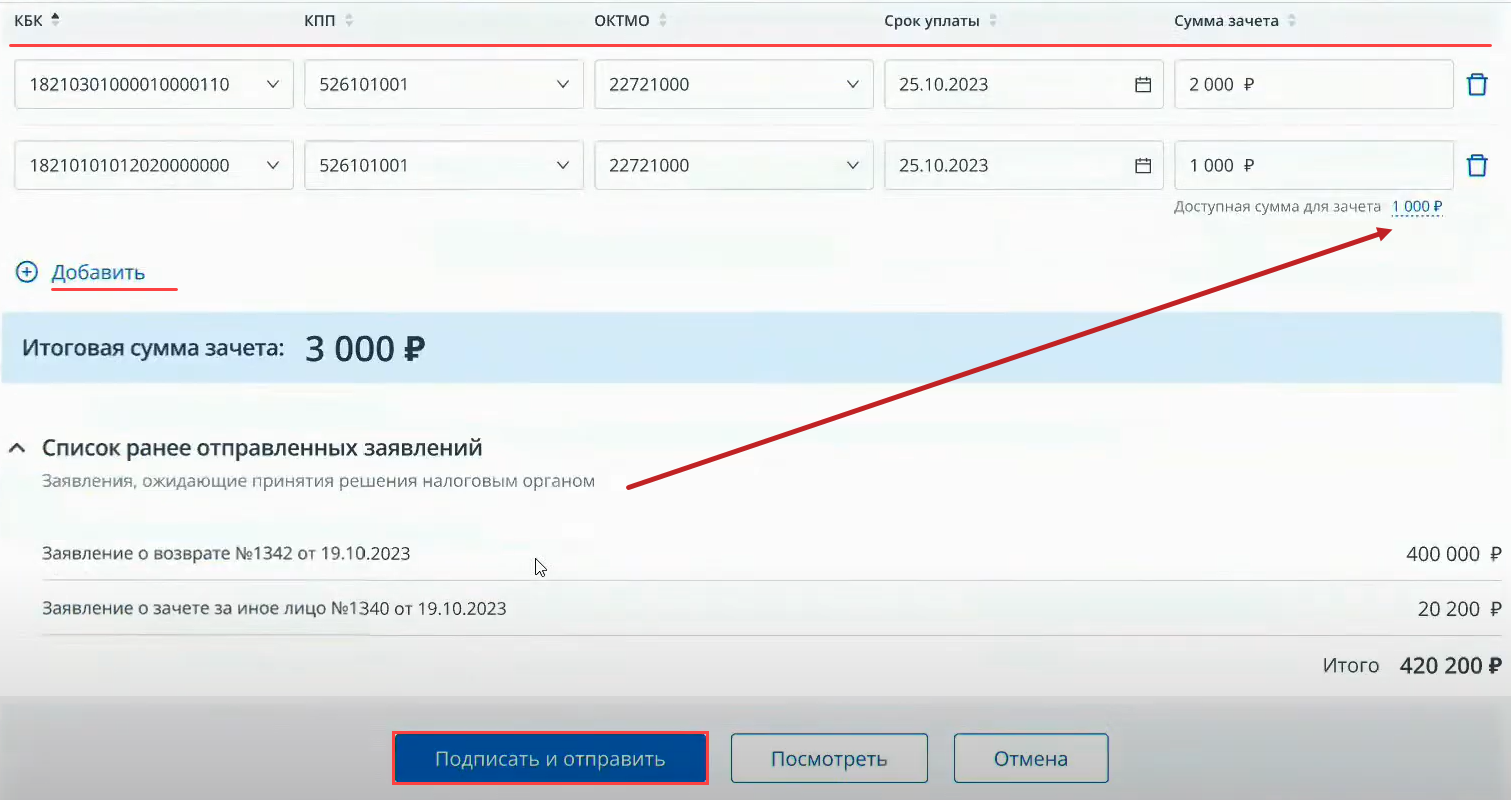

При выборе Заявление о распоряжении путем зачета в счет исполнения предстоящей обязанности откроется форма:

Укажите реквизиты обязательства по предстоящему платежу, срок уплаты и сумму зачета, а также сумму возврата, которая ограничена положительным сальдо ЕНС. По кнопке Добавить можно указать сразу несколько обязательств.

Также учитывайте заявления, ранее отправленные из ЛК ЮЛ на распоряжение этой суммой, по которым решение налогового органа не принято. Интерфейс работы с ЕНС ограничивает сумму к распоряжению в этом случае.

После проверки данных нажмите кнопку Подписать и отправить.

После отправки заявления нажмите Закрыть. За ходом его рассмотрения можно наблюдать в отдельном разделе Заявления, направленные в налоговый орган на вкладке Документооборот.

Этот вид заявления можно применять, если надо «зарезервировать» сумму платежа в бюджет. Например, планируете подать уточненку по налогу или знаете, что будет доплата налога по выездной проверке. При этом отложенная сумма будет направлена в счет погашения другой задолженности, если сальдо по ЕНС станет отрицательным и возникнет другое более раннее обязательство по уплате. В этот срок резерв расформируют.

См. также:

- С 1 июля 2022 стартует эксперимент по единому налоговому платежу

- Обязательный единый налоговый платеж с 2023 года: вопросы и ответы

- Первоочередные дела по годовой отчетности 2022 в 1С:Бухгалтерия

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Обслуживает налогоплательщиков районов Восточное Измайлово, Восточный, Ивановское (частично), Измайлово, Северное Измайлово, Соколиная Гора, Преображенское (частично)

Способ проезда

График работы инспекции

Инспекция предоставляет следующие услуги

Официальные реквизиты инспекции

Структура инспекции

Услуги ФНС в регионе

Мероприятия для налогоплательщиков

Информационные материалы для налогоплательщиков

Государственная гражданская служба в инспекции

На этой странице:

- Способ проезда в инспекцию

- График работы инспекции

- Инспекция предоставляет следующие услуги

- Официальные реквизиты инспекции

- Структура инспекции

- Услуги ФНС России в регионе

- Мероприятия для налогоплательщиков

- Информационные материалы для налогоплательщиков

- Государственная гражданская служба в инспекции

Обратиться в инспекцию в электронном виде

Онлайн-запись

Оцените качество предоставления услуг в инспекции

Начальник инспекции

Малышева Элла Анатольевна

Ближайший личный прием налогоплательщиков руководством Инспекции

20.09.2023

15.00-17.00

Начальник инспекции

Малышева Элла Анатольевна

Запись на прием по телефону: +7 (495) 400-00-19

Адрес для направления корреспонденции

105523, г. Москва, Щелковское шоссе, д.90А

Контакты

Телефон приемной:

+7 (495) 400-00-19

Контакт-центр:

8-800-222-22-22

Телефоны «Горячей линии»:

по вопросам противодействия коррупции

+7 (495) 400-05-60

Адреса ближайших МФЦ:

г Москва, Измайловский пр-кт, д 93 к 1

Москва, ул. 3-я Парковая, д. 24. (ТЦ «Парагон»)

Москва, ул.15-я Парковая, д. 40Б

Москва, ул. Большая Семеновская, д. 23а

Москва, ул. 9-го Мая, д. 12

Счет 19 «Налог на добавленную стоимость

по приобретенным ценностям»

Счет 19 «Налог на добавленную стоимость по приобретенным ценностям» предназначен для обобщения информации об уплаченных (причитающихся к уплате) организацией суммах налога на добавленную стоимость по приобретенным ценностям, а также работам и услугам.

К счету 19 «Налог на добавленную стоимость по приобретенным ценностям» могут быть открыты субсчета:

19-1 «Налог на добавленную стоимость при приобретении основных средств»;

19-2 «Налог на добавленную стоимость по приобретенным нематериальным активам»;

19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам» и др.

На субсчете 19-1 «Налог на добавленную стоимость при приобретении основных средств» учитываются уплаченные (причитающиеся к уплате) организацией суммы налога на добавленную стоимость, относящиеся к строительству и приобретению объектов основных средств (включая отдельные объекты основных средств, земельные участки и объекты природопользования).

На субсчете 19-2 «Налог на добавленную стоимость по приобретенным нематериальным активам» учитываются уплаченные (причитающиеся к уплате) организацией суммы налога на добавленную стоимость, относящиеся к приобретению нематериальных активов.

На субсчете 19-3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам» учитываются уплаченные (причитающиеся к уплате) организацией суммы налога на добавленную стоимость, относящиеся к приобретению сырья, материалов, полуфабрикатов и других видов производственных запасов, а также товаров.

По дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» отражаются уплаченные (причитающиеся к уплате) организацией суммы налога по приобретенным материально-производственным запасам, нематериальным активам и основным средствам в корреспонденции со счетами учета расчетов.

Списание накопленных на счете 19 «Налог на добавленную стоимость по приобретенным ценностям» сумм налога на добавленную стоимость отражается по кредиту счета 19 «Налог на добавленную стоимость по приобретенным ценностям» в корреспонденции, как правило, со счетом 68 «Расчеты по налогам и сборам».

Счет 19 «Налог на добавленную

стоимость по приобретенным ценностям»

корреспондирует со счетами:

по дебету по кредиту

60 Расчеты с поставщиками и 08 Вложения во внеоборотные

подрядчиками активы

76 Расчеты с разными 20 Основное производство

дебиторами и кредиторами 23 Вспомогательные

производства

25 Общепроизводственные

расходы

26 Общехозяйственные

расходы

29 Обслуживающие

производства и хозяйства

44 Расходы на продажу

68 Расчеты по налогам и сборам

91 Прочие доходы и расходы

94 Недостачи и потери от

порчи ценностей

99 Прибыли и убытки

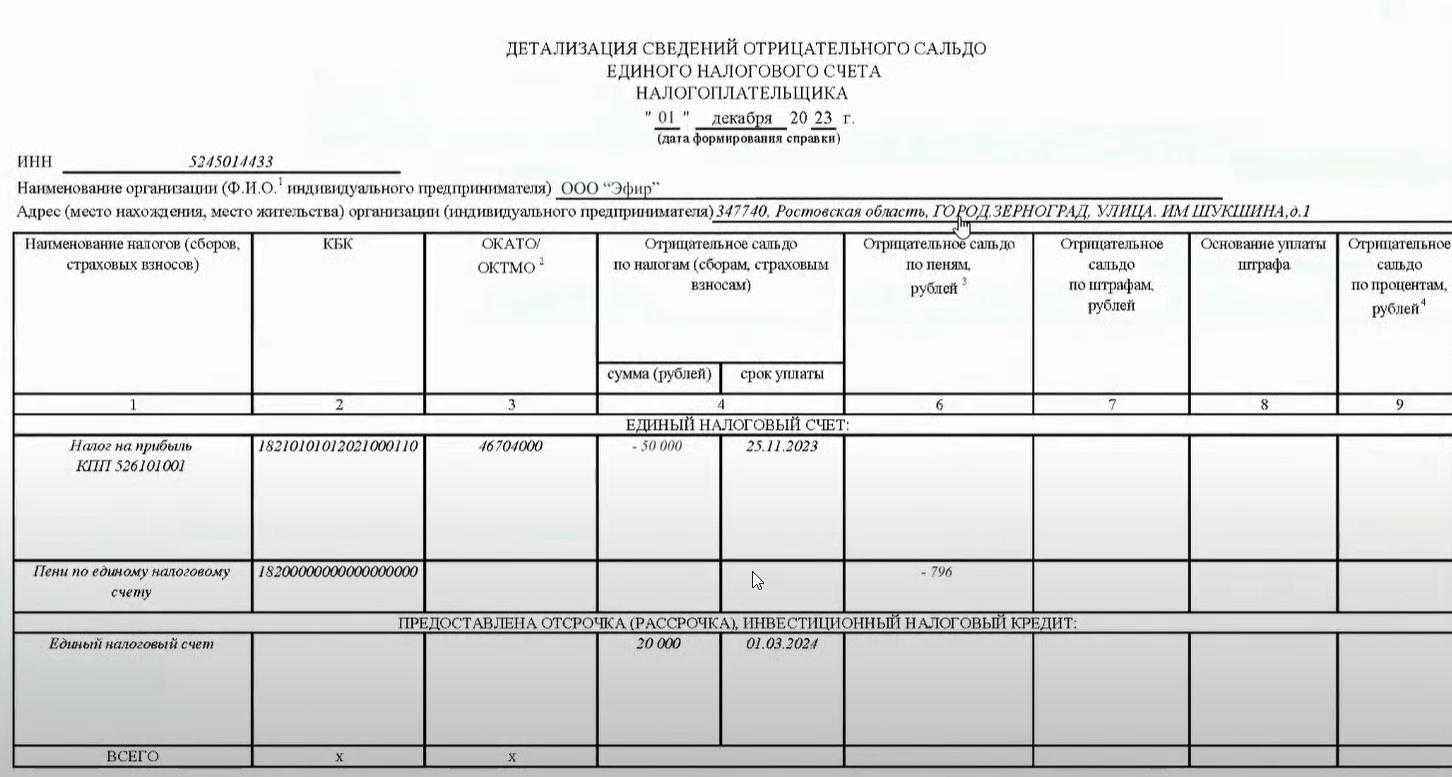

В 2023 году определяющее значение при уплате налогов и страховых взносов имеет состояние сальдо на едином налоговом счете организации или ИП. Но как быть, если в сальдо ошибка, как проверить корректность данных на ЕНС, можно ли через Госуслуги исправить неточность? Ситуация осложняется тем, что в 2023 году в личном кабинете налогоплательщика не всегда работает раздел ЕНС. Но выход есть – можно пройти сверку с ИФНС. Налоговики сами не против сверки – им поручили провести ее в марте-апреле 2023 года.

Мы, со своей стороны, также рекомендуем всем налогоплательщикам пройти сверку по ЕНС, чтобы иметь на руках подтверждающие документы о состоянии своего ЕНС (акт).

Как это делать – расскажем в статье.

Как узнать (проверить) баланс ЕНС

С 2023 года у компаний и ИП появились единые налоговые счета (ЕНС).

Теперь почти все суммы, которые компании и ИП перечисляют в бюджет, попадают на ЕНС. Зачисленные на ЕНС суммы программный комплекс ФНС распределяет на конкретные КБК.

Вам, как налогоплательщикам, рекомендуем периодически контролировать состояние ЕНС. Узнать баланс ЕНС можно в личном кабинете компании или ИП на сайте ФНС.

Как ИП в целом работать с налогами в 2023 году? Многие спустя полгода сходят с ума и не знают что делать. Мы провели вебинар специально для ИП — эксперт ответил, как платить налоги, взносы и работать в ЛК.

Однако, бывает, что на сайте ФНС проходят технические работы и раздел про ЕНС недоступен.

В таком случае информацию о расчетах можно запросить на бумаге. Для этого подайте в свою инспекцию заявление по форме из приказа ФНС от 14.11.2022 № ЕД-7-19/1086. Справку о состоянии расчетов с 01.01.2023 налоговая не выдает.

Курс повышения квалификации

«Бухгалтер на ОСНО: налоговая и бухгалтерская отчетность»Научим всему, что необходимо бухгалтеру знать для заполнения и сдачи отчетов общей системы. Вы отработаете заполнение деклараций, будете уверены в своих навыки и сдадите отчетность в налоговую без ошибок!

У вас будут самые актуальные знания по всем изменениям 2023 года. Курс с экспертной поддержкой и тестированием, скидка 65 % до 22 сентября, стоимость обучения 26000 9100 руб.

Успейте записаться по акции

С помощью такого заявления вы сможете заказать одну из трех справок:

-

О наличии положительного, отрицательного или нулевого сальдо ЕНС;

-

О принадлежности денег, перечисленных в качестве ЕНП;

-

Об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов.

Предположим, что мы хотим получить от ИФНС официальную справку о балансе САЛЬДО. Тогда заявление будет таким:

Напомним, что сальдо единого налогового счета представляет собой зафиксированную налоговой инспекцией сумму недоимки или переплаты, которую сформировали по состоянию на эту дату.

Если же вы не согласны с данными ИФНС, например, возникло отрицательное сальдо или указана неверная сумма положительного сальдо, запросите в своей налоговой инспекции акт сверки.

Если в личном кабинете налогоплательщика отображается неверное сальдо ЕНС, нужно обратиться в инспекцию по месту постановки на налоговый учет.

Как начать сверку с налоговой инспекцией

В 2023 году у вас есть право запрашивать акты сверок по налогам и взносам (подп. 5.1 п. 1 ст. 21 НК). Обязательная сверка в НК не предусмотрена.

Когда и зачем проходить сверку с ИФНС по ЕНС – решайте на свое усмотрение. Так, например, сверку можно запросить, если данные организации или ИП не совпадают с данными инспекции.

Правила сверки должна утвердить ФНС, пока их нет, применяют нормы НК.

Если не согласны с данными ИФНС, например, возникло отрицательное сальдо или указана неверная сумма положительного сальдо, запросите в своей налоговой инспекции акт сверки.

Как его заполнить смотрите ниже.

Также обращение об актуализации сальдо ЕНС можно направить через сервис ФНС «Оперативная помощь: разблокировка счета и вопросы по ЕНС» (если раздел про ЕНС в Личном кабинете налогоплательщика не работает).

Введите свои данные и, при необходимости, приложите документы.

Заметим, что специалисты ФНС в марте – апреле 2023 года планируют провести сверки со всеми налогоплательщиками (новость на сайте ФНС от 15.02.2023).

Налоговая обязана провести сверку и составить акт

В НК нет оснований для отказа в сверке, поэтому ИФНС обязана провести сверку по заявлению налогоплательщика (подп. 11 п. 1 ст. 32 НК).

Налоговая инспекция обязана по заявлению организации или ИП выдать акт сверки о принадлежности сумм, перечисленных и признаваемых в качестве ЕНП либо не на ЕНП (подп. 5.1 п. 1 ст. 21 НК).

Заметим, что запросить акт сверки можно в любое время (подп. 11 п. 1 ст. 32 НК). А максимальный период сверки неограничен (решение ВС от 11.08.2022 № АКПИ22-468).

Срок формирования акта сверки – не позднее 5 рабочих дней с даты регистрации заявления на бумаге и не позднее 3 рабочих дней с даты регистрации заявления в электронном виде. Основание – письмо ФНС от 29.12.2022 № АБ-4-19/17879@.

Вместо заявления в ИФНС можно подать электронный запрос в рамках услуги по информированию налогоплательщиков в электронной форме. В ответ на запрос инспекторы пришлют акт сверки для информирования.

Однако в нем нельзя указать расхождения (поскольку он для информирования). Если не согласны с актом – нужно подать именно заявление о сверке, а не запрос.

Акт сверки: как его получить

По результатам сверки ИФНС оформляет акт сверки и его должны вручить представителю налогоплательщика, направить по почте заказным письмом или через МФЦ (подп. 11 п. 1 ст. 32, п. 6 ст. 6.1 НК). Бумажные акты можно получить не только в инспекции, по почте, но и в МФЦ.

Акт сверки состоит из титульного листа и двух разделов.

Раздел I предназначен для сумм, перечисленных и признаваемых в качестве ЕНП, раздел II – для сумм, которые перечислены не в качестве ЕНП.

Далее в таблице расшифруем некоторые цифры из акта сверки с ИФНС, чтобы его было проще читать:

|

Номер строки |

Что означает |

|

Строка 1 «Начислено (доначислено)» |

Сумма начислений по данным деклараций, итогам налоговых проверок и судебных разбирательств |

|

Строка 2 «Уменьшено» |

Сумма, на которую налоговики уменьшили начисления. Например, если компания сдала уточненку или оспорила решение суда о доначислениях |

|

Строка 3 «Поступил ЕНП» |

Сумма, которую компания или ИП перечислили единым налоговым платежом |

|

Строка 4 «Распределено ЕНП» |

Как инспекторы распределили ЕНП по конкретным налогам, пеням, штрафам и процентам |

|

Строки 5 «Передано сальдо» и 6 «Принято сальдо» |

Долг компании, если сальдо отрицательное. Переплата – если положительное |

|

Строки 7, 8, 9 «Списана задолженность» |

Списания реструктуризированной задолженности по пеням и штрафам, списания по постановлениям Правительства |

|

Строка 10 «Возвращено из бюджета» |

Сумма налогов, взносов, пеней, штрафов и процентов, которую компания вернула из бюджета, в том числе по заявительному порядку возмещения НДС и акцизов |

|

Строки 11, 12, 13 «Отсроченные и приостановленные платежи» |

Данные об отсрочках, а также о приостановленных к взысканию налоговых платежах по решениям инспекции и судов |

Если ваши данные совпали с данными ИФНС – подпишите акт сверки и укажите дату подписи.

Вот отрывок их акта сверки с ИФНС в 2023 году:

Если вы не согласны с актом: что делать

Если вы провели сверку расчетов с ИФНС, но не согласны с актом, то в акте сверки укажите свои данные: в графе 3 разделов I и II по строке, с суммой, по которой не согласны, укажите сумму по своим данным.

Поставьте подпись и укажите дату. Делать отметки, что сверка согласована с разногласиями, указывать причины разногласий и предложения по их устранению, как было раньше, не нужно.

Налоговики обязаны рассмотреть разногласия по акту в течение 30 календарных дней после регистрации вашего обращения (п. 54 регламента, утв. приказом от 08.07.2019 № ММВ-7-19/343).

При необходимости срок могут продлить еще на 30 дней с объяснением причин.

В процессе сверки у компании могут запросить платежки и другие документы. Это нужно, чтобы налоговики могли выяснить, кто допустил ошибку.