Индивидуальный инвестиционный счет (ИИС) – выгодное решение для долгосрочных вложений. У многих крупных банков есть предложения по оформлению ИИС. Мы, расскажем, как это можно сделать в банке Тинькофф. У этой кредитной организации есть значительное преимущество перед другими банками. Можно открыть ИИС в Тинькофф приложении – и не нужно тратить время на походы в офис.

Что такое ИИС в Тинькофф?

ИИС – это счет, который создается для торговли на бирже. То есть с помощью этого инструмента можно приобретать и продавать ценные бумаги (акции, валюту или инвестиционные облигации). Главное отличие ИИС, например, от брокерского счета Тиньнофф – возможность возвращать налоговый вычет. Максимальная сумма, которую можно так получить – 52 000 рублей (при этом на счету должно быть не менее 400 000 рублей). Чтобы налоговый вычет действовал, нельзя закрывать BBC в течение 3 лет.

Другие ограничения счета в Тинькофф и в других банках:

- можно открыть только один ИИС, нельзя иметь несколько активных счетов;

- нельзя снимать деньги до полного закрытия счета;

- при открытии ИИС на него можно внести только российские рубли. ИИС в долларах иметь нельзя, но можно покупать валюту после оформления инвестиционного счета;

- есть лимиты для внесения средств – не больше 1 млн рублей в год.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как пользоваться?

Теоретически управлять деньгами на счету можно самостоятельно или передать это право специалисту. Но в банке Тинькофф нет услуг по доверительному управлению, поэтому определять стратегию действий может только сам клиент. При этом кредитно-финансовая организация позаботилась о том, чтобы людям было проще заниматься управлением деньгами на счете:

- организован бесплатный информационный курс для новичков – «А как инвестировать»;

- создано удобное мобильное приложение для управления счетом – «Тинькофф Инвестиции»;

- действует круглосуточная служба поддержки в чате приложения;

- для подбора активов разработан робот-советчик.

Можно получать доход двумя способами:

- не заниматься покупкой и продажей ценных бумаг, а рассчитывать на гарантированную прибыль от налогового вычета;

- вникнуть в суть брокерских сделок и получать дополнительные деньги от их заключения.

Тарифы Тинькофф по ИИС

В банке действует два тарифа – «Инвестор» и «Трейдер».

«Инвестор». Тариф предназначен для клиентов, которые выбрали стратегию с минимальным совершением сделок – с получением прибыли от получения налогового вычета. Чем тариф выгоден в таком случае? У него нет абонентской платы, все текущие операции бесплатны. Комиссия взимается только за совершение сделок – 0,3% за каждое соглашение.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

«Трейдер». Тариф подходит для опытных инвесторов. Комиссия за совершение сделок ниже, чем у «Инвестора» – от 0,025% до 0,05%. Ежемесячная плата есть – 250 рублей. При этом деньги не списываются, если в текущий расчетный период никаких сделок не было.

Тариф «Трейдер» может быть бесплатным, если хранить на счету 2 000 000 рублей. Еще один способ – оформить премиальную карту Тинькофф.

Никаких дополнительных комиссий, кроме указанных, в банке нет.

Еще нет дебетовой карты Тинькофф? Оставьте заявку на оформление прямо тут:

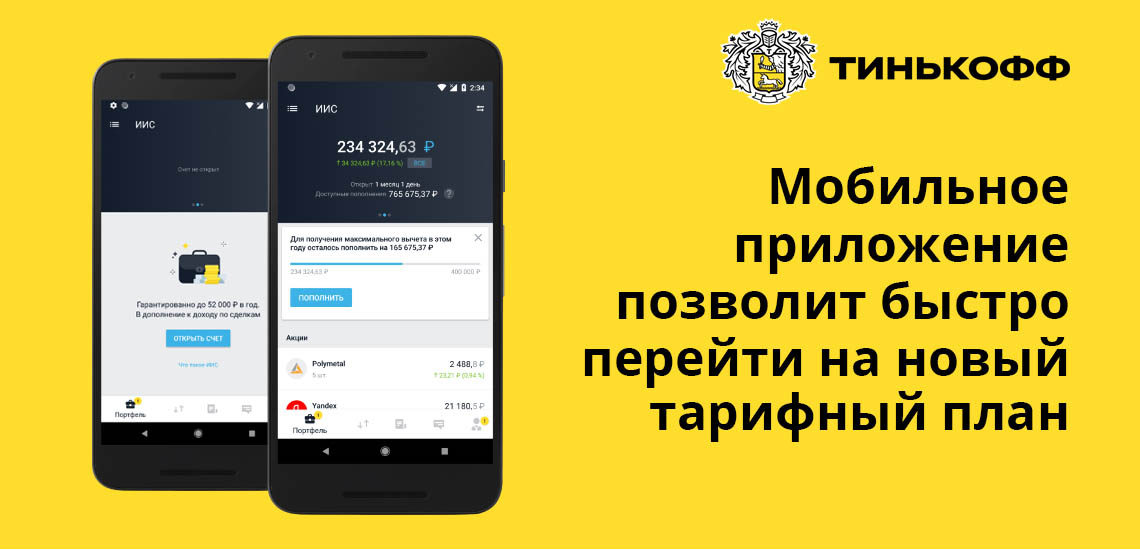

Тарифы можно менять при смене финансовой стратегии. Сделать это можно в мобильном приложении или в личном кабинете на сайте.

Как открыть ИИС в Тинькофф?

Так как банк Тинькофф работает только онлайн, открыть инвестиционный счет можно тоже только дистанционно. Как это сделать?

- Необходимо заполнить анкету на официальном сайте банка. Там нужно указать личные данные и контактные сведения – номер мобильного телефона и адрес электронной почты. Также можно оставить заявку и открыть ИИС в Тинькофф Инвестиции (мобильное приложение).

- Менеджер рассмотрит заявку и свяжется с клиентом. Если есть карта Тинькофф, то оформление будет быстрое. Если нет – значит, нужно сначала оформить карту Tinkoff Black. Без нее нельзя без комиссии вносить деньги на счет.

- Счет открывается в течение пару часов после обработки заявки. Исключение составляет ситуация, когда на бирже выходной или анкета заполнена после семи вечера. В этом случае ИИС открывается на следующий день.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Для того, чтобы создать счет, понадобится только паспорт. В редких случаях банк запрашивает ИНН. Никаких дополнительных справок собирать не нужно.

Нельзя открыть новый счет, если уже есть один действующий. Если хочется создать еще один ИИС, то перед оформлением придется закрыть предыдущий.

Как получить налоговый вычет?

Налоговый вычет может проходить по двум схемам:

- налоговая вернет деньги в конце срока действия договора – вычтет из того дохода, который облагается налогом;

- с дохода от инвестиций не будет списан налог вовсе.

Первый вариант самый популярный у физических лиц.

Мы составили четкий алгоритм действий для того, чтобы вернуть деньги:

- Для начала нужно зарегистрироваться в кабинете на официальном портале налоговой инспекции.

- Затем нужно получить электронную подпись.

- Следующий шаг – сбор документов. Понадобятся справки о доходе (в формате 2-НДФЛ), отсканированные страницы договора с брокером, подтверждающая справка о зачислении средств на ИИС.

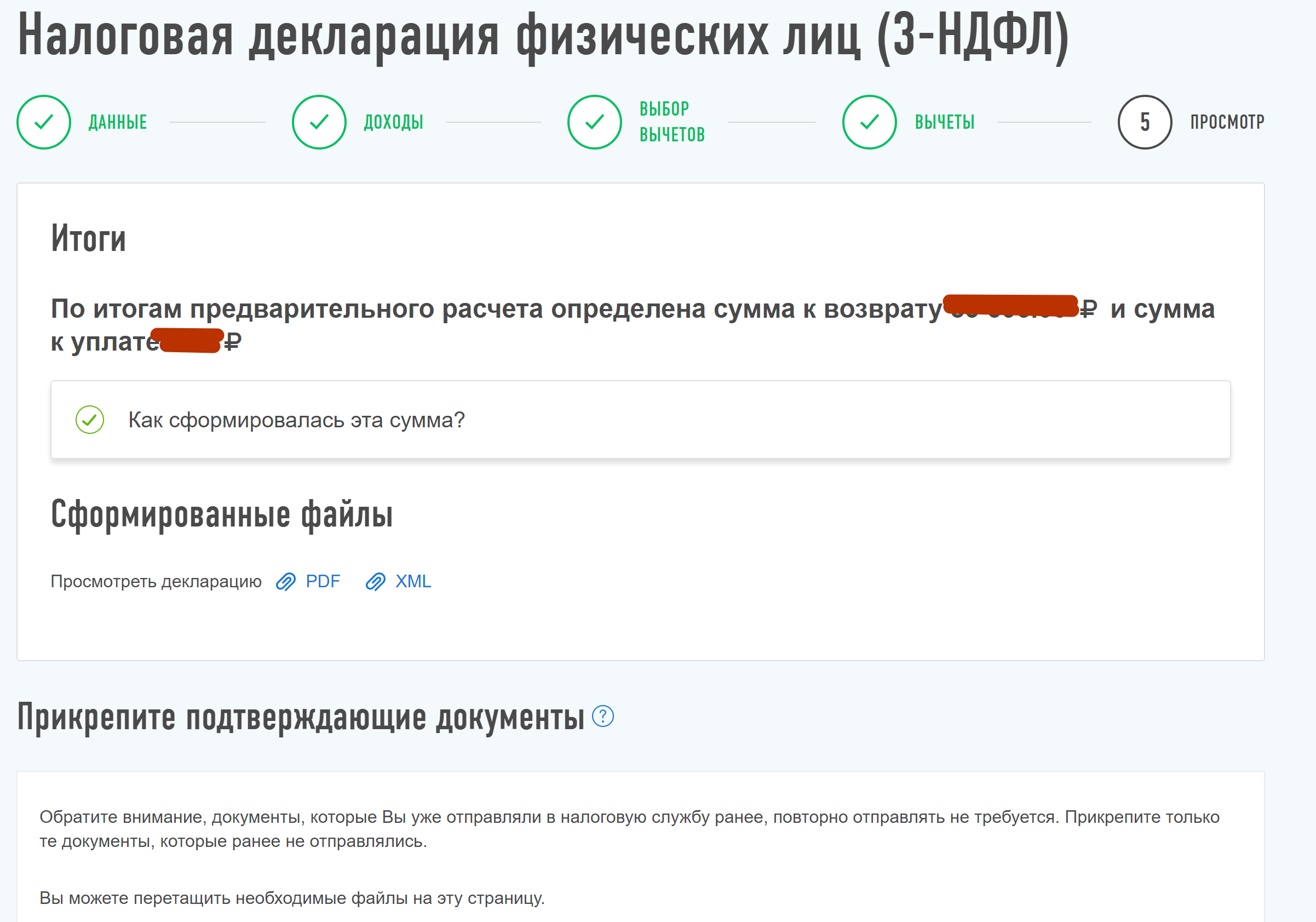

- Дальше нужно подготовить налоговую декларацию – заполнить все графы 3-НДФЛ и составить письменное обращение для возврата средств.

- Налоговый инспектор обработает заявку, после чего даст ответ, когда деньги будут зачислены. Если будут выявлены какие-то ошибки при составлении документов, то придется их переделать и совершить всю процедуру вновь.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как закрыть ИИС в Тинькофф и вывести деньги?

Закрыть счет можно в любой момент. Однако нужно учитывать, что при досрочном закрытии – меньше трех лет – придется распрощаться с правом на налоговый вычет.

Как начать процедуру деактивации ИИС?

- можно позвонить в службу поддержки и сообщить о своем желании;

- можно сделать это в личном кабинете на сайте или в приложении «Тинькофф Инвестиции».

Частично снять деньги не получится – только вся сумма после закрытия счета.

Финансы поступят на дебетовую карту Тинькофф. Если были приобретены ценные бумаги, то их нужно будет продать перед закрытием. Деньги поступят на счет в течение 3 рабочих дней. Комиссии за перевод не предусмотрено.

ИИС Тинькофф – отзывы в 2023 году

Самая большая проблема, по мнению владельцев ИИС в Тинькофф банке – частые сбои в работе приложения «Тинькофф Инвестиции». Из-за этих проблем часто не получается вовремя закрыть сделку купли-продажи ценных бумаг на рынке. В службу технической поддержки постоянно поступают жалобы, отчего ответы на них приходят не оперативно.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Однако, пользователи отмечают, что если не писать, а звонить в службу поддержки, то можно получить очень грамотную консультацию и найти выход из ситуации.

Часто задаваемые вопросы

Как перенести ИИС из Сбербанка в Тинькофф?

Перенести счет можно, но это очень сложная процедура. Для начала лучше продать ценные бумаги, а затем закрыть ИИС в Сбербанке и открыть новый в течение месяца в Тинькофф. Если опоздать со сроком – то можно потерять право на налоговый вычет.

Как купить доллары на ИИС Тинькофф?

Согласно условиям обслуживания, завести счет в иностранной валюте нельзя. Но можно купить ее после открытия – не только доллары, но и другую валюту (франки, фунты, юани и др.) Покупку можно сделать в приложении «Тинькофф Инвестиции».

Можно ли выводить дивиденды ИИС Тинькофф?

Пока дивиденды зачисляются на инвестиционный счет, а не на дебетовую карту. Банк сообщает, что планирует изменить настройки, чтобы можно было выводить купоны и дивиденды.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Подать заявление через личный кабинет можно без 3-НДФЛ.

Раньше, чтобы получить налоговый вычет в 13% (типа А), нужно было представить документы и заполнить декларацию 3-НДФЛ. Теперь «Тинькофф Инвестиции» сами передают данные для оформления вычета в налоговую службу (ФНС).

Как получить налоговый вычет по ИИС в «Тинькофф Инвестициях»

1. На сайте tinkoff.ru заходим в личный кабинет «Тинькофф Инвестиций».

2. Открываем вкладку со счётом ИИС.

3. Переходим в раздел «Получить налоговый вычет».

4. Выбираем календарный год. Оформить заявление на получение налогового вычета по ИИС в упрощенной форме можно начиная с 2020 года.

5. Кликаем «Оформить вычет».

6. Выбираем дебетовый счёт, на который поступят деньги.

7. Ждём ответа от ФНС.

Налоговая обрабатывает заявку 20 дней. После одобрения в личном кабинете ФНС появится заполненное заявление на возврат вычета. Его останется заверить электронной подписью. Около месяца (до 30 дней) ФНС будет проверять документы. Если всё в порядке, деньги на счёт поступят в течение двух недель после завершения проверки.

С новым веб-интерфейсом инвесторы в два раза быстрее подают заявление на налоговый вычет по ИИС — без бумажной волокиты и без заполнения декларации.

Дмитрий Панченко, директор «Тинькофф Инвестиций

Максимальная сумма возврата в год — 52 тысячи рублей. Чтобы её получить, нужно за год пополнить ИИС на 400 тысяч рублей. Оформить возврат так можно с 2020 года.

Подробнее о том, как подать заявку на упрощенный вычет по ИИС можно прочитать на сайте «Тинькофф Инвестиций».

Вам удалось накопить деньги и вы хотите сохранить сбережения, а может быть еще и заработать на них. Самое время узнать подробнее об индивидуальном инвестиционном счете (ИИС) — специальном счете для торговли на бирже, для которого предусмотрен льготный налоговый режим. Как и обычный брокерский счет, ИИС позволяет совершать операции на рынке ценных бумаг: покупать и продавать акции, облигации и валюту.

Со своей стороны, Тинькофф Инвестиции приготовили для тех, кто откроет ИИС, приятный бонус, подробнее о нем — ближе к концу текста. Сейчас же разберемся подробнее, зачем нужен ИИС и какой доход можно получить.

Зачем открывать ИИС?

Главная особенность индивидуального инвестиционного счета — гарантированный доход в виде налогового вычета, что делает ИИС отличным инструментом и для начинающих инвесторов, и для опытных трейдеров.

- С помощью налогового вычета можно получать до 52 000 ₽ в год — если вы платите НДФЛ и пополняете ИИС каждый год на 400 000 ₽ и больше.

- Другой вариант — возможность освободить ваш доход по сделкам с инвестициями от налога в 13%, что выгоднее, когда выбранная вами инвестстратегия приносит больше 52 000 ₽ в год.

Еще один плюс — отложенное налогообложение: налог с прибыльных операций на ИИС рассчитывается только при закрытии счета, а не каждый год, как на брокерском счете. Это хорошо: пока деньги не ушли в налоговую, можно вложить их во что-то и получить дополнительный доход.

Подробнее о выборе и критериях типа ИИС

Какие есть стратегии дохода?

На ИИС можно заработать двумя способами: получать налоговые вычеты от государства, а также торговать на бирже.

С помощью налогового вычета можно гарантированно получать до 52 000 ₽ в год, если вы платите НДФЛ и пополняете ИИС каждый год на 400 000 ₽ и больше. А если вложить деньги в ценные бумаги, дополнительно к гарантированному вычету можно получить дополнительный доход.

Например, если вы пополнили ИИС на 400 000 ₽ и купили на них облигации федерального займа (ОФЗ) с доходностью 7% годовых, ваш доход с учетом налогового вычета за первый год составит:

(400 000 ₽ × 7%) + 52 000 ₽ = 80 000 ₽ или 20% от вложенного капитала.

Также можно освободить доход по сделкам от налога в 13% — это выгодно, если у вас нет налогооблагаемого дохода или когда ваша инвестиционная стратегия приносит больше 52 000 ₽ в год.

В качестве примера готовых стратегий мы собрали актуальные портфели, которые могут подойти инвесторам с разной чувствительностью к риску:

-Портфель консервативного инвестора;

-Портфель умеренного инвестора;

-Портфель агрессивного инвестора.

Как получить налоговый вычет по ИИС типа А

Самый удобный способ получить налоговый вычет по ИИС — подать декларацию дистанционно через сайт федеральной налоговой службы.

Кратко порядок действий выглядит так:

-

Регистрируемся в личном кабинете на сайте налоговой.

-

Получаем неквалифицированную электронную подпись.

-

Готовим документы: скан договора с брокером, подтверждение зачисления средств на ИИС и справку о доходах и суммах налога физического лица — раньше она называлась 2-НДФЛ. В приложении Тинькофф Инвестиций можно скачать необходимые документы от брокера единым пакетом, нажав одну кнопку.

-

Заполняем декларацию 3-НДФЛ, в ней также заполняем заявление на налоговый вычет по ИИС.

-

Дожидаемся рассмотрения декларации и зачисления денег на счет.

Ждать денег от налоговой приходится в среднем четыре месяца: три месяца — это официальный срок рассмотрения декларации со дня ее направления в ФНС, еще месяц уходит на перечисление денег.

С 2022 года вычет можно будет получить и в упрощенном порядке, то есть без подачи декларации 3-НДФЛ и документов, подтверждающих право на вычет. Брокер или УК сами сообщит в налоговую о факте пополнения ИИС, чтобы налоговая подготовила заявление на инвестиционный вычет. Вам нужно будет подписать заявление на сайте ФНС, а затем ожидать денег — в среднем планируется, что весь процесс займет примерно полтора месяца вместо прежних четырех.

Подробнее об оформлении вычета на сайте Т—Ж

Почему важно открыть ИИС до конца года

Налоговый вычет всегда привязан к календарному году, по которому налоговая считает период для возврата налога и общую сумму пополнений

Если открыть и пополнить ИИС в конце 2021 года, то уже в январе следующего года можно подавать документы на получение вычета.

Кроме того, Тинькофф Инвестиции приготовили для вас крутой бонус — начислим 1% от суммы пополнения ИИС в период с 15 октября по 30 ноября.

Полные условия акции с бонусом за пополнение ИИС (https://acdn.tinkoff.ru/static/documents/promo-its-time-for-iis.pdf).

О чем еще важно знать?

Еще раз коротко перечислим основные особенности ИИС:

-

Открыть ИИС в Тинькофф может любой гражданин РФ старше 18 лет, который платит налоги в России и имеет статус налогового резидента РФ. Для этого необязательно иметь постоянную регистрацию (прописку), достаточно находиться на территории России не менее 183 дней в году.

-

Пополнить ИИС можно на сумму до 1 000 000 ₽ в год. Налоговый вычет можно оформить с суммы в 400 000 ₽ и не больше, чем на 52 000 ₽ в год.

-

Вычеты типа А и типа Б нельзя совмещать или использовать поочередно. Если вы получили 13% от налоговой с вычетом А, не платить налоги с доходов и выбрать вычет типа Б уже не получится.

-

Одновременно можно иметь только один открытый ИИС. Если вы случайно открыли ИИС у другого брокера, первый ИИС придется закрыть.

-

Чтобы вывести деньги со счета, ИИС придется закрыть. Если закрыть счет раньше, чем через три года — потеряете право на вычеты, а ранее полученные вычеты придется вернуть.

Ограничения по сроку касаются лишь минимальных трех лет, в течение которых нельзя закрывать счет — максимальный срок жизни ИИС не ограничен.

Если не закрывать ИИС после трехлетнего срока, можно продолжать инвестировать и получать выплаты, при этом:

-

продолжать получать ежегодный вычет до 52 000 ₽ с пополнений ИИС;

-

закрыть ИИС в любой момент без потери налогового вычета или обязанности вернуть полученные вычета в налоговую;

-

при выборе вычета типа Б продолжать освобождать от налога доход от торговли ценными бумагами и фьючерсами.

Открыть ИИС в Тинькофф Инвестициях

ИИС Тинькофф (Индивидуальный инвестиционный счет)

Государство стимулирует граждан к инвестированию через возврат налогового вычета, удержанного с официального дохода. Чтобы получить компенсацию россиянам потребуется вкладывать сбережения на индивидуальные инвестиционные счета и проводить операции на фондовых биржах. Что такое ИИС Тинькофф, как он работает, кому открывают такие счета и как получить возврат 13%, разобрался Бробанк.

14.07.20

46022

2

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

ИИС — что это?

Индивидуальный инвестиционный счет — относительно новый вариант вложений в РФ. Он начал действовать с 2015 года. В целом ИИС представляет собой разновидность брокерского счета, по отношению к которому государство устанавливает определенные льготы и ограничения. Такой тип счетов доступен резидентам РФ при достижении 18 лет.

-

ИИС — что это?

-

Как претендовать на возврат вычета

-

Оформление ИИС

-

Выбор управления: личное или через УК

-

Инвестирование через ИИС Тинькофф

-

Типы возврата вычетов

-

Тарифы на ИИС Тинькофф

Без брокерских счетов россияне не имеют права совершать операции на фондовых биржах. Поэтому для заключения сделки с ценными бумагами потребуется ИИС или любой другой брокерский счет.

Отличительная характеристика ИИС — инвестор может вернуть налоговый вычет, в то время как у владельца брокерского счета этой возможности нет. ИИС различаются по типу управления:

- через доверенную управляющую компанию;

- с самостоятельным контролем.

Владельцы ИИС могут вернуть от государства максимум 52 тыс. руб. в год. Для этого достаточно ежегодно инвестировать 400 тыс. руб. При выборе другого способа компенсации инвестор получает право не платить 13% на доходы физлиц от своей инвестиционной деятельности. Но следует помнить, что государство может вернуть только сумму не больше той, которая была уплачена в предшествующем периоде. То есть, если в отчетном году налогов внесено на сумму 35 тысяч рублей, претендовать на 52 тысячи бессмысленно. Больше чем, 35 тысяч налоговая служба не компенсирует.

Инвесторы могут выбрать отложенное налогообложение. В этом случае налог будет взиматься только при закрытии счета, а не ежегодно, как предусмотрено у брокерского счета. Поэтому сумму, которая должна быть направлена на налог может быть использована, например, в повторном обороте по ИИС.

Как претендовать на возврат вычета

Чтобы инвестор смог претендовать на налоговый вычет, он должен вести ИИС не меньше трех лет. За это время счет запрещено закрывать. Например, при оформлении счета 18 мая 2019 года, его понадобится вести минимум до 19 мая 2022 года. В противном случае вернуть 13% от удержанного с заработной платы или добровольно внесенного НДФЛ невозможно.

При этом если налог на доходы не выплачивался ни разу, а счет был закрыт до наступления 19 мая 2022 года, то потребуется внести НДФЛ с учетом пеней и штрафов за просрочку. Такая ситуация возникнет даже если счет будет закрыт 18 мая 2022 года. Владельцу ИИС начислят пеню из расчета 1/300 от ставки Банка России за каждый день использования средств.

Любой россиянин может открыть только один ИИС. Если гражданин хочет поменять обслуживающий банк, брокера или открыть инвестиционный счет в другой кредитной организации, то он обязан закрыть имеющийся ИИС в течение месяца после оформления нового ИИС.

За год инвестор может пополнить ИИС максимум на 1 млн. рублей. Доллары, евро или любую другую инвалюту на счета данного типа вносить нельзя.

Оформление ИИС

ИИС с личным управлением оформляют у брокеров, которые предоставляют такой тип сопровождения — например, в Тинькофф банке или ВТБ. Инвестиционные счета с доверительным управлением открывают у управляющих компаний — например, через Сбербанк Управление Активами или Альфа-Капитал. Чаще всего управляющие компании предлагают готовые инвестиционные стратегии, из которых следует выбрать одну.

Чтобы открыть счета для инвестирования потребуется паспорт и заявка. Некоторые банки или брокеры предлагают оформить ИИС дистанционно. Например, через личный кабинет на официальном сайте, мобильное приложение или с использованием авторизованного профиля на портале Госуслуг.

Как и все другие операции в Тинькофф банке регистрация ИИС происходит дистанционно. Для оформления понадобится:

- Заполнить онлайн-заявку на сайте на основании данных из паспорта.

- Если нет карты, то понадобится заказать дебетовую Тинькофф Блэк. Она нужна для пополнения баланса для проведения операций по ИИС и вывода средств.

- В течение 2-х дней придет уведомление на авторизованный телефон об открытии ИИС.

- Курьер доставит карту и договор на банковское обслуживание.

| Стоимость от | 0 Р |

| Кэшбек | 1-30% |

| % на остаток | До 5% |

| Снятие без % | До 500 000 руб. |

| Овердрафт | Есть |

| Доставка | 1-2 дня |

Правила открытия счетов у других брокеров могут отличаться, как и пакет документов. Перед оформлением договора убедитесь, что брокер открывает ИИС, а не брокерские счета другого типа.

Выбор управления: личное или через УК

По ИИС с самостоятельным управлением инвестор все стратегические решения принимает лично. Любые операции и сделки также находятся под ответственностью владельца счета. При этом брокерская компания, где был открыт счет, взимает процент за хранение активов.

Инвестировать через управляющую компанию (УК) может оказаться выгоднее, но новичку непросто выбрать, кому доверить вложения от своего имени. Кроме того, следует учесть несколько нюансов:

- брокер берет ежегодный процент от размещенного капитала в качестве комиссии;

- инвестирование через УК не гарантирует доходность вложений, но даже при понесенном убытке управляющей компании придется платить за управление.

О том, как работает УК, например Сбербанк Управление Активами ознакомьтесь на портале Бробанк.

Инвестирование через ИИС Тинькофф

ИИС у россиян может быть только один, а вот количество брокерских счетов законом не ограничено. Также разрешено открывать несколько видов счетов для инвестирования. Но превратить уже открытый брокерский счет в ИИС невозможно. Это разные типы счетов, поэтому, когда хочется получить субсидию от государства в виде возврата налогового вычета надо изначально открывать инвестиционный счет.

Все счета типа ИИС бессрочные. Они могут действовать и неделю и 10 лет. Но для того чтобы, получить компенсацию 13% от НДФЛ счет должен работать минимум 3 календарных года. Когда они истекут, счет продолжит существовать, банк его не закроет без распоряжения владельца. Но если вывести деньги до истечения трех лет, то счет автоматически закроется, а право на вычет будет утрачено.

ИИС, в отличие от вкладов физических лиц, не застрахованы. Но в случае ликвидации брокера владелец может перевести свои активы на счет у другого брокера. Также не пропадут все ценные бумаги, которые находятся в собственности инвестора.

Тинькофф банк не взимает плату за открытие и ведение ИИС. В каталоге на сайте или в личном кабинете клиент может начать инвестирование с минимальной суммы. Самый дешевый лот акции может стоить от 700 рублей, а облигаций от 1000 рублей. Когда сделок нет, то и ведение счета бесплатное.

Через ИИС Тинькофф клиента могут совершать куплю-продажу:

- евро или доллары;

- акций и облигаций компаний РФ;

- еврооблигаций российских предприятий;

- акций зарубежных компаний.

Пополнять счет можно только в рублях РФ, поэтому при покупке акции в инвалюте потребуется провести конвертацию рублей в необходимую валюту. Ограничение оборотов за год — 1 млн. рублей. Лимит обновляется 1 января следующего года. Если обороты превышают сумму, то можно открыть дополнительный брокерский счет и проводить операции через него.

Сделки купли-продажи происходят только в часы работы биржи. График зависит от государственных праздников и часового пояса. Если неудобно отслеживать рабочее время вручную, можно установить СМС-оповещение о начале торгов.

Типы возврата вычетов

При инвестировании через ИИС можно претендовать на компенсацию налогового вычета по двум разным типам:

| Тип А | Тип Б |

| Допускает вернуть до 52 тысяч рублей вычетов, уплаченных инвестором в предыдущем году. | Этот тип позволяет инвестору не платить НДФЛ с дохода, который приносит ИИС. |

| Чтобы оформлять компенсацию ежегодно важно пополнять ИИС в течение предшествующего года. | При этом налог с дивидендов уплачивается все равно, даже если выбран такой тип компенсации вычета. |

| Деньги, которые возвращает налоговая можно направить на какие угодно цели — добавить к ИИС или потратить на личные нужды. | Чтобы получить вычет на доход понадобится взять справку в налоговой, где указано, что ренее вычет не был использован по данному ИИС ни разу. В этом случае брокер не будет взимать НДФЛ с операций, по которым получена прибыль. |

Совместить типы по одному ИИС нельзя. Если хотя бы один раз к счету был применен тип А, то воспользоваться типом Б невозможно. В этом случае клиенту потребуется закрыть текущий ИИС и открыть новый.

Для выбора типа А или Б обращают внимание на:

- сумму средств на счете;

- доходности активов;

- размера НДФЛ, который сформировался по ИИС в предыдущем году.

Не обязательно выбирать тип вычета сразу при открытии счета. Определиться можно и спустя 2-3 года, когда легче посчитать выгоду. Но следует знать, что оформить возврат 13% по типу А можно максимум в течение 3-х календарных лет. В противном случае право на компенсацию сгорает.

Тарифы на ИИС Тинькофф

Для ИИС Тинькофф чаще всего используют один из двух типов тарифных планов:

| Описание | Инвестор | Трейдер |

| Обслуживание счета в месяц | Если сделок нет — бесплатно, в других случаях — 99 рублей | Бесплатно для 4-х категорий: владельцев премиальных карт; при балансе на ИИС от 2 млн. руб.; если оборот за предыдущий месяц больше 5 млн. руб.; не было никаких оборотов. В остальных случаях 290 рублей. |

| Комиссия за сделки | 0,3% | 0,05%, но применяется пониженный тариф, если оборот по сделкам в течение одного дня торгов превысил 200 тыс. руб. |

| Пополнение счета и вывод средств | Бесплатно | Бесплатно |

| Открытие и закрытие ИИС | Без комиссии | Без комиссии |

| Биржевая комиссия | Не взимается | Не взимается |

Новые ИИС автоматически привязаны к тарифу «Инвестор». Этот план подходит тем клиентам, обороты которых не будут превышать 77000 рублей РФ. План «Трейдер» более выгоден для тех, у кого:

- оборот больше 77 тыс. руб.;

- на счете больше 2 млн. руб.;

- оформлена премиальная карта Тинькофф банка.

Поменять тариф можно в личном кабинете или в мобильном приложении банка Тинькофф. Переход на новый план надо подтвердить кодом из СМС. Тариф начнет действовать через несколько минут после подтверждения. Поменять план можно в любой день месяца, но с текущей даты начнется отчет нового расчетного периода.

Тем, кто никогда не занимался инвестированием, сервис Тинькофф Инвестиции предлагает помощь робота. Он поможет оставить стратегический план и сформировать первый портфель. Владельцам Премиум уровня банк предоставляет персонального аналитика, который дает индивидуальные рекомендации.

Комиссия за сделки может показаться высокой, но Тинькофф Инвестиции более выгодны для начинающих и неопытных трейдеров. Они смогут экономить на количестве операций, ведении счета и биржевой комиссии.

Когда инвестор приобретает опыт и уже легко ориентируется на фондовых рынках, то ему может оказаться выгоднее большую часть сделок проводить по брокерскому счету. А ИИС использовать только в том объеме, в котором государство возвращает вычет.

Налог с процентов по депозитам может подтолкнуть инвесторов открывать ИИС ради льгот. Автор телеграм-канала «Инвестиции на диване» Алексей Чечукевич рассказал, как получить вычет типа А, если у вас уже есть ИИС

В этой статье:

- Что такое налоговый вычет по ИИС

- Как подготовить документы

- Как получить

- Порядок получения

- Сколько раз можно получать

Что такое налоговый вычет по ИИС

Налоговый вычет по индивидуальному инвестиционному счету (ИИС) — это сумма, которая вычитается из общего дохода, облагаемого НДФЛ, и именно с этой суммы можно вернуть или не платить 13% (15%).

Индивидуальный инвестиционный счет — это обычный

брокерский счет

, но с рядом ограничений и преимуществ. Главный плюс в том, что по нему можно оформить налоговые льготы. Они бывают типа А и Б.

Типы налоговых вычетов по ИИС

- Тип А. Налоговая льгота типа А позволяет вернуть 13% от суммы, которую вы внесли на ИИС в течение года. Однако по условиям льготы сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. То есть максимально вы можете получить от государства ₽52 тыс. в год.

- Тип Б. Тип вычета Б позволяет не платить подоходный налог в 13% с прибыли от торговли ценными бумагами.

В статье мы рассмотрим, как оформить налоговый вычет типа А — когда вы можете фактически получить деньги себе на счет. Подробную инструкцию о том, как это сделать, составил для «РБК Инвестиций» частный инвестор, автор телеграм-канала «

Инвестиции

на диване» Алексей Чечукевич.

Впервые этот текст был опубликован 25 марта 2020 года

Как подготовить документы

Прежде всего, вам нужен ИНН — индивидуальный номер налогоплательщика. Получить его можно в территориальной налоговой инспекции. Процедура занимает буквально пять минут. Вам понадобится только паспорт, если вы гражданин РФ. Если у вас иностранное гражданство — свидетельство о временной регистрации или вид на жительство.

- Итак, в первую очередь вам нужно найти адрес вашей территориальной налоговой инспекции. Это можно сделать на сайте Федеральной налоговой службы.

- Затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно. Но можно заранее оформить заявку на получение ИНН на сайте ФНС.

- Взять талон в электронной очереди, пункт в меню называется «Получить ИНН».

- Подать документы в окошко.

- Если была предварительная заявка, то в течение пяти минут вы получите ИНН. Если не было — то через несколько дней нужно будет повторно прийти в налоговую и получить ИНН.

Далее я рекомендую оформить доступ к онлайн-кабинету на сайте ФНС. Тогда вы сможете подавать документы на вычет и отслеживать их статус через интернет, в налоговую ездить не придется. Сделать это можно так:

- нужно найти адрес вашей территориальной налоговой инспекции, в которую вы ходили, когда получали ИНН;

- затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно;

- взять талон в электронной очереди, пункт в меню называется «Получить пароль от личного кабинета»;

- подать документы в окошко. Вам потребуется паспорт и ИНН;

- получить бумажку с логином и паролем.

Затем нужно зайти в личный кабинет на сайте ФНС и получить электронную подпись. Она понадобится, когда будете оформлять вычет. Чтобы ее получить, нужно зайти в профиль и выбрать вкладку «Получить ЭП». Вам нужно будет заполнить данные, придумать и ввести пароль в окошко «Доступ к сертификату по подписи». Это важно.

Всё, что нужно знать об ИИС за три минуты

(Видео: РБК)

Как получить налоговый вычет

Какие документы нужны

Теперь можно оформлять налоговый вычет по ИИС. Для этого вам потребуется следующий список документов:

- форма 2-НДФЛ об уплаченных налогах за прошлый год. Ее можно получить у вашего работодателя. Это форма о том, сколько вы заплатили налогов государству за последний год;

- договор об открытии брокерского счета. Его можно получить у вашего брокера. Обычно брокер его выдает при открытии счета;

- справка от брокера о движении денежных средств по счету за прошлый год. Она подтверждает, что вы зачислили на ИИС деньги. И что этих денег достаточно, чтобы получить вычет.

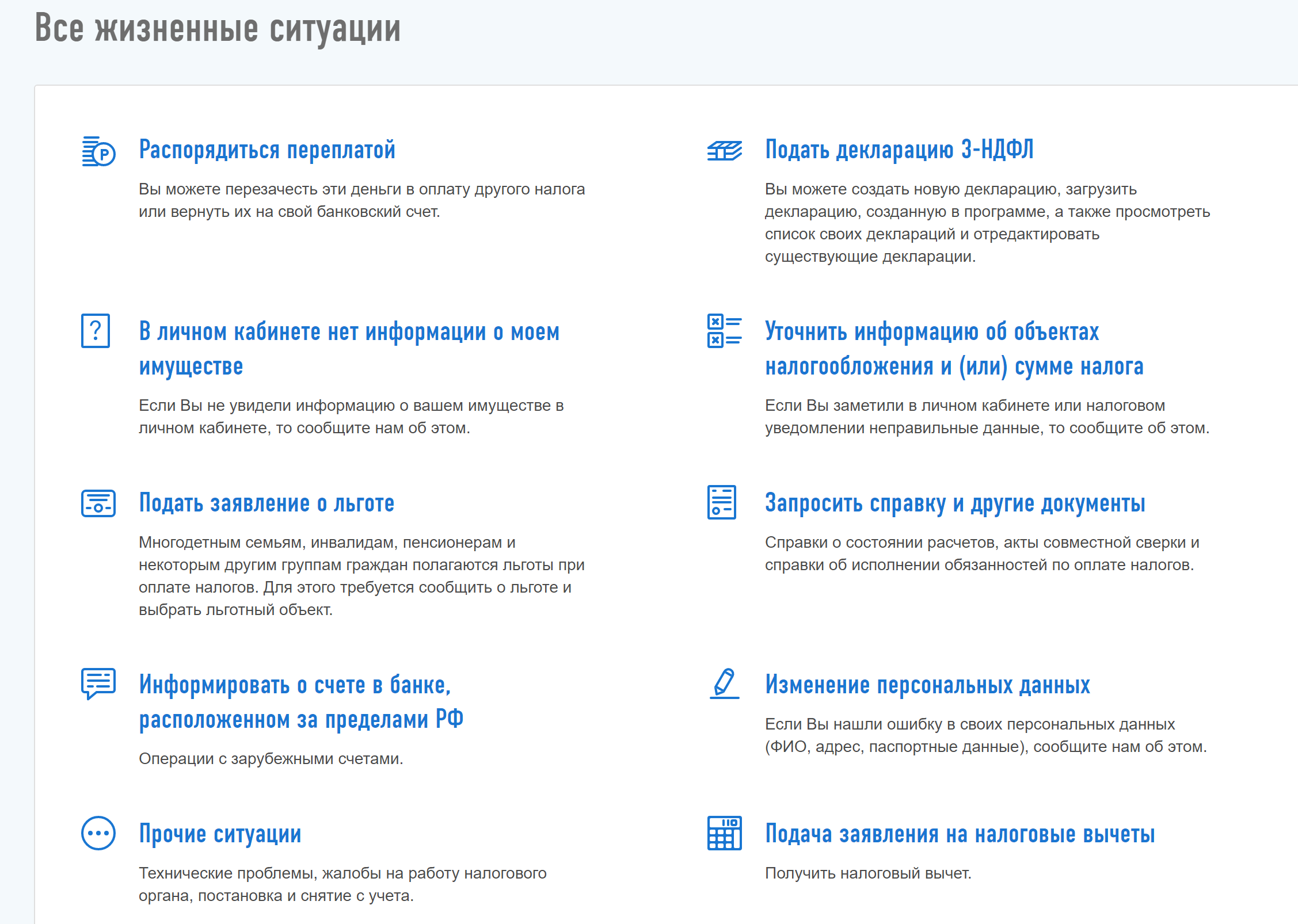

Перед тем как оформить вычет, нужно заполнить налоговую декларацию 3-НДФЛ. Это тоже можно сделать на сайте ФНС. Для этого зайдите в свой личный кабинет, нажмите «Жизненные ситуации» и выберите пункт «Подать декларацию 3-НДФЛ».

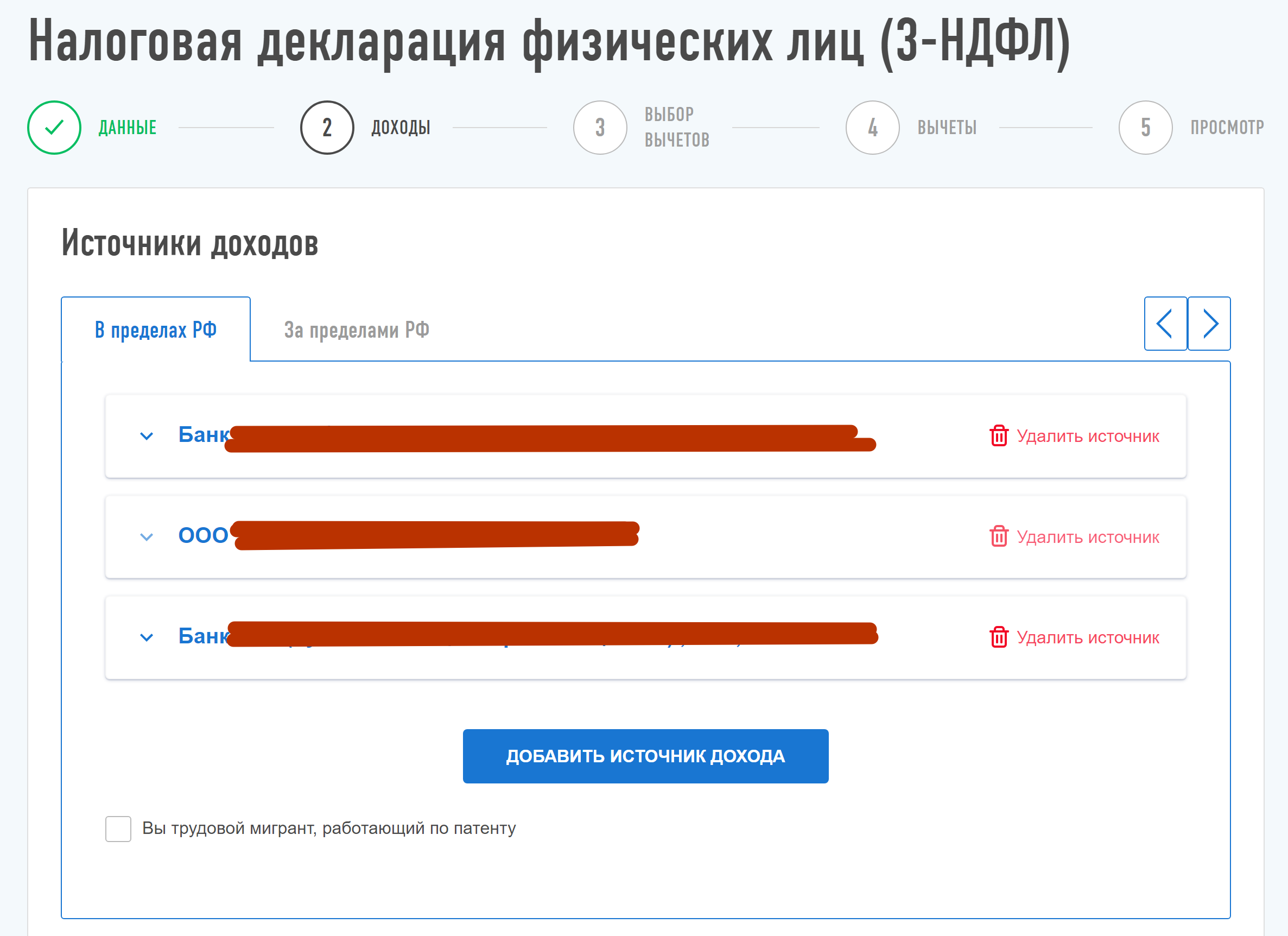

После того как вы нажмете «Подать декларацию 3-НДФЛ», вам предстоит пройти пять шагов. В первых двух нужно заполнить данные о работодателе и ваших доходах. Это можно сделать, используя справку 2-НДФЛ.

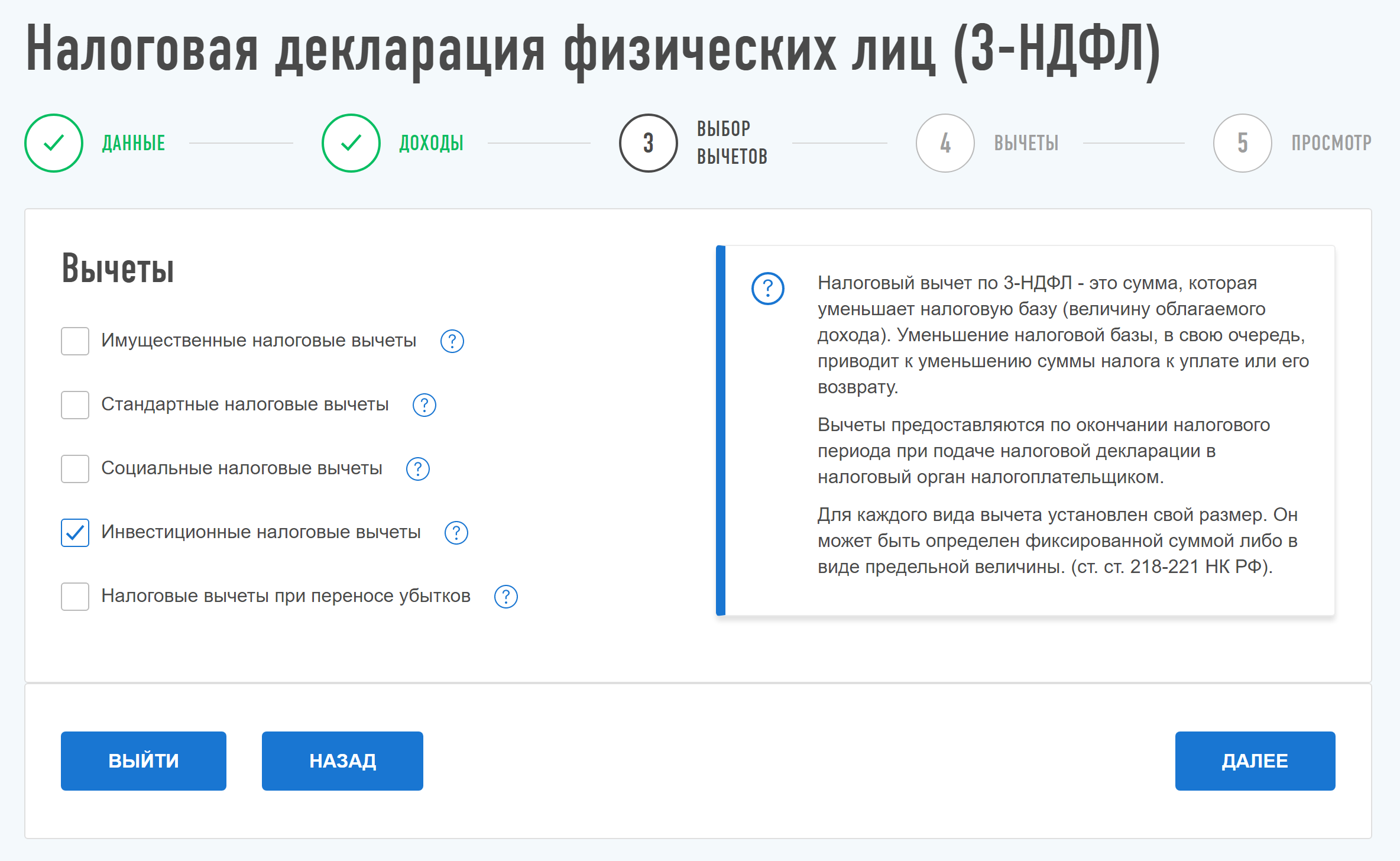

На третьем шаге — выбрать вычет, который вам нужен. В нашем случае это «Инвестиционные налоговые вычеты».

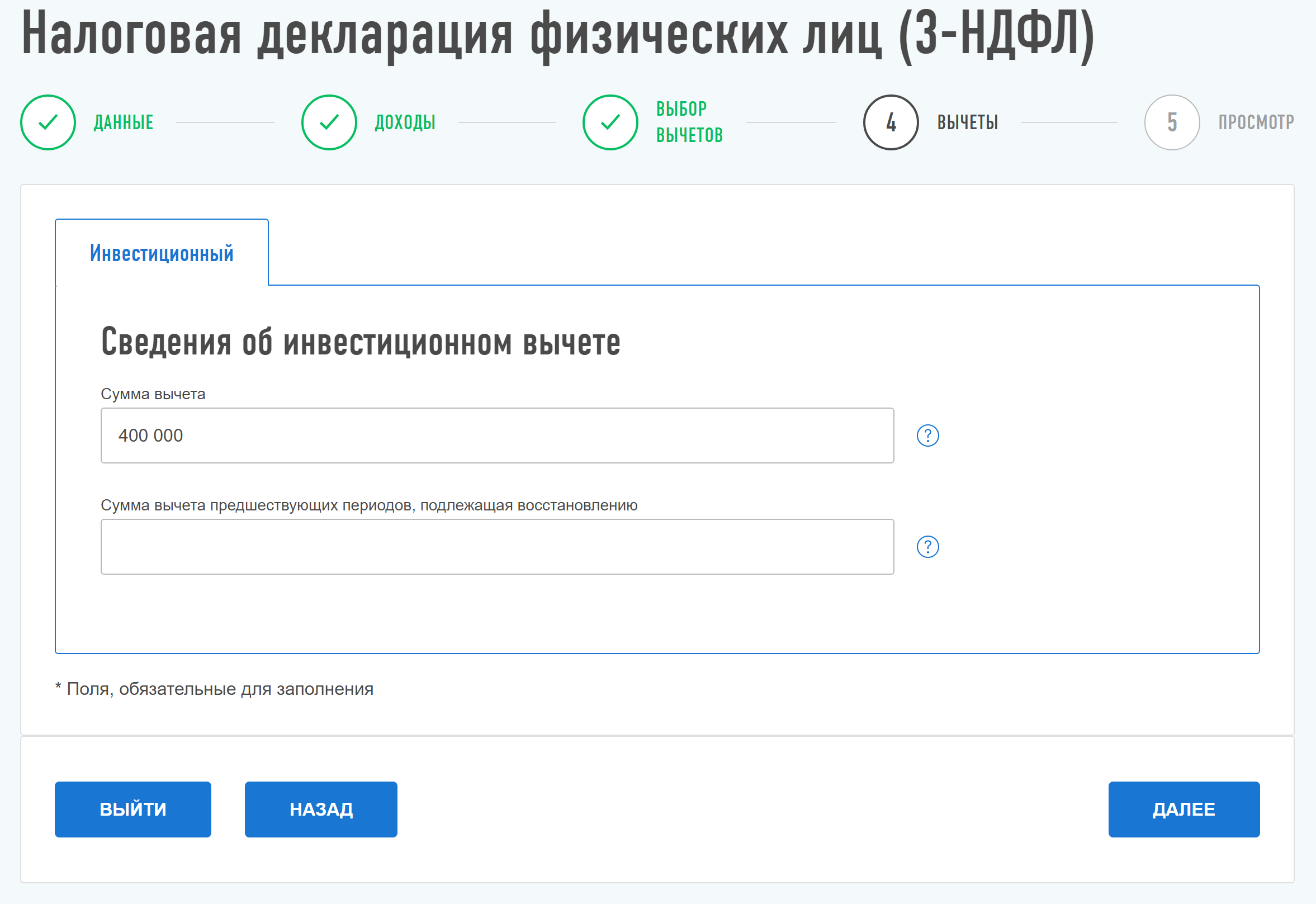

Далее появится окошко «Сведения об инвестиционном вычете». Туда нужно вписать сумму, которую вы внесли на ИИC за год.

Теперь осталось совсем немного — вас попросят загрузить справку 2-НДФЛ, договор об открытии ИИС и подтверждение зачисления денег на счет. Здесь и понадобится пароль от электронной подписи.

Когда вы загрузили все документы, вписали пароль к сертификату ЭП и нажали «Подтвердить и отправить», считайте, что с подачей декларации 3-НДФЛ вы справились.

Как подать заявление на налоговый вычет

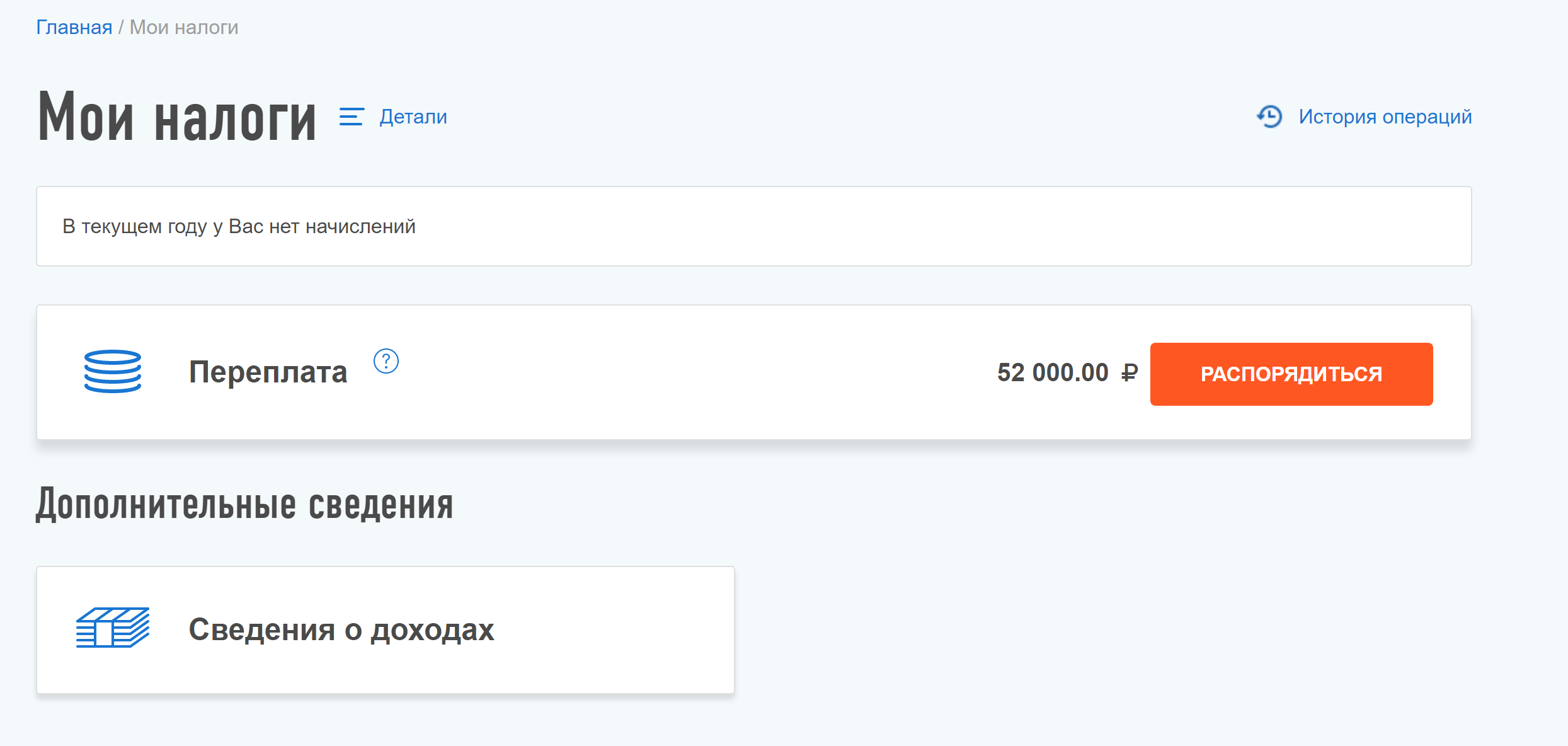

Остался последний финальный пункт — подать заявление на возврат денег. Через какое-то время после того, как вы подали декларацию, в вашем личном кабинете на сайте ФНС в разделе «Мои налоги» вы увидите сумму переплаты по налогам. Там же будет кнопка — «Распорядиться». Нужно ее нажать и указать реквизиты банковского счета, на который вы хотите получить вычет и отправить заявление.

Теперь налоговая получила вашу просьбу вернуть деньги.

Порядок получения налогового вычета по ИИС

Далее ФНС проводит камеральную проверку. Она может занимать до трех месяцев. После того как проверка прошла, ФНС обязана вернуть налоговый вычет в течение 30 дней. То есть максимальное время, через которое вам придут деньги, составит четыре месяца.

Сколько раз можно получать налоговый вычет

Когда вы только открываете ИИС, вам не нужно сразу решать, какую льготу вы хотите. Можно открывать счет, еще не определившись с нужным типом вычета, а через год или два, когда будете оформлять вычет, решить, какой вам подходит больше. Важно понимать, что если вы один раз получили вычет типа А, то вычет типа В уже нельзя будет получить. Изменить решение потом не получится.

Вычет можно оформить раз в год. Реже — можно, чаще — нельзя. Например, я сейчас подал сразу два запроса на вычеты — за 2018 и 2019 годы. Налоговые вычеты можно получать в течение трех лет после завершения периода, за который запрашивается вычет.

Первый вычет можно оформить на следующий год после пополнения. Например, если вы пополнили ИИС в декабре 2019-го, то уже в январе 2020-го можно оформлять налоговый вычет. Важно, чтобы за 2019 год вы заплатили государству налогов не меньше суммы вычета, иначе у вас просто не будет базы для того, чтобы этот вычет оформить.

При оформлении вычетов учитывается именно календарный год, поэтому у инвесторов появляются определенные лазейки. Например, можно открыть счет в декабре 2020 года и не пополнять его два года. А потом внести деньги на счет в декабре 2023 года, в январе 2024 года оформить налоговый вычет, закрыть счет и забрать деньги. Таким образом, можно будет за пару месяцев получить 13% годовых доходности.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее