НДС при импорте из Казахстана в Россию — налог, подчиняющийся правилам, установленным для ограниченного числа стран. О том, что это за страны и какие правила действуют в отношении НДС для них, узнайте из нашего материала.

Особые правила ввоза в Россию: для кого они и в чем их суть

Правила, применяемые при начислении НДС по товару, ввозимому на территорию России, определяет факт наличия/отсутствия таможни на границе. Из большинства стран мира импорт в РФ идет через таможню, налог начисляется на ней в момент ввоза. Процедуры расчета и уплаты такого налога подчинены таможенному законодательству. Налог, соответственно, платится в адрес таможни.

Однако между несколькими странами, ранее входившими в СССР, таможня упразднена. Сами эти страны объединены в Евразийский экономический союз (ЕАЭС) и в отношении вопросов перемещения товаров через их границы следуют единым правилам взаимодействия, изложенным в Договоре о ЕАЭС (подписан в Астане 29.05.2014).

Членами союза являются:

- Россия;

- Армения;

- Белоруссия;

- Казахстан;

- Киргизия.

Таким образом, Казахстан входит в состав ЕАЭС, а это означает, что в части вопросов начисления и уплаты НДС при ввозе в РФ из него будут применяться правила этого союза. Суть этих правил сводится к следующему:

- НДС придется считать самому импортеру и платить его в налоговый орган, поскольку таможни нет.

- Момент определения налоговой базы увязывается не с самим событием ввоза, а с фактом принятия ввезенного товара к учету или наступлением срока очередного платежа, если имеет место лизинговая сделка (п. 19 раздела III приложения № 18 к Договору о ЕАЭС).

- Налоговая база складывается из стоимости ввезенного товара, отраженной в сопроводительной документации, и акцизов (если товар ими облагается). Стоимость, указанную в инвалюте, пересчитывают по курсу на дату принятия товара к учету или на дату платежа, отраженную в договоре лизинга (пп. 14, 15 раздела III приложения № 18 к Договору о ЕАЭС).

- Возникает свой набор отчетных форм, становящийся обязательным к представлению в ИФНС по итогам каждого месяца, в котором осуществлялся ввоз.

- Для подачи отчета и уплаты налога действует особый срок, определяемый как 20-е число месяца, следующего за месяцем принятия на учет импортируемых товаров (пп. 19, 20 раздела III приложения № 18 к Договору о ЕАЭС). Для России возможно его смещение на более позднюю дату, отвечающую ближайшему буднему дню, если день окончания срока совпал с выходным (п. 7 ст. 6.1 НК РФ).

При расчете налога применяют обычные для РФ ставки (20% либо 10%), учитывая, что в отношении ряда перемещаемых товаров возможно освобождение от налогообложения. Перечень оснований для освобождения содержит ст. 150 НК РФ. Кроме того, не облагаются НДС товары, приобретенные у российского поставщика, но доставляемые покупателю по территории страны ЕАЭС (письмо Минфина России от 26.02.2016 № 03-07-13/1/10895), а также давальческое сырье (п. 14 раздела III приложения № 18 к Договору о ЕАЭС).

Следовать вышеприведенным правилам должны даже лица, не являющиеся плательщиками НДС (п. 13 раздела III приложения № 18 к Договору о ЕАЭС), т. е. применяющие спецрежим или освобождаемые от уплаты налога по ст. 145 НК РФ.

В каких случаях не нужно платить НДС при ввозе товаров из стран ЕАЭС, узнайте в Готовом решении от КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

Состав формируемой при ввозе из ЕАЭС отчетности

Создаваемую при импорте из стран ЕАЭС отчетность отличает (п. 20 раздела III приложения № 18 к Договору о ЕАЭС):

- появление уникальной для этой ситуации формы отчета — заявления о ввозе товаров (утверждено протоколом «Об обмене информацией в электронном виде между налоговыми органами государств — членов ЕАЭС…» от 11.12.2009);

- применение налоговой декларации особой формы КНД 1151088 (утверждена приказом ФНС России от 27.09.2017 № СА-7-3/765@);

ВАЖНО! С отчетности за август 2023 года форма действует в обновленной редакции (приказ ФНС от 12.04.2023 № ЕД-7-3/238@). Про изменения мы писали здесь.

- возникновение обязанности вместе с заявлением и декларацией подать документы, подтверждающие осуществление уплаты налога и сведения, внесенные в заявление как в части данных о поставщике, так и в отношении исчисления НДС.

Конкретный набор подтверждающих документов зависит от условий, в которых выполняется поставка. Как правило, среди них оказываются договор (поставки или посреднический) и товаросопроводительные документы. Может иметь место счет-фактура и информационное сообщение, содержащее сведения о третьем участнике договора, если такой участник есть.

Все документы, образующие отчетность по ЕАЭС-НДС, допускается передавать в налоговый орган как в бумажном виде (подтверждающие — в заверенных копиях), так и в электронном. Заявление, сформированное на бумаге, надлежит оформить в четырех экземплярах, два из которых после появления на них отметки ИФНС следует направить иностранному поставщику.

Заполнить декларацию по косвенным налогам при импорте из ЕАЭС вам помогут рекомендации от экспертов КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Особенности включения ввозного ЕАЭС-НДС в вычеты

ЕАЭС-НДС можно включать в состав вычетов, уменьшающих обычный налог, начисленный к уплате по реализации на территории РФ. Однако для осуществления этой операции недостаточно будет соблюдения обычного набора требований, содержащихся в ст. 171 (п. 2) и ст. 172 (п. 1) НК РФ:

- товар отражен в учете;

- дальнейшим его предназначением является использование в операциях, облагаемых НДС;

- налог уплачен.

Дополнительно необходимо иметь принятые налоговым органом (письмо Минфина России от 02.07.2015 № 03-07-13/1/38180):

- заявление о ввозе;

- декларацию по форме КНД 1151088.

При составлении обычной отчетности по НДС за квартал, в котором выполнены все эти условия, подлежащую вычету сумму ЕАЭС-НДС отражают в строке 160 раздела 3 квартальной декларации, составленной по форме КНД 1151001.

Несмотря на наличие обязанности платить ввозной налог и отчитываться по нему, вычетами по ЕАЭС-НДС не смогут воспользоваться спецрежимники и лица, освобождаемые от уплаты налога по ст. 145 НК РФ, т. к. они не начисляют НДС в части продаж, осуществляемых на территории России.

Итоги

В части вопросов начисления, отчетности и уплаты НДС при импорте из Казахстана следует руководствоваться правилами, содержащимися в Договоре о ЕАЭС, поскольку Казахстан является членом этого союза. Установленные для ЕАЭС-НДС правила в сравнении с применяемыми при ввозе из иных стран имеют ряд особенностей:

- налог надо начислять самому импортеру и платить его в налоговый орган, соблюдая особые правила при определении налоговой базы;

- необходимо создавать дополнительные отчетные документы (заявление о ввозе и налоговую декларацию специальной формы), наличие которых становится обязательным условием для принятия ввозного налога к вычету;

- для платежей по налогу и представления в ИФНС отчетности действуют свои сроки, отличающиеся от установленных для обычного НДС.

Обязаны платить ЕАЭС-налог и отчитываться по нему также лица, не являющиеся плательщиками обычного НДС (спецрежимники и те, кто освобождается по ст. 145 НК РФ). Однако правом на включение его сумм в вычеты они воспользоваться не могут.

Отчеты при импорте из стран ЕАЭС

Так как у стран, входящих в состав ЕАЭС, единое таможенное пространство, то при импорте с их территории таможенную декларацию сдавать не нужно. Но перед таможней отчитаться все же придется — подать статистическую форму учета перемещения товаров.

Форма и порядок заполнения отчета утверждены постановлением Правительства от 19.06.2020 № 891.

Отчет предоставляется в электронном формате, подписанный УКЭП. Предварительно импортеру нужно зарегистрироваться в качестве участника ВЭД в специальной информационной системе.

Отчитаться за импортный товар, полученный в текущем месяце, необходимо не позднее 10 рабочих дней следующего календарного месяца.

Неисполнение данной обязанности или представление отчета с ошибками может привести к штрафам в соответствии со ст. 19.7.13 КоАП.

Сдать электронный отчет можно с помощью специального сервиса сдачи отчетности, например, СБИС от Бизнес Легко. Это облачная программа, которая помогает подготовить и сдать в контролирующие органы отчетность через интернет. Кроме того, СБИС подскажет, что, куда и когда сдавать — так вы не пропустите важные отчетные даты.

Подключиться к сервису

Электронная отчетность через Интернет во все госорганы

Помогаем предпринимателям подготавливать и сдавать отчетность через интернет во все государственные органы

Вместе со СБИС отправка отчетности в налоговую в электронном виде станет привычным делом без мучительных хлопот

Исчисление НДС при импорте из ЕАЭС

При импорте из государств ЕАЭС в Россию, импортер должен уплатить НДС в соответствии с договором о ЕАЭС. То есть платят налог все, в том числе и освобожденные от уплаты НДС по ст. 145 НК. Налог уплачивается до 20 числа месяца, следующего за регистрацией ввозимых товаров.

Тут важно отметить, что НДС уплачивается через ЕНС, но срок его уплаты остается прежним.

Декларацию по косвенным налогам необходимо предоставить в этот же срок. Уведомление подавать не требуется, налоговые органы возьмут нужные данные в декларации.

Способ сдачи декларации по НДС (импорт из ЕАЭС) зависит от среднесписочной численности работников в предыдущем календарном году:

-

Если численность штата компании не превышает 100 человек, то отчитаться можно на бумаге.

-

Если количество сотрудников превышает эту величину, то подать декларацию можно только в электронном виде.

Для того чтобы подать декларацию в срок и без ошибок, воспользуйтесь специальным сервисом сдачи отчетности СБИС от Бизнес Легко. Система следит, чтобы цифры сходились не только в одном документе, но и между разными отчетами так, как этого требует налоговая. В систему уже заложены все контрольные соотношения, по которым отчеты проверяют сами госорганы.

Подключиться к сервису

К декларации нужно приложить документы:

-

заявление о ввозе товаров и уплате косвенных налогов в бумажном или в электронном виде, подписанное электронной подписью;

-

выписку из банка, подтверждающую уплату НДС;

-

товаросопроводительные документы;

-

счета-фактуры;

-

договоры, контракты.

Можно вместо оригиналов предоставить копии всех документов, кроме заявления о ввозе товаров и уплате косвенных налогов.

Однако из общих правил есть исключения:

-

Например, импорт ряда товаров, перечисленных в статье 150 НК, в том числе и из стран ЕАЭС, не облагается налогом.

-

Если перемещение товаров происходит в рамках одного юридического лица, то обязанность начисления и уплаты «ввозного» НДС не возникает.

Речь идет о ситуации, когда товар ввозится в РФ из филиала, расположенного на территории страны ЕАЭС. Это подтверждает Минфин в письме от 30.11.2020 № 03-07-14/104263.

Вычет «импортного» НДС

Если налогоплательщик не освобожден от уплаты НДС, то налог, уплаченный при импорте из ЕАЭС, можно принять к вычету (п. 26 приложения № 18 к договору о ЕАЭС, п. 2 ст. 171 НК).

Согласно ст. 171 и 172 НК вычет «ввозного» НДС возможен после принятия товаров к учету и при наличии документов, подтверждающих фактическую уплату налога при ввозе товаров. Дополнительных требований для принятия НДС к вычету в НК нет.

В то же время, при ввозе товаров из стран ЕАЭС налогоплательщик в книге покупок указывает номер и дату заявления о ввозе товаров и уплате косвенных налогов с отметками налоговых органов об уплате НДС и платежного поручения, подтверждающего уплату налога.

Таким образом, сложности возникают, если «ввозной» налог уплачен в одном квартале, а отметка налоговиков на заявлении приходится на другой квартал. Например, налог уплатили в июне, а отметка налоговиками проставлена в июле, применить вычет во втором квартале не получится.

Момент возникновения у налогоплательщика права на вычет по НДС трактуется неоднозначно:

-

с момента уплаты «ввозного» НДС и принятия на учет товаров;

-

или имеется также дополнительное условие — наличие у организации заявления с отметкой налогового органа об уплате налога.

Учитывая, что судебная практика, в том числе Верховный суд, не в пользу компаний, отражайте вычет «ввозного» НДС в квартале, когда инспекторы поставят соответствующую отметку в заявлении.

Суммы НДС, уплаченные при ввозе товаров в Россию из государств-членов ЕАЭС, могут быть заявлены к вычету в течение 3 лет после принятия к учету товаров. Срок исчисляется с момента принятия к учету товаров, а последний квартал для заявления вычета — тот, в котором истекает трехлетний срок.

Сдавайте электронную отчетность во все контролирующие органы с первого раза. В этом поможет специальный сервис для сдачи отчетности СБИС от Бизнес Легко. В системе собраны все бухгалтерские и налоговые отчеты, которые всегда в актуальной форме. А круглосуточная поддержка оперативно решит все возникающие вопросы.

Электронная отчетность через Интернет во все госорганы

Помогаем предпринимателям подготавливать и сдавать отчетность через интернет во все государственные органы

Вместе со СБИС отправка отчетности в налоговую в электронном виде станет привычным делом без мучительных хлопот

Реклама: ООО «БИЗНЕС ЛЕГКО», ИНН: 9724022968, erid: LjN8KS9ro

Первоначальные настройки

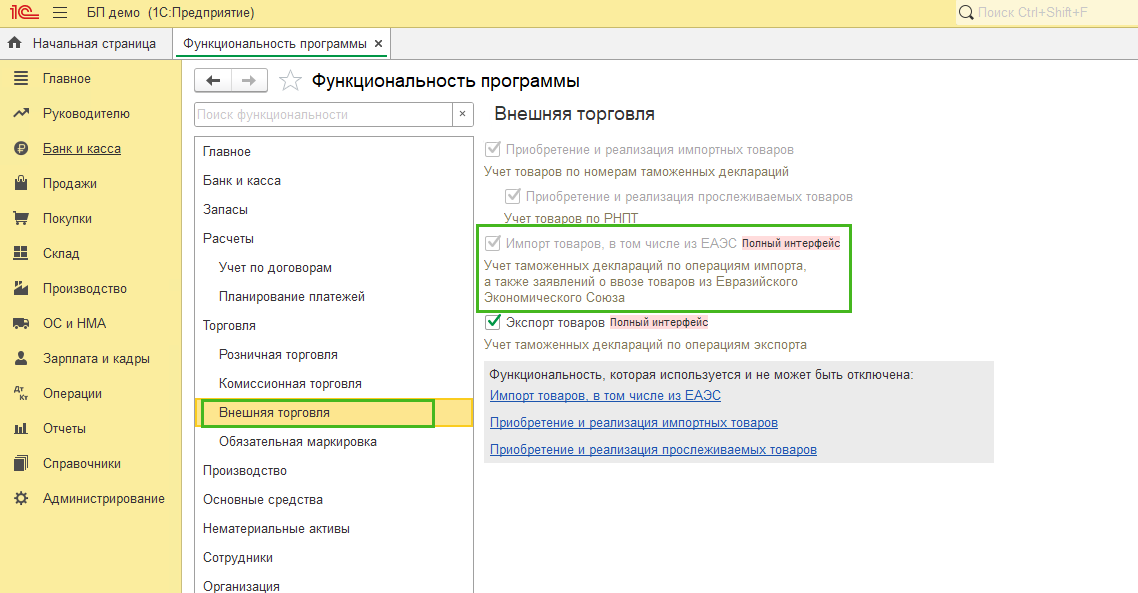

Перед формированием документов в базе проверьте настройки программы. Администрирование/Главное – Функциональность – Торговля – Внешняя торговля должна быть установлена галка Импорт товаров, в том числе из ЕАЭС

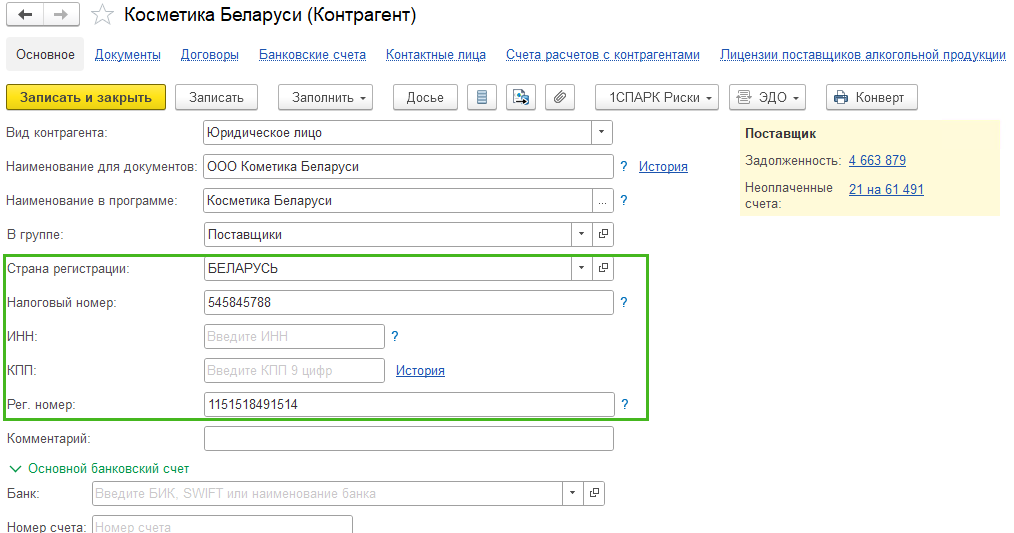

Проверьте заполнение карточки контрагента (Справочники – Контрагенты) из ЕАЭС, а именно заполнение полей Страна регистрации, Налоговый номер и Рег. Номер.

Если вы верно заполните данные в карточке организации, то сможете ввести ЦНП для контрагентов из Беларуси и БИН/ИНН (РНН) для контрагентов из Казахстана. А также сможете поставить отметку о том, что входной НДС не предъявляется и не заполнять движения по регистрам учета НДС.

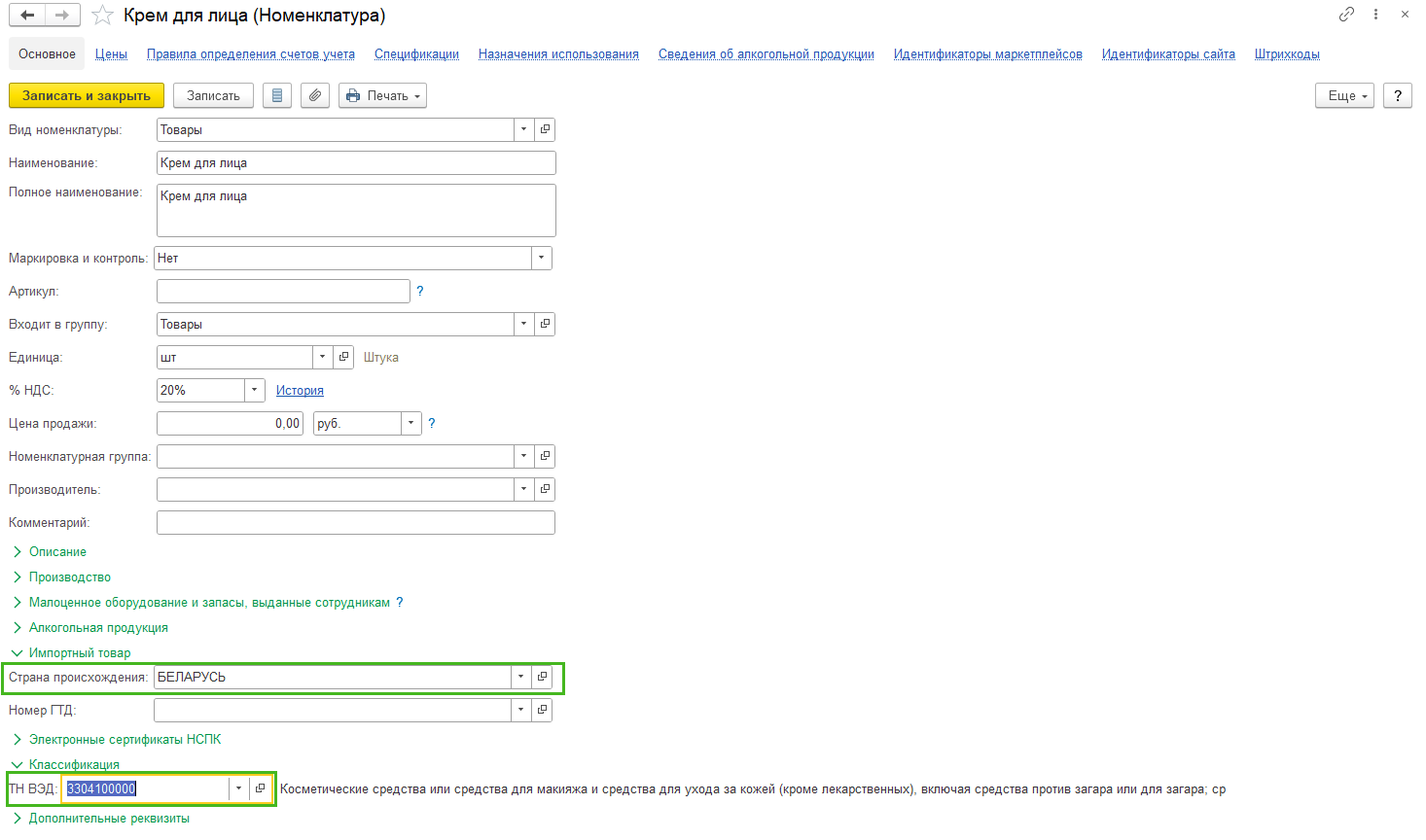

В карточках товаров (Справочники – Номенклатура), ввозимых из ЕАЭС, заполните поля Страна происхождения и код ТН ВЭД

Покупка товара из ЕАЭС

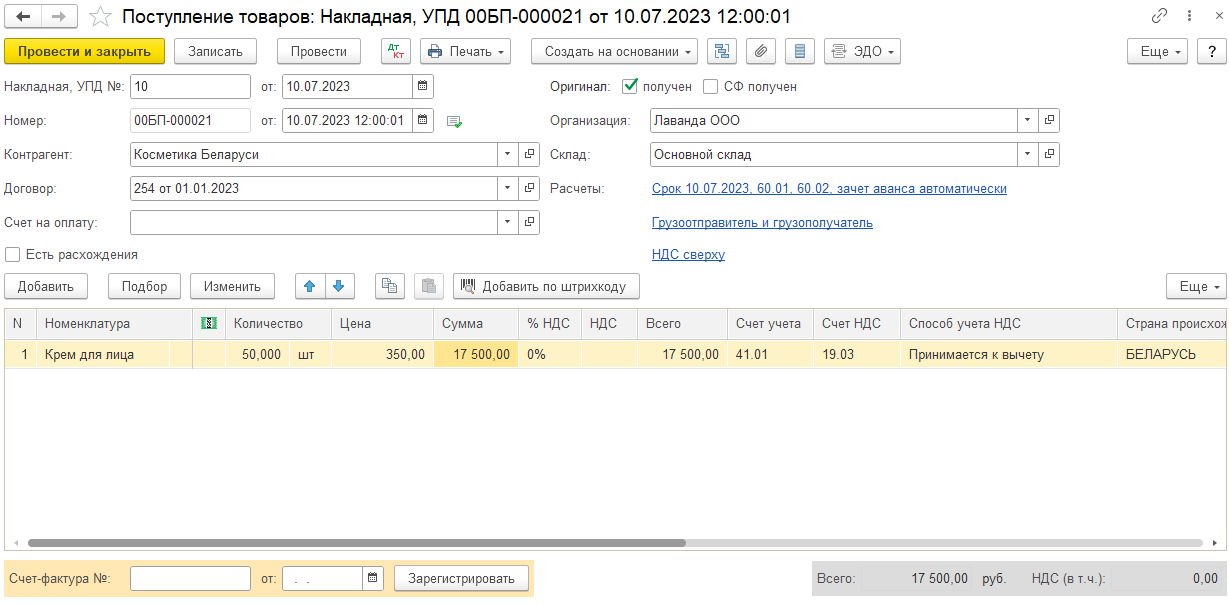

После проверки настроек можно приступить к отражению операций по покупке товаров из ЕАЭС в базе. Формируем документ Поступление товаров из раздела Покупки – Поступление (акты, накладные, УПД) – Поступление – Товары.

В шапке документа заполняем:

Накладная, УПД № и поле от – номер документа от продавца из ЕАЭС

Контрагент – контрагент из ЕАЭС

Договор – договор с контрагентом с видом С поставщиком

Счет на оплату – счет на оплату (указываете при наличии)

Организация – укажите свою организацию (при ведении учета в базе нескольких организаций)

Склад – укажите склад, на который поступают товары (при наличии более одного склада в одноименном справочнике)

Расчеты – счета расчетов и порядок зачета авансов, заполняются по умолчанию, проверьте и измените при необходимости

Грузоотправитель и грузополучатель – можно заполнить сведения о виде транспорта, которым был осуществлен ввоз товаров в РФ для заполнения статистической отчетности

В табличной части укажите поступившие товары, количество, стоимость. Обратите внимание, что в поле Ставка НДС автоматически установилось 0%. Обращаем внимание, что если ваша организация осуществляет и облагаемые, и необлагаемые НДС операции, и в настройке учетной политики установлен раздельный учет НДС (Главное – Налоги и отчеты – НДС – Ведется раздельный учет НДС), то поле Ставка НДС можно не заполнять. Сведения в таком случае будут вноситься с помощью документа Заявление о ввозе товаров.

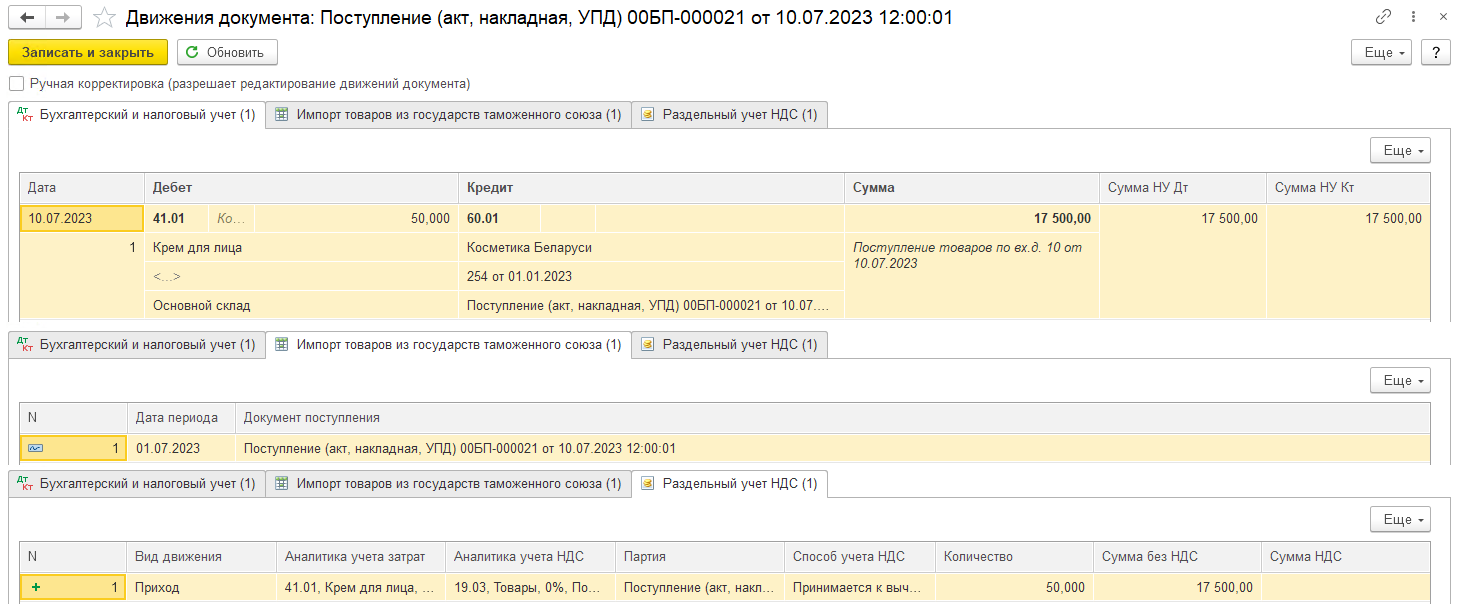

Сформированы следующие движения:

Проводка Дт 41.01 Кт 60.01 – отражено поступление товаров

Запись в регистр сведений Импорт товаров из государств таможенного союза

Запись в регистр накопления Раздельный учет НДС с видом Приход. Так как в примере в организации ведется раздельный учет НДС, то в поле Сумма НДС нет суммы, вносится только запись о количестве товаров. В регистр Раздельный учет НДС сумма занесется на основании Заявления о ввозе товаров

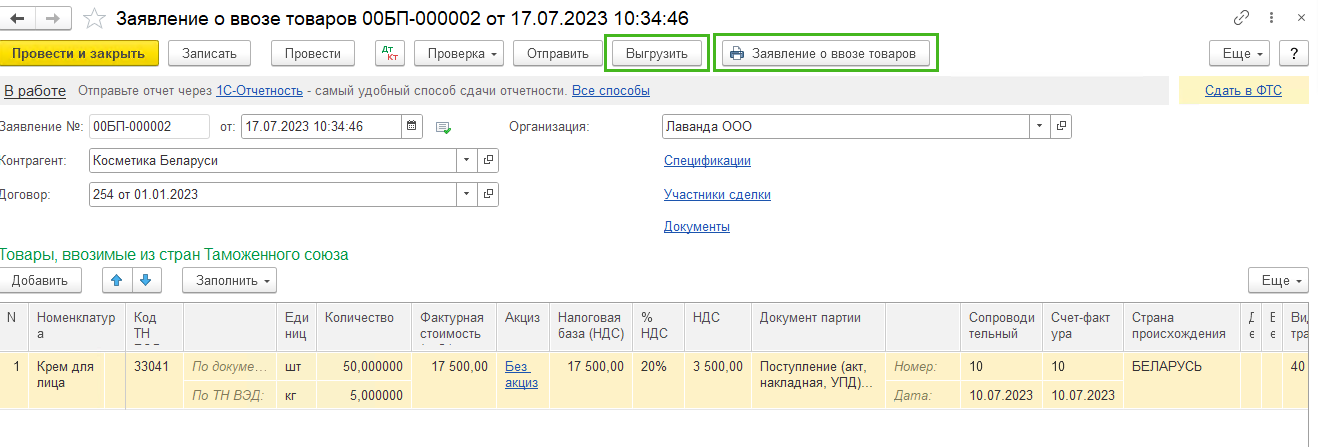

Заявление о ввозе товаров

При импорте товаров из Республики Беларусь и Республики Казахстан помимо декларации по НДС импортеру нужно предоставить в ФНС Заявление о ввозе товаров и уплате косвенных налогов. Заявление о ввозе направляется в ФНС на бумажном носителе в 4-х экземплярах и в электронном виде либо в электронном виде, подписанный ЭЦП налогоплательщика.

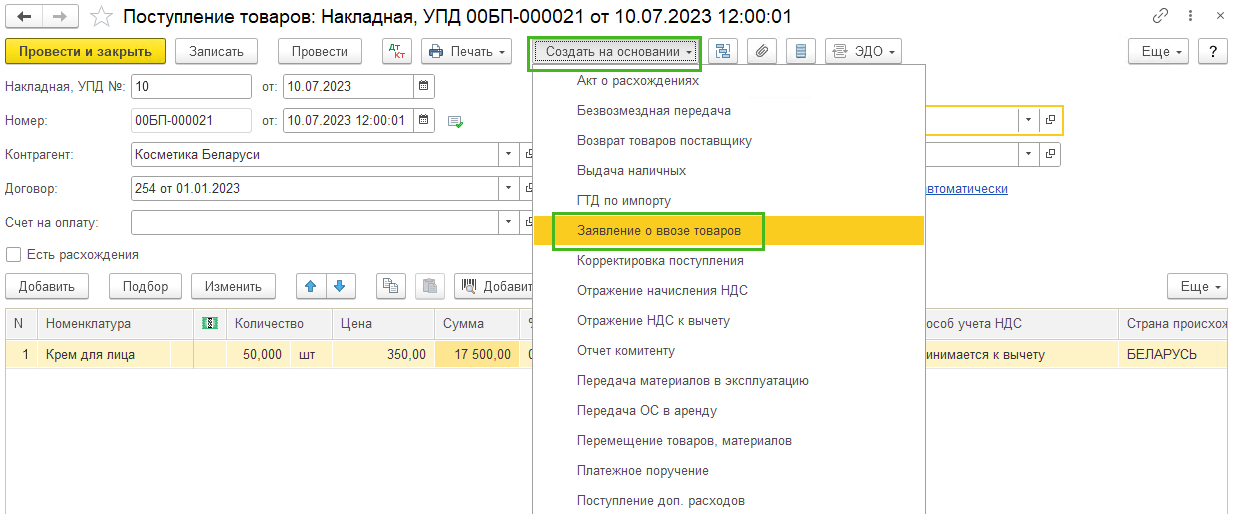

В базе 1С БП 3.0 сформировать Заявление о ввозе товаров

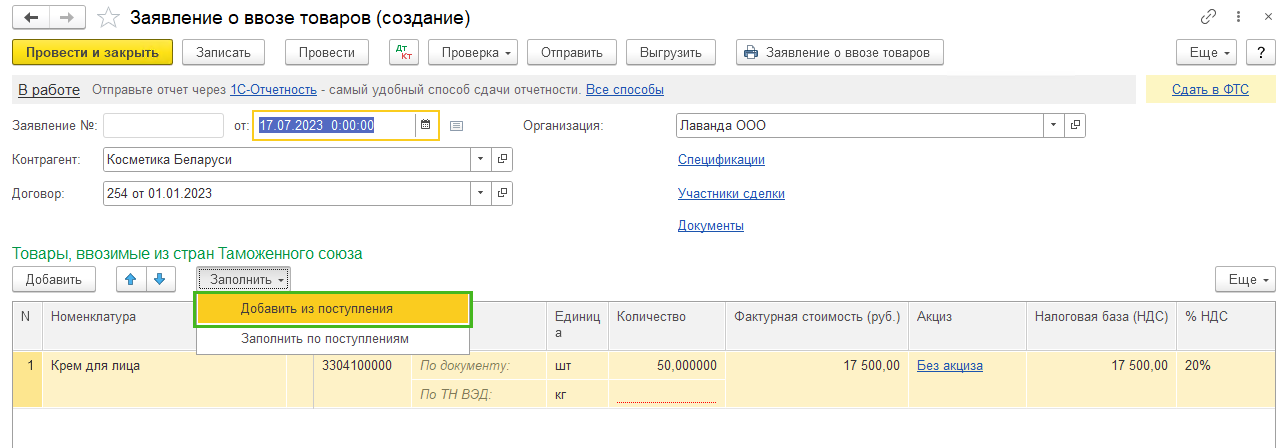

можно на основании документа Поступление товаров.

Табличная часть при создании документа на основании заполняется автоматически из документа поступления. Заявление о ввозе товаров можно формировать одно сразу на несколько документов поступлений, которые были в течение одного месяца. Либо делайте отдельное заявление по каждому поступлению. Для добавления в заявление данных из других поступлений нажмите кнопку Заполнить над табличной часть. И выберите вариант Добавить из поступления. Далее в открывшемся списке выберите нужный документ.

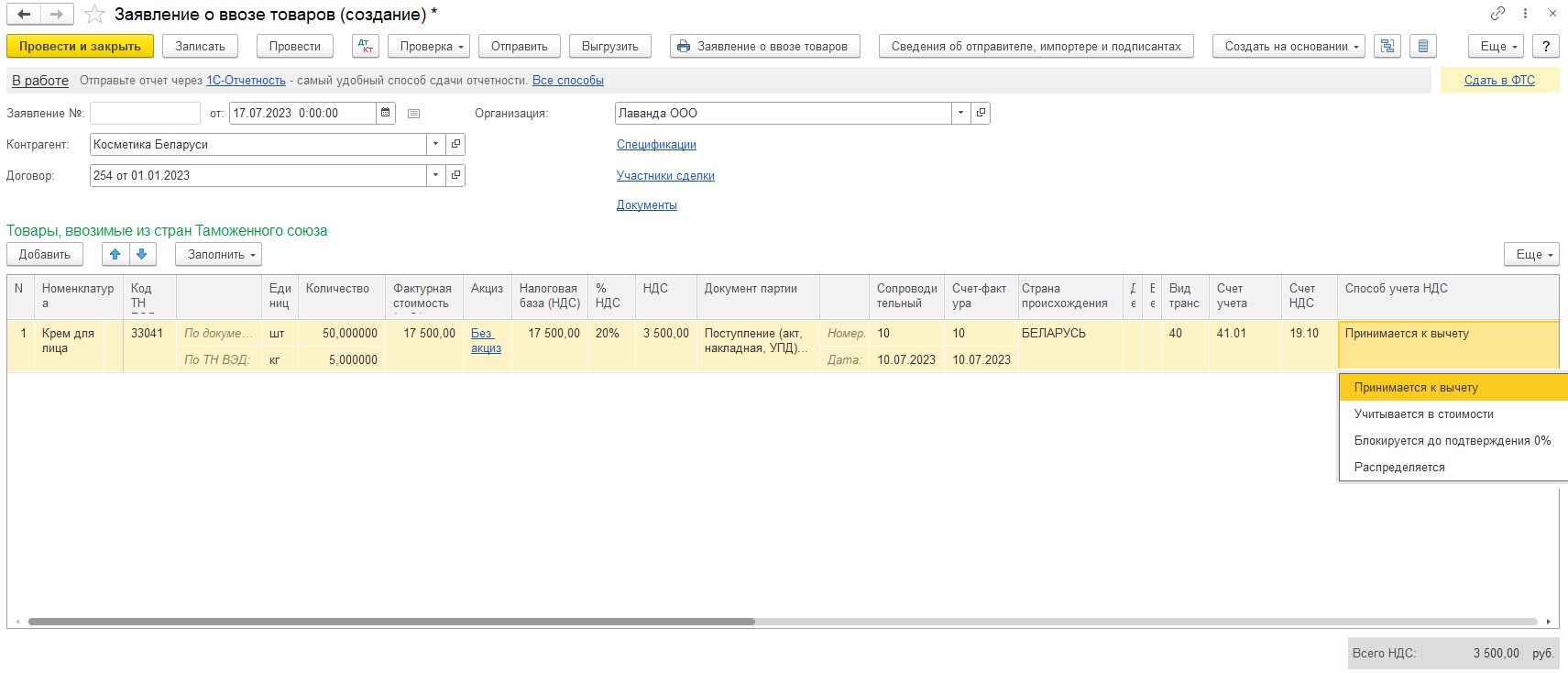

Если в организации ведется раздельный учет НДС, как в нашем примере, то в табличной части в поле Способ учета НДС нужно выбрать одно из четырех предлагаемых программой значений: Принимается к вычету, Учитывается в стоимости, Блокируется до подтверждения 0% или Распределяется.

В поле Счет-фактура необходимо внести соответствующие сведения о номере и дате счета-фактуры

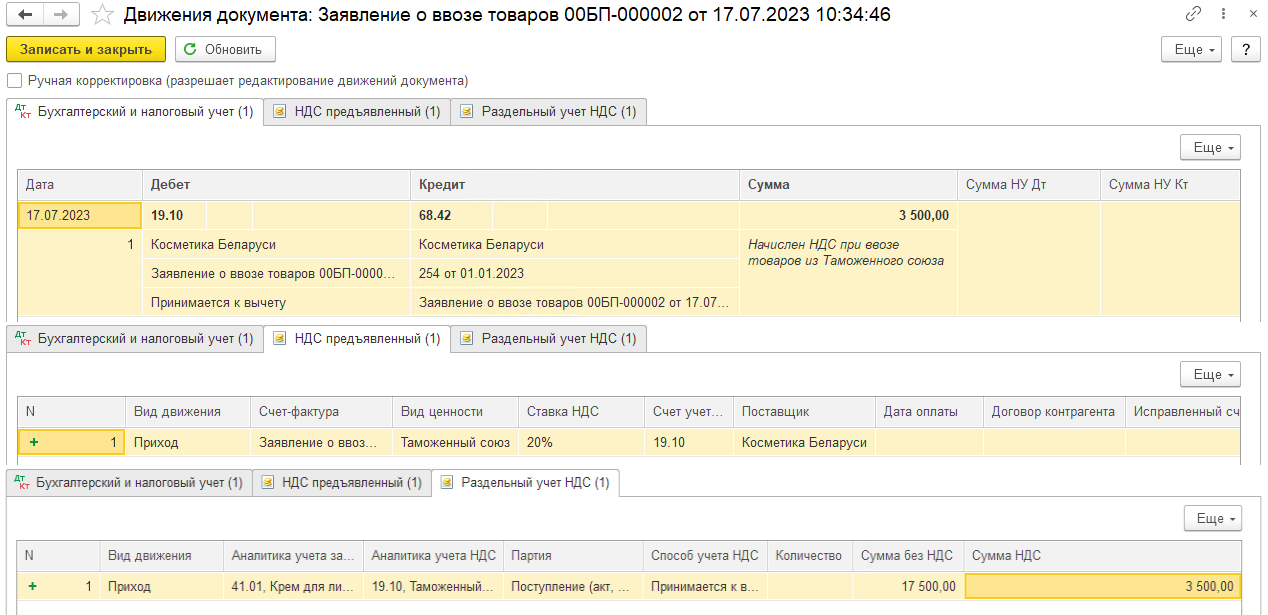

После проведения документа сформировались следующие движения:

Проводка Дт 19.10 Кт 68.42 на сумму НДС, подлежащей уплате в бюджет

Запись в регистр накопления НДС предъявленный с видом движения Приход, событие – Предъявлен НДС Поставщиком

Запись в регистр накопления Раздельный учет НДС с видом движения Приход, если несколько партий товаров, то будет несколько записей. Здесь мы видим отражение суммовых показателей

Документ Заявление о ввозе товаров можно распечатать из программы, воспользовавшись кнопкой Печать. В ФНС предоставляется 4 бумажных экземпляра заявления и в электронном виде. Или в электронном виде, подписанный ЭЦП налогоплательщика.

Выгрузить документ для предоставления в ФНС можно по кнопке Выгрузить

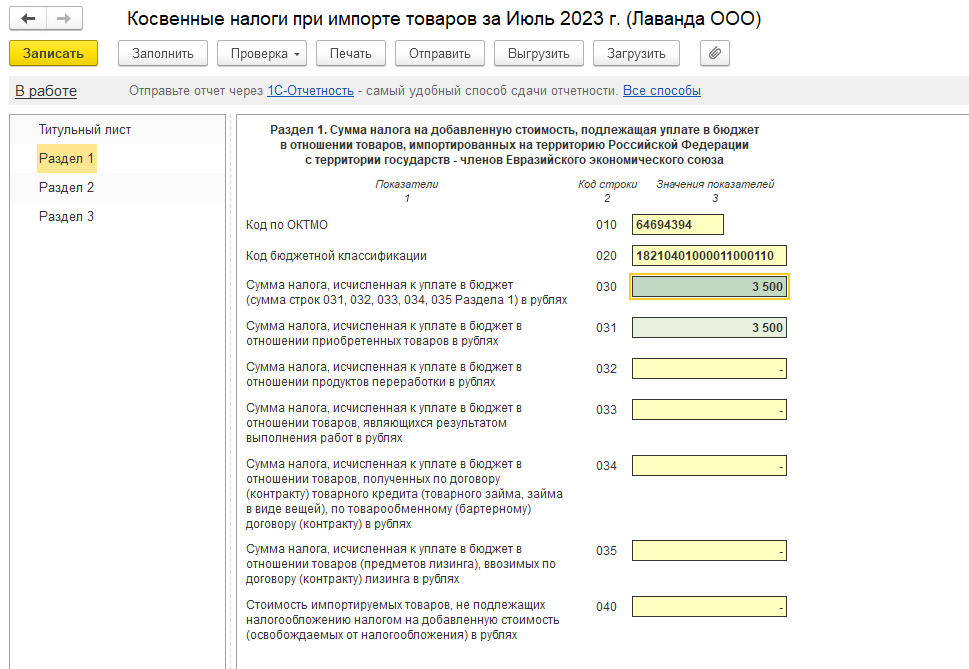

В Декларации по косвенным налогам (Отчеты – Регламентированные отчеты) в разделе 1 отразится начисленная сумма НДС по ввезенным из ЕАЭС товаров.

Уплата НДС в бюджет

При покупке товаров из ЕАЭС покупатель должен перечислить в бюджет ввозной НДС не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированного товара согласно п. 1, п. 4 ст. 72 Договора о ЕАЭС, ст. 13, п. 14 Протокола о косвенных налогах.

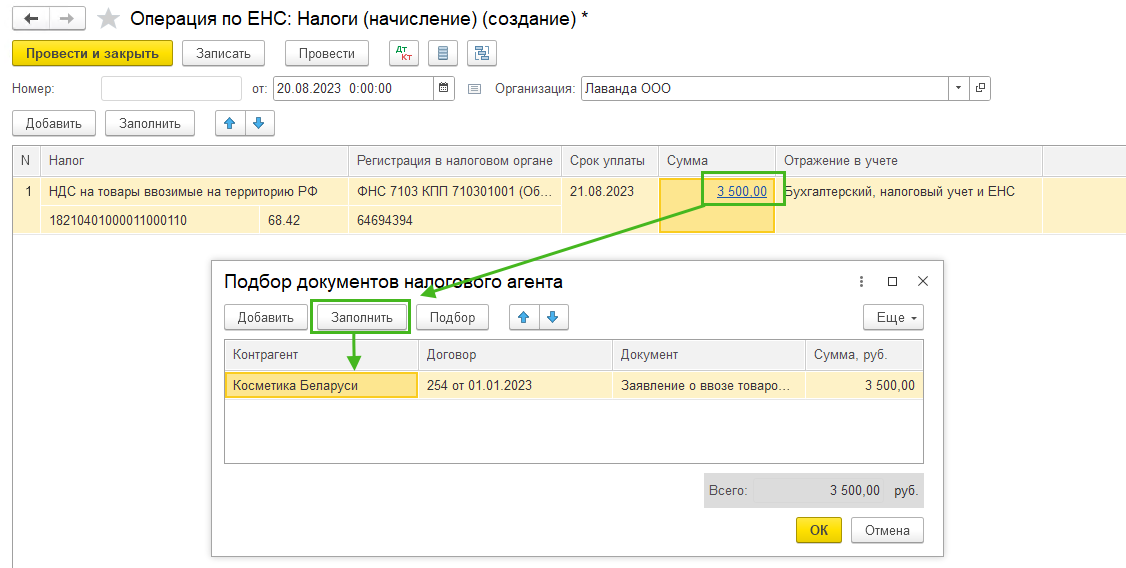

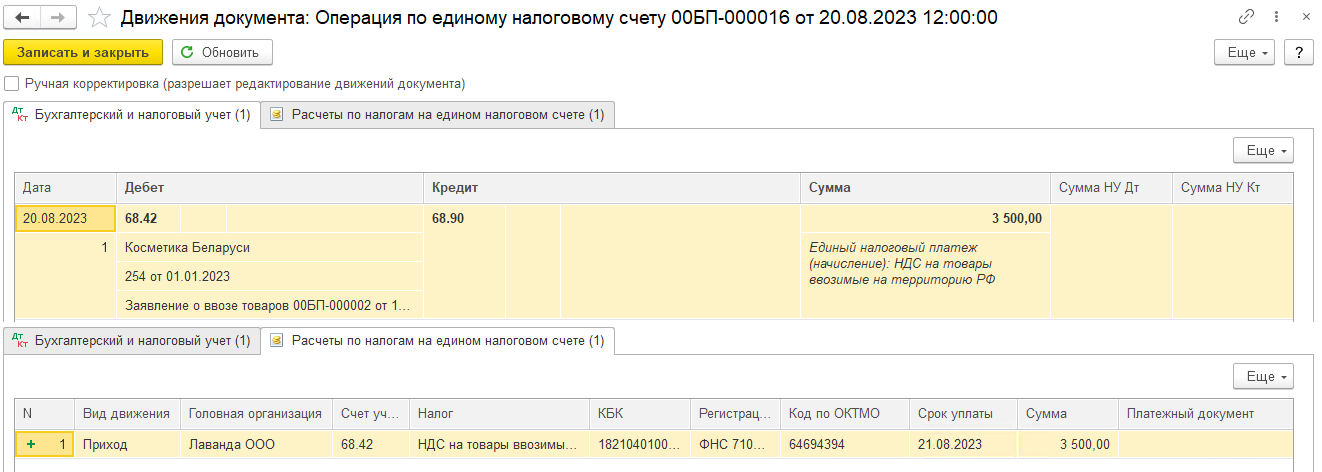

Для перечисления налога в бюджет перечислите денежные средства на единый налоговый счет. Списание с ЕНС суммы НДС по товарам, ввезенным из ЕАЭС должно производиться налоговыми органами 20 числа месяца, следующем за месяцем принятия к учету ввезенных товаров (п. 19 Протокола о косвенны налогах). Отразите задолженность перед бюджетом документом Операция по ЕНС с видом Налоги (начисление) (раздел Операции – ЕНС – Операции по счету).

В табличной части добавляем строку, указываем вид налога НДС на товары ввозимые на территорию РФ, срок уплаты – в нашем примере это 21.08.2023, так как 20.08.2023 приходится на выходной. При нажатии на гиперссылку в поле Сумма, нажмите кнопку Заполнить в открывшемся окне и программа сама подберет подходящие документы.

После проведения документа:

Проводка по отражению задолженности на ЕСН Дт 68.42 Кт 68.90

И движение по регистру накопления Расчеты по налогам на едином налоговом счете с видом движения Приход без указания платежного документа

Вычет НДС

Импортер при ввозе товаров из ЕАЭС имеет право на вычет суммы НДС, фактически уплаченного. Для этого импортеру нужно подтвердить уплату НДС. Нужны:

-

заявление о ввозе товаров отметкой ФНС

-

платежные документы, подтверждающие фактическую уплату НДС

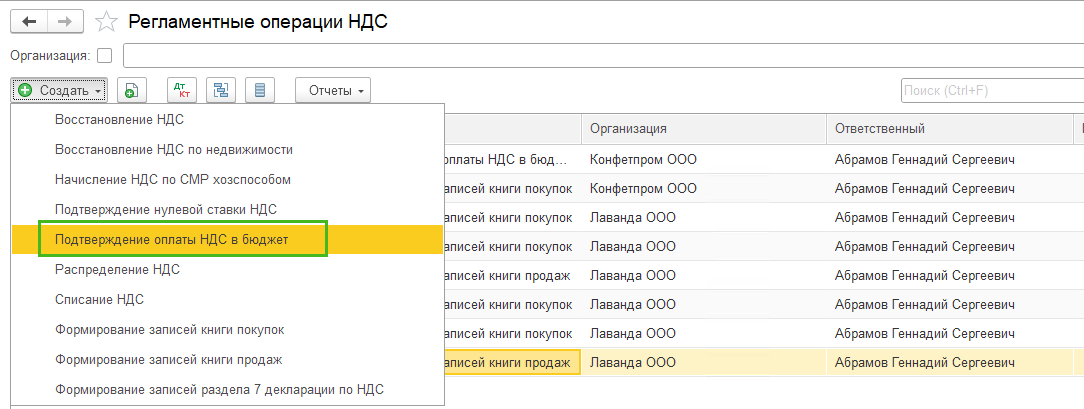

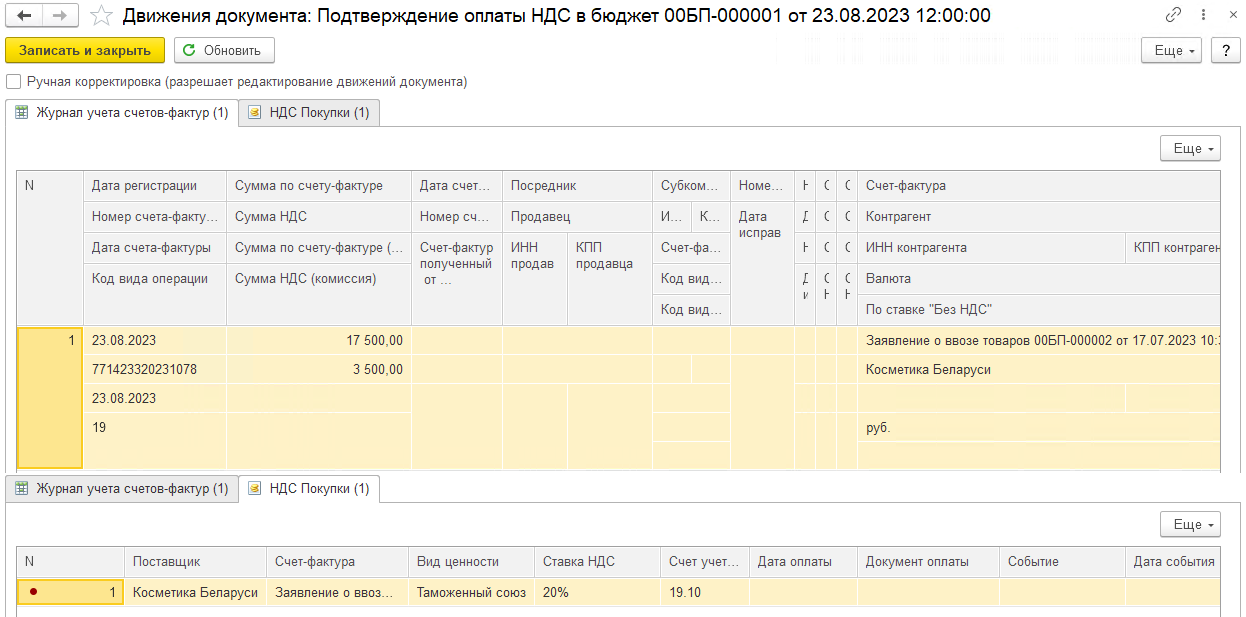

Для предъявления НДС к вычету необходимо выполнить процедуру уплаты НДС. В программе это отражается регламентной операцией Подтверждение оплаты НДС в бюджет (Операции – Регламентные операции по НДС – Создать — Подтверждение оплаты НДС в бюджет)

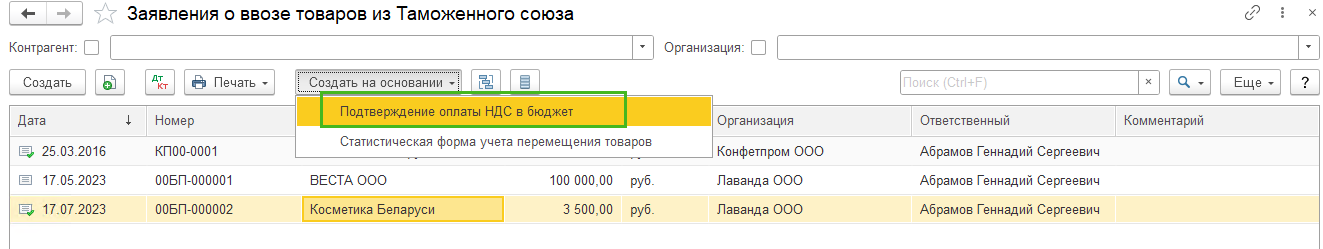

Или подтверждение можно сформировать на основании Заявления о ввозе товаров

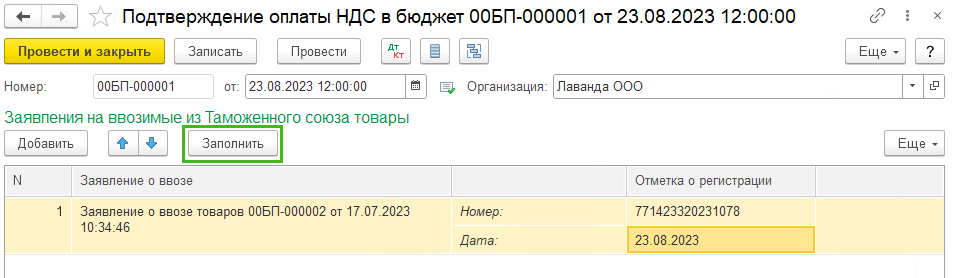

Табличную часть можно заполнить по одноименной кнопке

Проведем документ, сформирована запись в Журнале учета счетов-фактур, в книге покупок зарегистрировалось заявление о ввозе товаров

Также в регистре накопления НДС Покупки вносится запись без события и стоимости

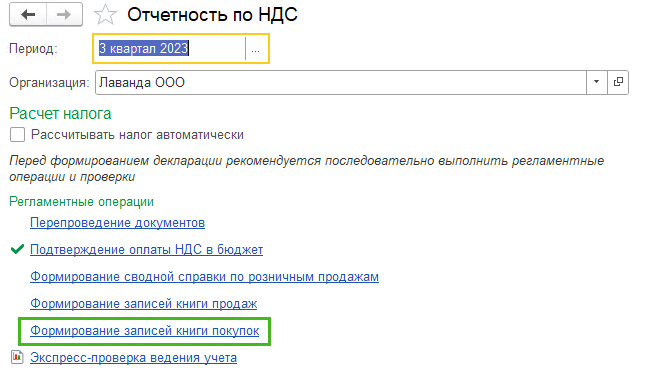

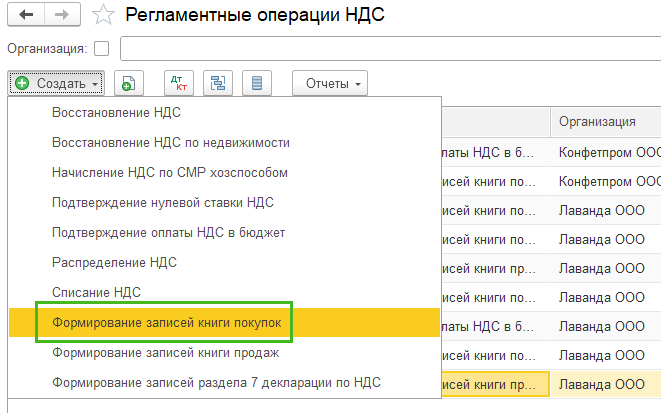

Предъявление НДС к вычету делается документом Формирование записей книги покупок. Создать его можно из помощника по учету НДС

(Отчеты – Отечность по НДС) или из Регламентных операций по НДС

(Операции – Регламентные операции по НДС – Создать – Формирование записей книги покупок)

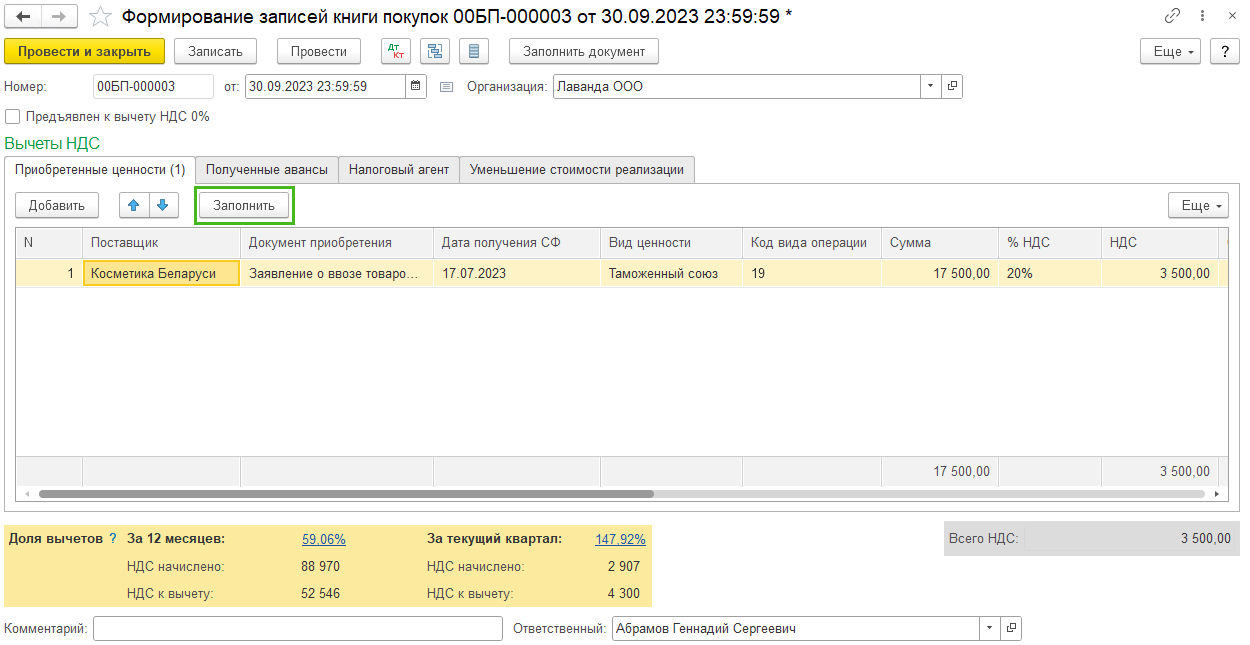

В документе заполните табличной часть по кнопке Заполнить. Во вкладку Приобретенные ценности попадет заявление о ввозе товаров. Рекомендуем также вам обращать внимание на информацию под табличной частью документа, чтобы контролировать долю вычета от суммы начисленной налоговой базы.

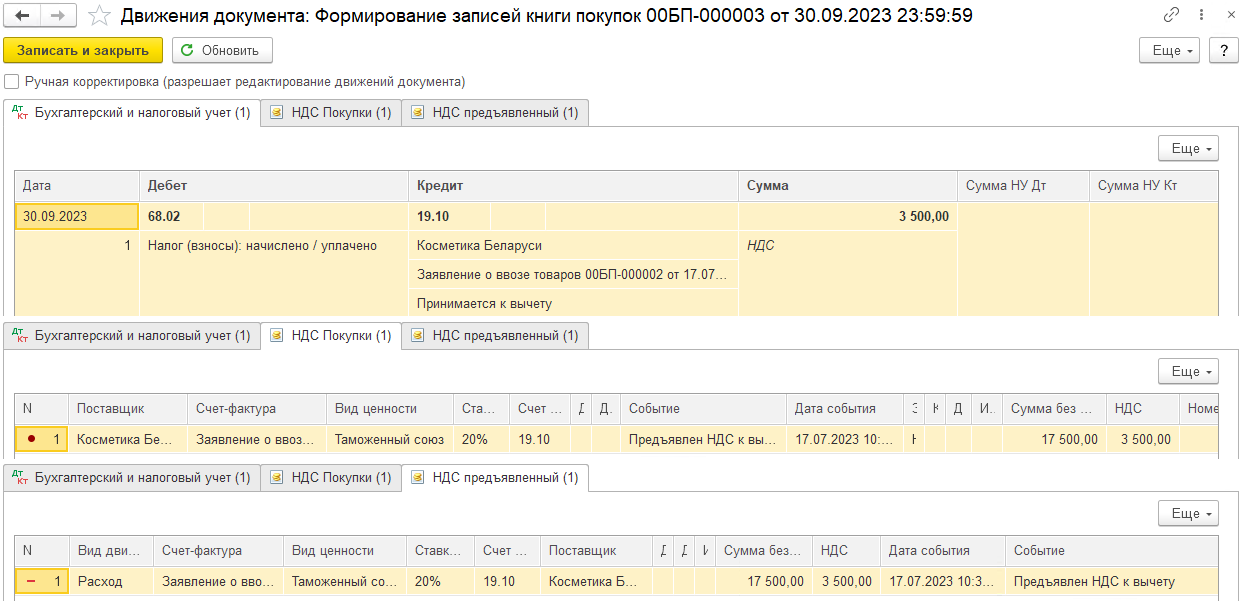

Проведя документ, получаем следующие движения:

Проводка Дт 68.02 Кт 19.10 – принятие НДС к вычету. Если у вас было несколько партий, то будет несколько проводок

Запись в регистр накопления НДС покупки с событием Предъявлен НДС к вычету

Запись в регистр накопления НДС предъявленный с видом движения Расход с событием Предъявлен НДС к вычету по каждой партии.

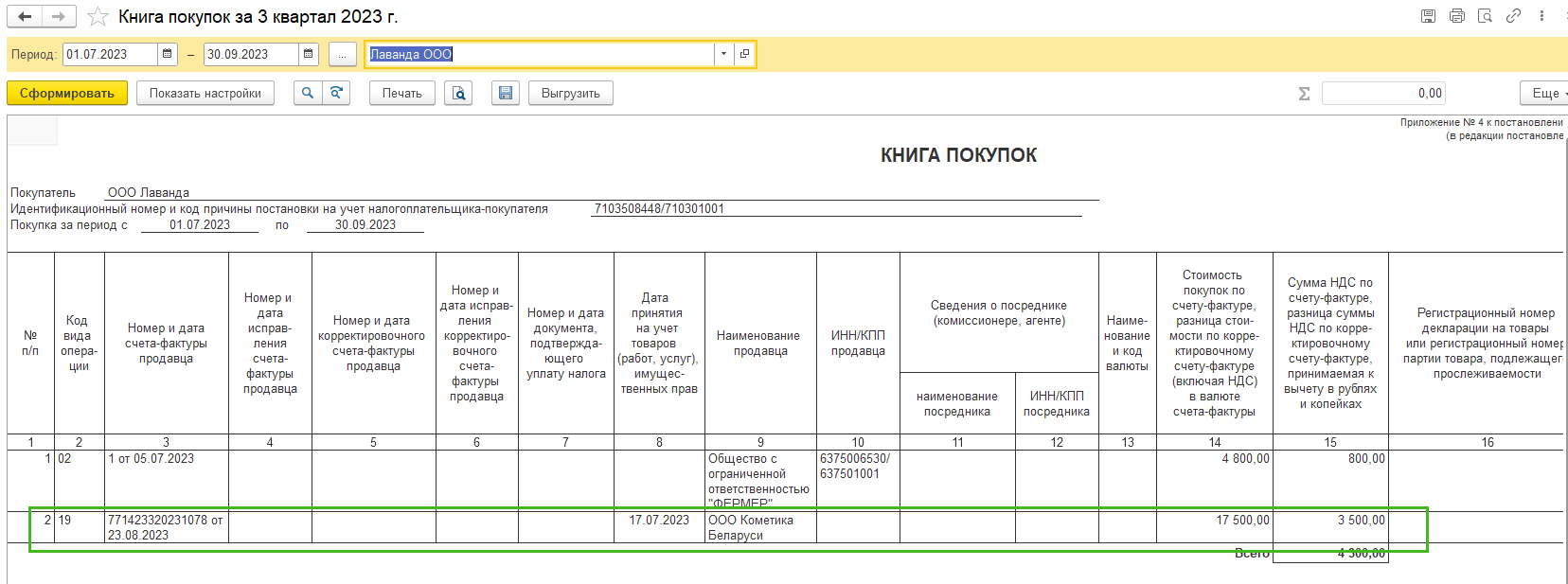

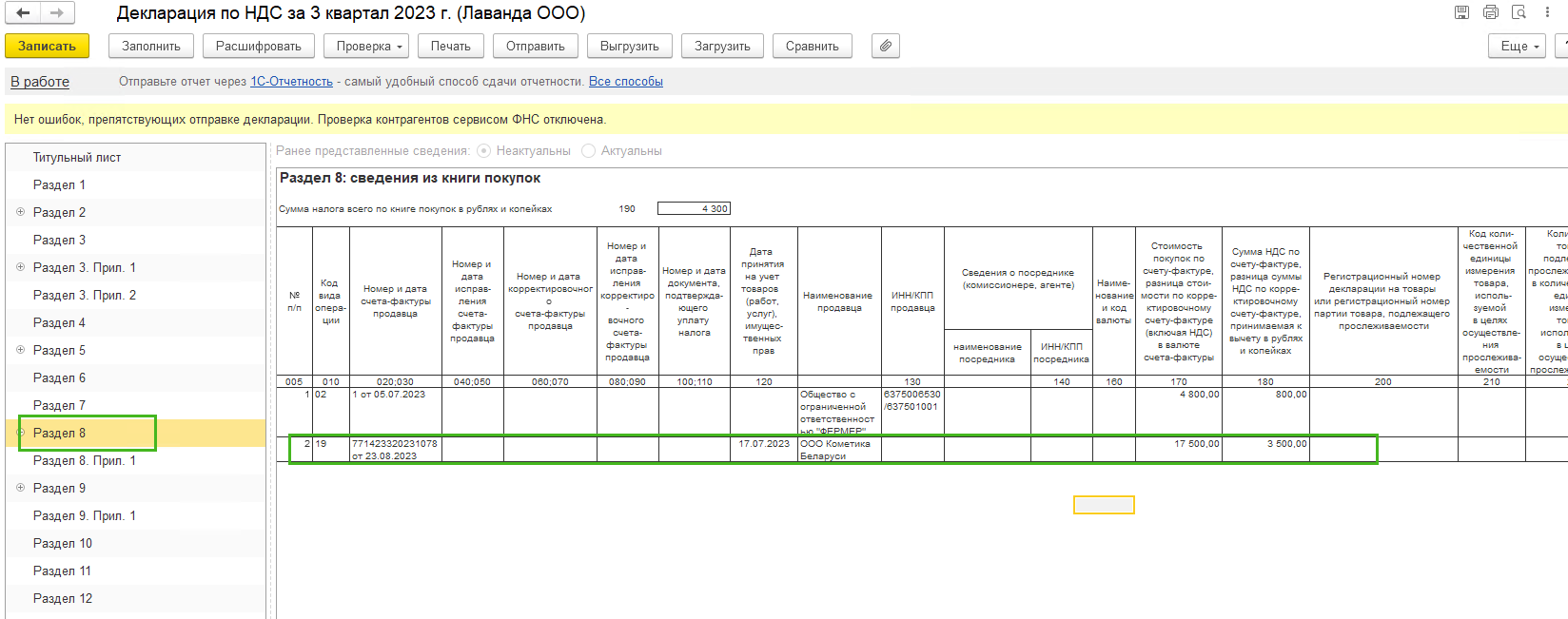

В Книге покупок (раздел Отчеты – Книга покупок) будет запись с кодом вида операции 19, номером и датой отметки ФНС на заявлении о ввозе. Графа 7 не заполняется

Декларация по НДС

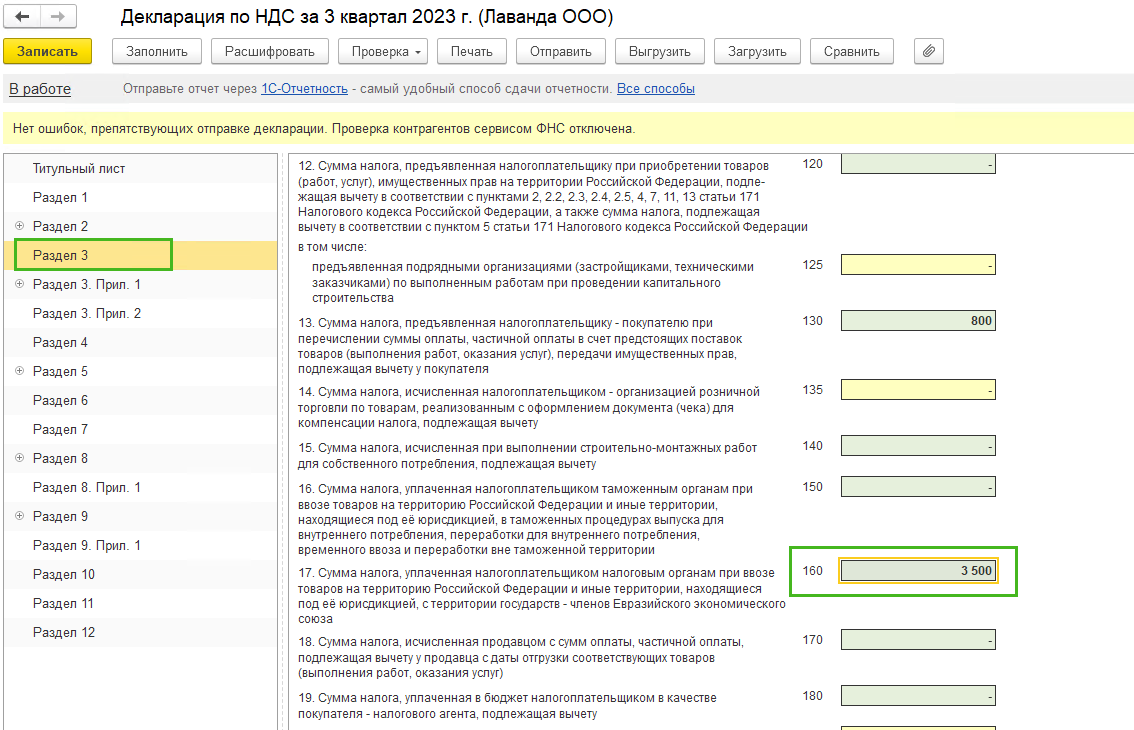

В Декларации по НДС (Отчеты – Регламентированные отчеты) начисленный НДС при ввозе товаров из ЕАЭС отражается в строке 160 раздела 3

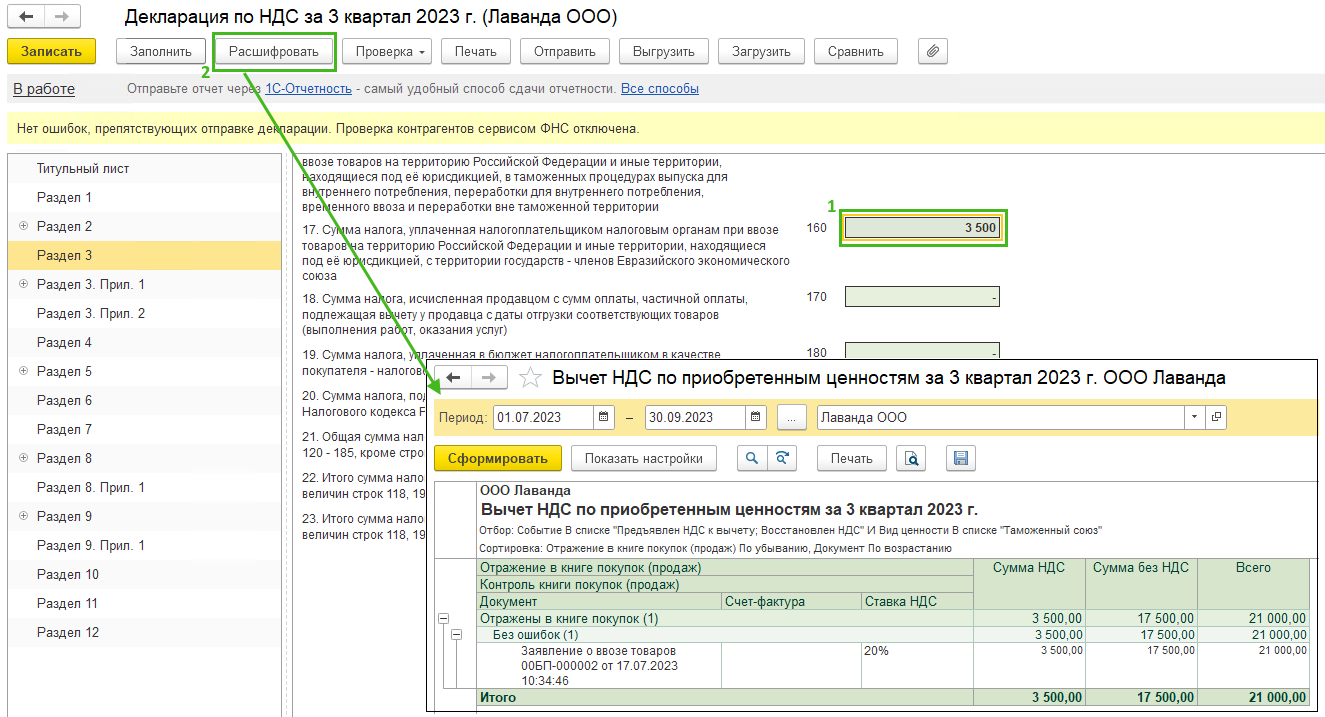

Вы можете расшифровать данные в этой строке, встав на нее курсором мыши и нажав на кнопку Расшифровать

В Разделе 8 будут отражены сведения из Книги покупок

![]()

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 25 марта 2019 г.

Содержание журнала № 7 за 2019 г.

Ввозите товары из Казахстана, Белоруссии, Киргизии или Армении? Вполне вероятно, что вам придется заплатить ввозной НДС. Причем независимо от того, какой режим налогообложения применяет организация или ИП: ОСН, упрощенку, ПСН, ЕНВД или ЕСХН. Какие документы понадобятся, как рассчитать НДС, когда его платить и как по нему отчитываться? Об этом мы и поговорим. Рассматривать будем ситуацию, когда в Россию ввозятся товары без участия посредников.

Импорт из ЕАЭС: оформление и НДС

Общее правило: импортеру придется заплатить ввозной НДС

Независимо от применяемой системы налогообложения любая организация или предприниматель при ввозе в Россию товаров из стран ЕАЭС (Белоруссии, Казахстана, Армении или Киргизии) должны платить НДСп. 13 Протокола о взимании косвенных налогов (приложение № 18 к Договору о ЕАЭС (подписан в г. Астане 29.05.2014)) (далее — Протокол). Это значит, что исчислять и уплачивать ввозной НДС придется и спецрежимникам — неплательщикам НДС.

Формула для расчета ввозного НДС такаяпп. 14, 17 Протокола:

При этом учтите следующие особенностип. 14 Протокола.

1. Налоговую базу по НДС (стоимость товаров + акциз) вам надо определять на дату, когда вы приняли к бухучету приобретенные товары. К примеру, отразили на счете 07 «Оборудование к установке», 08 «Вложения во внеоборотные активы», 10 «Материалы» или 41 «Товары».

Причем, когда стоимость товаров установлена в иностранной валюте, ее надо пересчитать в рубли по курсу ЦБ на дату принятия товаров к учету.

2. Ставку НДС также надо определять на дату принятия товаров к учету. Это значит, что даже если товары были отгружены иностранным продавцом в 2018 г., но приняты на учет вашей организацией в 2019 г., то придется исчислить НДС по ставкеп. 17 Протокола; пп. 2, 3, 5 ст. 164 НК РФ:

•или 20% (а не 18%)Письмо Минфина от 04.02.2019 № 03-07-13/1/6294;

•или 10% — если ввозятся продовольственные, детские, медицинские и другие социально значимые товары, указанные в п. 2 ст. 164 НК РФ и в специальных правительственных перечняхПостановления Правительства от 31.12.2004 № 908, от 15.09.2008 № 688, от 23.01.2003 № 41.

3. Если в стоимость товаров по условиям договора не включены дополнительные услуги, то их не надо включать в налоговую базу. Даже если услуги, к примеру транспортировка, указаны в том же договоре, но имеют свою обособленную стоимость. Связано это с тем, что для таких услуг установлены особые правиларазд. IV Протокола. Если же местом реализации услуг не является Россия (как, например, в случае, если продавец оказывает вашей компании услуги по транспортировке), то он сам должен заплатить НДС в своей стране (если это требуется)пп. 28, 29 Протокола.

Начисляем НДС

В бухучете начисление ввозного НДС отражается проводкой по дебету счета 19 «НДС по приобретенным ценностям» и кредиту счета 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДС при ввозе товаров из стран ЕАЭС».

Рассчитанную сумму НДС надо заплатить в бюджет не позднее 20-го числа месяца, следующего за месяцем, в котором приняли к бухучету импортированные товарып. 19 Протокола. Для такого НДС предусмотрен специальный КБК: 182 1 04 01000 01 1000 110п. 13 разд. II Порядка, приложение 3 к Порядку, утв. Приказом Минфина от 08.06.2018 № 132н. Платить этот НДС надо по реквизитам своей ИФНС (а не таможни, как при импорте товаров из стран, не входящих в ЕАЭС).

Если у вас есть переплата по другим федеральным налогам, можете написать в инспекцию заявление о зачетеп. 1 ст. 78 НК РФ. Только сделайте это заблаговременно: у инспекции должно быть 10 рабочих дней для проведения зачетап. 5 ст. 78 НК РФ.

Если подобный зачет будет проведен инспекцией после 20-го числа месяца, следующего за месяцем принятия ввезенных товаров к учету, то вам начислят пени по ввозному НДС.

Отчитываемся о ввозе товаров

О ввозе товаров из ЕАЭС надо отчитаться специальным образом: подать в свою инспекцию декларацию по косвенным налогамПриказ ФНС от 27.09.2017 № СА-7-3/765@. Учтите, что она не имеет ничего общего с обычной НДС-декларацией: у них разные формы, сроки подачи и периоды, за которые они составляются. Сдать такую декларацию надо не позднее 20-го числа месяца, следующего за месяцем принятия ввезенных товаров к учетуп. 20 Протокола.

Если среднесписочная численность работников за прошлый год не превышает 100 человек и ваша компания не является крупнейшим налогоплательщиком, вы можете выбирать, сдавать вам отчет в бумажном виде или в электронном виде по ТКС. В противном случае декларацию по косвенным налогам следует подавать только в электронном видеп. 3 ст. 80 НК РФ.

Что надо приложить к спецдекларации

К декларации по косвенным налогам в обязательном порядке требуется приложить целый ряд документов, подтверждающих ввоз товаров и уплату НДС, а также заявление о ввозе товаров и уплате косвенных налоговп. 20 Протокола.

Такое заявление надо оформлять отдельно по каждому договору, на основании которого ввозились товары в РФ в течение прошлого месяца. Ввоз нескольких партий товара по одному договору можно отразить в одном заявлениип. 3 Правил заполнения заявления о ввозе (приложение 2 к Протоколу от 11.12.2009 «Об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов» (далее — Правила заполнения заявления о ввозе).

В инспекцию заявление о ввозе товаров направляетсяподп. 1 п. 20 Протокола:

•или в четырех экземплярах на бумаге плюс электронный вариант такого заявления на съемном электронном носителе (диске, флешке);

•или только в электронном виде, если оно подписано усиленной квалифицированной электронной подписью. В этом случае подавать его на бумаге не нужноПисьмо ФНС от 01.07.2015 № ЗН-4-17/11507@.

![]()

Внимание

Не откладывайте уплату ввозного НДС на последний день. Ведь банковскую выписку, подтверждающую его уплату, надо приложить к декларации по косвенным налогамп. 20 Протокола.

Кроме оригинала заявления, к декларации должны быть приложены следующие документы (оригиналы или заверенные копии):

•выписка банка, подтверждающая перечисление в бюджет НДС и акцизов по ввезенным товарам. Если вы не уплачивали ввозные налоги, а погасили задолженность по ним путем зачета имеющейся переплаты по иным налогам, то выписка банка не потребуетсяподп. 2 п. 20 Протокола;

•транспортные/товаросопроводительные и/или иные документы, подтверждающие ввоз товаров из страны ЕАЭС в Россиюподп. 3 п. 20 Протокола. К примеру, CMR-накладные, товарные накладные по форме ТН-2, железнодорожные накладные (СМГС) или авиационныеПисьмо ФНС от 29.06.2010 № ШС-37-3/5424@;

•счета-фактуры от зарубежного продавцаподп. 4 п. 20 Протокола. Их может не быть, если законодательством страны такого продавца не предусмотрено выставление счетов-фактур либо он не является резидентом страны ЕАЭС. Тогда надо приложить к декларации другой документ, подтверждающий стоимость ввезенных товаров: счет, инвойс, транспортные/товаросопроводительные документы и прочееподп. 4 п. 20 Протокола; Письмо ФНС от 20.03.2014 № ЕД-4-15/5040@;

•договоры на покупку товаровподп. 5, 7, 8 п. 20 Протокола.

Если вы ввозите из Казахстана товары из особого перечня, по которым в Казахстане применяются пониженные ввозные пошлиныПеречень, утв. Решением Совета Евразийской экономической комиссии от 14.10.2015 № 59, то вам надо представить в ИФНС бумажную копию электронного счета-фактуры, заверенную печатью Комитета госдоходов Минфина Казахстана, а также один из следующих документовпп. 1, 2 Решения Евразийского межправительственного совета от 12.08.2016 № 5:

•если ввозимый товар произведен в Казахстане — оригинал сертификата о происхождении товаров по форме СТ-1;

•если ввозимый товар ранее был импортирован в Казахстан из другой страны ЕАЭС — копию заявления о ввозе товаров и уплате косвенных налогов;

•если ввозимый товар ранее был импортирован в Казахстан из третьих стран — копию таможенной декларации, заверенную печатью Комитета государственных доходов Минфина Республики Казахстан.

Получаем подтверждение ИФНС об уплате импортного НДС

В течение 10 рабочих дней инспекция должна проверить полученное от вас заявление о ввозе товаров и иные документы, приложенные вами к декларации по косвенным налогамп. 6 Правил заполнения заявления о ввозе. Если в ходе камеральной проверки декларации инспекция не выявит каких-либо несоответствий, на бумажном варианте заявления о ввозе она должна поставить отметку об уплате налога или освобождении от него. Три экземпляра заявления инспекция вам вернет: один оставляете себе, два других передаете своему продавцу (они нужны для подтверждения нулевой ставки НДС)п. 6 Правил заполнения заявления о ввозе; подп. 3 п. 4 Протокола.

В случае если вы направляли заявление в электронной форме, вы получите от инспекции в электронном виде отдельный документ с подтверждением. А своему продавцу вам надо будет направить в электронном или бумажном виде копии своего заявления и подтверждения, полученного от ИФНСп. 6 Правил заполнения заявления о ввозе.

Если же инспекция обнаружит ошибки и несоответствия, препятствующие подтверждению уплаты ввозного НДС, то она сообщит вам об этом. Чтобы исправить недоработки, может потребоватьсяп. 21 Протокола:

•доплатить налог;

•собрать недостающие документы;

•составить уточненное заявление о ввозе и представить его в инспекцию;

•исправить ошибки в декларации и подать в инспекцию уточненку, приложив к ней требуемые документы (их копии).

Разбираемся, что дальше делать с уплаченным НДС

Если организация (ИП) имеет право на вычет НДС, то для этого в книге покупок надо зарегистрировать заявление о ввозеп. 1 ст. 172 НК РФ; п. 1, подп. «е» п. 6 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137; Письмо Минфина от 02.07.2015 № 03-07-13/1/38180:

•или в том квартале, в котором инспекция подтвердила уплату НДС;

•или в одном из следующих кварталов, но в пределах 3 лет с даты принятия к учету ввезенных товаровп. 2 ст. 171, п. 1.1 ст. 172 НК РФ; Письмо Минфина от 12.05.2015 № 03-07-11/27161.

В бухучете вычет ввозного НДС отражается проводкой по дебету субсчета «Расчеты по НДС» к счету 68 и кредиту счета 19.

* * *

При дальнейшей продаже на российской территории товаров, импортированных из стран ЕАЭС, счета-фактуры оформляются такподп. «к», «л» п. 2 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 № 1137; п. 3, подп. 13, 14 п. 5 ст. 169 НК РФ:

•в графах 10 и 10а, в которых указываются сведения о стране происхождения товара, можно поставить прочеркПисьма Минфина от 03.12.2012 № 03-07-13/01-55, от 25.07.2012 № 03-07-13/01-43; п. 2 ст. 169 НК РФ;

•в графе 11 счета-фактуры, предназначенной для указания номера таможенной декларации, надо поставить прочерк. Ведь при импорте товаров из стран ЕАЭС такая декларация не оформляетсяподп. 5 п. 1 ст. 25 Договора о ЕАЭС; ст. 5 ТК ЕАЭС; Письмо Минфина от 15.09.2016 № 03-07-13/1/53940.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Внешнеэкономическая деятельность

Внешнеэкономическая деятельность

2023 г.

2022 г.

2021 г.

- Параллельный импорт

- Бизнес с Казахстаном

- С чего начинать торговлю с Казахстаном

- Проверка товара и партнера

- Оформление документов

- Что везут из Казахстана в Россию

- Местные товары

- Как ввезти европейские товары из Казахстана в Россию

Из России уже девять месяцев уходят зарубежные компании. Рынок давно покинули Apple, Asus, Adidas и другие организации, но их товары все еще лежат на прилавках магазинов.

Полный список компаний, ушедших из России на сегодня — обновляемый список

Вы скажете, что это магия и волшебство. Нет, все дело в параллельном импорте. Одной из стран, которая помогает России сохранить товарное разнообразие, стал Казахстан.

О том, как ввозить товар из Казахстана в Россию, в нашем материале.

Параллельный импорт

Разберемся с явлением на доступном примере.

Компания Apple покинула рынок России и запретила официальным поставщикам ввозить продукцию в страну.

Доставлять ее можно из крупных логистических центров. Один из таких расположен в Объединенных Арабских Эмиратах. Однако местная компания, не желая попасть под санкции за поставку гаджетов, не продает их в Россию.

Тут-то и возникает параллельный импорт. Компания из Казахстана, Армении или другой страны покупает технику «для собственных нужд». Но затем она перепродает телефоны и планшеты в Россию.

Преимущества Казахстана и Армении – их участие в Евразийском экономическом союзе (ЕАЭС). Значит, разрешение правообладателя на ввоз товара не требуется.

Аналогичная схема будет работать и с другими участниками ЕАЭС – Киргизией и Беларусью.

Главное условие параллельного импорта – продукция должна быть официальной, а не поддельной: за ввоз Abibas вместо Adidas грозит ответственность.

Имейте в виду, что параллельный импорт – не почтальон Печкин, доставляющий в Россию все что угодно. Ряд стран установили запрет на поставку определенных товаров.

Казахстанские компании отказываются идти на такие риски, ведь за нарушения под санкциями могут оказаться они сами.

Бизнес с Казахстаном

Казахстанские партнеры – не только посредники, но и полноценные поставщики местной продукции. Доставлять ее удобно и выгодно.

Обе страны входят в состав ЕАЭС. Это значит:

- нет таможенных сборов;

- можно оформлять возврат с налога на добавленную стоимость (НДС).

Из-за того, что оба государства – участники ЕАЭС, территория стран считается общей. Это не касается политического, правового или экономического профилей, а только таможенного.

К тому же у государств протяженная граница, что открывает широкие возможности по ввозу товаров через разные регионы.

При ввозе грузов из Казахстана в РФ не нужно платить таможенную пошлину. Документы на импортируемую продукцию оформляются легко: взамен декларации компания подает форму учета перемещенных товаров.

Российская компания, купившая что-либо в Казахстане, обязана уплатить ввозной НДС в налоговую. Размер взноса составляет 10 или 20%.

Определить стоимость «ввозного НДС» просто: процент такой же, как при торговле внутри страны. Однако за отдельную продукцию налоги платить не нужно. По нулевой ставке происходит расчет за:

- сырье и инструменты для изготовления препаратов для борьбы с инфекционными заболеваниями;

- культурные ценности, приобретаемые государственными и муниципальными учреждениями;

- товары, производимые российскими фирмами за рубежом;

- технологическое оборудование, аналогов которого не делают в РФ;

- алмазы и так далее.

Товары, не облагаемые налогами, перечислены в статьях 149 и 150 Налогового кодекса РФ.

Оплатив НДС, обязательно сохраните подтверждающую документацию. С ее помощью вы сможете вернуть налог.

Обратите внимание – НДС определяется в тот момент, когда содержимое фур и контейнеров принимают к учету.

В конце каждого месяца, в котором вы привезли товары из Казахстана в Россию, необходимо отчитаться об этом в инспекцию ФНС.

Не хотите нанимать бухгалтера в штат, а сами не справляетесь с налоговой отчетностью? У клиентов Совкомбанка есть простой выход из такой ситуации — онлайн-отчетность в ФНС.

Также до уплаты НДС нужно успеть подать в ИФНС отчет о косвенных налогах. В документ вносят информацию об НДС и акцизах. Помимо этого, для налоговой составляют заявление об импорте продукции и уплате косвенных налогов.

Этим бюрократические процедуры не ограничиваются. Налоговики будут ждать:

- чек, подтверждающий оплату налогов;

- сопроводительные документы;

- счета-фактуры для подтверждения цены груза;

- контракт с зарубежной компанией, подтверждающий возникновение договорных отношений;

- прочие договоры (поручения или агентские).

С чего начинать торговлю с Казахстаном

Проверка товара и партнера

Перед началом бизнеса с любой иностранной компанией проверьте, можно ли груз ввозить в Россию. Для этого воспользуйтесь Единой товарной номенклатурой внешнеэкономической деятельности (ЕТН ВЭД).

Это общий реестр, в котором товарам присвоены числовые коды. Он сложно устроен, состоит из разделов и категорий. Итоговый код можно получить, зная материалы и характеристики импортируемой продукции.

Параллельно начните поиск бизнес-партнера. Компании в Казахстане, как и в России, ищут через базы поставщиков, например, Factories.kz. Не стоит забывать про специальные экономические зоны и профильные выставки.

Когда партнер найден, обязательно проверьте его. Вам предстоит сделать то же самое, что и при анализе российского контрагента:

- на сайте местной налоговой службы посмотрите государственную аккредитацию кандидата;

- через открытые базы данных иностранных государств оцените количество сотрудников, площадь помещения;

- с помощью специальных сервисов узнайте, есть ли у компании штрафы и судебные споры.

Скажи мне, кто твой друг, и я скажу кто ты: как проверить контрагента

После этого обсудите стоимость поставки, от нее зависит размер НДС.

Определите, кто займется логистикой, так как это дополнительная статья расходов.

Сразу заказывать крупную партию – нерационально. Начните с пробной закупки, по которой определите качество.

Хотите проверить контрагента на благонадежность, но не знаете, как это сделать? Клиенты Совкомбанка не задаются этим вопросом, а пользуются специальным сервисом «Проверка контрагентов» в интернет-банке. Проверяйте своих партнеров и будьте спокойны за свой бизнес.

Оформление документов

Без правильно составленных и заполненных бумаг – никуда, особенно если речь идет про ВЭД. Требования здесь строгие, но выполнимые.

Запомните, документы нужно оформлять каждый раз, когда:

- договариваетесь о поставке;

- оплачиваете товар;

- определяете упаковку продукции;

- заполняете соглашение о транспортировке груза.

В контракте с поставщиком указывают перечень и объем товаров, их техническое описание. Не забудьте заполнить условия поставки груза по международным правилам торговли Инкотермс.

Соглашение пишут на двух языках: русском и казахском.

Для расчетов с иностранным поставщиком обязательно откройте валютный счет, даже когда рассчитываетесь не в тенге, а рублях. Если в договоре указано, что сумма импортируемого товара больше 3 млн рублей, то договор нужно зарегистрировать в банке. К этому элементу мы вернемся ниже.

Банк, в котором открыт валютный счет, вправе при каждой оплате товара требовать счета-фактуры, чеки. Отказать ему вы не можете.

Что везут из Казахстана в Россию

Местные товары

Казахстан богат природными и технологическими ресурсами, их используют в разных отраслях экономики.

Например, в России стало больше магазинов с продуктами из Казахстана. Но кроме колбасы казы, кумыса и сладостей, можно привозить:

- минеральные удобрения;

- кожаную обувь;

- изделия из текстиля;

- косметику и бытовую химию;

- изделия из пластмассы.

Как ввезти европейские товары из Казахстана в Россию

Выше мы уже писали про параллельный импорт. Расскажем об этом подробнее.

Допустим, вы купили товар в Европе, оплатили его, но поставщик отказывается его отправлять. С грузом придется «расстаться», перепродав в Казахстан. Иными словами, нужно найти организацию, которая согласится быть ширмой для российской организации.

В таком случае постройте путь через Россию. Здесь вы получите свой груз, «выкупив» его обратно.

Оформляя покупку, экспортную декларацию заполняют в соответствии с договором купли-продажи между европейской компанией и организацией-перекупщиком.

Затем на границе РФ документы переоформляют, после чего товар следует к таможенному терминалу, где проходит все регистрационные процедуры.

Российская компания «Автомобильные детали» несколько лет покупает у французской Valeoget запчасти и комплектующие. В 2022 году компания приостановила поставки контейнеров с грузом в Россию.

«Автомобильные детали» нашли в Казахстане фирму с аналогичным профилем работы – «СТОГрупп». Фирма согласилась перекупить у российской организации товар и доставить его в родной Костанай.

Valeoget перепродала комплектующие для автомобилей и отправила товар в Казахстан через несколько европейских стран, в том числе Россию.

Пока груз был в пути, «Автомобильные детали» и «СТОГрупп» заключили договор о перепродаже. В итоге, когда груз оказался в России, его отвезли в пункт таможенного контроля и зарегистрировали.

Если продавец из Европы отказывается принимать оплату от российской компании, то вновь придется обращаться к помощи зарубежных партнеров. Покупателем и отправителем средств станет уже казахстанская фирма, а вы – вторым покупателем.

При таком способе доставки на границе с Казахстаном проходит «растаможка» с выплатой НДС и пошлин, а после товар ввозят в Россию. Тут тоже приходится платить НДС. Таким образом, возникает ситуация двойного налогообложения. Во втором случае доступен возврат НДС, а в первом – нет.

Однако если вам повезет и вы найдете компанию, которая согласится поставлять груз через реэкспорт, такой проблемы не будет.

Реэкспорт предполагает вывоз грузов с территории ЕАЭС без уплаты таможенных пошлин и налогов, то есть транзитом.

Помните, мы писали выше про регистрацию контрактов в банках. Казахстанские банки заявили, что не будут регистрировать соглашения, исключающие въезд груза из Европы в Казахстан. Следовательно, кредитно-финансовые организации отказываются переводить деньги европейским коллегам.

Но бизнесменам рано отчаиваться. Если договор в банке зарегистрирован, а контракт находится в стадии исполнения, то ограничений для оплаты нет. Не переводить деньги банк не имеет права.

Если контракт выполнен и нужно регистрировать новый, то к действующему соглашению можно принять дополнительное. С новым документом доступна пролонгация сроков исполнения контракта и увеличение его объемов.

Если найти компанию, готовую не завозить груз в Казахстан для «растаможки», не удается, можно открыть там свой бизнес. Эта организация сможет заключать сделки с любыми зарубежными предприятиями, а потом «перепродавать» товар вам.

Европейские организации сотрудничают с фирмами, учредители которых – российские граждане.

Эти советы упростят вашему бизнесу покупку европейских товаров и позволят наладить отношения с казахстанскими компаниями. А обилие партнеров открывает перед предпринимателями новые возможности по расширению предприятия или товарной линейки.