Содержание статьи

Показать

Скрыть

Декларация 3-НДФЛ — отчетность, которую гражданам нужно заполнять и подавать самостоятельно. Часть россиян никогда не сдавали 3-НДФЛ, хотя имеют доходы для декларирования и рискуют нарваться на штрафы. Многие могут получить налоговые вычеты, но упускают выгоду, потому что не понимают принципы заполнения декларации.

Рассказываем, когда и кому нужно заполнять и сдавать 3-НДФЛ, какие штрафы за несдачу документа положены и как заполнить его верно с первого раза.

Что такое справка 3-НДФЛ

Декларация по форме 3-НДФЛ — утвержденный налоговый отчет о доходах физического лица. Его подают все граждане, которые получают налогооблагаемый доход. На основании данных в документе налоговая служба исчисляет размер налога на доходы физического лица (НДФЛ) и контролирует его уплату.

Если вы получили доход, то подать справку 3-НДФЛ — ваша обязанность.

Кроме задач по декларированию полученных доходов и расчета суммы налога, форма 3-НДФЛ необходима в следующих случаях:

- Для оформления налогового вычета — возврата части ранее уплаченного НДФЛ.

- При оформлении кредита. В этом случае 3-НДФЛ поможет подтвердить заявленный уровень доходов.

Виды налоговых вычетов, как их оформить и сколько денег можно получить: инструкция

Когда нужно подавать декларацию 3-НДФЛ

Декларацию 3-НДФЛ нужно подать при получении следующих доходов в отчетном году:

- Вознаграждение за труд, другие выплаты от организаций и ИП.

- Доход от предпринимательской деятельности. Подают ИП, работающие по основной системе налогообложения (ОСНО).

- Подарки от граждан и компаний.

- Доход от продажи недвижимости и другого имущества, если с момента оформления его в собственность не прошло 3 или 5 лет.

Также справку 3-НДФЛ подают граждане, которые хотят получить налоговый вычет.

Остановимся подробнее на каждом виде дохода.

Вознаграждение от организаций и ИП. К этой категории доходов относятся:

- заработная плата, вознаграждение по договору ГПХ;

- премии по итогам работы;

- доплаты за особые условия труда, звания и классность;

- матпомощь и другое.

Если сотрудник в течение года получил матпомощь или подарок на сумму до 4 тыс. рублей, НДФЛ с них уплачивать не нужно, как и включать эти статьи доходов в декларацию. Работодатель сам заполняет декларации о матпомощи и заработной плате сотрудников.

Оформить декларацию 3-НДФЛ самостоятельно нужно при выигрыше в лотерее или конкурсе, организатором которого выступает ИП или компания. Ставки НДФЛ и формы справок в таких случаях будут отличаться.

Оформить декларацию 3-НДФЛ и уплатить налог необходимо, если сумма выигрыша составляет от 4 до 15 тыс. рублей. Если эта сумма выше, подавать отчетность и перечислять налог должен организатор конкурса.

Подарки от частных лиц. Оформить 3-НДФЛ и уплатить налог придется, если даритель не является близким родственником налогоплательщика. Денежные подарки налогом не облагаются. Но уплатить его придется с подаренного движимого и недвижимого имущества.

При оформлении дарственной нотариус передает сведения в налоговую. Поэтому получателю необходимо в определенный срок направить 3-НДФЛ в ФНС и вовремя уплатить налог.

Игнорирование этого требования может грозить нарушителю штрафом, а в некоторых случаях и уголовной ответственностью.

Доход от продажи имущества. Оформить декларацию и уплатить налог при продаже имущества необходимо, если собственник владел им менее 3 или 5 лет. Налоговой базой здесь будет разница между суммами продажи и покупки. Для продажи автомобиля необходимый срок владения составляет 3 года, а для недвижимости — 5 лет. Исключение — продажа единственного жилья или доли в нем, подаренного, унаследованного, приватизированного или полученного в результате ренты с пожизненным содержанием жилья. В этих случаях необходимый срок составит 3 года.

Прочие доходы. К таким относятся доходы от сдачи недвижимости в аренду, преподавательской деятельности, иностранных источников и инвестиционной деятельности.

Ставка НДФЛ составит 13%.

Общие требования к заполнению 3-НДФЛ

Кто обязан подавать декларацию 3-НДФЛ

Согласно ст. 227 и 228 Налогового кодекса РФ, справку подают:

- индивидуальные предприниматели;

- практикующие нотариусы и адвокаты — учредители адвокатских кабинетов, прочие лица, осуществляющие частную практику;

- лица, получающие доход от физлиц или компаний — не налоговых агентов по договорам найма, трудовым или гражданско-правовым договорам, в том числе договоры аренды любого имущества;

- граждане, которые получили доход от продажи имущества, которое находилось в собственности меньше необходимого срока владения, а также от реализации имущественных прав (переуступка прав требования);

- резиденты РФ, которые получили доход за рубежом;

- граждане которые получили иные доходы, налог с которых не удержал налоговый агент;

- граждане, которые получили выигрыш в лотерею или в азартных играх на сумму до 15 тыс. рублей.

Кому не нужно подавать декларацию

От налога на доходы, а также обязанности подавать декларацию освобождены граждане, которые продали недвижимость, выждав необходимый минимальный период.

С 1 января изменились условия для освобождения от уплаты НДФЛ при продаже недвижимости. Минимальный срок владения имуществом снизили с 5 до 3 лет, если жилье или доля в нем были единственными, в том числе в совместной собственности супругов.

Срок необходимого владения снижается также до 3 лет в случаях, когда продавец получил жилье в результате дарения, наследования, приватизации, договора ренты с пожизненным содержанием.

В большинстве случаев срок отсчета необходимого периода владения отсчитывается с момента государственной регистрации прав собственности на недвижимость.

После ее продажи налоговая в следующем году вышлет вам уведомление о необходимости подать декларацию 3-НДФЛ, независимо от периода владения квартирой. Если минимальный срок выждан, достаточно подать в ФНС пояснение об этом и подтверждающие документы. Это можно сделать через личный кабинет налогоплательщика на сайте налоговой службы.

Где взять справку

Бланк для справки можно скачать на сайте ФНС. Его нужно распечатать и заполнить от руки или внести необходимые сведения в текстовом редакторе. Кроме того, заполнить документ можно с помощью программы «Декларация». Система удобна тем, что автоматически проверяет правильность внесения данных и вычислений.

Порядок заполнения декларации

Прежде чем заполнить декларацию, важно подготовить необходимые документы:

- паспорт;

- свидетельство о постановке на учет в налоговой — ИНН;

- справка о доходах за отчетный период;

- документы на декларируемые доходы и расходы, за которые положена компенсация, например, квитанции или платежные поручения.

Как заполнить декларацию в бумажном виде

Бланк 3-НДФЛ заполняют синей или черной ручкой. Данные вносят печатными буквами, а в пустых ячейках ставят пропуски.

На первой странице декларации необходимо указать количество листов отчета и прилагаемых к нему документов.

Если вы заполняете бланк в текстовом редакторе, стоит использовать шрифт Courier New высотой 16 или 18 пунктов. Выравнивание текста по правой стороне.

Если страниц в форме недостаточно, можно использовать дополнительные. Нумерацию необходимо указывать в поле «Стр.» в формате 001, 002, 003 и так далее.

В каждой ячейке допустимо указывать только один символ. Исключение — точки в датах и дробных числах.

Сумму подоходного налога округляют в меньшую сторону, для сумм от 50 копеек — в большую.

Валютные доходы переводят в рубли по курсу Центробанка на момент получения.

Как заполнить декларацию в электронном виде

Вы также можете заполнить декларацию на сайте налоговой. Для этого:

- Авторизуйтесь на сайте ФНС. Если у вас есть учетная запись на «Госуслугах», войти можно по ней.

- Необходимо заказать электронную подпись, если вы не сделали этого раньше. Выберете на сайте раздел «Получить ЭП» и сформируйте заявку. На создание электронной подписи может уйти несколько дней.

- Перейдите в раздел «Жизненные ситуации», нажмите кнопку «Подать декларацию 3‑НДФЛ».

- Укажите период, за которые вы подаете сведения.

- Ответьте на вопросы о повторном заполнении и статусе резидента.

- Заполните раздел «Доходы». С помощью кнопки «Добавить доход» по каждому коду дохода можно указать сумму поступлений и вычетов за отчетный год.

- Проверьте правильность суммы поступлений, удержаний и облагаемого дохода в строке «Налоговая база».

- Если вам нужно подать отчетность по дополнительным поступлениям, откройте раздел «Физическое лицо или иной источник».

- Прикрепите копии подтверждающих документов, введите пароль к электронной подписи.

- Нажмите кнопку «Подтвердить и отправить».

Отследить статусы проверки, уведомления и запросы от ФНС можно в разделе «Сообщения».

Аналогичная процедура заполнения формы действует и на «Госуслугах».

Куда подавать налоговую декларацию

Это можно сделать в электронном виде:

- в личном кабинете налогоплательщика на сайте ФНС. Нужна регистрация и электронная подпись;

- через портал «Госуслуги».

В бумажном виде:

- заказным письмом в налоговую с описью вложений;

- лично в территориальном отделении ФНС.

Декларацию необходимо подать в отделение налоговой по адресу временной или постоянной регистрации. Уточнить ваше отделение можно на сайте ФНС.

Сроки подачи декларации

Если вы хотите получить налоговый вычет, то 3-НДФЛ нужно подать не позднее трех лет с момента уплаты НДФЛ за налоговый период, в котором были расходы. Так, в 2023 году налогоплательщик может обратиться для получения вычетов за период с 2020 по 2022 годы.

Если речь об отчетности о доходах, то подать декларацию необходимо до 30 апреля календарного года, следующего за отчетным.

Если 30 апреля выпадает на выходной, то декларацию необходимо подать не позднее ближайшего рабочего дня после. В 2023 году по проекту производственного календаря этот день выпадает на 2 мая.

Что будет, если не подать декларацию 3‑НДФЛ или сделать это с опозданием

Если по декларации ничего уплачивать было не нужно, то штраф за подачу отчетности с опозданием составит 1 тыс. рублей. Если платить НДФЛ было нужно, то штраф составит 5% от суммы налога за каждый просроченный день, но не более 30%. При этом уплатить налог все равно придется.

Вычеты из доходов налогоплательщика

При продаже имущества до истечения минимального срока можно применить налоговый вычет.

Налогоплательщик может уменьшить сумму налога на расходы, которые он понес на приобретение жилья, сказано пп. 2 п. 2 ст. 220 Налогового кодекса РФ.

Также гражданин может получить вычет в 1 млн рублей при продаже жилых домов, квартир, комнат, садовых домов, земельных участков или долей в них. Вычет в 250 тысяч рублей можно получить при продаже иных объектов недвижимости, например, машины или гаража. Такой вид вычета применяют, если расходы нельзя подтвердить документально. При этом из суммы продажи вычитают размер вычета.

Имущественные вычеты при заполнении декларации через сайт ФНС вносятся автоматически на основании имеющихся данных. Галочку необходимо проставить напротив того объекта недвижимости, по которому вы хотите получить вычет.

Вкладку со стандартными вычетами необходимо заполнить в том случае, если работодатель не предоставлял вычеты на детей.

Во вкладке «Социальные вычеты» вы указываете потраченные суммы на лечение, обучение, благотворительность, страхование и так далее. Туда же вносите данные из справки 2-НДФЛ — ее можно получить у работодателя, а также данные организации, к услугам которой вы прибегали.

Вы также можете указать данные по инвестиционному вычету, если проводили операции с ценными бумагами.

В разделе «Просмотр» отобразится сумма налога к возврату/уплате. В этом разделе необходимо прикрепить сканированные образы (фотографии) подтверждающих документов. Ввести пароль электронной подписи, подтвердить и отправить декларацию в налоговую.

После заполнения необходимо нажать кнопку «Далее». Программа самостоятельно рассчитает сумму положенного вам вычета.

Помните, что по социальным расходам вы можете получить 13% от потраченной суммы. При этом она не может быть больше 120 тысяч рублей в год по всем социальным вычетам. Исключение — дорогостоящее лечение. Здесь сумма рассчитывается отдельно. Так, по социальным вычетам можно получить максимально до 15 600 рублей.

При стандартных вычетах сумма на первого и второго ребенка составит 1 400 рублей в год. На третьего и последующих — 3 тыс. рублей.

На ребенка с инвалидностью вычет составит 12 тыс. рублей для родителей и усыновителей и 6 тыс. рублей — для опекунов и попечителей.

Вычет предоставляют ежемесячно, пока доход налогоплательщика за год без учета НДФЛ не превысит 350 тыс. рублей.

Для инвестиций вычет составит 13% от внесенных на ИИС средств, но не более 52 тыс. рублей.

Как рассчитать сумму налога по декларации 3-НДФЛ

Согласно ст. 224 Налогового кодекса РФ, предусмотрено 5 налоговых ставок на доходы физлиц: 9%, 13%, 15%, 30% и 35%.

Самая распространенная ставка — в 13%. Ее применяют для доходов физлиц по договорам ГПХ, продажи имущества, выигрышей в казино, букмекерских конторах и гослотереях и так далее.

9% используют для исчисления налога по доходам резидентов РФ:

- от долевого участия в деятельности компании;

- процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года;

- от доходов учредителя доверительного управления ипотечным покрытием на основании ипотечных сертификатов, выданных до 1 января 2007 года.

Ставку подоходного налога в 30% применяют, если выигрыш получает нерезидент РФ. Ставка 35% НДФЛ для граждан РФ распространяется на выигрыши от коммерческих компаний, которые они проводили в рекламных целях.

Ставка в 30% используется для доходов от трудовой деятельности нерезидентов РФ.

Ставку в 15% применяют для доходов, которые превысили за год 5 млн рублей. При реализации имущества стоимостью более 5 млн рублей тем не менее применяется ставка в 13%.

Сумму доходов по каждой категории за отчетный период умножают на необходимую ставку. Полученные значения необходимо сложить. Это и будет предварительная сумма для уплаты налога за прошедший год.

Если вы заполняете декларацию на сайте ФНС или в программе «Декларация», суммы налога рассчитают автоматически.

После подачи декларации налоговая еще раз проверит все сведения. Если вы подаете бумажную декларацию, стоит приложить к ней пояснения с расчетами, чтобы исключить вероятность вопросов от налоговых инспекторов.

Особенности заполнения 3-НДФЛ для ИП и фрилансеров

ИП обязаны заполнять декларацию, если работают на ОСНО. Для фрилансеров декларация необходима, если они получили доход по договору ГПХ не от налогового агента, а, например, в результате сдачи квартиры в аренду и не имеют статуса самозанятого.

С 2023 года действует Единый налоговый счет. Предприниматель или фрилансер перечисляют средства на счет, а затем подают в ФНС уведомление о снятии с него определенной суммы в счет уплаты НДФЛ.

Предприниматели также могут подать декларацию онлайн. Однако в этом случае им потребуется квалифицированная электронная подпись.

Декларацию за 2022 год подают по новой форме из приказа ФНС РФ от 15.10.2021 № ЕД-7-11/903@.

Предприниматель также вправе заявить в декларации право на вычеты.

Ответы на часто задаваемые вопросы

Какие ошибки допускаются при заполнении 3-НДФЛ?

Частая ошибка при заполнении декларации 3-НДФЛ — отсутствие данных по стандартным вычетам. Например, если работник получал вычет за ребенка у работодателя, но не указал эти сведения в отчетности.

При заполнении раздела «Продажа», например авто, в строке «Наименование покупателя…» многие указывают «продажу», хотя надо указать ФИО покупателя.

Какие штрафы предусмотрены за неправильное заполнение?

Штрафы предусмотрены только за несвоевременную подачу декларации или неподачу ее в принципе. При неправильном заполнении формы ФНС вышлет уведомление об ошибках.

Какие ситуации могут привести к отказу в учете налоговых вычетов?

ФНС имеет право отказать в вычете в следующих ситуациях:

- Вы не предоставили оригиналы подтверждающих документов по просьбе инспектора.

- Предоставили не все подтверждающие документы или они заполнены с ошибками.

- Опоздали со сроком оформления вычета. Например, подали в 2023 году заявление на вычет по расходам на лечение в 2019 году.

- У вас не было права на вычет. Например, в год, когда вы проходили платное обучение, вы не являлись плательщиком НДФЛ.

- Подали декларацию не по той форме, которая действовала за отчетный период. Ежегодно утверждают новую форму бланков.

- В декларации допущены ошибки, которые исказили достоверность представленных данных.

- Подали декларацию в отделение ФНС не по месту регистрации.

Заключение

- Декларацию 3-НДФЛ заполняют и подают самостоятельно.

- Подавать декларацию необходимо, если вы получили доходы по договорам ГПХ, если заказчик — не налоговый агент, от продажи имущества, выигрышей, инвестиционной и предпринимательской деятельности. В этом случае ее нужно подать до 30 апреля года, следующего за отчетным. Если этот день выходной, ее подают в ближайший рабочий день после.

- Декларацию также подают, если планируют получить вычет. В этом случае ее можно подать в течение трех лет после налогового периода.

- Заполнить форму можно на сайте ФНС, в программе «Декларация», на портале «Госуслуги» или от руки.

- К декларации стоит приложить подтверждающие документы и расчеты. Это снизит вероятность возникновения вопросов у налоговой службы.

- За опоздание в подаче декларации грозит штраф в размере 1 тыс. рублей, если платить налог было не нужно, или 5% от суммы ежедневно до момента подачи отчетности, но не более 30%.

Покупатель недвижимости имеет право вернуть налог (НДФЛ 13%) от расходов на покупку квартиры — для этого нужно заполнить подать в ФНС форму 3-НДФЛ, образец заполнения декларации на имущественный вычет за 2022 год можно скачать ниже.

Срок подачи отчета для возврата НДФЛ при приобретении жилья, строительстве дома — с 1 января по 31 декабря 2023 года в любой день.

Как заполнить 3-НДФЛ на вычет за квартиру за 2022 год повторно (во второй раз).

Содержание

- Новая форма 3-НДФЛ в 2023 году

- Какие листы заполнять для возврата налога покупателю недвижимости

- Срок подачи и способ заполнения

- Пошаговое заполнения декларации за 2022 год на имущественный вычет

- Титульный лист

- Раздел 1 и приложение к нему

- Раздел 2

- Приложение 1

- Приложение 7

- Скачать образец заполнения 3-НДФЛ при покупке квартиры

Новая форма 3-НДФЛ в 2023 году

С 1 января 2023 года налоговая декларация 3-НДФЛ в очередной раз изменилась, заполнять и подавать нужно бланк, утвержденный Приказом ФНС России №ЕД-7-11/880@ от 22.09.2022.

Изменения коснулись некоторых листов отчетности, а также поменялся штрих-код всех страниц формы — подробнее о том, что изменилось в новом бланке декларации читайте в этой статье.

Скачать новую форму 3-НДФЛ 2023.

На основании декларации покупатель недвижимости в 2023 году имеет право вернуть 13 процентов от расходов на покупку квартиры, дома в 2022 году от суммы расходов в пределах имущественного вычета, равного 2 млн. руб.

Максимальная сумма к возврату 260 000 руб. (13% от 2 000 000).

Если физическое лицо купило жилье до 2022 года и не использовало всю сумму положенного вычета, то в 2023 году можно вернуть остаток.

Рекомендуем статью: Что это такое — остаток имущественного вычета и как его узнать.

Какие листы заполнять для возврата налога покупателю недвижимости

Если гражданин в 2022 году или ранее купил квартиру, дом, комнату, строил дом, то в 2023 году для получения вычета он должен заполнить следующие листы 3-НДФЛ:

- титульный лист;

- раздел 1 — итоговые данные;

- приложение к разделу 1 — заявление на возврат НДФЛ;

- раздел 2 — расчет налоговой базы и налога к возврату;

- приложение 1 — сведения о доходах в РФ;

- приложение 2 — сведения о доходах от иностранных компаний (если были);

- приложение 7 — расчет имущественного вычета.

Если в иностранных организациях человек не работал, то нужно заполнить только 6 листов декларации.

Срок подачи и способ заполнения

Заполнить 3-НДФЛ можно на бумаге или в электронном виде.

Бумажный вариант подается лично в отделение ФНС по месту жительства.

Электронный вариант передается через личный кабинет налогоплательщика на сайте ФНС.

Оформить бумажный бланк можно следующими способами:

- Распечатать новый бланк декларации 3-НДФЛ, вручную заполнить и подписать каждый лист.

- Заполнить в программе, которую можно скачать с сайта ФНС.

- Заполнить на компьютере и распечатать заполненный образец.

Оформить электронный формат декларации можно:

- В программе, которая скачивается с сайта ФНС — после отчет отправляется через личный кабинет на сайте налоговой.

- В личном кабинете налогоплательщика — самый удобный и быстрый вариант подачи 3-НДФЛ.

Пошаговое заполнения декларации за 2022 год на имущественный вычет

Официальный Порядок заполнения 3-НДФЛ представлен в приложении к Приказу ФНС России N ЕД-7-11/903@ от 15.10.2021 с учетом изменений из Приложение 6 к Приказу ФНС России об утверждении новой формы декларации.

Последовательность заполнения бланка 3-НДФЛ при покупке жилья следующая:

- Шаг 1. Заполняются данные о полученных доходах в 2022 году в Приложениях 1 и 2 — от этой суммы будет рассчитываться размер налога, который можно будет вернуть в 2023 году

- Шаг 2. Заполняется Приложение 7 — отражаются данные о купленной квартире и рассчитывается имущественный вычет, на который есть право в 2023 году.

- Шаг 3. Оформляется Раздел 2 — на основании приложения 1 и 7 определяется сумма НДФЛ к возврату.

- Шаг 4. Оформляется Раздел 1 — приводятся итоговые данные с суммой возвращаемого налога.

- Шаг 5. Заполняется Приложение к разделу 1 с заявлением на возврат НДФЛ.

- Шаг 6. Вносятся данные в титульный лист, в том числе указывается общее количество заполненных листов декларации 3-НДФЛ.

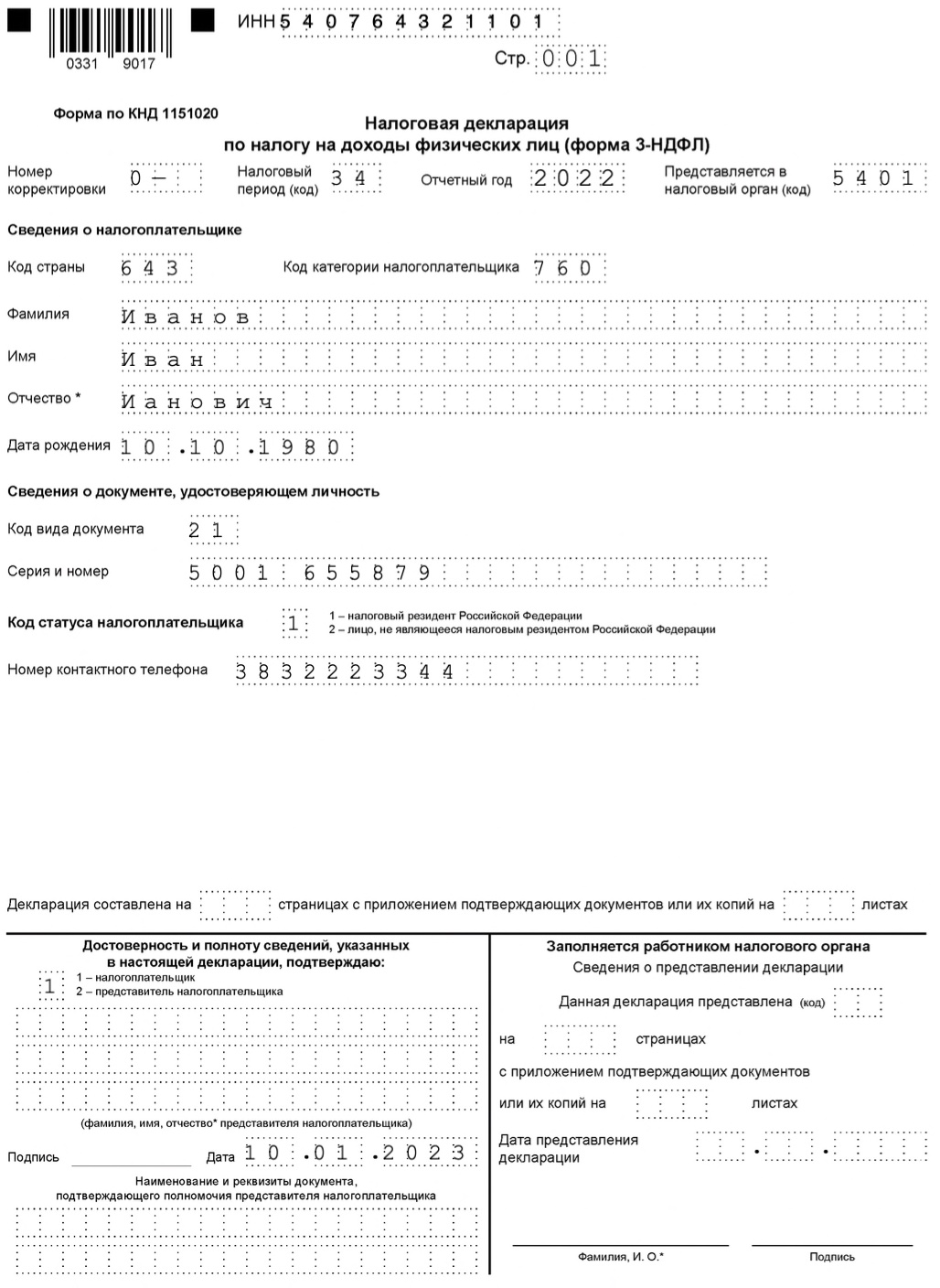

Титульный лист

Этот лист лучше заполнить в последнюю очередь, так как в нем нужно указать количество заполненных страниц налоговой декларации. Последовательность оформления первой страницы 3-НДФЛ можно посмотреть ниже.

| ИНН | Номер налогоплательщика |

| № страницы | 001 |

| № корректировки | 0 — если декларация 3-НДФЛ подается в первый раз.

При внесении корректировок в бланк указывается порядковый номер изменений. |

| Период | 34 – соответствует календарному году |

| Год | 2022 – за который возвращается налог |

| Код ФНС | Номер отделения налоговой, куда подается форма 3-НДФЛ – по адресу проживания покупателя квартиры. |

| Реквизиты покупателя недвижимости | Код страны — 643 для РФ.

Категория налогоплательщика – 760. ФИО – полностью. Дата рождения в цифровом формате |

| Реквизиты паспорта или иного удостоверяющего документа | Для паспорта код – 21.

Далее заполняется его серия и номер. Для других документов коды можно посмотреть в официальном Порядке заполнения 3-НДФЛ. |

| Статус налогоплательщика | Резиденты РФ, имеющие право на имущественный вычет при покупке квартиры или иной жилой недвижимости, указывают код 1. |

| Телефон | Контактный телефон для связи – тот, по которому налоговый специалист при необходимости сможет связаться и уточнить детали заполненной декларации. |

| Достоверность | Код 1 – если 3-НДФЛ заполняет лицо, оплатившее квартиру.

Код 2 – если декларацию заполняет его представитель. Ниже пишется ФИО представителя и реквизиты доверенности. |

Образец заполнения титульного листа при покупке квартиры:

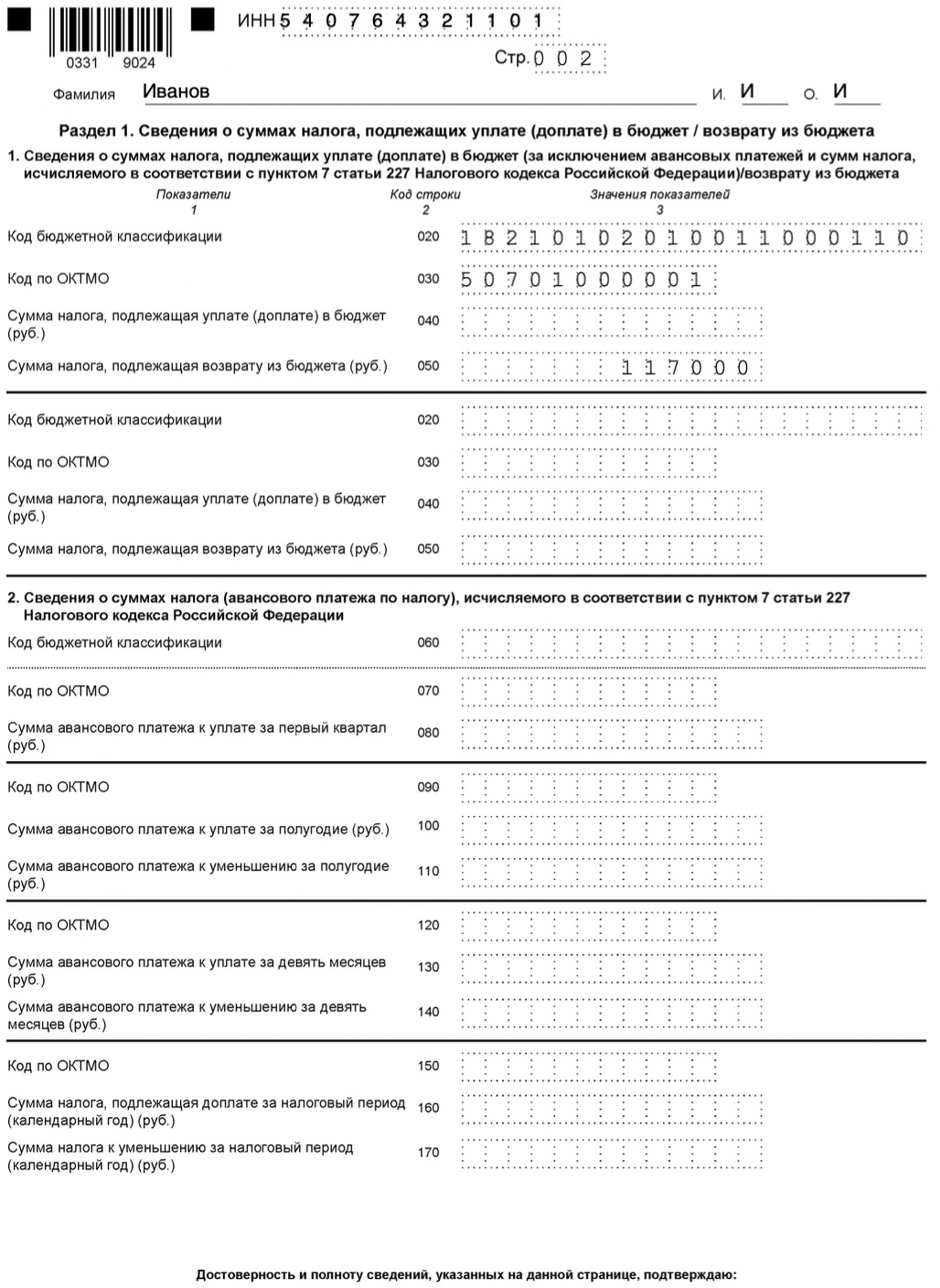

Раздел 1 и приложение к нему

На второй странице формы 3-НДФЛ нужно заполнить только строки.

|

020 |

КБК (18210102010011000110) |

|

030 |

ОКТМО — посмотреть на сайте ФНС |

|

050 |

Сумма НДФЛ, которая положена к возврату в связи с правом на имущественный вычет при покупке квартиры. |

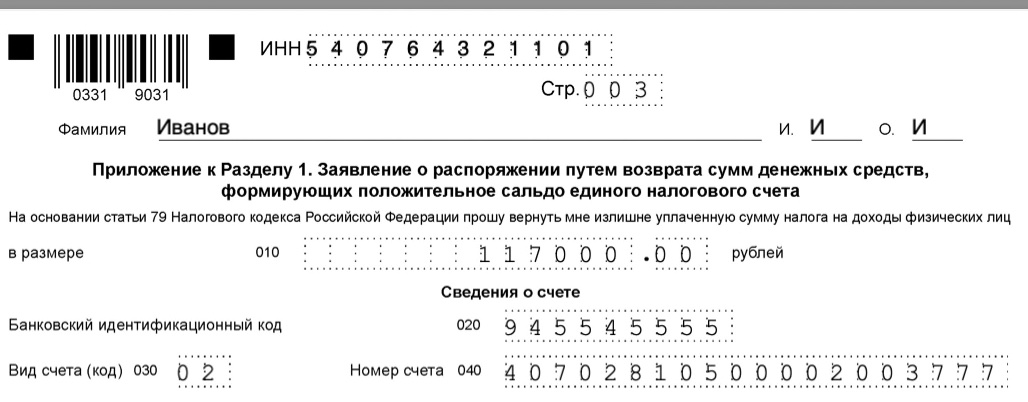

Форму заявления на возврат НДФЛ в новом бланке 3-НДФЛ значительно упростилась, теперь достаточно заполнить 4 поля:

|

010 |

Сумма НДФЛ к возврату, рассчитанная в Разделе 2 поле 160. |

|

020 |

БИК банка, где открыт счет, на который ФНС должна вернуть налог. |

|

030 |

Код вида счета – 02 для текущего счета, 07 – для депозитного. |

|

040 |

Номер счета для зачисления возвращаемого НДФЛ. |

Образец заполнения Раздел 1 формы 3-НДФЛ и приложения к нему:

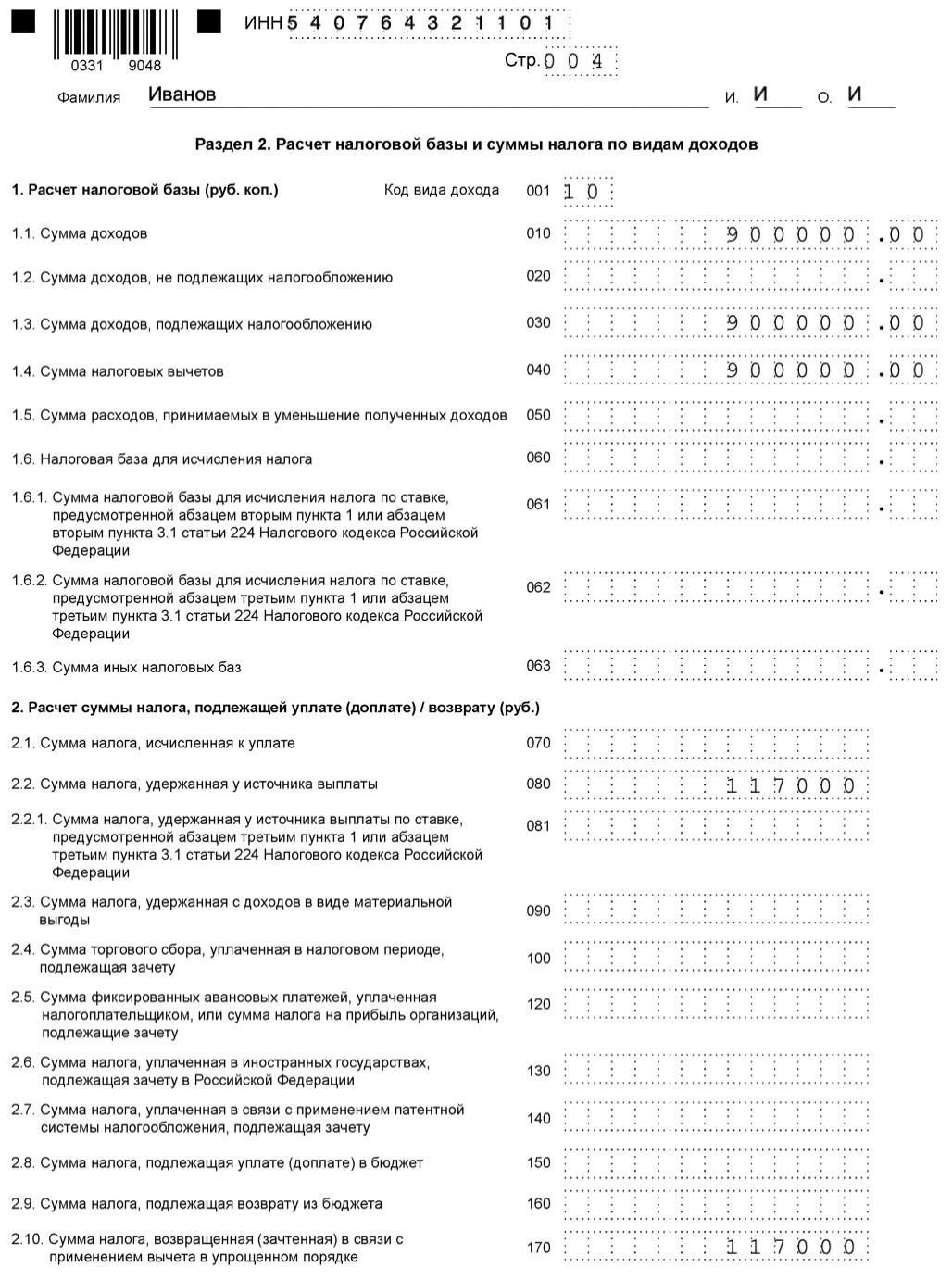

Раздел 2

На данной странице декларации в случая заполнения 3-НДФЛ при покупке квартиры с целью получения имущественного вычета и возврата налога нужно заполнить следующие поля:

|

001 |

Код дохода из Приложения 3 к Порядку заполнения.

Если доход – это зарплата от работы по найму, облагаемая по ставке 13 или 15 процентов, то ставится код 10. При наличии другого дохода, с которого удержан подоходный налог в 2022 году, нужно заполнить дополнительные листы с разделом 2. |

|

010 |

Размер дохода за 2022 год – сумма дохода из Приложений 1 и 2 (показатель поля 070 прил. 1 + показатель поля 070 прил. 2). |

|

030 |

Доход, с которого удерживается НДФЛ – соответствует полю 010. |

|

040 |

Размер имущественного вычета при покупке квартиры – берется из приложения 7 формы 3-НДФЛ (стр. 120 + стр. 121 + стр. 130 + стр. 131 + стр.150 + стр. 160). |

|

080 |

НДФЛ, который был удержан в 2022 году – стр. 080 Приложения 1. |

|

160 |

Размер налога, который налоговая должна вернуть в связи с покупкой квартиры. |

Образец заполнения Раздел 2 формы 3-НДФЛ при покупке квартиры:

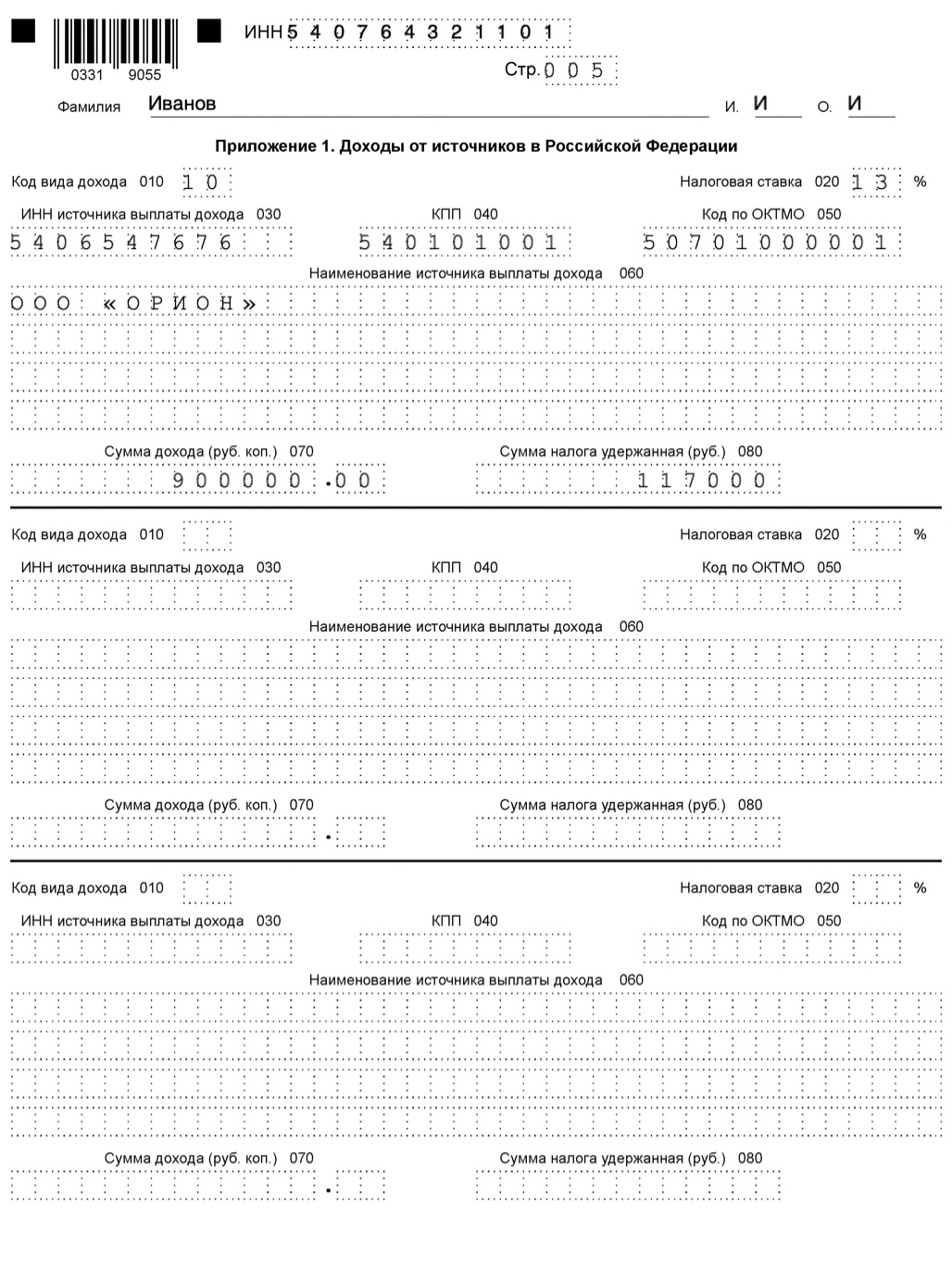

Приложение 1

Отражаются данные о доходах, полученных от российских источников, в том числе заработная плата, полученная от работы по найму. Сведения для заполнения берутся из справки о доходах, которую нужно запросить у работодателя.

Для отражения доход от работодателя нужно заполнить следующие поля:

|

010 |

Код дохода из Приложения 3 к Порядку заполнения.

Если доход – это зарплата от работы по найму, то ставится код 10. |

|

020 |

Ставка НДФЛ. |

|

030 |

ИНН источника дохода – работодателя. |

|

040 |

КПП работодателя (если это юридическое лицо). |

|

050 |

ОКТМО работодателя. |

|

060 |

Наименование организации работодателя или ФИО ИП. |

|

070 |

Доход за год от данного источника. |

|

080 |

Налог, который был удержан за год – в 2023 году вернуть получится сумму в пределах удержанного за 2022 год НДФЛ. |

Пример заполнения Приложения 1 формы 3-НДФЛ на вычет за квартиру за 2022 год:

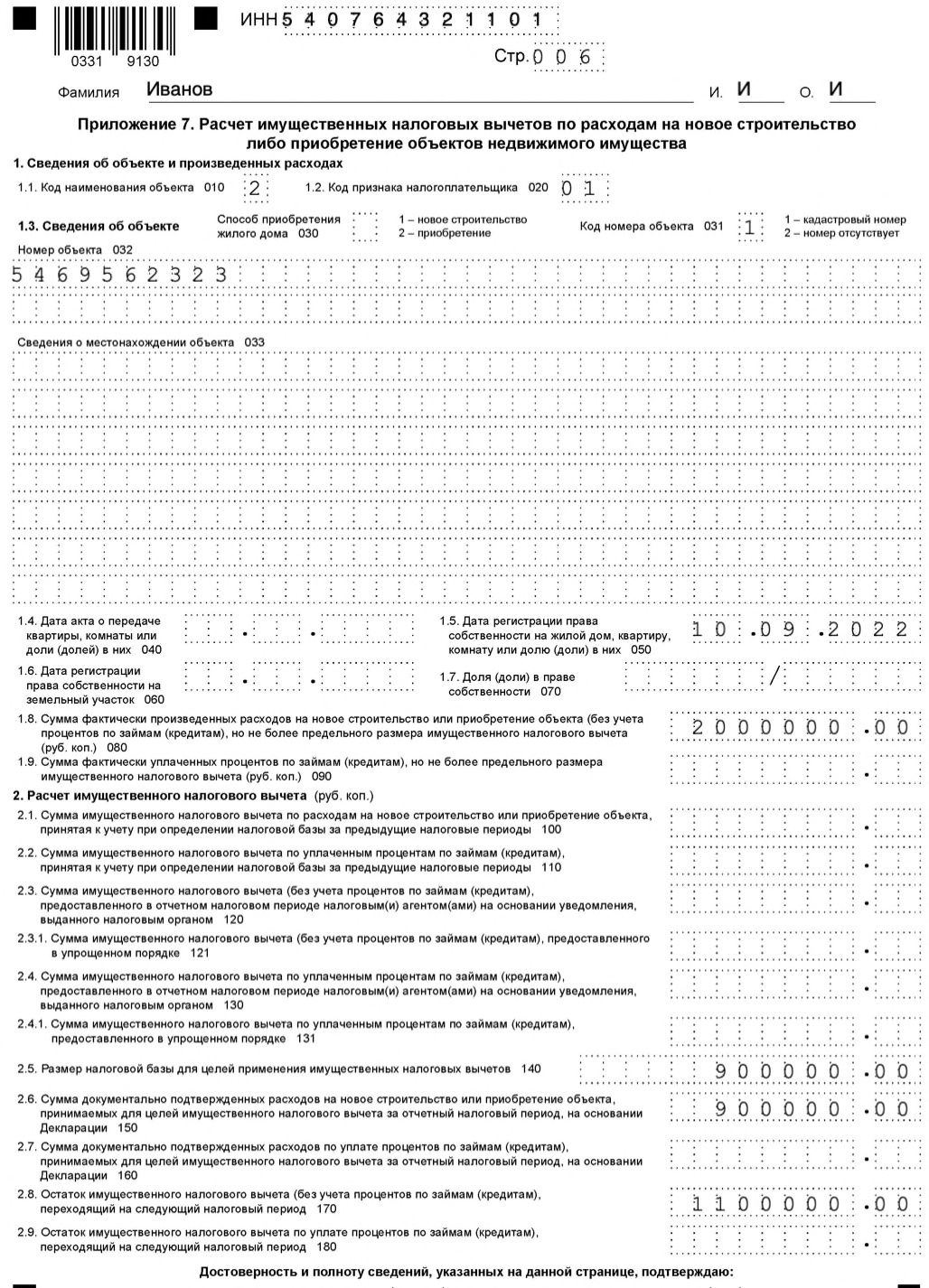

Приложение 7

Основная страница декларации, где проводится расчет имущественного вычета, положенного в связи с покупкой квартиры или иной недвижимости.

|

010 |

Код объекта из Приложения 5 к Порядку заполнения (если купленный объект недвижимости это жилой дом, то ставится код 1, если квартира — то код 2). |

|

020 |

Признак налогоплательщика берется из Приложения 6 к Порядку заполнения (для собственника квартиры — 01). |

|

030 |

Данная строка заполняется, если куплен жилой дом (в строке 010 — код 1). |

|

031 |

В поле ставится 1, если известен кадастровый номер купленного объекта, 2 — если номер не известен. |

|

032 |

Заполняется кадастровый номер недвижимости, если в строке 031 – код 1. |

|

033 |

Заполняется адрес квартиры, если в строке 031 стоит 2. |

|

040 |

Дата подписанного акта приема-передачи квартиры – если подписывался в дополнение к договору купли-продажи. |

|

050 |

Дата, когда зарегистрировано право на жилье в государственном порядке. |

|

070 |

Размер доли при покупке квартиры в долевую собственность. |

|

080 |

Затраты на покупку квартиры (или иного объекта недвижимости) – сумма не должна превышать положенного имущественного вычета (максимум — 2 млн. руб., если вычет ранее не использовался), проценты по ипотеке здесь не учитываются. |

|

090 |

Затраты на уплату процентов по ипотеке, если квартира куплена средствами ипотечного кредита (не больше положенного вычета по процентам). |

|

100 |

Имущественный вычет, который ранее уже использовался в отношении указанного объекта недвижимости (заполняется в случае, когда квартира куплена до 2022 год и 3-НДФЛ на возврат налога уже подавалась). |

|

110 |

Имущественный вычет по ипотечным процентам, который раньше уже использовался за прошлые годы по данному объекту недвижимости. |

|

120 |

Имущественный вычет, предоставленный работодателем на основании налогового уведомления (если предоставлялся ранее по тому объекту). |

|

121 |

Размер вычета, предоставленного в упрощенном порядке по новым правилам. |

|

130 |

Имущественный вычет по ипотечным процентам, полученный через работодателя по налоговому уведомлению (если предоставлялся). |

|

131 |

Размер вычета по ипотечным процентам, предоставленного в упрощенном порядке по новым правилам. |

|

140 |

Налоговая база = доход за 2022 год из стр. 010 раздела 2 – предоставленные вычета из строк 120, 121, 130, 131. |

|

150 |

Затраты на покупку квартиры, принимаемые в качестве имущественного вычета, не более налоговой базы из поля 140. |

|

160 |

Затраты на проценты по ипотеке – не более показателя, равного разности строк 140 и 150. |

|

170 |

Остаток вычета, положенный за 2022 год, которым можно воспользоваться в 2023 году (поле 080 — поля 120, 121, 150). |

|

180 |

Остаток вычета по ипотечным процентам. |

Пример заполнения Приложения 7 формы 3-НДФЛ на вычет при покупке квартиры за 2022 год:

Скачать образец заполнения 3-НДФЛ при покупке квартиры

Скачать новый бланк 3-НДФЛ 2023.

Скачать образец декларации на вычет при покупке квартиры за 2022 год.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Кто и когда может претендовать на имущественный вычет

Имущественный вычет — это закрепленная налоговым законодательством возможность налогоплательщика:

- вернуть часть ранее перечисленного в бюджет НДФЛ;

- не уплачивать налог совсем или снизить его размер.

Получить имущественный вычет может лицо, совершившее определенные манипуляции с личным имуществом, такие как:

- продажа имущества;

- покупка жилья;

- приобретение земли под строительство жилья и (или) осуществление этого строительства;

- заключение договора выкупа имущества для государственных или муниципальных нужд.

Рассчитывать на имущественный вычет может лицо:

- имеющее легальные источники дохода, облагаемые НДФЛ по ставке 13%;

- являющееся собственником имущества (купленного или проданного);

- оплатившее приобретаемое жилье за счет собственных или заемных денег;

- заполнившее и отправившее налоговикам декларацию 3-НДФЛ (с приложением к ней подтверждающих бумаг и заявления на возврат налога).

Какие вычеты по НДФЛ можно получить при отсутствии дохода? Ответ на этот вопрос можно изучить в КонсультантПлюс. Если у вас нет доступа к правовой системе, получите пробный онлайн-доступ бесплатно.

В следующих разделах будут раскрыты тонкости и нюансы заполнения 3-НДФЛ и расчета налога в ситуации получения имущественного вычета.

ВАЖНО! Декларацию за 2022 год нужно сдавать по новой форме из приказа ФНС от 29.09.2022 № ЕД-7-11/880@. Скачать бланк вы можете здесь.

На нашем форуме можно проконсультироваться по любому вопросу, возникшему у вас при заполнении декларации 3-НДФЛ. Например, в этой ветке делимся опытом, можно ли включить в уточненную декларацию расходы на строительство дома, которые ошибочно не были учтены ранее.

Продажа имущества и 3-НДФЛ (пример заполнения)

Необходимость в оформлении декларации 3-НДФЛ появляется у физлица, если оно:

- получило доход от продажи принадлежащего ему имущества;

- владело проданным имуществом меньше установленного в ст. 217.1 и п. 17.1 ст. 217 НК РФ МСВИ (минимального срока владения имуществом).

Налоговый кодекс предусматривает 2 вида имущественного вычета при продаже имущества:

- 1 млн руб. (при продаже недвижимости);

- 250 000 руб. (при реализации прочего имущества).

Оформление декларации 3-НДФЛ:

- обязательно, если срок владения имуществом составил менее МСВИ, и доход от продажи больше предусмотренного вычета;

- не требуется, если от начала владения имуществом до его продажи прошло больше МСВИ (п. 17.1 ст. 217, подп. 2 п. 1 ст. 228, п. 4 ст. 229 НК РФ).

Особенности определения МСВИ показаны на схеме:

Есть также особый случай расчета МСВИ. Если продано единственное жилье, то МСВИ считается равным 3 годам. Чтобы узнать подробности, оформите пробный бесплатный доступ к КонсультантПлюс.

ВАЖНО! С 2021 года от уплаты НДФЛ при продаже единственного жилья освободили семьи с детьми. Мы писали об этом в нашем обзоре.

Разобраться, оформлять 3-НДФЛ или нет, помогут примеры.

Пример 1

Туманов А. А. приобрел в 2013 году квартиру. В 2022 году он продал ее за 5 243 000 руб. Сроки:

- приобретения — до 01.01.2016;

- владения — более 3 лет.

Вывод: подавать 3-НДФЛ и платить НДФЛ Туманову А. А. не требуется.

Пример 2

Сидорова Г. Е. в сентябре 2022 году продала приватизированную в декабре 2018 года квартиру за 3 200 000 руб. Это не единственная квартира в собственности Сидоровй Г. Е.

Сроки:

- приобретения права собственности — после 01.01.2016;

- владения — менее 5 лет.

Вывод: Сидоровой Г. Е. необходимо подать 3-НДФЛ и заплатить налог.

Пример 3

Токарев С. Г. приобрел в декабре 2021 года автомобиль, который продал в сентябре 2022 года за 240 000 руб.

Расчет сроков: автомобиль находился в собственности 10 мес. (менее 3 лет).

Вывод: Токарев С. Г. не обязан отчитываться о полученном доходе с помощью декларации 3-НДФЛ и уплачивать НДФЛ, так как сумма дохода от продажи (240 000 руб.) меньше суммы имущественного вычета (250 000 руб.).

Если бы Токарев С. Г. продал автомобиль за 300 000, то заполнить декларацию 3-НФДЛ и уплатить налог ему придется в размере 6 500 руб. (300 000 руб. — 250 000 руб. = 50 000 руб. * 13%). Как это сделать, расскажем в следующем разделе.

Заполнение 3-НДФЛ при продаже автомобиля

Используем данные из примера 3 предыдущего раздела для заполнения декларации 3-НДФЛ с имущественным вычетом, но предположим, что Токарев С.Г. продал машину за 300 000 руб.

Пример 3 (продолжение).

Токарев С. Г. изучил структуру 3-НДФЛ и пришел к выводу, что ему потребуется заполнять следующие листы декларации:

- титульный лист;

- раздел 1;

- раздел 2;

- приложение 1;

- приложение 6.

Шаг 1. Заполнение декларации Токарев начал с титульного листа. Здесь он указал номер корректировки (для первичной декларации — 0), Ф. И. О., данные о дате и месте рождения, гражданстве и паспорте Токарева С. Г. и другую требуемую информацию в предложенных к заполнению полях.

Шаг 2. Далее он заполнил приложение 1 «Доходы от источников в РФ»

Для дальнейшего внесения данных Токарев С. Г. использовал информацию о покупателе автомобиля из договора купли-продажи:

- Занес информацию об источнике выплаты дохода в стр. 060 — покупателе транспортного средства. Поскольку покупатель — физлицо, Токарев С. Г. указал только его Ф. И. О.

- Сведения о полученном доходе:

- в стр. 010 значение 10 — код вида дохода из приложения 3 к порядку заполнения декларации;

- в стр. 020 значение 13 — ставка налога;

- стр. 030 — 050 заполняются при наличии информации;

- в стр. 060 — ФИО покупателя;

- в стр. 070 — 300 000 — сумма, вырученная от реализации транспортного средства.

Есть также особый случай расчета МСВИ. Если продано единственное жилье, то МСВИ считается равным 3 годам. Чтобы узнать подробности, оформите пробный бесплатный доступ к КонсультантПлюс.

ВАЖНО! С 2021 года от уплаты НДФЛ при продаже единственного жилья освободили семьи с детьми. Мы писали об этом в нашем обзоре.

Разобраться, оформлять 3-НДФЛ или нет, помогут примеры.

Пример 1

Туманов А. А. приобрел в 2013 году квартиру. В 2022 году он продал ее за 5 243 000 руб. Сроки:

- приобретения — до 01.01.2016;

- владения — более 3 лет.

Вывод: подавать 3-НДФЛ и платить НДФЛ Туманову А. А. не требуется.

Пример 2

Сидорова Г. Е. в сентябре 2022 году продала приватизированную в декабре 2018 года квартиру за 3 200 000 руб. Это не единственная квартира в собственности Сидоровй Г. Е.

Сроки:

- приобретения права собственности — после 01.01.2016;

- владения — менее 5 лет.

Вывод: Сидоровой Г. Е. необходимо подать 3-НДФЛ и заплатить налог.

Пример 3

Токарев С. Г. приобрел в декабре 2021 года автомобиль, который продал в сентябре 2022 года за 240 000 руб.

Расчет сроков: автомобиль находился в собственности 10 мес. (менее 3 лет).

Вывод: Токарев С. Г. не обязан отчитываться о полученном доходе с помощью декларации 3-НДФЛ и уплачивать НДФЛ, так как сумма дохода от продажи (240 000 руб.) меньше суммы имущественного вычета (250 000 руб.).

Если бы Токарев С. Г. продал автомобиль за 300 000, то заполнить декларацию 3-НФДЛ и уплатить налог ему придется в размере 6 500 руб. (300 000 руб. — 250 000 руб. = 50 000 руб. * 13%). Как это сделать, расскажем в следующем разделе.

Заполнение 3-НДФЛ при продаже автомобиля

Используем данные из примера 3 предыдущего раздела для заполнения декларации 3-НДФЛ с имущественным вычетом, но предположим, что Токарев С.Г. продал машину за 300 000 руб.

Пример 3 (продолжение).

Токарев С. Г. изучил структуру 3-НДФЛ и пришел к выводу, что ему потребуется заполнять следующие листы декларации:

- титульный лист;

- раздел 1;

- раздел 2;

- приложение 1;

- приложение 6.

Шаг 1. Заполнение декларации Токарев начал с титульного листа. Здесь он указал номер корректировки (для первичной декларации — 0), Ф. И. О., данные о дате и месте рождения, гражданстве и паспорте Токарева С. Г. и другую требуемую информацию в предложенных к заполнению полях.

Шаг 2. Далее он заполнил приложение 1 «Доходы от источников в РФ»

Для дальнейшего внесения данных Токарев С. Г. использовал информацию о покупателе автомобиля из договора купли-продажи:

- Занес информацию об источнике выплаты дохода в стр. 060 — покупателе транспортного средства. Поскольку покупатель — физлицо, Токарев С. Г. указал только его Ф. И. О.

- Сведения о полученном доходе:

- в стр. 010 значение 10 — код вида дохода из приложения 3 к порядку заполнения декларации;

- в стр. 020 значение 13 — ставка налога;

- стр. 030 — 050 заполняются при наличии информации;

- в стр. 060 — ФИО покупателя;

- в стр. 070 — 300 000 — сумма, вырученная от реализации транспортного средства.

Шаг 3. Далее Токарев перешел к заполнению приложения 6 «Расчет имущественных и налоговых вычетов». Для этого в стр. 070 п. 3.1 он указал сумму имущественного вычета в размере 250 000 руб.

ВАЖНО! Также Токарев мог бы воспользоваться другим типом вычета — вычет в размере расходов, понесенных на приобретение авто. То есть если бы Токарев купил автомобиль за сумму большую, чем 250 000 руб., и сохранил при этом договор купли-продажи, он мог бы указать сумму покупки в стр. 080 и заплатить налог меньше.

Шаг 4. В этом шаге Токарев заполнил раздел 2, указав в стр. 010 сумму, вырученную за автомобиль, а в стр. 040 — величину имущественного вычета.

Шаг 5. Поскольку сумма налога к уплате равна 6 500 руб., в разделе 1 Токарев указал в стр.040 значение 6 500, а в стр. 020 и 030 КБК и ОКТМО.

Какие документы нужны для имущественного вычета

Для Токарева С. Г. из рассмотренного примера список прилагаемых к 3-НДФЛ документов для получения имущественного вычета состоит из 3 пунктов:

- копия паспорта (страницы с личными данными и пропиской);

- копия договора купли-продажи автомобиля;

- копии платежных документов.

Когда физлицо претендует на получение имущественного вычета при покупке недвижимости, список документов к декларации 3-НДФЛ будет отличаться в зависимости от вида объекта недвижимости и формы его приобретения (пример см. на схеме):

Налогоплательщику может понадобиться дополнительный документ — специальное уведомление от налоговиков, подтверждающее право физлица на имущественный вычет (форма уведомления утверждена приказом ФНС России от 17.08.2021 № ЕД-7-11/755@), если:

- произведены расходы на покупку или новое строительство недвижимости (включая уплату процентов на погашение целевых займов) — имущественный вычет для таких ситуаций предусмотрен подп. 3–4 п. 1 ст. 220 НК РФ;

- физлицо намерено получать имущественный вычет по месту своей работы (п. 8 ст. 220 НК РФ).

Для получения уведомления необходимо обратиться в инспекцию по месту жительства с заявлением и подтверждающими документами.

С 2022 года можно получить имущественный вычет в упрощенном порядке. Подробности мы рассказывали здесь.

Какие документы понадобятся для получения уведомления, с какого месяца и в каком объеме будет предоставляться имущественный вычет по месту работы налогоплательщика, см. здесь.

Формулы расчета НДФЛ при покупке и продаже имущества

Расчет НДФЛ при покупке имущества

При покупке недвижимости налогоплательщик может вернуть из бюджета часть НДФЛ. Стандартные формулы расчета возвращаемого из бюджета налога (НДФЛвозвр) выглядят следующим образом:

1. Имущество приобретено без привлечения заемных средств:

НДФЛвозвр = РН × 13%, если РН ≤ 2 млн руб.,

НДФЛвозвр = 2 000 000 руб. × 13% = 260 000 руб., если РН > 2 млн руб.,

где РН – расходы налогоплательщика на новое строительство или покупку жилья;

2 млн руб. – максимальный имущественный вычет при приобретении имущества.

2. Использован целевой заем (кредит) для приобретения недвижимости:

НДФЛ% = РП × 13%, если РП ≤ 3 млн руб.,

НДФЛ% = 3 000 000 руб. × 13% = 390 000 руб., РП > 3 млн руб.,

где НДФЛ% — сумма возвращаемого НДФЛ при уплате процентов по целевому займу (кредиту);

РП — расходы по уплаченным процентам;

3 млн руб. – максимальный имущественный вычет по процентам (если целевой заем получен до 2014 года, имущественный вычет по процентам законодательно не ограничен верхним пределом).

3. Недвижимость частично оплачена средствами материнского капитала:

НДФЛвозвр = (РН – МК) × 13%, если (РН – МК) ≤ 2 млн руб.,

НДФЛвозвр = 2 000 000 руб. × 13% = 260 000 руб., если (РН – МК) > 2 млн руб.,

где МК — средства материнского капитала, израсходованные на приобретение недвижимости.

Аналогичная формула применяется для расчета налога, если имущество оплачено за счет средств:

- работодателей;

- бюджета;

- иных лиц.

4. Недвижимость приобретена у взаимозависимых лиц — в этой ситуации вернуть НДФЛ не получится, независимо от стоимости недвижимости, так как в данной ситуации право на имущественный вычет у налогоплательщика отсутствует. Взаимозависимыми с налогоплательщиком лицами признаются (ст. 105.1 НК РФ):

- его родители (усыновители);

- его дети (включая усыновленных);

- его супруг (супруга);

- его братья и сестры;

- его опекун (попечитель) и подопечный.

Расчет НДФЛ при продаже имущества

НДФЛ к уплате (НДФЛупл) определяется по следующим формулам:

1. Доход получен от продажи земельных участков, жилых домов, квартир, комнат, садовых домиков, дач, а также долей в указанном имуществе:

НДФЛупл = (ДПН – 1 000 000 руб.) × 13%, если ДПН > 1 млн руб.,

НДФЛупл = 0, если ДПН ≤ 1 млн руб.,

где ДПН — доход от продажи недвижимости;

1 млн руб. — максимально разрешенный НК РФ имущественный вычет при продаже недвижимого имущества.

Пример 1

Соловьев А. П. продал в 2022 году квартиру за 1 220 000 руб. В декларации 3-НДФЛ он отразил доход в размере 1 220 000 руб. и имущественный вычет в сумме 1 млн руб. НДФЛ к уплате рассчитал по формуле:

НДФЛупл = (1 220 000 руб. – 1 000 000 руб.) × 13% = 28 600 руб.

Налогоплательщику может понадобиться дополнительный документ — специальное уведомление от налоговиков, подтверждающее право физлица на имущественный вычет (форма уведомления утверждена приказом ФНС России от 17.08.2021 № ЕД-7-11/755@), если:

- произведены расходы на покупку или новое строительство недвижимости (включая уплату процентов на погашение целевых займов) — имущественный вычет для таких ситуаций предусмотрен подп. 3–4 п. 1 ст. 220 НК РФ;

- физлицо намерено получать имущественный вычет по месту своей работы (п. 8 ст. 220 НК РФ).

Для получения уведомления необходимо обратиться в инспекцию по месту жительства с заявлением и подтверждающими документами.

С 2022 года можно получить имущественный вычет в упрощенном порядке. Подробности мы рассказывали здесь.

Какие документы понадобятся для получения уведомления, с какого месяца и в каком объеме будет предоставляться имущественный вычет по месту работы налогоплательщика, см. здесь.

Формулы расчета НДФЛ при покупке и продаже имущества

Расчет НДФЛ при покупке имущества

При покупке недвижимости налогоплательщик может вернуть из бюджета часть НДФЛ. Стандартные формулы расчета возвращаемого из бюджета налога (НДФЛвозвр) выглядят следующим образом:

1. Имущество приобретено без привлечения заемных средств:

НДФЛвозвр = РН × 13%, если РН ≤ 2 млн руб.,

НДФЛвозвр = 2 000 000 руб. × 13% = 260 000 руб., если РН > 2 млн руб.,

где РН – расходы налогоплательщика на новое строительство или покупку жилья;

2 млн руб. – максимальный имущественный вычет при приобретении имущества.

2. Использован целевой заем (кредит) для приобретения недвижимости:

НДФЛ% = РП × 13%, если РП ≤ 3 млн руб.,

НДФЛ% = 3 000 000 руб. × 13% = 390 000 руб., РП > 3 млн руб.,

где НДФЛ% — сумма возвращаемого НДФЛ при уплате процентов по целевому займу (кредиту);

РП — расходы по уплаченным процентам;

3 млн руб. – максимальный имущественный вычет по процентам (если целевой заем получен до 2014 года, имущественный вычет по процентам законодательно не ограничен верхним пределом).

3. Недвижимость частично оплачена средствами материнского капитала:

НДФЛвозвр = (РН – МК) × 13%, если (РН – МК) ≤ 2 млн руб.,

НДФЛвозвр = 2 000 000 руб. × 13% = 260 000 руб., если (РН – МК) > 2 млн руб.,

где МК — средства материнского капитала, израсходованные на приобретение недвижимости.

Аналогичная формула применяется для расчета налога, если имущество оплачено за счет средств:

- работодателей;

- бюджета;

- иных лиц.

4. Недвижимость приобретена у взаимозависимых лиц — в этой ситуации вернуть НДФЛ не получится, независимо от стоимости недвижимости, так как в данной ситуации право на имущественный вычет у налогоплательщика отсутствует. Взаимозависимыми с налогоплательщиком лицами признаются (ст. 105.1 НК РФ):

- его родители (усыновители);

- его дети (включая усыновленных);

- его супруг (супруга);

- его братья и сестры;

- его опекун (попечитель) и подопечный.

Расчет НДФЛ при продаже имущества

НДФЛ к уплате (НДФЛупл) определяется по следующим формулам:

1. Доход получен от продажи земельных участков, жилых домов, квартир, комнат, садовых домиков, дач, а также долей в указанном имуществе:

НДФЛупл = (ДПН – 1 000 000 руб.) × 13%, если ДПН > 1 млн руб.,

НДФЛупл = 0, если ДПН ≤ 1 млн руб.,

где ДПН — доход от продажи недвижимости;

1 млн руб. — максимально разрешенный НК РФ имущественный вычет при продаже недвижимого имущества.

Пример 1

Соловьев А. П. продал в 2022 году квартиру за 1 220 000 руб. В декларации 3-НДФЛ он отразил доход в размере 1 220 000 руб. и имущественный вычет в сумме 1 млн руб. НДФЛ к уплате рассчитал по формуле:

НДФЛупл = (1 220 000 руб. – 1 000 000 руб.) × 13% = 28 600 руб.

Пример 2

Васильева Т. Н. в 2022 году получила от покупателя 643 000 руб. по договору купли-продажи дачи. В этом случае Васильева Т. Н. не должна ни уплачивать НДФЛ, ни подавать декларацию 3-НДФЛ, так как размер дохода (643 000 руб.) меньше допустимого вычета (1 млн. руб.).

2. Доход получен от реализации иного имущества (машины, гаража или прочих предметов):

НДФЛупл = (ДПИ – 250 000 руб.) × 13%, если ДПИ > 250 000 руб.,

НДФЛупл = 0, если ДПИ ≤ 250 000 руб.,

где ДПИ — доход от продажи иного имущества;

250 000 руб. — максимально разрешенный НК РФ имущественный вычет при продаже прочего имущества.

Пример 3

Два брата, Степан и Андрей Тумановы, в 2022 году решили обновить свои автомобили. Перед покупкой новых машин они реализовали свои старые авто:

- за 523 000 руб. (Степан),

- 182 000 руб. (Андрей).

При расчете НДФЛ к уплате они воспользовались следующими формулами:

Степан: НДФЛ = (523 000 руб. – 250 000 руб.) × 13% = 35 490 руб.;

Андрей: НДФЛ = 0, так как 182 000 руб. < 250 000 руб.

По итогам 2022 года Степан задекларировал полученный доход, подав 3-НДФЛ, и оплатил налог в сумме 35 490 руб., а Андрею платить НДФЛ и подавать 3-НДФЛ не пришлось.

С расчетными формулами, применяемыми для определения налоговых обязательств и в целях финансового анализа, знакомьтесь на нашем портале:

- «Расчет налоговой нагрузки в 2022-2023 годах (формула)»;

- «Расчет точки безубыточности (формула и график)».

Второй год применения имущественного вычета: повторная декларация 3-НДФЛ

Ситуация, когда имущественный вычет можно применять несколько лет, характерен для ситуаций покупки недвижимости. Например, если сумма НДФЛ, удержанная из доходов налогоплательщика (облагаемых НДФЛ 13%) за период подачи 3-НДФЛ меньше 260 000 руб., право на остаток неиспользованного вычета не сгорает, а переносится на последующие периоды.

Пример

Штамповщица Лахтина Е. Б. в 2021 году купила на вторичном рынке жилья квартиру за 1 760 000 руб. За указанный период с ее зарплаты в бюджет был перечислен НДФЛ = 81 120 руб. Сумма НДФЛ к возврату из бюджета:

- рассчитанная со стоимости покупки: 1 760 000 руб. × 13% = 228 800 руб.;

- возможная к возврату (за 2021 год): 81 120 руб.

Остаток НДФЛ, который можно вернуть из бюджета в последующие периоды: 228 800 – 81 120 = 147 680 руб.

В 2022 году Лахтина Е. Б. устроилась дополнительно работать в другую фирму по совместительству. По итогам 2022 года перечисленный в бюджет НДФЛ с полученной ею зарплаты от 2 работодателей составил 127 000 руб. — эту сумму Лахтина Е. Б. может вернуть из бюджета, снова подав в инспекцию 3-НДФЛ и иные требуемые документы (справку 2-НДФЛ за 2022 год, заявление на возврат НДФЛ, подтверждающие покупку жилья документы).

Остаток вычета в сумме 20 680 руб. (147 680 – 127 000) Лахтина Е. Б. вернет по итогам 2023 года, если вновь предоставит в налоговую инспекцию необходимые документы.

Итоги

Применение имущественного вычета позволяет вернуть из бюджета НДФЛ (при покупке недвижимости) или уменьшить подоходный налог к уплате (при реализации имущества).

При заполнении декларации 3-НДФЛ на имущественный вычет физлицу нужно учесть множество нюансов (срок владения имуществом, максимально разрешенный размер вычета и др.), а также собрать пакет подтверждающих документов (справки 2-НДФЛ, договор купли-продажи недвижимости, акт приема-передачи законченного строительством жилья и др.).