Содержание страницы

- Налогообложение НДС

- Вычеты

- Порядок возмещения

- Восстановление налога

- Декларирование

- Порядок и сроки уплаты налога

- Льготы

- Налоговые агенты

- Ответственность за налоговые правонарушения

- НДС 2021

- Информация для экспортера

НДС — это косвенный налог. Исчисление производится продавцом при реализации товаров (работ, услуг, имущественных прав) покупателю.

Продавец дополнительно к цене реализуемых товаров (работ, услуг, имущественных прав) предъявляет к оплате покупателю сумму НДС, исчисленную по установленной налоговой ставке. Сумма НДС, которую налогоплательщик-продавец уплачивает в бюджет, рассчитывается

как разница между суммой налога, исчисленной им при реализации товаров (работ, услуг, имущественных прав) покупателям, и суммой налога, предъявленной этому налогоплательщику при приобретении им товаров (работ, услуг, имущественных прав), используемых

для облагаемых НДС операций. НДС является федеральным налогом.

Налогообложение НДС

Плательщиками НДС признаются:

организации (в том числе некоммерческие)

Условно всех налогоплательщиков НДС можно разделить на две группы:

- налогоплательщики «внутреннего» НДС

т.е. НДС, уплачиваемого при реализации товаров (работ, услуг) на территории РФ

- налогоплательщики «ввозного» НДС

т.е. НДС, уплачиваемого при ввозе товаров на территорию РФ

Освобождение от исполнения обязанностей плательщиков НДС

Организации и предприниматели, у которых за 3 предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) не превысила в совокупности 2 миллиона рублей могут подать уведомление и получить освобождение от исполнения

обязанностей плательщика НДС на год (

ст. 145 НК РФ).

Не признаются налогоплательщиками НДС организации и индивидуальные предприниматели, применяющие специальные налоговые режимы:

- применяющие упрощенную систему налогообложения (УСН);

- применяющие патентную систему налогообложения;

- освобожденные от исполнения обязанностей плательщика НДС в соответствии со

ст. 145 НК РФ; - участники проекта «Сколково» (

ст. 145.1 НК РФ).

Исключение! Перечисленные лица обязаны уплатить НДС, если выставят покупателю счет-фактуру с выделенной суммой НДС.

Объектом налогообложения являются:

- операции по реализации товаров (работ, услуг), имущественных прав на территории РФ, в том числе их

- безвозмездная передача;

- ввоз товаров на территорию РФ (импорт);

- выполнение строительно-монтажных работ для собственного потребления;

- передача товаров (работ, услуг) для собственных нужд, расходы по которым не принимаются к вычету при исчислении налога на прибыль организаций.

В общем случае налог исчисляется исходя из стоимости реализуемых товаров (работ, услуг), имущественных прав.

Порядок расчета

Для того, чтобы рассчитать НДС, необходимо рассчитать сумму НДС исчисленную при реализации, сумму вычетов по НДС , и, при необходимости — сумму НДС которую нужно восстановить к уплате.

Восстановлению подлежат ранее принятые к вычету суммы НДС, по операциям, указанным в п.3 в ст. 170 НК РФ.

Формула расчета НДС

НДС исчисленный

при реализации

=

налоговая

база

*

ставка

НДС

НДС

к уплате

=

НДС

исчисленный

при реализации

—

«входной»

НДС,

принимаемый

к вычету

+

восстановленный

НДС

По общему правилу налоговая база определяется на наиболее раннюю из двух дат:

на день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг)

на день отгрузки (передачи) товаров (работ, услуг)

Пример:

Реализовано зерна на сумму 110 рублей (в т.ч. НДС 10 рублей).

Реализовано материалов на сумму 120 рублей (в т.ч. НДС 20 рублей).

Реализовано акций другой компании на сумму 200 рублей (без НДС) — льготируемая операция.

Налоговая

база (200 рублей)=100 рублей

по зерну+

100 рублей

по материалам

Сумма налога

исчисленная при

реализации

(30 рублей)=10 рублей

по зерну+

20 рублей

по материалам

Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг). (

ст.171 НК РФ)

Вычеты

Вычетам подлежат суммы НДС, которые:

- предъявлены поставщиками (подрядчиками, исполнителями) при приобретении товаров (работ, услуг);

- уплачены при ввозе товаров на территорию Российской Федерации в таможенных процедурах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории;

- уплачены при ввозе на территорию Российской Федерации товаров, с территории государств — членов Таможенного союза (п. 2 ст. 171 НК РФ);

- предъявлены налогоплательщику при приобретении товаров (работ, услуг), местом реализации которых территория Российской Федерации не признается, за исключением операций, освобождаемых от налогообложения НДС в соответствии со статьей 149 НК РФ;

- предъявлены налогоплательщику при приобретении рекламных и маркетинговых услуг в целях передачи прав, указанных в подпункте 26 пункта 2 статьи 149 НК РФ, местом реализации которых территория Российской Федерации не признается (с 01.01.2021).

Принять к вычету «входной» НДС можно только после того, когда товары (работы, услуги) приняты к учету и имеются соответствующие первичные документы и счет-фактура.

Для применения вычетов необходимо иметь:

- счета-фактуры;

- первичные документы, подтверждающие принятие товаров (работ услуг) к учету.

В отдельных случаях вместо счетов-фактур применяются другие документы, подтверждающие уплату налога.

Пример:

При приобретении строительных материалов на сумму 120 рублей (в т.ч. НДС 20 рублей), услуг по перевозке на сумму 59 рублей (в т.ч. НДС 9 рублей), медицинских услуг (льготируемая операция) на 30 рублей без НДС, сумма НДС к вычету составит: 20 рублей

+ 9 рублей = 29 рублей.

Порядок возмещения

Возмещению подлежит та часть «входного» налога, которая превышает сумму исчисленного НДС.

Продано товаров на сумму 120 рублей (в т.ч. 20 р. НДС).

Приобретено товаров на сумму 360 рублей (в т.ч. 60 р. НДС).

Сумма к возмещению 40 рублей (60 — 20 = 40).

В этом случае может понадобиться представить документы для

камеральной проверки.

2 месяца

Возмещение НДС, как правило, производится после окончания камеральной проверки, которая продолжается 2 месяца.

В случае выявления признаков, указывающих на возможные нарушения, срок камеральной налоговой проверки может быть продлен до трех месяцев.

Подлежащая возмещению сумма может быть зачтена в погашение задолженности (недоимки, пеням, штрафам) по федеральным налогам, зачтена в счет предстоящих платежей или возвращена на расчетный счет.

Возмещение НДС можно получить либо после окончания камеральной проверки (п. 2 ст. 176 НК РФ) либо, в случае применения заявительного порядка возмещения НДС (п. 8 ст. 176.1 НК РФ), — до завершения камеральной проверки.

После проведения камеральной проверки декларации по НДС налогоплательщик подает в инспекцию заявление на возврат и ему производится возврат НДС.

12 дней

Налогоплательщики реализуют право на применение заявительного порядка возмещения налога путем подачи в налоговый орган налоговой декларации, банковской гарантии и заявления о применении заявительного порядка возмещения налога (п.7 ст. 176.1 НК РФ). Деньги возмещаются налогоплательщику

за 12 дней, после чего проводится камеральная проверка.

Исключение! налогоплательщики, уплатившие за предыдущие 3 года не менее 2 млрд. руб. налогов могут не представлять банковскую гарантию (пп.1 п.2 ст. 176.1 НК РФ).

Восстановление налога

Восстановлению подлежат ранее обоснованно принятые к вычету суммы НДС, например, в случаях, если приобретенные товары (работы, услуги), основные средства, перестанут использоваться для операций, облагаемых НДС (например перед началом применения упрощенной или патентной системы налогообложения; при передаче имущества в качестве вклада в уставный (складочный) капитал; при передаче имущества для использования в льготируемой деятельности; др.), в других случаях, перечисленных в п. 3 ст. 170 НК РФ.

По основным средствам НДС восстанавливается в части, относящейся к остаточной стоимости основных средств (без учета переоценок). А по недвижимому имуществу – по 1/10 от принятой к вычету суммы налога, в доле, рассчитанной по правилам ст. 171.1 НК РФ, ежегодно в последнем квартале каждого года, в течение 10 лет.

Если основное средство полностью самортизировано или эксплуатировалось данным налогоплательщиком более 15 лет, то НДС можно не восстанавливать.

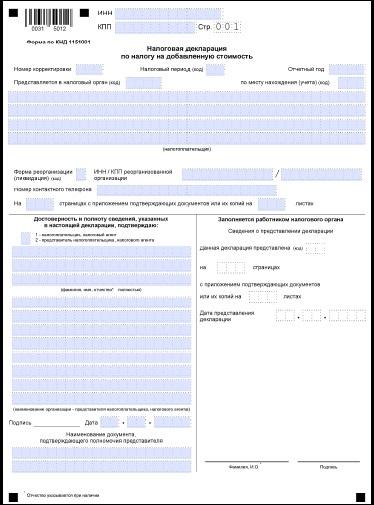

Декларирование

Срок представления декларации

Налоговая декларация по НДС представляется налогоплательщиком (налоговым агентом) в налоговые органы по месту своего учета в качестве налогоплательщика НДС в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом. Составлять

и сдавать декларации по местонахождению обособленных подразделений не нужно. Вся сумма налога поступает в доход федерального бюджета.

Например, за четвёртый квартал 2020 года декларацию по НДС необходимо представить не позднее 25 января 2021 года.

За непредставление декларации предусмотрен штраф (ст. 119 НК РФ).

Налоговая декларация по НДС представляется в электронном виде.

Декларация по НДС, которая должна быть представлена в электронной форме, но представлена на бумажном носителе, не считается представленной (п. 5 ст. 174 НК РФ).

Внимание! В случае непредставления налогоплательщиком налоговой декларации в налоговый орган в течение 10 дней по истечении установленного срока могут быть приостановлены операции по счетам (п.3 ст. 76 НК РФ).

Форма декларации по НДС

Порядок заполнения декларации

Декларация заполняется в рублях без копеек. Показатели в копейках либо округляются до рубля (если больше 50 копеек), либо отбрасываются (если меньше 50 копеек).

Титульный лист и раздел 1 декларации представляют все налогоплательщики. Эти требования распространяются и на тех налогоплательщиков, у которых по итогам квартала налоговая база нулевая.

Разделы 2 — 12, а также приложения к декларации включаются в состав декларации только при осуществлении налогоплательщиками соответствующих операций.

Разделы 4-6 заполняется в случае осуществления деятельности облагаемой по ставке НДС 0 процентов.

Разделы 10-11 заполняется в случае выставления и (или) получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров

транспортной экспедиции, а также при выполнении функций застройщика.

Раздел 12 декларации заполняется только в случае выставления покупателю счета-фактуры с выделением суммы налога следующими лицами:

- налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость;

- налогоплательщиками при отгрузке товаров (работ, услуг), операции по реализации которых не подлежат налогообложению налогом на добавленную стоимость;

- лицами, не являющимися налогоплательщиками налога на добавленную стоимость.

Порядок и сроки уплаты налога

Уплата НДС производится по итогам каждого налогового периода равными долями не позднее 28-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом.

Декларация за 1 квартал 2023 г.

К уплате 240 рублей.

Необходимо заплатить:

до 28 апреля – 80 рублей,

до 28 мая – 80 рублей,

до 28 июня – 80 рублей.

Исключение! Лица, которые не являются налогоплательщиками НДС, но выставили счета-фактуры с выделенной суммой НДС, уплачивают всю сумму налога до 28-го числа месяца, следующего за истекшим налоговым периодом.

Льготы

Отдельные хозяйственные операции по реализации (передаче) товаров (работ, услуг) не образуют объекта налогообложения по НДС, исчислять и уплачивать НДС при их осуществлении не требуется. Эти операции определены в п. 2 ст. 146 НК РФ.

Налоговые агенты

Налоговыми агентами признаются лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему (

ст. 24 НК РФ). Налоговые агенты имеют те же права, что и налогоплательщики. Налоговые проверки налоговых агентов проводятся в том же порядке, что и проверки налогоплательщиков.

Возможно вы должны исполнить обязанности налогового агента по НДС если:

- купили на территории РФ товары, работы или услуги у иностранных лиц, не состоящих на налоговом учете (п.

1-2 ст. 161 НК РФ); - арендуете федеральное имущество, имущества субъектов РФ или муниципальное имущество (п. 3 ст.

161 НК РФ); - купили (получили) государственное (муниципальное) имущество, не закрепленное за государственными (муниципальными) организациями (учреждениями) (п.3 ст.161 НК РФ);

- уполномочены реализовывать конфискованное имущество или имущество, реализуемое по решению суда (п. 4

ст. 161 НК РФ); - продавали на территории РФ по договору комиссии, поручения или агентскому договору товары (работы, услуги, имущественные права), принадлежащие иностранным лицам, не состоящим на налоговом учете (

п. 5 ст. 161 НК РФ); - заказывали строительство судна и в течение 90 дней после получения права собственности на него не зарегистрировали судно в Российском международном реестре судов (п. 6 ст. 161 НК РФ);

- купили на территории РФ сырые шкуры животных, лом и отходы черных и цветных металлов, алюминий вторичный и его сплавы, а также макулатуру (п.8 ст. 161 НК РФ).

Ответственность за налоговые правонарушения

Налоговое правонарушение – это виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК установлена ответственность.

Основные виды налоговых правонарушений, предусмотренных действующим НК:

- нарушение срока постановки на учет в налоговом органе (

ст. 116 НК РФ); - непредставление налоговой декларации (

ст. 119 НК РФ); - грубое нарушение правил учета доходов и расходов и объектов налогообложения (

ст. 120 НК РФ); - неуплату или неполную уплату сумм налога (

ст. 122 НК РФ); - невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов (

ст. 123 НК РФ); - непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (ст. 126 НК РФ);

- неправомерное несообщение сведений налоговому органу (

ст. 129.1 НК РФ); - нарушение срока исполнения поручения о перечислении налога (

ст. 133 НК РФ); - неисполнение банком РФ решения о взыскании налога, а также пеней (

ст. 135 НК РФ); - непредставление банком РФ налоговым органам сведений о финансово-хозяйственной деятельности налогоплательщиков – клиентов банка РФ (

ст. 135.1 НК РФ).

Оформив подписку, Вы сможете получать новости по теме “Налог на добавленную стоимость (НДС)” на следующий адрес электронной почты:

Поле заполнено некорректно

Уплата НДС в 2023 году — сроки и порядок уплаты, а также сдачи отчетности четко определены НК РФ. Их мы и рассмотрим в нашей статье.

Внимание! С 1 января 2023 года все налоги, включая НДС, уплачиваются на единый налоговый счет. Если вы решили перечислять налоги с помощью ЕНП и уведомления, то смотрите вот этот образец платежки. Если в течение 2023 года вы решили воспользоваться старым порядком уплаты налогов, то есть перечислять их отдельными платежными поручениями, без уведомления, то переходите к этому образцу. Но будьте внимательны: отдельные платежные поручения заменяют уведомления, поэтому, если по налогу/взносу не предусмотрена подача уведомлений (как например по НДС, так как декларация с исчисленным налогом всегда сдается раньше уплаты налога), то и платить отдельными платежными поручениями нельзя, только через ЕНП!

Порядок исчисления и срок сдачи НДС

НДС — налог, который в обязательном порядке должны рассчитывать хозсубъекты, применяющие общие правила налогообложения. В определенных ситуациях его придется считать и неплательщикам.

О том, когда для неплательщиков возникают такие ситуации, читайте в материале «Порядок возмещения НДС при УСН».

Порядок исчисления, как правило, не вызывает затруднений. При реализации товарно-материальных ценностей (ТМЦ) или услуг плательщик НДС увеличивает сумму продажи на ставку НДС, а входной налог принимает к вычету, уменьшая тем самым налог, начисленный при продаже. Фактически НДС рассчитывается с наценки. Например, компания купила ТМЦ за 12 000 руб. (10 000 — за товар и 2 000 — НДС), а продала их за 18 000 руб. (15 000 — за ТМЦ с наценкой и 3 000 руб. — НДС). Заплатить в бюджет необходимо разницу между налогом с реализации и входным налогом, то есть 1 000 руб. (3 000 – 2 000). Неплательщики налога вычетом пользоваться не вправе.

Информацию о входящем НДС следует зафиксировать в книге покупок, а об исходящем — в книге продаж. Разница выводится в декларации по итогам квартала. Данные книг покупок и продаж входят в этот отчет составной частью. Декларацию необходимо передать в ФНС по месту учета налогоплательщика не позднее 25-го числа следующего за отчетным кварталом месяца (п. 5 ст. 174 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Плательщики НДС могут отправлять декларации в ИФНС только в электронном виде по защищенным каналам связи, предварительно заверив файлы электронно-цифровой подписью. Неплательщики имеют право сдавать этот отчет и на бумаге.

В случае несвоевременной сдачи отчетности по НДС имеют место штрафные санкции в размере 5% от суммы налога за каждый месяц просрочки, но не меньше 1000 руб. и не больше 30% от суммы налога (п. 1 ст. 119 НК РФ).

Срок уплаты НДС в бюджет в 2023 году

С 2023 года изменились сроки и порядок уплаты НДС в связи с введеним ЕНП и ЕНС. Срок уплаты налогов, в том числе и НДС, перенесен с 25 числа на 28 число.

Порядок и сроки уплаты НДС регламентированы п. 1 ст. 174 НК РФ. Оплату следует производить ежемесячно до 28-го числа в течение квартала, следующего за отчетным периодом, разделив равными долями сумму исчисленного налога. При этом если срок платежа выпадает на выходной день, то он автоматически переносится на ближайшую следующую за выходным рабочую дату (п. 7 ст. 6.1 НК РФ).

Рассмотрим срок уплаты НДС в 2023 году в таблице:

|

За период |

Дата платежа |

|

4 квартал 2022 года |

30.01.2023 |

|

28.02.2023 |

|

|

28.03.2023 |

|

|

1 квартал 2023 года |

28.04.2023 |

|

29.05.2023 |

|

|

28.06.2023 |

|

|

2 квартал 2023 года |

28.07.2023 |

|

28.08.2023 |

|

|

28.09.2023 |

|

|

3 квартал 2023 года |

30.10.2023 |

|

28.11.2023 |

|

|

28.12.2023 |

|

|

4 квартал 2023 года |

29.01.2024 |

|

28.02.2024 |

|

|

28.03.2024 |

Пример

Сумма НДС к уплате ООО «Юг-Полимер» за 1 квартал 2023 года составила 34 549 руб. Чтобы определить размер платежа, необходимо величину налога разделить на 3 части. В условиях примера она составит 11 516,3333 руб. (34 549 / 3).

Поскольку размер платежа в результате деления получается с остатком, то транши 1 и 2 округляются до целых рублей в меньшую сторону, а 3 — в большую. При этом увеличение суммы в большую сторону в траншах 1 и 2 также не будет ошибкой. Такое условие отражено в письме УФНС России по Москве от 26.12.2008 № 19-12/121393.

То есть до 28.04.2023 и 29.05.2023 бухгалтеру необходимо перечислить по 11 516 руб., а до 28.06.2023 — 11 517 руб.

ОБРАТИТЕ ВНИМАНИЕ! Порядок округления копеек в рубли утвержден только для налогов. Зачастую компании с целью упростить взаиморасчеты округляют копейки до рублей и в первичке. Это довольно опасно, поскольку фирма рискует занизить платежи, что повлечет за собой наложение штрафных санкций.

Налоговое законодательство допускает досрочную уплату налога. Не возбраняется уплатить всю сумму одним платежом до 28-го числа первого месяца или же 1/3 часть уплатить до 28-го числа первого месяца, а 2/3 — до 28-го числа второго месяца.

ВАЖНО! С 01.01.2023 все платежи следует производить по реквизитам МИФНС по управлению долгом. Образец платежки с реквизитами можно посмотреть здесь.

Новые правила заполнения платежек с 01.01.2023 приведены в КонсультантПлюс. Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

В случае просрочки платежа компанию ждут налоговые санкции в размере 20% от суммы неуплаченного налога (п. 1 ст. 122 НК РФ). Если же налоговики смогут доказать, что НДС был не уплачен умышленно, то на компанию наложат штраф в размере 40% от суммы неуплаченного налога (п. 3 ст. 122 НК РФ).

Подробнее об ответственности налогоплательщика за несвоевременную уплату НДС читайте в материале «Какая ответственность за несвоевременную уплату НДС?».

Про уплату и срок сдачи НДС налоговым агентом читайте в нашей специальной рубрике.

Итоги

Срок уплаты НДС для плательщиков этого налога изменился с 01.01.2023 и теперь выпадает на 28-е число каждого месяца. Налог уплачивается ежемесячно равными частями по 1/3 его суммы, начисленной в декларации.

В связи с введением в РФ с 01.01.2023 единого налогового платежа (ЕНП) и единого налогового счета (ЕНС) изменился порядок уплаты НДС при ввозе товаров на территорию РФ с территории государств — членов ЕАЭС. Погашение обязательств по НДС по товарам, ввозимым на территорию РФ с территории государств — членов ЕАЭС, осуществляется путем перечисления денежных средств в бюджетную систему РФ в качестве ЕНП. Налоговый орган на основании декларации осуществляет списание суммы НДС, отраженной в декларации, с ЕНС и проставляет соответствующую отметку на заявлении о ввозе товаров. Эксперты 1С рассказывают об изменениях и об отражении в «1С:Бухгалтерии 8» редакции 3.0 уплаты НДС и заявления налогового вычета при импорте товаров из ЕАЭС с 01.01.2023.

Импорт товаров из государств — членов ЕАЭС с 01.01.2023

Ввоз товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, является одним из объектов налогообложения налогом на добавленную стоимость (пп. 4 п. 1 ст. 146 НК РФ).

Исчисление НДС при ввозе товаров на территорию РФ с территории государств — членов ЕАЭС имеет ряд особенностей, так как регулируется Договором о Евразийском экономическом союзе (подписан в Астане 29.05.2014).

В состав ЕАЭС входят: Республика Беларусь (далее — РБ); Республика Казахстан (далее — РК); Российская Федерация; Республика Армения; Кыргызская Республика (преамбула, ст. 2 Договора о ЕАЭС, статья 1 Договора о присоединении Республики Армения к Договору о Евразийском экономическом союзе от 29 мая 2014 года (подписан в г. Минске 10.10.2014), статья 1 Договора о присоединении Кыргызской Республики к Договору о Евразийском экономическом союзе от 29 мая 2014 года (подписан в г. Москве 23.12.2014)).

Согласно пункту 13 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, являющегося Приложением № 18 к Договору о ЕАЭС, при импорте товаров на территорию одного государства — члена ЕАЭС с территории другого государства — члена ЕАЭС косвенные налоги по товарам взимаются налоговыми органами государства-импортера (за исключением помещения товаров под таможенные процедуры таможенной зоны или свободного склада).

Для целей уплаты НДС налоговая база определяется на дату принятия на учет налогоплательщиком импортированных товаров на основе их стоимости (п. 14 Протокола о косвенных налогах). При этом стоимостью приобретенных товаров (в том числе товаров, являющихся результатом выполнения работ по договору (контракту) об их изготовлении) является цена сделки, подлежащая уплате поставщику за товары (работы, услуги) согласно условиям договора (контракта).

Если цена сделки определена в иностранной валюте, то для пересчета в рублевый эквивалент используется курс валюты на дату принятия товаров к учету (п. 14 Протокола о косвенных налогах, Приложение 2 к Протоколу от 11.12.2009 «Об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов»).

При ввозе товаров на территорию РФ с территории государств — членов ЕАЭС исчисление НДС производится по налоговым ставкам, установленным НК РФ (20 % и 10 %) в зависимости от вида ввозимого товара (п. 5 и п. 6 ст. 72 Договора о ЕАЭС, п. 17 Протокола о косвенных налогах). Так, пониженная 10-процентная ставка применяется при ввозе товаров, которые входят в один из перечней, утв. Правительством РФ по Общероссийскому классификатору продукции или Товарной номенклатуре внешнеэкономической деятельности (п. 20 постановления Пленума ВАС РФ от 30.05.2014 № 33, письмо Минфина России от 04.08.2014 № 03-07-07/38358). Для продовольственных товаров и товаров для детей такой перечень установлен Постановлением Правительства РФ от 31.12.2004 № 908.

Косвенные налоги не уплачиваются при импорте (п. 6 ст. 72 Договора о ЕАЭС):

-

товаров, которые в соответствии с законодательством государства — члена ЕАЭС освобождены от налогообложения при ввозе на его территорию;

-

товаров, ввозимых физическими лицами не в целях предпринимательской деятельности;

-

товаров, импорт которых на территорию одного государства-члена с территории другого государства-члена осуществляется в связи с их передачей в пределах одного юридического лица.

Начисленная сумма НДС уплачивается в бюджет не позднее 20-го числа месяца, следующего за месяцем принятия к учету везенных товаров (п. 19 Протокола о косвенных налогах).

При ввозе товаров с территории государств — членов ЕАЭС необходимо представить в налоговый орган специальную налоговую декларацию по косвенным налогам, утв. приказом ФНС России от 27.09.2017 № СА-7-3/765@.

Приказом от 12.04.2023 № ЕД-7-3/238@ в Декларацию внесены изменения. В частности, в новой редакции изложен Раздел 1. Обновленная форма, формат и порядок заполнения Декларации применяются с отчетности за август 2023 года. Контрольные соотношения для обновленной Декларации приведены в письме от 09.06.2023 № СД-4-3/7375@. В «1С:Предприятии» изменения будут реализованы. О сроках см. в «Мониторинге законодательства» здесь и здесь.

Декларация представляется не позднее 20-го числа месяца, следующего за месяцем принятия на учет импортированных товаров (п. 20 Протокола о косвенных налогах). Согласно пункту 20 Протокола о косвенных налогах, одновременно с Декларацией в ИФНС представляются:

-

заявление на бумажном носителе (в четырех экземплярах) и в электронном виде либо заявление в электронном виде с электронной (электронно-цифровой) подписью налогоплательщика;

-

выписка банка, подтверждающая фактическую уплату косвенных налогов по импортированным товарам, или иной документ, подтверждающий исполнение налоговых обязательств по уплате косвенных налогов;

-

транспортные (товаросопроводительные) документы и (или) иные документы, предусмотренные законодательством государства — члена ЕАЭС, подтверждающие перемещение товаров с территории одного государства-члена на территорию другого государства-члена;

-

счета-фактуры, оформленные в соответствии с законодательством государства-члена при отгрузке товаров, в случае если их выставление (выписка) предусмотрено законодательством государства-члена. Если выставление (выписка) счета-фактуры не предусмотрено законодательством государства-члена либо товары приобретаются у налогоплательщика государства, не являющегося членом ЕАЭС, то представляется иной документ (документы), выставленный (выписанный) продавцом, подтверждающий стоимость импортированных товаров;

-

договоры (контракты), на основании которых приобретены импортированные товары.

В отдельных случаях в зависимости от специфики сделки (например, участие посредников) дополнительно также представляются:

-

информационное сообщение;

-

договоры (контракты) комиссии, поручения или агентский договор (контракт) (в случаях их заключения);

-

договоры (контракты), на основании которых приобретены товары, импортированные на территорию государства-члена с территории другого государства-члена, по договорам (контрактам) комиссии, поручения или по агентскому договору (контракту).

Форма заявления о ввозе товаров и уплате косвенных налогов (далее — заявление о ввозе товаров), а также правила заполнения заявления приведены в Приложениях 1 и 2 к Протоколу от обмене информацией.

Формат заявления о ввозе товаров и уплате косвенных налогов российского налогоплательщика утвержден приказом ФНС России от 13.12.2019 № ММВ-7-6/634@, который применяется в отношении заявлений, представляемых в налоговый орган начиная с 01.02.2020.

За исключением заявления о ввозе товаров все перечисленные документы могут быть представлены в копиях, заверенных в порядке, установленном законодательством государства — члена ЕАЭС.

Суммы косвенных налогов, уплаченные (зачтенные) по товарам, импортированным на территорию одного государства — члена ЕАЭС с территории другого государства — члена ЕАЭС, подлежат вычетам (зачетам) в порядке, предусмотренном законодательством государства-члена, на территорию которого импортированы товары (п. 26 Протокола о косвенных налогах).

Согласно статьям 170-172 НК РФ, сумма НДС, уплаченная при ввозе товаров на территорию РФ, принимается к вычету при выполнении следующих условий:

-

товар приобретен для операций, облагаемых НДС;

-

товар принят к учету;

-

начисленный при ввозе налог уплачен в бюджет.

Согласно подпункту «е» пункта 6 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 № 1137, в ред. Постановления от 30.07.2014 № 735, в графе 3 книги покупок указываются номер и дата заявления о ввозе товаров с отметками налоговых органов об уплате НДС. На основании этого, по мнению Минфина России, заявить налоговый вычет можно не ранее того налогового периода, в котором НДС по товарам уплачен и отражен в соответствующей декларации и заявлении о ввозе товаров (письмо от 02.07.2015 № 03-07-13/1/38180).

С 01.01.2023 в РФ действует новая система учета расчетов налогоплательщиков с бюджетами бюджетной системы РФ, когда уплата большинства налогов, в том числе НДС, и иных предусмотренных налоговым законодательством платежей производится через внесение единого налогового платежа.

ЕНП перечисляется на счет Федерального казначейства и учитывается ФНС России на едином налоговом счете. Налоговый орган на основе имеющихся у него документов и информации самостоятельно распределяет ЕНП в счет исполнения плательщиком обязанностей по уплате налогов (пп. 2 п. 2 ст. 11.3, п. 8 ст. 45, п.п. 1, 7 ст. 58 НК РФ).

Согласно письму ФНС России от 02.09.2022 № СД-3-3/9545@, погашение обязательств по НДС на товары, ввозимые на территорию РФ с территории государств — членов ЕАЭС, также осуществляется путем перечисления денежных средств в бюджетную систему РФ в качестве ЕНП в сроки, установленные пунктом 19 Протокола о косвенных налогах.

В соответствии с разъяснениями, приведенными в письме ФНС России от 24.03.2023 № ЕА-4-15/3533@, обязанность по уплате НДС и акцизов по импортированным товарам с территории государств — членов ЕАЭС будет считаться исполненной с момента определения принадлежности сумм денежных средств, перечисленных (признаваемых) в качестве ЕНП в счет погашения текущей обязанности по налоговой декларации по косвенным налогам за соответствующий период по сроку уплаты, то есть не ранее 20-го числа месяца.

Согласно пункту 6 Приложения 2 к Протоколу от обмене информацией, должностное лицо налогового органа, принявшего заявление о ввозе товаров, должно его рассмотреть и подтвердить факт уплаты косвенных налогов (освобождения либо иного способа уплаты) либо мотивированно отказать в соответствующем подтверждении в течение 10 рабочих дней со дня поступления заявления о ввозе товаров и документов, предусмотренных Протоколом о косвенных налогах.

Поскольку обязанность по уплате НДС и акцизов по импортированным товарам с территории государств — членов ЕАЭС будет считаться исполненной с момента определения принадлежности сумм денежных средств, перечисленных (признаваемых) в качестве ЕНП в счет погашения текущей обязанности по налоговой декларации по косвенным налогам за соответствующий период по сроку уплаты, то есть не ранее 20-го числа месяца, то проставление отметки о подтверждении уплаты косвенных налогов (об освобождении от налогообложения НДС и (или) акцизов) на заявлении о ввозе не может осуществляться налоговыми органами ранее наступления срока уплаты НДС и акцизов по налоговой декларации по косвенным налогам.

Как разъяснено в письме ФНС России от 24.03.2023 № ЕА-4-15/3533@, в случае если десятидневный срок истекает до 20-го числа месяца, ФНС России предполагает уведомлять налогоплательщиков (посредством информационных писем) о возможности проставления указанной отметки после наступления срока уплаты косвенных налогов за соответствующий период. Отказ в проставлении отметки налоговым органом до наступления срока уплаты косвенных налогов по причине истечения 10-дневного срока для проверки заявления о ввозе и соответствующих документов, не допускается. В случае истечения указанного 10-дневного срока ранее или в день наступления срока уплаты косвенных налогов налоговый орган должен проставлять отметку о подтверждении уплаты косвенных налогов либо отказывает в ее проставлении не позднее следующего дня после наступления срока уплаты косвенных налогов.

Налогоплательщик НДС на основании заявления о ввозе товаров с отметкой налогового органа заявляет налоговый вычет, регистрируя заявление о ввозе товаров в книге покупок без заполнения графы 7 «Номер и дата документа, подтверждающего уплату налога».

Следует также учитывать, что если за отчетный период импортер представит к Декларации несколько заявлений о ввозе товаров, но на ЕНС будет недостаточно средств для исполнения обязанности по уплате налога совокупно по всем представленным заявлениям (например, средств будет достаточно для исполнения совокупных обязательств на 90 %), то отметка об уплате не будет проставлена ни на одном заявлении (каждое заявление будет считаться оплаченным только на 90 %).

1С:ИТС

Подробнее о порядке исчисления НДС и заявления налоговых вычетов при импорте товаров с территории государств — членов ЕАЭС см. в разделе

«Консультации по законодательству»

.

Отражение в «1С:Бухгалтерии 8» импорта товаров из ЕАЭС с 01.01.2023

Рассмотрим на примере порядок отражения с 01.01.2023 в «1С:Бухгалтерии 8» (ред. 3.0) уплаты НДС и заявления налогового вычета при ввозе товаров из ЕАЭС.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, в феврале 2023 года ввезла на территорию РФ с территории государств — членов ЕАЭС и приняла к учету следующие товары:

1. По контракту с белорусской компанией ОАО «Бобруйсктрикотаж»:

- 03.02.2023 — женские костюмы в количестве 20 шт. стоимостью 120 000,00 руб.,

- 14.02.2023 — детские костюмы в количестве 30 шт. стоимостью 60 000,00 руб.

2. По контракту с казахстанской организацией ТОО «Астана»:

- 21.02.2023 — партию насосных станций в количестве 5 шт. стоимостью 45 500,00 руб.

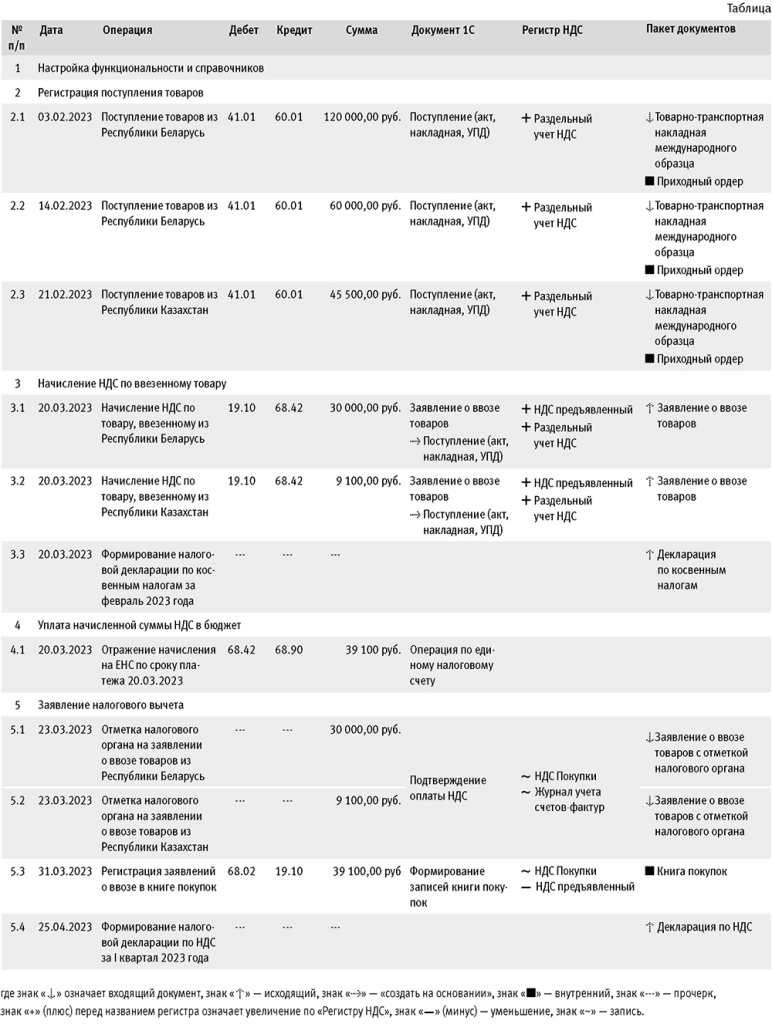

Последовательность операций приведена в таблице.

Настройка функциональности и справочников

Налогоплательщику, осуществляющему ввоз на территорию РФ товаров с территории государств — членов Евразийского экономического союза в рамках Протокола о косвенных налогах, являющегося Приложением № 18 к Договору о ЕАЭС, следует обратить внимание на настройку функциональности программы и заполнение справочников.

В настройках функциональности программы на закладке Торговля — Внешняя торговля (раздел Главное — подраздел Настройки — Функциональность) необходимо проверить наличие флага для значения Импорт товаров, в том числе из ЕАЭС. Если флаг отсутствует, его нужно поставить.

В справочнике Контрагенты (раздел Справочники — подраздел Покупки и продажи) необходимо внимательно заполнить сведения о партнерах, являющихся плательщиками государств — членов ЕАЭС.

При внесении в справочник Контрагенты сведений о поставщике — налогоплательщике Республики Беларусь или Республики Казахстан, нужно в поле Страна регистрации заменить заполняемое по умолчанию значение «РОССИЯ» на значение «БЕЛАРУСЬ» и «КАЗАХСТАН» соответственно.

Правильное указание страны регистрации контрагента позволит:

-

задействовать специальный порядок учета ввозимых товаров и расчетов с бюджетом;

-

ввести налоговый и регистрационный номера налогоплательщика, применяемые в государствах — членах ЕАЭС: УНП — для плательщиков Республики Беларусь и БИН/ИНН (РНН) — для плательщиков Республики Казахстан;

-

поставить отметку о том, что входной НДС предъявляться не будет, что позволит не производить движение по соответствующим регистрам учета НДС.

В справочнике Номенклатура (раздел Справочники — подраздел Товары и услуги) для ввозимых товаров следует указать соответствующий код ТН ВЭД в соответствии с Решением Совета Евразийской экономической комиссии от 16.07.2012 № 54 «Об утверждении единой Товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза и Единого таможенного тарифа Евразийского экономического союза».

Регистрация поступления товаров из государств — членов ЕАЭС

Поступление товаров из государств — членов ЕАЭС (операция 2.1) в программе регистрируется с помощью документа Поступление (акт, накладная, УПД) с видом операции Товары (накладная, УПД) (раздел Покупки — подраздел Покупки), рис. 1.

Рис. 1. Отражение поступления товаров из Республики Беларусь

В шапке документа указываются:

-

в поле Накладная № — номер документа белорусского продавца;

-

в поле от — дата документа продавца;

-

в поле Контрагент — наименование продавца из справочника Контрагенты;

-

в поле Договор — договор с продавцом из справочника Договоры;

-

в строке Расчеты — счета расчетов и порядок зачета аванса. Данные реквизиты, как правило, заполняются автоматически.

В табличную часть документа вносятся:

-

в поле Номенклатура — наименование приобретаемых импортных товаров (из справочника Номенклатура);

-

данные о количестве и цене товаров в валюте договора (в данном Примере — в руб.);

-

в поле Счет учета — счет учета приобретенных товаров;

-

в поле Страна происхождения — страна происхождения ввезенных товаров;

Поскольку в соответствии с пунктом 1 статьи 72 Договора о ЕАЭС и пунктом 3 Протокола о косвенных налогах экспортер товаров применяет нулевую ставку НДС, а налог при импорте исчисляется и уплачивается покупателем, в поле % НДС автоматически указывается значение «0».

Если организация осуществляет операции, облагаемые и не облагаемые НДС, и на закладке НДС в Учетной политике (раздел Главное — подраздел Настройки — Налоги и отчеты) проставлен флаг в поле Ведется раздельный учет входящего НДС по способам учета, то в документе Поступление (акт, накладная, УПД) будет присутствовать графа Способ учета НДС. Данную графу можно не заполнять, поскольку сведения о суммах и способе учета НДС, начисленного на стоимость ввозимых из государств — членов ЕАЭС товаров и подлежащего уплате в бюджет, будут вноситься далее с помощью документа Заявление о ввозе товаров.

После проведения документа будет сформирована бухгалтерская проводка:

Дебет 41.01 Кредит 60.01

— на стоимость принятых к учету белорусских товаров.

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются в ресурсах Сумма Дт и Сумма Кт с признаком НУ.

Если организация ведет раздельный учет, то в регистр Раздельный учет НДС будет внесена соответствующая запись с видом движения Приход.

В связи с тем, что суммы НДС, начисленные при ввозе товаров с территории государств — членов ЕАЭС, и способ учета НДС отражаются в учете на основании документа Заявление о ввозе товаров, графа Сумма НДС регистра Раздельный учет НДС остается незаполненной, т. е. в регистр Раздельный учет НДС вносится приходная запись для обеспечения количественного учета поступившего товара.

Также будет внесена запись в специальный регистр сведений Импорт товаров из государств таможенного союза, сведения из которого используются для формирования задач бухгалтеру.

Для заполнения форм статистической отчетности в документе Поступление (акт, накладная, УПД) с помощью гиперссылки Грузоотправитель и грузополучатель можно заполнить сведения о виде транспорта, которым осуществлен ввоз товаров на территорию РФ.

Аналогичным образом в программе отражается поступление товаров от плательщика Республики Беларусь 14.02.2023 (операция 2.2), а также поступление товаров от плательщика Республики Казахстан 21.02.2023 (операция 2.3).

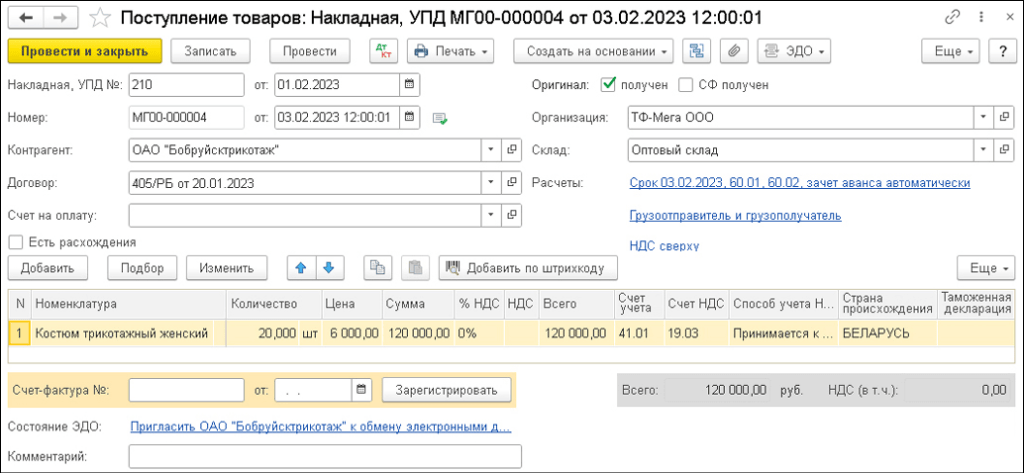

Начисление НДС по ввезенному товару

Начисление НДС и формирование заявления о ввозе товаров (операция 3.1) производятся в программе с помощью документа учетной системы Заявление о ввозе товаров (раздел Покупки — подраздел Покупки).

Создать документ учетной системы Заявление о ввозе товаров можно из документа Поступление (акт, накладная, УПД), выполнив одноименную команду из списка команд, открываемого по кнопке Создать на основании.

Если документ Заявление о ввозе товаров формируется на основании конкретного документа поступления, то в его табличную часть автоматически переносятся сведения только из этого документа поступления.

В то же время заявление о ввозе товаров может формироваться как по каждому документу поступления, т. е. по каждой партии приобретенных товаров, так и по нескольким поступлениям товаров от одного поставщика, ввезенных по одному договору в течение отчетного месяца (п. 3 Приложения 2 к Протоколу об обмене информацией, п. 19, пп. 1 п. 20 Протокола о косвенных налогах).

Для отражения в одном документе Заявление о ввозе товаров сведений обо всех принятых в конкретном месяце к учету товарах, поступивших от данного поставщика по одному договору, необходимо с помощью кнопки Заполнить выполнить команду Добавить из поступления, выбрав в предложенном списке поступлений те, которые будут включены в формируемое заявление (рис. 2).

Рис. 2. Формирование заявления о ввозе товаров из Республики Беларусь

В результате в документе Заявление о ввозе товаров будут указаны товарные позиции из всех выбранных документов Поступление (акт, накладная, УПД).

Если импортер ведет раздельный учет, то перед проведением документа Заявление о ввозе товаров необходимо в табличной части документа заполнить графу Способ учета НДС, указав одно из четырех возможных значений: Принимается к вычету, Учитывается в стоимости, Блокируется до подтверждения 0 %, Распределяется.

Согласно подпункту 4 пункта 20 Протокола о косвенных налогах, налогоплательщик-импортер должен представить вместе с налоговой декларацией счета-фактуры продавца, оформленные в соответствии с законодательством государства — члена ЕАЭС при отгрузке товаров, в случае если их выставление (выписка) предусмотрено законодательством государства-члена.

Если выставление (выписка) счета-фактуры не предусмотрено законодательством государства-члена либо товары приобретаются у налогоплательщика государства, не являющегося членом ЕАЭС, то вместо счета-фактуры в налоговый орган представляется иной документ (документы), выставленный (выписанный) продавцом, подтверждающий стоимость импортированных товаров. Согласно Приложению 2 к Протоколу об обменен информацией, в графах 10 и 11 заявления о ввозе товаров должны быть указаны номер и дата счета-фактуры. Поэтому необходимо в графу Счет-фактура табличной части документа Заявление о ввозе товаров внести соответствующие сведения.

В результате проведения документа Заявление о ввозе товаров будет сформирована бухгалтерская проводка:

Дебет 19.10 Кредит 68.42

— на сумму НДС, подлежащую уплате в бюджет в результате ввоза в феврале 2023 года белорусских товаров и составляющую 30 000,00 руб. (120 000,00 руб. х 20 % + 60 000,00 руб. х 10 %).

В регистр НДС предъявленный вводятся записи с видом движения Приход и событием Предъявлен НДС Поставщиком по каждой партии поступивших товаров, отраженных в данном заявлении о ввозе товаров.

При ведении покупателем раздельного учета в регистр Раздельный учет НДС также вводятся записи с видом движения Приход по каждой партии поступивших товаров.

Поскольку в целях раздельного учета для количественного учета поступивших товаров в регистр Раздельный учет НДС уже была внесена приходная запись на основании документа Поступление (акт, накладная, УПД), то на основании документа Заявление о ввозе товаров производится только отражение суммовых показателей по документам поступления, учтенным при формировании Заявления о ввозе товаров.

По кнопке Заявление о ввозе товаров можно просмотреть сформированное заявление о ввозе товаров.

С помощью кнопки Печать из режима просмотра сформированного заявления о ввозе товаров производится его печать на бумажном носителе.

По кнопке Выгрузить из документа Заявление о ввозе товаров производится выгрузка документа в электронном виде для направления в налоговый орган. Напомним, что в соответствии с подпунктом 1 пункта 20 Протокола о косвенных налогах заявление о ввозе товаров представляется на бумажном носителе (в четырех экземплярах) и в электронном виде либо в электронном виде с электронной подписью налогоплательщика.

По кнопке Создать на основании документа Заявление о ввозе товаров можно сформировать статистическую форму учета перемещения товаров во взаимной торговле РФ с государствами — членами ЕАЭС, утв. Постановлением Правительства РФ от 19.06.2020 № 891.

Аналогичным образом оформляется заявление о ввозе товаров, и начисляется НДС на стоимость товаров, ввезенных в феврале 2023 года с территории Республики Казахстан (операция 3.2).

Начисленная сумма НДС по ввезенным в феврале 2023 года товарам из Республики Беларусь и Республики Казахстан в размере 39 100 руб. (24 000 руб. + 6 000 руб. + 9 100 руб.) автоматически отражается в Разделе 1 декларации по косвенным налогам при ввозе товаров из государств — членов ЕАЭС (утв. приказом ФНС России от 27.09.2017 № СА-7-3/765@) за февраль 2023 года (раздел Отчеты — подраздел 1С-Отчетность — Регламентированные отчеты).

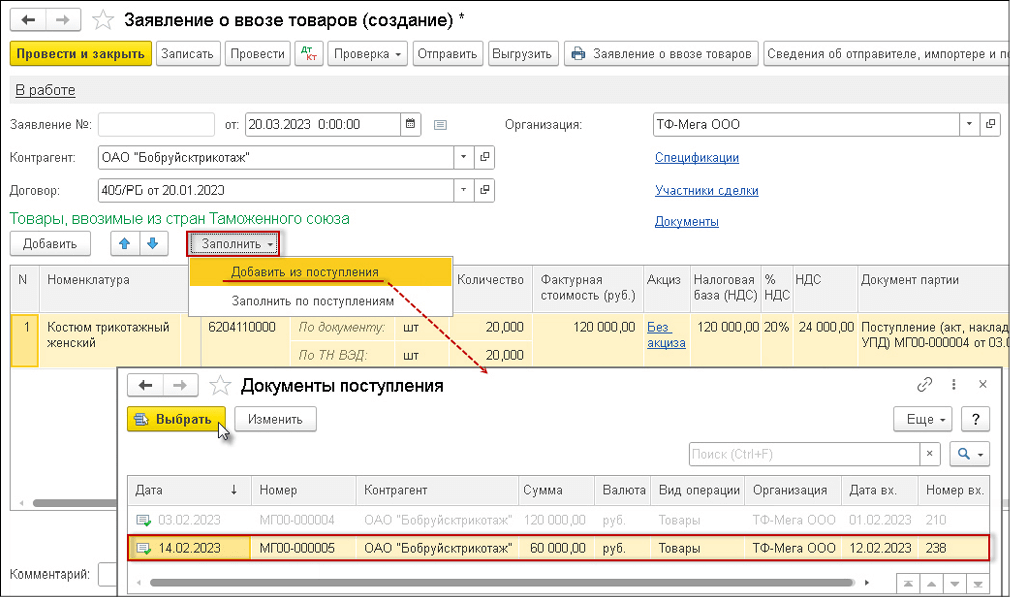

Уплата начисленной суммы НДС в бюджет

Как мы писали ранее, с 01.01.2023 в РФ действует новая система учета расчетов налогоплательщиков с бюджетами бюджетной системы РФ, когда уплата большинства налогов, в том числе НДС, и иных предусмотренных налоговым законодательством платежей производится через внесение единого налогового платежа. ЕНП перечисляется на счет Федерального казначейства и учитывается ФНС России на едином налоговом счете. Налоговый орган на основе имеющихся у него документов и информации самостоятельно распределяет ЕНП в счет исполнения плательщиком обязанностей по уплате налогов (пп. 2 п. 2 ст. 11.3, п. 8 ст. 45, п.п. 1, 7 ст. 58 НК РФ).

Согласно письму ФНС России от 02.09.2022 № СД-3-3/9545@, погашение обязательств по НДС на товары, ввозимые на территорию РФ с территории государств — членов ЕАЭС, также осуществляется путем перечисления денежных средств в бюджетную систему РФ в качестве ЕНП в сроки, установленные в пункте 19 Протокола о косвенных налогах.

В соответствии с разъяснениями, приведенными в письме ФНС России от 24.03.2023 № ЕА-4-15/3533@, обязанность по уплате НДС и акцизов по импортированным товарам с территории государств — членов ЕАЭС будет считаться исполненной с момента определения принадлежности сумм денежных средств, перечисленных (признаваемых) в качестве ЕНП в счет погашения текущей обязанности по налоговой декларации по косвенным налогам за соответствующий период по сроку уплаты, то есть не ранее 20-го числа месяца.

Следовательно, налоговый орган на основании декларации по косвенным налогам при ввозе товаров из государств — членов ЕАЭС за февраль 2023 года осуществляет 20.03.2023 списание суммы НДС, отраженной в декларации, с ЕНС и проставляет соответствующую отметку на заявлении о ввозе товаров.

Согласно пункту 6 Приложения 2 к Протоколу от обмене информацией, должностное лицо налогового органа, принявшего заявление о ввозе товаров, должно его рассмотреть и подтвердить факт уплаты косвенных налогов (освобождения либо иного способа уплаты) либо мотивированно отказать в соответствующем подтверждении в течение 10 рабочих дней со дня поступления заявления о ввозе товаров и документов, предусмотренных Протоколом о косвенных налогах.

Следует учитывать, что если за отчетный период импортер представит к декларации несколько заявлений о ввозе товаров, но на едином налоговом счете будет недостаточно средств для исполнения обязанности по уплате налога совокупно по всем представленным заявлениям (например, средств будет достаточно для исполнения совокупных обязательств на 90 %), то отметка об уплате не будет проставлена ни на одном заявлении (каждое заявление будет считаться оплаченным только на 90 %).

Для учета расчетов на ЕНС (сальдо единого налогового счета) в «1С:Бухгалтерии 8» редакции 3.0 предназначен счет 68.90 «Единый налоговый счет».

Перенос на счет 68.90 «Единый налоговый счет» задолженности по уплате НДС в связи с ввозом товаров на территорию ЕАЭС с территории государств — членов ЕАЭС (операция 4.1) производится через добавление операции с видом Налоги (начисление) в документе Операция по ЕНС (раздел Операции — подраздел Единый налоговый счет), рис. 3.

Рис. 3. Перенос задолженности по уплате НДС на ЕНС

В результате проведения документа Операция по ЕНС в регистр бухгалтерии вводится бухгалтерская запись:

Дебет 68.42 Кредит 68.90

— на сумму НДС, начисленную при ввозе товаров на территорию РФ с территории государств — членов ЕАЭС.

В регистр Расчеты по налогам на едином налоговом счете вносится запись с видом движения Приход.

Заявление налогового вычета

Как разъяснено в письме ФНС России от 24.03.2023 № ЕА-4-15/3533@, в случае если 10-дневный срок истекает до 20-го числа месяца, ФНС России предполагает уведомлять налогоплательщиков (посредством информационных писем) о возможности проставления указанной отметки после наступления срока уплаты косвенных налогов за соответствующий период.

Отказ в проставлении отметки налоговым органом до наступления срока уплаты косвенных налогов по причине истечения 10-дневного срока для проверки заявления о ввозе и соответствующих документов не допускается.

В случае истечения указанного 10-дневного срока ранее или в день наступления срока уплаты косвенных налогов налоговый орган должен проставлять отметку о подтверждении уплаты косвенных налогов либо отказывает в ее проставлении не позднее следующего дня после наступления срока уплаты косвенных налогов.

Следует учитывать, что если за отчетный период импортер представит к декларации несколько заявлений о ввозе товаров, но на ЕНС будет недостаточно средств для исполнения обязанности по уплате налога совокупно по всем представленным заявлениям (например, средств будет достаточно для исполнения совокупных обязательств на 90 %), то отметка об уплате не будет проставлена ни на одном заявлении (каждое заявление будет считаться оплаченным только на 90 %).

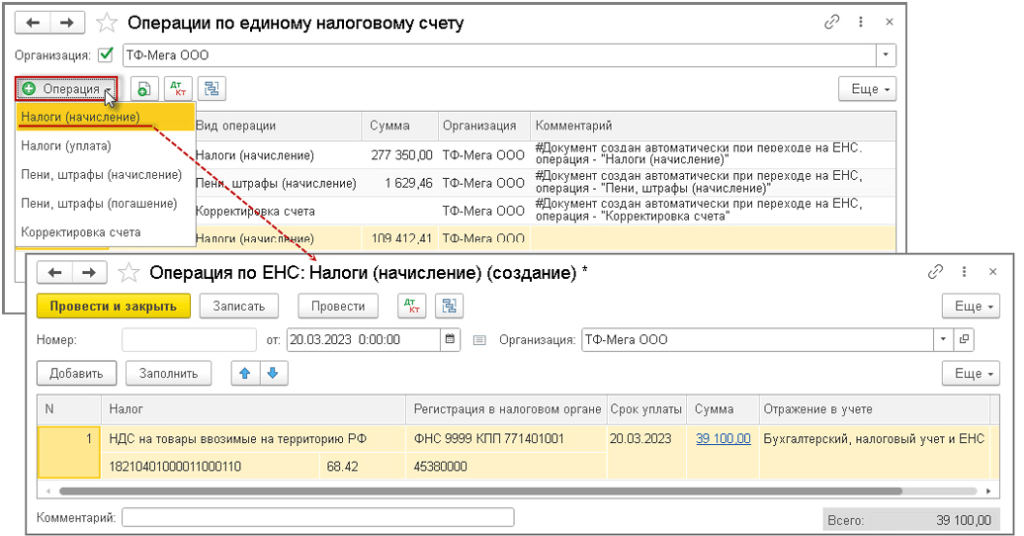

В связи с тем, что вычет производится только после проставления налоговым органом отметки на заявлении о ввозе товаров (письмо Минфина России от 02.07.2015 № 03-07-13/1/38180), для предъявления к вычету суммы НДС, уплаченной при ввозе товаров (операции 5.1 и 5.2), необходимо выполнить процедуру подтверждения уплаты НДС.

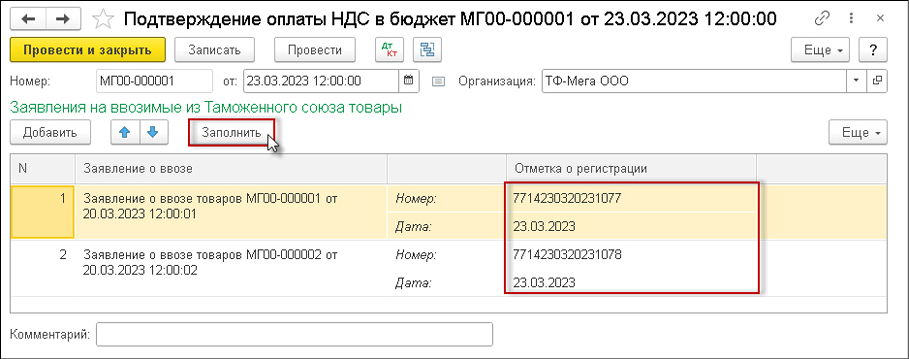

Подтверждение уплаты НДС (операция 5.1) производится с помощью регламентной операции Подтверждение оплаты НДС в бюджет, которая вызывается из списка Регламентные операции НДС по кнопке Создать (раздел Операции — подраздел Закрытие месяца — Регламентные операции НДС), рис. 4.

Рис. 4. Подтверждение оплаты НДС в бюджет

Также документ Подтверждение оплаты НДС в бюджет может быть сформирован из документа Заявление о ввозе товаров по кнопке Создать на основании.

В документе Подтверждение оплаты НДС сведения о сформированных заявлениях о ввозе товаров с отраженными к уплате суммами НДС заполняются автоматически по кнопке Заполнить.

В соответствии с подпунктом «е» пункта 6 Правил ведения книги покупок, утв. Постановлением № 1137, при ввозе на территорию РФ с территории государства — члена ЕАЭС товаров, в отношении которых взимание НДС осуществляется налоговыми органами, в графе 3 книги покупок указываются номер и дата заявления о ввозе товаров с отметками налоговых органов об уплате НДС. При этом согласно устным разъяснения представителей ФНС России в данном случае под номером и датой заявления о ввозе товаров следует понимать регистрационный номер и дату проставления на заявлении о ввозе товаров отметки налоговым органом.

Для того, чтобы зарегистрировать в книге покупок заявление о ввозе товаров в соответствии с требованиями налоговых органов, необходимо вручную заполнить графу Отметка о регистрации табличной части документа Подтверждение оплаты НДС в бюджет (рис. 4).

Вносимый регистрационный номер представляет собой шестнадцатизначный цифровой код, состоящий из последовательности цифр слева направо (письмо ФНС России от 21.03.2016 № ЕД-4-15/4611@):

-

4 цифры — код налогового органа, который присвоил этот регистрационный номер (НННН);

-

8 цифр — дата регистрации заявления (ДДММГГГГ);

-

4 цифры — порядковый номер о регистрации в течение дня (ХХХХ).

После проведения документа Подтверждение оплаты НДС в бюджет в регистр Журнал учета счетов-фактур вносятся записи для хранения необходимой информации для регистрации заявления о ввозе товаров в книге покупок, в частности, для хранения регистрационного номера и даты проставления отметки налоговым органом.

Также в регистр НДС Покупки по каждому заявлению о ввозе товаров вносится соответствующая запись без указания события (графы Событие и Дата события) и стоимостных значений (графы Сумма без НДС и НДС).

Непосредственно предъявление к вычету суммы НДС, уплаченной при ввозе товаров (операция 5.3), производится документом Формирование записей книги покупок, который вызывается из списка Регламентные операции НДС по кнопке Создать (раздел Операции — подраздел Закрытие месяца).

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

Обратите внимание, под табличной частью документа Формирование записей книги покупок приводятся сведения о рассчитанной доле налоговых вычетов от суммы начисленного с налоговой базы налога:

-

за соответствующий налоговый период — в целях применения пункта 8 статьи 88 НК РФ;

-

за 12 месяцев — в целях соблюдения безопасной доли вычетов, согласно пункту 3 Общедоступных критериев самостоятельной оценки рисков, утв. приказом ФНС России от 30.05.2007 № ММ-3-06/333@.

После проведения документа Формирование записей книги покупок будут сформированы проводки:

Дебет 68.02 Кредит 19.10

— на суммы НДС, принимаемые к налоговому вычету по каждой партии ввезенных товаров.

В регистр НДС Покупки будут внесены сведения о подлежащих вычету суммах НДС для заполнения книги покупок.

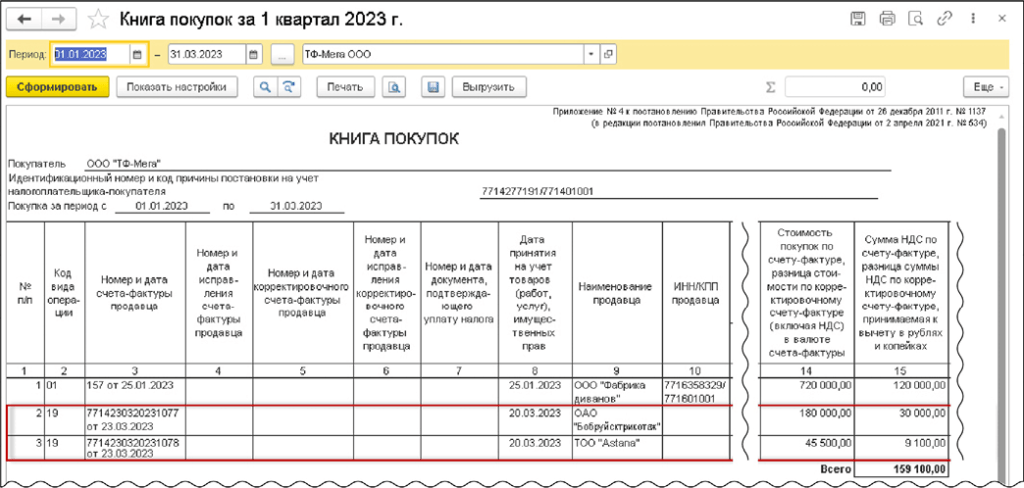

В регистр НДС предъявленный по каждой партии товаров будет внесена запись с видом движения Расход и событием Предъявлен НДС к вычету. На основании сведений регистра НДС Покупки будут внесены соответствующие записи в книгу покупок за I квартал 2023 года (раздел Отчеты — подраздел НДС), рис. 5.

Рис. 5. Формирование записей книги покупок за I квартал 2023 года

При регистрации в книге покупок заявлений о ввозе товаров согласно Постановлению № 1137 будут указаны:

-

в графе 2 — код вида операции «19», соответствующий значению «Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, с территории государств Евразийского экономического союза» (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

-

в графе 3 — номер и дата отметки налогового органа на Заявления о ввозе (пп. «е» п. 6 Правил ведения книги покупок, утв. Постановлением № 1137);

Обратите внимание, поскольку с 01.01.2023 уплата суммы НДС, исчисленной при ввозе товаров на территорию РФ с территории государства — члена ЕАЭС осуществляется в общеустановленном порядке путем перечисления денежных средств в бюджетную систему РФ в качестве единого налогового платежа, графа 7 книги покупок «Номер и дата документа, подтверждающего уплату налога» не заполняется (рис. 5). Начисленные при ввозе товаров и уплаченные в бюджет суммы НДС будут отражены по строке 160 Раздела 3 налоговой декларации по НДС (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@) за I квартал 2023 года (раздел Отчеты — подраздел 1С-Отчетность — Регламентированные отчеты).

Сведения из книги покупок будут отражены в Разделе 8 декларации по НДС за I квартал 2023 года.

Добавить в «Нужное»

Что такое НДС: как и когда платить, льготы, ставки

НДС или налог на добавленную стоимость – это федеральный налог, которым облагается реализация на территории РФ товаров (работ, услуг), имущественных прав, а также некоторые другие операции. Посмотрим, кто и как платит НДС, как вести учет по НДС, как сдавать отчетность.

Что такое НДС простыми словами

Когда продавец продает что-то (товар, работу, услугу, имущественные права) на территории РФ, он предъявляет покупателю дополнительно к цене продаваемого товара (работ, услуг) налог – НДС. То есть получается, что налог оплачивает покупатель. Именно поэтому НДС называют косвенным налогом.

Впоследствии продавец должен перечислить полученный с покупателя налог в бюджет. Взамен он вправе заявить к возврату из бюджета НДС, который он сам заплатил как покупатель. В итоге в бюджете остается налог с добавленной стоимости товара.

Таким образом, НДС взимается на всех стадиях реализации. Каждый продавец (являющийся плательщиком НДС) в цепочке движения товара от производителя до конечного покупателя начисляет НДС на продажную цену. В итоге НДС взимается с добавленной стоимости. Ниже на примере мы это покажем.

И как мы уже сказали – при продажах НДС предъявляют не все организации и предприниматели. Поэтому начнем с понятия «плательщики НДС».

Плательщики НДС

Кто платит НДС (ст. 143 НК РФ):

- российские и иностранные организации, применяющие общую систему налогообложения (ОСН). Напомним, общая система налогообложения применяется организациями и предпринимателями по умолчанию, когда они не подали уведомление о переходе на спецрежимы;

- индивидуальные предприниматели, применяющие ОСН;

- импортеры товаров в Россию вне зависимости от режима налогообложения;

- организации и предприниматели, перешедшие на уплату ЕСХН, но при определённых условиях.

А вот те, кто перешел на упрощенную систему налогообложения, на АУСН или применяет патентную систему налогообложения, в общем случае не являются плательщиками НДС. Они должны платить НДС в строго определенных случаях, в частности, при выполнении обязанностей налогового агента.

Что облагается НДС

Объектом обложения по НДС являются (п. 1 ст. 146 НК РФ):

- реализация товаров (работ, услуг), имущественных прав на территории РФ, в том числе реализация на безвозмездной основе;

- передача товаров (работ, услуг) для собственных нужд, расходы на которые не учитываются при исчислении налога на прибыль;

- выполнение строительно-монтажных работ для собственного потребления;

- ввоз товаров на территорию РФ.

Таким образом, важно понимать, происходит ли реализация на территории РФ или нет.

Место реализации товаров, работ и услуг

По общему правилу (есть исключения) местом реализации товаров считается территория РФ, если (п. 1 ст. 147 НК РФ):

- или товар находится в России и не отгружается и не транспортируется;

- или товар в момент начала отгрузки и транспортировки находится в России.

А вот правила определения места реализации услуг и работ для целей НДС сложнее. Они прописаны в ст. 148 НК РФ. И здесь все зависит от вида услуг (работ), от места нахождения продавца или покупателя.

Например, если работы связаны с недвижимым имуществом, то место их нахождения определяется по месту нахождения недвижимости.

Если речь идет об услугах в сфере культуры, искусства, образования (обучения), физической культуры, туризма, отдыха и спорта, то место их реализации определяется по месту фактического оказания услуг.

А вот для консультационных, юридических, рекламных, маркетинговых услуг место реализации определяется по месту деятельности покупателя.

Когда НДС не платится

Как мы уже сказали выше, в общем случае НДС не надо платить, если продавец не является плательщиком НДС, в частности применяет УСН, АУСН или ПСН.

Далее есть список операций, которые не признаются объектом обложения НДС у плательщиков НДС, например (п. 2 ст. 146 НК РФ):

- реализация земельных участков (долей в них);

- передача имущественных прав организации ее правопреемнику (правопреемникам);

- реализация товаров (работ, услуг) и (или) имущественных прав банкротами, в том числе товаров (работ, услуг), изготовленных и (или) приобретенных (выполненных, оказанных) в процессе ведения деятельности после признания должников банкротами.

Кроме того, есть ситуации, когда операция является объектом обложения НДС, но освобождена от обложения НДС. Список таких операций приведен в ст. 149 НК РФ. В их числе, к примеру:

- продажа медицинских товаров отечественного и зарубежного производства по перечню, утверждаемому Правительством;

- продажа продуктов питания, непосредственно произведенных столовыми образовательных и медицинских организаций и реализуемых ими в указанных организациях;

- продажа долей в уставном (складочном) капитале организаций.

Также не придется платить НДС, если операция облагается по налоговой ставке 0%. Правда, отчитываться в этом случае придется по полной программе.

Еще один способ не платить НДС – это получение освобождения в порядке, предусмотренном ст. 145 НК РФ. Такое освобождение могут получить организации и ИП, имеющие небольшой размер выручки (не более 2 млн руб. за 3 предшествующих последовательных календарных месяца), в отношении неподакцизных товаров.

Отметим, что перечисленные ситуации, когда НДС не надо платить, иногда еще называют льготами по НДС. Но это неправильно. Льготы – это освобождение от налога определенных категорий налогоплательщиков (п. 1 ст. 56 НК РФ). А если освобождение от НДС действует для всех, то оно не является льготой.

Момент определения налоговой базы

В НК установлены 2 основных момента определения налоговой базы по НДС (п. 1 ст. 167 НК РФ):

- на день отгрузки товаров (работ, услуг), имущественных прав;

- на день получения предоплаты в счет будущей отгрузки. Причем в этом случае на день отгрузки нужно будет повторно исчислить НДС уже с отгрузки, но начисленный с аванса налог можно будет принять к вычету (о вычете читайте ниже).

По общему правилу моментом определения налоговой базы по НДС является наиболее ранняя из вышеуказанных дат.

Есть особые моменты определения налоговой базы и начисления НДС, например при продаже недвижимости или при продаже товара, который не отгружается и не транспортируется (п. 3, 16 ст. 167 НК РФ).

Налоговый период по НДС

Налоговым периодом по НДС является квартал (ст. 163 НК РФ). То есть платить НДС и отчитываться нужно по итогам каждого квартала.

Ставки НДС или сколько НДС-2023

НК РФ устанавливает несколько ставок НДС, которые применяются в зависимости от ситуации (ст. 164 НК РФ):

- 20%. Это общая ставка, применяемая к большинству операций, в том числе при импорте. Ставка 20% действует, если из НК РФ не следует иное;

- 10%. Эта ставка применяется при реализации и ввозе особых товаров и особых услуг, как правило, по правительственным перечням. Например, при продаже продовольственных и медицинских товаров;

- 0%. Это специальная ставка, применяемая при экспорте, международных операциях и других операциях, указанных в п. 1 ст. 164 НК РФ;

- 20/120 и 10/110. Это расчетные ставки, используемые в случаях, когда налоговая база включает в себя НДС (см. ниже). Какую ставку применять – 20/120 или 10/110 – зависит от того, по какой ставке облагается основная операция;

- 16,67% и 9,09% – особые ставки. Ставка 16,67% применяется, к примеру, при реализации предприятия в целом как имущественного комплекса и при оказании иностранными компаниями услуг в электронной форме. А при определенных условиях ставки 16,67% и 9,09% применяются плательщиками из ДНР, ЛНР, Херсонской и Запорожской областей.

Как начислить НДС

НДС рассчитывается по каждой операции отдельно. В общем случае формула расчета НДС такая:

НДС = Налоговая база * Ставка НДС

Налоговая база – это рыночная стоимость реализуемых товаров (работ, услуг), имущественных прав с учетом или без учета НДС в зависимости от ситуации (п. 1 ст. 154 НК РФ). По общему правилу берется цена без НДС. Например, организация производит и продает мебель. Продажная цена без НДС – 10 000 руб. Тогда НДС равен 2 000 руб. (10 000 руб. * 20%).

Рыночная цена в целях исчисления НДС – это цена, по которой продавец продает товары (работы, услуги) невзаимозависимым лицам (п. 1 ст. 105.3 НК РФ).

Правильно определить ставку НДС вам поможет наш Калькулятор НДС.

Порядок расчета НДС в зависимости от вида операции и ставки также приведен в отдельной консультации.

Как выделить НДС

Бывают ситуации, когда НДС включен в стоимость товаров (работ, услуг). Например, как мы сказали выше, нужно платить НДС с полученных авансов в счет предстоящих отгрузок товаров (работ, услуг). Тогда необходимо вычленить НДС из аванса по формуле (п. 1 ст. 154 НК РФ):

НДС = Полученная сумма аванса с учетом НДС * 20 / 120

Есть и другие случаи, когда налоговая база определяется в особом порядке и НДС нужно вычленять. В частности, при продаже имущества, которое учитывалось организацией с учетом уплаченного налога (то есть изначально НДС был включен в стоимость имущества), налог рассчитывается по такой формуле (п. 3 ст. 154 НК РФ):

НДС = (Цена реализуемого имущества с учетом НДС – Стоимость, по которой купили реализуемое имущество или остаточная стоимость для ОС) * 20 / 120

Аналогично при продаже отдельных видов электронной, бытовой техники по перечню, утверждаемому Правительством, автомобилей и мотоциклов, ранее приобретенных у физлиц, НДС рассчитывается так (п. 5.1 ст. 154 НК РФ):

НДС = (Цена реализуемого имущества с учетом НДС – Цена приобретения имущества у физлиц) * 20 / 120

Подробнее о расчете НДС читайте здесь.

Также вам может быть полезна консультация о том, как выделить НДС.

Что значит с НДС?

Часто говорят – цена установлена с учетом НДС. Это означает, что стоимость уже включает в себя налог. Проверить сумму включенного в стоимость налога можно с помощью вышеуказанных формул.

Кстати, граждане, покупающие товары, работы, услуги в розницу у плательщиков НДС, видят в кассовом чеке стоимость приобретенного имущества с учетом НДС и отдельно сумму НДС. Ведь в конечном итоге НДС взимается именно с потребителей. То есть НДС «сидит» в стоимости товаров (работ, услуг).

НДС при импорте

При ввозе товаров на территорию РФ налоговая база рассчитывается так (п. 1 ст. 160 НК РФ):

Налоговая база при импорте = Таможенная стоимость товаров + Таможенная пошлина + Акциз (по подакцизным товарам)

И далее применяется ставка налога 20% или 10% в зависимости от вида товаров.

Если же товар ввозится из стран ЕАЭС, то уплата НДС регулируется Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение № 18 к Договору о Евразийском экономическом союзе).

Информация об НДС при импорте – в нашей консультации.

Полную информацию об учете при импорте можно получить из Спецвыпуска.

НДС при экспорте

По общему правилу при экспорте применяется ставка НДС 0%. В частности, она действует (п. 1 ст. 164 НК РФ):

- при реализации товаров, которые вывозятся за пределы ЕАЭС в таможенной процедуре экспорта;

- при вывозе реализованных товаров из РФ в страну ЕАЭС.

Но право на нулевую ставку при экспорте нужно подтвердить документально, то есть собрать определенный пакет подтверждающих документов и сдать его в ИФНС вместе с декларацией (ст. 165 НК РФ).

Если же пакет документов не будет собран в срок, то по экспортной операции придется начислить НДС по обычной ставке 20% или 10%. Впоследствии, когда право на нулевую ставку будет подтверждено, уплаченный по экспортной операции НДС можно будет принять к вычету (п. 9 ст. 165, п. 10 ст. 171, п. 3 ст. 172 НК РФ).

Налоговые агенты по НДС

В определенных ситуациях абсолютно все организации и предприниматели (независимо от применяемого режима налогообложения) должны выполнять обязанности налоговых агентов по НДС, а именно: вместо самого налогоплательщика исчислить НДС, удержать его из выплачиваемого плательщику дохода и перечислить в бюджет. Список таких ситуаций – в ст. 161 НК РФ. Приведем лишь несколько примеров:

- покупка товаров, работ, услуг на территории РФ у иностранных лиц, указанных в п. 1 ст. 161 НК РФ;

- покупка или аренда государственного или муниципального имущества;

- покупка у плательщиков НДС металлолома, макулатуры, вторичного алюминия и его сплавов.

Вам могут быть интересны следующие статьи:

— Агентский НДС: что нового в 2023 году;

— Продаем и покупаем металлолом: особое НДС-правило;

— Упрощенец покупает металлолом у НДС-плательщика: проходим НДС-квест.

Налоговые вычеты по НДС

Вычеты по НДС – это сумма, на которую можно уменьшить НДС, начисленный за квартал (ст. 171 НК РФ). В частности, можно принять к вычету:

- входной НДС при приобретении товаров (работ, услуг) для ведения облагаемой НДС деятельности (например, для перепродажи);

- НДС, уплаченный при ввозе товаров на территорию РФ;

- НДС, уплаченный при выполнении обязанностей налогового агента;

- НДС, уплаченный в составе аванса продавцу;

- НДС, уплаченный в бюджет при получении аванса от покупателя и т.д.

Для вычета должны выполняться определенные условия. Например, для вычета входного НДС по приобретенным товарам необходимо выполнение таких условий (п. 2 ст. 171, ст. 172 НК РФ):

- товары приняты к учету;

- товары будут использоваться в облагаемых НДС операциях;

- есть счет-фактура или универсальный передаточный документ (УПД) от продавца.

А, к примеру, чтобы принять к вычету НДС по уплаченному продавцу авансу, должны выполняться условия (п. 12 ст. 171, п. 9 ст. 172 НК РФ):

- есть счет-фактура на аванс от продавца;

- есть договор, в котором имеется условие об уплате аванса;

- есть платежка на перечисление аванса.

По общему правилу вычет НДС заявляется в том квартале, в котором выполнены все условия для вычета. Но, скажем, входной НДС по приобретенным товарам (работам, услугам) можно заявить к вычту в течение 3-х лет с момента принятия приобретенного имущества (работ, услуг) к учету.

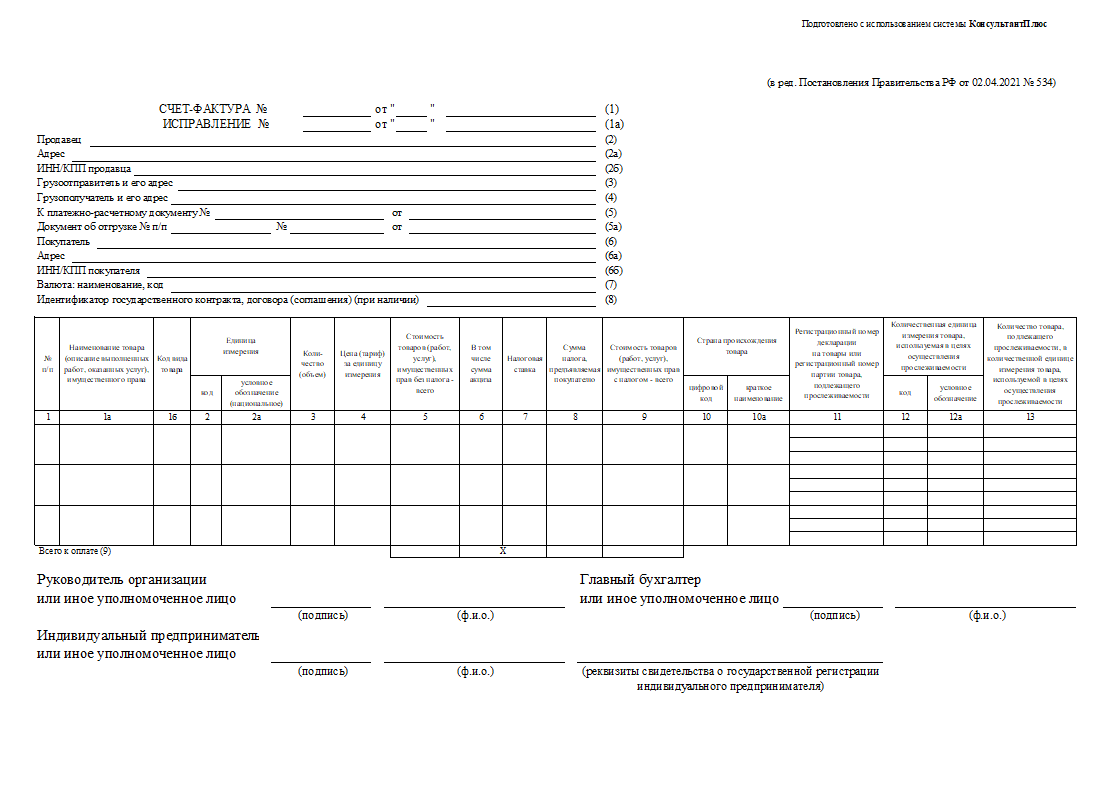

Счет-фактура

Счет-фактура – это основной документ учета по НДС. При реализации товаров, работ, услуг, а также при получении аванса счет-фактура составляется продавцом в течение 5-ти календарных дней со дня отгрузки или получения аванса (п. 3 ст. 168 НК РФ). Счет-фактура может быть составлен на бумаге или в электронной форме.

Этот счет-фактура передается покупателю и является у него основанием для вычета налога (п. 1 ст. 169 НК РФ).

Регистром учета по НДС являются книга покупок и книга продаж. В частности, продавец регистрирует в книге продаж все выставленные им счет-фактуры. А покупатель регистрирует в книге покупок счета-фактуры, НДС по которым принимается к вычету (п. 3 ст. 169 НК РФ).

Формы счета-фактуры, книги покупок и книги продаж утверждены Постановлением Правительства РФ от 26.12.2011 № 1137.

В ситуации, когда товары, работы, услуги реализуются в розницу за наличный расчет, требование о выставлении счета-фактуры считается выполненным, если продавец выдал покупателю кассовый чек (п. 7 ст. 168 НК РФ).

Составить учетную политику по НДС вам поможет наш Конструктор учетной политики.

Восстановление НДС

Существуют ситуации, когда ранее принятый к вычету НДС, придется восстановить. Такие случаи перечислены в ст. 170 и 171.1 НК РФ. Приведем примеры:

- самая распространенная ситуация – покупатель заявил вычет по уплаченному авансу, а затем получил товары и принял к вычету входной НДС по приобретённым товарам. Тогда НДС с аванса нужно восстановить, чтобы вычет не был заявлен 2 раза;

- покупатель заявил вычет по приобретенному имуществу, но затем стал использовать его в не облагаемых НДС операциях. Тогда вычет надо восстановить, поскольку не выполняется условие для его предоставления;

- покупатель принял к вычету НДС с уплаченного аванса, но потом договор был расторгнут и аванс был возвращен. Право на вычет теряется.

Исчисление НДС к уплате

По итогам квартала нужно рассчитать сумму НДС к уплате в бюджет. Формула выглядит так:

НДС к уплате в бюджет = Общая сумма начисленного НДС – Сумма вычетов по НДС + Сумма восстановленного налога

Приведем простой пример, показывающий суть НДС. Предположим, организация А (плательщик НДС) произвела некий товар с использованием приобретенных комплектующих. Себестоимость комплектующих 10 000 руб., уплаченный входной НДС – 2 000 руб. Произведенный товар был продан организации Б (магазину) за 24 000 руб. (с учетом НДС), то есть организация А при продаже начислила НДС 20% в размере 4 000 руб.

Организация Б (тоже плательщик НДС) продала товар в розницу конечному потребителю за 36 000 руб., то есть начислила при продаже НДС в размере 6 000 руб. Как видим, НДС взимается на всех этапах продажи товара. Организации в цепочке движения товара покупают товар с включенным в сумму платежа входным НДС и продают с включенным в сумму платежа исходящим НДС. Смотрим налоговые обязательства всех участников цепочки:

- организация А начислит при продаже НДС 4000 руб., а примет к вычету 2 000 руб. То есть заплатит в бюджет 2 000 руб. (4 000 руб. – 2 000 руб.);

- организация Б начислит при продаже НДС 6 000 руб., а примет к вычету 4 000 руб. То есть заплатит в бюджет 2 000 руб. (6 000 руб. – 4 000 руб.);

- конечный потребитель заплатит в цене товара налог в размере 6 000 руб.

Уплата НДС в бюджет

С 01.01.2023 изменились сроки уплаты НДС. По итогам квартала исчисленный к уплате НДС перечисляется в бюджет тремя равными частями в течение 3-х месяцев, следующих за отчетным кварталом, не позднее 28-го числа месяца (п. 1 ст. 174 НК РФ). К примеру, НДС за I квартал 2023 г. нужно заплатить в бюджет тремя равными частями:

- не позднее 28.04.2023;

- не позднее 29.05.2023 (28 мая — воскресенье);

- не позднее 28.06.2023.

Говоря об уплате НДС, важно отметить одно важное новшество. Это уплата с 01.01.2023 налогов в рамках ЕНП. Причем именно в 2023 г. плательщики сами могут выбрать, как платить налоги/взносы в ИФНС: в рамках ЕНП или отдельными платежками по каждому налогу/взносу.

Правила заполнения платежных поручений для каждого из способов уплаты налогов/взносов вы найдете в отдельной консультации.

Кстати, плательщики, выбравшие в 2023 г. уплату налогов/взносов в рамках ЕНП, в некоторых случаях должны подавать уведомление об исчисленных суммах налогов и взносов (п.9 ст.58 НК РФ). Так вот, в отношении НДС такое уведомление подавать не нужно, так как срок сдачи декларации наступает ранее срока уплаты налога.

Возмещение НДС

Если по итогам квартала сумма налоговых вычетов превысила начисленный НДС, то разницу можно возместить из бюджета (п. 2 ст. 173 НК РФ, (ст. 176 НК РФ).

Возмещение НДС чаще всего возникает у плательщиков НДС, занимающихся экспортными операциями. Ведь они реализуют товары (работы, услуги) с применением ставки НДС 0% (то есть не начисляют налог при продажах), но входной НДС по приобретенным товарам (работам, услугам) вправе принимать к вычету.

Имейте в виду, что налог возместят только после проведения камеральной проверки декларации по НДС (п. 1 ст. 176 НК РФ).

Существует еще заявительный порядок возмещения НДС. Суть этого порядка заключается в том, что налог возмещается до завершения камеральной проверки. На возмещение НДС в заявительном порядке могут претендовать лишь определенные категории налогоплательщики. Подробнее об этом порядке можно прочитать в ст.176.1 НК РФ.

С 01.01.2023 изменился порядок возмещения НДС, в том числе и в заявительном порядке. Об этих изменениях, а также о других новшествах по НДС вы можете прочитать в нашей статье.

Отчетность по НДС

По итогам каждого квартала плательщики НДС, а также налоговые агенты должны подавать в ИФНС, в которой они стоят на налоговом учете, декларацию по НДС.

Форма декларации утверждена Приложением № 1 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@. Причем начиная с отчета за I квартал декларация подается по обновленной форме.

О новой форме декларации по НДС можно прочитать в отдельной консультации.

Особенность декларации по НДС в том, что сдать ее можно только в электронном виде по ТКС. Есть некие исключения, но не для плательщиков НДС.

Срок подачи декларации по НДС – не позднее 25-го числа месяца, следующего за отчетным кварталом (п. 5 ст. 174 НК РФ).

| Налоговый период | Срок подачи декларации |

|---|---|

| I квартал | Не позднее 25 апреля отчетного года |

| II квартал | Не позднее 25 июля отчетного года |

| III квартал | Не позднее 25 октября отчетного года |

| IV квартал | Не позднее 25 января года, следующего за отчетным |

Дистанционный экспресс-курс «Основы бухгалтерского учета + 1С 8.3» с выдачей именного сертификата

На простом языке и в короткие сроки вы изучите все участки бухгалтерии и узнаете, как:

- грамотно составить бухгалтерские проводки

- «прочитать» оборотно-сальдовую ведомость

- вести учет с поставщиками и покупателями

- вести учет денежных средств в кассе и на расчетном счете

- рассчитать прибыль и заполнить баланс

О курсе:

- Выпускников: 1244

- Объем: 12 академических часов

- Срок доступа: 25 дней

- Возможность продлить доступ: Да

- Нужен ли вам этот курс по быстрому освоению бухучета и налогов? Пройти тест

- Отзывов: 10. Читать