- Главная страница Документы Законодательная база Инструкция “О порядке исчисления подоходного налога с физических лиц”

Налоговая декларация по налогу на доходы физических лиц — это документ, по которому физические лица отчитываются о сумме полученных ими доходов и относящимся к ним расходов, к порядку заполнения которого предъявляются определённые требования.

Декларацию можно заполнить как от руки, так и в электронном виде, использовав, например, программу, которая самостоятельно сформирует декларацию на бланках необходимой формы, готовую для подачи

в налоговый орган.

Сроки представления налоговой декларации

Декларация по налогу на доходы физических лиц подаётся в налоговый орган (инспекцию ФНС России) по месту жительства (месту пребывания) физического лица не позднее 30 апреля года, следующего за годом, в котором был получен соответствующий

доход. Если 30 апреля приходится на выходной или нерабочий праздничный день, то декларация должна быть представлена не позднее ближайшего рабочего дня.

В соответствии со статьей 11 Налогового кодекса местом жительства физического лица является адрес, по которому физическое лицо зарегистрировано

в порядке, установленном законодательством Российской Федерации. При отсутствии у физического лица места жительства на территории Российской Федерации оно может определяться по просьбе этого физического лица по месту его пребывания.

Представление в налоговый орган декларации только с целью получения налоговых вычетов, предельный срок подачи декларации — 30 апреля — не распространяется. Т.е. подать декларацию в налоговый орган с целью получения налогового

вычета налогоплательщик может в любое время в течение года.

Проверка налоговой декларации и прилагающихся к ней документов, подтверждающих правильность расчётов и обоснованность запрашиваемого вычета, проводится в течение 3 месяцев с даты их подачи в налоговый орган (п. 2 ст. 88 НК).

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета вместе с налоговой декларацией в налоговый орган можно подать заявление на возврат НДФЛ в связи предоставлением налогового вычета.

Сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки (п. 6 ст. 78 НК).

Представляем декларацию в налоговый орган

- налогоплательщиком лично

- по почте с описью вложения

- уполномоченным представителем налогоплательщика (по доверенности)

При отправке налоговой декларации по почте днем её представления считается указанная на почтовом штампе дата отправки почтового отправления с описью вложения.

Законными представителями физического лица являются лица, выступающие в качестве его законного представителя в соответствии с нормами гражданского и семейного законодательства (родители, усыновители, опекуны, попечители).

Уполномоченным представителем физического лица может быть другое юридическое или физическое лицо, полномочия которого должны быть подтверждены нотариально удостоверенной доверенностью или доверенностью, приравненной к таковой

в соответствии с гражданским законодательством Российской Федерации.

Основания для отказа в приеме налоговой декларации

Существует исчерпывающий перечень оснований, при наличии которых налоговый орган не принимает представленную декларацию:

- Отсутствие у лица, сдающего декларацию, документов, удостоверяющих его личность, либо отказ лица в их предъявлении;

- Отсутствие в декларации подписи налогоплательщика;

- Представление декларации в налоговый орган, в компетенцию которого не входит её принятие (например, подача декларации в налоговую инспекцию не по месту постановки на учёт налогоплательщика);

- Представление декларации не по установленной форме;

- Отсутствие в соответствующих полях декларации фамилии, имени, отчества физического лица.

Уплата налога

15 июля

Сумма НДФЛ, исчисленная физическим лицом на основании налоговой декларации, уплачивается им по месту жительства в срок не позднее 15 июля года, следующего за годом получения дохода.

Перейти Для оплаты суммы налога предлагаем Вам воспользоваться сервисом

«Уплата налогов физических лиц»

Данный сервис позволяет как сформировать платежный документ для его последующей оплаты в кредитном учреждении, так и уплатить сумму налога в безналичной форме онлайн

Также Вы можете скачать форму платежного поручения и самостоятельно ее заполнить.

По общему правилу уплата налога производится физическими лицами самостоятельно.

Вместе с тем, индивидуальные предприниматели, находящиеся на общей системе налогообложения, уплачивают авансовые платежи по налогу на основании налоговых уведомлений, направленных им налоговым органом (п. 8 ст. 227 НК РФ).

Уплата налога отдельными категориями физических лиц

Отдельные категории физических лиц уплачивают налог по месту учета налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом.

При этом авансовые платежи уплачиваются такими налогоплательщиками на основании налоговых уведомлений:

- за январь — июнь — не позднее 15 июля текущего года в размере 1/2 годовой суммы авансовых платежей;

- за июль — сентябрь — не позднее 15 октября текущего года в размере 1/4 годовой суммы авансовых платежей;

- за октябрь — декабрь — не позднее 15 января следующего года в размере 1/4 годовой суммы авансовых платежей.

Ответственность за налоговые нарушения

Непредставление налогоплательщиком в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета влечет взыскание штрафа в размере 5 процентов суммы налога, подлежащей уплате (доплате) на основе этой декларации,

за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не

менее 1 000 руб. (п. 1 ст. 119 НК РФ).

Часто задаваемые вопросы

Я являюсь резидентом РФ и одновременно другой страны

Налогообложение доходов физических лиц не зависит от гражданства этих лиц, а зависит от их налогового статуса и от вида полученного ими дохода.

Итак, налоговыми резидентами Российской Федерации в календарном году признаются лица, которые в течение этого года находятся в России не менее 183 дней.

Эти лица подлежат обложению НДФЛ по всем полученным ими доходам, независимо от их источника. При этом доходы бывают от источников в РФ (сдача в аренду либо продажа квартиры, находящейся в РФ, выполнение трудовых обязанностей в российской организации

и др.) и от источников за пределами РФ (продажа дома, находящегося в иностранном государстве, выполнение трудовых обязанностей за рубежом и др.) (ст. 208 НК РФ).

Порядок налогообложения полученных доходов, а именно способ уплаты НДФЛ, зависит от самого дохода. Например, если гражданин получает заработную плату за работу в российской организации, то эта организация по отношению к нему является налоговым

агентом и, соответственно, на нее возложены обязанности по исчислению и уплате НДФЛ (ст. 226 НК РФ). В случае же если гражданин продал

квартиру, находящуюся в РФ, то он сам обязан исчислить и уплатить НДФЛ, а также представить декларацию по НДФЛ (форма 3-НДФЛ) в налоговый орган по месту своего жительства не позднее

30 апреля следующего года (ст. 228, 229 НК РФ).

Вместе с тем надо помнить, что если международным соглашением об избежании двойного налогообложения, заключенным между РФ и иностранным государством, установлены иные правила налогообложения полученного дохода, то применяются правила международных

соглашений (

ст. 7 НК РФ).

Я являюсь резидентом РФ, но работаю за рубежом

Налоговыми резидентами Российской Федерации в календарном году признаются лица, которые в течение этого года находятся в России не менее 183 дней.

Если гражданин работает за рубежом, но при этом является налоговым резидентом РФ, то с полученного им дохода от этой работы он обязан самостоятельно исчислить и уплатить НДФЛ, а также представить декларацию по НДФЛ (форма 3-НДФЛ)

в налоговый орган по месту своего жительства не позднее 30 апреля следующего года (

ст. 228 НК РФ и

ст. 229 НК РФ).

Указанный доход подлежит обложению НДФЛ по ставке 13 % (

ст. 224 НК РФ).

Вместе с тем надо помнить, что если международным соглашением об избежании двойного налогообложения, заключенным между РФ и иностранным государством, установлены иные правила налогообложения полученного дохода, то применяются правила международных

соглашений (

ст. 7 НК РФ).

Я хочу получить налоговый вычет

По общему правилу налоговые вычеты по НДФЛ (ссылка на тему в информационном меню) предоставляются по окончании налогового периода (календарного года) налоговой инспекцией по месту жительства физического лица при подаче им налоговой декларации

по налогу на доходы физических лиц (

форма 3-НДФЛ) с приложением к ней необходимого комплекта документов.

Лица, на которых не возложена обязанность представлять налоговую декларацию (например, для получения налоговых вычетов), вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

С порядком заполнения налоговой декларации (форма 3-НДФЛ), ее представления в налоговые органы вы можете ознакомиться в разделе Заполняем налоговую декларацию по

налогу на доходы физических лиц (форма 3-НДФЛ).

Вместе с тем, некоторые виды вычетов могут быть предоставлены и налоговым агентом, как правило, работодателем, при обращении к нему до окончания года. подробнее.

Я занимаюсь преподаванием или веду консультации

Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультаций, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%.

В случае получения таких доходов необходимо помнить, что если Вы занимаетесь преподавательской деятельностью либо оказываете консультационные услуги самостоятельно, то есть не на основании трудового договора (договора гражданско-правового

характера), Вы обязаны отразить полученные доходы в налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) и представить ее не позднее 30 апреля года, следующего за годом

получения рассматриваемых доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

Я сдавал или продал недвижимость

Доходы, полученные лицами от сдачи либо продажи недвижимого имущества, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%.

В отношении граждан, получивших рассматриваемые доходы и находившихся в Российской Федерации менее 183 дней в году, применяется налоговая ставка в размере 30%.

Если Вы сдавали недвижимое имущество физическим лицам, не являющимся индивидуальными предпринимателями, либо продали недвижимое имущество, находившееся у Вас в собственности

менее минимального предельного срока владения объектом недвижимого имущества (три года или пять лет) Вам необходимо самостоятельно отразить полученные доходы в налоговой декларации по налогу на доходы физических лиц (

форма 3-НДФЛ).

Минимальный предельный срок владения объектом недвижимого имущества составляет три года для объектов недвижимого имущества, в отношении которых соблюдается хотя бы одно из следующих условий:

- право собственности на объект недвижимого имущества получено налогоплательщиком в порядке наследования или по договору дарения от физического лица, признаваемого членом семьи и (или) близким родственником этого налогоплательщика в соответствии

с Семейным кодексом Российской Федерации; - право собственности на объект недвижимого имущества получено налогоплательщиком в результате приватизации;

- право собственности на объект недвижимого имущества получено налогоплательщиком — плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением.

В иных случаях минимальный предельный срок владения объектом недвижимого имущества составляет пять лет.

При определении налоговых обязательств доходы, полученные от продажи имущества, могут быть уменьшены на имущественные налоговые вычеты, более подробно с которыми можно ознакомиться в

соответствующем разделе.

При получении доходов от сдачи либо продажи недвижимости налоговую декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) необходимо представить не позднее 30 апреля года, следующего за годом получения таких доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

Я сдавал или продал транспортное средство

Доходы, полученные лицами от сдачи либо продажи транспортных средств, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%.

В отношении граждан, получивших рассматриваемые доходы и находившихся в Российской Федерации

менее 183 дней в году, применяется налоговая ставка в размере

30%.

Если Вы сдавали транспортное средство физическим лицам, не являющимся индивидуальными предпринимателями, либо продали транспортное средство, находившееся у Вас в собственности менее трех лет, Вам необходимо самостоятельно отразить полученные

доходы в налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ).

При определении налоговых обязательств доходы, полученные от продажи транспортных средств, могут быть уменьшены на имущественные налоговые вычеты, более подробно с которыми можно ознакомиться в разделе

Налоговые вычеты

При получении доходов от сдачи либо продажи транспортных средств налоговую декларацию по налогу на доходы физических лиц необходимо представить не позднее

30 апреля года, следующего за годом получения таких доходов, в налоговый орган по месту жительства.

И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

Я выиграл в лотерею или получил подарок

Доходы, полученные в виде выигрышей в лотерею или подарков, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%. В отношении граждан, получивших рассматриваемые доходы и

находившихся в Российской Федерации менее 183 дней в году, применяется налоговая ставка в размере 30%.

При получении дохода в виде выигрыша от участия в лотерее Вам необходимо самостоятельно отразить сумму дохода в налоговой декларации по налогу на доходы физических лиц (

форма 3-НДФЛ).

Налог на доходы, полученные в виде подарков от российских организаций и индивидуальных предпринимателей, исчисляется, удерживается и перечисляется дарителем. То есть в большинстве случаев декларировать такие доходы физическим лицам самостоятельно

нет необходимости.

Доходы в виде подарков не облагаются налогом на доходы физических лиц в случае, если их стоимость не превышает 4 000 рублей в год.

Иной порядок установлен в отношении доходов, полученных в виде подарков от физических лиц, не являющихся индивидуальными предпринимателями.

Так, обязанность самостоятельно задекларировать доходы и уплатить налог возникает в случае получения подарков в виде:

- недвижимого имущества;

- транспортных средств;

- акций, долей, паев.

Исключением из этого правила является получение указанных подарков от членов семьи или близких родственников.

В соответствии с Семейным кодексом Российской Федерации членами семьи и близкими родственниками признаются: супруги, родители и дети, в том числе усыновители и усыновленные, дедушка, бабушка и внуки, полнородные и неполнородные (имеющие общих отца или

мать) братья и сестры.

При получении доходов в виде выигрыша от участия в лотерее либо подарков от физических лиц, не являющихся индивидуальными предпринимателями, налоговую декларацию по налогу на доходы физических лиц (форма 3-НДФЛ)

необходимо представить не позднее 30 апреля года, следующего за годом получения таких доходов, в налоговый орган по месту жительства. И не позднее 15

июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

Я хочу получить справку о своей зарплате (2-НДФЛ)

Справку о полученных доходах и удержанных суммах НДФЛ по форме 2-НДФЛ вы можете получить у своего налогового агента (им признается лицо, от которого был получен доход, как правило им является

работодатель).

Для получения такой справки достаточно написать и представить своему налоговому агенту (работодателю) соответствующее заявление.

Я продал или собираюсь продать транспортное средство

Доходы, полученные лицами от продажи транспортных средств, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%. В отношении граждан, получивших рассматриваемые доходы и

находившихся в Российской Федерации менее 183 дней в году, применяется налоговая ставка в размере 30%.

Если Вы продали транспортное средство, находившееся у Вас в собственности менее трех лет, Вам необходимо самостоятельно отразить полученные доходы в налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ).

При определении налоговых обязательств доходы, полученные от продажи транспортных средств, могут быть уменьшены на имущественные налоговые вычеты.

При получении доходов от продажи транспортных средств налоговую декларацию по налогу на доходы физических лиц необходимо представить не позднее 30 апреля года, следующего за годом получения таких

доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

Я купил или собираюсь купить недвижимость

Напоминаем, что по расходам, произведенным на приобретение жилого дома, квартиры, комнаты или доли (долей) в них может быть получен имущественный налоговый вычет по налогу на доходы физических лиц.

Я продал или собираюсь продать недвижимость

Доходы, полученные лицами от продажи недвижимого имущества, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%. В отношении граждан, получивших рассматриваемые доходы и находившихся в Российской Федерации

менее 183 дней в году, применяется налоговая ставка в размере 30%.

Если Вы продали недвижимое имущество, находившееся у Вас в собственности менее трех лет, Вам необходимо самостоятельно отразить полученные доходы в налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ).

При определении налоговых обязательств доходы, полученные от продажи имущества, могут быть уменьшены на имущественные налоговые вычеты, более подробно с которыми можно ознакомиться в соответствующем разделе (ссылка на раздел в информационном меню).

При получении доходов от продажи недвижимости налоговую декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) необходимо представить не позднее 30 апреля года, следующего

за годом получения таких доходов, в налоговый орган по месту жительства. И не позднее

15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

Я купил или собираюсь купить земельный участок

Напоминаем, что по расходам, произведенным на приобретение земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них может

быть получен имущественный налоговый вычет по налогу на доходы физических лиц.

При приобретении земельных участков или доли (долей) в них имущественный налоговый вычет предоставляется только после получения налогоплательщиком свидетельства о праве собственности на дом.

Я продал или собираюсь продать земельный участок

Доходы, полученные лицами от продажи земельных участков, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%. В отношении граждан, получивших рассматриваемые доходы и

находившихся в Российской Федерации менее 183 дней в году, применяется налоговая ставка в размере 30%.

Если Вы продали земельные участки, находившиеся у Вас в собственности менее трех (пяти) лет Вам необходимо самостоятельно отразить полученные доходы в налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ).

При определении налоговых обязательств доходы, полученные от продажи земельных участков, могут быть уменьшены на имущественные налоговые вычеты, более подробно с которыми можно ознакомиться в соответствующем разделе (ссылка на раздел в информационном

меню).

При получении доходов от продажи земельных участков налоговую декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) необходимо представить не позднее 30 апреля года, следующего за годом получения таких доходов, в налоговый орган по месту жительства. И не позднее

15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

Мой предполагаемый доход по 4-НДФЛ был больше фактического по итогам года

В случае значительного (более чем на 50%) увеличения или уменьшения в налоговом периоде дохода налогоплательщик обязан представить в налоговый орган новую налоговую декларацию по

форме 4-НДФЛ с указанием суммы предполагаемого дохода от осуществления деятельности на текущий год.

В этом случае налоговый орган производит перерасчет сумм авансовых платежей на текущий год по не наступившим срокам уплаты.

При этом перерасчет сумм авансовых платежей производится налоговым органом в течение пяти дней с момента получения новой налоговой декларации.

Вместе с тем, если уплаченные в течение года исходя из предполагаемого дохода по 4-НДФЛ авансовые платежи оказались больше суммы налога, подлежащего уплате исходя из фактически полученного

в году дохода, сумму излишне уплаченного налога можно вернуть из бюджета посредством представления декларации формы 3-НДФЛ.

Расчет НДФЛ должен быть произведен безошибочно, только это позволит избежать штрафных санкций и претензий со стороны контролирующих органов. Разберем в нашей статье, как рассчитывается подоходный налог, а также приведем формулу расчета НДФЛ и пример расчета НДФЛ.

Как рассчитать НДФЛ: общий порядок

Чтобы правильно рассчитать НДФЛ, нужно использовать положения ст. 225 НК РФ.

Расчет подоходного налога происходит в несколько этапов:

- В начале для расчета НДФЛ за налоговый период определяются все доходы, подлежащие обложению подоходным налогом (п. 3 ст. 225 НК РФ).

- Для каждого вида дохода уточняется ставка налога согласно ст. 224 НК РФ.

- Исчисляется налоговая база по НДФЛ за налоговый период. При этом нужно помнить, что для расчета НДФЛ при применении нескольких налоговых ставок исчисление налоговой базы производится отдельно по каждому виду доходов. Также налоговая база по доходам от долевого участия высчитывается отдельно от налоговой базы по всем остальным доходам, к которым применима ставка 13%, с учетом требований ст. 275 НК РФ.

Подробнее о налоговой базе см. в материале «Порядок определения налоговой базы по НДФЛ».

- Производится непосредственный расчет НДФЛ по формуле, приведенной ниже. При этом сумма налога округляется до полных рублей, т. е. сумма меньше 50 коп. не учитывается, а равная или свыше 50 коп. округляется в большую сторону до целого рубля (п. 6 ст. 52 НК РФ).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы начислили НДФЛ. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как высчитать НДФЛ: формула

Формула расчета НДФЛ, согласно п. 1 ст. 225 НК РФ, выглядит следующим образом:

Сумма НДФЛ = Налоговая база × Налоговая ставка.

Обратите внимание, что налоговая база может быть уменьшена на сумму налоговых вычетов (стандартных, социальных, имущественных и т. д.).

С вычетами вас детально познакомят материалы нашей рубрики «Вычеты (НДФЛ)».

А также перед расчетом налога следует убедиться, что полученный доход не попал в льготный список (освобожденных от НДФЛ выплат).

Перечень таких сумм можно найти здесь.

Чтобы посчитать НДФЛ к уплате в бюджет РФ, достаточно сложить все суммы налога, исчисленные отдельно по каждой налоговой базе (п. 5 ст. 225 НК РФ).

Расчет НДФЛ: пример

Рассмотрим, как рассчитать налог на доходы физических лиц, на примере.

Сумма заработной платы бухгалтера Свиридовой И. Г. в ООО «Инком» составила 58 000 руб. Ей предоставляется стандартный вычет на единственного ребенка 5 лет на основании заявления. ООО «Инком», как налоговый агент, должно рассчитать НДФЛ к уплате и перечислить сумму налога в бюджет не позднее дня, следующего за днем выдачи заработной платы.

- За очередной месяц подлежит обложению НДФЛ заработная плата Свиридовой И. Г.

- Заработная плата облагается НДФЛ по ставке 13%.

- Налоговая база составляет: 58 000 – 1 400 = 56 600 руб.

- Сумма НДФЛ: 56 600 × 13% = 7 358 руб.

Как отразить зарплату и налог в 6-НДФЛ разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в Готовое решение.

Справиться с расчетом быстрее вам поможет наш калькулятор НДФЛ.

О нюансах расчета НДФЛ по разным видам доходов расскажут материалы нашего сайта:

- «Взимается ли НДФЛ с дивидендов?»;

- «Облагается ли НДФЛ выходное пособие при увольнении?».

Итоги

При получении в налоговом периоде облагаемых НДФЛ доходов необходимо: уточнить по этому виду дохода налоговую ставку, рассчитать налоговую базу (с учетом вычетов) и исчислить сумму налога (налоговую базу перемножить со ставкой налога).

При получении нескольких видов доходов, облагаемых по разным ставкам НДФЛ, исчисление налоговой базы производится отдельно по каждому виду доходов.

Как платить НДФЛ за сотрудников

Редактор: Елена Галичевская

НДФЛ — налог на доходы физических лиц, с ним сталкивается каждый работодатель. В статье — как правильно рассчитать НДФЛ, применить налоговые вычеты и отчитаться в налоговую

Виктор Подгорский

Эксперт по праву

Поделиться

НДФЛ — налог на доходы физических лиц, с ним сталкивается каждый работодатель. В статье — как правильно рассчитать НДФЛ, применить налоговые вычеты и отчитаться в налоговую

Виктор Подгорский

Эксперт по праву

Поделиться

С выплат сотрудникам работодатель должен удерживать НДФЛ — налог на доходы физических лиц. В статье подробно расскажем о порядке расчета и уплаты НДФЛ, ставках налога, налоговых вычетах и о том, как по нему отчитываться.

НДФЛ — это налог, который платят физлица почти со всех своих доходов. Если человек официально работает, работодатель выступает налоговым агентом: сам удерживает НДФЛ и выдает зарплату уже за вычетом налога.

Работодатель должен удерживать НДФЛ со всех выплат по трудовым договорам и договорам ГПХ.

У офис-менеджера Петровой оклад 50 000 ₽.

НДФЛ: 50 000 ₽ × 13% = 6500 ₽.

Работодатель выдает на руки: 50 000 ₽ − 6500 ₽ = 43 500 ₽.

Ставки НДФЛ зависят от нескольких факторов, рассмотрим их ниже более подробно. Речь пойдет только про тот НДФЛ, который нужно платить за сотрудников. НДФЛ, который ИП или другое физлицо платит за себя, — отдельная тема, его в статье касаться не будем.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Подписываясь, вы соглашаетесь с политикой конфиденциальности

Ставка НДФЛ зависит от следующих факторов:

- статуса физлица: налоговый резидент России или нет;

- вида дохода;

- суммы годового дохода.

НДФЛ для резидентов. Налоговые резиденты — это лица, которые находятся на территории России не менее 183 календарных дней в течение 12 месяцев подряд. Гражданство и место работы в РФ обычно значения не имеют.

Большинство доходов резидентов облагается по ставке НДФЛ 13%, например зарплата. Если же доходы физлица за год превысили 5 000 000 ₽, то доходы свыше этой суммы будут облагаться налогом по ставке 15%.

Зарплата физлица за год — 6 000 000 ₽. Пока доход не достигнет 5 000 000 ₽, работодатель будет удерживать НДФЛ по ставке 13%, а затем — по ставке 15%.

В некоторых случаях будет повышенный налог. Так, с выигрыша в рекламную лотерею свыше 4000 ₽ придется заплатить НДФЛ по ставке 35%.

Ставки подоходного налога для резидентов

НДФЛ для нерезидентов. По общему правилу нерезидент платит 30% с доходов. В отдельных случаях могут применяться пониженные ставки НДФЛ с дохода иностранца.

Некоторые доходы нерезидентов облагаются по ставке НДФЛ 13%. Когда доходы физлица за год превысят 5 000 000 ₽, то доходы свыше этой суммы будут облагаться налогом по ставке 15%.

Ставки подоходного налога для нерезидентов

НДФЛ не нужно платить с государственных пособий, кроме больничного, материальной помощи в связи со смертью близких родственников, суточных в пределах лимитов, выходных пособий в пределах трех среднемесячных заработков. Это не весь список, полный перечень — в налоговом кодексе.

Налоговый вычет — это сумма, которая уменьшает налоговую базу. Это значит, что доход физлица можно уменьшить на сумму вычета и заплатить меньшую сумму НДФЛ.

Все вычеты применяются только к доходам налоговых резидентов, облагаемым по ставке 13 или 15%.

У менеджера Поповой оклад 50 000 ₽ и есть ежемесячный вычет 1400 ₽ на ребенка.

С ее оклада работодатель должен удержать: (50 000 ₽ − 1400 ₽) × 13% = 6318 ₽.

Вычеты по НДФЛ бывают стандартные, имущественные, социальные и профессиональные.

Если сотрудник вправе получить несколько стандартных вычетов, то применяют только один — максимальный из них. Исключение — вычет на ребенка, его предоставляют в любом случае: он суммируется, если есть другие стандартные вычеты.

Для получения вычета сотрудник пишет заявление в свободной форме и предоставляет документы, подтверждающие право на такой вычет.

Стандартные вычеты бывают на самого сотрудника и на детей сотрудника. Сотрудник может получать через работодателя такой вычет ежемесячно до того момента, пока его доход не достигнет 350 000 ₽ нарастающим итогом с начала года.

Вычеты на сотрудников положены льготным категориям граждан: например, инвалидам, участникам боевых действий, лицам, перенесшим заболевания, связанные с радиацией из-за аварии на ЧАЭС.

Размер вычета зависит от льготной категории: например, вычет на инвалидов детства и инвалидов I и II групп — 500 ₽ в месяц, а на принимавших участие в ликвидации последствий Чернобыля — 3000 ₽ в месяц.

Вычеты на ребенка могут ежемесячно получать:

- каждый из родителей — не важно, в браке они или нет;

- каждый из усыновителей, опекунов, попечителей;

- каждый из приемных родителей.

Размер вычета — от 1400 до 12 000 ₽. Сумма зависит от того, какой ребенок по счету, от его здоровья и статуса родителя.

Ежемесячные суммы вычетов такие:

- на первого и второго ребенка — 1400 ₽;

- на третьего и следующих детей — 3000 ₽;

- на ребенка-инвалида опекунам и попечителям — 6000 ₽;

- на ребенка-инвалида родителям, усыновителям и их супругам — 12 000 ₽.

Вычет 12 000 ₽ суммируется с вычетом в зависимости от очередности ребенка-инвалида. Если он первый или второй, общая величина вычета — 13 400 ₽, а если третий или последующий — 15 000 ₽. По таким же правилам суммируется вычет для опекунов или попечителей ребенка-инвалида.

Чтобы получить вычет, сотрудник должен предоставить работодателю заявление и документы, который подтвердят право на вычет, например свидетельство о рождении ребенка.

Есть два вида имущественных вычетов, которые может получить сотрудник:

- на покупку жилой недвижимости: квартиры, комнаты, жилого дома, земельного участка с готовым домом или для его строительства;

- на выплату процентов по ипотечному кредиту;

Еще имущественный вычет может получить сотрудник, который купил не весь дом, квартиру или землю, а только долю в этом имуществе.

Работодатель предоставляет вычеты по уведомлению из ИФНС. Заявление на получение вычета сотрудник должен подать в налоговую инспекцию самостоятельно. А налоговая сама уведомит работодателя о том, что у сотрудника есть право на социальный или имущественный вычет.

Вычет на покупку недвижимости. Размер вычета зависит от затрат на приобретение, но максимально — 2 000 000 ₽, за счет чего из бюджета можно вернуть 260 000 ₽ переплаты НДФЛ: 2 000 000 ₽ × 13% = 260 000 ₽.

Если объект обошелся дешевле 2 000 000 ₽, остаток переносят на следующий объект. Если дороже, вычет будет однократным.

В 2022 году Петров купил квартиру за 7 000 000 ₽. Это больше максимальной суммы вычета 2 000 000 ₽, значит, в дальнейших расчетах участвует эта сумма.

Годовой доход Петрова — 800 000 ₽, НДФЛ, удержанный работодателем, — 104 000 ₽ (800 000 ₽ × 13%).

Поскольку годовой доход Петрова меньше имущественного вычета 2 000 000 ₽, использовать его он будет так:

800 000 ₽ в 2022 году, НДФЛ к возврату — 104 000 ₽. Остаток вычета: 2 000 000 ₽ − 800 000 ₽ = 1 200 000 ₽;

800 000 ₽ в 2023 году, НДФЛ к возврату — 104 000 ₽. Остаток вычета: 2 000 000 ₽ − 800 000 ₽ − 800 000 ₽ = 400 000 ₽;

400 000 ₽ в 2024 году, НДФЛ к возврату — 52 000 ₽.

Вычет на выплату процентов по ипотеке. Максимальный размер вычета — 3 000 000 ₽, за счет этого из бюджета можно вернуть 390 000 ₽ переплаты НДФЛ: 3 000 000 ₽ × 13% = 390 000 ₽.

Получить вычет от ипотечных процентов можно только по одному объекту недвижимости. Если общая сумма выплат меньше 390 000 ₽, остаток сгорает.

При этом сотруднику не нужно ждать полного погашения ипотеки. Он может подавать документы на вычет ежегодно.

Важно, что оба вычета — на покупку недвижимости и выплату процентов — суммируются. Это значит, что максимально сотрудник может вернуть до 650 000 ₽ НДФЛ.

Социальный вычет может получить сотрудник:

- за свое лечение, обучение и фитнес, за лечение супруга, детей, близких родственников — не больше 120 000 ₽ в год по всем расходам;

- за обучение детей, родных братьев и сестер, в том числе неполнородных, — не больше 50 000 ₽ на каждого ребенка.

Если лечение входит в специальный перечень правительства, вернуть можно 13% от всей потраченной суммы без ограничений суммы вычета.

Сотрудник должен запросить в налоговой уведомление для вычета, оно придет напрямую работодателю. Тогда работодатель предоставит вычеты в том числе и за предыдущие месяцы календарного года.

Профессиональные вычеты могут получить исполнители работ, услуг по договорам ГПХ и получатели авторских вознаграждений.

Размер профессионального вычета зависит от вида договора, по которому он предоставляется.

При выплате доходов по гражданско-правовым договорам исполнителю предоставляют профессиональный налоговый вычет в размере документально подтвержденных расходов, связанных с выполнением работ или оказанием услуг.

По авторскому вознаграждению размер вычета такой:

- если получатель дохода может подтвердить свои затраты документами, то вычет предоставляют в размере затрат;

- если получатель дохода не может подтвердить затраты или они меньше фиксированной суммы, то вычет предоставляют в фиксированной сумме.

Сумма вычета зависит от вида авторского вознаграждения. Чтобы получить вычет, получатель дохода должен предоставить работодателю заявление.

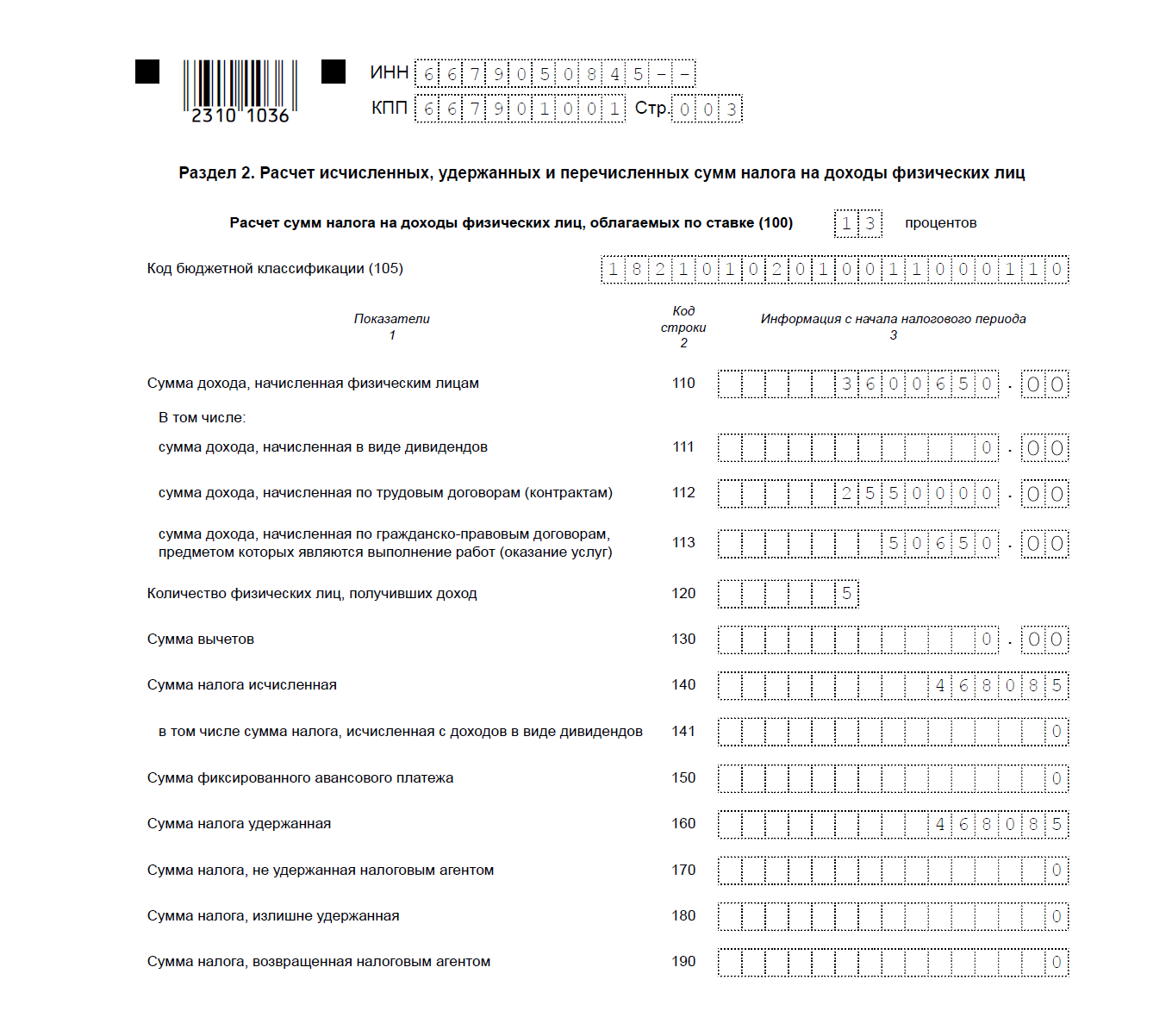

Работодателям нужно рассчитывать НДФЛ резидентов по такому алгоритму:

1. Рассчитать налоговую базу по НДФЛ — на каждую дату получения дохода нарастающим итогом с начала года. В налоговую базу включают зарплату, премии, выплаты по договорам ГПХ.

2. Полученную сумму доходов сотрудника нужно уменьшить на предоставленные ему с начала года вычеты по НДФЛ.

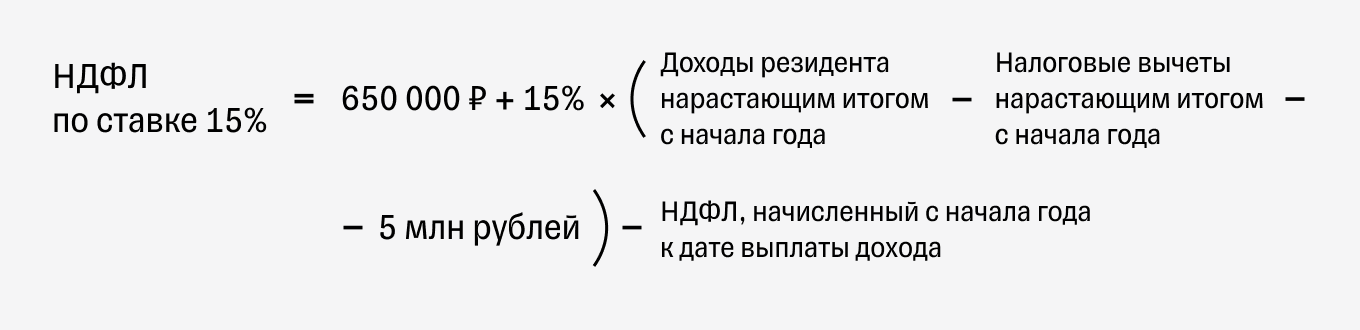

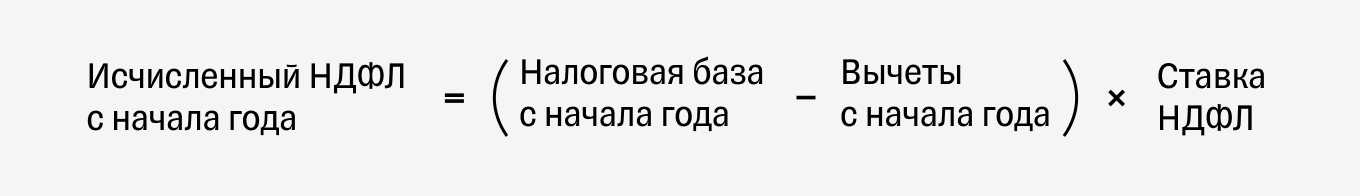

3. Рассчитать налог по формуле:

4. Рассчитать НДФЛ, который нужно удержать на дату выплаты дохода сотрудника:

Рассмотрим на примере. Допустим, зарплата руководителя отдела продаж Ильина — 100 000 ₽ в месяц. Ему положен вычет на ребенка. Он предоставляется, только пока доход не достигнет 350 000 ₽, поэтому начиная с четвертого месяца — апреля — этого вычета уже не будет.

Зарплату и вычеты на ребенка считаем нарастающим итогом.

В следующем году Ильина повысили до коммерческого директора, теперь его зарплата — 550 000 ₽ в месяц. Вычет на ребенка ему не положен, потому что доход превышает лимит по вычету уже в январе. А в десятом месяце — октябре — его доход превысит 5 000 000 ₽, и НДФЛ бухгалтер будет считать по повышенной ставке.

С ноября и до конца года с зарплаты Ильина будут удерживать подоходный налог 82 500 ₽ — по ставке 15%. Это на 11 000 ₽ больше, чем удерживали по ставке 13%.

Когда работодатель рассчитал НДФЛ, нужно удержать и перечислить его в бюджет. При этом важны три даты:

- дата, когда возникает доход;

- день, когда нужно удержать НДФЛ;

- срок уплаты НДФЛ.

Дата, когда возникает доход, зависит от вида выплаты.

Когда доход может считаться полученным

День, когда нужно удержать НДФЛ с зарплаты, зависит от вида дохода и от того, как его выплатили.

НДФЛ удерживают в целых рублях. Если рассчитанная сумма налога будет с копейками, то сумму до 50 копеек отбрасывают, а 50 копеек и более округляют до полного рубля.

Если удержать налог из дохода сотрудника невозможно, то компания или ИП обязаны об этом уведомить налоговую. Сделать это надо не позднее 25 февраля года, следующего за истекшим годом. То есть за 2023 год — до 25 февраля 2024 года.

С 2023 года для уплаты НДФЛ действует новый порядок. Налог надо перечислять единым налоговым платежом — ЕНП на единый налоговый счет — ЕНС. У каждого налогоплательщика свой счет.

Уплатить НДФЛ нужно:

- до 28-го числа текущего месяца — за период с 23-го числа предыдущего месяца по 22‑е число текущего месяца;

- до 28 января — за период с 1 по 22 января;

- не позднее последнего рабочего дня календарного года — за период с 23 по 31 декабря.

Если срок уплаты НДФЛ в 2023 году выпал на выходной, праздничный или нерабочий день, перечислить налог нужно в ближайший за ним рабочий день.

2023 год — переходный период, поэтому уплатить НДФЛ можно одним из двух способов:

- Подать отдельное уведомление.

- Направить в налоговую платежку с КБК НДФЛ.

Подать отдельное уведомление. Уведомление нужно подать до 25-го числа месяца уплаты. Деньги с ЕНС спишутся 28-го числа того же месяца. Если уведомления не будет, налоговая не сможет определить сумму налога и может начислить пени.

При этом способе деньги перечисляют по одинаковому коду бюджетной классификации — КБК — 182 01 06 12 01 0000 510.

Направить в налоговую платежку с КБК НДФЛ. Это возможно, если с 1 января 2023 года вы ни разу не подали уведомление о списании денег с ЕНС.

В этом случае КБК НДФЛ для платежей, облагаемых по ставке 13%, — 182 1 01 02130 01 1000 110, а по ставке 15% — 182 1 01 02140 01 1000 110.

Налоговые агенты ежеквартально сдают в налоговую расчет 6-НДФЛ. В нем показывают все доходы, с которых налоговый агент исчислил и удержал НДФЛ, а также сумму налога. Например, зарплату сотрудников и доходы по гражданско-правовым договорам и НДФЛ с них.

Сроки сдачи 6-НДФЛ:

- за первый квартал — до 25 апреля;

- за полугодие — до 25 июля;

- за 9 месяцев — до 25 октября;

- за год — до 25 февраля следующего года.

Если с начала года не начислялись и не выплачивались доходы физлицам, то формально налоговым агентом компания или ИП не является и подавать нулевой расчет 6-НДФЛ не нужно. Но если в предыдущие годы подавали расчет, налоговая будет ожидать его и в текущем, а за непредставление может заблокировать счет. Поэтому нулевой 6-НДФЛ лучше сдать.

Если у работодателя более 10 сотрудников, которые получали выплаты, 6-НДФЛ нужно сдавать в электронном виде. Если 10 человек или меньше — отчитаться можно как электронно, так и на бумаге.

Если работодатель не удержит НДФЛ или не перечислит налог в бюджет, его могут оштрафовать и начислить пени. Штраф — 20% от суммы неуплаченного налога, а если работодатель действовал умышленно — 40%. Сам налог тоже взыщут.

Еще могут оштрафовать тех, кто сдает отчетность по НДФЛ не вовремя или с ошибками:

- за не вовремя представленный расчет — 1000 ₽ за каждый полный или неполный месяц просрочки, а при просрочке более 20 рабочих дней налоговая может заблокировать расчетные счета компании или ИП;

- за неправильные сведения в 6-НДФЛ — 500 ₽ за каждый документ;

- за расчет, представленный неправильным способом — 200 ₽.

Должностное лицо — директора или бухгалтера — могут оштрафовать на сумму от 300 до 500 ₽, если он не представил сведения в налоговую, представил их не полностью или с ошибками.

Для должностных лиц малых и средних компаний и предпринимателей за первое нарушение предусмотрена замена штрафа на предупреждение.

Работодатель может избежать штрафа за занижение НДФЛ. Для этого ему нужно сначала уплатить налог и пени, а затем подать уточненный расчет. Уточнить расчет нужно раньше, чем налоговая сообщит об ошибке или назначит выездную проверку.

Начиная с отчётности за 1 квартал 2023 года 6-НДФЛ нужно подавать на обновлённом бланке. Изменения утверждены приказом ФНС от 29.09.2022 № ЕД-7-11/881@. В этой статье вы узнаете, что изменилось, как теперь налоговым агентам заполнять расчёт 6-НДФЛ, а также найдёте образец его заполнения.

Содержание

- Новшества по НДФЛ

- Как новшества отразились на форме 6-НДФЛ

- Как заполнить новый бланк

- Шаг 1: Титульный лист

- Шаг 2: заполняем Раздел 1

- Шаг 3: заполняем Раздел 2

- Шаг 4: заполняем пропущенные поля и подписываем бланк

- Сроки подачи 6-НДФЛ в 2023 году

- Форма расчёта и способы подачи

Новшества по НДФЛ

Бланк расчёта обновили в связи с тем, что с 2023 года в сфере НДФЛ было введено много изменений. В частности, было отменено правило, согласно которому датой получения дохода в виде зарплаты считался последний день месяца.

Теперь согласно п. 1 ст. 223 НК РФ датой фактического получения зарплаты считается день её выплаты. А именно, день её выдачи наличными деньгами, перечисления на счёт работника или по его распоряжению – на счёт третьего лица.

Как известно, ст. 136 Трудового кодекса РФ обязывает перечислять зарплату не реже двух раз в месяц. Поэтому и доход в виде зарплаты теперь считается полученным не реже двух раз в месяц.

Согласно требованию п. 3 ст. 226 НК РФ, работодатель как налоговый агент обязан начислять налог на доходы физических лиц на дату получения дохода. А поскольку в месяце как минимум две даты получения дохода в виде зарплаты, то и НДФЛ нужно начислять дважды: с оплаты за первую часть месяца, то есть с аванса, а также с оплаты за вторую его часть, то есть с окончательного расчёта. Напомним, что до 2023 года НДФЛ начислялся и удерживался с зарплаты только один раз в месяц.

Кроме того, изменились расчётные периоды по НДФЛ, а также введён единый срок его уплаты. С 2023 года расчётным является период с 23 числа предыдущего по 22 число текущего месяца. Начисленный в этот период налог нужно перечислить в бюджет не позднее 28 числа текущего месяца. То есть в каждом месяце теперь один срок перечисления НДФЛ – 28 число. Итого в каждом квартале таких сроков всего три.

Но есть исключение – это декабрь. В декабре установлено два срока перечисления НДФЛ:

- за период с 23 ноября по 22 декабря – до 28 декабря;

- за период с 23 по 31 декабря – последний рабочий день года.

Поэтому в четвёртом квартале будет не три срока перечисления НДФЛ, а четыре: 28.10, 28.11, 28.12 и последний рабочий день года.

В январе НДФЛ нужно перечислить до 28 числа, однако расчётный период более короткий – с 1 по 22 января.

Как новшества отразились на форме 6-НДФЛ

В форме расчёта НДФЛ физлиц кардинальным образом изменился Раздел 1 и правила заполнения этого листа. В старой 6-НДФЛ было множество строк для отражения сумм налога, ведь сроки его уплаты были различными – они зависели от вида дохода. Так, до 2023 года НДФЛ с зарплаты нужно было перечислить не позднее следующего рабочего дня после её выплаты. А налог с отпускных и больничного пособия перечислялся в последний день месяца их выплаты.

Теперь же в месяце есть лишь один срок уплаты НДФЛ, поэтому лишние строки из Раздела 1 исключили. Оставили всего 4 строки. Причём при заполнении 6-НДФЛ за 1 квартал, полгода и 9 месяцев заполняются лишь 3 первые строки, а четвёртая будет задействована лишь в расчёте за полный год – в ней отражается налог за период с 23 до 31 декабря.

Ещё одно изменение – строка 020 Раздела 1 получила новое название. Теперь это сумма НДФЛ, подлежащая перечислению за последние 3 месяца отчётного периода (ранее – сумма налога, удержанная за те же 3 месяца). Кроме того, на второй странице формы, перед Разделом 1, изменился штрих-код.

Обратите внимание! В прочих разделах 6-НДФЛ никаких изменений нет. Ранее шла речь о том, чтобы дополнить Раздел 2 строкой 161, в которой планировалось указывать НДФЛ, причитающийся к уплате за последние 3 месяца. Однако в итоге такая строка в Разделе 2 не появилась.

Как заполнить новый бланк

Расскажем, как правильно заполнить обновлённый расчёт. Для наглядности разберём пример.

✐ Пример ▼

В ООО «Созвездие» 2 работника: директор и менеджер, деньги выплачиваются им 10 и 25 числа месяца. Суммы выплаченных в 1 квартале 2023 года доходов, а также начисленного, удержанного и переведённого в бюджет НДФЛ, указаны в Таблице 1.

Таблица 1. Данные по ООО «Созвездие» для заполнения 6-НДФЛ за 1 квартал 2023 года, в рублях

| Директор | Менеджер | Всего | |

|---|---|---|---|

| Выплаты с 01.01 по 22.01 | 40 000 | 30 000 | 70 000 |

|

5 200 | 3 900 | 9 100 |

| Выплаты с 23.01 по 22.02 | 80 000 | 60 000 | 140 000 |

|

10 400 | 7 800 | 18 200 |

| Выплаты с 23.02 по 22.03 | 80 000 | 60 000 | 140 000 |

|

10 400 | 7 800 | 18 200 |

| Итого выплат за 1 квартал | 200 000 | 150 000 | 350 000 |

| Итого НДФЛ за 1 квартал | 26 000 | 19 500 | 45 500 |

В состав 6-НДФЛ за 1 квартал 2023 года войдут титул, Раздел 1 и Раздел 2.

Важно: справка о доходах и суммах налога физического лица вместе с Приложением к ней заполняется только при составлении 6-НДФЛ за полный налоговый год.

Что ещё нужно помнить перед формированием расчёта? Порядок заполнения (Приложение № 2 к приказу № ЕД-7-11/753@, далее – Порядок) устанавливает, что в форме нужно обязательно отразить данные в строках для указания реквизитов и суммовых показателей. Если сумма отсутствует, ставится «0». Если какие-то поля заполнять не нужно, в них ставится прочерк. Но если 6-НДФЛ заполняется на компьютере, прочерки можно не ставить.

Вверху каждой страницы внесём ИНН и КПП ООО «Созвездие». Если расчёт заполняет ИП, он указывает только ИНН.

Далее идёт пошаговая инструкция заполнения 6-НДФЛ за 1 квартал 2023 года для ООО «Созвездие».

Шаг 1: Титульный лист

Первый лист стандартный – он похож на титульные листы других отчётов и налоговых деклараций. На нём укажем:

- номер корректировки «0–», поскольку отчёт за 1 квартал подаём первый раз. Если впоследствии понадобится его изменить, подадим новый отчёт, и в этом поле укажем номер корректировки «1–», «2–»;

- код периода «21», означающий 1 квартал (Приложение 1 к Порядку);

- год 2023;

- код налогового органа (номер ИФНС);

- код места учёта «214» из Приложения № 2 к Порядку, он означает, что расчёт подаётся в ИФНС по месту нахождения организации (для ИП нужно брать код «120»);

- налоговый агент – сокращённое наименование компании, а если в уставе оно не прописано – полное. В нашем случае укажем ООО «Созвездие». ИП должны вписать сюда ФИО;

- одинарное поле под название компании, а также следующую строку заполнять не будет – они предназначены для случая реорганизации компаний и лишения полномочия филиалов;

- ОКТМО;

- телефон с кодом;

- итоговое количество страниц формы и приложений (доверенности). Указывать эти значения нужно после заполнения расчёта, когда будет понятно, сколько в нём в итоге страниц;

- код 1, поскольку подпись на 6-НДФЛ ставит директор ООО «Созвездие». Когда расчёт подаёт ИП, код «1» указывается в случае, если подпись он ставит самостоятельно. Если действует представитель организации или ИП, ставится код «2»;

- фамилия, имя и отчество директора ООО «Созвездие», поскольку именно его подпись будет стоять на документе. ИП тут повторять своё ФИО не должен;

- название организации-представителя мы не указываем, так как сдаёт лично директор. Указывается оно в случае, если налогоплательщика представляет юридическое лицо (бухгалтерская фирма). Выше, в строках для ФИО, вписываются данные того представителя этого юрлица, которое будет от его имени подписывать 6-НДФЛ;

- реквизиты доверенности, если подпись ставит не директор и не ИП. К нашему случаю это не относится.

Шаг 2: заполняем Раздел 1

В строке 010 нужно указать КБК платежа. НДФЛ с дохода, источником которого является налоговый агент, уплачивается в 2023 году на несколько разных КБК. Нам нужен код 18210102010011000110 – он используется для доходов в пределах 5 млн рублей, выплаченных налоговыми агентами, кроме дивидендов. Если зарплата превысила 5 млн рублей, в отношении суммы превышения действует КБК 18210102080011000110.

В поле 020 укажем сумму НДФЛ, которую нужно перечислить за последние 3 месяца – 45500. В данном случае она совпадёт с суммой налога с начала года, ведь мы заполняем расчёт за 1 квартал. Но начиная с расчёта за полугодие эти суммы совпадать не будут.

В полях 021-023 укажем суммы исчисленного и удержанного НДФЛ, подлежащие перечислению:

- в строке 021 – по первому сроку уплаты, то есть за период с 1 по 22 января – 9100;

- в строке 022 – по второму сроку уплаты, то есть за период с 23 января по 22 февраля – 18200;

- в строке 023 – по третьему сроку уплаты, то есть за период с 23 февраля по 22 марта – 18200.

Поле 024 оставляем пустым, поскольку оно предназначено для отражения НДФЛ, удержанного за период с 23 по 31 декабря.

Поля 030, 031 и 032 заполняются, когда налоговый агент в течение последних трёх месяцев возвращал работникам НДФЛ, если ранее излишне его удержал. В нашем случае возврат не производился. Если бы он был, в строке 030 следовало бы указать общую сумму возвращённого налога, а ниже расписать каждый случай возврата отдельно: в поле 031 – дату возврата, в поле 032 – соответствующую сумму НДФЛ. При этом показатель поля 030 должен быть равен суммам всех полей 032.

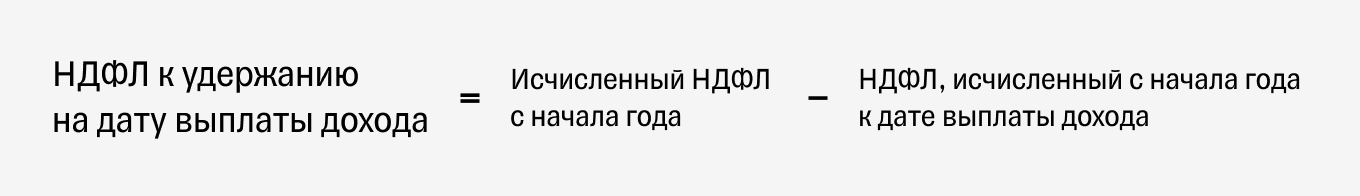

Шаг 3: заполняем Раздел 2

Переходим к заполнению Раздела 2. Здесь в двух первых строках мы должны указать:

- в строке 100 – ставку НДФЛ, в нашем случае 13%;

- в строке 105 – тот же КБК, что и в строке 010 Раздела 1;

Обратите внимание! Если для расчёта НДФЛ применялись разные ставки, то Разделов 2 будет несколько. Например, если в периоде зарплата превысила 5 млн рублей, то к сумме, превышающей это лимит, применяется ставка налога 15%. В таком случае нужно отдельно заполнить Раздел 2 показателями для расчёта налога по ставке 13%, и отдельно — по ставке 15%.

Прочие строки Раздела 2 заполним так:

- 110 – 350000, это сумма дохода физических лиц за 1 квартал;

- 111 – 0, поскольку дивидендов мы не выплачивали, к тому же для них в 2023 году действует самостоятельный КБК;

- 112 – 350000, поскольку вся сумма дохода работников состоит из зарплаты по трудовым договорам;

- 113, 115 – 0, поскольку соответствующих этим строкам выплат не было;

- 120 – 2, это количество работников;

- 130 – 0, поскольку вычеты наши работники не получали;

- 140 – 45500, это общая сумма НДФЛ, начисленная в 1 квартале;

- 160 – 45500, то есть вся сумма начисленного налога была удержана с физлиц;

- в строках 141, 142, 150, 155, 170, 180 и 190 поставим 0, поскольку таких сумм в нашем случае нет.

Шаг 4: заполняем пропущенные поля и подписываем бланк

Когда все разделы заполнены, остаётся:

- вверху каждой страницы поставить её номер;

- на первой странице в блоке подтверждения достоверности данных проставить дату составления 6-НДФЛ и подпись;

- также дату и подпись нужно проставить в самом низу разделов 1 и 2;

- на титуле указать количество страниц расчёта – в нашем случае их 3.

На этом форма 6-НДФЛ заполнена.

Сроки подачи 6-НДФЛ в 2023 году

Среди прочих изменений есть ещё одно: для большинства форм введён единый отчётный срок – 25 число соответствующего месяца. Если это число приходится на выходной, осуществляется перенос крайнего срока по стандартным правилам – на следующий рабочий день.

Расчёт 6-НДФЛ по-прежнему подаётся по окончании 1 квартала, полугодия, 9 месяцев и года. С учётом новых правил в 2023 году сроки такие:

- расчёт за 1 квартал подаём до 25 апреля;

- расчёт за полгода – до 25 июля;

- расчёт за 9 месяцев – до 25 октября;

- расчёт за весь 2023 год – до 26 февраля 2024 года, поскольку 25 февраля приходится на воскресенье.

Форма расчёта и способы подачи

По форме подачи 6-НДФЛ изменений в 2023 году нет. Если физических лиц, которым производились выплаты, до 10 человек, расчёт можно подавать как в электронном виде, так и на бумаге (абз. 7 п. 2 ст. 230 НК РФ). Если же физлиц 10 и больше, выбора нет: нужно сформировать 6-НДФЛ в электронном формате, подписать КЭП и направить в налоговую по ТКС.

Мы рассказали, как заполнить 6-НДФЛ, действующий с отчётности за 1 квартал 2023 года и привели пример. Несмотря на все новшества в сфере налогов, изменения в этой форме затронули лишь Раздел 1. Основное изменение: больше не нужно указывать разные сроки перечисления налога, ведь они стали стандартными.

Бесплатное бухгалтерское обслуживание от 1С

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса