Валютные операции в бухгалтерском учете в 2022 — 2023 гг.

В соответствии с вышеуказанным ПБУ в 2022 — 2023 гг., как и в предыдущие периоды, валютные операции в бухгалтерском учете отражаются исключительно в рублях. Данное положение по бухучету не распространяется на ведение учета валютных операций, связанных:

- с произведением пересчета показателей финотчетности, которая подается в рублях, в инвалюту по требованиям иностранных кредиторов;

- при составлении сводной бухотчетности, когда головное предприятие обрабатывает бухотчетность зависимых учреждений, находящихся за границей.

Более подробную информацию о валютных операциях вы сможете получить в нашем материале «Валютные операции: понятие, виды, классификации».

Для конвертации используется курс Центробанка России на ту дату, которая соответствует характеру операции. Подробнее о порядке перевода в рубли при учете валютных операций мы расскажем далее.

Как производится перевод валюты в рубли

Для учета операций в иностранной валюте очень важна дата, на которую следует взять курс Центробанка и пересчитать валюту в рубли. Как уже было сказано, в России учет валютных операций осуществляется исключительно в рублях, и поскольку курсы валют постоянно изменяются, то важно знать «правильный» момент пересчета валютных показателей в рублевые.

Так, для отражения в учете и отчетности стоимостные значения обязательств и активов юрлица, выраженные в иностранной валюте, а также величина запасов в инвалюте должны быть пересчитаны в рубли.

В учете валютных операций для пересчета стоимостных показателей в российские рубли используется лишь официальный курс Центробанка данной валюты к рублю. Исключение составляют случаи, когда для пересчета в рубли стоимости денежного обязательства или материального актива специальным законом или договором установлен иной курс, по которому надлежит пересчитать сумму к уплате.

Дата произведения пересчета валютных показателей в рубли для каждой операции своя. Чаще всего датой пересчета по официальному курсу является тот момент, когда проводится хозоперация. В том случае, когда на протяжении месяца (или более короткого временного периода) предприятие проводит большое число однотипных операций в валюте, а официальный курс не претерпевал значительных изменений, представляется возможным вести учет операций в иностранной валюте такого типа по усредненному за данный промежуток времени курсу.

В ПБУ 3/2006 четко определены все моменты, когда валютные суммы следует переводить в рубли:

- На дату проведения хозоперации (при движении денежных средств), а также на отчетную дату (остатки в кассе / на счете) необходимо пересчитать в рубли всю наличную/безналичную валюту в кассе/на валютном счете. Также в ряде ситуаций стоимость денежных средств может пересчитываться по мере изменения валютного курса.

- По существующему на отчетную дату курсу пересчитывается наличная/безналичная валюта в целях отражения данных в бухгалтерской отчетности.

- На дату совершения хозоперации пересчитывается стоимость принятых к учету основных средств, нематериальных и прочих внеоборотных активов, а также стоимость запасов и других активов, за исключением денежных средств.

- На дату признания валютных доходов или расходов они пересчитываются в рубли. Что касается даты признания командировочных расходов, то она совпадает с моментом утверждения авансового отчета командировочного лица.

- На дату признания затрат, которые образуют стоимость основных средств, нематериальных и прочих внеоборотных активов, пересчитывается в российские рубли сумма вложений в инвалюте в эти внеоборотные активы.

- Если предприятие получило предоплату в виде задатка или авансового платежа, то данные денежные средства учитываются в бухучете в российских рублях по курсу на момент получения указанных сумм.

- Если предоплата была уплачена компанией (в виде передачи задатка или уплаты аванса в счет поставки активов или при ожидаемых расходах), то данный платеж будет отражен в бухучете в рублях по курсу, действовавшему на дату платежа.

После того как внеоборотные активы, перечисленные или полученные авансы были отражены в бухучете, при изменении курса пересчет их стоимости не производится.

О том, каким моментам надо уделить особое внимание при организации бухучета по внешнеэкономической деятельности, читайте в статье «Особенности бухгалтерского учета при ВЭД».

Что такое курсовая разница

Разница в рублях, возникающая при пересчете валютной стоимости активов и обязательств на разные даты, называется курсовой. Курсовая разница по итогам отчетного периода относится к финансовому результату компании, за исключением той разницы, которая рассчитывается по учредительным вкладам. В последнем случае разница в рублях возникает при временном промежутке между принятием решения учредителями о внесении взноса в валюте и самим моментом уплаты взноса учредителем. Такие курсовые разницы не влияют на финрезультат компании, а изменяют величину добавочного капитала.

Также к добавочному капиталу компании относится та курсовая разница, которая возникает при пересчете в рубли материальных активов и денежных обязательств юрлица, использующихся для осуществления хоздеятельности за границей. Курсовые разницы в указанном случае могут быть отнесены к финрезультату в виде присоединения части добавочного капитала в случае прекращения деятельности за рубежом.

Во всех других случаях курсовая разница зачисляется к финрезультату, уменьшая или увеличивая его итоговое значение.

Курсовые разницы возникают по таким операциям:

- При частичном или полном погашении долгов дебиторами или кредиторами в инвалюте. При этом пересчет производится на момент платежа, в том случае, если ранее в учете была отражена задолженность по иному курсу (стоимость в рублях была рассчитана на день совершения операции либо пересчитана на последнюю отчетную дату).

- При пересчете в рубли активов в виде безналичных или наличных денежных средств.

С видами валютных нарушений и наказаний за их совершение вас познакомит статья «Какая ответственность за незаконные валютные операции?».

Расчеты в валюте и отчетность

В отчетности указывается исключительно рублевый эквивалент стоимости активов, существующих обязательств и запасов компании (в том числе и используемых/находящихся за рубежом).

В случае если в стране, где российская компания осуществляет свою деятельность, требуется составлять отчетность в валюте этого государства, то отчетность также составляется и в инвалюте.

В бухгалтерской отчетности отражаются те стоимостные значения, которые указаны в бухучете. В большинстве случаев пересчет валютной стоимости в рубли производится на момент совершения операции, но бывают ситуации, когда требуется произвести пересчет на отчетную дату.

В бухотчетности раскрываются величины курсовых разниц:

- образовавшиеся при пересчете в рубли валютной стоимости активов и обязательств, за которые требуется уплатить средства в инвалюте;

- при пересчете валютной стоимости активов и обязательств, за которые будет производиться оплата в рублях;

- зачисленные на счета бухучета, на которых не учитываются финрезультаты.

Отражение в бухгалтерской отчетности находит также официальный курс в рублях, установленный Центробанком на отчетную дату. Если же установлен (договором или законом) иной курс, кроме официального курса ЦБ РФ, то эта информация также отражается в отчетности.

Валютные операции в случае ведения деятельности за границей

Если предприятие ведет деятельность за границей, то при составлении бухотчетности все используемые активы и имеющиеся обязательства пересчитываются в рубли. Это касается и денежных средств, находящихся на счетах в иностранных банках, осуществляющих деятельность за границей.

Пересчет в рубли для отражения валютных операций в бухгалтерском учете производится по официальному курсу, установленному Центробанком для валюты, в которой учитываются активы, обязательства и запасы. Исключение составляют случаи, когда пересчет производится по усредненному курсу.

Денежные средства в валюте, в том числе и в расчетах по заемным обязательствам, которые используются организацией для ведения деятельности за рубежом, пересчитываются в рубли по курсу Центробанка, действующему на отчетную дату. Заграничные внеоборотные активы компании, а также полученные и отправленные в связи с деятельностью за рубежом авансы пересчитываются в рубли по курсу Центробанка на день совершения операции в инвалюте.

В случае если компания пересчитала стоимость своих заграничных активов и обязательств по требованию норм иностранного законодательства, то в рубли данная пересчитанная стоимость переводится по курсу, который действовал на дату произведения пересчета.

Разница, возникающая при пересчете в рубли стоимости активов и обязательств, которые используются для ведения зарубежной деятельности компании, в учете валютных операций отражается на счете 83 как добавочный капитал.

Разобраться с тонкостями бухучета вам помогут материалы этой рубрики.

Составляется ли счет-фактура в валюте в 2022 — 2023 гг.

При выставлении счета-фактуры в валюте налогоплательщику следует учитывать 2 фактора:

- п. 7 ст. 169 НК РФ допускает, что организация вправе в счете-фактуре указывать сумму в иностранной валюте, если средством платежа является именно она;

- п. 1 разд. II постановления Правительства «О заполнении документов при расчетах по НДС» от 26.12.2011 № 1137 содержит положение, согласно которому при указании в договоре платежей в рублевом эквиваленте при общей цене контракта в валюте, счет-фактура должна оформляться в рублях.

Возникшая несогласованность служит источником неприятностей для организаций, слишком буквально понимающих нормы Налогового кодекса. При проверках налоговики довольно часто оформляют на этой почве претензии. Однако судебная практика свидетельствует, что в подобных спорах выигрывает налогоплательщик. Судьи считают, что НК РФ имеет преимущество перед решением Правительства РФ.

Подробнее о правилах выставления валютного счета-фактуры читайте в материале «Счет-фактура в валюте — как выписать?».

Записи в бухгалтерских регистрах

Бухгалтерский учет валютных операций ведется при помощи специальных регистров. Записи в таких регистрах производятся рублях по бухсчетам учета имеющихся активов и обязательств в инвалюте. При этом неважно, где именно осуществляет деятельность компания — за границей или на территории России. Записи по учету расчетов и денежных средств одновременно производятся также в валюте, в которой были произведены расчеты (начисления обязательств) или поступила оплата.

В учете операций с иностранной валютой курсовые разницы отражаются раздельно от других доходов/расходов, в том числе и отдельно от финрезультатов, полученных от ведения хозопераций в инвалюте.

О роли расчетов в валюте в организации учета экспортных операций читайте в материале «Как учесть экспорт в бухучете (нюансы)?».

Валютный счет: как вести учет операций

Для ведения учета валютных операций по валютным расчетам в плане счетов имеется отдельный синтетический счет 52. Главным основанием для занесения информации в бухучет по данному счету являются банковские выписки. По кредиту счета отражаются операции по перечислению и списанию валютных средств со счета.

По дебету данного активного счета отражаются:

- на начало месяца — остаток безналичной инвалюты;

- на протяжении месяца — все валютные поступления.

В бухучете валютные остатки на счетах отражаются в рублевой переоценке. Убедитесь, что вы правильно делаете пересчет и отражаете переоценку в бухгалтерском и налоговом учете по установленным правилам с помощью Готового решения от КонсультантПлюс. Получить демо-доступ к системе вы можете абсолютно бесплатно.

Если при проверке банковских выписок компания обнаруживает ошибки при оприходовании или списании денег с валютного счета, то их отражают на субсчете «Претензии», открытом к счету 76.

К счету 52 для удобства ведения аналитического учета принято открывать субсчета 1-го и 2-го порядков. Субсчета 1-го порядка: 52-1 «Счета в валюте внутри государства» и 52-2 «Счета в валюте за рубежом». Субсчета 2-го порядка помогают вести раздельный учет по счетам, открытым в разной валюте. Но чаще всего субсчета 2-го порядка создаются для отражения операций на текущем, транзитном и специальном транзитном счетах.

Транзитный счет в валюте использовался ранее для обязательной продажи валютной выручки, которая была перечислена нерезидентами в оплату услуг или продукции. После осуществления продажи необходимой суммы инвалюты оставшаяся на транзитном счете сумма переводилась банком на текущий счет клиента, открытый в валюте. Сейчас транзитный счет служит для учета на нем сумм, в отношении которых в банк еще не подана информация, подтверждающая принадлежность валютных поступлений к определенному договору.

На обычный (текущий) счет компании, открытый в валюте, зачисляется ее валютная выручка, проценты банка за пользование свободными средствами и прочие поступления в валюте, связанные с ведением хозяйственной деятельности. Валютные счета за границей в соответствии с федеральным законодательством могут открываться для операций, связанных с движением капитальных вложений.

Транзитный специальный счет в валюте открывается уполномоченным банком самостоятельно без участия клиента. Такой счет нужен для учета валютных операций, связанных с приобретением/продажей валюты.

Все свободные денежные средства в инвалюте компании обычно хранят на валютных счетах тех банков, которые имеют соответствующие лицензии на право проведения валютных операций, выданные Центробанком. Для открытия валютного счета за рубежом потребуется получить соответствующее разрешение от Центробанка России.

Каждый банковский валютный счет обычно ведется в той валюте, которую при его открытии указал клиент банка. В случае поступления другой валюты на этот счет банк самостоятельно ее конвертирует на условиях, прописанных в договоре об обслуживании счета. Валюта конвертируется по действующему на день перевода курсу международного валютного рынка.

Для учета валютных операций может быть также использован активный счет 55. На нем обобщаются сведения о наличии/движении денег на территории России и за границей, как в российских рублях, так и в инвалюте: в чековых книжках, аккредитивах, на депозитах и в иных платежных формах (за исключением векселей). По каждой из платежных форм к счету 55 открываются субсчета 1-го порядка. Аналитический учет ведется по каждому аккредитиву, депозиту, чековой книжке и т. д.

Также для учета валютных операций (при покупке валюты) организациями может использоваться счет 57, называемый «Переводы в пути». Для счета 57 могут быть открыты субсчета 1-го порядка:

- Валюта, перечисленная для продажи.

- Валюта на продажу, депонированная банковским учреждением.

- Деньги в рублях, перечисленные для приобретения валюты (здесь учитываются средства до наступления дня приобретения).

На субсчете 52-2 отражаются денежные операции в валюте, осуществляемые на зарубежных счетах компании. По дебету данного субсчета отражаются:

- операции по получению средств, переводимых с текущих счетов компании, открытых в уполномоченных российских банках;

- неиспользованная валюта;

- начисленные банком проценты за пользование остатком средств на счете;

- ранее ошибочно списанные и затем возвращенные средства.

По кредиту счета отражаются:

- операции по оплате за содержание зарубежного представительства компании;

- снятые для выплаты зарплаты средства и компенсации командировочных расходов, а также для оплаты других утвержденных сметой расходов;

- расходы по обслуживанию счета;

- переводы на текущий счет компании, открытый в российском уполномоченном банке.

Клиенты банков могут снимать валюту со счетов для оплаты командировочных расходов своих сотрудников и по спецразрешению Банка России. Также на предприятии может функционировать касса в инвалюте; операции в ней отражаются на субсчете 50-4 (в случае наличия внешнеэкономических операций и загранкомандировок). Все валютные движения по кассе отражаются в единой на предприятии кассовой книге. Естественно, все записи осуществляются в рублях.

Курсовые разницы, связанные с изменением курса рубля на различные дни оценивания валютных активов и обязательств, которые возникают на счетах 52 и 57, отражаются при помощи счета 91. Положительные курсовые разницы видны на субсчете «Прочие доходы» (по кредиту), а отрицательные — на субсчете «Прочие расходы» (по дебету). Основанием для отражения курсовых разниц является бухгалтерская справка. Аналитический учет курсовых разниц ведется отдельно от прочих внереализационных доходов/расходов предприятия. Для этого создается отдельный бухгалтерский регистр.

О кодах видов валютных операций узнайте из материала «Справочник кодов видов валютных операций (2022)».

Покупка, продажа иностранной валюты и другие операции: проводки

При ведении бухгалтерского учета проводки по валютным операциям отражаются в соответствии с планом счетов и положениями о ведении бухучета. Согласно этому документу счет 52 «Валютные счета» может корреспондировать со счетами 50, 51, 55, 57, 58, 60, 62, 66–69, 71, 73, 75, 76, 79, 80 — по дебету и со счетами 04, 50, 51, 52, 55, 57, 58, 60, 62, 66, 67–71, 73, 75, 76 — по кредиту.

Наиболее часто встречающиеся проводки по валютным операциям — это проводки:

- по получению валюты:

- Дт 52 Кт 62 — поступление валютной выручки на банковский счет;

- Дт 52 Кт 66, 67 — поступление заемных средств в валюте;

- Дт 52 Кт 75, 76, 79 — поступления в валюте от учредителей, прочих контрагентов, обособленных подразделений;

- продаже валюты:

- Дт 57 Кт 52 — перевод валюты для продажи;

- Дт 51 Кт 57 — зачисление выручки от продажи валюты в рублевом эквиваленте;

- Дт 91 Кт 57 или Дт 57 Кт 91 — отражение финрезультата от продажи валюты;

- покупке валюты:

- Дт 57 Кт 51 — перечисление рублевого эквивалента для приобретения инвалюты;

- Дт 52 Кт 57 — отражение суммы приобретенной иностранной валюты;

- Дт 91 Кт 57 или Дт 57 Кт 91 —отражение финрезультата от покупки валюты;

- оплате в валюте:

- Дт 60 Кт 52 — списание валютных средств на оплату поставки;

- Дт 66, 67 Кт 52 — возврат заемных средств, оплата процентов в валюте;

- Дт 75, 76, 79 Кт 52 — перечисление валютных средств учредителям, прочим контрагентам, обособленным подразделениям;

- действиям с наличной валютой:

- Дт 50 Кт 52 — получение валюты из банка в кассу;

- Дт 71 Кт 50 — выдача валюты подотчетному лицу, выезжающему в загранкомандировку;

- Дт 50 Кт 71 — возврат неиспользованной валюты подотчетным лицом в кассу;

- Дт 52 Кт 50 — возврат валюты из кассы в банк.

Курсовая разница в бухгалтерском учете отражается корреспонденцией счета 91 «Прочие доходы и расходы» и счетов, на которых отражены имущество или обязательства в валюте.

Для отражения положительной курсовой разницы в бухгалтерском учете проводки в 2022 году делаются следующие: Дт 50, 52, 55, 57, 60, 62, 66, 67, 76 Кт 91 (субсчет «Прочие доходы»).

Для отражения отрицательной курсовой разницы проводки будут следующими: Дт 91 (субсчет «Прочие расходы») Кт 50, 52, 55, 57, 60, 62, 66, 67, 76.

При учете курсовых разниц проводки по ценным бумагам, номинированным в валюте (кроме акций), оформляются по счетам 58 и 91. При этом такие проводки делаются только в бухгалтерском учете, а в налоговом ценные бумаги, номинированные в валюте, не переоцениваются.

Как отражать валютные операции в налоговом учете, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель. Это бесплатно.

Курсовые разницы в бухгалтерском и налоговом учете в 2022 — 2023 гг

В последние годы (начиная с 2015 года) пересчет активов и обязательств осуществляется по курсу Центробанка, если нет иного указания в другом законе или договоре между сторонами. В другом случае — по иному курсу. Пересчет обязательств при этом должен производиться на последнюю дату месяца. До указанного года существовало 2 вида курсовых разниц: собственно курсовые, возникающие при проведении переоценки активов и обязательств по договорам с уплатой в инвалюте, и суммовые, возникающие при проведении оплаты в рублях по курсу, оговоренному сторонами сделки.

ВАЖНО! В 2022 — 2024 гг. налоговый учет курсовых разниц необходимо вести с учетом следующих положений: положительные курсовые разницы признаются в составе доходов на дату исполнения обязательств. Отрицательные курсовые разницы признаются: в 2022 году — на дату прекращения обязательств или на последнее число месяца, в 2023 — 2024 гг. — только на дату прекращения обязательств.

На практике учет курсовых разниц — непростая задача, вызывающая множество вопросов у бухгалтеров. Разрешите их с помощью экспертов КонсультантПлюс. Получите бесплатный пробный доступ и переходите в Готовое решение.

Заработная плата в иностранной валюте: нюансы

Согласно ст. 131 ТК РФ заработная плата на отечественных предприятиях должна выплачиваться в рублях.

Может ли ненадлежаще оформленный трудовой договор повлечь внеплановую трудовую проверку, узнайте из этой публикации.

Выдача заработанных денег в виде иностранной валюты расценивается как нарушение по следующим причинам:

- Изменение курса рубля к данной валюте может привести к тому, что реальная зарплата окажется меньше, чем она установлена в штатном расписании. То есть произойдет ухудшение условий оплаты труда, что считается наказуемым деянием. Санкции за такие нарушения определены ч. 1 ст. 5.27 КоАП РФ.

- Выплата зарплаты может проводиться через кассу, а валютные средства — выдаваться наличкой только для командировочных целей. Налоговые органы могут расценить такую операцию как нарушение валютного законодательства.

Более того, мотивируя тем, что такие выплаты — это нарушение трудового законодательства, налоговые органы при проверках вообще могут исключить такие выплаты из состава расходов.

Разрешается выплачивать зарплату в валюте:

- работникам — резидентам, если они фактически исполняют свои трудовые обязанности за пределами территории РФ (п. 26 ч. 1 ст. 9 и ч. 2 ст. 14 закона № 173-ФЗ, письмо ФНС от 04.04.2018 № ОА-4-17/6361@);

- работникам — нерезидентам (ч. 2 ст. 14 закона № 173-ФЗ, письмо ФНС от 12.01.2018 № ОА-4-17/267@).

Больше о том, кто может получать зарплату в иностранной валюте, узнайте из этой статьи.

Оштрафуют ли работодателя, если он уклоняется от индексирования заработной платы, расскажет публикация «Штраф за неиндексацию зарплаты — по какой статье и на сколько?».

Итоги

Для учета валютных операций используются счета в бухучете 52, 55, 57 и субсчет 50-4. Данные счета корреспондируют с активно-пассивным счетом 91 при учете возникающих курсовых разниц от сделок.

Порядок перевода валюты в рубли, расчета курсовых разниц, особенности ведения бухгалтерских регистров и составления отчетности подробно расписаны в ПБУ 3/2006. Кроме того, для организации учета валютных операций следует придерживаться исполнения норм валютного и налогового законодательства Российской Федерации, а в ряде случаев и законодательства тех стран, где функционируют иностранные представительства российских компаний.

Операции с иностранной валютой имеют определенную учетную специфику. Она может представлять сложность для бухгалтера, особенно если подобные операции осуществляются редко или впервые. Мы постараемся доступно рассказать, как, кем, с помощью каких проводок ведется такой учет, в чем его сложность, на что стоит обратить внимание при формировании учетных данных.

Вопрос: Как отразить в учете операции по продаже иностранной валюты по курсу ниже, чем курс, установленный Банком России на дату продажи?

На валютный счет организации от иностранного покупателя поступила валютная выручка в сумме 20 000 евро. В следующем месяце организация продала уполномоченному банку всю полученную сумму. Валюта приобретена банком по курсу 74,4 руб/евро, соответствующая сумма в рублях поступила на расчетный счет организации в день списания валюты. Организация составляет промежуточную бухгалтерскую отчетность на последний день каждого календарного месяца.

Курс евро, установленный Банком России, составил (условно):

— на дату поступления валюты — 74,3 руб/евро;

— на отчетную дату — 75,0 руб/евро;

— на дату продажи валюты — 74,6 руб/евро.

Организация применяет метод начисления в налоговом учете.

Посмотреть ответ

Нормативная база по учету валюты в РФ достаточно обширна. В первую очередь бухгалтеру следует обратить внимание на три документа: ФЗ-402 от 06/12/11 «О бухучете», ФЗ-173 от 10/12/03 «О валютном регулировании и контроле» и ПБУ 3/2006 о правилах учета объектов БУ, оцененных в иностранной валюте.

Как отражаются в бухгалтерском учете сделки с иностранной валютой на условиях «спот»?

Кто ведет учет валюты?

Учет валюты ведут участники валютных операций, по закону имеющие на них право. Валютные операции между резидентами и нерезидентами могут проводиться неограниченное количество раз, а между резидентами они запрещены.

Вопрос: Как отразить в учете организации операции по приобретению иностранной валюты по курсу, превышающему курс, установленный Банком России?

Организация приобрела у уполномоченного банка 20 000 евро по курсу 74,2 руб/евро. Денежные средства на приобретение валюты перечислены с расчетного счета организации, приобретенная валюта зачислена на валютный счет организации. Валюта использована для расчетов с иностранным поставщиком в месяце, следующем за месяцем ее приобретения. Организация составляет промежуточную бухгалтерскую отчетность на последний день каждого календарного месяца.

Курс евро, установленный Банком России, составил (условно):

— на дату приобретения валюты — 73,5 руб/евро;

— на отчетную дату — 75,0 руб/евро;

— на дату перечисления валютных средств контрагенту — 74,6 руб/евро.

Организация применяет метод начисления в налоговом учете.

Посмотреть ответ

Существуют, однако, и исключения из этого правила. К примеру, разрешены:

- переводы валюты от резидента к резиденту или на счетах одного и того же резидента, если они открыты за границей;

- с участием резидентов и уполномоченных банков;

- расчеты и оплата услуг в валюте при международных перевозках;

- операций с внешними ценными бумагами на торгах;

- расходы по командировкам за пределы РФ и др.

Об этом говорится в ст. 6, 9 ФЗ-173.

Как учитывать операции по валютному счету и переоценивать остатки на нем?

Как определить дату?

В ФЗ-402 (ст.12) говорится, что все объекты БУ в учете и отчетности должны выражаться исключительно в рублях, а активы, рассчитанные в иностранной валюте, должны пересчитываться в рубли. Согласно ПБУ, такой пересчет осуществляется по курсу Центробанка либо по соглашению сторон сделки.

Валютный курс любой денежной единицы постоянно колеблется, следовательно, определить правильную дату пересчета – одна из главных задач бухгалтера.

ПБУ устанавливает дату в зависимости от характера операции:

- кассовые, банковские объемы валюты – в момент совершения операций и на отчетную дату, а также вслед за изменением курса (при необходимости);

- для составления отчетности всю валюту: безналичную, наличную, пересчитывают на отчетную дату;

- НМА, ОС, МПЗ, иные неденежные активы – на дату операции и постановки их на учет;

- валютные доходы и расходы – на дату признания (командировочные расходы в валюте пересчитываются по дате подписания авансового отчета);

- затраты на ВНА – на дату признания затрат, определяющих эти активы, их стоимость.

Кроме того, при получении валютной предоплаты или задатка сумма учитывается по курсу на момент ее получения, а при уплате – на дату, когда прошел платеж.

Согласно ПБУ, п. 10, внеоборотные и иные активы, кроме денежных, а также авансы, предоплаты после отражения в учете пересчету в связи с курсовыми колебаниями не подлежат.

Важно! Если официальный курс валюты меняется несущественно и имеет место большое количество однородных валютных операций, можно применять для пересчета усредненный курс за месяц или за меньший период (п. 6 ПБУ 3/2006).

Учет и проводки

Одним из важных понятий валютного учета выступает курсовая разница. Она появляется при пересчете стоимостной величины активов в валюте, на разные даты, в рубли. По итогам года она относится в доходы (расходы) фирмы. Курсовая разница по вкладам учредителей влияет на объем добавочного капитала и не относится к финансовым результатам. Аналогично учитываются разницы по активам организации, расположенным за рубежом, – в добавочном капитале, если согласно законодательству страны нахождения, был произведен их пересчет. Берется в расчет курс ЦБ на момент пересчета.

Курсовая разница по задолженности (как дебиторской, так и кредиторской) возникает обычно за счет временного интервала, когда долг зафиксирован в учете и когда он оплачен. Кроме того, она имеет место при пересчете денежных средств в инвалюте по кассе, на банковском счете, согласно нормам валютного законодательства, в рубли.

При составлении отчетности по валютным активам используется рублевый измеритель. Если в стране, где российская организация ведет свою деятельность, требуется сдавать отчетность в валюте, ее также дублируют в валюте.

Бухгалтерский учет валюты предполагает прежде всего наличие счета 52 «Валютный счет», по смыслу аналогичного расчетному рублевому. Субсчета по нему открываются с учетом данных счета: внутри страны и за рубежом. Кроме того, субучет следующего порядка может учитывать активы в зависимости от наименования валюты либо разделять операции на:

- текущем;

- транзитном;

- специальном транзитном счетах.

Текущий счет предполагает учет выручки в валюте, процентов банка, прочих обычных валютных операций, разрешенных законом. Транзитный счет специального назначения открывается уполномоченным банковским учреждением самостоятельно, для клиента. На нем учитывается покупка и продажа валюты.

Обычный транзитный счет в валюте ведется в настоящее время для отражения на нем средств, по которым в банк еще не поступила информация, подтверждающая их «происхождение», отношение к определенному законному соглашению.

В валютных операциях изредка может участвовать счет 55, если речь идет о валюте на аккредитивах, депозитах, других формах платежа, кроме векселя. На счете 57 законодатель позволяет отражать валютные суммы для продажи, рубли для покупки валюты до момента приобретения и пр.

Наиболее часто употребляются в валютном учете такие проводки:

- Д50 (52) К52 (50) – получение валюты в кассу и возврат ее в банк.

- Д71 (50) К50 (71) – получение «подотчетником» валюты из кассы и возврат неиспользованного остатка.

- Д52 К62, 66, 67, 76 и др. – получение валюты на счет от покупателей, в виде займа, прочие поступления.

- Д57 К52, Д51 К57 – перевод валюты и выручка от продажи валюты, зачисленная на расчетный счет.

- Д57 К51, Д52 К57 – «обратная» операция по покупке валюты за рубли и перечисление ее на валютный счет.

- Д91(57) К57(91) – фин. результат от операций с валютой.

- Д60, 66, 67, 76 и др. К52 – оплата валютой поставщикам, платежи по займам, прочим операциям с контрагентами.

Рассмотрим сказанное на условном примере. Юрлицо продает 1100 долл. США банку по курсу 63 руб./долл. На момент продажи курс 64 руб./долл.

Комиссия банковского учреждения составляет 1300 руб.

Действия:

- 1100 * 63=69300 руб.

- 1100 * 64=70400 руб.

- Д57 К52 — 70400,00 — списаны средства с валютного счета.

- Д51 К57 — 69300,00 — зачислены средства за проданную валюту.

- 64 — 63 = 1

- 1 * 1100 = 1100 руб.

- Д91 К57 — 1100,00 — минусовая курсовая разница по продаже.

- Д91 К51 — 1300,00 — оплачена банковская комиссия.

Тезисно

- При учете операций с валютой наиболее важно определить дату ее пересчета в рублевый эквивалент и курсовую разницу как результат пересчета.

- Бухгалтерский учет таких операций ведется на счетах 52, 57, реже – на 55 счете. Они корреспондируют со счетами расчетов с поставщиками, покупателями, счетами кредитов и т. д.

- Курсовая разница, положительная или отрицательная, влияет на общий финансовый результат; в иных случаях касающихся расчетов по УК, заграничных активов фирмы, уходит в добавочный капитал.

В статье эксперты 1С напоминают об особенностях бухгалтерского и налогового учета валютных операций в соответствии с законодательством РФ и рассказывают об отражении таких операций в «1С:Бухгалтерии 8» редакции 3.0. В программе никаких дополнительных настроек функциональности не требуется — валютные операции и их учет поддерживаются по умолчанию. При необходимости пользователь может вести учет по нескольким валютам, в том числе в условных единицах (у.е.).

Нормативное регулирование валютных операций

Осуществление валютных операций в Российской Федерации регулируется Федеральным законом от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле».

Понятие валютных операций приведено в пункте 9 статьи 1 Закона № 173-ФЗ. К валютным операциям относится, например, использование иностранной валюты в качестве средства платежа между контрагентами. Под валютными ценностями понимается иностранная валюта и внешние ценные бумаги (п. 5 ст. 1 Закона № 173-ФЗ).

Валютные операции в бухгалтерском учете

Особенности формирования в бухгалтерском учете и бухгалтерской отчетности организаций информации об активах и обязательствах, стоимость которых выражена в иностранной валюте (в том числе подлежащих оплате в рублях), установлены ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (утв. приказом Минфина России от 27.11.2006 № 154н).

Стоимость активов и обязательств, выраженных в иностранной валюте, при принятии к учету пересчитывается в рубли. Если сумма доходов или расходов выражена в иностранной валюте, ее также необходимо пересчитать в рубли при признании (п.п. 4, 9 ПБУ 3/2006).

При этом стоимость денежных средств, обязательств и требований, выраженных в иностранной валюте, наряду с рублевой оценкой дополнительно отражается записями в иностранной валюте (п.п. 7, 20 ПБУ 3/2006).

Под обязательствами и требованиями будем понимать:

-

дебиторскую задолженность покупателей, поставщиков, работников организации;

-

кредиторскую задолженность перед поставщиками, покупателями, работниками;

-

предоставленные займы;

-

полученные займы.

В общем случае применяется официальный курс Центрального банка Российской Федерации (ЦБ РФ). Если договором установлен курс, отличный от официального, то применяется курс, согласованный в договоре (п.п. 5, 6, 9 ПБУ 3/2006).

Для пересчета суммы валютной операции в рубли используется курс иностранной валюты к рублю, действовавший:

-

на дату перечисления (поступления) денежных средств — в части предоплаты (аванса, задатка);

-

на дату совершения валютной операции — в части, превышающей сумму предоплаты (аванса, задатка).

Дата совершения валютной операции — это день возникновения у организации права в соответствии с законодательством РФ или договором принять к бухгалтерскому учету активы и обязательства, которые являются результатом этой операции (п. 3 ПБУ 3/2006). Согласно Приложению к ПБУ 3/2006 таким днем является дата:

-

поступления (списания) денежных средств — для операций по банковским счетам;

-

поступления в кассу (выдачи из кассы) денежных средств — для кассовых операций;

-

признания дохода (расхода) — для доходов и расходов;

-

признания затрат, формирующих стоимость внеоборотных активов, — для вложений в основные средства (ОС) и нематериальные активы (НМА).

Суммы денежных средств, обязательств и требований, выраженных в иностранной валюте, после принятия к учету в дальнейшем регулярно переоцениваются путем пересчета в рубли по курсу ЦБ РФ, действующему на дату переоценки, или по курсу, предусмотренному в договоре. Переоценка выполняется (п. 7 ПБУ 3/2006):

-

на каждую отчетную дату;

-

на дату совершения операции;

-

по мере изменения курса — по желанию и только для денежных средств.

Не подлежат переоценке (пп. 4–10 ПБУ 3/2006):

-

обязательства и требования, возникшие в результате перечисления предварительной оплаты (аванса, задатка);

-

стоимость вложений во внеоборотные активы (ОС, НМА и др.), в материально-производственные запасы и другие активы, не относящиеся к денежным средствам и требованиям.

В результате переоценки активов и обязательств, выраженных в валюте, возникают курсовые разницы. Курсовая разница — это разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте на дату исполнения обязательств по оплате или отчетную дату данного отчетного периода, и рублевой оценкой этого же актива или обязательства на дату принятия его к бухгалтерскому учету в отчетном периоде или отчетную дату предыдущего отчетного периода (п. 3 ПБУ 3/2006).

Курсовые разницы включаются в прочие доходы (расходы) организации либо в добавочный капитал (пп. 11–14 ПБУ 3/2006).

Валютные операции в налоговом учете

Для целей налогообложения прибыли особенности учета доходов, расходов, требований и обязательств, стоимость которых выражена в иностранной валюте, а также имущества в виде валютных ценностей, установлены пунктом 8 статьи 271 НК РФ и пунктом 10 статьи 272 НК РФ.

При отражении валютной операции в налоговом учете ее сумму следует пересчитать в рубли. Под валютными операциями в налоговом учете понимается признание доходов и расходов, выраженных в иностранной валюте, а также операции с требованиями (обязательствами), стоимость которых выражена в иностранной валюте, и с имуществом в виде валютных ценностей.

Доходы и расходы, выраженные в иностранной валюте, пересчитываются в рубли на дату признания соответствующего дохода (расхода).

Требования (обязательства), стоимость которых выражена в иностранной валюте, и имущество в виде валютных ценностей первоначально пересчитываются на дату перехода права собственности. Для пересчета суммы валютной операции в рубли используется курс иностранной валюты к рублю, действовавший:

-

на дату перечисления (поступления) денежных средств — в части аванса (задатка);

-

на дату совершения валютной операции — в части, превышающей сумму аванса (задатка).

В дальнейшем требования (обязательства) в валюте и имущество в виде валютных ценностей следует регулярно переоценивать:

-

на дату прекращения (исполнения) требований (обязательств);

-

дату перехода права собственности на валютные ценности;

-

последнее число текущего месяца.

В общем случае применяется официальный курс ЦБ РФ. Если договором установлен курс, отличный от официального, то используется курс, согласованный в договоре.

Требования и обязательства, возникшие в результате перечисления аванса (задатка), не переоцениваются (п. 11 ст. 250, пп. 5 п. 1 ст. 265 НК РФ).

При дооценке валютных ценностей и требований в валюте или при уценке обязательств в валюте возникает положительная курсовая разница, которая включается во внереализационные доходы (п. 11 ст. 250 НК РФ).

Отрицательная курсовая разница возникает при уценке валютных ценностей и требований в валюте или при дооценке обязательств в валюте. Отрицательная курсовая разница включается во внереализационные расходы (пп. 5 п. 1 ст. 265 НК РФ).

Как видим, правила отражения валютных операций в налоговом и бухгалтерском учете в целом схожи.

В то же время, по мнению Минфина России, не могут включаться в налоговую базу при расчете налога на прибыль организаций курсовые разницы:

-

связанные с расходами, не принимаемыми в целях налогообложения прибыли (письмо от 27.05.2011 № 03-03-06/1/312);

-

начисленные на обязательства и требования, не связанные с деятельностью организации, направленной на получение дохода, как не соответствующие требованиям пункта 1 статьи 252 НК РФ (письмо от 18.01.2019 № 03-03-06/1/2333).

Вместе с тем для целей налогообложения прибыли не учитываются курсовые разницы по некоторым доходам, не включаемым в налоговую базу. Например, курсовые разницы, возникшие при расчетах с учредителями по вкладам в уставный капитал (пп. 3 п. 1 ст. 251, пп. 1 п. 1 ст. 277 НК РФ).

Порядок исчисления НДС при осуществлении валютных операций имеет свои особенности.

Как отражать валютные операции в «1С:Бухгалтерии 8»

В программе «1С:Бухгалтерия 8» валютные операции поддерживаются по умолчанию — никаких дополнительных настроек функциональности не требуется.

Признак валютного учета в Плане счетов

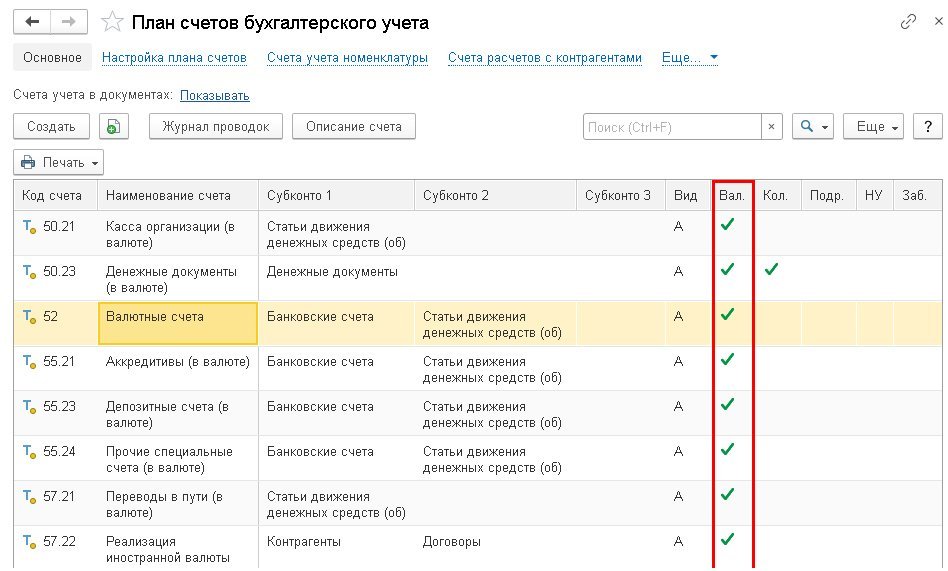

В Плане счетов «1С:Бухгалтерии 8» редакции 3.0 (раздел Главное) для тех счетов, где поддерживается валютный учет (в том числе учет в условных единицах, далее — у.е.), в колонке Вал. установлен признак валютного учета (рис. 1).

Рис. 1. Счета с признаком валютного учета

Запись по дебету или кредиту счета с установленным признаком валютного учета наряду с суммой в рублях будет содержать также и валютную сумму. Соответственно, с помощью любого стандартного отчета программы — оборотно-сальдовой ведомости по счету или анализа счета, который задействует счета с признаком валютного учета, можно проанализировать данные бухгалтерского учета, как в рублевом, так и в валютном эквиваленте.

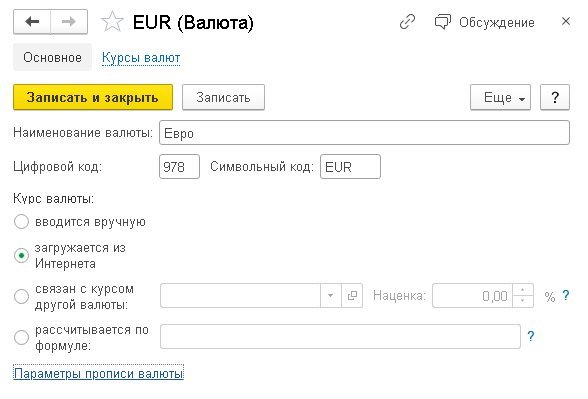

Справочник валют

Программа поддерживает многовалютный учет и позволяет вводить операции и просматривать отчеты в любой валюте, представленной в справочнике Валюты. Доступ к справочнику осуществляется по гиперссылке Валюты из раздела Справочники.

При этом если в справочник валют не введено ни одной валюты, отличной от российского рубля, то считается, что у организации валютные операции отсутствуют. Поэтому счета с признаком валютного учета будут недоступны.

Работа со справочником Валюты предполагает два этапа:

-

заполнение справочника;

-

установка курсов валют.

Заполнить справочник Валюты можно двумя способами:

-

используя Общероссийский классификатор валют ОК (МК (ИСО 4217) 003-97) 014-2000, утв. постановлением Госстандарта России от 25.12.2000 № 405-ст (далее — Классификатор валют). Классификатор валют, а также другие классификаторы загружаются через веб-сервис фирмы «1С» при наличии подключения к интернету и авторизации на Портале 1С:ИТС;

-

путем создания новой валюты вручную.

Команда Создать — По классификатору позволяет добавить новый элемент справочника Валюты, выбрав его из Классификатора валют. В созданном таким образом элементе справочника Валюты будут автоматически заполнены реквизиты: Наименование валюты, Код символьный, Код числовой. Если курс выбранной валюты можно загружать через веб-сервис 1С, по умолчанию будет установлен флаг Загружается из Интернета (рис. 2).

Рис. 2. Карточка валюты

Команда Создать — Новую позволяет добавить новый элемент справочника Валюты вручную. Как правило, такой способ используется, если денежное обязательство по договору с контрагентом, подлежащее оплате в рублях, выражено в условных единицах (у.е.). В этом случае все реквизиты необходимо заполнить самостоятельно.

Создавать заранее элемент справочника Валюты с выбранной валютой не всегда обязательно. При создании нового валютного счета, открытого в российском банке, валюта определится по номеру счета и будет добавлена в справочник Валюты автоматически.

Как только в справочнике валют появляется хотя бы одна валюта, отличная от российского рубля, открывается доступ к счетам бухгалтерского учета с признаком валютного учета.

Устанавливать курсы валют можно тремя способами:

-

указывать вручную в списке Курсы валют;

-

загружать вручную через веб-сервис 1С;

-

автоматически загружать через веб-сервис 1С по определенному расписанию.

Для автоматической загрузки курсов валют по определенному расписанию используется настроенное по умолчанию регламентное задание Загрузка курсов валют. Самостоятельно настраивать регламентные задания могут пользователи с правами администратора в форме Регламентные и фоновые задания (раздел Администрирование — Обслуживание — Регламентные операции).

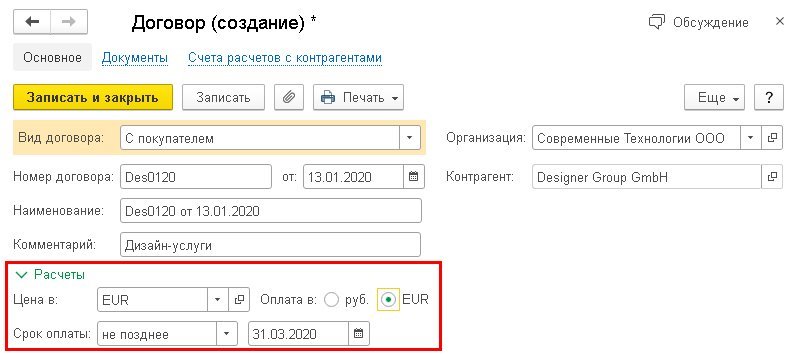

Договоры в иностранной валюте

Если организация ведет учет с контрагентами по договорам, то в карточке договора можно настроить валюту договора, отличную от российского рубля. Сделать это можно только в том случае, если в справочник Валюты введена иностранная валюта.

В форме элемента справочника Договоры следует раскрыть сворачиваемую группу Расчеты и выбрать валюту договора в поле Цена в (рис. 3).

Рис. 3. Карточка договора в валюте

При выборе валюты, отличной от рубля, появится переключатель Оплата в, с помощью которого можно установить валюту, в которой осуществляются расчеты по этому договору.

Оплата может быть установлена в рублях (если договор заключается в условных единицах) или в валюте договора (если договор валютный).

Банковские счета

Для учета денежных средств на счетах, открытых в кредитных организациях (в банках), предназначены счета бухгалтерского учета (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утв. приказом Минфина России от 31.10.2000 № 94н):

-

51 «Расчетные счета»;

-

52 «Валютные счета»;

-

55 «Специальные счета в банках».

Аналитический учет ведется по каждому банковскому счету.

Для хранения сведений о российских и иностранных банковских счетах всех юридических и физических лиц (как собственных организаций, так и сторонних контрагентов) в программе предназначен справочник Банковские счета. Список банковских счетов собственной организации или контрагента определяется теми банковскими счетами, которые подчинены элементу справочника Организации, Контрагенты и Физические лица. Переход к списку банковских счетов осуществляется по ссылке Банковские счета из карточки организации (из карточки контрагента или физлица).

Для каждой организации (каждого контрагента) можно выбрать основной банковский счет. Этот счет будет подставляться по умолчанию в платежные документы.

Создание нового банковского счета, в том числе и валютного, выполняется по кнопке Создать. В открывшейся карточке банковского счета следует заполнить основные реквизиты: банк, в котором открыт счет; номер счета; валюту денежных средств, банк-корреспондент для непрямых расчетов, а также иную дополнительную информацию.

Заполнение банковского счета рекомендуется начинать с поля Банк, поскольку указанный банк влияет на отображение реквизитов в карточке банковского счета и на состав проверок ввода. Для выбора банка достаточно ввести БИК или первые буквы наименования банка. При вводе значения происходит поиск банка в справочнике Банки и подстановка значений в остальные поля. В случае если банк с таким БИК отсутствует, в справочник нужно добавить новый банк.

Чтобы ввести в справочник Банки новую запись о российском банке, рекомендуется использовать команду Создать — По классификатору.

Классификатор банков РФ представляет собой отдельный справочник программы, который содержит подробную информацию обо всех российских банках и который поддерживается в актуальном состоянии. Обновить сведения о банках можно с помощью команды Загрузить классификатор. С помощью переключателя можно выбрать вариант загрузки:

-

Загрузить обновления через интернет;

-

Загрузить обновления из файла.

В открывшейся форме выбора Классификатор банков РФ следует найти требуемый банк (можно воспользоваться поиском), выделить его курсором и нажать кнопку Выбрать (также по двойному щелчку мыши). В справочник Банки вводится новый элемент, где автоматически заполнена основная информация о банке (наименование, БИК, корр. счет, контактные данные банка и т. д.).

Чтобы ввести в справочник Банки новую запись об иностранном банке, следует использовать команду Создать — Новый, отказавшись от предложения программы подобрать банк из классификатора.

Если выбран российский банк, то программа позволяет ввести только российский номер счета, состоящий из 20 цифр. При этом будет выполнена проверка по контрольной цифре счета. Если проверка не будет пройдена, то появится сообщение: номер счета или банк введен некорректно. Некорректный номер российского счета сохранить в программе не получится.

Выбор иностранного банка разрешает ввод банковского счета в форматах, предусмотренных для зарубежных банков. Для иностранных банков поддерживается ввод счета в формате IBAN (для банков, имеющих SWIFT и находящихся в странах, зарегистрированных в списке IBAN Registry) или в национальном формате.

Для российских банковских счетов валюта денежных средств заполняется автоматически на основании ввода корректного номера счета. Если при этом в справочнике Валюты указанной валюты нет, то она создается автоматически. Для иностранных банковских счетов требуется указать валюту, выбрав значение из справочника Валюты.

Пересчет валютных сумм

Если валютная операция регистрируется в программе стандартным документом учетной системы (например, Поступление (акт, накладная) или Реализация (акт, накладная) и др.), то валютные суммы, отраженные на счетах с признаком валютного учета (кроме счетов учета авансов), автоматически пересчитываются в рубли. В соответствии с правилами бухгалтерского и налогового учета для пересчета суммы валютной операции в рубли используется курс, указанный в справочнике Валюты, действовавший:

-

на дату перечисления (поступления) денежных средств — в части предоплаты (аванса, задатка);

-

на дату совершения валютной операции — в части, превышающей сумму предоплаты (аванса, задатка).

В некоторых случаях на дату совершения валютной операции потребуется ручная переоценка валютных остатков. Например, при выдаче и получении займов в условных единицах, учет которых в программе не автоматизирован.

Ежемесячная переоценка валютных средств, требований и обязательств, выраженных в валюте, выполняется автоматически регламентной операцией Переоценка валютных средств, входящей в обработку Закрытие месяца (раздел Операции). Остатки в валюте, учтенные на счетах с признаком валютного учета (кроме счетов учета авансов), пересчитываются в рубли по курсу, указанному на конец месяца в справочнике Валюты.

При проведении валютных операций и регламентных операций по переоценке валютных средств не переоцениваются остатки по счетам, указанные в регистре Счета с особым порядком переоценки. Доступ в этот регистр осуществляется из Плана счетов программы по гиперссылке Счета с особым порядком переоценки.

В регистре Счета с особым порядком переоценки хранятся сведения о счетах бухгалтерского учета, на которых предусмотрено ведение валютного учета, но которые по тем или иным причинам не должны автоматически переоцениваться в общем порядке, со списанием курсовых разниц на счета 91.01 «Прочие доходы» и 91.02 «Прочие расходы». Для большинства пользователей регистр сведений Счета с особым порядком переоценки заполнять не требуется, при этом счета учета полученных и выданных авансов, выраженных в валюте, не переоцениваются в любом случае. Заполнять этот регистр следует в особых редких случаях, когда используются нестандартные документы программы или нетиповые ситуации.

Реализация услуг по договору в валюте в «1С:Бухгалтерии 8»

Рассмотрим отражение валютных операций в «1С:Бухгалтерии 8» редакции 3.0 на примере реализации услуг по договору в валюте.

Пример

Российская организация ООО «Современные Технологии» (ОСНО, плательщик НДС) в качестве исполнителя заключила с заказчиком — иностранной организацией Designer International GmbH договор на оказание дизайнерских услуг стоимостью 12 000,00 EUR (в т. ч. НДС 20 % — 2 000,00 EUR). По условиям договора оказание услуг производится на условиях предоплаты 50 %. Последовательность операций: • 20.01.2020 — заказчик внес предоплату в размере 6 000,00 EUR (в т. ч. НДС 20 % — 1 000,00 EUR); • 03.02.2020 — исполнитель оказал услугу заказчику; • 10.03.2020 — заказчик произвел окончательную оплату за услуги.

Обратите внимание, что согласно статье 148 НК РФ местом реализации дизайнерских услуг, оказываемых российской организацией иностранному партнеру, признается территория РФ. Поэтому сделка по условиям Примера подлежит налогообложению НДС по ставке 20 % (пп. 1 п. 1 ст. 146, п. 3 ст. 164 НК РФ, письмо Минфина России от 31.07.2012 № 03-07-08/223).

Поступление частичной оплаты в счет предстоящего оказания услуги в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя (раздел Банк и касса).

Предоплата от покупателя поступила в валюте (EUR), поэтому в документе в качестве счета учета указывается счет 52, а в качестве банковского счета — счет в валюте (EUR). При указании договора с контрагентом в поле Договор для выбора доступны только договоры с валютой в EUR. В качестве счетов расчетов с контрагентом по умолчанию устанавливаются счета 62.21 «Расчеты с покупателями и заказчиками (в валюте)» и 62.22 «Расчеты по авансам полученным (в валюте)».

Предположим, что на момент поступления предоплаты на валютном счете денежные средства отсутствовали, поэтому их пересчет не выполняется. Поэтому при проведении документа Поступление на расчетный счет формируется одна бухгалтерская запись:

Дебет 52 Кредит 62.22

— на сумму 6 000,00 EUR, рублевая оценка которой составляет 411 214,80 руб. (6 000,00 EUR х 68,5358, где 68,5358 — курс ЦБ РФ на дату зачисления денежных средств на валютный счет 20.01.2020).

Здесь и далее для целей налогового учета одновременно заполняются специальные поля регистра бухгалтерии (для тех счетов, где поддерживается налоговый учет). По условиям Примера разниц между данными бухгалтерского и налогового учета не возникает.

На день поступления предоплаты продавец (исполнитель) обязан исчислить НДС с применением расчетной ставки 20/120 (п. 4 ст. 164 НК РФ, пп. 2 п. 1 ст. 167 НК РФ) и не позднее 5 календарных дней со дня получения предоплаты выставить счет-фактуру (п. 3 ст. 168 НК РФ).

С целью исчисления НДС сумма полученной оплаты (частичной оплаты) в иностранной валюте пересчитывается в рубли по курсу ЦБ РФ на дату поступления денежных средств на счета организации в банках или в кассу (письма Минфина России от 11.07.2019 № 03-07-08/51593, от 10.08.2018 № 03-07-08/56615).

В программе для начисления НДС с аванса и оформления счета-фактуры на аванс достаточно создать документ Счет-фактура выданный на основании документа Поступление на расчетный счет (кнопка Создать на основании).

В сформированном документе Счет-фактура выданный основные реквизиты заполняются автоматически. Для соблюдения требований пункта 5.1 статьи 169 НК РФ перед проведением документа Счет-фактура выданный необходимо проверить, указано ли наименование оказываемых услуг в соответствии с договором. При отсутствии наименования его следует заполнить вручную.

Обратите внимание, что если по условиям сделки обязательство выражено в иностранной валюте, то суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте (п. 7 ст. 169 НК РФ). В программе показатели авансового счета-фактуры указываются в рублях. Это сделано для удобства регистрации авансового счета-фактуры в книге продаж и затем (после оказания услуги) — в книге покупок.

При проведении документа Счет-фактура выданный на аванс формируется бухгалтерская проводка:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной предоплаты, в размере 68 535,80 руб. (411 214,80 руб. х 20/120).

Помимо этого формируются записи в специальных регистрах для целей учета НДС.

При выполнении регламентной операции Переоценка валютных средств за январь формируется запись регистра бухгалтерии:

Дебет 52 Кредит 91.01

— на сумму положительной курсовой разницы в размере 5 275,80 руб. (6 000,00 EUR х (69,4151 – 68,5358), где 69,4151 — курс ЦБ РФ на дату переоценки 31.01.2020; 68,5358 — курс ЦБ РФ на дату зачисления денежных средств на валютный счет 20.01.2020).

Детальный расчет курсовой разницы представлен в Справке-расчете переоценки валютных средств за январь 2020 года. Используя панель настроек отчета, можно вывести одновременно данные бухгалтерского и налогового учета (рис. 4). Как видно из справки, разниц между данными учетов не возникает.

Рис. 4. Справка-расчет переоценки валютных средств за январь

Напоминаем, что авансы, полученные в валюте, и учтенные на счете 62.22, не переоцениваются.

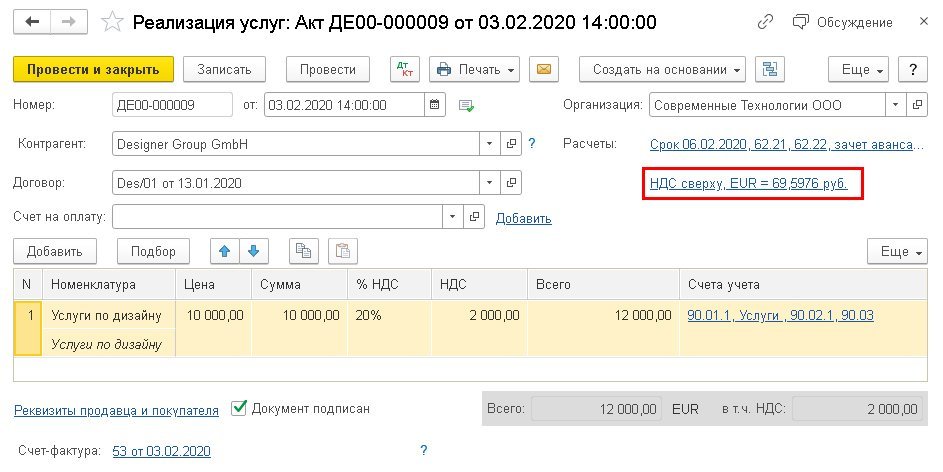

Оказание услуги заказчику в программе регистрируется с помощью стандартного документа Реализация (акт, накладная) с видом операции Услуги (акт) (раздел Продажи), рис. 5.

Рис. 5. Реализация услуг по валютному договору

Поскольку стоимость оказанной услуги в договоре установлена в EUR, документ Реализация (акт накладная) также заполняется в EUR. Валюта документа указывается в форме Цены в документе, доступ к которой осуществляется по соответствующей гиперссылке.

При проведении документа реализации в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 62.22 Кредит 62.21

— на сумму засчитываемой предоплаты 6 000,00 EUR, рублевый эквивалент которой не пересчитывается и составляет 411 214,80 руб.;

Дебет 62.21 Кредит 90.01.1

— на стоимость оказания услуги с учетом налога в сумме 12 000,00 EUR, рублевый эквивалент которой составляет 828 800,40 руб. В налоговом учете сумма выручки от реализации фиксируется без налога и составляет 689 605,20 руб.;

Дебет 90.03 Кредит 68.02

— на сумму НДС, начисленную по операции реализации (139 195,20 руб.).

Проанализируем суммы в рублях, автоматически рассчитанные программой.

Согласно пункту 3 статьи 153 НК РФ при определении налоговой базы по НДС выручка налогоплательщика в иностранной валюте пересчитывается в рубли по курсу ЦБ РФ на дату отгрузки товаров (работ, услуг), имущественных прав (письма ФНС России от 22.10.2012 № ЕД-4-3/17797@, Минфина России от 11.07.2019 № 03-07-08/51593).

Следовательно, на дату оказания услуги иностранному партнеру:

-

налоговая база по НДС составляет 695 976,00 руб. (10 000,00 EUR х 69,5976, где 69,5976 — курс ЦБ РФ на дату оказания услуги 03.02.2020);

-

сумма начисленного НДС составляет 139 195,20 руб. (695 976,00 руб. х 20 %).

В то же время, согласно правилам определения выручки от реализации в бухгалтерском и налоговом учете, суммы полученных авансов не переоцениваются (абз. 3 п. 9 ПБУ 3/2006, ст. 316 НК РФ).

Поэтому:

-

выручка от оказания услуги составляет 828 800,40 руб. (6 000,00 EUR х 68,5358 + 6 000,00 EUR х 69,5976, где 68,5358 — курс ЦБ РФ на дату предоплаты 20.01.2020, а 69,5976 — курс ЦБ РФ на дату отгрузки 03.02.2020);

-

выручка-нетто без учета НДС (доход от реализации в налоговом учете) составляет 689 605,20 руб. (828 800,40 руб. – 139 195,20 руб.).

Таким образом, налоговая база по НДС при получении предоплаты в иностранной валюте отличается от отражаемой в бухгалтерском учете выручки от реализации товаров (работ, услуг) (за вычетом НДС) и от признаваемого дохода для целей налогообложения прибыли (п. 2 ст. 249 НК РФ, пп. 3.1 п. 1 ст. 251 НК РФ).

Обратите внимание, что при наличии авансов порядок определения налоговой базы по НДС при поступлении оплаты в иностранной валюте принципиально отличается и от порядка определения налоговой базы по договорам в условных единицах (п. 4 ст. 154 НК РФ).

Помимо бухгалтерских проводок, при проведении документа Реализация (акт, накладная) формируются записи в специальные регистры, в том числе в регистры для целей учета НДС.

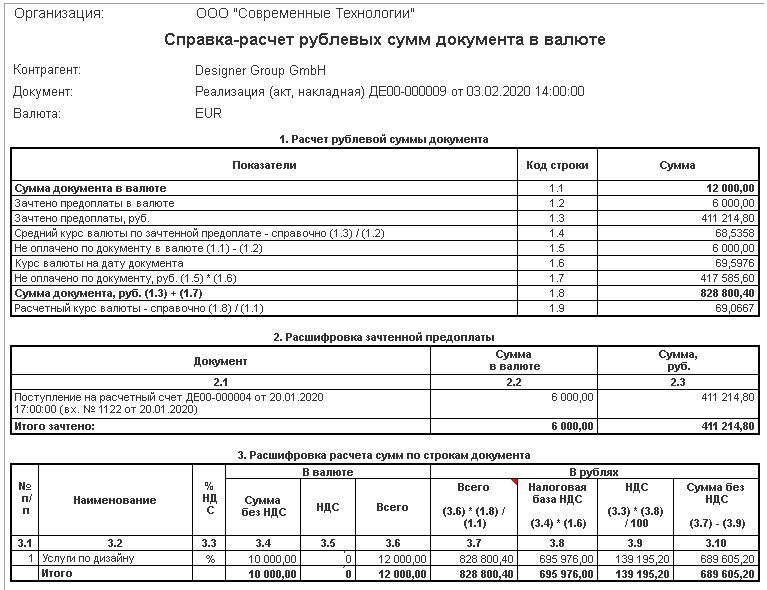

По кнопке Печать документа Реализация (акт, накладная) (рис. 5) можно просмотреть и распечатать справку-расчет Рублевые суммы документа в валюте (рис. 6).

Рис. 6. Справка-расчет рублевых сумм в валюте

Счет-фактура на оказанные услуги автоматически создается при нажатии на кнопку Выписать счет-фактуру, расположенную внизу документа реализации. При этом автоматически создается документ Счет-фактура выданный на реализацию, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В новом проведенном документе Счет-фактура выданный на реализацию все показатели заполняются автоматически на основании данных документа Реализация (акт, накладная).

Документ Счет-фактура выданный на реализацию формирует только записи в спецрегистры для целей учета НДС, записи регистра бухгалтерии не создаются.

Если по договору обязательство выражено в иностранной валюте, то суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте (п. 7 ст. 169 НК РФ). Поэтому в печатной форме счета-фактуры наименование (Евро) и код валюты (978) указываются в соответствии с Классификатором валют, а все стоимостные показатели отражаются в EUR (пп. «м» п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 № 1137).

При проведении документа Счет-фактура выданный формируется бухгалтерская проводка:

Дебет 76.АВ Кредит 68.02

— на сумму НДС, исчисленную с полученной предоплаты, в размере 68 535,80 руб. (411 214,80 руб. х 20/120).

Помимо этого формируются записи в специальных регистрах для целей учета НДС.

При выполнении регламентной операции Переоценка валютных средств за февраль формируются записи регистра бухгалтерии:

Дебет 62.21 Кредит 91.01

— на сумму положительной курсовой разницы в размере 24 755,40 руб. (6 000,00 EUR х (73,7235 – 69,5976), где 73,7235 — курс ЦБ РФ на дату переоценки 29.02.2020; 69,5976 — курс ЦБ РФ на дату возникновения задолженности покупателя, то есть на 03.02.2020, когда была оказана услуга).

Дебет 52 Кредит 91.01

— на сумму положительной курсовой разницы в размере 25 850,40 руб. (6 000,00 EUR х (73,7235 – 69,4151), где 73,7235 — курс ЦБ РФ на дату переоценки 29.02.2020; 69,4151 — курс ЦБ РФ на дату предыдущей переоценки 31.01.2020).

Детальный расчет курсовой разницы можно проанализировать в Справке-расчете переоценки валютных средств за февраль 2020 года.

Поступление окончательной оплаты за оказанные услуги в программе также отражается документом Поступление на расчетный счет с видом операции Оплата от покупателя. В результате проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 62.21 Кредит 91.01

— на сумму положительной курсовой разницы в размере 12 713,40 руб. (6 000,00 EUR х (75,8424 руб. – 73,7235 руб.), где 75,8424 руб. — курс ЦБ РФ на дату погашения задолженности, то есть на дату оплаты 10.03.2020; 73,7235 руб. — курс ЦБ РФ на дату последней переоценки задолженности 29.02.2020);

Дебет 52 Кредит 91.01

— на сумму положительной курсовой разницы в размере 12 713,40 руб. (6 000,00 EUR х (75,8424 руб. – 73,7235 руб.), где 75,8424 руб. — курс ЦБ РФ на дату поступления денежных средств 10.03.2020; 73,7235 руб. — курс ЦБ РФ на дату последней переоценки валютных средств 29.02.2020);

Дебет 52 Кредит 62.21

— на сумму поступившей оплаты 6 000,00 EUR, рублевая оценка которой составляет 455 054,40 руб. (6 000 EUR х 75,8424 руб., где 75,8424 — курс ЦБ РФ на дату оплаты 10.03.2020).

На этом расчеты по валютному договору завершены. Об этом свидетельствует нулевое сальдо по счету 62.21.

Изменение курса EUR при последующей оплате не приводит к корректировке налоговой базы по НДС, сформированной на дату оказания услуги (п. 3 ст. 153 НК РФ).

Налогоплательщик имеет право на вычет суммы НДС, исчисленной с полученной предоплаты, с момента отгрузки соответствующих товаров (выполнения работ, оказания услуг) (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

В программе отражение вычета НДС по полученному авансу в книге покупок выполняется с помощью документа Формирование записей книги покупок (раздел Операции — подраздел Закрытие периода — Регламентные операции НДС — Создать). Данные для книги покупок о суммах налога, начисленных с полученных авансов и предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Полученные авансы. Для заполнения документа по данным учетной системы следует использовать команду Заполнить.

После проведения документа формируется бухгалтерская проводка:

Дебет 68.02 Кредит 76.АВ

— на сумму НДС с предоплаты, принимаемую к налоговому вычету, в размере 68 535,80 руб. К вычету предъявляется именно та сумма налога, которая была исчислена с поступившей суммы предоплаты и рассчитывалась по курсу EUR, установленному ЦБ РФ на дату поступления иностранной валюты (письмо Минфина России от 16.03.2011 № 03-07-08/68).

В регистр НДС Покупки вводится запись для Книги покупок, отражающая вычет НДС. На основании данных регистра заполняется книга покупок за I квартал 2020 года.

При регистрации в книге продаж счета-фактуры от 03.02.2020, выставленного в иностранной валюте при оказании услуги, указываются:

-

в графе 12 — наименование и код иностранной валюты (пп. «п» п. 7 Правил ведения книги продаж, утв. Постановлением № 1137);

-

в графе 13а — стоимость продаж по счету-фактуре (включая НДС) в иностранной валюте (пп. «р» п. 7 Правил ведения книги продаж, утв. Постановлением № 1137);

-

стоимость услуг, а также сумма НДС указываются в рублях (п. 9 Правил ведения книги продаж, утв. Постановлением № 1137).

В дальнейшем денежные средства в валюте, учитываемые на счете 52, будут переоцениваться при каждом поступлении и списании, а также в конце месяца.

От редакции. О расчетах в валюте и условных единицах в «1С:Бухгалтерии 8» редакции 3.0 эксперты 1С рассказывали также на лекции в 1С:Лектории 28.05.2020. Видеозапись доступна на сайте 1С:ИТС на странице 1С:Лектория.

ПОЛОЖЕНИЕ ПО БУХГАЛТЕРСКОМУ УЧЕТУ «УЧЕТ АКТИВОВ И ОБЯЗАТЕЛЬСТВ, СТОИМОСТЬ КОТОРЫХ ВЫРАЖЕНА В ИНОСТРАННОЙ ВАЛЮТЕ» (ПБУ 3/2006)

в редакции, действующей с 1 января 2019 г.

(утверждено приказом Минфина России от 27.11.2006 № 154н, с изменениями, внесенными приказами Минфина России от 25.12.2007 № 147н,

от 25.10.2010 № 132н, от 24.12.2010 № 186н, от 09.11.2017 № 180н)

I. Общие положения

1. Настоящее Положение устанавливает особенности формирования в бухгалтерском учете и бухгалтерской отчетности информации об активах и обязательствах, стоимость которых выражена в иностранной валюте, в том числе подлежащих оплате в рублях, организациями, являющимися юридическими лицами по законодательству Российской Федерации (за исключением кредитных организаций и государственных (муниципальных) учреждений).

(в ред. приказа Минфина России от 25.10.2010 N 132н)

2. Настоящее Положение не применяется:

при пересчете показателей бухгалтерской отчетности, составленной в рублях, в иностранные валюты в случаях требования таких пересчетов учредительными документами, при заключении кредитных договоров с иностранными юридическими лицами и т.п.

(в ред. приказа Минфина России от 09.11.2017 № 180н)

3. Для целей настоящего Положения указанные ниже понятия означают следующее:

деятельность за пределами Российской Федерации — деятельность, осуществляемая организацией, являющейся юридическим лицом по законодательству Российской Федерации, за пределами Российской Федерации через представительство, филиал;

дата совершения операции в иностранной валюте — день возникновения у организации права в соответствии с законодательством Российской Федерации или договором принять к бухгалтерскому учету активы и обязательства, которые являются результатом этой операции;

курсовая разница — разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте, на дату исполнения обязательств по оплате или отчетную дату данного отчетного периода, и рублевой оценкой этого же актива или обязательства на дату принятия его к бухгалтерскому учету в отчетном периоде или отчетную дату предыдущего отчетного периода.

II. Пересчет выраженной в иностранной валюте стоимости активов и обязательств в рубли

4. Стоимость активов и обязательств (денежных знаков в кассе организации, средств на банковских счетах (банковских вкладах), денежных и платежных документов, финансовых вложений, средств в расчетах, включая по заемным обязательствам, с юридическими и физическими лицами, вложений во внеоборотные активы (основные средства, нематериальные активы, др.), материально-производственных запасов, а также других активов и обязательств организации), выраженная в иностранной валюте, для отражения в бухгалтерском учете и бухгалтерской отчетности подлежит пересчету в рубли.

5. Пересчет стоимости актива или обязательства, выраженной в иностранной валюте, в рубли производится по официальному курсу этой иностранной валюты к рублю, устанавливаемому Центральным банком Российской Федерации, а в случае отсутствия такого курса – по кросс-курсу соответствующей валюты, рассчитанному исходя из курсов иностранных валют, установленных Центральным банком Российской Федерации.

В случае если для пересчета выраженной в иностранной валюте стоимости актива или обязательства, подлежащей оплате в рублях, законом или соглашением сторон установлен иной курс, то пересчет производится по такому курсу.

(в ред. приказа Минфина России от 09.11.2017 № 180н)

6. Для целей бухгалтерского учета указанный пересчет в рубли производится по курсу, действующему на дату совершения операции в иностранной валюте. Даты совершения отдельных операций в иностранной валюте для целей бухгалтерского учета приведены в приложении к настоящему Положению.

При несущественном изменении официального курса иностранной валюты к рублю, устанавливаемого Центральным банком Российской Федерации, пересчет в рубли, связанный с совершением большого числа однородных операций в такой иностранной валюте, может производиться по среднему курсу, исчисленному за месяц или более короткий период.

(в ред. приказа Минфина России от 25.12.2007 N 147н)

7. Пересчет стоимости денежных знаков в кассе организации, средств на банковских счетах (банковских вкладах), денежных и платежных документов, ценных бумаг (за исключением акций), средств в расчетах, включая по заемным обязательствам с юридическими и физическими лицами (за исключением средств полученных и выданных авансов и предварительной оплаты, задатков), не предъявленной к оплате начисленной выручки, превышающей сумму полученного аванса (предварительной оплаты), выраженной в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату.

Пересчет стоимости денежных знаков в кассе организации и средств на банковских счетах (банковских вкладах), выраженной в иностранной валюте, может производиться, кроме того, по мере изменения курса.

( в ред. приказов Минфина России от 25.12.2007 № 147н, от 09.11.2017 № 180н)

8. Для составления бухгалтерской отчетности пересчет стоимости перечисленных в пункте 7 настоящего Положения активов и обязательств в рубли производится по курсу, действующему на отчетную дату.

9. Для составления бухгалтерской отчетности стоимость вложений во внеоборотные активы (основные средства, нематериальные активы, др.), материально-производственных запасов и других активов, не перечисленных в пункте 7 настоящего Положения, а также средства полученных и выданных авансов и предварительной оплаты, задатков принимаются в оценке в рублях по курсу, действовавшему на дату совершения операции в иностранной валюте, в результате которой указанные активы и обязательства принимаются к бухгалтерскому учету.

Активы и расходы, которые оплачены организацией в предварительном порядке либо в счет оплаты которых организация перечислила аванс или задаток, признаются в бухгалтерском учете этой организации в оценке в рублях по курсу, действовавшему на дату пересчета в рубли средств выданного аванса, задатка, предварительной оплаты (в части, приходящейся на аванс, задаток, предварительную оплату).

Доходы организации при условии получения аванса, задатка, предварительной оплаты признаются в бухгалтерском учете этой организации в оценке в рублях по курсу, действовавшему на дату пересчета в рубли средств полученного аванса, задатка, предварительной оплаты (в части, приходящейся на аванс, задаток, предварительную оплату).

( в ред. приказа Минфина России от 25.12.2007 № 147н)

10. Пересчет стоимости вложений во внеоборотные активы, активов, перечисленных в пункте 9 настоящего Положения, а также средств полученных и выданных авансов, предварительной оплаты, задатков после принятия их к бухгалтерскому учету в связи с изменением курса не производится.

( в ред. приказа Минфина России от 25.12.2007 N 147н)

III. Учет курсовой разницы

11. В бухгалтерском учете и бухгалтерской отчетности отражается курсовая разница, возникающая по:

операциям по полному или частичному погашению дебиторской или кредиторской задолженности, выраженной в иностранной валюте, если курс на дату исполнения обязательств по оплате отличался от курса на дату принятия этой дебиторской или кредиторской задолженности к бухгалтерскому учету в отчетном периоде либо от курса на отчетную дату, в котором эта дебиторская или кредиторская задолженность была пересчитана в последний раз;

операциям по пересчету стоимости активов и обязательств, перечисленных в пункте 7 настоящего Положения.

12. Курсовая разница отражается в бухгалтерском учете и бухгалтерской отчетности в том отчетном периоде, к которому относится дата исполнения обязательств по оплате или за который составлена бухгалтерская отчетность.

13. Курсовая разница подлежит зачислению на финансовые результаты организации как прочие доходы или прочие расходы (кроме случаев, предусмотренных пунктами 14, 14.1 и 19 настоящего Положения или иными нормативными правовыми актами по бухгалтерскому учету).

(в ред. приказов Минфина России от 25.12.2007 № 147н, от 24.12.2010 № 186н, от 09.11.2017 № 180н)

14. Курсовая разница, связанная с расчетами с учредителями по вкладам, в том числе в уставный (складочный) капитал организации, подлежит зачислению в добавочный капитал этой организации.

14.1. В случае использования организацией активов и обязательств, стоимость которых выражена в иностранной валюте, с целью хеджирования валютных рисков организация может учитывать курсовые разницы, связанные с такими активами и обязательствами, в порядке, определенном Международными стандартами финансовой отчетности, введенными в действие на территории Российской Федерации в соответствии с Положением о признании Международных стандартов финансовой отчетности и Разъяснений Международных стандартов финансовой отчетности для применения на территории Российской Федерации, утвержденным постановлением Правительства Российской Федерации от 25 февраля 2011 г. № 107 (Собрание законодательства Российской Федерации, 2011, № 10, ст. 1385; 2013, № 36, ст. 4578).

(пункт 14.1 введен приказом Минфина России от 09.11.2017 № 180н)

IV. Учет активов и обязательств, используемых организацией для ведения деятельности за пределами Российской Федерации

15. Для составления бухгалтерской отчетности выраженная в иностранной валюте стоимость активов и обязательств, используемых организацией для ведения деятельности за пределами Российской Федерации, подлежит пересчету в рубли.

Указанный пересчет в рубли производится по официальному курсу этой иностранной валюты к рублю, устанавливаемому Центральным банком Российской Федерации, за исключением случаев, перечисленных в пункте 18 настоящего Положения.

16. Пересчет выраженной в иностранной валюте стоимости активов и обязательств, используемых организацией для ведения деятельности за пределами Российской Федерации, в рубли производится по официальному курсу этой иностранной валюты к рублю, устанавливаемому Центральным банком Российской Федерации, действующему на отчетную дату.

(в ред. приказа Минфина России от 09.11.2017 № 180н)

17. Утратил силу.

( приказ Минфина России от 09.11.2017 № 180н)

18. Пересчет выраженных в иностранной валюте доходов и расходов, формирующих финансовые результаты от ведения организацией деятельности за пределами Российской Федерации, в рубли производится с использованием официального курса этой иностранной валюты к рублю, устанавливаемого Центральным банком Российской Федерации, действовавшего на соответствующую дату совершения операции в иностранной валюте, либо с использованием средней величины курсов, исчисленной как результат от деления суммы произведений величин официальных курсов этой иностранной валюты к рублю, устанавливаемых Центральным банком Российской Федерации, и дней их действия в отчетном периоде на количество дней в отчетном периоде.

19. Разница, возникающая в результате пересчета выраженной в иностранной валюте стоимости активов и обязательств организации, используемых для ведения деятельности за пределами Российской Федерации, в рубли, отражается в бухгалтерском учете отчетного периода, за который составляется бухгалтерская отчетность организации.

Указанная разница подлежит зачислению в добавочный капитал организации.

При прекращении организацией деятельности за пределами Российской Федерации (полном или частичном) часть добавочного капитала, соответствующая сумме курсовых разниц, относящихся к прекращаемой деятельности, присоединяется к финансовому результату организации в качестве прочих доходов или прочих расходов.

(в ред. приказа Минфина России от 24.12.2010 № 186н)

19.1 Порядок учета, предусмотренный пунктами 15-19 настоящего Положения, может применяться также в отношении сегмента, в котором основные операции (приобретение и продажа товаров, работ, услуг, получение кредитов и займов, предоставление займов, иное) осуществляются преимущественно в иностранной валюте, независимо от осуществления таких операций за пределами или в пределах Российской Федерации.

(пункт 19.1введен приказом Минфина России от 09.11.2017 № 180н)

V. Порядок формирования учетной и отчетной информации об операциях в иностранной валюте

20. Записи в регистрах бухгалтерского учета по счетам учета активов и обязательств, стоимость которых выражена в иностранной валюте, производятся организацией, осуществляющей деятельность как на территории Российской Федерации, так и за ее пределами, в рублях.

Указанные записи по активам и обязательствам, перечисленным в пункте 7 настоящего Положения, одновременно производятся в валюте расчетов и платежей.

Составление бухгалтерской отчетности производится в рублях.

В случаях когда законодательство или правила страны — места ведения организацией деятельности за пределами Российской Федерации требуют составления бухгалтерской отчетности в иной валюте, то бухгалтерская отчетность составляется также в этой иностранной валюте.

21. Курсовые разницы отражаются в бухгалтерском учете отдельно от других видов доходов и расходов организации, в том числе финансовых результатов от операций с иностранной валютой.

22. В бухгалтерской отчетности раскрывается: