Добро пожаловать на сайт АО «ЕНПФ»

Алматы Адрес: Алмалинский р-н, ул. Шевченко, 80

-

RUS

- KAZ

- ENG

Совет 19. Первое правило дичи: видишь хищника – беги!

От охватившей меня боли, я непростительно долго не могла прийти в себя. Голова кружилась, а перед глазами мелькали странные воспоминания. Неужели, все это правда? Ко мне на порог явился принц Шангеса, который оказался всего лишь марионеткой, а все его охранники внезапно превратились в серых. Что за бред мне приходит в голову?! Это все боль и ее последствия. Однако я так четко помню прикосновения одного аловолосого, будто он прямо сейчас обнимает меня. Наши совместные ночевки, препирательства, ссоры. А чего только стоил бал в честь праздника Жизни. М-м-м. Но все рухнуло. В одночасье. Найти общий язык так и не получилось. Сомнения, сомнения и ничего больше.

Что-то дернуло меня, выхватывая из водоворота воспоминаний и толкая в реальность. Это была очередная порция боли. Я тут же попыталась остаться в сознании. Когда с горем пополам мне это удалось, я увидела быстро мелькающий пейзаж под собой. Кровожадный Сиран! Я попыталась сообразить, как у меня получается лететь над землей, да еще с такой скоростью. Ответ нашелся довольно быстро. Он нагло и глубоко вцепился мне в спину огромными когтями, взрывал воздух мощными крыльями и уверенно парил над огромным лесом, которому не видно было ни конца, ни края. Да, я была в лапах оборотня.

Птица, что так нагло похитила меня, начала уставать, видимо, не привыкшая к долгим перелетам с тяжелой ношей. Выход из этой ситуации мне виделся один, но чтобы моя задумка сработала, высота должна быть пониже. Впереди как раз была возвышенность, а оборотень за все время полета не набирал высоту, значит, пролетит над нужным мне местом где-то в пяти метрах от верхушек деревьев. Отлично, все должно получится.

Когда мы уже подлетали к точке сброса, как я ее про себя окрестила, я запрокинула голову и одним слитным движением перерезала сухожилия на лапах, как оказалось, орла. Птица была метра четыре в размахе крыльев и выглядела устрашающе, особенно, когда заверещала от боли. Цепкие когти как раз разжались над возвышенностью, что позволило мне мягко спланировать на ветки лиственных деревьев, замедлить ими свою скорость падения и почти невредимой приземлиться на землю.

Спину жутко саднило, как и руки до самых плеч, что я оцарапала о ветки деревьев, за которые хваталась, пытаясь смягчить падение. Этот неприятный зуд и жжение свидетельствовали о регенерации, но приятности моему состоянию не добавляли. Над головой снова раздался крик орла, и я поспешила убраться с этого холма. Не дай Сиран, притащит сюда товарищей, тогда мне точно не поздоровится.

В лесу было темно, а свет луны практически не проникал сквозь густые кроны деревьев, что, несомненно, было мне сейчас на руку. Даже с зорким глазом орла ночью оборотню было меня не разглядеть. Этим я и решила воспользоваться, рванув перпендикулярно направлению, откуда мы прилетели. Первым делом меня будут искать на пути назад, а я не хочу, чтобы меня обнаружили и схватили так быстро. Идти в глубь земель оборотней не вариант и ничем мне не поможет, а вот двигаться параллельно границе, лучшее решение. Тут есть шанс скрыться и потом свернуть к Сальши.

Пришлось всю ночь быть на ногах. Неизвестно, как скоро они решат организовать погоню, и у меня каждая секунда на счету. Не нужно быть гением, чтобы понять, меня не отпустят. Я им жизненно необходима как заложница. Ведь если у них не будет козыря, как заставить серых и демонов молчать о стае диких? Я их последний шанс на спасение, и искать меня будут отчаянно и быстро.

Ближе к рассвету о себе напомнила жажда.

Ну конечно, столько крови потерять и не восполнить ее запас, это просто кощунство. Но загвоздка в том, что брать ее неоткуда. Вокруг ни души. Оборотни не селятся так близко к границе, по крайней мере, большие стаи. Навскидку, я где-то в двух днях пути от Сальши. Что ж, уже можно сворачивать к границе. Дальше углубляться во владения не самой дружелюбной расы в одиночку – плохая затея.

В обед, когда солнце стояло в зените, мне все же пришлось остановиться на отдых и короткий сон. Необходимость передышки становилась критичной. Это я поняла, когда встретилась лбом с местным кленом. От кровопотери и усталости меня ощутимо шатало, но только после встречи с грубой, шершавой корой я поняла насколько сильно.

Делать было нечего, пришлось лезть на все тот же протараненный мной клен. На третьей ветке снизу я удобно устроилась и начала глубоко дышать, чтобы наполнить тело кислородом и снять тем самым головокружение. Хорошо, что мне по пути попался лесной ключ, и я вдоволь напилась, пусть и ледяной, воды. Наконец, за почти сутки беготни по лесу у меня появилась возможность расслабиться и связаться с Михаэлем.

«Михаэль».

И тишина в ответ. Наверное, мечется и не слышит меня.

«Михаэль! Я не могу долго удерживать себя в сознании».

«Раэль! Ты как?!» – он что, плачет?

«С тобой все в порядке? Где ты?»

А, нет, показалось. Просто сильно взволнован, вот голос и дрожит.

«Я очень устала, голодна, но в порядке», – быстро ответила, пока меня не засыпали новыми вопросами.

«Ты в плену?» – очень напряженно спросил демон.

«Нет. Я скрылась от оборотней. Сейчас нахожусь где-то в двух днях пути от Аша и чуть меньше трех от границы с Сальши. Сейчас иду к границе», – вкратце обрисовала саму ситуацию и стала ждать ответа.

Меньше чем через минуту Михаэль снова вернулся к ментальному общению. А быстро они посовещались.

«Мы где-то в дне пути от тебя. Слишком углубились в земли оборотней. Думали, ты у них в плену. Слава жестокому Раху, это не так», – облегчение моему советнику даже в мыслях не удалось скрыть.

«Идите к границе. А после на юг вдоль нее по земле Сальши. Я надеюсь, что через двое суток уже буду на территории демонов».

– … и меня не поймают, – добавила уже в голос, оборвав связь, и отдаваясь в плен сну. Восстановить силы было необходимо.

Проспала я аж до заката, что с одной стороны хорошо, силы восстановились, а с другой, жаль потраченного времени. Разбудил меня мой же урчащий желудок. Орехов и диких груш, сорванных впопыхах во время побега, ему явно было мало. Нужна еда посущественнее. Хорошо, что нож с собой. Может хоть дичь какая попадется по пути. И кровь, и мясо одновременно. Правда, кровь животных и вполовину не так питательна, как у разумных существ, но сейчас выбирать не приходится.

Через два часа пути, когда ночь окончательно опустилась на лес, я заметила какое-то движение в молодой роще, что выросла на месте погибших деревьев. Обострив все свои инстинкты, бесшумно двинулась к своей жертве. Нож легко выскользнул из голенища и лег в руку.

Когда до будущего ужина оставалось несколько метров, я смогла рассмотреть упитанного черного кабанчика, что копошится в земле рылом и совершенно меня не замечал. Молниеносно оказываюсь рядом с жертвой и опрокидываю животное на бок, так, чтобы его клыки меня не достали. Дальше, не мешкая, заношу прямо над сердцем нож. Одно движение и кабанчик мертв, но не все так просто. Это движение я так и не смогла закончить. Воздух подо мной пошел рябью, а тело животного затряслось и приняло очертания подростка.

Содержание статьи

Показать

Скрыть

Накопительную пенсию можно получить в качестве единовременной выплаты или регулярной прибавки. Рассказываем, что важно знать о накопительной пенсии, как формировать ее так, чтобы не лишиться возможного дохода, и какие нюансы необходимо знать в 2023 году.

Особенности пенсионных выплат в России

До 2002 года в РФ действовала распределительная пенсионная система: все страховые взносы направляли на формирование страховой пенсии. При этом размер пенсионных выплат зависел от трудового стажа и особенностей деятельности гражданина.

С 2002 года правительство ввело распределительно-накопительную систему. Пенсии поделили на три части:

- фиксированная или базовая;

- страховая;

- накопительная.

Фиксированная часть пенсии — гарантированная сумма от государства. Ее размер зависит от возраста пенсионера, наличия у него иждивенцев, состояния здоровья и региона.

Размер фиксированной выплаты по старости в 2023 году составляет 7 567,33 рубля.

Согласно ст. 16 ФЗ «О страховых пенсиях», граждане с инвалидностью первой группы или иждивенцами, работники Крайнего Севера и территорий, к ним приравненных, и пенсионеры старше 80 лет могут рассчитывать на фиксированные выплаты больше — от 9 837,52 рубля до 34 052,97 рубля.

Страховая часть пенсии — это сумма, которая формируется из страховых взносов работодателя за своих сотрудников. При желании граждане также могут уплачивать взносы за себя и самостоятельно.

Трудовая пенсия по старости: как рассчитать размер будущих выплат и можно ли получить больше

Согласно ст. 4 ФЗ №400-ФЗ «О страховых пенсиях», право на страховую часть имеют не все граждане. Сумма страховых выплат зависит от индивидуальных пенсионных коэффициентов (ИПК). Чем больше у гражданина трудовой стаж и сумма страховых взносов, тем бо́льшие страховые выплаты он может получить.

Узнать размер будущей страховой пенсии можно с помощью пенсионного калькулятора на сайте Социального фонда России (СФР).

Что такое накопительная пенсия

Согласно п. 1 ст. 3 ФЗ № 424-ФЗ, накопительная часть пенсии — прибавка к выплатам по старости гражданина. Эта сумма сформирована за счет 6% от страховых взносов работодателя с 2002 года.

Что происходит с накопительной частью вашей госпенсии сейчас?

В 2014 году власти ввели мораторий на формирование накопительной части пенсии — ее заморозили, а все страховые взносы стали направлять на формирование страховой пенсии.

В конце 2022 года мораторий продлили до 2025 года: накопительная часть пенсии со взносов работодателя у граждан не формируется. Однако средства, которые уже успели накопиться на счете, увеличат будущую страховую пенсию.

Увеличить накопительную пенсию граждане могут за счет негосударственных пенсионных фондов (НПФ) или СФР. Такие фонды являются страховщиками по обязательному пенсионному страхованию: они инвестируют накопления, за счет чего увеличивается будущая пенсия.

Как увеличить пенсию и не терять накопления из-за инфляции: выбираем надежные НПФ

Граждане также могут пополнять или формировать накопления добровольно:

- Они могут участвовать в программе государственного софинансирования пенсии. По закону №56-ФЗ срок вступления в программу ограничен 1 января 2015 года, сейчас вступить в эту программу нельзя. Участники самостоятельно вносят суммы на накопительную часть пенсии, а государство удваивает сумму. Однако есть определенный лимит — удваиваются суммы от двух до 12 тыс. рублей.

- Направить материнский капитал на формирование накопительной пенсии.

- Делать дополнительные взносы для накопительной пенсии.

Гражданам до 1966 года рождения страховую пенсию с 2002 по 2004 год начисляли в обязательном порядке, если застрахованные лица работали официально, а их работодатель делал отчисления в Пенсионный фонд России.

Чем накопительная часть пенсии отличается от страховой

Различия кроются в способах формирования, формах, индексациях и возможностях передачи по наследству.

- Способ формирования. Страховую пенсию государство считает при помощи баллов, а накопительная часть пенсии увеличивается за счет инвестиционной доходности.

- Формы. Страховая часть формируется в ИПК, а накопительная — в определенных суммах. При выходе на пенсию баллы умножают на их стоимость. До этого момента коэффициенты — гарантии государства. Взносы, которые работодатель платит на страховую часть, формируют выплаты сегодняшних пенсионеров. По сути страховая пенсия — солидарная часть пенсионной системы.

- Стоимость пенсионных баллов устанавливает государство, ежегодно она изменяется. В 2023 году пенсионный балл стоит 113,37 рубля, а в 2024 году будет уже 119,61 рубля.

Накопительная часть пенсии — это всегда конкретные суммы в рублях. Ее формируют на специальном лицевом счете в СФР или НПФ. Эти средства не направляют на выплаты нынешним пенсионерам, их выплатят вам при выходе на пенсию.

- Способ индексации. Пенсионные сбережения увеличиваются на определенный процент, который устанавливает государство. Страховую пенсию индексируют по правилам, которые зависят от демографической ситуации. Накопительная пенсия увеличивается на доходность, которую дает управляющая компания СФР или негосударственного фонда.

- Право наследования. Накопительную часть пенсии можно передать по наследству, а страховую — нельзя.

Как работает накопительная пенсия

Управлением накопительной пенсией занимаются негосударственные пенсионные фонды или Социальный фонд России через управляющие компании.

Фонды или управляющие компании инвестируют средства в надежные инструменты с невысоким риском. Подбором активов, решением об их покупке и продаже занимаются профессиональные управляющие.

Часть средств, которые гражданин откладывает на будущую пенсию, он может вернуть с помощью налогового вычета.

В каких случаях налоговый вычет с накоплений на пенсию придется вернуть? Разговор с юристом

Вы можете выбрать индивидуальный пенсионный план: определить размер взносов, их периодичность способ получения средств — пожизненно или в течение определенного периода.

Накопления на пенсионном счете так же, как и на банковском вкладе, застрахованы государством. При возникновении проблем у фонда вам выплатят сумму до 1,4 млн рублей.

Если у НПФ отберут лицензию или он обанкротится, пенсионер сможет и дальше получать выплаты. Для этого средства переведут в другой фонд, однако могут измениться размеры платежей. Максимально можно получить двойной размер социальной пенсии. Иногда суммы могут быть выше, если финансовое положение фонда это позволяет.

Если вы планируете накопить сумму больше 1,4 млн рублей и получать выплаты больше двух соцпенсий, стоит распределить накопления по нескольким НПФ.

Какие виды планов накопительной пенсии существуют

Программа, которая определяет, сколько будет платить гражданин, с какой периодичностью и как долго будет получать пенсию, называется пенсионным планом или пенсионной схемой.

План можно выбрать из вариантов, которые предлагает НПФ. Это может быть, например, фиксированная сумма взноса вначале, а затем меньшие суммы раз в месяц. Кроме того, периодичности для взносов может не быть в принципе, тогда вы вносите желаемые суммы в удобное вам время.

Пенсионные планы обычно указывают в пенсионных правилах каждого НПФ. Для удобства фонды составляют таблицы и слайды на своих сайтах.

Как узнать накопительную часть пенсии

Узнать размер накопительной части пенсии можно на сайте СФР или очно в клиентской службе, на «Госуслугах», у работодателя, в МФЦ или в банке.

Чтобы узнать размер накопительной пенсии на «Госуслугах», зайдите в свой личный кабинет и закажите извещение о состоянии лицевого счета. Этой услугой могут воспользоваться те, кто хранит свои накопления в СФР.

Чтобы узнать размер накоплений на сайте Социального фонда, зайдите в личный кабинет СФР и нажмите на раздел «Управление средствами пенсионных накоплений». Система сформирует необходимую выписку.

Чтобы узнать сумму через работодателя, напишите в своей бухгалтерии заявление на получение сведений о состоянии лицевого страхового счета. После этого СФР отправит выписку со счета работодателю и вам.

Чтобы узнать размер накоплений в СФР, необходимо обратиться с паспортом и СНИЛС в клиентскую службу фонда. Там необходимо написать заявление о предоставлении выписки из индивидуального лицевого счета. Справку подготовят в момент обращения.

Вы также можете направить заявление по почте.

Чтобы получить выписку в МФЦ, обратитесь туда с паспортом и СНИЛС. Выписку подготовят в течение десяти дней.

Также справку можно получить в банке, если у него есть договор с СФР. Для этого потребуются паспорт и СНИЛС.

Если накопительная пенсия находится в НПФ, то информацию о накоплениях можно найти в личном кабинете на сайте или в приложении фонда.

Индексация и перерасчет пенсионных сбережений

Под индексацию попадает только страховая пенсия. Накопительная вырастает за счет доходности управляющей компании СФР или НПФ.

Однако накопительную пенсию могут пересчитать, если пенсионные выплаты уже назначили, а накопительная часть выросла за счет инвестирования, или были накопления, которые фонд не учел.

Накопительную часть пенсии корректируют по формуле: сумму накоплений на 31 июля года корректировки и сумму, поступившую до 1 июля, делят на оставшийся ожидаемый период выплаты накопительной пенсии также на 31 июля.

Преимущества и недостатки накопительной пенсии

Плюсы накопительной пенсии:

- Пенсионные накопления сразу учитываются в рублях, а не баллах. Это облегчает планирование будущей пенсии.

- Фонд или управляющая компания инвестируют пенсионные накопления и ежегодно увеличивают их за счет полученного дохода.

- При желании можно поменять фонд, если вам кажется, что ваши средства инвестируют недостаточно эффективно или безопасно.

- Накопительную пенсию можно увеличить за счет средств материнского капитала или программы государственного софинансирования пенсии.

- Накопления можно передать по наследству вместе с полученным инвестиционным доходом.

- Выплаты можно получить раньше выхода на страховую пенсию: с 60 лет для мужчин и 55 — для женщин. Не дожидаясь этого возраста можно получить средства, если есть право на досрочное назначение страховой пенсии по старости.

- Накопления застрахованы государством. При отзыве лицензии у НПФ гражданин сможет получить свои накопления в сумме до 1,4 млн рублей.

Минусы накопительной пенсии:

- Риски потери прибыли. Если гражданин вкладывает деньги в государственный фонд, то может получить невысокую прибыль, потому что управляющая компания инвестирует только в самые надежные инструменты. При вложении в негосударственный фонд можно получить доход больше, но и риски потерять доходность выше, поскольку НПФ может выбрать несколько более рискованные инструменты.

- Мошенничество. Если гражданин не проверил историю негосударственного фонда, наличие у него лицензии, он может потерять свои накопления, если доверит свои средства мошенникам.

- Дополнительные расходы на страхование, если гражданин решит увеличить страховые резервы при вложениях в НПФ.

- Потеря прибыли при переходе в другой негосударственный пенсионный фонд раньше срока, прописанного в договоре. Перейти в новый фонд без потери доходности можно в году, следующем за годом, в котором истекает пятилетний срок.

- Комиссия. При получении дохода от инвестирования накопительной части НПФ может вычитывать комиссию за свои услуги.

Как выбрать план накопительной пенсии

После того как вы отобрали несколько фондов с лицензией для первичного анализа, узнайте, как успешно они инвестировали средства клиентов. Статистику по доходности фондов можно найти на сайте ЦБ РФ. Это поможет отсеять неподходящие фонды. На сайтах оставшихся сравните возможные пенсионные планы.

Чтобы выбрать пенсионный план, сначала определите, как часто и какие суммы вы готовы вносить по взносам и как долго планируете получать пенсию.

Выберите планы с комфортными первоначальными взносами. Например, можно сразу внести крупную сумму, а на первом этапе можно не вносить ничего.

Уточните ежемесячные взносы. Вы можете регулярно вносить фиксированные или любые суммы. Некоторые фонды устанавливают минимально возможные взносы или дают возможность не вносить средства какой-то период.

Определите срок накоплений. Вы можете вносить взносы вплоть до выхода на пенсию, а можете только несколько лет, затем они будут расти за счет инвестирования фонда.

Решите, когда вы планируете выйти на негосударственную пенсию. Чем позже вы начнете получать накопительную часть, тем больше вы сможете получить.

Кроме того, получать такую пенсию можно и раньше. Заявление на пенсию можно подать в любой момент после достижения минимально возможного возраста.

Оговорите с фондом период выплат. Он может быть срочным или бессрочным. При срочном периоде вы выбираете срок, когда вам заплатят накопленную сумму, или периодичность выплат — средства будут перечислять до исчерпания суммы на вашем счете.

При бессрочном периоде вы будете получать выплаты до конца жизни. Чтобы определить размер выплат, фонд делит накопленную вами сумму на ожидаемую продолжительность жизни в месяцах. Эти данные он берет на сайте Росстата.

Обратите внимание, что наследование накоплений при бессрочном периоде не предусмотрено. Такой вариант может иметь более строгие правила для уплаты взносов. Например, в договоре могут прописать обязательство по взносам на определенную сумму за год. Если вносить меньше, фонд может расторгнуть договор или перевести вас на срочный вариант выплат.

Уточните прогнозируемую доходность НПФ. Чем выше доходность, тем выше выплаты. Точные суммы вам не скажут, однако могут дать приблизительные данные. Чтобы понять реальную картину, вы можете сравнить доходность НПФ со средней доходностью по банковским вкладам на сайте регулятора.

Узнайте, что будет с вашими накоплениями, если НПФ понесет убытки. Желательно, чтобы фонд давал гарантию их компенсации. Некоторые организации могут гарантировать минимальную доходность, например, 6%. Если фонд инвестировал средства хуже, недостающий доход он возвращает за свой счет.

Также важно сравнивать доходность фонда с инфляцией. Разница между показателями и составит вашу реальную доходность от инвестирования пенсионных накоплений. Показатели по доходности можно найти на сайте регулятора или НПФ.

Важно учитывать, что это проценты того, сколько заработал, а не начислил фонд. На счет клиента он начисляет суммы меньше, поскольку берет комиссию за свою работу.

Помочь выбрать пенсионный план поможет пенсионный калькулятор. Его можно найти на сайте негосударственного фонда и ввести в форму необходимые параметры: пол, возраст, первоначальный и ежемесячные взносы. Система выдаст предполагаемую сумму.

Обратите внимание на то, как изменится итоговая сумма, если досрочно расторгнуть договор или забрать все средства сразу в начале выплат. Важно уточнить, сколько получат наследники в случае смерти.

Некоторые фонды позволяют менять пенсионные планы уже в процессе. Узнайте, как изменится ваша доходность в этом случае.

После этого можно заключить с выбранным фондом договор об открытии индивидуального пенсионного счета (ИПС). Вносите взносы и следите за накоплениями на сайте выбранного НПФ. При достижении необходимого возраста вы можете подать заявление на выплату пенсии.

Как получить накопительную пенсию

Чтобы получить накопительную пенсию, необходимо подать заявление в ваш фонд.

Если ваши накопления находятся в СФР, подать заявление на выплату накопительной пенсии можно в клиентской службе фонда или через «Госуслуги».

Если накопления хранятся в НПФ, то заявление подается туда.

В заявлении вы можете указать предпочтительный вариант выплат:

- полностью вся сумма;

- определенный период;

- выплаты до конца жизни.

Решение о выплатах принимают в течение десяти дней, но не более трех месяцев после принятия документов.

С выплат от государственного фонда НДФЛ не удерживают. Также налог не удерживается с выплат лицензированного НПФ, с которым работник или работодатель заключил договор. Уплатить налог необходимо, если работник заключил договор от своего имени с фондом без лицензии.

Что происходит с накопительной пенсией после смерти

Если застрахованный гражданин умер до выхода на пенсию, накопительной пенсией могут распорядиться его правопреемники — по заявлению или по степени родства.

По степени родства правопреемников делят на две очереди: первую и вторую. К первой относят детей, супругов и родителей. Ко второй относят братьев, сестер, дедушек, бабушек и внуков.

Если гражданин подал заявление о распределении накоплений, то выплаты получат только лица, указанные в документе.

Правопреемникам нужно обратиться в любое отделение СФР или в НПФ умершего в течение шести месяцев со дня его смерти. Необходимо взять с собой:

- паспорт;

- справку в места проживания, если этой информации нет в паспорте;

- документы, доказывающие родство с умершим, например, свидетельство о браке или рождении;

- свидетельство о смерти застрахованного.

Документы можно принести лично или отправить в фонд заказным письмом.

Если в накопительной пенсии участвовал материнский капитал, то получить выплаты могут только второй родитель или дети.

Как узнать сумму накопительной части пенсии умершего

Для этого правопреемникам необходимо подать соответствующее заявление в СФР или НПФ умершего.

Что нужно запомнить о накопительной пенсии

- Увеличить накопительную пенсию граждане могут за счет негосударственных пенсионных фондов (НПФ) или СФР. Фонды инвестируют накопления, за счет чего увеличивается будущая пенсия гражданина.

- Ее можно получить при достижении 60 или 55 лет для мужчин и женщин соответственно. Если есть право на досрочную пенсию, выплаты можно получить, не дожидаясь минимального возраста.

- Чтобы выбрать подходящий фонд и пенсионный план, необходимо изучить его доходность минимум за пять лет и сравнить ее с показателями инфляции и доходностью по банковским вкладам.

- Перейти в другой фонд без потери доходности можно раз в пять лет.

- Вы можете получить накопленное единовременной выплатой, частями в необходимый срок. Если выбрать бессрочные выплаты, то размер ежемесячного платежа определит сам НПФ с учетом возраста дожития.

- В период накоплений можно получить налоговый вычет, если вы являетесь плательщиком НДФЛ.

Напомним, что пенсионные накопления выплачиваются правопреемникам в случае, если гражданин умер до назначения ему накопительной пенсии либо до получения единовременной выплаты из средств пенсионных накоплений. Исключение составляют случаи, когда накопления сформированы в рамках программы государственного софинансирования пенсий. В 2023 году 1737 жителей Пермского края получили пенсионные накопления умерших родственников.

Напомним, накопительная составляющая пенсии формируется у работающих граждан 1967 года рождения и моложе за счёт уплаты страховых взносов в СФР, у всех участников программы государственного софинансирования пенсий и у тех, кто направил материнский капитал на формирование будущей пенсии. Также в 2002-2004 гг. накопительная часть пенсии в обязательном порядке формировалась у мужчин 1953-1966 года рождения и у женщин 1957-1966 года рождения.

Правопреемники разделяются на правопреемников по заявлению и правопреемников по закону. К правопреемникам по заявлению относятся лица, указанные в заявлении о распределении средств пенсионных накоплений. К правопреемникам по закону относятся родственники умершего застрахованного лица, которым выплата средств умершего застрахованного лица производится не зависимо от возраста и состояния трудоспособности в следующей последовательности:

- в первую очередь детям, в том числе усыновленным, супругу и родителям (усыновителям);

- во вторую очередь братьям, сестрам, дедушкам и внукам.

Если страховщиком пенсионных накоплений умершего является Социальный фонд России, то правопреемникам необходимо обратиться в ОСФР по Пермскому краю с заявлениями установленного образца и необходимым пакетом документов до истечения 6 месяцев со дня смерти застрахованного лица. В случае, если срок обращения пропущен, то правопреемнику необходимо восстановить срок обращения исключительно в судебном порядке.

Если страховщиком пенсионных накоплений является Негосударственный пенсионный фонд, то правопреемникам необходимо обратиться в тот НПФ, с которым умерший гражданин заключил договор об обязательном пенсионном страховании.

Более подробную информацию можно узнать на сайте:sfr.gov.ru ил по телефону call-центра: 8800-200-08-82

Обновлено: 23.02.2023 С 1 января 2023 года Социальный фонд России – единственное ведомство, через которое можно оформить любые федеральные выплаты (пенсии, пособия, льготы). Вопросов к СФР сейчас много, ведь работа нового фонда не до конца отлажена. И если информации по оформлению пособий и пенсий достаточно, то о личном кабинете ПФР тишина. Куда сейчас заходить, чтобы получить выписку, запросить информацию о выплатах или узнать размер пенсии? Мы нашли ответы на все эти вопросы и подготовили для вас инструкцию по созданию личного кабинета.

Личный кабинет физического лица

Прежде чем создать личный кабинет в СФР, надо понять, для чего он вам нужен. Дело в том, что на сайте есть два вида личных кабинетов: личный кабинет получателя услуг (физического лица) и личный кабинет страхователя.

В СФР есть сразу 2 личных кабинета. Фото: es. pfrf.ru

В СФР есть сразу 2 личных кабинета. Фото: es. pfrf.ru

Если вам надо просто узнать размер пенсии, получить справку или подать заявление на соцвыплату, то вам нужен «Личный кабинет гражданина».

Вот перечень возможностей:

- узнать о назначении и размере пенсии;

- изменить способы доставки пенсии;

- оформить ежемесячную денежную выплату (ЕДВ);

- заказать выписку из трудовой книжки;

- подать заявление о выборе инвестпортфеля;

- оформить заявление о распоряжении средствами материнского капитала.

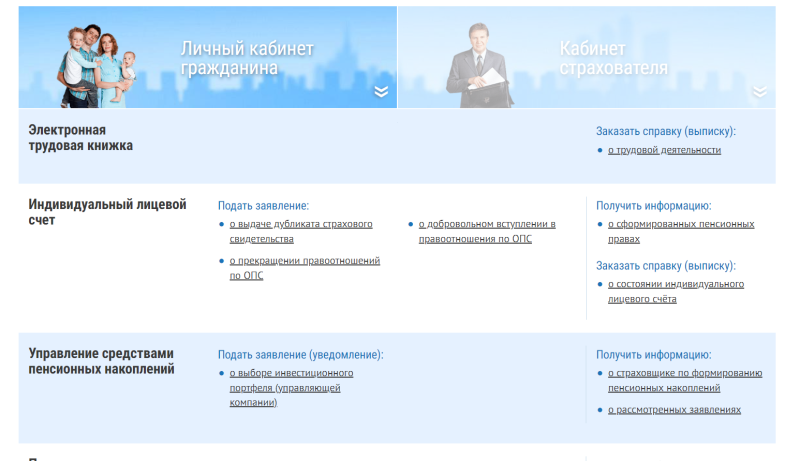

Функционал личного кабинета гражданина. Фото: es. pfrf.ru

Функционал личного кабинета гражданина. Фото: es. pfrf.ru

Весь список услуг, которые можно оформить через личный кабинет гражданина, смотрите на сайте СФР.

Личный кабинет страхователя пенсии

Личный кабинет для страхователя нужен работодателям, которые платят взносы за своих сотрудников на обязательное и медицинское страхование. Нужен он и тем, кто работает «на себя»: индивидуальные предприниматели, адвокаты и нотариусы, занимающиеся частной практикой и т. д.

В личном кабинете они могут:

- сдать отчётность в СФР;

- сделать платежи:

- проконтролировать поступление платежей;

- запросить отчётность за разные периоды.

Через личный кабинет они могут запросить информацию о сумме взносов, которую надо заплатить в течение года.

Как зарегистрироваться в личном кабинете СФР (бывший ПФР)?

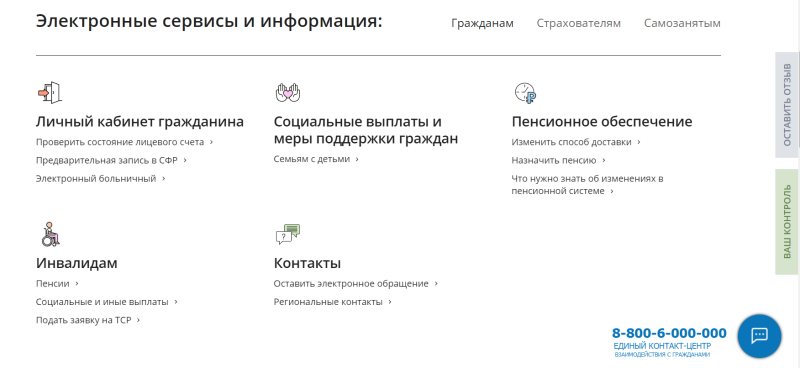

На главной странице официального сайта СФР есть вкладка «Личный кабинет». Для начала нужно выбрать, какой вариант личного кабинета вам нужен.

Вкладка «Личный кабинет» на сайте СФР. Фото: sfr. gov.ru

Вкладка «Личный кабинет» на сайте СФР. Фото: sfr. gov.ru

В рамках этой статьи мы рассматриваем личный кабинет гражданина, поэтому регистрацию мы будем проходить именно в нём. Сделать это можно двумя способами:

- через портал «Госуслуги»;

- через сайт СФР.

Какой бы способ вы не выбрали, сначала надо действовать так:

- нажмите на вкладку «Личный кабинет гражданина»;

- выберите «Пенсионное и социальное обеспечение»;

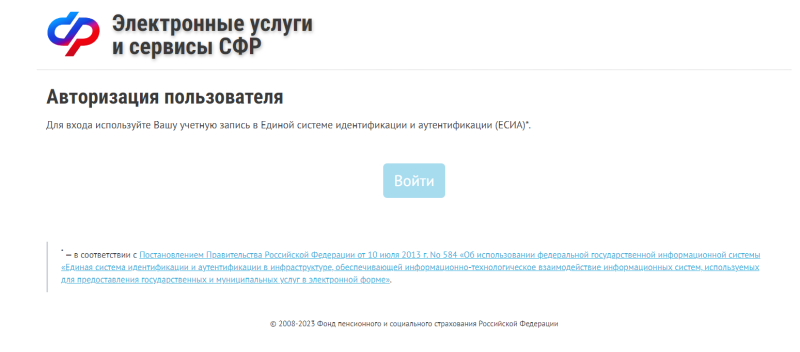

- перейдите на страницу «Авторизация пользователя»;

- нажмите «Войти».

Страница авторизации на сайте СФР. Фото: sfr. gov.ru

Страница авторизации на сайте СФР. Фото: sfr. gov.ru

Далее действуйте по подсказкам системы. Алгоритм будет отличаться в зависимости от того, есть учётная запись на Госуслугах или нет:

- Если вы зарегистрированы на «Госуслугах», то просто в окне логин/пароль введите имеющуюся учётную запись. В личный кабинет СФР подтянутся все данные с «Госуслуг».

- Если вы не зарегистрированы на «Госуслугах», то чтобы попасть в личный кабинет в СФР придётся пройти там регистрацию.

Ничего сложного в регистрации личного кабинета на «Госуслугах» нет, если знать некоторые нюансы. Их мы подробно разобрали в статье «Личный кабинет “Госуслуги”: инструкция».

Вход в личный кабинет СФР (бывший ПФР)

Единственный способ попасть в личный кабинет в СФР (бывший ПФР) – воспользоваться учетной записью «Госуслуг» для авторизации. Только потом вы будете перенаправлены в личный кабинет в СФР.

Иногда вы можете встретить загадочное выражение «вход по ЕСИА». На самом деле ЕСИА (Единая система идентификации и аутентификации) – это ещё одно название учётной записи на портале «Госуслуг».

По номеру телефона

Если вы входите в личный кабинет на портале «Госуслуг» по номеру телефона, то также будете авторизоваться в СФР. Напомним, что надо делать:

- Зайдите во вкладку «Личный кабинет» на главной странице сайта СФР.

- Выберите строку «Пенсионное и социальное обеспечение».

- Перейдите на страницу «Авторизация пользователя».

- Нажмите кнопку «Войти».

- Перейдите на страницу «Госуслуг»/ЕСИА.

- Введите номер телефона и пароль.

- Подтвердите вход.

Если все введено правильно, то вы сразу попадаете в личный кабинет на сайте СФР. Алгоритм одинаков для всех вне зависимости от того, что вы используете в качестве логина: телефон, почту или СНИЛС.

По номеру СНИЛС

Этот способ почти совпадает с предыдущим, только на странице входа в личный кабинет на «Госуслугах» вместо номера телефона или адреса электронной почты, вы вводите номер СНИЛС и пароль. После проверки данных вы сразу попадаете на личную страницу на сайте СФР.

Услуги личного кабинета ПФР

Функционал личного кабинета СФР после объединения двух фондов (ПФР и ФСС) стал намного шире: можно записаться на приём в Соцфонд, узнать размер пенсии, получить выписку и т. д.

Запись на приём в СФР

Госучреждения славятся очередями. Вот вам небольшой совет — записывайтесь на приём заранее через личный кабинет. Для этого в личном кабинете находите вкладку «Запись на приём» и действуете так:

- Выберите место приёма.

- Отметьте тему приёма.

- Выберите удобную для вас дату и время.

- Подтвердите согласие на обработку данных.

- Нажмите «Записаться на приём».

Запись можно отменить или перенести. Для этого есть вкладка «Отменить/перенести предварительную запись». Данные в поле «Заявитель» вносить не надо — ваши ФИО, адрес телефон автоматически заполнятся из системы.

Заказ справок и документов

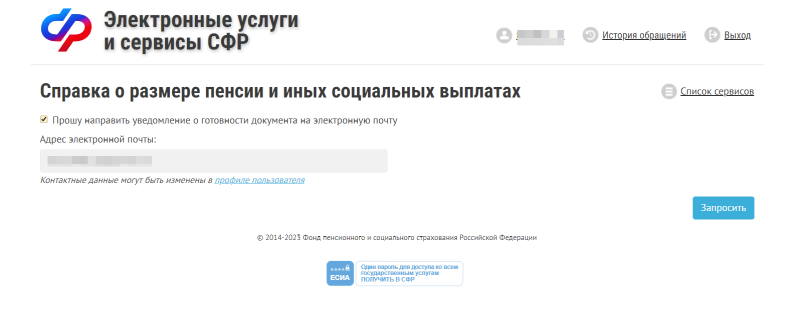

Через личный кабинет можно заказать выписки и справки. Например, выписку из трудовой книжки, справку о назначенных пенсиях и социальных выплатах и т. д. Вот что надо сделать:

- Выберите название нужной справки/выписки.

- Нажмите на ссылку (это название справки).

- Перейдите на страницу документа.

- Поставьте галочку в пустой квадрат рядом с записью «Прошу направить уведомление о готовности документа на электронную почту», если хотите получить напоминание о готовности документа.

- Нажмите на кнопку «Запросить».

Справку или выписку из документов можно заказать сразу в личном кабинете. Фото: sfr.gov.ru

Справку или выписку из документов можно заказать сразу в личном кабинете. Фото: sfr.gov.ru

Готовую справку найдёте в «Истории обращений». Срок изготовления зависит от того, какая справка вам нужна. Например, выписка о пенсионных баллах формируется почти моментально. Документ также дублируется на электронную почту

Все документы приходят в электронном виде. Но можно заказать и печатный вариант справки/выписки. Для этого надо во вкладке «Заказ документов» выбрать название документа, адрес отделения СФР и время, когда вы сможете его забрать.

Приём обращений

Если у вас возникли проблемы с пенсией или пособием, то решить проблему можно через официальное обращение.

Обращения в СФР принимаются:

- через онлайн-приёмную (вкладка «Оставить электронное обращение»);

- через клиентскую службу в ближайшем отделении СФР (вкладка «Найти клиентскую службу»);

- через «Почту России». Письмо надо отправить по адресу 119991, Москва, ул. Шаболовка, д. 4, Социальный фонд России.

Узнать необходимую информацию можно через единый контактный центр по номеру телефона 8−800−1−00000−1.

Пенсионный калькулятор

Если хотите узнать размер будущей пенсии, то воспользуйтесь «Пенсионным калькулятором». Для подсчёта используются следующие данные: стаж, размер заработной платы, время службы в армии, учёбы, декретного отпуска. Все эти данные уже есть в вашем личном кабинете, поэтому после того, как вы нажимаете на «Пенсионный калькулятор», там сразу появляется примерная сумма вашей будущей страховой пенсии.

Формирование платёжных документов

Тем, кому не хватает стажа или баллов для страховой пенсии, могут самостоятельно делать дополнительные взносы в пенсионный фонд. Для этого есть раздел «Платёжные реквизиты». Чтобы сформировать квитанцию для оплаты, надо указать вид плательщика (физическое лицо или страхователь), регион и тип платежа (например, платежи дополнительных страховых взносов на накопительную пенсию).

Индивидуальный лицевой счёт

Индивидуальный лицевой счёт – это электронный документ, в котором содержится вся информация о трудовом и страховом стаже человека.

Если вы хотите уточнить сведения о своём трудовом стаже или проверить пенсионные накопления, то во вкладке «Индивидуальный лицевой счёт» можно получить информацию о лицевом счёте и запросить выписку о его состоянии.

Управление пенсионными накоплениями

Через вкладку «Управление средствами пенсионных накоплений» в личном кабинете можно подать заявление о выборе инвестиционного портфеля, переводе пенсионных накоплений на счёт другой управляющей компании или получить информацию о размере пенсионных накоплений.

Пенсии

Через вкладку «Пенсии» в личном кабинете можно подать заявление:

- о назначении пенсии;

- о доставке пенсии;

- о переводе с одной пенсии на другую;

- о перерасчёте размера пенсии;

- об отказе от получения назначенной пенсии.

В этом разделе есть ссылка на формирование выписки о назначенных пенсиях и соцвыплатах.

Социальные выплаты

Через раздел «Социальные выплаты» подают заявление:

- о назначении ежемесячных выплат;

- о доставке соцвыплат;

- об уходе за нетрудоспособным гражданином;

- о компенсации расходов на переезд для жителей Крайнего Севера и приравненных к ним.

Полный список можно посмотреть на сайте СФР. Здесь также можно получить информацию об уже назначенных выплатах.

Материнский капитал

В разделе «Материнский капитал» можно подать заявление на выдачу сертификата на маткапитал, если он не был оформлен в проактивном порядке. Здесь также можно заполнить заявление на то, как распорядиться этими деньгами в дальнейшем.

Гражданам, проживающим за границей

Россияне, которые живут в другой стране, также могут пользоваться личным кабинетом СФР. В разделе «Гражданам, проживающим за границей» можно получить информацию:

- о назначении пенсии;

- о произведённых выплатах;

- о статусе направленных в СФР документов.

Здесь можно заказать справки о получаемых пенсиях и других соцвыплатах.

Часто задаваемые вопросы

Узнать необходимую информацию можно через единый контактный центр по номеру телефона 8−800−6−000−000.

Голосовой робот по имени Яна или оператор кол-центра консультируют по общим вопросам. Чтобы узнать личную информацию (об оформлении пособия, причинах отказа и т. д.), надо звонить в региональные отделения. Их номера есть на сайте СФР.

Как узнать размер пенсии в личном кабинете?

Узнать размер пенсии можно через сервис «Заказать справку (выписку) о назначенных пенсиях и соцвыплатах». Справка о размере пенсии формируется моментально.

Размер будущей пенсии можно посмотреть в пенсионном калькуляторе.

Что означают баллы в личном кабинете ПФР?

Баллы – это индивидуальные пенсионные коэффициенты (ИПК), которые накапливаются во время трудового стажа. Количество баллов зависит от суммы страховых взносов, которые работодатель платит за своего сотрудника.

Как подсчитать свои баллы в личном кабинете ПФР?

Самим баллы считать не надо. Они автоматически подсчитываются в пенсионном калькуляторе.

Как получают пенсию работающие пенсионеры?

Работающие пенсионеры получают пенсию и зарплату одновременно. Но с 2026 года их пенсии не индексируются (не повышаются), как у остальных пенсионеров.

3.0

Рейтинг статьи 3.0 из 5