Онлайн-сервисы для самозанятых от ВТБ

Еще совсем недавно люди, работающие на себя, делали это неофициально, и не могли воспользоваться всем набором услуг, которые были доступно трудоустроенным по ТК РФ граждан. Сейчас люди, которые сами себе являются начальниками, могут зарегистрироваться в качестве самозанятого гражданина, а чтобы управлять счетами было удобнее, воспользоваться различными онлайн-сервисами от крупнейших банков, в частности, ВТБ. О его предложениях и пойдет речь далее.

29.05.22

2229

4

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее экономическое образование в Поволжском государственном университете сервиса. Более 8 лет сотрудничает с финансовыми порталами, исследует экономические рынки, банковскую деятельность, анализирует финансовые показатели. Выступает в качестве независимого эксперта и дает комментарии СМИ.

Открыть профиль

Самозанятые граждане: краткая теория

Официальное трудоустройство для многих россиян кажется неудобным и невыгодным, и на это у людей есть разные причины. Для кого-то является непривлекательным график работы, который предлагает работодатель, у кого-то маленький ребенок, и не получается работать каждый день в полную меру, кто-то предпочитает удаленку, и категорически не соглашается на стандартную работу в офисе с 8 до 17 часов.

-

Самозанятые граждане: краткая теория

-

Личный кабинет самозанятого в ВТБ Онлайн

-

Расширение функций личного кабинета в 2022 году

-

Новый сервис расчетов с самозанятыми для юридических лиц

Все эти люди, в основном, творческих профессий, к примеру, фитнес-тренеры, фотографы, репетиторы, художники, аниматоры, визажисты, мастера в сфере красоты, и т.д. Они работают сами на себя, и выстраивают свой график работы так, как им это удобно, и при этом получают доход, напрямую зависящий от количества выполненных заказов.

С одной стороны, это очень удобно – не нужно ни от кого зависеть, делать отчисления в многочисленные фонды, вести отчетность и т.д. С другой стороны, если появится потребность в крупной покупке за кредитные средства, то такому человеку откажут, ведь банк одобряет кредиты или ипотеку только тем гражданам, которые могут подтвердить свой доход официально.

С недавних пор и для получения различных социальных выплат и пособий также требуется предоставление документа, подтверждающего наличие хотя бы небольшого, но все же дохода. А без него вовсе откажут в пособиях. И если человек не хочет устраиваться на работу в качестве наёмного сотрудника, либо регистрироваться как ИП или ООО, то у него есть еще один вариант – стать плательщиком налога на профессиональный доход.

Налог на профессиональный доход – это особый налоговый режим для самозанятых граждан. Он действует с 2019 года в отдельных регионах, и с 2020-го года по всей территории России. Действовать он будет в течение 10 лет в качестве эксперимента, потом возможны изменения в его условиях.

Какие условия действуют сейчас:

- Самозанятыми могут стать физические лица и индивидуальные предприниматели.

- Граждане, перешедшие на специальный налоговый режим, будут платить с доходов налог по льготной ставке: 4% на доходы, полученные от работы с физическими лицами и 6% от доходов, полученных от работы с юридическими лицами.

- Страховых взносов нет, то есть делать отчисления в пенсионный фонд не нужно, пенсионное страхование осуществляется в добровольном порядке.

- Нет отчетов, декларацию представлять не нужно. Весь учет доходов ведется автоматически.

- Контрольно-кассовую технику покупать не нужно, выдача чеков производится в режиме онлайн при помощи специального мобильного приложения.

- Перейти на специальный налоговый режим можно добровольно, это не является обязательной мерой.

Самозанятые граждане могут работать без регистрации в качестве ИП. Им предоставляется налоговый вычет в размере 10.000 рублей, за счет которого налоговая ставка с 4% уменьшается до 3%, а ставка 6% до 4%, причем расчет идет автоматически. Не нужно рассчитывать, сколько заплатить в этом месяце, налог начисляется автоматически в приложении.

Ограничений по сумме месячного дохода нет, но при этом есть ограничение за год: налог на профессиональный доход можно платить, только пока итоговая сумма не превысит 2,4 миллиона рублей. Если доход превысит этот лимит, то налогоплательщик будет оплачивать налоги, которые предусмотрены по другим системам налогообложения.

Что особенно удобно – зарегистрироваться в качестве самозанятого гражданина можно в режиме онлайн, для этого не нужно посещать отделение ФНС. Для регистрации можно использовать:

- Мобильное приложение «Мой налог»;

- Сайт ФНС после регистрации личного кабинета;

- Отделения банков или их онлайн-сервисы;

- Портал Госуслуги.

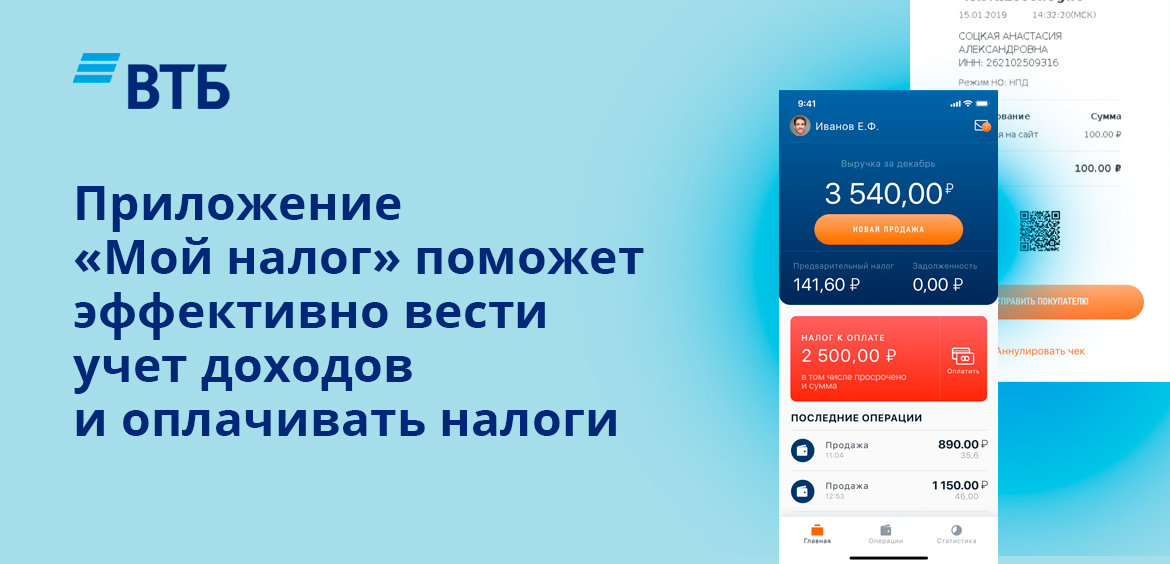

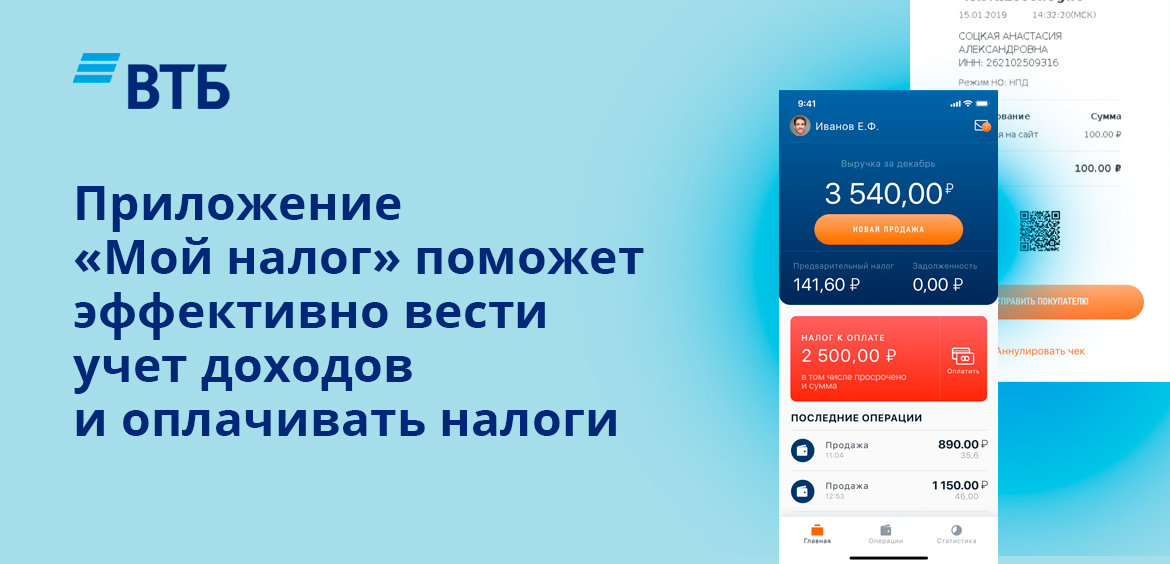

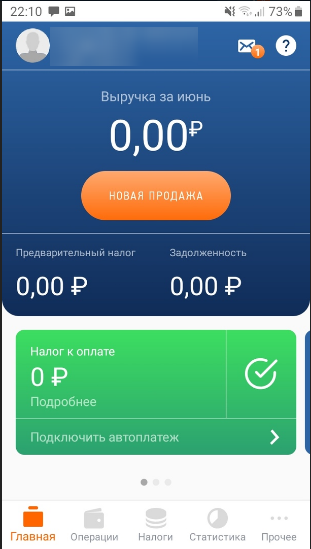

Вся дальнейшая работа также будет происходить через мобильное приложение «Мой налог», которое нужно самостоятельно скачать на свой смартфон и пройти в нем регистрацию, чтобы получить доступ к ЛК. Что можно делать в личном кабинете:

- Регистрировать доходы и вести их учет.

- Формировать чеки и отправлять их заказчикам и клиентам, а также отменять их в случае ошибки.

- Формировать справки о доходах, постановке или снятии с учёта.

- Узнавать о начисленных доходах.

- Выбирать новый вид и регион деятельности.

- Создавать и оплачивать квитанцию для оплаты налога.

Все уведомления от ФНС подгружаются автоматически. Не нужно ничего самостоятельно рассчитывать, налоговая суммирует ваш доход за месяц, учитывает, от кого приходили поступления – от физических или юридических лиц, и присылает вам итоговую сумму налога к оплате и информирует о просроченной задолженности.

Личный кабинет самозанятого в ВТБ Онлайн

В августе 2021 года банк ВТБ запустил онлайн-сервис специально для самозанятых. С его помощью физические лица и ИП могут бесплатно встать на учет в ФНС по специальному режиму «Налог на профессиональный доход», то есть зарегистрироваться в качестве самозанятого гражданина.

Этот сервис реализован на уникальной платформе с использованием интерфейса Open API, который позволяет оперативно внедрять новые продукты и услуги в этот канал взаимодействия клиентов с банками. Информационный обмен данными с ФНС максимально надежен и безопасен.

Оформление услуги возможно дистанционно, посещать отделение не нужно. Физические лица используют для регистрации приложение «ВТБ Онлайн», а юридические лица — «ВТБ Бизнес Lite». Использование личного кабинета доступно для всех, у кого есть статус самозанятого.

Как стать самозанятым физлицом в ВТБ? Если у вас уже есть карта ВТБ, то выполните следующие действия:

- Скачайте приложение ВТБ Онлайн;

- Найдите раздел «Услуги»;

- Выберите «Самозанятость»;

- Примите оферту, дайте согласие на использование ваших данных;

- Следуя подсказкам, оформите и направьте запрос на регистрацию;

- Скачайте приложение «Мой налог» и пройдите там регистрацию.

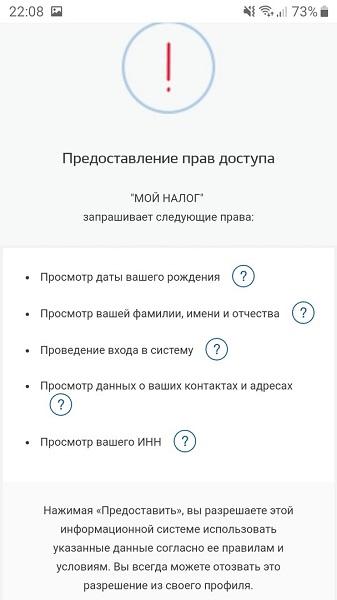

Если вы уже зарегистрированы в качестве самозанятого, и хотите начать использование сервисов в мобильном банке ВТБ, то также скачайте приложение ВТБ Онлайн, и дайте доступ ВТБ в приложение «Мой налог». Для того в приложении найдите «ВТБ Банк» в списке партнеров приложения, и нажмите «Разрешить».

Если вы только недавно начали работать на себя, то вы можете зарегистрироваться на портале онлайн-обучения «Ближе к делу» от ВТБ, и изучать полезные курсы или вебинары. Часть проходят в онлайн-режиме, часть можно посмотреть в записи.

Наличие приложения от ВТБ практически полностью заменяет необходимость в скачивании и использовании программы «Мой налог». В личном кабинете ВТБ Онлайн можно делать все то же самое – отслеживать доходы, вести отчетность, заказывать справки и т.д. Например, чтобы сформировать чек клиенту, нужно просто зайти в личный кабинет самозанятого, выбрать раздел «Новый чек», указать наименование и стоимость услуги, после чего нажать на опцию «Сформировать чек».

Расширение функций личного кабинета в 2022 году

В мае 2022 года пресс-служба банка ВТБ анонсировала изменения, которые произошли в сервисах банка. В частности, личный кабинет самозанятого в ВТБ Онлайн был дополнен нефинансовыми сервисами. С их помощью гражданин может дополнительные вопросы, возникающие у него в ходе выполнения своей профессиональной деятельности.

В личном кабинете самозанятого появился новый раздел, в котором есть теперь новые услуги:

- Страховые программы «Защити жилье» (комплексное страхование имущества, квартиры или дома), «Защити детей» (сюда входит страхование несовершеннолетних детей от несчастного случая) и «Спутник здоровья» (предоставляется скидка 50% на приобретение ДМС).

- Открытие пенсионного счета в ВТБ Пенсионный фонд.

- Возможность подключения продуктов для бизнеса, а именно – облачную систему управления торговлей «Мой склад». Сюда сразу включены продажи, закупки, склад, финансы, клиенты и поставщики.

- Сервис круглосуточной юридической помощи «Юрист 24», которую можно получить по любым правовым вопросам.

По словам представителя банка, все эти нефинансовые сервисы необходимы самозанятым для решения задач, которыми им приходится заниматься самостоятельно в рамках специального налогового режима. Например, плательщики налога на профессиональную деятельность не делают отчислений в социальные фонды, а значит, они должны самостоятельно заниматься вопросом формирования своей пенсии, искать для этого специальные сервисы, программы, тратить время на регистрацию и т.д.

ВТБ упрощает все эти задачи, он предлагает в личном кабинете в «режиме одного окна» решить все проблемы и найти все услуги по страхованию и пенсионному обслуживанию, а также использовать сервисы для налаживания бизнес-процессов. Таким образом, клиенты экономят свое время, ведь все нужные им сервисы и услуги будут собраны на одной площадке.

Новый сервис расчетов с самозанятыми для юридических лиц

Также с 12 мая 2022 года в мобильном приложении ВТБ Бизнес Lite появился сервис «Расчеты с самозанятыми». С его помощью юридические лица, являющиеся клиентами ВТЮ, могут упростить и ускорить проведение платежей в адрес тех самозанятых, которые обслуживаются в любом российском банке.

Как он работает:

- Предприниматель или юридическое лицо делает запрос на перевод денег исполнителю;

- Сервис перед перечислением средств в автоматическом режиме проверяет — есть ли у исполнителя статус самозанятости. Это исключает риск расчета с контрагентами, которые недавно снялись с учета, но не предупредили об этом;

- Для совершения платежа не нужно указывать банковский счет исполнителя. Деньги переводятся через Систему быстрых платежей (СБП), а значит нужен только номер мобильного телефона самозанятого гражданина.

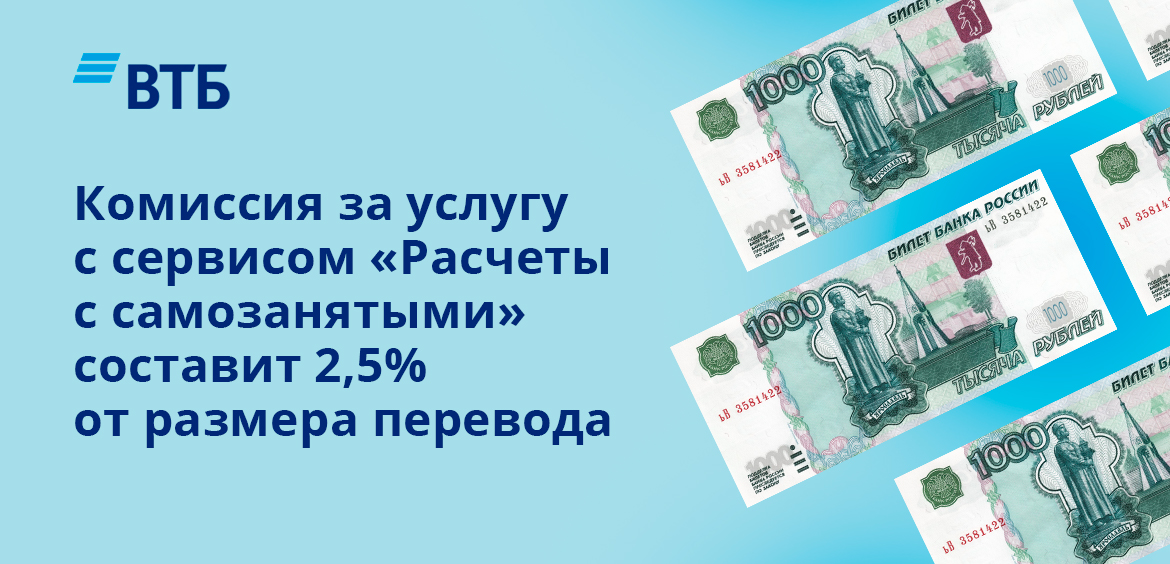

Это не только экономит время, но также и сокращает издержки за счет фиксированной комиссии от суммы перевода. Раньше ИП и юр.лица должны были самостоятельно проверять статус самозанятости, и платить за перевод по обычному тарифу, где комиссия могла достигать до 10%. Благодаря новому решению от ВТБ, предприниматель сможет оплачивать услуги своих сотрудников за пару кликов, и комиссия будет составлять всего 2,5% от размера перевода.

Сервис подходит любым юридическим лицам и ИП, вне зависимости от рода деятельности и количества самозанятых исполнителей, с которыми бизнес сотрудничает. Услуга предоставляется бесплатно. Инструкция по скачиванию ВТБ Бизнес Lite размещена на сайте банка по этой ссылке, а инструкция по скачиванию ВТБ Онлайн доступна на этой странице.

Частые вопросы

Кто может стать самозанятым физлицом?

Фрилансеры, мастера и разнорабочие, ремесленники, арендодатели и т.д. Иным словом все люди, которые работают сами на себя, и хотят легализировать свои доходы

Какие есть преимущества самозанятости для физлица?

Простая регистрация в режиме онлайн, низкий налог 4-6% с возможностью снижения за счет налогового вычета, возможность подтвердить доходы официально и работать с юридическими лицами.

Как стать самозанятым физлицом с ВТБ?

Для этого оформите бесплатную дебетовую карту в банке ВТБ, скачайте приложение «ВТБ Онлайн», зарегистрируйтесь в нем, указав в разделе «Услуги» пункт «Самозанятость».

Какие самозанятый получит сервисы от банка ВТБ?

В мобильном приложении «ВТБ Онлайн» есть Личный кабинет самозанятого, который полностью замещает использование программы «Мой налог». Здесь можно отслеживать доходы, выдавать чеки, оплачивать налог, а также получать доступ к специальным сервисам по приобретению страховки, формированию пенсионных накоплений и использованию сервиса Мой склад.

Сервис «Мой склад» — что это такое?

Это набор опций, который будет полезен предпринимателям, зарегистрировавшимся в качестве самозанятых. Они получают комплексную систему управления: продажи, закупки, склад, финансы, клиенты и поставщики. И все это бесплатно.

ВТБ запустил личный кабинет для самозанятых в приложении для бизнеса ВТБ Бизнес Lite и ВТБ Онлайн для физлиц

С помощью сервиса индивидуальные предприниматели и физические лица могут дистанционно оформить постановку на учет в ФНС по специальному налоговому режиму. Услуга предоставляется бесплатно во всех регионах присутствия банка.

С помощью сервиса пользователи могут не только дистанционно зарегистрироваться в ФНС по специальному налоговому режиму «Налог на профессиональный доход», но и в несколько кликов учитывать доходы, формировать чеки и отправлять их своим заказчикам и клиентам.

Кроме того, в личном кабинете можно формировать справки о доходах и постановке или снятии с учета, отслеживать уведомления от ФНС, суммы начисленных налогов, задолженностей и пеней, а также формировать квитанции на их оплату.

«Для нас стратегически важно обеспечивать современные и удобные сервисы для повседневных нужд предпринимателей. Мы продолжаем расширять функциональность мобильного банка ВТБ Бизнес Lite и внедрять в него новые инструменты. Преимущества специального налогового режима привлекают многих людей из разных сфер деятельности, эксперты рынка ожидают увидеть около 7,7 млн самозанятых к концу 2025 года. Мы разработали удобный сервис для желающих работать в этом статусе, который позволит им решать свои операционные задачи еще более выгодно и комфортно», — отметил руководитель департамента корпоративного цифрового бизнеса — старший вице-президент ВТБ Спартак Солонин.

«ВТБ стратегически нацелен на расширение числа клиентских сегментов, поэтому мы решили обеспечить дистанционное оформление постановки на учет в ФНС по специальному налоговому режиму. Сегодня все больше россиян задумываются о том, чтобы получить статус самозанятого. С помощью онлайн-сервиса ВТБ они смогут пользоваться всеми преимуществами оформления этой формы налогообложения», — прокомментировал старший вице-президент ВТБ, руководитель департамента цифрового бизнеса Никита Чугунов.

«ВТБ активно продолжает реализацию технологической трансформации, один из приоритетов которой — доступность всех финансовых услуг для клиентов онлайн. Запуск услуг для самозанятых — еще один шаг в этом направлении. Сервис реализован на омниканальной платформе с использованием открытых программных интерфейсов (Open API), что позволяет оперативно внедрять новые продукты и услуги в различных каналах взаимодействия клиентов с банком. Приоритеты ВТБ — безопасность данных и средств клиентов: при реализации данного проекта прямой информационный обмен с ФНС был обеспечен надежными средствами защиты, а программное обеспечение было разработано с применением практик и инструментов DevSecOps, которые повышают безопасность процессов», — сообщил руководитель департамента технологического развития корпоративного бизнеса ВТБ Филипп Майзенберг.

Воспользоваться новым сервисом могут также физлица и предприниматели, которые уже зарегистрированы в качестве самозанятых в ФНС. Для этого достаточно передать банку права на осуществление деятельности в этом статусе, пройдя регистрацию в личном кабинете, и получить доступ ко всем возможностям сервиса в мобильном банке для бизнеса ВТБ Бизнес Lite и в ВТБ Онлайн для физлиц.

Специальный налоговый режим могут применять физлица и индивидуальные предприниматели (самозанятые), получающие доход не выше 2,4 млн рублей в год от самостоятельного ведения деятельности (без заключения трудового договора с работодателем и без привлечения наемных работников по трудовым договорам) или использования имущества. Среди сфер занятости — сдача квартиры или дома в аренду, оказание косметических и парикмахерских услуг на дому, изготовление кондитерских изделий, фото- и видеосъемка на заказ, строительные работы и ремонт помещений, услуги по перевозке пассажиров и грузов, проведение праздников, помощь по хозяйству и уходу и пр. Вид деятельности самозанятых, условия ее осуществления или сумма дохода не должны попадать в перечень исключений, указанных в статьях 4 и 6 Федерального закона от 27.11.2018 № 422-ФЗ.

Содержание статьи

Показать

Скрыть

В России набирает популярность режим налогообложения для самозанятых: в 2021 году их количество выросло более чем вдвое — до 3,8 млн человек, а на конец октября 2022-го превысило 6 млн человек.

Разбираемся, как оформить самозанятость в 2023 году, в чем особенность этого налогового режима и какие плюсы и минусы.

Кто такой самозанятый и какие налоги он платит

Самозанятый — это человек, который работает сам на себя или продает товары собственного производства, не имея наемных работников с трудовыми договорами. Самозанятые занимаются профессиональной деятельностью, от которой получают доходы и платят государству налог с этих доходов.

Закон о самозанятых (федеральный закон № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «налог на профессиональный доход»») вступил в силу с 1 января 2019 года в нескольких регионах России, а с 1 июля 2020-го его действие распространилось по всей территории страны.

Получить статус самозанятого может только физическое лицо, которое работает на территории России. Налоговый режим можно также использовать при сдаче в аренду недвижимости.

Как сохранить капитал в недвижимости: заработок на росте цены квартиры, инвестиции в ЗПИФ или рента

Самозанятым может стать только тот, чей годовой доход не превышает 2,4 млн рублей. Лимитов по месячным доходам в этом налоговом режиме нет.

Статус самозанятого также не могут получить те, кто продают товары под акцизами и с обязательной маркировкой. Специалисты, которые занимаются добычей и продажей полезных ископаемых, тоже не получат этот налоговый статус.

Налог на профессиональный доход нельзя использовать, если вы получаете доход от аренды коммерческой недвижимости, а также при продаже ценных бумаг, машин и любой недвижимости.

Какой налог платят самозанятые

Ставка НПД зависит от категории клиентов, с которыми работает самозанятый:

- если доход получен от физлица, ставка — 4%;

- если от юрлица или ИП — 6%.

НПД платится только за те месяцы, когда самозанятый получал доход. Ставки налога зафиксированы до 31 декабря 2028 года, когда должен завершиться налоговый эксперимент.

Закон также предусматривает налоговый вычет для самозанятых, который снижает налоговую ставку. Ставка по доходам, полученным от физлиц, в этом случае равна 3%, от юрлиц и ИП — 4%. Вычет действует до тех пор, пока самозанятый не сэкономит 10 тыс. рублей. После этого ставки налога устанавливаются на уровне 4% и 6% соответственно.

Можно ли совмещать официальную работу с самозанятостью

Совмещать самозанятость с основной работой по трудовому договору можно. В этом случае НДФЛ по месту основной работы удерживает работодатель, а самозанятый самостоятельно уплачивает налог на профессиональной доход с дополнительных доходов.

Зарплата на основной работе не учитывается при расчете НПД. Трудовой стаж по месту работы не прерывается.

Исключение действует для госслужащих. Они могут быть самозанятыми, но только для одного вида деятельности — сдачи жилья в аренду.

Плюсы и минусы самозанятости

К преимуществам самозанятости также можно отнести:

- возможность совмещать самозанятость с основной работой;

- отсутствие необходимости подавать отчеты и заполнять декларации;

- налог начисляется автоматически;

- образовательная поддержка от государства (например, онлайн-курсы).

Главный минус самозанятости — отсутствие социальных гарантий и налоговых вычетов. Если для вас налоговый режим на профессиональный доход единственный, вы не платите НДФЛ, а значит, не один из вычетов вам недоступен. Нет больничных и отпускных — эта забота ложится на плечи самозанятого.

Как стать самозанятым: пошаговая инструкция

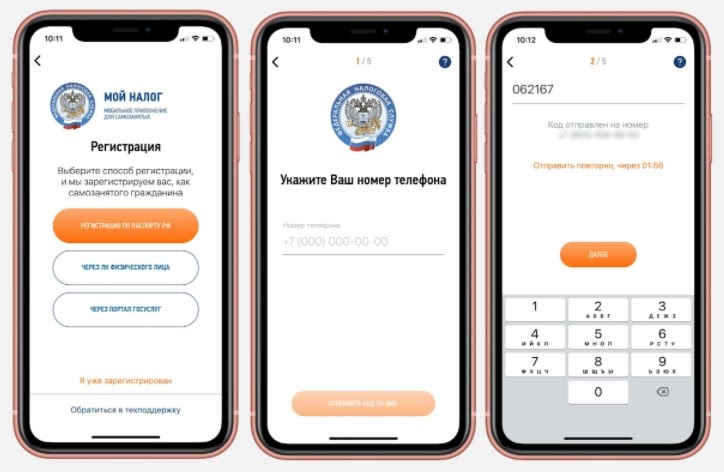

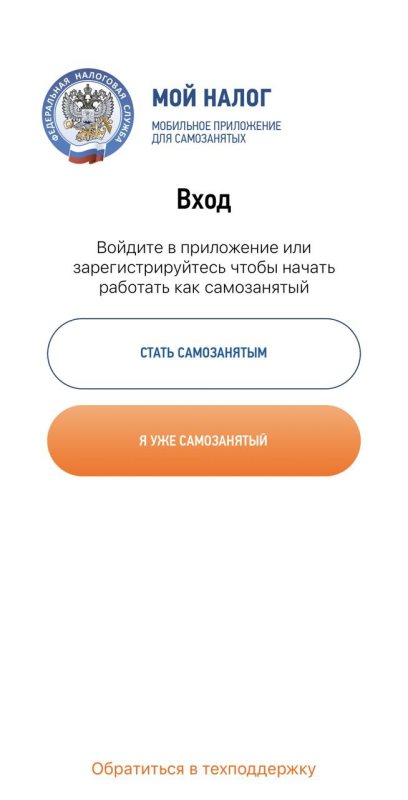

Есть несколько способов получить статус самозанятого и начать платить НПД. В целом все они достаточно просты. Самым быстрым является регистрация через специальное приложение «Мой налог».

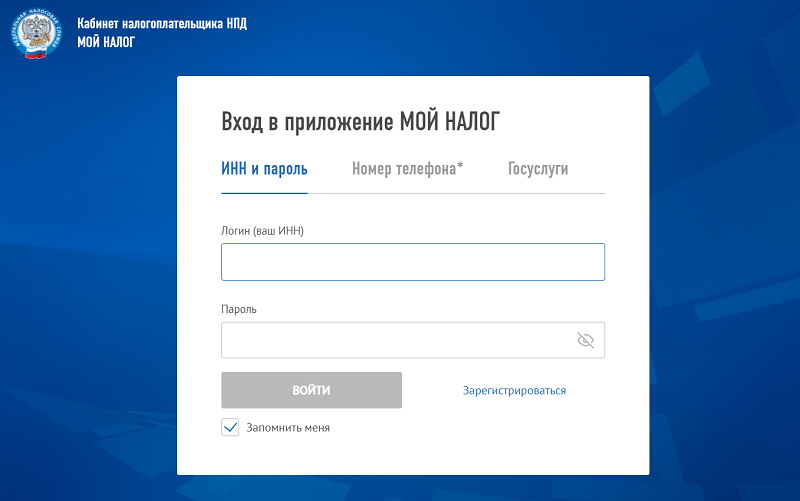

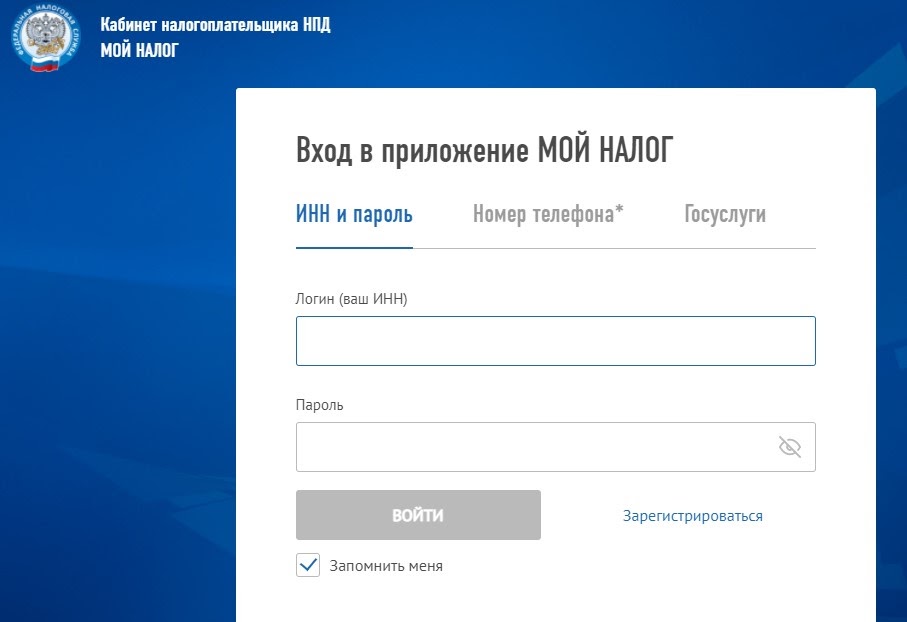

Вместо мобильного приложения можно воспользоваться веб-версией приложения «Мой налог», однако в нем доступна только регистрация через личный кабинет ФНС.

В приложении «Мой налог» есть возможность привязки банковской карты, с которой будет производиться выплата налогов.

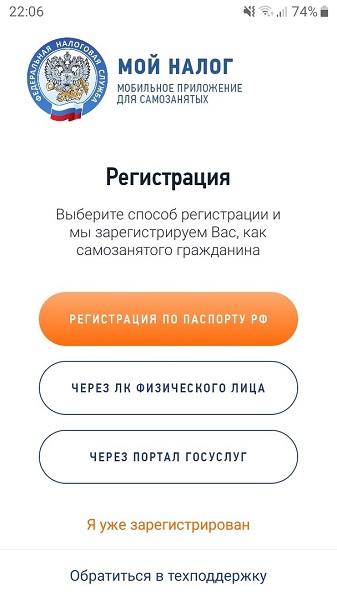

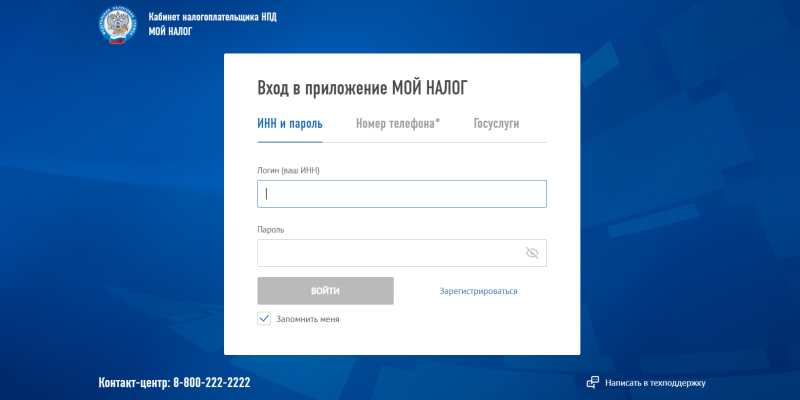

Регистрация через приложение «Мой налог»

Приложение «Мой налог» можно скачать на смартфон или планшет в Google Play или App Store.

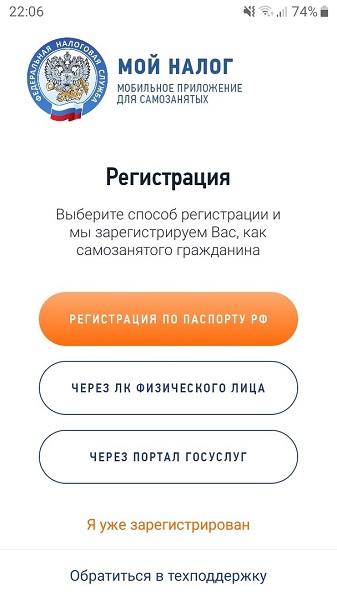

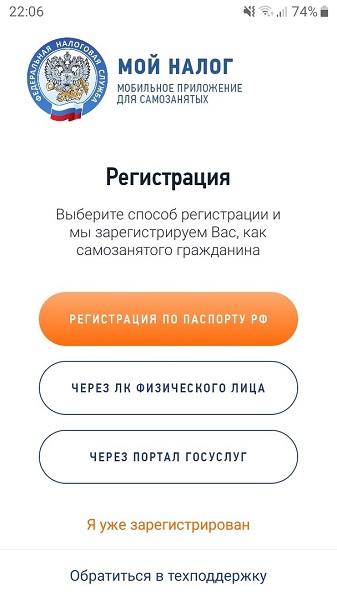

После входа в приложение нужно выбрать способ регистрации: по паспорту, с помощью ИНН и пароля от личного кабинета ФНС и через учетную запись на интернет-портале «Госуслуги».

Регистрация по паспорту

Для этого нужны паспорт и возможность сделать фото на телефоне. В первую очередь нужно ввести номер телефона, на который придет СМС. Введите полученный код, а далее следуйте инструкции:

- выберите регион;

- отсканируйте или сфотографируйте вторую и третью страницы паспорта;

- сделайте свое фото в приложении;

- подтвердите корректность ИНН.

После этого ваше заявление уйдет на проверку в ФНС. Налоговый статус вы получите в течение одного рабочего дня.

Регистрация с помощью ИНН и пароля от личного кабинета ФНС

Для этого потребуется личный кабинет налогоплательщика на сайте ФНС:

- введите в приложении номер ИНН и пароль, которые вы используете для доступа к личному кабинету;

- подтвердите регистрацию.

Заявление рассматривают, как правило, в течение одного рабочего дня.

Регистрация через «Госуслуги»

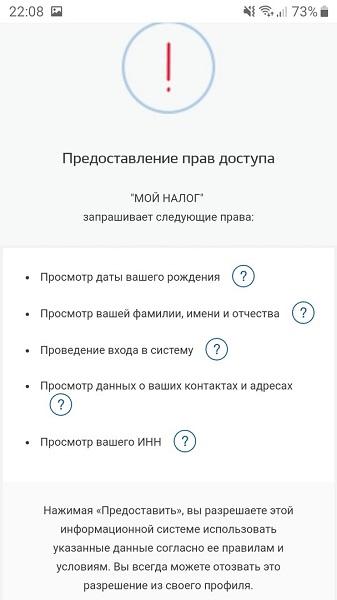

Для этого понадобится регистрация на портале «Госуслуги». При выборе данного способа приложение «Мой налог» переадресует вас на страницу входа портала «Госуслуги».

Нужно дать разрешение использовать личные данные из портала для действий в приложении «Мой налог», а после подтвердить выгруженные из «Госуслуг» персональные данные.

Регистрация через банк — партнер налоговой службы

Вместо приложения «Мой налог» можно выбрать сервис от одного из банков — партнеров ФНС. Список уполномоченных банков можно найти на сайте ФНС — там есть Сбербанк, банк «Ак Барс», ВТБ и другие крупные финансовые учреждения.

Интерфейсы у банковских приложений разные, но схематично инструкция выглядит так:

- Скачать мобильное приложение банка или зайти в личный кабинет на сайте банка (в некоторых банках регистрация самозанятых возможна только в приложении).

- Найти в приложении банка раздел, в котором находится специализированный сервис для самозанятых.

- Ввести требуемые данные и подать заявку на регистрацию.

Банк самостоятельно передаст данные в ФНС и уведомит о постановке на учет.

Можно также лично прийти в банк и зарегистрироваться в качестве самозанятого офлайн, но лучше уточнить возможность предоставления такой услуги у каждой конкретной кредитной организации.

Офлайн-регистрация в отделении ФНС

Можно обратиться в ближайшее отделение ФНС по месту проживания. Для этого нужно заполнить заявление на специальном бланке, в котором указываются следующие данные:

- ИНН;

- персональная информация — Ф. И. О., дата рождения и так далее;

- вид и сфера деятельности;

- адрес проживания;

- дата и подпись.

Для отказа от статуса самозанятого в этом случае нужно будет подавать аналогичное заявление о прекращении деятельности.

ФНС проверяет заявление на постановку на учет до шести рабочих дней, но, как правило, гораздо быстрее. Отказать в постановке на учет налоговый орган может в случае неверно предоставленных данных или при наличии штрафов и долгов по налогам.

Нужно ли самозанятому открывать расчетный счет

Самозанятому не нужно открывать специальный расчетный счет. Все поступления заказчики могут перечислять на уже действующие карты.

Нужно лишь отчитываться: это делается в приложении «Мой налог» либо в приложении банка — партнера ФНС. Вы формируете чек, после чего ФНС принимает это как доход, по которому нужно начислить налог по режиму для самозанятых.

Бояться блокировки карты банком из-за частых поступлений на нее не следует: Центральный банк России специально рекомендовал финансовым организациям проверять статус владельца, чтобы не блокировать карты самозанятых. Но для дополнительного спокойствия для доходов от самозанятости можно завести отдельную карту.

Допускаются также расчеты наличными.

Прием платежей для самозанятых

Порядок платежей для самозанятых упрощен, для них нет обязательства использовать контрольно-кассовую технику. После получения денег от клиента самозанятый должен войти в приложение «Мой налог» или личный кабинет на сайте ФНС и указать, за что получил деньги и от какой категории клиентов (физлицо, ИП, юрлицо), а затем отправить чек клиенту. Чек формируется автоматически.

При безналичной оплате передать чек необходимо до девятого числа, следующего после осуществления расчетов месяца. При этом, как правило, компании и ИП прописывают в договоре с самозанятыми предоставление чека не позднее следующего после оплаты дня.

Отправить заказчику и клиенту чек можно любым удобным способом: на электронную почту, через мессенджеры, дать клиенту считать QR-код или распечатать и вручить в бумажном виде. Самозанятый не обязан выдавать бумажный вариант документа.

Для компании важно получить чек от самозанятого. Так бухгалтерия убедится, что самозанятый точно заплатит налог за начисление денег. Если при проверке выяснится, что исполнитель не сформировал чек, за это получат штраф и самозанятый, и компания.

Самозанятый самостоятельно не рассчитывает сумму налога, это автоматически делает налоговая. Уведомление от ФНС должно прийти до 12-го числа месяца, следующего за расчетным, а заплатить налог нужно до 25-го числа текущего месяца. Если сумма налога менее 100 рублей, уведомление не придет, а сумма добавится к налогу за следующий период. При этом в приложении «Мой налог» можно настроить автоплатеж.

Как отказаться от самозанятости

Отказаться от статуса самозанятого можно теми же способами, что и встать на учет.

В приложении «Мой налог» для этого необходимо зайти в раздел «Прочее», затем — в раздел «Профиль» и нажать кнопку «Сняться с учета НПД». После этого необходимо выбрать причину отказа от самозанятости и подтвердить свое решение.

Уведомление о снятии с учета должно прийти не позднее следующего дня. Датой снятия с учета будет считаться дата подачи заявки в налоговый орган.

Позднее можно снова зарегистрироваться в статусе самозанятого, никаких ограничений на это нет, если нет недоимок и штрафов по налогу.

Если доход самозанятого превысит 2,4 млн рублей, он лишится статуса автоматически и будет переведен на уплату НДФЛ. Облагаться НДФЛ при этом будут лишь доходы, полученные сверх лимита. Самозанятый индивидуальный предприниматель в этом случае будет переведен на общую систему налогообложения.

Частые вопросы

Можно ли стать самозанятым, если я уже ИП?

Индивидуальные предприниматели по закону также могут быть самозанятыми, то есть платить налог на профессиональный доход. Но при этом запрещено совмещать НПД с другими льготными режимами для ИП: упрощенной системой налогообложения (УСП), единым сельскохозяйственным налогом (ЕСХН), патентной системой налогообложения (ПСН).

Для получение статуса самозанятого можно как закрыть ИП, так и сохранить его, но направить в налоговую уведомление (для УСП и ЕСХН) или заявление (для ПСН) об отказе от других налоговых спецрежимов. Отказаться от льготных режимов необходимо в течение месяца с даты регистрации в качестве самозанятого, иначе самозанятость будет аннулирована.

При этом в статусе самозанятого ИП, как и физические лица, имеют лимит на доход в 2,4 млн рублей в год и не могут нанимать сотрудников.

Нужно ли сообщать заказчику, если потерял статус самозанятого?

Когда компания сотрудничают с физлицами, они выступают их налоговыми агентами, а потому по договору должны удержать НДФЛ и заплатить страховые взносы. Если она этого не сделает, ей грозит штраф — 40% от суммы налогов и взносов в случае умышленного нарушения и 20% в случае неумышленного.

Чтобы не подводить заказчика, лучше сообщить ему об изменении налогового статуса.

Можно ли зарегистрироваться как самозанятый, если нет 18 лет?

Самозанятым можно стать с 14 лет, но несовершеннолетним заявителям придется брать письменное разрешение родителей или попечителей. Если по решению суда 16-летний подросток стал дееспособным, то регистрация НПД та же, что и для совершеннолетних.

Можно ли стать самозанятым, если нет гражданства РФ?

Помимо граждан России, самозанятыми могут стать граждане стран Евразийского экономического союза. В этом случае они должны работать для российских заказчиков, но их местоположение неважно.

Например, дизайнер Гамлет из Армении может работать из Еревана для российской компании «Б». Бухгалтерия «Б» могла бы заключать стандартный договор ГПХ с дизайнером и удерживать повышенный НДФЛ как с иностранца, но Гамлет зарегистрирован как самозанятый в российском ФНС. Значит, с суммы контракта дизайнер заплатит только 6%, а не 30%.

Для того чтобы стать самозанятым, иностранцам нужно получить российский ИНН, например через центр «Мои документы», и зарегистрировать личный кабинет на сайте ФНС.

В остальном правила не меняются.

За что могут штрафовать самозанятых?

Самозанятых могут оштрафовать, если ФНС установит, что он не выдал чек заказчику или сделал это с задержкой.

Штраф устанавливается пропорционально сумме сделки: его размер составляет 20% от оплаты. При повторном нарушении в течение шести месяцев после первого штраф составит 100% суммы сделки.

Могут ли стать самозанятыми адвокаты и нотариусы?

Статус самозанятого для своей прямой деятельности не могут получить адвокаты, нотариусы, арбитражные управляющие и эксперты-оценщики, так как их работа регулируется отдельными законами.

Однако, например, если адвокат сдает квартиру в аренду, то для уплаты налогов с этого дохода он может зарегистрироваться как самозанятый.

Можно ли получать деньги наличными?

Законодательство разрешает самозанятым получать вознаграждение за свою работу наличными, никаких ограничений на этот счет нет.

Что изменится в налоге для самозанятых в 2023 году

С 1 июля 2023 года самозанятые смогут уплачивать добровольные страховые взносы по двум моделям: 32 484 рубля (два МРОТ за полный месяц) или 48 726 рублей (три МРОТ за полный месяц). Эти деньги будет получать Социальный фонд России, а плательщик НПД сможет брать оплачиваемый больничный.

Размер ежемесячного взноса составит 1 247,38 рубля в месяц, если гражданин выбрал страхуемую сумму, равную двум МРОТ, и 1 871 рубль, если выбрана сумма, равная трем МРОТ.

Больничные начнут выплачивать, если непрерывно выплачивать взносы шесть месяцев. Если не пользоваться больничным, то размер взносов будет снижен: после 18 месяцев без страховых случаев — на 10%, а после 24 месяцев — на 30%.

Страховой стаж в добровольном социальном страховании будет учитываться так же, как и в обязательном социальном страховании. Если общий страховой стаж составляет менее пяти лет, то выплачивается 60% от двух или трех МРОТ (в зависимости от выбранной модели). Если стаж от пяти до восьми лет, больничные составят 80%, более восьми лет — 100%. Стаж, приобретенный в период работы по найму, в добровольном социальном страховании учитывается.

Онлайн-сервисы для самозанятых от ВТБ

Еще совсем недавно люди, работающие на себя, делали это неофициально, и не могли воспользоваться всем набором услуг, которые были доступно трудоустроенным по ТК РФ граждан. Сейчас люди, которые сами себе являются начальниками, могут зарегистрироваться в качестве самозанятого гражданина, а чтобы управлять счетами было удобнее, воспользоваться различными онлайн-сервисами от крупнейших банков, в частности, ВТБ. О его предложениях и пойдет речь далее.

29.05.22

1879

4

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее экономическое образование в Поволжском государственном университете сервиса. Более 8 лет сотрудничает с финансовыми порталами, исследует экономические рынки, банковскую деятельность, анализирует финансовые показатели. Выступает в качестве независимого эксперта и дает комментарии СМИ.

Открыть профиль

Самозанятые граждане: краткая теория

Официальное трудоустройство для многих россиян кажется неудобным и невыгодным, и на это у людей есть разные причины. Для кого-то является непривлекательным график работы, который предлагает работодатель, у кого-то маленький ребенок, и не получается работать каждый день в полную меру, кто-то предпочитает удаленку, и категорически не соглашается на стандартную работу в офисе с 8 до 17 часов.

-

Самозанятые граждане: краткая теория

-

Личный кабинет самозанятого в ВТБ Онлайн

-

Расширение функций личного кабинета в 2022 году

-

Новый сервис расчетов с самозанятыми для юридических лиц

Все эти люди, в основном, творческих профессий, к примеру, фитнес-тренеры, фотографы, репетиторы, художники, аниматоры, визажисты, мастера в сфере красоты, и т.д. Они работают сами на себя, и выстраивают свой график работы так, как им это удобно, и при этом получают доход, напрямую зависящий от количества выполненных заказов.

С одной стороны, это очень удобно – не нужно ни от кого зависеть, делать отчисления в многочисленные фонды, вести отчетность и т.д. С другой стороны, если появится потребность в крупной покупке за кредитные средства, то такому человеку откажут, ведь банк одобряет кредиты или ипотеку только тем гражданам, которые могут подтвердить свой доход официально.

С недавних пор и для получения различных социальных выплат и пособий также требуется предоставление документа, подтверждающего наличие хотя бы небольшого, но все же дохода. А без него вовсе откажут в пособиях. И если человек не хочет устраиваться на работу в качестве наёмного сотрудника, либо регистрироваться как ИП или ООО, то у него есть еще один вариант – стать плательщиком налога на профессиональный доход.

Налог на профессиональный доход – это особый налоговый режим для самозанятых граждан. Он действует с 2019 года в отдельных регионах, и с 2020-го года по всей территории России. Действовать он будет в течение 10 лет в качестве эксперимента, потом возможны изменения в его условиях.

Какие условия действуют сейчас:

- Самозанятыми могут стать физические лица и индивидуальные предприниматели.

- Граждане, перешедшие на специальный налоговый режим, будут платить с доходов налог по льготной ставке: 4% на доходы, полученные от работы с физическими лицами и 6% от доходов, полученных от работы с юридическими лицами.

- Страховых взносов нет, то есть делать отчисления в пенсионный фонд не нужно, пенсионное страхование осуществляется в добровольном порядке.

- Нет отчетов, декларацию представлять не нужно. Весь учет доходов ведется автоматически.

- Контрольно-кассовую технику покупать не нужно, выдача чеков производится в режиме онлайн при помощи специального мобильного приложения.

- Перейти на специальный налоговый режим можно добровольно, это не является обязательной мерой.

Самозанятые граждане могут работать без регистрации в качестве ИП. Им предоставляется налоговый вычет в размере 10.000 рублей, за счет которого налоговая ставка с 4% уменьшается до 3%, а ставка 6% до 4%, причем расчет идет автоматически. Не нужно рассчитывать, сколько заплатить в этом месяце, налог начисляется автоматически в приложении.

Ограничений по сумме месячного дохода нет, но при этом есть ограничение за год: налог на профессиональный доход можно платить, только пока итоговая сумма не превысит 2,4 миллиона рублей. Если доход превысит этот лимит, то налогоплательщик будет оплачивать налоги, которые предусмотрены по другим системам налогообложения.

Что особенно удобно – зарегистрироваться в качестве самозанятого гражданина можно в режиме онлайн, для этого не нужно посещать отделение ФНС. Для регистрации можно использовать:

- Мобильное приложение «Мой налог»;

- Сайт ФНС после регистрации личного кабинета;

- Отделения банков или их онлайн-сервисы;

- Портал Госуслуги.

Вся дальнейшая работа также будет происходить через мобильное приложение «Мой налог», которое нужно самостоятельно скачать на свой смартфон и пройти в нем регистрацию, чтобы получить доступ к ЛК. Что можно делать в личном кабинете:

- Регистрировать доходы и вести их учет.

- Формировать чеки и отправлять их заказчикам и клиентам, а также отменять их в случае ошибки.

- Формировать справки о доходах, постановке или снятии с учёта.

- Узнавать о начисленных доходах.

- Выбирать новый вид и регион деятельности.

- Создавать и оплачивать квитанцию для оплаты налога.

Все уведомления от ФНС подгружаются автоматически. Не нужно ничего самостоятельно рассчитывать, налоговая суммирует ваш доход за месяц, учитывает, от кого приходили поступления – от физических или юридических лиц, и присылает вам итоговую сумму налога к оплате и информирует о просроченной задолженности.

Личный кабинет самозанятого в ВТБ Онлайн

В августе 2021 года банк ВТБ запустил онлайн-сервис специально для самозанятых. С его помощью физические лица и ИП могут бесплатно встать на учет в ФНС по специальному режиму «Налог на профессиональный доход», то есть зарегистрироваться в качестве самозанятого гражданина.

Этот сервис реализован на уникальной платформе с использованием интерфейса Open API, который позволяет оперативно внедрять новые продукты и услуги в этот канал взаимодействия клиентов с банками. Информационный обмен данными с ФНС максимально надежен и безопасен.

Оформление услуги возможно дистанционно, посещать отделение не нужно. Физические лица используют для регистрации приложение «ВТБ Онлайн», а юридические лица — «ВТБ Бизнес Lite». Использование личного кабинета доступно для всех, у кого есть статус самозанятого.

Как стать самозанятым физлицом в ВТБ? Если у вас уже есть карта ВТБ, то выполните следующие действия:

- Скачайте приложение ВТБ Онлайн;

- Найдите раздел «Услуги»;

- Выберите «Самозанятость»;

- Примите оферту, дайте согласие на использование ваших данных;

- Следуя подсказкам, оформите и направьте запрос на регистрацию;

- Скачайте приложение «Мой налог» и пройдите там регистрацию.

Если вы уже зарегистрированы в качестве самозанятого, и хотите начать использование сервисов в мобильном банке ВТБ, то также скачайте приложение ВТБ Онлайн, и дайте доступ ВТБ в приложение «Мой налог». Для того в приложении найдите «ВТБ Банк» в списке партнеров приложения, и нажмите «Разрешить».

Если вы только недавно начали работать на себя, то вы можете зарегистрироваться на портале онлайн-обучения «Ближе к делу» от ВТБ, и изучать полезные курсы или вебинары. Часть проходят в онлайн-режиме, часть можно посмотреть в записи.

Наличие приложения от ВТБ практически полностью заменяет необходимость в скачивании и использовании программы «Мой налог». В личном кабинете ВТБ Онлайн можно делать все то же самое – отслеживать доходы, вести отчетность, заказывать справки и т.д. Например, чтобы сформировать чек клиенту, нужно просто зайти в личный кабинет самозанятого, выбрать раздел «Новый чек», указать наименование и стоимость услуги, после чего нажать на опцию «Сформировать чек».

Расширение функций личного кабинета в 2022 году

В мае 2022 года пресс-служба банка ВТБ анонсировала изменения, которые произошли в сервисах банка. В частности, личный кабинет самозанятого в ВТБ Онлайн был дополнен нефинансовыми сервисами. С их помощью гражданин может дополнительные вопросы, возникающие у него в ходе выполнения своей профессиональной деятельности.

В личном кабинете самозанятого появился новый раздел, в котором есть теперь новые услуги:

- Страховые программы «Защити жилье» (комплексное страхование имущества, квартиры или дома), «Защити детей» (сюда входит страхование несовершеннолетних детей от несчастного случая) и «Спутник здоровья» (предоставляется скидка 50% на приобретение ДМС).

- Открытие пенсионного счета в ВТБ Пенсионный фонд.

- Возможность подключения продуктов для бизнеса, а именно – облачную систему управления торговлей «Мой склад». Сюда сразу включены продажи, закупки, склад, финансы, клиенты и поставщики.

- Сервис круглосуточной юридической помощи «Юрист 24», которую можно получить по любым правовым вопросам.

По словам представителя банка, все эти нефинансовые сервисы необходимы самозанятым для решения задач, которыми им приходится заниматься самостоятельно в рамках специального налогового режима. Например, плательщики налога на профессиональную деятельность не делают отчислений в социальные фонды, а значит, они должны самостоятельно заниматься вопросом формирования своей пенсии, искать для этого специальные сервисы, программы, тратить время на регистрацию и т.д.

ВТБ упрощает все эти задачи, он предлагает в личном кабинете в «режиме одного окна» решить все проблемы и найти все услуги по страхованию и пенсионному обслуживанию, а также использовать сервисы для налаживания бизнес-процессов. Таким образом, клиенты экономят свое время, ведь все нужные им сервисы и услуги будут собраны на одной площадке.

Новый сервис расчетов с самозанятыми для юридических лиц

Также с 12 мая 2022 года в мобильном приложении ВТБ Бизнес Lite появился сервис «Расчеты с самозанятыми». С его помощью юридические лица, являющиеся клиентами ВТЮ, могут упростить и ускорить проведение платежей в адрес тех самозанятых, которые обслуживаются в любом российском банке.

Как он работает:

- Предприниматель или юридическое лицо делает запрос на перевод денег исполнителю;

- Сервис перед перечислением средств в автоматическом режиме проверяет — есть ли у исполнителя статус самозанятости. Это исключает риск расчета с контрагентами, которые недавно снялись с учета, но не предупредили об этом;

- Для совершения платежа не нужно указывать банковский счет исполнителя. Деньги переводятся через Систему быстрых платежей (СБП), а значит нужен только номер мобильного телефона самозанятого гражданина.

Это не только экономит время, но также и сокращает издержки за счет фиксированной комиссии от суммы перевода. Раньше ИП и юр.лица должны были самостоятельно проверять статус самозанятости, и платить за перевод по обычному тарифу, где комиссия могла достигать до 10%. Благодаря новому решению от ВТБ, предприниматель сможет оплачивать услуги своих сотрудников за пару кликов, и комиссия будет составлять всего 2,5% от размера перевода.

Сервис подходит любым юридическим лицам и ИП, вне зависимости от рода деятельности и количества самозанятых исполнителей, с которыми бизнес сотрудничает. Услуга предоставляется бесплатно. Инструкция по скачиванию ВТБ Бизнес Lite размещена на сайте банка по этой ссылке, а инструкция по скачиванию ВТБ Онлайн доступна на этой странице.

Частые вопросы

Кто может стать самозанятым физлицом?

Фрилансеры, мастера и разнорабочие, ремесленники, арендодатели и т.д. Иным словом все люди, которые работают сами на себя, и хотят легализировать свои доходы

Какие есть преимущества самозанятости для физлица?

Простая регистрация в режиме онлайн, низкий налог 4-6% с возможностью снижения за счет налогового вычета, возможность подтвердить доходы официально и работать с юридическими лицами.

Как стать самозанятым физлицом с ВТБ?

Для этого оформите бесплатную дебетовую карту в банке ВТБ, скачайте приложение «ВТБ Онлайн», зарегистрируйтесь в нем, указав в разделе «Услуги» пункт «Самозанятость».

Какие самозанятый получит сервисы от банка ВТБ?

В мобильном приложении «ВТБ Онлайн» есть Личный кабинет самозанятого, который полностью замещает использование программы «Мой налог». Здесь можно отслеживать доходы, выдавать чеки, оплачивать налог, а также получать доступ к специальным сервисам по приобретению страховки, формированию пенсионных накоплений и использованию сервиса Мой склад.

Сервис «Мой склад» — что это такое?

Это набор опций, который будет полезен предпринимателям, зарегистрировавшимся в качестве самозанятых. Они получают комплексную систему управления: продажи, закупки, склад, финансы, клиенты и поставщики. И все это бесплатно.

ВТБ запустил личный кабинет для самозанятых в приложении для бизнеса ВТБ Бизнес Lite и ВТБ Онлайн для физлиц

С помощью сервиса индивидуальные предприниматели и физические лица могут дистанционно оформить постановку на учет в ФНС по специальному налоговому режиму. Услуга предоставляется бесплатно во всех регионах присутствия банка.

С помощью сервиса пользователи могут не только дистанционно зарегистрироваться в ФНС по специальному налоговому режиму «Налог на профессиональный доход», но и в несколько кликов учитывать доходы, формировать чеки и отправлять их своим заказчикам и клиентам.

Кроме того, в личном кабинете можно формировать справки о доходах и постановке или снятии с учета, отслеживать уведомления от ФНС, суммы начисленных налогов, задолженностей и пеней, а также формировать квитанции на их оплату.

«Для нас стратегически важно обеспечивать современные и удобные сервисы для повседневных нужд предпринимателей. Мы продолжаем расширять функциональность мобильного банка ВТБ Бизнес Lite и внедрять в него новые инструменты. Преимущества специального налогового режима привлекают многих людей из разных сфер деятельности, эксперты рынка ожидают увидеть около 7,7 млн самозанятых к концу 2025 года. Мы разработали удобный сервис для желающих работать в этом статусе, который позволит им решать свои операционные задачи еще более выгодно и комфортно», — отметил руководитель департамента корпоративного цифрового бизнеса — старший вице-президент ВТБ Спартак Солонин.

«ВТБ стратегически нацелен на расширение числа клиентских сегментов, поэтому мы решили обеспечить дистанционное оформление постановки на учет в ФНС по специальному налоговому режиму. Сегодня все больше россиян задумываются о том, чтобы получить статус самозанятого. С помощью онлайн-сервиса ВТБ они смогут пользоваться всеми преимуществами оформления этой формы налогообложения», — прокомментировал старший вице-президент ВТБ, руководитель департамента цифрового бизнеса Никита Чугунов.

«ВТБ активно продолжает реализацию технологической трансформации, один из приоритетов которой — доступность всех финансовых услуг для клиентов онлайн. Запуск услуг для самозанятых — еще один шаг в этом направлении. Сервис реализован на омниканальной платформе с использованием открытых программных интерфейсов (Open API), что позволяет оперативно внедрять новые продукты и услуги в различных каналах взаимодействия клиентов с банком. Приоритеты ВТБ — безопасность данных и средств клиентов: при реализации данного проекта прямой информационный обмен с ФНС был обеспечен надежными средствами защиты, а программное обеспечение было разработано с применением практик и инструментов DevSecOps, которые повышают безопасность процессов», — сообщил руководитель департамента технологического развития корпоративного бизнеса ВТБ Филипп Майзенберг.

Воспользоваться новым сервисом могут также физлица и предприниматели, которые уже зарегистрированы в качестве самозанятых в ФНС. Для этого достаточно передать банку права на осуществление деятельности в этом статусе, пройдя регистрацию в личном кабинете, и получить доступ ко всем возможностям сервиса в мобильном банке для бизнеса ВТБ Бизнес Lite и в ВТБ Онлайн для физлиц.

Специальный налоговый режим могут применять физлица и индивидуальные предприниматели (самозанятые), получающие доход не выше 2,4 млн рублей в год от самостоятельного ведения деятельности (без заключения трудового договора с работодателем и без привлечения наемных работников по трудовым договорам) или использования имущества. Среди сфер занятости — сдача квартиры или дома в аренду, оказание косметических и парикмахерских услуг на дому, изготовление кондитерских изделий, фото- и видеосъемка на заказ, строительные работы и ремонт помещений, услуги по перевозке пассажиров и грузов, проведение праздников, помощь по хозяйству и уходу и пр. Вид деятельности самозанятых, условия ее осуществления или сумма дохода не должны попадать в перечень исключений, указанных в статьях 4 и 6 Федерального закона от 27.11.2018 № 422-ФЗ.

Содержание статьи

Показать

Скрыть

В России набирает популярность режим налогообложения для самозанятых: в 2021 году их количество выросло более чем вдвое — до 3,8 млн человек, а на конец октября 2022-го превысило 6 млн человек.

Разбираемся, как оформить самозанятость в 2023 году, в чем особенность этого налогового режима и какие плюсы и минусы.

Кто такой самозанятый и какие налоги он платит

Самозанятый — это человек, который работает сам на себя или продает товары собственного производства, не имея наемных работников с трудовыми договорами. Самозанятые занимаются профессиональной деятельностью, от которой получают доходы и платят государству налог с этих доходов.

Закон о самозанятых (федеральный закон № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «налог на профессиональный доход»») вступил в силу с 1 января 2019 года в нескольких регионах России, а с 1 июля 2020-го его действие распространилось по всей территории страны.

Получить статус самозанятого может только физическое лицо, которое работает на территории России. Налоговый режим можно также использовать при сдаче в аренду недвижимости.

Как сохранить капитал в недвижимости: заработок на росте цены квартиры, инвестиции в ЗПИФ или рента

Самозанятым может стать только тот, чей годовой доход не превышает 2,4 млн рублей. Лимитов по месячным доходам в этом налоговом режиме нет.

Статус самозанятого также не могут получить те, кто продают товары под акцизами и с обязательной маркировкой. Специалисты, которые занимаются добычей и продажей полезных ископаемых, тоже не получат этот налоговый статус.

Налог на профессиональный доход нельзя использовать, если вы получаете доход от аренды коммерческой недвижимости, а также при продаже ценных бумаг, машин и любой недвижимости.

Какой налог платят самозанятые

Ставка НПД зависит от категории клиентов, с которыми работает самозанятый:

- если доход получен от физлица, ставка — 4%;

- если от юрлица или ИП — 6%.

НПД платится только за те месяцы, когда самозанятый получал доход. Ставки налога зафиксированы до 31 декабря 2028 года, когда должен завершиться налоговый эксперимент.

Закон также предусматривает налоговый вычет для самозанятых, который снижает налоговую ставку. Ставка по доходам, полученным от физлиц, в этом случае равна 3%, от юрлиц и ИП — 4%. Вычет действует до тех пор, пока самозанятый не сэкономит 10 тыс. рублей. После этого ставки налога устанавливаются на уровне 4% и 6% соответственно.

Можно ли совмещать официальную работу с самозанятостью

Совмещать самозанятость с основной работой по трудовому договору можно. В этом случае НДФЛ по месту основной работы удерживает работодатель, а самозанятый самостоятельно уплачивает налог на профессиональной доход с дополнительных доходов.

Зарплата на основной работе не учитывается при расчете НПД. Трудовой стаж по месту работы не прерывается.

Исключение действует для госслужащих. Они могут быть самозанятыми, но только для одного вида деятельности — сдачи жилья в аренду.

Плюсы и минусы самозанятости

К преимуществам самозанятости также можно отнести:

- возможность совмещать самозанятость с основной работой;

- отсутствие необходимости подавать отчеты и заполнять декларации;

- налог начисляется автоматически;

- образовательная поддержка от государства (например, онлайн-курсы).

Главный минус самозанятости — отсутствие социальных гарантий и налоговых вычетов. Если для вас налоговый режим на профессиональный доход единственный, вы не платите НДФЛ, а значит, не один из вычетов вам недоступен. Нет больничных и отпускных — эта забота ложится на плечи самозанятого.

Как стать самозанятым: пошаговая инструкция

Есть несколько способов получить статус самозанятого и начать платить НПД. В целом все они достаточно просты. Самым быстрым является регистрация через специальное приложение «Мой налог».

Вместо мобильного приложения можно воспользоваться веб-версией приложения «Мой налог», однако в нем доступна только регистрация через личный кабинет ФНС.

В приложении «Мой налог» есть возможность привязки банковской карты, с которой будет производиться выплата налогов.

Регистрация через приложение «Мой налог»

Приложение «Мой налог» можно скачать на смартфон или планшет в Google Play или App Store.

После входа в приложение нужно выбрать способ регистрации: по паспорту, с помощью ИНН и пароля от личного кабинета ФНС и через учетную запись на интернет-портале «Госуслуги».

Регистрация по паспорту

Для этого нужны паспорт и возможность сделать фото на телефоне. В первую очередь нужно ввести номер телефона, на который придет СМС. Введите полученный код, а далее следуйте инструкции:

- выберите регион;

- отсканируйте или сфотографируйте вторую и третью страницы паспорта;

- сделайте свое фото в приложении;

- подтвердите корректность ИНН.

После этого ваше заявление уйдет на проверку в ФНС. Налоговый статус вы получите в течение одного рабочего дня.

Регистрация с помощью ИНН и пароля от личного кабинета ФНС

Для этого потребуется личный кабинет налогоплательщика на сайте ФНС:

- введите в приложении номер ИНН и пароль, которые вы используете для доступа к личному кабинету;

- подтвердите регистрацию.

Заявление рассматривают, как правило, в течение одного рабочего дня.

Регистрация через «Госуслуги»

Для этого понадобится регистрация на портале «Госуслуги». При выборе данного способа приложение «Мой налог» переадресует вас на страницу входа портала «Госуслуги».

Нужно дать разрешение использовать личные данные из портала для действий в приложении «Мой налог», а после подтвердить выгруженные из «Госуслуг» персональные данные.

Регистрация через банк — партнер налоговой службы

Вместо приложения «Мой налог» можно выбрать сервис от одного из банков — партнеров ФНС. Список уполномоченных банков можно найти на сайте ФНС — там есть Сбербанк, банк «Ак Барс», ВТБ и другие крупные финансовые учреждения.

Интерфейсы у банковских приложений разные, но схематично инструкция выглядит так:

- Скачать мобильное приложение банка или зайти в личный кабинет на сайте банка (в некоторых банках регистрация самозанятых возможна только в приложении).

- Найти в приложении банка раздел, в котором находится специализированный сервис для самозанятых.

- Ввести требуемые данные и подать заявку на регистрацию.

Банк самостоятельно передаст данные в ФНС и уведомит о постановке на учет.

Можно также лично прийти в банк и зарегистрироваться в качестве самозанятого офлайн, но лучше уточнить возможность предоставления такой услуги у каждой конкретной кредитной организации.

Офлайн-регистрация в отделении ФНС

Можно обратиться в ближайшее отделение ФНС по месту проживания. Для этого нужно заполнить заявление на специальном бланке, в котором указываются следующие данные:

- ИНН;

- персональная информация — Ф. И. О., дата рождения и так далее;

- вид и сфера деятельности;

- адрес проживания;

- дата и подпись.

Для отказа от статуса самозанятого в этом случае нужно будет подавать аналогичное заявление о прекращении деятельности.

ФНС проверяет заявление на постановку на учет до шести рабочих дней, но, как правило, гораздо быстрее. Отказать в постановке на учет налоговый орган может в случае неверно предоставленных данных или при наличии штрафов и долгов по налогам.

Нужно ли самозанятому открывать расчетный счет

Самозанятому не нужно открывать специальный расчетный счет. Все поступления заказчики могут перечислять на уже действующие карты.

Нужно лишь отчитываться: это делается в приложении «Мой налог» либо в приложении банка — партнера ФНС. Вы формируете чек, после чего ФНС принимает это как доход, по которому нужно начислить налог по режиму для самозанятых.

Бояться блокировки карты банком из-за частых поступлений на нее не следует: Центральный банк России специально рекомендовал финансовым организациям проверять статус владельца, чтобы не блокировать карты самозанятых. Но для дополнительного спокойствия для доходов от самозанятости можно завести отдельную карту.

Допускаются также расчеты наличными.

Прием платежей для самозанятых

Порядок платежей для самозанятых упрощен, для них нет обязательства использовать контрольно-кассовую технику. После получения денег от клиента самозанятый должен войти в приложение «Мой налог» или личный кабинет на сайте ФНС и указать, за что получил деньги и от какой категории клиентов (физлицо, ИП, юрлицо), а затем отправить чек клиенту. Чек формируется автоматически.

При безналичной оплате передать чек необходимо до девятого числа, следующего после осуществления расчетов месяца. При этом, как правило, компании и ИП прописывают в договоре с самозанятыми предоставление чека не позднее следующего после оплаты дня.

Отправить заказчику и клиенту чек можно любым удобным способом: на электронную почту, через мессенджеры, дать клиенту считать QR-код или распечатать и вручить в бумажном виде. Самозанятый не обязан выдавать бумажный вариант документа.

Для компании важно получить чек от самозанятого. Так бухгалтерия убедится, что самозанятый точно заплатит налог за начисление денег. Если при проверке выяснится, что исполнитель не сформировал чек, за это получат штраф и самозанятый, и компания.

Самозанятый самостоятельно не рассчитывает сумму налога, это автоматически делает налоговая. Уведомление от ФНС должно прийти до 12-го числа месяца, следующего за расчетным, а заплатить налог нужно до 25-го числа текущего месяца. Если сумма налога менее 100 рублей, уведомление не придет, а сумма добавится к налогу за следующий период. При этом в приложении «Мой налог» можно настроить автоплатеж.

Как отказаться от самозанятости

Отказаться от статуса самозанятого можно теми же способами, что и встать на учет.

В приложении «Мой налог» для этого необходимо зайти в раздел «Прочее», затем — в раздел «Профиль» и нажать кнопку «Сняться с учета НПД». После этого необходимо выбрать причину отказа от самозанятости и подтвердить свое решение.

Уведомление о снятии с учета должно прийти не позднее следующего дня. Датой снятия с учета будет считаться дата подачи заявки в налоговый орган.

Позднее можно снова зарегистрироваться в статусе самозанятого, никаких ограничений на это нет, если нет недоимок и штрафов по налогу.

Если доход самозанятого превысит 2,4 млн рублей, он лишится статуса автоматически и будет переведен на уплату НДФЛ. Облагаться НДФЛ при этом будут лишь доходы, полученные сверх лимита. Самозанятый индивидуальный предприниматель в этом случае будет переведен на общую систему налогообложения.

Частые вопросы

Можно ли стать самозанятым, если я уже ИП?

Индивидуальные предприниматели по закону также могут быть самозанятыми, то есть платить налог на профессиональный доход. Но при этом запрещено совмещать НПД с другими льготными режимами для ИП: упрощенной системой налогообложения (УСП), единым сельскохозяйственным налогом (ЕСХН), патентной системой налогообложения (ПСН).

Для получение статуса самозанятого можно как закрыть ИП, так и сохранить его, но направить в налоговую уведомление (для УСП и ЕСХН) или заявление (для ПСН) об отказе от других налоговых спецрежимов. Отказаться от льготных режимов необходимо в течение месяца с даты регистрации в качестве самозанятого, иначе самозанятость будет аннулирована.

При этом в статусе самозанятого ИП, как и физические лица, имеют лимит на доход в 2,4 млн рублей в год и не могут нанимать сотрудников.

Нужно ли сообщать заказчику, если потерял статус самозанятого?

Когда компания сотрудничают с физлицами, они выступают их налоговыми агентами, а потому по договору должны удержать НДФЛ и заплатить страховые взносы. Если она этого не сделает, ей грозит штраф — 40% от суммы налогов и взносов в случае умышленного нарушения и 20% в случае неумышленного.

Чтобы не подводить заказчика, лучше сообщить ему об изменении налогового статуса.

Можно ли зарегистрироваться как самозанятый, если нет 18 лет?

Самозанятым можно стать с 14 лет, но несовершеннолетним заявителям придется брать письменное разрешение родителей или попечителей. Если по решению суда 16-летний подросток стал дееспособным, то регистрация НПД та же, что и для совершеннолетних.

Можно ли стать самозанятым, если нет гражданства РФ?

Помимо граждан России, самозанятыми могут стать граждане стран Евразийского экономического союза. В этом случае они должны работать для российских заказчиков, но их местоположение неважно.

Например, дизайнер Гамлет из Армении может работать из Еревана для российской компании «Б». Бухгалтерия «Б» могла бы заключать стандартный договор ГПХ с дизайнером и удерживать повышенный НДФЛ как с иностранца, но Гамлет зарегистрирован как самозанятый в российском ФНС. Значит, с суммы контракта дизайнер заплатит только 6%, а не 30%.

Для того чтобы стать самозанятым, иностранцам нужно получить российский ИНН, например через центр «Мои документы», и зарегистрировать личный кабинет на сайте ФНС.

В остальном правила не меняются.

За что могут штрафовать самозанятых?

Самозанятых могут оштрафовать, если ФНС установит, что он не выдал чек заказчику или сделал это с задержкой.

Штраф устанавливается пропорционально сумме сделки: его размер составляет 20% от оплаты. При повторном нарушении в течение шести месяцев после первого штраф составит 100% суммы сделки.

Могут ли стать самозанятыми адвокаты и нотариусы?

Статус самозанятого для своей прямой деятельности не могут получить адвокаты, нотариусы, арбитражные управляющие и эксперты-оценщики, так как их работа регулируется отдельными законами.

Однако, например, если адвокат сдает квартиру в аренду, то для уплаты налогов с этого дохода он может зарегистрироваться как самозанятый.

Можно ли получать деньги наличными?

Законодательство разрешает самозанятым получать вознаграждение за свою работу наличными, никаких ограничений на этот счет нет.

Что изменится в налоге для самозанятых в 2023 году

С 1 июля 2023 года самозанятые смогут уплачивать добровольные страховые взносы по двум моделям: 32 484 рубля (два МРОТ за полный месяц) или 48 726 рублей (три МРОТ за полный месяц). Эти деньги будет получать Социальный фонд России, а плательщик НПД сможет брать оплачиваемый больничный.

Размер ежемесячного взноса составит 1 247,38 рубля в месяц, если гражданин выбрал страхуемую сумму, равную двум МРОТ, и 1 871 рубль, если выбрана сумма, равная трем МРОТ.

Больничные начнут выплачивать, если непрерывно выплачивать взносы шесть месяцев. Если не пользоваться больничным, то размер взносов будет снижен: после 18 месяцев без страховых случаев — на 10%, а после 24 месяцев — на 30%.

Страховой стаж в добровольном социальном страховании будет учитываться так же, как и в обязательном социальном страховании. Если общий страховой стаж составляет менее пяти лет, то выплачивается 60% от двух или трех МРОТ (в зависимости от выбранной модели). Если стаж от пяти до восьми лет, больничные составят 80%, более восьми лет — 100%. Стаж, приобретенный в период работы по найму, в добровольном социальном страховании учитывается.

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим самозанятости и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы самозанятости

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Регистрация самозанятости: алгоритм действий

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

- выберите пункт «Регистрация по паспорту РФ»;

- впишите номер мобильного;

- введите код из sms, который придет на упомянутый телефон;

- отметьте регион;

- отсканируйте страницу паспорта с фото: для этого нужно направить камеру на документ и нажать «Распознать»;

- убедитесь в корректности считанной информации: все верно – жмите «Подтвердить», заметили ошибки – «Распознать снова»;

- добавьте или сделайте снимок, подтверждающий вашу личность;

- нажмите кнопку «Подтверждаю» для завершения регистрации.

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

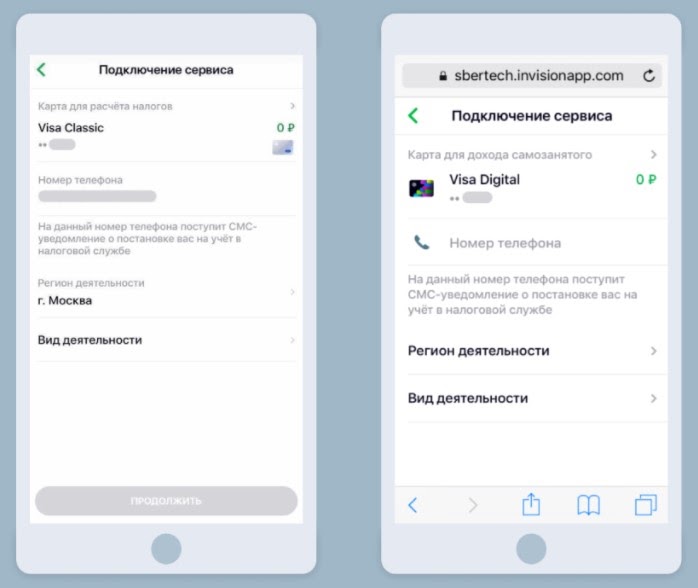

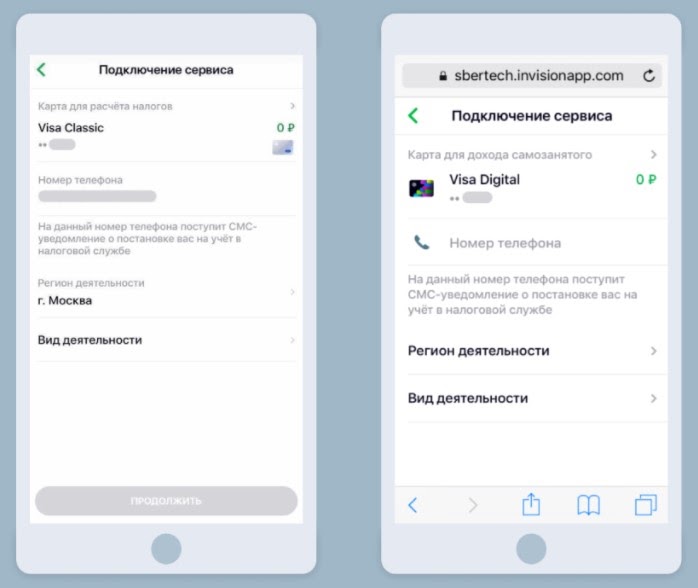

В уполномоченном банке

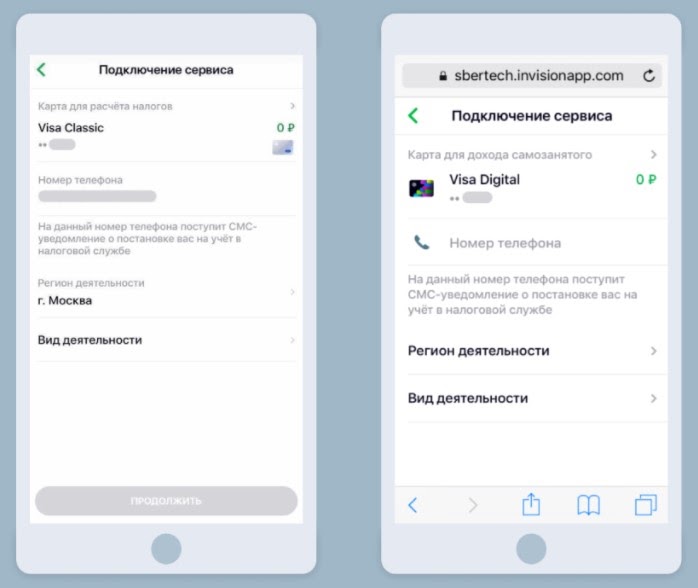

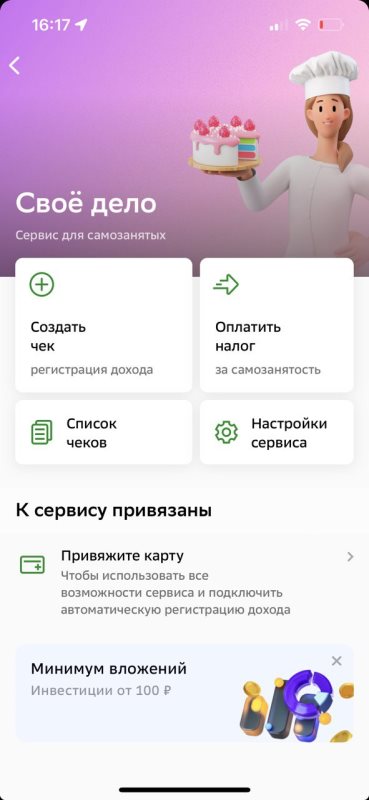

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

В налоговой

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

Возможно вам также будет интересно:

В 2017 году появился новый термин — самозанятые граждане. Эти удивительные люди могут не открывать ИП, но при этом оказывать услуги другим физическим и даже юридическим лицам. Давайте разберемся, что это за люди, что это им дает и как это вообще работает.

Кто такой самозанятый?

Это лица, которые не имеют своего работодателя и начальства. У них нет наемных работников или руководителей, они трудятся самостоятельно. Они занимаются мелкой торговлей или оказывают услуги населению и компаниям любого размера.

Эти люди занимаются профессиональной деятельностью, от которой получают доходы и платят налоги государству. Видов такой деятельности много. Вот некоторые виды деятельности самозанятым:

- няни;

- репетиторы;

- копирайтеры;

- повара;

- таксисты;

- швеи;

- кондитеры.

Если в 2017 году это начиналось, как эксперимент, то к середине октября 2020 года налоговый режим для самозанятых стал действовать по всей стране. Раньше люди искали информацию, в каких регионах можно стать самозанятым, нужно было иметь хотя бы одного клиента из регионов, где действует этот режим. А теперь это возможно в любом регионе страны и даже некоторым людям из других стран.

Стать самозанятым может любое физическое лицо и даже индивидуальный предприниматель, если он решил поменять свой статус и перейти на другой налоговый режим.

Как это работает?

Все настроено максимально просто. Сначала человек скачивает приложение и проходит регистрацию в нем в качестве самозанятого. В конце регистрации он получает сообщение о том, что он успешно стал самозанятым. Все остальные действия он выполняет через приложение «Мой налог». Не нужно никуда ехать и ничего сложного делать. Никаких заявлений, очередей и визитов в налоговую. Просто приложение, в котором теперь отмечать доходы и выплачивать налоги.

Процесс работы тоже прост:

- самозанятый оказывает услугу (записывает песню, варит мыло и т.д.);

- передает ее покупателю;