-

Главная

-

Блог

Открываем банк. Пошаговая инструкция

3 года в Whitewill,

5 лет в недвижимости

Ещё 8 статей

Не будем врать, запустить собственный банк — тяжело. Затраты исчисляются сотнями миллионов и в некоторых случаях даже переваливают за отметку в девять нулей. Но если они окупятся, предприниматель получит один из самых щедрых источников дохода. В этой статье разбираемся, как открыть свой банк с нуля, какой этому предшествует процесс и сколько это будет стоить.

Особенности бизнеса

Банковская сфера отличается высоким порогом вхождения — в неё практически невозможно попасть, не будучи состоявшимся предпринимателем со связями. Если же человеку удаётся это сделать, он получает в управление одну из наиболее доходных деловых активностей.

Ещё управляющие банком несут повышенную ответственность как перед клиентами, так и перед государством. Если не соблюдать обязательства, последуют жёсткие санкции: отзыв лицензии, штрафы, административная и уголовная ответственность. Более того, сфера жёстко регулируется Центральным банком, который лицензирует новые организации и оставляет за собой право замораживать их деятельность.

Плюсы и минусы открытия своего банка

Главное достоинство банкинга очевидно. Если не считать массовое производство, мало какое дело принесёт своему владельцу столько прибыли. А если у вас есть другой бизнес, то собственный банк может работать на покрытие его финансовых нужд, что довольно удобно.

Из минусов выделим многочисленные риски: невыплаты кредитов должниками банка, колоссальное влияние экономической обстановки, неблагоприятные изменения процентных ставок и серьёзные последствия операционных ошибок.

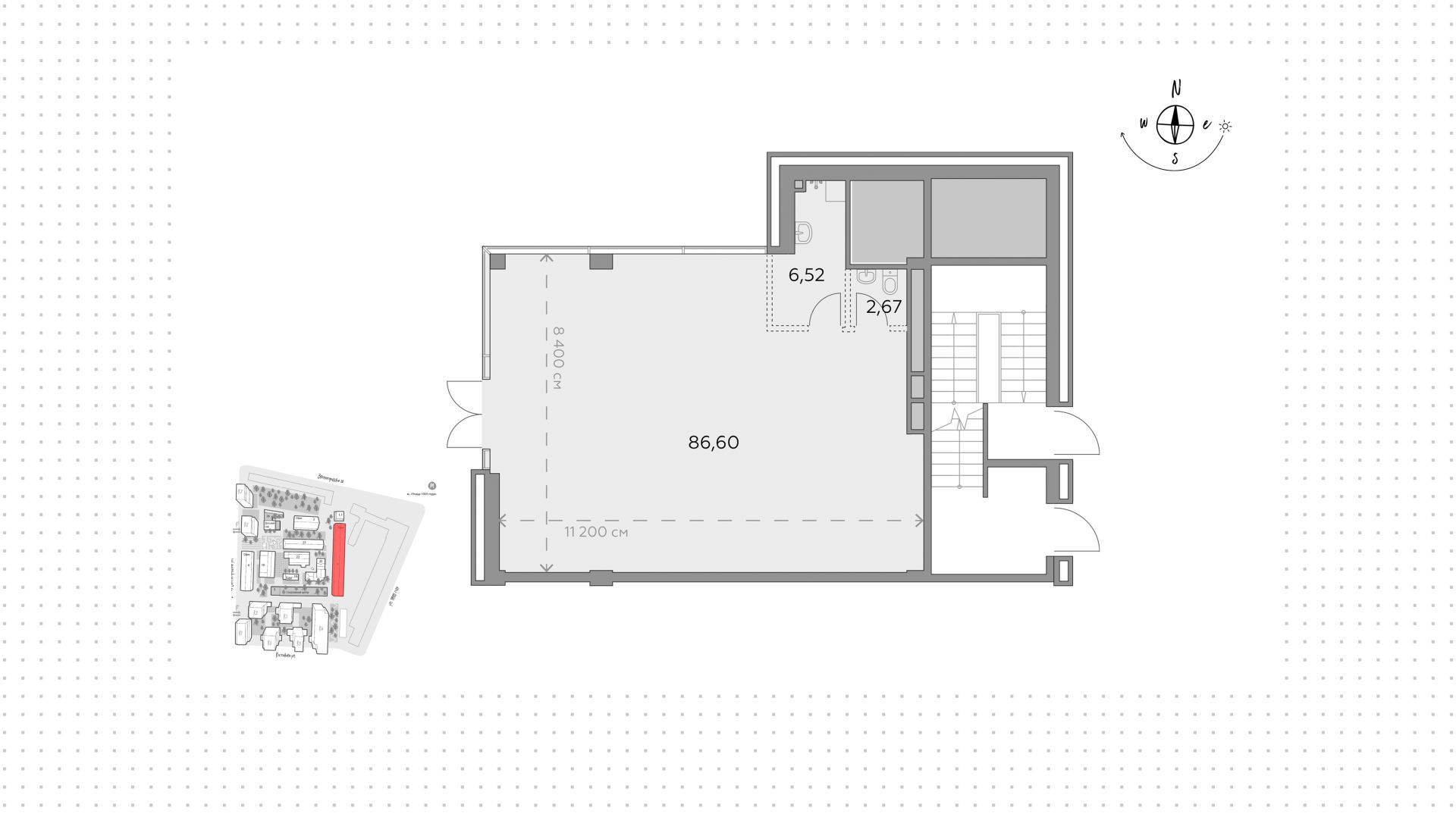

Пример оформления операционного зала

Лучшие помещения для банка:

Смоленская

Лот 10

Свободное, магазин, кофейня, банк, производство, салон красоты, фотостудия, алко-маркет

520 000 ₽ / месяц

Смоленская

Лот 8

Спортзал, свободное, салон красоты, клиника, магазин, банк

1 080 000 ₽ / месяц

Смоленская

Лот 7

Штаб-квартира, офис, магазин, банк, салон красоты, фотостудия

520 000 ₽ / месяц

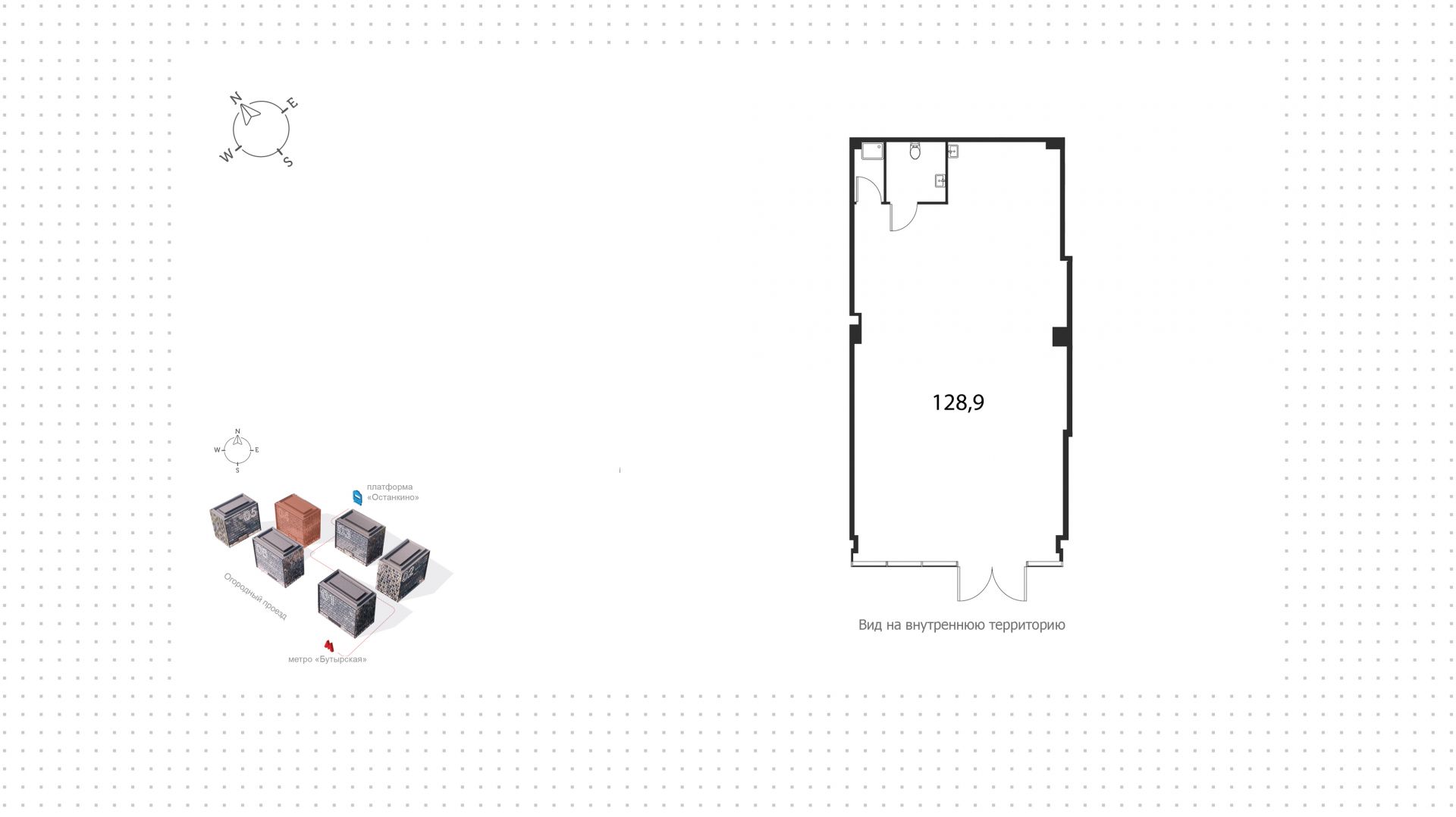

Фонвизинская

Лот 5018

Клиника, магазин, свободное, банк, салон красоты, стоматология

430 000 ₽ / месяц

Смоленская

Лот 585

Ресторан, магазин, свободное, банк, стоматология, кафе, общепит

750 000 ₽ / месяц

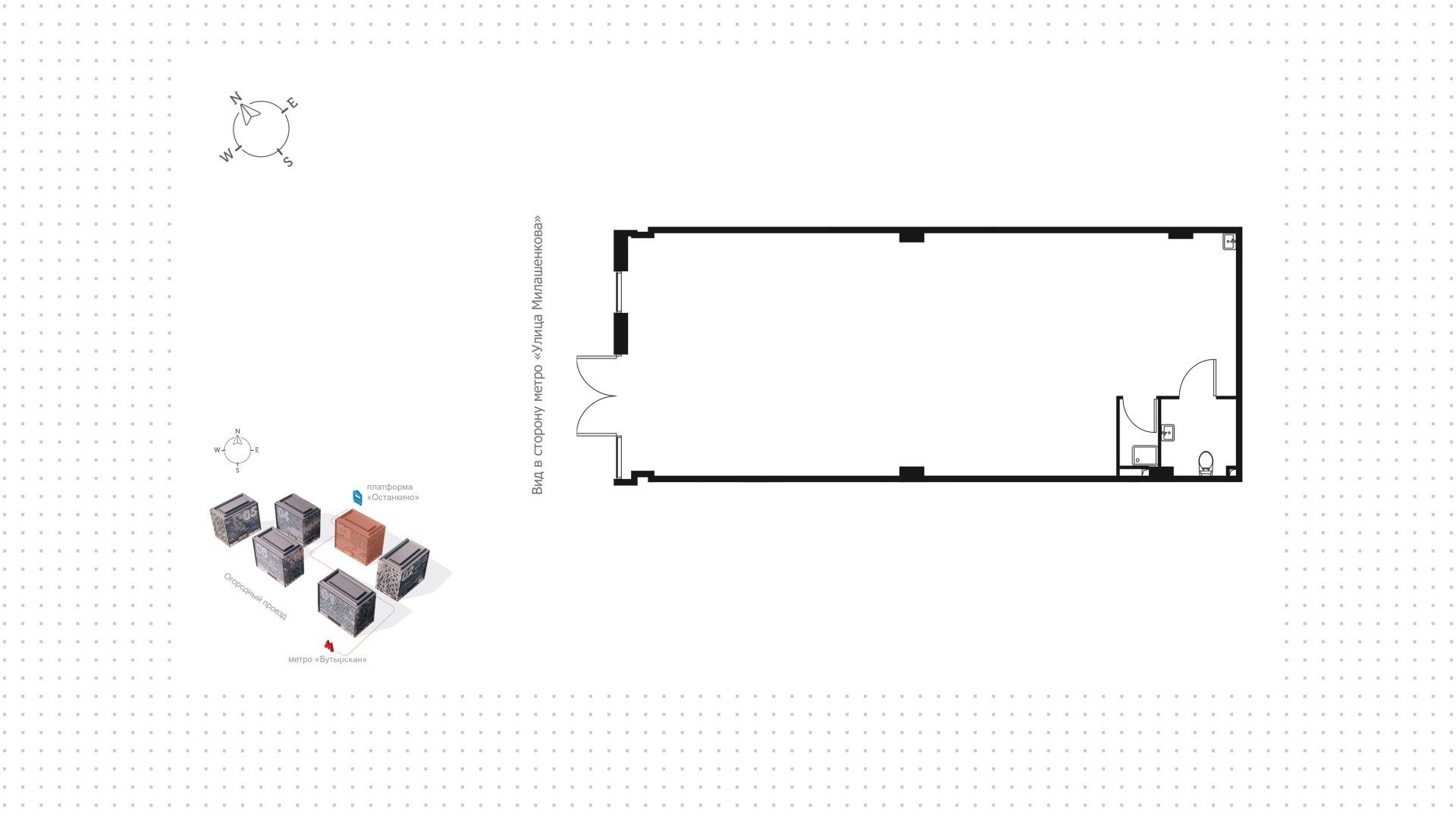

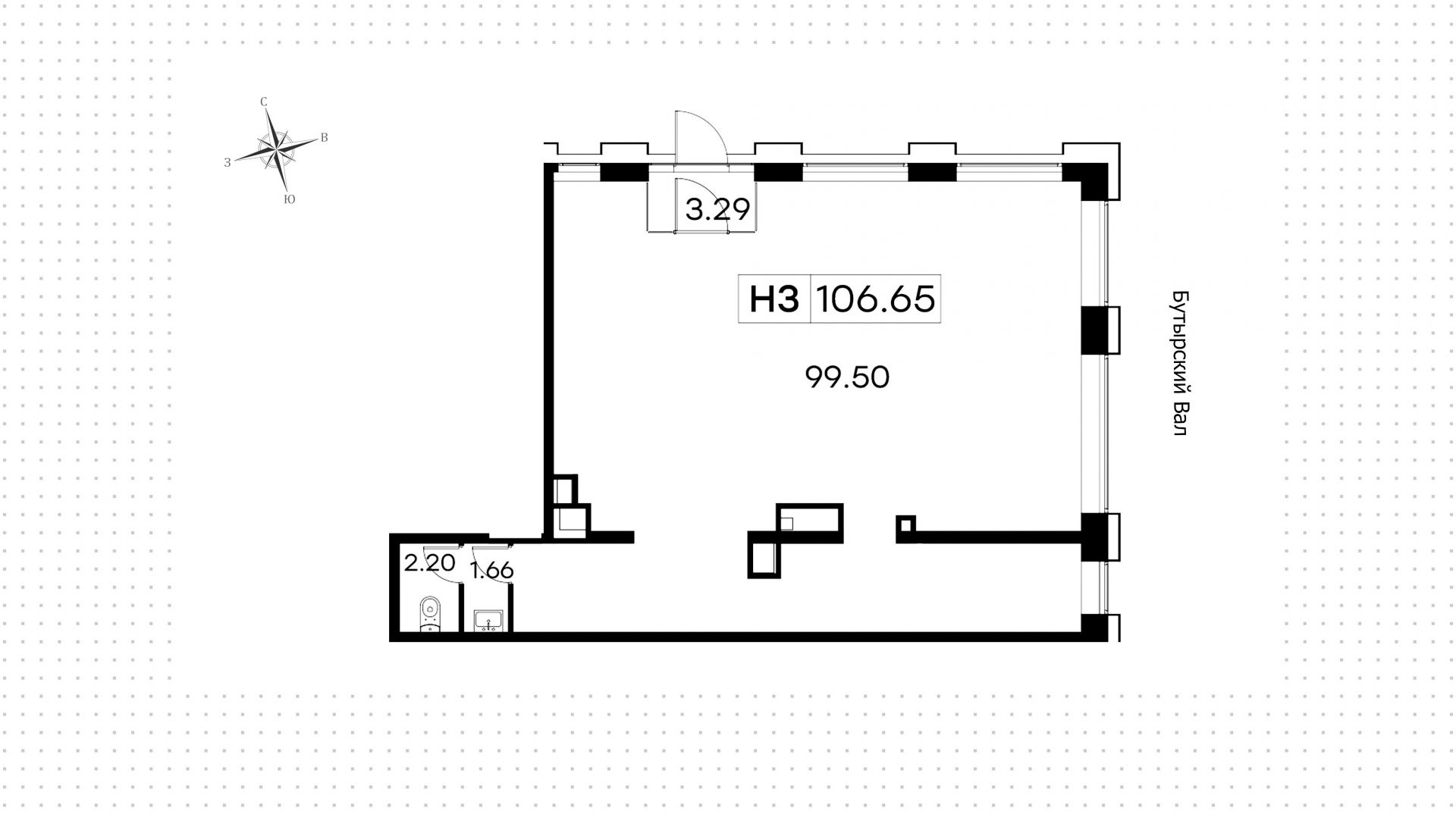

Бутырская

Лот 4826

Магазин, свободное, банк, салон красоты, бижутерия, бизнес, парикмахерская, сувениры

75 696 000 ₽

Бутырская

Лот 4719

Магазин, свободное, банк, салон красоты, бижутерия, бизнес, парикмахерская, сувениры

77 220 000 ₽

Бутырская

Лот 4717

Магазин, свободное, банк, салон красоты, бижутерия, бизнес, парикмахерская, сувениры

81 950 000 ₽

Дмитровская

Лот 6098

Магазин, свободное, банк, салон красоты, бижутерия, бизнес, парикмахерская, сувениры

677 000 ₽ / месяц

Динамо

Лот 6156

Магазин, свободное, банк, салон красоты, кафе, фотостудия, продуктовый магазин

750 000 ₽ / месяц

Динамо

Лот 6158

Магазин, свободное, банк, салон красоты, кафе, фотостудия, продуктовый магазин

600 000 ₽ / месяц

Белорусская

Лот 4834

Магазин, свободное, банк, салон красоты, шоурум, бижутерия, бизнес, парикмахерская, сувениры

65 120 000 ₽

Динамо

Лот 6937

Магазин, банк

190 000 000 ₽

Смоленская

Лот 9

Штаб-квартира, офис, магазин, свободное, банк

450 000 ₽ / месяц

Арбатская

Лот 8016

Магазин, свободное, банк, салон красоты, аптека, пункт выдачи

550 000 ₽ / месяц

Дмитровская

Лот 8036

Клиника, магазин, свободное, банк, стоматология, супермаркет, спортзал, бижутерия, бизнес, сувениры

750 000 ₽ / месяц

Анализ рынка и целевая аудитория

На фоне экономического кризиса банковская сфера тоже переживает упадок. Население берёт кредиты и ипотеки в меньших объёмах и стремится обналичивать свои накопления. В этих условиях можно сфокусироваться на работе с бизнесом: российские предприниматели будут стремиться заполнить пробелы после массового ухода иностранных организаций.

Стандартная целевая аудитория банка — мужчины и женщины в возрасте от 30 до 50 лет с доходом выше среднего, в браке и с детьми. Если банк будет работать с малым бизнесом, демографическая выборка особо не поменяется.

Форматы и предоставляемые услуги

Коммерческие банки фокусируются на разных аспектах финансовой деятельности. Их делят на следующие виды:

- Универсальные. Такие банки сотрудничают как с физическими лицами, так и с организациями и предоставляют широкий спектр банковских услуг. Они выдают кредиты, торгуют ценными бумагами, ведут счета, проводят безналичные переводы средств и занимаются прочими операциями, с которыми в первую очередь ассоциируется слово «банк». Это не только самый распространённый вид кредитных организаций, но ещё и самый устойчивый: разнообразие услуг защищает от различных рисков;

- Инвестиционные. Работают исключительно с коммерческими структурами и оказывают посреднические услуги. Банки из этой категории помогают бизнесам выпускать ценные бумаги на первичных рынках, чтобы привлечь инвестиции, и вкладываются в наиболее перспективные проекты;

- Ипотечные. Название говорит само за себя. Эти банки выдают кредиты на приобретение недвижимости физическим и юридическим лицам;

- Сберегательные. Эти банки принимают на хранение депозиты. На привлечённые средства они кредитуют частные лица и коммерческие организации;

- Рыночные. Работают с ценными бумагами.

Сегодня банки редко сосредотачиваются только на одном направлении. Гораздо более популярная практика — совмещать несколько функций и развиваться одновременно в нескольких сферах. Возьмём, к примеру, «Сбербанк», который работает одновременно в парах B2C и B2B, выдаёт кредиты, ипотеки и ведёт депозитные счета. Чем шире функциональное портфолио организации, тем больше клиентская база и выше прибыль.

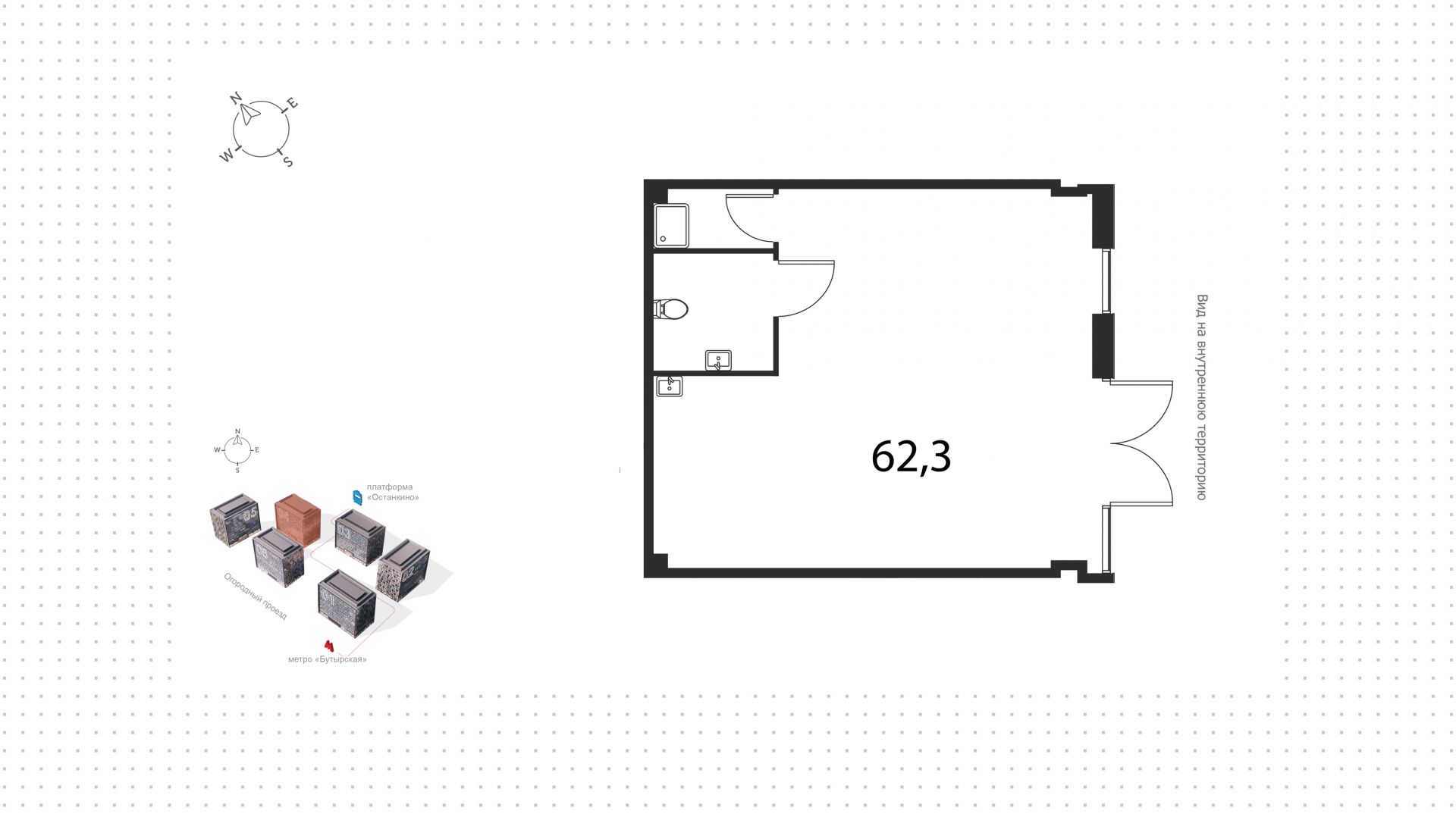

Выбираем помещение

Географическая структура банка обычно делится на несколько помещений: головной офис и его подразделения. Для головного офиса лучше всего подойдёт локация в центре города рядом с удобными транспортными развязками. Здание должно быть одинаково доступным и для пешеходов, и для автомобилистов, поэтому хорошо, если рядом есть парковка и удобные тротуары.

Площадь пространства зависит от размеров банка, но обычно это 100 квадратных метров и больше. Само помещение лучше купить. На это уйдет примерно 50 000 000 рублей — вот пример лота.

Конкретное количество подразделений зависит от масштабов дела. Как и головной офис, разместите их рядом с объектами с высокой проходимостью — это станции метро, остановки наземного транспорта, торговые центры и прочие места, которые привлекают много людей. Оптимальное расположение — на первом этаже. Желательно оборудовать вход для инвалидов и людей с ограниченной мобильностью.

Площадь нужна поменьше, до 100 квадратных метров. Помещения под банк снять лучше на длительный срок — чем больше, тем лучше. На аренду одного помещения в пределах ТТК будет уходить примерно 300 000 рублей в месяц, а если рассматривать варианты ближе к центру, то получится около 500 000 рублей.

Когда будете выбирать помещения, обратите внимание на доступный объём энергетических мощностей. Банковские операции связаны с потреблением огромного количества электроэнергии. Помимо этого рекомендуем ответственно подойти к вопросу планировки — у всех помещений банка обязательно должна быть удобная клиентская зона и располагающий фронт-офис.

Понадобится не просто сделать ремонт, но и оформить все офисы в соответствии с визуальной айдентикой бренда. Иначе каждый офис будет восприниматься посетителями автономной единицей, оторванной от целого. Помещение бэк-офиса можно разместить на некотором удалении от головного офиса, чтобы меньше тратить на аренду.

Пример оформления операционного зала

ТОП-5 помещений для банка:

Автозаводская

Лот 428

Магазин, свободное, банк, производство, аптека, лаборатория, пункт выдачи, алко-маркет

99 360 000 ₽

Лот 4432

Магазин, клиника, банк, стоматология, спортзал

73 000 000 ₽

Новокузнецкая

Лот 4707

Офис, ресторан, магазин, банк, шоурум, продуктовый магазин

3 900 000 ₽ / месяц

Алексеевская

Лот 8447

Магазин, свободное, банк, салон красоты, спортзал, кафе, бижутерия, бизнес, парикмахерская, сувениры

147 047 000 ₽

Закупаем оборудование и мебель

Что нужно, чтобы открыть собственный банк с технической точки зрения? Особой разницы между оснащением головного и дополнительных офисов нет. В таблице ниже приведён минимум, необходимый для начала работы любого подразделения банка:

| Категория | Позиции |

| Офисная техника | Компьютеры, принтеры, телефоны и т. д. |

| Мебель | Столы, стулья, диваны, банкетки, регистрационные стойки, шкафы, стеллажи и т. д. |

| Канцелярия | Бумага, ручки, карандаши, степлеры, папки и т. д. |

| Оборудование для работы с наличностью | Счётчики купюр, детекторы валют, упаковщики и тележки |

| Сейфы | Для хранения денежных средств, драгоценных металлов и документов |

| Система видеонаблюдения | Камеры, сервер |

| Система пожарной безопасности | Датчики дыма, сигнализация, средства оповещения, автоматические системы пожаротушения и т. д. |

| Безопасность | Сигнализация, средства оповещения и т.д. |

Регистрируем свой банк

По закону, любая кредитная организация регистрируется как юридическое лицо — ООО или акционерное общество. Коды ОКВЭД для открытия банка: 19 — Денежное посредничество; 92 — Предоставление займов, кредитов и прочее.

Какие лицензии нужны?

Чтобы легально проводить финансовые операции, нужна банковская лицензия. Этот документ выдаёт Банк России после того, как удостоверится, что у вас действительно есть необходимый капитал для запуска бизнеса. Лицензии бывают трёх видов:

- Базовая. С этим типом лицензии нельзя работать с иностранными клиентами, открывать счета в зарубежных банках, привлекать во вклады драгоценные металлы и выдавать банковские гарантии. Из плюсов выделим смягчённые требования к отчетности;

- Универсальная. Даёт право осуществлять все финансовые операции на территории РФ;

- Генеральная. Даёт больше всего полномочий: с ней можно создавать зарубежные филиалы и покупать активы иностранных банков. Новому банку, однако, можно на первых порах не думать о ней — эту лицензию выдают не ранее, чем через два года после регистрации. Перед выдачей документа регулятор проводит комплексную проверку всех систем организации.

Важный момент: термины «базовая» и «универсальная» — тандемные. Законодательство РФ предусматривает несколько базовых и универсальных лицензий. У каждой из них есть свои ограничения, поэтому конкретный выбор зависит от желаемого функционала банка.

С полным перечнем можно ознакомиться в ФЗ № 395−1 «О банках и банковской деятельности». Чтобы получить лицензию, учредители должны внести полную сумму уставного капитала на счёт юридического лица.

Пример оформления интерьера банка

Собираем документы

Какие документы нужны для открытия банка? Чтобы лицензировать организацию, нужно подать в Центробанк следующий пакет документов:

- заявление в установленной форме;

- учредительные документы организации;

- подробный бизнес-план кредитной организации;

- протокол собрания учредителей;

- квитанция об уплате государственной пошлины;

- заверенные копии документов, подтверждающих государственную регистрацию учредителей кредитной организации;

- анкеты кандидатов на должности руководителя, главного бухгалтера и их заместителей;

- аудиторские заключения о достоверности финансовой отчётности учредителей как юридических лиц;

- документы, подтверждающие источники происхождения средств, вносимых учредителями как физическими лицами;

- документы для подготовки заключения о соблюдении кредитной организацией требований к проведению кассовых операций;

- копия удовлетворённого ходатайства в ФАС;

- документы для регистрации первого выпуска акций кредитной организации, если она создается в форме акционерного общества;

- полный список и характеристики учредителей кредитной организации.

На оформление лицензии может уйти до 6 месяцев с момента подачи всей требуемой документации. Если Центробанк даёт зеленый свет на лицензирование организации, сведения о ней передаются в налоговую инспекцию. Этот орган вносит полученные данные в реестр кредитных организаций, после чего у учредителей есть один месяц на внесение уставного капитала.

Стартовый капитал

Время пришло: посмотрим, сколько нужно денег для открытия банка. Предположим, что мы открываем организацию с тремя подразделениями, и вернёмся к ранее озвученным цифрам. На покупку недвижимости и первые арендные взносы уйдёт примерно 200 000 000 рублей. Добавим к этой сумме: 10 000 000 рублей на ремонт и дизайн офисов + 50 000 000 рублей на сбор всех документов и оформление лицензии + 20 000 000 рублей на закупку оборудования + 5 000 000 на рекламную кампанию. И получим 300 000 000 рублей.

На этом расходы не заканчиваются. Центробанк выдаёт лицензии на ведение банковской деятельности только при взносе на счёт юридического лица определенного уставного капитала. Его размер составляет:

- Для банка с базовой лицензией — 300 000 000 рублей

- Для банка с универсальной лицензией — 1 000 000 000 рублей

- Для банка с универсальной лицензией, предусматривающей привлечение во вклады денежных средств физических лиц — 3 600 000 000 рублей

Если проходить по нижней планке, на открытие банка понадобится примерно 600 000 000 рублей.

Лучше всего, конечно, опираться на личные сбережения. Именно поэтому открытием банков обычно занимаются уже состоявшиеся предприниматели с внушительным капиталом. Однако есть ещё один отличный вариант — привлечь средства инвесторов. Для этого вам понадобятся подробный бизнес-план, свежие идеи и убедительная презентация.

Пример оформления операционного зала

Окупаемость вложений

Вложения в банк окупаются за 5–10 лет. На этот срок напрямую влияют экономические и политические реалии, в которых запускается организация, и количество клиентов. О том, как привлечь больше людей, мы расскажем ниже.

Нанимаем сотрудников

Конкретное количество отделов и привлечённых к работе в них сотрудников зависит от лицензии и размеров организации. Тем не менее есть перечень специалистов, жизненно необходимых для обеспечения бесперебойной работы любого банка. В него входят:

- Маркетологи;

- Юристы;

- Финансисты;

- Экономисты;

- Операторы технической поддержки;

- Бухгалтеры;

- HR-менеджеры;

- Менеджеры отделов;

- Управляющие;

- Кассиры.

Все моменты, связанные с клинингом и технической поддержкой оборудования, лучше отдать на аутсорс.

Банковские операции всегда сопряжены с повышенным риском, потому что оплошности со стороны персонала — особенно если речь идет про бэк-офис — могут повлечь за собой потерю клиентов, штрафы и даже отзыв лицензии. Скаутинг лучше делегировать опытным HR-менеджерам, которые проведут дотошный отбор соискателей. Какую бы позицию он ни занимал, сотрудник банка должен отличаться внимательностью, ответственностью и высоким профессионализмом. Если мы говорим про фронт-офис, то к этим качествам добавляются отзывчивость, коммуникабельность и терпеливость — обязательные характеристики для человека, который представляет организацию широкому кругу клиентов.

Интерьер питерского банка «Зенит»

Продвигаем бизнес

Каким бы ни был ваш стартовый капитал, ему предстоит быстро испариться, если банк не привлечёт достаточное количество клиентов за первые несколько лет работы.

Продвижение банковской организации и создание бренда — сложный и ответственный процесс, им должен заниматься специальный отдел. Однако некоторые вещи находятся не в его власти. Перечислим ключевые моменты, которые позволят банку быстро набрать обороты:

- Масштабные и оригинальные маркетинговые компании, которыми занимаются опытные специалисты;

- Продуманное расположение подразделений и банкоматов по всему городу;

- Выгодные депозитные и кредитные предложения;

- Привлечение известных акционеров с безупречной репутацией;

- Широкий спектр услуг;

- Безупречный сервис, фокус на user experience, персонализация;

- Грамотный брендинг, чёткая коммуникация ценностей бренда;

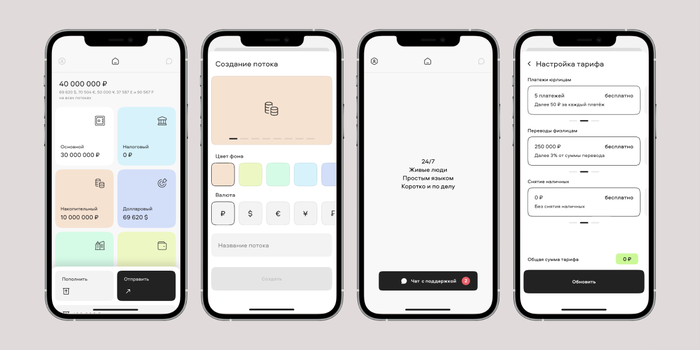

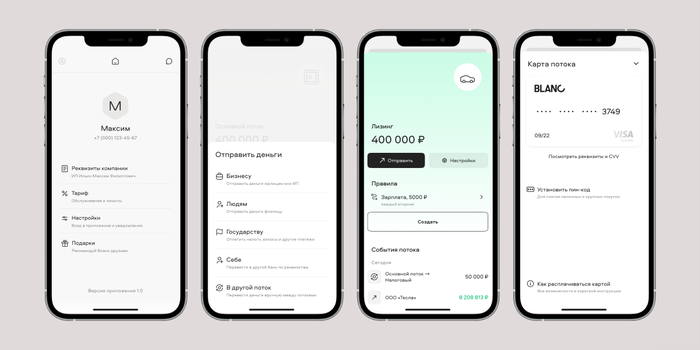

- Удобное мобильное приложение, работающее без каких-либо багов и перебоев.

Хотите открыть свой банк? Перейдите на страницу по продаже помещений под банк и выберите подходящий вариант или свяжитесь со специалистами Rosretail по номеру +7 (499) 681-70-67. Мы составим для вас персональную подборку из 3–5 лотов и проведём показ. Бесплатно.

Закажите звонок эксперта

Оставьте заявку, и эксперт проекта свяжется с вами в первую свободную минуту

Варианты помещений для банка:

Краснопресненская

Улица 1905 года

Лот 178

Свободное, магазин, банк, салон красоты, стоматология, бижутерия, бизнес, парикмахерская, сувениры

105 000 000 ₽

Улица 1905 года

Лот 326

Магазин, свободное, кофейня, фаст-фуд, цветы, бижутерия, бизнес, сувениры, микрокредит

44 880 000 ₽

Улица 1905 года

Лот 7404

Магазин, свободное, банк, салон красоты, шоурум

91 001 000 ₽

Белорусская

Маяковская

Лот 8031

Магазин, свободное, банк, салон красоты, супермаркет, аптека, алко-маркет

416 000 ₽ / месяц

Арбатская

Лот 8233

Магазин, свободное, банк, салон красоты, шоурум, бар, бижутерия, бизнес, парикмахерская, сувениры

2 500 000 ₽ / месяц

Компания «Консалт-групп» оказывает юридические услуги по государственной регистрации банковских и небанковских кредитных организаций. Приобрести банк можно двумя способами — либо с нуля, либо купить готовый банк с уже имеющийся лицензией. Мы сможем помочь вам в обоих случаях.

Понятие банка

Банк – это кредитная организация, которая на основании лицензии Центрального банка РФ имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Банк – это кредитная организация, которая на основании лицензии Центрального банка РФ имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

!— ЗАЯВКА —>

Закажи регистрацию банка

+7 495 995-58-54

Оставьте заявку и мы перезвоним Вам

в течение 15 минут! Каждому, кто оставит заявку

или позвонит нам сегодня — консультация по налоговым вопросам бесплатно!

Звоните по номеру

+7 (495) 995-58-54

или оставляете заявку

Проводим

консультацию

бесплатно!

Мы зарегистрируем

банк!

Виды банков

Различают следующие виды банков:

- Банки с универсальной лицензией.

- Банки с базовой лицензией.

Банки с универсальной лицензией имеют право осуществлять все виды банковских операций.

Банки с базовой лицензией вправе осуществлять банковские операции с некоторыми ограничениями. В частности, они не могут размещать вклады, привлекать во вклады и размещать драгоценные металлы, выдавать банковские гарантии, с иностранными юридическими лицами, с иностранными организациями, не являющимися юридическими лицами по иностранному праву, а также с физическими лицами, личным законом которых является право иностранного государства.

Порядок создания банков

Банк может быть создан только в форме хозяйственного общества: акционерного общества или общества с ограниченной ответственностью.

Решение о создании банка принимается его учредителями на общем собрании, которое оформляется протоколом. На собрании учредителей решаются вопросы о наименовании банка, его местонахождении, утверждается устав общества, устанавливается размер уставного капитала, о составе органов управления, об избрании лиц в органы управления обществом и другие вопросы.

Решение о создании банка принимается его учредителями на общем собрании, которое оформляется протоколом. На собрании учредителей решаются вопросы о наименовании банка, его местонахождении, утверждается устав общества, устанавливается размер уставного капитала, о составе органов управления, об избрании лиц в органы управления обществом и другие вопросы.

Устав банка должен содержать:

полное и сокращенное фирменные наименования;

полное и сокращенное фирменные наименования;- сведения об адресе и месте нахождения кредитной организации;

- перечень осуществляемых банковских операций и сделок;

- сведения о размере уставного капитала;

- сведения о системе органов управления, в том числе исполнительных органов, и органов внутреннего контроля, о порядке их образования и об их полномочиях;

- иные сведения, предусмотренные федеральными законами для уставов юридических лиц указанной организационно-правовой формы.

Минимальный размер уставного капитала банка устанавливается в сумме:

- 1 миллиард рублей — для вновь регистрируемого банка с универсальной лицензией;

- 300 миллионов рублей — для вновь регистрируемого банка с базовой лицензией;

Банк России устанавливает предельный размер имущественных (неденежных) вкладов в уставный капитал кредитной организации, а также перечень видов имущества в неденежной форме, которое может быть внесено в оплату уставного капитала. Не могут быть использованы для формирования уставного капитала кредитной организации привлеченные денежные средства.

Банк России устанавливает предельный размер имущественных (неденежных) вкладов в уставный капитал кредитной организации, а также перечень видов имущества в неденежной форме, которое может быть внесено в оплату уставного капитала. Не могут быть использованы для формирования уставного капитала кредитной организации привлеченные денежные средства.

Также законом «О банках и банковской деятельности» предъявляются требования к минимальному размеру собственных средств (капитала) банков.

Минимальный размер собственных средств (капитала) с 1 января 2018 года устанавливается в сумме:

- 1 миллиард рублей (за исключением случаев, определенных частями 3 и 4 ст.11.2 закона) — для банка с универсальной лицензией;

- 300 миллионов рублей — для банка с базовой лицензией.

Государственная регистрация банка

Внесение в единый государственный реестр юридических лиц сведений о создании банка осуществляется налоговой службой на основании решения Банка России о государственной регистрации с учетом особенностей, уставленных законом «О банках и банковской деятельности».

Банк России в целях осуществления им контрольных и надзорных функций ведет Книгу государственной регистрации кредитных организаций в порядке, установленном федеральными законами и принимаемыми в соответствии с ними нормативными актами Банка России.

Документы, необходимые для государственной регистрации банка

Для государственной регистрации банка в Банк России в установленном им порядке представляются следующие документы:

- заявление с ходатайством о государственной регистрации банка и выдаче лицензии на осуществление банковских операций. Подлинность подписей на заявлении удостоверяется нотариусом;

- учредительный договор (подлинник или нотариально удостоверенная копия), если его подписание предусмотрено федеральным законом;

- устав (подлинник или нотариально удостоверенная копия);

бизнес-план, утвержденный собранием учредителей (участников) банка, протокол собрания учредителей (участников), содержащий решения об утверждении устава кредитной организации, а также кандидатур для назначения на должности руководителя кредитной организации и главного бухгалтера кредитной организации;

бизнес-план, утвержденный собранием учредителей (участников) банка, протокол собрания учредителей (участников), содержащий решения об утверждении устава кредитной организации, а также кандидатур для назначения на должности руководителя кредитной организации и главного бухгалтера кредитной организации;- документы об уплате государственной пошлины за государственную регистрацию банка и за предоставление лицензии на осуществление банковских операций при создании кредитной организации. Размер госпошлины за регистрацию банка составляет 4000 рублей. А за предоставление лицензии на осуществление банковских операций при создании банка — 0,1 процента заявленного уставного капитала создаваемого банка, но не более 500 000 рублей;

- аудиторские заключения о бухгалтерской (финансовой) отчетности учредителей — юридических лиц;

- документы (согласно перечню, установленному нормативными актами Банка России), подтверждающие источники происхождения средств, вносимых учредителями — физическими лицами в уставный капитал кредитной организации;

- анкеты кандидатов на должности руководителя кредитной организации, главного бухгалтера, заместителей главного бухгалтера кредитной организации, руководителя, главного бухгалтера филиала кредитной организации. Указанные анкеты заполняются этими кандидатами собственноручно и должны содержать сведения, установленные нормативными актами Банка России, а также сведения:

о наличии у этих лиц высшего юридического или экономического образования (с представлением копии документа об образовании и о квалификации) и опыта руководства отделом или иным подразделением кредитной организации, связанным с осуществлением банковских операций, не менее одного года, а при отсутствии специального образования — опыта руководства таким подразделением не менее двух лет;

о наличии (об отсутствии) судимости (с представлением оригинала справки о наличии (об отсутствии) судимости, выданной Министерством внутренних дел Российской Федерации);  анкеты кандидатов на должности единоличного исполнительного органа и главного бухгалтера небанковской кредитной организации, имеющей право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций. Указанные анкеты заполняются этими кандидатами собственноручно и должны содержать сведения, установленные нормативными актами Банка России, а также сведения:

анкеты кандидатов на должности единоличного исполнительного органа и главного бухгалтера небанковской кредитной организации, имеющей право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций. Указанные анкеты заполняются этими кандидатами собственноручно и должны содержать сведения, установленные нормативными актами Банка России, а также сведения:

о наличии у этих лиц высшего образования (с представлением копии документа об образовании и о квалификации);

о наличии (об отсутствии) судимости (с представлением оригинала справки о наличии (об отсутствии) судимости, выданной Министерством внутренних дел Российской Федерации);- документы (согласно перечню, установленному нормативными актами Банка России), необходимые для оценки деловой репутации учредителей (участников) банка, кандидатов в члены совета директоров (наблюдательного совета), лица, осуществляющего функции единоличного исполнительного органа юридического лица — учредителя (участника) кредитной организации, приобретающего более 10 процентов акций (долей) кредитной организации.

Помимо этих документов Центральный банк Российской Федерации самостоятельно запрашивает в налоговом органе сведения о государственной регистрации юридических лиц, являющихся учредителями банка, и сведения о выполнении учредителями — юридическими лицами обязательств перед федеральным бюджетом, бюджетами субъектов РФ и местными бюджетами за последние три года. Банк вправе представить документы, содержащие указанные сведения, по собственной инициативе.

Решение о государственной регистрации банка и выдаче ему лицензии производится в срок не более 6 месяцев с даты представления всех документов.

После принятия решения о государственной регистрации ЦБ РФ направляет сведения и документы в налоговую службу, которая в срок не более чем 5 рабочих дней вносит в ЕГРЮЛ соответствующую запись и не позднее рабочего дня, следующего за днем внесения соответствующей записи, сообщает об этом в Банк России.

Банк России не позднее 3 рабочих дней со дня получения информации о внесенной в ЕГРЮЛ записи о кредитной организации уведомляет об этом ее учредителей с требованием произвести в месячный срок оплату 100% объявленного уставного капитала банка и выдает учредителям документ, подтверждающий факт внесения записи о кредитной организации в единый государственный реестр юридических лиц.

При предъявлении документов, подтверждающих оплату 100% объявленного уставного капитала кредитной организации, Банк России в трехдневный срок выдает кредитной организации лицензию на осуществление банковских операций.

При предъявлении документов, подтверждающих оплату 100% объявленного уставного капитала кредитной организации, Банк России в трехдневный срок выдает кредитной организации лицензию на осуществление банковских операций.

Банк имеет право осуществлять банковские операции с момента получения лицензии, выданной Банком России.

Услуги «Консалт-групп» при создании банка

- Консультация по всем правовым и бухгалтерским вопросам;

- Помощь в подготовки учредительного собрания;

- Подготовка всего необходимого пакета документов для регистрации банка в соответствии с требованиями законодательства и ЦБ РФ. В штате нашей компании работают не только юристы, но и экономисты, что дает возможность подготовить не только юридические, но и экономические (бухгалтерские) документы;

- Сопровождение у нотариуса;

- Сдача документов в ЦБ РФ для принятия решения о регистрации банка и выдачи банковской лицензии и сопровождение процесса рассмотрения данных документов на протяжении всего срока;

- Получение документов после регистрации;

- Для акционерных обществ – регистрация эмиссии акций;

- Постановка на учет во внебюджетных фондах и органах статистического учета;

- Открытие расчетного и корреспондентского счета;

- После регистрации банка — консультации по вопросам сдачи отчётности банка в ЦБ РФ, соблюдения финансовых нормативов ЦБ РФ, о том, что может считаться сомнительными сделками и пр.

Закажи регистрацию банка

+7 495 995-58-54

Оставьте заявку и мы перезвоним Вам

в течение 15 минут! Каждому, кто оставит заявку

или позвонит нам сегодня — консультация по налоговым вопросам бесплатно!

Звоните по номеру

+7 (495) 995-58-54

или оставляете заявку

Проводим

консультацию

бесплатно!

Мы зарегистрируем

банк!

Как открыть свой банк: подробная пошаговая инструкция

Банковскую сферу никак нельзя назвать простой, но, несмотря на этот факт, она является очень выгодной и привлекательной. Главным ограничением считается наличие значительного опыта работы и специальных знаний, а также огромный размер инвестиций.

Банковскую сферу никак нельзя назвать простой, но, несмотря на этот факт, она является очень выгодной и привлекательной. Главным ограничением считается наличие значительного опыта работы и специальных знаний, а также огромный размер инвестиций.

Пристальное рассмотрение особенностей российской законодательной сферы позволяет сделать вывод о том, что более простым и быстрым вариантом является приобретение уже готового и работающего банка, чем открытие нового, требующего получения всех необходимых разрешений.

Варианты формата

В настоящее время спектр банковских услуг является весьма популярным, что привлекает все больше новых предпринимателей в данную сферу. Прежде чем приступать к открытию собственного учреждения, нужно определиться, какое оно будет иметь направление:

- Рыночные банки, основная деятельность которых состоит из установления и поддержания межбанковских взаимоотношений. Большая часть их активов состоит из финансов, привлеченных из других организаций кредитного характера. Их основу составляют спекулятивные финансы, например, ценные бумаги.

- В кредитном учреждении, исходя из его названия, основная часть актива состоит именно из заемных средств.

- Расчетный банк практикует обслуживание для своих клиентов (кстати, им совсем не обязательно иметь много клиентуры, зачастую достаточно всего одного, но крупного).

- Самая большая группа – это розничные организации. Они занимаются предоставлением различных услуг в сфере финансов, сочетают в себе черты каждого другого вида и потому являются самыми многопрофильными и универсальными.

Интересное интервью об организации подобной деятельности с ее владельцем вы можете посмотреть на следующем видео:

Необходимые документы и порядок их получения

Итак, сначала необходимо зарегистрировать субъект предпринимательской деятельности. Стандартной формой здесь является акционерное общество (открытое или закрытое – законодательно ограничения не установлены). В соответствии с классификатором ОКПД 2, банковская деятельность звучит как “услуги финансовые, кроме услуг по страхованию и пенсионному обеспечению”.

Итак, сначала необходимо зарегистрировать субъект предпринимательской деятельности. Стандартной формой здесь является акционерное общество (открытое или закрытое – законодательно ограничения не установлены). В соответствии с классификатором ОКПД 2, банковская деятельность звучит как “услуги финансовые, кроме услуг по страхованию и пенсионному обеспечению”.

После завершения регистрационных манипуляций, следует сформировать информацию о банке и о полном его наименовании, а затем направить сведения в Главное территориальное управление (в каждом регионе свое). Пока данное ведомство не выдаст на руки новоиспеченному предпринимателю подписанное согласование, в обращении за получением лицензии нет никакого смысла.

Данный этап предполагает наличие достаточного уставного капитала для оплаты, так как Главное территориальное управление обязательно это проверит.

Также при получении согласования будет проводиться проверка финансовой истории организации в целом и каждого ее учредителя в отдельности. И если хотя бы один из учредителей решит скрыть информацию о какой-либо своей финансовой операции, то возможность открытия будет загублена на корню.

Теперь немного об уставном капитале. Нужно иметь 300 миллионов рублей свободных средств на момент получения лицензии. Кстати, увеличили сумму недавно и весьма значительно, раньше для уставного капитала требовалось “всего” 180 миллионов.

Теперь немного об уставном капитале. Нужно иметь 300 миллионов рублей свободных средств на момент получения лицензии. Кстати, увеличили сумму недавно и весьма значительно, раньше для уставного капитала требовалось “всего” 180 миллионов.

После того, как ГТУ завершит свою проверку, нужно обеспечить передачу сведений о вновь открывающемся учреждении в Центральный банк, где не менее тщательно будет проверяться каждый предоставленный документ. Завершающей проверяющей инстанцией является Комитет банковского надзора. Именно от решения этой структуры зависит, откроется новая коммерческая организация или нет.

Если решение положительное, то информация о банке передается в следующий контрольный орган – налоговую инспекцию, на которую возложена обязанность по внесению его в реестр кредитных организаций.

С этого момента у учреждения есть всего 1 месяц на внесение на счет уставного капитала.

В состав первоначального стандартного обязательного пакета документов для регистрации входят следующие позиции:

- Заявление.

- Перечень учредительных документов.

- Тщательно расписанный бизнес-план.

- Протокол, свидетельствующий о том, что учредители провели общее собрание.

- Документ, подтверждающий оплату гос. пошлины.

- Копии документов о том, что учредители прошли государственную регистрацию.

- Анкеты кандидатов на руководящие посты: директор, главный бухгалтер и их заместители.

- Аудиторское заключение, подтверждающее факт того, что финансовая отчетность является достоверной.

- Пакет документов, необходимый для того, чтобы кредитная организация смогла получить заключение о том, что она соблюдает ряд установленных требований при проведении кассовых операций.

- Документ, выданный ФАС (федеральная антимонопольная служба) и подтверждающий положительный ответ на ходатайство о даче согласия на создание учреждения.

- Полный перечень учредителей на бумаге.

Возможный спектр услуг

Стратегическая цель банка и каждой его службы – увеличение дохода, чего можно достичь несколькими способами:

- Привлечение клиентов.

- Расширение рынка сбыта услуг.

- Увеличение доли рынка.

В настоящий момент времени уровень конкуренции на банковском рынке достаточно высок, следовательно, для сохранения баланса в организации должен быть сформирован своеобразный универмаг, способный предоставить клиенту полный спектр услуг.

Основные виды банковских услуг:

- Консультации. Банковский работник обязательно должен разбираться в таких вопросах, как инвестиции, ценные бумаги, налоговые декларации, уметь довести в доступной форме информацию до клиента. Если клиент является юридическим лицом, то ему может понадобиться проверка кредитоспособности нового контрагента или помощь в анализе маркетинговых возможностей на рынках различного масштаба – как на национальном, так и мировом.

- Управление финансовыми потоками: банк инкассирует платежи, проводит выплаты фирмам и инвестирует избыточные наличные денежные средства в приобретение краткосрочных ценных бумаг до того момента, пока клиент не начнет испытывать необходимости в них.

- Предоставление брокерских услуг при осуществлении операций с участием ценных бумаг.

- Реализация инвестиционных услуг. Например, андеррайтинг, который является гарантированным размещением или покупкой новых ценных бумаг у эмитентов. При этом цель такого приобретения – последующая перепродажа их другому покупателю и получение дохода.

- Страхование. На протяжении долгого времени банки осуществляют кредитное страхование жизни клиента, которое гарантирует ему погашение выданной ссуды в случае, если он умер или заболел. Действия по предоставлению страхового полиса осуществляются посредством совместных предприятий или путем подписания соглашения о франчайзинге, дающего право страховой компании открыть киоск по продаже полисов на территории кредитной организации.

- Ряд финансовых услуг, которые в свою очередь состоят из трастовых, лизинговых и факторинговых операций. Разновидность услуги напрямую зависит от типа клиента.

О подходящем помещении и необходимом оборудовании

Банк нельзя назвать обычным офисом, хотя он таковым и представляется на первый взгляд. В нем выполняется несколько важных функций:

- Обслуживание клиентов и посетителей.

- Кассовые операции.

- Хранение значительного денежного и материального запаса.

Из этого вытекает ряд определенных особенностей, которые необходимо учесть во время строительства, реконструкции или ремонта банковских помещений.

Так, при составлении проекта нужно уделить отдельное внимание внешней и внутренней отделке (основополагающим фактором является корпоративный стиль), планировке (обязательно наличие удобной клиентской зоны и функционального бэк-офиса) и технической укрепленности в соответствии с рядом нормативных требований (средства защиты и интегрированная система, обеспечивающая безопасность).

Главной особенностью строительства является требование об обязательном оснащении инженерно-техническими средствами, основная цель которых защита и безопасность. Свои требования к банковским помещениям предъявляют следующие учреждения: Центральный банк РФ, МВД, пожарная инспекция и Роспотребнадзор.

В общем, проектирование и строительство можно доверить только опытным организациям, имеющим в штате квалифицированных специалистов.

Деятельность учреждения ежедневно связана с обработкой крупных сумм наличных, следовательно, специализированное оборудование будет очень кстати. Оно позволяет пересчитывать деньги, сортировать их в зависимости от номинала и даже проверять их подлинность. Можно приобрести как несколько отдельных приборов, так и одну многофункциональную единицу, способную справиться с каждой из вышеперечисленных задач.

Деятельность учреждения ежедневно связана с обработкой крупных сумм наличных, следовательно, специализированное оборудование будет очень кстати. Оно позволяет пересчитывать деньги, сортировать их в зависимости от номинала и даже проверять их подлинность. Можно приобрести как несколько отдельных приборов, так и одну многофункциональную единицу, способную справиться с каждой из вышеперечисленных задач.

Конечно же, нельзя обойтись без банкомата. Кстати, желательно, чтобы он был далеко не один и располагался в проходимом месте либо в отделении.

Персонал

Работа в банке является очень ответственным занятием, требующим соблюдения таких критериев, как сосредоточенность и качество. Поэтому, подбор персонала требует пристального внимания, особенно если речь идет о руководящих постах. Только квалифицированный руководитель сможет обеспечить эффективную работу компании.

Организационную структуру учреждения определяет устав, в котором должна излагаться информация об органах управления, предоставленных им полномочиях, возложенной ответственности и взаимосвязи при проведении операций финансового характера.

Организационную структуру учреждения определяет устав, в котором должна излагаться информация об органах управления, предоставленных им полномочиях, возложенной ответственности и взаимосвязи при проведении операций финансового характера.

Высшее звено управления – это общее собрание акционеров. Его созыв должен осуществляться не менее 1 раза в год, а внеочередное собрание может быть проведено в любое время, если этого требуют учредители, совет директоров, ревизионная комиссия или акционер. К основным задачам правления относится: оперативное руководство банковской деятельностью, утверждение положения о структурном подразделении, представительстве или филиале учреждения, а также решение вопросов о подборе и расстановке кадров.

В составе организационной структуры должен быть ряд подразделений, выполняющих свое функциональное назначение:

- кредитный и ревизионный отделы, каждый из которых занимается решением общих вопросов: первый – разработкой кредитной политики, второй – проведением внешнего обзора и оценки деятельности организации;

- плановый отдел, основными задачами которого являются: организация коммерческой деятельности, контроль таких важных показателей, как ликвидность и рентабельность, экономический анализ и изучение платежеспособности клиента, а также маркетинг и связи с общественностью;

- управление депозитными операциями: прием и выдача вкладов, эмиссия и размещение ценных бумаг;

- управление кредитными операциями: осуществление краткосрочного и долгосрочного кредитования, проведение нетрадиционных банковских операций, например, лизинг, факторинг и т. д.;

- управление международными операциями: валютные вклады, предоставление валютного займа и т. д.;

- учетно-операционное управление, состоящее из операционного, расчетного отдела и отдела, занимающегося кассовыми операциями.

Штабные функции должны выполняться административно-хозяйственным, юридическим отделом, кадровой службой и бухгалтерией.

Необходимые затраты и возможные источники

Специалисты посчитали, что открытие собственного банка потребует как минимум 300 миллионов рублей. Кроме того, почти 200 млн уйдет на то, чтобы организовать офисы, систему охраны и нанять необходимый персонал.

Специалисты посчитали, что открытие собственного банка потребует как минимум 300 миллионов рублей. Кроме того, почти 200 млн уйдет на то, чтобы организовать офисы, систему охраны и нанять необходимый персонал.

Собственные средства учреждения позволяют поддерживать его устойчивость. Во время открытия они необходимы для покрытия первоочередных расходов: земля, помещения, оборудование, заработная плата. В дальнейшем за счет собственных средств осуществляются вложения в долгосрочные активы.

Собственные средства организации состоят:

- из уставного капитала;

- из резервного и специального фонда;

- из страховых резервов;

- из добавочного капитала;

- из нераспределенной в течение года прибыли.

Денежные средства, составляющие основу ресурсов банка, вносят юридические и физические лица – участники (акционеры или пайщики).

Срок окупаемости

На прибыльность и окупаемость учреждения сильно влияет финансовая обстановка в городе, но любой тщательно организованный банк окупается через 5-10 лет.

На прибыльность и окупаемость учреждения сильно влияет финансовая обстановка в городе, но любой тщательно организованный банк окупается через 5-10 лет.

Уровень конкуренции в данной сфере очень высок, но даже присутствие большого числа крупных организаций не препятствует развитию мелких. Благодаря тому, что они оказывают совершенно разные услуги, население испытывает потребность и в одних, и в других.

Кроме того, часто открытие собственного учреждения является необходимостью, например, когда оно выступает в качестве дочернего предприятия, помогающего обслуживать главную компанию. В общем, это выгодное инвестирование, ведь при такой масштабности проекта 5 лет – это хороший показатель окупаемости.

Чтобы открыть банк, необходимо обладать стартовым капиталом объемом около 500 миллионов рублей, разбираться в банковском деле и быть готовым столкнуться с серьёзной конкуренцией на рынке. Процесс принятия решения ЦБ РФ о выдаче лицензии на этот вид деятельности может занять до полугода. А вернуть капитальные инвестиции основатель финансового учреждения сможет не раньше, чем через 5 лет.

| Стартовые вложения | 431 700 000 рублей | Персонал | 53 человека |

| Доходы ежемесячно | 15 000 000 рублей | Конкуренция | Высокая |

| Расходы ежемесячно | 7 190 000 рублей | Окупаемость | 56–60 месяцев |

Содержание

- 1

Какой банк можно открыть?

- 2

Предоставляемые услуги

- 2.1

Актуальность

- 2.1

- 3

Описание и анализ рынка

- 3.1

Фотогалерея

- 3.2

Целевая аудитория

- 3.3

Конкурентные преимущества

- 3.4

Рекламная кампания

- 3.1

- 4

Пошаговая инструкция открытия

- 4.1

Документы и лицензии

- 4.2

Помещение и дизайн

- 4.3

Оборудование и инвентарь

- 4.4

Структурные подразделения и персонал

- 4.1

- 5

Финансовый план

- 5.1

Сколько стоит открытие банка?

- 5.2

Где взять деньги?

- 5.3

Регулярные затраты

- 5.4

Доходы

- 5.1

- 6

Календарный план

- 7

Риски и окупаемость

- 8

Видео

[ Скрыть]

Какой банк можно открыть?

Создаваемое финансовое учреждение может оказывать весь спектр услуг или же специализироваться на выдаче кредитов, привлечении депозитов или выполнять другие операции.

Классификация банковских организаций:

| Вид | Описание |

| Универсальный | Основные характеристики:

По сравнению со специализированными, данный тип банков более устойчив к колебаниям в экономике страны. |

| Кредитный | Подобные организации ориентированы на продажу денежных ресурсов в долг на различные цели. Банк получает прибыль в виде процентов за выданный кредит. |

| Сберегательный | Для осуществления инвестиционной деятельности банк привлекает деньги клиентов в форме вкладов. В течение определенного времени в распоряжении предпринимателя будет находиться капитал, который можно преумножить. Клиент получит обещанный процент, тем самым защитив свои свободные средства от обесценивания, а банк — прибыль от инвестиций в различные проекты/активы. |

| Расчетный | Данные финансовые учреждения осуществляют разного рода расчеты между физическими и юридическими лицами. Для получения достаточной прибыли банку не нужно иметь большое число клиентов, важен объем совершаемых транзакций. |

| Рыночный | Главная цель его существования — обслуживание более крупных финансово-кредитных организаций, в том числе поддержание/установление межбанковских взаимоотношений. Активы подобных учреждений преимущественно состоят из финансов других банков (например, ценных бумаг). |

Предоставляемые услуги

Перечень операций, выполняемых финансово-кредитными организациями:

| Название | Описание |

| Привлечение денег во вклады | Потребителями данного сервиса могут быть и физические, и юридические лица. Клиенты передают банку во временное пользование свои свободные денежные средства, тем самым зарабатывая на процентах. Полученный капитал финансовое учреждение может выгодно инвестировать и выручить высокую прибыль. |

| Предоставление кредитных продуктов | Коммерческие организации выдают ссуды на следующие цели:

В качестве цены за пользование денежными средствами банка он взимает с клиента процент. |

| Открытие и ведение банковских счетов | В соответствии с законами России все юридические лица должны иметь счета для осуществления транзакций в безналичном порядке. За их проведение банк может взимать комиссию. |

| Обслуживание кредитных/дебетовых карт | Обслуживание пластиковых расчетных инструментов банком-эмитентом предполагает:

|

| Консалтинг по финансовым вопросам | Подобный сервис предполагает наличие в штате профессиональных сотрудников, досконально разбирающихся в разных вопросах:

Консультант должен уметь понять проблему заказчика и предложить выходы для ее разрешения. При этом от него потребуется умение объяснить клиенту сложную ситуацию доступными и понятными словами. |

| Управление финансовыми потоками | Услуга позволяет осуществлять анализ, мониторинг, учёт денежных потоков компаний-клиентов. Сотрудники финансового учреждения должны не только контролировать существующие поступления и затраты, но и разрабатывать дальнейший план движения средств. |

| Оказание брокерских услуг | Здесь осуществляется покупка и продажа ценных бумаг за счет клиента и по его поручению.

Направления работы данного сервиса:

|

| Инвестиционный сервис | Примерный перечень услуг:

|

| Страхование | Оно производится путем оформления франшизы или создания общих предприятий. Также финансовые учреждения практикуют кредитное страхование жизни клиента. Оно гарантирует погашение выданного займа в ситуации, если заемщик погиб/заболел. |

| Трастовые транзакции | Данные операции представляют собой сделку по управлению имуществом клиента, а также оказанию услуг по его поручению в качестве доверенного лица. Таким образом, заказчик, не теряя права собственности на свои активы, получает прибыль от их инвестирования на различных рынках. За совершенные трастовые транзакции банк взимает в свою пользу комиссионный сбор.

Примеры доверительных операций:

Банкам приходится выполнять следующие функции:

|

| Лизинговые операции | Подобный сервис основан на предоставлении в аренду внеоборотных активов на длительный период времени с целью их последующего использования в производстве.

Примеры объектов лизинговой сделки:

|

| Факторинговые операции | Являются одним из видов торгово-комиссионных транзакций, сочетающихся с кредитованием оборотного капитала (предполагают инкассирование дебиторской задолженности, гарантию от валютных рисков).

Виды факторинга:

|

Актуальность

Причины, обуславливающие привлекательность бизнеса в банковской сфере:

- Прибыльность и рентабельность. При грамотном подходе предприниматель может быстро окупить (примерно через пять лет) и преумножить немалые начальные инвестиции.

- Перспективность. Услуги финансовых учреждений пользуются большим спросом, их спектр расширяется вместе с ростом потребностей клиентов и развитием научно-технического прогресса.

- Престижность. Банкир — это элитная профессия, поэтому иметь свою кредитную организацию очень статусно.

- Широкий выбор направления деятельности. Предприниматель может самостоятельно определить формат бизнеса, его целевую аудиторию, ассортимент, географию работы и пр.

Описание и анализ рынка

Характеристика российского банковского сектора экономики:

- По данным Центрального Банка, на февраль 2017 года в России зарегистрировано 572 финансово-кредитных учреждения.

- На рынке наблюдается высокая конкуренция.

- По данным опроса, услугами одного финансового учреждения пользуется 63% граждан России, двух — 22%, трех — 5%.

- За последние пять лет банковским кредитом воспользовалось примерно 40% населения.

- Около 20% граждан страны имеют высокие выплаты по займам, они составляют более 30% от общего объема семейного бюджета. Примерно 8% людей отдают свыше половины своих доходов, чтоб погасить долг перед банком. Однако 32% населения, имеющих кредитную задолженность, уплачивают суммы, не превышающие 10% от их ежемесячного заработка.

- Каждый четвертый заемщик сталкивался с проблемой невозможности совершения выплаты по кредиту в срок.

- 27% людей подтвердили, что имеют сбережения в форме: банковского вклада, накопительного страхового полиса, акций, облигаций и прочих ценных бумаг.

- Растет популярность потребительского кредита. Примерно каждый десятый гражданин намерен им воспользоваться.

- Вклады в банк находятся на третьем месте по популярности/надежности после вложения денег в недвижимость и золото/драгоценности.

- Лидером ипотечного рынка является ОАО «Сбербанк», его доля на начало 2015 года составила 47,5%.

- Увеличивается процент платежей по безналу (с 5% в 2013 году до 16% в 2015). Чаще всего данным способом оплачивались: мобильная связь, Интернет, телевидение, налоги, штрафы, кредиты.

- Ведущий игрок рынка кредитных карт — ОАО «Сбербанк» (по данным на второй квартал 2016 года, он занимает 41,1%).

Фотогалерея

Целевая аудитория

Клиентом финансово-кредитного учреждения может выступать как физическое лицо, так и организация/предприятие.

Портрет типичного пользователя банковских услуг:

| Признак | Характеристика |

| Возраст | 35–54 года |

| Пол | Мужчина/женщина |

| Уровень дохода | Средний |

| Социальный статус | Основные потребители:

|

| Психограмма | Характеристики:

|

Конкурентные преимущества

Сильными сторонами банка должны стать следующие пункты:

- позитивный имидж;

- выгодные кредитные продукты;

- высокие процентные ставки по депозитам;

- продуманная ценовая политика;

- хорошая репутация основных акционеров;

- конкурентоспособный и сбалансированный перечень услуг;

- высокое качество предоставляемого сервиса;

- достаточная величина уставного капитала/активов, гарантирующая безопасность вкладов клиентов;

- присутствие валютной/генеральной лицензии;

- устойчивая база клиентов;

- обширная корреспондентская сеть;

- достаточное количество банкоматов в разных районах города;

- продуманная маркетинговая кампания;

- оптимальная филиальная сеть;

- требуемая квалификация основных работников и высшего звена управления;

- вежливое обслуживание;

- отсутствие очередей;

- индивидуальный подход к каждому клиенту;

- хорошая материальная база;

- ориентация на пожелания/запросы клиентов;

- внедрение новых видов операций/услуг;

- наличие интернет-банкинга, фирменного сайта, мобильного приложения и т. д.

- продуманная инфраструктура;

- удобное расположение офисов, банкоматов и пр.

Рекламная кампания

Разработкой и реализацией маркетинговой программы банка должна заниматься профессиональная фирма или/и штатные специалисты.

Главные задачи рекламной кампании финансово-кредитного учреждения:

- сделать организацию узнаваемой среди обширной целевой аудитории;

- убедить потенциальных пользователей в надежности компании;

- создать достаточную клиентскую базу;

- сформировать положительное мнение у целевой аудитории банка и пр.

Мероприятия маркетинговой программы:

- разработка и раскрутка запоминающегося бренда, логотипа и т. п.;

- создание наружных вывесок/баннеров;

- печать листовок, визиток, брошюр, плакатов, календарей, блокнотов и т. д.;

- размещение рекламной информации на щитах, билбордах, супербордах, арках, перетяжках, лайтбоксах, светодиодных экранах, на общественном транспорте и пр.;

- трансляция объявлений на телевидении и радио, в газетах и журналах;

- разработка спецпредложений для организаций, госучреждений, малого и крупного бизнеса;

- формирование бонусной и дисконтной программы;

- создание современного, информативного и функционального портала в Интернете, мобильных предложений, групп в популярных социальных сетях;

- выступление в качестве спонсора различных массовых мероприятий (например, в сфере спорта и культуры);

- организация рекламной кампании в Сети (часто используется контекстная, таргетированная и тизерная).

Для реализации перечисленных мероприятий, на начальном этапе функционирования, среднему по размеру банку потребуется сумма около 500–600 тысяч рублей. Ежемесячные расходы на маркетинг составят примерно 100 000–150 000 рублей.

Видео посвящено проблеме организации электронного маркетинга для банковских учреждений. Снято каналом «Комплето — Системный Электронный Маркетинг».

Пошаговая инструкция открытия

Ориентировочная пошаговая инструкция для открытия собственного банка:

- Анализ рынка, а также оценка конкурентов и перечня предоставляемых услуг.

- Изучение законодательных норм и правил функционирования в данной сфере деятельности.

- Выбор формата бизнеса и его направленности.

- Формирование предварительного бизнес-проекта будущего коммерческого банка.

- Определение собственных возможностей развития организации и управления ею.

- Подбор партнеров/соучредителей, их проверка (репутация, отсутствие судимостей, задолженностей перед государством по налогам и другим платежам).

- Решение вопроса, касающегося размера уставного капитала и его структуры.

- Выбор оптимальной организационной формы для бизнеса.

- Поиск названия для создаваемого банка.

- Определение структуры управления организацией.

- Подбор основного, управленческого, вспомогательного и обслуживающего персонала.

- Оформление документов для последующей регистрации.

- Выбор мест для размещения главного офиса, представительств банка, установки банкоматов и пр.

- Юридическое оформление деятельности бизнеса и получение разрешений (в том числе лицензии).

- Подготовка помещений (перепланировка, строительные и ремонтные работы) и установка закупленного оснащения.

- Проведение мероприятий рекламной кампании.

- Торжественное открытие банка.

Документы и лицензии

Ключевые вопросы, возникающие в процессе регистрации банковской организации:

- Прежде чем открываться, для финансового учреждения нужно придумать название. После того как будет сформирован подходящий бренд, подписывается договор об основании банка. На следующем этапе в Департамент лицензирования ЦБ направляется запрос о возможности применения сокращенного и полного названия (на русском языке). В течение пяти дней будет получен ответ о допустимости использования предлагаемого наименования.

- В качестве учредителей могут выступать организации и физические лица. В последующие три года после регистрации основателям банка не разрешается покидать число участников.

- В соответствии с законами РФ для создания финансового учреждения требуется регистрация юридического лица. Здесь предпринимателю предстоит выбрать организационную форму для своего бизнеса. Это может быть ООО, публичное акционерное общество или непубличное. Пройдя поэтапно все процедуры по организации банка, ЦБ России выдает Свидетельство о его государственной регистрации.

- Код ОКВЭД — 64.19 «Денежное посредничество прочее», 64,92 «Предоставление займов и прочих видов кредита».

Список документов для создания финансового учреждения представлен в Инструкции Банка России от 02.04.10, № 135-И. Ее полное название — «О порядке принятия ЦБ решения о госрегистрации кредитных организаций и выдаче лицензий на осуществление банковских услуг».

Пакет учредительных и прочих документов для создания финансово-кредитного учреждения:

- заявление, выражающее желание открыть банк;

- устав организации;

- бизнес-план (при его разработке учитываются рекомендации, представленные в Указании Банка России от 5.07.02, № 1176-У «О бизнес-планах кредитных организаций»);

- договор на аренду помещений или бумаги, подтверждающие право собственности на них;

- квитанция о погашении суммы государственной пошлины;

- учредительные документы;

- протокол с общего собрания совета директоров (здесь отражается решение участников о создании банка, его наименовании, утверждении устава, бизнес-плана и пр.);

- документы, свидетельствующие о наличии материальных возможностей учредителей банка по формированию уставного капитала (в том числе подтверждаются источники происхождения денежных средств);

- бумаги, подтверждающие соответствие создаваемого учреждения нормативам ЦБ (в том числе сертификаты на оборудование, схема помещений, лицензия охранного предприятия, страховой компании);

- ходатайство в антимонопольный орган о регистрации банка (копия положительного заключения предоставляется в ЦБ);

- документы, необходимые для выпуска акций (при регистрации АО);

- список учредителей в письменном виде, анкеты кандидатов на места руководителя, главного бухгалтера, его заместителя;

- письменная характеристика каждого члена совета директоров, подтверждающая их соответствие установленным требованиям.

Налоговая инспекция внесет учреждение в реестр кредитных организаций только после получения положительного заключения от Комитета банковского надзора.

Центральный Банк России осуществляет деятельность по лицензированию финансово-кредитных учреждений. Выдаваемый документ содержит перечень разрешенных к выполнению банковских транзакций, срок его действия не ограничен. Здесь же указывается валюта/ы, в которой могут производиться операции.

В зависимости от того какая лицензия оформляется, возможны следующие ограничения на работу с:

- различными валютами;

- драгоценными металлами;

- иностранными банками;

- определенными категориями юридических/физических лиц и пр.

Решение о выдаче лицензии может быть получено учредителями в течение шести месяцев от момента получения бумаг ЦБ РФ. После того как собственникам сообщат о положительном результате рассмотрения документов, они должны внести сумму уставного капитала в полном размере. Он будет храниться на корреспондентском счете в Банке России. Его сумма строго регламентирована и не может быть меньше 300 миллионов рублей. Лицензия выдается в трехдневный срок после внесения всего объема заявленного уставного капитала.

Для осуществления транзакций в национальной и иностранной валютах банку требуется генеральная лицензия. В этом случае бюджет финансового учреждения должен быть более 900 миллионов рублей.

Кроме формирования уставного капитала, от банкиров потребуется:

- создать резервный фонд;

- произвести классификацию активов;

- строго соблюдать нормы положений ЦБ РФ.

Поскольку процесс подготовки документов требует определенных навыков, знаний и времени, то учредители банка могут обратиться за помощью к сторонним организациям. В таком случае потребуются немалые средства для оплаты услуг посредника.

Помещение и дизайн

Для организации работы кредитного учреждения необходимы следующие основные помещения:

- головной офис;

- банковские отделения;

- площади для установки банкоматов.

При выборе места для расположения центрального офиса нужно уделить особое внимание следующим критериям:

- приближенность к центру города;

- площадь помещения от 150 квадратных метров;

- возможность размещения вывески на видном месте;

- расположение вблизи крупного транспортного узла (метро, автобусные остановки и пр.);

- хороший подъезд;

- наличие вместительной парковки;

- соседство с крупными ТЦ / бизнес-центрами или другими объектами массового скопления людей.

Помещение под офис можно купить (стоимость варьируется в зависимости от региона от 8 до 20 миллионов рублей) или арендовать. Чаще всего предприниматели приобретают в собственность здание для правления банка, а другие площади берут в наем.

Центральный офис универсального финансово-кредитного учреждения обычно имеет следующие отделы:

- по работе с корпоративными клиентами;

- по обслуживанию организаций/предприятий;

- по работе с частными лицами;

- бек-офис;

- кассовый узел;

- эквайринг;

- денежное хранилище;

- инкассация;

- депозитарий.

В офисе должна быть обеспечена бесперебойная работа всех инженерных систем:

- Интернета;

- освещения;

- электрооборудования;

- отопления;

- вентиляции;

- кондиционирования;

- телефонии;

- водоснабжения;

- канализации и т. д.

Для организации отделений банка в разных районах города, области и страны понадобятся помещения площадью 50–80 квадратных метров.

Особенности оформления площадей коммерческого учреждения:

- прослеживание корпоративного стиля в интерьере и оснащении всех отделений банка;

- ассоциирование дизайна помещения и витрин с логотипом организации и ее фирменным наименованием;

- схожесть интерьера каждого представительства кредитного учреждения;

- информативный дизайн (за счет подбора цветов краски на стенах, линий самого интерьера, правильной расстановки освещения, мебели и пр.);

- комфортные условия для работы сотрудников организации (не вызывающие сонливость, пассивность или агрессию);

- отсутствие в интерьере раздражающих цветов, тяжелых объемов и эмоционального барьера;

- функциональное зонирование и правильная планировка (например, за счет создания закрытых/открытых пространств, уединенных зон для консультаций/переговоров, мест ожидания и пр.);

- лаконичность и отсутствие излишнего декорирования;

- использование в дизайне современных отделочных материалов (например, натуральное дерево или камень).

Помещение банка должно:

- внушать доверие его клиентам;

- вызывать чувство защищенности у его посетителей;

- располагать к себе потенциальных пользователей банковских услуг;

- привлекать новых потребителей.

Фотогалерея

Оборудование и инвентарь

Оснащение финансово-кредитного учреждения (главного офиса, пяти отделений и десяти мест для установки банкоматов):

| Наименование | Штук | Примерная цена, руб./шт. | Общая стоимость, руб. |

| Банкомат | 17 | 500 000 | 8 500 000 |

| Терминалы оплаты | 10 | 400 000 | 4 000 000 |

| Счетчик купюр | 15 | 30 000 | 450 000 |

| Сейф для офиса | 10 | 13 000 | 130 000 |

| Сейфы для денег | 20 | 15 000 | 300 000 |

| Детекторы валют | 10 | 20 000 | 200 000 |

| Упаковщик банкнот | 6 | 23 000 | 140 000 |

| Тележка для денег | 8 | 15 000 | 120 000 |

| Уничтожитель документов | 6 | 30 000 | 180 000 |

| Кассовое оборудование | 8 | 50 000 | 400 000 |

| Компьютеры | 20 | 30 000 | 600 000 |

| Оргтехника (принтеры, сканеры, телефоны и т. п.) | – | – | 400 000 |

| Офисная мини-АТС | 6 | 30 000 | 180 000 |

| Мебель для комнаты ожидания клиентов (диваны, креста, стулья, столы и пр.) | – | – | 1 000 000 |

| Мебель для сотрудников и клиентов (шкафы, стеллажи, стулья, кресла, столы и пр.) | – | – | 1 000 000 |

| Мебель для подсобных помещений | – | – | 500 000 |

| Оборудование для денежного хранилища | – | – | 1 000 000 |

| Оборудование для службы инкассации | – | – | 500 000 |

| Система сигнализации, видеонаблюдения, пожарной безопасности | – | – | 3 000 000 |

| Кондиционеры | 10 | 40 000 | 400 000 |

| Служебный автомобиль | 2 | 1 500 000 | 3 000 000 |

| Прочее оборудование, инвентарь | – | – | 3 000 000 |

| Итого | – | – | 29 000 000 |

Фотогалерея

Структурные подразделения и персонал

Организационная структура банка (для одного главного офиса и пяти отделений):

| Название отдела | Описание | Должности | Количество, чел. |

| Управление кредитными транзакциями | Основные функции:

|

Начальник подразделения и кредитные эксперты | 7 |

| Кредитный | Занимается разработкой кредитной политики организации | Руководитель отдела и финансисты | 3 |

| Ревизионный | Проводит внешний анализ и оценку деятельности банка | Глава подразделения и финансисты | 3 |

| Управление депозитными транзакциями | Сотрудники осуществляют операции по приему/выдаче вкладов, а также эмиссии ценных бумаг и их размещению. | Начальник отдела и эксперты по вкладам | 7 |

| Плановый | Основные функции:

|

Руководитель подразделения, маркетолог и экономист | 3 |

| Операционный зал | Он предназначен для:

|

Старший оператор и специалисты | 10 |

| Расчетный | Сотрудники подразделения осуществляют расчетно-кассовые операции. | Старший кассир и кассир | 7 |

| Юридический | Основные функции:

|

Начальник отдела и юристы | 3 |

| Бухгалтерия | Преимущественно специалисты отдела занимаются операциями по ведению бухгалтерского учета и составлению отчетности (финансовой, налоговой). | Главный бухгалтер и бухгалтеры | 3 |

| Кадровый | Работники подразделения занимаются следующими основными вопросами:

|

Руководитель и менеджер по персоналу | 2 |

| Административно-хозяйственный | Данная структура:

|

Начальник подразделения и специалисты | 3 |

| Административно-управленческий | Осуществляется руководство финансово-кредитной организацией.

Основные функции менеджеров высшего звена банка:

|

Управляющий банком и его заместитель | 2 |

| Итого | 53 |

Организационная структура банка может отличаться в зависимости от:

- типа лицензии;

- масштаба банка (числа отделений);

- направленности бизнеса и его формата;

- спектра оказываемых банковских услуг и пр.

Базовые требования к кандидатурам на руководящие должности кредитного учреждения:

- высшее профильное образование (экономическое/юридическое);

- отсутствие судимостей/правонарушений за преступления в финансовой/торговой сфере;

- умение вести переговоры, коммуникабельность;

- хорошие рекомендации с предыдущего места работы;

- компетентность и ответственность;

- организаторские способности;

- опыт работы на руководящей должности в финансовой структуре;

- высокие моральные качества;

- эмоционально-волевой характер;

- способность поддерживать свой авторитет;

- умение критиковать и принимать критику, а также наказывать и поощрять.

Ключевые требования к основным работникам банка:

- высшее образование по профилю занимаемой должности;

- отсутствие судимостей;

- наличие свидетельств/сертификатов о прохождении курсов повышения квалификации;

- опыт работы по специальности;

- ответственность;

- пунктуальность;

- внимательность;

- коммуникабельность.

Для организации качественной защиты помещений банка учредителю следует выбрать частное охранное агентство с хорошей репутацией. Также на аутсорсинг можно вынести юридические услуги.

Финансовый план

Исходная информация для финансового планирования банковской организации с нуля:

| Показатель | Значение |

| Формат бизнеса | Универсальный банк |

| Организационно-правовая форма | Публичное акционерное общество |

| Регистрация бизнеса | Произведена при помощи сторонних организаций |

| Число учредителей | Пять физических лиц |

| Место расположения головного офиса | Российская Федерация, г. Москва |

| Число отделений | 5 |

| Число мест для установки банкоматов (вне филиалов банка и главного офиса) | 10 |

| Место расположения отделений | г. Москва |

| Лицензия | Базовая |

| Сервис | Основные услуги:

|

| Помещение головного офиса | Приобретается в собственность |

| Помещения отделений банка | Берутся в аренду |

| Охрана | Наем специалистов из частного охранного агентства (аутсорсинг) |

| Численность штата | 53 человека |

| Целевая аудитория | Физические лица и организации/предприятия, функционирующие в различных сферах деятельности |

Сколько стоит открытие банка?

Начальные вложения в собственное банковское дело:

| Статьи затрат | Ориентировочные цены, руб. |

| Сумма уставного капитала | 300 000 000 |

| Оформление лицензии, разрешений и регистрация бизнеса | 50 000 000 |

| Закупка оснащения | 29 000 000 |

| Приобретение нематериальных активов | 5 000 000 |

| Стоимость здания под головной офис | 20 000 000 |

| Арендная плата за помещения отделений учреждения и места под банкоматы (за шесть месяцев) | 5 700 000 |

| Ремонт и дизайнерское оформление зданий | 5 000 000 |

| Затраты на маркетинг и рекламу | 2 000 000 |

| Оплата труда с начислениями (за три месяца) | 12 000 000 |

| Закупка расходных материалов (канцтовары и пр.) | 1 000 000 |

| Прочие затраты | 2 000 000 |

| Итого | 431 700 000 |

Для открытия банка, который будет работать по всей стране, в бизнес потребуется вложить несколько миллиардов рублей.

Где взять деньги?

Возможные источники денег для открытия банка:

- собственные средства (это основной ресурс);

- привлечение частных инвесторов/соучредителей;

- банковский кредит (при наличии залога и поручителей).

Регулярные затраты

Регулярные месячные расходы на содержание банка:

| Статьи затрат | Ориентировочные цены, руб. |

| Арендная плата | 950 000 |

| Коммунальные расходы | 200 000 |

| Оплата труда (с отчислениями в фонды) | 4 010 000 |

| Маркетинг | 100 000 |

| Амортизация основных фондов | 400 000 |

| Транспортные расходы | 30 000 |

| Услуги охранного агентства | 900 000 |

| Прочие расходы | 600 000 |

| Итого | 7 190 000 |

Сумма годовых затрат на организацию работы финансово-кредитного учреждения составит 7190 тысяч рублей.

Доходы

Расчет параметров эффективности бизнес-проекта банка произведен на базе следующих данных:

| Показатель | Значение, руб. |

| Средний месячный доход от одного отделения | 2 000 000 |

| Средний месячный доход от работы головного офиса | 5 000 000 |

Основные финансовые показатели проекта:

| Параметр | Значение |

| Средняя месячная выручка от работы всех отделений и главного офиса | 15 000 000 руб. |

| Средняя прибыль в месяц | 7 810 000 руб. |

| Годовая выручка | 180 000 000 руб. |

| Годовая прибыль | 93 720 000 руб. |

| Рентабельность бизнеса | 52% |

Календарный план

Ключевые этапы реализации бизнес-проекта открытия банка с нуля:

| Этапы | 1-й месяц | 2-й месяц | 3-й месяц | 4-й месяц | 5-й месяц | 6-й месяц | 7-й месяц | 8-й месяц |

| Сбор сведений о финансовом рынке в России | + | |||||||

| Составление подробного бизнес-проекта | + | + | ||||||

| Поиск партнеров/инвесторов (если собственных средств не хватает для открытия банка) | + | + | ||||||

| Сбор пакета документов для оформления бизнеса и требуемых разрешений | + | + | ||||||

| Регистрация банка и получение лицензии и положительных заключений от надзорных служб | + | + | + | + | + | + | ||

| Внесение суммы уставного капитала | + | |||||||

| Поиск места/площади для головного офиса, филиалов, банкоматов | + | + | + | |||||

| Совершение сделок купли-продажи/аренды необходимых помещений | + | + | + | |||||

| Проектные, дизайнерские, строительные и ремонтные работы на площадях офиса банка и его отделений | + | + | + | + | ||||

| Подбор и закупка требуемого оснащения | + | + | + | |||||

| Мероприятия маркетинговой кампании | + | + | + | + | + | |||

| Поиск и наем сотрудников | + | + | + | |||||

| Подбор ЧОП и заключение с ним договора на охрану банка | + | + | ||||||

| Открытие финансово-кредитного учреждения и всех его отделений | + |

Риски и окупаемость

Классификация рисков, связанных с деятельностью банка:

| Название | Характеристика | Вероятность |

| Кредитный | Лица, получившие деньги банка во временное пользование, могут их вовсе не вернуть или отдать только частично. Данный риск возрастает в ситуации выдачи кредитов группе связанных заемщиков, представителям одного сектора экономики.

Снизить вероятность возникновения такой опасности можно за счет:

|

Высокая |

| Процентный | Он представляет собой финансовые потери из-за изменения процентных ставок по займам и вкладам. Риск регулируется кредитным учреждением и напрямую зависит от действий руководителей банка по управлению его ресурсами и принятых ими решений. | Высокая |

| Несбалансированная ликвидность | Это вероятность коммерческого учреждения понести убытки по причине невозможности вовремя привлечь деньги для покрытия обязательств по займам. В такой ситуации банку нужно учитывать меняющуюся рыночную конъюнктуру и возможность резкого увеличения спроса на кредитные продукты.

Для противодействия риску можно:

|

Средняя |

| Потеря доходности | Из-за несоблюдения кредитной организацией приемлемых уровней ранее перечисленных рисков появляется опасность потери собственной доходности. | Высокая |

| Валютный | Доходность банка зависит от изменения кусов валют. | Высокая |

| Рыночный | Данный риск вызывают изменения:

|

Средняя |

| Операционный | Он может возникнуть в результате проведения банком неудачных транзакций.

Основные причины:

Для минимизации вероятности возникновения данного риска требуется жесткий внутренний контроль за операционной деятельностью банка. |

Средний |

| Правовой | Банк нуждается в качественном юридическом сопровождении своей деятельности. Это предостережет учреждение от возникновения репутационного и финансового рисков. | Средняя |

Окупаемость денежных средств, вложенных в создание банка, произойдет через 56–60 месяцев с момента его запуска.

![]() Загрузка …

Загрузка …

Видео