Новые стандарты бухгалтерского учета, которые стали обязательными с 01.01.2022, уже достаточно подробно рассмотрены на нашем сайте. Пора поговорить о практических моментах. Какие конкретные действия предпринять бухгалтеру, чтобы выполнить переход на новые ФСБУ правильно и своевременно? Какие проводки сделать в бухучете? В этой статье разбираем пошагово переход на ФСБУ 6/2020 “Основные средства” с 2022 года.

Кто обязан переходить на ФСБУ 6/2020 с 01.01.2022

В первую очередь, очертим круг тех «счастливцев», кто обязан применять новый стандарт по ОС в обязательном порядке начиная с 2022 года.

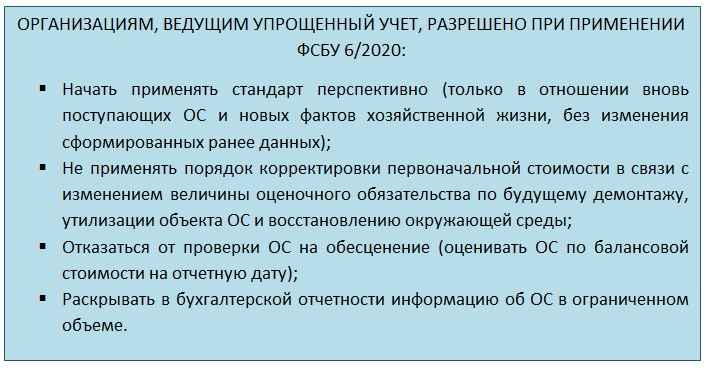

Если исходить из положений ФСБУ 6/2020, то применять его нужно всем, кто готовит бухгалтерскую отчетность и у кого есть ОС, конечно же. Для ведущих упрощенный учет исключения по самому применению не сделано. Для тех, кто на «бухгалтерской упрощенке», в стандарте есть несколько поблажек. Но не переходить на новые правила вообще они не могут.

Как можно переходить на новый ФСБУ по ОС

Основной порядок перехода на ФСБУ 6/2020 – ретроспективный (п. 48 ФСБУ 6/2020). То есть, предполагается, что пересчитаны по новым правилам будут данные за предыдущие периоды и таким образом, как будто стандарт применялся всегда.

Однако составители ФСБУ 6/2020 приняли во внимание многочисленные сложности, которые могут возникнуть при таком порядке перехода, и предусмотрели возможность переходить на новый стандарт по ОС перспективно (п. 49 ФСБУ 6/2020).

Альтернативный – перспективный переход – подразумевает, что будут скорректированы только входящие данные по ОС на 01.01.2022, а уже далее учет стоимости и амортизации будет вестись по требованиям нового стандарта.

О пересчете амортизации поговорим отдельно. Пока же успокоим бухгалтеров с большим количеством ОС: пересчитывать амортизацию по каждому объекту, возможно, не придется.

Величину накопленной амортизации по объекту ОС имеет смысл пересчитывать только в случае, если организация:

- изменила срок полезного использования;

- и/или установила ликвидационную стоимость.

Однако эти обстоятельства не обязательно возникнут. Например, ликвидационная стоимость может быть признана равной нулю, а способ начисления амортизации и срок полезного использования (СПИ) не меняются. В такой ситуации пересчитывать накопленную амортизацию не нужно.

Кроме того, продолжает действовать требование рациональности, которое предусматривает ведение бухучета исходя из:

- условий хозяйствования;

- величины организации;

- соотношения затрат на формирование информации о конкретном объекте бухгалтерского учета и полезности (ценности) этой информации (п. 6 ПБУ 1/2008 “Учетная политика организации”).

То есть, если пересчет накопленной амортизации по объектам ОС приведет к существенным затратам на это и при этом результат в учете и отчетности существенно не изменится по сравнению с тем, что был по старым правилам, от пересчета можно отказаться, раскрыв данную информацию в отчетности.

А теперь перейдем непосредственно к алгоритму перехода.

Шаг 1. Утвердите новую учетную политику

Начинать переход на ФСБУ 6/2020 нужно с учетной политики. Как можно понять, в ней должны быть зафиксированы все значимые моменты, касающиеся грядущих изменений в учете. Причем продумать, сформировать и утвердить новую учетную надо до того, как наступит «час Х». То есть – в 2021 году.

Перечислим основные аспекты, на которые нужно обратить внимание при формировании новой учётки.

ВЫБРАННЫЙ СПОСОБ ПЕРЕХОДА

Нужно указать, ретроспективный или альтернативный (перспективный) способ выбран для правил учета по ФСБУ 6/2020.

По мнению экспертов, большинство предпочтет альтернативный вариант перехода. Поэтому далее больше будем уделять внимание именно ему.

ЛИМИТ СТОИМОСТИ ДЛЯ ОС

По новому ФСБУ 6/2020 компания сама устанавливает стоимость, с которой объект считается основным средством (п. 5 ФСБУ 6/2020).

Напомним, что условие использования долее 12 месяцев при этом сохраняется. А вот сколько будет стоить такой объект – теперь на усмотрение того, кто ведет учет.

Объекты, оставшиеся под новой планкой, сразу списывают в расходы.

НАЧАЛО НАЧИСЛЕНИЯ АМОРТИЗАЦИИ

По новому ФСБУ 6/2020 начинать начислять амортизацию нужно с даты признания ОС в бухучете. Но можно действовать и по-старому: с месяца, следующего за месяцем, в котором ОС принято к учету, если закрепить это в учетной политике.

Отметим, что окончание начисления амортизации при выбытии объекта зависит от выбранного момента, когда она начата:

- если с момента признания в учете – заканчивать начисление надо в момент выбытия;

- если же начали начислять с месяца, идущего за месяцем признания, то заканчивать надо по аналогии – с месяца, следующего за месяцев выбытия.

СПОСОБ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ В БУХУЧЕТЕ

ФСБУ 6/2020не предусматривает начисление амортизации в бухучете методом списания стоимости по сумме чисел лет срока полезного использования. Он предлагает следующие методы:

- линейный;

- уменьшаемого остатка;

- пропорционально количеству продукции (работ, услуг).

Поэтому, если в учетной политике расписаны применимые способы амортизации, нужно пересмотреть их в соответствии с ФСБУ 6/2020.

ПРИЗНАНИЕ СУЩЕСТВЕННЫХ ЗАТРАТ НА ОБЕСПЕЧЕНИЕ РАБОТЫ ОС

Если объект ОС требует существенных расходов на техобслуживание и ремонт, а периодичность проведения таких мероприятий реже, чем 1 раз в год, такие затраты следует признавать отдельным объектом ОС (информация Минфина № ИС-учет-29).

Чтобы выполнить это требование, рекомендуем прописать в учётке порядок такого признания – какие затраты считать существенными, как определять периодичность и т. п.

ОТРАЖЕНИЕ ПЕРЕОЦЕНКИ

ФСБУ 6/2020 добавил новый способ списания переоценки ОС. С 01.01.2022 можно:

- списать всю накопленную амортизацию проводкой Дт 02 – Кт 01;

- довести счет 01 до рыночной стоимости (с отнесением дельты на прибыль/убыток).

Отражать переоценку по-старому тоже можно. Поэтому в новой учётке необходимо указать, какой именно способ и для каких групп ОС применяете.

ТЕСТ НА ОБЕСЦЕНЕНИЕ

С 01.01.2022 нужно с периодичностью не реже чем 1 раз в год (на 31 декабря) проводить тест на обесценение ОС.

При этом порядка такого тестирования ФСБУ 6/2020 не содержит и предлагает пользоваться МСФО (IAS) 36 (п. 38 ФСБУ 6/2020).

МСФО 36, в свою очередь, предписывает тестировать на обесценение всякий раз, как появляются признаки обесценения. Что предполагает возможность такого тестирования и чаще чем 1 раз в год.

Во избежание двояких трактовок рекомендуем зафиксировать в учетной политике, когда и как проводится тест на обесценение ОС.

ИНВЕСТИЦИОННАЯ НЕДВИЖИМОСТЬ

Инвестиционную недвижимость (ИН) по смыслу ФСБУ 6/2020 выделяют в отдельную статью учета.

Её нужно оценивать по первоначальной стоимости, а далее – по справедливой или рыночной.

Поскольку пошагового порядка определения таких показателей для ИН стандарт не содержит, логично его продумать и описать в учётке. Основываться можно на нормах ФСБУ и МСФО.

Также можно указать, что (информация Минфина № ИС-учет-29):

- объекты, признаваемые ИН, не амортизируются;

- разницу от изменения стоимости относят на счет 91, не задействуя счет 83.

Шаг 2. Провести переоценку ОС

Этот шаг нужен, если компания ведет учет ОС на основе переоцененной стоимости. Тогда на дату корректировки по требованиям ФСБУ 6/2020 сначала надо провести переоценку ОС и признать дооценку.

Напомним, что результат дооценки следует относить в состав капитала.

Шаг 3. Списать ОС со стоимостью ниже установленного лимита

Если есть объекты, стоимость которых ниже планки, установленной учетной политикой, их необходимо убрать из состава ОС.

По общему правилу списывать в соответствии с п. 49 ФСБУ 6/2020 нужно на нераспределенную прибыль (счет 84). Однако допустимо переклассифицировать объект ОС в другой актив (например, подлежащий отражению в составе запасов). Во втором случае из ОС нужно переводить в другой актив по новой классификации.

Шаг 4. Включить в ОС объекты со стоимостью, попадающей в лимит

Может быть и ситуация обратная той, о которой рассказано на предыдущем шаге – когда есть актив, который в составе ОС не был, но должен туда попадать по новой учетной политике.

В такой ситуации нужно отразить переклассификацию объекта и далее применять к нему требования учета по ФСБУ 6/2020.

Шаг 5. Выделить ОС, по которым не начисляется амортизация

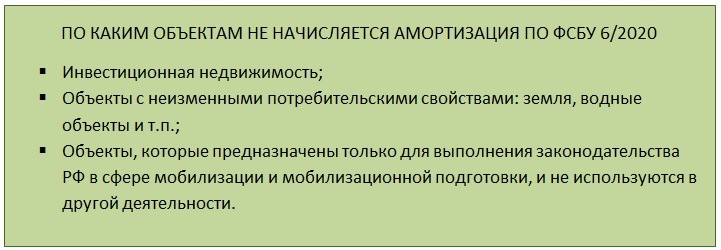

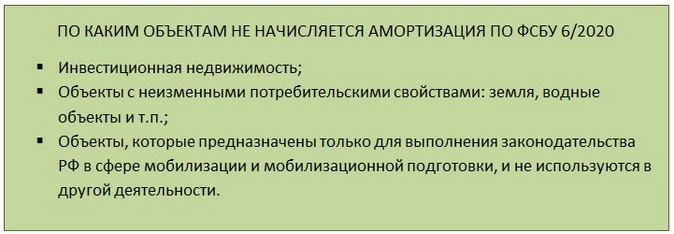

Из дальнейшей работы нужно также выделить объекты, по которым начислять амортизацию. А следовательно – пересматривать ее элементы и выполнять пересчет не нужно.

После того, как выполнены шаги 2 – 5, образуется перечень ОС, подлежащих учету по правилам нового стандарта. Соответственно, объекты, вошедшие в него, надо проанализировать на предмет определения для каждого из них ликвидационной стоимости, которая далее будет влиять на расчет амортизации.

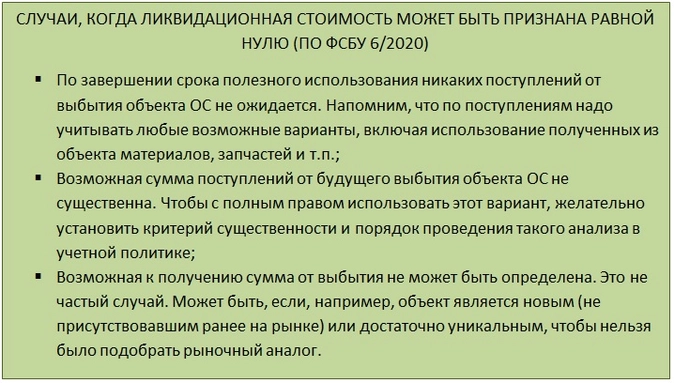

Как мы уже упоминали, ликвидационная стоимость может быть равна нулю. Напомним, в каких обстоятельствах это возможно:

Допустимо объединять признаки, вынося суждение о нулевой ликвидационной стоимости. Например, если объект ОС планируете использовать весь срок, установленный ему по техническим характеристикам, далее его планируете демонтировать, а стоимость материалов и запчастей, полученных от демонтажа, будет не существенна: логично считать ликвидационную стоимость нулевой.

Шаг 7. Пересмотреть СПИ и способ начисления амортизации

На этом шаге продолжаем работать со списком ОС, получившимся после выполнения шагов 2 – 5.

Теперь по каждому объекту нужно принять решение о том, насколько способ начисления амортизации и срок полезного использования, установленные ранее, соответствуют требованиям нового ФСБУ.

Ввиду обилия новшеств и нюансов начисления амортизации по ФСБУ 6/2020, подробно рассмотрим этот процесс в отдельной статье.

Подробнее об этом см. “Что нужно знать про амортизацию ОС по ФСБУ 6/2020: её элементы, формулы, правила начисления“.

В этом материале только отметим, что если то, как начисляли амортизация до ФСБУ 6/2020, явно противоречит требованиям самого ФСБУ, элементы амортизации придется пересмотреть, а саму ее пересчитать. В любом случае, как будто не переходили на ФСБУ 6/2020.

Шаг 8. Выделить объекты, по которым необходим пересчет амортизации

На этом шаге у каждого ОС из списка появится условная отметка – пересчитываем или не пересчитываем.

Те объекты, по которым:

- не нужно пересматривать СПИ;

- не нужно менять способ расчета амортизации;

- ликвидационная стоимость признана равной нулю

можно далее оставить, как есть. В отчетности за 2022 год по ним понадобится сделать соответствующее раскрытие (примечание).

А с ОС, по которым нужны изменения для соответствия ФСБУ 6/2020, продолжаем работать дальше.

Шаг 9. Пересчитать амортизацию

По каждому объекту, попавшему в перечень корректируемых для перехода на ФСБУ 6/2020, пересчитываем накопленную амортизацию так, как если бы её сразу начисляли по правилам стандарта.

Напомним, что формулы расчета амортизации логических изменений не претерпели. Только за основу в них теперь нужно принимать выражение:

БАЛАНСОВАЯ СТОИМОСТЬ – ЛИКВИДАЦИОННАЯ СТОИМОСТЬ = БС – ЛС

Например, формула для ежемесячного расчета амортизации по убывающему остатку примет вид:

СУММА АМОРТИЗАЦИИ ЗА МЕСЯЦ = (БС – ЛС) / СПИ В МЕСЯЦАХ

Шаг 10. Внести переходные корректировки

При альтернативном переходе, имея первоначальную стоимость объекта ОС и пересчитанную по правилам ФСБУ 6/2020 накопленную амортизацию, можно привести балансовую стоимость в соответствие с требованиями ФСБУ.

ИМЕЙТЕ В ВИДУ

Первоначальная стоимость ОС (с учетом переоценок) при корректировке балансовой стоимости меняться не должна. Поэтому корректировать можно только сумму накопленной амортизации.

Предлагаем воспользоваться таким алгоритмом:

- Вычисляем новую балансовую стоимость объекта (НБС):

НБС = Первоначальная стоимость до перехода на ФСБУ 6/2020 – Накопленная амортизация по ФСБУ 6/2020

2. НБС сравниваем со «старой» балансовой (остаточной) стоимостью.

3. При наличии расхождения делаем корректировку через амортизацию:

При ретроспективном переходе по сути нужно выполнить ровно такие же расчеты, только:

- отразить результаты таким образом, как если бы ФСБУ 6/2020 применяли всегда (заметим, что проводки, в основном, затронут те же счета, что и при альтернативном переходе – 02 и 84);

- пересчитать сравнительные показатели за годы, попадающие в отчетность (например, при подготовке баланса за 2022 год понадобятся обновленные данные на 31.12.2021 и 31.12.2020, а для финрезультатов за 2022 будут нужны скорректированные обороты за 2021 год).

ВНИМАНИЕ!

Если при внесении корректировок вы обнаружили, что балансовая стоимость объекта оказалась равна или меньше ликвидационной стоимости, по нормам ФСБУ 6/2020 начисление амортизации нужно приостановить.

Если в дальнейшем снова появится положительная разница между балансовой стоимостью и ликвидационной, начисление амортизации на эту разницу возобновляют.

Далее в 2022-м и последующих годах нужно вести учет и составлять отчетность, опираясь на требования ФСБУ 6/2020 и данные, получившиеся после переходных корректировок.

Какие конкретные действия предпринять бухгалтеру, чтобы выполнить переход на новые ФСБУ правильно и своевременно? Какие проводки сделать в бухучете? В этой статье разбираем пошагово переход на ФСБУ 6/2020 «Основные средства» с 2022 года. Также наши эксперты разобрали все шесть ФСБУ и объяснили как с ними работать без штрафов. Подробные уроки на курсе повышения квалификации. Смотрите бесплатный урок курса 6 новых ФСБУ В первую очередь, очертим круг тех «счастливцев», кто обязан применять новый стандарт по ОС в обязательном порядке начиная с 2022 года. Если исходить из положений ФСБУ 6/2020, то применять его нужно всем, кто готовит бухгалтерскую отчетность и у кого есть ОС, конечно же. Для ведущих упрощенный учет исключения по самому применению не сделано. Для тех, кто на «бухгалтерской упрощенке», в стандарте есть несколько поблажек. Но не переходить на новые правила вообще они не могут. Основной порядок перехода на ФСБУ 6/2020 — ретроспективный (п. 48 ФСБУ 6/2020). То есть, предполагается, что пересчитаны по новым правилам будут данные за предыдущие периоды и таким образом, как будто стандарт применялся всегда. Однако составители ФСБУ 6/2020 приняли во внимание многочисленные сложности, которые могут возникнуть при таком порядке перехода, и предусмотрели возможность переходить на новый стандарт по ОС перспективно (п. 49 ФСБУ 6/2020). Альтернативный — перспективный переход — подразумевает, что будут скорректированы только входящие данные по ОС на 01.01.2022, а уже далее учет стоимости и амортизации будет вестись по требованиям нового стандарта. О пересчете амортизации поговорим отдельно. Пока же успокоим бухгалтеров с большим количеством ОС: пересчитывать амортизацию по каждому объекту, возможно, не придется. Величину накопленной амортизации по объекту ОС имеет смысл пересчитывать только в случае, если организация: изменила срок полезного использования; и/или установила ликвидационную стоимость. Кроме того, продолжает действовать требование рациональности, которое предусматривает ведение бухучета исходя из: условий хозяйствования; величины организации; соотношения затрат на формирование информации о конкретном объекте бухгалтерского учета и полезности (ценности) этой информации (п. 6 ПБУ 1/2008 «Учетная политика организации»). То есть, если пересчет накопленной амортизации по объектам ОС приведет к существенным затратам на это и при этом результат в учете и отчетности существенно не изменится по сравнению с тем, что был по старым правилам, от пересчета можно отказаться, раскрыв данную информацию в отчетности. А теперь перейдем непосредственно к алгоритму перехода. Начинать переход на ФСБУ 6/2020 нужно с учетной политики. Как можно понять, в ней должны быть зафиксированы все значимые моменты, касающиеся грядущих изменений в учете. Причем продумать, сформировать и утвердить новую учетную надо до того, как наступит «час Х». То есть — в 2021 году. Перечислим основные аспекты, на которые нужно обратить внимание при формировании новой учётки. Нужно указать, ретроспективный или альтернативный (перспективный) способ выбран для правил учета по ФСБУ 6/2020. По мнению экспертов, большинство предпочтет альтернативный вариант перехода. Поэтому далее больше будем уделять внимание именно ему. По новому ФСБУ 6/2020 компания сама устанавливает стоимость, с которой объект считается основным средством (п. 5 ФСБУ 6/2020). Напомним, что условие использования долее 12 месяцев при этом сохраняется. А вот сколько будет стоить такой объект — теперь на усмотрение того, кто ведет учет. Объекты, оставшиеся под новой планкой, сразу списывают в расходы. По новому ФСБУ 6/2020 начинать начислять амортизацию нужно с даты признания ОС в бухучете. Но можно действовать и по-старому: с месяца, следующего за месяцем, в котором ОС принято к учету, если закрепить это в учетной политике. Отметим, что окончание начисления амортизации при выбытии объекта зависит от выбранного момента, когда она начата: если с момента признания в учете — заканчивать начисление надо в момент выбытия; если же начали начислять с месяца, идущего за месяцем признания, то заканчивать надо по аналогии — с месяца, следующего за месяцев выбытия. ФСБУ 6/2020 не предусматривает начисление амортизации в бухучете методом списания стоимости по сумме чисел лет срока полезного использования. Он предлагает следующие методы: линейный; уменьшаемого остатка; пропорционально количеству продукции (работ, услуг). Поэтому, если в учетной политике расписаны применимые способы амортизации, нужно пересмотреть их в соответствии с ФСБУ 6/2020. Если объект ОС требует существенных расходов на техобслуживание и ремонт, а периодичность проведения таких мероприятий реже, чем 1 раз в год, такие затраты следует признавать отдельным объектом ОС (информация Минфина № ИС-учет-29). Чтобы выполнить это требование, рекомендуем прописать в учётке порядок такого признания — какие затраты считать существенными, как определять периодичность и т. п. использовать в работе шесть ФСБУ, понимать сложные формулировки официальных требований сдавать годовую отчётность по новым правилам стандарта, избегать типичных ошибок других бухгалтеров. Выдаем удостоверение о повышении квалификации и вносим его в госреестр ФИС ФРДО Рособрнадзора. ФСБУ 6/2020 добавил новый способ списания переоценки ОС. С 01.01.2022 можно: списать всю накопленную амортизацию проводкой Дт 02 — Кт 01; довести счет 01 до рыночной стоимости (с отнесением дельты на прибыль/убыток). Отражать переоценку по-старому тоже можно. Поэтому в новой учётке необходимо указать, какой именно способ и для каких групп ОС применяете. С 01.01.2022 нужно с периодичностью не реже чем 1 раз в год (на 31 декабря) проводить тест на обесценение ОС. При этом порядка такого тестирования ФСБУ 6/2020 не содержит и предлагает пользоваться МСФО (IAS) 36 (п. 38 ФСБУ 6/2020). МСФО 36, в свою очередь, предписывает тестировать на обесценение всякий раз, как появляются признаки обесценения. Что предполагает возможность такого тестирования и чаще чем 1 раз в год. Во избежание двояких трактовок рекомендуем зафиксировать в учетной политике, когда и как проводится тест на обесценение ОС. Инвестиционную недвижимость (ИН) по смыслу ФСБУ 6/2020 выделяют в отдельную статью учета. Её нужно оценивать по первоначальной стоимости, а далее — по справедливой или рыночной. Поскольку пошагового порядка определения таких показателей для ИН стандарт не содержит, логично его продумать и описать в учётке. Основываться можно на нормах ФСБУ и МСФО. Также можно указать, что (информация Минфина № ИС-учет-29): объекты, признаваемые ИН, не амортизируются; разницу от изменения стоимости относят на счет 91, не задействуя счет 83. Этот шаг нужен, если компания ведет учет ОС на основе переоцененной стоимости. Тогда на дату корректировки по требованиям ФСБУ 6/2020 сначала надо провести переоценку ОС и признать дооценку. Напомним, что результат дооценки следует относить в состав капитала. Если есть объекты, стоимость которых ниже планки, установленной учетной политикой, их необходимо убрать из состава ОС. По общему правилу списывать в соответствии с п. 49 ФСБУ 6/2020 нужно на нераспределенную прибыль (счет 84). Однако допустимо переклассифицировать объект ОС в другой актив (например, подлежащий отражению в составе запасов). Во втором случае из ОС нужно переводить в другой актив по новой классификации. Может быть и ситуация обратная той, о которой рассказано на предыдущем шаге — когда есть актив, который в составе ОС не был, но должен туда попадать по новой учетной политике. В такой ситуации нужно отразить переклассификацию объекта и далее применять к нему требования учета по ФСБУ 6/2020. Из дальнейшей работы нужно также выделить объекты, по которым начислять амортизацию. А следовательно — пересматривать ее элементы и выполнять пересчет не нужно. После того, как выполнены шаги 2 — 5, образуется перечень ОС, подлежащих учету по правилам нового стандарта. Соответственно, объекты, вошедшие в него, надо проанализировать на предмет определения для каждого из них ликвидационной стоимости, которая далее будет влиять на расчет амортизации. Как мы уже упоминали, ликвидационная стоимость может быть равна нулю. Напомним, в каких обстоятельствах это возможно: Допустимо объединять признаки, вынося суждение о нулевой ликвидационной стоимости. Например, если объект ОС планируете использовать весь срок, установленный ему по техническим характеристикам, далее его планируете демонтировать, а стоимость материалов и запчастей, полученных от демонтажа, будет не существенна: логично считать ликвидационную стоимость нулевой. На этом шаге продолжаем работать со списком ОС, получившимся после выполнения шагов 2 — 5. Теперь по каждому объекту нужно принять решение о том, насколько способ начисления амортизации и срок полезного использования, установленные ранее, соответствуют требованиям нового ФСБУ. На этом шаге у каждого ОС из списка появится условная отметка — пересчитываем или не пересчитываем. Те объекты, по которым: не нужно пересматривать СПИ; не нужно менять способ расчета амортизации; ликвидационная стоимость признана равной нулю можно далее оставить, как есть. В отчетности за 2022 год по ним понадобится сделать соответствующее раскрытие (примечание). А с ОС, по которым нужны изменения для соответствия ФСБУ 6/2020, продолжаем работать дальше. По каждому объекту, попавшему в перечень корректируемых для перехода на ФСБУ 6/2020, пересчитываем накопленную амортизацию так, как если бы её сразу начисляли по правилам стандарта. Формулы расчета амортизации логических изменений не претерпели. Только за основу в них теперь нужно принимать выражение: БАЛАНСОВАЯ СТОИМОСТЬ — ЛИКВИДАЦИОННАЯ СТОИМОСТЬ = БС — ЛС Например, формула для ежемесячного расчета амортизации по убывающему остатку примет вид: СУММА АМОРТИЗАЦИИ ЗА МЕСЯЦ = (БС — ЛС) / СПИ В МЕСЯЦАХ При альтернативном переходе, имея первоначальную стоимость объекта ОС и пересчитанную по правилам ФСБУ 6/2020 накопленную амортизацию, можно привести балансовую стоимость в соответствие с требованиями ФСБУ. Первоначальная стоимость ОС (с учетом переоценок) при корректировке балансовой стоимости меняться не должна. Поэтому корректировать можно только сумму накопленной амортизации. Предлагаем воспользоваться таким алгоритмом: 1. Вычисляем новую балансовую стоимость объекта (НБС): НБС = Первоначальная стоимость до перехода на ФСБУ 6/2020 — Накопленная амортизация по ФСБУ 6/2020 2. НБС сравниваем со «старой» балансовой (остаточной) стоимостью. 3. При наличии расхождения делаем корректировку через амортизацию: При ретроспективном переходе по сути нужно выполнить ровно такие же расчеты, только: отразить результаты таким образом, как если бы ФСБУ 6/2020 применяли всегда (заметим, что проводки, в основном, затронут те же счета, что и при альтернативном переходе — 02 и 84); пересчитать сравнительные показатели за годы, попадающие в отчетность (например, при подготовке баланса за 2022 год понадобятся обновленные данные на 31.12.2021 и 31.12.2020, а для финрезультатов за 2022 будут нужны скорректированные обороты за 2021 год). Если при внесении корректировок вы обнаружили, что балансовая стоимость объекта оказалась равна или меньше ликвидационной стоимости, по нормам ФСБУ 6/2020 начисление амортизации нужно приостановить. Если в дальнейшем снова появится положительная разница между балансовой стоимостью и ликвидационной, начисление амортизации на эту разницу возобновляют. Далее в 2022-м и последующих годах нужно вести учет и составлять отчетность, опираясь на требования ФСБУ 6/2020 и данные, получившиеся после переходных корректировок.

Кто обязан переходить на ФСБУ 6/2020 с 01.01.2022

Как можно переходить на новый ФСБУ по ОС

Шаг 1. Утвердите новую учетную политику

Выбранный способ перехода

Лимит стоимости для ОС

Начало начисления амортизации

Способы начисления амортизации в бухучете

Признание существенных затрат на обеспечение работы ОС

Отражение переоценки

Подробнее о курсе

Тест на обесценение

Инвестиционная недвижимость

Шаг 2. Провести переоценку ОС

Шаг 3. Списать ОС со стоимостью ниже установленного лимита

Шаг 4. Включить в ОС объекты со стоимостью, попадающей в лимит

Шаг 5. Выделить ОС, по которым не начисляется амортизация

Шаг 6. Установить ликвидационную стоимость

Шаг 7. Пересмотреть СПИ и способ начисления амортизации

Шаг 8. Выделить объекты, по которым необходим пересчет амортизации

Шаг 9. Пересчитать амортизацию

Шаг 10. Внести переходные корректировки

В статье рассмотрим алгоритм перехода на стандарты ФСБУ 6 и ФСБУ 25, когда организация не применяет ПБУ 18/02.

Узнать, как перейти на новые ФСБУ 6, ФСБУ 25 в 1С при ПБУ 18.

Содержание

- Переход на ФСБУ 6, ФСБУ 25 в 1С пошагово

- Шаг 1. Закройте 2021 год в 1С

- Шаг 2. Сдайте Бухгалтерскую отчетность за 2021

- Шаг 3. Сделайте копию базы за 2021

- Шаг 4. Внесите изменения в учетную политику с 2022 года

- Шаг 5. Проверьте настройки Учетной политики в 1С

- Шаг 6. Ввод операций по переходу на ФСБУ 25

- Шаг 7. Ввод операций по переходу на ФСБУ 6

- Шаг 8. Альтернативный переход на ФСБУ 6 и 25 в 1С

- Бухгалтерская отчетность за 2021 и 2022

- Бухотчетность при альтернативном переходе на ФСБУ 6

- Бухотчетность при альтернативном переходе на ФСБУ 25

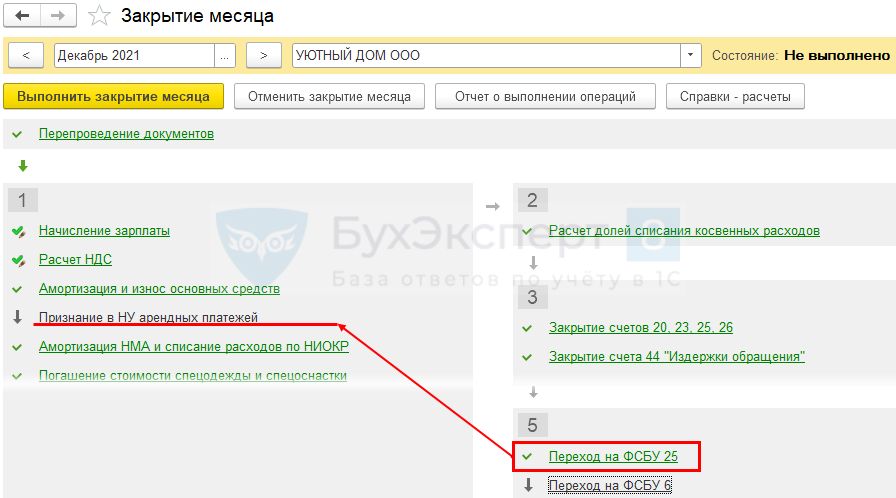

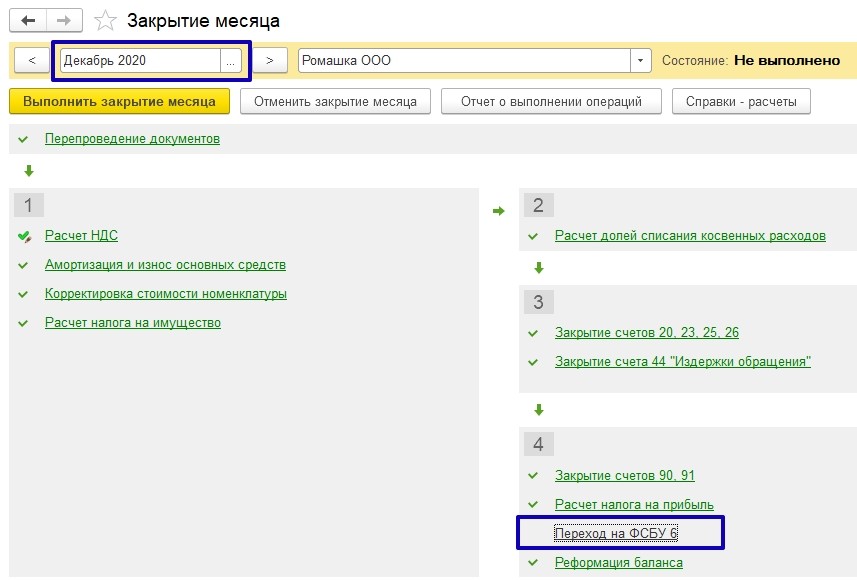

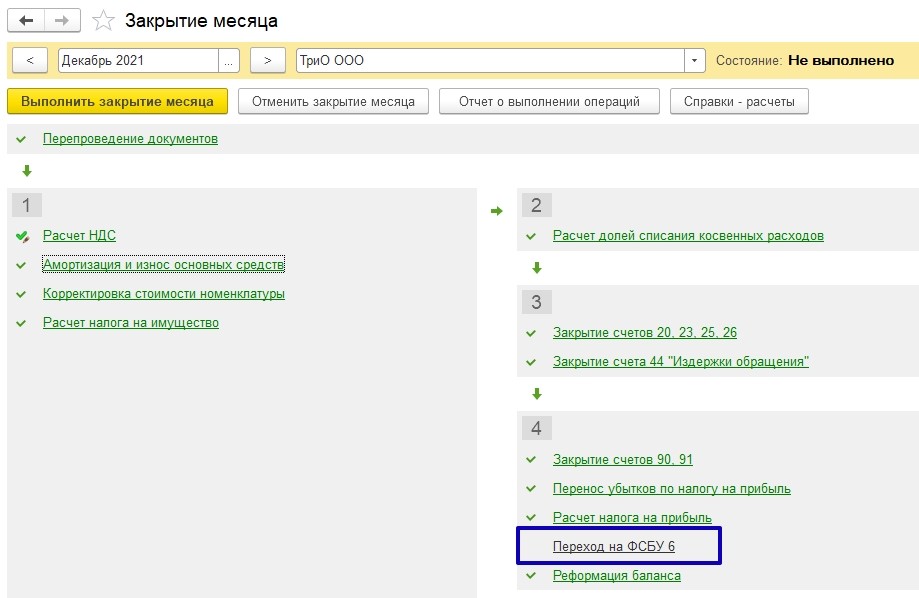

Шаг 1. Закройте 2021 год в 1С

Подготовьте 2021 год к закрытию. Для идеального закрытия года в 1С воспользуйтесь алгоритмом, поместив его в Избранное.

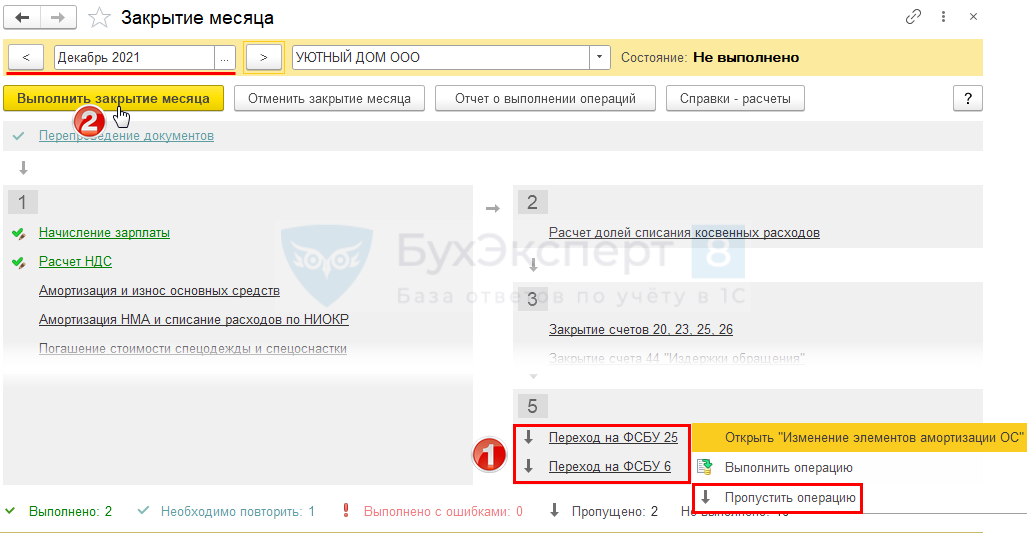

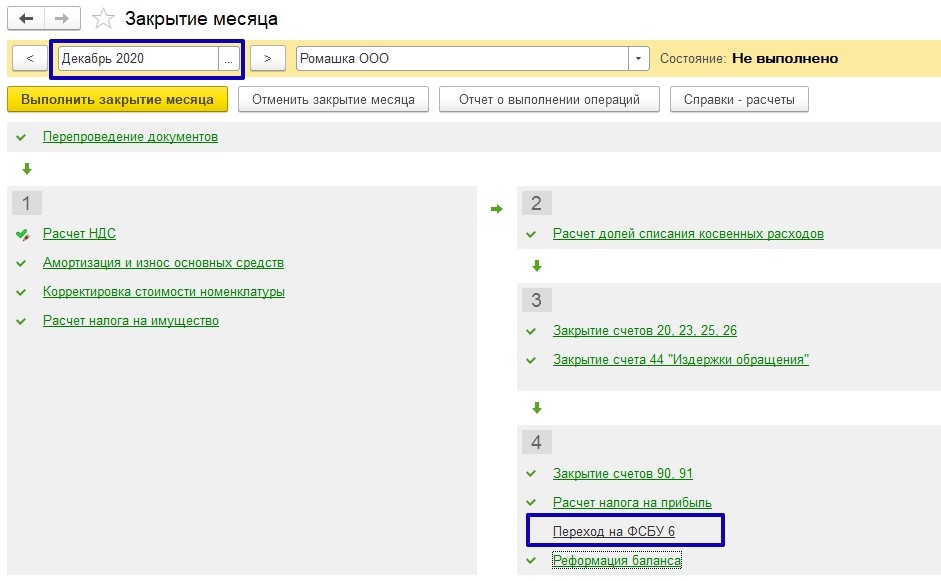

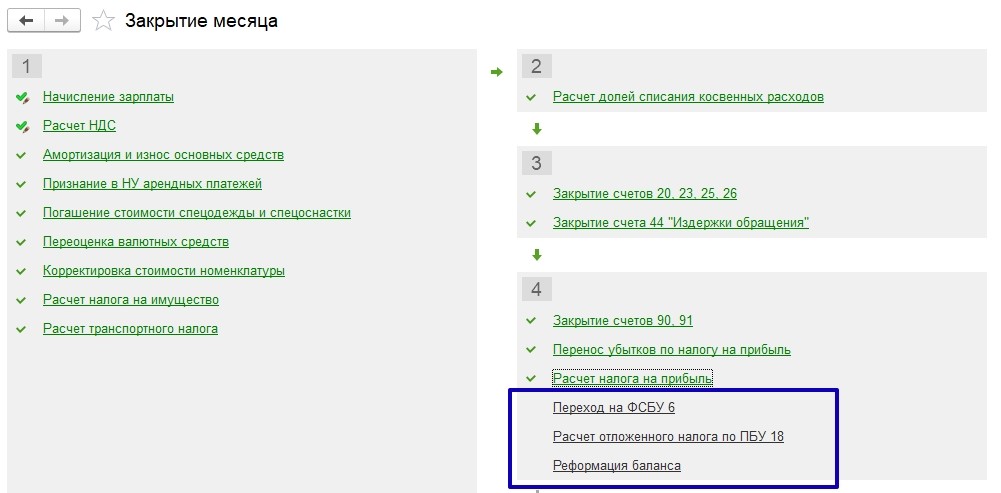

Осуществите процедуру Закрытия месяца за декабрь 2021, при этом пропустите операции перехода на новые ФСБУ:

- операцию Переход на ФСБУ 25;

- операцию Переход на ФСБУ 6.

При первичном закрытии декабря 2021 операции перехода на ФСБУ нужно пропустить вне зависимости от того, какой способ перехода на ФСБУ 6 и 25 будет выбран, альтернативный или перспективный.

Подробнее о пошаговом закрытии месяца

- Закрытие месяца в 1С:Бухгалтерия — Пошагово

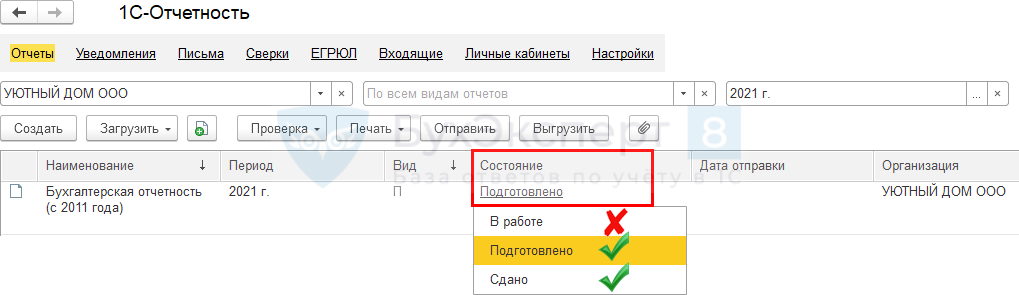

Шаг 2. Сдайте Бухгалтерскую отчетность за 2021

Сдайте бухгалтерскую финансовую отчетность (БФО) за 2021 год.

Бухотчетность за 2021 формируется по старым ПБУ и изменения в остатках, связанные с переходом на ФСБУ 6, 26 и 25 не включаются в конечные остатки Баланса за 2021 на 31.12.2021.

Шаг 3. Сделайте копию базы за 2021

После закрытия 2021 года в программе 1С сделайте архивную копию базы и распечатайте или сохраните в электронном виде ОСВ за 2021 год с группировкой По субсчетам.

Архивная копия и ОСВ с остатками по субсчетам понадобятся для сравнения результатов перезакрытия декабря 2021 года, если будет осуществлен альтернативный переход на новые ФСБУ.

Шаг 4. Внесите изменения в учетную политику с 2022 года

Внесите изменения в Учетную политику с 2022 года (УП) в связи с переходом на ФСБУ 6 ![]() PDF , ФСБУ 26

PDF , ФСБУ 26 ![]() PDF и ФСБУ 25

PDF и ФСБУ 25 ![]() PDF Укажите способы перехода:

PDF Укажите способы перехода:

- ретроспективный – не реализован в 1С;

- альтернативный (упрощенно-ретроспективный);

- перспективный.

Подробнее о том, как выбрать оптимальный способ перехода в 1С

- Как выбрать способ перехода на ФСБУ 25?

- Как выбрать способ перехода на ФСБУ 6?

Способ перехода на ФСБУ 6, 26 и 25 можно выбрать разный для каждого ФСБУ:

- Порядок перехода на ФСБУ 6

- Порядок перехода на ФСБУ 26

- Порядок перехода на ФСБУ 25

Примеры учетных политик с 2022 года:

- Учетная политика без права на упрощенные способы (ОСН)

- Учетная политика с правом на упрощенные способы (ОСН)

- Учетная политика с правом на упрощенные способы (УСН 15%)

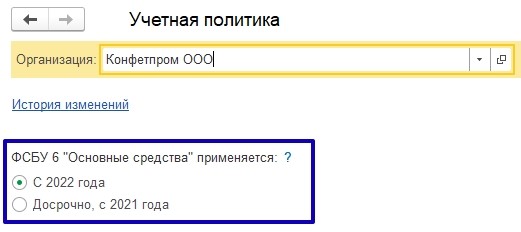

Шаг 5. Проверьте настройки Учетной политики в 1С

Проверьте настройку Учетной политики в 1С (Главное – Учетная политика). Переключатель должен быть установлен С 2022 года.

Шаг 6. Ввод операций по переходу на ФСБУ 25

В зависимости от выбранного способа перехода на ФСБУ 25 действия в 1С будут различаться.

Альтернативный переход на ФСБУ 25

При альтернативном переходе осуществите операции согласно пошаговой инструкции:

- создайте и проведите документы Поступление в аренду и (или) Поступление в лизинг от 31.12.2021;

- осуществите проведение операции Переход на ФСБУ 25 в процедуре Закрытия месяца за декабрь 2021, как указано в Шаге 8.

Перспективный переход на ФСБУ 25

При перспективном переходе никаких действий в 1С не требуется!

В процедуре Закрытия месяца за декабрь 2021 операция Переход на ФСБУ 25 должна оставаться пропущенной. Это и будет означать, что перспективный переход на ФСБУ 25 выполнен в 1С.

Шаг 7. Ввод операций по переходу на ФСБУ 6

В зависимости от выбранного способа перехода на ФСБУ 6 действия в 1С будут различаться.

Альтернативный переход на ФСБУ 6

При альтернативном переходе осуществите операции согласно пошаговой инструкции:

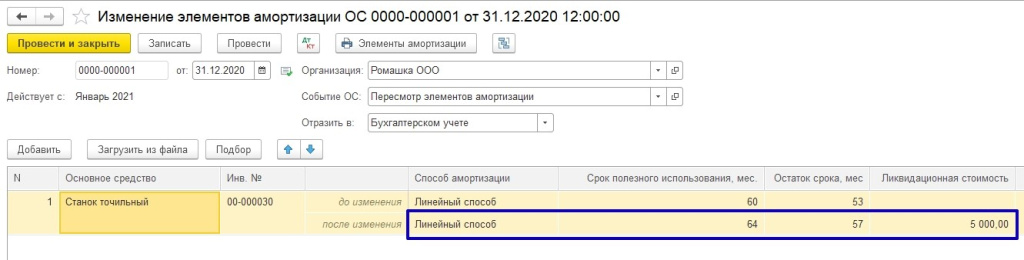

- создайте и проведите штатные документы по переходу на ФСБУ 6 Перевод ОС в малоценное оборудование и Изменение элементов амортизации ОС от 31.12.2021;

- проведите прочие операции, связанные с переходом на ФСБУ 6 от 31.12.2021. Полный перечень операций и документов возможных для перехода на ФСБУ 6, указан в таблице

PDF

PDF - проведите операции в процедуре Закрытия месяца за декабрь 2021, как указано в Шаге 8:

- Перевод ОС в малоценное оборудование;

- Переход на ФСБУ 6.

Перспективный переход на ФСБУ 6

При перспективном переходе никаких действий за декабрь 2021 в 1С не требуется!

В процедуре Закрытия месяца за декабрь 2021 операция Переход на ФСБУ 6 должна оставаться пропущенной. Это и будет означать, что перспективный переход на ФСБУ 6 выполнен в 1С.

Но, если на 01.01.2022 в остатках существуют активы, которые необходимо переклассифицировать в ОС и наоборот, то осуществите это согласно таблице.

PDF Документы в 1С вводите датой 01.01.2022.

Шаг 8. Альтернативный переход на ФСБУ 6 и 25 в 1С

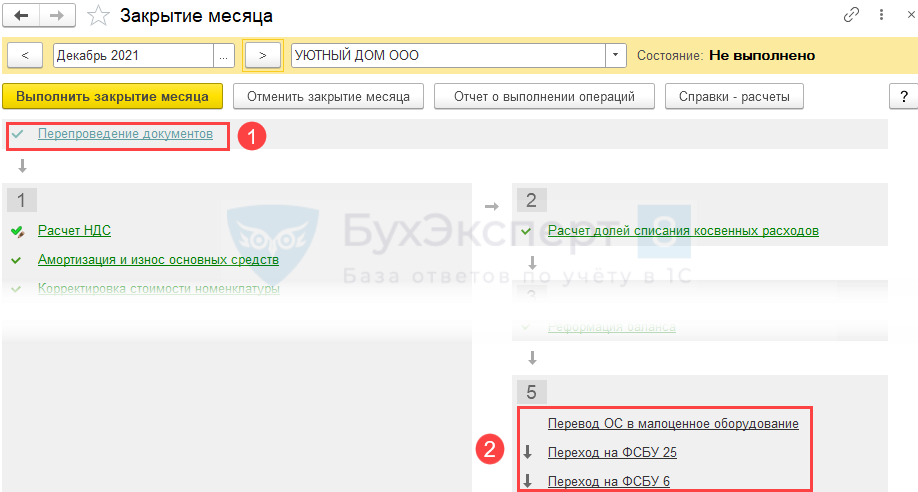

Вернитесь в декабрь 2021 в процедуру Закрытия месяца. Если ссылка Перепроведение документов стала синей после ввода документов, связанных с переходом на новые ФСБУ, то необходимо их перепровести.

После этого проведите регламентные операции:

- Перевод ОС в малоценное оборудование;

- Переход на ФСБУ 25;

- Переход на ФСБУ 6.

Если переход на ФСБУ 6 альтернативный, а на ФСБУ 25 – перспективный, то необходимо:

- провести только операцию Переход на ФСБУ 6;

- операцию Переход на ФСБУ 25 оставьте пропущенной;

и наоборот.

После проведения регламентной операции Переход на ФСБУ 25 в 1 блоке появилась новая операция Признание в НУ арендных платежей. Что с ней делать, проводить или нет?

Регламентная операция Признание в НУ арендных платежей формирует проводки по признанию расходов по договорам аренды и лизинга в НУ. Если при переходе на ФСБУ 25 впервые признано ППА по договору аренды, то в декабре 2021 появится новая операция Признание в НУ арендных платежей.

В декабре она не создаст проводок. Чтобы не перепроводить месяц можно пропустить эту операцию.

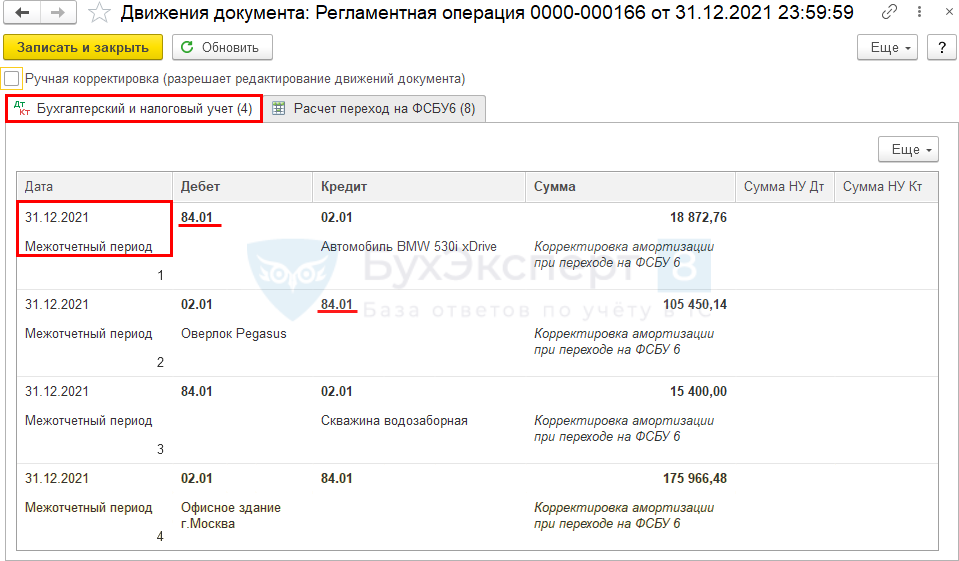

Проводки операции Переход на ФСБУ 6:

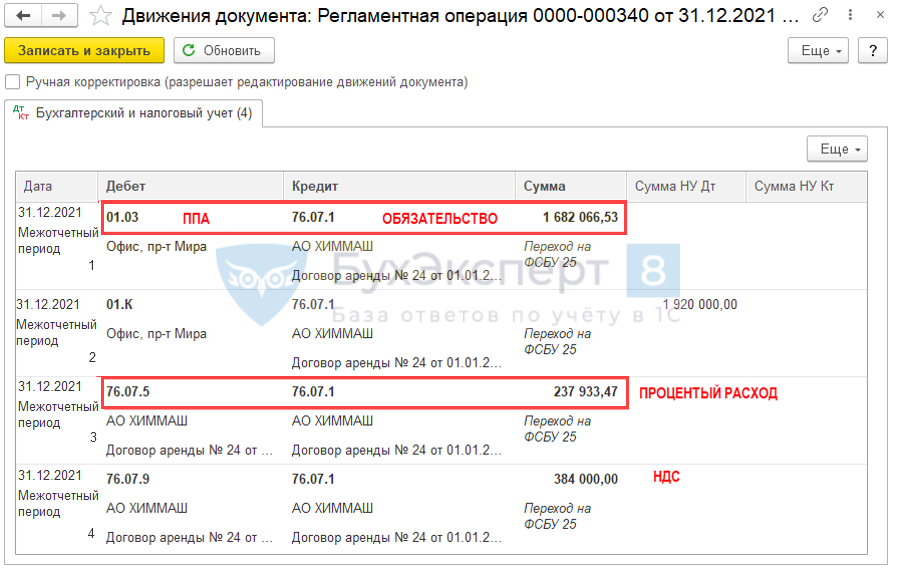

Проводки операции Переход на ФСБУ 25:

Проводки будут сформированы датой 31.12.2021, они:

- НЕ влияют на НУ,

- не учитываются в конечном сальдо на 31.12.2021 Баланса за 2021 год;

- учитываются в начальном сальдо на 31.12.2021 Баланса за 2022 год.

Если при повторном Закрытии месяца за декабрь 2021 пришлось осуществить перепроведение документов, то необходимо сверить новую ОСВ с первичной ОСВ, сохраненной на Шаге 3.

Операции по переходу на новые ФСБУ в программе 1С являются операциями межотчетного периода и в ОСВ отражаются обособленно.

При иных изменениях, требуется разобраться в связи с чем поменялось сальдо. Рекомендуем снова отработать переход на ФСБУ на копии базы 1С, сохраненной на Шаге 3.

Если в результате перехода на новые ФСБУ по счету 84.01 «Прибыль, подлежащая распределению» образовалось отрицательное сальдо, то создайте на 31.12.2021 корректирующую проводку по субсчетам 84 счета, как указано в статье Отрицательное сальдо на 84 счете после перехода на ФСБУ 6.

При применении ПБУ 18 в Закрытии месяца за декабрь 2021 в блоке 6 появится операция Корректировка отложенного налога по ПБУ 18, узнайте подробнее об особенностях ее проведения >>

После проведения переходных регламентных операций во избежание ошибок не перепроводите месяц!

Если месяц требуется перепровести, сначала отмените переходные операции, внесите исправления, закройте месяц без переходных операций, проведите последовательно:

- Перевод ОС в малоценное оборудование;

- Переход на ФСБУ 25;

- Переход на ФСБУ 6.

Бухгалтерская отчетность за 2021 и 2022

Перспективный переход на новые ФСБУ не затрагивает бухотчетность (БФО) за 2021 и 2022.

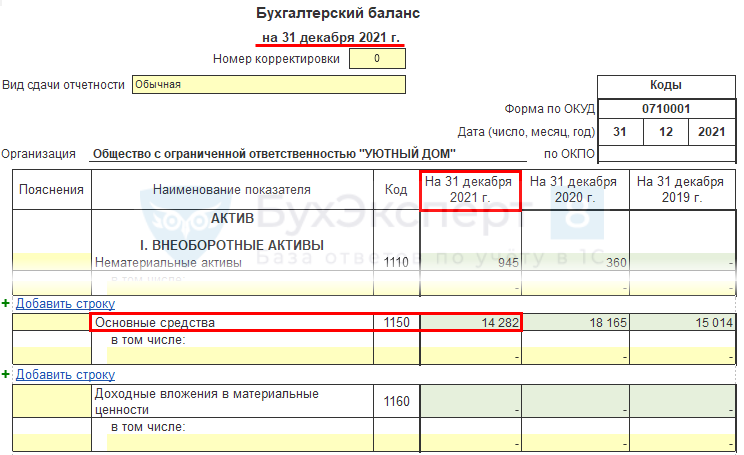

Результаты альтернативного перехода на новые ФСБУ не учитываются в БФО за 2021, а отразятся в БФО за 2022 в виде корректировки входящего сальдо на 31.12.2021 в Балансе.

Бухгалтерская отчетность за 2021 не подлежит исправлению в связи с операциями по альтернативному переходу на ФСБУ 6, 25, которые проводятся 31.12.2021. Операции по переходу меняют входящее сальдо на 31.12.2021 только в БФО за 2022.

Конечное сальдо Баланса за 2021 на 31.12.2021 не совпадет с начальным сальдо Баланса за 2022 на 31.12.2021 по строкам, в которых отражаются положения переходного периода на новые ФСБУ.

Все операции по переходу на ФСБУ 6 и 25 в программе 1С, в т. ч. списание стоимости малоценных ОС, являются операциями межотчетного периода и не влияют на сдачу Бухгалтерской отчетности за 2021.

Бухотчетность при альтернативном переходе на ФСБУ 6

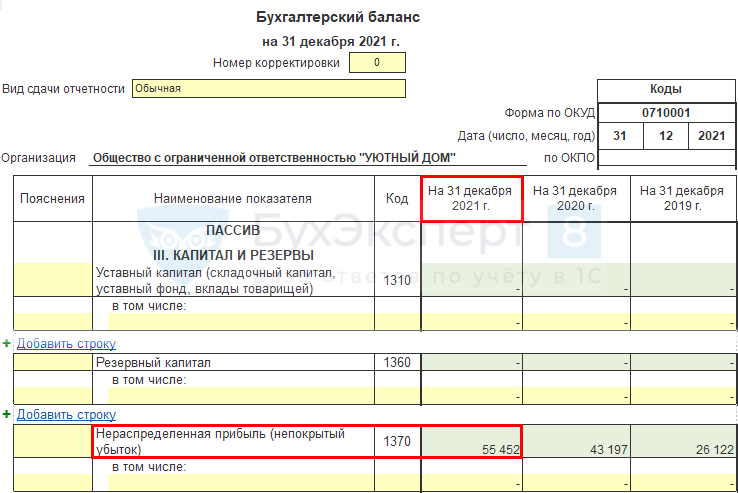

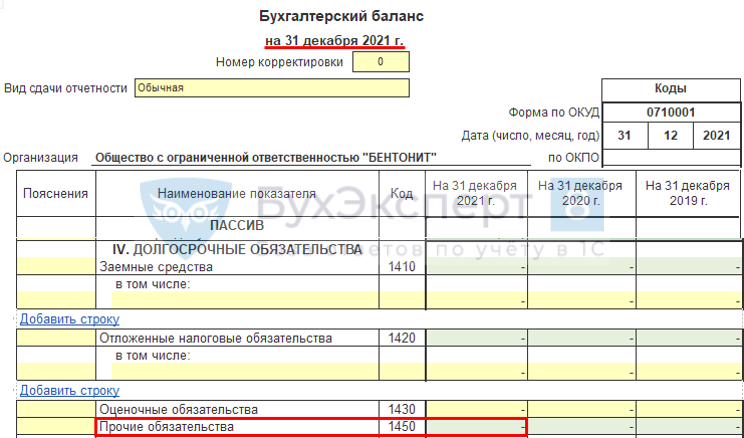

Бухгалтерский баланс за 2021

В Балансе за 2021 остатки отражаются без учета перехода на ФСБУ 6.

Актив

Пассив

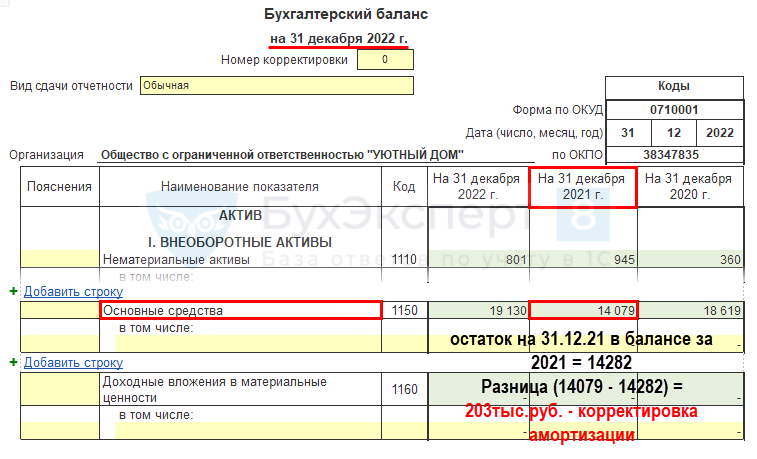

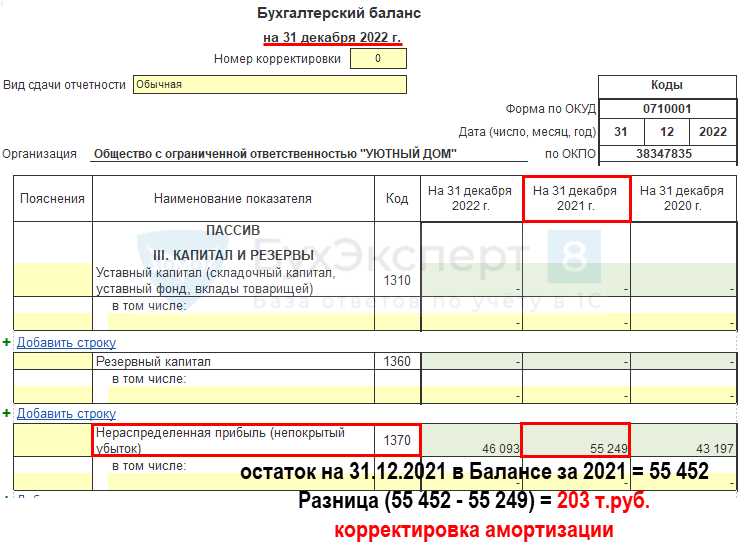

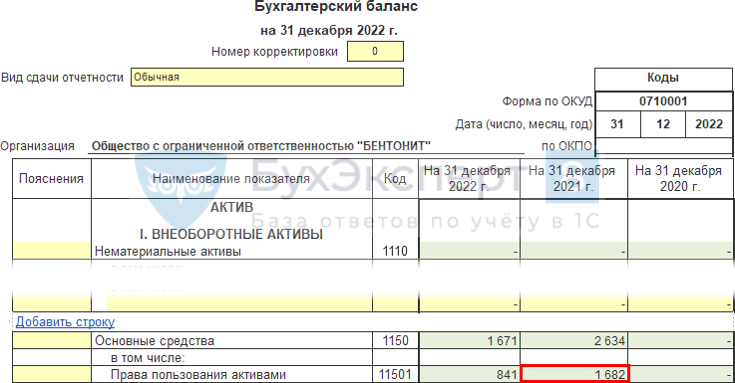

Бухгалтерский баланс за 2022

В случае корректировки балансовой стоимости ОС, а также в связи с реклассификацией активов остатки в Бухгалтерском балансе за 2022 в виде входящего сальдо На 31 декабря 2021 г. могут быть изменены:

- по стр. 1150 «Основные средства»;

- по стр. 1210 «Запасы»;

- по стр. 1370 «Нераспределенная прибыль (непокрытый убыток)».

Актив

Пассив

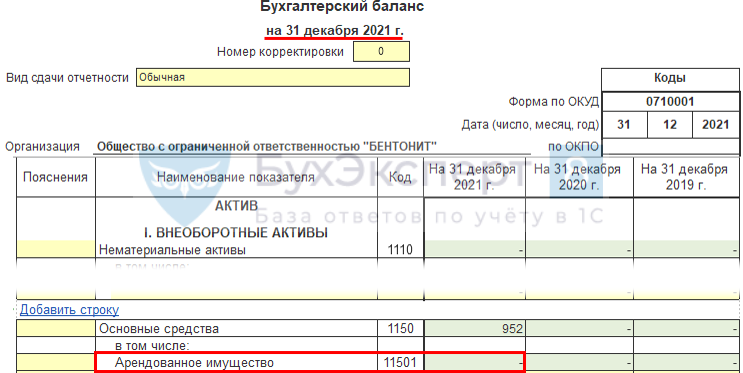

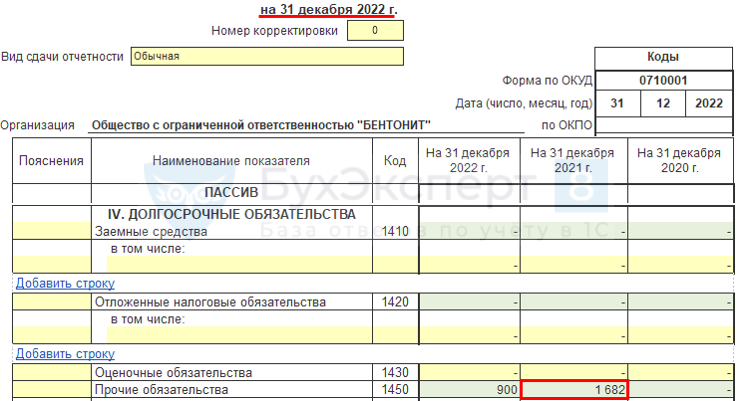

Бухотчетность при альтернативном переходе на ФСБУ 25

Бухгалтерский баланс за 2021

В Балансе за 2021 остатки отражаются без учета перехода на ФСБУ 25.

Актив

Пассив

Бухгалтерский баланс за 2022

В случае отражения ППА и обязательств по аренде, а также, связанных с ними корректировок, остатки в Бухгалтерском балансе за 2022 в виде входящего сальдо На 31 декабря 2021 г. могут быть изменены:

- по стр. 1150 «Основные средства», в т.ч. стр.11501 «Права пользования активами»;

- по стр. 1450 «Прочие обязательства»;

- по стр. 1370 «Нераспределенная прибыль (непокрытый убыток)».

Актив

Пассив

Мы рассмотрели переход на ФСБУ 6, ФСБУ 25 без ПБУ 18 в 1С: Бухгалтерия, переход с учетом ПБУ 18 здесь >>

См. также:

- Переход на ФСБУ 6/2020 «Основные средства» в 1С по альтернативному алгоритму

- Переход на ФСБУ 6/2020 «Основные средства» в 1С по перспективному алгоритму

- Алгоритм альтернативного перехода на ФСБУ 25/2018 «Бухгалтерский учет аренды» у арендодателя в 1С

- Алгоритм перспективного перехода на ФСБУ 25/2018 «Бухгалтерский учет аренды» у арендатора в 1С

- Секреты сдачи годовой отчетности 2021 в 1С

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Вопрос клиента: Как в 1С:Бухгалтерия выполнить переход на ФСБУ 6/2020?

Ответ:

Приказом Минфина России от 17.09.2020 № 204н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 6/2020 «Основные средства». Стандарт применяется, начиная с бухгалтерской (финансовой) отчетности за 2022 год.

В связи с началом применения ФСБУ 6/2020 последствия изменения учетной политики отражаются по выбору организации:

-

ретроспективно — как если бы стандарт применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни (п. 48 ФСБУ 6/2020);

-

в упрощенном порядке. Для этого на конец года, предшествующего году, с которого применяется стандарт, достаточно единовременно скорректировать балансовую стоимость основных средств с отнесением разницы на нераспределенную прибыль (п. п. 49, 50 ФСБУ 6/2020).

Организация с упрощенным учетом может начать применять ФСБУ 6/2020 перспективно (п. 51 ФСБУ 6/2020), то есть:

-

только в отношении фактов хозяйственной жизни, имевших место после начала применения стандарта;

-

без корректировки сформированных ранее данных бухгалтерского учета;

-

без пересчета сравнительных показателей отчетности прошлых лет.

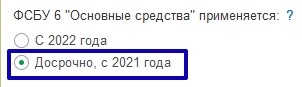

В 1С:Бухгалтерия 8 начиная с релиза 3.0.96 поддерживается упрощенный порядок перехода на ФСБУ 6, а также частично автоматизирован переход на применение нового стандарта. Причем новый стандарт может применяться в программе либо с 2022 года (обязательно), либо раньше, с 2021 года (по желанию организации).

В настройке учетной политики появилась возможность указать с какого года организация применяет нормы ФСБУ 6/2020:

-

С 2022 года;

-

Досрочно, с 2021 года;

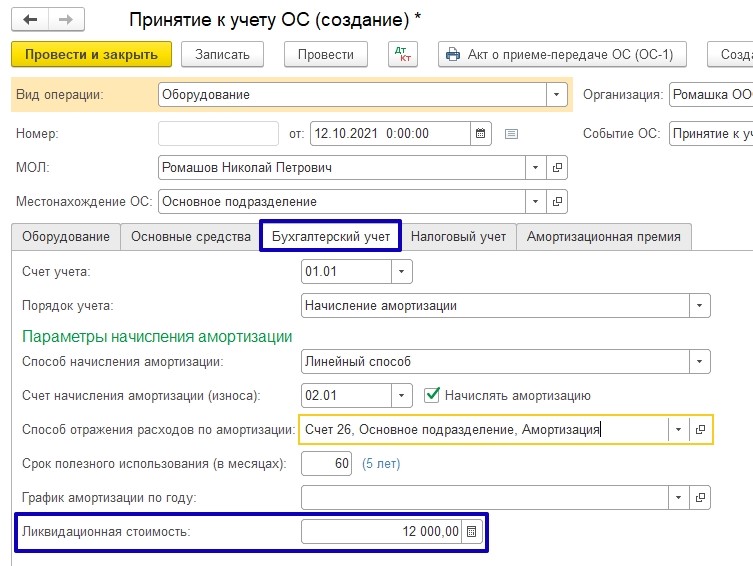

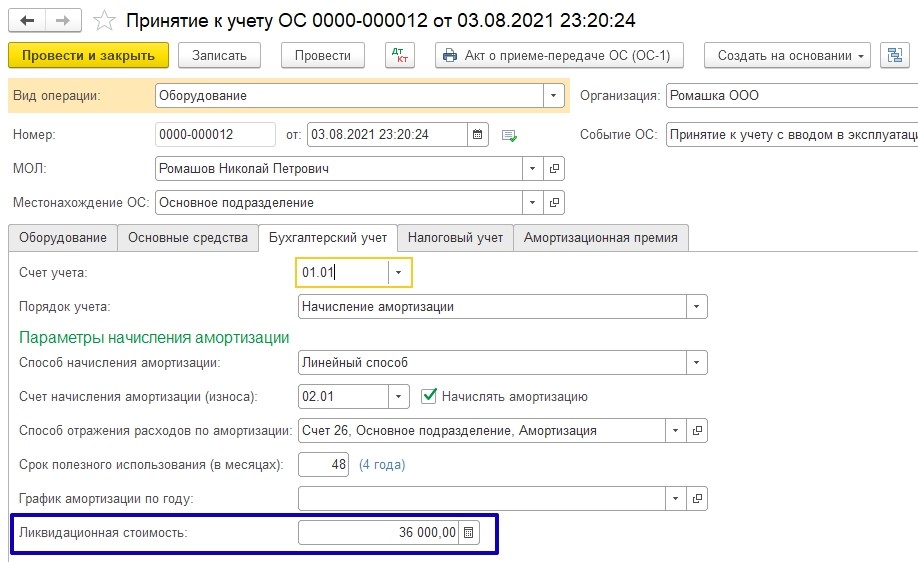

Если учет основных средств ведется по правилам ФСБУ 6/2020, тогда в документе «Принятие к учету ОС» на закладке Бухгалтерский учет появляется возможность указывать ликвидационную стоимость:

В связи с переходом в бухгалтерском учете на нормы ФСБУ 6/2020 компания может принять решение о проверке и пересмотре элементов амортизации объектов основных средств на соответствие условиям использования.

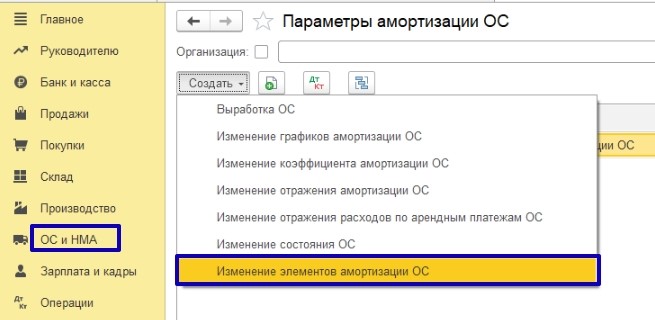

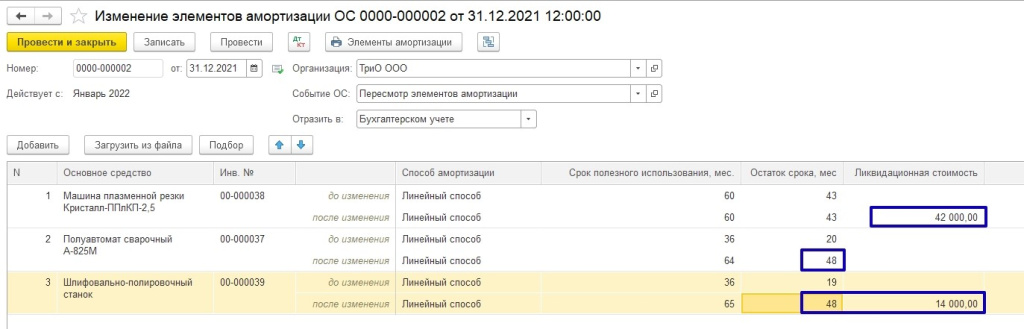

Для изменений элементов амортизации в программе предназначен документ «Изменение элементов амортизации ОС» (раньше документ назывался «Изменение параметров амортизации ОС»):

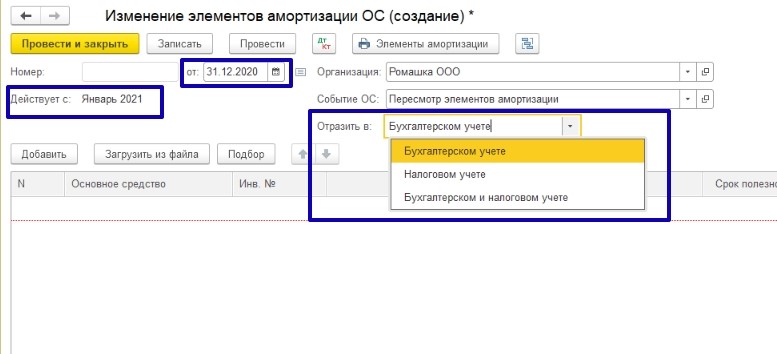

В документе «Изменение элементов амортизации ОС» изменилось не только наименование документа, но и его свойства, в том случае, когда документ используется для отражения изменений в бухгалтерском учете. При отражении изменений в налоговом учете свойства документа не поменялись.

Чтобы отразить изменения в налоговом учете или одновременно в бухгалтерском и налоговом учете, в строке «Отразить в» следует установить в соответствующее положение. По умолчанию переключатель «Отразить в» установлен в положение «В бухгалтерском учете».

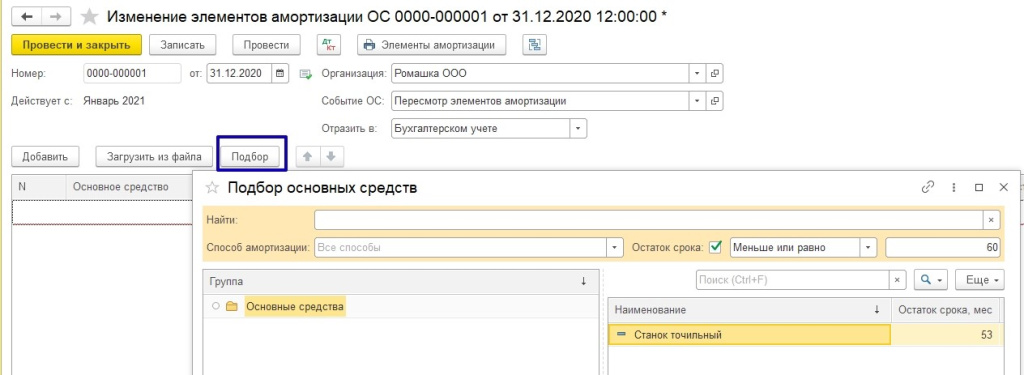

При заполнении документа можно воспользоваться функцией подбора. Подбирать основные средства можно по наименованию, по способу амортизации (в бухгалтерском учете), а также по остатку срока полезного использования (в бухгалтерском учете):

В документе «Изменение элементов амортизации ОС» можно изменить:

-

Способ начисления амортизации (исключение — переход с линейного способа на способ начисления амортизации пропорционально объему продукции (работ) в программе не поддерживается);

-

Оставшийся срок полезного использования или объем работ;

-

Ликвидационную стоимость

Согласно требованиям нового стандарта, элементы амортизации основных средств следует проверять на их соответствие условиям использования ОС в конце каждого года и при необходимости изменять. Рекомендуется выполнить такую проверку и перед переходом на ФСБУ 6/2020.

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

В конце года, предшествующего году перехода на ФСБУ 6, появляется регламентная операция «Переход на ФСБУ 6/2020»:

Операция перехода на ФСБУ 6 автоматически корректирует накопленную амортизацию с отнесением разницы на нераспределенную прибыль. Пересчет выполняется только по тем основным средствам, амортизация по которым начисляется линейным способом.

Для организаций, которые переходят на новый стандарт с 2022 года, эта регламентная операция будет в закрытии месяца в декабре 2021 г., кто перешел на новый стандарт с 2021 года, эта регламентная операция появилась в декабре 2020 года.

Пример № 1– Перспективный переход на ФСБУ 6/2020

ООО «Ромашка» применяет основную систему налогообложения, относится к субъектам малого предпринимательства и не подпадает под обязательный аудит.

С 2021 года переходит на применение ФСБУ 6/2020, последствия изменения учетной политики отображает перспективно.

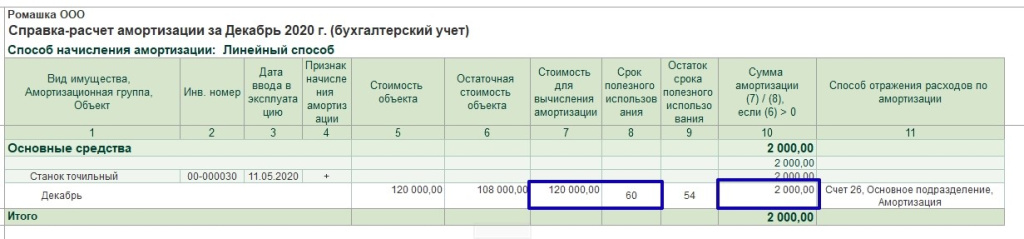

На конец 2020 года на балансе числится основное средство «Станок точильный». Первоначальная стоимость станка – 120 000 руб., срок полезного использования – 60 мес., начисленная амортизация – 14 000 руб., оставшийся срок полезного использования – 53 мес.

Элементы амортизации для станка не пересматриваются, ликвидационная стоимость равна нулю.

В августе организация приобретает новый объект ОС — Станок деревообрабатывающий стоимостью 180 000 руб. (в т.ч. НДС – 20%). Срок полезного использования в бухгалтерском и налоговом учете – 48 мес. Определена ликвидационная стоимость, которая составляет 36 000 руб.

В организации применяется линейный способ начисления амортизации как для бухгалтерского, так и для налогового учета.

В 2020 году амортизация рассчитывалась исходя из первоначальной стоимости и срока полезного использования (120 000 руб. / 60 мес. = 2 000 руб / мес):

Выполнена настройка учетной политики по переходу на ФСБУ 6/2020 досрочно:

В закрытии месяца за декабрь 2020 года появилась регламентная операция Переход на ФСБУ 6:

Организация находится на упрощенном учете, поэтому может применять ФСБУ 6 перспективно и не пересчитывать балансовую стоимость ОС, т.е. регламентную операцию «Переход на ФСБУ 6» можно не выполнять (можно пропустить эту регламентную операцию).

Но даже если эта регламентная операция будет выполнена, балансовая стоимость точильного станка пересчитываться не будет, потому что элементы амортизации по этому ОС не меняются.

С 2021 года амортизация точильного станка будет рассчитываться по-новому – как отношение разности между балансовой и ликвидационной стоимостью объекта ОС к величине оставшегося срока его полезного использования. Таким образом, в январе 2021 года сумма амортизации станка составляет 2 000 руб. (Балансовая стоимость – Ликвидационная стоимость / Оставшийся срок полезного использования – (106 000 руб. – 0 руб. / 53 мес.):

В документе «Принятие к учету» по поступившему в августе 2021 г. новому объекту ОС появляется строка «Ликвидационная стоимость»:

Важно! Если приобретение основного средства оформляется документом «Поступление основных средств», то в этом документе нет возможность указать ликвидационную стоимость.

При проведении документа «Принятие к учету» ликвидационная стоимость отразится в регистре сведений «Параметры амортизации ОС (бухгалтерский учет)».

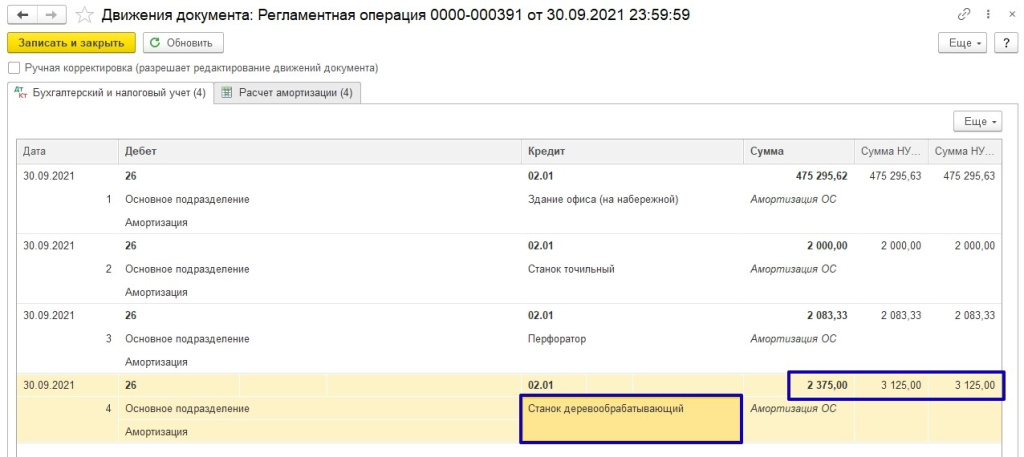

После выполнения регламентной операции по начислению амортизации сумма амортизации по бухгалтерскому учету отличается от суммы амортизации по налоговому учету:

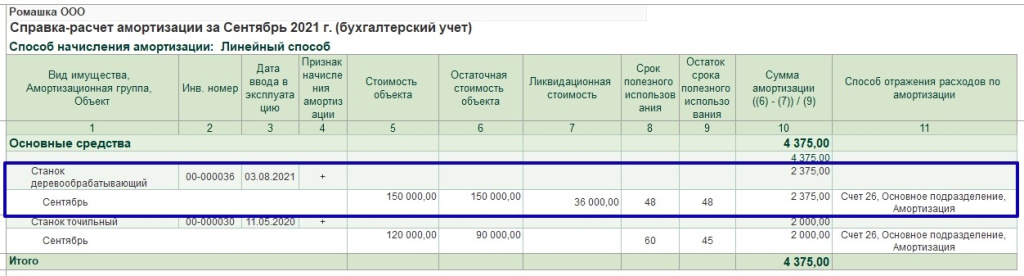

Детальный расчет амортизации в бухгалтерском учете приведен в Справке-расчете амортизации:

Рассмотрим, как программа рассчитала амортизацию по ОС «Станок деревообрабатывающий»:

-

Остаточная стоимость (балансовая стоимость) — 150 000 руб. (графа 6);

-

Ликвидационная стоимость — 36 000 руб. (графа 7);

-

Оставшийся СПИ — 48 месяцев (графа 9);

-

Сумма амортизации — (150 000 руб. — 36 000 руб.) / 48 мес. = 2 375 руб. (графа 10).

В налоговом учете при линейном способе сумма ежемесячной амортизации определяется как произведение его первоначальной стоимости и нормы амортизации, определенной для данного объекта.

Норма амортизации — величина, обратная сроку полезного использования объекта ОС, выраженная в процентах (п. 2 ст. 259.1 НК РФ).

Ликвидационная стоимость при этом не учитывается, поэтому сумма амортизации деревообрабатывающего станка для целей налогообложения прибыли составляет 3 125 руб. (150 000 руб. / 48 мес.).

В конце 2021 года для всех основных средств следует выполнить проверку элементов амортизации на их соответствие условиям использования основных средств и при необходимости изменить с помощью документа «Изменение элементов амортизации ОС».

Далее рассмотрим, как в программе выполняется автоматический пересчет балансовой стоимости.

Пример № 2 – Упрощенный переход на ФСБУ 6/2020

Организация находится на основной системе налогообложения, является плательщиком НДС, переходит на ФСБУ 6 в упрощенном порядке с 2022 года.

Основные средства, которые числятся на балансе на конец 2021 года, превышают стоимостной лимит, установленный организацией с 2022 года.

Для всех объектов ОС применяется линейный способ начисления амортизации.

Перед переходом на новый стандарт необходимо проанализировать основные средства, для которых необходимо изменить элементы амортизации.

Перед переходом на ФСБУ 6 необходимо создать документ «Изменение элементов амортизации ОС» для целей бухгалтерского учета.

В документе указываются основные средства, для которых нужно изменить элементы амортизации:

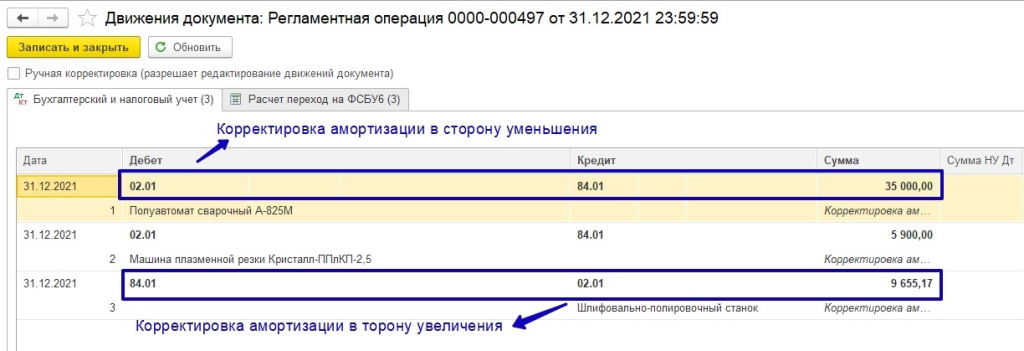

Например, для машины плазменной резки добавлена ликвидационная стоимость 42 000 руб., у сварочного полуавтомата увеличен срок полезного использования до 48 мес., у шлифовально-полировочного станка появилась ликвидационная стоимость и пересмотрен СПИ.

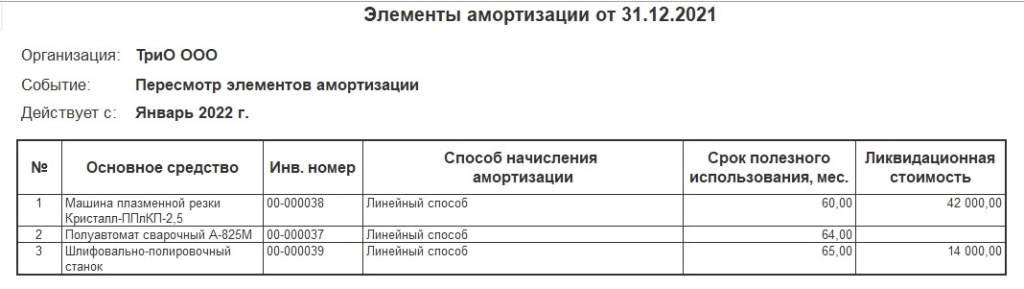

Из документа можно вывести печатную форму справки-расчёта, из которой будут видны все изменения:

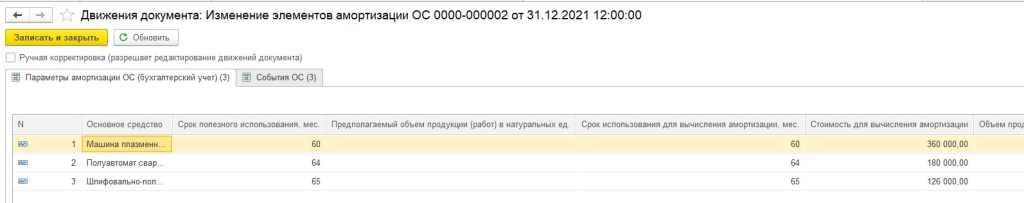

Документ «Изменение элементов амортизации ОС» не формирует бухгалтерских проводок, записи заносятся в регистры сведений:

Записи из регистров сведений будут применяться при начислении амортизации начиная с месяца, следующего за месяцем проведения документа, то есть с января 2022 года, а также при выполнении регламентной операции «Переход на ФСБУ 6» закрытия месяца за декабрь 2021 года:

Важно! Регламентную операцию «Переход на ФСБУ 6» нужно выполнять только после формирования и сохранения бухгалтерской (финансовой) отчетности за отчетный год (за 2021 год).

Для выполнения регламентной операции Переход на ФСБУ 6 рекомендуется сначала отменить регламентные операции, которые следуют за Переходом на ФСБУ 6 (Расчет отложенного налога по ПБУ/18, если организация применяет ПБУ 18/02, и Реформацию баланса):

Затем следует выполнить Переход на ФСБУ 6 и все следующие за ним операции — каждую операцию поочередно.

Упрощенный порядок перехода на ФСБУ 6/2020 заключается в единовременной корректировке балансовой стоимости ОС на начало отчетного периода с отнесением разницы на нераспределенную прибыль.

При этом балансовой стоимостью ОС считается их первоначальная стоимость (с учетом переоценок), признанная до начала применения ФСБУ 6/2020 за вычетом накопленной амортизации.

А накопленная амортизация рассчитывается по правилам ФСБУ 6/2020 исходя из указанной первоначальной стоимости, ликвидационной стоимости и соотношения истекшего и оставшегося срока полезного использования.

Детальный расчет сумм корректировок приведен в Справке-расчете корректировки амортизации при переходе на ФСБУ 6:

Проанализируем расчет корректировки балансовой стоимости для основного средства «Шлифовально-полировочный станок»:

-

Первоначальная стоимость объекта — 126 000 руб. (графа 4);

-

Ликвидационная стоимость — 14 000 руб. (графа 5);

-

СПИ после перехода на ФСБУ 6/2020 — 29 мес. (графа 7);

-

Истекший СПИ — 17 месяцев (графа 8);

-

Сумма амортизации по ФСБУ 6/2020 – 65 655,17 руб. ((126 000 руб. — 14 000 руб.) / 29 мес. х 17 мес.) (графа 10);

-

Начисленная амортизация до перехода компании на ФСБУ 6/2020 — 56 000 руб. (графа 9);

-

Корректировка амортизации в сторону увеличения – 9 655,17 руб. (65 655,17 руб. — 56 000 руб.) (графа 11).

Аналогичным образом рассчитываются корректировки амортизации для других ОС, по которым менялись элементы амортизации перед переходом на ФСБУ 6/2020.

При проведении регламентной операции Переход на ФСБУ 6 формируются бухгалтерские проводки:

Начиная с января 2022 года амортизация ОС уже считается по правилам ФСБУ 6/2020 исходя из пересмотренных элементов амортизации.

С 2022 году все, кто имеет основные средства и готовит бухгалтерскую отчётность, должны применять ФСБУ 6/2020 «Основные средства». Новую учётную политику нужно подготовить до конца 2021 года.

Перейти на новый стандарт можно одним из двух способов: прогрессивным или ретроспективным. Можно уложиться в алгоритм из семи шагов.

1. Утвердите новую учётную политику

Прежде — о способах перехода. Их особенности приведены в таблице 1.

Таблица 1. Способы перехода на стандарт ФСБУ 6/2020 «Основные средства»

|

Способ перехода |

Особенности |

|

Ретроспективный |

Это основной способ. Данные за предыдущие периоды нужно рассчитать по новым правилам, но так, будто стандарты применялись всегда (п. 48 ФСБУ 6/2020). |

|

Перспективный |

Следует скорректировать только входящие данные по основным средствам на 01.01.2022, затем вести учёт стоимости и амортизации по требованиям нового стандарта (п. 49 ФСБУ 6/2020). |

В учётной политике нужно указать, какой способ перехода вы выбрали. Мы сакцентируем внимание на прогрессивном способе перехода, поскольку большинство компаний выбирает именно его.

При формировании новой учётки нужно обратить внимание на начисление амортизации, отражение переоценки, инвестиционную недвижимость. Все аспекты приведены в таблице 2.

Таблица 2. Основные аспекты, на которые нужно обратить внимание при формировании новой учётной политики

|

Аспект |

Особенности |

|

Лимит стоимости для основных средств |

Согласно п. 5 ФСБ 6/2020 компания самостоятельно может установить стоимость, с которой объект считается основным средством. Оставшиеся под новой планкой объекты следует списать в расходы. |

|

Начисление амортизации |

Амортизация начисляется с даты признания в бухучёте основных средств. Но можно начислять амортизацию и по-старому — с месяца, следующего за месяцем, в котором ОС были приняты к учёту, если закрепить это в учётной политике. От момента начала начисления будет зависеть окончание начисления амортизации при выбытии объекта:

|

|

Способы начисления амортизации |

Начислять амортизацию можно следующими методами:

А вот начисление методом списания стоимости по сумме числа лет срока полезного использования в ФСБУ 6/2020 не предусмотрено. Признание существенных затрат на обеспечение работы ОС. Отдельным объектом ОС следует признавать объект, требующий существенных расходов на техобслуживание и ремонт при условии проведения таких мероприятий реже, чем раз в год (Информационное сообщение Минфина № ИС-учет-29). |

|

Отражение переоценки |

С 1 января 2022 года описать переоценку ОС можно:

Прежним способом отражать переоценку также не запрещается. В новой учётке нужно указать, для каких групп ОС и какой именно способ применяется. |

|

Тест на обесценение |

Проводить тест на обесценение следует не реже одного раза в год (на 31 декабря). ФСБУ 6/2020 не содержит порядка тестирования. Для этого предложено пользоваться МСФО (IAS) 36 (п. 38 ФСБУ 6/2020), где предписано проводить тест на обесценение каждый раз при по явлении соответствующих признаков, в том числе, чаще, чем раз в год. |

|

Инвестиционная недвижимость |

Согласно ФСБУ 6/2020 инвестиционную недвижимость следует выделять в отдельную статью учёта. Она оценивается по первоначальной стоимости, а затем — по справедливой или рыночной. Разницу от изменения стоимости относят на счёт 91, не задействуя счет 83. Признанные инвестиционной недвижимостью объекты не амортизируются (информационное обращение Минфина № ИС-учет-29). |

2. Проведите переоценку ОС

Если вы ведёте учёт основных средств на основе переоценённой стоимости, потребуется провести переоценку на дату корректировки и признать дооценку. Результат дооценки нужно отнести в состав капитала.

3. Основные средства со стоимостью ниже установленного лимита нужно списать, а объекты с попадающей в лимит стоимостью включить в ОС

Из состава основных средств нужно убрать объекты, стоимостью ниже планки, установленной учётной политикой.

По общему правилу списывается нераспределённая прибыль (п. 49 ФСБУ 6/2020). Но объект ОС можно переклассифицировать и в другой актив.

Если объект не был в составе ОС, но согласно новой учётной политике должен туда попасть, также потребуется отразить переклассификацию и применить требования учёта по ФСБУ 6/2020.

4. Выделите основные средства, по которым не начисляется амортизация

По ФСБУ 6/2020 амортизация не начисляется по:

- объектам с неизменными потребительскими свойствами (водные и земельные ресурсы и т.п)

- инвестиционной недвижимости;

- объектам, предназначенным только для выполнения законодательства РФ в сфере мобилизации и мобилизационной подготовки и не используемых в иной деятельности.

5. Установите ликвидационную стоимость

На предмет определения ликвидационной стоимости необходимо проанализировать объекты, образовавшие перечень ОС, подлежащих учёту по новому стандарту.

В ряде случаем ликвидационная стоимость может быть равной нулю:

- если возможная сумма поступлений от будущего выбытия объекта ОС не существенна согласно критериям уценки, установленных учётной политикой.

- не ожидается поступлений от выбытия объекта ОС по завершению срока полезного использования

- нельзя определить возможную к получению сумму выбытия (например, для новых объектов, ранее не присутствовавших на рынке).

Ликвидационная стоимость влияет на расчёт амортизации.

Сопоставьте, насколько установленные ранее способы начисления амортизации и срок полезного использования соответствуют новой учётной политике. Выделите объекты, по которым амортизацию нужно пересчитать.

Можно оставить как есть объекты, по которым:

- способ амортизации менять не требуется;

- не нужно пересматривать срок полезного использования;

- признана равной нулю ликвидационная стоимость.

По остальным ОС нужно пересчитать накопленную амортизацию. Для ежемесячного расчёта амортизации по убывающему остатку можно пользоваться формулой:

СА(мес) = (БС — ЛС)/ СПИ, где:

СА(мес) — Сумма амортизации за месяц;

БС — балансовая стоимость;

ЛС — ликвидационная стоимость;

СПИ — срок полезного использования в месяцах.

7. Внесите переходные корректировки

Внесение корректировок зависит от выбранного способа перехода (таблица 3).

Таблица 3. Алгоритмы корректировок при прогрессивном и ретроспективном способах перехода

|

Прогрессивный |

Ретроспективный |

|

1. Вычислите новую балансовую стоимость объекта (НБС): НБС = Первоначальная стоимость до перехода на ФСБУ 6/2020 — Накопленная амортизация по ФСБУ 6/2020. 2. Сравните НБС с прежней балансовой стоимостью. 3. Если есть расхождения, сделайте корректировку через амортизацию: Дт 02 (84) — Кт 84 (02). При корректировке балансовой стоимости первоначальная стоимость основных средств меняться не должна. Корректировать можно только сумму накопленной амортизации. |

Проводки, в основном, затронут те же счета, что и при прогрессивном переходе — 02 и 84. |

Если при корректировке балансовая стоимость объекта оказалась меньшей или равной ликвидационной стоимости, начисление амортизации нужно приостановить до появления положительной разницы.

На данные, полученные после переходных корректировок, нужно опираться при ведении учёта в 2022 и последующих годах.