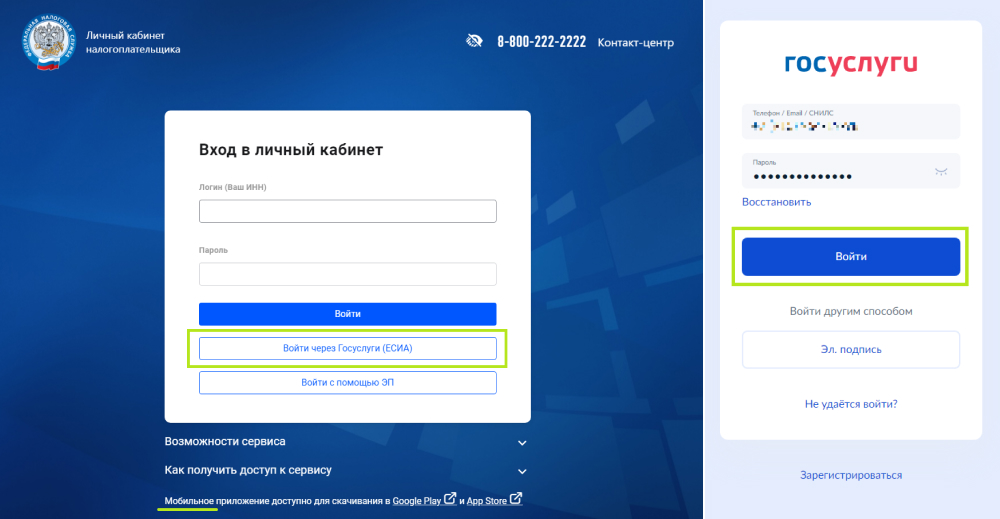

Как войти в Личный кабинет налогоплательщика?

Войти в Личный кабинет можно с помощью подтверждённой учётной записи на портале Госуслуги.

При первом входе в пространство Личного кабинета для его формирования может потребоваться время: 1-2 дня.

Также можно воспользоваться приложением «Мой налог». Весь функционал приложения повторяет возможности Личного кабинета.

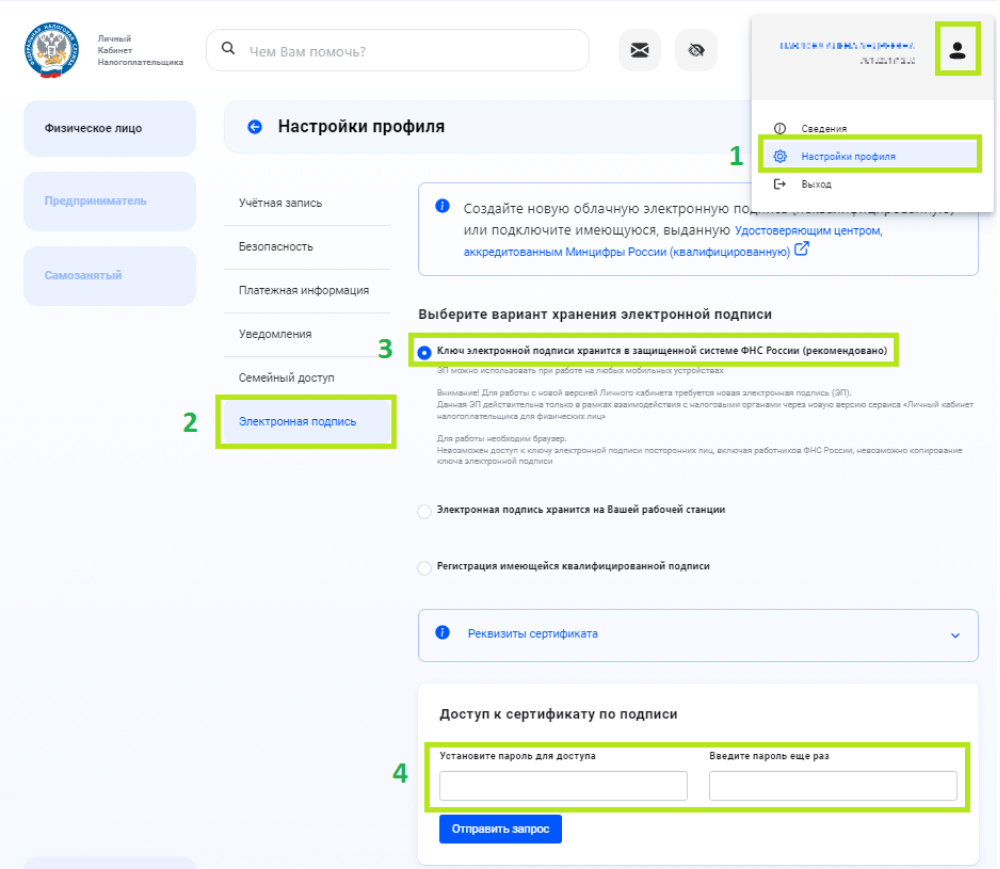

Что такое электронная подпись и как её создать?

При подаче заявления в налоговую в электронном виде потребуется неквалифицированная электронная подпись. Она нужна для подписания документов. Её можно создать прямо в Личном кабинете. Для этого необходимо осуществить следующие действия.

-

Зайти в «Настройки профиля»

-

Выбрать раздел «Электронная подпись»

-

Убедиться, что выбран вариант хранения подписи «Ключ электронной подписи хранится в защищённой системе ФНС России»

-

Придумать пароль для дальнейшего использования электронной подписи

Для генерации электронной подписи также потребуется время. Процесс может занять от 30 минут до суток. Результат отобразится на этой же странице.

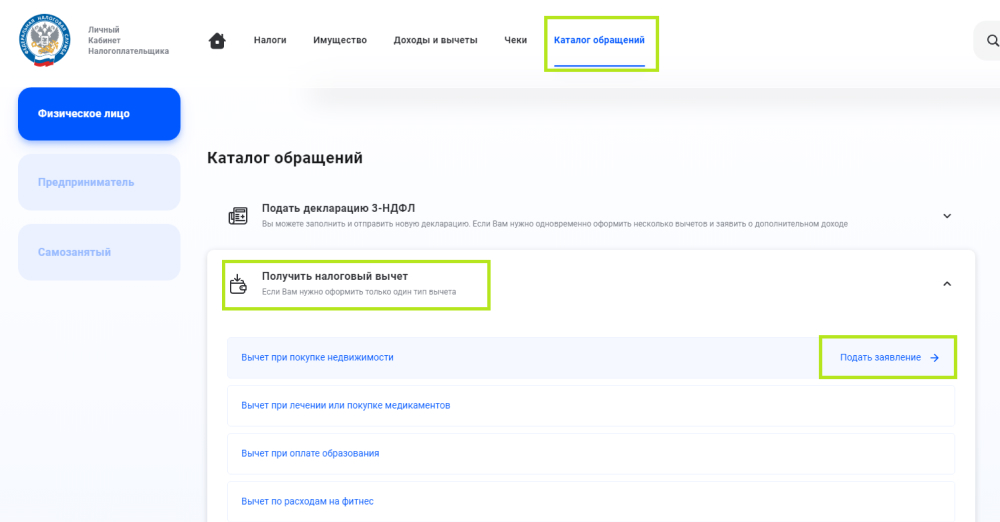

Как подать заявление на налоговый вычет?

Вы зашли в личный кабинет, создали электронную подпись, теперь можно переходить к заполнению формы на получение налогового вычета. Все вычеты можно найти в разделе «Каталог обращений» → «Получить налоговый вычет». В данной статье мы рассмотрим заполнение формы на примере имущественного налогового вычета. Когда вы выбрали нужный тип вычета, нужно нажать на кнопку «Подать заявление» напротив его названия.

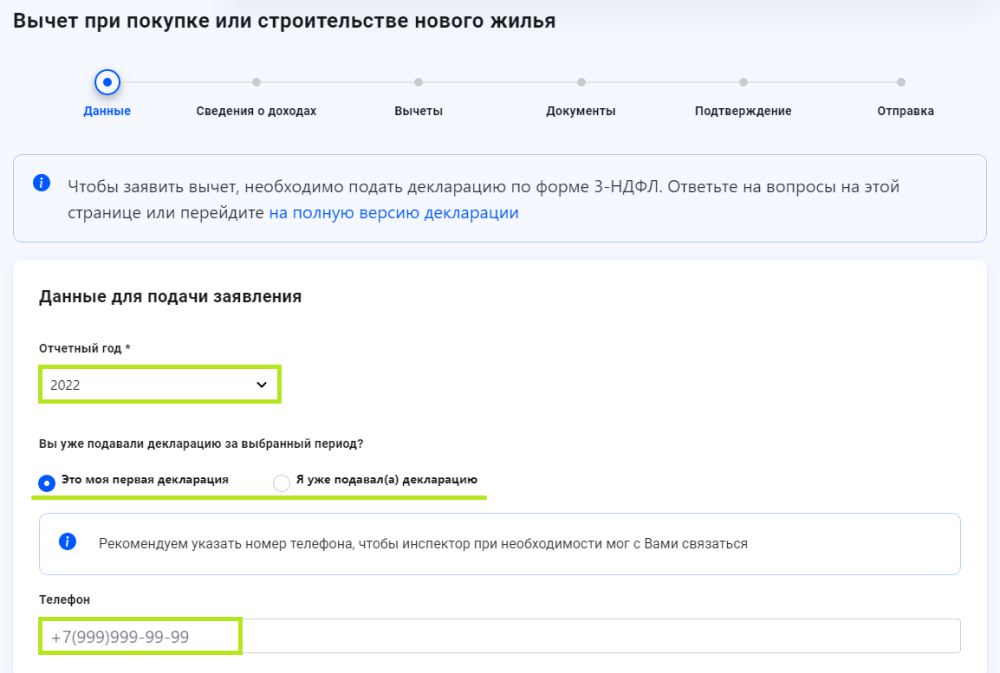

Далее необходимо пошагово заполнить форму на получение вычета:

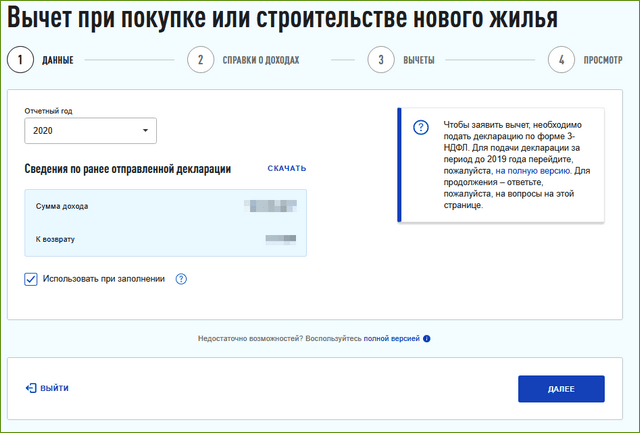

Шаг 1. Основные данные о заявителе

Здесь нужно указать:

-

Год, за который вы хотите вернуть уплаченный НДФЛ. Этот год должен быть тем же, в котором приобретено жилье, или одним из следующих лет;

-

Подавали ли вы уже раньше декларацию 3-НДФЛ за этот год (считается в том числе оформление других налоговых вычетов через личный кабинет);

-

Телефон заявителя. Указывайте корректный номер, по которому с вами можно связываться в случае необходимости, например, для уточнения предоставленных сведений.

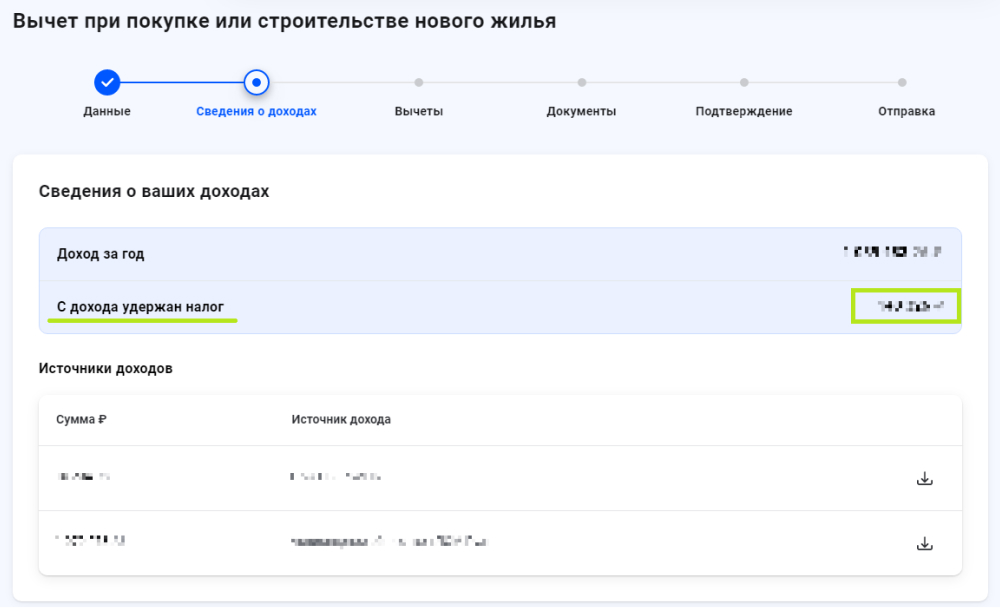

Шаг 2. Сведения о доходах

На этом этапе, стоит обратить внимание на указанные цифры: сумма дохода за год и сумма отчисленного налога – вернуть в качестве вычета можно будет не больше средств, чем было уплачено в качестве НДФЛ.

Другие неучтённые доходы добавить нельзя, для этого понадобится заполнить полную версию формы по заполнению декларации 3-НДФЛ и приложить справку от работодателя.

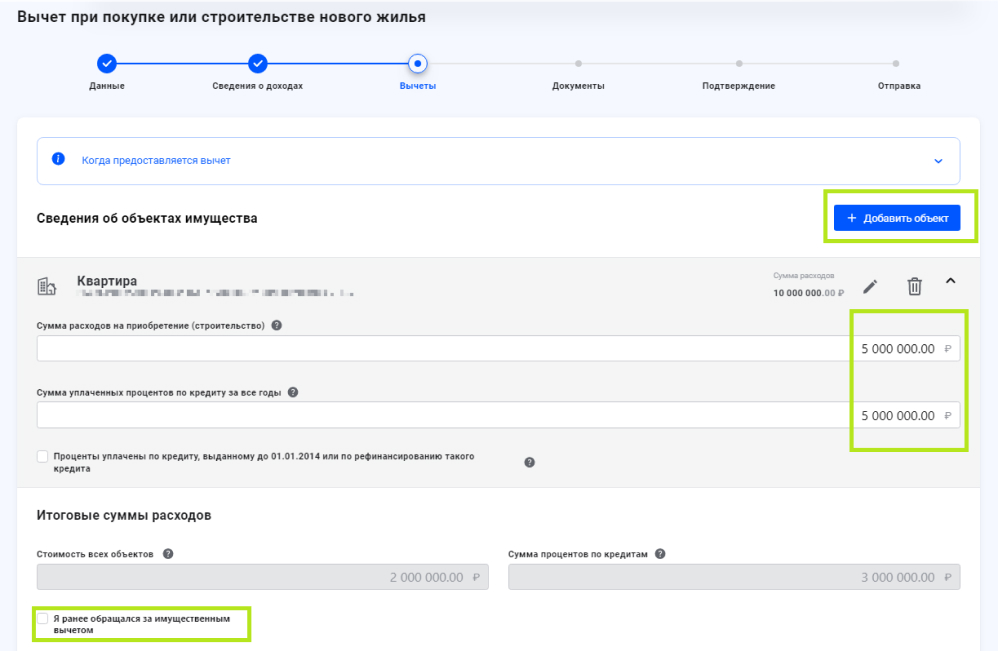

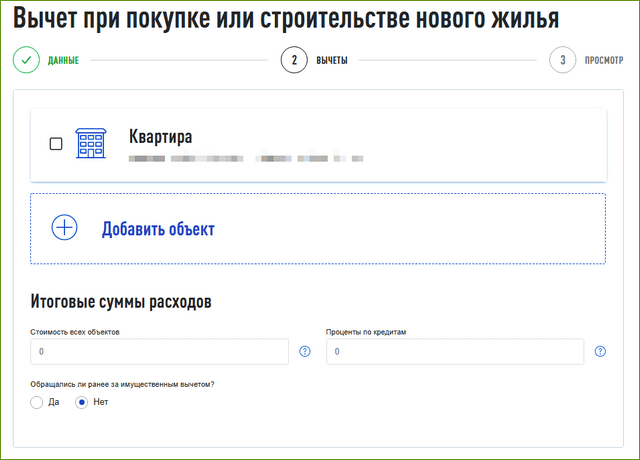

Шаг 3. Сведения о расходах и вычетах

Здесь необходимо указать объект или объекты недвижимости, которые были приобретены или построены и суммы расходов на их приобретение и оплату ипотеки, если использовались заёмные средства. Недвижимость можно выбрать из списка или добавить самостоятельно по кадастровому номеру или другому идентификатору.

Если вы уже получали раньше имущественный вычет с покупки, строительства или оплаты процентов по ипотеке на приобретение жилья, то необходимо указать в каком размере.

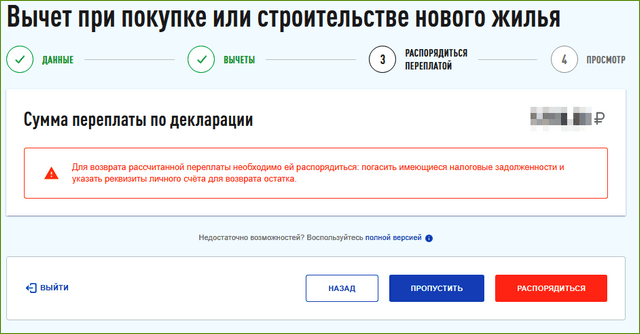

Шаг 4. Реквизиты счёта для перечисления налогового вычета

Реквизиты для перечисления средств можно выбрать из предложенного списка. Как правило, налоговая знает о большинстве ваших счетов, эти сведения ей направляют банки. Но если нужного счёта нет в списке, то вы можете указать его вручную. Если вы не укажете счёт (кнопка «Пропустить»), то сумма вычета будет числиться в Личном кабинете в качестве переплаты, ей можно будет распорядиться в любой момент и получить на банковский счёт.

Также на этом этапе отображается сумма, которую вы получите в качестве вычета.

Шаг 5. Подтверждающие документы

В этом разделе необходимо приложить документы, подтверждающие право на вычет. Для получения имущественного налогового вычета понадобятся следующие документы.

В случае покупки жилья:

-

договор купли-продажи

-

платёжные документы

В случае покупки жилья у застройщика:

-

договор участия в долевом строительстве

-

акт приёма-передачи имущества

-

платёжные документы

В случае строительства дома:

-

договор купли-продажи земельного участка

-

договор подряда

-

другие договоры, например, на разработку проекта дома

-

платёжные документы в том числе на покупку отделочных материалов

При использовании ипотеки:

-

кредитный договор

-

справка из банка о сумме фактически оплаченных процентов

В каждом случае могут понадобиться дополнительные документы, такие как:

-

свидетельство о браке

-

свидетельства о рождении детей

-

решение суда об усыновлении или об установлении опеки или попечительства

Справочно:

Платёжными документами могут быть:

-

банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца

-

квитанции к приходным ордерам

-

товарные и кассовые чеки

-

акты о закупке материалов (если продавец материалов – физическое лица, то в акте должны быть указаны его адресные и паспортные данные)

-

другие документы, подтверждающие расходы налогоплательщика

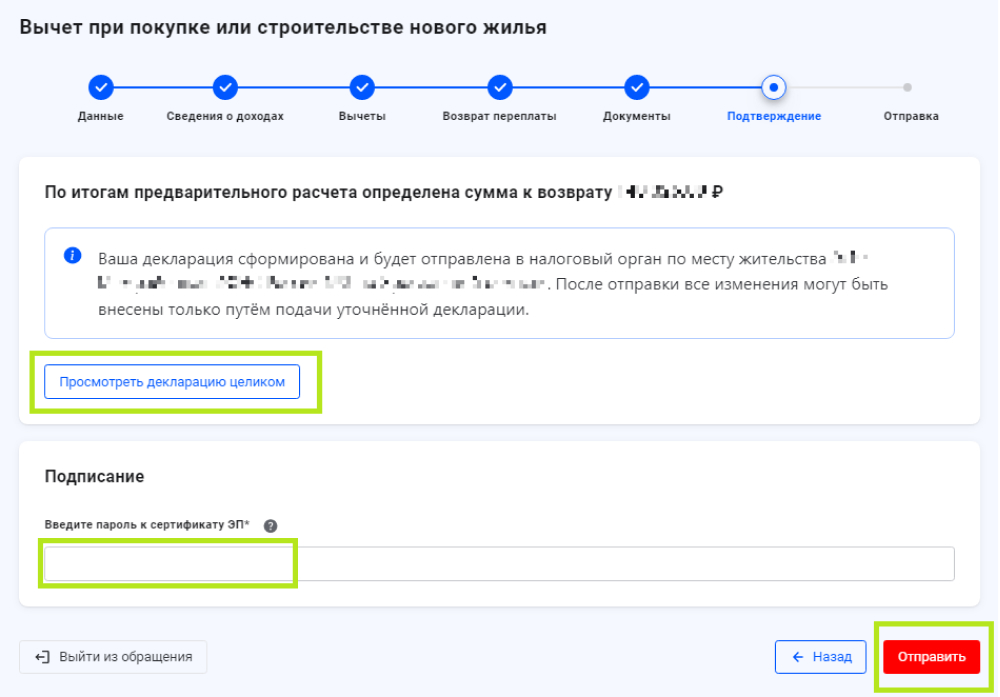

Шаг 5. Подтверждение

На этом этапе вы можете просмотреть сформированную декларацию 3-НДФЛ целиком, а затем подписать заявление с помощью электронной подписи (необходимо ввести пароль). Затем направить документы в налоговую с помощью кнопки «Отправить».

Как подать заявление для получения вычета через работодателя?

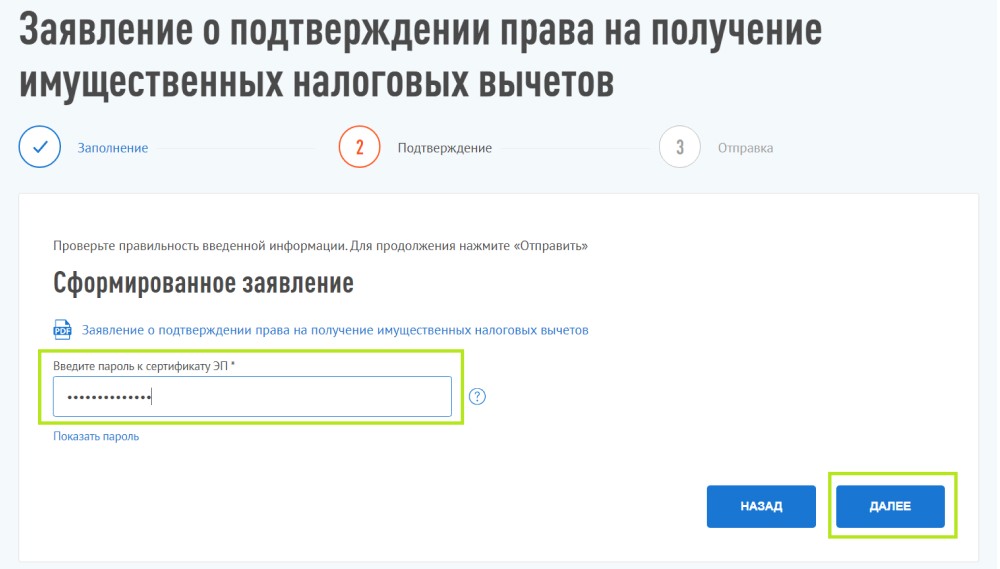

Для того, чтобы получить вычеты через работодателя в том же году, в котором возникли расходы, необходимо подать заявление в ФНС на подтверждение права на получение конкретного налогового вычета. Сделать это можно также с помощью специальной формы в Личном кабинете.

У работодателя можно получить три вида вычетов: стандартные вычеты, социальные вычеты, имущественные вычеты. Подтверждать право на вычет нужно только в случае получения имущественных или социальных вычетов. Стандартные вычеты (например, вычет на детей, работодатель предоставляет самостоятельно на основе предоставленных ему документов).

Для этого необходимо в «Каталоге обращений» выбрать блок «Запросить справку (документы)» и выбрать одно из заявлений.

Далее необходимо указать информацию о приобретённых объектах недвижимости, средствах, которые на это были потрачены, и работодателе, у которого вы хотите получить вычет. Как правило, все объекты недвижимости уже указаны в виде списка в этом блоке, вам остаётся лишь выбрать нужный. Далее в карточке объекта нужно нажать на кнопку «Добавить работодателя» и указать информацию об организации или ИП, где вы работаете, туда ФНС направит уведомление о вашем праве на вычет. Если же необходимого объекта нет, то его можно добавить, указав кадастровый номер.

Следующим шагом будет приложение подтверждающих документов. Это могут быть договоры (купли-продажи, участия в долевом строительстве, ренты и другие), платёжные документы (квитанции, чеки, банковские выписки и другое), подтверждение уплаты процентов по кредиту (справка из банка).

Когда все сведения об объектах и работодателях указаны и прикреплены подтверждающие документы нужно нажать кнопку «Далее».

Далее необходимо подписать заявление с помощью электронной подписи – ввести пароль, и отправить заявление на рассмотрение в ФНС с помощью кнопки «Далее».

По результатам рассмотрения вам и вашему работодателю придёт уведомление.

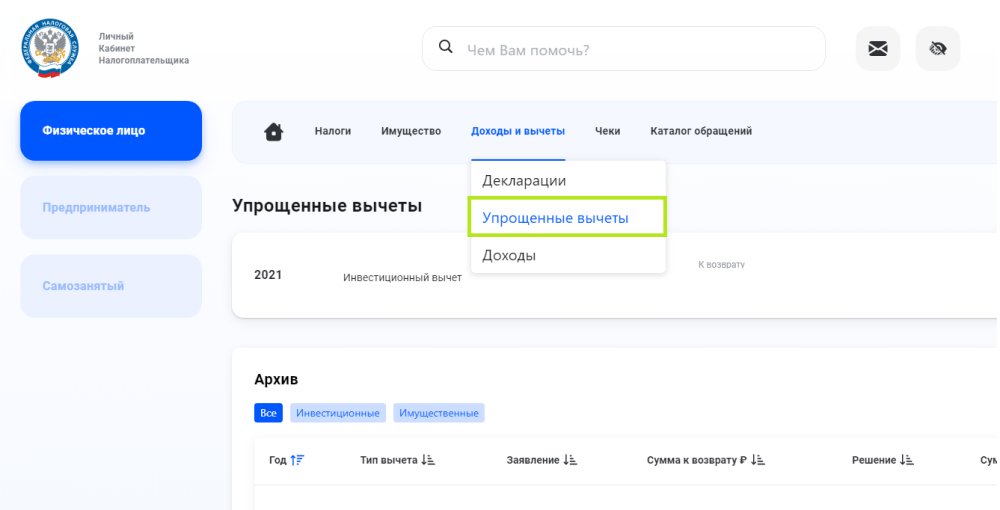

Где узнать об упрощённых налоговый вычетах?

Начиная с 21 мая 2021 года вычет можно получить в упрощённом порядке. Это значит, что в личном кабинете уже сформировано предзаполненное заявление на вычет на основе имеющихся у налоговой службы сведений. Для направления заявления остаётся только подписать его с помощью электронной подписи. Никаких подтверждающих документов прилагать не нужно. Все упрощённые вычеты отражаются в специальном разделе.

На данный момент в упрощённом порядке можно оформить следующие виды вычетов:

-

Имущественный вычет за расходы на приобретение недвижимости – сведения в налоговую направляет Росреестр

-

Инвестиционный налоговый вычет – сведения направляют банки и брокерские организации в качестве налоговых агентов

Справочно:

Налоговый агент – это организация, которая отчисляет за вас налоги с некоторых доходов. Например, работодатель отчисляет в налоговую 13% с зарплаты и других доходов в качестве налогового агента.

Содержание

- Процедура подачи заявления на налоговый вычет через Госуслуги

- Необходимые документы для подачи заявления на налоговый вычет

- За что дается налоговый вычет

- Перечень расходов, по которым можно получить налоговый вычет

- Преимущества получения налогового вычета для налогоплательщика

- Как действовать дальше после подачи заявления на налоговый вычет

- Сроки рассмотрения заявления на налоговый вычет

- Получение документов о предоставлении налогового вычета

Налоговый вычет – это сумма денег, которая дается налогоплательщику за определенные виды расходов. Один из самых популярных видов вычета – это вычет на образование. Если у вас или вашего ребенка есть образовательные расходы, то вы можете получить возврат части денег, уплаченных налогов. А чтобы подать заявление на этот вычет, вам необходимо использовать сервис Госуслуги.

Теперь давайте разберемся, как действовать, чтобы получить налоговый вычет через Госуслуги. Вам необходимо зайти на официальный сайт Госуслуги и авторизоваться на портале с помощью электронной подписи или логина и пароля. После этого вы должны выбрать раздел «Мои заявления» и найти там соответствующий сервис для подачи заявления на налоговый вычет.

Что за документы потребуются для подачи заявления на налоговый вычет через Госуслуги? Вам понадобится заполненное заявление в электронном виде, а также сканы или фотографии документов, подтверждающих ваши расходы на образование. Важно помнить, что все документы должны быть в формате, допустимом для загрузки на портал Госуслуг.

Процедура подачи заявления на налоговый вычет через Госуслуги

Чтобы получить налоговый вычет на определенные расходы, необходимо следовать определенным шагам при подаче заявления через Госуслуги.

Что нужно знать:

- Налоговый вычет предоставляется за определенные виды расходов, такие как образование, лечение, покупка жилья.

- Заявление на вычет можно подавать только в электронном виде через личный кабинет на портале Госуслуги.

- Для подачи заявления потребуется электронная подпись, которую можно получить в удостоверяющем центре.

Как подать заявление:

- Войдите в личный кабинет на портале Госуслуги, используя свои учетные данные.

- Выберите раздел «Налоговые вычеты» и перейдите к подаче нового заявления.

- Заполните все необходимые поля, указав нужный вид вычета и предоставив требуемые документы.

- Приложите сканы или фотографии документов, подтверждающих ваши расходы.

- Проверьте правильность заполненных данных и подтвердите отправку заявления.

Что делать дальше:

- После подачи заявления налоговая служба проводит его рассмотрение и принимает решение о предоставлении вычета.

- Обычно рассмотрение заявления занимает определенное время, поэтому рекомендуется следить за статусом заявления в личном кабинете на портале Госуслуги.

- Если заявление одобрено, налоговый вычет будет зачтен в следующем налоговом периоде.

Как действовать при возникновении проблем:

Если возникли вопросы или проблемы в процессе подачи заявления на вычет через Госуслуги, рекомендуется обратиться в техническую поддержку портала. Вы можете описать свою проблему и предоставить все необходимые детали для ее решения.

Необходимые документы для подачи заявления на налоговый вычет

Для получения налогового вычета все граждане России имеют право подавать заявление через портал Госуслуг. Заявление подается за текущий год и может быть подано вплоть до 30 апреля следующего года.

Налоговый вычет дается на основании следующих документов и информации:

- Свидетельство о рождении ребенка или его копия. Для получения налогового вычета по ребенку достаточно предоставить документ, подтверждающий его наличие.

- Документы, подтверждающие расходы на обучение ребенка. В случае, если вы хотите получить налоговый вычет за обучение ребенка, необходимо предоставить договор с образовательным учреждением, а также копию платежного документа, подтверждающего факт оплаты.

- Документы, подтверждающие расходы на лечение. Если вы хотите получить налоговый вычет за лечение, необходимо предоставить справку из медицинского учреждения о проведении лечебных процедур, а также копию платежного документа, подтверждающего факт оплаты.

- Документы, подтверждающие иные расходы. Возможно получение налогового вычета за иные виды расходов, например, на покупку жилья или оплату процентов по ипотечному кредиту. В таком случае необходимо предоставить все необходимые документы, такие как договор купли-продажи, выписки из банковских счетов и др.

После подачи заявления Госуслуги проверят предоставленные документы и примут решение о предоставлении налогового вычета. Обработка заявления может занять некоторое время, поэтому рекомендуется подавать его заранее. По результатам рассмотрения заявления вы получите уведомление о предоставлении налогового вычета или мотивированный отказ.

За что дается налоговый вычет

Налоговый вычет дается гражданам за определенные категории расходов, которые они могут учесть при подсчете суммы налога к уплате. Действовать вычет может при определенных условиях.

Налоговый вычет дается, например, за образование, лечение, пожертвования и покупку жилья. Как правило, каждая категория имеет свои ограничения и условия, которые необходимо соблюдать, чтобы получить вычет.

За образование налоговый вычет дается на оплату обучения в учебных заведениях, в том числе на дополнительные профессиональные программы. Для получения вычета требуется предоставить документы, подтверждающие осуществление таких платежей.

Лечение также является основанием для получения налогового вычета. Граждане могут учесть расходы на медицинские услуги, лекарства, протезы и прочие медицинские товары. Для этого необходимо предоставить документы, подтверждающие произведенные расходы.

За пожертвования можно получить налоговый вычет. Это может быть помощь благотворительным организациям, религиозным общинам, музеям и другим фондам. Определенные суммы пожертвований могут быть учтены при расчете налога к уплате.

Также налоговый вычет может быть предоставлен за покупку или строительство жилья. Для этого необходимо соблюдение ряда условий, например, жилье должно быть приобретено в первый раз и некоторое время использоваться как основное место жительства.

Перечень расходов, по которым можно получить налоговый вычет

На сегодняшний день существует ряд расходов, по которым гражданин может получить налоговый вычет. Во-первых, вычет дается за расходы на образование. Это включает плату за обучение в учебных заведениях, а также на приобретение учебной литературы и услуги репетитора.

Во-вторых, налоговый вычет можно получить за расходы на лечение. Это включает оплату медицинских услуг, покупку лекарств, а также приобретение медицинской техники и аппаратов. Вычет дается как за себя, так и за членов семьи.

Вычеты за жилищные расходы стали особенно популярны в последнее время. Гражданин может получить налоговый вычет за оплату процентов по ипотеке, за покупку или строительство жилья, а также за внесение денежных средств на счет накопительной ипотечной системы.

Дальше стоит отметить вычеты на благотворительность. Гражданин может получить вычет за пожертвования на цели общественной и культурной деятельности, музеи, библиотеки, детские дома и другие благотворительные организации.

Как видно, для получения налогового вычета необходимо заранее позаботиться о документации на все проведенные расходы. Основным документом является справка, подтверждающая размер и цель расходов. Для каждого вида расходов могут потребоваться различные документы, поэтому важно заранее узнать требования и подготовить все необходимые документы.

Преимущества получения налогового вычета для налогоплательщика

Налоговый вычет предоставляет налогоплательщику возможность снизить сумму налога, подлежащего уплате в бюджет государства. Это означает, что часть средств, которые обычно уходят на уплату налогов, можно оставить себе.

Что такое налоговый вычет? Это установленная законодательством Российской Федерации возможность получить определенную сумму денег в качестве налогового вычета, чтобы частично компенсировать затраты на определенные цели.

Одно из преимуществ налогового вычета – возможность получить средства на определенные нужды. За счет налогового вычета налогоплательщик может получить компенсацию за оплату образования, медицинские расходы, проценты по ипотечному кредиту и другие расходы.

Кроме того, налоговый вычет дается один раз в год и действует на протяжении всего финансового года. Это означает, что после подачи документов и получения вычета, налогоплательщик может иметь возможность использовать эту сумму для своих нужд в течение года.

Использование налогового вычета также позволяет налогоплательщику снизить общую сумму налога, что может значительно уменьшить его финансовую нагрузку. Это особенно важно для тех, кто имеет значительные расходы и нуждается в дополнительных средствах для быстрого возврата инвестиций или адаптации к новым условиям жизни.

Как действовать дальше после подачи заявления на налоговый вычет

После подачи заявления на налоговый вычет, важно знать, какие действия необходимо предпринять дальше. Рассмотрим, что делать после подачи документов.

Во-первых, необходимо внимательно следить за ходом рассмотрения вашего заявления. Чтобы узнать, проверено ли ваше заявление, можно воспользоваться сервисом Госуслуги, где будет доступна информация о текущем статусе рассмотрения.

Во-вторых, следует быть готовым предоставить необходимые дополнительные документы или объяснения в случае запроса налоговой инспекции. Это могут быть различные справки, выписки из документов, подтверждающие ваши расходы.

При получении положительного решения о предоставлении налогового вычета, вам необходимо будет составить договор с налоговой инспекцией. В договоре будут указаны условия использования вычета и порядок его получения.

Для аккуратности и контроля над обработкой вашего заявления, рекомендуется сохранить копии всех документов, отправленных в налоговую инспекцию. Это поможет в случае возникновения спорных вопросов или несогласий.

Таким образом, после подачи заявления на налоговый вычет, важно следить за ходом рассмотрения, предоставлять необходимые документы по запросу, заключить договор с налоговой инспекцией и вести аккуратную документацию.

Сроки рассмотрения заявления на налоговый вычет

Согласно информации, представленной на официальном сайте Госуслуг, сроки рассмотрения заявления на налоговый вычет составляют от 30 до 45 рабочих дней со дня подачи документов.

Важно знать, что длительность рассмотрения заявления может зависеть от различных факторов, включая загруженность налоговых органов и правильность заполнения документов. Поэтому, чтобы процесс был максимально быстрым и безопасным, необходимо подать заявление заблаговременно и проверить все документы на наличие ошибок.

Как только налоговый орган рассмотрит заявление, то дает решение о предоставлении или отказе в налоговом вычете. В случае положительного решения, налоговый вычет начинает действовать с момента его предоставления, а в случае отрицательного решения, налогоплательщик имеет право обжаловать решение в соответствующие инстанции.

Если вы подали заявление на налоговый вычет через портал Госуслуг, вам будет предоставлена информация о статусе рассмотрения вашей заявки, а также дата получения результата.

Получение документов о предоставлении налогового вычета

Налоговый вычет – это возможность уменьшить сумму налога, которую приходится платить гражданам в течение года. Вычет может быть предоставлен за определенные виды расходов, такие как образование, медицинские услуги или приобретение жилья.

Чтобы получить налоговый вычет, необходимо подать соответствующие документы в налоговую инспекцию или воспользоваться электронными услугами государства. Оформление вычета через Госуслуги – быстрый и удобный способ получения необходимых документов.

Для того чтобы получить налоговый вычет через Госуслуги, необходимо зарегистрироваться на портале и иметь удостоверение личности. После входа в личный кабинет необходимо выбрать рубрику «Налоговый вычет» и заполнить соответствующую электронную форму.

При заполнении формы необходимо указать сумму, на которую вы претендуете на получение вычета, и предоставить подтверждающие документы. Например, для вычета за образование необходимо предоставить копию договора об образовании или квитанции об оплате. Документы можно загрузить в электронной форме или прикрепить в виде скан-копий.

После заполнения и отправки заявки на вычет через Госуслуги, ваша заявка будет рассмотрена налоговой инспекцией. Решение о предоставлении вычета будет выслано вам по электронной почте или через личный кабинет на портале Госуслуги.

Налоговый вычет через Госуслуги

При некоторых обстоятельствах россияне могут оформить налоговый вычет — вернуть уплаченный с заработка НДФЛ, который по действующему законодательству составляет 13%. Возмещением занимается ФНС на основании предоставленного пакета документов и справки 3-НДФЛ. Последнюю можно заказать на Госуслугах.

19.04.21

16686

0

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Рассмотрим, как оформить налоговый вычет через Госуслуги, пошаговый порядок действий, сбор необходимых документов, ключевые условия получения возмещения НДФЛ. Полностью удаленного способа оформления нет, но часть процедуры можно провести через госпортал. Подробно обо всем — на Бробанк.ру.

-

За что дается налоговый вычет

-

Кто может получить налоговый вычет

-

Как получить налоговый вычет через Госуслуги

-

Как действовать дальше

За что дается налоговый вычет

Налоговый вычет предоставляется при некоторых расходах гражданина. То есть сначала он тратит деньги, а после подает заявление в ФНС на получение налогового вычета.

Существуют два основных налоговых вычетов:

- Социальный. Вычет положен гражданам, которые потратились на платные медицинские услуги, приобретение медикаментов, на благотворительность, на обучение. Чаще всего речь идет о медицине и лечении, получить можно до 120 000 рублей. Вычеты оформляются не только на заявителя, но и на его родных и на ребенка, если речь об обучении.

- Имущественный, который волнует граждан чаще чего. Если гражданин РФ приобрел недвижимость, он вправе получить налоговый вычет. При стандартной покупке можно получить до 260 000, при ипотеке — до 390 000 рублей.

Стандартно налоговый вычет на Госуслугах желают получать как раз граждане, которые купили недвижимость, прошли платное лечение или обучение. Но есть и другие виды вычетов, которые оформляются реже. Это инвестиционный, профессиональный и стандартный.

Стандартный налоговый вычет — это вычет для тех, у кого есть дети. Если зарплата родителя меньше 350 000 руб/год, он может через работодателя оформить вычет. Из налогооблагаемой базы ежемесячно будут убирать по 1400 на первого ребенка и по 3000 на последующих.

Кто может получить налоговый вычет

Прежде чем подать заявление на налоговый вычет через Госуслуги или иным способом, убедитесь, что вам положена эта льгота. Вычеты положены только резидентам РФ, которые имеют официальный заработок. Работодатель выплачивает каждый месяц за работника НДФЛ, его и можно вернуть путем оформления вычета.

Вы можете оформить вычет, если:

- купили любое жилье, в том числе в ипотеку, потратились на строительство жилья, приобрели земельный участок для строительства. Если недвижимость приобреталась в браке, вычет может оформить любой супруг;

- если вы потратились на собственное обучение, своих детей (в том числе опекаемых), опекаемых брата или сестры. Это может быть любое лицензированное образовательное учреждение;

- приобретали дорогостоящие медикаменты, проходили платные медицинские услуги. Причем не только для себя, но и если платили за родителей или своих детей, в том числе опекаемых. Страховые взносы в ДМС также сюда относятся.

Налоговый вычет — это возврат ранее уплаченного работником налога НДФЛ. Сумму вычета ограничивает государство. Максимальные 390 000 актуальны при покупке жилья в ипотеку.

Как получить налоговый вычет через Госуслуги

Для примера рассмотрим самый популярный среди россиян вычет — при покупке недвижимости. Закон говорит о том, что при покупке или строительстве жилья стандартным образом можно вернуть максимально 260 000, а если речь об ипотеке, то 390 000.

Если это простая покупка жилья, то предельная сумма для расчета вычета — 2 000 000 рублей. То есть можно получить 13% от нее, а это 260 000 рублей. Если на квартиру потрачен 1 000 000, соответственно, можно получить максимум 13% от него, то есть 130 000. При цене жилья более 2 000 000 гражданин все равно получит предельно 260 тысяч.

Если речь об ипотеке, вычет рассчитывается с суммы до 3 000 000, в которую может входит и цена недвижимости, и начисленные банком проценты.

В пакет обязательных документов для получения имущественного налогового вычета входит справка 3-НДФЛ, вот как раз ее и можно заказать через государственный портал. Сам же вычет через Госуслуги не оформляется.

Как заказать 3-НДФЛ через Госуслуги:

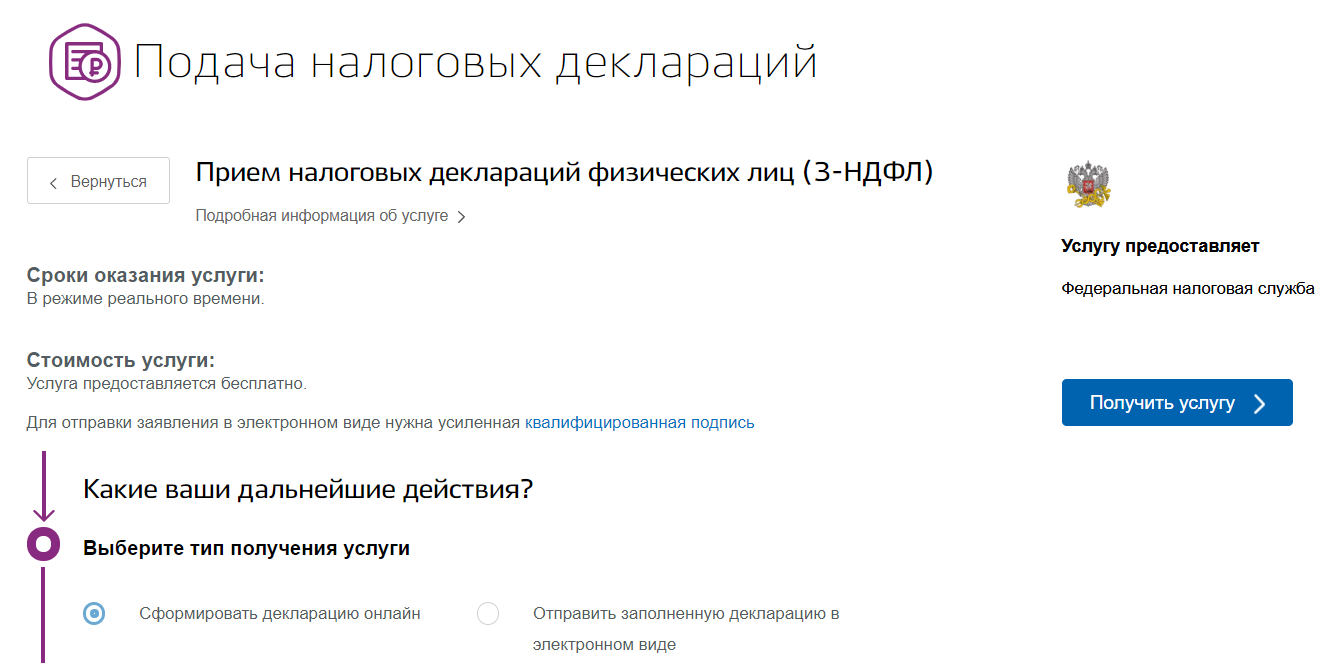

Необходимо зайти на госпортал под своими учетными данными и найти через поиск страницу “Подача налоговых деклараций физлиц 3-НДФЛ”. Далее нажать кнопку “Получить услугу”:

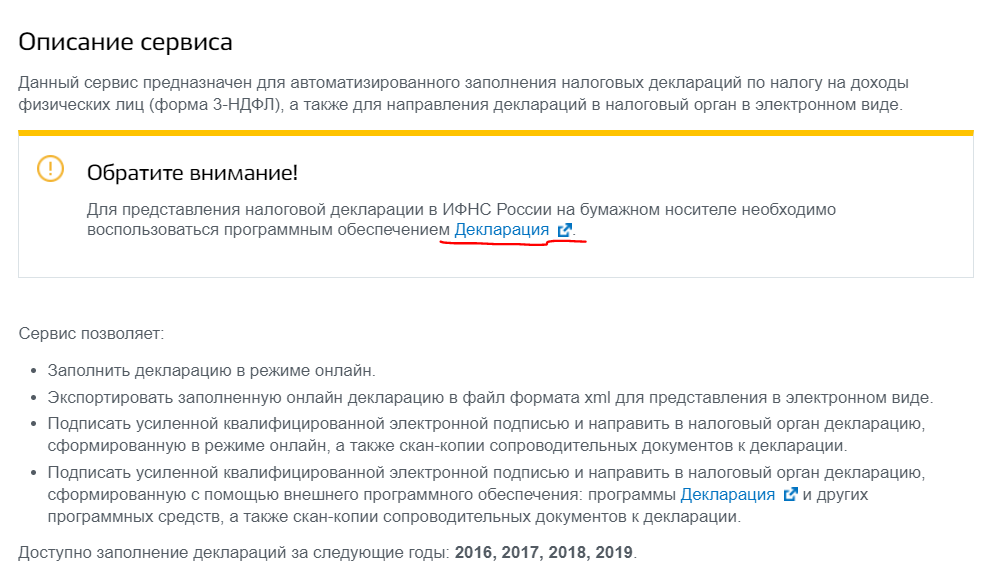

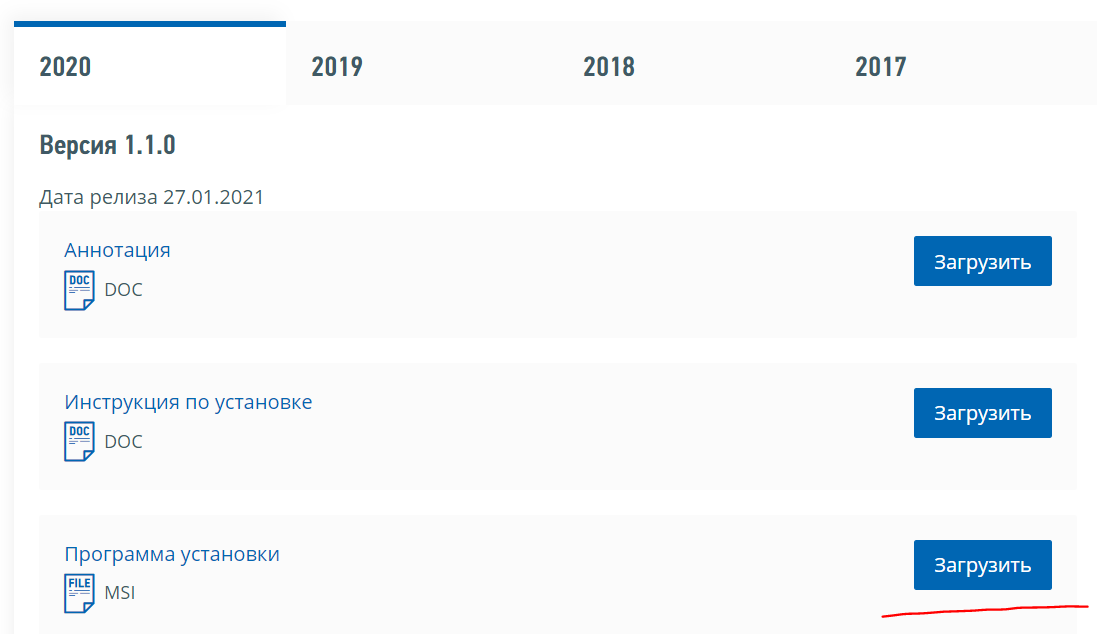

Система откроет страницу с пояснением, что для формирования справки 3-НДФЛ необходимо воспользоваться специальным сервисом от ФНС “Декларация”. Нужно кликнуть по этой ссылке:

Портал Госуслуги перенаправит пользователя на сайт ФНС, откуда нужно установить программу Декларация на свое устройство. Установка стандартная и бесплатная:

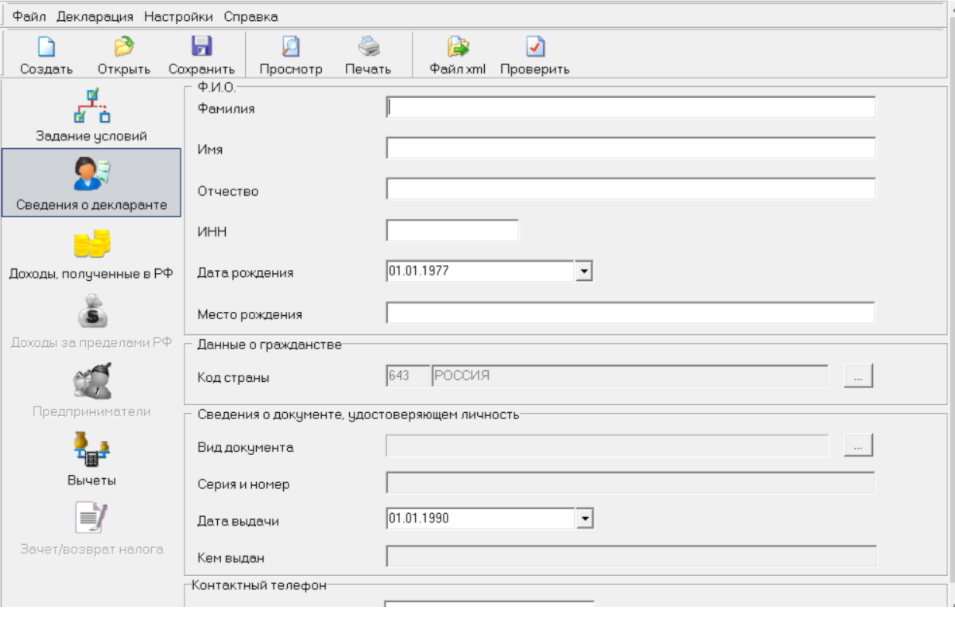

После скачивания открываете программу и начинаете заполнение декларации уже через нее. Сначала указываете данные о себе, потом о доходах и так далее.

Подробная инструкция по заполнению налоговой декларации 3-НДФЛ через Госуслуги. →

Программа формирует справку на основании представленных данных. Ее можно распечатать и приложить к пакету документов для передачи в ФНС.

Получить налоговый вычет через Госуслуги за квартиру, лечение или оплату образования нельзя. Единственное, что возможно, — это заказать справку 3-НДФЛ, которая нужна при оформлении имущественного вычета.

Как действовать дальше

Подать на налоговый вычет на Госуслугах невозможно, нужно контактировать непосредственно с Налоговой службой. Перед обращением нужно собрать пакет документов, который будет отличаться в зависимости от вида вычета.

Стандартно заявление подается гражданином на следующий год после покупки квартиры/оплаты лечения/обучения. Декларацию можно подать и за три предыдущих года. Например, в 2021 году подать за 2018, 2019 и 2020.

Если речь об имущественном вычете, гражданин предоставляет:

- справку 3-НДФЛ;

- справку 2-НДФЛ из бухгалтерии за необходимый период (именно в этой справке указывается сумма уплаченного налога, который можно вернуть);

- свежая выписка из ЕГРН или свидетельство о собственности недвижимости;

- акт приема-передачи, если речь о долевом строительстве;

- подтверждение оплаты стоимости недвижимости;

- если заявитель состоит в браке, нужно свидетельство о браке. Плюс составляется соглашение о распределении вычета между супругами.

Сумму отложенного налогового вычета считает гражданин и указывает ее в заявлении. Сотрудники расчетов не ведут, но при проверке документов все будет проверено.

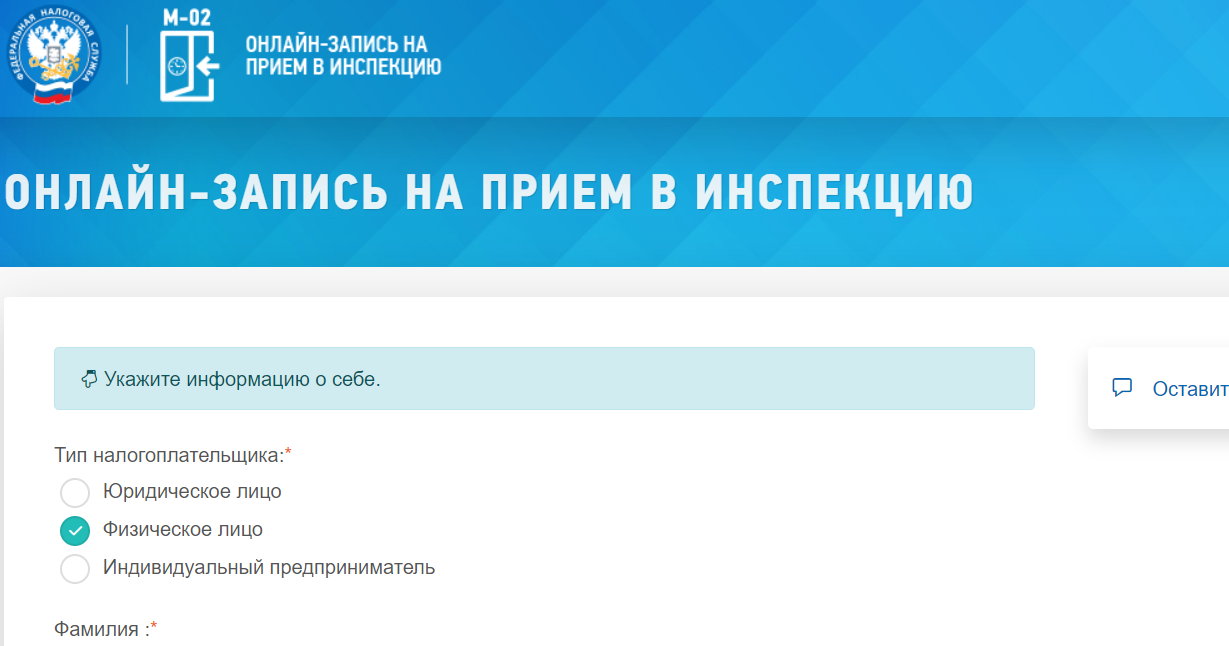

После сбора документов можно посещать ФНС по месту проживания. Предварительно можно записаться на прием на сайте налоговой службы:

Обратите внимание, что вычет можно получать несколько раз. Например, вы купили квартиру за 1 800 000 рублей, вам положен вычет в размере 234 000 рублей. Но если в этом прошлый год вы уплатили в виде НДФЛ 100 000, остальные 134 000 переносятся на следующие периоды.

После подачи документов налоговая выполняет проверку. Если все верно, вычет положен, он зачисляется на счет заявителя. Период ожидания — до 4 месяцев (через 3 дается отчет по итогу проверки, еще месяц дается ФНС для передачи средств).

Частые вопросы

Можно ли получить налоговый вычет за квартиру на Госуслугах?

Нет, такой сервис на государственном портале не предусмотрен. Заявления от граждан вместе с пакетом документов принимаются только в отделениях ФНС при личном визите.

Сколько раз можно получить налоговый вычет?

Закон не ограничивает граждан в этом праве. Если совершена следующая покупка недвижимости, если вновь деньги потрачены на образование или лечение, гражданин снова может обращаться в ФНС.

Как рассчитать налоговый вычет на квартиру самому?

При стандартной покупке это 13% от цены объекта, но не более 260 000 рублей. Например, если вам положено 200 000, а в 2-НДФЛ отражена сумма уплаченных за год налогов на 120 000, остальные 80 000 можно получить в следующем году.

Когда нужно подавать заявление на налоговый вычет?

По итогу прошедшего года. В целом, у гражданин есть 3 года после года, когда был зафиксирован повод для получения вычета. При больших суммах вычета можно обращаться не на следующий год, а на второй или третий, чтобы получить всю сумму разом.

Почему нельзя оформить вычет через Госуслуги?

ФНС принимает заявления от граждан только лично, дистанционно заявления не принимаются. Через личный кабинет Налоговой службы заявления тоже не подаются.

Когда гражданин покупает себе квартиру или другое жилое помещение (неважно, в ипотеку или за свои деньги), он имеет право получить налоговый вычет — это возможность вернуть себе уплаченный подоходный налог. Принцип следующий: тот, кто работает по трудовому договору и получает зарплату, платит налог на доходы физических лиц (НДФЛ) — обычно это 13%. Государство признает, что человек работал, платил налоги и купил себе что-то полезное, и разрешает вычесть из налогооблагаемого дохода определенную сумму. В итоге налоговая база становится меньше и сотрудник может какое-то время может не платить налог или вернуть излишне выплаченную сумму себе на банковский счет.

В этой статье рассказываем, как подать на налоговый вычет за покупку квартиры через Госуслуги или личный кабинет налогоплательщика, а также какие документы для этого нужны и сколько денег можно получить.

Фото pixabay.com

Вообще существует несколько видов налоговых вычетов — стандартные, социальные, инвестиционные и имущественные. При покупке квартиры гражданин имеет право воспользоваться имущественным вычетом.

Подать заявление на имущественный вычет можно при выполнении следующих условий:

- Нужно быть налоговым резидентом РФ, то есть проживать в стране не менее 183 дней в течение года и уплачивать здесь налоги.

- Получать заработную плату и платить налог на доходы по ставке 13%.

- Купить жилье за собственные средства или в ипотеку.

-

Иметь правоустанавливающий документ на имущество.

Для жилья, купленного на вторичном рынке, подойдет выписка из Единого государственного реестра недвижимости (ЕГРН). Для квартиры, приобретенной в новостройке, — акт приема-передачи.

- Продавец не является близким родственником или членом семьи покупателя. Например, купить квартиру у мамы или брата можно, но вычет за это не положен. Можно заключить сделку с тещей или братом жены, тогда право на вычет сохраняется.

- Объект недвижимости обязательно должен находиться на территории России.

Налог можно вернуть только за 3 года, предшествующих году подачи декларации. Так, если квартиру купили в 2018 году, а декларацию подали только в 2023 году, то деньги перечислят только за 2022, 2021 и 2020 годы. НДФЛ, уплаченный в бюджет за 2018 и 2019 годы, вернуть не получится.

Какую сумму уплаченного налога можно вернуть

Налоговый вычет равен 13% от суммы понесенных расходов при покупке квартиры. Но государство не готово возвращать деньги с любой суммы, поэтому у имущественного вычета есть лимиты:

- 2 млн руб. — для строительства или покупки жилья (п. 1. ч. 3 ст. 220 НК);

- 3 млн руб. — при погашении процентов по ипотеке (ч. 4 ст. 220 НК РФ).

Таким образом, сумма имущественного налогового вычета может составить до 650 тысяч рублей: 260 тыс. руб. (13% от 2 млн руб.) — за покупку квартиры и 390 тыс. руб. (13% от 3 млн руб.) — за проценты по ипотеке.

Получить вычет в размере установленных лимитов можно только один раз в жизни. Если лимит исчерпан, а гражданин приобрел новую квартиру, то повторно подавать документы на возврат налога уже нельзя.

Вернуть больше установленного лимита не получится. Если квартира стоит дороже 2 млн рублей, максимальная сумма к возврату все равно составит 260 тыс. рублей. То же самое и с ипотекой. Неиспользованный остаток можно переносить на другие объекты только за покупку — с процентами по ипотеке так сделать нельзя, деньги возвращают только за один объект.

Подать заявление на вычет можно не раньше того года, в котором на него появилось право.

Например, гражданин купил квартиру в строящемся доме в 2020 году, а право собственности он оформил только в 2021. Значит, право на вычет появилось в 2021 году. Если собственник подаст декларацию в 2023 году, ему вернут НДФЛ, уплаченный только за 2022 и 2021 годы, а за 2020 — нет, потому что тогда у него еще не было права на вычет, хотя расходы уже были.

Если недвижимость куплена с использованием материнского капитала или жилищной субсидии, то получить возврат налога можно только с той суммы, которая была уплачена за счет собственных или ипотечных средств.

Например, молодая семья получила жилищный сертификат на сумму 600 тысяч рублей и купила квартиру в новостройке за 2 млн рублей. Получить налоговый вычет супруги могут только с 1,4 млн рублей, то есть они могут вернуть 182 тысячи рублей.

Как оформить налоговый вычет при покупке квартиры через Госуслуги (пошаговая инструкция)

Для оформления имущественного вычета нужно в следующем или любом другом году после покупки квартиры заполнить декларацию по форме 3-НДФЛ и отправить ее налоговой. Вот как это сделать на портале Госуслуг:

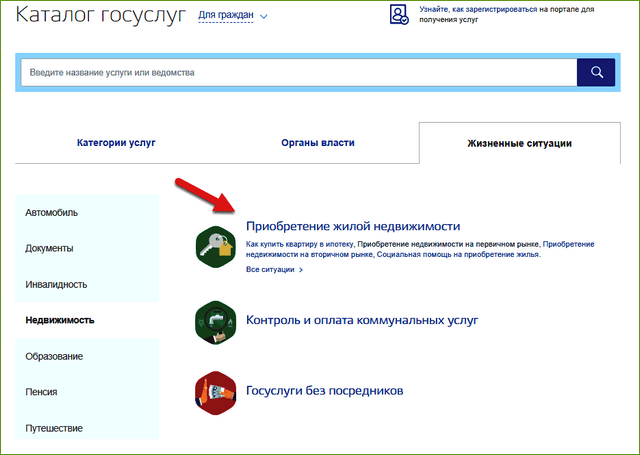

Шаг 1. Зайти в свой профиль на сайте и в разделе «Жизненные ситуации» выбрать пункт «Приобретение жилой недвижимости».

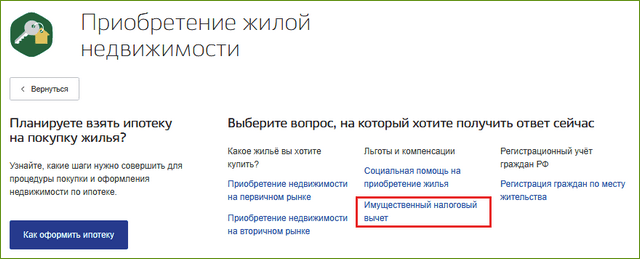

Шаг 2. Далее нужно выбрать «Имущественный налоговый вычет».

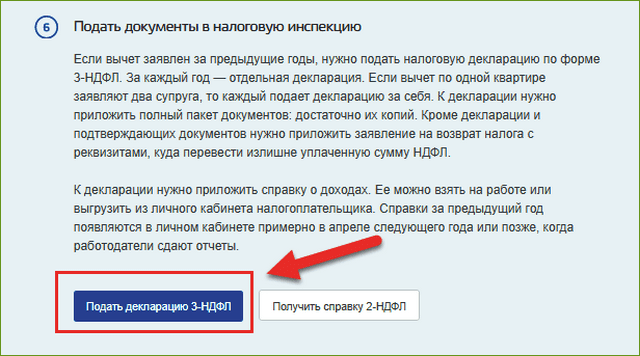

Шаг 3. Затем появится инструкция о предоставлении вычета, нужно пролистать страницу вниз и найти кнопку «Подать декларацию 3-НДФЛ»

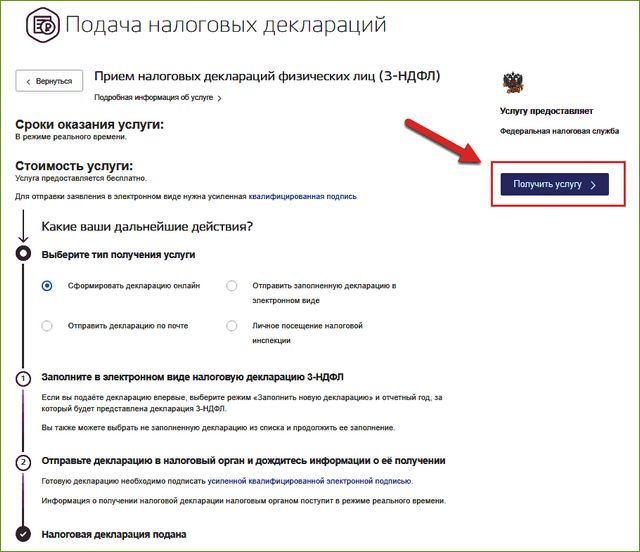

Шаг 4. В открывшейся вкладке нужно выбрать тип получения услуги — «Сформировать декларацию онлайн» и нажать на кнопку «Получить услугу».

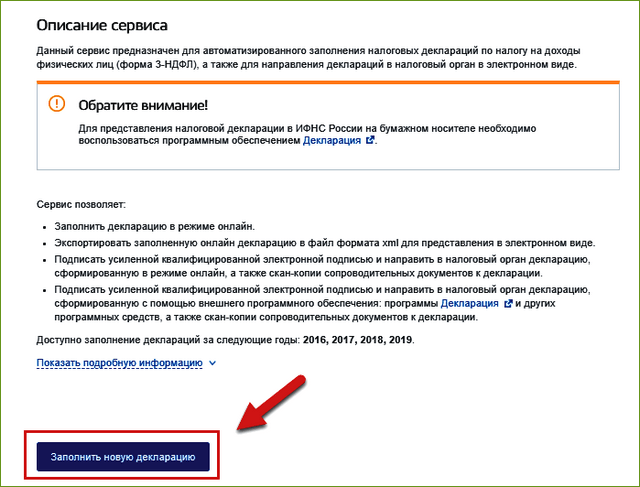

Шаг 5. Далее появится описание сервиса, нужно нажать на «Заполнить новую декларацию».

Обратите внимание, на момент написания статьи на Госуслугах подать декларацию можно только за период с 2016 по 2019 годы. Данные о доходах граждан поступают на портал позднее, чем в личный кабинет налогоплательщика на сайте ФНС. Поэтому, если вам нужно подать декларацию за 2020 год, это лучше сделать через сайт налоговой.

Шаг 6. Сервис попросит согласие на обработку данных. Нужно поставить галочку в соответствующем поле и нажать на кнопку «Продолжить».

Шаг 7. Далее, следуя подсказкам на портале, нужно заполнить электронную форму декларации. Часть сведений подтянется из личного профиля заявителя, а в конце сервис предложит добавить фотографии документов, подтверждающих право на получение вычета.

Декларацию для вычета можно предоставить в любой день: ограничений по срокам в течение года нет. Налог должны вернуть в течение 30 дней после подачи декларации. Но этот срок начнут считать, только когда закончится камеральная проверка. Этот период может затянуться на срок до 3 месяцев.

Если налоговая найдет ошибку в декларации или выяснится, что какого-то документа не хватает, сотрудник ведомства свяжется с заявителем и попросит его прислать недостающие сведения.

Как получить налоговый вычет за квартиру через личный кабинет налогоплательщика в 2023 году

Подать налоговую декларацию онлайн можно и через личный кабинет налогоплательщика на сайте ФНС. Для авторизации на сайте потребуется учетная запись с портала Госуслуг. Процедура следующая:

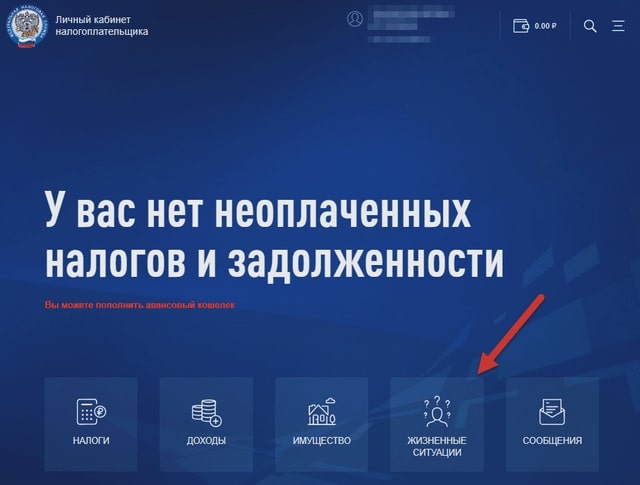

- В личном кабинете нужно выбрать раздел «Жизненные ситуации».

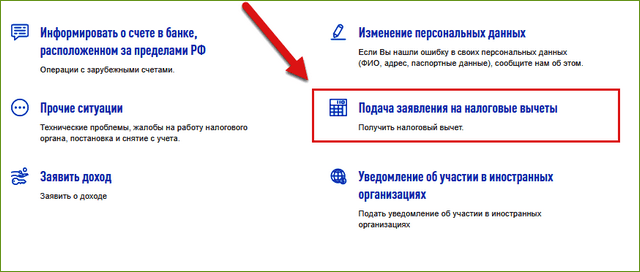

- Далее в меню необходимо нажать на «Подача заявления на налоговые вычеты».

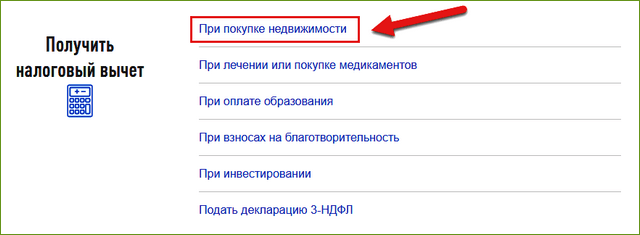

- Затем указывается тип налогового вычета — при покупке недвижимости.

- После этого нужно будет указать отчетный период, за который подается декларация.

- Далее указывается стоимость объекта недвижимости и сумма уплаченных процентов по кредитам.

- После этого программа сама рассчитает сумму к возврату и предложит заявителю распорядиться выплатой — для перечисления денег потребуется указать реквизиты банковской карты налогоплательщика.

- Затем нужно загрузить на сайт копии необходимых документов и отправить декларацию.

Перед отправкой документов обратите внимание на ограничение по объему. Обычные фото договоров и чеков на телефон могут занимать слишком много места.

Документы для налогового вычета за квартиру

Чтобы получить вычет, потребуется собрать следующий пакет документов:

- заполненная налоговая декларация по форме 3-НДФЛ;

- справка о доходах по форме 2-НДФЛ (документ можно получить в бухгалтерии на работе);

- копия паспорта;

- выписка из ЕГРН о праве собственности на недвижимость;

- акт приема-передачи или договор участия в долевом строительстве, если квартиру покупали на этапе строительства;

- заявление о распределении вычета между супругами, если квартира куплена в браке;

-

документы, подтверждающие оплату недвижимости (чеки, платежные поручения, расписки или квитанции об оплате).

Обратите внимание, что заявление на возврат налога с указанием реквизитов банковского счета, на который нужно перечислить деньги, входит в состав налоговой декларации!

Чтобы получить вычет за уплаченные проценты по ипотечному кредиту, дополнительно нужно приложить копии следующих документов:

- договора ипотеки;

- справки из банка, подтверждающей уплату процентов по кредиту.

В 2021 году Госдума приняла законопроект об оформлении вычета в онлайн-режиме, без заполнения декларации и сбора подтверждающих документов. По новым правилам налогоплательщику достаточно только подать заявление с банковскими реквизитами, на которые переведут средства. Налоговая служба самостоятельно запросит подтверждающие сведения в банке, где была оформлена ипотека или прошел платеж при покупке жилья. Новые упрощенные правила распространяются на налоговые вычеты, право на которые появилось с 1 января 2021 года.

Возврат подоходного налога за квартиру через работодателя

Получить имущественный вычет можно и через своего работодателя. При этом документы можно отправить сразу, не дожидаясь следующего года. Заполнять декларацию не нужно, достаточно получить специальный документ — налоговое уведомление, и предоставить его работодателю.

Получить уведомление просто: можно лично обратиться в отделение ФНС или отправить запрос в электронном виде (форма обращения есть в личном кабинете налогоплательщика на сайте налог.ру). Через 30 дней налоговая выдаст уведомление, его нужно будет предоставить в бухгалтерию на работе — и все, работодатель уменьшит налогооблагаемый доход за год на сумму вычета и не будет удерживать НДФЛ. Сотрудник будет получать налоговый вычет по частям вместе с зарплатой.

Уведомление о праве на вычет действует только до конца года, затем нужно получать новое. Если в течение года гражданин сменит место работы, то уведомление тоже нужно будет оформить заново.