Ипотека после банкротства

Ипотека после банкротства

Хотите узнать стоимость

процедуры банкротства?

Запишитесь или позвоните по телефону горячей линии

Я принимаю условия соглашения об обработке персональных данных

04.02.2020

82999

После принятия закона «О несостоятельности» в 2015 году граждане смогли списать все долги легальным способом. Признание должника несостоятельным освобождает его от уплаты займов, процентов, штрафов, но это отражается на кредитной истории. Поэтому многих интересует вопрос — можно ли взять ипотеку после банкротства. Разъяснения дадут специалисты компании ООО Главбанкрот.

Какие последствия ждут банкрота

Признание физического лица финансово несостоятельным обязывает последнего к соблюдению трех правил, которые установлены в гл. X ст. 213.30 закона № 127-ФЗ:

-

в течение последующих 5 лет со дня присвоения статуса банкрота, гражданин обязан уведомлять об этом факте банковские учреждения, кредитные организации при подаче заявки на оформление займа;

-

в течение 3 лет физическое лицо не имеет права занимать руководящие должности в ООО, АО и других юридических лицах, 5 лет — в кредитных организациях и 10 лет — в страховых компаниях;

-

после банкротства граждан повторно инициировать процедуру можно по истечению 5 лет.

Закон не накладывает запреты на оформление после процедуры банкротства физического лица ипотеки, кредитов, рассрочек и не регламентирует дальнейшие взаимоотношения банкрота с банковскими учреждениями.

Как влияет банкротство на кредитную историю

Несвоевременная уплата обязательных платежей, отказ от выплаты процентов или укрывательство от банковских работников — все это негативно сказывается на кредитной истории. Инициация процедуры признания гражданина несостоятельным — это первый шаг к исправлению репутации. Многие банки относятся к банкротам более лояльно, чем к лицам с множеством просроченных кредитов.

Обнуление долгов законным способом говорит о финансовой грамотности человека и его сознательности. В будущем при оформлении кредитов этот факт сыграет положительную роль.

Если вы планируете оформлять ипотеку после процедуры банкротства или брать крупную сумму в кредит, нужно постепенно улучшать кредитную историю:

-

через 10-12 месяцев после банкротства купите товар в рассрочку, вносите платежи своевременно;

-

оформите незначительный займ в МФО — выполняйте добросовестно все условия договора;

-

если есть возможность купите автомобиль, дачу или другое имущество.

Погашайте задолженности досрочно. Эти действия помогут обелить КИ и ваши шансы на получение крупной суммы в кредит возрастут.

Задать вопрос в Telegram

Дадут ли ипотеку после банкротства

Несмотря на то, что законом не запрещено оформлять ипотечные займы после признания гражданина несостоятельным, банки неохотно идут на уступки. Ипотека — это кредитные отношения с более жесткими условиями в отличие от обычного займа.

На практике в ближайшие 5 лет после банкротства банковские учреждения чаще отказывают в оформлении ипотеки. Специалисты рекомендуют в этот период заниматься улучшением кредитной истории, копить деньги на первоначальный взнос, подыскать более высокооплачиваемую работу или организовать пассивный источник дохода. В совокупности все эти факторы помогут получить одобрение при оформлении ипотечного жилья.

В каких случаях ипотека после банкротства невозможна

Есть ряд нюансов, которые крайне отрицательно сказываются на репутации гражданина, признанного несостоятельным:

-

Утаивание информации. Если физлицо при оформлении заявки на займ, не сообщит банковскому работнику о своем статусе банкрота, — это автоматически отправляет его в черный список. Репутация будет окончательно испорчена и банки откажут в кредите, даже незначительном.

-

Бездействие должника до банкротства. Если гражданин не вносит обязательные платежи, проценты и пени за просрочку, не предпринимает никаких действий по улучшению ситуации, инициировать процедуру банкротства приходится кредиторам. В этой ситуации физическое лицо характеризуется, как неблагонадежный, безответственный заемщик. Таким людям банки неохотно дают кредиты.

-

Нет дохода. Если нет постоянного источника дохода или он крайне низкий (на уровне МРОТ), то банки откажут в оформлении ипотеки, даже если первоначальный взнос будет составлять большую половину стоимости жилья. Прогноз платежеспособности у человека с минимальным заработком негативный.

Также банки откажут в случае обращения к ним в течение 6-12 месяцев после признания несостоятельности. Это объясняется тем, что в течение 3 лет после завершения процедуры кредиторы могут обжаловать приговор Арбитражного Суда.

Как взять ипотеку после банкротства физического лица

Условия оформления ипотечного займа в общем такие же, как и для обычных граждан, но банки оставляют за собой право предъявлять дополнительные требования к банкротам:

-

Доход. Соискатель должен быть официально трудоустроен, заработная плата должна быть выше среднего (по норме, установленной для региона) и позволять без ущерба для семьи уплачивать обязательные платежи. Большим плюсом будет пассивный источник дохода.

-

Созаемщик. Второй созаемщика с чистой кредитной историей и стабильным доходом значительно увеличит шансы получить кредит.

-

Поручители. При оформлении ипотеки после признания гражданина несостоятельным, банки могут предъявить более жесткие требования к поручителям и увеличить их обязательное число. Например, с трех человек до пяти.

Делайте ставку на молодые региональные банки, они более лояльны к банкротам, поскольку нуждаются в новых клиентах. Предварительно за полгода или год откройте вы выбранном банковском учреждении депозит.

Если у вас остались вопросы, звоните по номеру: +8 (861) 205-65-36 и записывайтесь на бесплатную консультацию. Юристы ООО Главбанкрот расскажут, как списать долг по ипотеке, закрыть ИП через банкротство и признать физическое лицо финансово несостоятельным с минимальными рисками и потерями.

Задать вопрос в Telegram

Читать еще в нашем блоге

Можно ли взять ипотеку после банкротства

Все чаще граждане стали прибегать к процедуре банкротства, которая позволяет списать текущие долги. Но после списания долгов жизнь продолжается, может возникнуть необходимость оформления ипотеки. И появляется вопрос, возможно ли это вообще.

18.04.22

14789

0

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Рассмотрим, можно ли взять ипотеку после банкротства, как купить в квартиру в кредит в этом случае. Какие есть законные ограничения, и узнает ли новый банк о прошедшей процедуре банкротства. Рассказывает Бробанк.ру.

-

Что говорит закон

-

Что происходит с кредитной историей после банкротства

-

Репутация заемщика

-

Через сколько можно взять ипотеку после банкротства

-

Как получить ипотеку после банкротства

-

Рекомендации заемщикам и выводы

Что говорит закон

В ФЗ-127 О несостоятельности в статье 213.30 главы 10 говорится о последствиях банкротства для гражданина. И первым пунктом там указано, что в течение 5 лет после прохождения процедуры банкротства при запросе новых кредитов гражданин обязан сообщать кредиторам о том, что имело место быть банкротство.

Проще говоря, после банкротства взять ипотеку или иной кредит можно, но если с момента получения статуса банкрота прошло менее 5 лет, при подаче заявки заемщик должен предупредить об этом банк.

Теоретически не исключается ситуация, что 5 лет еще не прошло, а банкрот обратился в банк и получил ипотеку, скрыв факт недавнего банкротства. Но если до банка дойдет информация о нарушении закона, он правомочен аннулировать кредитный договор.

Если говорить объективно, то вряд ли банк поспешит аннулировать кредитный договор благонадежного заемщика, если каким-то образом до него дойдет информация о недавнем банкротстве. Но если совершается просрочка, тогда шансы на аннулирование договора высоки.

Что происходит с кредитной историей после банкротства

По закону информация о банкротстве должна заноситься в кредитную историю. И этот факт становится препятствием на пути оформления ипотеки после банкротства. Но на практике сведения доходят не всегда.

ФЗ-218 о кредитных историях в пункте 3,9 статьи 5 говорит о том, что финансовый управляющий, который ведет дело о банкротстве, обязан передавать в БКИ сведения о процедуре. Если у должника есть КИ, сведения направляются в БКИ, которое хранит информацию о нем. Если КИ нет, то в одно любое.

В течение 5 дней после наступления события финансовый управляющий обязан в электронном виде предоставить в БКИ сведения о банкротстве.

Что должен передать управляющий о банкротстве в БКИ согласно статье 4 ФЗ-218:

- сведения обо всех проводимых в ходе признания банкротства процедурах;

- сведения о неправомерных действиях гражданина в процессе банкротства;

- информацию о фиктивном банкротстве;

- информацию о включении сведений в единый реестр сведений о банкротстве.

Но на практике управляющие не всегда выполняют это требование закона и часто “забывают” отправить сведения в БКИ. Возможно, дело в том, что закон не назначает для них ответственность за непередачу информации в установленный срок, это и влечет нерасторопность.

Если в вашей кредитной истории нет сведений о банкротстве, взять ипотеку будет проще. Но особо на это рассчитывать не стоит — это воля случая.

Репутация заемщика

Дадут ли ипотеку после банкротства физического лица — это довольно спорный вопрос. При рассмотрении заявки на получение жилищного кредита банки крайне тщательно анализируют заемщика, его платежеспособность и репутацию.

И понятное дело, если в КИ будет обнаружена информация о банкротстве, которое было совершено даже 5-6 лет назад, для банка это будет сигналом о том, что ситуация может повториться (по закону банкротиться можно несколько раз, но спустя 5 лет после предыдущей процедуры).

И даже если рассмотреть ситуацию, когда финансовый управляющий не передал сведения в БКИ, информация о бывших просрочках все равно никуда не девается. Да, они числятся закрытыми на данный момент, но они были, а это портит репутацию заемщика.

На практике ипотека после банкротства физического лица — дело маловероятное, но пробовать ее оформить никто не мешает. Если подготовиться к оформлению и быть в целом положительным заемщиком по анкете, шансы все же есть.

Через сколько можно взять ипотеку после банкротства

Можно подать заявку хоть на следующий день после получения статуса, но в течение 5 лет после этого события гражданин обязан уведомлять банк о прошедшем банкротстве. Поэтому лучше не планировать оформление ипотеки в течение этого срока, а немного подождать, параллельно зарабатывая себе репутацию.

Бывшему должнику нужно зарабатывать кредитную историю. У него есть на это несколько лет. Заработать ее можно, оформляя и своевременно погашая различные кредиты. И чем больше благополучно погашенных обязательств, тем выше шансы на то, что получится взять ипотеку после банкротства.

Рекомендации будущим ипотечным заемщикам:

- определите круг банков, в которых вы хотели бы взять ипотеку в будущем. Старайтесь оформлять в них кредиты, чтобы заработать положительную репутацию;

- спустя 1 год после получения статуса банкрота пробуйте подавать заявки на кредиты, конечно, при условии, что у вас есть стабильный доход, позволяющий их выплачивать;

- пытайтесь оформить небольшие товарные кредиты, заказывайте кредитные карты онлайн. По иным продуктам вы вряд ли получите одобрение;

- лучше не обращаться за займами в МФО, наличие информации о них — негативные моменты для многих банков.

Но все же помните, что по закону в течение 5 лет вы обязаны сообщать новым банкам о прошедшей процедуре банкротства. Говорит об этом или нет — это уже на вашей совести. Возможно, банк об этом и не узнает.

За 5 лет вы можете сформировать хорошую кредитную историю, с лихвой перекрыть расположенные там негативные данные. И получите возможность не сообщать банку о банкротстве.

Как получить ипотеку после банкротства

В первую очередь рекомендуем заказать собственную кредитную историю и посмотреть, что вообще в ней находится. Вы будете знать, есть ли там сведения о банкротстве — это важно.

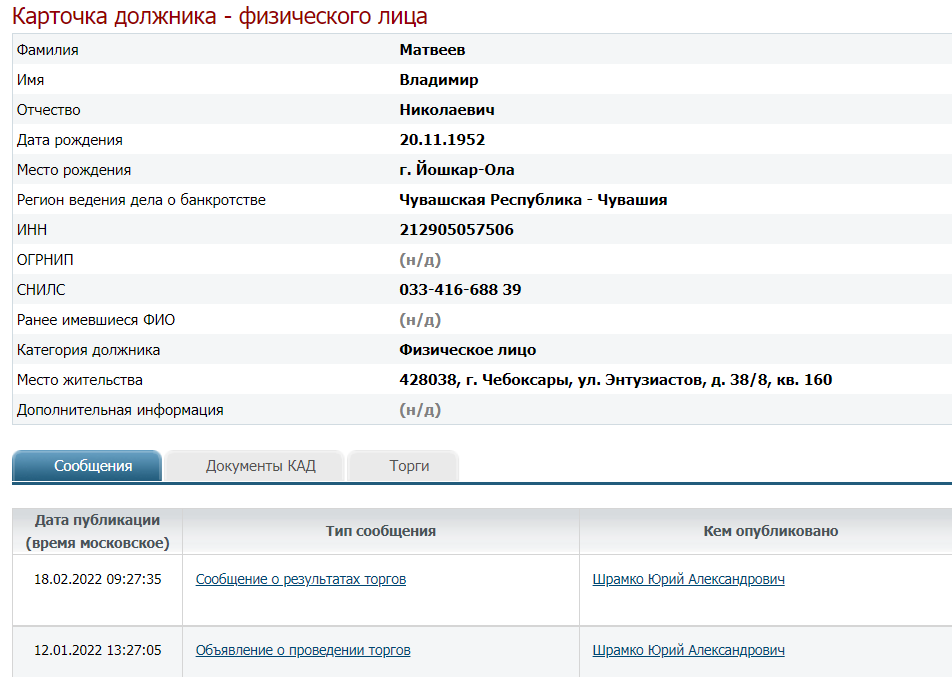

Но, опять же, если в КИ сведений нет, есть Единый реестр банкротств, в котором отражаются данные и процедурах в отношении физических лиц. Банк может найти сведения о процедуре там. Поэтому не стоит надеяться на то, что все останется неизвестным.

Вот, например, карточка первого же попавшегося банкрота:

Как взять ипотеку после банкротства физических лиц:

- Ждите 5 лет, за это время старайтесь внести в кредитную историю положительные данные, обзаведитесь имуществом, авто.

- Старайтесь постоянно пользоваться услугами конкретных банков, желательно, чтобы в этом списке был зарплатный банк.

- Спустя 5 лет после получения статуса банкрота пробуйте подавать заявки на ипотеку в знакомые банки. Это можно делать онлайн, получая предварительные решения дистанционно.

- Подавайте запрос сначала в один банк, потом в другой. Запросов за короткий период времени не должно быть больше трех.

- Если все эти банки отказали, возобновляйте попытки получить ипотеку не ранее чем через полгода, попутно пользуясь другими доступными кредитными продуктами.

Если вам удастся получить одобрение от какого-либо банка, то сам процесс заключения договора будет стандартным.

Рекомендации заемщикам и выводы

Пока что практика решения такого вопроса крайне мала. Если вы хотите найти отзывы тех, кто брал ипотеку после банкротства, вы вряд ли их найдете. Обычно информация о благополучных получениях ипотеки после банкротства звучит от юридических фирм, которые предлагают свои услуги. А это ну совсем не достоверная информация.

Закон о банкротстве физических лиц относительно новый, он вступил в силу только в 2015 году. У тех, кто стал банкротом в 2015-2016 годах, только сейчас появилась возможность взять ипотеку. Поэтому практика так ничтожна, о кредитной политике в отношении таких заемщиков можно только догадываться.

От автора. Я просматривала форумы и отзывы и не нашла ни одного комментария от реального человека, который смог бы оформить ипотеку после банкротства. Более того, даже простые кредиты небольшого лимита люди получить не могут.

Если в будущем вы хотите взять ипотеку, рекомендуем:

- вступить в брак и оформлять ссуду уже совместно с супругом. Наличие двух заемщиков улучшает шансы;

- копить на первоначальный взнос. Если он будет больше 50%, шансы увеличатся;

- не иметь никаких других долгов, в отношении вас не должно быть открытых исполнительных производств;

- обзаведитесь ценным имуществом, например, какой-то недвижимостью, пусть даже дачей, автомобилем;

- устройтесь на работу с белой, хорошей зарплатой и не бегайте с места на место, нарабатывайте стаж на текущем месте.

Но и это все не даст никаких гарантий. Последствием банкротства для должника становится придирчивое отношение банков и невозможность получения крупных кредитов, ипотеки.

Возможно, спустя время политика банков в отношении таких заемщиков станет более понятной — это покажет практика. Пока что никаких выводов сделать нельзя.

Частые вопросы

Дадут ли ипотеку после банкротства физического лица?

Теоретически подать заявку на ипотеку можно хоть сразу после банкротства. Но практически таким заемщикам отказывают. Исключения встречаются крайне редко и то, в случае, если банк каким-то образом остался в неведении относительно пройденного банкротства.

Можно ли брать ипотеку после банкротства?

Закон этого не запрещает. Говорит только о том, что в течение 5 лет после процедуры гражданин должен сообщать в банкротстве организации, в которую подает заявку на кредит.

Какие банки дают ипотеку после банкротства?

Такого списка банков не существует. У каждого своя кредитная политика, которая не раскрывается. Практика в отношении ипотеки после банкротства крайне мала, поэтому делать какие-то выводы о более лояльных банках невозможно.

Где посмотреть отзывы тех, кто брал ипотеку после банкротства?

Ищите в интернете. Но лучше игнорировать информацию фирм, которые говорят об успешном оформлении ипотеки после банкротства своими клиентами.

Как получить ипотеку после банкротства физического лица?

Если с момента получения статуса не прошло больше 5 лет, при подаче заявки вы обязаны сообщить банку о прошедшем банкротстве. Если удалось получить одобрение, сама ссуда выдается по стандартной схеме.

Этот материал будет полезен нашим читателям, которые хотят знать:

- Можно ли оформить ипотеку после банкротства

- Какие варианты есть у бывших банкротов

Ипотека – это долгосрочный кредит, который выдается на приобретение жилья. Однако, что делать, если вы уже стали банкротом, но все же хотите купить квартиру и взять ипотеку? Подробности в беседе с Bankiros.ru обсудил Роман Семушкин Юрист в BankrotPlace.

Ипотека после банкротства: что говорит закон

С 2015 года физические лица вправе полностью списать имеющуюся задолженность, пройдя процедуру банкротства, предусмотренную Законом о банкротстве. Однако признание гражданина банкротом влечет за собой ряд правовых последствий, в том числе обязанность такого лица при обращении в банк указывать потенциальному кредитору на факт своего банкротства.

Закон не запрещает гражданину, недавно признанному банкротом, обращаться за получением ипотеки, кредитов, рассрочек и не ограничивает дальнейшие взаимоотношения банкрота с банковскими учреждениями, однако законом не предусмотрена и обязанность кредитных организаций по предоставлению ипотеки тем физическим лицам, которое недавно были освобождены от исполнения обязательств.

Де-юре обанкротившиеся граждане имеют возможность приобрести ипотечное жилье уже в течение первого года после процедуры, однако кредитные организации часто не готовы идти им навстречу ввиду потенциального риска невозврата кредитных средств.

Что проверяют в банке

Обычно, при обработке заявки на выдачу ипотечного кредита, банки стремятся узнать как можно больше информации о потенциальном заемщике: проверяют его кредитную историю, платежеспособность и иные имеющие значение маркеры. В процессе такого анализа кредитная организация обращается к данным Единого федерального реестра сведений о банкротстве (ЕФРСБ), поэтому скрыть факт участия в процедуре банкротства не получится. Если с момента завершения процедуры реализации имущества прошло менее пяти лет, заемщику необходимо уведомить банк о данном факте во исполнение требования закона и в целях демонстрации своей добросовестности. В противном случае заемщик рискует попасть в «черный список» банков.

На практике, в пятилетний период после списания долгов банки часто отказывают в оформлении ипотеки. По истечении данного срока обязанность указывать на статус банкрота устраняется. Хотя информация хранится в бюро кредитных историй в течение семи лет, если клиент успел зарекомендовать себя как надежного заемщика, банк в меньшей степени обратит внимание на прохождение процедуры банкротства.

Таким образом, вероятность успешного оформления ипотеки зависит от периода, прошедшего с момента признания вас банкротом. Чем больше времени пройдет, тем выше вероятность. Однако, что делать, если ипотека нужна уже сейчас?

Чтобы повысить свои шансы на оформление кредита, стоит совершить следующие 10 действий:

1. Понять свои возможности

Перед тем, как начать процесс получения ипотеки, необходимо понять, какие у вас есть возможности. Если вы уже стали банкротом, то вам могут быть доступны только некоторые виды кредитования. Например, вы можете обратиться в банк, который специализируется на кредитовании людей с плохой кредитной историей или с банкротством. Также можно обратиться в кредитный кооператив.

2. Улучшить свою кредитную историю

Чтобы увеличить свои шансы на получение ипотеки после банкротства, необходимо улучшить свою кредитную историю. Вы можете оформить кредитную карту в лояльном банке с выгодными условиями или купить не слишком дорогой товар в кредит. Вероятность одобрения таких небольших займов довольно высока, а при своевременной выплате всех долгов и недопущении просрочек ваша кредитная история станет более приемлемой для банков.

3. Не обращаться за займами в МФО

Если вы хотите оформить ипотеку, перед этим не стоит пользоваться микрозаймами. Недавнее обращение в микрофинансовую организацию – негативный сигнал для банков о том, что у вас имеются проблемы с доходом или документами.

4. При необходимости брать кредиты в банке, в котором вы бы хотели оформить ипотеку в будущем

Вы можете заранее заработать положительную репутацию у конкретного банка, к которому позже обратитесь за ипотекой, если уже брали кредит и без просрочек полностью закрывали свою задолженность перед банком.

5. Повысить официальный доход

Банку необходимо убедиться в том, что вашего дохода достаточно для оплаты ежемесячных платежей. Для этого вам необходимо быть официально трудоустроенным или получать иной стабильный и надежный доход. Ещё лучше, если вы являетесь зарплатным клиентом соответствующего банка.

6. Приобрести в собственность ценное движимое и недвижимое имущество

Наличие в собственности у банкрота автомобиля или недвижимости существенно повысит шансы на получение кредита, если за их покупку у вас не имеется незакрытый кредит.

7. Накопить на первоначальный взнос

Размер первоначального взноса по ипотеке в каждом банке различный: обычно он варьируется от 10 до 30 процентов от стоимости объекта недвижимости. Чем больше размер первоначального взноса, тем выше ваши шансы на получение ипотеки.

8. Привлечь созаемщика

Если вы обращаетесь за ипотекой не один, а, например, с супругом или супругой, не обремененными статусом банкрота, доверие банка к вам будет намного выше.

9. Найти поручителя

Если у вас есть родственники или друзья, которые могут выступить поручителями, то это может увеличить ваши шансы на получение ипотеки. Поручитель гарантирует банку, что вы будете выплачивать кредит в срок. Однако необходимо помнить, что поручитель будет нести ответственность за возврат кредита в случае, если вы не сможете его выплатить.

10. Соблюдать все условия кредитования

Если вы все же получили ипотеку после банкротства, то необходимо соблюдать все условия кредитования. Не допускайте просрочек и своевременно выплачивайте все платежи. Это поможет вам улучшить свою кредитную историю и повысить свои шансы на получение новых кредитов в будущем.

Необходимо отметить, что банки рассматривают каждую заявку на получение кредита индивидуально, анализируя предоставленные заемщиком сведения и документы.

В то же время, предоставление ипотечного кредита банкроту не исключена, и в руках гражданина имеется целый ряд инструментов, при грамотном использовании которых можно максимизировать шансы на достижение соглашения с банком.

Что в итоге:

- Взять ипотеку после банкротства – можно.

- Если вам отказали в заявке, сформируйте кредитную историю, например, оформите кредитку и аккуратно пользуйтесь. Потом закройте ее и обратитесь в банки за ипотекой.

- Чем в большее количество банков вы обратитесь, тем выше шансов получить одобрение. Отправить заявку ипотеки сразу во все банки бесплатно можно тут.

- Последние важные новости читайте в телеграм-канале.

Безусловно, в жизни бывают разные обстоятельства, и иногда человек вынужден объявлять себя банкротом. Это вполне законный способ, который поможет списать долги, однако, стоит помнить о том, что затем вы можете столкнуться с некоторыми ограничениями. В нашей статье мы развеяли миф о кредите после банкротства и подробно рассказали о том, как получить кредит после того, как вы официально получили статус банкрота.

Мифы о кредитах после банкротства

Дадут ли кредит после банкротства

Дадут ли ипотеку после банкротства

Дадут ли микрозайм после банкротства

Через какое время после банкротства можно получить кредит

Лайфхаки – как получить кредит после банкротства

Мифы о кредитах после банкротства

Самый главный миф заключается в том, что после того, как вы станете банкротом, вам больше никогда не дадут кредит. Это не совсем так. Если после того, как вас признают банкротом, вы смогли найти стабильную и официальную работу, у вас есть поручитель и вы смогли улучшить свою кредитную историю, то банк вполне сможет выдать вам кредит. И неважно, воспользовались ли вы внесудебным банкротством или добивались статуса банкрота через суд.

Дадут ли кредит после банкротства

Нет такого закона, который запрещал бы выдавать займы ранее обанкротившимся лицам. Дадут ли кредит после банкротства? – Да, такая вероятность есть, но есть несколько “но”.

Для того чтобы взять кредит после процедуры внесудебного или судебного банкротства, необходимо прийти в выбранный банк и подать заявку как обычно. Важно! Если вы были банкротом, то скрывать этого скрывать.

После того как вы оставите заявку, банк будет рассматривать вашу заявку в обычном порядке. Он может как одобрить кредит, так и отказать в нем. Однако, по наблюдениям специалистов, банке нечасто отказывают бывшим банкротам по следующим причинам:

- Банк не может отклонить заявку безосновательно, а с точки зрения закона банкротство не является основанием для отказа.

- Большую роль играет платежеспособность заемщика на момент оформления заявки. Если сейчас у вас стабильный и подтвержденный доход, это повышает ваш шанс на успех в разы.

- Если вы списали долги не так давно, то это значит, что ближайшие несколько лет вы не можете вновь подать на банкротство. Так, банк может быть спокойным, что долг будет возвращен.

В случае, если банк все-таки откажет в кредите, оспорить решение суда будет почти нереально.

Дадут ли ипотеку после банкротства

Да, возможно получить ипотечный кредит после банкротства, но это может быть сложно. После банкротства ваша кредитная история будет испорчена, что может повлиять на вероятность получить кредит. Банки будут считать вас рискованным заемщиком, поэтому вам могут предложить более высокие процентные ставки или более строгие условия для получения ипотеки.

Однако, есть несколько способов, которые могут помочь вам получить ипотеку после банкротства:

- Улучшить свою кредитную историю, выплачивая все свои долги вовремя и избегая новых задолженностей.

- Накопить большой первоначальный взнос, чтобы уменьшить сумму кредита и риски для банка.

- Обратиться в банк, где у вас есть хорошая кредитная история или где вы уже являетесь клиентом.

- Рассмотреть возможность сотрудничества с альтернативными кредиторами, такими как кредитные союзы или онлайн-кредиторы, которые могут предложить более гибкие условия кредитования.

Дадут ли микрозайм после банкротства

Получение микрозайма после банкротства может быть возможным, но это зависит от конкретной компании. Некоторые микрофинансовые организации могут одобрять заявки на микрозаймы даже у заемщиков с плохой кредитной историей.

Однако, перед тем как оформлять займ в МФО, важно убедиться, что вы можете выплатить его вовремя и не попасть в новые финансовые трудности. Обычно МФО предлагают очень высокие процентные ставки, поэтому необходимо тщательно изучить все условия и выбрать наиболее выгодный вариант.

Также, если вы планируете взять микрозайм для решения финансовых проблем, связанных с банкротством, то стоит рассмотреть другие варианты, такие как профессиональная консультация финансового планирования или поиск дополнительного заработка, чтобы улучшить свою финансовую ситуацию.

Через какое время после банкротства можно получить кредит

Подать заявку на кредит можно сразу после завершения процедуры банкротства. Во время процедуры банкротства взять новый кредит нельзя.

Что влияет на одобрение

Вот несколько основных факторов, которые влияют на одобрение кредита для когда-либо обанкротившихся лиц:

- Наличие стабильного заработка.

- Наличие собственности.

- Наличие поручителя.

Лайфхаки – как получить кредит после банкротства

Вот несколько лайфхаков, которые увеличат ваш шанс, получить кредит, ипотеку или микрозайм после завершения процедуры банкротства:

- Улучшите свою кредитную историю. Сделать это вы сможете, если оформите кредитную карту на небольшую сумму или карту рассрочки. Их выдают охотнее, а пользование картами также отражается в кредитной истории. Выплачивайте все свои долги вовремя и избегайте новых задолженностей. Чем лучше ваша кредитная история, тем больше шансов на получение кредита.

- Воспользуйтесь потребительским кредитом. Этот шаг более сложный, чем кредитная карта, однако взять его проще. Так вы сможете дополнительно улучшить кредитную историю и свою репутацию заемщика.

- Если вы планируете взять ипотеку, то мы рекомендуем накопить большой первоначальный взнос: это может уменьшить сумму кредита и риски для банка.

- Обратитесь в банк, где у вас уже есть хорошая кредитная история или где вы являетесь постоянным клиентом. Банк может быть более готовым к предоставлению вам кредита, если вы имеете у него хорошую репутацию.

- Станьте поручителем. Если кто-то из ваших знакомых планирует взять кредит, то вы можете стать поручителем. Это также будет влиять на вашу кредитную историю. Однако, поручителем нужно идти только у надежных людей, в которых вы точно уверены, иначе вы возьмете на себя лишние долги.

- Откройте вклад в банке, где планируете взять кредит. Это не влияет на кредитную историю, но покажет вас с лучшей стороны перед банком. При этом делать большие вклады не обязательно.

Также ваши шансы в получении кредита будут выше, если:

- У вас есть собственность, которую вы можете оставить под залог.

- У вас есть поручитель.

- Вы обращаетесь в банк, в котором у вас открыта зарплатная карта.

FAQ

Смогу ли я взять новый кредит во время процедуры банкротства?

Нет, во время процедуры взять новый кредит не удастся.

Дадут ли мне кредит после завершения процедуры банкротства?

Да, выдача займов после процедуры банкротства реальна.

Через сколько времени после банкротства можно взять кредит?

Взять кредит после банкротства физического лица можно хоть сразу, однако не факт, что вам его одобрят. В течение пяти следующих лет вы обязаны самостоятельно уведомлять банки о том, что еще недавно вас признали банкротом. Важно не время, а состояние вашей кредитной истории и подтверждение вашего заработка.

Вывод

- Взять новый кредит во время процедуры банкротства нельзя.

- После завершения процедуры банкротства при необходимости вы можете попытаться взять новый кредит.

- Наличие поручителей, улучшенная кредитная история и официальная работа со стабильным заработком увеличит ваши шансы в получении нового кредита.

Содержание статьи

Показать

Скрыть

За девять месяцев 2022 года, по данным проекта Федресурс, 194 145 жителей России были признаны банкротами. Для людей, оказавшихся в сложной финансовой ситуации, банкротство иногда становится единственной возможностью освободиться от долгов. Но можно ли после этой процедуры снова обратиться за кредитом или ипотекой? И как банки относятся к таким заемщикам?

Кто может стать банкротом

В России существует два варианта признания банкротом физического лица. Первый — через Арбитражный суд, куда обращается сам должник или кредитор. По закону, если долги превышают 500 тысяч рублей (сюда включены не только заемные средства, но и услуги ЖКХ, налоги и сборы, штрафы) и человек понимает, что не может их погасить, он должен обратиться с заявлением о банкротстве. Повторно подать такое заявление можно будет не ранее чем через 5 лет.

Второй вариант — внесудебное банкротство через подачу заявления в МФЦ. Условия такие: долг от 50 до 500 тысяч рублей и отсутствие имущества, которое можно забрать в счет этого долга.

По поручению президента Владимира Путина, до 1 июня 2023 года Банк России еще облегчит эту процедуру. Мы подробно рассказывали о готовящихся изменениях. Например, нижняя планка задолженности опустится до 25 тысяч, а верхняя поднимется до 1 млн рублей. Воспользоваться процедурой внесудебного банкротства смогут также неработающие пенсионеры и те, кто живет на соцпособие, в том числе по беременности и родам.

Президент поручил сократить срок, по истечении которого человек сможет снова подать заявление на внесудебное банкротство, с десяти до пяти лет.

Россиянам разрешат списывать до 1 млн рублей долгов: как изменятся условия внесудебного банкротства

Последствия личного банкротства

Человек, признанный банкротом, не может:

- в течение 5 лет брать кредиты без указания, что является банкротом;

- в течение 3 лет занимать руководящие должности в юридических лицах;

- в течение 10 лет занимать руководящие должности в кредитных организациях;

- в течение 5 лет занимать руководящие должности в страховых организациях, НПФ, инвестиционных фондах, микрофинансовых организациях;

- в течение 5 лет подавать новое заявление о банкротстве;

- в течение 5 лет регистрироваться в качестве ИП, если менее чем за год до подачи заявления о внесудебном банкротстве перестал быть индивидуальным предпринимателем.

Через какое время после банкротства можно взять кредит

Обращаться за кредитом можно только после окончания процедуры банкротства, которая в судебном порядке обычно длится от шести до двенадцати месяцев, во внесудебном — до полугода.

Заявку на кредит можно подать на общих условиях. В течение пяти лет после банкротства заемщик обязан сообщать банку о своем статусе банкрота. Но, по мнению экспертов, если не сделать этого при подаче заявки на кредит, последствий, скорее всего, не будет.

«Закон не предусматривает для граждан каких-либо последствий. Но можно предположить, что банки включат такое условие (сокрытие информации о личном банкротстве — прим. ред.) в качестве основания для досрочного истребования кредита, — говорит советник Консалтинговой группы РКТ Иван Стасюк. — При этом достаточно трудно предположить, что банк может не знать о банкротстве заемщика, ведь информация об этом публичная».

Подобрать кредит

Как банки относятся к заемщикам-банкротам

Советник Консалтинговой группы РКТ Иван Стасюк считает, что у признанных банкротами заемщиков шансы на получение кредита невелики.

«Можно ожидать весьма скептического отношения банков к таким заемщикам. Полагаю, что получить кредит будет затруднительно, но теоретически это возможно», — говорит Стасюк.

Но есть и другое мнение. Адвокат, управляющий партнер адвокатского бюро «РИ-консалтинг» Елена Гладышева полагает, что некоторые банки даже охотнее выдают кредиты недавним банкротам как раз потому, что они не смогут в течение пяти лет снова запустить процедуру банкротства.

Банки и МФО по закону не могут отказать в кредите банкроту только из-за этого статуса. Но при этом они могут произвольно отказывать в услугах любому потенциальному заемщику, отмечает Иван Стасюк:

«Кредитный договор — это непубличный договор, банк не обязан заключать его с любым обратившимся. Критериев, при наличии которых банк обязан выдать кредит, нет. Поэтому шансов оспорить такой отказ в суде не будет».

Общего правила для работы с физлицами-банкротами у банков нет. В некоторых учреждениях такие потенциальные заемщики не проходят автоматический скоринг и отсеиваются на первом же этапе проверки. Другие банки предлагают кредиты для заемщиков с плохой кредитной историей, в число которых потенциально могут войти и банкроты.

Чтобы не стать банкротом, нужно правильно распоряжаться своими финансами. Как распределить доход, чтобы его с лихвой хватило до следующей зарплаты? Как начать откладывать, даже если кажется, что денег недостаточно? Почитайте советы экспертов.

Как списать долги по кредитам