Налог на прибыль уплачивают только организации. Его считают с положительной разницы между доходами и расходами. Если доходы превышают расходы, нужно уплатить налог на прибыль, а если компания получила убыток, то и облагать налогом нечего.

Налог на прибыль должны платить:

- российские компании на общей системе налогообложения — ОСН;

- иностранные компании, которые работают через представительства или получают прибыль от источников в России, например дивиденды.

Освобождаются от налога на прибыль участники проекта «Сколково» и других инновационных научно-технологических проектов, которые работают в этом статусе 10 лет и более.

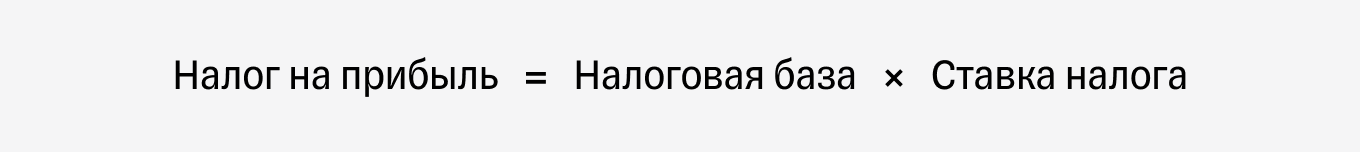

Формула расчета налога на прибыль такая:

Рассмотрим дальше подробно, какими бывают ставки и как определить налоговую базу.

Стандартная ставка налога на прибыль — 20%. Из них 3% идут в федеральный бюджет, 17% — в региональный. В зависимости от дохода и вида деятельности компании ставки могут быть иными.

Когда применяются пониженные ставки налога на прибыль

Если компания одновременно участник инновационных проектов и ИТ-компания, она выбирает сама, какую льготу будет применять.

Если ИТ-компания одновременно разрабатывает ПО и электронные изделия, то основания для льгот нужно считать отдельно:

- они предусмотрены разными нормами налогового кодекса;

- для каждой из льгот в расчет включаются разные доходы.

Компания, у которой доля доходов от разработки ПО и разработки электронных изделий по отдельности меньше 70%, а в сумме — больше, не сможет применять льготы.

Иногда даже при одинаковой ставке базу приходится считать отдельно. Например, в расчете финансового результата от операции с ценными бумагами участвуют только доходы и расходы по ним, больше никакие.

Субъекты РФ законами могут понизить ставку налога на прибыль, зачисляемого в региональный бюджет, но только для отдельных категорий налогоплательщиков. Узнать эти ставки можно в региональном законодательстве.

Например, в Свердловской области установлена ставка 13,5% для компаний, в которых соблюдаются такие условия:

- среднесписочная численность инвалидов за предыдущий год минимум 50% от всей среднесписочной численности сотрудников;

- доля расходов на оплату труда инвалидов в фонде оплаты труда за прошлый год минимум 25%.

Это значит, что в Свердловской области 13,5% идет в региональный бюджет, а 3% — в федеральный. Общая ставка налога на прибыль для компании — 16,5%.

До 2025 года региональные власти могут сохранять пониженные ставки, установленные до 3 сентября 2018 года, или повысить их до 17%. Затем действие пониженных ставок заканчивается — до новых изменений в главе 25 НК РФ.

Налоговая база — прибыль, полученная компанией за отчетный период. Она считается нарастающим итогом с начала года.

Если компания применяет сразу несколько ставок налога на прибыль, налоговая база считается отдельно для каждой ставки. Если налоговая база отрицательная или равна нулю, платить налог на прибыль не нужно.

Доходы. Налогом на прибыль облагаются доходы от реализации и внереализационные доходы. Они учитываются без НДС и акцизов.

К доходам от реализации относится выручка от продажи:

- товаров своего производства, работ или услуг;

- ранее купленных товаров, в том числе земельных участков, материалов;

- имущественных прав.

К внереализационным доходам относятся, например, дивиденды, штрафы и пени за нарушение контрагентами условий договоров, возмещение компании убытка или ущерба, проценты по выданным займам.

С некоторых доходов налог не платят. Например, с полученного аванса, задатка, залога, вклада в уставный капитал компании или с полученного кредита.

Учитывать доходы нужно на дату отгрузки: например, цену проданного считать доходом, только когда отпустили товар по накладной, закончили работу и подписали акт. А вот когда поступила оплата от контрагента — в большинстве случаев значения не имеет.

Расходы. Это обоснованные и документально подтвержденные затраты компании, без которых бизнесу не обойтись.

Компания оплачивает сотруднику поездки на такси в офис. Просто так включить стоимость поездок в расходы не получится. Придется доказать налоговой, что поездки на такси сотруднику необходимы: например, офис находится вдали от остановок общественного транспорта. Расходы на такси сотрудник должен подтвердить: чеками, выписками из онлайн-банка.

Компания должна сама оценить, подтверждает или нет документ понесенные расходы и их размер. Главное, чтобы из документов можно было сделать вывод, что расходы были. Это могут быть накладные, акты, чеки.

Все расходы, которые уменьшают налоговую базу по налогу на прибыль, делятся на две группы:

- Расходы, связанные с производством и реализацией.

- Внереализационные расходы.

К расходам, связанным с производством и реализацией, относят затраты на производство, хранение и доставку товаров, выполнение работ или оказание услуг, а также расходы, связанные с приобретением и продажей покупных товаров.

Производственные организации делят расходы:

- на прямые — связаны с производством или продажей продукции, например затраты на покупку сырья и материалов, зарплата рабочих, амортизация оборудования;

- и косвенные — не связаны с производством или продажей продукции, например канцелярия, зарплата офисных сотрудников, мобильная связь.

Торговые компании тоже делят расходы на прямые и косвенные. К прямым расходам относят:

- стоимость товаров;

- транспортные расходы по доставке покупных товаров до склада налогоплательщика, если такие расходы не включены в стоимость товаров.

Все остальные расходы относят к косвенным и сразу списывают при расчете налога на прибыль. Например, это могут быть ввозные таможенные пошлины и сборы, которые не включены в стоимость самих товаров, или затраты на предпродажную подготовку.

Некоторые расходы учитываются при расчете налога на прибыль только в пределах норм. К нормируемым расходам относят, например, расходы на некоторые виды рекламы, представительские расходы, расходы на ДМС сотрудников.

Внереализационные расходы — это затраты, не связанные с производством и продажей продукции. Например, проценты по кредитам, расходы на обязательное и добровольное страхование.

Есть расходы, которые ни при каких обстоятельствах не уменьшают доходы организации. Например, это возмещение ущерба государству, налоговые пени, штрафы, материальная помощь работникам.

Как и в доходах, учет расходов не зависит от их оплаты. Важна только дата, когда расходы возникли по документам, например, оказана услуга по договору. При учете расходов есть еще много нюансов, но на них тут не будем подробно останавливаться.

Убытки прошлых лет. При уменьшении налоговой базы на сумму убытков должны соблюдаться условия:

- Налоговую базу за счет убытков можно уменьшить максимум на 50%.

- Если убытки были получены в нескольких годах, переносить их нужно строго в календарной очередности.

Рассмотрим сразу на примере. Компания «Альфа» работала так:

- в 2021 году получила убыток 300 000 ₽;

- в 2022 году — убыток 650 000 ₽;

- в 2023 году — прибыль 1 000 000 ₽.

У Альфы были убытки, поэтому она может уменьшить налоговую базу, но максимум на 50%. Общая накопленная сумма убытка — 950 000 ₽.

Максимальное уменьшение налоговой базы в 2023 году: 1 000 000 × 50% = 500 000 ₽.

Налоговая база за 2023 год: 1 000 000 ₽ − 500 000 ₽ = 500 000 ₽.

Остаток убытка: 950 000 ₽ − 500 000 ₽ = 450 000 ₽.

Эти 450 000 ₽ можно будет учесть при расчете налога за 2024 год, если по его итогам компания получит прибыль. Ограничений по сроку переноса нет: можно переносить до тех пор, пока не произойдет полное списание суммы убытка.

Налоговый период по налогу на прибыль — календарный год. Налог уплачивают по частям: авансовые платежи — ежеквартально или ежемесячно, а затем налог по итогам года.

Ежемесячные авансовые платежи нужно вносить до 28-го числа каждого месяца.

Ежеквартальные авансовые платежи перечисляют в такие сроки:

- до 28 апреля — авансовый платеж за первый квартал;

- до 28 июля — за полугодие;

- до 28 октября — за девять месяцев;

Налог на прибыль за год нужно заплатить до 28 марта следующего года.

Авансовые платежи и налог к уплате считаются нарастающим итогом с начала года — за вычетом ранее исчисленных платежей.

Частота перечисления авансов зависит от того, какую схему уплаты выбрал налогоплательщик. Есть три варианта:

- Перечислять аванс каждый месяц. Рассчитывать его на основе прибыли, полученной в предыдущем квартале. По итогам каждого квартала доплачивать недостающий налог.

- Перечислять аванс каждый месяц. Рассчитывать его на основе прибыли, полученной с начала года.

- Перечислять аванс раз в квартал. Рассчитывать его на основе прибыли, полученной с начала года.

Способ уплаты авансовых платежей зависит от дохода за предыдущий год, а еще от того, к какой категории налогоплательщиков относится компания.

Ежемесячные авансовые платежи перечисляют компании, у которых выручка за предыдущие четыре квартала превысила 60 млн рублей.

Ежемесячные авансовые платежи исходя из фактической прибыли могут платить любые компании, от доходов за прошлый год ничего не зависит. Но тогда декларацию придется сдавать ежемесячно, а это может быть неудобно. Чтобы перейти на этот порядок со следующего года, нужно уведомить налоговую инспекцию до 31 декабря текущего года.

Квартальные авансовые платежи платят только те компании, у которых выручка за предыдущие четыре квартала не превысила 60 млн рублей.

Как определить сумму налога на прибыль:

Шаг 1. Рассчитать налоговую базу по формуле нарастающим итогом с начала года и до его окончания

Шаг 2. Умножить налоговую базу на ставку налога.

Компания рассчитывает налог на прибыль и авансовые платежи отдельными суммами для федерального и регионального бюджета.

Покажем на примере, как рассчитать налог на прибыль организации по итогам года.

Отчетный период для налога на прибыль у ООО «Альфа» — квартал. Региональная ставка по налогу на прибыль 17%, федеральная — 3%.

Налогооблагаемая прибыль ООО «Альфа» по итогам года — 1 700 000 ₽. Авансовый платеж за девять месяцев — 120 000 ₽, ежемесячные авансовые платежи за четвертый квартал — по 20 000 ₽ в месяц.

Расчет авансовых платежей и налога на прибыль к уплате

Таким образом, расчет налога на прибыль в примере показал, что всего «Альфа» перечислит 160 000 ₽ налога по итогам года.

Декларацию подают либо каждый месяц, либо каждый квартал. Это зависит от того, как компания уплачивает налог.

Годовую декларацию по налогу на прибыль за 2022 год нужно подать в налоговую до 27 марта 2023 года включительно, так как 25 марта — суббота. Декларацию по налогу на прибыль за 2023 — до 25 марта 2024 года включительно.

Сдавать декларацию надо, даже если налог к уплате равен нулю или компания вовсе не вела деятельность в отчетном или налоговом периоде.

Когда подавать декларацию по налогу на прибыль

Декларацию по налогу на прибыль сдают в налоговую по месту нахождения компании. Если у компании есть обособленные подразделения, декларацию подают по месту нахождения головного отделения и по месту нахождения каждого обособленного подразделения.

Декларацию можно сдать:

- на бумаге — через представителя компании или по почте;

- электронно — через личный кабинет налогоплательщика на сайте налоговой службы или через сервис электронного документооборота.

На бумаге декларацию могут сдать только такие компании:

- со среднесписочной численностью сотрудников за предшествующий год менее 100 человек;

- новые компании, у которых численность сотрудников до 100 человек.

Если вместо обязательной электронной декларации сдать бумажную, можно получить штраф — 200 ₽.

Сумма налога на прибыль зависит от результатов деятельности организации. Узнаем, какая ставка налога на прибыль для юридических лиц на 2023 год и как рассчитать сумму к уплате.

Что такое налог на прибыль, и какие суммы им облагаются

Налог на прибыль это налог, уплата которого регулируется главой 25 НК РФ, юридические лица платят с доходов, уменьшенных на величину расходов. Фирмы обязаны платить процент со своей прибыли в бюджет, если только они не применяют специальные режимы (УСН, ЕСХН и др.) или не ведут игорный бизнес. Специальное налогообложение освобождает юридических лиц от уплаты этих сумм.

Надо знать: что такое специальные налоговые режимы

Кто платит налог на прибыль в 2023 году

Плательщиками являются:

- российские юрлица на общей системе налогообложения;

- иностранные компании, которые работают в РФ или через российское представительство или получают доходы от источников в РФ.

Не платят:

- ИП и организации на спецрежимах.

Инструкция расчета налога на прибыль

Вот пошаговая инструкция, как посчитать налог на прибыль организаций:

- Определить налоговую базу (то есть прибыль, подлежащую налогообложению).

- Умножить ее на соответствующую налоговую ставку.

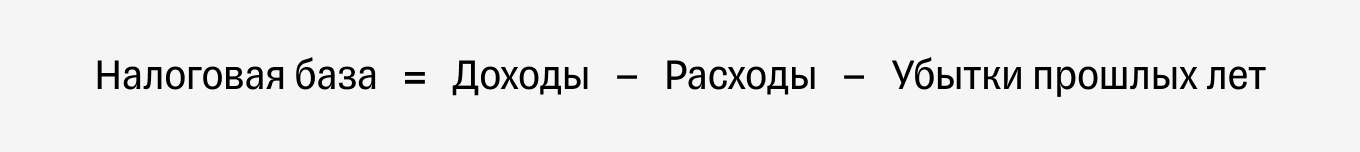

Рассмотрим на примере.

Организация работает на ОСН и получила доход за 12 месяцев 2022 г. 4 500 000 рублей. Расходы составили 2 700 000 рублей. Итого прибыль: 4 500 000 – 2 700 000 = 1 800 000 рублей.

Налоговая база, с которой производится уплата, — 1 800 000 руб.

Если региональная ставка в вашей местности основная и равна 17%, то по итогам 12 месяцев вы заплатите следующие суммы.

В местный бюджет:

![]()

В федеральный бюджет:

![]()

В федеральный бюджет:

Если в регионе применяется пониженная ставка 13,5%, то расчет следующий.

В местный бюджет:

![]()

В федеральный:

![]()

В федеральный:

На примере расчета налога на прибыль видно, что сумма поступления в федеральный бюджет не меняется — 3% от дохода.

Авансовые платежи

Уплата налога производится авансовыми платежами ежемесячно или ежеквартально, а затем — по итогам года.

Чтобы рассчитать квартальный платеж, требуется налоговую базу за отчетный период умножить на ставку налога. Полученную сумму квартального платежа вы перечисляете в бюджет за вычетом квартального авансового платежа, исчисленного за предыдущий отчетный период, и ежемесячных авансовых платежей к уплате за последний квартал этого периода. Квартальный авансовый платеж уплачивается по окончании отчетного периода не позднее 28-го числа следующего месяца путем перечисления сумм на единый налоговый счет.

До 28.04.2022 организации исчислили платежи по итогам I квартала, до 28.07.2022 — по итогам полугодия, до 28.10.2022 — по итогам 9 месяцев. До 27 марта 2023 г. организации обязаны подать декларацию по итогам 2022 г.

Авансы по фактической прибыли платите не позднее 28-го числа месяца, следующего за истекшим месяцем, путем формирования единого налогового платежа (п. 2 ст. 285, п. 2 ст. 286, п. 1 ст. 287 НК РФ).

Для расчета ежемесячных авансовых платежей по фактической прибыли определяется ставка налога, рассчитывается налоговая база, учитываются авансовые платежи за предыдущие отчетные периоды.

Порядок расчета ежемесячных авансовых платежей зависит от того, в каком квартале они уплачиваются. Например, ежемесячный авансовый платеж в I квартале текущего года вы рассчитаете в том же порядке и уплатите в той же сумме, что и ежемесячный авансовый платеж в IV квартале прошлого года, то есть по итогам декларации за 9 месяцев прошлого года. Ежемесячные авансовые платежи уплачиваются не позднее 28-го числа каждого месяца. Если 28-ое число выпадает на выходной день, то уплата производится в первый рабочий день, следующий за выходным.

На основании Федерального закона от 26.03.2022 № 67-ФЗ, организации, которые вносят ежемесячные авансовые платежи, в течение 2022 года переходили на расчеты по фактической прибыли. До 31 декабря 2022 г. компании добровольно подавали заявление о переходе на расчет исходя из фактической прибыли. Если до 9 января 2023 г. заявление не подано (последний срок — 31 декабря 2022 — выходной день), то в течение 2023 г. перейти не получится.

Авансовые платежи к уплате (доплате) укажите в декларации по налогу на прибыль за I квартал, полугодие и 9 месяцев — в листе 02, подразделах 1.1, 1.2 разд. 1.

Подробнее: как рассчитать авансы по налогу на прибыль

С введения с 1 января 2023 г. института единого налогового счета компании совершают платеж в адрес УФК по Тульской области. Если вы несвоевременно уплатите авансовый платеж, то сформируется отрицательное сальдо и пойдет начисление пеней (п. 3 ст. 58, ст. 75 НК РФ) или штрафов (пп. 1, 3 ст. 122 НК РФ).

При выплате дивидендов организации в стр. 155 расчета 6-НДФЛ отражают сумму налога на прибыль организации, подлежащую зачету на основании п. 3.1 ст. 214 НК РФ.

Расходы и доходы

Что относится к доходам

Доход — ваша выручка от основной деятельности (продаж, оказания услуг или выполнения работ) и от дополнительных источников — внереализационных доходов (банковских процентов, сдачи в аренду имущества). Когда производится расчет налогооблагаемой прибыли, доход учитывается без НДС и акцизов, подтверждается первичными бухгалтерскими документами, платежными поручениями и пр.

Что относится к расходам

Расходы — подтвержденные и обоснованные траты компании. Они обычно связаны с производственной деятельностью, например:

- зарплата сотрудников;

- стоимость сырья и оборудования;

- амортизация.

Но бывают и не связаны с производством — внереализационные расходы:

- судебные издержки;

- разница в курсе валют;

- проценты по кредитам.

Какие расходы вычитаются из доходов

Бухгалтеры внимательно относятся к бумагам, которые подтверждают расходы по налогу на прибыль, поскольку уменьшить доход на затраты разрешено только при соблюдении следующих условий (ст. 252 НК РФ):

- необходимо обосновать траты — доказать экономическую целесообразность;

- оформить первичные документы.

Вычитаются из величины дохода:

- коммерческие, транспортные, производственные издержки (сырье, зарплата, амортизация, аренда, услуги сторонних юристов, представительские расходы);

- проценты по долгам;

- траты на рекламу (с ограничением — списываются только в размере 1% выручки от продаж);

- траты на страхование;

- траты на исследования (для усовершенствования продукции);

- траты на учебу и подготовку персонала;

- траты на покупку баз данных и компьютерных программ.

Какие расходы нельзя вычесть

Список затрат, которые не уменьшают доход, приведен в статье 270 НК РФ:

- вознаграждения членов совета директоров;

- взносы в уставный капитал;

- отчисления в резерв ценных бумаг;

- платежи за превышение уровня выбросов в окружающую среду;

- убытки, связанные с хозяйственной деятельностью в коммунально-жилищной и социально-культурной сферах;

- пени и штрафы;

- деньги и имущество, переданные в расчет по кредитам и займам;

- плата за услуги нотариусов свыше тарифа;

- предоплата за товар или услугу;

- погашение кредитов на жилье сотрудников;

- добровольные членские взносы в общественные фонды;

- суммы переоценки ЦБ при отрицательной разнице;

- стоимость имущества, которое отдано безвозмездно, расходы на передачу;

- оплата проезда сотрудников на работу и домой, если она не предусмотрена производственными особенностями и договором;

- пенсионные надбавки;

- оплата отпусков, которые не предусмотрены законом, но указаны в договоре с работником;

- оплата спортивных и культурных мероприятий;

- плата за товары личного потребления, покупаемые для работников;

- стоимость подписки на газеты, журналы и прочую литературу, не относящуюся к производству;

- оплата питания работников, если это не предусмотрено законом или коллективным договором, и др.

Момент признания доходов и расходов

Момент признания — период, в котором отражается доход или затраты в учете по налогу на прибыль. Таких моментов два, они зависят от способа признания доходов и расходов:

- кассовый метод;

- метод начисления.

Компания выбирает один из методов и закрепляет его в учетной политике.

В зависимости от выбранного метода принимают к учету суммы в разное время. Разберемся в нюансах.

Кассовый метод предполагает, что:

- доходы учитывают в момент поступления в кассу или на расчетный счет фирмы, не раньше;

- расходы учитывают в момент списания со счета или оплаты из кассы;

- при уплате налога суммы учитываются по датам поступления или списания.

Этот метод вправе применять организации, у которых за четыре последних квартала выручка от реализации товаров (работ, услуг) не превышает в среднем 1 млн руб. за каждый квартал (п. 1 ст. 273 НК РФ). Т. е. суммарная выручка за четыре квартала не должна превышать 4 млн руб.

Метод начисления (ст. 271 НК РФ):

- доходы учитывают в момент возникновения (по договорам или иным документам), а не при непосредственной оплате;

- расходы учитывают в момент возникновения, а не при списании средств со счетов;

- при уплате налога суммы учитываются по задокументированным датам, даже если оплата по факту произошла позже.

Метод начисления вправе использовать все предприятия, а вот применение кассового метода ограничено для:

- банков, кредитных потребительских кооперативов;

- организаций, у которых превышен указанный лимит выручки;

- участников договоров доверительного управления имуществом, простого товарищества или инвестиционного товарищества;

- контролирующих лиц контролируемых иностранных компаний;

- организаций нефтегазовой сферы, указанных в п. 1 ст. 275.2 НК РФ.

Если при применении метода лимит превышен, то фирма обязана перейти к методу начисления с начала текущего года. Поясним на примере:

ООО «Ppt.ru» выставило счет на оплату, оформило акт на аренду офиса в декабре 2022 г., но оплата произошла только в январе 2023. При кассовом методе бухгалтер ООО «Ppt.ru» отражает расходы на аренду офиса в январе 2023 — по факту перевода денег. В налоговом учете этот расход списывается в 1 квартале 2023. При методе начисления бухгалтер ООО «Ppt.ru» учитывает расход на аренду в декабре 2022, когда фирма должна была ее оплатить. В налоговом учете этот расход отражается в 4 квартале 2022.

Какова налоговая база, если фирма понесла убыток?

Прибыль организации, по правилам налогового учета, неотрицательная величина. Даже если по итогам года образовался убыток, налоговая база признается равной нулю. Налог в этом случае тоже нулевой. Документы налогового учета должны подтверждать правильность расчета налоговой базы. Декларацию подавать обязательно, даже если сумма равна нулю.

Подробнее: порядок признания доходов

Расчет

Основная формула налогооблагаемой прибыли такова: положительная разница между полученными доходами и произведенными расходами, направленными на получение этих доходов за определенный период (ст. 247, 248, 252 НК РФ).

В налоговом учете налогооблагаемая прибыль является базой для расчета налога на прибыль (ст. 274 НК РФ).

Расчет налоговой базы за определенный период производится следующим образом (ст. 315 НК РФ):

где:

- прибыль (убыток) от реализации = сумма доходов от реализации — сумма произведенных расходов, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от внереализационных операций = сумма внереализационных доходов — сумма внереализационных расходов.

Рассмотрим, как определить сумму налога на прибыль на примере ООО «Ppt.ru» при следующих условиях:

- ООО получило кредит в банке на 500 000 рублей;

- реализовано продукции на 1 200 000 рублей с учетом НДС;

- использовано сырье для производства на 350 000 рублей;

- выплатило зарплату рабочим в сумме 250 000 рублей;

- страховые взносы составили 40 000 рублей;

- провело амортизацию на сумму 30 000 рублей;

- заплатило проценты по кредиту в размере 25 000 рублей;

- хочет учесть прошлогодний убыток в размере 120 000 рублей (не более 50%, правило продлили до конца 2024 года, ст. 283 НК РФ).

Расходы ООО «Ppt.ru» в 2022 году:

![]()

где:

- прибыль (убыток) от реализации = сумма доходов от реализации — сумма произведенных расходов, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от внереализационных операций = сумма внереализационных доходов — сумма внереализационных расходов.

Рассмотрим, как определить сумму налога на прибыль на примере ООО «Ppt.ru» при следующих условиях:

- ООО получило кредит в банке на 500 000 рублей;

- реализовано продукции на 1 200 000 рублей с учетом НДС;

- использовано сырье для производства на 350 000 рублей;

- выплатило зарплату рабочим в сумме 250 000 рублей;

- страховые взносы составили 40 000 рублей;

- провело амортизацию на сумму 30 000 рублей;

- заплатило проценты по кредиту в размере 25 000 рублей;

- хочет учесть прошлогодний убыток в размере 120 000 рублей (не более 50%, правило продлили до конца 2024 года, ст. 283 НК РФ).

Расходы ООО «Ppt.ru» в 2022 году:

Так как доход рассчитывается без учета НДС, то он составит 1 000 000 рублей при ставке НДС 20%. А 200 000 рублей — сумма НДС, которую ООО перечислит государству. Суммы по кредитам не включаются в налоговую базу по пп. 10 п. 1 ст. 251 НК РФ. 500 000 рублей кредита не считаются доходом. По полученным кредитам и займам фирма вправе в расходах учесть процентные платежи.

Тогда прибыль ООО «Ppt.ru» в 2022 году составит:

![]()

Это доход минус расходы и минус убыток прошлого года.

Расчет по формуле:

Это доход минус расходы и минус убыток прошлого года.

Расчет по формуле:

Из которых идут в бюджет РФ:

![]()

Идут в бюджет региона:

![]()

Идут в бюджет региона:

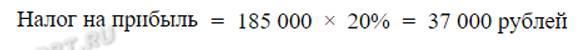

Вышеприведенный пример с ООО «Ppt.ru» используем далее, чтобы показать на примере, как рассчитать налог на прибыль на специальном калькуляторе.

Калькулятор налога на прибыль

Автоматически рассчитать суммы налогов позволяет удобное приложение 1С:БизнесСтарт, вам не надо следить за изменением ставок, сервис обновляется автоматически, с учетом последних изменений законодательства. Программа предупредит о сроках сдачи отчетности и уплаты налогов, подскажет, что и как сделать.

Зачем нужен калькулятор

Начинающему бизнесмену калькулятор поможет решить, какую схему налогообложения выгоднее использовать. Онлайн-калькулятор избавит бухгалтеров и руководителей от трудностей при подсчете суммы к уплате. Внесите данные в строки и получите результат на экране.

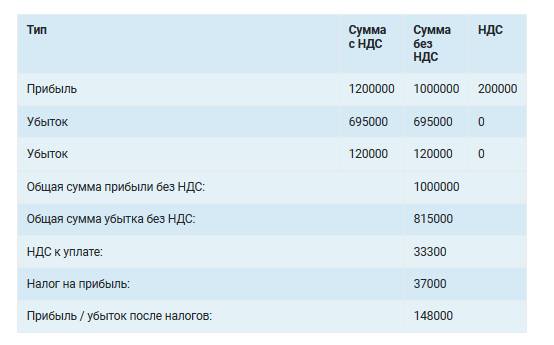

Как использовать онлайн-калькулятор

Для упрощения расчетов вы можете воспользоваться калькулятором налога на прибыль, размещенным выше.

Сначала выберите размер налога на прибыль (в процентах).

В поле «Доходы» впишите сумму, заработанную за год.

В поле «Расходы» впишите сумму всех затрат вместе с НДС.

Калькулятор покажет:

- общую сумму прибыли без НДС;

- общую сумму убытка без НДС;

- НДС к уплате;

- размер налога;

- прибыль, оставшуюся на развитие бизнеса.

Калькулятор покажет:

- общую сумму прибыли без НДС;

- общую сумму убытка без НДС;

- НДС к уплате;

- размер налога;

- прибыль, оставшуюся на развитие бизнеса.

Налог отражается в бухгалтерской отчетности — в отчете о финансовых результатах. Сумма налога на прибыль переносится из строки 180 листа 02 декларации по налогу на прибыль за отчетный год. Для расчета этого показателя в декларации используется формула текущего налога на прибыль, которая определяется по правилам налогового учета и регламентируется ПБУ 18/02.

Другие материалы раздела «Налоги»

Содержание страницы

- Понятие налога на прибыль

- Плательщики налога

- Объект налогообложения

- Расчет налога

- Особые условия расчёта налога для отдельных видов деятельности

- Налоговый период. Отчетный период

- Порядок исчисления налога и авансовых платежей

- Перенос убытков на будущее

- Налоговая декларация

- Сроки уплаты налога и авансовых платежей

- Налоговый учет

- Особенности регионального законодательства

Понятие налога на прибыль

Налог на прибыль организаций — это прямой налог, его величина прямо зависит от конечных финансовых результатов деятельности организации.

Налог начисляется на прибыль, которую получила организация, то есть на разницу между доходами и расходами.

Прибыль – результат вычитания суммы расходов из суммы доходов организации – является объектом налогообложения.

Правила налогообложения налогом на прибыль определены в главе 25 Налогового кодекса РФ.

Плательщики налога

- Все российские юридические лица (ООО, АО, ПАО и пр.)

- Иностранные юридические лица, которые работают в России через постоянные представительства или просто получают доход от источника в РФ

- Иностранные организации, признаваемые налоговыми резидентами Российской Федерации в соответствии с международным договором по вопросам налогообложения, — для целей применения этого международного договора

- Иностранные организации, местом фактического управления которыми является Российская Федерация, если иное не предусмотрено международным договором по вопросам налогообложения

- Налогоплательщики, применяющие специальные налоговые режимы (ЕСХН, УСН) или являющиеся плательщиком налога на игорный бизнес

- Участники проекта «Инновационный центр «Сколково»

- Налогоплательщики, зарегистрированные на территории Курильских островов

Обязанность заплатить налог возникает только тогда, когда есть объект налогообложения. Если объекта нет, нет и оснований для уплаты налога.

Для разных категорий налогоплательщиков прибылью для целей налогообложения могут являться разные категории доходов.

|

Налогоплательщики |

Прибыль для целей налогообложения |

Статья налогового кодекса |

|---|---|---|

| Российские организации | Доходы, уменьшенные на расходы |

п. 1 ст. 247 НК РФ |

| Иностранные организации, осуществляющие деятельность в РФ через постоянное представительство | Доходы представительства, уменьшенные на расходы представительства |

п. 2 ст. 247 НК РФ |

| Иные иностранные организации | Доходы, полученные в РФ |

п. 3 ст. 247 НК РФ |

Объект налогообложения

Доходы. Классификация доходов.

Доходы — это выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности. Например, от сдачи имущества в аренду, проценты по банковским вкладам и пр. (внереализационные доходы). При налогообложении

прибыли все доходы учитываются без НДС и акцизов.

Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав.

Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах.

Доходы определяются на основании первичных документов и других документов, подтверждающих полученные налогоплательщиком доходы, и документов налогового учета.

Некоторые доходы освобождены от налогообложения. Их перечень предусмотрен ст. 251 НК РФ.

Для большинства видов хозяйственной деятельности определен перечень наиболее часто встречаемых доходов, не учитываемых при налогообложении.

- в виде имущества, имущественных прав, которые получены в форме залога или задатка;

- в виде взносов в уставный капитал организации;

- в виде имущества или средств, которое получено по договорам кредита или займа; При этом не включается в доход выгода от экономии на процентах по договору беспроцентного займа либо займа, процентная ставка по которому ниже ставки рефинансирования

Банка России; - в виде капитальных вложений в форме неотделимых улучшений арендованного (полученного в безвозмездное пользование) имущества, произведенных арендатором (ссудополучателем);

- других доходов, предусмотренных ст. 251 НК РФ.

Перечень льготируемых доходов является закрытым и не подлежит расширительному толкованию. Поэтому все иные доходы, которые не указаны в этом перечне, нужно учесть для уплаты налога на прибыль.

Расходы. Группировка расходов

Расходы — это обоснованные и документально подтвержденные затраты предприятия. Они делятся на расходы, связанные с производством и реализацией (зарплата сотрудников, покупная стоимость сырья и материалов, амортизация основных средств и пр.), и на

внереализационные расходы (отрицательная курсовая разница, судебные и арбитражные сборы и пр.). Кроме того, существует закрытый перечень расходов, который нельзя учитывать по налогообложению прибыли. Это, в частности, начисленные дивиденды,

взносы в уставный капитал, погашение кредитов и пр.

Расходами признаются обоснованные и документально подтвержденные, осуществленные (понесенные) налогоплательщиком затраты.

- Материальные расходы (пп.1 и 4

п.1 ст. 254 НК РФ) - Суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг ст. 256-259 НК

РФ - Расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг (ст. 255

НК РФ)

К косвенным расходам относятся все иные суммы расходов, за исключением внереализационных расходов, осуществляемых налогоплательщиком в течение отчетного (налогового) периода.

Прямые расходы ежемесячно распределяются на остатки незавершенного производства и стоимость изготовленной продукции (работ, услуг). Это значит, что прямые расходы учитываются в уменьшение налоговой базы по налогу на прибыль организаций

только по мере реализации продукции (работ, услуг), в стоимости которых они учтены в соответствии со статьей 319 НК РФ.

Налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг)

Сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода.

Расходы, установленные в ст. 270 НК РФ, не уменьшают полученные организацией доходы. Этот перечень закрытый и расширительному толкованию не подлежит. Все поименованные в нем расходы, ни

при каких обстоятельствах не могут уменьшать доходы организации.

Расчет налога

При расчете налога на прибыль организаций, налогоплательщик должен четко знать, какие доходы и расходы он может признать в этом периоде, а какие нет. Даты, на которые признаются расходы и доходы для целей налогообложения, определяются двумя различными

методами. (ст. 271-273 НК РФ)

Метод начисления. При ведении налогоплательщиком налогового учета методом начисления дата признания дохода/расхода не зависит от даты фактического поступления средств (получения имущества, имущественных прав и др.)/фактической

оплаты расходов. Доходы (расходы) при методе начисления признаются в том отчетном (налоговом) периоде, в котором они имели место (к которому они относятся).

- доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав;

- если связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств в их оплату.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг) — по доходам в виде безвозмездно полученного имущества (работ, услуг) и по иным аналогичным доходам;

- дата поступления денежных средств на расчетный счет (в кассу) налогоплательщика — по доходам в виде дивидендов от долевого участия в деятельности других организаций; в виде безвозмездно полученных денежных средств и по иным аналогичным

доходам.

Кассовый метод. При применении налогоплательщиком кассового метода ведения налогового учета доходы/расходы признаются по дате фактического поступления средств (получения имущества, имущественных прав и др.)/фактической оплаты

расходов.

Порядок определения доходов и расходов

- датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и (или) имущественных прав) признается прекращение встречного обязательства налогоплательщиком — приобретателем указанных товаров (работ, услуг) и имущественных

прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод, как для доходов, так и для расходов.

Нельзя применять один метод для расходов, а другой для доходов.

Организации (за исключением банков) имеют право на определение даты получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие 4 квартала сумма выручки от реализации товаров (работ, услуг)

этих организаций без учета налога на добавленную стоимость не превысила 1 млн. рублей за каждый квартал.

Порядок расчета налога

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер

налога=Ставка

налога*

Налоговая

база

Расчет налоговой базы должен содержать (cт. 315 НК РФ):

- Период, за который определяется налоговая база

- Сумма доходов от реализации, полученных в отчетном (налоговом) периоде

- Сумма расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации

- Прибыль (убыток) от реализации

- Сумма внереализационных доходов

- Прибыль (убыток) от внереализационных операций

- Итого налоговая база за отчетный (налоговый) период

- Для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащего переносу

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% в федеральный бюджет (3% в 2017 — 2024 годах); 0% для отдельных категорий налогоплательщиков, перечень которых приведен ниже.

18% в бюджет субъекта РФ (17 % в 2017 — 2024 годах). Законодательные органы субъектов РФ могут понижать ставку налога для отдельных категорий налогоплательщиков, но не более чем до

13,5% (12,5 % в 2017 — 2024 годах).

Ставка может быть еще ниже:

- для резидентов (участников) особых экономических зон и свободных экономических зон (п. 1, п. 1.7 ст. 284 НК РФ);

- для участников региональных инвестиционных проектов (п. 3 ст. 284.1 НК РФ; п. 3 ст. 284.3 НК РФ);

- для организаций, получивших статус резидента территории опережающего социально-экономического развития или свободного порта Владивостока (п. 1.8 ст. 284 НК РФ,

ст. 284.4 НК РФ).

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль:

30%

Прибыль по ценным бумагам (за исключением доходов в виде дивидендов), выпущенным российскими организациями, права на которые учитываются на счетах депо, информация о которых не была предоставлена налоговому агенту (п.4.2 ст.284 НК РФ).

20% — в федеральный бюджет

- Прибыль от осуществления деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья, полученная:

— организациями, владеющими лицензиями на пользование участком недр, на котором расположено данное месторождение или предполагается осуществлять поиск, оценку и (или) разведку такого месторождения;

— операторами такого месторождения (п.1.4, п.6 ст.284 НК РФ); - Прибыль контролируемых налогоплательщиками иностранных компаний (п.1.6, п.6 ст.284 НК РФ);

- Доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство, за исключением доходов, к которым применяются иные налоговые ставки (пп.1 п.2 ст.284 НК РФ).

15%

- Доходы в виде процентов, полученных владельцами государственных, муниципальных и иных ценных бумаг (пп.1 п.4 ст.284 НК РФ)

- Доходы в виде дивидендов, полученных иностранной организацией по акциям российских организаций, а также дивидендов от участия в капитале организации в иной форме (пп.3 п.3 ст.284 НК РФ).

13%

- Доходы в виде дивидендов, полученные от российских и иностранных организаций российскими организациями (пп.2 п.3 ст.284 НК РФ);

- Доходы в виде дивидендов, полученные по акциям, права на которые удостоверены депозитарными расписками (пп.2 п.3 ст.284 НК РФ).

10%

Доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство, от использования, содержания или сдачи в аренду подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок

(

пп.2 п.2 ст.284 НК РФ)

9%

Доходы в виде процентов по некоторым муниципальным ценным бумагам (пп.2 п.4 ст.284 НК РФ).

0% в федеральный бюджет и бюджеты субъектов Российской Федерации

- по доходам сельскохозяйственных товаропроизводителей и рыбохозяйственных организаций, отвечающих требованиям статьи 346.2 НК РФ, от деятельности, связанной

с реализацией произведенной и переработанной данными налогоплательщиками собственной сельскохозяйственной продукции (п. 1.3 ст.284 НК РФ); - в отношении прибыли, полученной ЦБ РФ от осуществления деятельности, связанной с регулированием денежного обращения (п.5 ст.284 НК РФ);

- в отношении прибыли, организаций, осуществляющих медицинскую и (или) образовательную деятельность (п.1.1 ст.284, ст. 284.1 НК РФ);

- в отношении прибыли участников проекта «Сколково», прекративших использовать право на освобождение от обязанностей плательщика налога на прибыль (п.5.1 ст.284 НК РФ);

- в отношении прибыли организаций, осуществляющих социальное обслуживание граждан (п. 1.9 ст. 284 НК РФ).

0% в федеральный бюджет

- по доходам в виде процентов по некоторым государственным и муниципальным ценным бумагам (пп.3 п.4 ст.284 НК РФ);

- по доходам в виде дивидендов, полученных российскими организациями, непрерывно владеющими в течение 365 дней не менее чем 50-процентным вкладом (долей) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации

(пп.1 п.3 ст.284 НК РФ); - по доходам от выбытия долей участия в уставном капитале российских организаций, а также акций российских организаций (п. 4.1 ст.284 и ст. 284.2 НК РФ);

- в отношении прибыли организаций – резидентов технико-внедренческой особой экономической зоны, а также организаций – резидентов туристско-рекреационных особых экономических зон, объединённых решением Правительства Российской Федерации

в кластер (п.1.2 ст.284 НК РФ); - в отношении прибыли организаций – участников региональных инвестиционных проектов (п. 1.5 и 1.5-1 ст. 284 НК РФ);

- в отношении прибыли организаций – участников свободной экономической зоны на территориях Республики Крым и города федерального значения Севастополя (п.1.7 ст.284 НК РФ);

- в отношении прибыли организаций, получивших статус резидента территории опережающего социально-экономического развития в соответствии с Федеральным законом «О территориях опережающего социально-экономического развития в Российской

Федерации» (п.1.8 ст. 284 НК РФ); - в отношении прибыли организаций, получивших статус резидента свободного порта Владивостока (п. 1.8 ст. 284 НК РФ);

- в отношении прибыли организаций-участников особой экономической зоны в Магаданской области (п. 1.10 ст. 284 НК РФ);

- в отношении прибыли организаций-резидентов особой экономической зоны в Калининградской области (п. 6 ст. 288 НК РФ).

Особые условия расчёта налога для отдельных видов деятельности

Налоговым кодексом РФ установлены особенности определения доходов и расходов некоторых организаций, которые зависят от осуществляемого этими организациями вида деятельности. Таким образом, в гл. 25 НК РФ рассматриваются не только общие подходы к формированию налоговой базы, исчислению и уплате налога на прибыль, но и особенности налогообложения прибыли, связанные со спецификой некоторых отраслей или групп предприятий.

- Банки (cт. 290, 291, 292 НК РФ)

- Страховые организации (страховщики) (cт. 293, 294, 294.1 НК РФ)

- Негосударственные пенсионные фонды (cт. 295, 296 НК РФ)

- Участники рынка ценных бумаг (cт. 298, 299 НК РФ)

- Клиринговые организации (cт. 299.1, 299.2 НК РФ)

- Особенности по операциям с финансовыми инструментами срочных сделок (ст. 301 — 305 и 326 -327 НК РФ)

-

Особенности при исполнении договора доверительного управления имуществом, договора простого товарищества (ст. 276, 278 и

332 НК РФ) - Особенности налогообложения иностранных организаций ( ст. 307-310 НК РФ)

Налоговый период. Отчетный период

Налоговый период – это период, по окончании которого завершается процесс формирования налоговой базы, окончательно определяется сумма налога к уплате. (cт. 285 НК РФ)

По налогу на прибыль организаций налоговым периодом признается календарный год.

Отчетный период

Квартал

Полугодие

9 месяцев

Порядок исчисления налога и авансовых платежей

Налог определяется как соответствующая налоговой ставке процентная доля налоговой базы. (cт. 286 НК РФ)

- Авансовые платежи по итогам отчетного периода (квартальные) уплачиваются не позднее 28-го числа месяца, следующего за соответствующим отчетным периодом.

- Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, уплачиваются в срок не позднее 28-го числа каждого месяца этого отчетного периода, если иное не установлено настоящей статьей.

- Налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, уплачивают авансовые платежи не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налога.

- Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее 28 марта года, следующего за налоговым периодом.

В основном все налогоплательщики налога на прибыль уплачивают авансовые платежи ежемесячно (п.2 ст.286 НК РФ)

Организации, которые уплачивают авансовые платежи только поквартально (4 раза в год) указаны в пункте 3 статьи 286 НК РФ

Порядок расчета ежеквартальных авансовых платежей

Сумма квартального авансового платежа, которую организация должна уплатить в бюджет за отчетный период, например, по итогам полугодия:

АК

к доплате=АК

отчетный—

АК

предыдущий

| где: | |

|---|---|

| АК к доплате | — это сумма квартального авансового платежа, подлежащая уплате (доплате) в бюджет по итогам отчетного периода |

| АК отчетный | — это сумма квартального авансового платежа, исчисленного по итогам отчетного периода |

| АК предыдущий | — это сумма квартального авансового платежа, уплаченная по итогам предыдущего отчетного периода (в текущем налоговом периоде) |

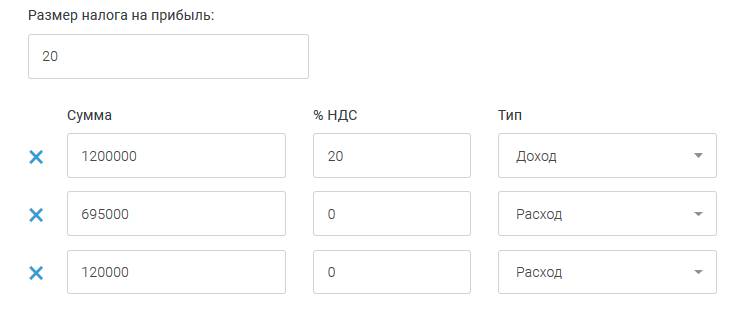

Например: Налоговая база за полугодие составила 85 000 руб. Согласно первой формуле рассчитаем размер налога = 85 000 x 20% = 17 000 руб.

В первом квартале сумма исчисленного налога составила 15 000 тыс. руб.

Следовательно, согласно второй формуле рассчитаем итоговый квартальный аванс, подлежащий к уплате по итогам полугодия

17 000 – 15 000 = 2 000 руб.

Порядок расчета ежемесячных авансовых платежей

Платежи по налогу на прибыль в течение отчетных периодов налогоплательщики производят авансом — равномерными платежами каждый месяц. Суммы таких ежемесячных авансовых платежей, которые должны быть уплачены в следующем отчетном периоде рассчитываются

налогоплательщиком исходя из суммы авансового платежа, исчисленной за предыдущий отчетный период.

Пример 1, из декларации за 1 квартал:

Сумма ежемесячных авансовых платежей во втором квартале равна налогу от прибыли, полученной в первом квартале

Показатель строки 290 делится на три, в результате получается сумма ежемесячных авансовых платежей за апрель, май и июнь.

Показатель строки 290 декларации по налогу на прибыль равен сумме показателей строк 120, 130, 140 — Федеральный бюджет, 220, 230, 240 – Бюджет субъекта подраздела 1.2 Раздела 1 Декларации по налогу на прибыль (п. 5.11. Раздела V. Порядка

заполнения Листа 02 «Расчет налога на прибыль организаций» Декларации приказа от 22 марта 2012 г. N ММВ-7-3/174@ «Об утверждении формы и формата представления налоговой декларации по налогу на

прибыль организаций, порядка её заполнения».

Пример 2, из декларации за полугодие:

Авансовый платеж по итогам полугодия равен сумме исчисленного налога на прибыль, полученного за полугодие, за минусом суммы исчисленного налога на прибыль за первый квартал.

Показатель строки 290 делится на три, в результате получается сумма ежемесячных авансовых платежей за июль, август и сентябрь. Показатель строки 290 декларации по налогу на прибыль равен сумме показателей строк 120, 130, 140 — Федеральный бюджет,

220, 230, 240 – Бюджет субъекта подраздела 1.2 Раздела 1 Декларации по налогу на прибыль (п. 5.11. Раздела V. Порядка заполнения Листа 02 «Расчет налога на прибыль организаций» Декларации приказа от 22 марта 2012 г. N ММВ-7-3/174@ «Об утверждении формы и формата представления налоговой декларации по налогу на прибыль организаций, порядка её заполнения».

Пример 3 из декларации за девять месяцев:

Величина платежа по итогам девяти месяцев, равна налогу от прибыли за девять месяцев за вычетом авансовых платежей за полугодие

Показатель строки 290 делится на три, в результате получается сумма ежемесячных авансовых платежей за октябрь, ноябрь и декабрь.

Показатель строки 290 декларации по налогу на прибыль равен сумме показателей строк 120, 130, 140 — Федеральный бюджет, 220, 230, 240 – Бюджет субъекта подраздела 1.2 Раздела 1 Декларации по налогу на прибыль (п. 5.11. Раздела V. Порядка заполнения

Листа 02 «Расчет налога на прибыль организаций» Декларации приказа от 22 марта 2012 г. N ММВ-7-3/174@ «Об утверждении формы и формата представления налоговой декларации по налогу на прибыль организаций,

порядка её заполнения».

Если при расчете ежемесячных авансовых платежей разница отрицательна или равна нулю, то ежемесячные авансовые платежи не уплачиваются.

Ежемесячные авансовые платежи на I квартал года равны ежемесячным авансовым платежам, рассчитанным на IV квартал предыдущего налогового периода, которые в свою очередь определяются по итогам девяти месяцев.

Вновь созданные организации уплачивают не ежемесячные, а квартальные авансовые платежи до тех пор, пока не закончится полный квартал с даты их государственной регистрации. Затем налогоплательщик должен посмотреть, чему равна выручка от реализации (без НДС). Если она не превышает 5 млн. рублей в месяц или 15 млн. рублей в квартал, компания может продолжать уплачивать только квартальные авансовые платежи. В случае превышения лимита предприятие со следующего месяца переходит на уплату ежемесячных авансовых платежей.

Определение ежемесячных авансовых платежей исходя из фактической прибыли

Данный способ организация может применять добровольно. (п.2 ст. 286 НК РФ)

Для этого нужно уведомить налоговую инспекцию не позднее 31 декабря о том, что в течение будущего года предприятие переходит на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли.

При этом способе отчетными периодами являются месяц, два месяца, три месяца и так далее до окончания календарного года.

- Авансовый платеж за январь равен налогу от прибыли, фактически полученной в январе.

- Авансовый платеж за январь-февраль равен налогу от прибыли, фактически полученной в январе и феврале за минусом авансового платежа за январь.

- Авансовый платеж за январь-март равен налогу от прибыли, фактически полученной в январе-марте за вычетом авансовых платежей за январь и февраль.

- И так далее вплоть до декабря.

Организации, исчисляющие ежемесячные авансовые платежи исходя из фактической прибыли, представляют налоговые декларации по налогу на прибыль 12 раз в год.

Перенос убытков на будущее

Организации, понесшие убыток в предыдущем налоговом периоде, вправе уменьшить положительную налоговую базу текущего периода на всю сумму полученного ими убытка или на часть этой суммы.(cт. 283 НК РФ)

Налогоплательщики обязаны хранить документы, подтверждающие объем понесенного убытка в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков.

В отчетные (налоговые) периоды с 1 января 2017 года по 31 декабря 2024 года налоговая база по налогу за соответствующий период может быть уменьшена на убытки предыдущих периодов не более чем на 50 %.

Организация ООО «Альфа» получила убытки в течение двух лет подряд:

— по итогам 2009 года – 180 000 руб.

— по итогам 2010 года – 300 000 руб.

По итогам 2011 года Общество получило прибыль – 200 000 руб.

Налогоплательщик вправе при соблюдении условий статьи 283 НК РФ перенести убытки, уменьшив тем самым налоговую базу, но, не превысив её.

Таким образом, на 2011 год организация сможет перенести убыток 2009 года в сумме 180 000 руб. и часть убытка 2010 года в сумме 20 000 руб.

В налоговой декларации в Листе 02:

| Показатель налоговой декларации | Код строки | Сумма (руб.) |

|---|---|---|

| Налоговая база | 100 | 200 000 |

| Сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период (стр. 150 Приложения 4 к Листу 02) | 110 | 200 000 |

| Налоговая база для исчисления налога (стр. 100 — стр. 110) | 120 | 0 |

Таким образом, с учетом перенесенных убытков налоговая база равна нулю (200 000-180 000-20 000 руб.).

Оставшаяся часть суммы убытка за 2010 год в размере 280 000 руб. (300 000 – 20 000) может быть учтена в последующих периодах.

Налоговая декларация

Налоговая декларация предоставляется (cт. 289 НК РФ) :

- Не позднее 25 дней со дня окончания соответствующего отчетного периода

- Не позднее 25 марта года, следующего за истекшим налоговым периодом

Декларацию необходимо представлять в налоговую инспекцию:

- по месту нахождения организации;

- по месту нахождения каждого обособленного подразделения организации.

Сроки уплаты налога и авансовых платежей

| Наименования платежей | Сроки уплаты |

|---|---|

| Налог, уплачиваемый по итогам налогового периода | Не позднее 28 марта года, следующего за истекшим налоговым периодом |

Авансовые платежи по итогам отчетного периода:

|

|

| Ежемесячные авансовые платежи подлежащие уплате в течение квартала | Ежемесячно не позднее 28-го числа текущего месяца |

| Налог с доходов по государственным и муниципальным ценным бумагам, подлежащих налогообложению у получателя дохода | Не позднее 28-го числа месяца, следующего за соответствующим месяцем |

Налоговый учет

Налоговый учет — это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов. (cт. 313 НК РФ)

Налогоплательщики исчисляют налоговую базу по итогам каждого отчетного (налогового) периода на основе данных налогового учета. Система налогового учета организуется налогоплательщиками самостоятельно.

Подтверждением данных налогового учета являются:

- первичные учетные документы (включая справку бухгалтера)

- аналитические регистры налогового учета

- расчет налоговой базы

Аналитические регистры налогового учета — это сводные формы систематизации данных налогового учета за отчетный (налоговый) период.

Особенности регионального законодательства

Информация ниже зависит от вашего региона (77 город Москва)

Ваш регион был определен автоматически. Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы.

Ставка налога, зачисляемого в бюджет города Москвы составляет 17%.

- Законом города Москвы от 23.11.2016 № 37 «Об установлении ставки налога на прибыль организаций для организаций-резидентов и управляющих компаний особых экономических зон технико-внедренческого типа, созданных на территории города Москвы» установлены пониженные ставки налога на прибыль организаций, подлежащего зачислению в бюджет города Москвы в размере:

— 0% для организаций-резидентов особых экономических зон в отношении прибыли, полученной от деятельности, осуществляемой на территориях особых экономических зон;

— 12,5 % для организаций-управляющих компаний особых экономических зон в отношении прибыли, полученной от деятельности, осуществляемой в целях реализации соглашений об управлении особыми экономическими зонами.

- Законом города Москвы от 12.07.2017 № 22 «Об особенностях налогообложения при реализации региональных инвестиционных проектов на территории города Москвы» установлены пониженные ставки налога на прибыль организаций, подлежащего зачислению в бюджет города Москвы в размере:

— 10% для организаций, включенных в реестр организаций-участников региональных инвестиционных проектов;

— 0% для инвесторов, являющихся стороной специального инвестиционного контракта, заключенного в соответствии с федеральным законодательством от имени Российской Федерации определенным Правительством Российской Федерации федеральным органом исполнительной власти.

- Законом города Москвы от 20.11.2019 № 28 «Об инвестиционном налоговом вычете» установлено право налогоплательщиков на применение на территории города Москвы инвестиционного налогового вычета при исчислении налога на прибыль организаций в размере 90 процентов суммы расходов, составляющей первоначальную стоимость основного средства в соответствии с абзацем вторым пункта 1 статьи 257 Налогового кодекса Российской Федерации, и в размере 90 процентов суммы расходов, составляющей величину изменения первоначальной стоимости основного средства в случаях, указанных в пункте 2 статьи 257 Налогового кодекса Российской Федерации (за исключением частичной ликвидации основного средства).

Кто платит

Налог на прибыль обязаны платить:

-

Российские организации.

-

Иностранные юрлица, которые работают в РФ через представительство, получают доход от российских источников или являются налоговыми резидентами РФ

-

Иностранные юрлица, которые управляются из России

Освобождены от уплаты юрлица на специальных налоговых режимах, участники проекта «Сколково» и организации с Курильских островов.

Как рассчитать прибыль

Налог уплачивается с прибыли — если её не было в отчётном году, то и налог уплачивать не нужно. Однако не все доходы и расходы учитываются при расчёте прибыли.

Для каждой категории налогоплательщиков прибыль определяется по-разному:

-

Для российских компаний — доходы минус расходы.

-

Для иностранных компаний с представительством — доходы минус расходы этого представительства.

-

Для других иностранных компаний — все доходы, которые были получены в России.

Под доходами подразумевается выручка от продажи товаров или услуг и другие доходы, не связанные с реализацией. Для расчёта прибыли используются суммы без учёта НДС и акцизов.

Некоторые доходы, например полученные в виде имущества безвозмездно или переданные от другого лица имущественные права, не учитываются при расчёте прибыли. Полный перечень таких доходов представлен в ст. 251 НК.

Что касается расходов, то в этом случае учитываются следующие затраты:

-

закупка материалов и сырья;

-

оплата труда;

-

амортизация;

-

косвенные расходы при реализации товаров;

-

другие траты, несвязанные с продажей товаров.

Так же, как и с доходами, представлен перечень расходов, которые нельзя учитывать при расчёте на прибыль. Это, например, дивиденты, некоторые взносы на добровольное страхование, добровольные членские взносов в общественных организациях и другие траты. Полный список можно посмотреть в ст. 270 НК.

Бесплатная книга по зарплатному учету в 1С!

Получите бесплатную книгу от консультантов Scloud

Направим книгу Вам на почту!

Просто заполните форму ниже:

Как определить налоговую ставку

Базовая ставка — 20%, из которой 3% перечисляется в федеральный бюджет, а 17% в бюджет субъекта, где организация ведёт свою деятельность.

Нулевые ставки налога применяются для участников свободных экономических зон, региональных инвестиционных проектов, а также для резидентов территории опережающего социально-экономического развития.

Помимо этого применяются ставки от 0% до 30% для отдельных категорий налогоплательщиков. Полный перечень всех ставок представлен в ст. 284 НК.

Как рассчитать налог

Налоговая база для расчёта налога — это сумма прибыли от реализации товаров и прибыли от другой деятельности организации, не связанной с продажей товаров.

Для расчёта налоговой базы нужно:

-

Определить все доходы и расходы от продажи товаров, которые учитываются при расчёте налога и найти их разницу (прибыль).

-

Определить все доходы и расходы компании, которые не связаны с реализацией товаров и также вычислить прибыль от внереализационной деятельности.

-

Вычислить итоговую налоговую базу — суммировать прибыль от реализации и прибыль от другой деятельности.

Для расчёта налога базу умножают на ставку, чтобы получить сумму, которую необходимо перевести в бюджеты.

Пример

Компания продаёт мебель и сдаёт помещение в аренду за 700 000 ₽ в год. В течение года организация расходует на сырье для производства мебели 8 000 000 ₽, на оплату труда 3 000 000 ₽, а на содержание торгового помещения — 300 000 ₽.

В 2022 году компания продала мебели на 15 000 000 ₽. Организация использует базовую ставку 20%.

Налоговая база для расчёта налога в этом случае это сумма прибыли с продажи мебели и прибыли со сдачи помещения в аренду:

-

Прибыль от реализации: 15 000 000 — 11 000 000 = 4 000 000 ₽.

-

Прибыль с аренды: 700 000 — 300 000 = 400 000 ₽.

-

Итоговая налоговая база = 4 400 000 ₽.

-

Получается, компания заплатит налогов: 4 400 000 х 20% = 880 000 ₽.

Компании, которые уплачивают налог каждый месяц, рассчитывают его по фактической месячной прибыли и в каждом следующем месяце вычитают налог, уплаченный в прошедшем месяце.

Например, платёж за январь-май будет равен налогу по фактической прибыли за первые пять месяцев года за вычетом платежей за январь-апрель.

Учитывайте прибыль, рассчитывайте налог и составляйте декларации в 1С:Бухгалтерия в облаке от Scloud. Программа автоматически посчитает налог к уплате, заполнит декларацию на основе информации из базы и поможет подготовить отчётность для ФНС в срок.

Как платить налог

Компании могут переводить авансовые платежи раз в квартал или раз в месяц.

При ежеквартальных платежах налог уплачивается до 28 числа месяца, следующего за прошлым кварталом. При ежемесячных платежах — каждый месяц до 28 числа. Также уплачивается налог за год — до 28 марта следующего года.

Налог уплачивается в составе ЕНП и переводится на единый налоговый счёт. Уведомление об уплате налога предоставляется только налоговыми агентами.

Реклама: ООО «СервисКлауд», ИНН: 7104516184, erid: LjN8K2fyY

- Кто платит налог на прибыль организации

- Формула расчета налога на прибыль

- Определяем ставку налога на прибыль

- Пониженные ставки в российских регионах

- Рассчитываем налоговую базу

- Доходы

- Расходы

- Убытки за прошлые годы

- Когда нужно платить налог на прибыль

Кто платит налог на прибыль организации

В России этот налог распространяется только на организации, то есть юридические лица вроде ООО. При этом платить его обязаны лишь те из них, которые заработали прибыль за прошедший год.

Другими словами, если доходы компании за год (в общем понимании — ее выручка), не превысили расходы, то налог на прибыль платить не нужно.

Статья 246 НК РФ гласит, что платить НП должны:

- отечественные предприятия и организации, которые работают в рамках общей системы налогообложения (ОСН);

- зарубежные фирмы, если они ведут реализуют свою продукцию через дистрибьюторов в России или, к примеру, получают дополнительную прибыль в виде дивидендов от инвестирования в российские компании.

При этом на некоторых участников отечественного экономического пространства это налоговое требование не распространяется. К ним относят резидентов российской «Силиконовой долины» («Сколково») и ряд других инновационных компаний, которые более 10 лет ведут прорывную научно-технологическую деятельность.

Для большинства бизнесменов налоги — это постоянные расходы. Компенсировать затраты нужно с помощью оптимальных финансовых инструментов. Например, с помощью инновационного Хук-продукта от Совкомбанка.

ХУК-продукт от Совкомбанка поможет предпринимателю быстро осуществить намеченные планы. Оформите кредит на пополнение оборотных средств по выгодной ставке и получите одобрение уже сегодня. Заявку можно оставить на сайте Fintender или Совкомбанка.

Формула расчета налога на прибыль

Разберемся, как рассчитать налог на прибыль. Чтобы выяснить, сколько процентов прибыли придется перечислить в казну, следует воспользоваться простой формулой:

НП = СН × НБ

где СН — ставка налога в процентах,

НБ — налоговая база (сумма, с которой необходимо уплатить налог), то есть прибыль за прошедший год.

Теперь подробнее разберемся, как вычислить каждый из этих показателей.

Факт дня

Слово «копейка» появилось при Иване Грозном, так как на монетах был изображен князь с копьем в руке.

Определяем ставку налога на прибыль

На сегодня в России стандартная ставка для коммерческих компаний составляет 20%, из которых 3% направляются в федеральный бюджет, а 17% остается в распоряжении региональных властей.

Однако для некоторых видов бизнеса ставки могут быть меньше. Их размер зависит от выручки и рода деятельности компании и определен в статье 284 Налогового кодекса.

Власти субъектов федерации своим решением могут снизить налоговое бремя для некоторых фирм. Кроме того, чаще такая льгота распространяется на организации, которые ведут деятельность в российских ОЭЗ, а также на участников федеральных инвестиционных проектов.

Так, например, полностью освобождены от уплаты налога на прибыль:

- организации в сферах образования и здравоохранения;

- до 2024 года — отечественные IT-компании;

- некоторые сельскохозяйственные предприятия;

- организации соцобслуживания граждан.

Освобождаются от НП и конкретные виды доходов. Так, компании не обязаны уплачивать налог на прибыль, которую они получили в виде дивидендов от инвестирования в российские компании. Но только в случае, если они не менее года владеют контрольным пакетом акций организации-эмитента ценных бумаг, выплатившей эти дивиденды.

Действие пониженных ставок завершается после 2025 года. Однако весьма вероятно, что их продлят в следующем периоде.

Важно: для компаний-резидентов ОЭЗ налоговые льготы применяются только на ту прибыль, которую они получили от реализации продукции, произведенной на территории особой экономической зоны.

Всего 3% от полученной прибыли — налог для отечественных разработчиков и производителей радиоэлектронного оборудования в сфере промышленности и ОПК. Такие предприятия перечисляют сбор только в федеральную казну при условии, если на указанную деятельность компании приходится не менее 70% полученной прибыли.

Пониженные ставки в российских регионах

Российские регионы вправе уменьшить ту часть налога на прибыль, которая идет в региональный бюджет. Но не для всех налоговых резидентов на своей территории, а лишь для тех, кто удовлетворяет конкретным условиям.

Например, в Свердловской области установлена пониженная ставка налога на прибыль в размере 13,5% для предприятий и организаций, которые предоставляют рабочие места для людей с ограниченными возможностями по здоровью. Критерии такие:

- среднесписочная численность таких сотрудников за предыдущий год должна составлять не менее половины от штата компании;

- расходы на оплату труда людей с ограниченными возможностями за этот период — не менее 25%.

Таким образом, в столице Урала и на всей территории области 13,5% от прибыли этих компаний остается в распоряжении региона, а 3% уходит в федеральную казну. Итого — 16,5%.

После 2025 года действие этих льгот может прекратиться, но могут появиться и новые.

Рассчитываем налоговую базу

Этот показатель определяют как прибыль, которую сгенерировал бизнес за отчетный период. Ее рассчитывают нарастающим итогом с начала календарного года в соответствии со статьей 286 НК РФ.

Иногда для одной компании могут действовать несколько различных ставок налога на прибыль, если организация имеет несколько видов коммерческой деятельности. В этом случае налоговую базу рассчитывают отдельно для каждой ставки.

Формула расчета налоговой базы:

Доходы – Расходы – Убытки за прошлые годы

Таким образом, налоговое законодательство России позволяет компаниям компенсировать убыточные годы через снижение налогового бремени. При этом не имеет значения, сколько лет прошло с неудачного года.

Доходы

Доходы бывают двух типов: от реализации товара или услуги и внереализационные доходы компании (статья 248 НК РФ).

К доходам от реализации относится выручка от продажи следующих категорий товаров, работ или услуг:

- продукция собственного производства.

- ранее приобретенных товаров, включая земельные наделы и сырье.

- прав владения имуществом.

Внереализационные доходы — это, к примеру, дивиденды, а также штрафы со стороны контрагентов, нарушивших условия договоренностей. Сюда же относят выплаты за возмещение убытков или ущерба, а также проценты по выданным кредитам или займам.

В размере налоговой базы при расчете налога на прибыль не нужно учитывать НДС или акцизы.

К тому же этим налог не облагают некоторые виды доходов (статья 250 НК РФ) — например, полученные фирмой кредиты или авансовые платежи.

Важно: при расчете налоговой базы принимают во внимание доходы с учетом даты отгрузки товара покупателю или завершения работ по договору. При этом срок поступления денег от контрагента в расчет не принимают.

Предприятие отгрузило покупателю готовую продукцию 23 июня, а деньги поступили на счет только 1 июля, то есть возникла дебиторская задолженность. В этом случае сделка не учитывается при составлении квартального отчета, и налог на прибыль по ней во втором квартале года начислен не будет.

Расходы

Их делят на две большие группы:

- связанные с реализацией продукции;

- внереализационные.

Первая группа расходов — это затраты бизнеса на приобретение сырья и материалов, ФОТ, амортизацию оборудования. Для торговых фирм расходы в первую очередь связаны с закупкой перепродаваемых товаров.

Расходы такого вида бывают прямыми и косвенными. Первые непосредственно связаны с производством или продажей продукции, с закупкой товаров, вторые — это сопутствующие затраты, например, на поддержание чистоты в цехах или на канцелярские принадлежности.

Внереализационные расходы — это затраты, которые лишь опосредованно связаны с деятельностью фирмы. К ним, например, относят платежи по полученным займам.

Важное условие — все расходы (особенно косвенные) должны быть прозрачны и обоснованы.

Мария работает бухгалтером на лесопильном предприятии. Офис находится в одном здании с производственным цехом в лесу в 15 км от города. До ближайшей автобусной остановки — 3 км лесными тропами.

Руководство лесопилки приняло решение ежедневно оплачивать сотруднице такси в обе стороны, чтобы обеспечить ее безопасность. Эти расходы вполне обоснованы, поэтому налоговики согласились снизить размер налога на прибыль для предприятия.

Существуют также нормируемые расходы. При расчете казенного сбора их учитывают только в пределах определенных норм. К ним относится, например, оформление полисов ДМС для сотрудников. Расходы на рекламу также имеют определенные лимиты, при превышении которых налоговая база снижаться уже не будет.

А некоторые виды расходов ФНС вообще не учитывает при расчете налога на прибыль. Так, если компания потратила часть бюджета на возмещение ущерба государству или выплату налоговых пеней за просрочку, снизить размер налога на прибыль за счет таких затрат не получится.

Учет расходов не зависит от времени транзакции по переводу денежных средств (как и при учете доходов). Их учитывают на дату возникновения, то есть когда была оказана услуга по договору.

Убытки за прошлые годы

Налог на прибыль можно снизить, если в предыдущие годы ваш бизнес вместо того, чтобы сгенерировать прибыль, понес финансовые убытки.

Однако необходимо соблюсти определенные требования в соответствии со статьей 283 НК РФ:

- снизить налоговую базу на основе убытков можно не более чем наполовину за один календарный год;

- если убыточными были несколько предыдущих лет, их перенос необходимо производить строго в календарной последовательности.

ООО «Рога и копыта» за три года получило 300 000 рублей убытков и 400 000 прибыли.

- В 2020 году в разгар коронакризиса расходы превысили доходы на 200 000 рублей.

- В 2021 году фирма провела реструктуризацию затрат и убыток снизился до суммы в 100 000 рублей.

- В 2022 году спрос на веники наконец восстановился, и фирма получила прибыль в размере 400 000 рублей.

За два года компания «Рога и копыта» накопила убытки на общую сумму 300 000 рублей. Подавая декларацию в 2023 году, бухгалтер может снизить налоговую базу, но не более чем на половину.

Таким образом налоговая база за 2022 год составит 200 000 рублей. А на оставшиеся 100 000 рублей можно будет снизить налоговую базу в следующем году. Или в 2025 году — строгих требований на этот счет нет.

Переносить убытки можно тех пор, пока они не будут полностью компенсированы.

Когда нужно платить налог на прибыль

Налоговый период для этого налога соответствует календарному году.

Уплачивать его нужно поэтапно: сначала вносят авансовые платежи по налогу на прибыль (ежеквартально или ежемесячно), а в начале следующего года — оставшуюся сумму. Такой порядок оптимален с точки зрения снижения разовой финансовой нагрузки на компанию.

Ежемесячные авансовые платежи по налогу на прибыль следует перечислять в ФНС до 28-го числа месяца, следующего за отчетным. Полностью всю сумму налога необходимо погасить до 28 марта будущего года.

Каждому авансовому платежу должна предшествовать подача налоговой декларации. Это довольно утомительная процедура. Многие компании переводят ее на аутсорс, доверяя составление налоговой отчетности профессионалам.

Не хотите нанимать бухгалтера в штат, а сами не справляетесь с налоговой отчетностью? У клиентов Совкомбанка есть простой выход из такой ситуации — онлайн-отчетность в ФНС.

Варианты уплаты налога

В зависимости от выручки компании и предпочтений ее руководства уплачивать налог можно по одной из трех схем.

- Ежемесячное внесение аванса с учетом размера прибыли, полученной в предыдущем квартале. При этом каждые три месяца нужно пересчитывать и доплачивать недостающую сумму. Такой вариант могут выбрать только компании с годовой выручкой более 60 млн рублей.

- Уплата аванса один раз в квартал. Эта схема доступна для предприятий и организаций с выручкой менее 60 млн рублей.

- Ежемесячное внесение аванса с учетом размера прибыли, полученной с начала года. Такой вариант могут выбрать любые российские компании.

Итак, мы разобрались в тонкостях российской системы налогообложения для организаций. Надеемся, что ваша компания вовремя будет погашать задолженность перед государством, а вы будете спать спокойнее.