Выяснили у экспертов, можно ли продать ипотечную квартиру и как это сделать

Покупка квартиры в ипотеку для большинства россиян сегодня является главной возможностью решения квартирного вопроса. Банки снижают ставки по кредитам и первоначальный взнос, стимулируя тем самым покупателей. По данным «Дом.РФ», в июне выдача ипотеки на новостройки в России достигла абсолютного рекорда — было оформлено более 40 тыс. жилищных кредитов.

Однако ипотека накладывает определенные обязательства не только по обслуживанию кредита, но и по распоряжению недвижимостью. Выяснили у экспертов, можно ли продать ипотечную квартиру и как это сделать.

Продавать можно, но с согласия банка

Квартира, находящаяся в ипотеке (в залоге у банка), наряду с другими объектами недвижимости может быть продана. Никаких ограничений в данном случае нет, рассказали эксперты, опрошенные редакцией «РБК-Недвижимости».

«Квартира в ипотеке — полноценный объект гражданских прав и может быть отчуждена ее собственником. При этом по закону собственник квартиры, находящейся в ипотеке, не вправе ее продавать без согласия банка», — пояснил юрист адвокатского бюро Asterisk Родион Ларченко.

Поэтому, прежде чем приступать к поискам покупателя, владельцу необходимо обратиться в банк и выяснить схему досрочного погашения кредита и снятия обременения с недвижимости. Банк обычно выдает такое разрешение, добавил управляющий директор сети офисов «Миэль» Александр Москатов.

После одобрения банком сделки нужно выбрать способ продажи ипотечной квартиры. Таких схем существует несколько, отметила член Ассоциации юристов России (АЮР) Оржония Коба.

Это может быть:

- Досрочное погашение ипотеки (если остаток долга незначительный или есть свободные деньги);

- Продажа с погашением ипотеки в ходе сделки;

- Продажа квартиры вместе с ипотечным долгом;

- Продажа ипотечного жилья банком.

Вместе с экспертами рассмотрим подробнее каждый из данных вариантов.

Способы продажи квартиры в ипотеке

Самый простой и популярный способ — это продажа квартиры при досрочном погашении кредита. «Обычно здесь поступают так: берут задаток у покупателя, погашают ипотечный заем, а затем уже продают недвижимость. Банк, в свою очередь, дает разрешение на продажу недвижимости в ипотеке и оформление документа об оставшемся долге», — пояснила Оржония Коба из АЮР.

Сами отношения сторон фиксируются в предварительном договоре купли-продажи, а первый платеж оформляется в качестве задатка. С 2015 года такая возможность предусмотрена в Гражданском кодексе, добавил Родион Ларченко из Asterisk.

«Задаток, помимо платежной функции, выполняет функцию обеспечения: если продавец откажется заключить основной договор, он будет обязан вернуть задаток в двойном размере», — отметил юрист. Для гарантии соблюдения интересов покупателя первый платеж лучше уплатить напрямую в банк с указанием в назначении платежа реквизитов кредитного договора и данных о продавце, добавил он.

Второй способ оформления сделки при продаже ипотечной квартиры — это погашение долга по кредиту в ходе сделки. Данный вариант требует непосредственного участия банка. «Сотрудник банка должен предоставить справку о том, какой размер долга еще нужно выплатить. Затем покупатель при помощи системы безопасных расчетов или аккредитива кладет деньги для продавца и для банка. Далее идет оформление бумаг и регистрация сделки в Росреестре», — рассказала представитель АЮР.

Третий вариант — продажа квартиры вместе с ипотечным долгом. Тоже довольно частое явление, особенно когда у заемщика нет денег. В этом случае продавцу необходимо найти покупателя, который готов приобрести недвижимость с условиями ипотеки. При такой схеме банк может немного улучшить условия по кредиту — рефинансировать ипотеку. «Для человека, который хочет купить квартиру по такой схеме, порядок действий достаточно прост: нужно оформить заявку в банке на обычную ипотеку, получить согласие банка и выбрать обремененный объект», — добавила юрист.

Последний способ — продажа ипотечного жилья банком — является не самым хорошим вариантом, так как продажа жилья банком происходит тогда, когда у заемщика появляются приличные долги по платежу. Для проведения сделки понадобится согласие обеих сторон.

Выгодно ли продавать квартиру в ипотеке

Продажа квартиры в ипотеке, как правило, невыгодна для продавца: цена продажи почти всегда будет ниже, чем цена покупки с учетом выплаченных процентов, предупредил адвокат Родион Ларченко. «Поэтому решение о продаже такой квартиры обычно принимается тогда, когда у продавца нет возможности гасить задолженность по кредиту в срок», — отметил он.

Также продавец при продаже квартиры, которая находилась с собственности менее установленного срока (три года или пять лет), будет обязан уплатить НДФЛ. При этом доход от продажи квартиры для целей налогообложения может быть уменьшен на сумму расходов по ее приобретению, включая сумму уплаченных процентов. Поэтому, как правило, налоги при продаже ипотечной квартиры не уплачиваются независимо от срока владения. Все расходы, связанные с покупкой квартиры (переоформлением), несет покупатель.

Плюсом покупки ипотечной квартиры, по словам экспертов, является снижение рисков мошенничества со стороны покупателя, так как большую часть денег перечисляет банк. Также кредитная организация контролирует все операции и следит за юридической стороной сделки.

К минусам покупки ипотечной квартиры юристы относят увеличение срока продажи квартиры. Если квартиру необходимо продать за короткий срок, то с ипотечным обременением это сделать сложно. Только на подготовку к заключению договора, оценочные работы и сбор документов потребуется несколько недель. Кроме того, банк не сразу перечисляет деньги продавцу после заключения договора — так как необходимо дождаться перерегистрации квартиры в Росреестре.

За год количество квартир, по которым еще не выплачена ипотека, увеличилось на 50%, заметили аналитики Национального бюро кредитных историй. Переводим: ипотечные заемщики стали гораздо чаще перепродавать квартиры, для покупки которых брали кредит, который еще не выплатили. Напомним, собственниками такие заемщики становятся только после погашения задолженности, а до этого момента квартира находится в залоге у банка. В общем, сделка непростая, хотя и реализуемая, что подтверждается той самой динамикой, с которой мы начали разговор.

Прежде чем переходить к инструкции о том, как продать квартиру в ипотеке, напомним, что в январе один из крупнейших банков запустил интересное предложение. Оно позволяет заемщикам покупать вторичное жилье в ипотеку по ставке, действующей для новостроек. Это значит, что при продаже ипотечных квартир ставка может оказаться более выгодной, чем ранее. Пока сервис работает в тестовом режиме.

«Смысл в том, что за некоторую доплату покупатель может переоформить на себя ипотеку продавца. Разумеется, при условии, что он соответствует требованиям, которые банк предъявляет к заемщикам. Это выгодно, если, например, у продавца была ипотека под 7–8%, а теперь банк дает кредит на вторичку под 11–13%. То есть покупатель подает документы как заемщик, получает одобрение от банка и приобретает квартиру продавца с выгодной для него процентной ставкой», — объясняет руководитель агентства безопасной недвижимости «Вишня» Сергей Вишняков.

Итак, к схемам продажи ипотечной квартиры

Условия ипотечных договоров в банках отличаются — финансовые организации по-разному реагируют на попытки заемщиков продать квартиру, которая находится в залоге. Поэтому единого механизма заключения подобных сделок не существует.

Тем не менее мы выделили общие моменты. В этом Циан.Журналу помог Сергей Вишняков.

Собственность и обременение

Вкратце механизм покупки ипотечной квартиры таков.

— Покупатель (впоследствии он станет продавцом) решает купить квартиру и обращается за кредитом в банк.

— Банк одобряет кредит и оформляет закладную — купленная квартира оказывается в залоге (закладная — тот документ, который позволяет банку при неоплате кредита истребовать долг через суд; закладная подтверждает обременение в пользу банка). Покупатель становится собственником.

— Если собственник ипотечной квартиры решает продать ее, пока кредит не выплачен до конца, возникает вопрос, как выплачивать оставшуюся сумму долга: эту заботу возьмет на себя новый покупатель, а предыдущий становится продавцом.

Первым делом — в банк

Не только собственники ипотечного жилья, но и некоторые риелторы начинают сначала искать покупателя, который согласится на непростую сделку. Это не самый верный подход.

В первую очередь владелец должен известить банк, в котором оформлялся кредит, о намерении продать ипотечную квартиру. Лучше это сделать еще до подачи объявления, чтобы понять, выполним ли ваш план в принципе (пусть и редко, но случается, что банки запрещают проводить сделки с неоплаченными квартирами, так что вопрос с продажей снимается сразу).

У разных кредитных организаций процедуры переоформления ипотечных займов отличаются, поэтому надо выяснить, какой отдел вашего банка занимается этой темой. После этого лучше отправиться в отделение и задать все вопросы на личной встрече с сотрудником.

Если в банке не возражают против продажи ипотечной квартиры, поинтересуйтесь сроками рассмотрения заявки и переоформления договора. Они иногда затягиваются на полтора-два месяца.

Для альтернативной сделки это слишком долго — собственники другой квартиры (той, которую покупают продавцы-ипотечники взамен продающейся) скорее всего откажутся ждать, боясь упустить выгоду.

Не пугайте покупателя

Если банк не возражает, можно приступать к поиску покупателей. Некоторые продавцы сразу указывают в объявлении, что объект находится в ипотеке. Это сходу отсекает значительную часть потенциальных приобретателей. Поэтому эффективнее сообщать об особых условиях продажи в телефонном разговоре — так у вас больше шансов объяснить дальнейшие действия и понять, насколько человек готов к усложненной сделке.

Многим приобретение ипотечной квартиры кажется слишком рискованной процедурой — проще не разбираться, а сразу от нее отказаться. Но если описать всю схему и уточнить детали, реально убедить покупателя в обратном. А убеждать проще в личном разговоре.

На перепутье: как переоформить кредит

Итак, покупатель найден. Дальше все будет зависеть от его финансовых возможностей и кредитной истории. Вот три варианта развития событий:

Вариант 1. Покупатель вынужден тоже брать кредит, потому что у него нет необходимой суммы, чтобы разом расплатиться за покупку. Так как кредитная история у него своя и совершенно иной набор документов, банк проводит проверку и решает, переоформлять ипотеку на нового клиента или нет. Если на этом этапе выяснится, что второй заемщик не отвечает критериям банка, ему откажут — сделка не состоится.

Оставьте запрос на подбор профессионала рынка недвижимости для решения своих вопросов на сервисе Циан «Заявка риелтору»

важно

По словам Сергея Вишнякова, многие ошибаются, рассчитывая, что банк действительно гарантирует чистоту сделки. Банк лишь выдает кредит и делает срез ситуации по квартире на момент выдачи ипотеки. Историю квартиры банк уже не проверяет — нет ни ресурсов, ни возможностей. Все-таки это кропотливая работа, отнимающая много времени и требующая массы опыта и внимания.

К сожалению, не все сотрудники могут похвастаться такими компетенциями. При этом основные проблемы кроются как раз в истории: кто куда выписался, какие сделки были до этого и т.д.

Вариант 2. У покупателя есть достаточная сумма, чтобы выплатить кредитный долг продавца без привлечения нового займа. Стороны приходят в банк, покупатель вносит на счет деньги, банк снимает обременение (при этом закладная передается продавцу), и сделка благополучно регистрируется — весь процесс занимает буквально день–два. Иногда эта процедура затягивается из-за различных согласований и длительной передачи закладной.

В обоих случаях рискует покупатель, поскольку должен заплатить внушительную сумму долга, после чего ждать, пока банк снимет обременение и вернет закладную. Только после этого сделку будет доведена до конца, а покупатель вступит в права собственности без каких-либо обременений.

Это достаточно волнительная для покупателя ситуация: он расстается с крупной суммой (пусть и в качестве задатка), но при отказе продавца от сделки взыскать эту сумму обратно будет непросто. При этом квартира уже может быть продана кому-то другому. Здесь определенно есть риск мошенничества, утверждает Сергей Вишняков.

Некоторые также полагают, что можно отдать деньги продавцу задолго до совершения сделки. Такой вариант, конечно, есть, но вероятность его использования минимальна: лишь самые бесстрашные покупатели готовы дать большой задаток и потом спокойно ждать!

Вариант 3. Новый заемщик подходит под банковские критерии — он платежеспособен, с документами всё в порядке. В этом случае ипотека переоформляется в том же банке, где кредитовался продавец, либо в другом — на выбор покупателя.

Ищете готовую квартиру? Больше всего вариантов вы найдете на Циан

Как только заемщик получает на руки закладную, открывается путь дальше — обременение снимается, можно подавать документы на регистрацию сделки. Если покупатель приобретает ипотечную квартиру с одновременным оформлением ипотеки на себя, на квартиру возникает новое обременение.

важно

Не упускайте из виду, что пока идет процесс согласования, ежемесячные платежи все равно надо вносить: в противном случае позже кому-то придется выплачивать еще и пени за просрочку. Кто, как и когда должен платить, лучше уточнить в свой первый «предпродажный» визит в банк.

Продавцу потребуется ранее заключенный договор на получение ипотечного кредита. Покупателю (если он покупает квартиру в кредит) надо заранее заручиться одобрением банка на ипотеку.

Банк продавца отказывается переоформлять ипотеку на покупателя

Со стороны ситуация выглядит странно: вы хотите продать квартиру, нашли покупателя, но вам не позволяют провести сделку. Такое бывает? Да, и это законное требование банка: именно он является залогодержателем (в залоге — квартира) и имеет право выступать против сделки.

Лазеек не существует: в Законе «Об ипотеке (залоге недвижимости)» прямо прописано обязательство ипотечного заемщика согласовывать отчуждение недвижимости с банком.

Именно поэтому мы и рекомендуем еще до подачи объявления о продаже обсудить вопрос с организацией-кредитором.

Ход конем — рефинансирование

Альтернативный вариант — рефинансировать ипотечный кредит в другом банке. Для этого продавец должен предоставить тот же набор документов, что и в первый раз, когда он оформлял кредит для покупки той самой квартиры, которую теперь продает. После одобрения банка можно выходить на сделку. Параллельно вы получаете более выгодный процент по кредиту (обычно именно для этого рефинансирование и проводится). Но расходы в этом случае тоже будут: за выдачу кредита, перерегистрацию сделки, страховку и прочее. В общей сложности дополнительные траты достигают 100 тыс. рублей.

Поэтому если сумма долга по ипотеке небольшая (в пределах 1–2 млн рублей), подумайте о потребительском кредите — вдруг он окажется выгоднее рефинансирования? Тогда продавец погасит ипотеку досрочно и продаст квартиру необремененной, после чего будет выплачивать потребительский кредит. Еще один вариант — занять недостающую для погашения сумму у друзей/знакомых. Это самые простые способы продать ипотечную квартиру.

Зона риска для всех

А что если покупатель будет ежемесячно перечислять деньги продавцу, который продолжит выплачивать ипотеку, но квартира при этом будет переоформлена на нового человека?

Фактически такую схему реализовать можно, но на официальное проведение сделки рассчитывать не стоит: зарегистрировать переход права собственности не удастся — в зоне риска окажутся обе стороны. Даже если продавец и покупатель — друзья и полностью доверяют друг другу, банк все равно не имеет оснований для переоформления кредита, возвращения закладной и снятия обременения.

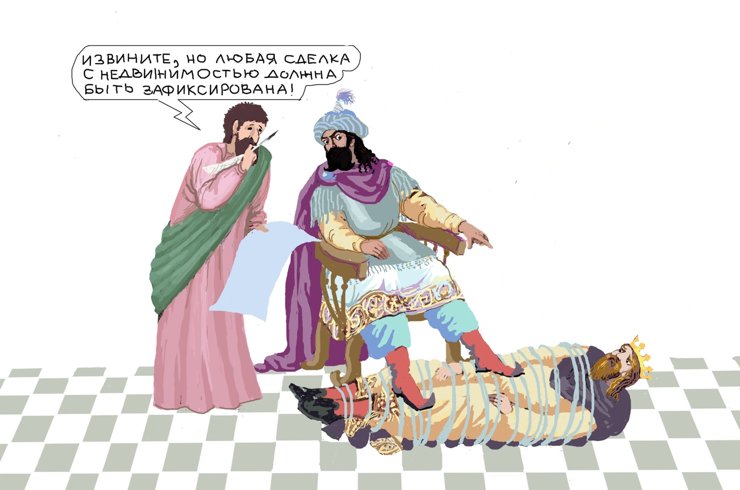

Следовательно, официально зарегистрировать сделку не выйдет, а в случае разногласий представить в суде будет нечего. Даже если стороны заключат между собой личный договор, напишут расписку и обязательство, законной силы эти бумаги иметь не будут. Любые действия, связанные с недвижимостью, должны быть зарегистрированы.

Иллюстрации: Анна Чигарова, Дмитрий Максимов.

Содержание статьи

Показать

Скрыть

Квартира, за покупку которой вы выплачиваете ипотеку, находится в залоге у банка. Это гарантия того, что вы вернете деньги с процентами. Если не сможете, недвижимость продадут на торгах, а вырученные деньги направят в счет погашения долга.

Залоговая квартира, конечно, принадлежит вам, но пока вы платите кредит, распоряжаться ею можно с ограничениями — например, когда вы захотите ее продать.

Какие ограничения есть при продаже квартиры, которая куплена в кредит

В законе «Об ипотеке» сказано, что заложенное имущество может быть продано «лишь с согласия залогодержателя, если иное не предусмотрено договором». То есть придется спрашивать разрешение у банка. Если он даст согласие, недвижимость можно будет продать. Но тогда нужно погасить кредит или переоформить его на нового собственника.

Как продать ипотечную квартиру: пошаговая инструкция

Собственнику квартиры нужно получить разрешение от кредитора, желательно сделать это до публикации объявления. Если квартира строится, потребуется еще и разрешение застройщика.

Вот какие способы продажи ипотечной квартиры существуют:

Продажа с досрочным погашением ипотеки

Продавец может погасить кредит досрочно. Или попросить на это деньги у покупателя квартиры. Схема выглядит так:

- Получить согласие банка на продажу.

- Предупредить о досрочном погашении ипотеки.

- Получить справку об остатке задолженности.

- Собрать необходимую сумму (из своих средств или из средств покупателя).

- Оформить предварительный договор купли-продажи, договор задатка, если деньги предоставляет покупатель.

- Закрыть долг по ипотеке.

- Снять обременение с квартиры.

- Завершить сделку, получить от покупателя оставшуюся сумму, а ему передать квартиру.

- Зарегистрировать переход права собственности.

Погашение ипотеки во время сделки

Погасить ипотеку можно и при проведении сделки, когда весь процесс регулирует банк. Этот вариант безопаснее первого.

«Если у покупателя достаточно денежных средств на погашение оставшейся части кредитных обязательств продавца, тогда он выплачивает необходимую сумму банку, который снимает обременение, а стороны спокойно регистрируют переход права собственности», — говорит вице-президент Ассоциации юристов по регистрации, ликвидации, банкротству и судебному представительству Владимир Кузнецов.

Для расчетов используют две ячейки: одна для погашения остатка долга по ипотеке, другая — для выплаты остатка стоимости квартиры.

Продажа квартиры вместе с ипотекой

Еще один вариант, когда ипотека владельца квартиры переоформляется на покупателя. Вместе с ней в собственность переходит и квартира. Такая сделка проходит под наблюдением банка.

«Первое, от чего нужно оттолкнуться, — это остаток долга. Чем он меньше, тем легче продать квартиру, — говорит эксперт компании Nalog98.ru Александр Егоров. — Также важно, чтобы покупатель квартиры подошел под требования банка. Это нужно выяснить еще до заключения договора».

Минус в том, что на такую сделку сложно найти покупателя. Ипотечное жилье приобретают чаще всего либо риелторы, либо люди, у которых недостаточно свободных денежных средств для того, чтобы приобрести квартиру по рыночной цене, считает Владимир Кузнецов.

«Все дело в том, что сделки купли-продажи ипотечных квартир проводят со скидкой 20–30% от рынка в силу наличия обременения», — рассказывает эксперт.

Подобрать ипотеку

Банк сам продает ипотечную квартиру

Это случается, если заемщик допускает длительные просрочки или вообще не платит ипотеку. Тогда банк продает квартиру на торгах, чтобы из вырученных средств закрыть долг.

Объект выставляют на аукцион по цене зачастую ниже рыночной, так как главная цель банка — погасить кредит. Появляются претенденты и назначают свою цену. Побеждает тот покупатель, который предложит больше.

Квартира на аукционе: в чем выгода, как купить и можно ли использовать ипотеку

Какие нужны документы

Основные документы, которые понадобятся для продажи ипотечной квартиры:

- Паспорта участников сделки, владельцев недвижимости

- Свидетельства о рождении детей, у которых есть доля в квартире

- Разрешение органов опеки на продажу квартиры

- Согласие супруга на продажу

- Выписка из домовой книги со списком всех зарегистрированных в квартире

- Выписка из ЕГРН

- Справка об отсутствии долга по коммуналке

- Справка об оценке квартиры

- Справка о том, что продавец не состоит на учете в психоневрологическом и наркологическом диспансерах

Как снять обременение с квартиры

- Как только вы внесете последний платеж, проверьте, что он дошел до банка.

- Закажите в банке справки: о полном погашении кредита и о состоянии кредитного счета (она подтверждает нулевой остаток). Заберите у банка закладную с пометкой об исполнении обеспеченного ипотекой обязательства в полном объеме.

- Подайте в МФЦ заявление о погашении регистрационной записи об ипотеке.

- Проверьте, что обременение сняли: информацию можно посмотреть в выписке из ЕГРН. Чтобы ее получить, воспользуйтесь онлайн-сервисом Росреестра или закажите выписку в МФЦ или на «Госуслугах».

Налоги и вычеты при продаже ипотечной квартиры

Если квартира была в собственности менее пяти лет, придется заплатить 13% налога с доходов. При расчете суммы учитывается цена покупки квартиры без учета стоимости кредита. То есть, если вы покупали квартиру за 3 млн рублей, а продали ее за 5 млн, то налог нужно будет заплатить с 2 млн рублей.

Можно получить имущественный вычет с покупки недвижимости. Вычет доступен в размере, не превышающем 2 млн рублей. Получить можно 13% от этой суммы, но только в пределах фактически потраченных на квартиру средств, то есть до 260 тыс. рублей. Если вы воспользовались вычетом в размере меньше лимита, то остаток можно получить при следующей покупке недвижимости.

Также есть вычет по процентам за ипотеку, для него лимит — 3 млн рублей. Заявить возврат с ипотеки можно только один раз, только на один объект. Подробнее о том, как это сделать, читайте в нашей инструкции.

Частые вопросы

Можно ли продать ипотечную квартиру, если был использован материнский капитал?

Если квартира была куплена с использованием маткапитала, родители должны выделить детям доли в праве собственности. Раз у объекта есть несовершеннолетние собственники, на продажу необходимо согласие органов опеки.

Как продать квартиру, в которой прописан несовершеннолетний ребенок

Легко ли продать квартиру с ипотекой?

В каждом из вариантов продажи ипотечной квартиры могут возникнуть свои нюансы, говорит Владимир Кузнецов:

«Банк может отказать какой-либо из сторон в согласовании сделки, либо сама сделка может сорваться из-за слишком продолжительных раздумий банка и неготовности покупателя долго ждать и так далее, но концептуально важным является тот момент, что продажа ипотечной квартиры, во-первых, возможна, а во-вторых, в ряде случаев является даже выгодной, причем как для покупателя, так и для продавца».

Какие есть минусы в продаже ипотечной квартиры:

- Сложно найти покупателя

- Из-за обременения цена объекта может быть ниже рынка

- Банк может не разрешить сделку

- Банк может не согласовать покупателя

Нужно ли возвращать налоговый вычет?

Нет. При продаже квартиры полученный за нее вычет остается у продавца.

На что еще нужно разрешение банка в использовании ипотечной квартиры

- Перепланировка. Собственник квартиры не должен допускать ухудшения и уменьшения ее стоимости сверх того, что вызывается нормальным износом.

- Продажа.

- Дарение.

- Раздел при разводе. У супругов возникает общий долг перед банком и совместные обязательства по выплате кредита. Если брачного договора нет, при разделе любой совместно нажитой собственности стоит заключить нотариальное соглашение. Для подготовки такого документа нотариус потребует согласие банка.

- Сдача в аренду. Получать доход с недвижимости, находящейся в залоге, не запрещено, это тоже сказано в статье 346 ГК РФ. Но может потребоваться разрешение банка, если это предусмотрено кредитным договором.

- Регистрация других людей. Это не запрещено, но в кредитном договоре могут быть условия про согласование с банком.

На что не нужно разрешение банка

- Ремонт. Можно красить полы и стены, менять плитку в ванной, натягивать потолки, покупать дизайнерскую мебель — делать все, что не приводит к снижению стоимости недвижимости.

- Завещание. Правда, кроме недвижимости наследник приобретает и обязанности по кредиту, если он еще не выплачен.

Выбор пользователей Банки.ру

| Название | Мин. ставка | |

|---|---|---|

|

Рефинансирование по семейной ипотеке Банк «Открытие» |

от 5.3% |

Подробнее Подать заявку |

|

Рефинансирование по семейной ипотеке Росбанк |

от 5.35% |

Подробнее Подать заявку |

|

Рефинансирование по семейной ипотеке Альфа-Банк |

от 6% |

Подробнее Подать заявку |

|

Рефинансирование ВТБ |

от 13.8% |

Подробнее Подать заявку |

|

Рефинансирование по семейной ипотеке Совкомбанк |

от 4.09% |

Подробнее Подать заявку |

- Почему возникает желание продать квартиру

- Не хватает денег выплачивать ипотеку

- Нужно изменить жилищные условия

- Семья и быт

- Потенциальные покупатели

- Как продавать

- Погасите ипотеку досрочно

- Продайте недвижимость и погасите ипотеку по ходу сделки

- Продайте жилье и долг

- Доверьте продажу банку

- Пакет необходимых документов

- Чем вы рискуете

Мечта о собственном жилье наконец-то осуществилась, и вы купили квартиру. Без ипотеки, конечно, не обошлось. Но за 10-20 лет, пока выплачивается ипотечный кредит, может произойти всякое — от желания расширить жилплощадь до банальных скандалов с соседями.

Не нужно влезать в долги, чтобы досрочно погасить ипотеку, если встал вопрос о продаже жилья, которое находится в залоге у банка. Есть более простые способы.

Почему возникает желание продать квартиру

Ипотека – пожалуй, один из самых сложных и дорогих кредитов. Чтобы его одобрили, нужно подготовить много документов, внести первоначальный взнос, обеспечить поручителей.

Финансовая компания может отказать в кредите, если усомнится в вашей платежеспособности. И последующие годы нужно будет возвращать деньги, живя в условно собственной квартире.

Почему условно? Потому что ипотечная недвижимость будет находиться в залоге у кредитной организации до полного погашения долга. Вы занимаете большую сумму у банка, а тот, чтобы избежать убытков, до полного возмещения займа остается фактическим владельцем квартиры, хотя проживать в ней будете вы.

Ипотека в нашей стране появилась в середине XVIII века и выдавалась Государственным Банком дворянам. Чуть позже появилась «Страховая экспедиция для страхования передаваемых в залог каменных домов» — аналог нынешнего страхования недвижимости.

В современной России ипотечное кредитование контролируется на государственном уровне с 9 июля 1998 года, когда был принят федеральный закон «Об ипотеке». С того времени в документ не вносились изменения.

У вас есть право совершать любые действия с ипотечной недвижимостью, кроме ее продажи — это указано в 102-ФЗ. Есть нюанс – недвижимость может быть отчуждена, а значит, продана другому владельцу, но только с согласия кредитора.

Если кредитная организация не дала добро на продажу залоговой недвижимости, но она состоялась, то за этим последуют проблемы: банк будет вправе оспорить сделку и забрать жилье себе, а с вас потребовать возместить все убытки и издержки. Также вам могут отказать в регистрации перехода права собственности.

Первое, что нужно сделать, — договориться с банком и объяснить, почему вам нужно продать квартиру, которая находится в залоге. Какие причины можно указать?

Не хватает денег выплачивать ипотеку

Когда банально не хватает денег выплачивать ипотечные взносы, нужно немедленно обратиться к своему менеджеру и описать ситуацию. Решением проблемы может стать рефинансирование ипотеки со сниженной финансовой нагрузкой.

Если такой вариант не подойдет, то жилье можно продать, даже если оно находится под обременением.

Совет от банка

Принимая ипотечные обязательства, вы оформляете страхование недвижимости. Дополнительно и по личной инициативе вы можете оформить страхование жизни заемщика, чтобы обезопасить себя и своих близких от выселения, гигантских долгов и штрафов. К тому же страхование жизни заемщика гарантирует пониженную ставку по кредиту.

Нужно изменить жилищные условия

Допустим, вы устроились на новое место работы с высокой зарплатой. Один минус — добираться до него нужно через весь город по три часа каждый день. Или после рождения ребенка вам срочно нужно расширять площадь. Или ваш район слишком шумный и грязный от выхлопных газов.

Все это может стать причиной для смены квартиры и продажи ипотечной недвижимости. Вам пойдут навстречу.

Семья и быт

Еще несколько причин для продажи жилья, которое находится в залоге:

- у вас пьющие и шумные соседи, с которыми приходится постоянно воевать;

- вы собираетесь сочетаться браком, поэтому нужна более просторная квартира;

- вы разводитесь и делите совместно нажитое имущество;

- вы заметили трещину в стене, которой раньше не было;

- под вашими окнами развернули огромную стройку, пыль от которой летит в ваши окна и т.д.

Потенциальные покупатели

Сделки с квартирами, обремененными банковским залогом, пугают как продавцов, так и покупателей. Первые боятся штрафов и изъятия прав собственности, вторых страшат возможные проблемы со стороны банка. Важно все действия согласовать с кредитным менеджером и заранее уточнить законность продажи ипотечного жилья.

Квартиру, которая находится в залоге, выставляют на продажу по сниженной цене. Скидка может составить 10, 20, а иногда и все 30% от номинальной стоимости. Возможностью неплохо заработать обязательно воспользуется опытный риелтор, готовый заплатить наличными, а после – выгодно перепродать ипотечную недвижимость.

По возможности привлеките к сделке профессионального риелтора. Он оценит квартиру, даст советы по продаже, расскажет о возможных проблемах с финансовой организацией или с продавцом/покупателем, примет участие в диалоге с представителем банка. Найти хорошего специалиста поможет единый реестр на сайте Российской гильдии риелторов.

Не испугаются обременения и те, кто давно ищет квартиру, похожую на вашу. Допустим, студия, как в вашем доме, приглянулась семейной паре, но застройщик уже все распродал. Эта семейная пара будет постоянно мониторить объявления о продаже, найдет ваше и обязательно откликнется, несмотря на риски.

Как продавать

Стандартная схема купли-продажи в отношении ипотечного жилья, находящегося в залоге, не сработает. Каждое действие нужно согласовывать с банком, выбрав оптимальный для себя способ продажи.

Погасите ипотеку досрочно

Максимально понятный и прозрачный способ продажи, который очень тяжело осуществить на практике. Вам необходимо найти покупателя ровно с той наличной суммой, которой вы погасите оставшийся долг перед банком.

Многие испугаются того, что продавец сбежит с полученным залогом. Но большой плюс этого способа продажи в относительной независимости от банка – он практически не будет вмешиваться в ход сделки, ведь все процессы происходят между продавцом и покупателем.

Подробная инструкция

- Получите разрешение от банка на продажу. Вам выставят сумму остатка долга по ипотеке – это и будет задаток.

- Составьте предварительный договор на продажу. Необходимо участие нотариуса.

- Выпишите всех зарегистрированных из квартиры.

- Получите задаток от покупателя и оформите это письменно.

- Закройте ипотеку. Снимите залог. Вздохните свободно.

- Подпишите договор. Передайте права собственности.

- Получите оставшиеся деньги от покупателя за свою уже бывшую квартиру.

Продайте недвижимость и погасите ипотеку по ходу сделки

Одна из самых безопасных сделок: ее проводит продавец, а контролирует банк, в который на две ячейки поступают деньги от продавца. На одну – остаток по ипотеке, на вторую – остаток стоимости залогового жилища.

Как правило, продажу сопровождает опытный риелтор, банк гарантирует безопасность, но и диктует свои условия — устанавливает сроки и даты проведения сделки.

Порядок действий

- Получите разрешение от банка на продажу. Он выставит сумму остатка долга по ипотеке.

- Установите свою цену на квартиру. Покупатель открывает две депозитарные ячейки в банке, где оформлена ипотека. Вносит средства: на одну – остаток ипотечного долга, вторую пополняет оставшейся суммой от полной стоимости квартиры.

- Подпишите договор. Подайте документы в Росреестр.

- Покупатель получает залоговое обязательство от банка, который забирает деньги из первой ячейки.

- Новый владелец получает от банка закладную на квартиру и снимает обременение через МФЦ.

- После всех операций получите остаток денег из второй ячейки.

Продайте жилье и долг

Сложная сделка, в которой активно участвует банк и гарантирует ее безопасность. Вариант подходит, если вы хотите продать залоговую квартиру, а у покупателя не хватает денег на полную оплату стоимости жилья.

Тогда он оплачивает первоначальный взнос, равный долгу по кредиту. Банк принимает его, а с вас снимают все обязанности. Покупателя перекредитовывают, переоформляя на него пересчитанную оставшуюся стоимость жилья в качестве нового ипотечного кредита. Фактически банк просто берет вашу квартиру с остатками долга и перепродает ее в кредит новому покупателю.

Подробная инструкция

- Получите разрешение от банка на продажу. Финансовая организация выставит сумму остатка долга по ипотеке.

- Найдите покупателя. В некоторых случаях его поможет найти финансовая организация. Убедитесь, что у покупателя есть в наличии сумма, покрывающая ваш остаток по ипотеке.

- Составьте при участии нотариуса договор задатка.

- Убедитесь, что покупатель передал сотруднику банка первоначальный взнос, которым закроет ваш долг по ипотечному кредиту.

- Снимите с квартиры обременение – это быстро, занимает не более трех дней.

- Покупатель оформляет новую ипотеку на себя в том же или стороннем банке.

- Дождитесь оценки квартиры.

- Подпишите договор купли-продажи и получите остаток денег.

Чтобы рассчитать платежи по ипотечному кредиту, воспользуйтесь калькулятором Совкомбанка.

Доверьте продажу банку

Самый плохой вариант продажи, который может произойти с заемщиком. Он случается, когда лавина долга по ипотеке накрыла с головой, и банку не остается ничего, кроме как выставить на продажу вашу квартиру, чтобы вернуть свои деньги.

Как правило, цены на недвижимость, выставленную на торги за неуплату ипотечного кредита, очень занижены, и вы можете получить от продажи только остаток по ипотеке, который будете обязаны вернуть. И выставить ипотечную квартиру на торги можно только с согласия заемщика, кредитной организации или компании, купившей долг. Ваше участие в сделке будет номинальным — повлиять на ее ход вы не сможете по закону.

Порядок действий:

- Договоритесь с банком о продаже. Подпишите договор.

- Дождитесь оценки квартиры и начала торгов. Дождитесь, пока банк или сторонняя организация найдут покупателя. Это может длиться долгие месяцы, цена снижаться, но вы не сможете этому помешать или высказать несогласие.

- Дождитесь, пока покупатель создаст две депозитные ячейки и внесет деньги: в первую – остаток по ипотеке, во вторую – оставшуюся часть стоимости квартиры. Возможно, в ней ничего не окажется, ведь цена на таких торгах заметно ниже рыночной.

- Подпишите договор о продаже. Кредитная организация внесет данные в Росреестр, снимет обременение и заберет свои деньги из ячейки.

- Откройте свою ячейку после перехода права собственности.

Пакет необходимых документов

Как и все действия, связанные с ипотекой, продажа залогового имущества требует предоставления полного пакета документов. Каждая финансовая организация запрашивает свой набор, необходимый для своих операций.

В любом случае вам потребуются:

- документы, удостоверяющие личность каждого владельца недвижимости и документы на детей до 14 лет;

- техпаспорт квартиры;

- справка из домовой книги без единого прописанного человека, иначе финансовая организация заморозит сделку;

- информация с результатами оценки квартиры или дома;

- справка из ЕГРН;

- если недвижимость была куплена во время брака, потребуется согласие на продажу супругов, или бывших супругов, заверенное у нотариуса;

- документы из УК или ТСЖ об оплаченных счетах по коммуналке;

- согласие органов опеки, если среди владельцев числятся несовершеннолетние.

Чем вы рискуете

Риски продавца при проведении сделки купли-продажи залоговой недвижимости минимальны — право залога числится в Росреестре, и никто не выселит из квартиры, пока сделка не будет закрыта.

Риски покупателя огромны. Например, недобросовестный продавец может получить залог и исчезнуть. Или не получит разрешение от банка выставить на продажу залоговую квартиру – в этом случае сделка будет аннулирована.

Когда сделку проводит сам банк, то риски потенциального покупателя едва ли должны беспокоить.

Итак, квартиру, которая находится в залоге у банка, можно продать: финансовая организация обязательно пойдет навстречу, если заемщик не справляется с кредитной нагрузкой. Перед тем, как оформить ипотеку, оцените свои возможности. И постарайтесь не допускать просрочек, чтобы не получить повышение процентной ставки.

Особенность продажи жилья, купленного в кредит

При ипотечном кредитовании жильё передают в банковский залог. Такой подход гарантирует банку возврат

средств, если заёмщик окажется неплатёжеспособен. Обременение снимается с недвижимости только после

полной

выплаты долга по ипотечному кредитному договору (договору займа).

Несмотря на то, что официально квартира — это залоговое имущество, она находится

в собственности заёмщика.

Владелец вправе распоряжаться недвижимостью, например, продать жильё, но только с согласия банка.

Банк имеет

право запретить сделку.

Что нужно сделать, если вы хотите продать ипотечную квартиру?

1. Обратитесь в банк и выясните, как досрочно погасить задолженность

по ипотечному

кредитному

договору,

а также получите информацию о процессе снятия обременения.

2. Выберите способ продажи квартиры.

3. Найдите покупателя, согласного на покупку залогового жилья.

4. Получите одобрение банка для проведения сделки.

Можно ли продать ипотечную квартиру, если был использован материнский капитал?

Да, продать такую квартиру можно, но есть нюансы, о которых нужно знать. Родители должны выделить

детям доли

в праве собственности на квартиру после полного погашения задолженности, если материнский

(семейный) капитал

использовался:

— на уплату первоначального взноса

— на погашение задолженности по кредитному договору

Если доля квартира находится в собственности несовершеннолетних, то для её продажи

понадобится согласие

органа опеки и попечительства. Сотрудники органа проанализируют условия конкретной сделки

и определят, не

нарушает ли она интересы детей.

Подробнее о том, как продать квартиру, если для покупки недвижимости использовался материнский

(семейный)

капитал, читайте в статье.

Способы продать квартиру, находящуюся в залоге

Выберите подходящий для вас вариант продажи заложенной недвижимости. Чаще всего используются 4 основных

сценария:

— продажа квартиры после полного погашения кредита и снятия обременения

— погашение ипотеки в ходе сделки купли-продажи

— продажа квартиры вместе с задолженностью по кредиту

— реализация квартиры банком

Рассмотрим подробно каждый из вариантов.

Продажа квартиры после досрочного погашения кредита

Заёмщик может погасить долг по кредитному договору (договору займа) досрочно, если у него есть для

этого

средства в размере остатка задолженности.

Ещё один возможный вариант — погасить ипотеку за счёт денежных средств покупателя.

В этом случае

проинформируйте банк о досрочном погашении ипотечного кредита, согласие на продажу недвижимости

в этом

случае также не требуется.

Рекомендации, как провести сделку:

1. Оформите договор задатка на необходимую сумму (например, на сумму

задолженности)

Стороны прописывают в нём сумму сделки, способ передачи задатка от покупателя, условия

и сроки снятия

залога. Все условия сделки закрепляйте письменно: это позволит обеим сторонам обезопасить себя в случае

непредвиденных обстоятельств.

2. Погасите ипотечный кредит досрочно

Используйте средства, которые покупатель передаст вам (продавцу).

3. Получите закладную у банка, если она оформлялась

Проверьте отметку о полном погашении долга. Подробнее о закладной рассказано в статье.

4. Снимите обременение с жилья

Некоторые банки снимают обременение самостоятельно в электронном формате. Если такой опции нет,

подайте

заявление о погашении регистрационной записи об ипотеке через МФЦ.

5. Заключите договор купли-продажи

Учтите задаток, который вам уже выплатил покупатель.

6. Зарегистрируйте переход права собственности

Покупатель станет владельцем квартиры после внесения соответствующих изменений в ЕГРН. Для

регистрации

сделки обратитесь в МФЦ.

Погашение ипотеки в ходе сделки купли-продажи

В процессе продажи залоговой недвижимости обязательно участвует банк, так как необходимо его согласие

на

продажу квартиры с дальнейшим погашением долга.

Рекомендации, как провести сделку:

1. Получите согласие банка на продажу заложенного жилья.

2. Найдите потенциального покупателя

3. Получите в банке выписку об остатке суммы выплат по ипотеке

и предоставьте её

покупателю.

4. Составьте договор купли-продажи. Подробно укажите в договоре все условия

проведения

сделки, сроки продажи

залогового имущества.

5. Покупатель перечисляет в банк деньги в размере:

— суммы задолженности по кредитным обязательствам

— остатка средств за квартиру собственнику

Перечислить деньги можно и другим способом. Подробнее о том, как безопасно осуществить передачу

денежных

средств, читайте в статье.

6. Зарегистрируйте переход права собственности, после чего банк получит средства для

погашения остатка по

ипотеке и снимет обременение с квартиры. Для регистрации нужно обратиться в МФЦ. Покупатель

становится

полноправным владельцем квартиры после осуществления регистрации перехода права собственности в ЕГРН.

Продажа ипотечной квартиры вместе с кредитными обязательствами

Переоформление ипотеки, как правило, используется, если у продавца жилья большой остаток задолженности

по

ипотечному кредитному договору, а у покупателя нет полной суммы, чтобы приобрести недвижимость.

Преимущество

такого способа продажи — меньше бумажной волокиты, так как большая часть документов уже есть

в банке.

Основное ограничение — новый заёмщик может не подходить под требования кредитной

организации, а значит не

сможет оформить кредит на себя.

Рекомендации, как можно провести оформление ипотечной сделки и сделки купли-продажи:

1. Уведомите банк, что вы планируете продать квартиру, и получите

одобрение

кредитора.

2. Найдите покупателя, согласного приобрести ипотечную квартиру вместе

с задолженностью.

3. Покупатель предоставляет в банк документы о своей платёжеспособности.

Перечень нужных

документов уточните

у кредитной организации. Как правило, это:

— паспорт покупателя

— документы, подтверждающие наличие работы и достаточного дохода. Нередко банк

с согласия покупателя

запрашивает эти данные у Пенсионного фонда самостоятельно

— документы, подтверждающие наличие первоначального взноса, к примеру, выписка

об остатке средств

4. Оформите сделку между банком и покупателем.

5. Получите деньги от банка. Продавец получает выплату в размере разницы между

стоимостью

квартиры и

остатком долга по ипотечному жилью.

6. Перерегистрируйте право собственности. Обратитесь в МФЦ или в Росреестр.

Реализация квартиры банком

Банк может продать квартиру, если у заёмщика числится большая задолженность по кредиту. Если

просрочка по

выплатам небольшая, попробуйте договориться с банком об отсрочке для выплаты долга, например,

оформите

ипотечные каникулы, или продайте жильё своими силами.

Кредитор может продать жильё только по решению суда. Для этого недвижимость выставляется на торги на

специализированных площадках. Сумма за продажу квартиры идёт на оплату:

— судебных издержек

— услуг по организации торгов

— остатка задолженности по ипотечному кредитному договору

Если после всех выплат остаются свободные средства, банк передаёт их клиенту-заёмщику, поэтому такой

способ

продажи рассматривают только в крайнем случае.

Нужно ли платить налог с продажи ипотечного жилья?

Согласно Налоговому кодексу РФ, собственник должен заплатить НДФЛ 13%, если объект недвижимости

находился в

собственности менее 5 лет. Отсчёт срока владения начинается с даты, указанной в выписке ЕГРН

или в

свидетельстве о государственной регистрации права.

Если при уплате такого налога вы воспользуетесь имущественным вычетом, это уменьшит сумму налога.

Размер

такого вычета может составить до 1 млн рублей.

Продажа ипотечного жилья не всегда выгодна продавцу, однако обстоятельства иногда вынуждают

принимать

решения быстро. Внимательно изучите нюансы разных сценариев продажи обременённой квартиры, чтобы выбрать

наиболее подходящий для вас вариант.