Недвижимость, приобретенная по договору ипотеки, является залоговым имуществом банка до полного погашения задолженности по кредитному договору. Основываясь на этом факте, многие пребывают в уверенности, что квартиру в ипотеке Сбербанка невозможно продать. На самом деле это не так.

Почему продают квартиры в ипотеке?

Как банки к этому относятся?

Как продать квартиру в ипотеке от Сбербанка?

Нужно ли разрешение банка?

Продажа без участия банка

Продажа с участием Сбербанка

Продажа квартиры по “военной” ипотеке

Продажа квартиры, купленной на материнский капитал

Продажа квартиры при разводе

Как оплачивается налог при продаже?

Риски для покупателя квартиры:

Риски для продавца ипотечной квартиры:

Почему продают квартиры в ипотеке?

С приобретением квартиры жизнь не заканчивается, а течет своим чередом. Кто-то разводится, кто-то теряет работу и больше не справляется с кредитной нагрузкой, у кого-то финансовое состояние наоборот улучшилось и появилось желание купить квартиру больше прежней. Ситуаций, при которых возникает желание продать квартиру в ипотеке множество. И в любом из случаев это желание может быть реализовано.

Как банки к этому относятся?

Если банку привести аргументированные доводы необходимости продажи имущества, он не откажет в осуществлении операции. Более того, банки часто становятся активными участниками сделки, сами находят покупателей, предлагают клиентам удобные и безопасные формы расчетов. Сегодня продажа квартиры, находящейся в залоге у банка, не редкость, схема прозрачна и отработана, поэтому не пугает и покупателей.

Снятие обременения

При ипотечном кредитовании недвижимость, которая приобретается за кредитные средства, остается в собственности залогодателя, и оформляется в залог банку, выдавшему кредит. После погашения кредита залогодатель имеет право снять обременение с оформленной в залог недвижимости, а именно погасить регистрационную запись об ипотеке в ЕГРП. После этого собственник квартиры может получить новое свидетельство или выписку из ЕГРП, в котором не будет отметки об обременении.

Сотрудники Сбербанка должны связаться с заемщиком в течение 3-х рабочих дней с момента полного погашения ипотечного кредита для согласования дальнейших действий по снятию обременения. Если этого не произошло, необходимо позвонить в банк по телефону +7 (495) 665-86-36 (добавочный номер 1) или обратиться в письменном виде, отправив электронное сообщение по адресу: [email protected].

Действия банка и клиента схематически представлены на рисунке.

Как продать квартиру в ипотеке от Сбербанка?

Предлагаем детально разобраться, как продать квартиру в ипотеке от Сбербанка.

Нужно ли разрешение банка?

Согласно нормам ФЗ «Об ипотеке (залоге недвижимости)» залогодатель вправе продать квартиру, купленную в ипотеку, при условии получения согласия кредитной организации, если иное не предусмотрено договором об ипотеке.

Собственнику квартиры, которая находится в ипотеке, необходимо обратиться в отдел ипотеки Сбербанка, сообщить о готовящейся сделке и условиях ее проведения. Специалист проконсультирует о дальнейших действиях и рассчитает остаток по кредиту, который необходимо оплатить, чтобы банк счел договор полностью завершенным и в дальнейшем снял с недвижимости обременение.

Как получить разрешение?

Чтобы получить разрешение банка необходимо привести аргументированные доводы необходимости такой продажи, а также согласовать с банком цену продажи. Для банка главное – получить назад свои деньги, поэтому если его устраивают условия сделки, причин для отказа не должно быть.

Можно выделить следующие способы продажи ипотечного жилья:

- самостоятельная продажа

- продажа при помощи Сбербанка

- продажа через риэлтора

Продажа без участия банка

В этом случае банк необходимо предупредить о готовящемся досрочном погашении сделки. Просить разрешение на продажу квартиры в ипотеке не нужно.

После этого владельцу квартиры необходимо:

- найти покупателя, который согласится дать часть денег на погашение задолженности продавца перед банком для снятия с объекта недвижимости обременения

- с покупателем составить договор задатка или предварительный договор купли-продажи

- погасить задолженность перед банком

- собственникам совместно с банком снять обременение с квартиры

- оформить договор покупки-продажи квартиры

- зарегистрировать сделку

Продажа с участием Сбербанка

Согласно политике Сбербанка, квартиру в ипотеке можно продать только путем погашения оставшейся части кредита. Сделать это можно с участием самого банка.

Подписывается предварительный договор купли продажи. Средства по этому договору идут на погашение кредита. Остаток средств закладывается в банковскую ячейку. Как только кредит погашен, подписывается основной договор купли-продажи, где указывается, что определенная сумма внесена до его подписания.

Пока продавец оформляет справку о погашении кредита, договор хранится у покупателя. После снятия обременения происходит полный расчет и переоформление недвижимости на покупателя.

Продажа через риэлтора

Продажа квартиры через риэлтора в целом не отличается от продажи самостоятельно или через банк, поскольку Сбербанк приветствует продажу таких квартир только путем погашения долга. При обращении к риэлтору можно рассчитывать на профессиональный подход в составлении договоров, прохождение всей процедуры с меньшими затратами нервов и времени.

Продажа квартиры по “военной” ипотеке

В случае, если квартира приобреталась в рамках «военной ипотеки», продать ее также возможно. В этом случае чтобы снять обременение необходимо полностью погасить долг банку и вернуть выплаты, произведенные из госбюджета. Деньги, возвращенные военнослужащим государству, заново учитываются на счете участника НИС и могут использоваться для покупки жилья. Такая схема может повторяться до достижения военнослужащим 42-летнего возраста.

Процесс продажи квартиры можно условно поделить на 5 этапов:

- оповещение банка и Росвоенипотеки о намерении снятия обременения для последующей продажи жилья

- одновременная подача заявления на повторное получение свидетельства участника реестра НИС, чтобы иметь возможность еще раз купить квартиру по военной ипотеке

- выяснить у банка размер долга по кредиту для полного его погашения

- получение документального подтверждения о снятии обременения

- получение свидетельства о собственности в ЕГРП

Продажа квартиры, купленной на материнский капитал

Продать квартиру, купленную в ипотеку на материнский капитан, достаточно сложно. Причина объясняется тем, что квартира служит для банка залогом того, что заемщик выполнит свои обязательства. Если этого не происходит, квартира продается, а долг погашается деньгами, вырученными от продажи. Только вот продать квартиру, в которой собственник ребенок, можно только предоставив ему соответствующую долю. А сделать это на практике не так-то просто.

Продажа квартиры при разводе

Продажа квартиры при разводе существенно не отличается от перечисленных выше вариантов. Важно выполнить одно условие – предупредить банк о разводе, поскольку процесс расторжения брака относится к значимым изменениям в жизни заемщиков.

Как оплачивается налог при продаже?

При продаже квартиры, которая находится в собственности менее 3-х лет, продавец в соответствии с Налоговым кодексом РФ должен задекларировать налог и уплатить с него налог с продажи квартиры.

Риски для покупателя квартиры:

- продавец может отказаться от сделки купли-продажи после внесения покупателем задатка на погашение кредита в банке

- продавец может затягивать процесс снятия с недвижимости обременения

- отказ в регистрации сделки

Риски для продавца ипотечной квартиры:

- продавец рискует в том случае, если расчеты производятся через банк, который оказался неплатежеспособным

Как продать квартиру в ипотеке Сбербанка

Большинство ипотечных кредитов в России выданы именно Сбербанком, это самый популярный среди заемщиков банк. Поэтому и вопросы о том, как продать квартиру в ипотеке Сбербанка, звучат довольно часто. И это не такая простая процедура, как может показаться на первый взгляд.

15.11.22

9448

0

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Рассмотрим пошагово, как продать квартиру в ипотеке Сбербанка, когда это возможно, а когда нет. Варианты и инструкции, важные нюансы. Ситуации, когда совершить продажу не получится. Бробанк.ру собрал полную информацию.

-

Можно ли продать квартиру в ипотеке Сбербанка

-

Как продать ипотечную квартиру Сбербанка

-

Через досрочное погашение ипотеки

-

Покупатель закрывает ипотеку досрочно

-

Продажа с согласия банка

-

Можно ли продать ипотечную квартиру и купить другую в ипотеку Сбербанка

Можно ли продать квартиру в ипотеке Сбербанка

Начнем с ответа на этот вопрос. У вас есть квартира, приобретенная за счет ипотечных средств, взятых вами в долг в Сбербанке. И вы намерены продать эту недвижимость и потратить вырученные деньги на другие цели, например, купить квартиру в другом городе, переехать в частный дом, приобрести более дорогое или дешевое жилье и пр. На деле цели не играют роли.

Если рассматривать, можно ли продать квартиру, если она в ипотеке Сбербанка, то это невозможно сделать с помощью классической сделки купли-продажи недвижимости. Все дело в том, что купленная вами в кредит квартира стала залогом по сделке, и обременение снимется только тогда, когда обязательство будет полностью закрыто, когда ипотека будет закрыта.

Вы можете попытаться провести такую сделку, даже найти покупателя и составить договор купли-продажи. Но эту сделку завернут в Росреестре и не выполнят переоформление собственности в связи с наложенным на объект обременением. Это строго соблюдается, а наличие обременения в силу ипотеки отображается в выписке ЕГРН, которую в том числе будет видеть и покупатель (то есть его в заблуждение тоже не ввести).

Стандартная продажа квартиры, находящейся в ипотеке Сбербанка, невозможна, так как квартира находится под обременением банка до момента полного закрытия ссуды. Для этого залог и оформляется, чтобы заемщик не смог ее реализовать, а у банка была дополнительная защита.

Как продать ипотечную квартиру Сбербанка

Но все же нельзя сказать, что такая сделка невозможна. Ее можно провести как самостоятельно, так и с привлечением банка. Как именно все будет происходить — зависит от обстоятельств. Мы рассмотрим все методы продажи, которые могут быть применены. Но помните, что если без согласия и сопровождения банка не обойтись, он может завернуть сделку, не разрешит ее провести.

Через досрочное погашение ипотеки

Это самый простой способ продажи квартиры в ипотеке Сбербанка. Обременение с заложенного объекта снимается только в случае полного закрытия долга. Оно может быть как досрочным, так и плановым по графику — это значения не имеет.

После досрочного закрытия ипотечного кредита обременение снимается, в итоге вы можете беспрепятственно реализовать объект кому угодно на любых условиях — это уже ваша квартира без ограничений.

В схеме только одна проблема — где найти деньги на то, чтобы закрыть ипотеку досрочно. Это крупный кредит, поэтому придется сразу выложить круглую сумму. Можно взять на эти цели потребительский кредит, продать машину, занять у родственников. А после продажи возместите эти “потери”.

Как продать квартиру в ипотеке у Сбербанка в этом случае:

- Обратитесь в Сбербанк, чтобы узнать сумму, необходимую для досрочного погашения ипотечного кредита. Информацию можно получить в Сбербанк Онлайн.

- Положите на открытый в Сбербанке счет эту сумму.

- Изыщите средства в нужном объеме и подайте в Сбербанк Онлайн заявление на досрочное погашение ссуды. Выберете счет, с которого система спишет для этого деньги.

- После подтверждения полного погашения долга по ипотеке Сбербанк сам в течение двух дней запустит процесс снятия обременения. Заемщику ничего делать не нужно.

- Обременение снимается в течение 30 дней. После выполнения этого действия банк присылает уже бывшему заемщику информационное СМС-сообщение.

- Теперь в выписке из ЕГРН, которая обязательно заказывается для регистрации сделки купли-продажи квартиры, не будет отметки об обременении в силу ипотеки. Гражданин стал полноценным собственником и может делать с недвижимостью что угодно.

Продать ипотечную квартиру по такой схеме можно вообще без проблем. Это самый лучший способ. Проблемой может стать только отсутствие личных средств на досрочное закрытие кредита.

Покупатель закрывает ипотеку досрочно

Если у заемщика нет денег на досрочное погашение ипотеки Сбера, можно попробовать возложить это на потенциального покупателя. Но тут есть проблема — еще нужно поискать человека, который согласится на такую сделку, которая несет некоторые риски.

Если вы планируете продать квартиру в ипотеке Сбербанка нестандартным способом, будьте готовы к тому, что недвижимость будет реализована только с дисконтом (со скидкой). Иначе проблемный объект просто никого не заинтересует.

Как продать квартиру, если она в ипотеке Сбербанка, в этом случае:

- Находите покупателя, который будет готов дать деньги (частично или полностью) до момента заключения договора купли-продажи. Эти деньги пойдут на досрочное погашение ипотечного кредита.

- Закрываете ссуду полностью досрочно, ждете снятие обременения с квартиры в течение 30 дней.

- Завершаете сделку, заключая окончательный договор купли-продажи и перерегистрацией прав собственности.

Чаще всего такие сделки проводятся с привлечением агентств или юристов, которые специализируются на сделках с недвижимостью. Поэтому придется потратиться и на их услуги. Дело в том, что здесь нужно грамотно заключить нестандартный договор купли-продажи недвижимости, в рамках которого покупатель заранее рассчитывается с продавцом, а продавец в свою очередь обязуется закрыть ипотеку досрочно в определенный период времени и после передать права собственности.

При таких сделках покупатель обычно сначала передает продавцу сумму, необходимую для досрочного погашения ипотеки, а после его выполнения и снятия обременения переводит остаток.

Продажа с согласия банка

Еще один вариант продать квартиру с ипотекой от Сбербанка — получить его согласие на эту сделку. Например, у вас возникли финансовые сложности, и вы больше не можете вносить ежемесячные платежи, или купленная ранее квартира вас более не устраивает.

Тогда вы идете в Сбербанк и говорите о том, что хотите отказаться от ипотеки и продать квартиру, чтобы часть вырученных средств потратить на досрочное закрытие ссуды, а часть получить на руки (если эта часть останется).

В этом случае Сбер по ситуации будет принимать решение. Обычно если заемщик оказался в сложной финансовой ситуации, банк все же идет на встречу и дает “добро”. В иных случаях он может отказать, на что имеет полное право. Тогда заемщику придется пользоваться досрочным погашением (одним из двух методов, указанных выше).

Как будет происходить сделка в этом случае:

- Банк сам инициирует продажу заложенного объекта по своим каналам с установлением дисконта, например, минус 20% от рыночной цены.

- Часто на такие объекты, которые реализуются под контролем банка, заранее есть очередь. Это своего рода бизнес, когда предприниматели скупают ипотечные квартиры с дисконтом и после перепродают их по рыночной цене.

- После нахождения покупателя вступает в игру юридический отдела Сбера, который составляет как нужно договор, ведет расчеты с покупателем. Заемщик фактически ничего не делает.

- После улаживания сделки полученными от покупателя деньгами банк закрывает ипотеку досрочно, новый покупатель регистрирует на себя квартиру. Если от денег остается какой-то остаток, он перечисляются бывшему заемщику.

При этом если покупатель планирует приобретение ипотечной квартиры также ипотеку от Сбербанка, он может это сделать, если соответствует требованиям банка.

При выборе такой схемы с сопровождением банка (более простой для заемщика) можно найти покупателя и самому и привести его в Сбер.

Можно ли продать ипотечную квартиру и купить другую в ипотеку Сбербанка

Например, вы приобрели в ипотеку однокомнатную квартиру, но через 2-3 года семья стала больше (или финансовые возможности выше), и вы пришли к пониманию того, что вам нужна более просторная квартира или дом. При таком раскладе возникнет желание избавиться от первой ипотеки и оформить новую в том же Сбере, который, в принципе, устраивает вас по всем параметрам.

В этом случае продажа ипотечной квартиры также будет проходить по одной из схем, указанных выше. Идеальный вариант — занять деньги и закрыть ипотеку досрочно или найти покупателя, который согласится заранее передать деньги продавцу для досрочного гашения.

Или можете также обратиться в Сбербанк и рассказать о своем намерении. Если банк примет решение помочь, он сопроводит сделку (но квартира уйдет с дисконтом). И в этом случае оформление следом новой ипотеки будет важным фактором, шансы на получение помощи и разрешения от Сбера будут выше: он не лишается заемщика, будет получать с него прибыль дальше.

Как продать квартиру в ипотеке Сбербанка и купить другую в ипотеку у Сбербанка:

- Если не получается снять обременение с первой квартиры, придется обращаться в банк, рассказывать о своих планах. Обязательно скажите, что намерены оформить ипотеку на другой объект — это повысит лояльность банка.

- Скорее всего, для начала банк попросит подать заявку на ипотеку. Ему нужно снова изучить заемщика и его уровень платежеспособности, чтобы понять, можно ли с ним связываться в рамках другой сделки.

- Если вынесено положительное решение, у заемщика есть 2 месяца, чтобы продать прежнюю ипотечную квартиру (столько действует решение банка). В течение двух месяцев нужно найти покупателя на квартиру. Можно и искать самому, и надеяться на инструменты Сбербанка.

- Когда покупатель находится, Сбербанк сопровождает сделку купли-продажи и снимает обременение с объекта. Если от сделки остаются деньги, они передаются продавцу, можно направить их на первый взнос.

- Параллельно поискам покупателя на первую квартиру заемщик начинает поиск той, на которую будет оформлена новая ипотека, собирает документы, проводит оценку.

- После окончательной продажи первого объекта заключается новый ипотечный договор, обременение накладывается уже на новую квартиру.

Схема примерная. Она зависит от конкретной ситуации и от отношения банка к такой сделке и заемщику.

Так что, продать ипотечную квартиру Сбербанка вполне реально, но заемщику придется постараться, чтобы найти покупателя и быть готовым к тому, что придется применять дисконт — иначе потенциально проблемный юридический объект никого не заинтересует.

Частые вопросы

Можно ли продать дом в ипотеке Сбербанка?

Можно по тем же схемам, что и указаны выше. Разница заключается только в том, что покупателя на дом, как правило, найти сложнее.

Можно ли продать квартиру, купленную в ипотеку в Сбербанке?

Можно без проблем и препятствий, если речь об уже полученном ипотечном кредите, то есть когда обременение с недвижимости снято. Если же нет, тогда нужно или самостоятельно искать покупателя, который досрочно закроет ссуду (сделка заключается особым образом), или обращаться в банк, чтобы он дал разрешение на продажу и сопроводил сделку.

Можно ли продать ипотечную квартиру, если использован маткапитал?

При заключении ипотечного договора заемщик подписал обязательство о выделении детям долей в квартире после закрытия ипотеки. Сделка возможна, если это условие будет выполнено. По согласованию с органами опеки можно выделить равноценные доли в другом объекте. Или же закрываете ипотеку досрочно, выделяете доли и проводите стандартную сделку купли-продажи через опеку (также с выделением долей).

Что делать, если Сбербанк не дает разрешение на продажу ипотечной квартиры?

В этом случае сделку можно провести только через досрочное погашение, других вариантов нет.

Можно ли продать ипотечную квартиру и перевести ипотеку на покупателя?

Замена заемщика вряд ли возможна, банк не это не пойдет. Но возможно оформление новой ипотеки после того, как с объекта будет снято обременение.

Продажа квартиры в ипотеке СберБанка

В жизни нередко встречаются ситуации, при которых многие ипотечные заемщики задаются вопросом: как продать квартиру, купленную в ипотеку СберБанка? Обусловлено это тем, что превалирующая часть оформляемых населением ипотечных кредитов в России последние несколько лет приходится именно на этот банк. В частности, такая потребность может быть вызвана необходимостью купить новое жилье большего метража, переездом в другой регион, существенным ухудшением финансового положения заемщика, в связи с которым необходимо закрыть кредит за счет продажи залогового объекта, и иными причинами. Разбираемся, реально ли продать квартиру в ипотеке СберБанка и какие нюансы при этом необходимо учесть.

Можно ли продавать квартиру в ипотеку

Согласно требованиям федерального закона «Об ипотеке (залоге недвижимости)» от 16.07.1998 г. №102-ФЗ заложенное имущество может быть продано лишь с согласия залогодержателя, если иное не предусмотрено договором. Поскольку квартира, для покупки которой была оформлена ипотека, до момента полного погашения заемщиком долга находится в залоге у банка, свободно распоряжаться ей собственники не могут. Но это не означает, что такую недвижимость нельзя продать.

Как продать квартиру в ипотеке от СберБанка

Для того, чтобы продать квартиру с обременением ипотекой СберБанка, прежде всего, следует поставить кредитора в известность о своем намерении. Только после этого можно будет искать покупателя и выбирать вариант проведения такой сделки.

Разрешение банка, как получить

Ипотечную квартиру нельзя продать без согласия банка. Для его получения следует обратиться в Центр ипотечного кредитования СберБанка либо оставить заявку в мобильном приложении сервиса ДомКлик. Стоит учитывать, что если квартира находится на этапе строительства, потребуется также получить разрешение застройщика.

Варианты продажи квартиры

1. Погашение ипотеки в ходе сделки купли-продажи

Такое вариант реализуется следующим образом: получение согласия от банка – поиск покупателя – заключение предварительного договора купли-продажи – передача покупателем задатка через сервис безопасных расчетов или аккредитив – снятие обременения – заключение договора купли-продажи – регистрация перехода права собственности к покупателю в Росреестре.

2. Продажа квартиры вместе с ипотечным долгом

В этом случае продавцу необходимо найти покупателя, который будет готов на переуступку долга по ипотеке. Далее банк проверит его платежеспособность и, если уровень долговой нагрузки будет соответствовать требованиям кредитной политики, заключит с покупателем договор цессии (если условия по ипотеке остаются прежними) либо новый ипотечный договор, в рамках которого может предложить более выгодные условия. После этого переход права собственности вместе с ипотечным договором покупателя также регистрируются в Росреестре.

3. Досрочное погашение ипотеки продавцом и последующая продажа квартиры

При таком сценарии собственник погашает ипотеку за счет собственных средств. Источником могут служить материнский (семейный) капитал или иная целевая жилищная субсидия, потребительский кредит, собственные накопления и т.д. После снятия банком обременения собственник получает право свободно распоряжаться жильем, а, следовательно, может продавать его без каких-либо препятствий.

4.Продажа ипотечной квартиры банком

Такой вариант реализуется, когда у заемщика образуется существенная просроченная задолженность по ипотечным платежам и он подтверждает банку, что у него нет возможности погасить кредит. В этом случае после решения суда недвижимость выставляется на торги на специализированных аукционах. Из вырученной суммы оплачиваются судебные расходы и услуги организатора торгов, погашение задолженности банку (в т.ч. в счет оплаты пеней и штрафов). Такой вариант является наименее предпочтительным для собственника, потому что в большинстве случаев недвижимость реализуется с существенным дисконтом от рыночной цены, и что собственник получит от продажи денежные средства сверх обязательных платежей становится маловероятным.

В связи с этим наиболее благоприятным вариантом будет самостоятельная продажа недвижимости. В случае, если продавать квартиру вынуждает ухудшение финансового положения, можно попробовать обратиться в банк с просьбой о реструктуризации ипотечного долга или же с заявлением о предоставлении ипотечных каникул. Но нужно быть готовым документально подтвердить факт снижения дохода для применения таких мер. И обращаться к ним, только если существует уверенность, что после их применения есть вероятность улучшения платежеспособности. В противном случае ситуация с просрочками может только усугубиться.

Рассмотрим виды сделок, которые можно проводить в Сбербанке:

1) Ипотечные сделки (если у Покупателя одобрена ипотека в Сбербанке)

2) Сделки с наличными деньгами (в данном случае возможно проведение сделки если речь идет об одном объекте недвижимости, т.к. альтернативные сделки с наличными деньгами Сбербанк пока не проводит)

В данной статье рассмотрим варианты проведения сделок во втором случае, когда есть Покупатель с «мешком» денег и Продавец. В первую очередь, всегда возникает вопрос каким образом будут происходить взаиморасчеты между участниками сделки. В данном случае Сбербанк предлагает три варианта взаиморасчетов:

1. Расчеты через депозитарную ячейку банка (наличная форма расчетов)

2. Безопасная система взаиморасчетов от ЦНС (Центр недвижимости от Сбербанка) (безналичная форма расчетов)

3. Аккредитив (безналичная форма расчетов)

Расчеты через банковскую ячейку – механизм отработанный и всем понятный. Покупатель закладывает денежную сумму за покупаемую квартиру в арендуемую в банке ячейку под условия доступа, при которых Продавец сможет забрать деньги только после регистрации перехода права на продаваемую им квартиру (при этом между Продавцом и Покупателем подписывается договор аренды банковской ячейки). Более того нужно иметь ввиду, что в условия доступа можно теперь включить не только зарегистрированный Договор купли-продажи квартиры и выписку ЕГРН, а также прописать любые другие условия доступа, например, Выписку из домовой книги, где будет указано, что бывший собственник снялся с регистрационного учета по адресу продаваемой квартиры (раньше в сбербанке такой возможности не было, сейчас сотрудники банка оформляют такие условия, подписывая дополнительное соглашение к Договору аренды банковской ячейки).

Плюсы:

— после получения документов с регистрации можно в этот же день достать деньги из ячейки, не ждать «раскрытия» и перевода как в случае с ЦНС или Аккредитивом.

— если сделка проходит с «заниженной» стоимостью квартиры по договору купли-продажи, то взаиморасчеты через банковскую ячейку более предпочтительны.

Минусы:

— по договору аренды банковской ячейки нельзя заложить денежные средства на «третье» лицо, т.е. на человека не являющегося собственником квартиры. В этом случае нужно будет подготовить нотариальную доверенность, на данные полномочия.

— стоимость аренды банковской ячейки составляет 4 000 рублей

— проверка и пересчет денежных средств составляет 0,3% от суммы. Можно конечно разместить денежные средства в отделении Сбербанка, где будет проходить сделка, за 3 дня и заказать данную сумму к выдаче на день сделки, но на практике возникают некоторые сложности с выдачей, под разными предлогами, а-ля «проверка происхождения денег» и т.д., могут и перенести выдачу на другой день, на мой взгляд, лучше не рисковать.

Для развития деятельности банка в сфере недвижимости в 2015 году был создан ООО «Центр недвижимости от Сбербанка». Данный сервис был разработан в качестве аналога взаиморасчетов через банковскую ячейку, только в безналичной форме. В данном случае Покупатель размещает денежные средства на Номинальный счет, после регистрации перехода права собственности деньги поступают на счет Продавца. Нельзя совершить такую сделку, если:

Покупатель использует доверенность.

По договору более двух получателей денежных средств.

Объектом является земельный участок или дом с землей.

Участники не граждане России.

Недвижимость оформлена в собственность до 1998 года.

Плюсы:

-после регистрации перехода права не обязательно самому приезжать в банк для раскрытия Номинального счета, т.к. Сбербанк самостоятельно отправляет запрос в Росреестр, и ожидает подтверждения о регистрации объекта недвижимости на нового собственника. Но если время поджимает, то зарегистрированные документы можно подвести в банк самому или поручить это действие любому лицу, доверенность для этого не потребуется.

— Стоимость услуг ЦНС составляет 2000 рублей. В эту сумму включено открытие номинального счета в Сбербанке, контроль смены собственника в Росреестре, прием и передача денег на счет Продавца.

— Продавец может указать счет для перечисления денежных средств любого другого банка, не только Сбербанка, при этом комиссия за перевод не взымается.

-Продавец экономит на проверке и пересчете денежных средств

Минусы:

— В условия доступа для раскрытия Номинального счета нельзя прописать «Дополнительные условия»!!! Только Договор купли-продажи квартиры с отметкой Росреестра о зарегистрированном переходе права на Покупателя.

— После раскрытия Номинального счета, по регламенту Сбербанка денежные средства должны поступить на счет Продавца от 1 до 5 рабочих дней. Как правило, этот процесс проходит быстро 1-2 дня, но случаи задержек имеют место быть.

— Вызывает настороженность то, что владельцем номинального счета является некое ООО ЦНС, хоть и входящее в группу компаний Сбербанка

Аккредитив Сбербанка – проведение безналичных взаиморасчетов между участниками сделки. Эта схема взаиморасчетов аналогична безопасной системе взаиморасчетов через ЦНС. В день сделки открывается сберегательный банковский счет, на который размещаются денежные средства Покупателя, после регистрации перехода права собственности деньги поступают на счет Продавца. Но есть ряд важных отличий:

— по аналогии с ячейками, аккредитивную сделку можно проводить со всеми видами объектов недвижимости, нет ограничений, как в случае с системой безопасных взаиморасчетов ЦНС

— В договоре об открытии аккредитива можно прописать любые дополнительные условия доступа, не только ДКП

— у Продавца для перевода денежных средств должен быть открыт счет только в Сбербанке

— Для раскрытия аккредитива потребуется личное присутствие Продавца в банке с документами, подтверждающими условия доступа (либо вариант нотариальной доверенности).

— многие пишут, что процесс оформления аккредитива занимает большое количество времени по сравнению с ЦНС, на практике это не так, на мой взгляд, одинаково, все зависит от конкретного отделения Сбербанка и работающих в нем сотрудников, в общем тот самый «человеческий фактор».

— стоимость открытия аккредитива, также как и ЦНС составляет 2000 рублей, если речь идет о физических лицах.

Даная статья является ознакомительной и основывается на моем личном опыте, в ней не отражены многие нюансы о проведении сделок с юридическими лицами, нерезидентами, о переводе денежных средств из одного банка в другой для подготовки к сделке и т.д. Но, в целом, я надеюсь она поможет разобраться простым обывателям как действовать в том или ином случае.

Чижова ЕленаРиэлтор. Работаю с 2003 года

Здравствуйте. Я помогла продать около 20 квартир, которые были обременены ипотекой. На моей практике это каждый 4 случай (работаю в Санкт-Петербурге). У каждого собственника своя причина продажи — кто-то хотел квартиру побольше, а кому-то наоборот тяжело стало «тянуть» ипотеку. Часто супруги, которые решили развестись, продают квартиру до выплаты ипотеки, поделить деньги и разъехаться. В общем, опыт в таких продажах у меня есть.

Важное отступление — на этой странице я расскажу о продаже ипотечной квартиры, которая была куплена БЕЗ использования материнского капитала. Есть отдельная инструкция — как продать ипотечную квартиру и с мат.капиталом. Продолжим.

Предупреждаю сразу — без специалиста провести сделку будет крайне сложно. Я расписала порядок действий только в общих чертах, чтобы у продавцов было понимание с чем им придется столкнуться. Советую нанять риэлтора или юриста, у которого есть опыт в продажах квартир в ипотеке.

Раздела инструкцию в несколько ситуаций, ведь многое зависит от действий банка и от будущих покупателей. Точнее сказать, от согласия банка на продажу и от того, как покупатели будут рассчитываться за квартиру. Ознакомьтесь с списком:

- Этап №1 — Сообщаем банку о намерении продать квартиру

- Этап №2 — Получаем ответ от банка и предпринимаем дальнейшие действия

- Ситуация № 1 — Банк дает согласие на продажу

- Подситуация №1 — Если покупатели полностью со своими деньгами без ипотеки и субсидий

- Подситуация №2 — Покупатели с ипотекой (перевод долга)

- Ситуация № 2 — Банк не дает согласие на продажу

- Подситуация №1 — Если покупатели со своими деньгами без ипотеки и субсидий

- Подситуация №2 — Покупатели с ипотекой

- Этап №3 — Регистрируем сделку купли-продажи

Этап №1 — Сообщаем банку о намерении продать квартиру

Это нужно сделать в первую очередь. По закону для продажи ипотечной квартиры требуется согласие банка, потому что она у него в залоге — п. 2 ст. 346 ГК РФ. Если письменное согласие не предоставить, сделку приостановят — п. 16 ст. 26 Федерального закона о регистрации недвижимости.

Поэтому обращаемся в свой банк, сообщаем о намерении продать квартиру и спрашиваем что можно сделать. К сожалению, банки по-разному принимают решения. Не то что банк, а любое отделение одного банка решает по-разному. Каждое отделение — это отдельный мир со своим внутренним регламентом и начальством.

Отступление — за бесплатной консультацией обратитесь в любое время юристу справа или позвоните: 8 (499) 938-45-78 — Москва и обл.; 8 (812) 425-62-89 — Санкт-Петербург и обл.; 8 (800) 350-24-83 — все регионы РФ.

- Банк дает согласие на продажу.

Точнее банк дает не согласие на сделку, а до сделки выдает собственникам квартиры справку об отсутствии задолженности. Часть денег с продажи квартиры пойдет на покрытие долга по ипотеке, оставшуюся часть получат продавцы — инструкция.

Например, у нас в Санкт-Петербурге так работают только ВТБ и Сбербанк (не все отделения). По моему опыту лучший в этом ВТБ — его сотрудники сами все оформляют, все расчеты проходят через них, они работают слаженно и быстро. У покупателей практически нет никаких рисков, поэтому они охотно соглашаются с покупкой ипотечной квартиры. Поэтому я спокойна, когда у моих клиентов ипотека в ВТБ.

Со Сбербанком в этом плане похуже. Во-первых, не все отделения дают согласие на продажу. Во-вторых, его сотрудники почти всегда совершают ошибки. Обычно у них недостаточно опыта или они банально не знают что делать.

- Банк не дает согласия.

Нет закона, по которому можно заставить банк дать согласие на продажу. Данный вопрос полностью остается на его усмотрение. У большинства банков такое мнение — пусть сначала собственники оплатят весь долг, а потом могут делать с квартирой что хотят. В Санкт-Петербурге такой регламент у всех банков, кроме ВТБ и некоторых отделений Сбербанка.

Как тогда продать квартиру в такой ситуации читайте вот здесь.

Ситуация № 1 — Банк дает согласие на продажу

Банк дал согласие, покупатели найдены, теперь осталось все подготовить и провести сделку. Здесь я также выделила 2 ситуации и по каждой из них написала отдельную инструкцию: 1) если нашли покупателей, которые купят квартиру только за свои деньги без ипотеки, субсидий и прочего; 2) покупатели тоже с ипотекой.

Если покупатели полностью со своими деньгами без ипотеки и субсидий

Давайте сначала кратко расскажу как все оформляется: 1) Проводится задаток. Покупатели передают небольшую сумму денег в качестве задатка. Продавцы и покупатели подписывают предварительный договор купли-продажи и соглашение о задатке. 2) Продавцы пишут в своем банке заявление о досрочном погашении ипотеки и им дают справку с суммой остатка долга. 3) Составляется образец/проект договора купли-продажи и продавец передает его сотруднику банка. 4) На основе поданного договора сотрудник банка сам составит договор купли-продажи в окончательном виде. 5) В день сделки: участники идут в банк, где покупатели закладывают деньги в сейфовую ячейку или на аккредитивный счет. Деньги делят на две части — одну банку (долг по ипотеке), остальную продавцам. Эти деньги банк и продавцы получат после регистрации сделки купли-продажи. После того как деньги заложены, там же в банке участники подписывают договор купли-продажи. Далее участники сделки подают все необходимые документы в МФЦ или в Рег.палату для регистрации сделки. 6) После того как сделку зарегистрируют, участникам выдадут на руки новые выписки из ЕГРН на квартиру. В них будет указано, что покупатели теперь является новыми собственниками — в строке «Правообладатели» будет написаны их ФИО. Продавцы должны отнести эту выписку и на ее основании банк забирает с ячейки свою часть денег, а продавцы свою.

- Покупатели передают продавцам небольшую сумму денег в качестве задатка.

Подписывается предварительный договор купли-продажи и соглашение о задатке. На сайте есть статья о задатке, но она нацелена больше на покупателей квартиры, а не на продавцов. Но все равно ее прочтите, чтобы иметь представление.

Задаток служит гарантом, что в дальнейшем участники выйдут на сделку — п. 1 ст. 380 ГК РФ. После подписания документов о задатке нельзя просто так отказаться от сделки. Если покупатели по своей вине не выйдут на сделку, задаток остается у продавцов. Если же продавцы отказываются, они обязаны вернуть покупателям задаток обычно в двойном размере. Это называется обеспечительной функцией задатка — п. 2 ст. 381 ГК РФ.

Сумму задатка определяют по договоренности, законом это не регулируется. На моей практике 50 — 100 тысяч рублей. Задаток обязательно идет в счет стоимости квартиры — п. 1. ст. 380 ГК РФ. Как только продавцы получат на руки задаток, они пишу расписку в получении денег и отдают ее покупателям. В расписке указываются паспортные данные обоих сторон, сумма и что она получена в качестве задатка при последующей покупке квартиры, дата и подпись продавцов.

- Продавцы идут в свой банк и пишут заявление о досрочном погашении ипотеки.

Присутствие покупателей здесь не требуется. После подачи заявления продавцам дадут справку с суммой остатка долга.

- Стороны составляют образец/проект договора купли-продажи и передают его сотруднику банка.

Если одним из продавцов квартиры является несовершеннолетний или недееспособный, договор купли-продажи обязательно удостоверяется у нотариуса — п. 2 ст. 54 Федерального закона от 13.07.2015 N 218-ФЗ. В данном случае продавцам и покупателям нужно обратится к нотариусу, чтобы он составил им проект договора купли-продажи.

Если все продавцы в квартире взрослые и дееспособные, нотариус не обязателен и договор можно составить в простой форме — п. 1.1 ст. 42 Федерального закона от 13.07.2015 N 218-ФЗ. Причем здесь не важно есть ли среди покупателей фигурировать несовершеннолетние дети или нет. Более подробно это разобрали этой статье — «В каких случаях нотариус обязателен при купли-продаже квартиры«.

Если в вашем случае сделка удостоверяется нотариально, для составления проекта договора нотариусу нужно принести следующие документы:

- Паспорта всех участников сделки. Если одному из них меньше 14 лет, то его свидетельство о рождении.

- Свидетельство о собственности на квартиру или выписка из ЕГРН (как заказать выписку).

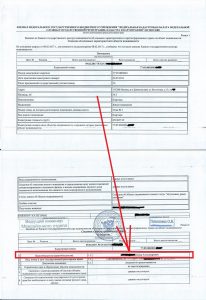

(нажмите на картинку для ее увеличения)

Выписка из ЕГРН на квартиру

- Договор основания на квартиру. Если собственники купили квартиру на вторичном рынке, то договором основания является договор купли-продажи. Если купили в новостройке — договор долевого участия, уступки прав или инвестирования.

- Разрешение органов опеки. Оно требуется при продаже недвижимости несовершеннолетнего — ст. 21 Федерального закона от 24.04.2008 N 48-ФЗ. Наша инструкция — как получить разрешение органов опеки при продаже квартиры.

- Нотариальное согласие супруга продавца. Оно потребуется когда квартира куплена в браке, но оформлена в собственность только на одного из них — ст. 34 и 35 СК РФ. Если, конечно, супруги не подписали брачный договор, в котором прописаны иные условия. Подробнее о согласии написано здесь — ссылка.

- Соглашение о задатке, если участники сделки его составляли и подписывали;

- Нотариальная доверенность, если договор за участником сделки будет подписывать доверенное лицо. Паспорт доверителя при этом приносить не нужно.

Хоть по закону нотариусу можно принести свой договор купли-продажи, но почти все они не принимают договора «со стороны».

Если в вашем случае договор подойдет в простой форме, даже не думайте искать в интернете бесплатные шаблоны. Практически все шаблоны, которые я нашла, были типовые и даже устаревшие. По моему опыту многие сделки купли-продажи индивидуальные, поэтому и договор получается не типовой. Лучше обратитесь за этим к специалисту.

Готовый шаблон договора относим в банк.

- На основе поданного образца договора сотрудник банка составит договор купли-продажи в окончательном виде и приложит к нему справку об отсутствии задолженности (согласие).

Вместе с договором нужно принести вышеуказанные документы. Сотрудник на основе внутреннего регламента банка дополнит в договоре необходимые сведения. Как только договор будет закончен, участники обговаривают день сделки. При удостоверении сделки у нотариуса, договор нужно сначала отнести ему на проверку.

- День сделки — покупатели закладывают деньги в банке продавца, затем стороны подписывают договор купли-продажи и подают его на регистрацию.

Например, сотрудник пригласил на подписание договора в 11 утра. Значит стороны идут в банк в 10 утра и закладывают деньги. Можно воспользоваться сейфовой ячейкой или аккредитивом. О расчетах у нас есть отдельная статья — ссылка.

Сейфовая ячейка (более распространенный способ). Для открытия ячейки банковский сотрудник составит договор аренды ячейки и дополнительное соглашение. В соглашении указывается, что продавцы и банк заберут свою часть денег только после регистрации сделки. Для этого продавцам нужно принести выписки из ЕГРН на квартиру, которые выдадут после регистрации. В ней в строке «Правообладатели» (собственники) будет написаны ФИО покупателей.

Затем участников пригласят в депозитарий. В нем покупатели кладут в ячейку несколько конвертов с деньгами. Каждый конверт должен быть подписан — кому и сколько. Например, квартира за 8 млн. руб. Два продавца — это супруги, у которых квартира в совместной собственности. Долг продавцов по ипотеке — 3 млн. руб. Перед сделкой был передан задаток в 100 тыс. руб. Значит покупатели кладут в ячейку три конверта. В одном конверте 3 млн. руб. — предназначен банку. И два конверта продавцам по (5 млн. — 100 тыс.) / 2 = 2,45 млн. руб.

После того как деньги будут заложены, сотрудник банка выдаст ключ от ячейки. У кого хранится ключ? Об этом покупатели и продавцы должны договорится между собой. Ключ также можно оставить на хранение в самом банке. В этом случае вместо ключа на руки дадут сохранное свидетельство.

Аккредитив. Аккредитивный счет — это виртуальная сейфовая ячейка. Покупатели открывают обычный счет в банке и кладут в него всю сумму за квартиру. Сотрудник банка составит соглашение — после регистрации сделки продавцам будут перечислены их часть денег, остальные деньги банк оставит себе. После подписания этого соглашения деньги на счете покупателей «замораживаются».

После того как деньги заложены, участники могут подписать договор купли-продажи. Если договор в простой форме, то подписываем его в перед сотрудником банка. Нотариальный договор подписывается в присутствии нотаруиса. Поэтому после закладки денег придется еще раз к нему идти. Сколько стоит удостоверить договор купли-продажи квартиры.

После подписания договора, нотариус или сотрудник банка подготовит документы для регистрации сделки. Как подаются документы написано в конце статьи.

- После регистрации сделки продавцы забирают свою часть денег, а банк свою.

Когда сделку зарегистрируют, покупателям выдадут новые выписки из ЕГРН, в которой они будут указаны как собственники и то, что с квартиры снято обременение.

Участники идут банк, где продавцы показывают выписки из ЕГРН. Если воспользовались ячейкой, то продавцы и банк забирают оттуда свои конверты с деньгами. Если аккредитивный счет, то продавцам перечислят деньги на банковские счета. После получения денег продавцы пишут расписку в получении всей суммы и передают ее покупателям.

Покупатели с ипотекой (перевод долга)

Перевод долга возможен, только если у покупателей и у продавцов один и тот же банк. Разные банки между собой не взаимодействуют. Ни один банк не будет «заморачиваться» с одобрением ипотеки на покупку той квартиры, которая находится в залоге у другого банка.

Если банки разные, есть выход — покупатели дают деньги с первоначального взноса продавцу в качестве задатка. Эти деньги пойдут на оплату долга по ипотеке. После оплаты долга и снятия обременение, можно выходить на сделку — подробнее.

Если банк один и тот же, то сделка не сильно отличается от сделки в первой инструкции, поэтому обязательно ее прочитайте.

Первым делом нужно пойти в банк и там проконсультироваться на счет сделки. Каждый банк работает по-разному — на основании своего регламента и правил. Сотрудник сообщит какие документы затем принести на сделку. В какое отделение обращаться? В то отделение, к которому обращались покупатели за одобрением ипотеки.

После консультации участникам нужно составить образец/проект договора купли-продажи. Если сделка обязательно удостоверяется нотариально, то идем к нотариусу. Если нет, то договор составляется в простой форме.

Далее нужно отнести договор купли-продажи в банк вместе с другими документами для одобрения ипотеки. Сотрудник проверит договор и внесет в него какие-либо уточнения на основании своего регламента и требований. Участникам сделки сообщат когда они могут придти на подписание договора купли-продажи и остальных бумаг.

Как только документы будут готовы, покупатели закладывают деньги. Банки обычно проводят все расчеты безналичным способом — через аккредитивный счет. Например, в Сбербанке есть Сервис безопасных расчетов. Расчеты объясню на примере: квартира стоит 10 млн. руб. Три продавца, их долг перед банком — 5 млн. руб. У покупателей своих денег только 4 млн. руб., остальные 6 млн. руб. им одобрили в ипотеку. Первоначальный взнос покупателей (4 млн. руб.) переводится с их счета на специальный аккредитивный счет. То есть эти деньги замораживаются. На этот же счет банк перечисляет 1 млн. руб. Ведь продавцам должно пойти «на руки» только 5 млн. руб. Другие 5 млн. руб. банк уже заранее забрал на оплату долга.

После закладки денег участники подписывают договор купли-продажи перед сотрудником банка или перед нотариусом. Они же подготовят документы для регистрации сделки.

После регистрации сделки продавцы относят в банк новую выписку из ЕГРН, которую выдадут после регистрации сделки, и получают остальные деньги за квартиру. Также пишется расписка в получении денег и передается покупателям.

Ситуация № 2 — Банк не дает согласие на продажу

В данной ситуации нужно найти таких покупателей, которые согласятся до сделки дать деньги на оплату долга по ипотеке. Эти деньги дают не просто так, а в качестве задатка. После того как продавцы закрывают долг по ипотеке и снимают обременение, можно уже оформлять сделку купли-продажи. Остальные деньги продавцы получат после успешной регистрации сделки.

Дальше я все более подробно расписала как правильно и безопасно провести сделку. При чем безопасно не только для продавцов, но и для покупателей. Надо учитывать интересы каждой стороны, ведь не каждый покупатель согласится отдавать деньги продавцу перед сделкой, тем более на оплату ипотеки. Здесь я также выделила 2 подситуации и к каждой расписала инструкцию: когда покупатели со своими деньгами (об этом ниже); когда покупатели тоже «ипотечники».

Подситуация №1 — Покупатели со своими деньгами

Краткая инструкция: например, квартира продается за 7 млн. руб., а долг по ипотеке — 3 млн. руб. 1) Участники сделки подписывают у нотариуса предварительный договор купли-продажи. В договоре указывается, что покупатели до сделки передали продавцам 3 млн. руб. в качестве аванса или задатка. 2) После подписания договора, покупатели вместе с продавцами несут эти 3 млн. руб. в банк и закрывают долг по ипотеке. Как только долг будет погашен, банк выдаст справку об отсутствии задолженности. Некоторые банку выдают эту справку сразу, некоторые через 2 недели. 3) Так как долг погашен, продавцам можно снять обременение с квартиры. Документы подаются в МФЦ или в Рег.Палату. Срок снятия обременения по закону — 3 рабочих дня. Как только обременение снимут, можно выходить на сделку. 4) В день сделки — покупатели закладывают оставшиеся 4 млн. руб. в сейфовую ячейку или на аккредитивный счет. Эти деньги продавцы получат после регистрации сделки. Далее участники подписывают договор купли-продажи и подают его на регистрацию. 7) Как только сделку зарегистрируют, продавцы забирают остальную часть денег с ячейки или с аккредитивного счета.

По вышеуказанной инструкции работают все специалисты в Москве и Санкт-Петербурге. Не думаю, что в остальных городах порядок действий сильно отличается.

- Стороны оформляют и подписывают у нотариуса предварительный договор купли-продажи.

Зачем подписывать предварительный договор у нотариуса? После подписания этого договора, участники обязуются заключить в будущем основной договор купли-продажи на тех же условиях и в срок, который указан в предварительном договоре — п. 1 по 4 ст. 429 ГК РФ. Это лучше всего обезопасит покупателей, ведь они передают продавцам до сделки довольно крупную сумму на оплату их долга по ипотеке. Если продавцы откажутся выходить на сделку, покупатели через суд могут понудить их это сделать — п. 5 ст. 429 и ст. 445 ГК РФ. Покупатели получат судебное решение, на основании которого они станут новыми собственниками. Продавцов, как проигравшую сторону, еще обяжут возмести расходы на обращение в суд. И наоборот — если покупатели откажутся от сделки и потребуют вернуть задаток назад, по иску от продавцов уже покупателей могут понудить выйти на сделку. Нотариус в суде будет дополнительным гарантом, что одна сторона сделал все для выхода на сделку, а вторая сторона отказал от нее.

В предварительном договоре указывается: 1) квартира в обременении (в залоге у банка) и что продавцы обязуются снять это обременение в течение определенного срока. Например, в течение 2 недель; 2) Покупатели до сделки передают продавцам сумму денег, равную их долга по ипотеке. Данную сумму можно назвать авансом или задатком, здесь уже по договоренности; 3) Срок, в течение которого участники сделки должны выйти на сделку. Достаточно указать 1 — 2 месяца.

В чем отличие задатка от аванса? Задаток имеет обеспечительную функцию — п. 2 ст. 381 ГК РФ. Если продавцы откажутся продавать квартиру по своей вине, они обязаны вернуть задаток в двойном размере. Если откажутся покупатели, задаток остается у продавцов. Если деньги передавали в качестве аванса, ничего такого нет. Одна из сторон может в любой момент отказаться от сделки, и аванс возвращается обратно покупателям — ст. 487 ГК РФ.

За предварительным договором лучше обратиться к тому нотариусу, который затем оформит сторонам основной договор купли-продажи (об этом ниже). За предварительный нотариус берет 5 — 8 тысяч рублей, оформляет обычно за один день. Договор подписывается в присутствии нотариуса, чтобы он затем удостоверил подписи.

Помимо предварительного договора, продавцам стоит оформить у того же нотариуса расписку в получении денег от покупателей. Стоит она у нотариуса примерно 2-4 тыс. руб. Расписку оформят на специальном бланке — общую на всех продавцов.

- Погашение ипотечного долга.

Участники сделки могут идти в банк сразу после подписания предварительного договора купли-продажи. Продавцам при себе иметь паспорта и кредитный договор.

В самом банке продавцы пишут заявление о досрочном погашении, затем их пригласят на кассу. Передать деньги на кассу могут покупатели, если им так будет спокойнее. Далее продавцам выдадут квитанции о перечислении денег.

Далее нужно написать заявление на получение справки об отсутствии задолженности. Образец даст сотрудника банка. Некоторые банки сразу выдают эту справку, некоторые через 2 недели. Сроки разнятся, потому что в некоторых банках к справке будет приложена закладная на квартиру (если она оформлялась ранее), а закладная хранится не в самом, а в специальном депозитарии. Срок в 2 недели устанавливают как раз на отправку и получении закладной.

После погашения долга, продавцы могут отдать покупателям нотариальную расписку в получении денег. Если расписку не оформляли у нотариуса заранее, продавцы могут написать ее от руки. Каждый продавец пишет свой экземпляр. В расписке указываются паспортные данные обоих сторон, сумма и что она получена в качестве аванса/задатка при последующей покупке квартиры, дата и подпись.

- После погашения долга, продавцам нужно снять обременение (залог) с квартиры.

Как снять обременение с квартиры после выплаты ипотеки.

Для снятия обременения, собственникам нужно подать в МФЦ или в Рег.палату свои паспорта, справку об отсутствии задолженности и закладную (если она есть). Сотрудник сам составит заявление на погашение записи об ипотеке (залоге). Обременение снимают бесплатно, срок — 3 рабочих дня. По итогу на руки выдадут письменное уведомление. Процедура указана в ст. 25 Федерального закона об ипотеке.

Если ипотека была оформлена в Сбербанке, банк сам занимается снятием обременения, но устанавливает на это срок в 30 дней — официальная информация. Здесь уже собственникам решать — самим снимать обременение или доверить это Сбербанку.

- Оформляем договор купли-продажи.

Как и писала выше, если одним из продавцов квартиры является несовершеннолетним, договор купли-продажи обязательно заверяется у нотариуса — п. 2 ст. 54 Федерального закона N 218-ФЗ. Если все продавцы взрослые, нотариус необязателен и достаточно составить договор в простой форме — п. 1.1 ст. 42 Федерального закона от 13.07.2015 N 218-ФЗ.

Подробная инструкция — как заверяется (удостоверяется) у нотариуса договор купли-продажи квартиры.

Если договор подойдет в простой форме, не нужно искать шаблоны в интернете и самостоятельно его составлять. Большинство шаблонов договоров в интернете или просто типовые, или уже устаревшие. Большинство сделок купли-продажи индивидуальны, поэтому и договоры разные. Людям без опыта всегда советую обратиться к юристу, чтобы он им составил договор.

- День сделки — покупатели закладывают оставшиеся деньги, далее участники подписывают договор купли-продажи и подают на регистрацию.

Выше я подробно рассказывала, как покупатели могут заложить деньги в сейфовую ячейку или на аккредитив. Там деньги закладывают для продавцов и банка, но здесь все деньги закладывают только для продавцов.

В Санкт-Петербурге все специалисты предпочитают арендовать ячейки не в банке, а в ООО «Сейфовое хранилище» (Расчетный центр). В данной организации аренда дешевле и быстрее оформляют необходимые бумаги. В остальных крупных городах есть подобные организации, но арендовать ячейки у них или в банке, это уже решают участники сделки.

После того как деньги заложены, участники сделки подписывают договор купли-продажи и подают его на регистрацию. Если договор купли-продажи составлен нотариусом, договор подписывают только в его присутствии. Затем он удостоверит подписи. При составлении договора в простой форме, его подписать можно в любой момент. Обычно это делают при сотруднике МФЦ/Рег.палаты. При подаче документов нужно сказать сотруднику, что выписки из ЕГРН должны получить не только покупатели, но и продавцы.

Как подать договор на регистрацию я описала в конце статьи.

- После регистрации сделки продавцы забирают остальную часть денег.

Когда сделку зарегистрируют, участникам сделки выдадут выписки из ЕГРН на квартиру. Продавцы показывают в банке выписку и, если деньги были заложены в сейфовой ячейке, им дадут к ней доступ. Продавцы забирают деньги, а взамен пишут и передают покупателям расписки в получении ВСЕЙ суммы за продажу квартиры. При использовании аккредитива деньги продавцам перечислят на их банковские счета.

Подситуация №2 — Покупатели с ипотекой

В этом случае нужно найти покупателей, у которых хватит собственных денег (первоначальный взнос) на оплату ипотечного долга продавцов.

Такая продажа не сильно отличается от продажи в первой подситуации, поэтому я распишу здесь лишь дополнительные этапы.

После снятия обременения с квартиры, продавцам нужно предоставить документы в банк покупателей, чтобы «одобрить» их квартиру на предоставление ипотеки. У каждого банка свой список необходимых документов, это лучше уточнить у менеджера. После того как квартиру «одобрят», можно выходить на сделку.

Обычно банки требуют проводить все расчеты безналичным способом — через аккредитив. Поэтому в день сделки покупатели закладывают оставшиеся деньги с первоначального взноса на аккредитив, но уже в том отделении банка, который предоставит им ипотеку. Остальные «ипотечные» деньги туда кладет сам банк. Все деньги продавцы получат после успешной регистрации сделки. Например, квартиру продают за 9 млн. руб. Долг по ипотеке 4 млн. руб. У покупателей имеется 4,5 млн. руб. собственных денег, а банк им одобрил ипотеку максимум 5 млн. руб. Покупатели передали продавцам в качестве задатка 4 млн. руб., которые пошли на погашение долга по ипотеке. Значит в день сделки покупатели закладывают на аккредитивный счет оставшиеся 0,5 млн. руб., а их банк закладывает 4,5 млн. руб.

После того как деньги будут заложены, там же в отделении в присутствии сотрудника банка участники подписывают договор купли-продажи. Далее сотрудник банка подготовить документы для регистрации сделки. Все это касается, если договор купли-продажи будет в простой форме.

Если договор купли-продажи удостоверяется у нотариуса, его нужно подписывать в присутствии нотариуса. Поэтому здесь инструкция немного другая: 1) Сначала при нотариусе подписывается договор. 2) Нотариус удостоверяет подписи; 3) Относим в банк уже подписанный и нотариально заверенный договор. 4) Покупатели и банк закладывают деньги.

Как обычно, чтобы продавцам получить оставшиеся деньги после регистрации сделки, им нужно отнести в банк выписку из ЕГРН на квартиру, которые выдали после регистрации сделки. Деньги с аккредитивного счета перешлют на их банковский счет. После получения денег, продавцы пишут расписку в получении средств и отдают ее покупателям.

Этап №3 — Регистрируем сделку купли-продажи

Если участники заверяли договор купли-продажи у нотариуса, договор на регистрацию может подать нотариус — подробнее. Если договор составлен в простой форме, участники сами подают его на регистрацию.

Обращаться нужно в МФЦ «Мои Документы», причем можно в любое отделение в РФ благодаря экстерриториальному принципу — Распоряжение Правительства РФ от 16 февраля 2021 г. № 372-р. Если в населенном пункте нет МФЦ, нужно подать документы напрямую в Регистрационную Палату.

Сам процесс подачи документов в МФЦ или Рег.палату не отличается, поэтому в инструкции я указала про МФЦ (это самый распространенный случай).

- Продавцам и покупателям нужно обратиться в МФЦ, оплатить госпошлину и подать документы.

Если одной из сторон до 14 лет, его присутствия не потребуется, присутствовать должен один из родителей (опекун, попечитель). Если от 14 до 18 лет, вместе с ним должен присутствовать один из родителей (опекун, попечитель).

Госпошлина регистрацию — 2000 рублей — пп. 22 п. 1 ст. 333.33 НК РФ. Ее оплачивают покупатели, для между собой поровну. Реквизиты для оплаты можно получить у сотрудника. Касса по оплате обычно находится в самом здании МФЦ, комиссия около 50 рублей.

После оплаты госпошлины, в порядке очереди сотруднику нужно предоставить документы в оригиналах и копиях. Список документов зависит от каждой ситуации.

- Сотрудник составит заявления о регистрации перехода права, которое покупателям и продавцам необходимо проверить и подписать. У каждой из сторон свое заявление. Сотрудник должен указать в заявлении, что выписку из ЕГРН после сделки должны получить все участники.

Дополнительно: если квартира находится все еще в залоге у банка, к документам нужно приложить справку об отсутствии задолженности. Тогда сотрудник еще даст продавцам на подписание заявление о снятии обременения.

- Потом сотрудник отсканирует поданные документы и выдаст расписку о получении сведений. После сканирования документы возвращают заявителям, а в договоре купли-продажи поставят печать о его переводе в электронный вид в виде скан-образа. Печать о государственной регистрации теперь не ставят.

- Из МФЦ заявление и скан-образы документов отправят регистратору в Росреестр. Если все верно, будет зарегистрирован переход права собственности от продавцов к покупателям. Об этом будет внесена запись в ЕГРН. После регистрации уже покупатели станут собственниками.

Максимальный срок регистрации сделки: 9 рабочих дней, если документы подавать в МФЦ; 7 рабочих дней, если документы подавать напрямую в отделение Росреестра. Это согласно ст. 16 Федерального закона от 13.07.2015 N 218-ФЗ, но на практике не всегда укладываются в срок из-за загруженности Росреестра. Узнать о завершении регистрации можно по телефону, который указан в описи/расписке. Там же указан номер дела.

- В назначенный день сторонам нужно забрать новые выписки из ЕГРН. В них будет указано, что покупатели теперь является новыми собственниками — в строке «Правообладатели» будет написаны их ФИО. При себе нужно иметь паспорта и ранее выданные расписки.

Если договор купли-продажи удостоверялся у нотариуса

Участники сделки могут потребовать, чтобы нотариус подал договор купли-продажи вместе с остальными документами на регистрацию сделки. Эта услуга бесплатная — ст. 1 Федерального закона от 03.08.2018 N 338-ФЗ и п. 2 ст. 22.1 Основ о нотариате.

Обычно нотариусы подают документы в электронном виде. В этом случае документы он должен подать в день подписания договора купли-продажи и сделку должны зарегистрировать в течение рабочего дня. Если документы «по старинке» собираются отнести в отделение Росреестра, нотариус обязан это сделать в течение 2 рабочих дней, а срок регистрации будет уже 3 рабочих дня. Все это указано в п. 9 ст. 16 Федерального закона о регистрации недвижимости от 13.07.2015 N 218-ФЗ.

На практике дела со сроками подачи и регистрации обстоят хуже, чем это написано в законе. Например, в Санкт-Петербурге нотариальная электронная регистрация проходит совсем плохо (на момент написания статьи). Она растягивается аж на целый месяц. Поэтому все подают документы самостоятельно — инструкция выше. Знакомый риэлтор из Самары говорит, что у них нотариальная регистрация у них проходит без проблем. Поэтому в этом деле многое зависит от города.

Нотариусу нужно дать 2000 рублей, которая пойдет на оплату госпошлину за регистрацию (пп. 22 п. 1 ст. 333.33 НК РФ). Если нотариус подаст документы электронно, Росреестр установил скидку в 30% — нужно оплатить уже только 1400 рублей. По закону госпошлину оплачивают покупатели, т.к. они выгодоприобретатели в сделке, но нотариусу без разницы кто даст деньги.

После того как сделку зарегистрируют, документы нужно будет забрать у нотариуса. Некоторые нотариусы оповещают об этом по телефону, некоторым придется звонить самому. Заранее уточните этот момент.