Чижова ЕленаРиэлтор. Работаю с 2003 года

Здравствуйте. Я помогла продать около 20 квартир, которые были обременены ипотекой. На моей практике это каждый 4 случай (работаю в Санкт-Петербурге). У каждого собственника своя причина продажи — кто-то хотел квартиру побольше, а кому-то наоборот тяжело стало «тянуть» ипотеку. Часто супруги, которые решили развестись, продают квартиру до выплаты ипотеки, поделить деньги и разъехаться. В общем, опыт в таких продажах у меня есть.

Важное отступление — на этой странице я расскажу о продаже ипотечной квартиры, которая была куплена БЕЗ использования материнского капитала. Есть отдельная инструкция — как продать ипотечную квартиру и с мат.капиталом. Продолжим.

Предупреждаю сразу — без специалиста провести сделку будет крайне сложно. Я расписала порядок действий только в общих чертах, чтобы у продавцов было понимание с чем им придется столкнуться. Советую нанять риэлтора или юриста, у которого есть опыт в продажах квартир в ипотеке.

Раздела инструкцию в несколько ситуаций, ведь многое зависит от действий банка и от будущих покупателей. Точнее сказать, от согласия банка на продажу и от того, как покупатели будут рассчитываться за квартиру. Ознакомьтесь с списком:

- Этап №1 — Сообщаем банку о намерении продать квартиру

- Этап №2 — Получаем ответ от банка и предпринимаем дальнейшие действия

- Ситуация № 1 — Банк дает согласие на продажу

- Подситуация №1 — Если покупатели полностью со своими деньгами без ипотеки и субсидий

- Подситуация №2 — Покупатели с ипотекой (перевод долга)

- Ситуация № 2 — Банк не дает согласие на продажу

- Подситуация №1 — Если покупатели со своими деньгами без ипотеки и субсидий

- Подситуация №2 — Покупатели с ипотекой

- Этап №3 — Регистрируем сделку купли-продажи

Этап №1 — Сообщаем банку о намерении продать квартиру

Это нужно сделать в первую очередь. По закону для продажи ипотечной квартиры требуется согласие банка, потому что она у него в залоге — п. 2 ст. 346 ГК РФ. Если письменное согласие не предоставить, сделку приостановят — п. 16 ст. 26 Федерального закона о регистрации недвижимости.

Поэтому обращаемся в свой банк, сообщаем о намерении продать квартиру и спрашиваем что можно сделать. К сожалению, банки по-разному принимают решения. Не то что банк, а любое отделение одного банка решает по-разному. Каждое отделение — это отдельный мир со своим внутренним регламентом и начальством.

Отступление — за бесплатной консультацией обратитесь в любое время юристу справа или позвоните: 8 (499) 938-45-78 — Москва и обл.; 8 (812) 425-62-89 — Санкт-Петербург и обл.; 8 (800) 350-24-83 — все регионы РФ.

- Банк дает согласие на продажу.

Точнее банк дает не согласие на сделку, а до сделки выдает собственникам квартиры справку об отсутствии задолженности. Часть денег с продажи квартиры пойдет на покрытие долга по ипотеке, оставшуюся часть получат продавцы — инструкция.

Например, у нас в Санкт-Петербурге так работают только ВТБ и Сбербанк (не все отделения). По моему опыту лучший в этом ВТБ — его сотрудники сами все оформляют, все расчеты проходят через них, они работают слаженно и быстро. У покупателей практически нет никаких рисков, поэтому они охотно соглашаются с покупкой ипотечной квартиры. Поэтому я спокойна, когда у моих клиентов ипотека в ВТБ.

Со Сбербанком в этом плане похуже. Во-первых, не все отделения дают согласие на продажу. Во-вторых, его сотрудники почти всегда совершают ошибки. Обычно у них недостаточно опыта или они банально не знают что делать.

- Банк не дает согласия.

Нет закона, по которому можно заставить банк дать согласие на продажу. Данный вопрос полностью остается на его усмотрение. У большинства банков такое мнение — пусть сначала собственники оплатят весь долг, а потом могут делать с квартирой что хотят. В Санкт-Петербурге такой регламент у всех банков, кроме ВТБ и некоторых отделений Сбербанка.

Как тогда продать квартиру в такой ситуации читайте вот здесь.

Ситуация № 1 — Банк дает согласие на продажу

Банк дал согласие, покупатели найдены, теперь осталось все подготовить и провести сделку. Здесь я также выделила 2 ситуации и по каждой из них написала отдельную инструкцию: 1) если нашли покупателей, которые купят квартиру только за свои деньги без ипотеки, субсидий и прочего; 2) покупатели тоже с ипотекой.

Если покупатели полностью со своими деньгами без ипотеки и субсидий

Давайте сначала кратко расскажу как все оформляется: 1) Проводится задаток. Покупатели передают небольшую сумму денег в качестве задатка. Продавцы и покупатели подписывают предварительный договор купли-продажи и соглашение о задатке. 2) Продавцы пишут в своем банке заявление о досрочном погашении ипотеки и им дают справку с суммой остатка долга. 3) Составляется образец/проект договора купли-продажи и продавец передает его сотруднику банка. 4) На основе поданного договора сотрудник банка сам составит договор купли-продажи в окончательном виде. 5) В день сделки: участники идут в банк, где покупатели закладывают деньги в сейфовую ячейку или на аккредитивный счет. Деньги делят на две части — одну банку (долг по ипотеке), остальную продавцам. Эти деньги банк и продавцы получат после регистрации сделки купли-продажи. После того как деньги заложены, там же в банке участники подписывают договор купли-продажи. Далее участники сделки подают все необходимые документы в МФЦ или в Рег.палату для регистрации сделки. 6) После того как сделку зарегистрируют, участникам выдадут на руки новые выписки из ЕГРН на квартиру. В них будет указано, что покупатели теперь является новыми собственниками — в строке «Правообладатели» будет написаны их ФИО. Продавцы должны отнести эту выписку и на ее основании банк забирает с ячейки свою часть денег, а продавцы свою.

- Покупатели передают продавцам небольшую сумму денег в качестве задатка.

Подписывается предварительный договор купли-продажи и соглашение о задатке. На сайте есть статья о задатке, но она нацелена больше на покупателей квартиры, а не на продавцов. Но все равно ее прочтите, чтобы иметь представление.

Задаток служит гарантом, что в дальнейшем участники выйдут на сделку — п. 1 ст. 380 ГК РФ. После подписания документов о задатке нельзя просто так отказаться от сделки. Если покупатели по своей вине не выйдут на сделку, задаток остается у продавцов. Если же продавцы отказываются, они обязаны вернуть покупателям задаток обычно в двойном размере. Это называется обеспечительной функцией задатка — п. 2 ст. 381 ГК РФ.

Сумму задатка определяют по договоренности, законом это не регулируется. На моей практике 50 — 100 тысяч рублей. Задаток обязательно идет в счет стоимости квартиры — п. 1. ст. 380 ГК РФ. Как только продавцы получат на руки задаток, они пишу расписку в получении денег и отдают ее покупателям. В расписке указываются паспортные данные обоих сторон, сумма и что она получена в качестве задатка при последующей покупке квартиры, дата и подпись продавцов.

- Продавцы идут в свой банк и пишут заявление о досрочном погашении ипотеки.

Присутствие покупателей здесь не требуется. После подачи заявления продавцам дадут справку с суммой остатка долга.

- Стороны составляют образец/проект договора купли-продажи и передают его сотруднику банка.

Если одним из продавцов квартиры является несовершеннолетний или недееспособный, договор купли-продажи обязательно удостоверяется у нотариуса — п. 2 ст. 54 Федерального закона от 13.07.2015 N 218-ФЗ. В данном случае продавцам и покупателям нужно обратится к нотариусу, чтобы он составил им проект договора купли-продажи.

Если все продавцы в квартире взрослые и дееспособные, нотариус не обязателен и договор можно составить в простой форме — п. 1.1 ст. 42 Федерального закона от 13.07.2015 N 218-ФЗ. Причем здесь не важно есть ли среди покупателей фигурировать несовершеннолетние дети или нет. Более подробно это разобрали этой статье — «В каких случаях нотариус обязателен при купли-продаже квартиры«.

Если в вашем случае сделка удостоверяется нотариально, для составления проекта договора нотариусу нужно принести следующие документы:

- Паспорта всех участников сделки. Если одному из них меньше 14 лет, то его свидетельство о рождении.

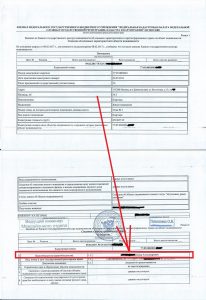

- Свидетельство о собственности на квартиру или выписка из ЕГРН (как заказать выписку).

(нажмите на картинку для ее увеличения)

Выписка из ЕГРН на квартиру

- Договор основания на квартиру. Если собственники купили квартиру на вторичном рынке, то договором основания является договор купли-продажи. Если купили в новостройке — договор долевого участия, уступки прав или инвестирования.

- Разрешение органов опеки. Оно требуется при продаже недвижимости несовершеннолетнего — ст. 21 Федерального закона от 24.04.2008 N 48-ФЗ. Наша инструкция — как получить разрешение органов опеки при продаже квартиры.

- Нотариальное согласие супруга продавца. Оно потребуется когда квартира куплена в браке, но оформлена в собственность только на одного из них — ст. 34 и 35 СК РФ. Если, конечно, супруги не подписали брачный договор, в котором прописаны иные условия. Подробнее о согласии написано здесь — ссылка.

- Соглашение о задатке, если участники сделки его составляли и подписывали;

- Нотариальная доверенность, если договор за участником сделки будет подписывать доверенное лицо. Паспорт доверителя при этом приносить не нужно.

Хоть по закону нотариусу можно принести свой договор купли-продажи, но почти все они не принимают договора «со стороны».

Если в вашем случае договор подойдет в простой форме, даже не думайте искать в интернете бесплатные шаблоны. Практически все шаблоны, которые я нашла, были типовые и даже устаревшие. По моему опыту многие сделки купли-продажи индивидуальные, поэтому и договор получается не типовой. Лучше обратитесь за этим к специалисту.

Готовый шаблон договора относим в банк.

- На основе поданного образца договора сотрудник банка составит договор купли-продажи в окончательном виде и приложит к нему справку об отсутствии задолженности (согласие).

Вместе с договором нужно принести вышеуказанные документы. Сотрудник на основе внутреннего регламента банка дополнит в договоре необходимые сведения. Как только договор будет закончен, участники обговаривают день сделки. При удостоверении сделки у нотариуса, договор нужно сначала отнести ему на проверку.

- День сделки — покупатели закладывают деньги в банке продавца, затем стороны подписывают договор купли-продажи и подают его на регистрацию.

Например, сотрудник пригласил на подписание договора в 11 утра. Значит стороны идут в банк в 10 утра и закладывают деньги. Можно воспользоваться сейфовой ячейкой или аккредитивом. О расчетах у нас есть отдельная статья — ссылка.

Сейфовая ячейка (более распространенный способ). Для открытия ячейки банковский сотрудник составит договор аренды ячейки и дополнительное соглашение. В соглашении указывается, что продавцы и банк заберут свою часть денег только после регистрации сделки. Для этого продавцам нужно принести выписки из ЕГРН на квартиру, которые выдадут после регистрации. В ней в строке «Правообладатели» (собственники) будет написаны ФИО покупателей.

Затем участников пригласят в депозитарий. В нем покупатели кладут в ячейку несколько конвертов с деньгами. Каждый конверт должен быть подписан — кому и сколько. Например, квартира за 8 млн. руб. Два продавца — это супруги, у которых квартира в совместной собственности. Долг продавцов по ипотеке — 3 млн. руб. Перед сделкой был передан задаток в 100 тыс. руб. Значит покупатели кладут в ячейку три конверта. В одном конверте 3 млн. руб. — предназначен банку. И два конверта продавцам по (5 млн. — 100 тыс.) / 2 = 2,45 млн. руб.

После того как деньги будут заложены, сотрудник банка выдаст ключ от ячейки. У кого хранится ключ? Об этом покупатели и продавцы должны договорится между собой. Ключ также можно оставить на хранение в самом банке. В этом случае вместо ключа на руки дадут сохранное свидетельство.

Аккредитив. Аккредитивный счет — это виртуальная сейфовая ячейка. Покупатели открывают обычный счет в банке и кладут в него всю сумму за квартиру. Сотрудник банка составит соглашение — после регистрации сделки продавцам будут перечислены их часть денег, остальные деньги банк оставит себе. После подписания этого соглашения деньги на счете покупателей «замораживаются».

После того как деньги заложены, участники могут подписать договор купли-продажи. Если договор в простой форме, то подписываем его в перед сотрудником банка. Нотариальный договор подписывается в присутствии нотаруиса. Поэтому после закладки денег придется еще раз к нему идти. Сколько стоит удостоверить договор купли-продажи квартиры.

После подписания договора, нотариус или сотрудник банка подготовит документы для регистрации сделки. Как подаются документы написано в конце статьи.

- После регистрации сделки продавцы забирают свою часть денег, а банк свою.

Когда сделку зарегистрируют, покупателям выдадут новые выписки из ЕГРН, в которой они будут указаны как собственники и то, что с квартиры снято обременение.

Участники идут банк, где продавцы показывают выписки из ЕГРН. Если воспользовались ячейкой, то продавцы и банк забирают оттуда свои конверты с деньгами. Если аккредитивный счет, то продавцам перечислят деньги на банковские счета. После получения денег продавцы пишут расписку в получении всей суммы и передают ее покупателям.

Покупатели с ипотекой (перевод долга)

Перевод долга возможен, только если у покупателей и у продавцов один и тот же банк. Разные банки между собой не взаимодействуют. Ни один банк не будет «заморачиваться» с одобрением ипотеки на покупку той квартиры, которая находится в залоге у другого банка.

Если банки разные, есть выход — покупатели дают деньги с первоначального взноса продавцу в качестве задатка. Эти деньги пойдут на оплату долга по ипотеке. После оплаты долга и снятия обременение, можно выходить на сделку — подробнее.

Если банк один и тот же, то сделка не сильно отличается от сделки в первой инструкции, поэтому обязательно ее прочитайте.

Первым делом нужно пойти в банк и там проконсультироваться на счет сделки. Каждый банк работает по-разному — на основании своего регламента и правил. Сотрудник сообщит какие документы затем принести на сделку. В какое отделение обращаться? В то отделение, к которому обращались покупатели за одобрением ипотеки.

После консультации участникам нужно составить образец/проект договора купли-продажи. Если сделка обязательно удостоверяется нотариально, то идем к нотариусу. Если нет, то договор составляется в простой форме.

Далее нужно отнести договор купли-продажи в банк вместе с другими документами для одобрения ипотеки. Сотрудник проверит договор и внесет в него какие-либо уточнения на основании своего регламента и требований. Участникам сделки сообщат когда они могут придти на подписание договора купли-продажи и остальных бумаг.

Как только документы будут готовы, покупатели закладывают деньги. Банки обычно проводят все расчеты безналичным способом — через аккредитивный счет. Например, в Сбербанке есть Сервис безопасных расчетов. Расчеты объясню на примере: квартира стоит 10 млн. руб. Три продавца, их долг перед банком — 5 млн. руб. У покупателей своих денег только 4 млн. руб., остальные 6 млн. руб. им одобрили в ипотеку. Первоначальный взнос покупателей (4 млн. руб.) переводится с их счета на специальный аккредитивный счет. То есть эти деньги замораживаются. На этот же счет банк перечисляет 1 млн. руб. Ведь продавцам должно пойти «на руки» только 5 млн. руб. Другие 5 млн. руб. банк уже заранее забрал на оплату долга.

После закладки денег участники подписывают договор купли-продажи перед сотрудником банка или перед нотариусом. Они же подготовят документы для регистрации сделки.

После регистрации сделки продавцы относят в банк новую выписку из ЕГРН, которую выдадут после регистрации сделки, и получают остальные деньги за квартиру. Также пишется расписка в получении денег и передается покупателям.

Ситуация № 2 — Банк не дает согласие на продажу

В данной ситуации нужно найти таких покупателей, которые согласятся до сделки дать деньги на оплату долга по ипотеке. Эти деньги дают не просто так, а в качестве задатка. После того как продавцы закрывают долг по ипотеке и снимают обременение, можно уже оформлять сделку купли-продажи. Остальные деньги продавцы получат после успешной регистрации сделки.

Дальше я все более подробно расписала как правильно и безопасно провести сделку. При чем безопасно не только для продавцов, но и для покупателей. Надо учитывать интересы каждой стороны, ведь не каждый покупатель согласится отдавать деньги продавцу перед сделкой, тем более на оплату ипотеки. Здесь я также выделила 2 подситуации и к каждой расписала инструкцию: когда покупатели со своими деньгами (об этом ниже); когда покупатели тоже «ипотечники».

Подситуация №1 — Покупатели со своими деньгами

Краткая инструкция: например, квартира продается за 7 млн. руб., а долг по ипотеке — 3 млн. руб. 1) Участники сделки подписывают у нотариуса предварительный договор купли-продажи. В договоре указывается, что покупатели до сделки передали продавцам 3 млн. руб. в качестве аванса или задатка. 2) После подписания договора, покупатели вместе с продавцами несут эти 3 млн. руб. в банк и закрывают долг по ипотеке. Как только долг будет погашен, банк выдаст справку об отсутствии задолженности. Некоторые банку выдают эту справку сразу, некоторые через 2 недели. 3) Так как долг погашен, продавцам можно снять обременение с квартиры. Документы подаются в МФЦ или в Рег.Палату. Срок снятия обременения по закону — 3 рабочих дня. Как только обременение снимут, можно выходить на сделку. 4) В день сделки — покупатели закладывают оставшиеся 4 млн. руб. в сейфовую ячейку или на аккредитивный счет. Эти деньги продавцы получат после регистрации сделки. Далее участники подписывают договор купли-продажи и подают его на регистрацию. 7) Как только сделку зарегистрируют, продавцы забирают остальную часть денег с ячейки или с аккредитивного счета.

По вышеуказанной инструкции работают все специалисты в Москве и Санкт-Петербурге. Не думаю, что в остальных городах порядок действий сильно отличается.

- Стороны оформляют и подписывают у нотариуса предварительный договор купли-продажи.

Зачем подписывать предварительный договор у нотариуса? После подписания этого договора, участники обязуются заключить в будущем основной договор купли-продажи на тех же условиях и в срок, который указан в предварительном договоре — п. 1 по 4 ст. 429 ГК РФ. Это лучше всего обезопасит покупателей, ведь они передают продавцам до сделки довольно крупную сумму на оплату их долга по ипотеке. Если продавцы откажутся выходить на сделку, покупатели через суд могут понудить их это сделать — п. 5 ст. 429 и ст. 445 ГК РФ. Покупатели получат судебное решение, на основании которого они станут новыми собственниками. Продавцов, как проигравшую сторону, еще обяжут возмести расходы на обращение в суд. И наоборот — если покупатели откажутся от сделки и потребуют вернуть задаток назад, по иску от продавцов уже покупателей могут понудить выйти на сделку. Нотариус в суде будет дополнительным гарантом, что одна сторона сделал все для выхода на сделку, а вторая сторона отказал от нее.

В предварительном договоре указывается: 1) квартира в обременении (в залоге у банка) и что продавцы обязуются снять это обременение в течение определенного срока. Например, в течение 2 недель; 2) Покупатели до сделки передают продавцам сумму денег, равную их долга по ипотеке. Данную сумму можно назвать авансом или задатком, здесь уже по договоренности; 3) Срок, в течение которого участники сделки должны выйти на сделку. Достаточно указать 1 — 2 месяца.

В чем отличие задатка от аванса? Задаток имеет обеспечительную функцию — п. 2 ст. 381 ГК РФ. Если продавцы откажутся продавать квартиру по своей вине, они обязаны вернуть задаток в двойном размере. Если откажутся покупатели, задаток остается у продавцов. Если деньги передавали в качестве аванса, ничего такого нет. Одна из сторон может в любой момент отказаться от сделки, и аванс возвращается обратно покупателям — ст. 487 ГК РФ.

За предварительным договором лучше обратиться к тому нотариусу, который затем оформит сторонам основной договор купли-продажи (об этом ниже). За предварительный нотариус берет 5 — 8 тысяч рублей, оформляет обычно за один день. Договор подписывается в присутствии нотариуса, чтобы он затем удостоверил подписи.

Помимо предварительного договора, продавцам стоит оформить у того же нотариуса расписку в получении денег от покупателей. Стоит она у нотариуса примерно 2-4 тыс. руб. Расписку оформят на специальном бланке — общую на всех продавцов.

- Погашение ипотечного долга.

Участники сделки могут идти в банк сразу после подписания предварительного договора купли-продажи. Продавцам при себе иметь паспорта и кредитный договор.

В самом банке продавцы пишут заявление о досрочном погашении, затем их пригласят на кассу. Передать деньги на кассу могут покупатели, если им так будет спокойнее. Далее продавцам выдадут квитанции о перечислении денег.

Далее нужно написать заявление на получение справки об отсутствии задолженности. Образец даст сотрудника банка. Некоторые банки сразу выдают эту справку, некоторые через 2 недели. Сроки разнятся, потому что в некоторых банках к справке будет приложена закладная на квартиру (если она оформлялась ранее), а закладная хранится не в самом, а в специальном депозитарии. Срок в 2 недели устанавливают как раз на отправку и получении закладной.

После погашения долга, продавцы могут отдать покупателям нотариальную расписку в получении денег. Если расписку не оформляли у нотариуса заранее, продавцы могут написать ее от руки. Каждый продавец пишет свой экземпляр. В расписке указываются паспортные данные обоих сторон, сумма и что она получена в качестве аванса/задатка при последующей покупке квартиры, дата и подпись.

- После погашения долга, продавцам нужно снять обременение (залог) с квартиры.

Как снять обременение с квартиры после выплаты ипотеки.

Для снятия обременения, собственникам нужно подать в МФЦ или в Рег.палату свои паспорта, справку об отсутствии задолженности и закладную (если она есть). Сотрудник сам составит заявление на погашение записи об ипотеке (залоге). Обременение снимают бесплатно, срок — 3 рабочих дня. По итогу на руки выдадут письменное уведомление. Процедура указана в ст. 25 Федерального закона об ипотеке.

Если ипотека была оформлена в Сбербанке, банк сам занимается снятием обременения, но устанавливает на это срок в 30 дней — официальная информация. Здесь уже собственникам решать — самим снимать обременение или доверить это Сбербанку.

- Оформляем договор купли-продажи.

Как и писала выше, если одним из продавцов квартиры является несовершеннолетним, договор купли-продажи обязательно заверяется у нотариуса — п. 2 ст. 54 Федерального закона N 218-ФЗ. Если все продавцы взрослые, нотариус необязателен и достаточно составить договор в простой форме — п. 1.1 ст. 42 Федерального закона от 13.07.2015 N 218-ФЗ.

Подробная инструкция — как заверяется (удостоверяется) у нотариуса договор купли-продажи квартиры.

Если договор подойдет в простой форме, не нужно искать шаблоны в интернете и самостоятельно его составлять. Большинство шаблонов договоров в интернете или просто типовые, или уже устаревшие. Большинство сделок купли-продажи индивидуальны, поэтому и договоры разные. Людям без опыта всегда советую обратиться к юристу, чтобы он им составил договор.

- День сделки — покупатели закладывают оставшиеся деньги, далее участники подписывают договор купли-продажи и подают на регистрацию.

Выше я подробно рассказывала, как покупатели могут заложить деньги в сейфовую ячейку или на аккредитив. Там деньги закладывают для продавцов и банка, но здесь все деньги закладывают только для продавцов.

В Санкт-Петербурге все специалисты предпочитают арендовать ячейки не в банке, а в ООО «Сейфовое хранилище» (Расчетный центр). В данной организации аренда дешевле и быстрее оформляют необходимые бумаги. В остальных крупных городах есть подобные организации, но арендовать ячейки у них или в банке, это уже решают участники сделки.

После того как деньги заложены, участники сделки подписывают договор купли-продажи и подают его на регистрацию. Если договор купли-продажи составлен нотариусом, договор подписывают только в его присутствии. Затем он удостоверит подписи. При составлении договора в простой форме, его подписать можно в любой момент. Обычно это делают при сотруднике МФЦ/Рег.палаты. При подаче документов нужно сказать сотруднику, что выписки из ЕГРН должны получить не только покупатели, но и продавцы.

Как подать договор на регистрацию я описала в конце статьи.

- После регистрации сделки продавцы забирают остальную часть денег.

Когда сделку зарегистрируют, участникам сделки выдадут выписки из ЕГРН на квартиру. Продавцы показывают в банке выписку и, если деньги были заложены в сейфовой ячейке, им дадут к ней доступ. Продавцы забирают деньги, а взамен пишут и передают покупателям расписки в получении ВСЕЙ суммы за продажу квартиры. При использовании аккредитива деньги продавцам перечислят на их банковские счета.

Подситуация №2 — Покупатели с ипотекой

В этом случае нужно найти покупателей, у которых хватит собственных денег (первоначальный взнос) на оплату ипотечного долга продавцов.

Такая продажа не сильно отличается от продажи в первой подситуации, поэтому я распишу здесь лишь дополнительные этапы.

После снятия обременения с квартиры, продавцам нужно предоставить документы в банк покупателей, чтобы «одобрить» их квартиру на предоставление ипотеки. У каждого банка свой список необходимых документов, это лучше уточнить у менеджера. После того как квартиру «одобрят», можно выходить на сделку.

Обычно банки требуют проводить все расчеты безналичным способом — через аккредитив. Поэтому в день сделки покупатели закладывают оставшиеся деньги с первоначального взноса на аккредитив, но уже в том отделении банка, который предоставит им ипотеку. Остальные «ипотечные» деньги туда кладет сам банк. Все деньги продавцы получат после успешной регистрации сделки. Например, квартиру продают за 9 млн. руб. Долг по ипотеке 4 млн. руб. У покупателей имеется 4,5 млн. руб. собственных денег, а банк им одобрил ипотеку максимум 5 млн. руб. Покупатели передали продавцам в качестве задатка 4 млн. руб., которые пошли на погашение долга по ипотеке. Значит в день сделки покупатели закладывают на аккредитивный счет оставшиеся 0,5 млн. руб., а их банк закладывает 4,5 млн. руб.

После того как деньги будут заложены, там же в отделении в присутствии сотрудника банка участники подписывают договор купли-продажи. Далее сотрудник банка подготовить документы для регистрации сделки. Все это касается, если договор купли-продажи будет в простой форме.

Если договор купли-продажи удостоверяется у нотариуса, его нужно подписывать в присутствии нотариуса. Поэтому здесь инструкция немного другая: 1) Сначала при нотариусе подписывается договор. 2) Нотариус удостоверяет подписи; 3) Относим в банк уже подписанный и нотариально заверенный договор. 4) Покупатели и банк закладывают деньги.

Как обычно, чтобы продавцам получить оставшиеся деньги после регистрации сделки, им нужно отнести в банк выписку из ЕГРН на квартиру, которые выдали после регистрации сделки. Деньги с аккредитивного счета перешлют на их банковский счет. После получения денег, продавцы пишут расписку в получении средств и отдают ее покупателям.

Этап №3 — Регистрируем сделку купли-продажи

Если участники заверяли договор купли-продажи у нотариуса, договор на регистрацию может подать нотариус — подробнее. Если договор составлен в простой форме, участники сами подают его на регистрацию.

Обращаться нужно в МФЦ «Мои Документы», причем можно в любое отделение в РФ благодаря экстерриториальному принципу — Распоряжение Правительства РФ от 16 февраля 2021 г. № 372-р. Если в населенном пункте нет МФЦ, нужно подать документы напрямую в Регистрационную Палату.

Сам процесс подачи документов в МФЦ или Рег.палату не отличается, поэтому в инструкции я указала про МФЦ (это самый распространенный случай).

- Продавцам и покупателям нужно обратиться в МФЦ, оплатить госпошлину и подать документы.

Если одной из сторон до 14 лет, его присутствия не потребуется, присутствовать должен один из родителей (опекун, попечитель). Если от 14 до 18 лет, вместе с ним должен присутствовать один из родителей (опекун, попечитель).

Госпошлина регистрацию — 2000 рублей — пп. 22 п. 1 ст. 333.33 НК РФ. Ее оплачивают покупатели, для между собой поровну. Реквизиты для оплаты можно получить у сотрудника. Касса по оплате обычно находится в самом здании МФЦ, комиссия около 50 рублей.

После оплаты госпошлины, в порядке очереди сотруднику нужно предоставить документы в оригиналах и копиях. Список документов зависит от каждой ситуации.

- Сотрудник составит заявления о регистрации перехода права, которое покупателям и продавцам необходимо проверить и подписать. У каждой из сторон свое заявление. Сотрудник должен указать в заявлении, что выписку из ЕГРН после сделки должны получить все участники.

Дополнительно: если квартира находится все еще в залоге у банка, к документам нужно приложить справку об отсутствии задолженности. Тогда сотрудник еще даст продавцам на подписание заявление о снятии обременения.

- Потом сотрудник отсканирует поданные документы и выдаст расписку о получении сведений. После сканирования документы возвращают заявителям, а в договоре купли-продажи поставят печать о его переводе в электронный вид в виде скан-образа. Печать о государственной регистрации теперь не ставят.

- Из МФЦ заявление и скан-образы документов отправят регистратору в Росреестр. Если все верно, будет зарегистрирован переход права собственности от продавцов к покупателям. Об этом будет внесена запись в ЕГРН. После регистрации уже покупатели станут собственниками.

Максимальный срок регистрации сделки: 9 рабочих дней, если документы подавать в МФЦ; 7 рабочих дней, если документы подавать напрямую в отделение Росреестра. Это согласно ст. 16 Федерального закона от 13.07.2015 N 218-ФЗ, но на практике не всегда укладываются в срок из-за загруженности Росреестра. Узнать о завершении регистрации можно по телефону, который указан в описи/расписке. Там же указан номер дела.

- В назначенный день сторонам нужно забрать новые выписки из ЕГРН. В них будет указано, что покупатели теперь является новыми собственниками — в строке «Правообладатели» будет написаны их ФИО. При себе нужно иметь паспорта и ранее выданные расписки.

Если договор купли-продажи удостоверялся у нотариуса

Участники сделки могут потребовать, чтобы нотариус подал договор купли-продажи вместе с остальными документами на регистрацию сделки. Эта услуга бесплатная — ст. 1 Федерального закона от 03.08.2018 N 338-ФЗ и п. 2 ст. 22.1 Основ о нотариате.

Обычно нотариусы подают документы в электронном виде. В этом случае документы он должен подать в день подписания договора купли-продажи и сделку должны зарегистрировать в течение рабочего дня. Если документы «по старинке» собираются отнести в отделение Росреестра, нотариус обязан это сделать в течение 2 рабочих дней, а срок регистрации будет уже 3 рабочих дня. Все это указано в п. 9 ст. 16 Федерального закона о регистрации недвижимости от 13.07.2015 N 218-ФЗ.

На практике дела со сроками подачи и регистрации обстоят хуже, чем это написано в законе. Например, в Санкт-Петербурге нотариальная электронная регистрация проходит совсем плохо (на момент написания статьи). Она растягивается аж на целый месяц. Поэтому все подают документы самостоятельно — инструкция выше. Знакомый риэлтор из Самары говорит, что у них нотариальная регистрация у них проходит без проблем. Поэтому в этом деле многое зависит от города.

Нотариусу нужно дать 2000 рублей, которая пойдет на оплату госпошлину за регистрацию (пп. 22 п. 1 ст. 333.33 НК РФ). Если нотариус подаст документы электронно, Росреестр установил скидку в 30% — нужно оплатить уже только 1400 рублей. По закону госпошлину оплачивают покупатели, т.к. они выгодоприобретатели в сделке, но нотариусу без разницы кто даст деньги.

После того как сделку зарегистрируют, документы нужно будет забрать у нотариуса. Некоторые нотариусы оповещают об этом по телефону, некоторым придется звонить самому. Заранее уточните этот момент.

Содержание статьи

Показать

Скрыть

Квартира, за покупку которой вы выплачиваете ипотеку, находится в залоге у банка. Это гарантия того, что вы вернете деньги с процентами. Если не сможете, недвижимость продадут на торгах, а вырученные деньги направят в счет погашения долга.

Залоговая квартира, конечно, принадлежит вам, но пока вы платите кредит, распоряжаться ею можно с ограничениями — например, когда вы захотите ее продать.

Какие ограничения есть при продаже квартиры, которая куплена в кредит

В законе «Об ипотеке» сказано, что заложенное имущество может быть продано «лишь с согласия залогодержателя, если иное не предусмотрено договором». То есть придется спрашивать разрешение у банка. Если он даст согласие, недвижимость можно будет продать. Но тогда нужно погасить кредит или переоформить его на нового собственника.

Как продать ипотечную квартиру: пошаговая инструкция

Собственнику квартиры нужно получить разрешение от кредитора, желательно сделать это до публикации объявления. Если квартира строится, потребуется еще и разрешение застройщика.

Вот какие способы продажи ипотечной квартиры существуют:

Продажа с досрочным погашением ипотеки

Продавец может погасить кредит досрочно. Или попросить на это деньги у покупателя квартиры. Схема выглядит так:

- Получить согласие банка на продажу.

- Предупредить о досрочном погашении ипотеки.

- Получить справку об остатке задолженности.

- Собрать необходимую сумму (из своих средств или из средств покупателя).

- Оформить предварительный договор купли-продажи, договор задатка, если деньги предоставляет покупатель.

- Закрыть долг по ипотеке.

- Снять обременение с квартиры.

- Завершить сделку, получить от покупателя оставшуюся сумму, а ему передать квартиру.

- Зарегистрировать переход права собственности.

Погашение ипотеки во время сделки

Погасить ипотеку можно и при проведении сделки, когда весь процесс регулирует банк. Этот вариант безопаснее первого.

«Если у покупателя достаточно денежных средств на погашение оставшейся части кредитных обязательств продавца, тогда он выплачивает необходимую сумму банку, который снимает обременение, а стороны спокойно регистрируют переход права собственности», — говорит вице-президент Ассоциации юристов по регистрации, ликвидации, банкротству и судебному представительству Владимир Кузнецов.

Для расчетов используют две ячейки: одна для погашения остатка долга по ипотеке, другая — для выплаты остатка стоимости квартиры.

Продажа квартиры вместе с ипотекой

Еще один вариант, когда ипотека владельца квартиры переоформляется на покупателя. Вместе с ней в собственность переходит и квартира. Такая сделка проходит под наблюдением банка.

«Первое, от чего нужно оттолкнуться, — это остаток долга. Чем он меньше, тем легче продать квартиру, — говорит эксперт компании Nalog98.ru Александр Егоров. — Также важно, чтобы покупатель квартиры подошел под требования банка. Это нужно выяснить еще до заключения договора».

Минус в том, что на такую сделку сложно найти покупателя. Ипотечное жилье приобретают чаще всего либо риелторы, либо люди, у которых недостаточно свободных денежных средств для того, чтобы приобрести квартиру по рыночной цене, считает Владимир Кузнецов.

«Все дело в том, что сделки купли-продажи ипотечных квартир проводят со скидкой 20–30% от рынка в силу наличия обременения», — рассказывает эксперт.

Подобрать ипотеку

Банк сам продает ипотечную квартиру

Это случается, если заемщик допускает длительные просрочки или вообще не платит ипотеку. Тогда банк продает квартиру на торгах, чтобы из вырученных средств закрыть долг.

Объект выставляют на аукцион по цене зачастую ниже рыночной, так как главная цель банка — погасить кредит. Появляются претенденты и назначают свою цену. Побеждает тот покупатель, который предложит больше.

Квартира на аукционе: в чем выгода, как купить и можно ли использовать ипотеку

Какие нужны документы

Основные документы, которые понадобятся для продажи ипотечной квартиры:

- Паспорта участников сделки, владельцев недвижимости

- Свидетельства о рождении детей, у которых есть доля в квартире

- Разрешение органов опеки на продажу квартиры

- Согласие супруга на продажу

- Выписка из домовой книги со списком всех зарегистрированных в квартире

- Выписка из ЕГРН

- Справка об отсутствии долга по коммуналке

- Справка об оценке квартиры

- Справка о том, что продавец не состоит на учете в психоневрологическом и наркологическом диспансерах

Как снять обременение с квартиры

- Как только вы внесете последний платеж, проверьте, что он дошел до банка.

- Закажите в банке справки: о полном погашении кредита и о состоянии кредитного счета (она подтверждает нулевой остаток). Заберите у банка закладную с пометкой об исполнении обеспеченного ипотекой обязательства в полном объеме.

- Подайте в МФЦ заявление о погашении регистрационной записи об ипотеке.

- Проверьте, что обременение сняли: информацию можно посмотреть в выписке из ЕГРН. Чтобы ее получить, воспользуйтесь онлайн-сервисом Росреестра или закажите выписку в МФЦ или на «Госуслугах».

Налоги и вычеты при продаже ипотечной квартиры

Если квартира была в собственности менее пяти лет, придется заплатить 13% налога с доходов. При расчете суммы учитывается цена покупки квартиры без учета стоимости кредита. То есть, если вы покупали квартиру за 3 млн рублей, а продали ее за 5 млн, то налог нужно будет заплатить с 2 млн рублей.

Можно получить имущественный вычет с покупки недвижимости. Вычет доступен в размере, не превышающем 2 млн рублей. Получить можно 13% от этой суммы, но только в пределах фактически потраченных на квартиру средств, то есть до 260 тыс. рублей. Если вы воспользовались вычетом в размере меньше лимита, то остаток можно получить при следующей покупке недвижимости.

Также есть вычет по процентам за ипотеку, для него лимит — 3 млн рублей. Заявить возврат с ипотеки можно только один раз, только на один объект. Подробнее о том, как это сделать, читайте в нашей инструкции.

Частые вопросы

Можно ли продать ипотечную квартиру, если был использован материнский капитал?

Если квартира была куплена с использованием маткапитала, родители должны выделить детям доли в праве собственности. Раз у объекта есть несовершеннолетние собственники, на продажу необходимо согласие органов опеки.

Как продать квартиру, в которой прописан несовершеннолетний ребенок

Легко ли продать квартиру с ипотекой?

В каждом из вариантов продажи ипотечной квартиры могут возникнуть свои нюансы, говорит Владимир Кузнецов:

«Банк может отказать какой-либо из сторон в согласовании сделки, либо сама сделка может сорваться из-за слишком продолжительных раздумий банка и неготовности покупателя долго ждать и так далее, но концептуально важным является тот момент, что продажа ипотечной квартиры, во-первых, возможна, а во-вторых, в ряде случаев является даже выгодной, причем как для покупателя, так и для продавца».

Какие есть минусы в продаже ипотечной квартиры:

- Сложно найти покупателя

- Из-за обременения цена объекта может быть ниже рынка

- Банк может не разрешить сделку

- Банк может не согласовать покупателя

Нужно ли возвращать налоговый вычет?

Нет. При продаже квартиры полученный за нее вычет остается у продавца.

На что еще нужно разрешение банка в использовании ипотечной квартиры

- Перепланировка. Собственник квартиры не должен допускать ухудшения и уменьшения ее стоимости сверх того, что вызывается нормальным износом.

- Продажа.

- Дарение.

- Раздел при разводе. У супругов возникает общий долг перед банком и совместные обязательства по выплате кредита. Если брачного договора нет, при разделе любой совместно нажитой собственности стоит заключить нотариальное соглашение. Для подготовки такого документа нотариус потребует согласие банка.

- Сдача в аренду. Получать доход с недвижимости, находящейся в залоге, не запрещено, это тоже сказано в статье 346 ГК РФ. Но может потребоваться разрешение банка, если это предусмотрено кредитным договором.

- Регистрация других людей. Это не запрещено, но в кредитном договоре могут быть условия про согласование с банком.

На что не нужно разрешение банка

- Ремонт. Можно красить полы и стены, менять плитку в ванной, натягивать потолки, покупать дизайнерскую мебель — делать все, что не приводит к снижению стоимости недвижимости.

- Завещание. Правда, кроме недвижимости наследник приобретает и обязанности по кредиту, если он еще не выплачен.

Выбор пользователей Банки.ру

| Название | Мин. ставка | |

|---|---|---|

|

Рефинансирование по семейной ипотеке Банк «Открытие» |

от 5.3% |

Подробнее Подать заявку |

|

Рефинансирование по семейной ипотеке Росбанк |

от 5.35% |

Подробнее Подать заявку |

|

Рефинансирование по семейной ипотеке Альфа-Банк |

от 6% |

Подробнее Подать заявку |

|

Рефинансирование ВТБ |

от 13.8% |

Подробнее Подать заявку |

|

Рефинансирование по семейной ипотеке Совкомбанк |

от 4.09% |

Подробнее Подать заявку |

Покупка недвижимости

Как продать ипотечную квартиру?

Покупка недвижимости

Как продать ипотечную квартиру?

Вы купили квартиру в ипотеку, но не обязаны жить в ней всегда. Если вы хотите купить другую недвижимость, а существующая вам больше не нужна, есть несколько способов продать квартиру в ипотеке. Рассказываем, можно ли продать ипотечную квартиру быстро и без рисков, уточняем порядок налогообложения, перехода права собственности и другие нюансы, которые необходимо знать при продаже недвижимости, купленной с привлечением ипотечного кредита.

Автор

Команда Райффайзен Банка

Можно ли продать квартиру в ипотеке?

При покупке недвижимости в ипотеку до момента полного расчета по ипотеке квартира находится в залоге у банка. Это налагает ограничения на операции купли-продажи: просто взять и продать ее без одобрения залогодержателя нельзя.

Продажа квартиры, находящейся в ипотеке, возможна со снятием обременения и без. Рассмотрим варианты подробно.

Досрочное погашение ипотеки

Полная выплата кредита до момента продажи ипотечной квартиры автоматически инициирует снятие обременения и получение права полного распоряжения недвижимостью. Этот способ удобен, если:

- кредит выплачен почти полностью или вы располагаете достаточной суммой, чтобы погасить взятую ипотеку

- вы нашли покупателя, готового внести аванс по предварительному договору продажи квартиры в размере остатка вашего долга перед банком

- вам нужно срочно продать недвижимость, а наличие обременения затягивает поиск покупателя

Если позволяет доход, вы можете оформить потребительский кредит на нужную сумму и закрыть его деньгами от продажи квартиры сразу после завершения сделки. Переплата в этом случае будет небольшая — на снятие обременения уходит до 40 дней: банк отправляет документы в Росреестр в течение 30 дней, еще 10 дней заявление обрабатывается федеральной службой.

Если у вас непростое финансовое положение, остаток долга по кредиту большой, а покупатель сам планирует оформлять ипотеку, ваш кредит можно переоформить на него.

Продажа квартиры вместе с кредитными обязательствами

В этом случае покупатель приобретает недвижимость с обременением банка. Покупатель может оформить ипотечный кредит в том же банке, где оформлен кредит у продавца. Можно ли продать квартиру и изменить условия кредитования зависит от многих факторов: наличия новых предложений банка с более выгодными условиями, возможности включения нового заемщика, кредитного рейтинга покупателя вашей квартиры.

При таком варианте продажи есть несколько нюансов:

- Ваш покупатель должен удовлетворять условиям банка, а именно: иметь достаточный доход, не иметь текущих просроченных задолженностей, соответствовать по возрасту. Хорошо, когда у человека уже есть предварительное одобрение по ипотеке, известна сумма кредитования и она покрывает остаток стоимости вашего кредита.

- Необходимо получить предварительное согласие банка и только потом инициировать продажу ипотечной квартиры. Банк изучает данные обо всех заемщиках и может отказать, если у вашего покупателя негативный кредитный рейтинг, нет денег на первоначальный взнос или уже есть несколько кредитов.

- Если покупатель оформляет ипотеку в том же банке, что и продавец, обременение Продавца не снимается до момента погашения ипотечного кредита Продавца. После перехода права собственности на Покупателя и погашение ипотечного кредита возможно снятие обременения. Покупатель подает заявку на ипотеку и выбирает обремененный объект. А если новый кредит оформляется в другой организации, текущий кредит погашается средствами нового, после этого снимается обременение, и квартира передается под залог новому банку. В этот период может применяться базовая ставка по ипотеке без учета персональных скидок. Процесс смены залогодержателя может занять больше месяца.

В случае, если покупатель по каким-то причинам не хочет оформлять ипотечный кредит либо может претендовать только на потребительское кредитование, имеет собственные средства, но не готов заключить предварительное соглашение и внести аванс в размере остатка долга по вашему договору, невыплаченную ипотеку можно погасить в процессе сделки.

Продажа квартиры с погашением ипотеки при проведении сделки

В этом случае остаток долга погашается покупателем уже в процессе заключения договора купли-продажи квартиры. Продавать квартиру не запрещено, но для начала сделки необходимо одобрение банка.

Продавцу необходимо получить в банке выписку об остатке долга, предоставить ее покупателю, после чего составляется договор, покупатель перечисляет сумму стоимости квартиры в банк в счет подтверждения намерений. Сумма разносится на два аккредитива или две ячейки: одна для погашения долга по текущей ипотеке, вторая — для окончательного расчета с продавцом.

После регистрации сделки сумма остаточной задолженности продавца переводится в пользу банка и считается залоговым платежом по договору купли-продажи. Этими деньгами закрывается текущая ипотека, банк снимает обременение и после вывода из-под залога квартира полностью переходит в распоряжение продавца. Сделка продолжается в обычном формате, покупатель передает остаток суммы и покупает уже «чистую» квартиру.

Такой способ продажи квартиры удобен тем, что:

- Сделка контролируется банком и полностью безопасна для сторон. Покупатель защищен от неисполнения обязательств продавцом, продавец — от изменения условий со стороны покупателя.

- Покупатель может использовать любые средства, включая собственные накопления или кредит, полученный в этом же банке или других. Например, в Райффайзен Банке можно взять кредит без залога на сумму до 3 млн рублей или под залог другой недвижимости в собственности на сумму до 18 млн рублей.

Легко ли продать квартиру с ипотекой?

Все зависит от остатка долга, целей продавца, условий продажи и в, какой-то

мере, удачи. Не все покупатели имеют средства для первоначального взноса, готовы погасить чужой кредит или выкупить его на текущих условиях. При возможности использования маткапитала в качестве первоначального взноса, найти покупателя вторичной квартиры с обременением может быть непросто. Хорошие шансы только в том случае, если низкая цена. Но учитывая, что продажа квартиры после долгой ипотеки сама по себе не вполне выгодна, так как реальная стоимость будет выше из-за уплаченных процентов, редкий продавец готов снизить цену еще больше, чтобы только продать жилье.

Говорить о том, что квартиру с обременением невозможно продать нельзя: кто-то хочет жить именно в вашем доме или переехать в квартиру с готовым ремонтом, нужно просто подождать. Если остаток долга небольшой — покупателя найти проще. Погасите часть кредита самостоятельно, чтобы повысить привлекательность предложения.

Со стороны банков препятствий при проведении сделок обычно нет: даже если покупатель не располагает всей суммой, может быть предложен кредит, смена залогодателя по текущему договору. Главное, чтобы покупатель удовлетворял требованиям банка, и уточнить это нужно еще до начала заключения договора. Недвижимость под обременением уже проверена банком, что упрощает повторное согласование объекта залога.

Налоги и вычеты

При покупке недвижимости все граждане РФ, являющиеся плательщиками подоходного налога, могут получить имущественный вычет. При продаже квартиры, за которую получен вычет, никаких доначислений не производится. Право на вычет не сопряжено с правом продажи имущества, вычет остается у вас.

Но если квартира была в собственности менее 5 лет, при ее продаже необходимо уплатить налог с доходов в размере 13%. При расчете суммы налога учитывается цена покупки квартиры без учета стоимости кредита. В расчет принимается сумма договора купли-продажи, а не проценты банку. Но с уплаченных процентов тоже можно получить налоговый вычет, что частично компенсирует ваши затраты.

Если вы купили квартиру за 5 млн рублей и продали ее за 6 млн, налог необходимо уплатить с 1 млн разницы.

Если квартира была в собственности более 5 лет, НДФЛ не взимается. Налог не платится, если цена продажи равна цене покупки или ниже ее. Занижение стоимости не рекомендуется — это может привести к налоговым санкциям. Более того, стоимость недвижимости не может быть ниже кадастровой: проверьте эту информацию в Росреестре до того, как указывать сумму договора.

Общие сведения

- Если вы купили квартиру в ипотеку, но все еще не погасили кредит, продавать недвижимость не запрещено.

- Продать квартиру можно предварительно погасив долг перед банком, договорившись с покупателем о погашении его силами вашего долга в счет стоимости квартиры или через переоформление кредитного договора на него.

- Сделки при участии банка безопасны, но требуют предварительного согласования. Вы должны получить разрешение банка на эту операцию, а покупатель должен соответствовать требованиям кредитной организации в случае, если придется оформлять кредит.

- В зависимости от условий банка, возможно одновременное рефинансирование ипотеки по более выгодным ставками при смене залогодателя.

- Если вы получили налоговый вычет, при продаже квартиры он остается у вас.

- Если квартира была в собственности менее пяти лет и продана дороже, чем куплена, с разницы в цене необходимо уплатить НДФЛ в размере 13%.

- Продать квартиру под ипотекой сложнее, так как не у всех покупателей есть собственные средства, а переоформить кредитный договор на нового заемщика получается не всегда. Чтобы ускорить продажу, постарайтесь максимально сократить остаток долга.

Следите за нами в соцсетях и в блоге

Особенность продажи жилья, купленного в кредит

При ипотечном кредитовании жильё передают в банковский залог. Такой подход гарантирует банку возврат

средств, если заёмщик окажется неплатёжеспособен. Обременение снимается с недвижимости только после

полной

выплаты долга по ипотечному кредитному договору (договору займа).

Несмотря на то, что официально квартира — это залоговое имущество, она находится

в собственности заёмщика.

Владелец вправе распоряжаться недвижимостью, например, продать жильё, но только с согласия банка.

Банк имеет

право запретить сделку.

Что нужно сделать, если вы хотите продать ипотечную квартиру?

1. Обратитесь в банк и выясните, как досрочно погасить задолженность

по ипотечному

кредитному

договору,

а также получите информацию о процессе снятия обременения.

2. Выберите способ продажи квартиры.

3. Найдите покупателя, согласного на покупку залогового жилья.

4. Получите одобрение банка для проведения сделки.

Можно ли продать ипотечную квартиру, если был использован материнский капитал?

Да, продать такую квартиру можно, но есть нюансы, о которых нужно знать. Родители должны выделить

детям доли

в праве собственности на квартиру после полного погашения задолженности, если материнский

(семейный) капитал

использовался:

— на уплату первоначального взноса

— на погашение задолженности по кредитному договору

Если доля квартира находится в собственности несовершеннолетних, то для её продажи

понадобится согласие

органа опеки и попечительства. Сотрудники органа проанализируют условия конкретной сделки

и определят, не

нарушает ли она интересы детей.

Подробнее о том, как продать квартиру, если для покупки недвижимости использовался материнский

(семейный)

капитал, читайте в статье.

Способы продать квартиру, находящуюся в залоге

Выберите подходящий для вас вариант продажи заложенной недвижимости. Чаще всего используются 4 основных

сценария:

— продажа квартиры после полного погашения кредита и снятия обременения

— погашение ипотеки в ходе сделки купли-продажи

— продажа квартиры вместе с задолженностью по кредиту

— реализация квартиры банком

Рассмотрим подробно каждый из вариантов.

Продажа квартиры после досрочного погашения кредита

Заёмщик может погасить долг по кредитному договору (договору займа) досрочно, если у него есть для

этого

средства в размере остатка задолженности.

Ещё один возможный вариант — погасить ипотеку за счёт денежных средств покупателя.

В этом случае

проинформируйте банк о досрочном погашении ипотечного кредита, согласие на продажу недвижимости

в этом

случае также не требуется.

Рекомендации, как провести сделку:

1. Оформите договор задатка на необходимую сумму (например, на сумму

задолженности)

Стороны прописывают в нём сумму сделки, способ передачи задатка от покупателя, условия

и сроки снятия

залога. Все условия сделки закрепляйте письменно: это позволит обеим сторонам обезопасить себя в случае

непредвиденных обстоятельств.

2. Погасите ипотечный кредит досрочно

Используйте средства, которые покупатель передаст вам (продавцу).

3. Получите закладную у банка, если она оформлялась

Проверьте отметку о полном погашении долга. Подробнее о закладной рассказано в статье.

4. Снимите обременение с жилья

Некоторые банки снимают обременение самостоятельно в электронном формате. Если такой опции нет,

подайте

заявление о погашении регистрационной записи об ипотеке через МФЦ.

5. Заключите договор купли-продажи

Учтите задаток, который вам уже выплатил покупатель.

6. Зарегистрируйте переход права собственности

Покупатель станет владельцем квартиры после внесения соответствующих изменений в ЕГРН. Для

регистрации

сделки обратитесь в МФЦ.

Погашение ипотеки в ходе сделки купли-продажи

В процессе продажи залоговой недвижимости обязательно участвует банк, так как необходимо его согласие

на

продажу квартиры с дальнейшим погашением долга.

Рекомендации, как провести сделку:

1. Получите согласие банка на продажу заложенного жилья.

2. Найдите потенциального покупателя

3. Получите в банке выписку об остатке суммы выплат по ипотеке

и предоставьте её

покупателю.

4. Составьте договор купли-продажи. Подробно укажите в договоре все условия

проведения

сделки, сроки продажи

залогового имущества.

5. Покупатель перечисляет в банк деньги в размере:

— суммы задолженности по кредитным обязательствам

— остатка средств за квартиру собственнику

Перечислить деньги можно и другим способом. Подробнее о том, как безопасно осуществить передачу

денежных

средств, читайте в статье.

6. Зарегистрируйте переход права собственности, после чего банк получит средства для

погашения остатка по

ипотеке и снимет обременение с квартиры. Для регистрации нужно обратиться в МФЦ. Покупатель

становится

полноправным владельцем квартиры после осуществления регистрации перехода права собственности в ЕГРН.

Продажа ипотечной квартиры вместе с кредитными обязательствами

Переоформление ипотеки, как правило, используется, если у продавца жилья большой остаток задолженности

по

ипотечному кредитному договору, а у покупателя нет полной суммы, чтобы приобрести недвижимость.

Преимущество

такого способа продажи — меньше бумажной волокиты, так как большая часть документов уже есть

в банке.

Основное ограничение — новый заёмщик может не подходить под требования кредитной

организации, а значит не

сможет оформить кредит на себя.

Рекомендации, как можно провести оформление ипотечной сделки и сделки купли-продажи:

1. Уведомите банк, что вы планируете продать квартиру, и получите

одобрение

кредитора.

2. Найдите покупателя, согласного приобрести ипотечную квартиру вместе

с задолженностью.

3. Покупатель предоставляет в банк документы о своей платёжеспособности.

Перечень нужных

документов уточните

у кредитной организации. Как правило, это:

— паспорт покупателя

— документы, подтверждающие наличие работы и достаточного дохода. Нередко банк

с согласия покупателя

запрашивает эти данные у Пенсионного фонда самостоятельно

— документы, подтверждающие наличие первоначального взноса, к примеру, выписка

об остатке средств

4. Оформите сделку между банком и покупателем.

5. Получите деньги от банка. Продавец получает выплату в размере разницы между

стоимостью

квартиры и

остатком долга по ипотечному жилью.

6. Перерегистрируйте право собственности. Обратитесь в МФЦ или в Росреестр.

Реализация квартиры банком

Банк может продать квартиру, если у заёмщика числится большая задолженность по кредиту. Если

просрочка по

выплатам небольшая, попробуйте договориться с банком об отсрочке для выплаты долга, например,

оформите

ипотечные каникулы, или продайте жильё своими силами.

Кредитор может продать жильё только по решению суда. Для этого недвижимость выставляется на торги на

специализированных площадках. Сумма за продажу квартиры идёт на оплату:

— судебных издержек

— услуг по организации торгов

— остатка задолженности по ипотечному кредитному договору

Если после всех выплат остаются свободные средства, банк передаёт их клиенту-заёмщику, поэтому такой

способ

продажи рассматривают только в крайнем случае.

Нужно ли платить налог с продажи ипотечного жилья?

Согласно Налоговому кодексу РФ, собственник должен заплатить НДФЛ 13%, если объект недвижимости

находился в

собственности менее 5 лет. Отсчёт срока владения начинается с даты, указанной в выписке ЕГРН

или в

свидетельстве о государственной регистрации права.

Если при уплате такого налога вы воспользуетесь имущественным вычетом, это уменьшит сумму налога.

Размер

такого вычета может составить до 1 млн рублей.

Продажа ипотечного жилья не всегда выгодна продавцу, однако обстоятельства иногда вынуждают

принимать

решения быстро. Внимательно изучите нюансы разных сценариев продажи обременённой квартиры, чтобы выбрать

наиболее подходящий для вас вариант.

Жилье в Северной столице с каждым годом дорожает и приобрести его за наличные средства под силу далеко не каждому. Ипотечное кредитование зачастую становится единственным выходом для многих петербуржцев. Десятки банков кредитуют как покупателей жилья на первичном рынке, так и на вторичном.

Хотите продать квартиру, но не доверяете банкам и ипотечным покупателям? Конечно, вы можете месяцами ожидать покупателя с «живыми» деньгами. Этот срок может затянуться, поскольку рынок вторичного жилья насыщен предложениями. Лучше не пугайтесь трудностей: оформить сделку не так сложно, как кажется на первый взгляд.

Как происходит купля продажа квартиры под ипотеку?

У вас, как у продавца, есть выбор: заниматься оформлением самостоятельно либо пригласить посредника, например, риелтора, который помимо поиска покупателя решит и все другие вопросы. У второго варианта есть свои преимущества и недостатки, о которых вы можете прочитать тут.

Мы же расскажем о порядке продажи квартиры в ипотеку, о рисках и процедуре, если вы решили действовать сами.

Важно понимать, что на протяжении оформления купли-продажи вы будете взаимодействовать не только с покупателем, но и с банком, который выдает покупателю кредит. Наличие такого сопровождающего – серьезное преимущество для вас. С чем это связано?

- Банк проверит покупателя;

- Банк обеспечит юридическую чистоту сделки;

- Банк курирует процедуру купли-продажи, что обезопасит вас.

К тому же участие банка позволит довести сделку до конца и не запутаться в процедуре.

Риски продавца

Благодаря участию банка, риски продавца сведены к минимуму. Это связано с заинтересованностью банка в успешном завершении сделки: вы получите свои деньги, банк получит в залог квартиру и право требования платежей по ипотечному кредиту от покупателя.

Банк оценивает заемщика, его дееспособность и платежеспособность, а также проверяет документы, поскольку ему необходима уверенность, что тот будет исправно выполнять платежи по кредитному договору. Риск нарваться на мошенника крайне мал: банк скорее не одобрит кредит, чем свяжется с сомнительным лицом.

Как правило, договор купли-продажи тоже составляется банком, а значит в нем не будет сомнительных и подводных камней. Сам договор является типовым. Расчеты тоже производятся через банк.

В конечном счете все риски продавца при продаже квартиры в ипотеку сводятся к тому, что сделка может не состояться. Причина возможна в следующем: либо покупатель откажется в ходе переговоров, либо банк не одобрит вашу квартиру для сделки. От первого случая никто не застрахован, но вы можете взять у него аванс, который в случае беспричинного отказа останется у вас. Второй случай сложнее. Почему банк может отказать?

- Перепланировки не узаконены;

- Квартира имеет обременение, например, на нее наложен арест;

- Жилье признано аварийным и подлежащим сносу;

- Значительный износ жилья;

- Квартира находится в деревянном доме;

- Плохое состояние квартиры, есть риск утраты ее стоимости в течение срока ипотечного кредита.

📚 Пошаговая инструкция продажи квартиры по ипотеке

Заключение предварительного договора

Итак, вы нашли покупателя, который говорит вам о намерении приобрести вашу квартиру, да еще и с использованием заемных средств. Прежде чем приступить к заключению предварительного договора вы должны убедиться, что лицо уже обратилось в банк и тот одобрил ему определенную сумму кредита.

Часто покупатели сами недостаточно осведомлены обо всех нюансах сделки. Подача заявления в банк на одобрение суммы кредита – это первое, что должен сделать покупатель.

Узнайте у него о максимальной сумме кредита, которую согласен выдать банк и соотнесите ее с ценой вашей квартиры. Обратите внимание на срок действия одобрения, обычно он составляет несколько месяцев. После его истечения покупателю придется снова обращаться в банк.

Для того, чтобы закрепить серьезность намерений обоих сторон вы можете заключить с покупателем предварительный договор. Купля-продажа квартиры в ипотеку в таком случае будет проходить еще более безопасно. В обязательном порядке в договоре нужно указать:

- Объект недвижимости, он должен быть прописан максимально полно;

- Цену объекта;

- Порядок расчетов;

- Срок, в течение которого стороны обязуются заключить основной договор;

- Внесение аванса и его суммы (если таковой имеется).

Аванс часто используется для того, чтобы окупить риски в ситуации, когда покупатель в самый последний момент идет на попятную и отказывается приобретать квартиру. После получения денег вам, как продавцу, необходимо составить расписку об их получении.

Необходимые документы

После предварительных договоренностей необходимо подготовить документы для дальнейшего оформления основного договора купли-продажи. Перечень документов напрямую зависит от выбранного покупателем банка. Не полагайтесь исключительно на покупателя: сами узнайте перечень документов на официальном сайте банка или в офисе.

Помимо вашего паспорта будут необходимы документы на квартиру. В большинстве случаев вам понадобится:

- выписка из ЕГРН;

- копии документов, на основании которых у вас возникло право собственности (например, договор купли-продажи или договор дарения);

- если вы в браке, то нотариально заверенное согласие супруги(а) на отчуждение;

- если не в браке, то нотариально удостоверенное заявление о том, что на момент приобретения права собственности в браке не состоял(а);

- справка об отсутствии задолженности по коммунальным платежам;

- кадастровый и/или технический паспорт помещения;

- справка формы №9 о лицах, зарегистрированных в объекте недвижимости.

Полный перечень документов для продажи квартиры в ипотеку уточняйте в каждом конкретном случае. Все собранные документы необходимо будет передать покупателю для проверки банком и оценщиком.

Оценка квартиры

Оценка квартиры независимым оценщиком – обязательная процедура. С помощью заключения оценщика банк делает вывод о рыночной и ликвидационной стоимости вашей квартиры. Как правило, сами банки предлагают выбрать оценщика из списка тех, кому они доверяют. В противном случае вам придется согласовать свой выбор с банком.

Расходы по оплате работы оценщика лежат на покупателе. Независимое лицо проводит осмотр квартиры и изучает документы, относящиеся к недвижимости. Стоимость жилья, указанная в итоговом отчете, не должна быть выше цены договора купли-продажи недвижимости. Банк выдаст кредит только на сумму, которая равна ликвидационной стоимости жилья или менее ее. Следовательно, разницу между согласованной ценой договора и суммой в отчете покупателю придется компенсировать самостоятельно.

Страхование

Обязанность заемщика застраховать риск гибели или повреждения имущества прописана в ФЗ «Об ипотеке (залоге недвижимости)». Поэтому кредитор, то есть банк, будет требовать обязательного страхования квартиры для того, чтобы выдать ипотечный кредит.

Страхование осуществляется за счет покупателя. Договор страхования подписывается покупателем до заключения кредитного договора. Рисков для вас, как для продавца, никаких.

Заключение договора купли продажи

К моменту подписания основного договора покупатель уже имеет подписанный кредитный договор. Оформление договора купли-продажи квартиры между вами и покупателем с ипотекой происходит в офисе банка при сопровождении одного из сотрудников. Текст договора стандартный, однако не лишним будет прочитать его внимательно и уточнить все непонятные пункты.

Договор представляет собой единый документ, подписанный двумя сторонами. В нем в обязательном порядке должны содержаться сведения о:

- покупателе и продавце;

- квартире;

- цене договора;

- порядке расчета между покупателем и продавцом.

Договор считается заключенным только после государственной регистрации, поэтому его вместе с собранными документами необходимо передать в Росреестр (например, через МФЦ).

Передача денег

Самый важный этап для продавца – получение денег за переданную квартиру. Денежные средства вы должны получить сразу после регистрации договора купли-продажи и перехода права собственности на квартиру к покупателю.

Поскольку основная сумма предоставляется банком, то именно он и обязан передать вам деньги. Самые распространенные варианты:

- На ваше имя открывается счет, куда банк переводит необходимую сумму после регистрации договора и ипотеки.

- До регистрации договора первоначальный взнос с кредитными деньгами закладывается в банковскую ячейку. Забрать деньги вы сможете после предоставления зарегистрированного договора купли-продажи.

Налоги

По общему правилу продавец должен заплатить подоходный налог с продажи квартиры в ипотеку в размере 13%. Но если проданная квартира была приобретена вами до 01.01.2016 и находилась в собственности более трех лет, то вы освобождаетесь от налога. Если квартира была приобретена после 01.01.16, то освобождение от налога произойдет только после 5 лет владения ею. Срок существования права собственности можно подсчитать на основании данных из выписки ЕРГН.

Если же квартира находилась в вашей собственности три года или менее, то вы обязаны выплатить налог с продажной стоимости квартиры. Этого можно избежать, если продажная стоимость равна или меньше 1 млн рублей. Если стоимость больше, то вы можете воспользоваться имущественным налоговым вычетом в размере 1 млн рублей и оплатить 13% налог с оставшейся суммы. Вычет предоставляется единоразово.