Можно ли закрыть самозанятость? Рано или поздно ответ на этот вопрос встает перед каждым физлицом, применяющим данный спецрежим. В статье расскажем, как сняться с учета в качестве самозанятого и можно ли зарегистрироваться заново.

Как перестать быть самозанятым

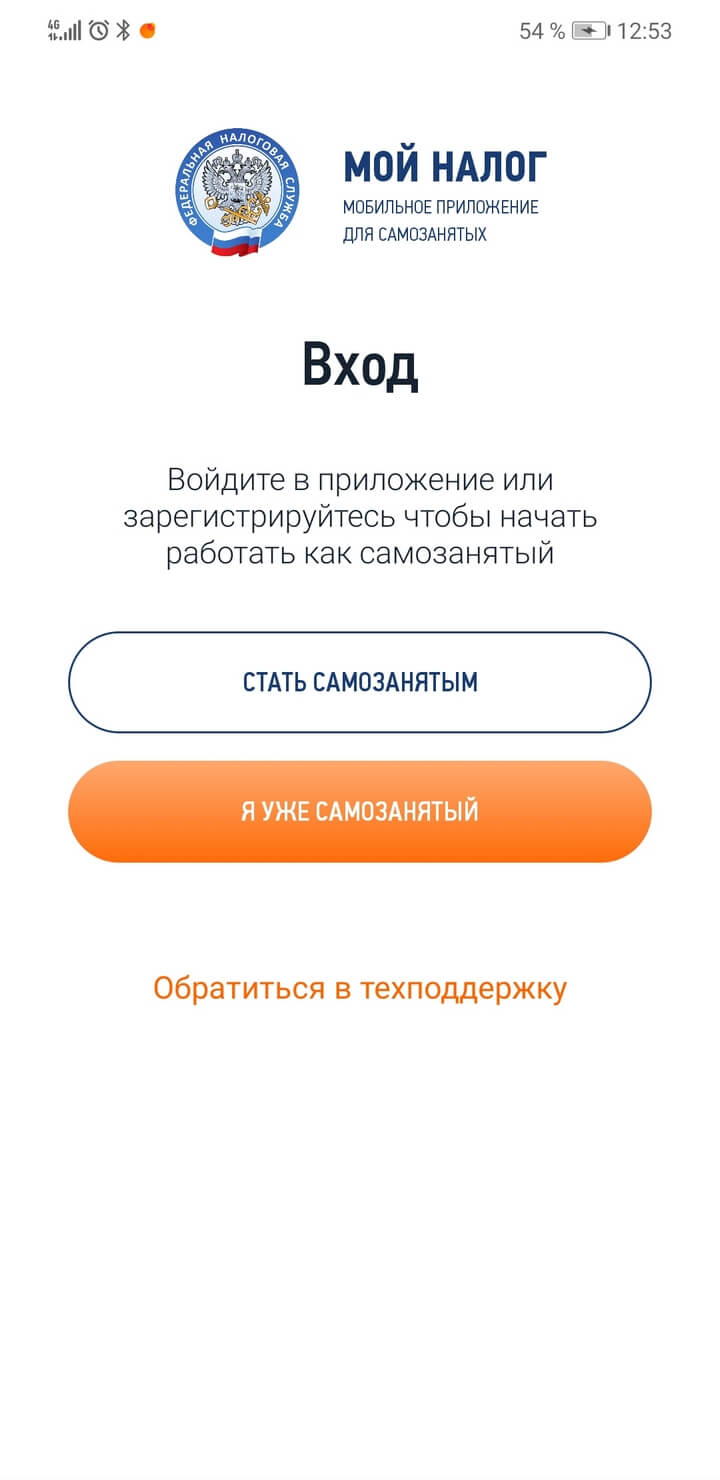

Стать самозанятым легко — достаточно установить приложение «Мой налог», загрузить в него фотографию паспорта и отправить заявление в налоговую. Вся процедура займет не более 10 минут.

Однако у любого самозанятого после регистрации могут возникнуть вопросы: нужно ли закрывать самозанятость, легко ли закрыть самозанятость, где закрыть самозанятость И как закрыть самозанятость? Ответы на часть этих вопросов даются в п. 12 ст. 5 закона от 27.11.2018 № 422-ФЗ.

По данной законодательной норме самозанятый может сняться с учета в налоговом органе, подав заявление через приложение «Мой налог». Расскажем подробнее, как это сделать.

Закрываем самозанятость через приложение «Мой налог»

Начнем с наиболее популярного способа снятия с налогового учета плательщиков налога на профессиональный доход (НПД) — расскажем, как закрыть самозанятость через приложение «Мой налог».

Для этого потребуется:

- Зайти в приложение «Мой налог».

- Нажать на кнопку «Сняться с учета».

- Выбрать причину, по которой вы решили сняться избавиться от статуса самозанятого:

- отказываюсь от применения специального налогового режима (выбираете, если вы добровольно решили сняться с учета, как плательщик НПД);

- утратил право на применение специального налогового режима (выбираете в случае, если вы перестали удовлетворять критериям применения НПД по причинам, поименованным в п. 2 ст. 4 закона «О проведении эксперимента…» от 27.11.2018 № 422-ФЗ, например, нанимаете сотрудника на работу, или прекратили деятельность, подпадающую под НПД, и занялись деятельностью, которая не подходит для данного режима налогообложения).

- Отправить данные в налоговую.

Снятие с учета происходит максимально быстро: уведомление от ФНС придет в приложение не позднее следующего дня после отправки данных.

Налоговики уведомят физлицо о снятии с учета в качестве самозанятого через портал «Госуслуги» или уполномоченную кредитную организацию — — если заявление о постановке на учет было представлено через эти инстанции (п. 14 ст. 5 закона № 422-ФЗ).

ОБРАТИТУ ВНИМАНИЕ! Восстановить статус самозанятого можно в любой момент, пройдя повторную регистрацию.

С ответом на вопрос о том, как в приложении «Мой налог» закрыть самозанятость, разобрались — процедура выполняется в течение нескольких минут и сложности не представляет. Это не единственная возможность освободиться от статуса плательщика налога на профессиональный доход. Далее расскажем о других способах снятия с налогового учета самозанятых.

Подача заявления через Госуслуги

Портал «Госуслуги» постоянно расширяет свой функционал. В том числе с недавнего времени у самозанятых появилась возможность подать через этот популярный ресурс заявление налоговикам о снятии с учета.

Услуга называется «Снятие с учета самозанятого».

После перехода по кнопке «Начать» система предложит выбрать причину прекращения самозанятости: добровольное решение или несоответствие критериям применения налога на профессиональный доход:

Нажатие кнопки «Отправить заявление» завершает процедуру — уведомление о снятии с учета придет в личный кабинет физлица на портале «Госуслуги».

Закрытие через кредитную организацию

Если физлицо регистрировалось в качестве самозанятого через уполномоченную кредитную организацию, сняться с учета можно с помощью этого же банковского сервиса.

К примеру, как закрыть самозанятость через Сбербанк Онлайн? В этом приложении самозанятость отключается в несколько кликов. Нужно:

- открыть раздел «Сервисы» внизу главного экрана;

- перейти на вкладку «Свое дело», в которой изначально регистрировали самозанятость;

- в разделе «Настройки» выбрать опцию «Отключить в Сбербанке и налоговой».

Такой порядок Сбербанк описал на своем сайте.

В другой кредитной организации порядок действий при закрытии самозанятости будет иным.

Когда самозанятого снимает с учета налоговая служба

Существуют ситуации, в которых плательщику налога на профессиональный доход не нужно предпринимать никаких действия для того, чтобы сняться с учета в качестве самозанятого — это за него делает налоговая служба:

- Если годовой доход плательщика превысил лимит в 2,4 млн руб. и ФНС перевела его на другой режим налогообложения.

- Если налоговой стало известно о том, что налогоплательщик не соответствует требованиям, предъявляемым к самозанятым, по другим критериям (например, он принял на работу сотрудников или занялся перепродажей товаров промышленного производства).

Узнайте о рисках работы с самозанятыми из интервью с налоговиками, размещенного на сайте «КонсультантПлюс». Достаточно оформить двухдневный бесплатный доступ к системе, чтобы воспользоваться полезными материалами.

Последствия снятия с учета

Снятие с учета в качестве самозанятого не отменяет обязанности по уплате начисленного налога — погасить задолженность всё равно придется.

Как оплатить налог, если закрыл самозанятость? Ответ дает ФНС на своем сайте: после снятия с учета (утраты права) предоставляется ограниченный доступ в мобильное приложение «Мой налог»/ веб-кабинет, в котором сохраняется функция уплаты налога.

Кроме того, повторная регистрация в качестве самозанятого не предоставляет право на получение налогового вычета в размере 10 000 руб. в том случае, если вы полностью получили его ранее. Если же вычет ранее не оформлялся, или был получен частично, право на его оформление сохраняется даже при повторной постановке на учет.

Блиц-ответы на горячие вопросы

С момента введения самозанятости прошло четыре года, а вопросов, связанных с применением этого налогового режима, по-прежнему немало. Ответим на самые популярные из них:

- Надо ли закрывать самозанятость если не работаешь?

Закон этого не требует. Отсутствие доходов и деятельности никак не влияет на статус самозанятости. Налогоплательщик вправе сняться с учета или остаться в этом статусе — налоговых последствий не наступит.

- Если закрыть самозанятость, когда можно открыть снова?

Самозанятость можно открывать и закрывать в любое подходящее время. Но при выполнении условий:

- не нарушены требования закона № 422-ФЗ (к видам деятельности, отсутствию наемных работников и др.);

- погашена задолженность по налогу на профессиональный налог по предыдущей самозанятости (при наличии долга зарегистрироваться самозанятым вновь не получится).

- Как быстро можно закрыть самозанятость?

Вне зависимости от того, какой способ вы применяете для подачи заявления о закрытии самозанятости (приложение «Мой налог», «Госуслуги» или сервис уполномоченного банка), процедура снятия с учета происходит обычно в течение одного дня. При этом обязанность погасить неуплаченный НПД не аннулируется и задолженность подлежит уплате (в том числе после снятия с учета в качестве самозанятого).

- Сколько раз можно открывать и закрывать самозанятость?

Законом не установлено ограничений по частоте открытия и закрытия самозанятости. Делать это можно неограниченное число раз, соблюдая при регистрации и в процессе работы требования закона № 422-ФЗ.

- Нужно ли закрывать самозанятость при отсутствии дохода?

Нет, такого требования в законе № 422-ФЗ не содержится. При отсутствии оформленных чеков на полученные доходы система не будет начислять налог к уплате. Никаких налоговых последствий у самозанятого при фактическом отсутствии доходов не возникает.

Итоги

Закрыть деятельность самозанятому можно с помощью приложения «Мой налог», через портал Госуслуг или уполномоченную кредитную организацию (если регистрация происходила через ее сервис). При этом впоследствии можно возобновить работу в качестве самозанятого, отправив соответствующее заявление в ФНС.

Потенциальные плательщики налога на профессиональный доход (НПД) нередко высказывают опасения, что, зарегистрировав статус в ФНС, они столкнутся со сложностями при отказе от данного налогового режима. Как на самом деле проходит процедура снятия с учета самозанятых и как плательщик налога на профдоход может перестать им быть, расскажем ниже.

ИП перестал быть самозанятым. Когда начинать платить взносы?

Условия применения НПД

Применение налога на профдоход ограничено рядом важных условий. Нарушение любого из них ведет к снятию с учета плательщика НПД, гражданин не может быть самозанятым.

Ограничения, прежде всего, по доходам: 2,4 млн руб. в год или 200 тыс. руб. в месяц. Если сумма превышена, применять НПД нельзя.

Сколько самозанятых может привлекать компания и как доказывать в суде необходимость именно этой формы трудоустройства?

Неофициальный термин «самозанятые», применяемый к налогу на профдоход, говорит еще об одном ограничении – плательщик должен работать только самостоятельно, без привлечения наемной рабочей силы. К примеру, ИП, имеющий сотрудников, лишается права применять НПД.

Самозанятый утратил статус плательщика НПД — что с расходами контрагента?

Есть ограничения и по видам деятельности:

- Перепродажа товаров, имущества, имущественных прав запрещена. Только реализация продукции собственного производства может быть предметом налогообложения.

- Занимаясь добычей и продажей полезных ископаемых, пользоваться режимом НПД невозможно.

- Не облагаются НПД табак, алкоголь, автомобильное топливо и другие маркируемые, подакцизные товары.

- Сдача помещений, не предназначенных для жилья, в аренду запрещена.

- Работа в интересах другого лица в качестве агента, посредника, по договорам комиссии, поручения не может облагаться НПД.

- Доставка товаров клиентам и прием оплаты за них в интересах третьих лиц под запретом.

Законодатель, однако, делает оговорку. Если при расчетах, сопровождающих деятельность, указанную в п. 5 и 6, присутствует онлайн-касса, запрет снимается. ККТ должна быть зарегистрирована на продавца товара.

Государственные служащие не могут быть самозанятыми, за исключением случаев, когда они сдают в аренду (найм) жилые помещения. Иные виды деятельности не дают права госслужащим приобретать статус плательщика НПД. Причины, по которым гражданин может быть лишен возможности называться самозанятым, изложены в ФЗ-422 от 27/11/18 г. (ст. 4, 6).

Как сняться с учета в налоговой

Плательщик налога может без проблем сняться с учета в ФНС по собственной инициативе. Для этого используется то же приложение «Мой налог», с которым он работал, будучи самозанятым.

Отказ от статуса плательщика НПД происходит следующим образом. Необходимо найти в приложении кнопку «Сняться с учета» и щелкнуть по ней. Появится список причин отказа:

- «я больше не занимаюсь такой деятельностью»;

- «мне сложно работать с этим приложением»;

- «я стал госслужащим».

Нужно выбрать одну из причин и подтвердить свой выбор. Произойдет снятие с учета.

Уведомление об этом гражданин получит не позже чем через сутки после отказа от НПД.

Внимание! После выполнения необходимых действий в приложении «Мой налог» никаких дополнительных уведомлений, отчетов в ИФНС сдавать не надо.

Такая возможность прописана статьей 5 ФЗ-422, п. 12. В этой же статье говорится и о праве налоговых органов снимать с учета самозанятых и аннулировать их статус при определенных условиях.

Когда налоговая сама снимает с учета и ставит на учет

За нарушение хотя бы одного из ограничений, вытекающих из норм ФЗ-422, ФНС правомочна снимать налогоплательщиков с учета. К примеру, если гражданин сдает вместо жилого помещения нежилое, он нарушает закон. Статус недвижимости фискальные органы имеют возможность отслеживать и принимать соответствующие решения.

Важно знать, что ИП, решивший «уйти из самозанятых» или утративший право на применение этого режима по одной из законодательно установленных причин, может стать плательщиком УСНО, ЕСХН на основании уведомления в ИФНС. Оно должно быть предоставлено в 20-дневный срок после снятия с учета по НПД. В ином случае самозанятый автоматически снимается с НПД и становится плательщиком налогов по ОСНО.

Плательщик снят с учета. Что дальше?

Если гражданин снят с учета по НПД, но за ним числится неуплаченная налоговая задолженность, она не аннулируется. Оплатить долг перед бюджетом все равно нужно. Снятие с учета не закрывает возможности повторной регистрации в качестве плательщика НПД, при условии отсутствия задолженности.

Вместе с тем, повторная регистрация лишает возможности получить вычет в размере 10 тыс. руб., если он был получен ранее. В то же время, если вычет раньше не оформлялся, его можно получить при повторной регистрации.

Тезисно

- Статус плательщика налога на профессиональный доход («самозанятого») может быть утрачен налогоплательщиком, если его деятельность перестала соответствовать условиям, прописанным в ФЗ-422, ст. 4, 6. ФНС имеет право снимать таких граждан и предпринимателей с налогового учета по НПД.

- Перестать быть плательщиком налога можно и добровольно. Для этого используется приложение «Мой налог». С его помощью уведомление в автоматическом режиме направляется в налоговую, и обязанность применения НПД прекращается. Направлять дополнительные уведомления и отчеты в ИФНС не нужно. Неуплаченная задолженность по налогу, если она имеет место, не аннулируется.

Как перестать быть самозанятым через приложение «Мой налог»

Стать самозанятым легко — достаточно установить приложение «Мой налог», загрузить в него фотографию паспорта и отправить заявление в налоговую. Вся процедура займет не более 10 минут.

Однако у любого самозанятого после регистрации может возникнуть вопрос: как закрыть самозанятость?

Для этого потребуется:

- Зайти в приложение «Мой налог», перейти в меню «Профиль» и прокрутить страницу вниз;

- Нажать на кнопку «Сняться с учета НПД».

- Выбрать причину, по которой вы решили решили отказаться от статуса самозанятого.

- Отправить данные в налоговую.

Снятие с учета происходит моментально. Уведомление от ФНС придет в приложение не позднее следующего дня после отправки данных.

Как закрыть самозанятость физических лиц через сайт госуслуг

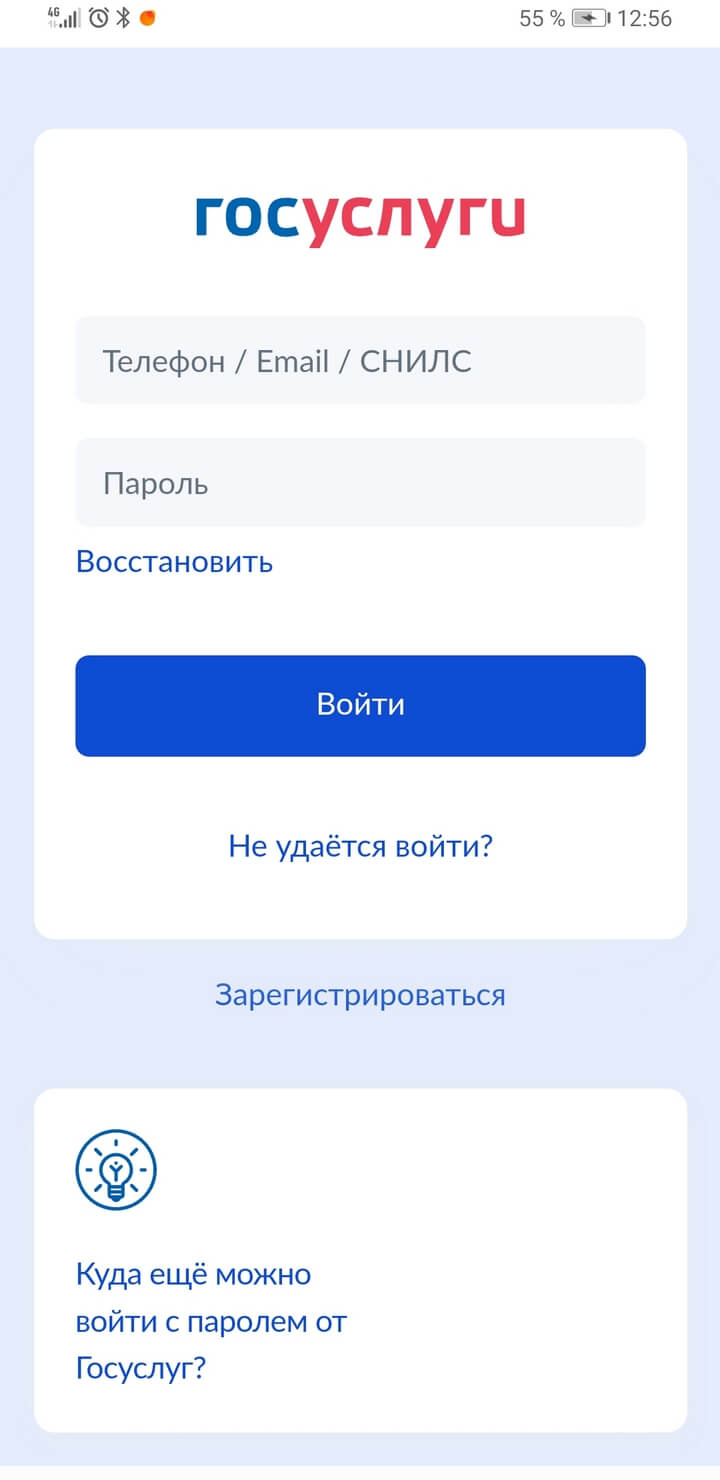

Если вы регистрировали самозанятость на «Госуслугах», то отказываться от НПД необходимо в личном кабинете на портале.

- В строке запроса введите «снятие с учета самозанятых» и пройдите по выданной ссылке.

- Выберите подходящую причину отказа от НПД.

- Все готово, отправьте запрос в налоговую.

Уведомление о снятии с учёта придёт в личный кабинет в течение 3 рабочих дней после отправки заявления

Когда самозанятого снимает с учета налоговая служба

Существуют ситуации, в которых плательщику налога на профессиональный доход не нужно предпринимать никаких действия для того, чтобы сняться с учета в качестве самозанятого — это за него делает налоговая служба:

- Если годовой доход плательщика превысил лимит в 2,4 млн руб. и ФНС перевела его на другой режим налогообложения.

- Если налоговой стало известно о том, что налогоплательщик не соответствует требованиям, предъявляемым к самозанятым, по другим критериям (например, он принял на работу сотрудников или занялся перепродажей товаров промышленного производства).

Последствия снятия с учета

Снятие с учета в качестве самозанятого не отменяет обязанности по уплате начисленного налога — погасить задолженность всё равно придется.

Кроме того, повторная регистрация в качестве самозанятого не предоставляет право на получение налогового вычета в размере 10 000 рублей в том случае, если вы полностью получили его ранее. Если же вычет ранее не оформлялся, или был получен частично, право на его оформление сохраняется даже при повторной постановке на учет.

Сняться с учета можно быстро. И встать на учет повторно тоже разрешено

Если процедура закрытия ИП для индивидуальных предпринимателей – это целая история, то для самозанятых процедура снятия с учета максимально упрощена. И если вы захотите перестать быть самозанятым, то достаточно нажать несколько кнопок в приложении «Мой Налог». Без визита в ФНС и заполнения бумажных заявлений.

Порядок действий:

Открываете приложение «Мой налог», нажимате на кнопку «Сняться с учета», а затем выбираете одну из трех причин такого решения:

– Я больше не занимаюсь такой деятельностью;

– Мне сложно работать с этим приложением;

– Я стал госслужащим.

После выбора причины необходимо подтвердить свое решение. Все, вы больше не имеете статус самозанятого гражданина.

Но следует помнить, что если у вас остались долги по налогу НПД, то их придется погасить полностью. Снятие с учета не списывает долги по НПД.

Можно ли потом снова стать самозанятым?

Да, можно. Процедура будет точно такой же, как и при первой регистрации.

Но если у вас есть долги по НПД после предыдущей регистрации, то программа не позволит снова встать на учет, пока долг не будет погашен полностью. Еще не будут повторно выданы 10 000 рублей, которые дают при первой регистрации для того, чтобы делать налоговый вычет из НПД.

Но если сумма не была использована полностью, то остаток вернется после повторной регистрации.

Если вы ничего не знаете о налоговом бремени для самозанятых (или думаете, что знаете) советуем пройти новый онлайн-курс с полной информацией для плательщиков профналога и ИП.

Сейчас действует скидка в 50 % и весь курс временно стоит 1500 руб.

За эти деньги вы получите сразу всю информацию об обязанностях и правах ИП и самозанятого, который хочет вести бизнес и не нервничать. Это онлайн-формат: смотрите и слушайте, когда и где удобно. А в конце пройдите тест и получите сертификат.

О чем курс

- как ИП зарегистрироваться, выбрать систему налогообложения;

- как проводить расчеты с клиентами;

- как платить налоги и взносы;

- как перейти на налоговые каникулы;

- как разбираться в отчетности;

- каких проверок ждать;

- о чем нужно помнить самозанятым и тем, кто планирует ими стать: документы, расчет, плюсы и минусы;

- какую пенсию получат самозанятые;

- что нового по самозанятым в 2020 году.

Все подводные камни: с чего начать, как платить меньше налогов, как не привлекать внимание проверяющих, как не проштрафиться.

Автор курса – Член Российского союза аудиторов Людмила Ганичева.

Посмотрите ее презентацию:

Хотите подумать или предложить родственникам или друзьям, чтобы они подарили вам обучение, нет проблем, просто заполните форму ниже, чтобы не потерять скидку:

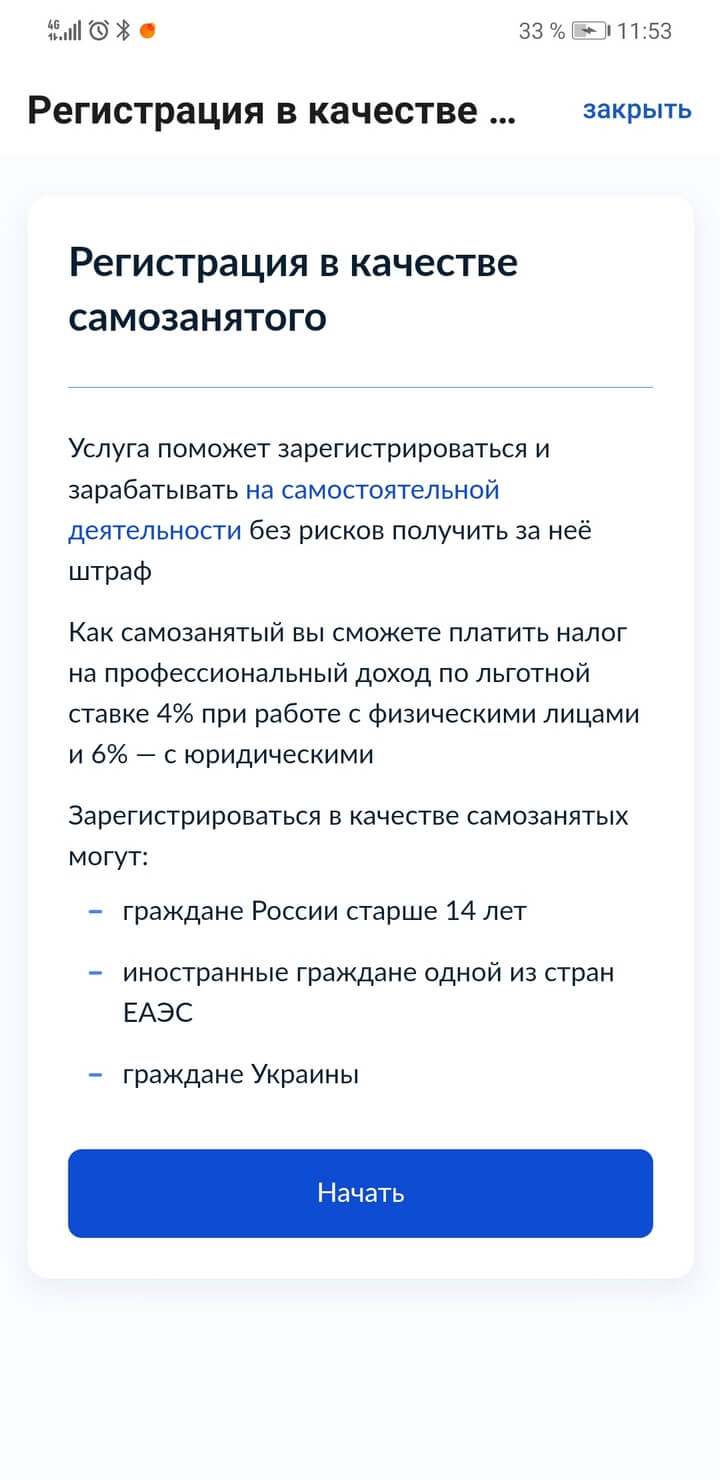

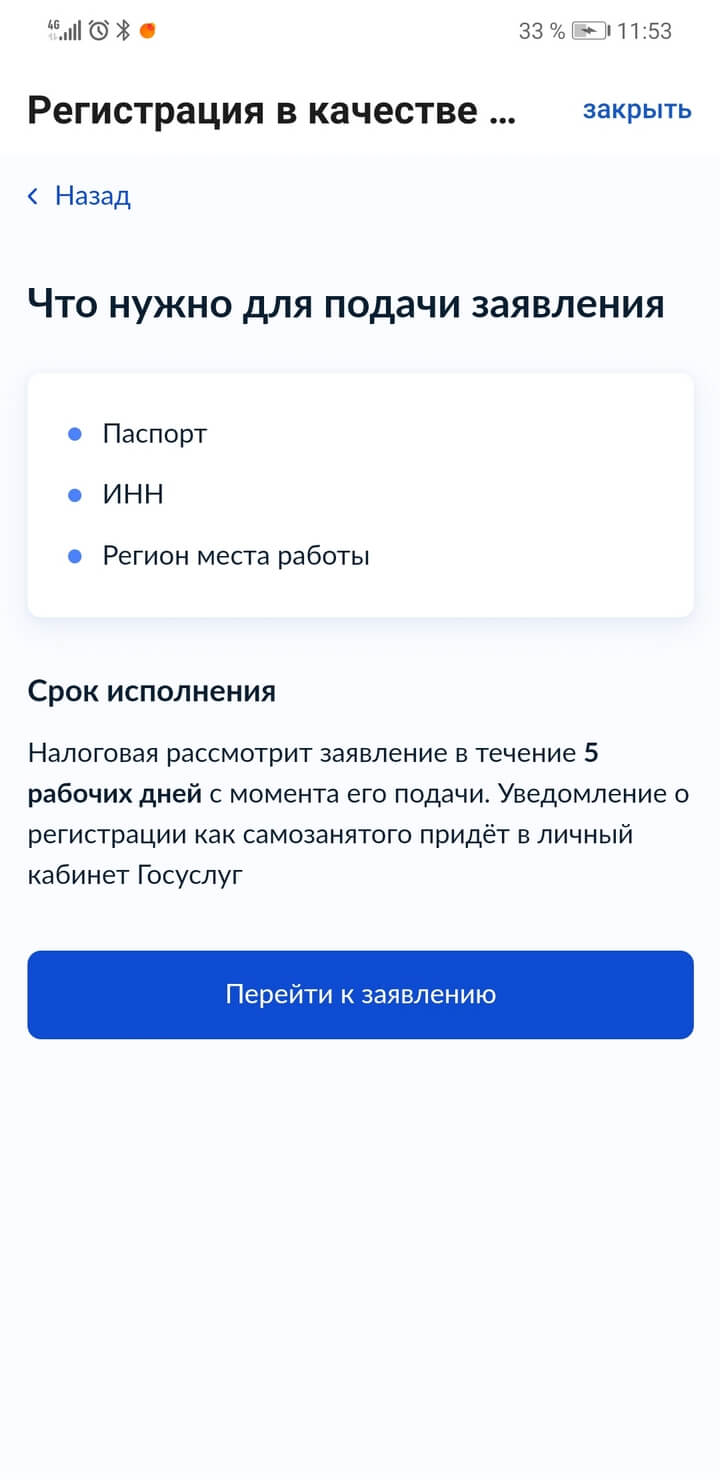

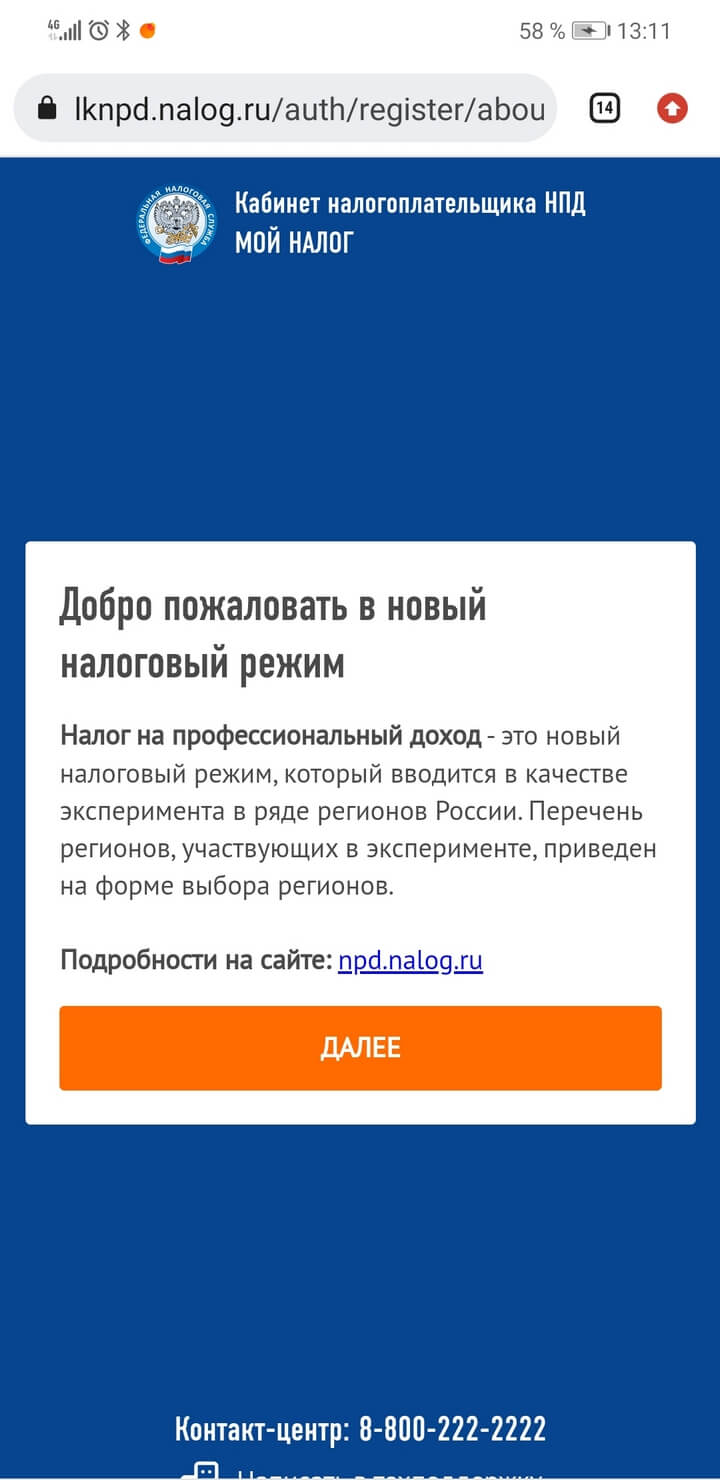

Оформить самозанятость через Госуслуги — один из самых простых способов перейти в специальный режим налогообложения и платить налоги на профессиональную деятельность. В нашем материале — пошаговая инструкция по регистрации.

Зачем становиться самозанятым?

Самозанятость позволяет легально вести бизнес и получать доход без риска штрафов за незаконную предпринимательскую деятельность. Человек в статусе самозанятого без труда сможет подтвердить заработок при получении кредита или подаче документов на визу. При этом для самозанятых предусмотрены довольно привлекательные налоговые условия. Если самозанятый сотрудничает с юрлицами, он платит 6% налога по итогам работы за месяц. С физлицами — 4%.

Оформить самозанятость через Госуслуги

Чтобы зарегистрироваться в качестве самозанятого на Госуслугах, вам понадобится учётная запись на портале, а также ваш ИНН. Узнать свой ИНН можно на сервисной странице ФНС.

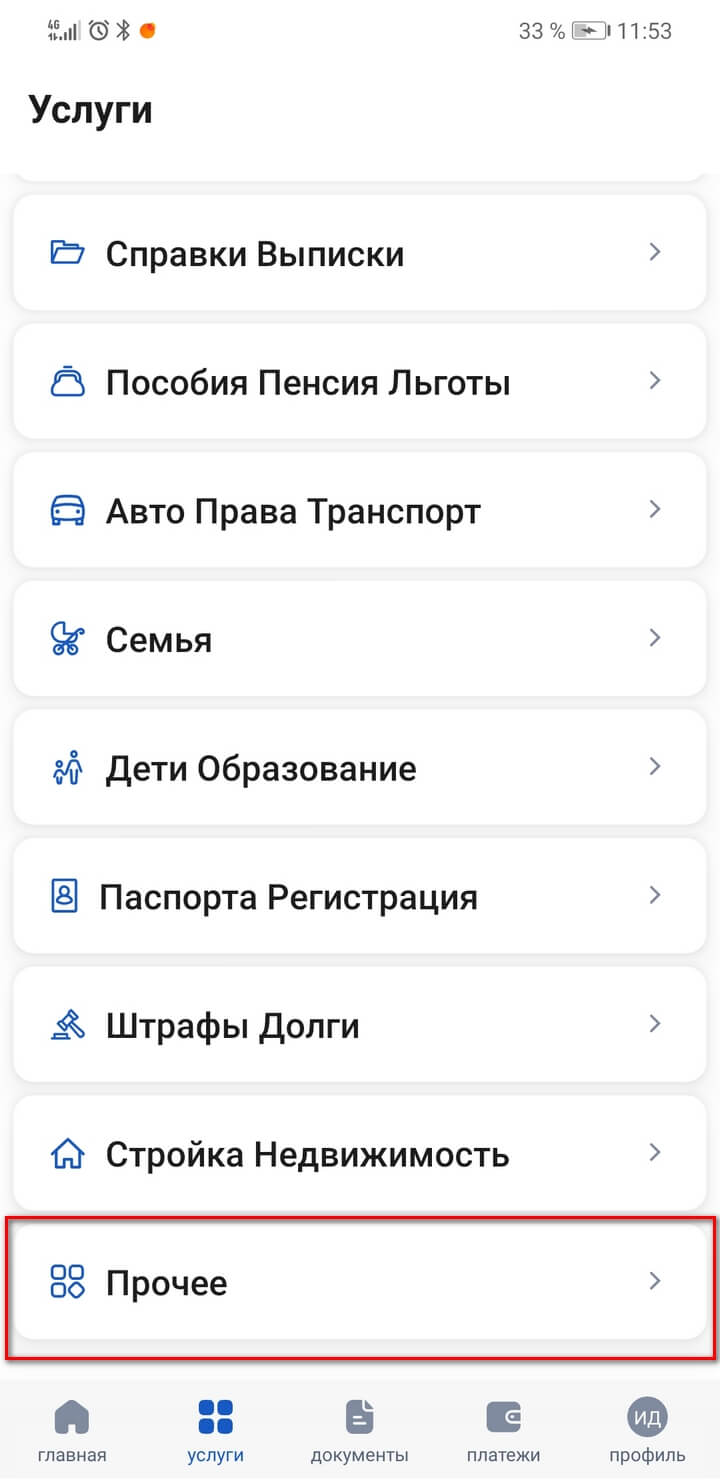

После того как вы получили все данные:

- Откройте приложение Госуслуги.

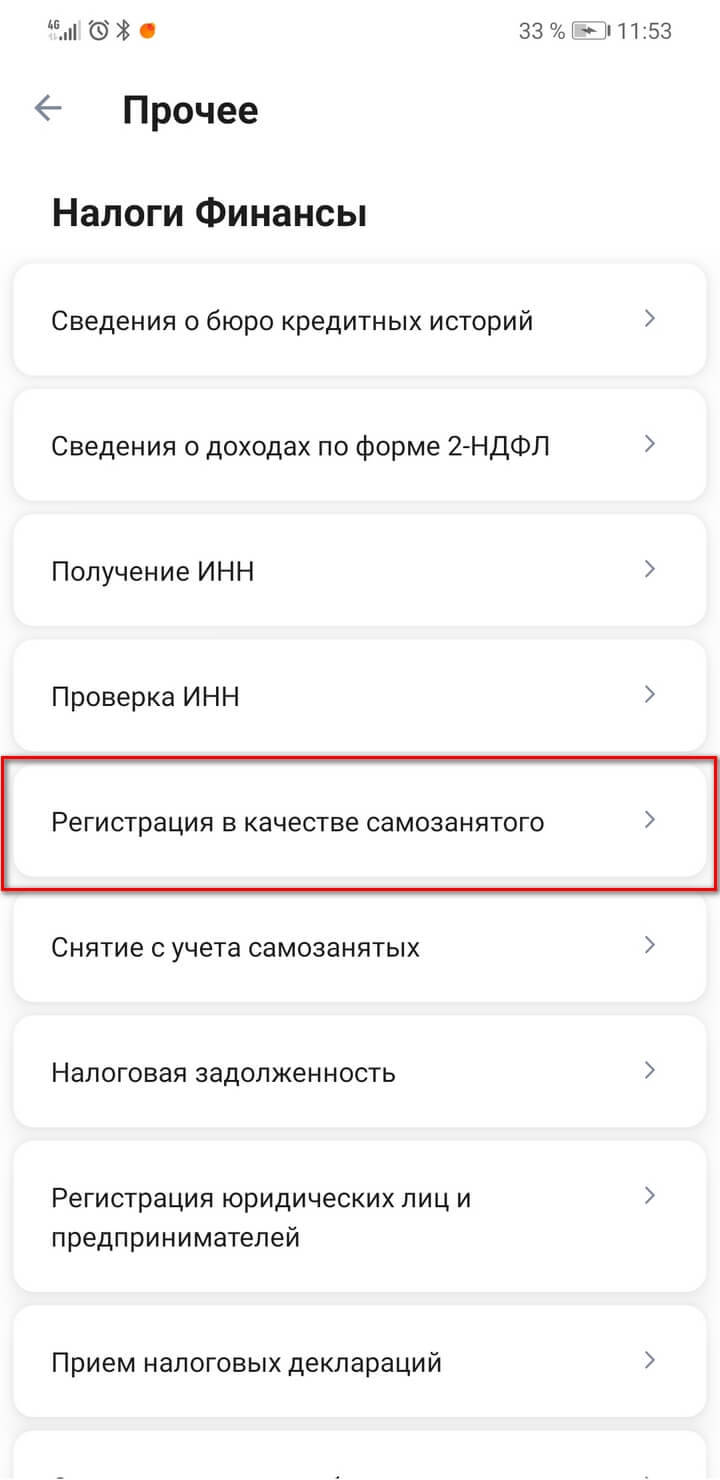

- Выберите раздел «Услуги» → «Прочее».

- Долистайте до раздела «Налоги и финансы» → «Регистрация в качестве самозанятого».

- Ознакомьтесь с информацией и нажмите кнопку «Начать».

- Нажмите «Перейти к заявлению».

- Проверьте ваши паспортные данные.

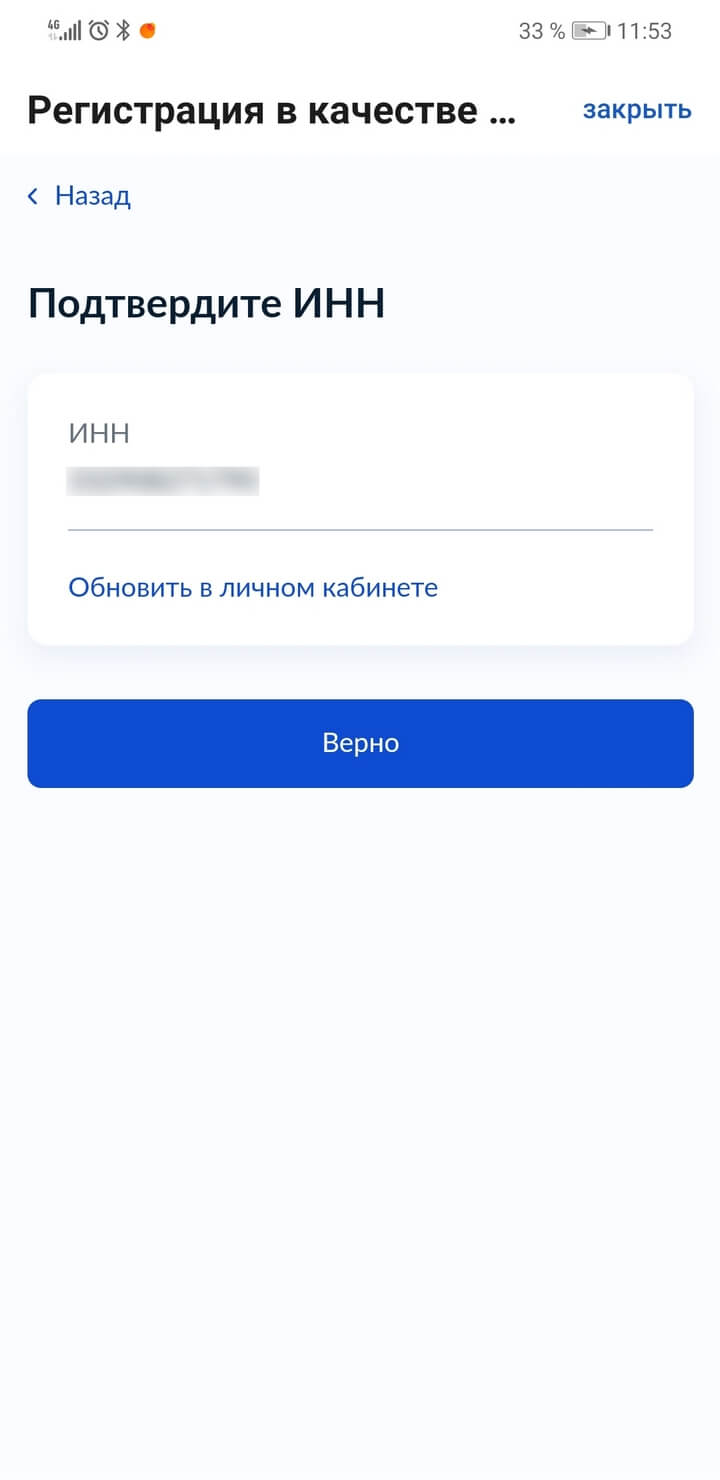

- Подтвердите ИНН.

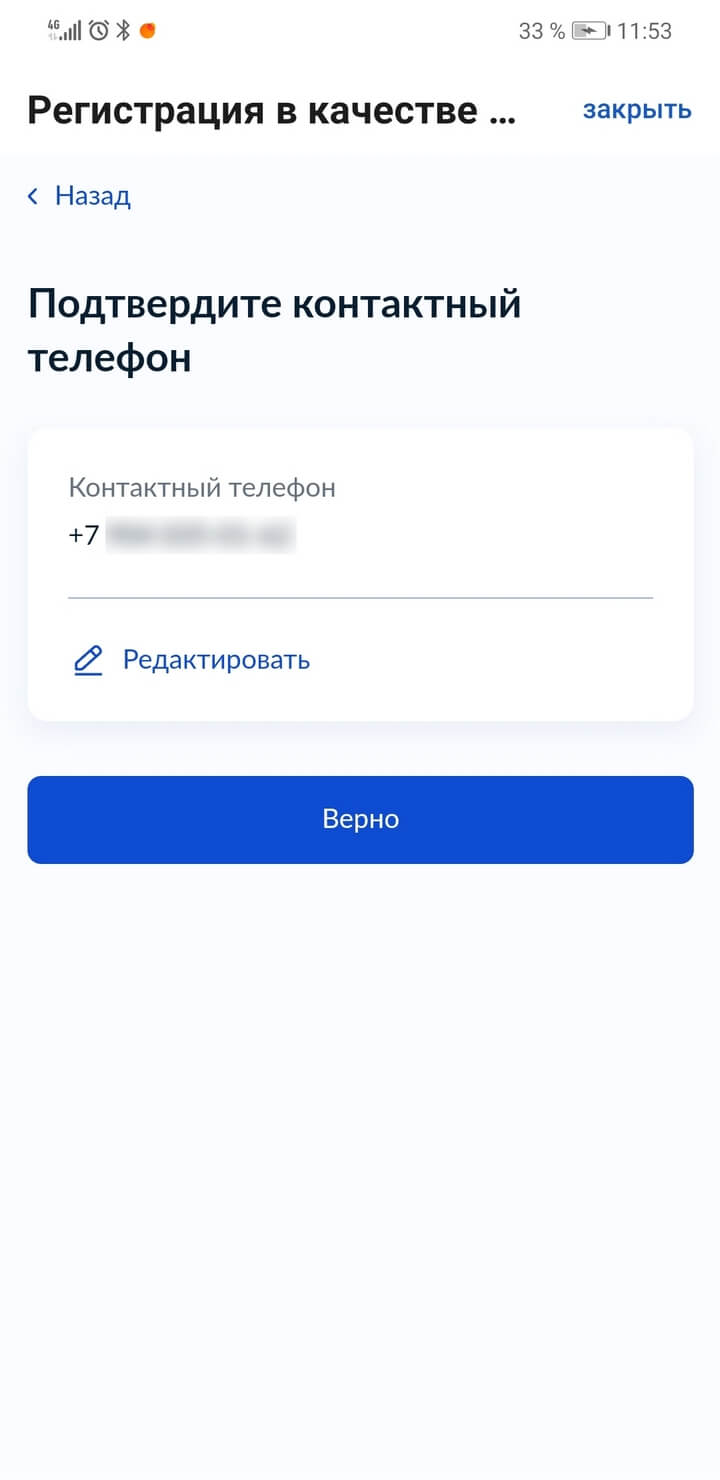

- Убедитесь, что в системе указан ваш актуальный номер телефона.

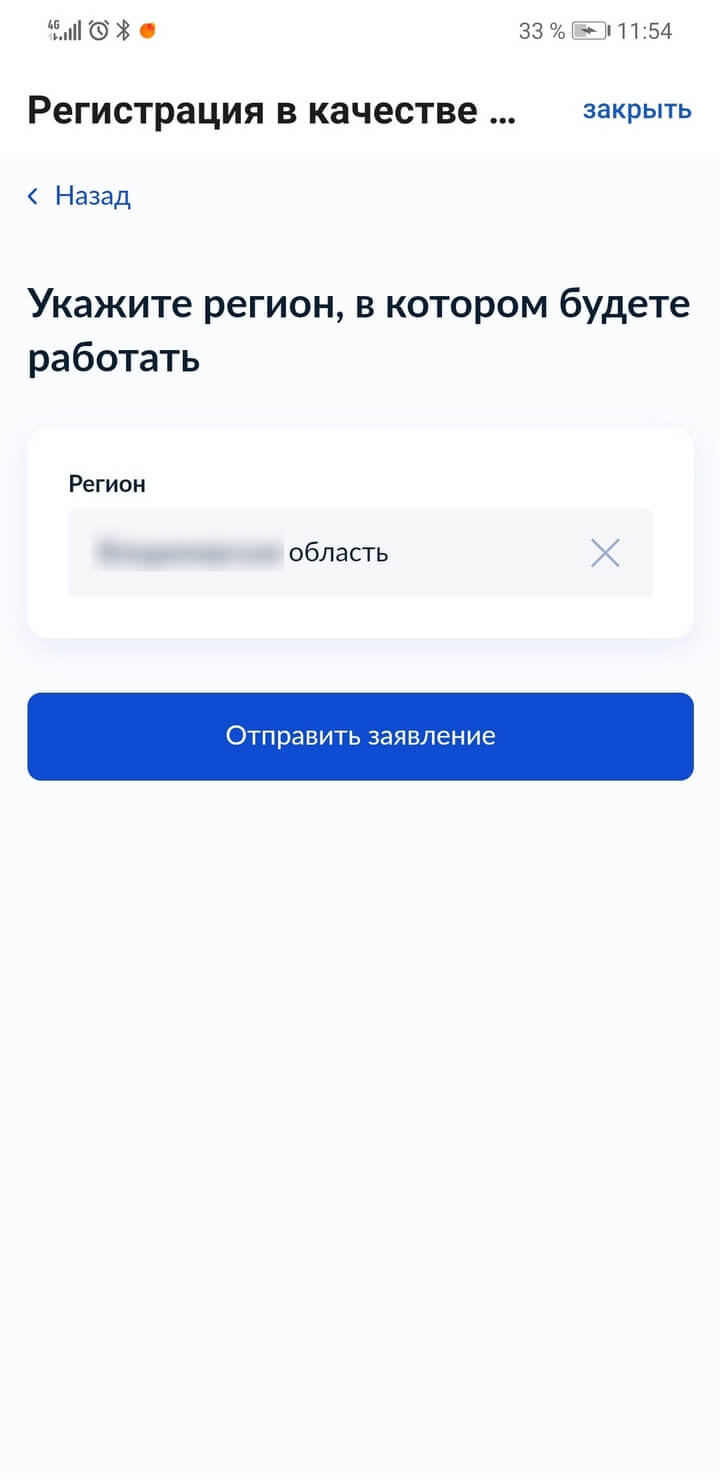

- Укажите регион, в котором будете работать, и нажмите на кнопку «Отправить заявление».

Налоговая рассматривает заявление в течение пяти рабочих дней. Когда заявка одобрена, вы получите в личном кабинете на Госуслугах уведомление о постановке на учёт в качестве самозанятого.

Зарегистрироваться через приложение «Мой налог»

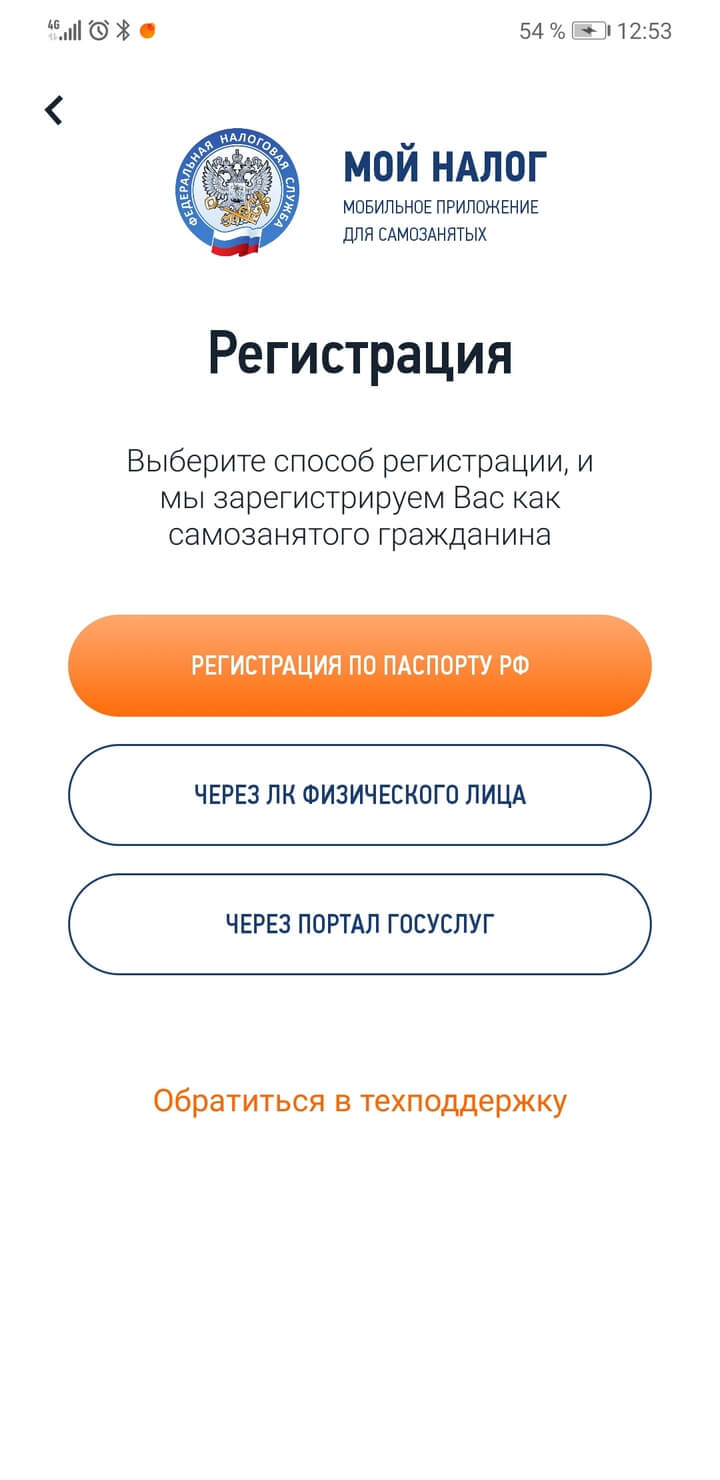

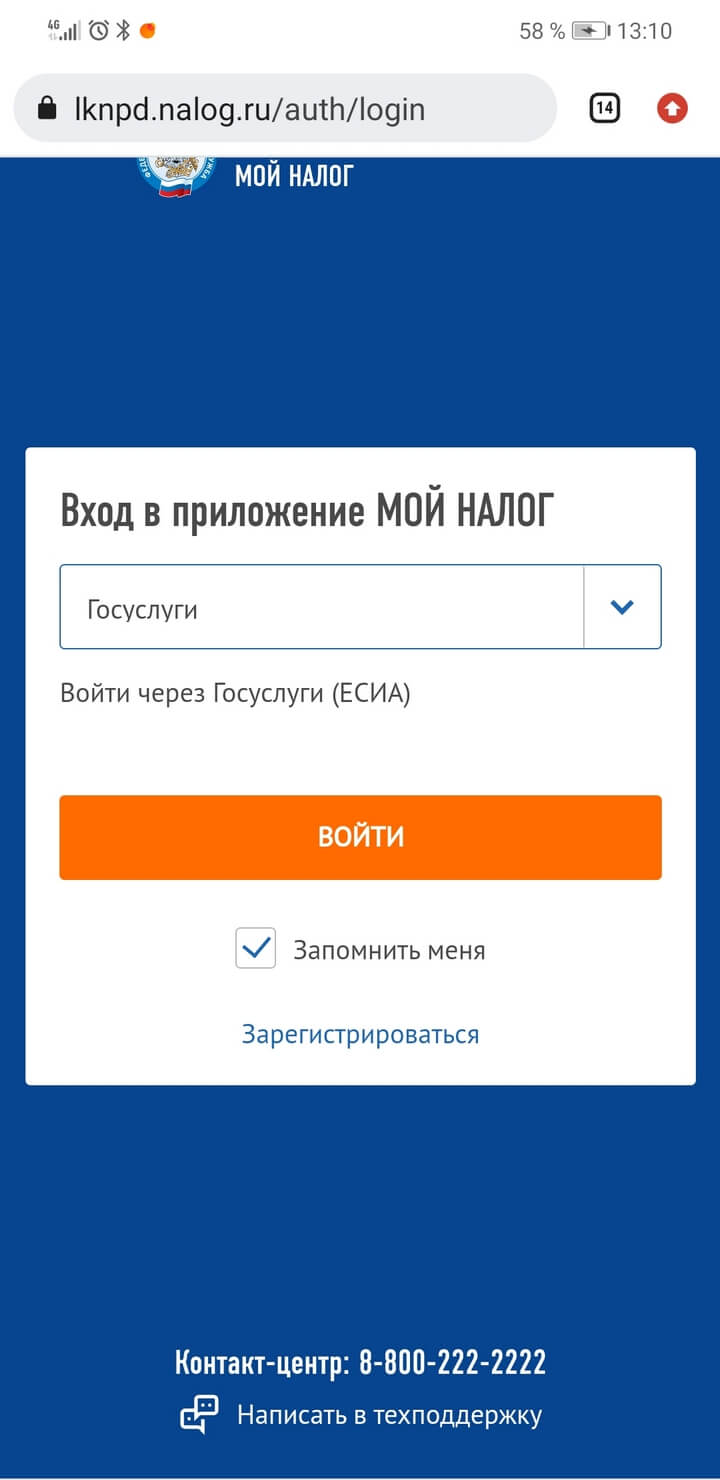

«Мой налог» — это приложение для уплаты налогов по самозанятости. Здесь же можно оформить статус самозанятого, а поможет в этом учётка на Госуслугах. Вот как это сделать:

- Откройте приложение и нажмите кнопку «Стать самозанятым».

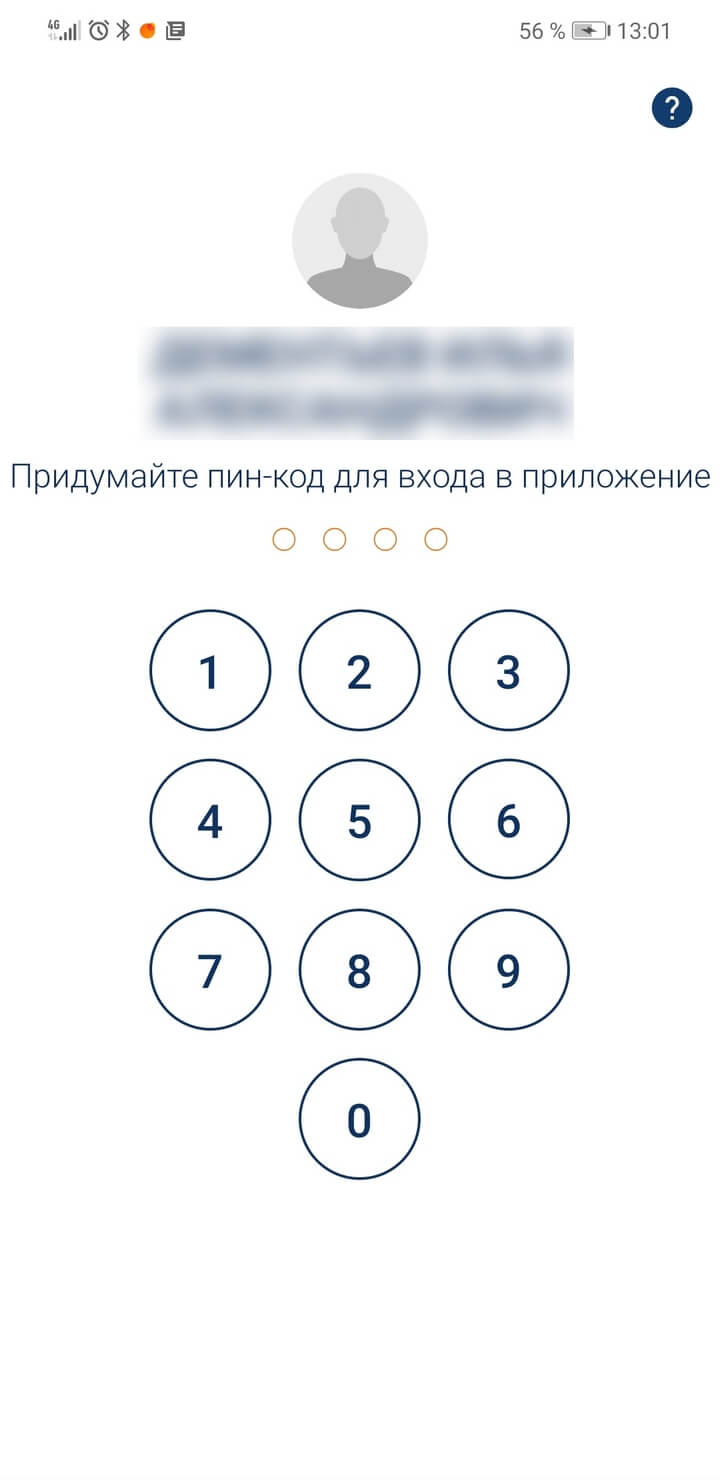

- В приложении доступны три способа регистрации: по паспорту, через личный кабинет физлица и с помощью учётки на Госуслугах. Для примера выберем третий.

- Пройдите авторизациб на Госуслугах.

- Придумайте четырёхзначный PIN-код для входа в приложение.

- При необходимости разрешите вход по отпечатку пальца.

Зарегистрироваться через личный кабинет ФНС

Стать самозанятым можно и через личный кабинет физлица на сайте налоговой.

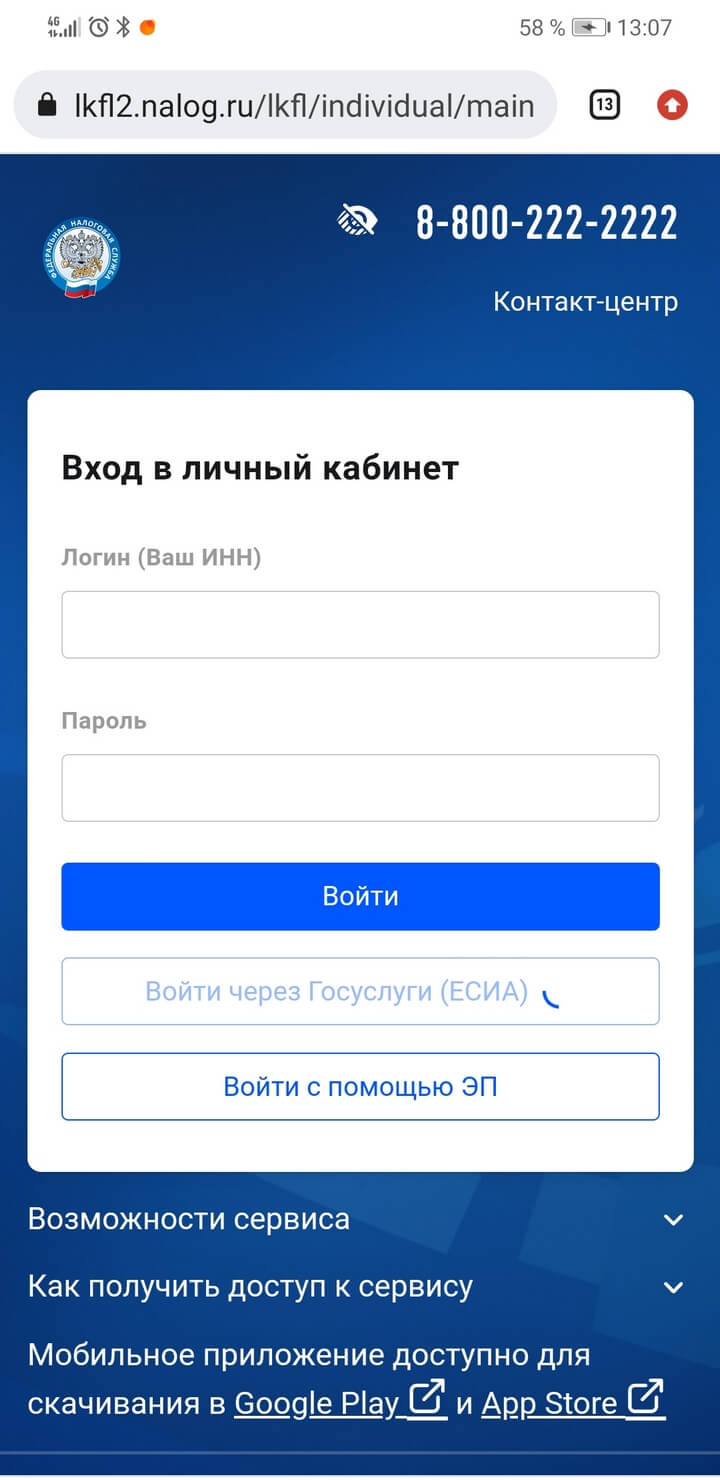

- Откройте страницу личного кабинета и нажмите на кнопку «Войти через Госуслуги (ЕСИА)», введите логин и пароль от учётной записи — после этого вы попадёте на главную страницу личного кабинета.

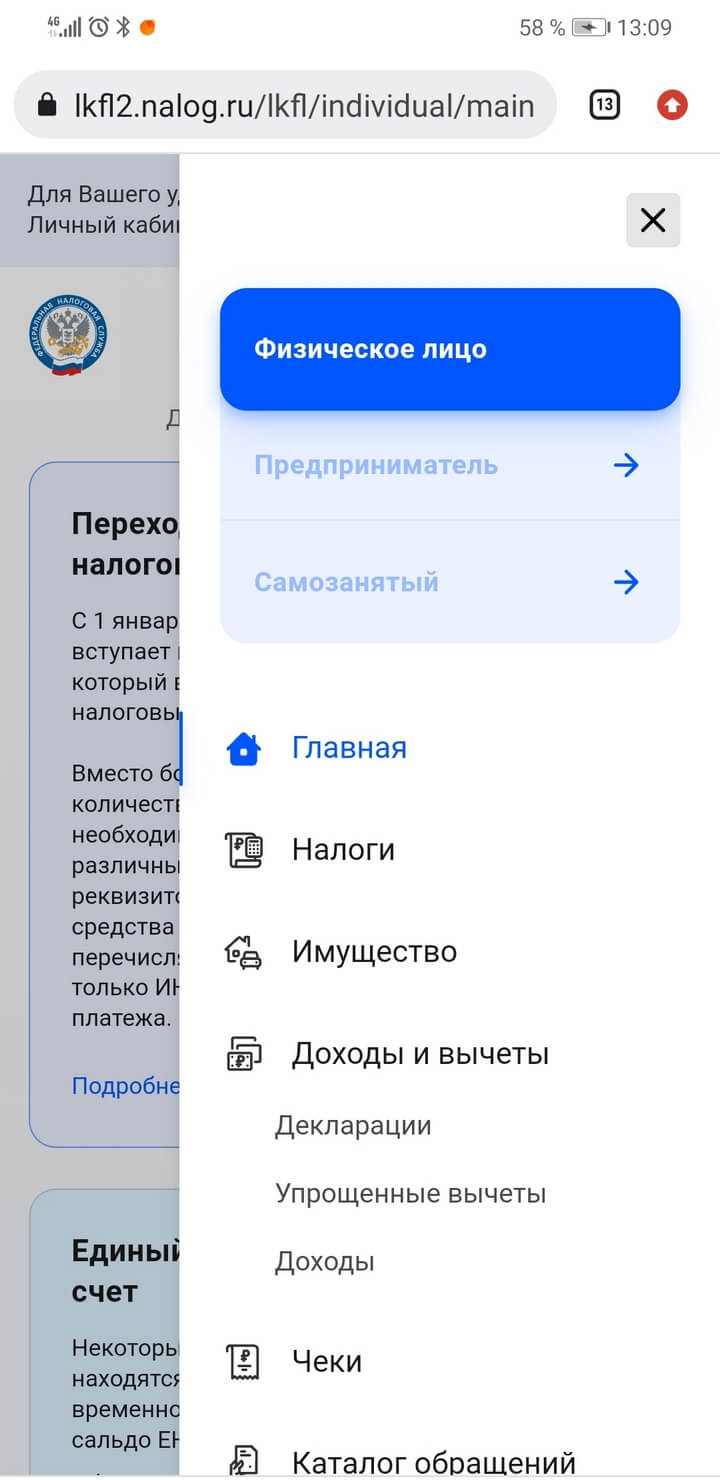

- Нажмите на раскрывающееся меню в правой части экрана и выберите пункт «Самозанятый».

- Кликните на «Зарегистрироваться».

- Нажмите на кнопку «Далее».

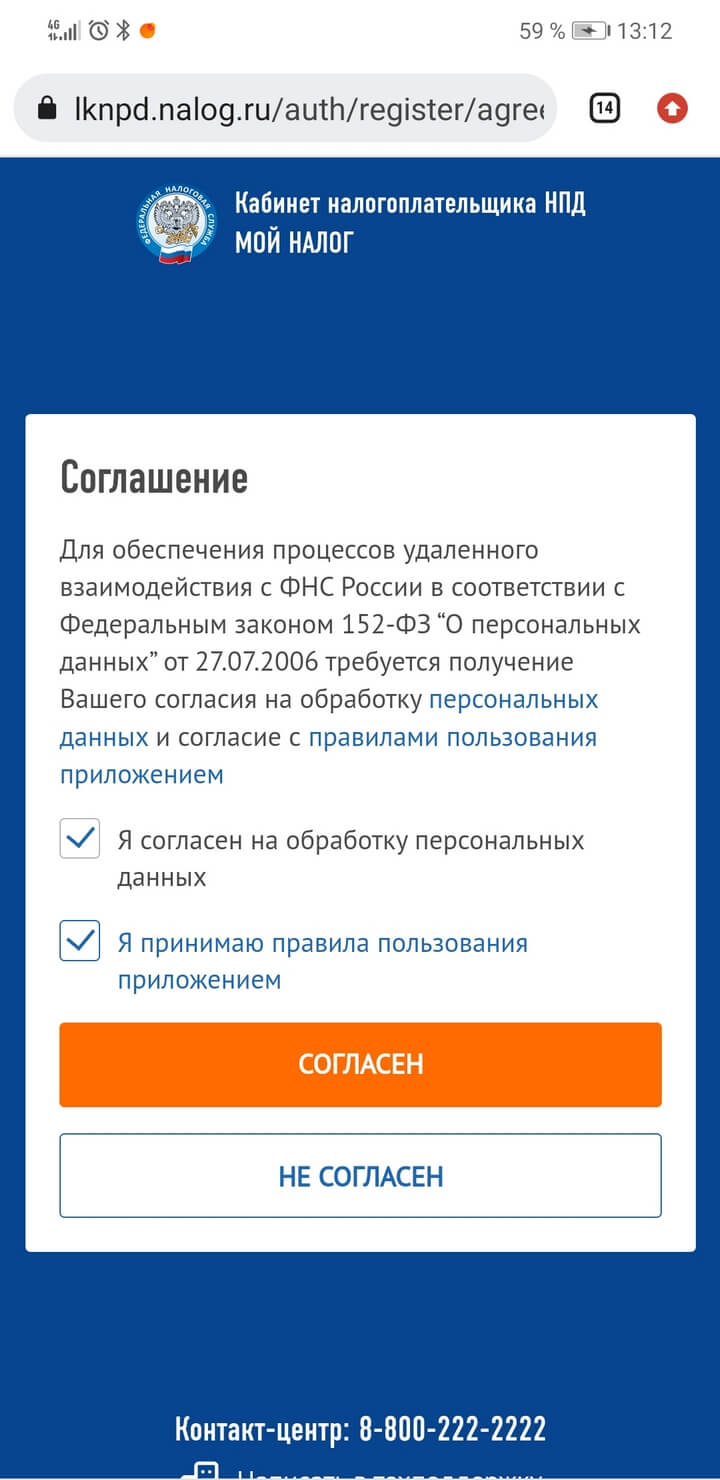

- Поставьте галочки в пунктах об обработке персональных данных и правилах пользования приложением, дважды нажмите «Согласен».

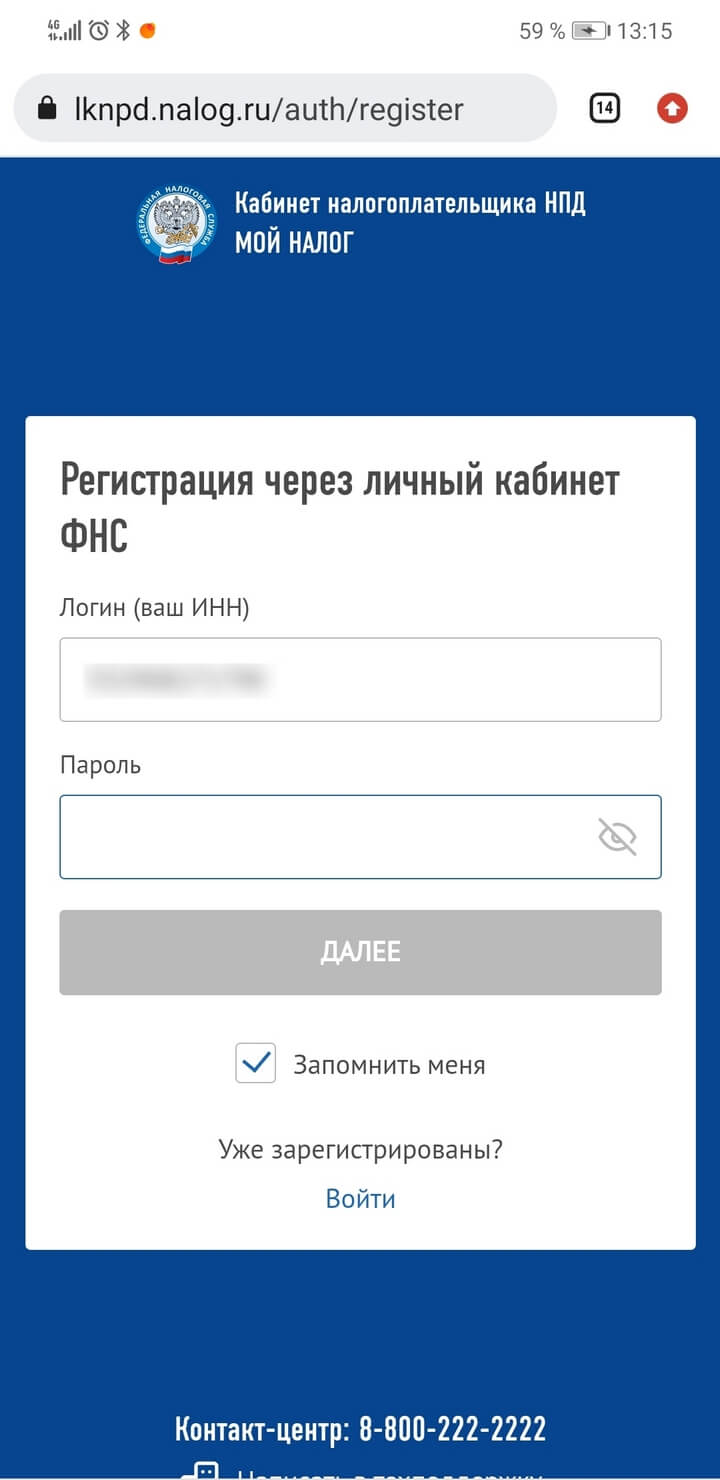

- Введите ИНН и пароль → «Далее» → «Подтвердить».

Как самозанятому платить налоги?

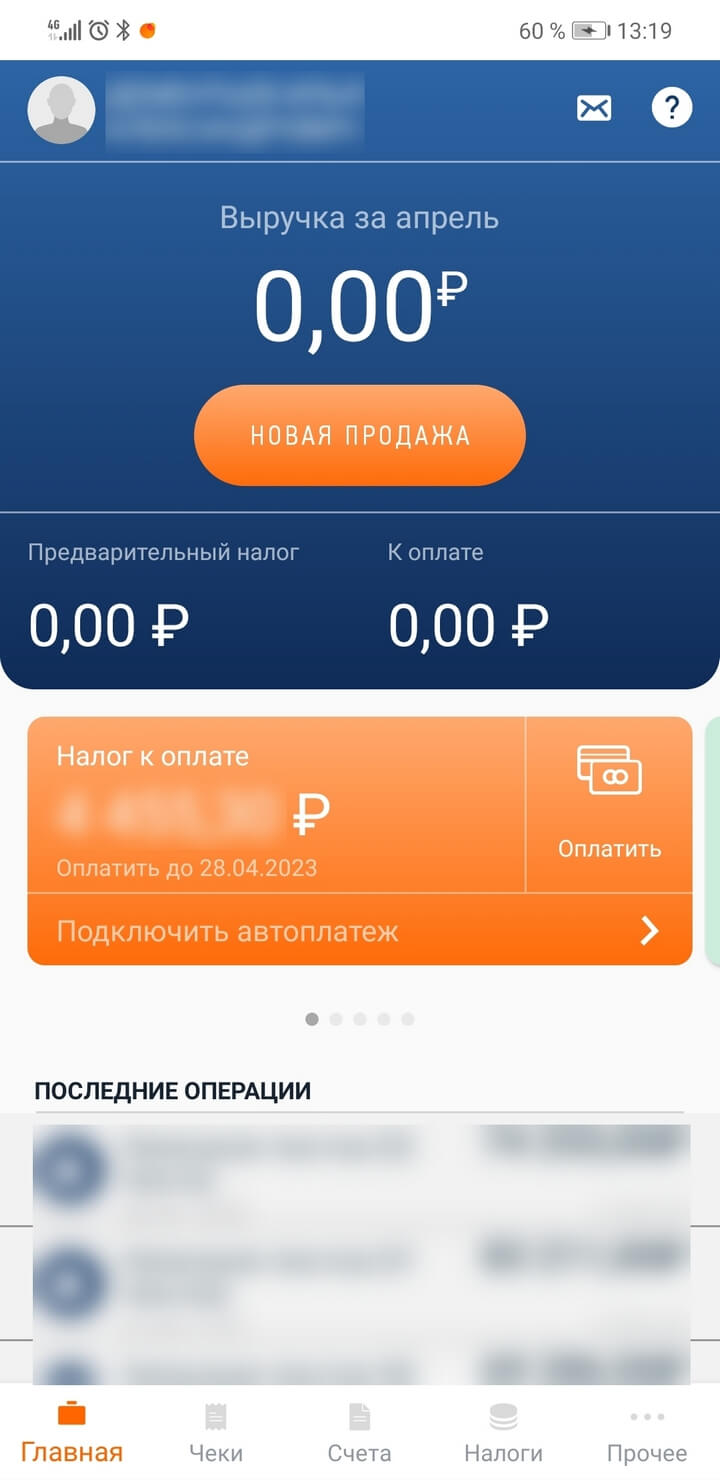

Как мы уже говорили выше, работать с налоговой самостоятельно вы будете через приложение «Мой налог». Допустим, вы выполнили заказ, например испекли торт, и получили за свою работу гонорар. Теперь об этом нужно отчитаться в налоговую:

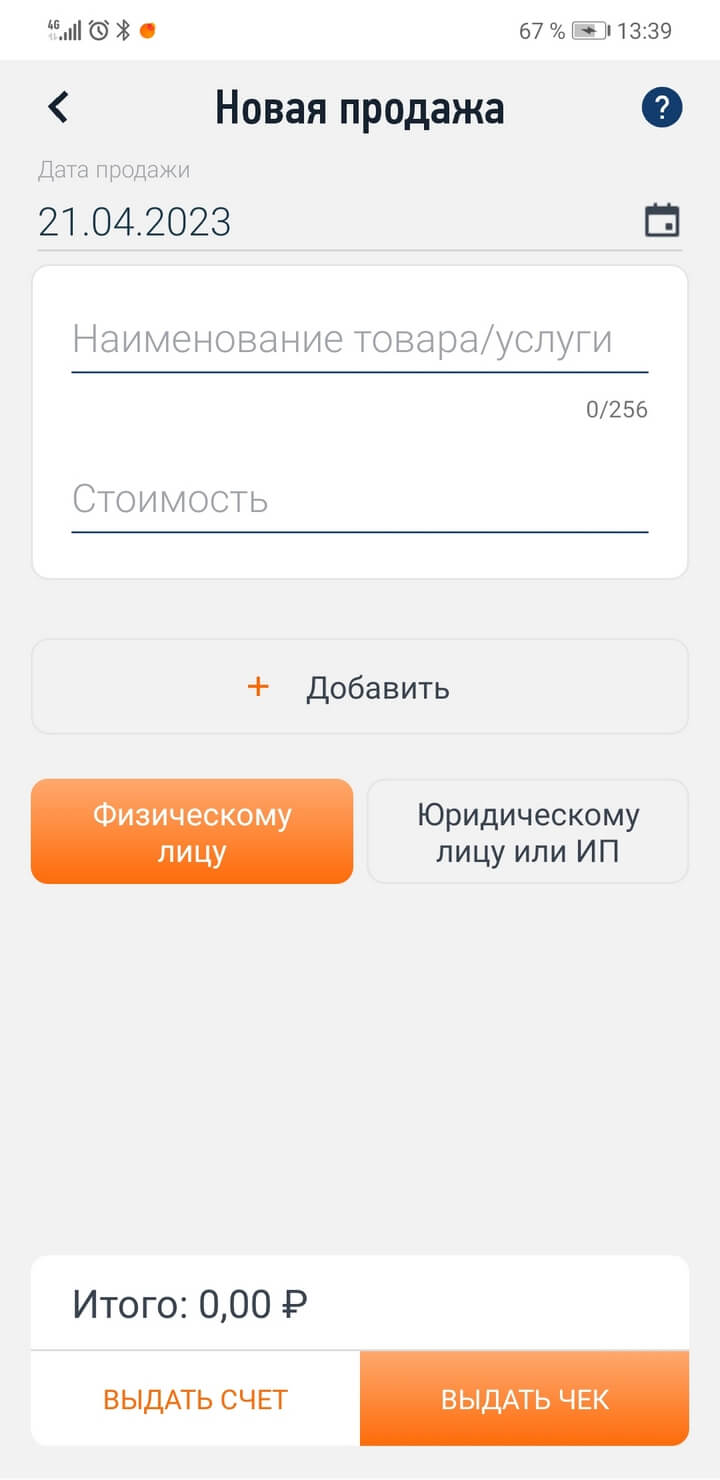

- Откройте приложение и нажмите на кнопку «Новая продажа».

- Укажите наименование товара или услуги и его стоимость. Ниже выберите, в адрес какого лица вы выполнили работу — физического или юридического. От этого будет зависеть процентная ставка налога — 4 или 6%. Затем нажмите кнопку «Выдать чек».

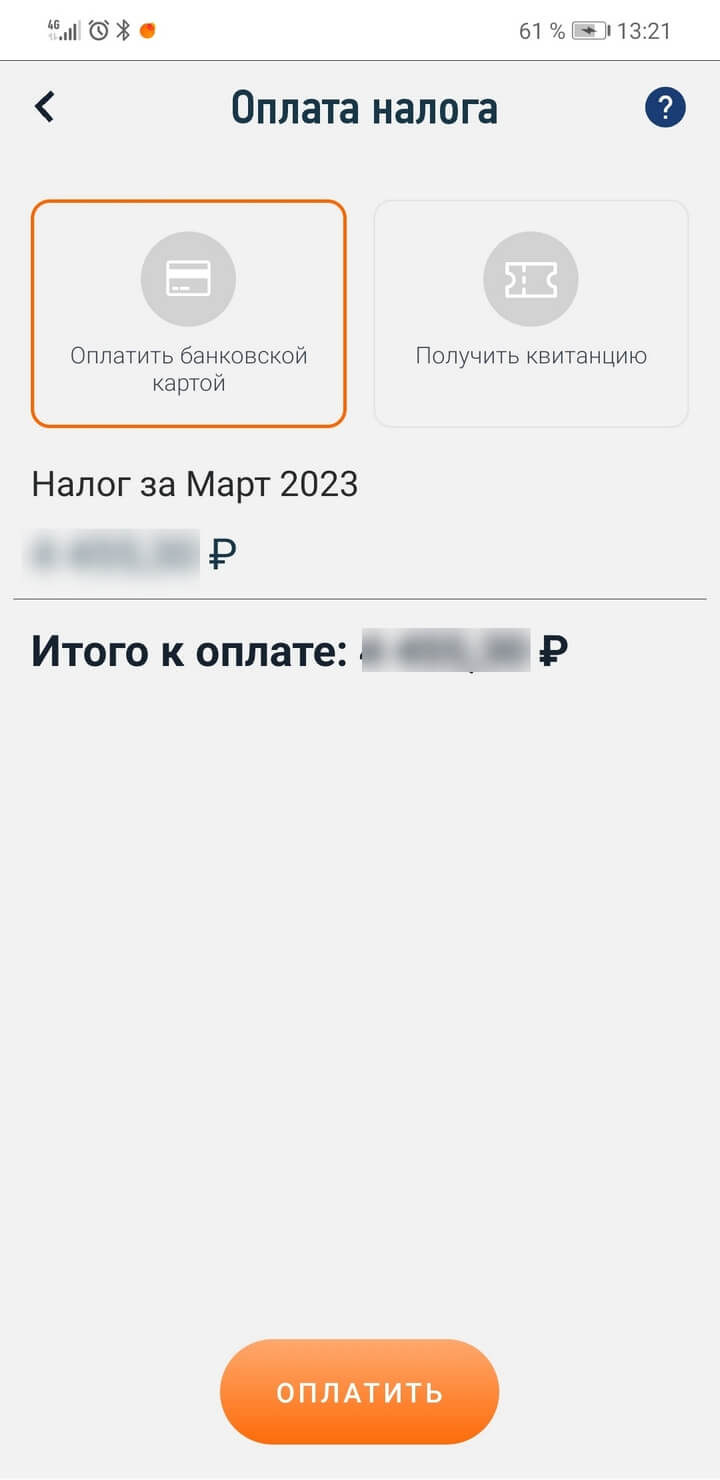

- Подсчитав, сколько всего денег вы заработали, примерно в середине месяца налоговая пришлёт вам в приложение уведомление об оплате налога за предыдущий месяц. Нажмите «Оплатить». На экране оплаты вы можете перечислить налог с помощью банковской карты либо получить квитанцию для оплаты в банке.

Как правило, налоговая получает платёж в течение одного-двух дней. Все платежи будут отображаться в разделе «Статистика» вашего профиля.

Начать своё дело — это большой шаг. Если хотите получить больше мотивации для ведения бизнеса и разобраться в тонкостях предпринимательства, вам точно помогут хорошие книги. Например, в сервисе Строки есть большая подборка бизнес-литературы — в текстовом и аудиоформатах.