Аудиоверсия этой статьи

Часто

компании

сталкиваются с необходимостью привлечения дополнительных средств для развития

бизнеса. Долговое финансирование может стать одним из таких источников. В

статье рассказали, что такое долговое финансирование и как проходит процедура выпуска

облигаций

Содержание

Что такое долговое финансирование и как оно работает

Как использовать долговое финансирование для развития бизнеса

— корпоративные кредиты

— займы у частных инвесторов и венчурные инвестиции

— облигации

Как компании выпустить облигации

— преимущества и недостатки облигаций

— общий процесс выпуска

Примеры использования долгового финансирования в бизнесе

Заключение

⏳ Кредитная бизнес-карта

Покупайте необходимое для бизнеса. Льготный период — 100 дней, обслуживание — 0 ₽

Оформить бизнес-карту

Что такое долговое финансирование и как оно

работает

Долговое финансирование — это вид заимствования, при котором компания

привлекает деньги через продажу долговых инструментов. Корпоративные кредиты,

облигации, венчурные инвестиции — все это формы долгового финансирования,

которые может получить бизнес.

Чаще всего компании привлекают долговое финансирование через

выпуск облигаций,

получение займов у банков.

Как использовать долговое финансирование для

развития бизнеса

В рамках долгового финансирования компания занимает деньги у

кредиторов, обязуясь вернуть их в будущем с процентами.

Рассмотрим самые популярные формы долгового

финансирования.

Корпоративные кредиты

Банки выдают компаниям различные виды займов:

-

целевой

кредит, -

инвестиционный

заем, -

оборотный

кредит, -

кредитную

линию, -

овердрафт.

Банк предоставляет компании доступ к заемным средствам на разные цели:

от реализации крупных инвестиционных проектов до покрытия кассовых

разрывов.

💶 Откройте счет и получите бонусы

Откройте расчетный счет в Сбербанке и получите множество бонусов на развитие бизнеса

Открыть расчетный счет

Займы у частных инвесторов и

венчурные инвестиции

Частные инвесторы помогают начать бизнес или дают деньги на

развитие новых направлений компании. Обычно займы от частных инвесторов имеют

более высокие процентные ставки, так как они связаны со значительными рисками

для кредитора.

Венчурные инвестиции — долгосрочный инвестиционный инструмент для

поддержки молодых и инновационных проектов. Венчурные инвесторы вкладывают

деньги в стартапы или компании, которые находятся на ранней стадии

развития. Инвесторы ожидают получить высокие доходы в будущем, когда бизнес

вырастет и станет прибыльным.

Облигации

Облигация

— долговая ценная

бумага,

которую выпускает компания и продает инвестору на определенный период. Каждый год

организация платит проценты инвесторам, а в конце погашает облигацию,

перечисляя основную

сумму долга.

Обычно облигации выпускаются на определенный срок и

имеют фиксированную процентную ставку.

Облигации

удобны как для бизнеса, так и для инвесторов. Они позволяют компании

привлечь крупную сумму денег на более выгодных условиях, чем предлагают банки

по кредитам. А инвесторы могут получать гарантированный доход по ставкам выше

депозитов.

-

Номинал облигации. Это стоимость одной ценной бумаги

при размещении. Именно эту сумму должна вернуть компания инвестору в

конце срока обращения. -

Стоимость ценной бумаги. Это

цена, по которой облигация продается на открытом рынке. Рыночная

стоимость может быть выше или ниже номинала и зависит от разных факторов:

состояния экономики, финансового положения компании-эмитента. -

Срок размещения. Это период времени, на который облигацию

выпускает

компания. Срок индивидуален: от нескольких месяцев до десятилетий. -

Купонная процентная ставка. Данный

показатель измеряется в процентах от номинала облигации. Купонная ставка

может быть фиксированной или привязанной к макроэкономическим показателям. -

Купон. Это деньги, которые компания

платит инвесторам за каждый день владения облигацией. Сумма

рассчитывается как произведение процентной ставки купона и номинала.

Например, при ставке 9% и номинале 1000 рублей купон составит 90 рублей в

год. -

Периодичность выплат. Частота

выплаты купона может быть разная: каждый месяц, два или четыре раза в год.

Периодичность выплат устанавливается сразу при размещении выпуска

облигаций. Предприятие перечисляет деньги в определенные даты, но

начисления для инвестора происходят каждый день, пока он владеет облигацией.

💼 Пример

Компании нужно модернизировать оборудование. На это требуется 300 млн рублей.

Банк предлагает инвестиционный кредит под 15% годовых на 10 лет. Но компания

может выпустить облигации со следующими характеристиками:

• сумма размещения — 300 млн рублей;

• номинал — 1000 рублей;

• количество облигаций — 300 тыс. шт.;

• срок — 3 года;

• ставка купона — 11%;

• размер купона — 110 рублей;

• периодичность выплат — четыре раза в год.

Таким образом, компания привлечет заемные средства облигациями на более выгодных условиях и сможет выплачивать долг не каждый месяц, как при кредитовании, а один раз в квартал.

Чаще всего облигации российских компаний номинируются в рублях.

Но также разрешены выпуски облигаций в иностранной валюте.

Облигации,

выпускаемые компаниями, могут быть:

-

биржевыми и торговаться на фондовом рынке;

-

коммерческими, которые можно купить только

напрямую.

Крупные выпуски чаще всего размещают на бирже, потому что на

такую облигацию

будет спрос у большего количества инвесторов.

Как компании выпустить

облигации

Обычно компании, выпускающие облигации, планируют привлечь

крупную сумму средств — 100 млн рублей и более. Размещения на меньшие суммы не

всегда выгодны, поскольку выпуск любых облигаций требует значительных

расходов.

Преимущества и недостатки облигаций

У любого вида финансирования для бизнеса есть свои плюсы и минусы. Выпуск облигаций

компаниями также имеет свои особенности.

Преимущества:

-

снижение

зависимости от банков, поскольку финансирование осуществляется через рынок

капитала; -

выгодная

процентная ставка по сравнению с банковскими кредитами; -

увеличение

доверия и привлекательности компании для инвесторов, что может быть

полезно для дополнительного привлечения инвестиций и развития проектов.

-

выпуск облигаций для компании

подразумевает значительные расходы на юридическое и финансовое

консультирование, подготовку документов; -

ставка по облигациям

может быть высокой, если долговые бумаги размещаются впервые или компания

молодая; -

обязательства

по выплате процентов и возврату основной суммы на определенную дату могут

повлиять на ликвидность и финансовую устойчивость

предприятия.

Telegram Деловой среды

Больше пользы для вас и вашего бизнеса каждый день в нашем Telegram-канале

Подписаться на Telegram

Общий процесс выпуска

облигаций

Прежде чем приступить к выпуску первых облигаций, компаниям

стоит тщательно ознакомиться с процессом их размещения и посчитать расходы.

Нужно пройти через следующие этапы:

-

Оценка необходимости выпуска облигаций. Надо

определить, сколько денег требуется привлечь и на какие цели они будут

направлены. Это может быть инвестиционный проект, модернизация

производства, переход на «зеленую» энергетику. -

Определение характеристик облигаций.

Каждый облигационный выпуск имеет свои характеристики: срок, размер

купона, возможность досрочного погашения. При выпуске биржевых облигаций

первоначальная ставка часто определяется в интервале от минимальной до

максимальной. Конечный купон устанавливается после оценки предварительного

спроса на облигацию. -

Выбор инвестиционного консультанта, организатора и

андеррайтера. Консультант помогает компаниям

в подготовке документов, рассказывает о ситуации на рынке. Организатор

занимается процессом размещения компанией облигаций, встречается с

инвесторами и биржей. Андеррайтер гарантирует выкуп выпуска

облигаций или какой-то его части. -

Подготовка документов. Среди

обязательных официальных документов — решение о выпуске облигаций,

информационный меморандум, проспект эмиссии, финансовая отчетность. -

Регистрация Решения о выпуске облигаций в ЦБ РФ.

Финансовый регулятор должен знать обо всех выпусках ценных бумаг, поэтому

подать такие сведения нужно обязательно. -

Регистрация на фондовой бирже.

Выпуск

биржевых облигаций необходимо регистрировать на фондовой бирже. Для

коммерческих облигаций такую процедуру проходить не надо. -

Маркетинг и сбор предварительных заявок.

Чтобы привлечь необходимую сумму, нужно продать весь выпуск облигаций. На

данном этапе проводятся встречи с инвесторами, активно раскрывается информация

о деятельности эмитента в СМИ. Сбор предварительных заявок на покупку

ценных бумаг продолжается 2–3 недели. -

Размещение облигаций. После того как

организатор выпуска собрал предварительные заявки, устанавливается

конечная купонная ставка. Если спрос превышает предложение, то ставку

снижают до минимального уровня. -

Отчет о размещении ценных бумаг в ЦБ.

Этот документ предоставляется только по биржевым облигациям.

Условия выпуска облигаций могут отличаться в зависимости от

кредитного рейтинга компании, ситуации на финансовых рынках. Надежные заемщики

могут рассчитывать на более выгодные ставки. Новым и небольшим компаниям

нужно предложить большую ставку, чтобы убедить инвесторов купить именно их

ценные бумаги.

Сама процедура выпуска облигаций российской компанией может занять много

времени и требует юридических знаний и опыта. Поэтому лучше обратиться за

помощью к специалистам в этой области.

Примеры использования долгового финансирования

в бизнесе

Крупные российские компании активно используют долговое

финансирование в своей деятельности.

В сентябре 2022 года Роснефть выпустила облигации

на 15 млрд юаней. Компания разместила рекордный объем облигаций в китайской

валюте, чтобы диверсифицировать источники финансирования и расширить базу

иностранных инвесторов.

Группа «Самолет» в июле 2022 года выпустила облигаций

на сумму 15 млрд рублей. В планах компании использовать средства на запуск

новых проектов в Московском регионе и развития цифровых направлений бизнеса.

Один из крупнейших ритейлеров в России — ПАО «Магнит» в феврале

2023 года разместил облигации в размере 30 млрд рублей. Первоначальный

объем выпуска

был рассчитан на привлечение 15 млрд рублей. Но из-за большого спроса со

стороны инвесторов компания увеличила размер до 30 млрд рублей. Интерес

к выпуску

облигаций проявили пенсионные фонды, управляющие и страховые компании,

банки, а также розничные инвесторы.

ПАО «МТС» в 2023 году разместило два облигационных выпуска на Московской бирже:

в марте на 20 млрд рублей и на 5 млрд рублей

в июне.

Заключение

Долговое финансирование — хороший вариант для компаний,

которые нуждаются в крупных суммах денег на развитие. Выпуск облигаций — один

из популярных способов привлечения долговых средств. Но для размещения

облигаций бизнесу необходимо учесть кредитный рейтинг, процентную ставку, сроки

и условия выплат.

Долговое финансирование можно использовать для расширения

производства, внедрение новых технологий, приобретение активов и выхода на

международные рынки. Примеры такого финансирования в российском бизнесе

подтверждают его эффективность.

Автор:

Валерия Турчак

🚀 Сервис для быстрого старта бизнеса

Зарегистрируйте бизнес бесплатно и без визита в налоговую — через сервис от Деловой среды

Подать заявку онлайн

На разных стадиях развития бизнеса предприниматель старается диверсифицировать структуру фондирования, чтобы не зависеть от одного источника финансирования. Если на самом старте проекта, как правило, деньги привлекаются от friends and family, частных инвесторов или банков, то на более поздних этапах одним из инструментов финансирования могут стать облигации.

У финтех-сервиса CarMoney состоялись уже три выпуска облигаций на общую сумму 850 млн рублей, и ежегодно компания делает новый. О том, как это работает, рассказывает директор управления корпоративных финансов Артем Саратикян.

Облигации дают публичность бизнесу и влияют на повышение узнаваемости бренда — это своего рода инвестиционный PR, который очень важен в ситуации, когда амбиции компании предполагают выход на IPO и работу с институциональными, стратегическими инвесторами.

Если бизнес вышел на стабильную рентабельность в последние несколько лет, обороты находятся на уровне 0,5–1,5 млрд рублей в год, можно смело смотреть в сторону облигаций.

Разберемся, как все устроено.

Кому, когда и почему выгоден выпуск облигаций

Как правило, если предпринимателю понадобились деньги на развитие, первое, что приходит в голову — банк, и это вполне логично. Действительно, в банке могут изучить бизнес компании и предложить удобный финансовый инструмент в зависимости от потребностей: кредитную линию или овердрафт.

В ситуации, когда вас все устраивает — объем финансирования, условия, обеспечение, — вы обращаетесь в несколько банков, получаете денежные средства и спокойно развиваете бизнес.

В ситуации, когда банковского фондирования не хватает или закончилось/отсутствует обеспечение, нужно искать альтернативы, и здесь облигации могут быть самым очевидным инструментом, соизмеримым по стоимости, но при этом более гибким в плане обеспечения, без обязательных требований в части залогов и поручительств.

И дело не в том, что банк не хочет кредитовать бизнес без обеспечения, суть в другом: к банкам применяются жесткие требования регулятора в части создания резервов на беззалоговые кредиты, что негативно влияет на капитал, и даже в ситуации, когда бизнес прибыльный и проходит по всем параметрам кредитоспособности, получить кредит без залога бывает очень сложно.

create jobs 51 / Shutterstock

Основные преимущества облигаций

- Необязательно наличие залогов, что удобно в ситуации, когда у бизнеса отсутствует обеспечение.

- Можно единовременно получить достаточно большую сумму денег.

- Выпуски можно делать регулярно, тем самым получая ликвидность в момент, когда это необходимо.

- По облигациям нет необходимости поддерживать обороты, как требуют банки.

Кто и как организует размещение

Самостоятельно разместить облигации нельзя, необходим брокер — организатор размещения. Как правило, это инвестиционные подразделения банков из топ-20 или крупнейшие инвестиционные компании. Необходимо обратиться в департамент по размещению облигаций — с его представителями можно будет обсудить все детали.

Более того, организатор поможет собрать необходимые документы для регистрации программы и выпуска на бирже.

Если выпуск большой, организаторов может быть несколько.

При размещении каждый из них предложит поучаствовать в выпуске своим инвесторам, и у вас будет больше шансов на успех. Если выпуск небольшой, одного организатора будет достаточно.

Три кита первичного размещения

Шаг 1. Обозначить срок и объем

Программу облигаций можно зарегистрировать на бирже сразу на большую сумму, поэтому важно на начальном этапе определить ее срок и объем.

Наиболее распространенный сценарий — зарегистрировать программу на десятки миллиардов рублей на комфортный срок от 10 до 20 лет и в рамках программы делать выпуски объемом, который необходим бизнесу в моменте, причем при большом желании на рынок можно выйти в течение 2–3 недель.

Шаг 2. Установить номинал

В случае первичного размещения лучше устанавливать небольшую номинальную стоимость бумаг — например, в одну тысячу рублей. Это сделает инструмент доступным для разного рода инвесторов — от частных с минимальным чеком до институциональных (крупные кредитно-финансовые компании, которые выступают в роли посредников).

При первом размещении очень важно заинтересовать максимальное количество инвесторов, и минимальный номинал позволит это сделать.

Шаг 3. Определить регулярность выплаты купона и тела долга

Выплату купона (процентного дохода) можно сделать ежемесячной, квартальной и полугодовой, что очень удобно, так как в каждом бизнесе своя специфика и возможность планирования денежного потока является большим преимуществом.

Что касается основного долга, его можно выплачивать как в процессе жизни облигаций (обычно это происходит в период выплаты купона), так и в конце срока выпуска.

Кредитный рейтинг

Не обязательным, но важным моментом является получение кредитного рейтинга эмитента. Рейтинговых агентств много, из российских это «Эксперт РА» и АКРА — для первого размещения их рейтинга будет достаточно.

Агентство запросит у компании список финансовых и юридических документов, а также проведет интервью с собственниками и топ-менеджерами. Срок присвоения рейтинга — от двух до трех месяцев.

Это несложная процедура, которая подтвердит надежность компании и придаст дополнительную уверенность инвесторам.

Что еще надо знать

- Процесс выхода на облигационный рынок достаточно долгий, в среднем занимает от шести месяцев до года.

- Нужно понимать, что рынок облигаций — это публичный рынок, и если до размещения можно было вести бизнес, не афишируя информацию о деятельности компании, то после выпуска необходимо будет раскрывать все существенные факты и финансовую отчетность.

- Перед размещением облигаций будет проходить Roadshow, то есть серия встреч с потенциальными инвесторами, в ходе которых нужно будет максимально детально и прозрачно рассказывать о бизнесе, формируя доверие к нему.

Личный опыт

По рекомендации организатора мы зарегистрировали программу на 15 лет на 10 млрд рублей. Самый сложный был именно первый выпуск, так как он предполагал регистрацию программы, да и у нас не было подобного опыта.

С момента знакомства с организатором до момента первого выпуска прошло около девяти месяцев — это нормально в ситуации, когда бизнес молодой и часть документов нужно было привести в порядок, а также подготовить материалы для Roadshow и провести необходимые регистрационные действия.

Выпуск состоялся в сентябре 2017 года на 300 млн рублей, и мы разместили его полностью, что говорит о хорошо проведенном предварительном Roadshow. На текущий момент облигации занимают около 30% в структуре пассивов компании.

Главный вывод

При правильном структурировании облигации могут стать незаменимым источником финансирования любого бизнеса, ведь публичность и выход на рынок, помимо получения долгового финансирования, создадут фундамент для решения стратегических задач, таких как выход на IPO или привлечение инвестиций в капитал.

Фото на обложке: larry1235 / Shutterstock

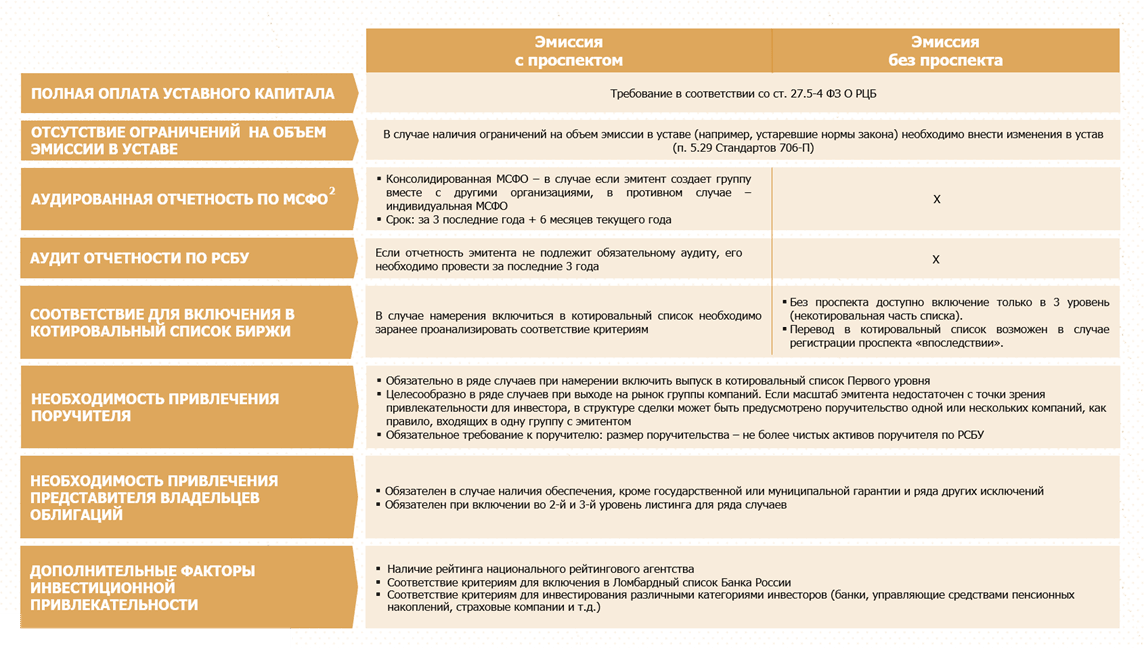

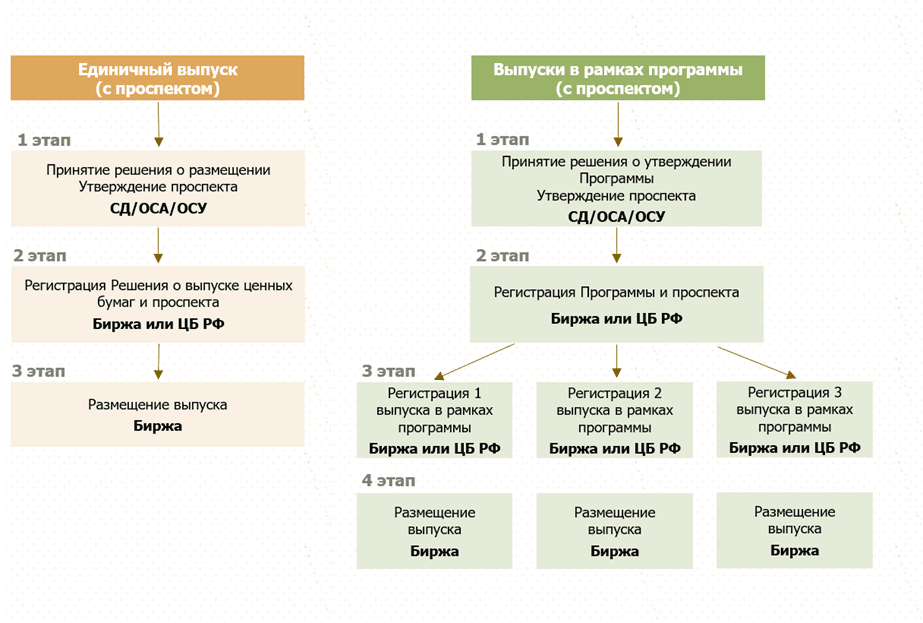

В главе представлены базовые требования к и , участники процесса выпуска и направления работ, требования к эмиссионной документации, краткое описание процесса эмиссии облигаций с акцентом на размещение в рамках , как наиболее удобного и оптимального формата сделки. В контексте данного материала под «» понимаются облигации, регистрирующим органом которых является Банк России, под «», — регистрирующей организацией которых является .

1. Базовые требования, участники процесса и направления работ

4

ПРОЦЕСС ПОДГОТОВКИ ЭМИССИИ ОБЛИГАЦИЙ

- ГЛАВА 1. КОРПОРАТИВНЫЕ И БИРЖЕВЫЕ ОБЛИГАЦИИ. ПРОГРАММЫ БИРЖЕВЫХ ОБЛИГАЦИЙ

- > 1. Базовые требования, участники процесса и направления работ

- > 2. Эмиссионные документы для облигаций

- > 3. Краткое описание процесса эмиссии облигаций

Первыми шагами в подготовительной работе являются проверка соответствия эмитента и будущего инструмента базовым требованиям нормативного регулирования (схема 1), анализ факторов инвестиционной привлекательности инструмента и выработка возможных мер по ее повышению. Закон позволяет размещать облигации без регистрации проспекта, базовые требования в этом случае имеют особенности[1].

Схема 1. Базовые требования для допуска облигаций к размещению

С проспектом или без?

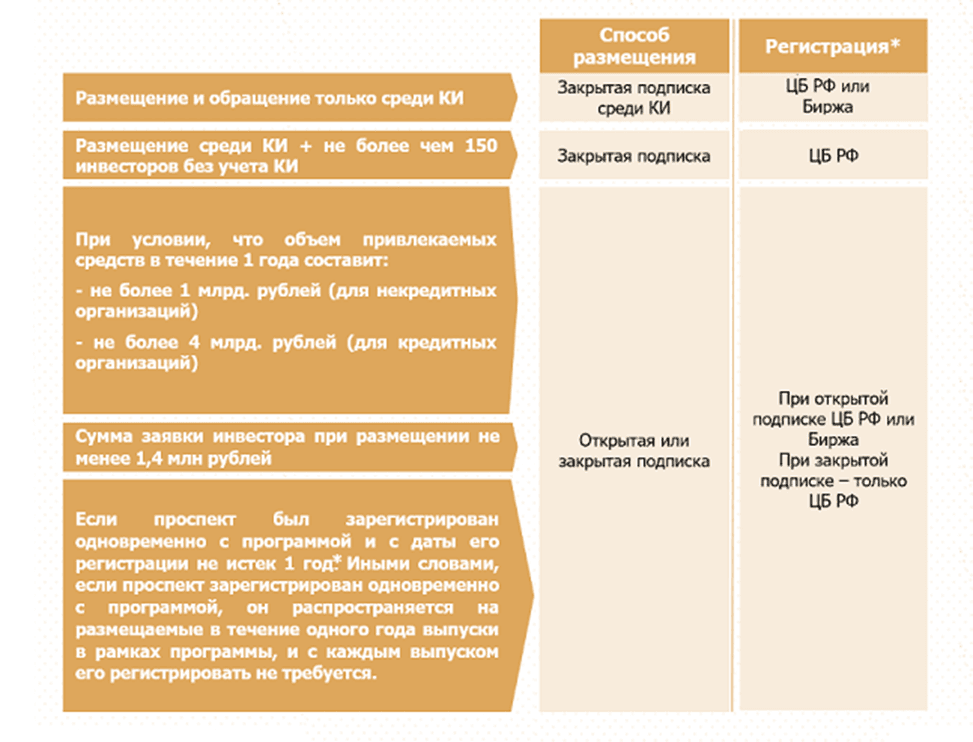

Выход на публичный долговой рынок предполагает открытость и прозрачность Эмитента, которая достигается регулярным раскрытием информации. Первоначально Эмитент рассказывает о себе в проспекте ценных бумаг. Факт регистрации проспекта в дальнейшем налагает обязанности по раскрытию информации. Вместе с этим закон позволяет обходиться без составления и регистрации проспекта в ряде случаев[3] (Схема 2).

Схема 2. Проспект не требуется:

* Действие требования о необходимости ежегодной регистрации проспекта временно приостановлено (Федеральный закон от 14.07.2022 № 292-ФЗ).

* В данном материале рассматриваются только выпуски с обращением на организованных торгах биржи, выпуски коммерческих облигаций с регистрацией в НРД и внебиржевым обращением не рассматриваются.

Сделки без регистрации проспекта, за исключением последнего варианта, являются скорее частными случаями. Это удобно, например, при клубных сделках, при размещении компаний малой капитализации, в случае нормативных ограничений на размещение только среди или ограничений на раскрытие информации, в случае отсутствия или длительной подготовки , которая должна быть включена в проспект. Такие выпуски можно включить только в Третий уровень, котировальный список Первого и Второго уровня для них не доступен. Однако в ряде случаев перевод в котировальный список возможен позже, в случае регистрации проспекта «впоследствии».

Последний вариант означает, что проспект регистрируется одновременно с Программой. Таким образом, он распространяется на все выпуски, размещаемые в рамках программы в течение года, и регистрировать с каждым выпуском его не надо.

Законодательство позволяет, условно говоря «опытным» эмитентам, вместо проспекта предоставлять на регистрацию уведомление о составлении проспекта. Это означает, что эмитент, тем не менее, составляет проспект, утверждает его уполномоченным органом и публично раскрывает, при этом на регистрацию программы/выпуска проспект не предоставляется. Получение Биржей или ЦБ РФ уведомления о составлении проспекта влечет за собой те же правовые последствия, что и регистрация проспекта[4]. Такая возможность есть при одновременном соблюдении условий:

- срок существования эмитента не менее 3 лет;

- в отношении эмитента не введена процедура банкротства;

- эмитент в течение последних 3 завершенных отчетных лет разместил не менее трех выпусков облигаций с проспектом (кроме субординированных);

- лицо, подписавшее проспект ( или уполномоченное лицо), не привлекалось к уголовной ответственности.

Это относится к эмитентам, уже имеющим опыт размещения облигаций, поэтому далее в данном материале этот случай подробно не рассматривается.

Биржевые VS корпоративные облигации

На заре зарождения облигационного рынка была возможна только государственная регистрация эмиссий (в Банке России, ФСФР России / ФКЦБ России). Поэтому в нынешнее время выпуски, зарегистрированные Банком России, условно называем «корпоративные облигации», иногда «классические облигации». В 2006 году появилась возможность проводить регистрацию на , минуя государственные органы. Выпуски, зарегистрированные биржей, называются «». Вместе с этим, корпоративные облигации, как правило, имеют биржевое размещение и обращение.

Для ряда инструментов, таких как, структурные, субординированные, бессрочные облигации, облигации и регистрация выпуска/Программы возможна только в Банке России. Если речь не идет о подобных инструментах, при прочих равных условиях стоит делать выбор в пользу , подготовка которых проще, быстрее и дешевле.

Выпуск в рамках Программы или без нее?

Единичные выпуски в настоящее время осуществляются при размещении в основном инструментов с особенностями (структурных, субординированных и т.д.), либо в каких-то частных случаях. Подавляющее большинство стандартных сделок на рынке осуществляется в рамках Программ облигаций.

Выводы:

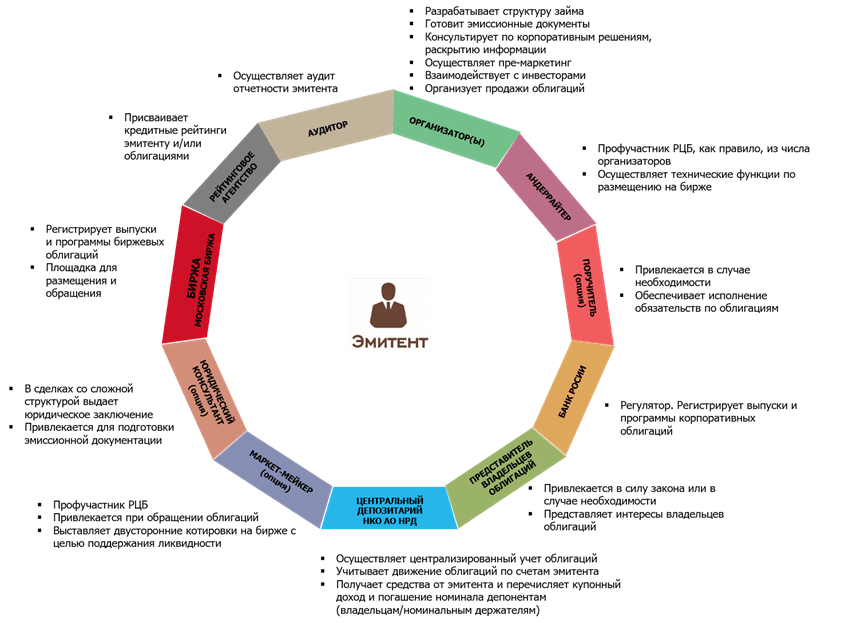

Таким образом, если эмитент предполагает активное длительное присутствие на публичном долговом рынке, оптимальным вариантом для него является регистрация с проспектом и размещение выпусков в рамках нее. На схеме 3 представлены участники процесса подготовки и размещения облигаций, а также их основные функции.

Схема 3. Участники процесса и направления работ при подготовке выпуска облигаций

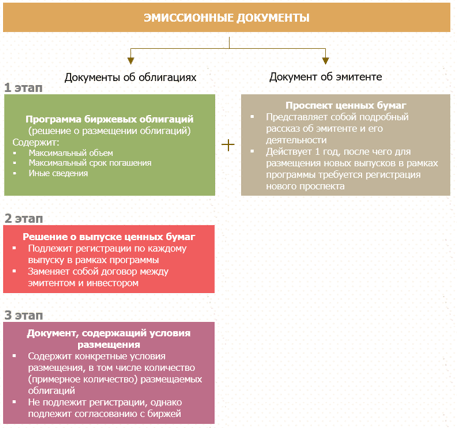

2. Эмиссионные документы для облигаций

Действующее законодательство предусматривает различные конфигурации эмиссионной документации в зависимости от того, сопровождается ли эмиссия регистрацией Проспекта и на каком этапе, осуществляется ли эмиссия в рамках Программы или нет.

Схема 4. Конфигурации эмиссионной документации

Наиболее удобным и распространенным вариантом на рынке является первая конфигурация. Появление такого инструмента, как Программа облигаций, в свое время было прорывом на рынке долгового капитала. Программа позволяет использовать более гибкий подход к привлечению финансирования путем размещения облигаций. Инструмент заработал в 2015 году и сразу приобрел широкую популярность среди эмитентов.

Программа представляет собой зарегистрированный пул облигаций крупного объема, в рамках которого эмитент имеет возможность «конструировать» отдельные выпуски с нужными параметрами, соответствующими текущим потребностям эмитента и запросам инвесторов. По мере размещения отдельных выпусков общий объем Программы уменьшается. Размещение выпусков в рамках Программы можно осуществлять в течение срока ее действия, который, как правило, не ограничен. Таким образом, потратив усилия на регистрацию Программы один раз, далее эмитент имеет возможность оперативно привлекать финансирование путем регистрации и размещения отдельных выпусков в рамках Программы с удобными параметрами в текущий период времени. Данная конфигурация предполагает регистрацию Проспекта ценных бумаг одновременно с Программой. В этом случае Проспект распространяется на все выпуски в рамках Программы, размещаемые в течение одного года. Для размещения выпусков в рамках Программы по прошествии одного года действующее законодательство предусматривает регистрацию нового Проспекта [*Действие требования о необходимости ежегодной регистрации проспекта временно приостановлено (Федеральный закон от 14.07.2022 № 292-ФЗ)].

Базовая конфигурация эмиссионной документации представлена на схеме 5.

Схема 5. Эмиссионные документы — базовая конфигурация

Основные сведения, включаемые в Программу облигаций[5]:

- идентификационные признаки облигаций;

- максимальная сумма номинальных стоимостей облигаций, размещаемых в рамках Программы;

- максимальный срок погашения облигаций, размещаемых в рамках Программы;

- срок действия Программы (как правило, не ограничен);

- указание на возможность досрочного погашения облигаций по усмотрению эмитента;

- сведения о лице, предоставляющем обеспечение (поручителе, гаранте) и условиях обеспечения;

- условия целевого назначения (например, для «зеленых», «социальных», «инфраструктурных» и других разновидностей облигаций).

Сведения, которые указываются по усмотрению эмитента, и могут быть отнесены на решение о выпуске:

- права владельцев облигаций;

- порядок и условия погашения;

- порядок и условия выплаты дохода;

- порядок и условия досрочного погашения;

- о приобретении размещенных облигаций эмитентом.

Основные сведения, включаемые в Решение о выпуске[6]:

- идентификационные признаки облигаций;

- номинальная стоимость облигаций;

- права владельцев облигаций;

- порядок определения дохода;

- порядок выплаты купонов и сумм погашения;

- порядок досрочного погашения;

- порядок приобретения облигаций эмитентом;

- информацию о наличии обеспечения, поручителе и условиях поручительства, если оно предусмотрено;

- иные необходимые сведения.

Основные сведения, включаемые в Условия размещения[7]:

- количество (примерное количество) размещаемых облигаций;

- сведения об андеррайтере;

- сроки размещения;

- цену размещения или порядок ее определения;

- порядок размещения;

- сведения о Бирже и депозитарии.

Основные сведения, включаемые в Проспект ценных бумаг[8]:

- основные операционные показатели;

- финансовое состояние: финансовые показатели, существенные поставщики, дебиторы, кредиторы, обязательства;

- история создания и развития;

- положение в отрасли, конкуренты;

- перспективы развития, стратегия;

- анализ рисков;

- корпоративная информация: персональный состав органов управления и контроля, сведения об основных контролирующих лицах, акционерах/участниках, организация в эмитенте управления рисками, контроля за ФХД, внутреннего контроля и аудита;

- сведения о подконтрольных организациях, имеющих для эмитента существенное значение;

- кредитные рейтинги;

- отчетность по РСБУ и МСФО;

- сведения о поручителе (практически в таком же объеме, что и по эмитенту, за исключением поручителей, раскрывающих отчеты эмитента);

- сведения о ценных бумагах, в отношении которых составляется проспект;

- прочие сведения.

По умолчанию существенная часть сведений в Проспекте указывается в отношении группы организаций, головной организацией которой является эмитент, составляющий консолидированную отчетность по МСФО. В противном случае данные приводятся в отношении эмитента.

Сведения, содержащиеся в Проспекте ценных бумаг, должны отражать все обстоятельства, которые могут оказать существенное влияние на принятие решения о приобретении облигаций. Ответственность за их полноту и достоверность несет эмитент.

3. Краткое описание процесса эмиссии облигаций

Этапы эмиссии в соответствии с законом[9]

I Принятие решения о размещении. Решение о размещении может предусматривать размещение нескольких выпусков в рамках программы (решение об утверждении программы)

II Регистрация выпуска

III Размещение

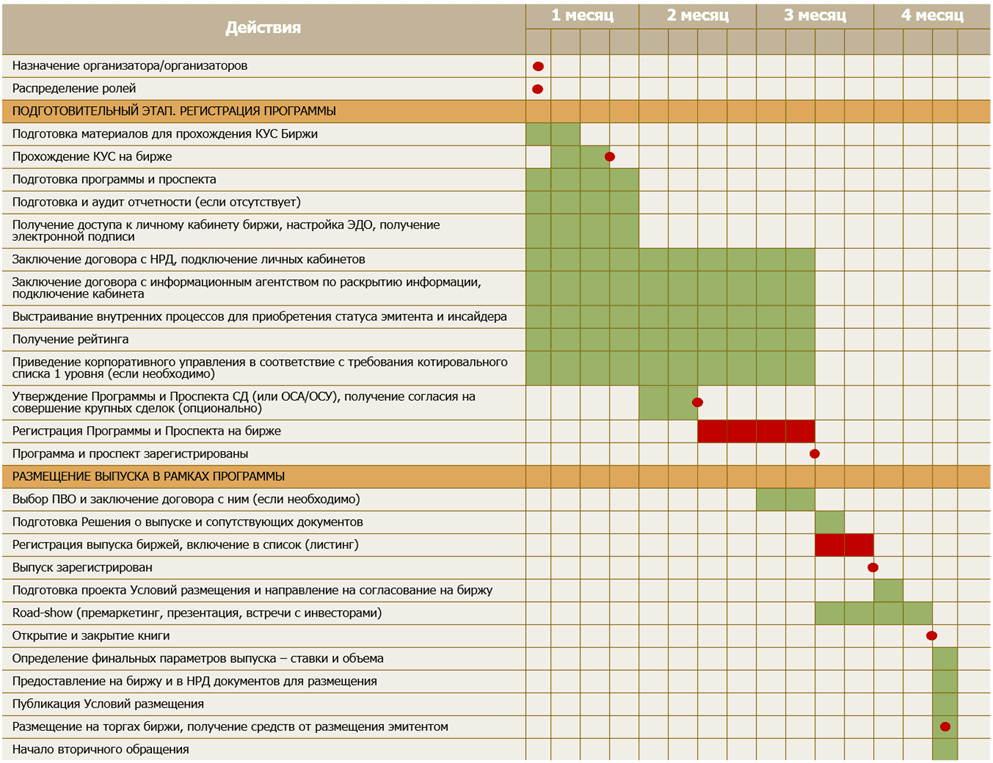

Схема 6. Этапы эмиссии на практике

Процесс сделки по размещению биржевых облигаций в рамках программы

Ниже рассмотрены основные фазы сделки в случае применения базового варианта – регистрации программы биржевых облигаций одновременно с проспектом и последующем размещении выпусков в рамках программы.

1. Подготовительная фаза

Для дебютного эмитента это самый трудоемкий и длительный этап.

Эмитент осуществляет выбор организаторов и распределение между ними ролей, а в случае более сложных сделок — также выбор юридического консультанта. Затем совместно определяется базовая структура сделки и параметры программы.

Зачастую на подготовительном этапе эмитенту помогает один организатор, а синдикат организаторов формируется после регистрации программы на этапе подготовки отдельного выпуска.

Для допуска на эмитенту предстоит пройти процедуру с представлением презентации, а также других документов по требованию и проведением интервью.

Параллельно с этим начинается подготовка программы и проспекта. Основные усилия здесь требуются для сбора информации внутри компании для формирования документов.

На данном этапе осуществляется подготовка аудированной за 3 года + 6 месяцев (в случае ее отсутствия) для включения ее в проспект, а также аудит РСБУ за 3 года (в случае отсутствия).

Параллельно с этим осуществляются следующие процессы:

— заключение договоров с центральным депозитарием — ;

— подключение необходимых личных кабинетов и настройка ;

— приведение корпоративного управления в соответствие с требованиями для котировального списка 1 уровня, в случае намерения включить облигации в него;

— подготовка к приобретению статуса инсайдера (подготовка соответствующих положений, настройка внутренних процессов);

— получение рейтинга (в случае его отсутствия).

После подготовки программы и проспекта, принимаются корпоративные решения по их утверждению уполномоченным органом – , или , в зависимости от организационно-правовой формы и компетенции в соответствии с уставом.

На данной стадии целесообразно также получить согласие на совершение крупных сделок // по размещению облигаций (если требуется). Закон позволяет также принимать решение о последующем одобрении (после совершения крупных сделок).

Программа и проспект подписываются или уполномоченным должностным лицом (по доверенности).

После этого программа и проспект подаются на регистрацию на . Нормативный срок регистрации – 20 рабочих дней (в ряде случаев возможно применение ускоренного тарифа).

Пока документы находятся на регистрации, завершаются подготовительные процессы по заключению договоров с , получению рейтинга и т.д.

Включение выпуска в котировальный список позволяет расширить круг потенциальных инвесторов. Существует ряд регуляторных требований относительно инвестирования в облигации, включенные в , определенными категориями инвесторов. Например, управляющие средствами военной ипотеки, банки с базовой лицензией. Для банков с универсальной лицензией инвестирование в облигации, включенные в , может быть более привлекательным с точки зрения меньшего давления на капитал. Кроме того, у инвесторов могут быть собственные внутренние требования по размещению средств, предусматривающие обязательное наличие ценных бумаг в . Таким образом, нахождение облигаций в является дополнительным фактором инвестиционной привлекательности. Включение в КС биржевых облигаций осуществляется одновременно с регистрацией отдельного выпуска в рамках программы. Поэтому на подготовительном этапе необходимо проанализировать соответствие требованиям и при необходимости доработать необходимые позиции.

Подготовительный этап может занимать от полутора-двух до нескольких месяцев в зависимости от стартовых условий.

2. Активная фаза сделки

После регистрации программы можно начинать активный маркетинг и продажи[10].

Совместно с организаторами определяются предварительные параметры выпуска и запускается road-show (премаркетинг, презентация, встречи с инвесторами), которое для дебютного размещения требует примерно 3-4 недели.

Регистрация отдельного выпуска в рамках в зависимости от обстоятельств может осуществляться заранее, до начала road-show, или параллельно с ним. Нормативный срок регистрации – 7 рабочих дней (в ряде случаев возможно применение ускоренного тарифа). Одновременно с регистрацией осуществляется листинг. При этом эмитенту не обязательно знать точный объем выпуска на данном этапе. Действующее законодательство позволяет определиться с объемом позднее.

По окончании road-show назначается дата книги. В дату книги инвесторы заявляют намерения об участии в размещении по приемлемой для них ставке купона и объему. В этот момент достигаются договоренности между рынком и эмитентом, денежные расчеты еще не происходят. По итогам закрытия книги в зависимости от спроса и потребностей эмитента определяется ставка купона, а также финализируется объем выпуска.

Количество (примерное количество[11]) размещаемых облигаций указывается в , который может раскрываться эмитентом до или после открытия книги (в зависимости от обстоятельств). не требует регистрации, однако проект должен быть согласован с .

После закрытия книги завершаются технические процедуры по допуску к размещению и через 1-2 дня осуществляется собственно «размещение» – расчеты на и отчуждение облигаций первым владельцам. Инвесторы получают облигации, а эмитент – денежные средства. Как правило, в этот же день начинается вторичное обращение облигаций.

Корпоративные решения во время активной фазы:

Решение о выпуске и не требуют утверждения, подписываются или уполномоченным должностным лицом.

Решения о формате размещения, дате книги, дате размещения, ставке купона и др. принимаются или уполномоченным должностным лицом.

Таким образом, пройдя длительную подготовительную фазу, эмитент после регистрации программы получает:

- возможность более оперативно выходить на сделку по размещению отдельного выпуска, что актуально в условиях меняющейся конъюнктуры рынка;

- возможность определять основные параметры займа, исходя из фактического спроса с учетом собственных потребностей;

- возможность экономить временные и трудовые ресурсы, в том числе за счет отсутствия необходимости готовить проспект к каждому отдельному выпуску облигаций.

Таблица 1. Примерный временной график подготовки и размещения биржевых облигаций в рамках программы

[1] В данном материале в качестве базового варианта сделки рассматривается размещение облигаций по открытой подписке на торгах ПАО Московская Биржа. Некоторые аспекты по размещению по закрытой подписке затрагиваются в ознакомительном порядке, однако не являются распространенными на публичном долговом рынке. В качестве эмитента рассматривается хозяйственное общество (для других организационно-правовых форм существуют особенности).

[2] Исключения: МСФО не требуется для СФО, СОПФ, ИА, субъектов МСП (если облигации МСП не включаются в КС).

[3] п. 1 ст. 22 Закона о РЦБ.

[4] п. 2 ст. 22 Закона о РЦБ, п. 5.8, 53.6, 72.9 Стандартов эмиссии 706-П.

[5] В соответствии со Стандартами эмиссии 706-П.

[6] В соответствии со Стандартами эмиссии 706-П.

[7] В соответствии со Стандартами эмиссии 706-П.

[8] В соответствии с Положением о раскрытии 714-П.

[9] ст. 19 Закона о РЦБ

[10] п. 8 ст. 29 Федерального закона от 13.03.2006 №38-ФЗ «О рекламе».

[11] п. 10 ст. 27.1-2 Закона о РЦБ.

Чем заменить кредит для бизнеса?

На определенном этапе развития перед каждой компанией встает вопрос о необходимости и способе привлечение дополнительного капитала. Большинство компаний обращаются к кредитным и финансовым учреждениям с целью получения средств, не думая о возможных рисках. Однако есть надежные и альтернативные варианты привлечения дополнительной прибыли, которые станут большим стратегическим шагом для будущего роста компании.

Кредиты и займы предполагают сильную зависимость от одного кредитора и невысокую мобильность в принятии решений по параметрам финансирования. В данном случае, при привлечении заемных средств у банков либо частных фондов основные условия займа, такие как объём, срок, величина процентной ставки определяются кредитором. В связи с чем, данное финансирование предоставляется компаниям, подтвердившим свою платежеспособность и предоставившим необходимое обеспечение, стоимость которого больше суммы займа.

После того, как Банк России за последние несколько лет начал ужесточать требования к банкам по выдаче кредитов для малого и среднего бизнеса (МСБ), получить финансирование в банке им стало намного сложнее. Одной из таких причин заключается в том, что в целом ряде случаев банки не могут удовлетворить требования компаний МСБ с точки зрения объема привлекаемых ресурсов и срока, на который их можно предоставить. Небольшие предприятия стали искать альтернативные источники финансирования. К этому времени на фондовом рынке появилась инфраструктура для размещения облигаций таких компаний. Кроме того, на публичный долговой рынок в массовом порядке вышли инвесторы-физлица в поиске более высоких доходностей чем ставки по депозитам.

По состоянию на конец 2018 года объем выпущенных российскими компаниями облигаций относительно небольшой и составляет около 21% ВВП. В первую очередь это связано с исторически сложившимися высокими процентными ставками, которые не позволяли различным видам долговых отношений активно развиваться и с многолетней историей банковского кредитования и долевого финансирования компаний, которые до недавнего времени были ментально ближе многим компаниям как способ привлечения дополнительных средств.

В настоящий момент имеется устойчивый рост облигационных выпусков российскими компаниями, так как, в сравнении с предыдущими периодами, низкая инфляция позволяет компаниям и инвесторам прогнозировать привлечение инвестиций и вложение денежных средств на более длительный период.

Частично рост рынка связан с государственной поддержкой отдельных отраслей экономики. Санкции США и Европейских стран, хотя и направленны на внешний долг российских компаний, вместе с тем они оказывают дополнительный стимулирующий эффект для роста российского внутреннего рынка облигаций. Мажоритарными владельцами облигаций российских компаний являются банки и инвестиционные компании, но при этом на фондовом рынке наблюдается активный спрос и рост новых инвесторов-физических лиц.

Большая часть облигационных выпусков в России обращается на фондовом рынке. Начиная с 2014 года по объему размещений 80 — 85% новых выпусков облигаций приходится на биржевые облигации. Данный факт только подтверждает вытеснение классических корпоративных облигаций, выпускаемых компаниями и связано с более комфортной и упрощенной процедурой их регистрации на Бирже. Коммерческие облигации — новый вид внебиржевых — высокодоходных облигаций (ВДО), выпускаемых компаниями, не имеющими кредитного рейтинга, которые являются альтернативой вексельного финансирования и в обозримом будущем заменят его.

Все вышеуказанное свидетельствует о постепенном замещении вексельного рынка, банковского кредитования и иных классических способов финансирования облигационными займами.

В России работают две торговые площадки на которых возможно размещений облигаций: Московская биржа и Биржа «Санкт-Петербург». На Московскую биржу приходится основная часть сделок с облигациями российских компаний. Компания, выпускающая облигации должна соответствовать определенным параметрам для прохождения процедуры листинга на Московской бирже, включения облигаций в определенный котировальный список (три уровня списка) и осуществления сделок. Включение облигаций в список того или иного уровня зависит от соблюдения требований Московской биржи и законодательства России компанией выпускающей облигации.

Заимствования на публичном финансовом рынке лишены большинства недостатков банковского и иных способов кредитования, но вместе с тем накладывают ряд обязательств, исходящих как раз из публичности этого рынка (необходимая степень прозрачности, обязательства по раскрытию информации, внятная стратегия поведения на рынке и т.д.), при этом обеспечивая при финансировании долгосрочных программ целый ряд преимуществ:

- Более крупный объем займа и длительный срок привлечения;

- Возможность снижения ставки займа при последующих размещения (удешевление);

- Беззалоговое финансирование;

- Широкий круг инвесторов;

- Возможность гибкого управления долгом.

Понятие Биржевых и Коммерческих облигаций были введены в Федеральный закон о рынке ценных бумаг от 22 апреля 1996 г. № 39-ФЗ — Федеральными законами от 27 июля 2006 г. № 138-ФЗ и от 21 июля 2014 г. № 218-ФЗ.

Первый выпуск биржевых облигаций состоялся в 2008 году. Основные параметры предъявляемыми к выпуску биржевых облигаций:

- идентификационный номер выпуску облигации? присваивается Биржей;

- не предоставляют их владельцам иных прав, кроме права на получение номинальной стоимости или номинальной стоимости и процента от номинальной стоимости;

- выпускаются в документарной форме на предъявителя с обязательным централизованным хранением;

- выплата номинальной стоимости и процентов осуществляется только денежными средствами;

- владельцы биржевых облигаций вправе предъявить их к досрочному погашению в случае делистинга биржевых облигаций на всех биржах, осуществивших их допуск к организованным торгам;

- выпускаются без залогового обеспечения;

- размещаются путем открытой или закрытой подписки;

- без регистрации Проспекта ценных бумаг (зависит от условий выпуска);

- возможно размещение в рамках Программы.

Первый выпуск коммерческих облигаций состоялся в 2016 году. Основные параметры предъявляемыми к выпуску коммерческих облигаций идентичны с биржевыми облигация, однако существуют следующие существенные отличия:

- Идентификационный номер выпуску облигации? присваивается Центральным депозитарием (НКО АО НРД);

- размещаются путем закрытой подписки;

- без регистрации Проспекта ценных бумаг.

Потенциальными компании, планирующие выпустить биржевые или коммерческие облигации это: компании-Резиденты Российской Федерации, малые и крупные предприятия, Банки и инвестиционные компании, рассматривающие возможность быстрого, и относительно не дорогого выхода на публичный рынок для привлечения финансирования с целью реализация внутренних проектов компании, масштабирования бизнеса и рефинансирование текущих кредитных обязательств.

Ориентировочные параметры, предъявляемые к новым компаниям, планирующим выпустить облигации на Московской бирже:

- Минимальный размер выручки — 120 млн. руб.

- Минимальный объем выпуска — 50 млн. руб.

- Чистый долг / EBIT (операционная прибыль) менее 3x или объем выпуска не более ½ от объема выручки или валюты баланса.

- Отчетность МСФО за последний отчетный год (если эмитент входит в группу компаний).

- Структура выпуска облигаций соответствует реальному периметру бизнеса.

- Компания имеет высокие стандарты корпоративного управления и устойчивые рыночные позиции и перспективы развития.

- Средний темп прироста выручки (CAGR) не менее 10% за последние 3 года.

Параметры и структура выпуска облигаций должны определяться в зависимости от профиля и особенностей компании-эмитента и рыночной конъюнктуры.

- Сумма определяется уровнем спроса на долг эмитента. Должна быть соразмерна и вписываться в финансовую модель компании.

- Валюта — рубли/иностранная валюта (определение рублевой суммы выплаты с привязкой к курсу определенной валюты).

- Номинальная стоимость — стандартные лоты — 1000 рублей. Размещение по номинальной стоимости или с дисконтом/премией.

- Процентная ставка (купон) — фиксированная/плавающая (есть ограничения для определенных групп инвесторов). Должна вписываться в финансовую модель эмитента.

- Срок обращения зависит от рыночной конъюнктуры.

В 2018 году разместилось 33 выпуска облигаций объемом менее 500 млн. руб. 26 новых эмитентов общим объемом 5,38 млрд. руб. Почти все данные эмитенты относятся, согласно российскому законодательству, к микропредприятиям и МСП.

Отрасли новых Эмитентов разместившие небольшие объемы облигации в 2018 году — транспортные услуги, производство строительных материалов, производство пищевой промышленности, ломбарды, компании, оказывающие микрофинансовые услуги (МФО), лизинговые компании, а также строительство и девелопмент, информационные технологии, и фитнес-индустрия.

Практические аспекты подготовки компании к выпуску облигаций.

- Срок существования эмитента и/или поручителей не менее 2 — 3 лет.

- Коммерческая деятельность Эмитента является доходной, стабильной и понятной для инвестора.

- Эмитент имеет эффективную бизнес-модель и разумную долговую нагрузку.

- Эмитент имеет понятную структуру собственников (бенефициаров).

- Работники Эмитента — команда профессионалов, способная достигать стратегических целей и показывать ежегодный рост выручки компании.

- Эмитент — работает в сегменте B2C, если круг потенциальных инвесторов физ. лица и B2В, если круг потенциальных инвесторов юр. лица.

У Эмитента должно быть понимание за счет какого денежного потока будут происходить выплаты по купону и погашен номинал выпуска облигаций (публичного займа).

Дополнительные требованиям к Эмитенту при выпуске биржевых облигаций зависят от условий выпуска и уровня листинга Эмитента на Московской Бирже (1-й, 2-й или 3-й уровень).

Условия выпуска облигаций содержат стандартные параметры для среднесрочных и долгосрочных облигаций.

Раскрытие информации осуществляется согласно требованиям Положения Банка России от 30 декабря 2014 г. N 454-П и Правил листинга Московской биржи. Цель и условия выпуска облигаций проста и понятна, целевое или проектное заимствование (развитие существующего бизнеса или финансирование отдельного проекта), а условия выпуска содержат стандартные параметры для облигаций.

Подготовка Эмитента к размещению облигаций занимает от 2 до 6 месяцев и включает следующие этапы:

- Поиск Консультанта и Организатора размещения.

- Определения условий предстоящего размещения — разовое размещение или в рамках Программы, с Проспектом или без.

- Прохождение процедуры KYC (подтверждения необходимости привлечения финансирования с помощью выпуска облигаций) на Бирже или в НРД.

- Взаимодействие с акционерами и менеджментом Эмитента.

- Составление презентации (коммерческие облигации) и инвестиционного меморандума (биржевые облигации).

- Составление эмиссионной документации (Решение о выпуске, Программа облигаций и Проспект ценных бумаг).

- Поиск Инвесторов.

- Взаимодействие с Биржей и НРД.

Единовременные расходы при выпуске облигаций зависят от условий выпуска и следующего состава участников, которые помогают компаниям выпустить и разместить облигации:

Консультант — оказывает услуги по подготовке компании к выпуску облигаций, консультирует компанию по выбору оптимальных условий размещения, подготовке документов для Биржи, а также помогает компании после размещения облигаций и до момента их погашения. Стоимость услуг фиксированная и меньше чем 0,01% от суммы займа.

- Организатор — занимается поиском и проведением встреч с Инвесторами, Биржей, Андеррайтером, составлением инвестиционных меморандумов, а также занимается маркетинговыми мероприятиями. Стоимость услуг от 0,5% от суммы займа.

- Андеррайтер — занимается размещением облигаций и является гарантом на размещение всего или части облигационного займа. Стоимость услуг от 0,2% от суммы займа.

- Биржа — оказывает услуги по включению и поддержанию облигаций компании в котировальный список. Стоимость услуг фиксированная и не превышает 0,1% от суммы займа.

- Депозитарий (НРД) -— в течение всего срока выпуска облигаций ведет учет данных и регистрирует изменения. Стоимость услуг фиксированная и меньше чем 0,1% от суммы займа.

- Госпошлина — составляет 0,2 от объема выпуска, но не более 200 000 рублей.

Учитывая тенденцию увеличения в облигационных займах инвесторов — физических лиц, при облигационном займе компания получает широкий круг инвесторов.

Данный фактор является безусловным достоинством — когда у тебя много владельцев облигаций. Ввиду отсутствия концентрации кредитных ресурсов в одних руках и в случае изменения экономической ситуации в компании или в условиях снижения ставок заимствования денежных средств и инфляции, а также наличие в соответствии с условиями выпуска Представителя владельцев облигаций (ПВО) компании намного проще договориться с инвесторами о выкупе долга, доразмещении или внесении изменений в условия облигационного займа.

Благоприятная экономическая ситуация в России для размещений облигационных выпусков российских компаний, совершенствование законодательной базы, проведение мероприятий по повышению финансовой грамотности населения и упрощение порядка доступа новых компаний для выхода на фондовый рынок, все это будет в среднесрочной перспективе способствовать росту фондового рынка и увеличения количества новых Эмитентов, испытывающих потребность в привлечении финансирования с помощью выпусков облигаций.

Зачем компании выпускают коммерческие облигации, в чем особенность таких бумаг, кто может их приобрести и какие налоги необходимо платить инвесторам, купившим коммерческие облигации.

Что такое коммерческие облигации

Коммерческие облигации — это долговые ценные бумаги, эмиссия которых осуществляется по упрощенной схеме. Развитие этот класс ценных бумаг получил в 2014 году по инициативе Банка России. Инструмент по праву является самым молодым на отечественном финансовом рынке — впервые был он зарегистрирован в 2016 году.

За счет экономии на инфраструктурных расходах коммерческие облигации требуют от эмитентов гораздо меньше затрат на подготовку и размещение в отличие от традиционных облигаций. Процедура подготовки выпуска коммерческих облигаций не требует проходить листинг на бирже и регистрировать проспект ценных бумаг. Присвоение регистрационного номера программ/выпусков занимает 1-2 дня, а срок подготовки и размещения равен 1-1,5 месяцам.

Характеристики коммерческих облигаций:

- Регистрационный номер присваивается центральным депозитарием РФ — Небанковской кредитной организацией акционерным обществом «Национальный расчетный депозитарий» (НРД), Группа «Московская Биржа».

- Не предоставляют их владельцам иных прав, кроме права на получение номинальной стоимости или номинальной стоимости и установленных процентов и прав, возникающих из без залогового обеспечения, предоставляемого по коммерческим облигациям.

- Бездокументарные с централизованным учетом прав.

- Выплата номинальной стоимости и процентов осуществляется только денежными средствами.

- Выпускаются без залогового обеспечения, но предусматривают возможность обеспечения в виде поручительства.

- Размещаются путем закрытой подписки.

- Без обязательной регистрации проспекта ценных бумаг, но могут быть допущены к организованным торгам в процессе их обращения при соблюдении условий, предусмотренных 27.6 · 2 ФЗ-39 «О рынке ценных бумаг».

Коммерческие облигации на практике обращаются на внебиржевом рынке.

Закон не устанавливает ограничений, касающихся валюты номинала коммерческих облигаций и валюты выплачиваемого дохода по ним. При этом необходимо принимать во внимание ограничения, накладываемые на расчеты в иностранной валюте законодательством РФ. Однако есть ограничение по объему выпуска коммерческих облигаций с поручительством: стоимость чистых активов поручителя должна превосходить размер поручительства.

Ограничения по поручительству не касаются только:

- ценных бумаг с ипотечным покрытием;

- компаний, ценные бумаги которых прошли процедуру листинга на бирже;

- компаний, имеющих рейтинг (или выпустивших облигации, имеющие соответствующие рейтинги);

- облигаций для квалифицированных инвесторов.

Выпуск коммерческих облигаций

Этап 1: определение потенциальных инвесторов

Коммерческие облигации размещаются путем закрытой подписки среди заранее определенного круга потенциальных приобретателей. Их количество без учета квалицированных инвесторов не может превышать 150 человек. На практике эмитент либо имеет договоренности с потенциальными инвесторами, либо привлекает профессионального участника рынка ценных бумаг для поиска инвесторов.

Этап 2: принятие решения о размещении коммерческих облигаций, утверждение программы коммерческих облигаций

Уполномоченный орган управления эмитента (совет директоров, общее собрание участников) принимает решение о размещении коммерческих облигаций или об утверждении программы коммерческих облигаций.

Этап 3: заключение договоров с НРД

Эмитент должен предоставить в НРД комплект следующих документов:

- договор эмиссионного счета;

- договор казначейского счета депо;

- заявление о присоединении к договору об обмене электронными документами;

- заявление о присоединении к договору об оказании услуг по регистрации выпусков коммерческих облигаций.

Этап 4: присвоение регистрационного номера программе/ решению о выпуске коммерческих облигаций

Эмитент направляет НРД заявление о регистрации выпуска/программы коммерческих облигаций и необходимый комплект документов, затем НРД передает эмитенту решение о выпуске/ программе коммерческих облигаций с присвоенным регистрационным номером.

Налогообложение коммерческих облигаций

Александр Филимонов

Генеральный директор «Система Капитал Консультации»

Какой налог на доход с коммерческих облигаций должен платить инвестор

Если под инвестором мы понимаем физическое лицо, то полученный им доход облагается по общей ставке 13%. Однако при получении дохода свыше 5 млн. руб. в год с суммы превышения налог исчисляется по ставке 15%. При этом ставка налога на доходы физических лиц не зависит от того, является ли инвестор профессионалом или частным инвестором. Важно помнить, что инвестор – физическое лицо, как правило, самостоятельно не уплачивает налог с дохода, полученного от операций с ценными бумагами. За него такой налог уплачивает налоговый агент – профессиональный участник рынка ценных бумаг (брокер, доверительный управляющий, депозитарий).

Разница в налогообложении существует только для юридических лиц, которые по доходам от операций с ценными бумагами платят налог на прибыль организаций в размере 20%, который они уплачивают самостоятельно.

Кто и когда удерживает налог

Как было указано выше, по доходам физических лиц от операций с ценными бумагами, включая облигации, налог исчисляется и уплачивается налоговыми агентами. Обязанность по исчислению налога от операций с ценными бумагами возникает в трех случаях:

- прекращение договора (брокерского обслуживания, доверительного управления);

- выплата денежных средств (передача ценных бумаг);

- окончание налогового периода;

Таким образом, если вы купили облигации и в течение года получали купонный доход и продавали облигации, но не выводили денежные средства и не расторгали договор, то налог с полученных вами доходов будет исчислен и удержан налоговым агентом лишь по окончании года. В те даты, когда по облигациям получался купонный доход, когда облигации продавались, исчисляться налог не должен. Происходит своего рода отсрочка в его уплате. Исчисленный и удержанный налоговым агентом налог должен быть уплачен в бюджет в течение одного месяца, отсчитываемого с даты одного из вышеуказанных случаев.

Налог рассчитывается нарастающим итогом. Если вы продали облигации с прибылью в январе, а в мае продали ценные бумаги с убытком, превышающим размер январской прибыли, то по итогам года «нарастающим итогом» уплачивать налог будет не нужно, поскольку майский убыток «съел» всю январскую прибыль.

Раз уж речь зашла про убыток от операций с ценными бумагами, то инвестору нужно учитывать следующее. Убыток, полученный инвестором – физическим лицом, от операций с обращаемыми бумагами может быть перенесен на последующие налоговые периоды. Например, по итогам 2018 года вами был получен убыток от обращаемых ценных бумаг. Следующий год оказался более удачным: вами получена прибыль от операций с обращаемыми ценными бумагами, и налоговый агент удержал с полученной прибыли налог. Этот налог можно вернуть, подав налоговую декларацию по итогам 2019 года в 2020 году, отразив в ней убытки, полученные от операций с обращаемыми бумагами в 2018 году. Убытки от операций с необращаемыми бумагами по окончании налогового периода (календарного года) «сгорают» и на будущее не переносятся. Это является одной из причин, почему интерес инвесторов к обращаемым ценным бумагам выше, чем к необращаемым.

Новые правила в 2021 году

С начала 2021 года отменены налоговые льготы в виде освобождения от налогообложения купонных выплат как в отношении государственных облигаций, так и в отношении коммерческих облигаций. Соответственно, привлекательность для инвесторов таких облигаций понизилась. На мой взгляд, отмена налоговых льгот в отношении купонного дохода подталкивает инвесторов к более рискованным и более доходным активам – акциям.

Раньше у инвестора был выбор. Первый вариант: он мог вложиться в низкорисковые облигации и получать невысокий купонный доход, который не облагается налогом. Второй вариант: вложиться в более рисковые активы – акции, получая дивиденды, облагаемые налогом, и возможный доход от роста стоимости самих акций. Сейчас с отменой налоговых льгот облигации утратили те немногие плюсы для инвестора, которыми обладали.

Для многих инвесторов первостепенное значение имеют налоговые льготы, которые они могут получить в отношении доходов от операций с ценными бумагами. Сейчас таких льгот стало меньше.

Потенциальному инвестору следует обратить внимание на следующее:

- Вычеты по индивидуальному инвестиционному счету (вычет на сумму взносов на ИИС либо вычет на финансовый результат).

- Отсутствие валютной переоценки по гособлигациям. При продаже ЦБ валютная переоценка не облагается налогом (цена как покупки, так и продажи ЦБ рассчитывается по курсу на одну дату – дату продажи ЦБ).

- Не облагается прибыль от продажи акций как российских, так и иностранных эмитентов (как обращаемых, так и не обращаемых), если такие бумаги находились в собственности инвестора свыше пяти лет.

Эмитенты коммерческих облигаций

Причины, по которым компании решаются на выпуск коммерческих облигаций, могут быть абсолютно разными. Зачастую это может зависеть от размера компании и масштаба ее бизнеса. Эмитентом коммерческих облигаций может являться юридическое лицо – резидент РФ при наличии и условии полной оплаты уставного капитала.

Крупные игроки

Например, влиятельные игроки могут выпускать коммерческие облигации, чтобы оперативно решить вопросы разрыва ликвидности, для сложных сделок по обмену активами или M&A, предложить своему клиенту индивидуальные финансовые условия или произвести внутригрупповые расчеты. Но, невзирая на привлекательность и возможную выгоду от данного инструмента, он пока не стал популярным у крупнейших отечественных организаций.

Стоит отметить, что на волне интереса к технологии распределённого реестра несколько крупных компаний воспользовались возможностью выпустить коммерческие облигации на базе блокчейн-технологии.

Так, «МегаФон» стал первым российским эмитентом коммерческих облигаций, расчёты по которым производились по блокчейн-технологии. Проект стал уникальным для России. Объём размещения составил 500 миллионов руб. Покупателем облигаций стал АО «Райффайзенбанк». В рамках структуры сделки доступ к децентрализованной платформе получили эмитент, центральный депозитарий и инвестор. Система работает только с оцифрованными активами, делая процесс размещения, обращения и учёта облигаций максимально прозрачным и простым.

В мае 2018 года в долг на блокчейне взяла и компания МТС. МТС и Sberbank CIB совершили сделку по размещению коммерческих облигаций с помощью смарт-контрактов. Это первая в России сделка полного цикла, включая денежные расчеты по механизму «поставка против платежа», реализованная с помощью блокчейн-технологии.

В обеих случаях проекты реализовывались на базе блокчейн-платформы НРД.

Игроки поменьше и новички на рынке

Однако у такого интересного и перспективного инструмента, как коммерческие облигации, появилась своя аудитория, благодаря чему бумагам удалось занять свою нишу на рынке. Размещение коммерческих облигаций — это наиболее доступный способ выйти на потенциальных инвесторов. Таким образом новички пытаются занять у инвесторов недостающие средства для масштабирования своей деятельности. Зачастую объем такого выпуска равен не более 100 млн руб., ставки привлечения варьируются от 14 до 20% годовых, а потенциальными покупателями таких бумаг становятся в первую очередь частные инвесторы. С перечнем коммерческих облигаций, доступных частному инвестору, можно ознакомиться по ссылке согласно данным из реестра МСП. Но стоит помнить, что вложение денег в коммерческие облигации малых компаний может быть связано повышенным риском, так как такие эмитенты не имеют кредитных рейтингов и МСФО.

Сервисы для эмитентов коммерческих облигаций

Оперативный электронный документооборот между эмитентом и НРД

Программа коммерческих облигаций и Решение о выпуске коммерческих облигаций

Усиленная квалифицированная электронная цифровая подпись

Используется при обмене электронными документами

OTC-система

Автоматизированные сделки с коммерческими облигациями при вторичном размещении

Как купить коммерческие облигации

Приобрести коммерческие облигации может любой инвестор — физическое или юридическое лицо. Для приобретения этих бумаг потенциальному инвестору следует заранее открыть счет депо в депозитарии. Размещение коммерческих облигаций происходит путем заключения договора между эмитентом и потенциальным приобретателем. После происходит покупка коммерческих облигаций на внебиржевом рынке и отчуждение ценных бумаг с эмиссионного счета на счет депо потенциального приобретателя путем подачи в НРД соответствующего поручения на перевод облигаций.

Если коммерческие облигации являются ценными бумагами, предназначенными для квалифицированных инвесторов, размещение коммерческих облигаций осуществляется с учетом соответствующих ограничений, предусмотренных законодательством Российской Федерации.

Подведем итоги

- Коммерческие облигации — это долговые ценные бумаги, эмиссия которых осуществляется по упрощенной схеме, что помогает эмитентам экономить на их размещении.

- Коммерческие облигации размещаются путем закрытой подписки среди заранее определенных потенциальных приобретателей, количество которых без учета квалицированных инвесторов не может превышать 150 человек.

- Инвесторы-физические лица платят 13% налога с дохода по коммерческим облигациям, однако при получении дохода свыше 5 млн. руб. в год с суммы превышения налог исчисляется по ставке 15%. Инвесторы-юридические лица по доходам от операций с ценными бумагами платят налог на прибыль организаций в размере 20%, который они уплачивают самостоятельно.