Для того чтобы получить имущественный вычет в налоговой инспекции на ипотечное жилье, необходимо заполнить декларацию 3-НДФЛ. Что нужно учесть налогоплательщику, чтобы избежать ошибок в декларации и, следовательно, быстрее получить деньги?

Если физическое лицо не может получить имущественный вычет в упрощенном порядке, то придется заполнить декларацию 3-НДФЛ.

В чем различия в заполнении декларации при получении вычета при ипотеке?

В отличие от имущественного вычета, заполнение декларации при использовании ипотечных средств, немного усложняется.

Это связано с тем, что физическое лицо может взять вычет не только по самому объекту недвижимости, но и по процентам, уплаченным банку по ипотеке.

К тому же, при заполнении декларации нужно учитывать максимальное ограничение не только в размере вычета объекта недвижимости, но и процентов по кредиту. В первом случае — 2 млн рублей, а во втором, в части процентов, — 3 млн рублей.

Поэтому налогоплательщик разносит в разные строки налоговой декларации расходы на приобретение жилья, а также проценты, уплаченные за пользование банковским кредитом (пп. 3, пп. 4 п. 1 ст. 220 НК).

Какие листы в налоговой декларации должны быть заполнены?

Порядок заполнения декларации подробно прописан в Приказе ФНС РФ от 15.10.2021 №ЕД-7-11/903@. В обязательном порядке предоставляются в налоговую инспекцию:

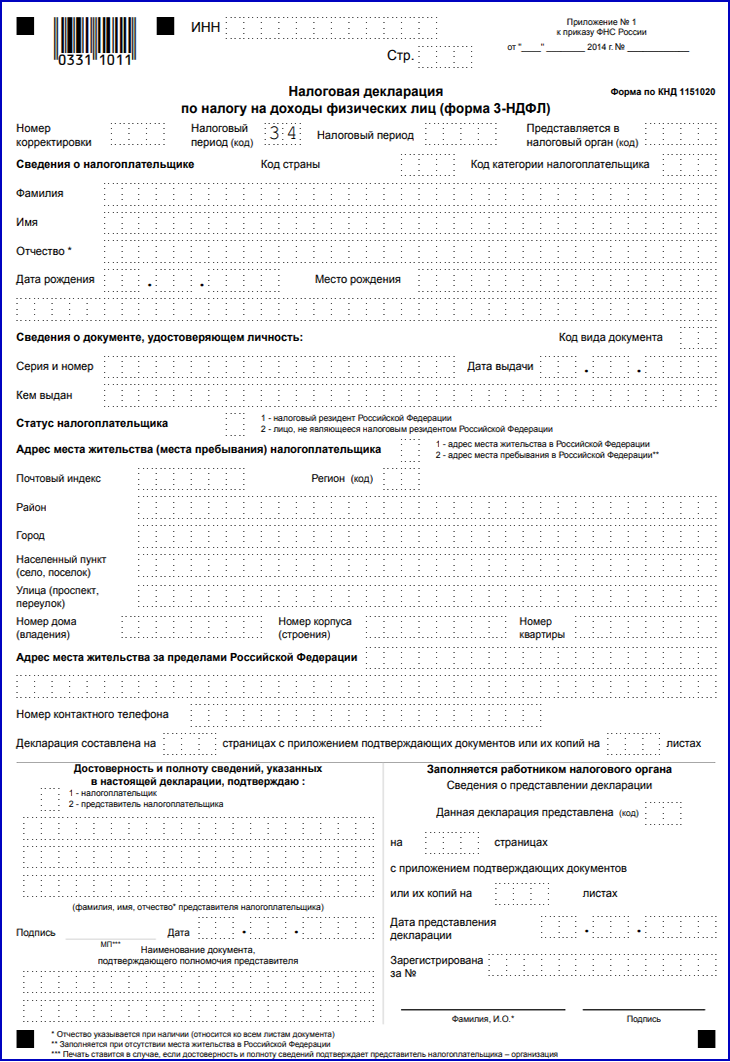

- титульный лист — в нем приводятся сведения о самом налогоплательщике;

В титульном листе указывается код налогового периода и календарный год.

Например, если декларация предоставляется в 2022 году за 2020 год, то в ячейке календарный год указывается значение «2020».

Значение кода налогового периода — «34», т. к. декларация сдается за календарный год.

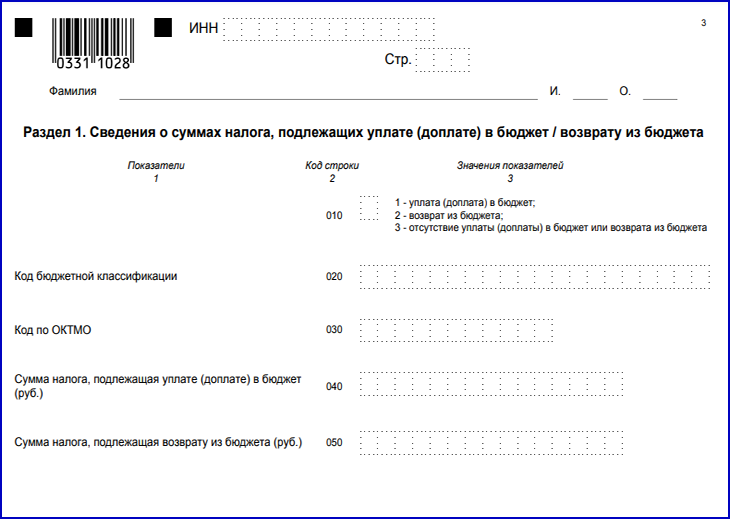

- раздел 1 — в нем приводятся сведения о суммах налога, подлежащих возврату из бюджета;

В том случае если декларация 3-НДФЛ заполняется с помощью программы налоговиков, то данный раздел сформируется автоматически на основании заполненных приложений.

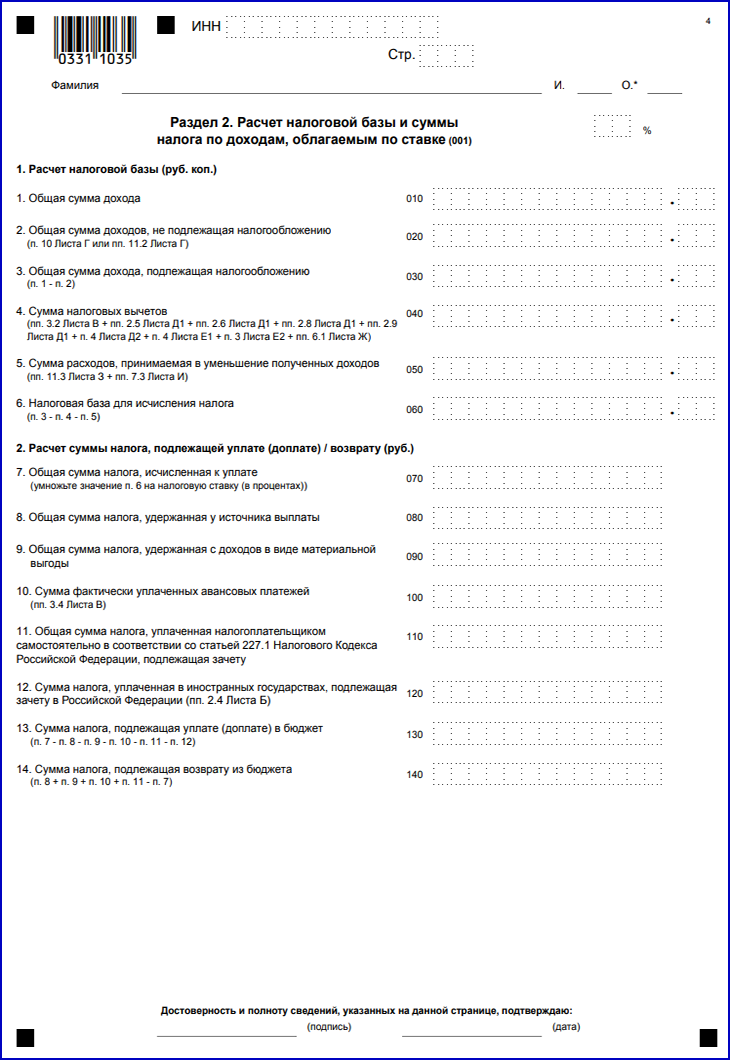

- раздел 2 — в нем осуществляется расчет налоговой базы и суммы налога по видам доходов;

Данный раздел также формируется из заполненных приложений.

Так, сумма дохода, которая отражается по строке 010 раздела 2, заполняется из строк 070 приложения № 1 и приложения № 2.

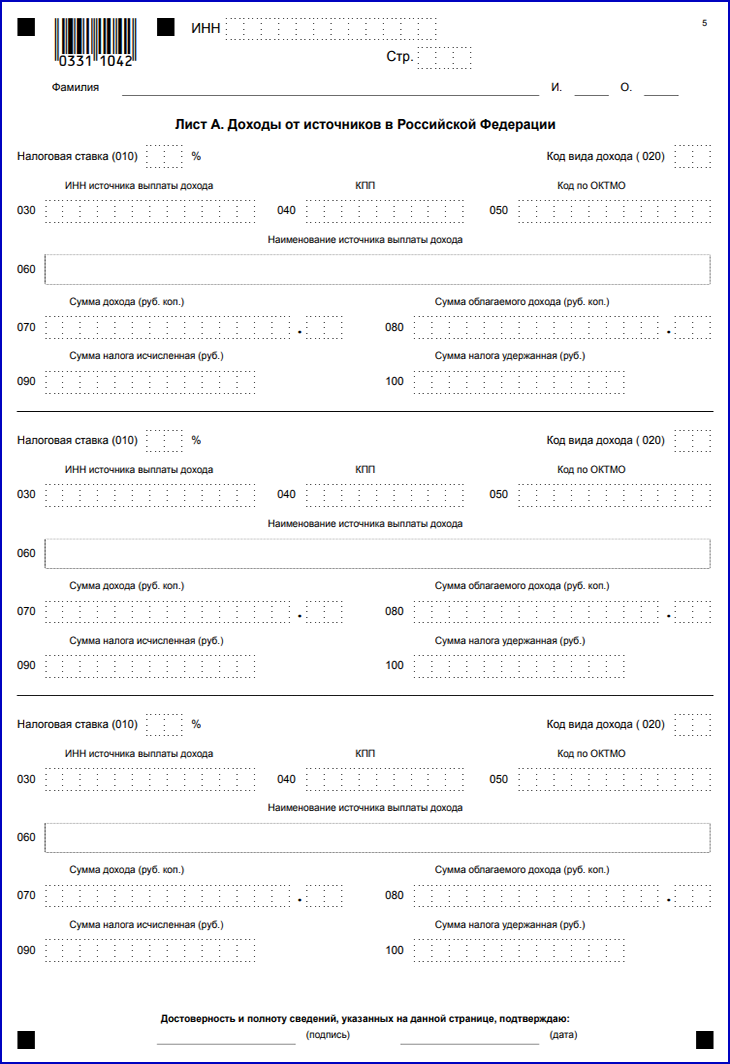

- приложение № 1 — в нем отражаются доходы, полученные от источников в РФ;

Как правило, это заработная плата, полученная у одного или нескольких работодателей.

Заполнение этого приложения не вызывает вопросов, достаточно правильно перенести все суммы и коды из справки 2-НДФЛ.

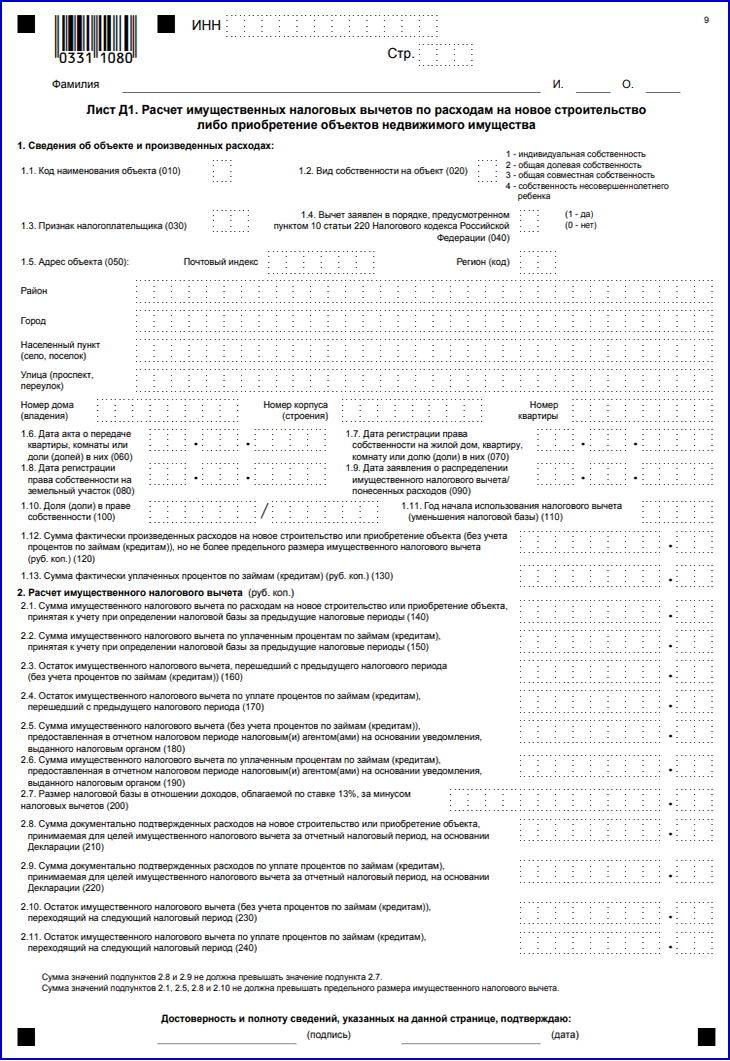

- приложение № 7 — это основное приложение, в котором производится расчет имущественных вычетов, как на само жилье, так и на проценты по ипотеке.

В нем указываются сведения об объекте, а также об осуществленных расходах.

Фактически потраченные деньги на недвижимость указываются в строке 080. Но с учетом предельного размера вычета. Например, если приобретен жилой дом стоимостью 25 млн рублей, то строке 080 отражается сумма 2 млн рублей.

Аналогично и с ипотечными процентами — не более их предельной величины. По строке 090 может быть указан максимальный размер — 3 млн рублей, несмотря на то, что фактически уплачено больше.

- приложение к разделу 1 представляет собой заявление о возврате налога.

Пример.

Расходы физического лица на приобретение квартиры составили 3 млн рублей, а уплаченные проценты — 100 тыс. рублей. Доход физического лица за 2021 год составил 600 тыс. рублей, уплаченный НДФЛ — 78 тыс. рублей.

В Приложении № 1 в строке 070 указывается сумма дохода — 600 тыс. рублей, по строке 080 — перечисленная налоговым агентом сумма НДФЛ — 78 тыс. рублей.

В Приложении № 7 приводятся данные об имущественном вычете:

- по строке 80 в п. 1.8 указывается сумма — 2 млн рублей;

- по строке 90 в п. 1.9 указывается сумма уплаченных процентов — 100 тыс. рублей;

- по строке 140 указывается размер налоговой базы — это доход работника — 600 тыс. рублей;

- по строке 150 отражаются расходы на покупку жилья за 2021 год, но не более суммы доходов налогоплательщика — 600 тыс. рублей;

- по строке 160 — расходы на проценты, но не более суммы доходов налогоплательщика — 0 тыс. рублей;

- по строке 170 указывается остаток вычета на следующий год по квартире — 1,4млн рублей: 2 млн рублей — 0,6 млн рублей;

- по строке 180 указывается остаток вычета на следующий год по уплаченным процентам — 100 тыс.рублей.

Таким образом, в 2021 физическое лицо сможет вернуть себе весь уплаченный налог — 78 тыс. рублей.

А можно ли заявить в декларации только вычет по уплате процентов?

Как правило, у физического лица «не хватает» в одном календарном году суммы перечисленного НДФЛ. Тогда можно заявить один вид имущественного вычета. Например, на уплаченные ипотечные проценты. А на следующие календарные года — на само жилье (письмо Минфина от 24.03.2020 № 03-04-05/22746).

Какие документы должны быть приложены к декларации 3-НДФЛ?

К декларации 3-НДФЛ налогоплательщик должен приложить определенные документы (письмо ФНС от 22.09.2020 №БС-19-11/208@):

- договор купли-продажи квартиры;

- договор ипотеки;

- документы, которые подтверждают право собственности на купленную квартиру;

- платежные документы, в т. ч. и на погашение процентов по ипотеке.

Такими документами могут являться: квитанции к ПКО, банковские выписки о перечисление денежных средств, кассовые чеки, расписка о получении денег (п. 4 ст. 220 НК).

Примеры заполненных деклараций размещены на сайте налоговиков.

В том случае, если для приобретения жилья вы брали ипотечный заем, то на сумму уплаченных процентов по целевому кредиту можно получить имущественный вычет. Начиная с 2014 года был принят закон, согласно которому вычет по ипотечным процентам считается самостоятельным вычетом, получить который можно отдельно от основного вычета на недвижимое имущество. Но так же закон гласит, что размер такой компенсации не может превышать трех миллионов рублей.

В том случае, если для приобретения жилья вы брали ипотечный заем, то на сумму уплаченных процентов по целевому кредиту можно получить имущественный вычет. Начиная с 2014 года был принят закон, согласно которому вычет по ипотечным процентам считается самостоятельным вычетом, получить который можно отдельно от основного вычета на недвижимое имущество. Но так же закон гласит, что размер такой компенсации не может превышать трех миллионов рублей.

Если принимать в расчет декларацию 3-НДФЛ, то в ней вычет по процентам указывается непосредственно на листе Д1. А для того, чтобы компенсация была получена, к декларации дополнительно прикладывается справка о выплаченных процентах, взятая в финансовой организации, в которой вы брали заем, и ксерокопия кредитного договора.

Как заполнить декларацию по ипотеке?

Многие, желая воспользоваться компенсацией, интересуются, как именно можно заполнить такую декларацию. И в этом нет ничего сложного – такой документ заполняется точно так же, как если бы вы покупали жилье без целевого кредита.

Правда, на отдельном листе указывается сумма уплаченных процентов по займу.

Образец заполнения декларации по ипотеке

Итак, приведем пример заполнения данного документа. Предположим, что некая Иванова в 2013 г. приобрела в личное пользование жилище, стоимость которого составила 3,5 миллиона рублей. При этом в ипотеку был взят один миллион. Свидетельство о том, что Иванова обладает недвижимостью, было выдано гражданке в мае 2013 г. Что же до ее доходов, то они составили следующие суммы:

- в том году, когда была приобретена квартира, доход составил 588400 рублей;

- на следующий год доход составил 767647 рублей;

- еще через год доход повысился до 842500 рублей.

Чтобы получить компенсацию, Иванова подала документы на вычет в размере двух миллионов рублей за 13-14 года. А за 2015 решила получить еще и процентный вычет помимо обычного. Причем в период 13-15 гг. женщина уплатила проценты на сумму 246254 рубля. Разберем на примере, как заполнить декларацию.

Так как за все года общая сумма доходов Ивановой меньше, чем сумма по вычетам, в декларации по ипотечному займу за 2015 г. следует указать остаток вычета по процентам, которые переходят на будущий год.

При этом в документе год начала использования вычета используется как 2013.

Возможные ошибки и нюансы

Есть несколько нюансов при заполнении бумаги. Так, к примеру, если вы приобретаете недвижимость в ипотеку, то в декларации нужно указывать не сумму долга по займу, а настоящую стоимость жилья. Так же важно указать проценты по ипотечному займу в отдельной строке.

В 2017 году форма заполнения по приказу ФНС изменилась, однако способ заполнения бумаги остался прежним.

Как подать декларацию?

Мы уже выяснили, что, покупая жилище по ипотеке, мы можем получить сразу два вычета – это основной вычет, получаемый при приобретении жилья (который может рассчитываться на сумму до двух миллионов рублей) и вычет по процентам (эта компенсация может рассчитываться на сумму до трех миллионов рублей). Соответственно, именно с этих сумм может быть возвращен подоходный налог, а это без малого 260 тысяч при оформлении вычета первого типа и 390 тысяч при оформлении вычета второго типа.

Для того, чтобы получить средства от государства, необходимо обратиться в налоговую инспекцию.

Что потребуется

Для того, чтобы получить вычет, нужно подать в налоговую определенный список бумаг.

- В первую очередь понадобится декларация 3-НДФЛ, заполненная по образцу, приведенному выше.

- Так же с рабочего места нужно будет предоставить справку о доходах, а если вы работаете в нескольких местах, то, соответственно, и справок должно быть несколько.

- Так же от налогоплательщика понадобится копия кредитного договора, купли-продажи и свидетельства о собственности.

- Для того чтобы получить компенсацию по процентам, налогоплательщику нужно предоставить справку о выплаченных им в банке процентах.

- Ну и конечно же нужно будет написать заявление на получение компенсации.

Порядок подачи

Для того, чтобы получить компенсацию, нужно собрать все необходимые документы и обратиться в налоговую по месту регистрации. Причем там, где зарегистрированы именно вы, а не где куплено ваше жилье.

Пусть вас не смущает тот факт, что ранее вы были зарегистрированы в другом отделении налоговой – в любом случае вам нужно будет предоставить документы по месту регистрации.

Что же до «переноса» ваших данных, то их налоговая возьмет на себя.

Сроки подачи

Бумаги на компенсацию можно подавать ежегодно, пока не будет получена доступная сумма.

Важно, что бумаги нужно подавать до 30 апреля, следующего за отчетным годом. К слову, этот срок никак не относится к тем, кто подает документы только для налогового вычета. А вот 3-НДФЛ для получения компенсации по процентам можно сдать в течение всего года.

Как правило на то, чтобы проверить все бумаги, налоговым органам требуется три месяца. Если право налогоплательщика на вычет будет подтверждено, то ему компенсируют сумму в течение одного месяца. Итого на все мероприятия отводится четыре месяца.

О том, как именно следует оформлять декларацию 3-НДФЛ, можно узнать из видеоролика.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Покупатели жилья имеют право вернуть налоговый вычет. Эта возможность дается только тем, кто официально трудится и исправно отдает налоги в казну. Деньги возвращают как с цены квартиры, так и с процентов, которые уже выплатил по ипотеке банку. В итоге сумма возврата может вырасти до 650 000 ₽.

Россияне продолжают охотно брать ипотеку. Судя по статистике ДОМ.РФ, даже столь экономически сложный 2022 год не просел в плане ипотечного кредитования. Количество заемщиков с каждым месяцем только росло. Так, во II квартале банки выдали 151 тысячу кредитов, а в III квартале уже 350,1 тысячи. Каждому, кто оказался в этих рядах, полезно знать, как можно получить вычет по процентам ипотеки и от стоимости квартиры. А главное, поговорим о том, как заполнить 3-НДФЛ по возврату за ипотеку.

Как получить вычет по ипотеке

Получить налоговый вычет за квартиру в ипотеке могут исключительно граждане РФ. Деньги возвращают людям с официальным доходом. Квартира должна находиться в России, при этом право владения на нее должно быть уже учтено в Росреестре. Еще одно важное условие для того, чтобы вычет дали – заемные у банка деньги должны пойти именно на покупку жилых квадратных метров. Пункт этот прописывают в договоре ипотечного кредитования.

Налоговая откажет в выплате, если квартира или дом куплены на маткапитал, на деньги из кармана работодателя или бюджета региона/города. Невозможно получить деньги также, если вы покупаете жилье у близких родственников, мужа или жены, опекунов.

Получить вычет по ипотеке можно тремя способами:

Через банк. Помощь в получении налогового вычета предлагают все крупные банки. У некоторых услуга доступна лишь для своих клиентов – тех, кто именно в этом банке взял ипотеку. Воспользоваться предложением можно как на сайтах, так и в приложениях. Схемы работы у них несколько разнятся, но у каждого есть пошаговая инструкция, как получить налоговый вычет за ипотеку.

Например, Сбербанк предлагает не терять времени на бумажную возню и очереди на прием к налоговикам. Документы на вычет принимают прямо на сайте этой финансовой организации. От клиента требуется только собрать бумаги и загрузить их. Консультанты сами составляют декларацию 3-НДФЛ и подают ее в налоговую. Клиенту останется только забрать потом выплату.

У Райффайзен Банка несколько другая схема. Менеджер так же заполняет декларацию, но клиенту нужно самому загружать ее на сайт налоговой.

Банк ВТБ предлагает сначала подать заявку на имущественный вычет. Через три недели нужно подписать ее, перейдя из приложения на сайт ФНС. Банк обещает, что с его помощью ФНС дает решение в течение месяца, а деньги на счете окажутся уже спустя две недели с момента, как налоговая одобрит заявление.

Через работодателя. Вариант подходит тем, кто желает получить не все деньги сразу, а частями – в теле зарплаты. То есть каждый месяц доход будет выше за счет того, что вы попросту временно не будете платить налоги. Таким образом государство вернет вам причитающийся вычет.

Вот краткая инструкция, как получить вычет по ипотеке через работодателя:

- Напишите заявление. Отнесите его в налоговую. Другой вариант – отправьте онлайн через кабинет налогоплательщика, который есть у тех, кто зарегистрирован на портале ФНС.

- К заявлению добавьте необходимые документы (полный список представлен ниже).

- Дождитесь ответа от налоговой. Как показывает опыт, решение принимают в течение 30 дней.

- Получите уведомление о том, что вам положен вычет, и отнесите его в бухгалтерию своей компании.

Самостоятельно через налоговую. Подать документы можно самим – лично или в режиме онлайн через официальный сайт налоговой инспекции. Во втором случае придется создать электронную подпись.

Чтобы получить вычет самостоятельно, сначала заполните налоговую декларацию по форме 3-НДФЛ. Для этого попросите на своей работе справку о том, сколько денег вам за год начислили и сколько налогов с них взяли.

Кроме декларации еще нужен пакет документов. В него входят такие бумаги:

- заявление;

- справка по форме 2-НДФЛ;

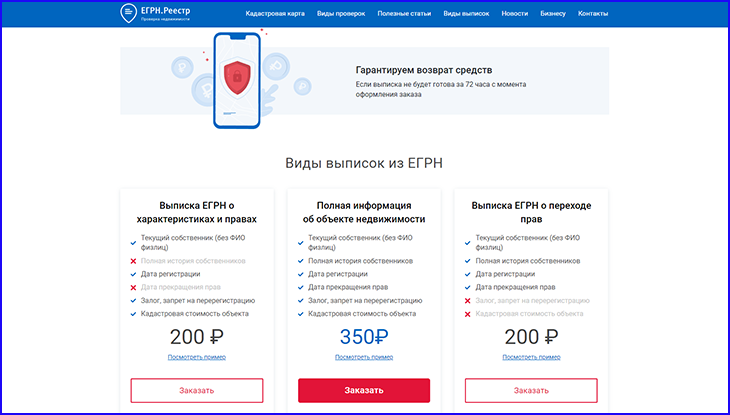

- выписка из ЕГРН;

- договор купли-продажи;

- акт приема-передачи квартиры. Если жилье покупалось еще на этапе строительства дома, то договор долевого участия;

- документы об оплате квартиры;

- справка из банка о том, сколько вы заплатили процентов;

- ипотечный договор;

- копия свидетельства о браке. Понадобится, если в покупке квадратных метров полноправно участвовал супруг. Вместо свидетельства можно написать заявление, чтобы налоговый вычет поделили между мужем и женой.

Лучше всего, если на руках будут оригиналы и копии всех документов.

Один из главных документов – это выписка из ЕГРН. Нужно, чтобы она была свежей, поэтому ее заказывают непосредственно перед сдачей документов в налоговую. Получить выписку можно через МФЦ, Госуслуги, в Росреестре или на сайте ЕГРН.Реестр. Она обойдется дешевле и придет быстрее (от 30 минут). Выписки из ЕГРН есть трех видов. В них вы найдете следующую информацию:

Внимание! В отчетах, сформированных с 1 марта 2023 года, ФИО собственников объектов недвижимости заменены на фразу «физическое лицо». Это связано с вступлением в силу нового закона, который запрещает Росреестру выдавать ФИО собственников.

Чтобы получить данные, зайдите на главную страницу сервиса ЕГРН.Реестр. В строке поиска вбейте точный адрес недвижимости или ее кадастровый номер. Оплатите услугу любым удобным способом. Система за 5-10 минут сформирует выписку из базы Росреестра и пришлет готовый документ на вашу электронную почту.

После сдачи документов остается дождаться решения. На это может уйти три месяца. Такой срок – максимум для рассмотрения заявки. Еще месяц понадобится на то, чтобы вам перечислили деньги.

Как заполнить 3-НДФЛ

Порядок заполнения декларации изложен в приказе ФНС № ММВ-7-11/671. А подробные правила можно найти в Приложении 2.

Для начала скачайте на сайте ФНС бланк декларации, распечатайте и заполните от руки, если собираетесь лично идти в налоговую. Если все делаете онлайн, то документ нужно оформлять прямо на сайте.

В 3-НДФЛ при покупке квартиры в ипотеку предстоит заполнить пять страниц. Это титульный лист, разделы 1 и 2, листы А и Д1. Рассмотрим не совсем понятные строчки.

Шаг 1. Заполните титульный лист 3-НДФЛ

Страницы: расставьте номера страниц в трехзначных цифрах – 001, 002, 003 и т.д.

Номер корректировки: поставьте 0, если деклараций в этом году вы еще не писали.

Налоговый период: год, когда вы взяли жилье с помощью ипотечных средств.

Предоставляется в налоговый орган: здесь нужно поставить код налоговой, в которую вы собираетесь отправлять декларацию.

Код категории налогоплательщика: 760 (для всех физлиц).

Статус налогоплательщика: выбрать цифру 1 или 2, смотря какой у вас статус.

Количество листов: у вас их будет 5.

Достоверность сведений подтверждаю: если заполняете документ сами, то ставьте цифру 1.

Как заполнить 3-НДФЛ (титульный лист)

Шаг 2. Заполните раздел 1

В этом разделе пункты помечены кодами:

010: Чтобы получить вычет, нужно поставить цифру 2.

020: КБК 182 1 01 02010 01 1000 110 (код налога на доходы).

030: Эти данные посмотрите в 2-НДФЛ, раздел 1.

050: Посчитайте размер возмещения за купленное жилье.

Как заполнить 3-НДФЛ (раздел 1)

Шаг 3. Заполните раздел 2

Сначала в правом верхнем углу поставьте процентную ставку. Она будет составлять 13%. Строчки в разделе 2 точно так же помечены кодами:

010 и 030: Укажите, сколько вы получили дохода в целом. Данные тоже найдете в справке 2-НДФЛ.

040: Укажите сумму налоговых вычетов, которую хотите получить за прошедший год.

050: Сумма расходов по операциям с ценными бумагами.

060: Тут отражается налоговая база для исчисления налога. Чтобы ее получить, нужно из суммы 030 вычесть 040 и 050.

070: Сюда нужно записать общую сумму налога. Для этого сумму из строки под кодом 060 умножить на 13%.

080: Впишите сумму налога, которую вы отдали за год. Ее найдете в справке 2-НДФЛ (раздел 5).

140: Здесь указать сумму налога, которую вернут из бюджета. Она складывает из разницы между суммами в строчках 080 и 070.

Как заполнить 3-НДФЛ (раздел 2)

Шаг 4. Заполните лист А

В начале листа укажите налоговую ставку – 13%.

Далее идите по строкам с кодами:

020: Так как ваш доход – зарплата, то ставьте цифру 06.

030, 040, 050, 060: Эта информация касается организации, в которой вы работаете. Ее можно взять из справки 2-НДФЛ.

070: и 080: Впишите суммы дохода за год.

090 и 100: Укажите суммы начисленного и удержанного налогов. Они будут одинаковыми.

Как заполнить 3-НДФЛ (лист А)

Шаг 5. Заполните лист Д1

Здесь самыми непонятными могут быть такие моменты:

010: Если вычет на квартиру, ставим цифру 2, если на дом – цифру 1.

020: Выберите соответствующие цифры для вида собственности на объект.

030: Если вы отчитываетесь в документе только о своем доходе, то ставьте цифру 01. Если учитывается также доход супруга, то 02.

Как заполнить 3-НДФЛ (лист Д1)

Сколько можно получить налоговый вычет по ипотеке

Есть два вида вычета. У каждого свои особенности.

- Основной имущественный вычет на ипотечную квартиру.

В этом случае речь идет о цене объекта недвижимости. Именно с этой стоимости возвращают деньги. Размер составляет 13%. Закон установил определенный лимит на объем расходов – это 2 млн рублей. В общей сложности можно забрать себе лишь 260 тысяч рублей, не больше.

- Налоговый вычет за проценты по ипотеке.

Можно получить налоговый вычет за проценты по ипотеке. Все те же 13%, только вот отдадут их с денег, потраченных на погашение долга банку. У нее так же есть лимит, но больше, чем у основного вычета: в этом случае есть возможность вернуть деньги с 3 млн рублей. В целом за один объект выплатят не больше 390 тысяч рублей.

Можно получить сразу два имущественных вычета – и от цены квартиры, и от суммы процентов, которые вы уже отдали в банк за ипотеку за последние 12 месяцев. Потолок по возврату составляет до 650 тысяч рублей налогов.

Проценты по ипотеке закон разрешает возвращать лишь один раз за всю жизнь, причем, за какой-то один объект.

Вычислить размер вычета не всегда удается самостоятельно, лучше воспользоваться специальным калькулятором.

Когда можно получить вычет по процентам ипотеки

Налоговый вычет за квартиру в ипотеке полагается только на следующий год после того, как сделка состоялась, потому что все налоги считаются по годовым отчетным периодам. Главное условие для получения денег – вы официально стали владельцем этих квадратных метров. То есть Росреестр зарегистрировал жилье, а у вас на руках имеется выписка из ЕГРН, где вы значитесь хозяином.

С вычетом придется подождать, если квартира еще строится, и никаких правовых документов пока нет. Только когда дом будет сдан, а вы подпишете акт приема-передачи, вступите официально в права, отправляйтесь к налоговикам.

Каждый сам для себя решает, как получать налоговый вычет за ипотеку. На выбор два варианта:

- Ежегодно делать запрос на вычет с уплаченных ипотечных процентов. Тогда будут возвращаться крохотные суммы.

- Дождаться окончания кредита. Чем больше вы уже отдали денег банку, тем больше получите назад, поэтому лучше заявление на выплату подавать ближе к концу оплаты ипотеки.

Если в 2021 году были уплачены проценты по ипотеке, то в 2022 году можно вернуть 13% от данных расходов за счет применения имущественного вычета — для возврата налога нужно заполнить декларацию 3-НДФЛ.

В статье ниже предлагаем инструкцию, которая поможет заполнить новую форму 3-НДФЛ, а также даны ссылки, по которым можно скачать новый актуальный бланк декларации и образец его заполнения для возврата НДФЛ по ипотечным %.

Содержание

- Сколько можно вернуть за 2021 год по ипотечному договору

- Как получить имущественный вычет по процентам по ипотеке

- Новая форма 3-НДФЛ с 2022 года

- Как заполнить декларацию на возврат налога по ипотеке — пошаговая инструкция

- Титульный лист

- Раздел 1

- Приложение к разделу 1

- Раздел 2

- Приложение 1

- Приложение 7

- Скачать бланк и образец заполнения

Сколько можно вернуть за 2021 год по ипотечному договору

Право на имущественный вычет по расходам на оплату процентов по целевому кредиту (ипотека) закреплено в п. 4 ст. 220 НК РФ.

Размер вычета составляет 3 млн. руб. и может быть предоставлен только в отношении одного объекта недвижимости.

В 2022 году вернуть можно 13 процентов от суммы, потраченной на оплату процентов по ипотеке — при этом расходы должны подтверждаться платежными документами и ипотечным договором.

Максимальная сумма, которую можно вернуть по ипотеке, составляет 13% от 3 млн. руб. — 390 000 руб.

Возвращаемая сумма ограничивается следующими величинами:

- не более 13% от вычета по ипотеке (3 млн. руб.);

- не более 13% от суммы фактических расходов на оплату ипотечных процентов;

- не более уплаченного НДФЛ за расчетный год.

Чтобы определить, сколько денег можно вернуть в 2022 году по ипотечным процентам, необходимо выполнить следующие действия:

- Взять у своего работодателя справку о доходах за прошедший год, где можно посмотреть уплаченный НДФЛ за 2021 год. Этот удержанный налог можно вернуть.

- Собрать платежные документы, которые подтверждают оплату процентов по ипотеке — чеки, квитанции. Вернуть можно 13% от затрат, подтвержденных этими документами.

- Рассчитать положенный вычет — максимальный размер 3 млн. руб.

Пример:

В 2021 году куплена квартира за счет средств ипотечного кредита, оформленного на 10 лет. На погашение процентов по ипотеке за 2021 год покупатель потратил 100 000 руб. Его суммарный заработок за этот год составил 480 000 руб., с которого удержан НДФЛ 62 400 руб.

В 2022 году покупатель квартиры сможет вернуть 13% от расходов на оплату ипотечных процентов = 13 000 (13% * 100 000). Так как удержанного в 2021 году НДФЛ (62400) достаточно для возврата всей суммы налога, то на основании декларации 3-НДФЛ можно заявить имущественный вычет по ипотеке в размере 100 000 и возврат налога в размере 13 000.

В 2022 году человек продолжит погашать ипотечный кредит, а в 2023 снова заявит о праве на возврат 13% от оплаченной суммы по ипотеке.

Возвращать налог можно ежегодно по расходам за предыдущий год до тех пор, пока не будет полностью погашен кредит по ипотечному договору или не будет использован весь имущественный вычет по ипотеке в размере 3 000 000 руб.

Как получить имущественный вычет по процентам по ипотеке

Чтобы воспользоваться правом на имущественный вычет и вернуть часть расходов на оплату ипотеки, необходимо по истечении календарного года рассчитать самостоятельно положенную сумму к возврату, заполнить налоговую декларацию 3-НДФЛ.

Сделать это можно в любой день в течение года, следующего за расчетным. В 2022 году подаются декларации для возврата налога по затратам, произведенным в 2021 году.

Первое, что нужно сделать — это обратиться к работодателю за справкой о доходах за 2021 год. На основе этой справки можно заполнить декларацию. Также нужно получить выписку из банка об уплаченных процентах.

Форму 3-НДФЛ можно заполнить в бумажном виде, на компьютере, в программе Декларация 2021, в личном кабинете налогоплательщика на сайте ФНС.

Пошаговая инструкция на примере, как заполнить декларацию 3-НДФЛ в личном кабинете при покупке квартиры.

Заполняя бланк самостоятельно без использования программы и личного кабинета, нужно убедиться, что форма актуальна на текущий год.

В 2022 году бланк 3-НДФЛ изменился — поменялись штрих-коды, а также содержание некоторых листов декларации.

Декларацию можно заполнить в любое время в течение 2022 года. Подается она в отделение ФНС по месту жительства лица, оплатившего проценты по ипотеке. К 3-НДФЛ прикладываются копии страниц паспорта, договора об ипотечном кредите, платежные документы по погашению процентов по ипотеке. Если декларация передается через представителя, то дополнительно нужна доверенность.

Если в 2021 году были оплачены проценты по ипотеке, но в 2022 году физическое лицо не подаст декларацию и не заявит свое право на имущественный вычет, то он не сгорает. Денежные средства можно будет вернуть в следующем 2023 году сразу за 2021 и 2022 год.

Главное убедиться, что в расчетном году с доходов физического лица удерживался НДФЛ. Если подоходный налог не перечислялся, то и возвращать будет нечего. В этом случае на вычет по ипотеке можно заявить в последующих годах.

То есть возврату подлежит тот НДФЛ, который был уплачен физическим лицом. Если, человек не получает доход, облагаемый подоходным налогом по ставке 13%, например, является самозанятым лицом, то вычетом он воспользоваться не сможет.

Новая форма 3-НДФЛ с 2022 года

С 2022 году изменена форма декларации 3-НДФЛ — новый бланк утвержден Приказом ФНС №ЕД-7-11/903@ от 15.10.2021.

Что изменилось в новой форме 3-НДФЛ с 2022 года.

Важно проверять актуальность формы при заполнении, чтобы не пришлось повторно заполнять и подавать декларацию. Налоговики не примут 3-НДФЛ на старом бланке.

Скачать новый бланк 3-НДФЛ с 2022 года.

Как заполнить декларацию на возврат налога по ипотеке — пошаговая инструкция

В новом бланке 15 страниц, но для получения вычета по ипотеке достаточно заполнить следующие:

- титульный лист;

- раздел 1 — возвращаемая сумма НДФЛ;

- приложение к разделу 1 — заявление на возврат налога;

- раздел 2 — расчет показателей;

- приложение 1 — доход и удержанный НДФЛ;

- приложение 7 — расчет вычета по ипотеке.

Покупая квартиру (или иную недвижимость) в ипотеку, покупатель имеет право на два вида имущественных вычетов:

- по стоимости недвижимого объекта — вернуть можно 13 процентов от расходов на покупку жилья в пределах вычета 2 млн. руб.;

- по оплате ипотечных процентов — вернуть можно 13 процентов от расходов на проценты по ипотеке в пределах вычета 3 млн. руб.

Годовая сумма, которую получится вернуть, ограничена, прежде всего, НДФЛ, который был уплачен в этом году.

Обычно при покупке квартиры в ипотеку человек сначала возвращает налог от стоимости квартиры, после чего начинает возвращать налог с расходов по ипотечным процентам. Если уплаченного НДФЛ хватает, то в одной декларации можно заявить сразу оба вида имущественных вычетов.

Титульный лист

Стандартный лист, где приводятся общие сведения о декларации и налогоплательщике. Пример заполнения данной страницы декларации 3-НДФЛ приведен ниже. Важно заполнить правильно все поля:

- ИНН;

- номер страницы — 001;

- корректировка — 0;

- налоговый период — 34;

- год — 2021;

- код ФНС — номер отделения по месту жительства;

- код страны — 643 для РФ;

- категория налогоплательщика 760;

- ФИО налогоплательщика (лица, оплатившего проценты по ипотеке);

- дата рождения;

- код документа, удостоверяющего личность — 21 (для паспорта РФ);

- серия и номер паспорта;

- статус — 1;

- действующий номер телефона;

- число заполненных страниц декларации — можно заполнить после того, как будет подготовлена 3-НДФЛ;

- число страниц приложенных документов;

- подтверждение достоверности — 1 при подаче 3-НДФЛ лично, 2 — при подаче через представителя.

Пример заполнения титульного листа декларации:

Раздел 1

Заполняется последним после расчета НДФЛ к возврату:

- 020 — КБК (для налога, удержанного налоговым агентом по ставке 13 % — 18210102010011000110);

- 030 — ОКТМО (узнать на сайте ФНС);

- 050 — возвращаемый НДФЛ (из строки 160 раздела 2).

Пример заполнения раздела 1 на вычет по ипотеке (при условии, что в 2021 году были погашены ипотечные проценты на сумму 50 000 руб., возврату подлежат 6500 (13% от 50000):

Приложение к разделу 1

С 2021 года в декларацию 3-НДФЛ включено заявление на возврат налога, отдельно его составлять не нужно.

Необходимо заполнить строки с 075 по 150:

- 075 — номер 1;

- 080 — сумма к возврату из строки 050 раздела 1;

- 090 — КБК из строки 010 раздела 1;

- ОКТМО — из строки 020 раздела 1;

- 110 — название банка;

- 120 — БИК банка;

- 130 — 02, если деньги должны быть возвращены на текущий счет, 07 — если на депозитный;

- 140 — номер расчетного счета;

- 150 — ФИО физического лица, владельца счета.

Пример заполнения приложения к разделу 1 при возврате налога по ипотеке в размере 6500:

Раздел 2

Основной раздел, где рассчитывается вычет и НДФЛ к возврату в соответствии с заполннеными приложениями 1 и 5:

- код дохода — берется здесь, в данном случае нужно указать 10;

- 010 — годовой заработок из поля 070 приложения 1;

- 030 — повторно вносится годовой доход;

- 040 — вычет по ипотеке из приложения 5;

- 060 — база для исчисления налога с учетом вычета (030 — 040);

- 070 — налог, рассчитанный с налоговой базы (13% * 060);

- 080 — фактически удержанный за 2021 год налог (из строки 080 Приложения 1);

- 160 — налог к возврату, который можно вернуть в связи с вычетом (080 — 070).

Пример заполнения раздела 2 формы 3-НДФЛ при условии, что за 2021 год был получен доход 900 000, с которого удержан налог 117 000, при этом погашены проценты по ипотеке на сумму 50 000. Возврату подлежат 13% от 50 000:

Приложение 1

Заполняется на основании справки о доходах, показываются реквизиты источников дохода (российские организации и ИП), заработок за год и удержанный налог:

- 010 — код доход 10;

- 020 — налоговая ставка 13;

- 030-060 — реквизиты налогового агента из первого раздела справки о доходах (бывшая 2-НДФЛ);

- 070 — общий годовой доход из раздела 5 справки;

- 080 — удержанный налог из раздела 5 справки.

Если работодателей было несколько, отдельно получается справка о доходах от каждого и заполняются строки с 010 по 080.

Пример заполнения приложения 1 декларации 3-НДФЛ при условии, что за 2021 год заработано 900 000, с которых удержан НДФЛ 117 000:

Приложение 7

Проводится расчет положенного вычета. Заполнение зависит от того, в который раз физическое лицо возвращает НДФЛ по ипотеке. В одной декларации можно показать оба имущественных вычета — по расходам на покупку жилья и по уплате процентов по ипотеке.

Порядок заполнения данного приложения:

- 010 — код объекта, для покупки которого бралась ипотека, посмотреть можно здесь (1 для жилого дома, 2 для квартиры, 3 для комнаты и т.д.);

- 020 — признак можно посмотреть здесь (для собственников жилья действует признак 01);

- 030 — заполняется только для жилых домов (1 — для строительства, 2 — для покупки);

- 031 — если известен кадастровый номер квартиры или иного купленного объекта, то ставится 1, в противном случае — 2;

- 032 — кадастровый номер (если известен, посмотреть можно в договоре купли-продажи);

- 033 — адрес нахождения квартиры или дома (нужно заполнять, если не известен кадастровый номер);

- 040 — дата акта приема-передачи;

- 050 — дата регистрация права на жилье;

- 060 — дата регистрация права на землю (если куплен земельный участок);

- 070 — размер доли при долевом участии;

- 080 — показываются расходы на покупку объекта недвижимости (стоимость квартиры в пределах имущественного вычета 2 млн. руб.);

- 090 — отражается сумма процентов по ипотеке, уплаченных за все время по данному объекту (сумма в пределах вычета 3 млн. руб.). Если жилье куплено в 2021 году, то в этом поле отражаются расходы по ипотеке за 2021 год. Если квартира была куплена ранее, и декларация 3-НДФЛ заполняется уже не в первый раз, то в этой строке нужно показать всю сумму расходов по ипотечным процентам за все годы до 2021 года включительно;

- 100 — вычет по расходам на оплату стоимости квартиры (иного объекта), использованный за прошлые годы на основании ранее поданных деклараций или уведомлений (если право на вычет по данному объекту уже заявлялся ранее, то есть он куплен до 2021 года). Если недвижимость приобретена в 2021 году, то поле не заполняется;

- 110 — вычет по процентам по ипотеке за прошлые годы, если налогоплательщик ранее уже обращался в налоговую. Если квартира куплена в 2021 году, то поле не заполняется;

- 120 — вычет по расходам на покупку или строительство, полученный в 2021 году через работодателя на основании налогового уведомления, поле заполняется, если налогоплательщик получал такое уведомление;

- 121 — вычет по расходам на оплату жилья, предоставленный в упрощенном порядке (новая строка в декларации 3-НДФЛ), поле заполянется, если налогоплательщик использовал упрощенный порядок получения вычета согласно ст. 221.1 НК РФ (данное право есть, если у налоговой имеются данные о доходе налогоплательщика и банк участвует в процедуре обмена данными);

- 130 — вычет по ипотечным процентам, полученный в 2021 году по налоговому уведомлению у работодателя;

- 131 — вычет по ипотеке, полученный в упрощенном порядке;

- 140 — налоговая база для имущественного вычета (годовой доход из строки 010 раздела 2 минус уже предоставленные вычеты из строк 120, 121, 130, 131 приложения 7);

- 150 — расходы на оплату стоимости недвижимости, которые применяются в качестве вычета за 2021 год (затраты должны подтверждаться документами) — не более показателя из строки 140;

- 160 — расходы на оплату процентов по ипотеке, которые применяются в качестве вычета за 2021 год (затраты должны документально подтверждаться) — сумма не должна быть более разности показателей строк 140 и 150. То есть сначала используется вычет по расходам на оплату недвижимости, после чего, если налоговая база позволяет, используется вычет по расходам на ипотеку;

- 170 — остаток вычета по расходам на покупку квартиры (строка 080 минус показатели строк 100, 120, 121, 150). Если квартира или иной объект куплен в 2021 году, то показатель определяется, как максимально положенный вычет из строки 080 минус вычет, предоставляемый за 2021 год из строк 120, 121, 150;

- 180 — остаток вычета по ипотеке (строка 090 минус показатели строк 110, 130, 131, 160) — переносится на последующие годы.

Контрольные соотношения:

- (Стр. 150 + Стр. 160) < Стр. 140;

- (Стр. 100 + Стр. 120 + Стр. 121 + Стр. 150 + Стр. 170) < положенного вычета по расходам на покупку (в пределах 2 млн. руб.);

- (Стр. 110 + Стр. 130 + Стр. 131 + Стр. 160 + Стр. 180) < вычета по ипотеке 3 млн. руб.

Предположим, что в 2018 году в ипотеку куплена квартира за 5 млн. руб. Покупателю положены следующие виды вычетов:

- по расходам на покупку — 2 млн. руб.;

- по расходам на проценты по ипотеке — 3 млн. руб.

Вычет 2 млн. руб. покупатель полностью использовал в 2019-2021 годах. Кроме того частично использован вычет по ипотечным процентам — с 400 000 уже возвращен НДФЛ.

В 2021 году у данного физического лица был доход 900 000, с которым удержан налог 117 000. Расходы на погашение процентов по ипотеке в 2021 году — 50 000 руб.

При этих исходных данных приложение 7 декларации 3-НДФЛ будет выглядеть следующим образом:

Скачать бланк и образец заполнения

Скачать новый бланк 3-НДФЛ с 2022 года.

Скачать образец заполнения декларации по ипотеке за 2021 год.