НПД или самозанятость — это налог на профессиональный доход, специальный налоговый режим. Он подходит и для физических лиц без статуса ИП — обычно их называют самозанятыми, и для ИП — тогда говорят, что ИП работает на НПД или называют его ИП-самозанятым.

Можно сначала быть самозанятым, а потом зарегистрировать ИП на НПД или наоборот: если вы уже ИП, можно перейти на самозанятость, то есть изменить налоговый режим. В каждом случае будут свои нюансы и тонкости. Собрали самое важное: когда выгодно быть самозанятым, как перейти на НПД и как на этом режиме платить налоги.

Самозанятость помогает легализовать небольшой бизнес — платить налоги и работать без рисков получить штрафы за незаконное предпринимательство.

Если человек разово получил деньги за товар, работу или услугу, например помог кому-то сделать сайт, это не считается предпринимательской деятельностью, ничего оформлять не надо. Но если регулярно делать сайты за деньги, даже когда это только подработка, нужно оформить эту деятельность официально, например стать самозанятым.

Самозанятость — это режим для небольшого бизнеса, но подойдет он не всем: на НПД можно только продавать товары собственного производства, самостоятельно выполнять работы или оказывать услуги. То есть продавать свитера, которые вязал сам, можно, а купить и перепродавать — нельзя.

У самозанятых есть еще ряд ограничений:

- Доход до 2,4 млн рублей в год.

- Нельзя нанимать сотрудников, но можно привлекать подрядчиков по договорам ГПХ. Однако они не должны выполнять всю работу за самозанятого.

- Нельзя работать по агентским договорам — например, туроператором.

- Нельзя перепродавать чужие товары.

- Нельзя совмещать с другими налоговыми режимами. Не получится, к примеру, открыть кофейню на патенте и при этом вести курсы бариста как самозанятый.

Если нарушить эти ограничения, допустим превысить лимит по доходам, придется сменить НПД на другой налоговый режим.

В таком случае, если ИП не перейдет на УСН или патент в течение 20 дней со дня нарушения условия, его автоматически переведут на общую систему налогообложения — отчетности и налогов будет гораздо больше. Чтобы не пропустить лимит доходов, нужно следить за их суммой в приложении «Мой налог».

А самозанятому человеку без статуса ИП, который превысил ограничение, нужно будет заплатить 13% от суммы сверх 2,4 млн рублей — это будет считаться обычными доходами, которые облагаются НДФЛ.

У режима НПД есть такие преимущества:

- Минимальная налоговая ставка.

- Не нужно платить страховые взносы.

- Можно работать без онлайн-кассы.

- Можно принимать наличные и переводы на карту.

Выгодная налоговая ставка. Налоги ИП на НПД зависят от того, кому предприниматель продает товары или оказывает услуги. Самозанятые платят 4% от дохода при работе с людьми без статуса ИП и 6% при работе с ИП и компаниями.

Не нужно платить взносы. Самозанятым, включая ИП, можно не платить фиксированные и дополнительные страховые взносы, которые платят предприниматели на любом другом режиме налогообложения, кроме АУСН. Например, в 2023 году можно сэкономить 45 842 ₽. Но если самозанятый хочет вносить деньги на будущую пенсию, это можно делать добровольно.

Можно работать без онлайн-кассы. Практически все компании и ИП, которые получают платежи за товары, работы и услуги от обычных людей, должны при расчетах применять онлайн-кассу, зарегистрированную в налоговой. Кроме некоторых исключений, к которым относятся и самозанятые.

Платежи наличными и переводами на карту. Самозанятые могут законно принимать переводы на личную карту и получать наличные от клиентов. Главное — выдать чек из приложения.

Вести учет или разбираться в бухгалтерских программах тоже не нужно. Чтобы отчитываться по сделкам, достаточно оформить чек в приложении «Мой налог»

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Подписываясь, вы соглашаетесь с политикой конфиденциальности

У самозанятого и ИП на НПД одинаковая налоговая ставка, для них действуют одинаковые ограничения по доходу и видам деятельности.

Но ИП на НПД может использовать больше инструментов предпринимателя.

В Тинькофф ИП на НПД могут пользоваться картами для бизнеса, бесплатно создавать сайты в конструкторе и пользоваться другими сервисами.

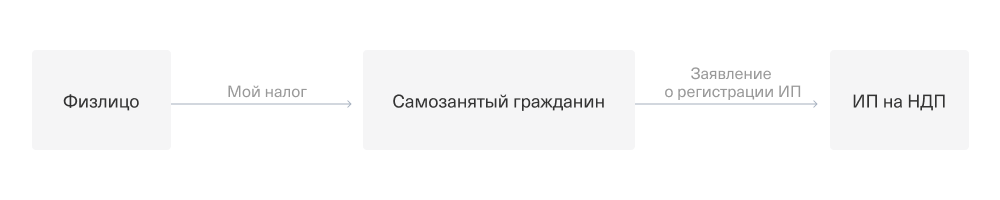

Чтобы самостоятельно зарегистрироваться как ИП на НПД, сначала можно зарегистрироваться как самозанятый без статуса ИП.

Для этого нужно скачать приложение «Мой налог», внести паспортные данные и ИНН.

После того как зарегистрировались как самозанятый, нужно подать в налоговую заявление на регистрацию ИП — и режим НПД применится автоматически.

Если вы подали заявку на регистрацию ИП через Тинькофф, вам нужно самостоятельно оформить самозанятость — до встречи с представителем банка. Дальше от вас ничего не потребуется, налоговая зарегистрирует вас автоматически как ИП на НПД.

Когда налоговая зарегистрирует ИП, важно проверить, что статус самозанятого сохранился. Это можно сделать в личном кабинете на сайте налоговой службы.

В законодательстве не прописано, что будет, если действовать в обратном порядке. То есть сначала зарегистрировать ИП и одновременно с этим или позже попытаться стать самозанятым. Есть опасность, что какое-то время налоговая будет считать, что ИП находится на общем режиме налогообложения. Тогда придется сдать множество отчетных форм, пусть и нулевых, а это лишняя трата времени и сил. Поэтому удобнее сначала стать самозанятым, а потом зарегистрировать ИП и автоматически оказаться на НПД.

Самозанятость подходит и для действующих предпринимателей на УСН или ОСН, когда бизнес на паузе или идет сезонный спад: в такой ситуации это выгоднее упрощенки.

Если ИП работал на патенте и не прекращает деятельность, по которой применял патент, отказаться от него нельзя.

Как действовать при переходе с УСН на НПД:

- Уплатить фиксированные страховые взносы, чтобы их можно было вычесть из налога при УСН.

- Снять с учета онлайн-кассу, если она есть.

- Зарегистрироваться в приложении «Мой налог».

- В течение месяца с даты постановки на учет как ИП на НПД подать в налоговую уведомление об отказе от УСН.

- Не позднее 28-го числа следующего месяца перечислить налог и сдать декларацию за время, отработанное до перехода на НПД.

Важно выполнить все шаги. Например, если предприниматель на УСН просто зарегистрировался как самозанятый в приложении «Мой налог», для налоговой он останется на УСН и, помимо налога, взносы нужно будет заплатить за весь год.

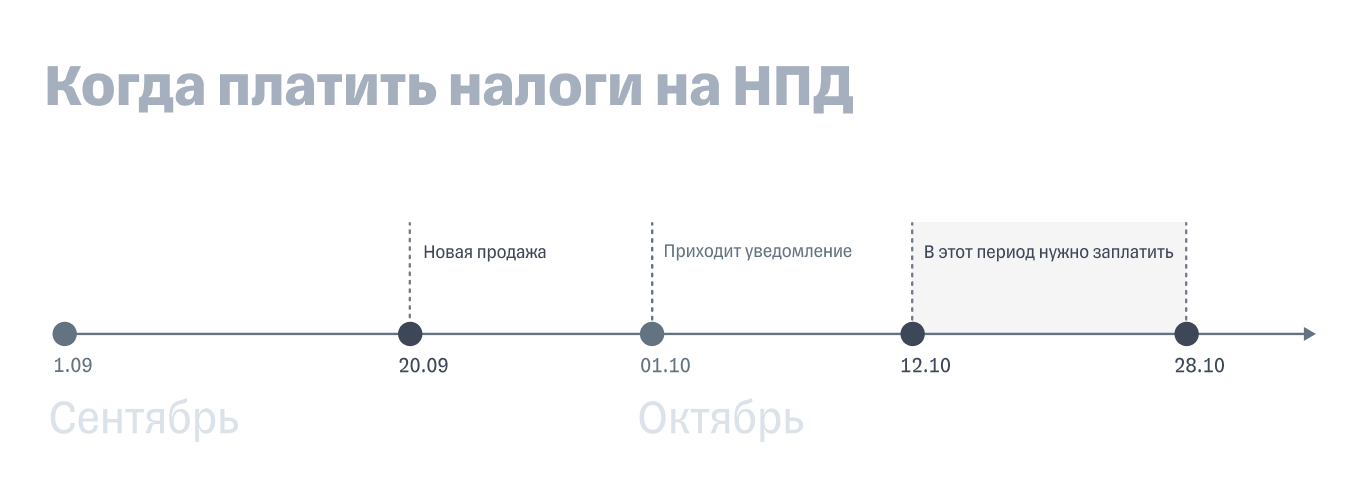

Самозанятые платят налог каждый месяц. Доход нужно внести самостоятельно — указать в приложении полученную от клиентов сумму.

До 12-го числа месяца, следующего за месяцем продажи, в приложение приходит уведомление из налоговой. Сумму из него нужно уплатить до 28-го числа того же месяца.

В приложении можно привязать карту или настроить автоплатеж.

Для новых самозанятых действует специальная ставка и налоговый вычет: 3% вместо 4% на доходы от людей без статуса ИП, 4% вместо 6% на доходы от ИП. Сумма вычета — 10 000 ₽, она постепенно уменьшает сумму налога к уплате.

Фотограф принял заказ от ИП — сделать фото для меню. Стоимость услуги 15 000 ₽. Это новый самозанятый, поэтому действует сниженная ставка: 4% на доходы от ИП.

Сумма налога: 15 000 ₽ × 4% = 600 ₽.

Изначально налоговый вычет был 10 000 ₽, теперь он снизился на эти 600 ₽.

Сумма вычета: 15 000 ₽ × 2% = 300 ₽, так как фотограф вместо 6% уплатил 4% от 15 000 ₽.

10 000 ₽ − 300 ₽ = 9700 ₽.

Вычет полностью израсходуется примерно за 33 таких заказа.

Когда вычет заканчивается, начинают действовать обычные ставки — 4% и 6%.

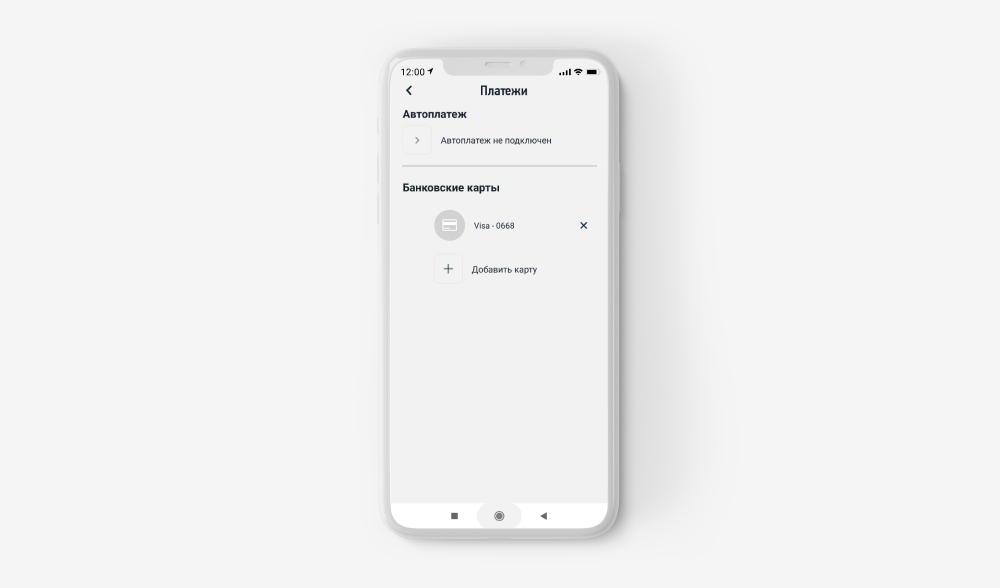

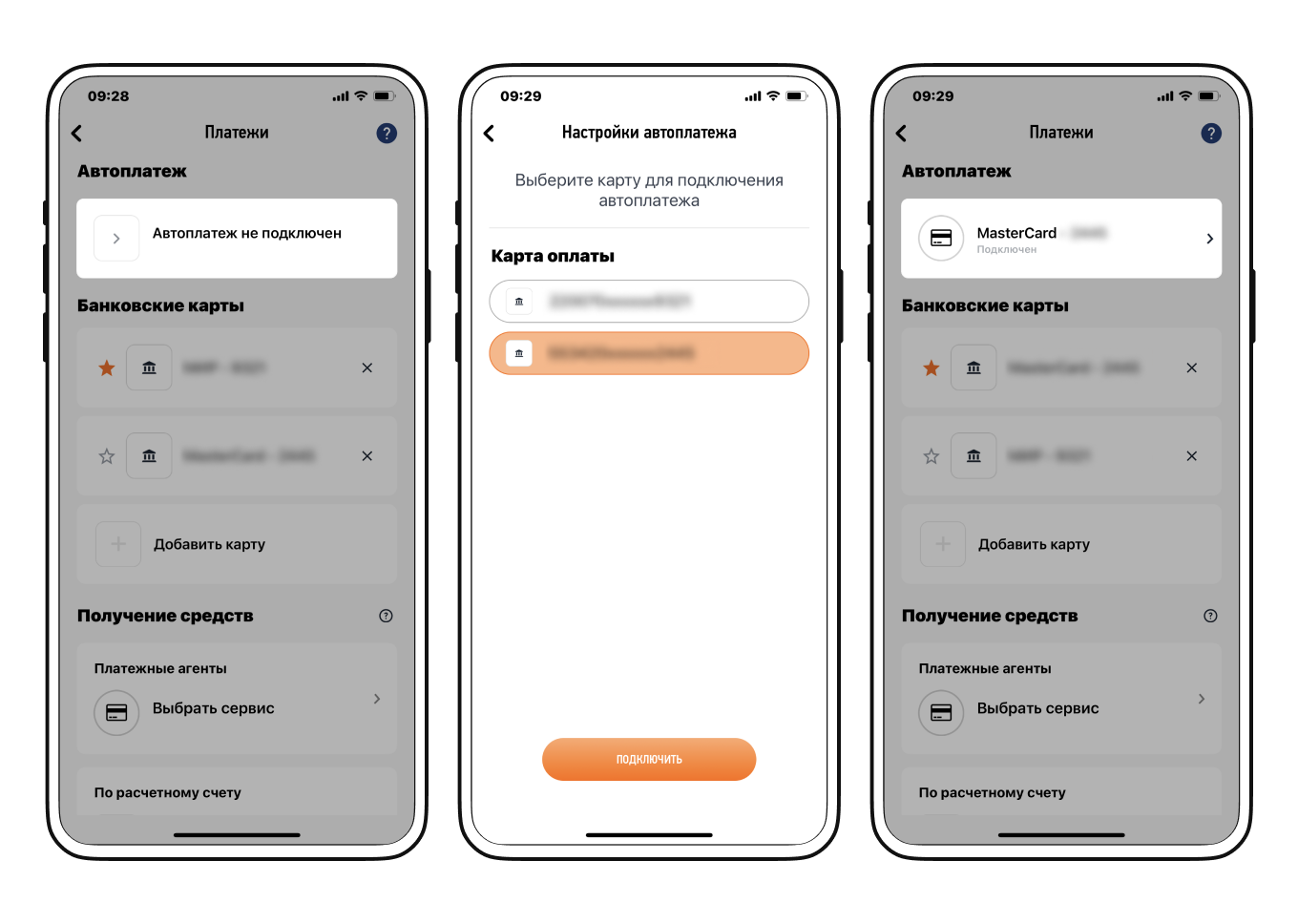

Автоплатежи можно настроить с любой картой. ИП на НПД удобнее это сделать с бизнес-карты, которая привязана к его расчетному счету. Тогда налог будет списываться сразу оттуда, а не с личного счета физлица.

Чтобы подключить карту для автоплатежей, на ней должен быть положительный баланс — то есть на счету должен быть хотя бы один рубль.

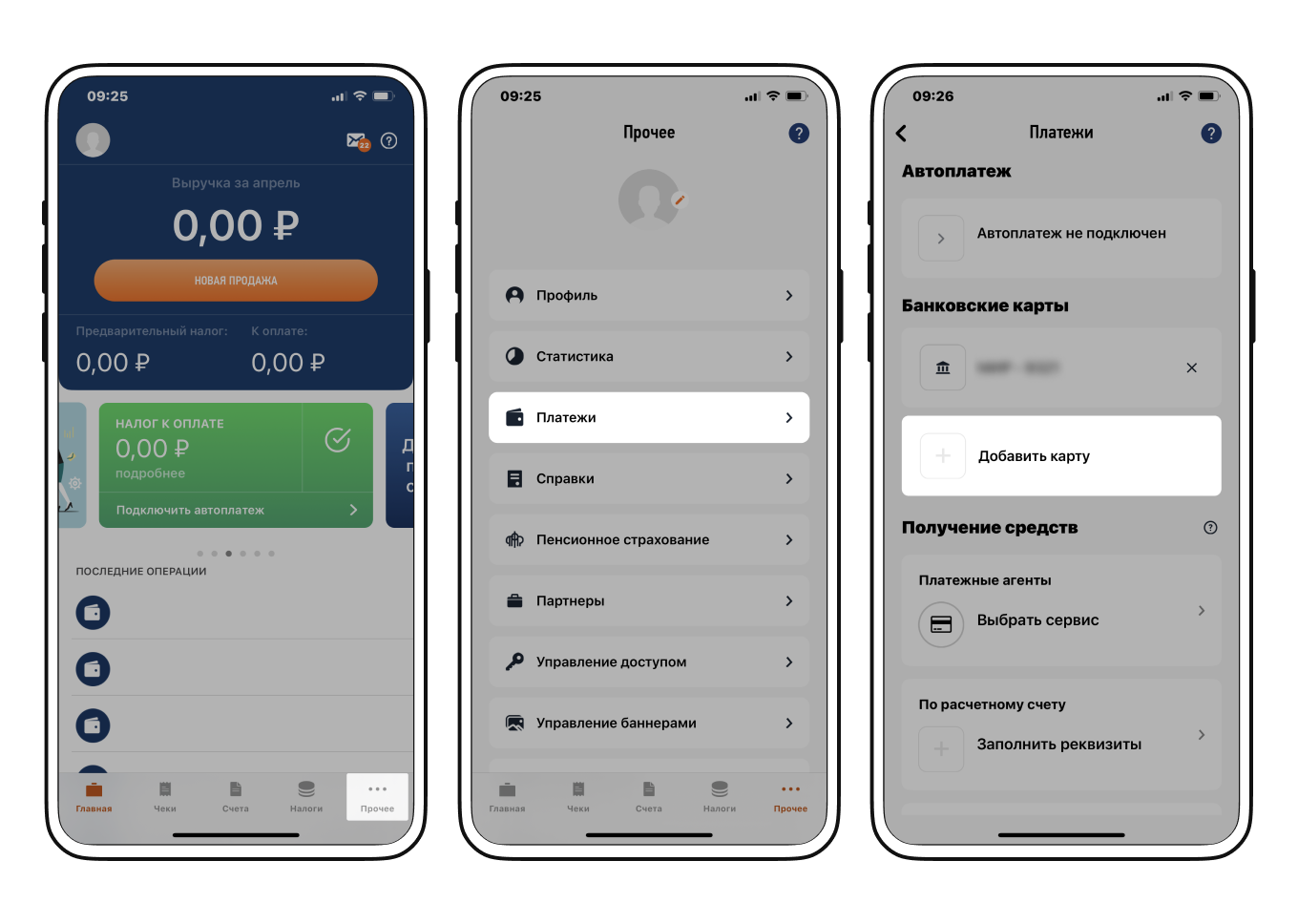

Подготовили инструкцию, как подключить бизнес-карту для автоплатежей:

1. Перейдите в раздел «Платежи» в приложении «Мой налог».

2. Введите реквизиты карты и нажмите «Продолжить». Для подтверждения привязки карты к приложению вам придет пуш-уведомление от банка. После подтверждения бизнес-карта появится в разделе «Платежи».

3. Выберите бизнес-карту для автоплатежей.

Готово. Автоплатеж с бизнес-карты подключен. Теперь налоговая будет списывать налог на профессиональный доход автоматически с вашей бизнес-карты.

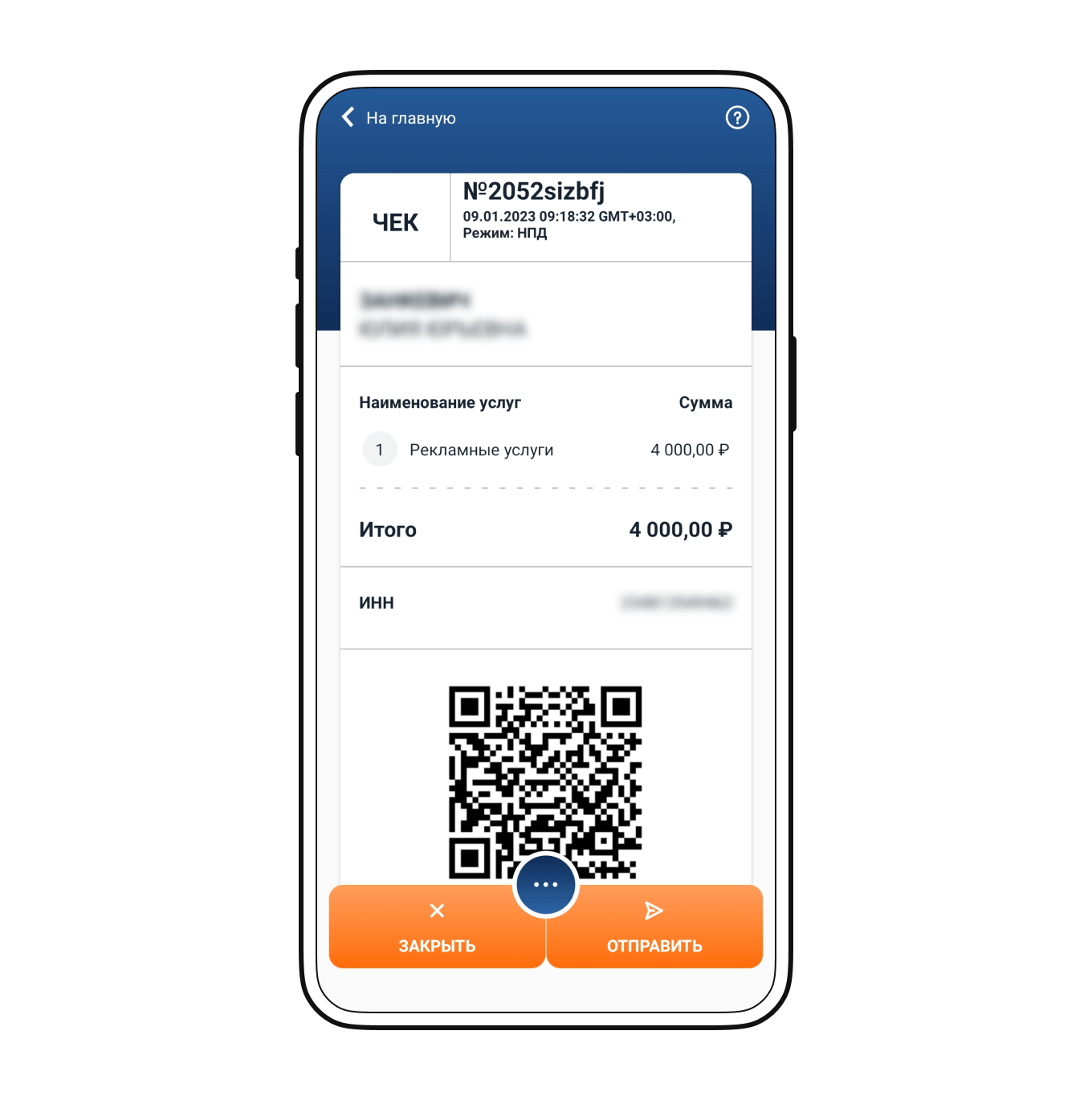

Главный документ при расчетах — это чек. Также налоговая служба считает, что понадобятся и акты, чтобы зафиксировать, какие именно работы были выполнены или услуги оказаны. Требования составлять договор в виде отдельного документа нет. Договор составляют, если нужно прописать много условий.

Когда самозанятый вносит в приложении «Мой налог» новую продажу, чек можно сразу сформировать там же. Его нужно передать заказчику до 9-го числа следующего за оплатой месяца. Можно отправить чек по электронной почте, в мессенджере или распечатать и вручить клиенту.

Если не выдать чек, самозанятого оштрафуют на 20% от этого платежа.

Проверьте себя:

Для работы на указанном режиме необходимо соблюдать перечень ограничений, указанных в пункте 2 статьи 4 и в пункте 2 статьи 6 Федерального закона от 27.11.2018 № 422-ФЗ, например, на этом режиме:

— Вы не должны заниматься перепродажей товаров, имущественных прав;

— Вы не должны вести предпринимательскую деятельность, действуя в интересах других лиц в качестве агента, комиссионера, поверенного;

— Вы не должны иметь наемных работников;

— Общая сумма дохода не должна превышать 2,4 млн.рублей в год (при этом, заработная плата в рамках трудовых отношений не включается в расчёт налога на профессиональный доход).

Чтобы использовать специальный налоговый режим НПД, нужно пройти регистрацию:

Способы регистрации:

1. Использование бесплатного мобильного приложения «Мой налог» (доступно для скачивания на смартфон из App Store и Google Play);

При регистрации в приложении «Мой налог» необходимо при помощи смартфона сфотографировать свой паспорт, а также сделать свою фотографию на камеру смартфона, либо воспользоваться доступом к личному кабинету налогоплательщика.

2. Использование ресурсов уполномоченные кредитные организации (банки, интернет-платформы).

ВАЖНО! Заполнять заявление на бумаге не нужно.

Если Вы планируете стать плательщиком НПД до 31.12.2020 года, в вы в течение одного месяца со дня постановки на учет в качестве налогоплательщика НПД должны направить в налоговый орган по месту постановки на учет в качестве налогоплательщика ЕНВД заявление о снятии с учета индивидуального предпринимателя в качестве налогоплательщика (Код по КНД 1112017), снятие с учета в качестве плательщика ЕНВД произойдет с даты подачи заявления о постановке на учет в качестве плательщика НПД.

Если Вы планируете стать плательщиком НПД после 31.12.2020 года, подача заявления о снятии с учета в качестве плательщика ЕНВД не требуется.

Справочно:

Основные параметры НПД:

1. Налоговая ставка НПД определяется в зависимости от источника получения дохода (организация или физическое лицо):

— доход, полученный от физического лица облагается по ставке 4%;

— доход, полученный от организации или ИП облагается по ставке 6%.

2. Расчет суммы НПД к уплате осуществляется налоговым органом и отражается в мобильном приложении «Мой налог».

3. Плательщик НПД может не использовать ККТ.

4. При применении НПД налоговые декларации не представляются.

Налог на профессиональный доход (НПД) – это специальный налоговый режим, на котором могут работать физические лица и предприниматели на добровольной основе. Он обладает рядом преимуществ и особенностей. Перейти на НПД можно при регистрации ИП, действующим предпринимателям или самозанятым гражданам, которые не получали статус предпринимателя.

Когда можно перейти ИП на НПД

Чем ИП на НПД отличается от самозанятого физического лица

Как физлицу стать ИП на НПД

Как действующему ИП перейти на НПД

Налогообложение ИП на НПД

Как рассчитываться с заказчиками

Когда требуется онлайн касса

Мы разберем, что такое НПД, в каких случаях ИП может перейти на НПД, каким образом это можно сделать, что появилось нового в работе самозанятых в 2022-2023 году.

Когда можно перейти ИП на НПД

ИП может перейти на НПД, если одновременно соблюдены следующие условия:

- Предприниматель ведет деятельность самостоятельно или получает доход от использования имущества.

- Не работает сам у работодателя по трудовому договору, осуществляя эту деятельность.

- У ИП нет наемных работников.

- Максимальная сумма дохода 2,4 млн руб. в год.

- Не занимается перепродажей товаров, не работает по агентским договорам.

- Не добывает полезные ископаемые.

Есть еще ряд видов деятельности, которые не попадают под НПД. Почитать подробнее можно в законе №422-ФЗ, ст. 4 и 6.

Нельзя, чтобы деятельность ИП на НПД пересекалась с другими налоговыми режимами, поэтому от них придется отказаться.

Предприниматель может перейти на НПД сразу после регистрации или во время осуществления деятельности.

Чем ИП на НПД отличается от самозанятого физического лица

Индивидуальное предпринимательство – это форма ведения бизнеса. ИП регистрируются в налоговой инспекции, они имеют больше возможностей для осуществления деятельности.

В чем преимущества ИП на НПД над самозанятым физическим лицом:

|

Параметры |

ИП на НПД |

Самозанятый, физическое лицо |

|

Направления деятельности |

Больше. ИП может получить лицензию и заниматься перевозками или другими лицензируемыми направлениями работы. |

Физическое лицо не может оформлять лицензии. |

|

По доходам |

Если доход превысит предельную сумму, можно перейти на УСН «доходы» и платить 6% с доходов. |

Физическое лицо будет обязано заплатить налог в размере 13% с превышения максимальной суммы доходов. |

|

Возможности |

Предприниматель может открыть расчетный счет, подключить эквайринг, зарегистрировать онлайн-кассу. Это будет способствовать увеличению количества покупателей и приведет к росту выручки и прибыли. |

Физическое лицо может работать наличными или перечислять выручку на свой карточный счет. |

|

Работа с контрагентами |

ИП проще работать с контрагентами, их деятельность стала уже популярной и не будет проблем при заключении договоров с поставщиками, арендодателями и т. д. |

Пока еще нет доверия к статусу самозанятого физического лица, поэтому компании опасаются работать с физическими лицами на НПД. |

Как физлицу стать ИП на НПД

Физическое лицо может в любое время зарегистрировать ИП на НПД.

Что потребуется

Для регистрации потребуется паспорт, ИНН (если есть). Если вы зарегистрированы на сайте ФНС или имеете учетную запись на портале Госуслуг, потребуются данные учетные данные для входа.

Пошаговая инструкция

Зарегистрировать ИП на НПД можно в приложении «Мой налог».

Инструкция по регистрации:

- Скачать и установить телефон приложение «Мой налог» или установить веб-версию.

- Открыть «Мой налог» и выбрать способ регистрации.

- Ввести номер мобильного телефона и подтвердить его.

- Выбрать регион места ведения деятельности.

- Чтобы зарегистрироваться в приложении нужно выбрать «Регистрация по паспорту» и сфотографировать паспорт и свое лицо.

- Нажать «Распознать».

- Проверить сформированное заявление на регистрацию, если есть поля отмеченные оранжевым, исправить.

- Подтвердить прохождение регистрации.

- Дождаться получения подтверждения от налоговой.

Также можно выбрать регистрацию через личный кабинет налогоплательщика – физического лица на сайте nalog.ru; с помощью учетной записи ЕСИА. Регистрация производится по логину и паролю от личных кабинетов.

Далее нужно подать заявление в ФНС:

- Скачайте заявление по форме Р21001 с официального сайта ФНС.

- Введите необходимую информацию.

- Войдите в личный кабинет налогоплательщика.

- Выберите «Создать заявление», далее «Индивидуальные предприниматели», далее «Зарегистрировать».

Дополнительно заявление можно подать, обратившись в отделение МФЦ лично, через нотариуса или переслать по почте. Если вы подаете заявление лично в отделение ФНС, потребуется заплатить госпошлину в размере 800 руб.

Зарегистрировать самозанятость можно также, обратившись в уполномоченные банки.

Как действующему ИП перейти на НПД

Действующий предприниматель сможет перейти на спецрежим с любого другого режима налогообложения в любое время.

Что потребуется

Если вы уже зарегистрированы в качестве ИП, для перехода на НПД нужно встать на учет в качестве плательщика налога на профессиональную деятельность.

Что предварительно нужно сделать:

- Уволить сотрудников. Если у вас работают люди по трудовому договору, их потребуется уволить.

- Снять с учета ККТ. Самозанятые могут работать без онлайн-кассы, поэтому ее можно отключить. Для этого подается заявление в отделение ФНС по форме.

- Сдать декларацию. В срок до 25 числя следующего месяца нужно сдать декларацию (исключение ИП на патенте).

- Уплатить страховые взносы. Взносы уплачиваются за фактически отработанный в текущем году период.

- Уведомить банк, где открыт расчетный счет. Расчетным счетом можно будет продолжать пользоваться.

- Если есть постоянные клиенты, их тоже лучше уведомить о переходе на спецрежим. Если вы раньше работали с НДС, к договорам с заказчиками потребуется заключить дополнительное соглашение с закреплением новых цен.

Пошаговая инструкция

Как стать ИП на НПД действующему предпринимателю:

- Зарегистрируйтесь в приложении «Мой налог».

- В течение 30 дней уведомите налоговую инспекцию о переходе на НПД и отказе от других систем налогообложения. Если вы оформили ЭП, это можно сделать в личном кабинете налогоплательщика или через учетную запись на портале Госуслуг.

- Если вы находились на УСН, заполните форму КНД 1150024, если на ЕСХН форму КНД 1150027.

- Дождитесь получения уведомления налоговой.

- До 25 числа следующего месяца необходимо сдать декларацию с начала года до момента перехода на НПД.

Налогообложение ИП на НПД

Налогообложение ИП на НПД будет одинаковым, как и у самозанятых физических лиц:

- 4% с доходов при работе с физическими лицами;

- 6% с доходов при работе с юридическими лицами и ИП;

- Предоставляется налоговый вычет в размере 10000 руб., т. е. плательщик будет платить соответственно 3 и 4 %, а недостающие суммы будут списываться с налогового вычета, пока он не будет выбран полностью.

- При сумме начисленного налога в текущем месяце менее 100 руб., его уплата переносится на следующий месяц.

Предприниматель оплачивает налог со своей личной карты или с личного счета, открытого на физическое лицо. Налоговая декларация не сдается.

Страховые взносы

Самозанятые не платят в обязательном порядке взносы в фонд социального страхования и не делают отчисления в пенсионный фонд. Это они могут делать по собственной инициативе, чтобы, например, заработать себе пенсию. Величину взносов устанавливает сам предприниматель. Но для получения полного года трудового стажа в 2022 году нужно перечислить в пенсионный фонд 34445 рублей. Уплачивать взносы можно ежемесячно, ежеквартально, 1 или 2 раза в год.

Для того, чтобы платить взносы, нужно сформировать заявление через сервис «Мой налог», также через него можно перечислять денежные средства в пенсионный фонд.

Как рассчитываться с заказчиками

Расчеты между самозанятыми и заказчиками осуществляются на основании сформированного в системе чека.

Порядок расчета:

- Самозанятый вносит в «Мой налог» сумму поступившей выручки.

- Формируется чек.

- Чек передается заказчику не позднее 9-го числа следующего месяца. Его можно сохранить и выслать на электронную почту или телефон заказчика, передать через мессенджер или вручить лично.

- Если чек не передан, сумма штрафа на самозанятого составит 20% от неучтенного платежа.

Для отражения вида оказанных услуг или выполненных работ составляется Акт.

При необходимости можно заключить договор между исполнителем и заказчиком, но обязательного требования на составление нет.

Рассчитываться с самозанятыми можно наличными, безналично на карту, электронный кошелек.

Оплата по номеру телефона

С 2022 года самозанятый в «Мой налог» может настроить оплату по номеру телефона:

Как подключить:

- В разделе «Мои платежи» нужно создать способ получения денег по номеру телефона и ввести номер.

- Выбрать банк, с которым вы работаете.

- Нажать «Сохранить».

- В форме «Платежи» появится дополнительный способ платежа.

Далее производится подключение к платежному сервису:

- Перейти в раздел «Платежи» и открыть «Платежные агенты».

- Дать согласие на передачу и подтвердить право на обработку данных.

- Получить подтверждение о подключении.

Каким образом проводить оплату по телефону:

- После того, как самозанятый договорился с покупателем о покупке товара или услуги, он в приложении создает счет.

- Выбирает онлайн-оплату.

- Заполняет информацию о покупателе.

- В приложении будет сформирован QR-код, который нужно показать покупателю для оплаты, можно отправить ссылку на счет.

- Покупатель выбирает способ оплаты банковской картой или по системе СБП и вводит адрес электронной почты для получения чека НПД, затем оплачивает.

- Покупателю на электронную почту приходит чек об оплате.

- Самозанятый в системе «Мой налог» получает уведомление об оплате счета.

- Сумма выручки регистрируется в системе.

Переводить можно суммы от 15 до 60000 рублей. Лимит на месяц 200000 рублей. Самозанятому придется оплачивать комиссию за операцию платежному агенту.

Когда требуется онлайн касса

Плательщики НПД не используют контрольно-кассовую технику при осуществлении расчетов с покупателями. Достаточно выдать чек. Это закреплено в п.2.2 ст.2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в РФ».

С другой стороны, использовать ККТ самозанятым ИП также не запрещено.

Устанавливать ККТ самозанятым ИП придется, если они потеряют право на использование спецрежима. Например, когда у самозанятого уровень годового дохода превысил цифру 2,4 млн руб. или он решает расширить бизнес и нанять сотрудников.

FAQ

Каким образом оплачивают налоги ИП на НПД?

Расчет суммы налога производится автоматически, в системе «Мой налог» после введения суммы полученной выручки. Налог уплачивается ежемесячно, за предыдущий месяц до 25 числа текущего месяца. Квитанция формируется в системе, оплата производится также через приложение.

Что будет, если выручка предпринимателя превысит 2,4 млн руб. по году?

ИП должен подать уведомление о переходе на УСН в течение 20 дней после превышения контрольной суммы. Если этого не сделать, он автоматически перейдет на режим ОСНО и ему придется платить все налоги и вести бухгалтерскую отчетность в полном объеме.

Подведем итоги

- Налог на профессиональный доход – система, с минимальной отчетностью, которая подходит для небольшого бизнеса.

- Самозанятыми могут быть физические лица или индивидуальные предприниматели.

- Самозанятые не платят в обязательном порядке страховые взносы, не делают отчисления в Пенсионный фонд.

- Самозанятый ИП имеет больше возможностей для бизнеса, чем физическое лицо, которое платит налог на профессиональный доход: он может открыть расчетный счет, подключить онлайн-кассу, к нему больше доверия у заказчиков.

- Чтобы зарегистрировать ИП на НПД или перейти на спецрежим действующему предпринимателю, бизнес предпринимателя должен соответствовать установленным в законе требованиям.

- Чтобы открыть ИП на НПД, нужно установить приложение «Мой налог» и подать заявление в ФНС.

Аудиоверсия этой статьи

Новый налоговый режим — налог на профессиональный доход, или НПД — могут применять как предприниматели, которые только начали бизнес, так и те, кто раньше работал по другой системе, но решил ее сменить. Рассказываем о нюансах работы ИП на НПД

Содержание

Что такое НПД простыми словами

Кому можно работать на НПД: пояснения и чек-лист

Чем ИП на НПД отличается от самозанятого физлица

Как зарегистрировать ИП на НПД

Как ИП перейти на НПД с других режимов

Какую отчетность сдают ИП на НПД

Как ИП на самозанятости рассчитываться с клиентами

Какие налоги платит ИП на самозанятости

Как получить налоговый вычет для самозанятых

Пенсия, больничные и справки о доходах для ИП на НПД

Сервис

Зарегистрируйте бизнес бесплатно и без визита в налоговую

Подать заявку

Что такое НПД простыми словами

Налог на профессиональный доход — это специальный налоговый режим. Он подходит для небольших ИП, у которых нет персонала, и для физлиц. Предприниматели могут выбрать НПД на старте бизнеса либо мигрировать на эту систему с другой.

При переходе на НПД с другого режима ИП закрывать не придется, правда, некоторые обязательства по отчетности у предпринимателя останутся. Но об этом позже.

Основные отличия НПД от других систем налогообложения:

-

не нужно платить страховые взносы;

-

нет деклараций;

-

не нужна онлайн-касса;

-

регистрация, учет и уплата налога — все производится в приложении «Мой налог» либо через сервис Сбербанка «Свое дело».

Алгоритм работы ИП на НПД будет таким:

Кому можно работать на НПД: пояснения и чек-лист

Закрытого списка разрешенных видов деятельности для применения НПД нет, поэтому будем ориентироваться на ограничения.

Первое. Налог на профдоход могут применять ИП, которые продают товары, сделанные собственноручно, например мыло, сладкие букеты, или лично оказывают услуги: занимаются коучингом, ремонтируют квартиры.

Второе. Выручка за год не должна превышать 2,4 млн рублей. Неважно, какой приход по месяцам. ИП на НПД может получить 2,4 млн в одном месяце, а потом не зарабатывать ничего. Главное — вписаться в ограничение по сумме на конец года.

Для расчета учитывается именно выручка, и ее нельзя уменьшить на расходы. Это значит, что применять НПД может быть нерентабельно, если бизнес сопряжен с большими расходами. В таком случае следует рассчитать, не выгоднее ли будет применять упрощенную систему (УСН) с объектом «Доходы минус расходы».

❗ Внимание

Предпринимателям стоит помнить, что для некоторых видов деятельности предусмотрены льготные ставки налогов по УСН.

Третье. У ИП на НПД не должно быть наемных работников по трудовому договору, но можно работать бригадой или с подрядчиками — такими же ИП на НПД или самозанятыми физлицами.

Например, кондитер может заключить договор подряда с водителем-самозанятым, чтобы доставлять заказчикам свои торты.

Четвертое. Предприниматель не должен вести деятельность, запрещенную для применения НПД.

К таким направлениям относится:

-

Перепродажа готовых товаров. Например, ИП открыл пекарню, где, помимо своей выпечки, предлагает соки или минеральную воду в упаковке. В этом случае применять НПД он не сможет, придется переходить на УСН или патент. Продавать напитки, которые он делает сам (кофе, чай), можно, а перепродавать покупные уже нельзя. С флористами та же история, торговать цветами, если самозанятый их не вырастил сам, на НПД запрещено, а композициями, собранными своими руками, можно.

-

Агентская деятельность.

-

Сдача в аренду коммерческих помещений.

-

Доставка товаров — в том случае, если покупатель оплачивает их не напрямую продавцу.

🎯 Лайфхак

Те, кто решил начать свое дело в качестве ИП или применять налог на профдоход вместо другого режима, могут проверить, в праве ли они работать на НПД, с помощью ✔ чек-листа.

Чем ИП на НПД отличается от самозанятого физлица

Требования к ИП, перешедшему на НПД, и самозанятым физлицам одинаковые, но вот возможностей для маневров у ИП больше.

-

ИП, в отличие от физлица, может открыть расчетный счет. Это необязательно, но иногда без него никак. Например, арендодатели торговых площадей не могут брать оплату наличными без онлайн-кассы, только через расчетный счет. Если у компании нет ККТ, то ради одного арендатора вряд ли ее установят, и, чтобы платить за аренду, расчетный счет для ИП будет не лишним.

-

У ИП есть возможность подключить терминал оплаты (эквайринг), чтобы покупатели рассчитывались банковскими картами, а не онлайн-переводами. Так, для киоска с кофе и собственной выпечкой, где есть хорошая проходимость, больше подойдет ИП. В этом случае можно установить эквайринг, чтобы покупатели могли быстрее рассчитываться и не задерживать очередь.

-

Есть виды деятельности, которые не может вести обычное физлицо, например, оказывать услуги медицинского массажа или заниматься пассажирскими перевозками. Все они указаны в пункте 13 статьи 2 федерального закона № 259-ФЗ, пункте 11 статьи 2 федерального закона № 323-ФЗ, статье 12 федерального закона № 99-ФЗ.

-

Разница в отчетности. По самому налогу на профдоход не будет никаких деклараций. Но все ИП вне зависимости от того, какой налоговый режим они применяют, обязаны один раз в пять лет сдавать отчет в Росстат. Подробнее об этом расскажем ниже.

Как зарегистрировать ИП на НПД

Если ИП еще не зарегистрирован, то удобнее будет сначала оформить НПД как обычное физлицо, а потом открыть ИП. Объясняем, почему так.

Регистрация происходит следующим образом: в день, когда налоговая ставит на учет ИП, он автоматически попадает на ОСНО. Чтобы оказаться на НПД, нужно будет в этот же день оформиться плательщиком налога на профдоход.

Если просрочить хотя бы сутки, то за этот период придется:

-

заплатить фиксированные страховые взносы;

-

подать нулевую декларацию по НДФЛ.

Пройти регистрацию плательщика НПД можно двумя способами:

Первый. Скачать мобильное приложение ФНС «Мой налог» и зарегистрироваться в нем. В приложении возможны три варианта регистрации:

-

по паспорту — его нужно будет сфотографировать;

-

через личный кабинет налогоплательщика — доступ к нему можно получить в налоговой, а в приложении ввести свой ИНН и пароль;

-

по учетной записи на портале госуслуг — она должна быть подтвержденной.

Второй. Для регистрации ИП на НПД можно воспользоваться специальным сервисом одного из банков, взаимодействующих с налоговой. Например, в приложении Сбербанк Онлайн. Для этого надо:

-

открыть вкладку «Сервисы»;

-

выбрать «Свое дело»;

-

указать телефон, регион и вид деятельности — можно выбрать несколько видов, ограничений по количеству нет;

-

дождаться СМС от ФНС с подтверждением регистрации и СМС от Сбербанка о подключении сервиса «Свое дело».

📌 Совет

Если возникли сложности с удаленным оформлением НПД, то можно зарегистрироваться, лично посетив отделение ФНС, МФЦ или отделение банка из списка выше.

Сотрудники помогут оформить переход на НПД онлайн, но подать заявление в бумажной форме не получится — утвержденных бланков именно для НПД нет. Перед визитом в налоговую или МФЦ лучше выяснить, не требуется ли предварительная запись на прием.

Как ИП перейти на НПД с других режимов

Если ИП уже работает, то схема для перехода на НПД следующая:

Важно соблюдать сроки подачи заявлений об отказе от текущей системы налогообложения. При малейшей просрочке ФНС автоматически аннулирует НПД и вернет ИП на прежний налоговый режим.

Переход на НПД с УСН

Чтобы его осуществить, необходимо:

-

Отказаться от УСН по уведомлению (форма № 26.2-8) в течение 30 дней со дня, когда ИП перешел на НПД.

-

Сдать декларацию и заплатить налог до 25-го числа месяца, следующего за оформлением НПД.

💼 Пример

ИП стал плательщиком налога на профдоход 7 августа, а значит, должен подать итоговую УСН-декларацию и заплатить по ней налог до 25 сентября.

Переход на НПД с патентной системы

Можно отказаться от патента досрочно по заявлению (форма 26.5-4) в течение 10 дней после перехода на НПД. Тогда налоговая пересчитает стоимость патента, вернет переплату или направит ее в счет любого другого налога или страховых взносов.

Переход на НПД с ОСНО

Отправлять в налоговую специальные заявления, чтобы перейти на налог для самозанятых с ОСНО, не нужно. Это происходит автоматически в день оформления НПД.

Вопрос о том, когда подавать декларацию и перечислять НДФЛ, спорный. Чтобы избежать разногласий с налоговой, сдать декларацию надо в течение пяти рабочих дней после регистрации НПД, а по налогу рассчитаться не позже 15 календарных дней после сдачи декларации.

Уплата страховых взносов

ИП на НПД не отчисляют взносы на пенсионное и медицинское страхование, но до даты регистрации НПД страховые уплатить нужно. Они считаются с 1 января или со дня открытия ИП до перехода на НПД. Фиксированная часть уплачивается до 31 декабря текущего года.

Важно не забыть про дополнительный 1 %, если доход на другом режиме с начала года до момента перехода на уплату налога на профдоход превысил 300 тысяч рублей. Налог нужно будет отчислить до 1 июля, уже в следующем году.

Сервис

Оформите самозанятость через Сбербанк Онлайн и получите бонусы

Стать самозанятым

Какую отчетность сдают ИП на НПД

Самозанятые физлица никаких форм не сдают. А вот у ИП, перешедшего на НПД, такая обязанность есть. Каждые 5 лет Росстат проводит сплошное статистическое наблюдение, а это значит, что отчитываться необходимо всем ИП без исключения.

❗ Внимание

Последний раз статотчеты по форме 1-предприниматель сдавали в 2021 году. Следовательно, очередным отчетным годом для всех ИП станет 2025-й.

Еще Росстат ежегодно делает выборку, в которую попадает только часть предпринимателей. Они тоже должны отчитываться независимо от системы налогообложения.

Узнать, нужно ли сдавать в статистику формы и какие, можно на сайте Росстата по ИНН индивидуального предпринимателя.

Как ИП на самозанятости рассчитываться с клиентами

ИП на НПД не нужна онлайн-касса, они могут получать оплату от заказчиков:

-

наличными до 100 000 рублей по одному договору, больше — только безналом;

-

на карту онлайн-переводом;

-

на расчетный счет;

-

на электронные кошельки PayPal, ЮMoney, Qiwi и другие.

На каждое поступление от клиента обязательно сформировать чек и отправить его клиенту в электронном виде по email, ссылкой или в бумажной версии любым удобным способом. Чек нужно будет оформить сразу же, в крайнем случае на следующий день.

❗️ Внимание

Если предприниматель забудет выставить чек и сделает это задним числом, налоговая может расценить такой шаг как попытку скрыть доход.Тогда есть шанс получить штраф 20 % от «непробитой» выручки.

Когда ИП работают бригадой, заказчик может перевести оплату одним платежом бригадиру, а тот распределит ее между работниками. Тогда каждый работник должен будет сформировать чек на свою сумму.

Какие налоги платит ИП на НПД

У ИП на НПД может быть несколько видов платежей. Основной — налог на профессиональный доход. В зависимости от того, кто заплатил ИП за товар или услугу, применяются разные ставки.

| От кого получен доход | Ставка |

| от физлиц | 4 % |

| от юрлиц и ИП | 6 % |

Если на карту поступил личный перевод: родственник перевел деньги на подарок или друг вернул долг, — чек не оформляется, и налог платить не нужно.

Для расчета неважно, когда отправлен товар или оказана услуга, главное — когда поступила оплата. Если работа закончена в декабре, а оплачена в январе, доход будет признаваться в январе, и заплатить НПД нужно до 25 февраля.

❗️ Внимание

Если налога начислено меньше 100 рублей, то его уплата переносится на следующий месяц.

Кроме основного налога ИП может быть плательщиком:

-

НДФЛ налогового агента, например, когда у него есть помощник по договору подряда;

-

ввозного НДС, если оплачивает товары или услуги иностранному партнеру, у которого нет филиалов или представительств в России;

-

транспортного, земельного и прочих налогов, которые платят обычные физлица.

Как получить налоговый вычет для самозанятых

При переходе на НПД каждый автоматически получает налоговый бонус 10 000 рублей. Из этой суммы погашается часть налога, и ставки за счет этого становятся ниже.

| От кого получен доход | Ставка с бонусом |

| от физлиц | 3% вместо 4 % |

| от юрлиц и ИП | 4 % вместо 6 % |

Пример: ИП получил за месяц 8000 рублей от физлиц и 13 000 рублей от организации. Если бы бонуса не было, пришлось бы заплатить:

(8000 х 4 %) + (13000 х 6 %) = 1100 рублей

Если применить бонус, сумма отчисления будет меньше:

(8000 х 3 %) + (13000 х 4 %) = 760 рублей

Разница в 340 рублей уменьшит налоговый бонус, и в следующем месяце он будет уже 9660 рублей.

❗️ Внимание

Бонус предоставляется один раз. Если сняться с учета по НПД и потом снова оформить самозанятость, то новый бонус не начислится, а перенесется его остаток с предыдущей регистрации.

Приложение «Мой налог», как и сервис «Свое дело», рассчитывает налог с учетом бонуса автоматически, никаких заявлений подавать не нужно.

Социальные гарантии для ИП на НПД

Пенсия

ИП при переходе НПД не платят пенсионные взносы, трудовой стаж тоже не засчитывается. Чтобы стаж для пенсии не прерывался, можно добровольно отчислять взносы на пенсионное страхование. Для этого нужно подать заявление в приложении для плательщиков НПД и начать переводить деньги.

❗️ Внимание

Минимальная сумма пенсионных взносов устанавливается каждый год. Чтобы 2022 год пошел в трудовой стаж, нужно до 31 декабря 2022 года заплатить в ПФР 36 669 рублей 60 копеек.

Медицинское страхование

Отдельно перечислять взносы на ОМС не нужно. Часть налога на профдоход будет направлена в фонд медицинского страхования автоматически, поэтому ИП может гарантировано получать полноценное медицинское обслуживание по полису ОМС.

Справки о доходах

Справки, подтверждающие доходы ИП, можно самостоятельно формировать в приложении «Мой налог». Они понадобятся, чтобы, например, оформить кредит или получить пособие для малоимущих на детей с 3 до 7 лет.

***

Сняться с учета по НПД так же быстро и просто, как зарегистрироваться. Если пришло время масштабировать бизнес и переходить на другие системы налогообложения, прощание с налогом на профдоход займет те же пять минут.

Автор: Юлия Пак

Сервис

Мечтаете о своем деле? Зарегистрируйте ИП или ООО удаленно и бесплатно

Подать заявку

Самозанятыми плательщиками НПД могут быть как обычные физлица, так и индивидуальные предприниматели.

В этом посте разберу, как ИП перейти на НПД.

Шаг № 1. Регистрация

Постановка на учет в качестве плательщика НПД для ИП и обычных «физиков» абсолютно идентична.

Процесс регистрации очень прост и не требует посещения налоговой инспекции, она осуществляется одним из следующих способов:

1) через мобильное приложение ФНС «Мой налог», которое можно скачать для платформы Android через магазин приложений Google play, а для платформы Apple iPhone и iPad через AppStore;

2) через личныйвэб-кабинет «Мой налог», размещенный на сайте ФНС;

3) через любую кредитную организацию, осуществляющие информационное взаимодействие с ФНС в рамках этого эксперимента.

Чтобы проверить, поставлен ли ИП на учет как плательщик НПД необходимо воспользоваться сервисом «Проверить статус налогоплательщика налога на профессиональный доход», размещенного на официальном сайте ФНС.

Шаг № 2. Отказ от спецрежима

Для ИП, в отличие от обычных физлиц, процедура перехода в статус плательщика НПД не ограничивается бесхитростным процессом регистрации. Нужно предпринять еще кое-какие действия — отказаться от применяемого ранее спецрежима. Это важно! Усидеть на двух стульях не получится.

НПД не совместим с другими специальными режимами налогообложения.

Если этого не сделать, то через месяц карета превратится в тыкву: налоговая аннулирует регистрацию плательщика НПД.

Не забудьте об этой обязанности на радостях от избавления от фиксированных взносов и ККТ после перехода на НПД!

Итак, чтобы переход на НПД окончательно состоялся, ИП должен направить в налоговую инспекцию уведомление, форма которого зависит от применяемого им режима налогообложения: УСН, ЕСХН, ЕНВД.

Процедура подробно описана в письмах ФНС № СД-4-3/25577@ от 26.12.2018 и № СД-4-3/101@ от 10.01.2019.

Направить уведомление надо в течение 1 месяца со дня регистрации самозанятым. В этом случае ИП считается прекратившим применение УСН, ЕСХН или подлежит снятию с учета в качестве налогоплательщика ЕНВД со дня постановки на учет в качестве налогоплательщика НПД.

ИП, применяющие ПСН, вправе встать на учет в качестве НПД только после окончания действия патента, либо после уведомления им налогового органа о прекращении такой деятельности.

ИП, применяющим ОСНО, никаких уведомлений в налоговый орган направлять не нужно.

Для уведомления налоговиков о прекращении применения специальных налоговых режимов ФНС рекомендует применять следующие формы:

-

для плательщиков УСН — форма 26.2-8 — уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН (КНД 1150024);

-

для плательщиков ЕСХН — форма 26.1-7 (КНД 1150027) — уведомление о прекращении предпринимательской деятельности, в отношении которой применялась ЕСХН;

-

для плательщиков ЕНВД — форма ЕНВД-4 (КНД 1112017) — заявление о снятии с учета индивидуального предпринимателя в качестве налогоплательщика ЕНВД.

Способ направления уведомления (лично, по почте, через ЛК ИП) налогоплательщик выбирает самостоятельно. Обязанности лично представить такое уведомление в налоговый орган у ИП нет, подчеркивает ФНС.

Добавлю, что при желании ИП может сначала сняться с учета в качестве ИП, а потом уже встать на учет в качестве самозанятого и начать платить НПД как физическое лицо. Однако закон предусматривает использование НПД и в статусе ИП. Так что «закрывать» ИП вовсе не обязательно.

ИП на НПД

Итак, ИП зарегистрировался в качестве плательщика НПД, в течение 1 месяца успел сдать уведомление с отказом от УСН (ЕСХН, ЕНВД).

Теперь ему не надо платить фиксированные взносы, использовать ККТ при приеме налички от клиентов.

Однако некоторые предпринимательские привычки вполне можно сохранить и в новом статусе. Разъяснения на этот счет дает ФНС на своем сайте.

Печать

ИП, будучи плательщиком НПД, может использовать свою ИПшную печать.

Эквайринг

Может ли ИП на НПД использовать в своей деятельности терминал по приему безналичных денежных средств от клиентов?

Да, может. Нужно сформировать чек в приложении «Мой налог». Но при этом законом не установлены ограничения по использованию предпринимателями на НПД терминалов по приему безналичных денежных средств.

ККТ

А если ИП не хочет расставаться со своей ККТ после перехода на НПД?

Можно продолжать бить там чеки? Можно.

Необходимости в этом нет, Но при желании ИП может пробить чек ККТ. Однако не забывайте, что это не освобождает от обязанности сформировать чек в приложении «Мой налог».

Кстати, ИП, который перешёл на НПД, не обязан подавать заявление о снятии с учёта ККТ. Однако, если он решит продать кассу, то снять её с учёта все-таки придется.

Как вернуться обратно

ИП, утратившие право на применение НПД, вправе перейти на УСН, ЕСХН или ЕНВД в течение 20 календарных дней с даты снятия с учета в качестве налогоплательщика НПД.

Для этого также нужно подать в налоговую уведомление:

-

Для перехода на УСН: форма 26.2-1 (КНД 1150001).

В уведомлении надо указать код признака налогоплательщика «3» — ИП, переходящие с иных режимов налогообложения. В поле «переходит на упрощенную систему налогообложения __, где 1 — с 1 января 20__ года» указать «1» и год перехода на УСН.

Сведения о полученных доходах за 9 месяцев года подачи уведомления, а также об остаточной стоимости ОС на 1 октября года подачи уведомления не заполнять.

-

Для перехода на ЕСХН: форма 26.1-1 (КНД 1150007).

В уведомлении надо указать код признака налогоплательщика «3» — ИП, переходящие с иных режимов налогообложения. В поле «переходит на систему налогообложения для сельскохозяйственных товаропроизводителей __, где 1 — с 1 января 20__ года» указывает «1» и год перехода на ЕСХН.

Сведения о доле доходов от реализации произведенной сельхозпродукции не указываются.

-

Для перехода на ЕНВД: форма ЕНВД-2 (КНД 1112012).

Если ИП после утраты права на НПД не представит в течении 20 дней уведомление о переходе на другой спецрежим, то он будет считаться налогоплательщиком, применяющим общую систему налогообложения.

При этом не надо путать утрату права на НПД и аннулирование НПД.

Если ИП был не вправе применять НПД, и его постановка на учет как плательщика НПД аннулируется по решению налогового органа, он не вправе перейти на применение УСН, ЕСХН до конца года, в котором было аннулировано применение НПД.

Аннулирование постановки на учет по решению налогового органа не означает утрату права на применение НПД, так как указанное право у него не возникало. При этом ИП, у которых аннулирована постановка на учет могут в течение 5 дней со дня начала применения ЕНВД подать, заявление о постановке на учет в качестве плательщика ЕНВД.

ФНС разъясняет, что после аннулирования постановки на учет по НПД предприниматель вправе повторно встать на такой учет при условии отсутствия у него недоимки по налогу, задолженности по пеням и штрафам по налогу.

Платформа для работы с самозанятыми

Безопасные сделки, контроль выполнения заданий, автоматизация выплат и документооборота