Существует множество способов отправки документов в налоговую службу, и один из них — через МФЦ. В статье расскажем, как оформить документы на налоговый вычет в МФЦ в 2023 году, как узнать, оказывает ли ваш многофункциональный центр такие услуги, и в какой срок нужно собрать пакет для ИФНС.

Что такое МФЦ

МФЦ (многофункциональный центр предоставления государственных и муниципальных услуг) еще называют центром «Мои документы».

Ежегодно расширяется спектр госуслуг, которые предоставляет МФЦ. Сегодня там можно оформить не только льготы, справки, заменить водительское удостоверение или загранпаспорт, но и оформить возврат налога (ст. 16 Федерального закона от 27.07.2010 N 210-ФЗ).

Будьте внимательны — оформить возврат НДФЛ можно только в тех центрах, где доступна эта услуга. Посмотреть точный адрес, режим работы и спектр услуг можно на официальном сайте или позвонив по телефону горячей линии — единому номеру МФЦ.

Порядок оформления вычета в МФЦ

При оформлении имущественного, социального и других типов вычетов через многофункциональный центр (центры Госуслуг) применяется такой порядок действий:

- Записаться на прием в МФЦ. Можно прийти лично, но если вы хотите попасть в определенный день и время и не стоять в очереди с талончиком, лучше записаться на сайте;

- Подготовить декларацию по форме 3-НДФЛ и другие бумаги на льготу;

- Прийти в МФЦ в назначенное время и сдать весь пакет специалисту центра.

После сдачи документов вам останется только дождаться окончания камеральной проверки и перечисления денег на счет.

Во время очного посещения многофункционального центра сотрудник поможет вам заполнить заявление на льготу, проверит наличие договоров и справок, необходимых для оформления возврата налога, а при необходимости попросит дополнительные бумаги.

По окончании встречи специалист многофункционального центра выдаст вам расписку. По реквизитам, указанным в расписке, вы сможете отследить отправку 3-НДФЛ и пакета всех подтверждающих бумаг в вашу инспекцию.

![]()

Специалист по налогообложению • Стаж 15 лет

Задать вопрос

Внимательно проверяйте документы на вычет — даже незначительная ошибка может стать причиной для отказа. Обращайтесь к нашим экспертам: мы проверим ваше право на льготу, за 2 дня заполним декларацию 3-НДФЛ, за вас отправим в налоговую инспекцию или передадим вам в формате pdf и xml.

Почему в МФЦ могут не взять документы

Иногда сотрудники многофункционального центра могут отказать в приеме документов на вычет. Среди причин могут быть такие:

- Декларация заполнена не на том бланке. Напомним, что заполнять 3-НДФЛ нужно по форме, действовавшей в том году, за который вы возвращаете налог;

- Отсутствует какой-то обязательный документ;

- Отсутствует удостоверение личности или паспорт.

Обратите внимание! МФЦ выступает лишь посредником между вами, как налогоплательщиком, и налоговой инспекцией. Подтверждает право на вычет налоговая инспекция, а специалист МФЦ только передает ваши документы.

Кто должен сдавать 3-НДФЛ

В 2023 году сдать декларацию 3-НДФЛ за 2022 год обязаны все лица, которые в 2022 году получали доход, с которого не был удержан налог. Если вы работаете и не имеете дохода кроме заработной платы, то отчитываться перед ФНС вам не нужно. В этом случае налоги за вас перечислил работодатель.

Также 3-НДФЛ сдают те, кто хочет получить имущественный, социальный и другие виды вычетов. Например, в МФЦ может обратиться гражданин, который хочет оформить имущественный вычет за покупку квартиры или другой недвижимости (ст. 220 НК РФ).

Образец заявления

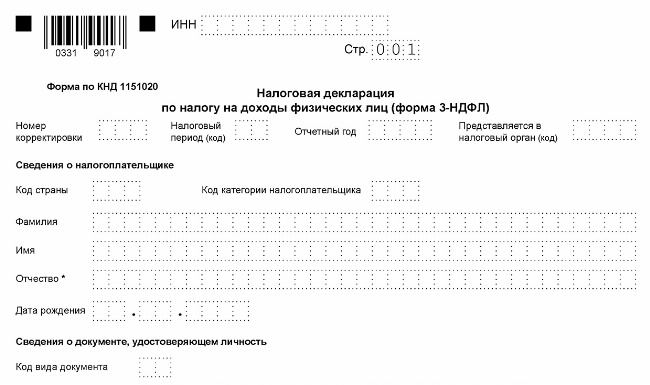

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Вычет за покупку жилья через МФЦ

Если вы платите налоги, государство дает вам возможность вернуть их с помощью налоговых вычетов. Например, при покупке квартиры. Это имущественный налоговый вычет, с помощью которого и компенсируется часть расходов.

Вернуть налог можно через ИФНС, воспользовавшись услугами многофункционального центра, или через работодателя. Для этого необходимо быть резидентом РФ, то есть находиться на территории России не менее 183 дней в году и иметь доходы, с которых вы или ваш работодатель платит налог 13% (кроме дивидендов).

Не забывайте также о простом способе отправки документов — через личный кабинет налогоплательщика на официальном сайте налоговой службы. Прикрепите сканы документов, включая декларацию 3-НДФЛ, и дождитесь завершения проверки. Результат появится там же — в вашем личном кабинете.

Образец заявления

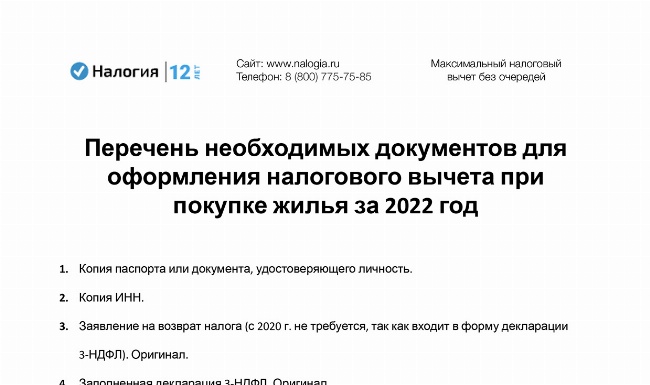

Перечень необходимых документов для оформления налогового вычета при покупке жилья

Основной на покупку

Максимальная налоговая льгота составляет 2 млн рублей. Это значит, что на счет налогоплательщика возвращается 13% от этой суммы, то есть 260 тыс. рублей (2 млн * 13%).

Если приобретенная жилплощадь стоит дороже 2 млн рублей, максимальная сумма возврата все равно останется прежней — 260 тыс. рублей.

Имущественный вычет по НДФЛ не может быть больше стоимости жилья. В этом случае на счет возвращается 13% от суммы покупки, а остаток переходит на жилье, купленное в будущем.

![]()

Специалист по налогообложению

Чтобы правильно рассчитать размер вычета и вернуть максимальный налог, обращайтесь к нашим экспертам: мы детально изучим вашу ситуацию, в течение двух дней составим декларацию 3-НДФЛ и отправим вам в формате pdf и xml. Вам останется только распечатать документы и передать в МФЦ.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

За проценты ипотеки

Помимо основной налоговой льготы вы можете дополнительно подать на налоговый вычет через МФЦ за проценты ипотеки.

Лимит на проценты по ипотеке составляет 3 млн рублей, а сумма возврата составляет 390 тыс. рублей (3 млн * 13%). До 1 января 2014 года максимальный размер имущественной льготы за фактически уплаченные проценты по ипотеке не имел верхнего предела. Для такого жилья расчет НДФЛ осуществляется по старым правилам — на всю сумму процентов.

Фото: Имущественные вычеты при покупке жилья

Вернуть 13% можно только за уже реально уплаченные проценты, а не за всю сумму долга.

Налоговый вычет за квартиру при покупке в ипотеку можно использовать только на один объект недвижимости. Недополученный остаток средств нельзя перенести на другую квартиру, купленную в будущем.

Компенсацию по ипотеке можно заявлять через МФЦ каждый год, используя проценты, выплаченные в течение прошлого года.

Срок подачи 3-НДФЛ

Если вы отчитываетесь о доходах, подать декларацию через МФЦ или напрямую в инспекцию необходимо не позднее 30 апреля года, следующего за годом получения дохода (п. 1 ст. 229 НК РФ).

Например, в 2022 году вы сдавали жилье в аренду. Значит, 3-НДФЛ вам необходимо подать не позднее 30 апреля 2023 года.

Тот же срок установлен, если вы одновременно отчитываетесь о доходах и заявляете свое право на возврат 13%.

Но если вы заполняете декларацию только на налоговый вычет, то срок сдачи отчетности для вас не ограничен. Вы можете сделать это через МФЦ в любой день года.

Важно! За нарушение срока представления декларации о доходах выставляется штраф. Минимальный размер — 1000 рублей. В большинстве случаев — 5% от суммы налога к уплате, рассчитанной за каждый месяц просрочки (п. 1 ст. 119 НК РФ). При оплате штрафа придется заплатить и сам исчисленный налог.

Какой доход необходимо декларировать

Физлица обязаны отчитываться о получении дохода. Это также можно сделать через МФЦ. То есть составить декларацию, рассчитать общую сумму поступлений, сумму вычетов и указать исчисленную сумму налога. Декларация 3-НДФЛ подается при получении следующих видов дохода:

|

Источник дохода |

|

|

1. |

сдавали имущество в аренду |

|

2. |

продали имущество, находящееся в собственности меньше минимального срока владения |

|

3. |

получали доход от источников, находящихся за границей Российской Федерации |

|

4. |

получили в подарок недвижимое имущество, транспортные средства от стороннего человека, а не от близкого родственника |

|

5. |

выиграли в лотерею денежный или материальный приз и организатор лотереи не удержал налог с выигрыша; |

|

6. |

от выигрыша в казино, тотализаторе, на игровых автоматах и пр. |

|

7. |

от других источников, находящихся в Российской Федерации |

Пример

Татьяна в 2022 году получила в подарок от друга новый автомобиль. С его стоимости девушка должна заплатить 13% в бюджет государства, то есть не позднее 30 апреля 2023 года заполнить и подать в ИФНС по месту прописки (постоянной регистрации) декларацию.

После того как МФЦ передаст ваши документы в налоговую инспекцию, начинается камеральная проверка. Она длится 3 месяца, но может завершиться и раньше. После этого инспектор вынесет решение по проверке.

Если в 3-НДФЛ есть ошибки, вам нужно будет составить уточненную декларацию и вновь передать ее в ИФНС. Сделать это можно таким же способом — через МФЦ. Каждую уточненку, как и первичный расчет, проверяют 3 месяца.

Если ошибок нет, инспекция перечислит вам возврат подоходного налога на тот банковский счет, реквизиты которого были указаны в заявлении на вычет.

Частые вопросы

Квартира в другом городе, могу подать документы в МФЦ по новой прописке?

+

Да, документы подаются по месту постоянной регистрации. То, что квартира куплена в другом городе, значения не имеет.

Как записаться на прием в МФЦ?

+

Есть несколько способов: по телефону, онлайн на сайте МФЦ, через портал «Госуслуги» или взять талон в МФЦ в терминале электронной очереди.

Можно ли подать декларацию на вычет через вас, а не через МФЦ?

+

Да, самый короткий и надежный путь — доверить такую работу профессионалам. Закажите декларацию на нашем сайте, мы проверим все ваши документы, заполним 3-НДФЛ и самостоятельно отправим в вашу инспекцию.

Имеет ли смысл передавать документы через МФЦ?

+

Центр государственных услуг работает по принципу «одного окна». То есть взаимодействие с налоговой инспекцией берет на себя многофункциональный центр без участия заявителя.

Можно ли через МФЦ подать на налоговый вычет за лечение?

+

Да, вы можете оформлять документы через центр, чтобы вернуть подоходный налог за медицинские услуги. Вид вычета в данном случае не имеет значения, так как многофункциональный центр — это промежуточное звено между гражданами и государственными органами, включая ФНС.

Заключение эксперта

Существует множество способов передачи декларации в налоговый орган. Оформить возврат налога через МФЦ — простой и доступный пусть заявить свое право на вычет без посещения ИФНС. Мы рассказали, как подать документы через МФЦ, как будет идти процедура оформления, и почему специалист центра может отказаться принимать документы.

Содержание страницы

- Расходы, включаемые в состав социального налогового вычета

- Размер социального налогового вычета на лечение и приобретение медикаментов

- Условия получения социального налогового вычета по расходам на приобретение лекарств

- Условия получения социального налогового вычета по расходам на приобретение лекарств

- Условия получения социального налогового вычета по расходам на уплату страховых взносов по договору ДМС

- Документы, подтверждающие право налогоплательщика на получение социального вычета по расходам

- Способы получения социального налогового вычета на лечение и приобретение медикаментов

При оплате медицинских услуг и приобретении медикаментов можно вернуть часть затраченных денежных средств с помощью социального налогового вычета по НДФЛ.

Что такое налоговый вычет читайте здесь.

Расходы, включаемые в состав социального налогового вычета

Социальный налоговый вычет на лечение может получить физлицо, оплатившее:

- медицинские услуги, в том числе дорогостоящие, оказанные ему самому, его супругу (супруге), родителям, а также детям (в том числе усыновленным) в возрасте до 18 лет (до 24 лет, если дети (в том числе усыновленные) являются обучающимися по очной форме обучения в организациях, осуществляющих образовательную деятельность), подопечным в возрасте до 18 лет (далее — члены семьи);

- назначенные врачом лекарства, в том числе для членов семьи;

- страховые взносы по договору ДМС, заключенному в целях своего лечения или лечения членов семьи.

Право на получение социального налогового вычета имеют и налогоплательщики, осуществлявшие обязанности опекуна или попечителя над гражданами, бывшими их подопечными, после прекращения опеки или попечительства, если указанные граждане являются обучающимися по очной форме обучения в организациях, осуществляющих образовательную деятельность, в возрасте до 24 лет.

Расходы на лечение детей (в том числе усыновленных) и бывших подопечных в возрасте от 18 до 24 лет учитываются в отношении доходов, полученных начиная с 2022 года.

Размер социального налогового вычета на лечение и приобретение медикаментов

Данным налоговым вычетом можно воспользоваться в размере фактически произведенных расходов на лечение и (или) приобретение медикаментов, но в совокупности не более 120 000 рублей* за календарный год.

По дорогостоящим видам лечения сумма налогового вычета принимается в размере фактически произведенных расходов, без учета указанного ограничения.

*Стоит отметить, что эта сумма является общей для всех видов социальных налоговых вычетов и включает в себя расходы налогоплательщика, связанные, например, с обучением, уплатой взносов на накопительную часть трудовой пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение, прохождение независимой оценки своей квалификации (исключение составляют расходы на обучение детей и на дорогостоящее лечение).

Неиспользованный остаток социального налогового вычета перенести на следующий год нельзя.

Условия получения социального налогового вычета по расходам на медицинские услуги

Вычет сумм оплаты стоимости медицинских услуг предоставляется налогоплательщику, если медицинские услуги оказываются в медицинских организациях, у индивидуальных предпринимателей (ИП), имеющих соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством Российской Федерации, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на оказанные медицинские услуги, приобретение лекарственных препаратов для медицинского применения, в частности, Справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации, утвержденной совместным приказом Минздрава России и МНС России от 25.07.2001 N 289/БГ-3-04/256.

Виды медицинских услуг, расходы на оплату которых принимаются для уменьшения налоговой базы по НДФЛ, ограничены Перечнями, утвержденными постановлением Правительства Российской Федерации от 08.04.2020 N 458.

До 01.01.2021 действовали Перечни, утвержденные постановлением Правительства Российской Федерации от 19.03.2001 N 201.

Выдача Справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации с целью получения социального налогового вычета входит в компетенцию медицинских организаций или ИП, оказывающих медицинские услуги (выдается по требованию налогоплательщика), и является обязательным документом, представляемым налогоплательщиком в налоговый орган для получения указанного налогового вычета.

Вопрос об отнесении оказанных физлицу медицинских услуг к соответствующим перечням решается медицинскими организациями или ИП путем указания стоимости медицинской услуги по коду 1 или дорогостоящего лечения по коду 2 в Справке об оплате медицинских услуг для представления в налоговые органы Российской Федерации.

Условия получения социального налогового вычета по расходам на приобретение лекарств

Налогоплательщику предоставляется возможность получения социального налогового вычета в размере стоимости любых лекарственных препаратов для медицинского применения, назначенных налогоплательщику и членам его семьи, лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

Вычет можно получить в отношении любого назначенного врачом лекарства.

Для получения социального налогового вычета необходимо наличие рецептурного бланка.

Лечащий врач выписывает пациенту рецепт в бумажном виде. С согласия пациента вместо бумажного носителя рецептурный бланк может быть оформлен в виде электронного документа с использованием усиленной квалифицированной электронной подписи медицинского работника.

Порядок назначения лекарственных препаратов, а также порядок оформления рецептурных бланков на лекарственные препараты регулируется Приказом Минздрава России от 24.11.2021 N 1094н.

В тех случаях, когда назначение лекарственных препаратов не оформляется на рецептурном бланке (в частности, при оказании пациенту медицинской помощи в стационарных условиях), вместо него в качестве подтверждения фактических расходов налогоплательщика на приобретение лекарственных препаратов для медицинского применения возможно использование сведений из медицинской документации пациента.

Условия получения социального налогового вычета по расходам на уплату страховых взносов по договору ДМС

Условием включения в состав вычета сумм страховых взносов по договору ДМС является также наличие у страховой организации, с которой заключен данный договор, лицензии на ведение соответствующего вида деятельности, предусматривающего оплату ею исключительно медицинских услуг.

Документы, подтверждающие право на получение социального вычета по расходам

На оплату лечения:

На оплату дорогостоящих видов лечения:

На приобретение медикаментов:

На страховые взносы по договору ДМС:

Способы получения социального налогового вычета на лечение и приобретение медикаментов

Получить социальный вычет можно двумя способами –у работодателя или в налоговом органе.

Получение вычета в налоговом органе

По окончании календарного года, в котором были произведены расходы на лечение и (или) приобретение медикаментов, социальный вычет может быть предоставлен налоговой инспекцией по месту жительства.

Для этого налогоплательщику необходимо:

2

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам.

3

Представить налоговую декларацию и подтверждающие документы в налоговый орган по месту жительства.

По общему правилу декларация представляется в налоговый орган по месту жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом (календарным годом).

Но если декларация представляется исключительно с целью получения налоговых вычетов, подать ее и обратиться с заявлением о возврате излишне уплаченной суммы НДФЛ можно в любое время в течение трех лет по окончании года, в котором были произведены расходы на лечение или приобретение медикаментов.

4

Дождаться решения налогового органа и возврата денежных средств.

Камеральная налоговая проверка представленной налоговой декларации формы 3-НДФЛ проводится в течение трех месяцев со дня ее представления (такой трехмесячный пресекательный срок проведения камеральной налоговой проверки не препятствует налоговому органу завершить камеральную налоговую проверку до его истечения).

По результатам проверки при установлении факта излишней уплаты налога и подтверждении права на вычет по НДФЛ соответствующая сумма переплаты подлежит возврату в течение месяца со дня получения заявления о возврате налога.

Если заявление о возврате налога представлено в составе налоговой декларации формы 3-НДФЛ, возврат налога будет произведен не ранее окончания камеральной налоговой проверки либо наступления момента, когда такая проверка должна была быть завершена, и не ранее принятия решения о возврате налога.

Получение вычета у работодателя

Социальный вычет можно получить до окончания календарного года, в котором произведены расходы на лечение и (или) приобретение медикаментов, обратившись к работодателю с соответствующим письменным заявлением при условии представления налоговым органом работодателю подтверждения права налогоплательщика на получение вычета.

Работодатели, применяющие автоматизированную упрощенную систему налогообложения, вычет не предоставляют.

Для этого налогоплательщику необходимо:

1

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам.

2

Представить в налоговый орган по месту жительства заявление о подтверждении права на получение социального налогового вычета с приложением подтверждающих документов.

Подтверждающие документы вместе с заявлением о подтверждении права на социальный вычет необходимо подать в налоговую инспекцию по месту жительства.

В том числе документы можно направить посредством интернет-сервиса «Личный кабинет налогоплательщика для физических лиц».

Не позднее 30 календарных дней со дня представления заявления налоговый орган должен проинформировать налогоплательщика о результатах рассмотрения заявления, а также представить работодателю уведомление о подтверждении права на вычет.

3

Обратиться к работодателю с заявлением.

Письменное заявление о предоставлении социального налогового вычета составляется в произвольной форме.

Новости по теме «Социальный вычет по расходам на лечение и приобретение медикаментов»

Пример заполнения 3-НДФЛ

30.10.2013

Все новости по теме

Оформив подписку, Вы сможете получать новости по теме “Социальный вычет по расходам на лечение и приобретение медикаментов” на следующий адрес электронной почты:

Поле заполнено некорректно

Все бухгалтерские изменения осени!

12 сентября состоится долгожданная «Клерк.Конференция» для бухгалтеров по важным темам 2023-2024 года: ЕНП и новые поправки в Налоговом кодексе, отчетность, работа по новым ФСБУ, налоговая оптимизация и защита от проверок.

Топовые спикеры, общение с экспертами по бухучету и налогообложению, кофе-брейки, общения и знакомства. Краснодар, отель Marriott и онлайн, 9:00–19:00.Держим цены на раннее бронирование до 7 сентября 3990 1990 руб.

Регистрация

Налоговый вычет за лечение — 2023

Налоговый вычет — это возврат части уплаченного НДФЛ. Блок социальных вычетов обширен, деньги можно вернуть не только в связи с тратами на лечение.

Финансовый консультант и инвестор Татьяна Волкова отмечает, что наиболее популярные виды вычетов, которые можно получить в 2023 году: на образование, на лечение и на жилье.

«В список также входят расходы на занятия спортом (фитнес), благотворительность, негосударственное пенсионное обеспечение, негосударственное пенсионное страхование, добровольное страхование жизни, расходы на накопительную часть пенсии и прохождение независимой оценки своей квалификации», — добавил эксперт Центра финансовой грамотности НИФИ Минфина Николай Дмитриев.

Условия для получения

Как утверждает Николай Дмитриев, чтобы получить налоговый вычет за лечение, нужно соблюсти следующие условия:

-

Быть налоговым резидентом России, то есть проживать в стране не менее 183 календарных дней в году.

-

Платить со своих доходов налог в госбюджет по ставке 13%.

-

Медицинские услуги, лекарства и страховые взносы должны быть оплачены не более 3 лет назад.

-

Медицинская организация работает в России (имеет российскую лицензию).

На оплату медицинских услуг

Оформить налоговый вычет можно только за медицинские услуги из перечней, утвержденных постановлением Правительства № 458 от 08.04.2020 г.

В список входит прием у врача, сдача анализов, консультация, диагностика, обследования, санаторно-курортное лечение.

Сергей Гебель, генеральный директор консалтинговой группы «Гебель и партнеры», отмечает, что гражданину необходимо предоставить документы, подтверждающие его фактические расходы на оказанные медицинские услуги.

«В частности, это справка, которая удостоверяет факт получения услуги и ее стоимость. Справка выдается организацией по требованию налогоплательщика», — прокомментировал эксперт.

На приобретение лекарств

Если гражданин хочет получить налоговый вычет за покупку лекарств, то важно, чтобы все препараты были прописаны лечащим врачом.

Кроме того, необходим оригинал рецептурного бланка со штампом медицинской организации.

«Если же лекарство назначают без рецепта, в качестве подтверждения расходов используют сведения из медицинской документации пациента», — пояснил Сергей Гебель.

На уплату страховых взносов

Чтобы включить в состав налогового вычета сумму страховых взносов по ДМС (добровольное медицинское страхование), нужно предоставить соответствующую лицензию. Она должна быть как у страховщика, так и у медицинской организации.

Однако Сергей Гебель предупреждает, что вычет нельзя получить, если страховые взносы перечисляет работодатель.

Сколько можно получить

Воспользоваться вычетом можно в размере фактических расходов, но только в пределах 120 тысяч рублей за год.

Налогоплательщику возвращается 13% от этой суммы.

«При этом лимит в 120 тысяч рублей предоставлен совокупно по всем перечисленным расходам. Поэтому если налогоплательщик заявляет в декларации несколько видов социальных вычетов, то сумма будет общей», — уточнил Николай Дмитриев.

Если же лечение было дорогостоящим, то этот лимит можно превышать. Но, поскольку налоговый вычет — это возврат части ранее уплаченного в бюджет НДФЛ, вернуть можно не более, чем уже было «отдано» государству.

Так, вычет за дорогостоящее лечение в полном объеме получить можно только при соответствующих доходах. Например, если в 2022 году на дорогостоящее лечение гражданин потратил 1 млн рублей, то вернуть 130 тысяч (13% от 1 млн) можно лишь при условии, что в 2022 году в госбюджет было уплачено не меньше.

Расчет

Размер вычета напрямую зависит от стоимости лечения. Если сумма равна 120 тысячам рублей, то человек может получить не более 15600 рублей в год: 120 000 умножаем на 0,13.

Но если расходы были меньше, то и сумма возврата уменьшается. Например, с 30 тысяч рублей можно получить не более 3900 рублей (30 000 Х 0,13).

Как получить налоговый вычет

Получить налоговый вычет, вне зависимости от его вида, можно либо у работодателя, либо в налоговом органе.

Способы

Через работодателя

У работодателя вычет можно получить без подачи декларации, причем в том же году, в котором гражданин оплатил лечение.

Для начала нужно подготовить все документы, подтверждающие право на социальный налоговый вычет: чеки, квитанции об оплате, выписки с банковского счета и т.д.

«В зависимости от основания получения вычета могут понадобиться дополнительные документы. Например, в случае лечения это копия договора на оказание медицинских услуг, при покупке лекарств — рецептурный бланк, а при уплате страховых взносов — копия договора страхования», — пояснил Сергей Гебель.

Затем нужно подать в налоговый орган по месту жительства заявление о подтверждении права на вычет вместе с ранее собранным пакетом документов. Их можно направить через личный кабинет налогоплательщика.

После этого гражданин пишет заявление в свободной форме для работодателя, который, в свою очередь, обязан предоставить вычет с учетом всех доходов, полученных с начала года.

Через налоговую

Через ФНС вычет можно получить в течение 3 лет после года оплаты медицинских услуг.

Также в инспекцию следует обращаться за остатком вычета, если работодатель не смог предоставить его в полном объеме.

Необходимо придерживаться следующего алгоритма:

-

Подготовить те же документы, что и для получения вычета у работодателя, а также справку о доходах, и заполнить налоговую декларацию.

Сделать это можно в личном кабинете налогоплательщика либо с помощью специальной программы на официальном сайте ФНС.

-

Подать налоговую декларацию и подтверждающие документы в инспекцию по месту жительства.

«Сделать это можно как в бумажной форме через налоговый орган, МФЦ или отправив по почте, так и в электронном виде через «Госуслуги» и личный кабинет налогоплательщика», — добавил эксперт.

-

Дождаться решения налогового органа и возврата денежных средств.

Документы рассматриваются в срок до 3 месяцев, и при отсутствии задолженности на ЕНС (Единый налоговый счет) деньги выплачиваются на указанный в заявлении банковский счет.

Необходимые документы

Член Ассоциации юристов России Анастасия Громакова перечислила необходимые документы для получения налогового вычета за лечение в 2023 году.

Общий список документов:

-

копия паспорта РФ;

-

налоговая декларация по форме 3-НДФЛ (заполняется налогоплательщиком);

-

справка о доходах по основному месту работы (форма 2-НДФЛ) и справки о доходах по совместительству (выдаются работодателями);

-

заявление в Федеральную налоговую службу с реквизитами, на которые будет возвращен налог.

При лечении в стационаре или поликлинике:

-

оригинал или копия договора с медицинским учреждением;

-

справка из больницы/поликлиники/медицинского центра, подтверждающая оплату по договору (должна содержать номер медицинской карты пациента и его ИНН, а также код категории лечения: «1» — обычное, «2» — дорогостоящее);

-

копия лицензии медицинского учреждения.

При покупке лекарств:

-

оригинал рецепта со штампом «Для налоговых органов», который выдается врачом или администрацией медицинского учреждения;

-

чеки, квитанции, платежные поручения, подтверждающие оплату препаратов.

«Если пациент покупал необходимые для лечения дорогостоящие лекарства из-за их отсутствия в медучреждении, это нужно подтвердить с помощью справки, которую выдают в администрации медицинской организации», — добавила Анастасия Громакова.

При заключении договора добровольного медицинского страхования физлицом:

-

копия договора добровольного страхования;

-

копия лицензии страховой компании;

-

квитанция за оплату страховой премии.

Подача заявления

Заявление можно подать в личном кабинете на сайте nalog.ru, где нужно указать расходы на лечение и прикрепить сканы подтверждающих документов.

«Для отправки заявления нужна генерация электронной подписи, это займет некоторое время. Она формируется прямо на сайте», — отметил председатель комитета по социальной политике и здравоохранению Московской областной Думы Андрей Голубев.

Сроки

При оформлении вычета через налоговую с момента подачи заявления до поступления денежных средств может пройти около 4 месяцев.

Камеральная проверка декларации длится до 3 месяцев, и еще один месяц отводится на перечисление денежных средств.

При оформлении вычета другим способом уведомление по заявлению готовится 30 дней, а затем сразу направляется работодателю налогоплательщика.

«После получения уведомления о праве на вычет работодатель перестает удерживать с зарплаты работника НДФЛ до тех пор, пока сумма вычета не «истратится”», — пояснил Николай Дмитриев.

Особенности и нюансы получения налогового вычета за лечение

В каждом отдельном случае при получении социального вычета граждане могут столкнуться с некоторыми нюансами.

Вычет за лечение зубов

Маркетолог Павел Лебедев утверждает, что в некоторых случаях вычет может быть доступен только для определенных видов лечения зубов, таких как ортодонтическое лечение или имплантация.

К тому же многие стоматологические услуги обходятся недешево, но это не значит, что они относятся к дорогостоящим видам лечения.

Например, имплантация зубов подходит под эту категорию, а вот иное зубопротезирование (ортопедическая стоматология) — нет.

Вычет за лечение неработающим

Неработающие граждане часто сталкиваются с особыми требованиями при получении налогового вычета.

«Здесь может понадобиться подтверждение официального статуса безработного или справка о доходах от государственных органов», — уточнил Павел Лебедев.

Вычет за лечение пенсионерам

Пенсионеры так же, как и работающие граждане, могут получить вычет за счет подоходного налога, который был перечислен за них в госбюджет.

Так, в основном на вычет претендуют пенсионеры, продолжающие работать по трудовому или гражданско-правовому договору.

Неработающие пенсионеры, как правило, не могут вернуть часть суммы, потраченной на лечение. Однако есть исключения:

-

Пенсионер официально сдает недвижимость и платит НДФЛ или же продал недвижимость и получил прирост стоимости, с которого уплатил налог.

-

Пенсионер получил проценты по банковским вкладам, с которых удержан НДФЛ.

-

Все расходы на лечение и лекарства оформлены на совершеннолетнего ребенка пенсионера. Но в этом случае вернуть налог можно только косвенно.

Вычет за лечение супруга

Для получения налогового вычета за лечение супруга, помимо общего списка документов, необходимо предоставить свидетельство о регистрации брака.

Вычет за дорогостоящее лечение

За дорогостоящее лечение вычет можно получить с полной стоимости, но есть одно условие.

«В справке об оплате лечение должно быть обозначено кодом 2 («дорогостоящее лечение») и входить в перечень, утвержденный постановлением Правительства от 08.04.2020 № 458», — отмечает стоматолог Титал Шароян.

Вычет за лечение ребенка старше 18 лет

Налоговый вычет за лечение детей в возрасте от 18 до 24 лет можно получить только в случае, если они обучаются на очном отделении в каком-либо образовательном учреждении.

Вычет за санаторно-курортное лечение

Для получения такого вычета понадобятся медицинские документы, подтверждающие необходимость именно санаторно-курортного лечения.

Также здесь могут быть установлены ограничения по максимальной сумме вычета или продолжительности самого лечения.

Большинство граждан уже привыкло к тому, что во многих случаях документы проще сдать в МФЦ, чем напрямую обращаться с ними в какое-либо ведомство, включая ИФНС. Тем более, что отделений многофункциональных центров по стране открылось уже немало, и принимают граждан в любом из них. Поэтому вопрос, можно ли через МФЦ оформить налоговый вычет, звучит все чаще. Постараемся дать на него наиболее полный ответ.

Можно ли оформить налоговый вычет в МФЦ

Функции, права и обязанности МФЦ определены в ст. 16 Федерального закона от 27.07.2010 № 210-ФЗ (в ред. от 30.12.2020). Но в нормативном акте, регулирующем работу центров, говорится о взаимодействии госструктур с гражданами в целом, без перечисления конкретных услуг. О том, можно ли получить налоговый вычет через МФЦ, в указанном законе не сказано. В Правилах организации деятельности МФЦ, утв. Постановлением Правительства РФ от 22 декабря 2012 г. № 1376 (в ред. от 24.11.2020), порядок работы расписан чуть подробнее, однако и в них нет исчерпывающего перечня услуг центров.

Как получить налоговый вычет за фитнес

Налоговый вычет за фитнес – это деньги, которые вы можете вернуть из бюджета, если оплачивали спортивные секции ребенка или свои занятия фитнесом. Вычет за фитнес относится к группе социальных вычетов. Прямо сейчас расскажем, при каких условиях можно получить налоговый вычет за фитнес, и как его оформить.

Подробнее

Ответ на вопрос, можно ли подать налоговый вычет через МФЦ, есть в Налоговом кодексе РФ. Благодаря федеральному закону от 29.09.2019 № 325-ФЗ, в п. 4 ст. 80 НК РФ теперь прямо сказано, что декларацию разрешается представить через МФЦ. А получение вычета производится путем подачи декларации 3-НДФЛ, в которой заявляется право на него и на возврат части налога.

Что значит «получить налоговый вычет через МФЦ»

При подаче документов следует иметь в виду, что самостоятельно МФЦ налоговый вычет не предоставляет, а является только посредником между ФНС и налогоплательщиком. В отделении специалисты центра лишь примут документы, чтобы передать их в территориальную инспекцию ФНС по месту жительства гражданина. Решение о возврате НДФЛ в любом случае будут принимать налоговики после камеральной проверки представленных документов.

Как подать на налоговый вычет через МФЦ документы

В МФЦ принимают граждан в порядке живой очереди – к специалисту вызовут по номеру талона, полученному при входе. Однако можно сократить время подачи документов, записавшись на прием заранее.

Выбрать удобное ближайшее отделение и время посещения можно на сайте МФЦ или на портале Госуслуг. Перед визитом желательно уточнить, оказывает ли данное отделение услуги по приему деклараций 3-НДФЛ.

Налоговый вычет через МФЦ: какие документы потребуются

Чтобы не пришлось обращаться в центр дважды, рекомендуется заранее подготовить полный пакет бумаг для оформления налогового вычета через МФЦ. Какие документы потребуются:

- паспорт (или другой документ, удостоверяющий личность обратившегося);

- заполненная декларация 3-НДФЛ вместе с заявлением на возврат налога (в 2-х экземплярах, чтобы оставить себе копию с отметкой о дате приема);

- справки о доходах за соответствующий период с работы (иного места получения доходов);

- копии документов, подтверждающие право на вычет, их состав зависит от того, какой именно вычет заявляется в декларации – имущественный, социальный, стандартный и т.д.

Вместе с копиями специалисту МФЦ предъявляются оригиналы документов – для их сверки.

Остановимся подробнее на том, какие нужно подготовить документы в зависимости от вида вычета – их перечень приводился ФНС в письме от 22.11.2012 № ЕД-4-3/19630.

Если заявляется имущественный вычет через МФЦ

Согласно Налоговому кодексу РФ (ст. 220) имущественный вычет возможен при продаже имущества и при покупке (строительстве) жилой недвижимости. Соответственно, и документы прилагаются разные.

Для подтверждения налогового вычета при покупке квартиры через МФЦ подается:

- копия договора на приобретение недвижимости. Если жилье приобретено по договору долевого участия, прилагается копия такого договора и акт приема-передачи объекта от застройщика;

- копия документов об оплате имущества (квитанции, чеки, выписки банка, приходно-кассовые ордера и т.п);

- документ о праве собственности покупателя на жилье;

- заявление о распределении вычета между супругами (при покупке в общую собственность).

При самостоятельном строительстве жилья прилагаются копии документов на приобретение земельного участка и материалов для возведения недвижимого объекта.

Если оформляется в МФЦ налоговый вычет за квартиру, приобретенную в ипотеку, для получения возврата средств с уплаченных ипотечных процентов дополнительно предъявляется:

- копия кредитного (ипотечного) договора;

- справка банка об уплаченных процентах.

Чтобы подать документы на налоговый вычет через МФЦ при продаже имущества, к декларации прилагают копию договора (если он имеется). Если вычет предоставляется в размере понесенных расходов на приобретение продаваемого имущества — дополнительно подают копии документов о затратах на покупку этого имущества.

Если заявляется через МФЦ налоговый вычет за лечение

Состав документов для возврата средств по лечению (пп. 3 п. 1 ст. 219 НК РФ) включает:

- договор с медучреждением (копия);

- копию лицензии лечебной организации, если она не указана в самом договоре;

- справка об оплате медуслуг, выданная специально для налоговых органов (оригинал);

- копии чеков на приобретение лекарств и выписанные на них врачом рецепты (со штампом для ФНС).

Если вычет заявляется за лечение родственников – дополнительно сдается копия документа, подтверждающая родство.

Документы в МФЦ: налоговый вычет за обучение

Чтобы оформить налоговый вычет через МФЦ по расходам на обучение (пп. 2 п. 1 ст. 219 НК РФ), к декларации прилагают:

- копии квитанций, чеков и т.п. на оплату услуг,

- копию договора с образовательным учреждением, в т.ч. лицензии, если она не вписана в текст договора.

По оплате обучения родственников (детей, братьев, сестер) и подопечных нужна справка об очной форме обучения, копия свидетельств о рождении детей, документы о родственных отношениях или опеке.

Таким образом, положительный ответ на вопрос, можно ли подать налоговый вычет через МФЦ, прописан в Налоговом кодексе. А документы в центре примут, при условии, что заполнение декларации и состав приложений к ней соответствуют всем правилам. Датой представления 3-НДФЛ в налоговую считается дата ее приема сотрудниками МФЦ. Возврат налогового вычета производится в те же сроки, что и при сдаче отчетности напрямую в ИФНС – 3 месяца уходит на камеральную проверку (п. 2 ст. 88 НК РФ) и 1 месяц отводится на перечисление средств на счет гражданина (п. 6 ст. 78 НК РФ).

Читайте также: Изменения с 21 мая 2021 года по налоговым вычетам

Специализация: Гражданское, земельное, трудовое, уголовное право

Имеет более 15 лет юридического стажа в крупных холдингах Юга России.

Обладает опытом в области договорной и претензионной работы, мирного разрешения споров, судебного взыскания долгов и оспаривания прав на имущество.

Многие слышали о налоговых вычетах и о том, что с их помощью можно вернуть часть уплаченных в бюджет налогов. Но на практике люди часто отказываются от вычетов. Они считают, что сумма мала, а сам процесс возврата сложный и длинный. Однако это не так. Прочитав нашу статью, вы легко сможете оформить налоговый вычет самостоятельно и не выходя из дома. Мы расскажем, кто, когда и как получает налоговый вычет, какие бывают вычеты, сколько денег можно вернуть и какие документы нужны. Вас также ждут дополнительные бонусы — как заработать на налоговых вычетах проценты, с какой очерёдностью их получать, как оформлять возврат налога, находясь в браке, и когда придётся вернуть деньги в бюджет.

Что такое налоговый вычет?

Если вы уже искали ответ на вопрос «Что такое налоговый вычет?», то могли встретить два типа определений:

- Уменьшение налогооблагаемой базы при исчислении налога на доходы физических лиц (НДФЛ).

- Возврат части уплаченного в бюджет НДФЛ.

Оба определения верны — в результате они дают одну и ту же сумму. Просто подход разный. Зависит от того, куда подаются документы — работодателю или в Федеральную налоговую службу (ФНС).

В первом случае работодатель уменьшает налогооблагаемую базу (зарплата до уплаты НДФЛ). Это даёт возможность возвращать деньги год в год. Подробно об этом мы писали в статье «Самый быстрый способ получать налоговый вычет».

Однако чаще всего документы подаются в налоговую службу. Это уже возврат уплаченного НДФЛ. В этом случае ФНС принимает документы за предыдущий год. Например, в 2022 году вы потратили 20 000 рублей на лечение. В 2023 году подаёте документы на вычет и получаете 2 600 рублей.

Кто может получать налоговые вычеты?

Итак, налоговый вычет — это возврат части уплаченного налога на доходы физических лиц (НДФЛ) или уменьшение налогооблагаемой базы. Значит, вычет могут получать граждане, которые уплачивают подоходный налог по ставке 13%. Однако под вычет подпадает далеко не весь НДФЛ.

Например, налоговые вычеты не получают нерезиденты, которые находились в России меньше 183 дней (полгода) в течение последних 12 месяцев. Хотя они тоже платят подоходный налог, причём по повышенной ставке — 30%. Также нельзя вернуть часть НДФЛ, который уплачен за выигрыш в лотерею или при продаже ценных бумаг.

Зато, в частности, можно вернуть налог, уплаченный за сдачу жилья или с доходов от вкладов. Это позволяет оформлять вычет даже неработающим пенсионерам. Причём для них — это не единственный способ получить налоговый вычет.

Также неработающие пенсионеры могут получать вычеты через своих взрослых детей. Допустим, в 2022 году пенсионер потратил на лечение 20 000 рублей. Его дочь или сын, которые платят НДФЛ с зарплаты, могут подать документы на вычет за лечение родителя.

Кроме того, налоговые вычеты можно оформлять не только за родителей, но и за детей, сестёр и братьев. Также вычет на детей полагается опекунам.

В некоторых случаях право на налоговый вычет теряется. Тогда гражданин обязан вернуть деньги в бюджет. Более подробно об этом мы писали в статье «3 случая, когда надо вернуть налоговый вычет государству».

Виды налоговых вычетов

Мы выше приводили пример, что можно получать вычет за расходы на лечение, но это не единственное основание для возврата НДФЛ. В целом вычетов довольно много. Для большей наглядности подробная информация о каждом из них представлена в таблице.

Вид вычета |

Основание выдачи |

Размер вычета |

Дополнительная информация |

| Стандартные налоговые вычеты | Самый популярный — родителям на детей в возрасте до 18 лет. Если ребёнок-инвалид, то вычет предоставляется до 24 лет, но при условии, что больной ребёнок очно учится. | Налогооблагаемая база уменьшается на 1 400, 3 000, 6 000 или 12 000 в зависимости от того, какой ребёнок по счёту и здоров ли. Родители получают на руки от 182 от 1 560 рублей ежемесячно. | Вычет предоставляется до тех пор, пока суммарная зарплата не достигнет 350 000 рублей. |

| Социальные вычеты | За расходы на обучение, фитнес, покупку рецептурных лекарств, лечение (например, платные анализы), благотворительность, страхование жизни и накопление пенсии. | Налогооблагаемая база уменьшается на 120 000 рублей в год максимум. Максимальная сумма вычета — 15 600 рублей в год по всем расходам, включённым в группу. | Также к социальным вычетам относятся расходы на дорогостоящее лечение. Но для них нет ограничений по сумме. |

| Имущественные вычеты | Самые популярные — за расходы на покупку жилья и проценты по ипотеке. | Налогооблагаемая база уменьшается на 2 млн рублей (жильё) и на 3 млн рублей (проценты по ипотеке). Максимальная сумма вычета — 260 000 рублей и 390 000 рублей соответственно. | Если жильё покупается в браке, то вычет может получить каждый супруг. |

| Инвестиционные вычеты | Самый популярный — вычет типа А по индивидуальному инвестиционному счёту. | Налогооблагаемая база уменьшается на 400 000 рублей в год максимум. Максимальная сумма вычета — 52 000 рублей. | Другие инвестиционные вычеты предусматривают освобождение от уплаты НДФЛ с доходов от ценных бумаг при владении ими больше трёх лет. |

| Профессиональные вычеты | Выдаются индивидуальным предпринимателям; людям, занимающимся частной практикой (адвокатам, нотариусам); тем, кто работает по договорам гражданско-правового характера; а также гражданам, создающим произведения искусства, изобретателям, открывателям. | Налогооблагаемая база уменьшается на сумму документально подтверждённых расходов. Если расходы нельзя подтвердить, то доход, с которого исчисляется налог, уменьшается на 20−40% в зависимости от сферы деятельности. | Вычет оформляется либо через работодателя (заказчика), либо самостоятельно при подаче налоговой декларации. |

Какие документы нужны для налогового вычета?

Если в 2022 году, а может и раньше, у вас были расходы, которые дают право на получение налогового вычета, не спешите бежать в ФНС. Нельзя просто так прийти (позвонить) и сказать: «Верните НДФЛ, я потратил на лечение 20 000 рублей». Для получения любого налогового вычета нужно предоставить налоговой службе документы. Для каждого из вычетов — свой пакет документов. Для наглядности мы упаковали всю информацию об этом в таблицу — чтобы вы сразу смогли найти нужный вариант.

Вид вычета |

Список основных документов |

Список дополнительных документов |

| Стандартный налоговый вычет на ребёнка |

|

|

| Социальный вычет на лечение, покупку лекарств, ДМС |

|

|

| Социальный вычет на обучение |

|

|

| Социальный вычет на фитнес |

|

|

| Социальный вычет на страхование и накопительную пенсию |

|

|

| Социальный вычет на благотворительность |

|

|

| Имущественные вычеты |

|

|

| Вычет типа А с индивидуального инвестиционного счёта |

|

|

| Профессиональные вычеты | Произвольные документы, подтверждающие расходы налогоплательщика, понесённые в ходе своей деятельности. |

Что ещё потребуется для оформления налогового вычета?

Итак, если вы дочитали до этого момента, то уже готовы нестись вприпрыжку в налоговую, чтобы вернуть весь НДФЛ, который заплатили за прошлый год. Но не спешите. Есть ещё несколько важных моментов, которые нужно учесть. К тому же для получения вычетов не надо даже со стула вставать. Потребуются только компьютер и интернет.

Прежде чем подавать документы на возврат НДФЛ, надо подсчитать, сколько налогов вы заплатили в прошлом году. В этом поможет справка 2-НДФЛ, которую выдаёт работодатель. Она, кстати, понадобится, если получать налоговый вычет в начале года. В ФНС полные данные о ваших доходах появятся не раньше апреля.

Как только вы получите справку, нужно сравнить сумму уплаченного НДФЛ и размер полагающегося налогового вычета. Если налоговый вычет больше, чем сумма уплаченноговами налога, то придётся подсчитать, какой вычет оформить первым, какой — вторым и так далее. Тут на помощь придёт правило очерёдности получения вычетов, о котором мы рассказывали в статье «Как получить налоговый вычет с прибавкой 9%».

Если кратко, то в первую очередь нужно оформить вычеты, которые не переносятся на следующий год. Это стандартные и социальные вычеты. И только после подавать документы на имущественные вычеты, которые можно «разнести» на несколько лет — 10 000 рублей в один год, 20 000 рублей в другой год и так далее.

Как оформить налоговый вычет не выходя из дома — подробная инструкция с фото

В конце 2022 года ФНС обновила личный кабинет налогоплательщика, в том числе изменив формат подачи документов на налоговый вычет. Одни говорят, что стало в разы удобнее. Другие — в замешательстве от нового дизайна. Мы же расскажем и покажем, как пользоваться сервисом.

Итак, для получения налогового вычета в начале года вам потребуется:

- справка 2-НДФЛ от работодателя;

- читабельные фото документов, которые подтверждают право на вычет и перечислены в таблице выше;

- доступ в личный кабинет налогоплательщика;

- электронная подпись.

Если у вас нет логина и пароля от личного кабинета налогоплательщика, то можно авторизоваться на сайте ФНС через «Госуслуги». Если нет подтверждённого аккаунта на «Госуслугах», то придётся сделать (инструкция), либо по старинке брать кипу документов и нести её в налоговую — отстаивать очереди.

Если налогоплательщик авторизуется на сайте ФНС через «Госуслуги» впервые, то он не сразу попадёт в личный кабинет. Потребуется время, чтобы данные с портала подгрузились.

На оформление электронной подписи тоже понадобится время. Если выражение «электронная подпись» вас пугает, то нужно успокоиться. По сути, это просто пароль (можно сохранить в браузере, записать на листочке). Сайт сам предложит сформировать электронную подпись при попытке оформить налоговый вычет. В дальнейшем её нужно использовать при каждом дистанционном отправлении документов.

Выделите достаточно времени на заполнение заявления. Лучше не прерываться, потому что неоконченная работа не сохраняется.

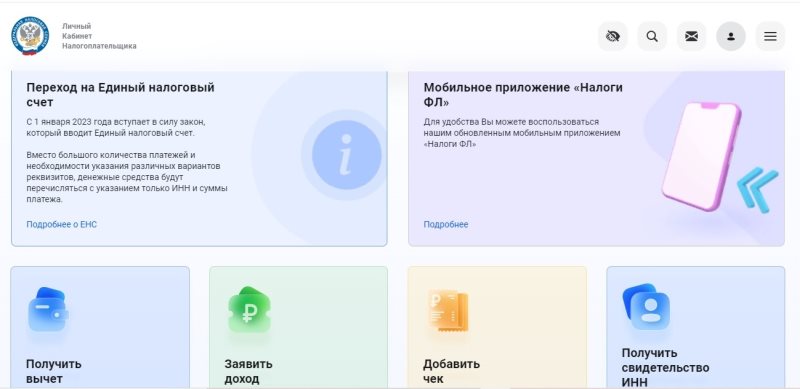

Если всё готово — поехали. Сначала заходим в личный кабинет налогоплательщика. Теперь он выглядит так.

Личный кабинет налогоплательщика. Фото: «Выберу.ру»

Личный кабинет налогоплательщика. Фото: «Выберу.ру»

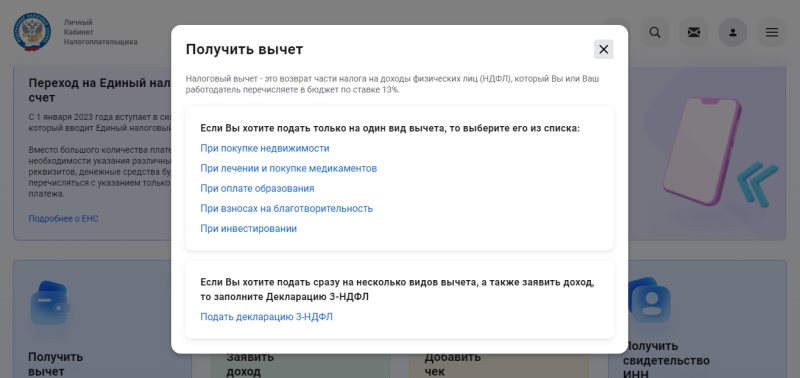

Выбираем пункт «Получить вычет». Дальнейшие действия зависят от того, хотите ли получить один вычет (например, по расходам на лечение), или у вас сразу несколько вычетов. В первом случае нужно выбрать определённый вычет, во втором — подать декларацию 3-НДФЛ. Чтобы вы не выбрали, этапы будут практически одинаковыми. Разными будут только два момента: поля для суммы расходов и список документов, которые нужно прикрепить.

Выбор вычета. Фото: «Выберу.ру»

Выбор вычета. Фото: «Выберу.ру»

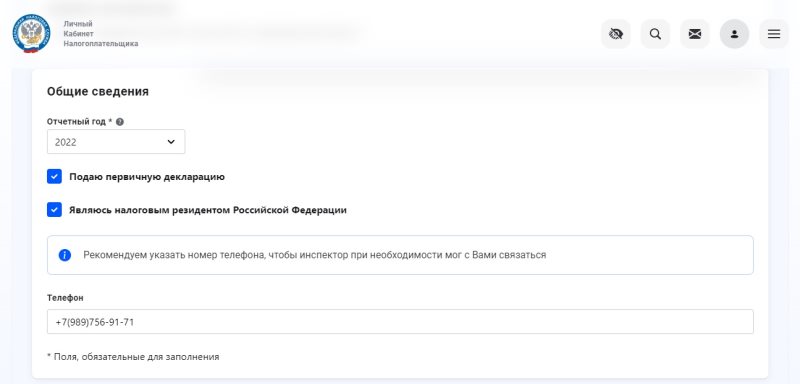

Далее откроется страница, где нужно выбрать нужные пункты:

- год, за который вы хотите получить вычет;

- какая по счёту декларация (если вы в этом году ещё не подавали декларацию, то первая; если подавали уже или досылаете документы, то вторая, третья — посчитайте очерёдность);

- являетесь ли налоговым резидентом (если в том году, за который подаёте декларацию, вы находились в России больше 183 дней, то вы резидент — ставьте галочку);

- номер телефона.

Внимательно проверьте правильность номера, потому что он может быть неактуальный. Данные подтягиваются с портала «Госуслуги» и базы данных ФНС. Могут быть ошибки.

Это важно! Например, налоговый инспектор увидит, что вы прикрепили не все документы. Тогда он позвонит и попросит дослать их. Если в заявлении указан старый номер телефона, налоговая служба не сможет с вами связаться. Вычет вы не дождётесь. Да, приготовьтесь отвечать на звонки с незнакомых номеров. Иначе никак.

Заполнение данных о себе. Фото: «Выберу.ру»

Заполнение данных о себе. Фото: «Выберу.ру»

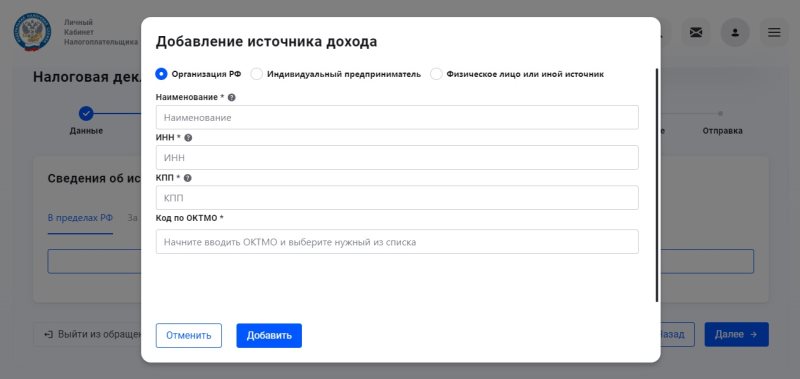

Если вы подаёте документы в начале года, то придётся самостоятельно заполнить данные о доходах, которые указаны в справке 2-НДФЛ. Для этого нужно нажать «Добавить источник дохода». Здесь следует выбрать из трёх позиций:

- если вы работаете в компании — организация;

- если трудитесь на ИП — индивидуальный предприниматель;

- если получили доход от других лиц — физическое лицо или иной источник.

Затем вы заполняете все поля. Важно понимать, что в поля вписываются данные работодателя (источника дохода), а не ваши. Все данные нужно в точности списывать со справки 2-НДФЛ, обращая внимание на знаки препинания.

Заполнение данных о работодателе. Фото: «Выберу.ру»

Заполнение данных о работодателе. Фото: «Выберу.ру»

Позднее эта информация будет подгружаться самостоятельно, но она появится в государственных системах не ранее апреля. Поэтому либо ждать три месяца, либо вписывать цифры самостоятельно.

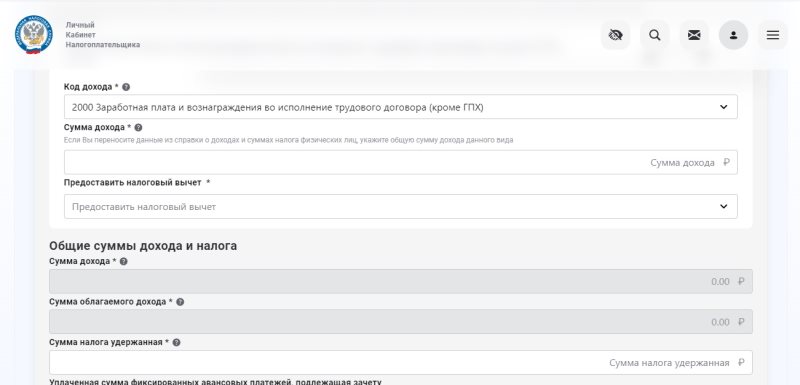

Потом на странице появится несколько полей. В первом поле нужно указать код дохода из списка (в нашем случае 2000 — заработная плата). Во втором — сумму дохода за предыдущий год. В третьем — иные суммы, уменьшающие налоговую базу. В четвёртом поле отобразится размер вычета, на который не нужно обращать внимание. Пятое и шестое поля заполнятся автоматически. В седьмом поле нужно указать сумму НДФЛ, которую удержал работодатель.

Заполнение данных о доходах. Фото: «Выберу.ру»

Заполнение данных о доходах. Фото: «Выберу.ру»

После выбираете тип налогового вычета. В зависимости от выбора на странице отобразятся те или иные поля. Например, если вы оформляете имущественные вычеты, то появятся следующие поля, которые нужно заполнить:

- стоимость купленного жилья,

- проценты по кредитам,

- предыдущие вычеты (если поставить галочку в окно «Я ранее обращался за имущественным вычетом).

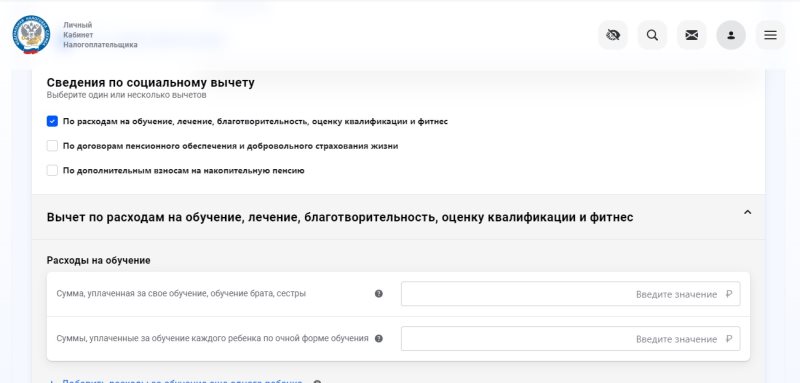

Если получаете инвестиционный вычет, то нужно ввести сумму взносов, внесённых на индивидуальный инвестиционный счёт. При оформлении социального вычета сначала нужно выбрать тип (лечение, благотворительность и так далее), затем ввести сумму ваших расходов.

Заполнение данных о расходах. Фото: «Выберу.ру»

Заполнение данных о расходах. Фото: «Выберу.ру»

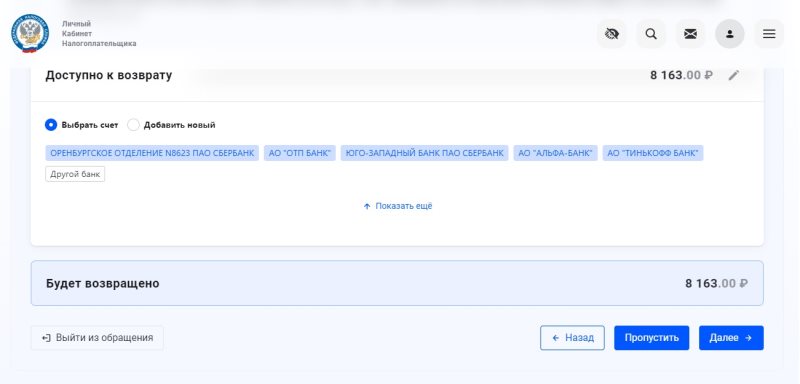

На следующем этапе появится список имеющихся у вас банковских счетов. Нужно выбрать один из них. Именно на него поступит налоговый вычет. Тут надо быть максимально внимательными. У большинства из нас куча банковских счетов, половина — уже недействующих.

Чтобы вы смогли без проблем получить и потратить налоговый вычет, лучше всего зайти в банковское приложение и посмотреть, какой номер счёта у карты, которой активно пользуетесь. Далее выбрать именно его из списка.

Также на этой странице отобразится размер вычета, который поступит на вашу карту. Если есть задолженность по налогам, то сумма вычета уменьшится. ФНС сначала вычтет из вычета долг, а вам вернёт остаток.

Выбор банковского счёта, на который поступит налоговый вычет. Фото: «Выберу.ру»

Выбор банковского счёта, на который поступит налоговый вычет. Фото: «Выберу.ру»

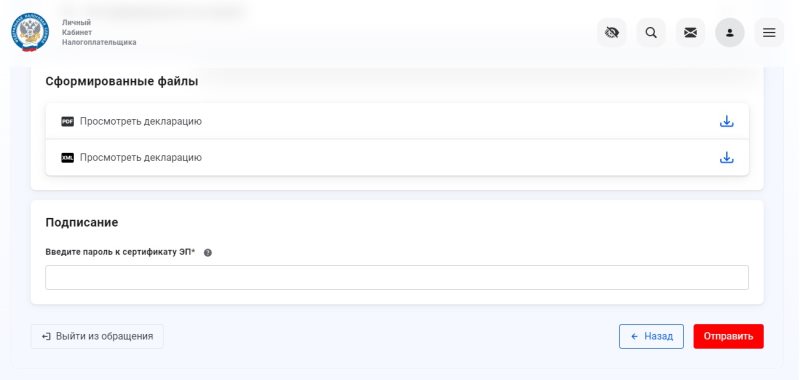

Предпоследний этап — прикрепление документов. Перечень документов будет свой для каждого вида вычета (какие именно, смотрите в таблице выше). Здесь самое важное: в каком виде отправлять документы. Идеальный вариант — сканы. Но это слишком затратно. Подойдут фотографии, сделанные смартфоном. Главное, что они были чёткие, документ был расположен по центру, а текст — читабельным.

Финальный этап — введение пароля к сертификату электронной подписи. Тот самый пароль или электронная подпись. После этого достаточно нажать на кнопку «Отправить» и вуаля — налоговый вычет оформлен.

Введение пароля от электронной подписи. Фото: «Выберу.ру»

Введение пароля от электронной подписи. Фото: «Выберу.ру»

В зависимости от того, насколько ФНС загружена заявлениями, вам могут перевести деньги как в течение двух недель, так и в течение двух месяцев. Если подаёте заявление в начале года, то приготовьтесь к более длительному ожиданию.

Как оформить налоговый вычет онлайн — пошаговая инструкция

- Открыть личный кабинет налогоплательщика на сайте ФНС.

- Выбрать «Получить вычет».

- Выбрать тип вычета.

- Выбрать год, за который хотите получить налоговый вычет.

- Ввести актуальный номер телефона.

- Ввести данные из справки 2-НДФЛ (если подаёте заявление в начале года).

- Ввести сумму расходов.

- Прикрепить документы.

- Ввести пароль (электронную подпись).

- Нажать кнопку «Отправить».

4.3

Рейтинг статьи 4.3 из 5