Банкротство физлиц через Госуслуги: решат ли технологии проблему закредитованности?

Еще весной 2021 года стало известно, что в Минэкономразвития разработали проект изменений в законе о банкротстве, реализующий возможность «подачи гражданином заявления о признании его банкротом во внесудебном порядке в электронной форме с использованием единого портала государственных и муниципальных услуг». Но когда примут закон и появится пошаговая инструкция банкротства физических лиц через Госуслуги?

По сути, власти предлагают проходить упрощенное банкротство не только через МФЦ, без суда, но и удаленно, подавая заявление на Госуслугах. Предложение имеет конкретную цель: автоматизировать процесс признания несостоятельности для граждан, у которых нет имущества и доходов. Но бюрократическая цифровизация вызывает массу вопросов у народа и экспертов.

Почему возникла необходимость признания банкротства через Госуслуги?

Власти считают, что признание банкротства в «сентябрьском» формате образца 2020 все равно оказалось сложным для многих должников, несмотря на статус «упрощенной» процедуры банкротства — в особенности, для людей, которые проживают далеко от территориальных центров МФЦ.

На данный момент, порядок подачи обращений выглядит следующим образом:

- Человек, перед тем как самостоятельно подать заявление, готовит список кредиторов. В документе перечисляется каждый их них, а также обстоятельства возникновения обязательств и объем задолженности перед взыскателями.

Пример заполнения списка кредиторов

- Далее должник связывается с территориальным отделением МФЦ и записывается на прием.

- Затем в назначенную дату заявитель приходит на прием с готовым списком кредиторов и пишет перед сотрудником МФЦ заявление о признании несостоятельности.

- Далее в течение одного дня сотрудники обязаны проверить заявление и основания признания упрощенного банкротства. Если должник соответствует требованиям закона, то заявление передают в ЕФРСБ для включения человека в реестр банкротов.

Статья 223.2. Заявление гражданина о признании его банкротом во внесудебном порядке

-

Заявление о признании гражданина банкротом во внесудебном порядке подается им по месту жительства или месту пребывания в многофункциональный центр предоставления государственных и муниципальных услуг.

Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»

Например, должник проживает в Усть-Сумах. До ближайшего МФЦ в Новосибирске ему добираться на автомобиле минимум 3 часа. Как записаться тем, у кого нет личного транспорта? Междугородные маршруты ходят с трудом — если пользоваться автобусами, дорога с пересадками займет минимум 5-6 часов в одну сторону.

А теперь представим условия передвижения в северных регионах, где часто попасть в цивилизацию можно только воздушным транспортом, который прилетает в строго определенные дни…

Фактически возможность подать заявление на банкротство через Госуслуги решает проблему доступа для населения, которое географически проживает в затрудненных местах. Также это удобная функция для людей, которые в силу занятости не желают или не могут тратить время на посещение центра. А еще есть люди с ограниченными возможностями и проблемным здоровьем, которым совсем непросто куда-то добраться.

После вступления в силу изменений каждый человек получит возможность заявить о собственном банкротстве и списать долги через Госуслуги с помощью ПК или персонального гаджета. Не потребуется никуда идти и стоять в очередях; процедура будет проходить с минимальным ожиданием.

Как оформить банкротство физического лица через Госуслуги?

Пока сложно раздавать инструкции, поскольку их банально нет. Можно лишь предположить, исходя из практики. Оформление станет упрощенным до предела. Разберемся теоретически, как можно будет через Госуслуги подать на банкротство физлица:

- Никакие функции не доступны гражданам, которые не зарегистрированы на Госуслугах. Человек проходит регистрацию и подтверждает свой аккаунт на портале.

- Для подачи заявления о банкротстве нужно будет перейти в специальный раздел.

- Затем следует выбрать нужное окно и сформировать заявление по представленной форме. Большинство данных будет заполнено автоматически, из профиля.

- Далее прикладываем требуемые документы и нажимаем «Отправить».

Возможно, законодатели позаботятся о создании автоматического сервиса проверки человека на соответствие условиям внесудебной процедуры. Уже звучали заявления, что в Госуслугах будет предусматриваться интеграция с базой ФССП. Это позволит автоматически проверять наличие закрытых исполнительных производств. Невозможность взыскания с человека задолженности — одно из базовых требований к кандидатам на бесплатную процедуру.

Согласно пояснительной записке к законопроекту, новые возможности сократят временные издержки и позволят поднять доступность внесудебного банкротства для должников. К тому же, это один из важных шагов на пути к полной цифровизации документооборота в России.

Заявление через Госуслуги: поддерживают ли эксперты уход в цифру?

Отметим, что эксперты в своих мнениях разделились на несколько лагерей. Например, представители партии «Единая Россия» в целом положительно отнеслись к новшеству. Они заявляют, что цифровизация давно необходима России, и эта услуга позволит сэкономить ценное время.

В фракции «ЛДПР» отметили современность и комфорт предлагаемых изменений, что в особенности актуально в условиях тотального карантина. Однако больной темой по сей день звучит безопасность профилей граждан. До введения полностью электронного предоставления государственных услуг необходимо предусмотреть ситуации взлома аккаунтов на портале. Нельзя допустить сценарии, при которых заявления будут подаваться на граждан без их ведома. В таких условиях упрощение станет небезопасным.

Представители фракции «Справедливая Россия» не столь оптимистично настроены. Они подчеркивают ответственность и уровень сложности механизма признания банкротства. По мнению экспертов, в данной процедуре важно участие самого человека. Если придерживаться тотального минимализма, то на банкротство начнут подавать «все подряд». Разумеется, это повлечет нарушение интересов банковских и прочих кредитных организаций.

Есть и злорадные замечания — например, первый зампред комитета по экономической политике Н. Арефьев считает, что у таких должников можно будет без проблем забирать имущество за долги по кредитам и не только, ведь на Госуслугах будет храниться максимально полная информация о человеке и его собственности.

По словам главы комитета Госдумы по финансовому рынку А. Аксакова, онлайн-изменения в банкротстве физических лиц не представляют существенных рисков, и нет причин для паники. Наоборот это весьма удобно:

- Цифровизация позволит физ. лицам подавать заявления дистанционно, что означает экономию времени и ресурсов.

- Портал Госуслуг заслуживает доверия, поскольку он хорошо защищен. За попытки мошенничества и обмана в этой системе предусмотрена административная и уголовная ответственность.

Доцент кафедры фондовых рынков и фининжиниринга РАНХиГС С. Хлестанов высказал мнение, что не стоит беспокоиться по поводу возможного взлома аккаунта и безопасности самого портала. Конечно, есть люди, которые до сих пор слабо ориентируются в мире цифровых и онлайн-технологий, но их доля невелика.

Реальные проблемы упрощенного банкротства

Безусловно, возможность бесплатно пройти банкротство через Госуслуги — это хорошо. Но все же основные проблемы внесудебной процедуры это не решает. Некоторые вопросы заслуживают большего внимания, чем проблема перехода на онлайн-формат:

- Лимиты. Сейчас упрощено обанкротиться можно, если размер долговых обязательств человека укладывается в рамки 50 тыс. — 500 тыс. рублей. Минэкономразвития предлагает поднять эти лимиты до 1 млн. рублей. Но это нововведение пока только в планах. На практике ограничения часто мешают людям обратиться за бесплатным списанием задолженностей.

- Наличие закрытых исполнительных производств и отсутствие новых открытых дел. Это требование выступает достаточно жестким ограничением. По этой причине подать на внесудебное банкротство не могут реально нуждающиеся люди. Например, пенсионеры, получатели социальной помощи и люди с низкой зарплатой.

По правилам, у человека не должно быть доходов больше МРОТ. Например, если в регионе прожиточный минимум установлен на уровне 13 125 рублей, а человек получает 14 тыс. рублей, то подача документов на признание несостоятельности упрощенно для него становится невозможной. И это сейчас достаточно серьезная проблема внесудебной процедуры: часто обанкротиться не могут люди, которые реально в этом нуждаются.

Образцы заявлений на внесудебное банкротство

Как объявить себя банкротом через Госуслуги? Возможно ли это? Консультация юриста поможет сориентироваться в ситуации. Позвоните нашим специалистам — они подскажут, подходите ли вы под требования федерального закона. В нашей компании предоставляют полную правовую поддержку и сопровождение процедуры банкротства.

Поможем законно списать долги

Юрист перезвонит через 1 минуту и проконсультирует. Это бесплатно.

Когда примерно можно будет банкротиться через госуслуги?

Точных дат назвать пока нельзя. В Минэкономразвития весной заявляли, что надеются на работу нового проекта к осени. Но пока закон все еще не приняли, поэтому предсказать вряд ли получится. Если этой осенью закон примут, то в силу он вступит, вероятнее всего, уже в первой половине 2022 года.

Нужно ли будет платить, чтобы обанкротиться через госуслуги?

Нет. Этот проект предполагает упрощение внесудебной процедуры, которая в принципе является бесплатной. Поэтому плата за подачу заявления или за публикации на Федресурсе не предусмотрена.

Можно ли пройти банкротство без суда, если долг составляет 490 тыс. рублей?

Да, можно. Но также необходимо соответствовать и другим требованиям законодателя. В частности, у должника не должно быть открытых производств в ФССП, доходов выше МРОТ, личной собственности. Исполнительные производства должны быть закрыты в связи с отсутствием имущества.

Приставы снимают по 50% в счет алиментов, из-за чего начались просрочки по займам. Спишут ли в банкротстве эти долги?

Алименты в банкротстве не простят, этот долг связан с личностью должника. А вот просроченные микрозаймы и кредиты спишут без проблем. Если не получается выплатить эти долги — лучше готовить заявление на признание несостоятельности. По-другому избавиться от обязательств нельзя — ваши кредиторы об этом позаботятся.

Наша команда

Дмитрий Щепочкин

Директор

Анализирует крупные сделки должников перед банкротством

Записаться на консультацию

Константин Борисевич

Консультант по банкротству физ. лиц

Отвечает на вопросы граждан по процедуре банкротства

Получить консультацию

Артем Сакулин

Юрист департамента финансового анализа

Отвечает за сохранение имущества должника в процессе банкротства

Записаться на консультацию

Елена Седых

Помощник юриста

Ведет документооборот дел по банкротству

Получить консультацию

Андрей Давыдов

Специалист по списанию долгов

Подбирает адекватные форматы урегулирования имущественных споров

Записаться на консультацию

Анна Калугина

Руководитель отдела по работе с клиентами

Защищает должников от претензий коллекторов и банков

Записаться на консультацию

Олег Калинкин

Cтарший юрист отдела банкротства физических лиц

Помогает пройти внесудебное банкротство

Записаться на консультацию

Видео по банкротству физических лиц от Верховного Суда

Автор: Анна Калугина

394 публикации

Специализируется на банкротстве и антикризисном управлении.

Также консультирует по вопросам гражданского, корпоративного, семейного права.

Имеет опыт работы в госорганах — Росфинмониторинге и ФНС России, а также в крупнейших российских финансовых организациях.

Банкротство через Госуслуги – это упрощенная внесудебная процедура признания должника финансового несостоятельным через портал государственных услуг. По состоянию на середину 2023 года она еще не может быть реализована на практике. Но с высокой степенью вероятности возможность списать долги через Госуслуги появится уже в самое ближайшее время. Законопроект об этом разработан и находится на рассмотрении в Госдуме.

Банкротство через Госуслуги – можно ли подать заявление?

Когда появится возможность подать заявление о финансовой несостоятельности онлайн через Госуслуги?

Чем может помочь портал Госуслуги при банкротстве?

Возможные проблемы и минусы банкротства через Госуслуги

Банкротство через Госуслуги – можно ли подать заявление?

Как было отмечено выше, оформить банкротство через Госуслуги пока не получится. Физические лица могут быть признаны несостоятельным одним из двух способов. Первый предусматривает традиционную процедуру банкротства посредством подачи заявления в Арбитражный суд. Второй предполагает упрощенный внесудебный порядок признания должника несостоятельным через обращение в МФЦ. Оба варианта активно используются на практике и имеют собственный набор преимуществ.

Когда появится возможность подать заявление о финансовой несостоятельности онлайн через Госуслуги?

Точной информации о том, когда станет доступной возможность списания долгов через Госуслуги, на данный момент попросту нет. Дело в том, что политические события последних полутора лет привели к тому, что акцент внимания отечественных государственных властей несколько сместился на решение других вопросов, которые на сегодня являются более актуальными. Что видится вполне логичным и обоснованным.

Несмотря на это, в планах законодателей рассмотрение законопроекта упрощенного банкротства физических лиц онлайн по-прежнему присутствует. Хотя и нет четко очерченных сроков изучения данного вопроса в Государственной думе. Исходя из выше изложенного, напрашивается вывод о том, что тема не закрыта и будет рассмотрена при первой реальной возможности.

Чем может помочь портал Госуслуги при банкротстве?

По состоянию на середину 2023 года подать заявление на банкротство гражданина через портал Госуслуги невозможно. Что вовсе не означает, что этот удобный и популярный в России сервис полностью бесполезен в вопросе признания должника финансово несостоятельным. Напротив, с помощью портала можно решить сразу несколько важных сопутствующих задач.

Запись на подачу заявления в МФЦ

Первым делом следует отметить, что портал Госуслуги давно используется не только как онлайн-платформа для непосредственного оказания разнообразных государственных услуг. Сегодня сервис выполняет еще и не менее важную консультативную функцию. Другими словами, на страницах портала можно найти исчерпывающую информацию о том, как подать заявление в МФЦ, причем изложенную максимально простым и понятным языков. Бонусом становится актуальность размещенных сведений, который регулярно обновляются с учетом текущих изменений в законодательстве.

Там же размещается форма заявления для подачи в МФЦ, которую можно скачать использовать для дальнейшего заполнения. Отдельного описания заслуживает еще одна важная опция, доступная пользователям портала Госуслуги и рассмотренная в следующем подразделе статьи.

Здесь же необходимо отметить еще один немаловажный нюанс. В некоторых регионах страны с помощью портала Госуслуги можно записаться на прием в МФЦ на любое удобное время. Такая возможность присутствует далеко не везде. Но в тех субъектах РФ, где она доступна, посещение МФЦ становится намного более оперативным и комфортным для заявителя на банкротство.

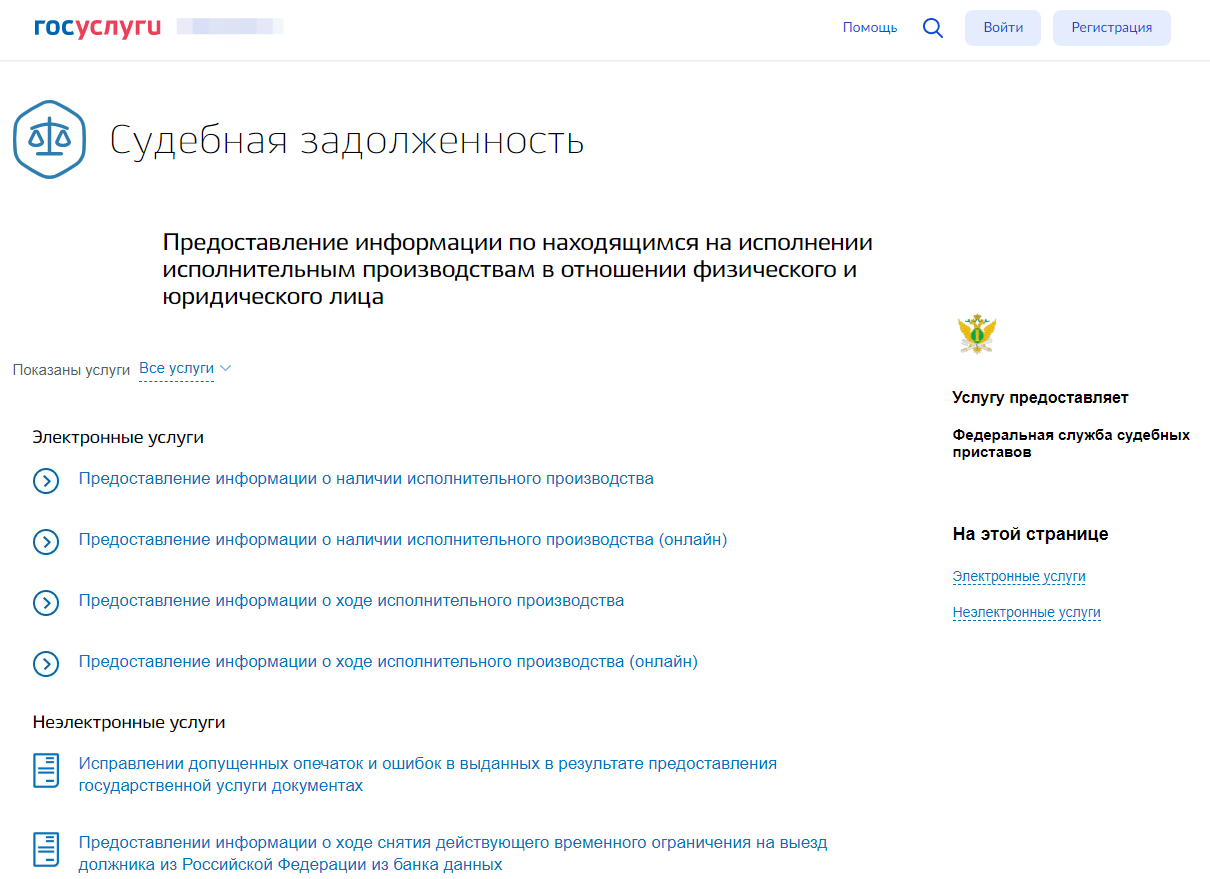

Информация о долгах по исполнительным производствам

Важное значение в процессе признания физического лица банкротом имеет наличие открытых в отношении должника исполнительных производств. Портал Госуслуги (как и официальный сайт ФССП) предоставляет возможность получить информацию по данной теме быстро, удобно и в формате онлайн.

Для этого достаточно:

- авторизоваться в системе;

- открыть раздел «Судебная задолженность»;

- выбрать подходящую услугу;

- активировать переход по соответствующей ссылке.

В результате выполнения описанных выше действия интересующая информация выводится на экран в течение нескольких секунд. При желании пользователя можно настроить рассылку уведомлений о любых изменениях, происходящих в отношении исполнительных производств. При таком раскладе на email или контактный телефон должника будут оперативно приходить соответствующие сообщения, что позволит быть в курсе всех происходящих изменений.

Возможные проблемы и минусы банкротства через Госуслуги

Некоторая «неторопливость» при принятии закона о возможности подачи заявления на банкротство по упрощенной процедуре через Госуслуги объясняется не только сложной политической и экономической ситуацией в стране. Такой формат проведения мероприятия сопровождается несколькими дополнительными проблемами, без решения которых эффективность внесудебного банкротства онлайн будет крайне низкой. Речь идет о следующих сложных вопросах:

- Дополнительная и достаточно существенная нагрузка на портал, который уже работает с серьезным напряжением.

- Приоритет в развитии сервиса на подключение к Госуслугам территории новых регионов России.

- Необходимость комбинирования двух вариантов процедуры банкротства – через МФЦ и портал Госуслуги, что не так просто реализовать на практике.

Приведенный перечень реально существующих проблем и вопросов далеко не полон. До их полного или хотя бы частичного устранения или решения говорить о запуске процедуры банкротства через Госуслуги явно преждевременно.

FAQ

Можно ли подать на банкротство физлица на портале Госуслуги?

Нет, на сегодня (середина 2023 года) такая возможность отсутствует.

Как на сегодня осуществляется процедура признания должника финансово несостоятельным?

Процедура банкротства физлиц осуществляется одним из двух способов: через МФЦ (упрощенная или внесудебная) или посредством подачи заявления в Арбитражный суд (обычная).

Когда появится возможность обанкротиться через Госуслуги?

Точного срока принятия законопроекта, предоставляющего такую возможность и находящегося на рассмотрении в Государственной Думе, назвать нельзя. Что объясняется как наличием более актуальных вопросов, так и необходимостью решения нескольких проблем, непосредственно связанных с банкротством граждан в режим онлайн.

Вывод

- Процедура банкротства физлиц введена в 2015 году.

- Она реализуется двумя способами: традиционным — через Арбитражный суд и по ускоренной процедуре – через МФЦ.

- Второй вариант стал доступен с сентября 2020 года.

- Подать на банкротство через портал Госуслуги на данный момент нельзя.

- Но сервис способен оказать существенную помощь в решении нескольких сопутствующих вопросов: от получения данных о текущих исполнительных производствах до записи на прием в МФЦ на определенное время.

- В Госдуме находится законопроект, принятие которого позволит подавать заявление на банкротство через Госуслуги онлайн.

- Дата его окончательного рассмотрения неизвестна, так как требуется решить несколько важных проблем.

На данный момент подать на банкротство физических лиц через госуслуги нельзя. Однако такая возможность может появиться в ближайшее время. В марте 2021 года представители Минэкономразвития РФ объявили о подготовке поправок в законодательство, которые упростят процедуры банкротства для рядовых граждан.

Одним из нововведений станет появление на онлайн-сервисе госуслуг опции, с помощью которой можно будет подать заявление на внесудебное банкротство.

Можно ли подать заявление на банкротство через госуслуги

Сейчас закон № 127-ФЗ позволяет гражданам банкротиться через арбитраж или МФЦ. Судебное банкротство предусматривает назначение управляющего, проверку имущественного состояния должника, реализацию его активов. Через Многофункциональный центр проходит упрощенное банкротство. Поэтому МФЦ не привлекает управляющих, не проводит выявление и реализацию активов.

По сути, МФЦ принимает решение только по факту заявления должника и сведениям о его обязательствах, кредиторах, оконченных исполнительных производствах. И на основании того, что никто из кредиторов за срок такого банкротства — 6 месяцев — не выскажется против.

Как следует из названия, портал госуслуг используется для получения государственных и муниципальных услуг. Банкротство тоже осуществляется под контролем государства. Однако на сайте госуслуг до сих пор нет сервиса, через который можно подать на банкротство, контролировать его ход, направлять дополнительные документы и сведения.

Банкротство физических лиц через сервисы портала гоуслуги может стать очень удобной опцией. Речь идет, в первую очередь, о подаче документов в суд или МФЦ онлайн. Но в перспективе, возможно, и весь процесс общения с судом и управляющим, все списание долгов по кредитам можно будет сделать удаленно.

Конечно, сервис проще «обкатать» на примере упрощенного банкротства — там не нужно проводить заседания, слушать прения сторон, искать имущество. Было бы удобнее, если бы человек мог оформить банкротство физического лица через госуслуги самостоятельно.

В арбитраж можно направить документы по почте, сдать их в канцелярию суда. Также есть возможность направить заявление через систему «Мой арбитр», если у должника есть цифровая подпись — ЭЦП — или подтвержденная учетная запись госуслуг.

В МФЦ документы можно сдать только лично, так как специалист центра проверит личность должника по паспорту. Обращаться можно в любое учреждение МФЦ, в том числе по месту пребывания (но проще — по месту жительства), а сама процедура проводится бесплатно.

У вас долги больше 250 000 руб?

Списание долгов через банкротство под ключ

от 9 670 руб./мес.

(действуем на основании закона 127-ФЗ)

- спишутся вcе долги: по кредитам, МФО, услугам ЖКХ, распискам, налогам, штрафам и т.д.

- коллекторы и банки перестанут названивать вам

- все наложенные приставами аресты на ваше имущество будут сняты

Оставьте свой телефон, мы перезвоним через 3 минуты и расскажем подробнее об услуге

Когда разрешат подавать на банкротство через госуслуги

В марте 2021 года были подведены первые итоги внесудебного упрощенного банкротства. Одновременно появилась информация о предложении Минэкономразвития РФ сделать доступной подачу документов через госуслуги. Пока нет даже предварительного варианта документа, который разрабатывает ведомство. Поэтому сроки принятия поправок в законодательство прогнозировать сложно.

Сейчас известны только общие сведения, как через госуслуги можно будет подать на банкротство по предложению Минэкономразвития:

- через госуслуги будет доступна подача документов только для упрощенного банкротства, тогда как судебная процедура останется без изменений;

- сервис государственных услуг будет интегрирован с Банком данных ФССП, что упростит запрос сведений и все процедуры;

- на сайте можно будет контролировать ход дела, вплоть до вынесения решения о списании долгов.

Подать на банкротство через госуслуги нельзя

Предложения Минэкономразвития РФ о банкротстве через госуслуги пока находятся в стадии рассмотрения. Документы можно подавать в арбитражный суд или Многофункциональный центр.

Чтобы физ. лицо могло банкротиться через госуслуги, потребуется подтвержденная учетная запись на этом сервисе. Подтверждение личности осуществляется через МФЦ, в почтовых отделениях, в некоторых банках.

Чем поможет сайт госуслуг при прохождении банкротства

Пока Минэкономразвития не определилось, как оформить банкротство физического лица через госуслуги, некоторые сервисы и функции сайта уже могут использовать должники.

Например, на портале представлена пошаговая инструкция по внесудебному банкротству, советы должникам, перечень основных документов. О том, какие еще возможности дают госуслуги для прохождения банкротства, читайте ниже.

Запись в МФЦ

Единого сервиса для предварительной записи в МФЦ на госуслугах нет. В регионах, где такая услуга доступна, граждане могут выбрать удобное время и дату для посещения Многофункционального центра. Также вы можете узнать, как записаться в МФЦ, на региональных порталах государственных и муниципальных услуг.

Сведения об исполнительных производствах

Признание банкротства в упрощенном порядке осуществляется после проверки сведений о причинах окончания производства в ФССП. Окончание дела должно быть связано с отсутствием у должника имущества, на которое можно обратить взыскание.

Через госуслуги можно проверить эти данные до подачи заявления. Сервис портала дает пользователям информацию обо всех текущих производствах, об их ходе. Аналогичные данные можно проверить на портале ФССП.

Отметим, что должник не обязан прикладывать к заявлению в МФЦ копии постановлений приставов. Специалисты Многофункциональных центров проверяют эту информацию самостоятельно, через направление запроса в ФССП.

До подачи заявления нужно уточнить норму закона № 229-ФЗ, по которой пристав окончил дело. Если окончание производство не связано с отсутствием имущества, МФЦ вынесет отказ в возбуждении дела.

Запрос документов и сведений

Когда станет доступна подача заявления на банкротство через госуслуги, сайт автоматически будет запрашивать сведения их других государственных реестров, баз данных.

Но уже сейчас должник может получить через портал:

- перечень БКИ, в которых хранится кредитная история;

- выписку ЕГРН с информацией на объекты недвижимости, имущественные права и обременения;

- о наличии и ходе исполнительных производств в ФССП.

Перечисленные данные могут потребоваться для подготовки и подачи документов в арбитраж или МФЦ, для взаимодействия с управляющим, кредиторами.

Надеемся, что банкротство физических лиц онлайн, списание долгов через госуслуги, бесплатно и без суда скоро станет реальностью для наших граждан. И что через госуслуги подать на банкротство и списать долги по кредитам можно станет, что называется, не выходя из дома.

Если вы планируете банкротиться через Многофункциональный центр или суд, обратитесь к нашим юристам! Мы поможем даже в самой сложной ситуации!

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты

В России почти на 40% выросло число личных банкротств. Иногда это единственный способ решить проблему с долгами. О том, что нужно знать о банкротстве и последствиях, которые оно может нести, — в нашей статье

В этой статье:

- Что это

- Как объявить

- Судебное банкротство

- Как может проходить

- Внесудебное банкротство

- Последствия

За первое полугодие 2022 года российские суды признали банкротами 121,3 тыс. граждан, включая индивидуальных предпринимателей. Это на 37,8% больше, чем за тот же период прошлого года, следует из статистики Федресурса — Единого федерального реестра сведений о банкротстве. Большинство россиян (95,2%) сами оформляли личное банкротство из-за долгов, а остальные — по требованию кредиторов и Федеральной налоговой службы (ФНС).

В МФЦ с сентября 2020 года обратились свыше 20,5 тыс. человек с заявлением о внесудебном банкротстве, из них 45,6%, или почти 9,4 тыс. граждан, получили одобрение, то есть по их заявкам возбудили дела о признании финансовой несостоятельности. В сентябре 2020 года вступил в силу закон, который упростил процедуру банкротства граждан. Рассказываем, что такое личное банкротство, кому оно нужно, как его получить и какие последствия ждут банкротов.

Что такое банкротство физических лиц

Банкротство физического лица (обычного гражданина) — это признание его неспособности в полном объеме погасить долги или вносить обязательные платежи. Оно помогает законно освободиться от долгов, если нет возможности их выплачивать. Сюда входят не только задолженности по банковским кредитам, но также по микрозаймам, штрафам, налогам, оплате услуг ЖКХ и другим.

Гражданин обязан подать заявление на банкротство, если сумма его обязательств не менее ₽500 тыс., а просрочка по ним составляет три месяца. Сделать это нужно не позднее 30 рабочих дней со дня, когда человек понял или должен был понять, что он не может расплачиваться с долгами в полном объеме.

Если долги меньше ₽500 тыс., но должник понимает, что не может выполнять обязательства, так как неплатежеспособен, то он имеет право подать на банкротство. То есть это уже не обязанность, так что в этом случае человек может решать сам.

Признаки неплатежеспособности

- Вы прекратили платить по долгам, срок исполнения которых уже наступил.

- У вас есть просрочка более одного месяца по более чем 10% всех обязательств.

- Размер ваших долгов больше стоимости вашего имущества.

- У вас есть постановление об окончании исполнительного производства, так как у вас нет имущества, которое можно взыскать.

Кроме того, можно объявить себя банкротом, если есть обстоятельства, которые препятствуют выплате долгов. Например, если человек тяжело заболел, его уволили с работы, он пострадал от стихийного бедствия и т. д.

Как объявить себя банкротом

Для граждан и индивидуальных предпринимателей, в отличие от юридических лиц, процедура банкротства доступна двумя способами — во внесудебном порядке и через суд. В обоих случаях размер долга определяется на дату подачи заявления.

Без суда, через МФЦ

- Сумма долга: от ₽50 тыс. до ₽500 тыс.

- Основное требование: подтвержденное отсутствие имущества или других средств, за счет которых можно оплатить долги.

- Длительность процедуры: шесть месяцев.

- Сколько стоит процедура: бесплатно.

Для того чтобы обратиться в МФЦ с заявлением о внесудебном банкротстве, необходимо наличие двух условий: сумма всех долгов не должна превышать ₽500 тыс. и с должника должно быть нечего взыскать, рассказал «РБК Инвестициям» адвокат, партнер ООО «Правовая группа» Владимир Шалаев.

По его словам, если с суммой задолженности еще можно разобраться, то со вторым условием сложнее. Отсутствие имущества и дохода, на которые может быть обращено взыскание, должно быть подтверждено постановлением судебного пристава об окончании исполнительного производства в связи с невозможностью взыскания, сообщил Шалаев. «Это значит, что подаче заявления о банкротстве должно предшествовать получение кредитором исполнительного документа, например решения суда или судебного приказа, предъявление его судебным приставам и совершения последними предусмотренных законом исполнительных действий, которые не увенчались успехом. Процедура внесудебного банкротства не облагается какими-либо пошлинами и по сути не несет для должника дополнительных рисков и ограничений», — уточнил адвокат.

Через суд

- Сумма долга: от ₽500 тыс., тогда у должника возникает обязанность подать на банкротство. Но если сумма меньше, у него все равно есть право подать на банкротство. Кредитор также может подать заявление об объявлении должника банкротом при сумме долга от ₽500 тыс.

- Основное требование: невозможность оплачивать долги (задолженность от трех месяцев).

- Длительность процедуры: от нескольких месяцев до трех лет.

- Сколько стоит процедура: ₽25 тыс. (вознаграждение арбитражного управляющего) + ₽300 (госпошлина) + дополнительные расходы. Банкротство «под ключ» — ₽120–150 тыс. в среднем.

Должник может обратиться в арбитражный суд с заявлением о собственном банкротстве, если он предвидит невозможность удовлетворения требований кредиторов. При подаче заявления должником отсутствует ограничение по минимальному размеру задолженности перед кредиторами, объясняет Владимир Шалаев. «Если с заявлением о банкротстве решит обратиться кредитор, то задолженность должна превышать ₽500 тыс. Иначе суд откажет кредитору в признании должника банкротом», — говорит адвокат.

В банкротстве физических лиц имеется две процедуры:

- реструктуризация задолженности. Эту процедуру можно пропустить по заявлению должника. Она является реабилитационной. То есть если финансовый управляющий, назначаемый судом для оценки состояния и дел банкрота, придет к выводу о возможности восстановления платежеспособности, а должник приложит соответствующие усилия для реализации такого плана, то по окончании процедуры суд может утвердить план реструктуризации задолженности, по которому должник удовлетворит требования кредиторов, а процедура банкротства будет фактически прекращена;

- реализация имущества. Если утверждение плана реструктуризации невозможно, а должник отказывается от выплат, то суд вводит процедуру реализации имущества. В этом случае все имущество, на которое может быть обращено взыскание, включается в конкурсную массу, продается, а денежные средства направляются на расчеты с кредиторами.

«Стоимость каждой из процедур фиксированная и составляет ₽25 тыс., денежные средства вносятся в депозит суда лицом, обращающимся в суд с заявлением о банкротстве», — заключает Владимир Шалаев.

О моратории на возбуждение дел о банкротстве

В России с 1 апреля до 1 ноября 2022 года действует мораторий на возбуждение дел о банкротстве физических и юридических лиц по заявлениям от кредиторов.

«Когда речь идет о возбуждении дела о банкротстве по собственному заявлению должника, подавать предварительный отказ от моратория не требуется. Подача должником заявления о собственном банкротстве автоматически означает отказ от применения в отношении него моратория», — пояснил член комиссии Ассоциации юристов России по правовым проблемам несостоятельности (банкротства) Илья Софонов.

Судебное банкротство: что нужно знать

Фото: Shutterstock

Заявление в арбитражный суд подают те, кто по закону обязан пройти процедуру банкротства, то есть сумма их долгов — более ₽500 тыс., а просрочка — три месяца. На время такой процедуры должник не может распоряжаться своим имуществом, счетами и картами — они передаются финансовому управляющему, назначенному судом. Должнику оставляют лишь сумму прожиточного минимума.

Право и обязанность объявить себя банкротом: в чем разница

По закону, если у гражданина все обязательства на сумму свыше ₽500 тыс. и он не может исполнить текущий платеж, то не позднее 30 рабочих дней со дня, когда он узнал или должен был узнать об этом, у него возникает обязанность подать заявление о собственном банкротстве. О данной обязанности многие не знают, но и санкции за ее несоблюдение пока не применяются, поэтому нарушение ничем не грозит, говорит арбитражный управляющий Денис Незов.

Реклама услуг по банкротству может быть недостоверной

В случае если данные условия еще не наступили и, как следствие, обязанности еще нет, но должник уже предвидит, что в ближайшее время оплачивать долги будет нечем, то у него возникает право на подачу заявления. При этом ограничений на размер долга нет. «Многие объявления пестрят информацией, что банкротиться через суд можно только с долгами от ₽300 тыс., но это не так. Просто стоимость услуг рекламодателей начинается от ₽120 тыс., поэтому клиенты с небольшими долгами их не интересуют. Вот и вводят рекламой в заблуждение», — предостерегает от неправдивой рекламы арбитражный управляющий.

Признание банкротом и освобождение от долгов — это разные события

Следует помнить, что признание банкротом чаще всего происходит на первом судебном заседании, по результатам которого суд вводит соответствующую процедуру. А вопрос об освобождении от долгов решается при ее завершении, то есть через несколько месяцев.

«Часто люди задают вопрос: «Меня точно признают банкротом?» Они ставят знак равенства между событиями «признание банкротом» и «освобождение от долгов». Юристы заверяют, что признают точно. Более того, данные гарантии включают в договор либо вообще прописывают, что с момента признания гражданина банкротом обязанности по договору считаются выполненными. Но гражданина, как правило, интересует не признание его банкротом, а освобождение от долгов. При этом безопасное освобождение. Никого не обрадует перспектива привлечения к уголовной ответственности. А такая перспектива может возникнуть, если следовать советам недобросовестных специалистов, которые предлагают предварительно избавиться от имущества либо составить фиктивную расписку, чтобы часть денег, причитающихся кредиторам, возвращать себе. Даже если дело вести будет «свой арбитражный управляющий», как многие любят указывать в рекламных объявлениях, это не поможет. Дело в том, что права и обязанности арбитражного управляющего ограничены законом, а о своих действиях он отчитывается перед кредиторами и судом. За нарушение он сам может быть привлечен к ответственности. Поэтому, даже если арбитражный управляющий не станет оспаривать сделку либо возражать против включения в реестр фиктивного кредитора, это могут сделать реальные кредиторы. Негативные последствия же настанут именно для банкрота», — подробно объяснил Денис Незов.

Фото: Pexels

Пошаговая инструкция оформления банкротства через суд

- Начинайте откладывать деньги на расходы по процедуре банкротства. Первое, что вам может понадобиться, — ₽300 на госпошлину и ₽25 тыс. для депозита суда.

- Найдите и договоритесь с арбитражным управляющим на ведение дела о банкротстве. «Бывают ситуации, когда вы заключаете договор с юристом, оплачиваете подачу заявления, а арбитражные управляющие не дают свое согласие на ведение дела. В связи с чем суд не рассматривает заявление. Поэтому важно заранее определиться с арбитражным управляющим, проверить его статус на сайте ЕФРСБ, а только потом готовить заявление», — объяснил арбитражный управляющий Денис Незов.

- Соберите документы.

- Составьте заявление.

- Оплатите госпошлину.

- Направьте копию заявления кредиторам, в налоговую и орган опеки (если имеются лица на иждивении).

- Переведите ₽25 тыс. на депозитный счет арбитражного суда, в который будете подавать заявление.

- Отложите ₽15–20 тыс. на расходы по процедуре.

- Подайте заявление в арбитражный суд по месту жительства.

- Дождитесь судебного заседания по рассмотрению обоснованности заявления, введения процедуры и утверждения финансового управляющего. «С этого момента основные шаги процедуры будет выполнять он: делать запросы в различные органы и организации, готовить финансовый анализ, различные заключения и прочее», — говорит Денис Незов.

- Передайте финансовому управляющему банковские карты, документы и сведения, которые он запросит. Следуйте его рекомендациям и исполняйте его требования.

- Дождитесь судебного заседания по завершении процедуры.

Как подать заявление о банкротстве в суд

Когда у вас уже готово заявление, собраны документы–приложения к нему, в том числе квитанция уплаты госпошлины, квитанция перевода денег на депозитный счет, почтовые квитанции направления копии заявления кредитора в налоговую и орган опеки, то можно подавать заявление в суд, отметил арбитражный управляющий Денис Незов.

Существует три способа подачи заявления о банкротстве в суд:

- подача непосредственно в арбитражный суд. «Сделайте дополнительную копию заявления, чтобы на ней работник суда поставил отметку о принятии с указанием даты. Она останется у вас. Если подавать будет представитель, то необходимо оформить доверенность», — подсказал Незов;

- направление заявления в арбитражный суд посредством почтового отправления. Лучше это делать заказным письмом с описью вложений, чтобы в дальнейшем у вас были доказательства как самой отправки, так и наличия документов;

- подача заявления через сайт «Мой Арбитр Ru». Для этого необходимо:

- Зарегистрироваться на сайте, используя учетную запись с портала «Госуслуги»;

- В разделе «Банкротство» выбрать пункт «Заявление физического лица о его банкротстве»;

- Последовательно заполнить формы подачи;

- На последней форме сделать вложения, загрузив подписанное заявление с приложениями;

- Нажать кнопку «отправить в суд»;

- Проверить данные и прикрепленные файлы;

- Нажать кнопку «подтвердить отправку».

Перед тем как подавать заявление на банкротство, нужно не только собрать все документы, но и составить список кредиторов с информацией о них, посчитать задолженность каждому кредитору и общую сумму долгов, составить опись имущества и выбрать саморегулируемую организацию арбитражных управляющих.

Если вы индивидуальный предприниматель, то перед этим нужно еще опубликовать уведомление о своем намерении подать заявление на банкротство в Едином федеральном реестре сведений о фактах деятельности юридических лиц. Сделать это необходимо не менее чем за 15 дней до обращения в суд.

Список документов

Чтобы подать на банкротство, нужно собрать документы (п. 3 ст. 213.4 127-ФЗ «О несостоятельности «банкротстве»). Их список может различаться в зависимости от ваших жизненных обстоятельств — наличия семьи, детей, от вида задолженности и так далее.

- Личные документы

- Копии всех страниц паспорта;

- Копия СНИЛС;

- Копия свидетельства о присвоении ИНН;

- Копия свидетельства о заключении, расторжении брака, рождении детей;

- Брачное соглашение, составленное у нотариуса, соглашение о разделе имущества;

- Копия паспорта супруга;

- Справки о болезни (серьезном, хроническом заболевании, которое требует дорогостоящего лечения), инвалидности;

- Справка об отсутствии регистрации в качестве индивидуального предпринимателя. Она действует только пять дней.

- Документы о долгах

- Договоры с кредиторами, в том числе банками, микрофинансовыми организациями, службами ЖКХ, расписки и другие;

- Справки о сумме долга в разрезе основной долг/финансовые санкции;

- Копия решения суда, подтверждающего задолженность;

- Постановления об исполнительном производстве.

- Документы о доходах и имуществе

- Справка с места работы 2-НДФЛ за последние три года;

- Налоговые декларации;

- Копия трудовой книжки;

- Выписки по всем банковским счетам за три года, справки о наличии вкладов;

- Выписка из Пенсионного фонда России о состоянии пенсионного лицевого счета;

- Справка из фонда социального страхования о назначении пособий и других выплат;

- Справка из службы занятости о статусе безработного;

- Документы на недвижимость и движимое имущество — о собственности на квартиру, дом, свидетельство о регистрации автомобиля. Если недвижимого имущества нет, необходимо приложить выписку из Росреестра об отсутствии сведений.

- Другие документы

- Договоры купли-продажи, залога, дарения имущества за последние три года;

- Копии договоров о сделках с ценными бумагами за последние три года;

- Выписка из ЕГРЮЛ или реестра акционеров, если вы были учредителем юрлица;

- Квитанции об оплате госпошлины;

- Квитанция о внесении денег на депозит суда для выплаты вознаграждения финансовому управляющему;

- Квитанции о направлении копий заявлений всем, кто участвует в деле.

Фото: Pexels

«В официальных списках нигде не указано, но суды часто требуют дополнительно справку об отсутствии судимости и справку о наличии банковских счетов из ФНС», — подсказывает Денис Незов.

Арбитражный управляющий уточняет, что если каких-либо документов будет не хватать, то суд в таком случае оставит заявление без движения и предложит заявителю устранить нарушения. Если заявитель это сделает в срок, то заявление будет принято к рассмотрению.

«Есть один нюанс, который многие судьи упускают и на который обращал внимание Верховный суд: если у должника уже возникла обязанность по подаче заявления и суд выявит отсутствие каких-либо документов в приложении к заявлению, то он все равно обязан принять заявление к производству, а недостающие документы истребует при подготовке дела к судебному разбирательству (абз. 2 п. 1 ст. 42 закона «О банкротстве»). Суды же часто и в таких случаях оставляют заявления без движения», — обращает внимание Денис Незов.

Стоимость банкротства физических лиц

- Госпошлина — ₽300. Размер госпошлины для физлиц при подаче заявления о признании должника несостоятельным (банкротом) определен Налоговым кодексом.

- Вознаграждение финансовому управляющему — ₽25 тыс. Размер фиксированной суммы и суммы процентов установлен ст. 20.6 127-ФЗ. Если вы не можете сразу перечислить деньги на депозит суда для управляющего, то можно попросить отсрочку, но для этого нужно подать ходатайство.

- Публикация в газете «Коммерсантъ» — в зависимости от количества символов. Согласно данным газеты, 12 мая был утвержден тариф, применяемый к объявлениям о банкротстве, — ₽264,17 (вкл. НДС 20%) за кв. см. Газета «Коммерсантъ» имеет статус официального издания для публикации сведений, предусмотренных Федеральным законом «О несостоятельности (банкротстве)» в соответствии с распоряжением правительства РФ от 21 июля 2008 года № 1049-р и заключенным с ФРС РФ договором № 25 от 1 августа 2008 года. «Ориентировочно на публикации в «Коммерсанте» тратится ₽10–12 тыс.», — рассказал Денис Незов.

- Публикация сведений в Едином федеральном реестре сведений о банкротстве (ЕФРСБ) — ₽451,25 за объявление. Количество публикаций определяется количеством сведений, подлежащих опубликованию: о введении процедуры, о собраниях кредиторов, о продаже имущества, о получении требований кредиторов и прочее.

- Почтовые расходы — примерно ₽100 за одно отправление в зависимости от региона и отделения почты. Арбитражный управляющий должен делать запросы, уведомлять кредиторов, отправлять им отчеты, поэтому совокупно данные расходы являются значительной частью общих расходов, уточняет Незов.

- Иные расходы: организация торгов, оценка, охрана имущества и прочее, но только в случае, если они являются обоснованными.

- Оплата услуг юридических компаний — расходы зависят от тарифов таких компаний. «Одна и та же работа у одних может стоить ₽50 тыс., а у других — ₽200 тыс. При этом есть юридические компании, которые называют цену в зависимости от размера долга. Они же обещают освободить от долгов, поэтому считают логичным просить процент», — говорит арбитражный управляющий.

«В среднем «банкротство под ключ» обходится в ₽120–150 тыс.», — сообщил Денис Незов.

В Госдуме в июле 2020 года отмечали, что общие затраты на судебную процедуру банкротства составляют примерно ₽100 тыс.

Почему суд может отказать

Основания для отказа в освобождении гражданина от долговых обязательств указаны в ст. 213.28 закона «О несостоятельности (банкротстве)». В частности, долги придется выплачивать, если:

- в отношении должника вступил в законную силу судебный акт, которым гражданин привлечен к уголовной или административной ответственности за неправомерные действия при банкротстве, преднамеренное или фиктивное банкротство при условии, что такие правонарушения совершены в данном деле о банкротстве гражданина;

- гражданин не предоставил необходимые сведения или предоставил заведомо недостоверные сведения финансовому управляющему или арбитражному суду, рассматривающему дело о банкротстве гражданина, и это обстоятельство установлено соответствующим судебным актом, принятым при рассмотрении дела о банкротстве гражданина;

- доказано, что при возникновении или исполнении обязательства, на котором конкурсный кредитор или уполномоченный орган основывал свое требование в деле о банкротстве гражданина, должник действовал незаконно, в том числе совершил мошенничество, злостно уклонился от погашения кредиторской задолженности, уклонился от уплаты налогов и (или) сборов с физического лица, предоставил кредитору заведомо ложные сведения при получении кредита, скрыл или умышленно уничтожил имущество.

В указанных случаях арбитражный суд в определении о завершении продажи имущества гражданина указывает на неприменение в отношении должника правила об освобождении от исполнения обязательств. Суд может сделать это и тогда, когда такие случаи выявили после завершения реализации имущества.

«При этом, как разъяснил Верховный суд, неразумное поведение должника не является основанием для отказа в освобождении от долгов. Если должник наращивал задолженность, не оценив свои возможности, или неразумно тратил деньги, то сами по себе данные обстоятельства не являются причиной отказа в освобождении от долгов», — поясняет Денис Незов.

Также в законе перечислены виды требований, от которых должник не освобождается, независимо от наличия иных обстоятельств (п. 5 ст. 213.28 127-ФЗ «О несостоятельности (банкротстве)»):

- требования кредиторов по текущим платежам;

- о возмещении вреда, причиненного жизни или здоровью;

- о выплате заработной платы и выходного пособия;

- о возмещении морального вреда;

- о взыскании алиментов;

- иные требования, неразрывно связанные с личностью кредитора;

- о привлечении гражданина как контролирующего лица к субсидиарной ответственности;

- о возмещении гражданином убытков, причиненных им юридическому лицу, участником которого был или членом коллегиальных органов которого являлся гражданин (ст. 53 и 53.1 Гражданского кодекса Российской Федерации), умышленно или по грубой неосторожности;

- о возмещении гражданином убытков, которые причинены умышленно или по грубой неосторожности в результате неисполнения или ненадлежащего исполнения им как арбитражным управляющим возложенных на него обязанностей в деле о банкротстве;

- о возмещении вреда имуществу, причиненного гражданином умышленно или по грубой неосторожности;

- о применении последствий недействительности сделки, признанной недействительной на основании ст. 61.2 или 61.3 закона «О несостоятельности (банкротстве)».

Как может проходить банкротство

Процедура судебного банкротства может длиться от нескольких месяцев до нескольких лет. Если суд принял ваше заявление и вы доказали, что вы добросовестный гражданин, который оказался в трудной ситуации, то суд может утвердить несколько процедур.

Реструктуризация долгов

Ее применяют, чтобы восстановить платежеспособность должника и тот расплатился с долгами. Она позволяет человеку решить проблему без объявления себя банкротом. Однако для этого нужно иметь стабильный доход, за счет которого можно не только гасить задолженность, но и жить. Кроме того, нужно не быть судимым за экономические преступления, не иметь решения о признании банкротом в течение пяти лет и соответствовать некоторым другим условиям. Если с этим все хорошо, то составляется план реструктуризации долгов — их погашения по графику.

Реализация имущества

В этом случае должника признают банкротом. Такая процедура запускается, если никто не представил план реструктуризации долгов или его не одобрили, у должника недостаточно средств, чтобы платить по графику. Имущество банкрота распродают, а полученные деньги распределяют между кредиторами. Сюда входят не только недвижимость, но и драгоценности, и другие предметы роскоши, которые стоят более ₽100 тыс. Однако нельзя продавать единственное жилье должника. Если имущества банкрота не хватило, чтобы рассчитаться по всем долгам, то неоплаченная задолженность считается погашенной.

Мировое соглашение между должником и кредиторами

Его можно применить в любой момент рассмотрения дела о банкротстве. Однако для этого банкрот должен погасить задолженность перед кредиторами первой и второй очереди. После заключения соглашения полномочия финансового управляющего и производство по делу прекращаются, а должник приступает к погашению задолженности.

Фото: Shutterstock

Внесудебное банкротство

Процедуру внесудебного банкротства ввели в сентябре 2020 года. В отличие от судебного она бесплатна, так как нет финансового управляющего, а также не нужно платить госпошлину. Кроме того, не нужно отдавать деньги за рассмотрение заявления и включение данных в реестр.

Сумма долга, которая служит основанием для банкротства, тоже отличается. Процедуру можно пройти, если она составляет не менее ₽50 тыс., но не более ₽500 тыс. Она учитывается независимо от наступления даты платежа, просрочек и обращения кредитора в суд для взыскания задолженности. В нее входят несколько видов долгов:

- по займам и кредитам, включая проценты;

- по налогам и сборам;

- по алиментам;

- по договорам поручительства, в том числе суммы, по которым основной должник платит вовремя.

Процедуру внесудебного банкротства можно пройти, если:

- в отношении должника закончили исполнительное производство, так как у него нет имущества, которое можно взыскать;

- исполнительный документ вернули взыскателю;

- после этого не возбуждались другие исполнительные производства, которые еще не закончились.

Должник оформляет заявление через МФЦ. К нему нужно приложить список всех известных кредиторов. Если какого-то кредитора или обязательства в перечне не будет, то по этим долгам придется платить. Внимательно и правильно записывайте все данные.

Процедура внесудебного банкротства длится полгода. В это время приставы не могут продать имущество в счет погашения долгов, не будут начисляться проценты и штрафы, а банк не спишет деньги со счетов. Тем не менее везде есть свои исключения. Если ведется исполнительное производство по этим пунктам, то должник обязан по ним платить:

- кредиты и займы, которые не указывались в приложении к заявлению о банкротстве;

- о возмещении вреда жизни и здоровью, морального вреда;

- о взыскании алиментов;

- о выплате зарплаты и выходного пособия.

Если финансовое положение должника улучшится, то он должен в течение пяти дней сообщить об этом в МФЦ. Например, если у него появилось имущество или доход, с помощью которых можно полностью погасить долги или их значительную часть. Тогда процедура внесудебного банкротства прекратится. Повторно подать заявление в МФЦ можно будет только через десять лет.

Пошаговая инструкция оформления банкротства через МФЦ

- Проверить информацию о наличии исполнительных производств и основании их окончания на сайте Федеральной службы судебных приставов.

- Подать документы о признании гражданина банкротом во внесудебном порядке в МФЦ по месту жительства или месту пребывания — в письменном виде лично. Записаться в МФЦ можно через портал «Госуслуги».

- В течение шести месяцев не брать новые кредиты и займы, выдавать поручительства и т. п.

- Уведомить в течение пяти рабочих дней МФЦ, если в течение шести месяцев в собственность гражданина поступило имущество или улучшилось его имущественное положение, позволяющее расплатиться с долгами.

- Проверить сведения о возбуждении, прекращении или о завершении процедуры внесудебного банкротства в ЕФРСБ.

Список документов для банкротства через МФЦ

- Заявление о признании гражданина банкротом во внесудебном порядке по установленной форме. Оно заполняется заранее. Скачать заявление и заполнить можно на портале «Госуслуги». Работники МФЦ не оказывают помощь в заполнении заявления.

- Список всех известных кредиторов по установленной форме. Сумма общего долга по списку кредиторов должна составлять от ₽50 тыс. до ₽500 тыс. В нее включается общий размер денежных обязательств и обязанностей по уплате обязательных платежей, в том числе обязательств, срок исполнения которых не наступил, по уплате алиментов и по договору поручительства независимо от просрочки основного должника.

- Паспорт гражданина Российской Федерации.

- Документ, подтверждающий место жительства или место пребывания заявителя, — штамп о регистрации по месту жительства в паспорте или свидетельство о регистрации по месту пребывания (форма № 3).

- Доверенность на представителя заявителя, если он не сам подает документы.

- Документ, удостоверяющий личность представителя заявителя.

«После подачи пакета документов в течение одного рабочего дня МФЦ осуществляет проверку базы данных ФССП на предмет наличия возбужденных в отношении гражданина исполнительных производств. Если исполнительные производства в отношении гражданина отсутствуют, МФЦ в течение трех рабочих дней публикует сообщение о возбуждении процедуры внесудебного банкротства гражданина в специальном ресурсе — Едином федеральном реестре сведений о банкротстве», — рассказал член комиссии Ассоциации юристов России по правовым проблемам несостоятельности (банкротства) Илья Софонов.

Он добавил, что при внесудебной процедуре нет необходимости уведомлять всех известных кредиторов о намерении подать заявление о банкротстве. По его словам, от должника требуется лишь подать соответствующее заявление в МФЦ, а последний возьмет все процедурные вопросы на себя.

Что ждет должника после получения статуса банкрота

Потеря денег и имущества — не единственные последствия банкротства:

- в течение пяти лет банкрот не сможет брать кредиты и займы, не указывая факт банкротства, самостоятельно подавать новое заявление о банкротстве;

- в течение трех лет он не сможет занимать должности в органах управления юридического лица, а в течение десяти лет — в кредитной организации;

- в течение пяти лет банкрот не сможет занимать должности в органах управления страховой организации, негосударственного пенсионного фонда, управляющей компании инвестфонда и микрофинансовой компании.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

С 2015 года заемщики, оказавшиеся в сложной ситуации, могут подать на банкротство. Оно позволяет списать все кредиты, займы и другие долги. Однако перед потенциальными банкротами иногда встает выбор — действовать в одиночку или обратиться за помощью к юристам.

Если вы раздумываете о самостоятельном банкротстве — эта статья для вас. Мы подготовили две пошаговые инструкции для списания долгов через суд и МФЦ, собрали в одном месте все документы и добавили комментарии от юристов, чтобы вы точно знали, как действовать.

Как самостоятельно оформить банкротство?

Чтобы списать долги, гражданину необходимо объявить себя банкротом. В 2023 году это можно сделать двумя способами. Первый — обратиться в суд, второй — бесплатно подать документы в МФЦ. У каждого способа — свои условия и особенности, однако 95% должников могут обратиться только в арбитражный суд. Почему статистика именно такая и как это правильно сделать — читайте далее.

Пошаговая инструкция по судебному банкротству

Главное условие для банкротства через арбитражный суд — невозможность расплатиться по кредитам, займам и другим долгам. В такой ситуации может оказаться заемщик, который потерял работу, тяжело заболел или просто не рассчитал долговую нагрузку — взял несколько займов, которые не может вернуть из-за неподъемных процентов.

Случаи бывают разные, но лучшее решение в любом из них — процедура банкротства физических лиц. Она позволит списать все долги, причем не временно, а навсегда: после процедуры вы ничего и никому не будете должны, даже если ваше финансовое положение улучшится.

Начать процедуру может каждый заемщик. Размер долга значения не имеет — через суд можно списать и 300 000 рублей, и 1 500 000 рублей. Есть у вас имущество или нет — роли тоже не играет.

Только за 2022 год свыше 278 130 россиян списали долги через процедуру судебного банкротства — это официальные данные Федресурса.

1. Какова общая сумма задолженности перед всеми кредиторами?

В сумму долгов можно включить, не только сам кредит, но и пени, проценты, а так же задолженности по ЖКХ, штрафы ГИБДД и налоги

Менее 50 000 руб.

50≤ т.р.

Более 3 000 000 руб.

≥3 млн.р.

Затрудняюсь ответить

1000000 рублей

1 из 9

Подготовка заявления и документов

Если вы решили оформить банкротство, начните со сбора документов. Большинство из них можно получить онлайн — например, через Госуслуги или личные кабинеты банков. Документы нужны, чтобы правильно составить заявление и подтвердить в арбитражном суде наличие кредитов, займов, других долгов.

Документы для банкротства физических лиц:

- Личные документы. Основные — паспорт, СНИЛС, ИНН. Если состоите в браке — свидетельство о браке, если состоялся развод в течение последних трех лет — соответственно, свидетельство о расторжении брака. Если у вас есть дети, дополнительно потребуются свидетельства о рождении.

- Кредитные договоры. Они выдаются при получении кредита или займа, поэтому проверьте: скорее всего, они уже у вас есть. Если не нашли, запросите документы онлайн — в приложении банка/МФО или лично обратитесь в отделение.

- Справки о состоянии долга. В каждом банке/МФО, где вы получали кредит, можно запросить документ с размером задолженности. Оформлять такие справки для банкротства нужно в последнюю очередь, чтобы указать в заявлении актуальную сумму долга.

- Справка по форме 67ф. В ней перечислены все счета, открытые на ваше имя, — заказать документ можно лично в банке, онлайн-приложении или на сайте ФНС. По каждому счету, указанному в справке, необходимо получить выписку за последние три года.

- Документы по имуществу. Конкретнее — справка из ГИБДД МВД о наличии (отсутствии) автомобилей и других транспортных средств, выписка из ЕГРН о наличии недвижимости, а также выписка из ЕГРН ФНС.

- Документы по трудоустройству и доходам. Для процедуры банкротства потребуются справка 2-НДФЛ и копия трудовой книжки — их можно запросить у работодателя или на Госуслугах. Также нужна справка по форме СЗИ-6 — ее можно заказать на Госуслугах или в МФЦ.

- Заявление. Оно составляется на основе всех подготовленных документов. В нем нужно указать сумму долга, перечислить всех кредиторов и имущество, которое есть у должника, вписать название СРО и основания для банкротства.

Комментарий юриста:

«Это основной, но не полный список документов. Справки и выписки, которые потребуются для процедуры банкротства, зависят от особенностей конкретного дела. Например, если кто-то из ваших кредиторов обратился в суд, а потом к приставам — нужно получить постановление о возбуждении производства, а если в течение последних 3-х лет вы были зарегистрированы как ИП — уведомление о снятии с учета».

Выбор управляющего

Арбитражный (или финансовый) управляющий (АУ) — это специалист, который проводит банкротство. Фактически он выступает в роли «арбитра» между тремя сторонами — должником, кредиторами и судом. Его участие в деле является обязательным.

Поиск управляющего — задача должника. По закону в заявлении нужно указать только СРО, из которой будет назначен специалист, но на практике это не работает. Прежде нужно сделать самое важное — договориться с управляющим, иначе за ваше дело никто не возьмется.

Где искать:

- сайты СРО

- реестр Федресурса

- по картотеке арбитражных дел

Как выбирать — основные критерии:

- опыт

- количество нарушений

- статистика успешных дел с полным списанием долгов

Как договориться? С этим сложнее всего. Допустим вы нашли несколько АУ, которым могли бы доверить процедуру банкротства. Звоните, пишете, рассказываете о ситуации. В ответ — отказ. И вот почему: действительно хорошие специалисты не возьмутся за дело, если должник действует самостоятельно.

Управляющего для банкротства нужно найти до того, как идти в суд. Выбор АУ — серьезное дело. Важно проверить, сколько дел с его участием было завершено успешно, какова их продолжительность.

Большой риск для физического лица — «попасть» на недобросовестного АУ, который будет отстаивать интересы кредиторов. К сожалению, такое часто происходит на практике. Чтобы этого избежать, оформляйте процедуру банкротства под ключ — юристы ФПА помогут выбрать СРО и надежного управляющего.

Подача документов и оплата услуг АУ

Документы можно подать лично через канцелярию суда, отправить почтой или загрузить онлайн через систему «Мой Арбитр».

Перед подачей необходимо оплатить:

- Госпошлину — 300 рублей. Внести платеж можно в отделении или приложении банка. Актуальные реквизиты можно найти на сайте суда. Не забудьте приложить квитанцию к остальным документам, иначе заявление не начнут рассматривать.

- Вознаграждение АУ — 25 000 рублей. Эта сумма вносится на депозит арбитражного суда. Как и пошлину, вознаграждение можно внести двумя способами: онлайн через приложение банка или офлайн — в отделении банка. Квитанция также прилагается к документам.

Срок рассмотрения документов для банкротства — 5 дней. Если все оформлено правильно, суд назначит дату первого заседания. Если какие-то требования закона не соблюдены, заявление вернут или оставят без движения.

Первое судебное заседание

Оно проводится для проверки обоснованности заявления. Если выяснится, что у гражданина действительно много просроченных кредитов и других долгов, по которым он не в состоянии расплатиться, — процесс продолжится.

По результатам заседания принимается одно из двух решений:

- Физическое лицо объявляют банкротом, а вместе с этим — назначают управляющего (из СРО, указанного в заявлении) и вводят процедуру банкротства.

- Заявление признают необоснованным и дело прекращается — наиболее частая ситуация, если гражданин действовал самостоятельно.

Суд признает требования обоснованными, если грамотно оформить заявление, приложить к нему все документы, и главное — правильно отвечать на вопросы. Какими они будут — зависит от суда. Иногда судьи интересуются только причинами долгов, но в основном — подробно расспрашивают о каждом из кредиторов, узнают, куда и почему были потрачены деньги.

Не рискуйте — доверьте представление своих интересов юристу. В этом случае вам даже не придется ходить на судебные заседания. Юрист грамотно ответит на все вопросы за вас, поэтому суд гарантированно признает заявление обоснованным.

Процедуры банкротства

Если суд посчитает, что заявление обоснованно, он введет одну из процедур — реструктуризацию либо реализацию.

Посмотрите, чем они отличаются:

Реструктуризация

Реализация

Гражданин погашает задолженность самостоятельно — по плану, который подготовит он сам или кредиторы. Максимальный срок процедуры — 3 года.

Это оптимальный вариант банкротства для тех, кто может выплачивать долги, но не все сразу, а постепенно.

В этом случае ничего и никому платить не придется — после процедуры банкротства все долги спишут. По закону реализация длится 6 месяцев.

Лучшее решение, если у должника нет возможности даже постепенно рассчитываться по кредитам, займам, другим долгам.

Заемщики, которые обращаются в компанию «ФПА», проходят реализацию и полностью списывают долги после банкротства. При самостоятельной подаче заявления суд по умолчанию может ввести реструктуризацию. Наши юристы знают, как пропустить этот этап, поэтому банкротство не растягивается на 3 года и никакие долги, даже частично, возвращать не приходится.

Завершение

Когда процедура завершится, назначат еще одно заседание: на нем суд изучит отчет, подготовленный управляющим, и примет решение о списании долгов. С этой даты гражданин освободится от выплаты долга, а кредиторы не смогут предъявлять к нему никаких требований.

Пошаговая инструкция по внесудебному банкротству

Другой способ начать процедуру — обратиться в многофункциональный центр. Тогда искать управляющего не понадобится, но придется столкнуться с серьезными ограничениями. Важно проверить следующие условия:

- Ваш долг должен составлять от 50 000 до 500 000 рублей. Предположим, что со всеми процентами и штрафами вы должны банкам, налоговой и другим кредиторам более полумиллиона — тогда начать бесплатную процедуру внесудебного банкротства не удастся.

- У вас есть постановление, принятое по п. 4 ч. 1 ст. 46 закона №229-ФЗ. Оно выдается приставами только при условии, что у гражданина нет ни доходов, ни имущества. Если вы официально работаете или получаете пенсию, постановление не оформят.

- Нет открытых производств в ФССП. Если кто-то из кредиторов обратится в суд, а потом к приставам, придется не один месяц ждать, пока производство закроют. За это время другой банк или МФО тоже может обратиться в ФССП, и долг вырастет.

Подготовка документов

Документов для внесудебной процедуры банкротства нужно меньше, но нюансов по оформлению — гораздо больше. Если вы забудете указать кого-то из кредиторов или ошибетесь с суммой долга, спишут не все обязательства, а только часть.

Документы для внесудебного банкротства физических лиц:

- заявление по форме

- список кредиторов и должников по форме

- паспорт

- справка о регистрации по месту жительства или пребывания

Обращение в МФЦ

Документы для внесудебного банкротства подаются в МФЦ, расположенный по месту жительства или пребывания. Если вы обратитесь в другой центр — заявление не примут.

После подачи документов начнется проверка. Сначала сотрудники убедятся, что у вас действительно есть оконченные исполнительные производства в силу отсутствия имущества для взыскания и нет открытых производств у приставов. Затем передадут данные в ЕФРСБ — реестр, где публикуется вся информация о банкротах.

Банкротство

Внесудебная процедура начинается с даты, когда в реестре появляется информация о вашем деле — по закону она публикуется в течение 5 дней. Само банкротство длится 6 месяцев. Пока идет процесс, кредиторы могут подать возражение (например, если вы неправильно указали сумму долга), — тогда процедура завершится и дело будет передано в суд. Основной минус: судебное банкротство начнут кредиторы и выбирать управляющего тоже будут они, — в этом случае велик риск, что долги не спишут.

Трудности и негативные последствия самостоятельного банкротства

Физические лица, которые решили самостоятельно начать процедуру банкротства, недооценивают ее сложность. В этом деле много подводных камней, из-за которых в лучшем случае процесс сильно затянется, а в худшем — долги не спишут.

Основные трудности, которые могут возникнуть у физлица:

- Недобросовестность управляющего.

Далеко не все из них действуют в рамках закона. Одни могут предвзято относиться к должнику, другие — явно защищать интересы кредиторов. Вот почему искать управляющего наугад — плохая идея. Уже на этапе поисков важно заручиться поддержкой опытных юристов, которые помогут выбрать действительно надежного специалиста. - Ошибки с оформлением документов.

По закону в заявлении указывается только название СРО, из которой назначается управляющий, но прежде еще нужно успешно договориться со специалистом. Как правило, управляющие не согласны работать с физлицами напрямую. Кроме того, должники, которые действуют самостоятельно, часто ошибочно вписывают в заявление не СРО, а конкретного управляющего. Так делать нельзя. - Отсутствие предварительной подготовки.

Чтобы начать процедуру банкротства и списать все задолженности, недостаточно просто собрать документы. Необходимо тщательно подготовиться — понять, какие дополнительные бумаги нужны конкретно в вашем случае, проанализировать сделки, которые вы совершали за последние 3 года, оценить все расходы. Если этого не сделать, процедура будет долгой и сложной, а долги, в конечном счете, могут не списать. - Неправильные ответы на вопросы суда.

Будьте готовы, что беседа с судом займет большую часть первого заседания. Должнику будут задавать вопросы, которые касаются его финансового положения и долгов перед кредиторами. Если отвечать неуверенно, путаться в ответах на вопросы о кредиторах, не знать реального положения дел, заявление признают необоснованным и долги не спишут.

Чтобы сэкономить время, силы и деньги, начинать банкротство физического лица нужно с юристом. Он поможет подготовить заявление, подскажет, какие документы потребуются конкретно в вашем случае и как их быстро получить, возьмет на себя полное представление ваших интересов перед судом и кредиторами — вам не нужно присутствовать на заседаниях. Только в этом случае можно гарантировать, что долги 100% спишут.

FAQ: отвечаем на частые вопросы

-

Где лучше начать процедуру банкротства, если действовать самостоятельно?

Зависит от размера долга, наличия открытых исполнительных производств, и других, не всегда очевидных особенностей дела. Самостоятельное банкротство физического лица — большой риск. Гораздо надежнее проконсультироваться с юристом, который предложит оптимальную стратегию для полного списания долгов.

-

С чего начать процедуру банкротства физических лиц?

Первый шаг — консультация с юристом. Она нужна, чтобы понимать, как действовать, сколько будет идти процедура, точно ли долги спишут.

-

Сколько длится судебное банкротство физического лица?

С юристом — 6-9 месяцев. Если начать банкротство самостоятельно, сроки увеличатся в разы.

-

Сколько стоит банкротство?

Расходы зависят от конкретного дела. Обязательные — госпошлина (300 рублей) и вознаграждение АУ (25 000 рублей). Некоторые должники рассчитывают на бесплатную процедуру через МФЦ, но увы — из-за строгих ограничений она почти никому не подходит.

-

Могут ли отказать в списании долгов?

Да, если действовать самостоятельно. Дело в том, что на каждом этапе процедуры есть сложности и нюансы. Учесть их все, не имея юридического образования и многолетнего опыта по таким делам, — просто невозможно. Компания «Финансово-правовой альянс» берется только за те дела, в которых можно гарантировать списание задолженностей. Вот почему вопрос о том, спишут долги гражданина или нет, даже не поднимается — однозначно спишут.

-

Каковы последствия для физического лица?

Последствия для граждан указаны в ст. 213. 30 закона №127-ФЗ. Все они — незначительные. Например, следующие три года нельзя открывать свои компании, а подать на повторное банкротство в суде можно будет только через пять лет.

Для чего обращаются к юристам?

Основная задача юристов по банкротству — списать долги физического лица. Они начинают работу еще до начала процедуры: консультируют должника по всем вопросам, помогают со сбором документов и оформлением заявления, которое точно примут в суде, берут на себя поиск надежного и добросовестного управляющего.

Главное — обратиться к профессионалам. Специалисты компании «Финансово-правовой альянс» только за последние 5 лет списали свыше 10 млрд руб. долгов. В нашей команде — более 300 профессиональных юристов, готовых помочь в любых, даже сложных ситуациях.

Почему обращаются к юристам по банкротству:

- Исключаются риски. Сделки, имущество, доходы — до начала банкротства важно проверить все, что связано с финансовым положением гражданина. Наши юристы выполняют тщательный анализ, поэтому результат всегда один — списание долгов.

- Подготовить все документы. Универсального перечня выписок, справок, свидетельств, которые потребуются для процедуры, не существует. Юристы «ФПА» придерживаются индивидуального подхода, поэтому сразу расскажут, что, где и как получить.

- Сэкономить время и деньги. На самостоятельное банкротство у гражданина может уйти не один год. Неправильно оформленное заявление, перенос заседаний, введение реструктуризации — все это сильно затягивает процедуру, которую с юристами можно пройти за 6-9 месяцев.

- Получить результат. По всем процедурам, завершенным нашими специалистами, принято одно решение — списание долгов. Многолетний опыт позволяет нам успешно завершать даже сложные дела, а каждому клиенту мы предоставляем гарантию в договоре.

Если вы понимаете, что не в силах расплатиться по всем кредитам, займам и другим долгам, сделайте первый шаг к их списанию — мы всегда готовы проконсультировать вас по любым вопросам и провести банкротство с гарантией результата.