Содержание

- Покупка квартиры в ипотеку через Сбербанк: пошаговая инструкция в 2023 году

- Загородная недвижимость и земля

- Под залог недвижимости

- По двум документам

- С материнским капиталом

- На гараж, машино-место и кладовую

- На покупку комнаты

- Условия программы ипотечного кредитования в Сбербанке для иностранных граждан

- Какой размер минимального ежемесячного платежа по ипотеке Сбербанка

Купить квартиру в Сбербанке стало намного проще благодаря программам ипотекного кредитования. Если вы задумываетесь о взятии ипотеки, то следуйте пошаговой инструкции, чтобы осуществить покупку квартиры без проблем в 2023 году.

Первый шаг – выбор программы ипотеки. Сбербанк предлагает различные программы, подходящие для каждой ситуации. При выборе программы обратите внимание на условия кредитования, сроки погашения и процентные ставки.

Для подачи заявки на ипотеку в Сбербанк нужно подготовить пакет документов. Это включает в себя паспорт, трудовую книжку и другие документы, подтверждающие доходы и личные данные. Обязательно ознакомьтесь с документами, которые необходимо предоставить, чтобы у вас были все необходимые документы для оформления ипотеки.

После подачи заявки, банк проведет оценку вашей кредитоспособности и примет решение о выдаче ипотеки. Если ваша заявка одобрена, переходите к следующему шагу – выбору объекта недвижимости. Сбербанк предлагает различные варианты квартир, которые доступны для покупки по ипотеке.

Квартира — одна из самых распространенных целей программы ипотечного кредитования. Если вы решили взять ипотеку на покупку квартиры через Сбербанк, вам потребуется ознакомиться с условиями и требованиями банка.

Для начала вам нужно определиться с размером кредита и выбрать подходящую программу ипотечного кредитования. Сбербанк предлагает различные варианты ипотечных программ, включая взятие ипотеки на покупку новостройки или вторичного жилья.

Ознакомившись с программами, следующим шагом будет подача заявки на ипотеку в Сбербанке. Вам понадобятся необходимые документы, включая паспорт, СНИЛС, справку о доходах, выписку из ЕГРН и другие документы, требуемые банком.

После подачи заявки и предоставления необходимых документов, осуществляется рассмотрение и принятие решения о выдаче ипотеки. Если ваша заявка одобрена, вы можете приступить к оформлению договора ипотеки.

Оформление договора включает в себя выбор дополнительных услуг, таких как страхование жизни и недвижимости, оформление ипотечного страхования и т.д. После заключения договора ипотеки, вам будет предоставлен кредит на покупку квартиры.

Загородная недвижимость и земля

При покупке загородной недвижимости и земельных участков через ипотеку в Сбербанке применяются особые условия ипотечного кредитования. В рамках специальных программ, разработанных банком, можно оформить ипотеку на покупку квартиры, загородного дома или участка.

Один из основных критериев для взятия ипотеки на загородную недвижимость в Сбербанке — это наличие прав собственности на земельный участок. Банк предлагает программы с разной степенью залога — от 20% до 50% стоимости объекта недвижимости. Таким образом, приобретение загородной недвижимости через ипотеку в Сбербанке возможно как для граждан, уже имеющих свою земельную собственность, так и для тех, кто только планирует ее приобрести.

Для клиентов банка, желающих получить ипотеку на покупку загородной недвижимости и земельных участков, Сбербанк дает возможность выбрать наиболее удобные условия ипотеки. Кредитные программы предусматривают различные варианты процентных ставок, сроков кредитования и размеров первоначального взноса. Клиентам также предоставляется возможность погасить кредит раньше срока без штрафных санкций.

Под залог недвижимости

Возможность получения ипотечного кредита через Сбербанк в программе «Под залог недвижимости» является привлекательным решением для покупки квартиры. Условия кредитования позволяют клиентам воспользоваться выгодами программы и получить доступные условия по ипотеке.

Основные преимущества программы «Под залог недвижимости» в Сбербанке заключаются в том, что вам не нужно продавать свою текущую недвижимость для получения ипотеки. Вы можете использовать ее в качестве залога и получить кредит на покупку желаемой квартиры.

Для получения ипотеки через Сбербанк в программе «Под залог недвижимости» вам необходимо предоставить следующие документы: паспорт, документы на недвижимость, подтверждение доходов. Также стоит учитывать, что сумма кредита зависит от стоимости залоговой недвижимости.

Программа «Под залог недвижимости» предлагает гибкие условия кредитования, включая возможность досрочного погашения и дополнительного погашения кредита без комиссии. Срок кредита и процентная ставка зависят от выбранных вами условий и вашей кредитной истории.

По двум документам

Для покупки квартиры в ипотеку через Сбербанк необходимо предоставить всего два документа. Такая возможность действует в рамках специальной ипотечной программы, которая направлена на упрощение процесса взятия ипотеки.

Условия программы предусматривают, что клиенту достаточно предоставить паспорт и второй документ, подтверждающий доходы. В качестве второго документа может выступать трудовая книжка, справка о доходах, выписка из банка или другие документы, подтверждающие наличие стабильного дохода и способность погасить кредитную задолженность.

Для получения ипотеки по программе «По двум документам» не требуется предоставление большого количества бумажной волокиты и дополнительных справок. Это значительно упрощает процесс взятия ипотеки и позволяет сэкономить время на сборе и предоставлении документов.

С материнским капиталом

В рамках программы ипотечного кредитования Сбербанка предусмотрена возможность использования материнского капитала для взятия ипотеки на покупку квартиры через банк.

Материнский капитал является государственной поддержкой семей, имеющих детей. Сумма материнского капитала может быть использована на различные цели, в том числе и на покупку жилья. Для получения материнского капитала необходимо подать заявление и соответствовать определенным критериям, установленным государством.

В случае использования материнского капитала для ипотеки, его сумма может быть использована в качестве первоначального взноса при покупке квартиры. Таким образом, семья может сэкономить на сумме первоначального взноса и взять ипотеку на более выгодных условиях.

Для оформления ипотеки с использованием материнского капитала в Сбербанке необходимо предоставить соответствующие документы, подтверждающие наличие и размер материнского капитала. Банк проведет анализ заявки и примет решение о предоставлении ипотеки. В случае положительного решения, семья сможет приступить к покупке квартиры через ипотеку с использованием материнского капитала.

На гараж, машино-место и кладовую

При покупке гаража, машино-места или кладовой через программы ипотеки Сбербанка, вам доступны выгодные условия кредитования. Для взятия ипотеки на гараж, машино-место или кладовую в Сбербанке необходимо выполнить определенные требования и подготовить необходимые документы.

Условия кредитования для покупки гаража, машино-места или кладовой в Сбербанке могут отличаться от условий кредитования для покупки квартиры. Ипотека на гараж, машино-место или кладовую может предоставляться на различные суммы и сроки. Также может быть требование о наличии первоначального взноса, который может составлять определенный процент от стоимости объекта.

Если вы планируете взять ипотеку на гараж, машино-место или кладовую через Сбербанк, вам необходимо обратиться в отделение банка для получения подробной информации о условиях кредитования. Там вам расскажут о необходимых документах, процессе оформления и других важных моментах. Также вам могут быть предложены различные варианты ипотеки на гараж, машино-место или кладовую, среди которых можно выбрать наиболее подходящий.

На покупку комнаты

Покупка комнаты в ипотеку через Сбербанк — одна из возможностей воспользоваться программой ипотечного кредитования для приобретения недвижимости. Заемщик имеет возможность взять ипотеку на комнату в многоквартирном доме или квартире, подходящую для семейного проживания.

Условия покупки комнаты по ипотеке в зависимости от конкретной программы, представленной Сбербанком, могут варьироваться. Однако, обычно требуется предоставить первоначальный взнос в размере от 10 до 30% от стоимости комнаты. Список необходимых документов для оформления ипотеки на комнату обычно включает в себя паспорт, справку о доходах, документы на комнату и другие требования банка.

Программы ипотечного кредитования через Сбербанк предлагают различные условия взятия ипотеки на комнату, включая фиксированную или переменную процентные ставки, разный срок кредитования и возможность досрочного погашения. Перед выбором программы и подачей заявки на ипотеку на комнату необходимо ознакомиться с условиями каждой программы и проконсультироваться у специалистов банка.

Условия программы ипотечного кредитования в Сбербанке для иностранных граждан

Для иностранных граждан, желающих взять ипотеку на покупку квартиры через Сбербанк, доступна специальная программа ипотеки. Условия данной программы отличаются от стандартных и предоставляют определенные преимущества и гибкость.

- Процентная ставка: Сбербанк предлагает иностранным гражданам приобрести квартиру по ипотеке по процентной ставке от 6%. Размер процентной ставки зависит от различных факторов, таких как сумма кредита, срок кредита, платежеспособность заемщика.

- Необходимый первоначальный взнос: Для иностранных граждан минимальный первоначальный взнос составляет от 50% от стоимости квартиры. Однако, возможны варианты снижения первоначального взноса в зависимости от условий сделки.

- Документы: Для оформления ипотеки в Сбербанке иностранный гражданин должен предоставить ряд обязательных документов, таких как загранпаспорт, виза, разрешение на проживание на территории России и другие документы в зависимости от страны гражданства.

Программа ипотечного кредитования в Сбербанке для иностранных граждан позволяет им приобрести квартиру в России при наличии соответствующих документов и выплате необходимого первоначального взноса. Специальные условия данной программы обеспечивают гибкость и адаптацию к потребностям иностранных заемщиков.

Какой размер минимального ежемесячного платежа по ипотеке Сбербанка

Ипотечное кредитование через Сбербанк предоставляет возможность покупки квартиры в ипотеку. Размер минимального ежемесячного платежа по ипотеке зависит от условий программы ипотеки, выбранной заемщиком.

Сбербанк предлагает различные программы ипотеки с разными условиями, включая процентные ставки, сроки кредитования и минимальные требования по первоначальному взносу. Возможность покупки квартиры в ипотеку доступна как для приобретения первичного жилья, так и вторичного рынка.

Размер минимального ежемесячного платежа определяется на основе срока кредитования, суммы кредита, процентной ставки и других факторов. Чем больше первоначальный взнос по ипотеке, тем ниже будет размер ежемесячного платежа. Также важно учесть влияние дополнительных расходов, таких как страхование и комиссии.

Для точного расчета размера минимального ежемесячного платежа по ипотеке Сбербанка рекомендуется обратиться в финансовый отдел банка или воспользоваться онлайн-калькуляторами, предоставляемыми Сбербанком на своем официальном сайте. Там можно ввести данные о желаемой сумме кредита, сроке кредитования и условиях программы ипотеки, чтобы получить примерный расчет ежемесячного платежа.

Нюансы покупки дома в ипотеку, требования банка к загородному дому, условия ипотеки на загородку в банках, как добиться ипотеки при неодобрении дома банком

Оглавление

- Почему банки слабо кредитуют «загородку»

- Требования банка к частному дому под ипотеку

- Техническое состояние загородного дома

- Инфраструктура и коммуникации

- Правоустанавливающие документы

- Банковские программы загородной ипотеки

- Госпрограммы ипотеки на дом

- Сельская ипотека

- Деревянная ипотека)

- Ипотека с материнским капиталом

- Покупка дома в ипотеку без первоначального взноса

- Что делать если дом не соответствует требованиям банка

Лучший вариант повысить качество жилищных условий – приобрести частный дом. Причем покупать его в ипотеку, поскольку хороший коттедж в пригороде определенно дороже городской квартиры.

Внешне все просто: выбраны загородный дом и ипотечный банк, есть средства под первоначальный взнос и подтвержденный доход, аккуратная кредитная история и платежеспособные созаемщики. Но банк ипотечного кредита не дает. Разберемся, почему отказывают в ипотеке на дом и что делать, чтобы получить кредитный заем.

Почему банки слабо кредитуют «загородку»

В сравнении с городской недвижимостью, ипотеку на загородные дома с участками банки предоставляют гораздо реже. И личных мотивов у представителей финансового учреждения здесь нет, лишь практический расчет.

Предмет ипотеки (объект залога) обязан быть ликвидным. Ведь если заемщик утратит платежеспособность, то банку нужно продать ипотечную недвижимость и возвратить денежные средства. Кредитным отделам банков более интересны городские квартиры со стандартной планировкой и средней ценой, поскольку они легко продаваемы.

Что касается дома за городом, выстроенного по индивидуальному проекту и под потребности определенной семьи – с позиции банка это рискованный объект залога, поскольку быстро продать такой дом затруднительно. Поэтому доля частных домов на рынке ипотечного кредитования в России не превышает 2%.

Требования банка к частному дому под ипотеку

Банковские кредитные отделы анализируют предлагаемые под объект ипотеки дома по нескольким показателям:

- завершенный объект капитального строительства (большинство банков с недостроями не связываются);

- допустимость круглогодичного проживания;

- отсутствие признаков ветхого, либо аварийного жилья;

- надежный фундамент (бетонный, кирпичный, каменный);

- надежные стены (кирпич, камень, ж/б панель, монолит, бетонный блок). Деревянные и каркасные дома рассматриваются по году постройки;

- свободный подъезд к дому (земельному участку);

- внешнее электроснабжение;

- оснащенность отопительной системой, канализацией и санузлом (полная комплектность оборудования);

- не выше трех этажей;

- не далее 100 км от крупного города.

К сведению: для домовой ипотеки обязательно страхование от наводнения, пожара, стихийных бедствий. В среднем взнос по ней – 25%. Дома в военных городках и ЗАТО ипотеке не подлежат.

Техническое состояние загородного дома

Недвижимый объект залога будет обязательно проверен на износ конструкционных элементов, который не должен превысить 50%. Т.е. на дом, построенный более полувека назад, ипотеку банк определенно не даст.

Часто банки отказывают из-за деревянных домовых перекрытий – риск распространения пожара, что угрожает значительной потерей стоимости недвижимости.

Инфраструктура и коммуникации

Размытая по весне дорога к загородному участку, превращающая подъездной путь в грязевое болото – такой вариант банку не понравится.

Пристальное внимание финансовая организация уделяет подведенным коммуникациям. Газ, электроэнергия и вода должны быть обязательно. Санузел должен находиться внутри дома, это важно – удобства «во дворе» кредитный отдел не устроят.

Правоустанавливающие документы

Земельный участок под рассматриваемым банком объектом залога должен принадлежать владельцу дома, ведь в ипотеку приобрести коттедж без земли, на которой возведено здание – невозможно (ст.69 закона «Об ипотеке»).

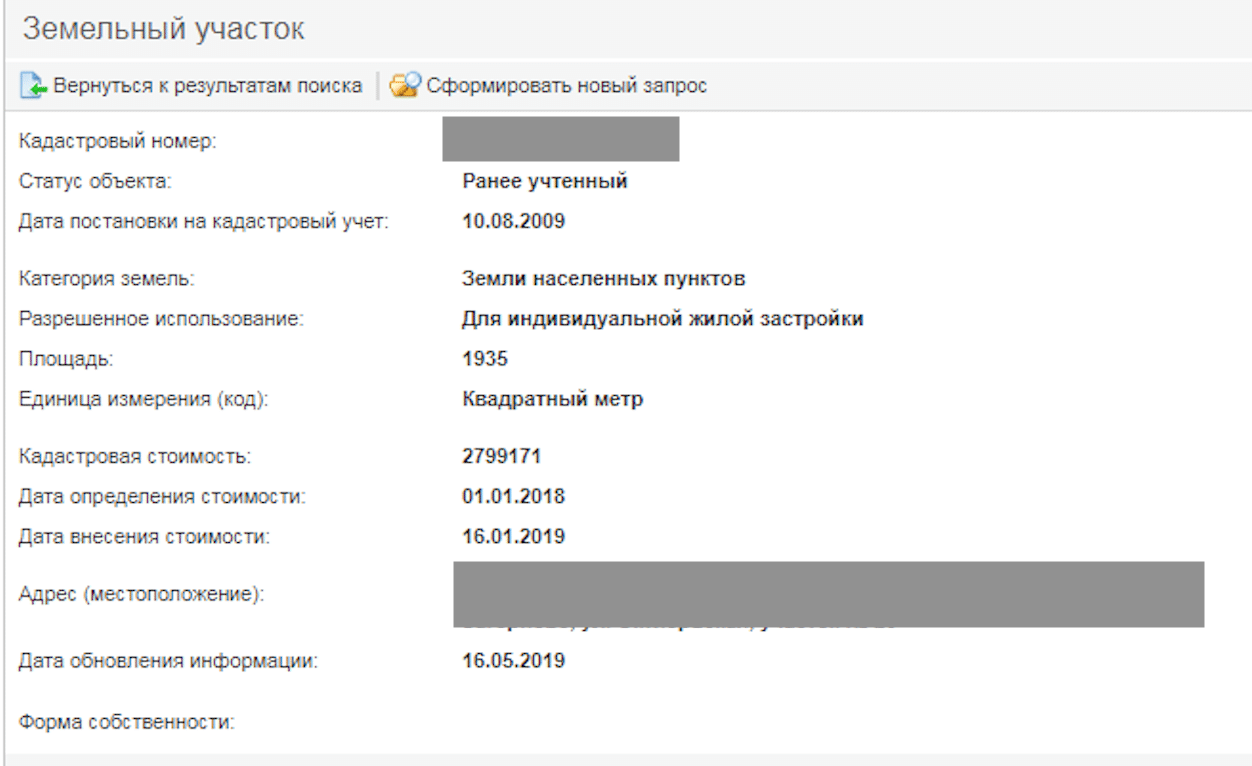

Целевое назначение участка под домом должно быть документально отмечено, как «для дачного строительства» или «для ИЖС». Коттедж на сельскохозяйственной земле банк в качестве залога не примет.

Также важно, чтобы планировка дома соответствовала документам. Максимально допускаются переделки, не затрагивающие основных коммуникаций и несущих конструкционных элементов. При наличии более глубоких реконструкций требуется прежде их узаконить, лишь после заниматься оформлением ипотеки.

Если рассматривается ипотека на строительство жилого дома, то помимо отмеченных выше требований банки обычно спрашивают договор подряда со стройкомпанией, либо предварительный договор купли-продажи с застройщиком. А также проект дома, строительные сметы и т.п.

Для ипотечного кредитования строительства жилого дома банк (в частности, Сбербанк) потребует дополнительное обеспечение – залог на другую недвижимость, состоящую в собственности заемщика, либо поручительство физлиц (платежеспособных). Подтверждением целей кредита станут договор-основание строительства, договор подведения внешних коммуникаций, строительная смета по коттеджу и подводимым коммуникациям с указанием стоимости материалов, разрешение на строительство.

Банковские программы загородной ипотеки

Купить дом в ипотеку возможно при финансовом кредитовании различных банков, как-то ВТБ, Сбербанк или «ДОМ.РФ». К примеру, ВТБ предлагает ипотечный кредит на индивидуальный дом на условиях стандартной программы для «вторички»: средний срок 17 лет; средний размер кредита 2 900 000 руб.; ставка 9% (зарплатные заемщики) и 9,5% (розничные клиенты).

Ипотечная программа для «загородки» банка «ДОМ.РФ» (дом с земельным участком, вторичный рынок) предлагает заемщикам ставку 11,1% при 50% первоначальном взносе. Меньший размер взноса (диапазон 40-50%) допускается по более высокой ставке – 12,1%. В Московской и Ленинградской областях «ДОМ.РФ» максимально кредитует 30 000 000 руб., в остальных регионах – не более 10 000 000 руб.

Сбербанк предлагается ипотека как на покупку готового коттеджа-вторички, так и на постройку индивидуального дома, либо дачи. На кредитование строительства условия Сбербанка следующие: первоначальный взнос 25% и более; срок погашения до 30 лет; ставка по кредиту от 9,7%. Временно, пока кредитуемый дом-вторичка с земельным участком будет проходить залоговое оформление, банку потребуется обеспечение в другой форме (залог другого помещения, поручительство физлиц).

Госпрограммы ипотеки на дом

В регионах РФ действует государственная программа «сельской» ипотеки, направленная на развитие сельских территорий. Первоначальный взнос по ней от 10%, ставка не выше 3%. Предельный срок погашения «сельской» ипотеки – 25 лет. Для Ленинградской области максимальная сумма кредита составляет 5 млн. руб., а для сельских территорий Дальнего Востока 3 млн. руб.

Дом по «сельской» ипотеке допустимо возводить в сельских населенных пунктах, заселенных не более чем 30 тысячами жителей. Эта программа не действует в Московской области, а также во внутригородских муниципалитетах Москвы и Санкт-Петербурга.

Еще одной госпрограммой льготного кредитования малого жилищного строительства является «деревянная» ипотека. Цель программы – увеличить объемы выпуска домокомплектов заводского производства, развить в стране деревянное домостроение.

Хотя условия госпрограммы базируются на обеспечении потребительских кредитов гражданам, ставка по ним на 5% ниже, чем в схожих банковских программах. Фактическая ставка будет в среднем равна 10-12%, т.е. сравнима с обычными ипотечными ставками.

Дом в ипотеку с материнским капиталом

В случае согласования жилой недвижимости с банком, допускается ее приобретение на средства семейной госсубсидии (маткапитала). При этом лишь крупнейшие ипотечные банки, в частности Сбербанк, ВТБ и Россельхозбанк, принимают материнский капитал (именной сертификат) в качестве первоначального 10% взноса.

Ипотека на дом без первоначального взноса

Добиться оформления ипотечного кредита без внесения первоначального взноса невозможно – вложение собственных денежных средств или хотя бы маткапитала здесь обязательно.

По статистике банков, не вносившие изначально своих денег заемщики чаще других позволяют себе просрочку или полное прекращение погашения кредита, поскольку обращаясь за ипотекой переоценили свои финансовые возможности.

Другая, более практичная причина – дешевизна залоговой недвижимости в сравнении с необремененными залогом вариантами по рынку, минимум на 10-15%. Если заемщик прекратит выплаты, то банку придется реализовывать дом с молотка, предварительно добившись этой возможности в суде.

Поэтому банк заранее предусматривает компенсацию по возможным судебным издержкам и организации продажи недвижимого залога. Это и есть 10% минимум первоначального взноса от суммы, требующейся заемщику ипотеки.

Без первоначального взноса можно получить лишь потребительский кредит. Но размеры кредитуемой суммы и сроки ее восполнения финансовой организации, предоставившей потребкредит, будут значительно меньше банковских ипотечных продуктов.

Если дом не соответствует требованиям банка

Вы выбрали коттедж и обратились за ипотекой, но банк отказывается принимать эту недвижимость в качестве объекта залога. Добиться кредита в этой ситуации возможно иначе – предложить банку другой залоговый объект, состоящий в вашей собственности.

К примеру, залогом под загородно-домовую ипотеку может стать более ликвидная недвижимость – ваша городская квартира. Однако учитывайте, что в случае финансовых затруднений с погашением ипотечного займа отдавать банку придется именно ее.

Для подбора дома вашей мечты, который подойдет ипотечному банку в качестве залога, обратитесь к риэлторам нашей ассоциации.

Вопрос-ответ (23)

Татьяна 11.07.2022

Здравствуйте! В марте 2020 года купили квартиру в ипотеку за 4 млн, в июле 2022 года хотим её продать за 7 млн и купить новую (бОльшей площадью и, соответственно, стоимостью) до конца 2022года . Нужно ли платить налог и в каком размере?

Ответы:

Личный Агент 12.07.2022 21:30

Прочтите пож подробные ответы на аналогичные вопросы о налогах на продажу квартир, купленных в ипотеку.

Надежда 25.04.2022

Добрый день, условие: «дом не старше 5 лет» принято не так давно? Выбрали замечательный, кирпичный дом, 20 км от города. Но 2010 г.п. — все можно забыть про сельскую ипотеку?

Виталий 18.04.2022

Здравствуйте, хочу в ипотеку(сельская ипотека) взять квартиру в двухквартирном доме но участок не в собственности дом на два хозяина в селе , можно ли будет оформить землю в собственность есть ли какие способы приватизации у прежних хозяет ?что бы я смог оформить сельскую ипотеку?

Михаил 12.03.2022

Добрый вечер!

Покупал вторичку в ипотеку с первоначальным взносом в 2014г. Ипотеку еще не выплатил.На налоговый вычет не подавал. Надо ли будет мне платить налог, если продавая в ближайшее время квартиру,в ДКП укажу сумму больше, чем при покупке? Жилье не единственное в собственности.

Ответы:

Личный Агент 13.03.2022 11:35

В собственности у вас жилье с 2014 года. При любой сумме продажи — налог вы не платите.

Юлия 06.02.2022

Добрый день

Подскажите, пожалуйста, можем ли мы оформить семейную ипотеку, если дом мы приобретаем у юр.лица , а земельный участок оформлен на физ.лицо? Может есть варианты как можно оформить такую сделку? Спасибо

Надежда 18.01.2022

Здравствуйте! Хотим купить дом,подходит по всем параметрам. Но банк ВТБ запросил,чтобы мы доказали,что стены сделаны из бруса. В доках просто прописаноо деревянные

Татьяна 14.01.2022

Добрый день! Подскажите, пожалуйста, как посчитать налог. Квартира куплена в ипотеку 20.11.2018 за 6 400 000 рублей (1,5 млн. Первоначальный взнос и 4,9 млн. ипотека), сейчас решили продавать, остаток долга 4,5 млн, продаём за 10,7 млн

Ответы:

Личный Агент 18.01.2022 10:42

Если у каждого из собственников квартиры — это единственное жилье, то прошло 3 года и вы налог не платите. Если не единственное, почитайте множество ответов здесь на аналогичные вопросы: как считать, как уменьшить налог и как подавать Декларацию.

Любовь 13.12.2021

Добрый день.

Хотим продать квартиру и купить дом в другом городе.

Квартиру купили 2 года назад по жилищному кредиту, который закрыли мат капиталом с доплатой. Подскажите придется ли нам платить гос-ву 13% от продажи квартиры?

Ответы:

Личный Агент 13.12.2021 19:09

Если вы использовали в квартире Маткапитал, то прежде всего вам требуется выделить доли детям.

Если на дату продажи не пройдет трех лет (если это единственное жилье), то вы с супругом заплатите налог, в соответствии со своими долями, и за минусом затрат на покупку. Что касается детских долей — то детям полагается вычет (с налогооблагаемой базы), пропорционально их долям.

В любом случае, чтобы по налогам все сделать оптимально и понимать их ожидаемый размер, вам потребуется обратиться к платному консультанту по оформлению налоговых деклараций (лучше заранее и до продажи квартиры).

При этом у вас и супруга остается и вариант взаимозачета налога, с суммы покупки дома. Это если покупка и продажа произойдут в одном календарном году.

Галина 17.11.2021

Выставили на продажу часть дома(выделенная собственность), участок долевая собственность Дом жилой новый кирпичный, в черте города, со всеми коммуникациями,есть желающие купить ,но им не одобряют ипотеку.Есть ли возможность получить ипотеку на такой объект?

Вероника 19.10.2021

К моему вопросу от 18.10.2021.Я читала,что при разводе если квартира переходит в собственность (после оформления развода)одного из супругов,то считается,что он получил прибыль и должен заплатить налог на прибыль.Но у меня квартира в ипотеку,и вместе с собственностью на эту квартиру мне перешла и ипотека.Поэтому мне не понятно считается ли данный случай,что я получила прибыль?

Вероника 18.10.2021

Здравствуйте!Покупали квартиру с супругом в ипотеку в 2014 году(на 15 лет).Квартира была оформлена на супруга,ипотека-он заёмщик,я-созаемщик.В 2019 развелись,а в 2020 оформили договор о разделе имущества так,что мне переходит квартира+ипотека( примерно 9 лет),а я ему сплачиваю 500 тр.Должна ли я оплачивать доход на прибыль?прибыли по факту я не получала,квартира в ипотеке так и есть.И если должна,то как ее рассчитать? Спасибо

Ответы:

Личный Агент 18.10.2021 18:51

Вы не продали квартиру и НЕ получили доход с продажи. О каком налоге речь? Налога нет, если вы об этом.

Елена 07.10.2021

В данный момент оформили ипотеку на дом в Сбербанке под 9,2% , т.к нет сельской ипотеки. Если появится опять акция на сельскую ипотеку, смогу ли я переоформить эту ипотеку не сельскую. За ранее спасибо!

Ответы:

Личный Агент 18.10.2021 18:55

Сейчас 18 октября, и у Сбербанка нет лимитов на Сельскую ипотеку. У Россельхозбанка — появились лимиты. Возможно ли в Россельхозе сделать рефинансирование вашего дома — уточняйте. А также, каков для рефинансирования минимальный обязательный срок проведенных платежей через Сбер, ведь вы только недавно оформили ипотеку на дом.

Александр 08.09.2021

В июле 2021 г была подана заявка на сельскую ипотеку ответа не было в сентябре программа уже закрыта.Будет ли она рассмотрена и одобрена?

Ответы:

Личный Агент 08.09.2021 20:38

Лимиты на Сельскую ипотеку в России исчерпаны на данный момент. Информации о сроках возобновления этой программы в Банках нет.

Елена 30.06.2021

Здравствуйте! Сбербанк одобрил сельскую ипотеку и отправил документы 19.06.2021 в Минсельхоз. Сбербанк информацией из Минсельхоза не владеет. Наш продавец квартиры из-за нас не может купить себе другое выбранное жилье. Как можно узнать, одобрил ли Минсельхоз нашу заявку, чтобы не сорвать сделку.

Анна 09.06.2021

Дом деревянный 1958 года постройки. Подходит ли он под сельскую ипотеку ?

Наталья 24.04.2021

Выбрали дом под сельскую ипотеку. Но дом двухквартирный, рассчитан на 2 хозяина. Подходит ли данное жильё под сельскую ипотеку?

Светлана 16.04.2021

Обязательна ли прописка в квартире купленой по сельхозипотеке квартире или достаточно регистрации по месту пребывания

Артем 15.03.2021

17.04.2018 купили в браке квартиру за 2.75 в ипотеку (1.75). В конце 18 развелись, бывшая супруга проживает в квартире, были поданы бумаги на возмещение НДФЛ, в марте 21 года хочет переписать ипотечный договор полностью на себя, до этого я был заёмщиком она созаемщиком, доли 50/50. Как правильнее оформить передачу в собственность квартиры чтобы налоговая не запросила обратно возместить ранее возмущенный НДФЛ? По соглашению сторон свою часть я отписываю дочери.

Ответы:

Личный Агент 16.03.2021 21:01

Во-первых, право на получение вами вычета в полном объеме остается за вами даже после отчуждаения квартиры (или доли). В вашем случае — налоговый вопрос решит либо налоговая, либо налоговый адвокат, для консультации.

Во-вторых, насчет способа передачи своей доли. Квартира в обременении банка. И любые ходы о перемене лиц в обязательстве (Кредитном договоре, Договоре КП), (как и смена собственников путем дарения жене и т.д) — Банк определяет, какой способ возможен для вас.

Ирина 11.03.2021

Если я подала запрос на сельскую ипотеку в Сбербанк и в данный момент жду одобрения от Минсельхоза, но параллельно подала заявку в Россельхозбанк, т.к условия выгоднее для меня. Он одобрил собираю документы. Одобрят ли мне в РСХБ Минсельхоз, т.к. повторное обращение? Недвижимость одна и та же.

Денис 03.02.2021

У нас в семье 2 ипотечные квартиры, купленные до брака. Одна квартира, купленная женой в ипотеку в июне 2016 года, вторая квартира, купленная в ипотеку мной в 2017 году. В брак вступили в 2019. В 2020 году жена погасила свою ипотеку. Собираемся продать квартиру жены в феврале 2021 года. Считается ли квартира единственным жильем? Будет ли взыматься налог на продажу? Сумма сделки превышает сумму покупки.

Ответы:

Личный Агент 03.02.2021 20:06

Если у нее больше нет собственности,( доли, дома) то срок 3 года с даты ее покупки. Если есть иная собственности, то по формуле: налогооблагаемая сумма = доход минус расход.

Почему залог единственного жилья детей признается законным; как добиться возможности залогового кредита на жилье у органов опеки; почему у 16-летних может быть право самостоятельно распоряжаться собственной недвижимостью; как заложить квартиру, приобретенную с маткапиталом; разрешается ли залог доли в недвижимости

Чтобы помочь молодым семьям быстрее приобрести отдельное жилье, была разработана государственная программа, по которой можно компенсировать часть стоимости недвижимости, взятой в ипотеку.

В 2022 году правительство России выпустило постановление о льготной программе для ИТ-специалистов. О мерах поддержки для специалистов сферы ИТ заговорили в мае 2022 года. Программа была запущена в июле того же года, а с 7 февраля условия были изменены, благодаря чему ипотека стала доступнее.

Собственная квартира – главная мечта большинства россиян. И в 2023 году исполнить ее не так трудно. Можно не копить деньги годами: достаточно взять ипотеку.

Не каждый гражданин желает купить квартиру в новостройке: многие заемщики рассчитывают на приобретение вторичного жилья. Подобное рвение не единично: количество желающих стать владельцами вторички растет. На массовые льготы, как в случае с новостройками, рассчитывать не приходится, но выгодные варианты все же есть.

Как можно обойтись без первоначального взноса, чем заменить первоначальную выплату по ипотеке, как найти деньги на первоначальный ипотечный взнос, зачем ипотечному банку первоначальная выплата.

Продажа жилья, состоящего в ипотечном залоге, вполне возможна. Существует четыре способа реализовать залоговую квартиру и покрыть долг перед банком-кредитором

Рассмотрим, как может быть поделена квартире в ипотеке при разводе, происходящем по соглашению супругов или по судебному решению

Желание быть ближе к природе, натянутые отношения с соседями, возможность почувствовать себя садоводом или огородником. Какой бы ни была причина, но в 2023 году все больше россиян признаются, что хотят жить в собственном, а не многоквартирном доме. Но как быть, если сбережений не хватает, а переехать очень хочется? Взять дом в ипотеку.

Рассмотрены условия, при которых банк-кредитор имеет право изымать недвижимость у заемщика, а также условия, не позволяющие этого сделать. Предложены решения проблем ипотечной квартиры

В РФ хотят сделать почетной военную службу. Пример – военная ипотека для улучшения условий проживания. В основе программы – накопление денег и их дальнейшее инвестирование в недвижимость с целью защиты от инфляции, получения денег, используемых военнослужащими. Программа функционирует с 2005 г. – ФЗ №117 от 2004 г.

Чем отличается созаемщик от поручителя, в каких случаях подключение созаемщика будет необходимо, должен ли созаемщик быть родственником, нужно ли созаемщику оплачивать ипотеку, каковы плюсы и минусы совместного ипотечного займа

Рынок недвижимости – сфера развивающаяся, где регулярно случаются обновления. Одно из последних – появление нового типа кредита на покупку недвижимости. А именно – траншевая ипотека.

Как выбрать лучшую ипотеку для вторичного жилья, документы на получение ипотечного кредита, какие квартиры вторичного рынка подходят для ипотеки, как проходит сделка покупки вторички в ипотеку

Предусматривая осложнения граждан с ипотекой, Правительство РФ создало агентство реструктуризации жилищной ипотеки, призванное оказывать поддержку ипотечным заемщикам в определенных ситуациях. Рассмотрим, кто и на каких условиях может претендовать на государственную реструктуризацию ипотеки

Как посчитать налог, какие налоговые вычеты положены, какую цену выгоднее указывать в ДКП, как платить налог со сдачи ипотечной квартиры, примеры расчета налога и вычета

Свой дом с участком — мечта среднего россиянина. Он и просторнее, чем малогабаритка в хрущевке, и к природе ближе. Но как же им обзавестись? Согласно недавнему исследованию «Мира Квартир», в среднем, если не прибегать к кредитному плечу, придется копить на него 8 лет, и это при условии, что человек будет откладывать всю свою зарплату. Да и не всякому заемщику и не на всякий дом банк даст ипотеку.

Здесь мы расскажем, на каких условиях и под какой процент реально купить дом с участком.

Ипотека на покупку дома обойдется дороже

В нашей стране получить ипотеку на покупку частного дома сложнее, чем на покупку квартиры. По данным ЦИАН, 43% покупателей хотели бы взять ипотеку при покупке дома. Однако сейчас в общей структуре выдач ипотеки готовые дома занимают только 9%. Банки неохотно выдают такие займы, потому что такую недвижимость в случае неспособности заемщика обслуживать кредит будет трудно продать.

Какие еще особенности есть у ипотеки на дом:

- процентная ставка выше из-за низкой ликвидности частных домов на вторичном рынке;

- минимальный первоначальный взнос больше, чем при ипотеке на покупку квартиры;

- страхование залоговой недвижимости для ИЖС обойдется дороже из-за рисков незавершенного строительства.

Учитывайте еще один момент: банк дольше рассматривает заявку на ипотеку для ИЖС —10-15 дней.

Почему банки долго принимают решение по ипотеке на покупку дома с участком?

- Ипотека на строительство или покупку готового дома с участком не может быть оформлена только на жилое строение. В залог банк получает два объекта: дом и землю. И сотрудники кредитной оранизации вынуждены рассматривать два пакета документов.

- В процессе проверки андеррайтер должен проверить, есть ли у этого объекта обременения. Може быть, он расположен в охранной или санитарно-защитной зоне. Если ограничения указаны в выписке ЕГРН, то на срок эта проверка не повлияет. А если не указаны, то банку потребуется дополнительное время на запрос уточняющих документов.

- Также проверяется привязка участка к жилому зданию или к проекту ИЖС. Заявку рассмотрят быстрее, если в документах обозначено, что дом (или проект) находится на данном участке. А если не обозначено, то у банка займет какое-то время на запрос дополнительных документов, чтобы уточнить это обстоятельство.

- Помимо жилого дома, на земельном участке могут быть расположены другие строения, и банк запросит выписку из ЕГРН и на них — для уточнения назначения этих построек и их связи с участком. Если постройки не относятся к данному наделу или их вовсе нет, то банк запросит обновленные документы.

- Часто в документах площадь приобретаемого дома или участка не соответствует действительности. Или данные выписки ЕГРН отличаются от данных, указанных в договоре купли-продажи — такое бывает, когд бывший владелец, к примеру, не оформил пристройку к дому. Финансовая организация потребует получить и предоставить новые документы на участок или дом.

Требования банков по ипотеке на дом

В основном банковские требования по ипотеке на дом соответствуют таковым по ипотеке на квартиру. Но критериям банка должны удовлетворять не только заемщик и объект недвижимости, но и участок, на котором стоит дом.

Заемщик должен соответствовать следующим критериям:

- иметь гражданство РФ;

- иметь постоянную прописку в регионе, в котором находится банк;

- получать постоянный официальный доход, подтвержденный документально;

- возраст заемщика должен быть от 21 года до 65-75 лет (на момент погашения кредита);

- трудовой стаж — не менее 1 года.

Требования банка к недвижимости:

- строение относится к жилой недвижимости — дом пригоден для проживания, проведены все необходимые коммуникации;

- жилье не носит статус аварийного или под снос, а общий износ дома не должен превышать 40%;

- фундамент дома кирпичный, бетонный или каменный, стены — кирпич, монолит, бетонный блок, ж/б панели;

- деревянные и каркасные дома рассматриваются в зависимости от года постройки;

- дом не выше трех этажей;

- продавец имеет зарегистрированное право собственности на жилое строение (при покупке готового дома);

- есть страховка на дом от наводнения, пожара, других стихийных бедствий.

Требования банка к участку:

- земля для индивидуального жилищного строительства(ИЖС) или сельхозназначения с возможностью возведения жилого дома;

- продавец земли или потенциальный заемщик имеют зарегистрированные права собственности на участок;

- площадь участка не превышает 5 тыс. кв. м;

- другие требования.

У банка могут быть и дополнительные требования. К примеру, ограничение по дальности расположения участка от населенного пункта, в котором работает банк.

Залоговый участок должен иметь статус «под ИЖС». Фото: donskoy.vsn.ru

Ипотечные программы для покупки дома в 2023 году

В каждом крупном банке, как правило, есть несколько ипотечных программ для строительства или покупки частного дома — как собственные, так и федеральные. Рассмотрим самые распространенные из них.

Ипотека на строительство жилого дома

«Ипотека на строительство жилого дома» — классическая программа ипотечного кредитования, которую можно взять во многих банках РФ. Условия программы не самые выгодные: большой первоначальный взнос, высокая процентная ставка и целый ряд ограничений.

Условия ипотеки на ИЖС:

- процентная ставка — 13-15%;

- максимальная сумма кредита — до 100 млн руб.;

- минимальный первый взнос — от 25%;

- срок кредитования — до 30 лет;

- залог по кредиту — земельный участок, поручительство физических лиц, залог иного имущества.

Банк может запросить утвержденный проект строительства и документы о принятии дома в пользование. А также ограничить выбор подрядчиков организациями, аккредитованными этим банком.

Земля, на которой вы собираетесь строить дом, должна находиться на территории поселка с подведенными коммуникациями и социальной инфраструктурой вокруг.

Семейная ипотека с господдержкой

Федеральная программа «Семейная ипотека с господдержкой» ранее работала только по квартирам, но затем стала распространяться и на индивидуальные дома. Сейчас можно оформить семейную ипотеку на строительство или покупку готового частного дома с участком. Ставка по этой программе рассчитывается индивидуально, но она не должна превышать льготные 6%.

Условия семейной ипотеки:

- базовая процентная ставка для всех регионов, кроме Дальнего Востока — до 6%; для Дальнего Востока — до 5%;

- максимальная сумма кредита — 12 млн рублей для Москвы, Подмосковья, Санкт-Петербурга, Ленинградской области и 6 млн руб. для других регионов РФ;

- минимальный первый взнос — от 15%;

- срок кредитования — до 30 лет;

- залог по кредиту — ипотечный дом или другой объект недвижимости.

Главное требование программы — ребенок в семье должен быть рожден с 1 января 2018 года по 31 декабря 2022 года. Ипотеку могут взять как родители, так и усыновители. Прочие требования к заемщикам семейной ипотеки мало чем отличаются от требований к другим видам жилищного кредита.

Льготная ипотека для ИЖС

Такую ипотеку по ставке 8% можно взять на дом, расположенный в крупном проекте, реализуемом надежным застройщиком — юридическим лицом. Круг этих проектов, аккредитованных банками, предоставляющих на них льготную ипотеку, весьма ограничен. Но любой гражданин может воспользоваться таким предложением.

Условия льготной ипотеки для ИЖС:

- процентная ставка — 8%;

- максимальная сумма кредита с 2023 года составляет 6 млн руб. для регионов и 12 млн для обеих столиц и Подмосковья;

- минимальный первый взнос — от 20%;

- срок кредитования — до 25 лет;

- залог по кредиту — ипотечный дом или другой объект недвижимости.

Сельская ипотека

Программа «Сельская ипотека» — льготный кредит, который можно взять для покупки или строительства дома в сельской местности, в населенном пункте с населением не более 30 тыс. человек. Это тоже федеральная льготная программа со сниженной ставкой. Правда, она не действует в Москве, Московской области и Санкт-Петербурге.

Условия сельской ипотеки:

- процентная ставка — до 3%;

- максимальная сумма кредита с 2023 года составляет 6 млн руб.;

- минимальный первый взнос — от 10%;

- срок кредитования — до 25 лет;

- залог по кредиту — ипотечный дом или другой объект недвижимости.

Вы можете взять сельскую ипотеку на покупку дома с участком и на строительство жилья на уже приобретенной земле. Возводить дом можно как на собственном, так и на арендованном участке. Но есть важное условие — заемщик обязан прописаться в сельской местности, где он покупает жилье.

Ипотека на покупку дома, расположенного за городом, отличается от простой ипотеки на частный дом: по данной программе вы сможете приобрести не только капитальное жилое строение, но и на дачу, то есть на дом для сезонного проживания. Условия загородной или дачной ипотеки в разных банках заметно отличаются — как процентная ставка, так и размер первоначального взноса и сумма кредита. Посмотреть спектр программ для покупки дома с участком можно на портале Выберу.ру. Этот вид кредита разработан специально для профессионалов в области IT. Но не для всех, а только для сотрудников тех организаций, что специально аккредитованы Министерством цифрового развития, и пользующихся страховыми льготами. Если заемщик собирается купить участок, чтобы построить дом, либо построить его на имеющемся участке, он должен вести строительство только с привлечением профессионального застройщика. Можно купить дом в поселке от застройщика, но по ДДУ. Жители Дальневосточного федерального округа имеют возможность воспользоваться льготной программой «Дальневосточная ипотека». Ставка здесь самая низкая — 2%. Это предложение для тех, кто получил свой участок по программе «Дальневосточный гектар», для супружеских пар не старше 35 лет или людей в том же возрастном диапаоне с детьми, а также для некоторых других категорий. Приобретаемый дом должен располагаться на территории ДФО: в Бурятии, Якутии, Забайкальском крае, Камчатском крае, Приморском крае, Хабаровском крае, Амурской области, Магаданской области, Сахалинской области, Еврейской области, Чукотском автономном округе. Полный перечень необходимых выписок и справок уточняйте в банке. Список может быть дополнен другими документами. Собирайте документы по перечню, полученному в банке. Фото: novostroev.ru

Ипотека на загородный дом

Условия для выдачи загородной ипотеки:

Ипотека для IT-специалистов

Условия выдачи ипотеки для IT:

Дальневосточная ипотека

Условия дальневосточной ипотеки:

Оформить ипотеку на дом с участком: пошаговая инструкция

Какие нужны документы для ипотеки на дом с участком

Документы на этапе подачи заявки:

Дополнительные документы:

Документы на ипотечную недвижимость:

Документы продавца:

Может ли банк отказать в ипотеке на покупку дома

Конечно, банк может вам отказать в оформлении ипотеки, даже не объясняя причину отказа. Но для этого всегда есть основания.

Стандартные причины отказа в ипотеке

- Недостаточный доход. Даже когда уровень вашего дохода отвечает требованиям банка, но в семье есть дети или иждивенцы, этой суммы может не хватить.

- Недостоверные или ошибочные данные. Служба безопасности банка тщательно проверяет все данные, указанные в заявке. Если вы направили кредитору ложную информацию или допустили ошибку в документах, то в кредите вам будет отказано.

- Плохая кредитная история. Прежде чем подавать заявку на ипотеку, проверьте свою кредитную историю и погасите действующие займы. Банк вряд ли одобрит ипотеку, если у вас были просрочки, штрафы или есть непогашенные кредиты.

- Недвижимость не отвечает требованиям банка. У каждого банка и каждой программы есть определенные условия, которым должен соответствовать выбранный дом. Особое внимание кредитор уделяет оценке реальной стоимости дома, участка или сметы на строительство.

Семейная ипотека с господдержкой в 2021 году: кому положена, как получить, преимущества программы

Доля ипотечных сделок в сентябре 2021 года на «вторичке» составила 62%

Досрочное погашение ипотеки. Как выгоднее и быстрее рассчитаться с банком

Подписывайтесь на наш Дзен-канал МИР КВАРТИР, чтобы не пропустить важное в недвижимости

Просмотров 63.4к.

Обновлено 03.02.2021

Многие семьи мечтают о собственном жилье. Но не всегда есть достаточное количество средств, чтобы обзавестись домом. Для решения жилищного вопроса оптимальным вариантом является покупка недвижимости в ипотеку. Такой вид кредитования позволяет приобретать жилье при помощи своих средств и заемных. Когда требуется оформление ипотечного кредита на покупку дома с земельным участком, то можно воспользоваться программами кредитования, предлагаемыми Сбером для клиентов. Так не придется затрачивать годы на то, чтобы накопить на жилой объект. Перед оформлением ипотеки рекомендуется ознакомиться с требованиями и условиями предоставления ссуды заемщикам.

Содержание

- Почему граждане выбирают частный дом в ипотеку

- Достоинства ипотеки на покупку частного дома

- Условия кредита на покупку дома

- Требования к кредитополучателю

- Какие требования предъявляются к дому и земельному участку

- Документы на кредит

- Список бумаг, которые потребуются после одобрения кредитной организацией кредита

- Этапы оформления кредита на дом

Почему граждане выбирают частный дом в ипотеку

Сбер предлагает большое количество ипотечных программ для граждан России. Но все большее число клиентов учреждения стремятся оформить ипотеку на частный дом. И этому есть несколько причин, которые являются следующими:

- Желание иметь дом вдали от городской суеты;

- Цена загородного дома порой достигает уровня стоимости квартиры в центральной части города. Но в большинстве случаев покупка такой недвижимости обходится дешевле;

- Наличие участка, на котором любители садоводства могут выращивать различные культуры. При этом можно питаться экологически чистыми овощами и фруктами, выращенными на собственной земле.

Читайте также: Оформление ипотеки без первоначального взноса в Сбере

Достоинства ипотеки на покупку частного дома

У программы ипотечного кредитования на приобретение собственного дома есть преимущества, которые являются следующими:

- Нет комиссий за предоставление клиентам займа на приобретение дома и земельного участка;

- Для зарплатных клиентов при оформлении такой ипотеки действуют выгодные процентные ставки;

- Для того чтобы увеличить вероятность одобрения ипотеки имеется возможность привлечь созаемщиков или поручителей;

- Для тех, кто оформляет такую ипотеку, дополнительно выпускается кредитная карта на 600 тысяч рублей.

Клиенты обращают внимание на достоинства программы на стадии выбора оптимального варианта ипотечного кредитования.

Условия кредита на покупку дома

Как и любого типа кредитования у кредита на покупку собственного дома с и участка имеются определенные условия. Банк предлагает клиентам оформит ипотеку по программе «Загородная недвижимость», которая предполагает выдачу займа на приобретение, дома, земельного участка для постройки жилого объекта на нем в будущем. Оформление такого вида ссуды производится Сбером на следующих условиях:

- Оформление ипотеки осуществляется в рублях;

- Минимальный срок кредитования составляет один год, Максимальный – не более тридцати лет;

- Минимальная сумма займа по ипотеке – 300 тысяч рублей;

- Максимальный размер кредитования не должен превышать стоимость недвижимости вместе с землей более чем на 75 процентов. Также он не может быть выше цены на имущество, которое применяется в качестве залогового обеспечения;

- Размер первоначального взноса – не менее 25 процентов от стоимости готового жилого объекта на земле, или сметы на строительство;

- В качестве залога используется либо приобретаемое имущество, либо недвижимость, находящаяся в собственности заемщика. При этом она должна отвечать требованиям банка;

- Для дополнительного обеспечения долга по кредитному договору имеется возможность привлечь поручителей, созаемщиков;

- Обязательное оформление страховки на недвижимость. Страхование жизни и здоровья необязательно;

- За оформление ссуды комиссионные сборы Сбером не взимаются.

В настоящее время Сбер является одной тех кредитных организаций, в которой действуют такие приемлемые условия по этому типу кредитования.

Читайте также: Рассчитать ипотеку для пенсионеров от Сбера

Требования к кредитополучателю

Процедура оформления ипотечного кредита является сложной, и для получения займа недостаточно соблюдать условия, или предоставить все необходимые документы. Есть еще и момент, который касается требований к кредитополучателям. При условии соответствия им и наличии полного пакета документов предоставляется займ. В настоящее время требования по данному виду кредитования являются следующими:

- Кредитополучатель должен быть не младше 21 года на момент оформления ссуды, и не старше 75 лет на момент ее погашения;

- Наличие гражданства Российской Федерации. Также в некоторых случаях допускается временное гражданство и прописка на территории страны;

- Трудовой стаж за последние пять лет не должен быть меньше года. При этом заемщику необходимо иметь стаж на текущем предприятии не менее шести месяцев.

Это стандартные требования, которые предъявляются Сбером к лицам, получающим ссуду. если у заемщика не получается современно гасить задолженность по кредиту, то за него это делает созаемщик, который подписывает ипотечное соглашение вместе с ним. Кредитополучатель имеет возможность привлечь до трех таких лиц. К ним также предъявляются определенные требования.

Также нужно найти поручителя. Это станет дополнительной гарантией исполнения долговых обязательств перед Сбером.

Какие требования предъявляются к дому и земельному участку

Жилой объект, который будет куплен клиентом банка на заменые средства, выступает в качестве залога. По этой причине банковской организации важно его состояние. Если есть возможность, то Сберу разрешается предоставить в роли обеспечения по кредиту другое имущество, собственником которого является кредитополучатель. К такой недвижимости предъявляются следующие требования:

- Объект находится не в аварийном состоянии и не подлежит сносу;

- Фундамент из кирпича, камня, железобетона, бетона;

- Процент износа должен составлять не более 40 процентов. Этот момент прописывается в техническом паспорте на дом;

- Наличие центральных и индивидуальных коммуникаций.

При ипотеке на земельный участок к объекту кредитования предъявляются следующие требования:

- Наличие неподалеку транспортной развязки;

- Возможность подвода различных коммуникаций;

- Собственником земли должен быть кредитополучатель;

- Вокруг должны иметься социально значимые объекты.

Сбер проверяет каждый объект на соответствие таким параметрам. Для этого в рамках кредитования есть отдельный этап. Если кредитное учреждение не одобрит выбранный ипотечный предмет, то придется искать другой. Но лучше сразу ознакомиться с требованиями, чтобы не затрачивать на это время.

Читайте также: Ипотека для молодой семьи от Сбера

Документы на кредит

Если клиенты банка решили воспользоваться ипотекой для покупки жилой недвижимости, то для оформления потребуется собрать пакет документов. На начальной стадии получения займа кредитополучатель передает в Сбер следующие бумаги:

- Заявка с личными данными человека, на которого будет оформляться ссуда;

- Документы, подтверждающие личность, среди которых паспорт;

- Справка о доходах по форме 2-НДФЛ или по форме банка;

- Документ на имущество заемщика, которое будет применяться в качестве залогового обеспечения по ссуде.

Стоит отметить, что клиентам банковской организации, которые получают заплату на банковские карты финансового учреждения, могут не затрачивать время на оформление справок, подтверждающих их платежеспособность. Они не потребуются.

Список бумаг, которые потребуются после одобрения кредитной организацией кредита

После одобрения банком ипотечного займа, от клиента требуется предоставить еще список документов на рассмотрение. В него входит справка, которая может подтвердить, что у заемщика имеется достаточное количество денежных средств на внесение первоначального взноса по кредитному договору. Это может быть выписка с банковского счета, на котором хранятся средства. Также клиенты предоставляют расписку, в которой указывается, что на эти нужды деньги были взяты в долг у родственников или друзей. Если для первоначального взноса применяется материнский капитал, то должно быть предоставлено соответствующее свидетельство.

Также потребуется сбор, подготовка документов на имущество, которое будет приобретено на заемные средства. Их нужно предоставить в течение 90 дней после одобрения ипотечной суммы. Также не стоит забывать и о том, что кредитной организацией могут потребоваться и другие документы. Дополнительный набор бумаг обычно включает свидетельство о заключении или расторжении брака, свидетельства о рождении детей, согласие мужа или жены на использование общенажитого имущества в качестве залогового обеспечения. Процесс и длительность выдачи ипотечного займа зависит от того, насколько быстро клиент соберет бумаги, и полным ли будет пакет или нет.

Читайте также: Сколько времени занимает оформление ипотеки в Сбере

Этапы оформления кредита на дом

Сбер выполняет оформление ипотечного займа в несколько этапов:

- Отправка заявки на ссуду онлайн или в отделении банка;

- Предварительное решение. Уведомление гражданин получает по смс на указанный заемщиком номер телефона;

- Подача бумаг на рассмотрение;

- Решение об одобрении или отказе в кредитовании;

- Поиск жилого объекта для приобретения;

- Предоставление в банк документов на выбранную недвижимость;

- Подписание с банком кредитного договора;

- Предоставление первоначального взноса по займу;

- Оформление прав собственности на объект;

- Подписание закладной в кредитном учреждении;

- Передача денежных средств продавцу.

После прохождения всех стадий кредитополучатель становится обладателем собственного жилья или земли для его постройки.

Россияне все чаще при покупке делают выбор в пользу собственного дома. Это стало особенно актуально в период коронавирусных ограничений.

В статье расскажу про нюансы покупки готового собственного дома в ипотеку: какие требования предъявляют банки к дому и земельному участку, какие документы понадобятся и как оформить покупку.

На выбор влияет множество факторов: от предпочтений покупателя до места расположения. Но основными причинами для покупки собственного дома можно назвать следующие.

Площадь помещения. Обычно площадь отдельно стоящего дома существенно больше стандартных квартир. При этом цена может быть одинаковой. А еще — дом можно расширить путем пристройки новых площадей или отдельно стоящих помещений.

Парковка для автомобиля. В отличие от многоквартирного дома, где очень часто крайне проблематично найти парковочное место, в доме всегда есть где его обустроить.

Придомовая территория. Отдельно стоящий дом предполагает наличие собственной земли, на которой можно разбить огородик или просто посадить цветы и обустроить место для отдыха с удобной мебелью. Чтобы сделать барбекю, никуда ездить не нужно.

Уединение. Плотная многоквартирная застройка снижает качество жизни: окна в окна, пробки на дорогах, очереди в транспорт по дороге на работу. Порой очереди даже в лифт. В собственном доме больше свободы, меньше шума и социальной нагрузки.

Экология. Обычно экология в округе частных домов лучше, чем в городе: нет промышленных предприятий рядом, меньше машин, больше деревьев.

Но, конечно, у домов есть и недостатки по сравнению с квартирами. Они часто удалены от города, рядом нет развитой инфраструктуры, не всегда есть централизованные коммуникации. Дом требует больше ухода, чем квартира: в городе за порядком смотрят коммунальные службы, а в доме приходится следить за этим самому.

Если своих денег на покупку дома мечты нет, то можно взять ипотеку — сейчас это достаточно просто. Многие банки даже имеют ипотечные программы на покупку загородного дома. Но есть и нюансы.

Требования к частному дому. Часто банки выставляют требования к частному дому:

- Обычно у банка есть ограничения по минимальному году постройки, например в Райффайзен Банке это постройки не ранее 2000 года. Также дом не может быть ветхим или в аварийном состоянии. Он не должен требовать большого ремонта и быть сильно изношенным. Обычно это определяет независимый оценщик в своем отчете при проведении оценки. Наличие такого отчета — обязательное требование банков при покупке объекта в ипотеку.

- Банки не любят маленькие дома — обычно рассматривают дом общей площадью от 70 м2. Очень большие тоже не жалуют — такие дома сложно продать. Лучше всего одобряются стандартные дома в 100–200 м2. Но иногда и больше, например в Райффайзен Банке предел — 300 м2, а объекты большей площади рассматриваются в индивидуальном порядке. И даже возможен выезд сотрудников банка на объект для принятия решения.

- Дом должен стоять на фундаменте — каменном (кирпичном), железобетонном или свайном. Последний вариант любят не все банки.

- Дом должен быть пригодным для проживания в любое время года, то есть отапливаться по всей площади и иметь горячее водоснабжение.

- Желательно, чтобы были центральные коммуникации — водоснабжение, газ, электричество, канализация. Но могут подойти автономные.

- Деревянные перекрытия и вообще деревянные дома любят не все банки. Современный дом из клееного бруса или бревна может подойти, а вот те, что попроще, — вряд ли. И требования к деревянным домам всегда жестче.

- Лучше, если дом имеет внутреннюю отделку либо готов к чистовой отделке — мало какие банки рассмотрят свежепостроенные частные дома с черновой отделкой.

- Дом должен находиться недалеко от города, и к нему должна быть проложена дорога, по которой можно проехать на машине.

Требования к земельному участку. К земле, на которой стоит дом, у банков тоже есть требования:

- Идеально, если земельный участок относится к категории «Земли населенных пунктов» и предназначен для индивидуального жилищного строительства. Хотя некоторые банки допускают и другие категории, например земли сельскохозяйственного назначения. Главное — чтобы вид разрешенного использования официально позволял строить на этой земле жилой дом и потом зарегистрировать его.

- Земельный участок не должен находиться в одной из зон с особыми условиями использования территорий, например в водоохранной зоне или зоне национального парка. Сведения о категории земли и виде ее разрешенного использования можно проверить, запросив выписку из ЕГРН.

- Желательно, чтобы на участке не было сервитута — это определенное ограничение пользования земельным участком. Например, если на нем стоит объект из числа общих инженерных сетей — газовый распределитель. Также бывает, когда установлен сервитут для прохода или проезда через участок или для прохода к водоему. Публичный сервитут устанавливается госорганами, он не регистрируется в ЕГРН, но прописан там: обычно в выписке указывают характеристики участка, цель и сроки сервитута.

Все это стандартные требования. Банки могут установить и другие, например по площади, или, наоборот, быть более лояльными к частным домам, как Сбербанк.

Так выглядит информация о земельном участке в выписке ЕГРН

Права на дом и землю. На жилой дом и земельный участок у продавца должно быть оформлено право собственности. Землю в аренде банки не любят.

А еще — дом и земельный участок должны быть отдельными объектами, а не долями.

Если земельных участков больше одного, то обычно банки кредитуют только стоимость земельного участка, на котором расположен дом. Смежные участки придется покупать за личные деньги.

На что обращать внимание при покупке доли в квартире

Сейчас практически каждый банк выдает ипотечные кредиты на покупку индивидуального жилого дома. Средние условия по рынку такие:

- первоначальный взнос обычно 20–30 % от стоимости объекта. Есть банки, которым достаточно 10 %, другие просят внести 50 % за счет собственных денег;

- ставки по домам всегда немного выше, чем по квартирам, и меняются они довольно быстро. На момент написания статьи средняя ставка составляла 11–12 %. Например, у Райффайзен Банка есть программа покупки частного дома со ставкой 12,75 %;

- сумму кредита банки стараются не ограничивать — этот параметр чаще зависит от платежеспособности заемщика и стоимости дома;

- срок кредита стандартный, от 3 до 30 лет.

Некоторые банки с удовольствием и рефинансируют ипотечный кредит, который выдан на покупку загородного дома. Но условия, требования к заемщику и предмету залога везде

Купить частный дом можно и в рамках жилищных госпрограмм. Вот несколько примеров.

Материнский капитал. Эту субсидию от государства можно потратить и на покупку личного отдельного дома. Практически все банки, которые дают деньги на покупку дома, принимают материнский капитал, в том числе в качестве первоначального взноса. Но по домам размер первого взноса может быть выше, чем по квартирам. Это значит, что дополнительно могут потребоваться свои деньги.

Как использовать материнский капитал на покупку жилья с ипотекой

В 2021 году сумма маткапитала для семьи с одним ребенком составляла 483 881,83 ₽, а с двумя — 639 431,83 ₽. С 1 февраля 2022 года сумму проиндексировали на 8,4 %.

Госипотека на новостройки. Данная программа также позволяет купить частный дом с землей, но только напрямую у застройщика. И мало какие банки работают с госипотекой на дома. Узнавайте это заранее в своем банке.

Семейная ипотека. Право на нее имеют семьи, в которых с 2018 года родился ребенок, это может быть и первенец. Эта программа предполагает льготную ставку по ипотеке — не более 6 % годовых. Например, Райффайзен Банк предлагает ставку 5,19 % годовых. Данная программа в первую очередь направлена на покупку квартир в новостройках, но можно купить дом у застройщика или построить свой. Не все банки предлагают в своих программах опцию покупки или строительства собственного дома.

После того, как банк уже одобрил покупателя как заемщика, нужно, чтобы он одобрил объект недвижимости, то есть сам дом. Для этого нужно предоставить следующие документы:

- Правоустанавливающие документы, например договор приобретения или дарения, свидетельство о наследстве.

- Правоподтверждающий документ — выписка из ЕГРН.

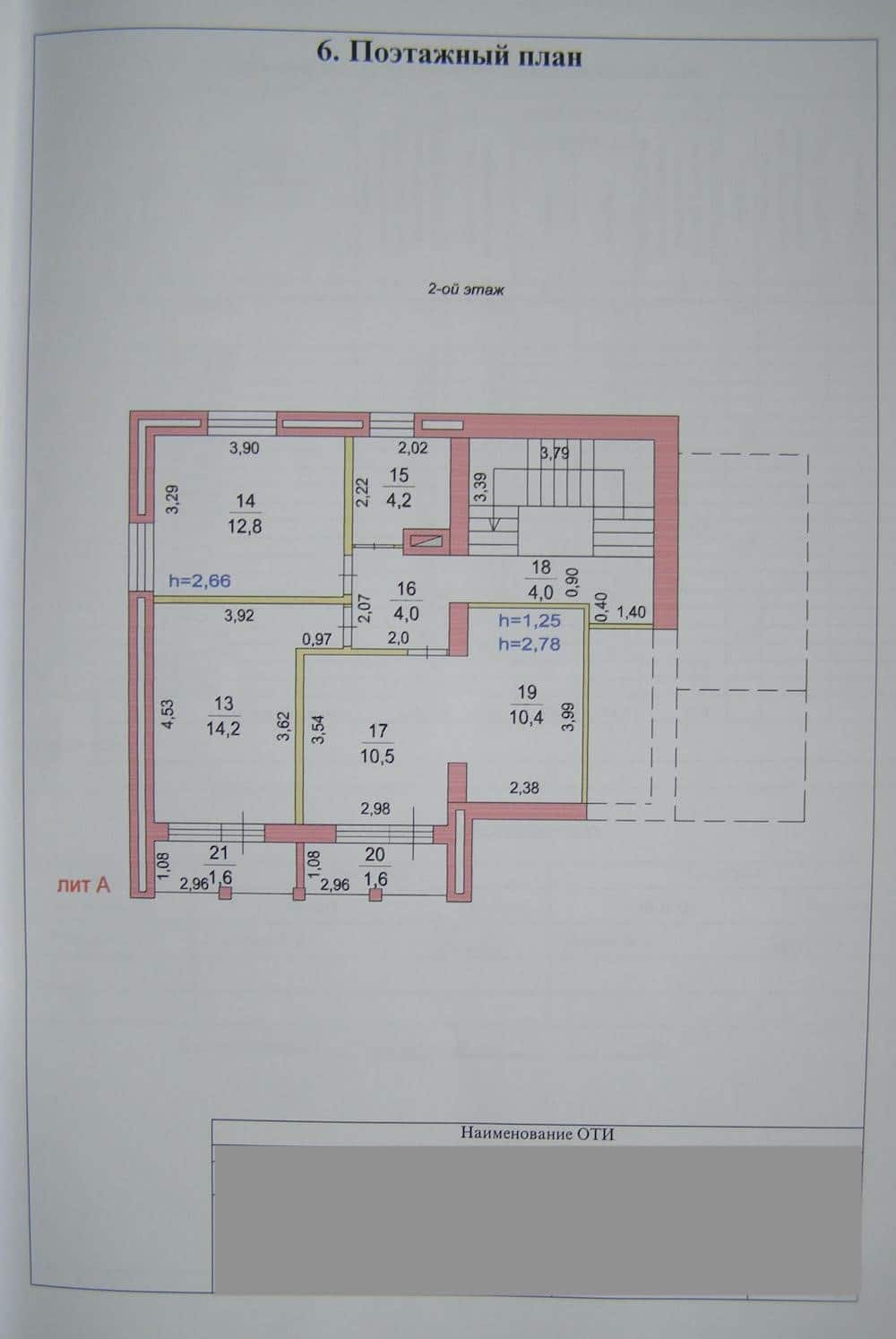

- Технический паспорт на дом. Технический паспорт позволяет узнать подробные характеристики объекта вплоть до того, из чего сделан дом, как и какие помещения расположены на каждом этаже дома.

Страница технического паспорта с поэтажным планом

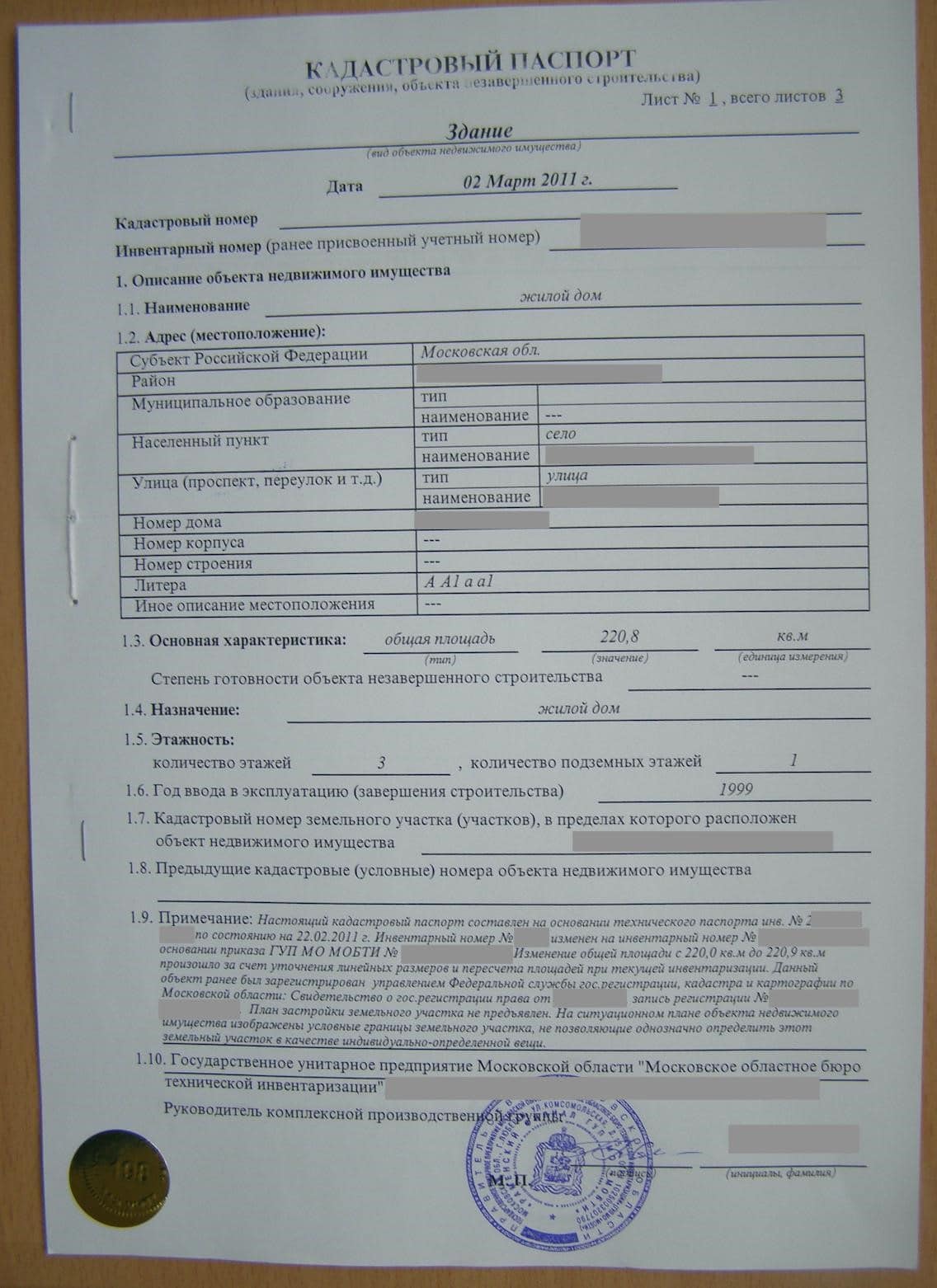

- Кадастровый паспорт — он позволяет, например, узнать характеристики местоположения объекта и расположения дома на земельном участке.

Так выглядит первая страница кадастрового паспорта

- Паспорт продавца, если это физлицо. А если продавец дома и участка — юрлицо, например застройщик, то предоставляются учредительные документы продавца и документ, который подтверждает полномочия лица, подписывающего документы по сделке.

- Отчет об оценке недвижимости — его делает независимый оценщик, который аккредитован банком, обычно список таких оценщиков предоставляет банк. Стоимость оценки зависит от типа недвижимости (например, квартира или дом), региона, расположения населенного пункта, размеров и расположения самого объекта, дополнительных услуг оценщика. Например, в Москве оценка жилых домов стоит от 10 000 ₽.

Как сделать оценку квартиры для ипотеки

Банк может запросить и другие документы. Например, если недвижимость приобретена в браке, а супруг в сделке не участвует, то от него может потребоваться согласие на продажу или брачный договор. А если в собственниках числится несовершеннолетний ребенок — разрешение органа опеки и попечительства.

Процедура покупки частного дома в ипотеку стандартная.

- Подыскиваете подходящий дом. Запрашиваете документы на дом у продавца и проверяете собственника. На что обращать внимание, мы писали ранее на R-Media:

Как проверить продавца при покупке квартиры

Кого из участников сделки проверять при покупке квартиры - После того, как все проверили, нужно выбрать банк, подать заявку на кредит, чтобы одобрить себя как заемщика. А после того, как банк одобрит вашу кандидатуру и сумму кредита, — подать документы по дому, который вы выбрали, так как дом с землей также проходит процедуру одобрения. Но нужно понимать, что даже несмотря на одобрение заемщика, банку может не понравиться конкретный дом, и по нему можно получить отказ. В этом случае придется искать другой объект.

Почему банки не дают кредит: причины отказа

- Следующий этап — сама сделка и подписание договора покупки, обычно это договор купли-продажи дома с земельным участком. После этого документы подают на госрегистрацию. Государственная регистрация перехода права означает, что дом и земельный участок оформляются в собственность покупателя. На руки вы получите свой экземпляр договора с отметкой о регистрации перехода права собственности. Если документы подавать через МФЦ, то срок получения — 9 рабочих дней, если через Росреестр — 7 рабочих дней.

Подробно о том, как оформить жилье в собственность, читайте в нашей статье «Как оформить квартиру в собственность». - Когда договор зарегистрирован, происходит окончательный расчет между сторонами. Обычно деньги для расчетов размещают в банковской ячейке или на аккредитиве. После предоставления продавцом договора с отметкой о регистрации перехода права он сможет забрать деньги.

- Если вы сделали выбор в пользу покупки дома, тщательно считайте финансы: стоит заложить бюджет не только на покупку жилья, но и на его последующее обслуживание.

- Проверьте, есть ли возможность поучаствовать в программе с господдержкой, — это может существенно снизить финансовую нагрузку при покупке недвижимости.

- Если вам нужен ипотечный кредит, заранее изучите условия банков — отбирайте банки, под требования которых подходите и вы, и ваш дом. Не стоит плодить лишние отказы по кредиту — это плохо влияет на кредитную историю.