Процесс приобретения квартиры в новостройке

Квартира — крупная покупка со множеством нюансов, решения должны быть приняты рационально.

Однако, не все знакомы с процедурой покупки недвижимости.

Укажем основные шаги, которые вам необходимо сделать:

1. Рассчитайте примерный бюджет покупки.

2. Изучите плюсы и минусы жилья в новостройках, убедитесь, что сделали верный

выбор.

Подробнее о том, какой

рынок жилья выбрать: первичный или вторичный, читайте в статье.

3. Выберите надёжного застройщика.

4. Оформите ипотечный кредит на покупку квартиры.

5. Примите квартиру от застройщика.

6. Зарегистрируйте право собственности.

Разберём каждый из этих пунктов подробнее.

Как рассчитать бюджет покупки?

Перед выбором конкретной квартиры оцените свои финансовые возможности. Часто для покупки недвижимости

используют кредитные средства. Если вы хотите оформить ипотеку, вам потребуется первоначальный взнос,

как

правило, он составляет от 10-15% от стоимости квартиры. В качестве него можно

использовать накопленные или

иные средства, например, средства материнского (семейного) капитала. Мы поделились советами, как

накопить на

первоначальный взнос, в другой статье.

Как оценить, за какую сумму вы сможете купить жилье? Для этого рассчитайте комфортную для вас

стоимость

ипотечного кредита: ежемесячный платёж на покупку квартиры не должен превышать 30-40%

от общего семейного

бюджета. Умножьте эту сумму на срок ипотечного кредита, учтите первоначальный взнос, и так

вы получите

примерную стоимость квартиры, которую можете купить. Следует также учесть, что покупка квартиры влечёт за

собой дополнительные расходы.

Ещё один совет: накопите финансовую «подушку безопасности» в размере 3-5 сумм ежемесячного

дохода — это

позволит продолжать выплачивать кредит в случае трудностей, например, временной потери работы.

Плюсы и минусы покупки «первичной» недвижимости

Квартира в новостройке имеет свои преимущества и недостатки. Взвесьте все «за»

и «против» покупки жилья на

первичном рынке, прежде чем принять окончательное решение.

Преимущества:

— Стоимость жилья. Как правило, квартиры на ранних этапах постройки стоят дешевле

готовых вариантов.

— Широкий выбор. В отличие от недвижимости на вторичном рынке, где число

квартир в определённом районе

ограничено, можно рассмотреть разные варианты планировки, выбрать этаж, вид из окна и т.д.

— Инфраструктура и паркинг. Застройщики тщательно продумывают схемы комплексов: строят

рядом школы,

детские

сады и площадки, выделяют площади под магазины, салоны и многое другое.

— Современные планировки. Жильё в новостройках, как правило, имеет более удобные

санузлы, просторные и

функциональные помещения, чем квартиры во «вторичке».

— Юридическая чистота квартиры.

Недостатки:

— Развивающаяся инфраструктура. Следует изучить транспортную доступность жилого комплекса

и этапы её

внедрения, чтобы проживание и доступ к нужным местам города были комфортными.

— Сроки строительства. Покупка квартиры в новостройке несёт в себе риски, например,

сдвиг сроков сдачи

объекта недвижимости в эксплуатацию.

— Ремонт и шум. Если квартира была куплена без отделки, въехать в неё быстро

не получится: нужно сделать

ремонт, завезти мебель и т.д. Дома часто заселяются неравномерно, поэтому приходится терпеть шум

ремонта

соседей.

Составьте список того, что вам важно при выборе квартиры: так вы отсеете некоторые жилые комплексы,

и выбор

сузится. Изучите доступные варианты через специализированные площадки, например, на сайтах ДОМ.РФ

Девелопмент, Циан или напрямую на сайтах интересующих застройщиков.

Выбор застройщика

Покупка квартиры в строящемся доме имеет свои риски, основные из них — задержка сроков

сдачи жилья в

эксплуатацию и незавершённое строительство. Внимательно изучите информацию о застройщиках, так вы

минимизируете риск. Используйте портал наш.дом.рф и проверьте на нём легальность новостроек

и репутацию

строительных компаний на рынке недвижимости. На сайте собрана актуальная информация

о жилищном

строительстве, достоверность которой обеспечивается

Федеральным законом от 30.12.2004 N 214-ФЗ «Об участии в долевом строительстве

многоквартирных домов и иных

объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской

Федерации».

Как убедиться в легальности новостройки и что нужно проверить перед приобретением недвижимости,

читайте в

нашей статье.

Дополнительно защищают покупателя эскроу-счета — банковские

счета,

позволяющие обезопасить расчёт между

застройщиком и покупателем. Банк блокирует средства на специальном счёте, и строительная

компания получает

доступ к деньгам за квартиру только после того, как дом введут в эксплуатацию. Если

застройщик не выполнит

свои обязательства, покупатель сможет вернуть свои средства. Подробнее об эскроу-счетах и правилах

работы с

ними читайте в статье.

Что нужно знать об ипотеке?

1. Залог

Покупая недвижимость за счет кредитных средств, заёмщик передаёт её в залог банку

до полного исполнения

обязательств по кредитному договору. Это гарантирует кредитной организации возврат выданных средств. В

большинстве случаев банки требуют оформления

закладной — ценной бумаги, которая удостоверяет право залога на

жилье, обремененное ипотекой , а также право ее законного владельца на получение исполнения

по денежным

обязательствам, обеспеченным ипотекой, без представления других доказательств существования этих

обязательств. Залог с квартиры снимается после полного исполнения обязательств по кредиту.

2. Страхование недвижимости

Выдача заёмных средств — риск не только для покупателя, но и для банка,

поэтому залоговую квартиру

обязательно страхуют в соответствии со статьей 31 Федерального закона от 16.07.1998

№ 102-ФЗ «Об ипотеке

(залоге недвижимости)». Страхование квартиры происходит только после сдачи дома и оформления

права

собственности, оно защитит как кредитную организацию, так и самого заёмщика в случае

непредвиденных

обстоятельств.

3. Страхование заёмщика

Этот вид страхования не обязателен и не повлияет на получение ипотеки, но может

обезопасить клиента,

например:

— страхование жизни и здоровья поможет в случае частичной или полной

нетрудоспособности или смерти

заёмщика.

— страхование ответственности заёмщика позволяет застраховать себя, если по каким-либо

причинам потеряет

возможность осуществлять платежи. В этом случае банк получит выплаты от страховой компании, однако

сумма

такого платежа может составлять не менее 10% и не более 50% основной суммы долга.

Подробнее о видах страхования при оформлении ипотечного кредита читайте в статье.

Изучите доступные ипотечные кредиты

Банки предлагают широкий выбор ипотечных программ, в том

числе

программы

«льготной ипотеки».

Например, в АО «Банк ДОМ.РФ» существует программа ипотечного кредитования «Льготная ипотека

на новостройки»,

позволяющая получить кредитные средства по более низкой ставке.

Изучите разные варианты условий по ипотечному кредиту. Воспользуйтесь ипотечным калькулятором, это позволит

вам в несколько шагов оценить будущие затраты на погашение кредита.

Шаг 1. Укажите стоимость недвижимости, которую вы планируете приобрести

Шаг 2. Впишите сумму первоначального взноса, который вы готовы внести

требования

Шаг 3. Обозначьте срок, в течение которого вы будете выплачивать задолженность по кредиту

Шаг 4. Изучите результаты расчёта. Калькулятор покажет возможную ставку по кредиту, приблизительный

ежемесячный платёж и необходимый уровень дохода для комфортного погашения.

Шаг 5. Ознакомьтесь с предварительным графиком платежей и подайте заявку через личный кабинет ипотеки.

Процесс оформления сделки по ипотеке (по предоставлению ипотечного кредита)

Изучите требования банка к заёмщику, как правило, это:

— возраст: большинство банков устанавливают минимальный возраст заёмщика —

21 год, а максимальный

возраст на

дату погашения кредита до 65-70 лет

— стаж: чаще всего требуется проработать не менее 3 месяцев на последнем месте

трудоустройства

— платёжеспособность и кредитная история: кредит на квартиру подразумевает

регулярные выплаты, поэтому

кредитной организации важно убедиться в стабильности дохода заёмщика

— гражданство: большинство банков не выдаёт ипотечные кредиты иностранным гражданам

Для подачи заявки на ипотеку:

1. Соберите пакет необходимых документов, как правило, это:

— паспорт

— документы для подтверждения дохода с указанием его источника — это может

быть заработная плата,

пенсия,

доход от сдачи жилья в аренду и т.д. Банк ДОМ.РФ не требует этих документов,

а подтверждает доходы выпиской

из ПФР, которую сам же заказывает.

Перечень документов может быть расширен по требованию банка или в соответствии с условиями

выбранной

ипотечной программы, например, при оформлении так называемой «семейной ипотеки» дополнительно

потребуется

свидетельство о рождении ребёнка.

2. Подайте заявку на ипотечный кредит. Сделайте это онлайн на сайте банка или

обратитесь в

офис кредитной

организации. После одобрения заявки на ипотеку банком, как правило, заёмщику отводится

до 90 дней на поиск

жилья и сбор требуемых документов и проведения сделки.

3. Предоставьте документы по выбранной недвижимости и дождитесь её одобрения

банком. Перед

этим

удостоверьтесь, что жильё подходит под требования кредитной организации.

4. Ознакомьтесь внимательно с пунктами кредитного договора перед тем, как его

подписать.

Если вам

встретились непонятные формулировки, проясните их значение у сотрудника банка. Обязательно

проверьте

корректность всех указанных в документе данных.

5. Подпишите договор для получения кредита.

Принятие квартиры от застройщика

Покупка жилья в новостройке подразумевает приобретение строящейся недвижимости. После окончания

строительства застройщик вводит дом в эксплуатацию и уведомляет собственников о готовности

передать объект.

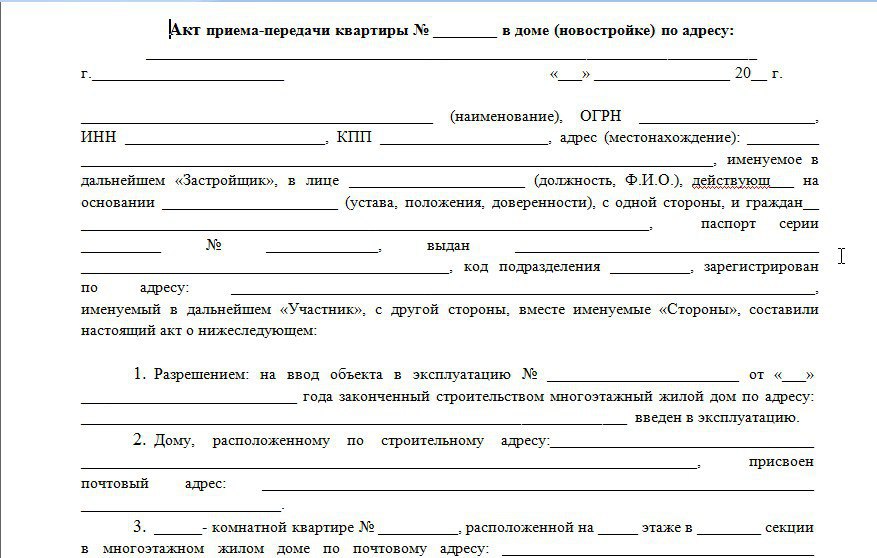

После получения такого уведомления необходимо начать приёмку квартиры в предусмотренный договором срок

или,

если такой срок не установлен, — в течение недели. В акте приема-передачи

вы имеете право указать на

недоработки, которые строительная компания должна исправить. Мы рассказали, как правильно принять

квартиру

от застройщика тут. Важно отметить,

что,

если участник долевого строительства не придёт на приёмку квартиры

в течение 2 месяцев после получения уведомления, строительная компания имеет право составить

односторонний

акт или иной документ о передаче объекта долевого строительства.

Зарегистрируйте право собственности на квартиру

После того, как вы приняли объект недвижимости от застройщика — оформите право

собственности на ипотечную

квартиру и закладную. Для этого нужно подать заявление и документы в Росреестр для

осуществления

регистрационных действий. Это можно сделать через МФЦ или Росреестр. После внесения в единый

государственный

реестр недвижимости данных о праве собственности на недвижимость покупатель становится законным

собственником жилья.

Ещё несколько советов

1. Если для первоначального взноса или одного из платежей по кредиту

вы использовали

средства материнского

(семейного) капитала, вы обязаны выделить детям и супругу доли в праве общей собственности

на недвижимость

после погашения кредита. С пошаговой инструкцией, как это сделать, можно ознакомиться по ссылке.

2. Оформите имущественный налоговый вычет,

чтобы вернуть часть выплаченных средств.

Подробно изучите пошаговую инструкцию по покупке квартиры в новостройке, чтобы минимизировать

риски при

заключении сделки.

Еще с июля 2019 года в процесс покупки новостройки претерпел существенные изменения, действовавшая 15 лет система долевого строительства в результате реформы потеряла актуальность. Сейчас используется новая схема покупки с применением счетов эскроу. Поэтому здесь мы рассмотрим пошагово процесс покупки с использованием счетов эскроу, потенциальные риски для покупателей при покупке и приемке квартиры, особенности выбора застройщика и покупки на ипотечные деньги.

Если шоков для экономики не будет, то в 2023 году можно ожидать восстановления спроса на недвижимость – учитывая, что с лета 2022 года рынок новостроек демонстрирует признаки оживления. При благоприятной ситуации возможно подорожание на 5-10%.

СодержаниеПоказать

- 💡 Правовое регулирование

- 💰 Покупка квартиры в новостройке: пошаговая инструкция

- Что такое счет эскроу

- Схема покупки недвижимости

- Можно ли купить квартиру в 2023 году без счета эскроу

- Как проверить застройщика

- 💸 Особенности покупки квартиры в новостройке в ипотеку

- Схема покупки

- Документы

- Обременение залогом: что это значит

- ✅ Порядок оформления квартиры в новостройке в собственность

- При каких условиях возможна регистрация права собственности на квартиру в новостройке

- Необходимые документы и сроки регистрации

- Как правильно принять квартиру у застройщика

- ❗ Существуют ли подводные камни при покупке квартиры в новостройке

💡 Правовое регулирование

Покупка квартир в новостройке происходит с опорой на Федеральный закон «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» от 30.12.2004 №214-ФЗ.

Принцип работы счетов эскроу содержится в статье 860.7 Гражданского кодекса РФ. Специфика применения таких счетов в долевом строительстве регламентируется в статье 15.4 Федерального закона «Об участии в долевом строительстве многоквартирных домов…» №ФЗ-214.

Страхование депонированной суммы на эскроу-счете производится Агентством по страхованию вкладов в сумме не более 10 млн р., согласно п. 3 ст. 12.2 Федерального закона «О страховании вкладов в банках Российской Федерации» №ФЗ-177.

💰 Покупка квартиры в новостройке: пошаговая инструкция

С июля 2019 года большинство застройщиков не смогут получать деньги от дольщиков напрямую. Финансирование застройки многоквартирных домов с прямого сменилось проектным. Что это означает на практике?

Долевое строительство в старой форме просуществовало более 15 лет. Формально преимущества получали обе стороны: застройщикам предоставляли доступ к беспроцентным деньгам от дольщиков, дольщики могли приобрести жилье с существенным дисконтом, если покупали квартиру на стадии котлована. Но на практике такая схема привела не к одному долгострою и тысячам обманутых дольщиков. Созданному в 2017 году компенсационному фонду не удалось принципиально решить проблему с недостроенной недвижимостью.

Теперь дольщики так же могут купить квартиру на котловане, но застройщик увидит эти деньги только после того, как достроит квартиру и отдаст ключи. При этом договоры долевого участия (ДДУ) сохранили свое значение и не исчезли с рынка, поменялась только схема расчетов.

Деньги, которые теперь покупатели платят за недвижимость, не поступают напрямую застройщику, а направляются в банк на специальный счет эскроу.

Что такое счет эскроу

Счет эскроу – это специальный вид счетов в банке. На данный счет дольщики должны перевести деньги за квартиру в новостройке по договору участия в долевом строительстве. Сумма будет храниться в банке до тех пор, пока застройщик не сдаст квартиру. До того момента, пока дом не достроен, получить доступ к деньгам застройщик не сможет: ему придется использовать собственные или внешние источники финансирования проекта. Такие счета застройщики могли использовать на добровольных началах с июля 2018 года, а с июля 2019 года – это обязанность застройщиков, а не их право.

В результате снижаются риски для покупателей недвижимости, что застройщик соберет деньги с дольщиков и не закончит объект. Даже если со стройкой возникнут какие-либо проблемы, покупатели смогут забрать свои деньги, получив компенсацию из специального фонда.

При возникновении проблем у банка поводов для беспокойства у дольщиков так же нет: средства на счетах эскроу застрахованы на сумму до 10 млн р.

Схема покупки недвижимости

Схема покупки недвижимости с использованием счета эскроу будет следующая:

- Покупатель выбирает квартиру в строящемся доме. Опросы показывают, что покупатели стали больше доверять застройщикам после применения счетов эксроу и больше россиян готовы покупать недвижимость на этапе котлована.

- Покупатель подписывает с застройщиком договор долевого участия.

- Покупатель заключает трехсторонний договор на открытие счета эскроу с застройщиком и банком.

- Денежные средства за квартиру переводятся на счет эскроу (если была получена ипотека, то средства на эксроу-счет перечисляются банком).

Но из-за введения счетов эксроу разница между ценой квартиры на этапе котлована и на финальной стадии будет практически одинаковой, поэтому более логично покупать недвижимость с высокой степенью готовности.

Можно ли купить квартиру в 2023 году без счета эскроу

В первоначальной версии закона предполагалось распространить требование о применении счетов эскроу на всех застройщиков, но затем были сделаны послабления. Ряд застройщиков может получить деньги напрямую и начать ими распоряжаться.

Применение счетов эскроу для застройщиков становится обязательным, если первый договор долевого участия был зарегистрирован после июля 2019 года. Правительство ввело критерии, кто и когда вправе работать без счета эскроу. Такие условия важно знать покупателям, чтобы понимать, что их не привлекают к участию в серой схеме. Итак, застройщик вправе работать без счета эскроу в следующих случаях:

- Застройщик построил дом более, чем на 30%, и реализовал 10% площадей, после чего он вправе принимать денежные средства напрямую.

- По определенным объектам минимальная готовность может составлять 6 и 15%. Степень готовности в 6% применяется при наличии на участке социальных объектов, застройщик является системообразующим, строит минимум 4 млн кв. м не менее, чем в 4 российских регионах; либо если данный застройщик достраивает чужой проблемный объект. Степень готовности в 15% применяется при комплексном освоении территории, застройке детских садов, школ и поликлиник, при снесении ветхого жилья.

- Степень готовности подтверждается официальным заключением. Данное заключение выдается региональной инстанцией, которая отвечает за долевое строительство в регионах. Сведения о степени готовности размещаются в единой системе жилищного строительства.

- Доля проданных застройщиком площадей может быть проверена в Росреестре. Проверкой проданных площадей будет заниматься Росреестр путем сопоставления зарегистрированных договоров и проектной декларации.

- Когда заключение было получено, и формально застройщик вправе работать без применения счетов эскроу, он обязан заплатить денежные средства в фонд защиты дольщиков. Этот фонд контролируется государством, и средства в него должны платить все застройщики. Если со строительством дома возникнут проблемы, то дольщики получат компенсацию, или дом будет достраиваться за счет фонда. Застройщики, работающие без эскроу-счета, в обязательном порядке перечисляют взносы в компенсационный фонд в размере 1,2% от стоимости недвижимости.

Такие послабления были введены по той причине, что банки нередко отказывали в открытие счетов эскроу застройщикам, а продолжение строительства без них стало невозможным.

Таким образом, используются два критерия для расчетов напрямую: это объем проданных площадей и степень готовности объекта.

Такие схемы покупки квартиры, как переуступка прав требования по договору долевого участия, сохранят свое значение. Если дольщик решит продать квартиру через уступку права требования по договору долевого участия, то все права и обязанности по счету эксроу в связи с этим перейдут к новому дольщику.

Что касается рассрочки на квартиру от застройщика, которой нередко пользовались покупатели, то они так же не будут запрещены. Но ожидается уменьшение численности таких акций из-за незаинтересованности застройщиков (денег они все равно не увидят до сдачи квартиры).

В отличие от вторичного рынка, на котором квартиры покупаются только по договору купли-продажи, квартиры в новостройке допускается купить по разным документам. Основная полностью законная схема – договор долевого участия.

Такие схемы покупки новостроек, как участие в жилищно-строительных кооперативах, которые часто создавались для обхода договора долевого участия (применялись застройщиками для освобождения от обязанности внесения средств в компенсационный фонд), были запрещены с июля 2018 года. Под запрет подпала и покупка квартиры через жилищный сертификат застройщика, или вексельная схема покупки недвижимости.

Какое жилье лучше выбрать: «вторичку» или новострой?

Новострой«Вторичку»Мне без разницыНапишу свое мнение в комментариях

Как проверить застройщика

В процессе выбора компании-застройщика стоит обратить внимание на такие его характеристики, как надежность (деловая репутация, опыт застройки), финансовая устойчивость, отзывы о компании. Для анализа репутации компании можно использовать рейтинги, публикации в СМИ, данные с форумов и пр.

При покупке квартиры, которая строится с использованием счетов эскроу, вопрос проверки надежности застройщика не имеет столь принципиальное значение. Если застройщик предлагает оплатить новостройку напрямую, то покупателю стоит произвести комплексную проверку:

- Изучить сведения о застройщике, проверить информацию о застройщике и наличие заключения о степени готовности на сайте наш.дом.рф (официальный ресурс от Минстроя).

- Запросить заключение о степени готовности объекта у застройщика.

- Сверить реквизиты в договоре с информацией о банке.

- Запросить сведения о перечислении взносов в компенсационный фонд.

Перейти на сайт наш.дом.рф

Покупателям следует помнить, что квартиру они оплачивают только после регистрации договора долевого участия в Росреестре.

Даже при финансировании без счетов эскроу необходимо использовать для оплаты исключительно безналичные расчеты.

💸 Особенности покупки квартиры в новостройке в ипотеку

При нехватке собственных средств недвижимость можно приобрести в ипотеку. Хотя покупка жилья в строящемся доме в кредит сопряжена с дополнительными рисками, для многих этот способ приобретения недвижимости является единственно приемлемым. Доля ипотечных дольщиков в общем объеме покупателей составляет 70-75%.

Более того, именно ипотека предположительно станет ключевым драйвером роста рынка первичной недвижимости: процентные ставки опустились ниже 10%, тогда как цены на недвижимость росли в условиях перехода на проектное финансирование.

От заемщика потребуется внести часть суммы за недвижимость из собственных средств: размер первоначального взноса может составлять 15-20%. Некоторые банки готовы принимать в качестве первого взноса материнский капитал, но использовать его таким способом можно только после достижения ребенком возраста 3 лет.

Как оформить материнский капитал

Читать

Проактивная выдача материнского капитала

Подробнее

Семья. Виды и меры поддержки от государства

Смотреть

Схема покупки

Процедура оформления недвижимости в ипотеку предполагает прохождение нескольких этапов:

- Покупатель подбирает подходящего застройщика: необходимо подобрать надежную компанию-застройщика, так как в данной сфере достаточно распространены фирмы-однодневки и мошенники.

- Покупатель обращается в банк и передает документы для оформления ипотеки. Банки готовы кредитовать покупку жилья на первичном рынке у аккредитованного ими застройщика (если застройщик аккредитован одновременно несколькими банками, это хороший знак, свидетельствующий в пользу надежности застройщика). К документам на ипотеку относят как личные документы, так и сведения о финансовом состоянии, трудоустройстве заемщика и пр.

- После одобрения ипотеки с продавцом подписывается договор с указанием на сроки, условия и обязательства сторон.

- Вместе с документами на предоставление кредита и залогом прав требования подписывается договор долевого участия.

- Средства переводятся в пользу застройщика на счет эскроу. Разница в рамках ипотечного кредитования состоит в том, что средства за квартиру перечисляет не сам покупатель, а банк.

- После строительства дома и подписания акта приема-передачи квартира оценивается и оформляется техпаспорт.

- В течение 10 дней квартира передается в залог банку, а ипотечный договор регистрируется в Росреестре.

Документы

Документы для приобретения квартиру в ипотеку на первичном рынке можно разделить на несколько групп.

| Группа документов для покупки новостройки | Вид запрашиваемых документов |

| Документы для одобрения заявки на ипотеку |

|

| Документы, подтверждающие внесение первого взноса |

|

| Документы по приобретаемой недвижимости |

|

| Документы по статусу заявителя | От заявителя могут потребовать дополнительные документы, если он претендует на льготную ипотеку. Например, документы на материнский капитал, свидетельство о рождении детей и пр. |

Обременение залогом: что это значит

При оформлении ипотеки на покупаемую квартиру налагается обременение в виде залога. Это определенные ограничения на право собственности, которые накладываются в силу договора. Подобные ограничения определяются Гражданским кодексом и условиям по соглашениям с банком.

Что означает такое обременение для заемщика? Он вправе жить в квартире под залогом. Но такую недвижимость недопустимо обменивать, дарить, продавать и сдавать в аренду без получения предварительного согласия от банка.

Обременение накладывается на весь период уплаты клиентом задолженности по ипотеке, пока заемщик не исполнит полностью свои финансовые обязательства.

Сведения о том, что квартира находится под залогом, вносятся в ЕГРН. Регистрация ипотеки обычно происходит в день подписания заключения с финансовым учреждением.

Снимается обременение, только если банк не имеет финансовых претензий к заемщику, то есть после возврата кредита с начисленными процентами в полном объеме. Причем погашение ипотеки может происходить и досрочно.

После погашения ипотеки заемщик обращается в банк за справкой о полном погашении ипотеки, а затем – в Росреестр с заявлением о снятии обременения с ипотечной недвижимости.

Зачем нужен первоначальный взнос при ипотеке

Читать

Как оформить ипотеку в 2020 году. Программы господдержки

Подробнее

5 важных вещей о налоговом вычете при ипотеке

Смотреть

✅ Порядок оформления квартиры в новостройке в собственность

Счет эскроу открывается в отношении каждого зарегистрированного договора долевого участия. Банк подписывает отдельный договор на открытие счета эскроу с каждым дольщиком и застройщиком по отдельности. При этом в договоре долевого участия необходимо указать, что расчеты по нему происходят через перечисление денег на счета эскроу.

Открытие счета эскроу для перечисления на него денег за квартиру – зона ответственности покупателя. Может ли он выбрать банк для открытия счета и как это сделать?

Покупатель может открыть эскроу-счет только в том банке, который указал застройщик. Так как строительные компании строят дома на кредитные деньги, то банк-кредитор и становится держателем счета эскроу. Поэтому у покупателей нет права выбора банка и если они не хотят открывать счет в банке, указанном застройщиком, то единственным вариантом для них станет выбор иного объекта новостройки.

Центробанк также составил свой перечень банков, которые он считает достаточно надежными для финансирования строительства и открытия спецсчетов. В данный перечень вошли 96 банков.

Что касается ипотеки для покупки недвижимости с использованием эскроу-счета, то ее можно оформить абсолютно в любом банке (необязательно в том, который открывает эскроу-счета). В этом случае после получения одобрения по ипотечному договору покупатель перечисляет средства в аккредитованный банк, а после регистрации ДДУ кредитор переводит средства на эскроу-счет в банк-агент.

Правила депонирования средств дольщиков на счете эскроу отображаются в договоре долевого участия. Это, в частности, сумма (она совпадает с ценой договора), срок депонирования, основания для прекращения депонирования. Когда средства поступают на экскроу-счет, дольщик считается выполнившим свои обязанности по оплате договора долевого участия.

Сроки депонирования денег на счете эскроу превышают сроки по передаче квартиры дольщику, но не более, чем на полгода (эти сроки могут потребоваться застройщику на завершение строительства при возникновении непредвиденных ситуаций).

Перечень случаев, когда дольщик может забрать назад свои деньги, законодательно ограничен. В перечень этих случаев входят окончание сроков депонирования, расторжение договора долевого участия, односторонний отказ застройщика от исполнения договора, расторжение договора долевого участия дольщиком в одностороннем порядке из-за существенного нарушения условий договора застройщиком.

При каких условиях возможна регистрация права собственности на квартиру в новостройке

Покупатели обычно стремятся оформить квартиру в собственность как можно быстрее, так как без прописки у них есть сложности с получением некоторых важных социальных услуг. Проценты по кредиту за неоформленное в собственность жилье так же могут быть повышенными, что актуально для ипотечных заемщиков.

Но от самих покупателей сроки оформления квартиры в собственность мало зависят. Для начала процесса оформления в собственность застройщик должен получить:

- Разрешение на ввод дома в эксплуатацию. Такое разрешение выдается, если по результатам проверки дом был признан соответствующим требованиям технической документации.

- Технический паспорт из БТИ, который выдается по результатам обмера фактической площади.

- Акт реализации инвестконтракта, подтверждающий исполнение обязательств перед местной властью.

Затем застройщик формирует протокол распределения площадей: какие квартиры и кому переходят, и подписываются акты-приема передачи квартир в доме.

Стоит ли покупать изъятую банком квартиру

Читать

Квартира на первом этаже: плюсы и минусы

Подробнее

Имеет ли право на долю в квартире созаемщик по ипотеке

Смотреть

Необходимые документы и сроки регистрации

Комплект документов, который потребуется в процессе регистрации, зависит от того, кто будет заниматься оформлением права собственности. Возможно три варианта:

- Право собственности оформляет покупатель.

- Право собственности оформляет застройщик.

- Право собственности регистрируется в суде.

Если покупатель решил положиться на застройщика, то ему необходимо выдать застройщику доверенность на регистрацию права собственности. Процедура оформления права собственности застройщиком может происходить как безвозмездно, так и на платной основе (плата может достигать 2,5% от цены недвижимости и должна быть предусмотрена условиями договора).

На практике с момента заселения (получения ключей на квартиру) до регистрации может пройти до 3-9 месяцев.

В случае если покупатель решил взять процедуру регистрации под свой контроль, чтобы сэкономить время и деньги, то ему нужно собрать следующие документы:

- заявление на регистрацию права собственности;

- договор с застройщиком или договор уступки права требования;

- акт приема-передачи квартиры;

- кредитный договор с банком и закладная (при покупке квартиры в ипотеку);

- разрешение органов опеки и поручительства;

- квитанция об оплате госпошлины.

Обязательства застройщика считаются исполненными после подписания акта приема-передачи и ввода объекта в эксплуатацию. По новым правилам застройщик не должен ставить дом на кадастровый учет: это обязанность органов исполнительной власти, которые выдавали разрешение на ввод в эксплуатацию. Поэтому, если дом не стоит на кадастровом учете, необходимо пожаловаться в этот орган исполнительной власти или в прокуратуру.

Сроки регистрации права собственности на квартиру с января 2017 года составляют 7 рабочих дней.

Можно также обратиться в специализированную организацию для оформления права собственности, а также обратиться в суд.

Как правильно принять квартиру у застройщика

После того как дом был сдан в эксплуатацию, а квартиры были переданы покупателю по актам приема-передачи, застройщик получает средства на счетах эскроу. Если застройщик не исполнил свои обязательства, то банк возвращает деньги дольщику.

Застройщик должен предупредить покупателя об окончании строительства за 2-4 недели до процедуры приемки. Если в течение 2 месяцев покупатель не принял квартиру, то застройщик вправе подписать акт приема-передачи недвижимости в одностороннем порядке.

Покупатель должен принять квартиру или отказаться от приемки в течение 7 дней после получения официального уведомления. Перед приемкой квартиры в новостройке и подписания акта приема-передачи необходимо удостовериться, что дом сдан, и в его отношении получено разрешение на ввод объекта в эксплуатацию.

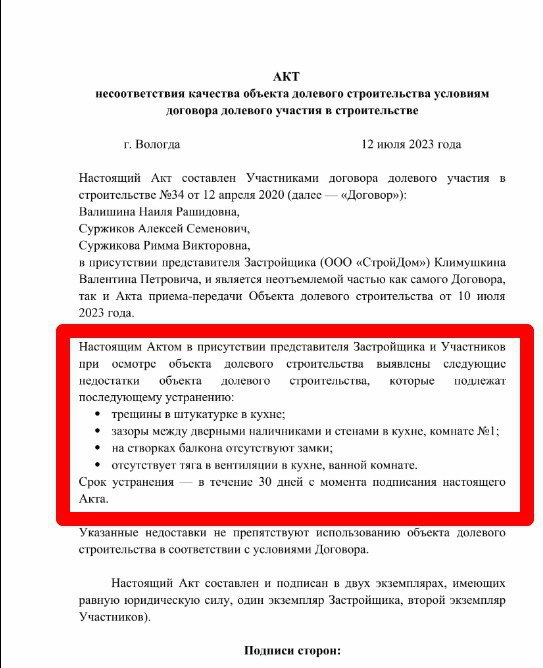

Правильная приемка квартиры в новостройке позволяет защитить покупателя от ряда рисков и возможных неприятностей. Так, если покупатель своевременно не обратит внимание на какие-либо важные аспекты, то в дальнейшем производить доделки ему придется за свой счет. Дефекты нужно правильно задокументировать и предъявить их застройщику, а тот должен будет компенсировать издержки покупателя или устранить нарушения в разумные сроки.

При приемке квартиры необходимо взять у застройщика смотровой лист (иногда он именуется дефектной ведомостью). В него вносятся все нарушения, которые были выявлены при осмотре. Дефектная ведомость предшествует подписанию акта приема-передачи.

Этаж, планировка и площадь квартиры по факту должны совпадать с проектными значениями. При приемке квартиры в новостройке необходимо проверять подъезд, двери и окна квартиры, пол и потолок, систему вентиляции, электропроводку и приборы, отопление и теплоизоляцию, отделку (если квартира сдается с отделкой).

На что необходимо обратить внимание в процессе осмотра недвижимости:

- В подъезде осматривается внешний вид, отделка и освещение, работоспособность лифтов.

- Дверные короба должны быть ровные и установлены вертикально.

- Стеклопакеты должны плавно отрываться, проем окна – не иметь перекосов, вся оконная фурнитура должны быть целая.

- Высота потолка должна совпадать по нескольким углам, цвет потолка должен быть ровным без следов влаги, трещин и перепадов.

- Горизонт стяжки на полу следует проверить при помощи строительного уровня, на полу не должно быть трещин и пустот.

- Стены должны быть без явных отклонений по вертикали, в углах не должно быть щелей.

- При приемке квартиры у застройщика должны быть вентиляционные отдушины, в отдушинах должна быть вентиляционная тяга.

- Во всех помещениях должен быть свет, розетки должны быть в рабочем состоянии, звонок – работоспособен, электрощиток должен иметь УЗО и счетчик.

- Терморегуляторы должны вращаться плавно, все соединения труб – сварные, сантехника – быть работоспособной.

- Предусмотренная внутренняя отделка должна быть качественной: обои не иметь пузырей, рисунок на стенах совпадает, ламинат – не имеет вздутий и провалов и пр.

Если какие-то элементы проверить не получилось, то на этот факт необходимо сделать пометку о том, что техническая возможность для проверки отсутствовала.

В случае если замечания отсутствуют, можно подписать смотровой лист и акт приема-передачи квартиры.

Зачем нужен предварительный договор купли-продажи квартиры

Читать

Приобретаем жилье в ипотеку: особенности, о которых вы должны знать

Подробнее

Условия покупки квартиры по программе «Молодая семья»

Смотреть

❗ Существуют ли подводные камни при покупке квартиры в новостройке

Использование счетов эскроу не дает 100%-й гарантии безопасности для покупателей. Риски покупки все равно сохраняются. В их числе следующие:

- Банкротство застройщика. Особенно неприятной данная ситуация может оказаться для ипотечных заемщиков, так как за это время на сумму их долга могут набежать немалые проценты. Те покупатели, которые купили квартиру за свои деньги, получат их назад в полном объеме и смогут обратиться к другому застройщику. Хотя неипотечных покупателей так же подстерегают неприятности: за прошедшие 2-3 года строительства квартиры могут подорожать, а деньги – обесцениться, что сделает приобретение нового жилья невозможным.

- Банкротство банка. В этом случае дольщики рискуют в меньшей степени, так как их деньги застрахованы, и вернут их в 100% размере. Основные риски предусмотрены для тех заемщиков, чьи квартиры стоят более 10 млн р. (сумма страховки ограничена 10 млн р.). То есть при покупке квартиры в Москве покупатели сильно рискуют (так, средняя цена на первичную недвижимость здесь превышает 11 млн р.). При покупке нескольких квартир дольщики так же несут определенные риски невозврата внесенных средств.

Несмотря на общую стабильность схемы с использованием эскроу, необходимо учитывать некоторые ее ограничения и риски:

- Когда застройщик обеспечивает свои обязательства по договору долевого участия через счета эскроу, он автоматически освобождается от других видов обеспечения: залога права на земельный участок, на строительный объект, страхование гражданской ответственности, отчислений в компенсационный фонд. При нарушении застройщиком условий ДДУ дольщик не сможет взыскать с него неустойки и штрафы за просрочку.

- Стоит учитывать, что если покупатель передумает покупать квартиру, то вернуть средства будет проблематично. Законодательно предусмотрен возврат без расторжения договора только по причине признания застройщика банкротом. Для расторжения договора с застройщиком в одностороннем порядке потребуются веские основания: существенные нарушения или просрочка. То, что планы покупателя неожиданно поменялись, не является таким веским основанием и средства он себе не вернет.

С какими еще рисками могут столкнуться покупатели:

- Долгострои или недострои: существенное нарушение сроков строительства может быть связано как с финансовыми, так и административными проблемами застройщика.

- «Двойные продажи» одной и той же квартиры – этот риск исключен при покупке квартиры по ДДУ.

- Серые схемы продажи квартиры – устраняется при подписании ДДУ.

- Уступка по несуществующим правам требования – для устранения этого риска необходимо тщательно проверить основания для уступки.

- Ненадлежащее качество недвижимости – покупатель вправе предъявлять застройщику претензии об устранении недостатков, а тот должен их своевременно исправлять.

Одним из способов снижения всех перечисленных выше рисков является грамотный выбор застройщика.

Таким образом, использование счетов эскроу существенно снижает риски для покупателей. Тем не менее необходимо соблюдать должную осмотрительность при выборе застройщика и объекта покупки.

- Финансовая подготовка

- Начальный взнос

- Оценка возможностей

- Оценка параметров ипотеки

- Выбор способа покупки квартиры

- По договору купли-продажи

- По ДДУ

- Выбор банка

- Оформление кредитного договора

- Приемка квартиры

- Оформление права собственности

- Получение налогового вычета

Женя жила на съемной квартире с тех пор, как покинула университетское общежитие. В ее планах было накопить деньги на первый взнос по ипотеке.

Но внезапно случайная ссора с соседкой по квартире вылилась в настоящую бытовую войну. Порча имущества, шумные посиделки до поздней ночи, запугивание питомца, который даже начал болеть от стресса – всё это Женя терпела несколько месяцев.

Девушка поняла, что нужно арендовать новое помещение. Но однажды по пути на работу она заметила красивый дом – аккуратную новенькую многоэтажку персикового цвета. И девушка поняла, что лучше собственного жилья нет ничего, а значит, пришло время брать ипотеку.

Финансовая подготовка

Прежде всего нужно оценить свои возможности. Первая серьезная трата, которая предстоит, это первоначальный взнос. Как правило, она составляет 10-15% от общей суммы по ипотеке. Существует определенный порядок, которому нужно следовать, чтобы оформить ипотеку в новостройке, и расчет возможностей бюджета – главный этап.

Начальный взнос

А если денег нет совсем? Первоначальный взнос – проблема, которая всегда встает перед будущим владельцем недвижимости.

Существует несколько способов ее решения:

- Накопить.

Не влезая в долги и авантюры, ограничивая себя в излишествах, можно откладывать кровно заработанные деньги несколько лет. Да, кому-то это может показаться долгим процессом. Но никто не станет отрицать, что это самый надежный и доступный вариант.

- Использовать субсидии и маткапитал.

Молодым родителям и многодетным семьям государство предлагает финансовую поддержку в виде целевых выплат. Можно воспользоваться только субсидией, оставив капитал на получение образования, или применить все сразу.

- Взять потребительский кредит.

Самый частый и быстрый вариант, поскольку в процессе рассмотрения заявки банки анализируют все данные о клиенте и сразу выдают нужную сумму денег. Самое важное для них – это кредитная история и уровень дохода.

Оценка возможностей

Если вы собираетесь приобрести квартиру, то честно оцените свои возможности. Уровень дохода, нынешние кредиты и то, насколько надежно предприятие, в котором вы сейчас работаете и получаете зарплату.

Изучите все ваши расходы: к примеру, банки рассматривают детей как финансовые затраты. При этом питомцы тоже нуждаются в заботе и уходе, и обычно это стоит немало.

Банки выдают ипотеки так, чтобы ежемесячные выплаты составляли 40-50% от доходов. Но если вы привыкли к определенному уровню жизни, то придется решить – что важнее. Имейте в виду: чем меньшую сумму вы будете перечислять в счет долга, тем дольше это будет длиться.

Совет от банка

Подумайте о том, от чего вы можете отказаться: возможно, придется попрощаться с ежедневным кофе из элитной кофейни или с абонементом в спортзал, в который вы все равно ходите через раз.

Женин чихуахуа – диабетик, поэтому нуждается в постоянном лечении. Она понимает, что можно продлить срок выплаты на пять лет. Тогда ежемесячные выплаты будут ниже, и она сможет предоставить своему любимцу должный уход.

Оценка параметров ипотеки

Разные банки предлагают свои условия по ипотеке. Во многом они схожи между собой, поскольку основные условия обусловлены законом.

Вам нужно оценить условия ипотеки по нескольким параметрам:

- Процентная ставка.

- Размер первоначального взноса.

- Требования к недвижимости.

- Требования к заемщику.

Самыми строгими могут быть требования к заемщику: возраст от 18 лет, но последняя выплата по ипотеке должна произойти до 65-летнего юбилея; заемщик должен проработать в надежной компании от трех месяцев на момент взятия займа и т.п.

К квартирам требования намного ниже, так как новостройки считаются более надежным жильем, чем вторичное.

Выбор способа покупки квартиры

Способов покупки жилого помещения всего два, и выбор нужно делать исходя из своих нужд.

По договору купли-продажи

Если у вас есть деньги, но не время, можно купить уже готовую квартиру и заключить договор купли-продажи (ДКП). Срок: от нескольких недель до нескольких месяцев.

По ДДУ

Если у вас есть время, но не деньги, можно рассмотреть вариант с покупкой квартиры в еще строящемся доме. Владение будущей недвижимостью подтверждается ДДУ (договор долевого участия).

В таком случае его стоимость будет ниже, но придется ждать несколько лет. Это удобно, если вы, например, пока живете с родителями, но вам хотелось бы в будущем переехать в собственное жилье.

У каждого способа есть ряд плюсов и минусов:

| ДКП | ДДУ | |

| Можно ли въехать сразу? | Да | Нет |

| Какая стоимость? | Выше | Ниже |

| Какая надежность? | Вы сразу видите, что приобретаете | В худшем случае застройщик возьмет деньги и не закончит строить здание, а вы пополните ряды обманутых дольщиков |

Женя задумалась: возможно, стоит потерпеть соседку еще чуть-чуть и купить квартиру в доме на стадии котлована? Ведь тогда ипотека обойдется намного дешевле. Девушка решила все еще раз обдумать.

«Арендная плата за два года не сможет перекрыть выгоду по покупке такой квартиры. Возможно, стоит попробовать», – думала Женя.

Но когда она увидела, что соседка не успокаивается и придумывает все новые способы мести, то поняла, что к арендной плате нужно будет прибавлять деньги на психолога. А этого уже никакая скидка по ипотеке не выдержит.

Выбор банка

Выбор партнера по ипотеке, который предоставит кредит, основывается на трех параметрах:

- надежность;

- подходящие условия;

- процент по ипотеке и первый взнос.

У каждого банка эти требования не сильно отличаются. Кому-то достаточно, чтобы клиент проработал на нынешнем месте три месяца, кому-то – обязательно год. Кто-то предлагает 12% годовых, а кто-то все 16%.

От этих мелочей зависит ваше спокойствие и финансовый успех. Например, 9% и 11% годовых отличаются не сильно, но в будущем, возможно, на сэкономленные деньги вы сможете сделать ремонт в одной комнате.

У банков есть требования и к самим квартирам. Они не принципиальны, если вы еще не знаете, где хотите жить. В этом случае вам просто нужно искать место, которое подходит по банковским условиям. Последние, как правило, не вызывают проблем.

Оформление кредитного договора

Итак, вы выбрали банк, определились с квартирой, оставили заявку, и вот вам уже одобрили ипотеку. Следующий шаг – заключение договора.

На этом этапе стоит обсудить с кредитором следующие параметры:

- Возможность досрочного закрытия кредитного договора.

Даже если сейчас кажется, что вы ни за что не сможете закрыть ипотеку раньше срока, стоит оставить этот «путь к отступлению».

Пусть это не всегда выгодно финансовым учреждениям, но в будущем вы можете рефинансировать ипотеку, выиграть в лотерею или переехать в другое место, а квартиру просто продать.

- Условия изменения кредитной ставки.

Полезно знать, даже если вы уверены в банке-кредиторе. В случае, если ставка изменится без вашего ведома, вы будете осведомлены, как поступить, и какая из сторон права.

- График платежей.

Его полезно иметь в виду, чтобы не пропустить выплату по невнимательности. Договор обязательно нужно прочитать – он может служить полноценной инструкцией к ипотеке.

Приемка квартиры

Женя пришла осматривать возможную собственность. Она была уверена, что как только увидит свою квартиру, то будет прыгать от счастья. Но стоило ей войти в помещение, как она сразу заметила большое пятно на обоях.

Делать ремонт за свой счет не придется. Для того и придуман процесс приемки недвижимости. Каждый недочет исправляет застройщик.

Для этого управляющий составляет акт о дефектах и выдает его клиенту. Когда квартира будет в порядке, покупатель может ее принимать.

Совет от банка

Может случиться так, что вы подписали все бумаги, и уже после этого нашли недочеты, которые теперь придется исправлять за свой счет. Чтобы избежать подобных ситуаций, составьте пошаговый план проверки всех комнат, углов, плинтусов и прочих мелочей.

Оформление права собственности

Это один из самых простых этапов в оформлении ипотеки. После того, как вы внесли деньги и получили документ о приобретении недвижимости, нужно сходить в МФЦ, чтобы нотариально заверить владение квартирой.

Единственный нюанс: после того, как регистрация о переходе прав будет передана в Росреестр, в ваши документы на право владения внесут пометку о том, что недвижимость находится в залоге. Так будет до тех пор, пока вы не выплатите ипотеку.

Получение налогового вычета

Каждый официально трудоустроенный гражданин нашей страны может вернуть деньги за лечение, обучение и проч. в размере 13% от потраченной суммы. Возврат оформляют через налоговую или работодателя.

Какие копии нужны для получения налогового вычета:

- Чеки и квитанции по оплате;

- Акт о передаче собственности;

- ДКП или ДДУ;

- Выписка из ЕГРН.

Если квартира полностью готова, то вы можете переезжать и наслаждаться жизнью, свободной от арендодателей.

Покупка жилья ― дорогостоящая сделка, чаще всего подразумевающая ипотеку на долгие годы. При планировании такой покупки возникают разумные опасения: “насколько юридически безопасной будет сделка”, “не исчезнет ли продавец с деньгами” и многие другие. Затраты на квартиру, ремонт и сопутствующие при сделке и так велики, стоит ли доплачивать за не дешевые услуги риэлторов для безопасности сделки или на этом можно сэкономить ― ответы на эти и другие вопросы читайте в статье.

Покупка квартиры в новостройке: что нужно знать

Гарантии при покупке квартиры в новостройке

Вопрос о гарантиях остро встает, когда речь идет о покупке квартиры в новостройке по ДДУ ― договору долевого строительства. Приобретаемая квартира на момент заключения сделки еще не существует из‒за чего могут возникнуть вопросы: «А будет здание достроено?», «Не превратится ли проинвестированный объект в долгострой?», «Не испарятся ли вложенные деньги в никуда?» и подобные.

С 1 июля 2018 года в Федеральный закон №214 «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости…» регулирующий договоры ДДУ, были внесены поправки:

- Между застройщиком и дольщиком появился посредник ― банк. Деньги, вносимые за квартиру замораживаются на эскроу‒счетах: застройщик не получит их пока не сдаст дом в эксплуатацию.

- Сделки регистрируются в Росреестре: право собственности на еще не существующую квартиру закрепляется за покупателем, и застройщик не может дважды продать одну квартиру.

- За задержки в сдаче объекта застройщик должен будет выплатить компенсацию.

- Предусмотренный гарантийный срок на квартиру ― 5 лет.

Таким образом сделки по ДДУ стали безопаснее, чем раньше.

Виды договоров

- ДКП или договор купли‒продажи ― это история о том, как происходит покупка квартиры в готовой новостройке. Документ обяжет застройщика передать квартиру в собственность покупателя, а последний, в свою очередь, обязуется ее принять и уплатить оговоренную плату. Документ дублируется в трех‒четырех экземплярах: для покупателя, продавца, Росреестра, банка.

- Договор долевого участия ― жилье покупается в строящемся доме. Покупатель инвестирует средства в строительство жилого объекта, а застройщик по завершению строительства передает закрепленную в договоре квартиру покупателю. Подробнее о ДДУ можно прочитать здесь.

Преимущества квартиры в новом доме

Какие плюсы покупки квартиры в новостройке можно выделить:

- не надо тщательно изучать историю квартиры ради выявления проведенных ранее сомнительных сделок, «затерявшихся» собственников или наследников, незаконных перепланировок;

- коммуникации и инженерные сети рассчитаны на использование современной техники и приборов;

- не нужен демонтаж старого ремонта;

- свежий ремонт в подъезде;

- отличное состояние общедомового имущества ― труб, лифтов, фасадов.

О том, как правильно купить новую квартиру в новостройке, рассказываем ниже.

Пошаговая инструкция покупки квартиры в новостройке

С чего начать покупку квартиры в новостройке

- Последовательность действий при покупке квартиры в ипотеку в новостройке начинается с оценки финансовых возможностей:

- Первый взнос, как правило, должен составлять 15‒20% от стоимости жилья. Но бывают и исключения, например, в Меридиан есть возможность взять ипотеку и без ПВ (подробнее тут);

- Размер ежемесячного платежа должен составлять не более 50% процентов от официальной зарплаты и не более 40% общесемейного дохода ― рассчитать доступность ежемесячных платежи в зависимости от стоимости жилья и процента по ипотеке удобно с помощью ипотечного калькулятора;

- Стоит также заблаговременно учесть затраты на ремонт, мебель и технику.

2. Не менее важно выбрать район, оценив:

- насколько удобно добираться до работы,

- инфраструктуру ― существующую и планируемую,

- транспортную доступность и наличие парковок,

- экологичность,

- перспективность.

3. Правильная покупка квартиры в новостройке подразумевает разумный и обусловленный выбор планировки и метража ― именно эти параметры определят дальнейшее комфортное проживание в приобретаемом жилье.

4. Что еще учесть при покупке квартиры в новостройке ― это репутацию и надежность застройщика. Важно проверить опыт, количество и сроки сданных объектов, аккредитацию от каких банков получил, доступность информации и другие нюансы, о которых более подробно рассказано здесь.

Этапы покупки квартиры от застройщика

- Первый этап в процессе покупки квартиры в новостройке в ипотеку отведен выбору банка. Заявки лучше подавать в несколько банков, так можно выбрать лучшее предложение.

- Получив одобрение от банка можно переходить к выбору квартиры с необходимым метражом и подходящей планировкой у доказавшего свою надежность застройщика.

- Выбрав понравившуюся по всем параметрам квартиру стоит обратиться в банк для оформления ипотечного договора с банком. На этом этапе проводится оценка квартиры, если речь идет о готовой новостройке. Ипотечный договор стоит внимательно изучить, обратив особое внимание на сумму кредита, сроки, размер и дату ежемесячного платежа, штрафы за просрочку выплат.

- Последний этап ― заключение ДКП для сданной новостройки или ДДУ для строящихся объектов.

При покупке квартиры в одном из ЖК от Меридиан на всех этапах сделки вас будет сопровождать индивидуальный ипотечный брокер, который почти все сделает за вас.

Документы

При оформлении ипотеки понадобятся следующие документы:

- Заполненная анкета банка;

- Паспорт и СНИЛС;

- Справка 2-НДФЛ;

- Трудовая книжка (заверенная копия);

- Копия трудового договора;

- Нотариально заверенное согласие на покупку квартиры от супруга или брачный договор,

- Свидетельство о смене фамилии,

- Другие документы по запросу сотрудников банка.

Что делать после покупки квартиры в новостройке

Если сделка совершения по договору ДДУ, то остается только ждать пока объект будет сдан. Порядок действий при покупке квартиры в сданном доме от застройщика следующий:

- Приемка квартиры ― проверка на соответствие указанного в договоре с реальным объектом: сверка этажа, количества комнат, вида отделки. По завершению приемки подписывается передаточный акт. Подробнее о приемке можно прочитать тут.

- Оформление права собственности. Для этого нужно оплатить пошлину и подготовить документы: ДДУ или ДКП, акт приема—передачи объекта, паспорта всех участников долевого строительства. С этими документами нужно обратиться в МФЦ или подать заявление на регистрацию прав собственности через Госуслуги, заполнить предложенное заявление и ждать уведомления от Росреестра.

- Регистрация в квартире. Оформляется через МФЦ, паспортный стол или Госуслуги.

- Ремонт ― воплощение дизайнерских решений на приобретенных квадратных метрах.

Расходы при покупке квартиры в новостройке

Помимо оплаты непосредственно квадратных метров сделки с недвижимостью предполагают дополнительные расходы:

- Регистрация в Росреестре;

- Комиссия банку за безналичную оплату;

- Нотариальные услуги;

- Налог на имущество физических лиц;

- Страхование квартиры;

- Страхование жизни и здоровья;

- Ремонтные работы.

Советы

- Не спешите с покупкой. Посмотрите все варианты, проверьте застройщика, выбирайте лучшие условия.

- Всё проверяйте: информацию от застройщика о расстояниях до объектов инфраструктуры, документацию, соответствие передаваемой квартиры параметрам, указанным в договоре.

- Не гонитесь за низкой ценой ― выбирайте лучшие условия.

Квартиры в жилых кварталах от Меридиан

-

Нет квартир в продаже

-

Очередь 1

Сдана

-

Очередь 2

Сдана

-

Очередь 3

Сдана

Под чистовую / с ремонтом

-

-

15 квартир от 8,7 млн ₽

-

1 двухкомнатная

от 9,4 млн ₽

-

14 трёхкомнатных

от 8,7 млн ₽

-

Очередь 1, 2

Сдана

-

Очередь 3

Сдана

-

Дом Deluxe

II квартал 2024

Готовые видовые квартиры

-

-

172 квартиры от 3,2 млн ₽

-

59 студий

от 3,2 млн ₽

-

61 однокомнатная

от 4,2 млн ₽

-

42 двухкомнатных

от 6,1 млн ₽

-

10 трёхкомнатных

от 8 млн ₽

-

Очередь 1

III кв. 2024

-

Очередь 2

II кв. 2025

С ремонтом / с мебелью

-

-

Меридиан Юг

Червишевский тракт

191 квартира от 2,7 млн ₽

-

57 студий

от 2,7 млн ₽

-

48 однокомнатных

от 3,7 млн ₽

-

58 двухкомнатных

от 5,2 млн ₽

-

28 трёхкомнатных

от 6,8 млн ₽

-

Очередь 1

Сдана

-

Очередь 2

Сдана

-

Очередь 3

III кв. 2024

-

Очередь 4

I кв. 2025

С ремонтом / с мебелью

-

Популярные статьи

Что такое приемка квартиры

Правила приемки жилья. В ст. 8 №214-ФЗ сказано, что квартиру в новостройке застройщик обязан предоставить дольщику по передаточному акту. Он оформляется в трех экземплярах: для покупателя, застройщика и Росреестра.

Если владелец квартиры не найдет существенных недостатков, он должен подписать акт приема-передачи жилья и таким образом подтвердить, что не имеет претензий к застройщику.

Акт потребуется для регистрации права собственности в Росреестре и оформления налогового вычета за покупку недвижимости.

Образец акта приемки-передачи квартиры (Источник: domofond.ru)

Чтобы проверить, соответствует ли отделка жилья и качество строительства заявленным параметрам, понадобится договор купли-продажи недвижимости. Там указаны все параметры жилья.

Срок приемки квартиры

Сроки уведомления собственников. После получения разрешения на ввод дома в эксплуатацию, застройщиком должен уведомить дольщиков, что готов передать им объект.

О приемке застройщик должен предупредить заказным письмом или письмом на электронную почту, указанной в ДДУ. В нем будет указано, когда можно записаться на приемку. Обычно в договоре ДДУ указан срок в 10-14 дней: за это время дольщик должен отреагировать на приглашение, например, записаться на просмотр.

Срок приемки квартиры. Приемку нужно провести в течение двух месяцев с момента получения уведомления от застройщика. Срок приемки квартиры отсчитывается со дня уведомления дольщика о том, что дом введен в эксплуатацию и открыта запись на просмотр квартир и выдачу ключей.

Если покупатель не принял квартиру в течение положенного срока, застройщик может подписать акт приема-передачи жилья в одностороннем порядке. Тогда устранять недостатки придется за свой счет.

Установленные сроки приемки квартиры не обязывают дольщика подписывать акт приема-передачи. Если обнаружились недочеты, на их устранение застройщику может понадобиться от двух недель до нескольких месяцев. После этого нужно провести повторную приемку и, если все в порядке, подписать акт.

Что делать при нарушении сроков. Некоторые застройщики делают так, чтобы покупатель не успел подписать акт в течение двух месяцев. Например, говорят, что свободных дат на приемку квартиры нет или назначают приемку через два с половиной месяца, но подписывают акт до прихода собственника через 60 дней.

В этом случае покупатель должен направить застройщику письменную претензию. В ней нужно написать, что собственник готов принять объект в соответствии с условиями договора и законом. Нужно взять копию претензии с распиской о получении застройщиком или отправить ее письмом с уведомлением о вручении и описью вложения.

Если дело дойдет до суда, претензия будет доказательством, что покупатель был готов принять квартиру в срок. Но застройщик, вероятно, не захочет доводить дело до суда и назначит дату приемки квартиры в пределах установленного срока.

Как подготовиться к приемке жилья

Выбрать время. Лучше принимать квартиру, когда светло, чтобы заметить все недостатки строительства и ремонта.

Найти договор и проектную документацию. Оттуда можно узнать заявленную площадь, высоту потолков, планировку и особенности отделки, например, производителей сантехники или дверей. Эти документы нужно изучить до начала приемки.

Согласовать сроки с собственниками жилья, которые указаны в договоре долевого строительства. Акт должен подписать каждый собственник. Если кто-то не может прийти, ему надо оформить у нотариуса доверенность на другого дольщика.

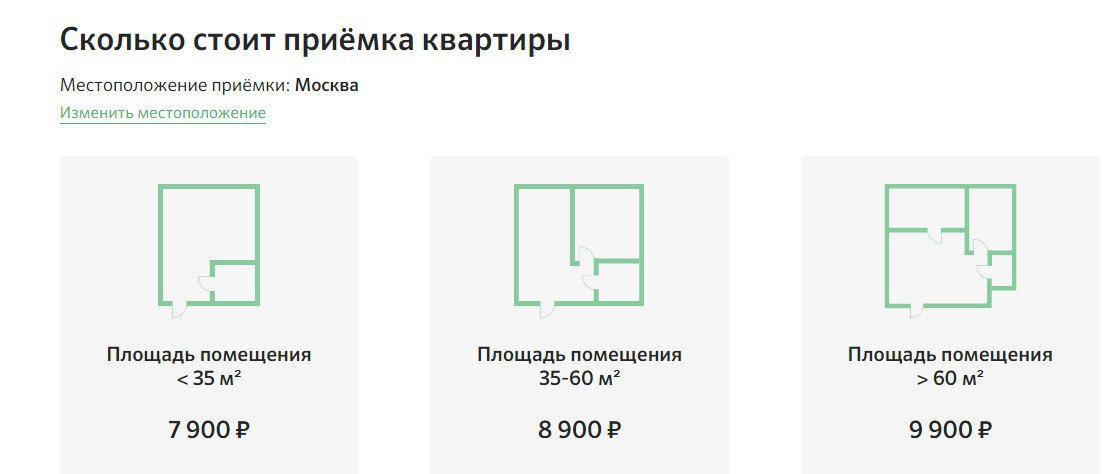

Привлечь к осмотру сторонних специалистов. На рынке много фирм, которые оказывают услуги по приемке квартир у застройщиков. Специалисты проверят жилье на соответствие строительным нормам и договору, составят список нарушений и проконсультируют по выявленным дефектам.

Например, заказать приемку квартиры можно на «Домклик». На странице сервиса нужно нажать «Заказать приемку» и указать месторасположение дома. Цена приемки зависит от региона и сложности объекта: осмотр квартиры с отделкой дороже, чем черновой.

При обращении к посреднику покупателю нужно оформить доверенность на специалиста, который будет проводить приемку квартиры. Ее нужно нотариально заверить.

Цены на услугу приемки квартиры в Москве от специалистов «Домклик»

Взять с собой приборы, которые помогут проверить качество строительства и отделки:

- бумагу и ручку, чтобы записывать замечания;

- мел или бумажный скотч, чтобы маркировать недостатки;

- пауэрбанк с индикатором зарядки или тестер, чтобы проверить розетки;

- зажигалку или спички для проверки вентиляции и герметичности стеклопакетов;

- рулетку и уровень, чтобы измерить площадь и перепады стен и потолков;

- камеру для фиксации недостатков.

Как провести приемку квартиры

Приемка квартиры состоит из трех частей: проверка документов в офисе застройщика, первичный осмотр квартиры и поиск дефектов, подписание акта приема-передачи жилья.

Проверить документы. Застройщик обязан предоставить акты приема-передачи квартиры и ввода объекта в эксплуатацию. Также он должен принести паспорта и гарантии на инженерное и технологическое оборудование: счетчики воды и электричества, проводку и канализацию, двери и стеклопакеты. Срок гарантии на него составляет не менее трех лет.

Если квартира сдается с отделкой «под ключ», гарантия на ремонт и сантехнику составляет пять лет и считается с момента ввода дома в эксплуатацию.

Нельзя подписывать акт приема-передачи квартиры до ее осмотра. Недобросовестные застройщики иногда предлагают сделать это в офисе, якобы чтобы сэкономить время. Соглашаться не надо: в этом случае все последующие претензии к застройщику будут бессмысленны.

Осмотреть квартиру. Что нужно проверить в первую очередь:

- целостность входной двери и коробки, ручек, замка и глазка;

- наличие трещин, щелей, влажных пятен на стенах и потолке;

- измерить высоту потолка и убедиться, что он соответствует документам застройщика;

- качество покраски, поклейки обоев и укладки напольного покрытия;

- работу розеток, выключателей и патронов;

- целостность стекол, откосов, рам, подоконников и уплотнителей;

- проверить, легко ли окна закрываются и открываются, как работают ручки;

- с помощью зажигалки проверить отсутствие сквозняка при закрытом окне;

- вентиляционные отверстия: проверить тягу с помощью зажигалки или листа бумаги;

- электрощиток, наличие проводов под звонок;

- канализацию и водоснабжение: трубы должны быть без повреждений и сухие, под трубами тоже не должно быть влаги;

- целостность радиаторов: они должны быть установлены ровно и хорошо крепиться к стене;

- температуру батарей, если покупатель принимает квартиру в отопительный сезон.

Этапы приемки не могут быть ограничены по времени. Клиент может искать и записывать дефекты хоть весь день, и застройщик не имеет права его торопить.

Подписать акт приема-передачи квартиры, если собственник не нашел недостатков в ремонте и отделке или они несущественные.

Если застройщик сдал квартиру с недостатками

С 2022 года поменялись правила приемки квартиры. Раньше можно было не подписывать акт осмотра, если выявлялись любые дефекты в строительстве или ремонте. Застройщик устранял их, снова приглашал собственника на осмотр и предлагал подписать акт.

По новым правилам, если покупатель обнаружил в квартире несущественные недостатки, он должен подписать акт приема-передачи и заполнить дефектный лист: в нем нужно перечислить все недостатки квартиры. Их застройщик обязан устранить в течение 60 дней, но передать ключи покупателю нужно сразу.

Покупатель имеет право отказаться подписывать акт приемки квартиры, если в ней есть существенные недостатки. Их застройщик также обязан устранить за 60 календарных дней. Ниже расскажем, что считают существенными и несущественными недостатками.

Существенные недостатки делают квартиру непригодной для проживания. К ним относятся:

- длинные и глубокие трещины в полу, стенах или потолке;

- неработающая вентиляция, например, без тяги;

- неработающее газовое оборудование;

- неисправная электропроводка;

- неработающая канализация или водопровод;

- сломанные окна или входная дверь;

- наличие сырости и плесени в квартире.

Застройщик обязан устранить эти недостатки и пригласить клиента на повторную приемку. Если все в порядке, нужно подписать акт приема-передачи. Если нет, снова указать недостатки в дефектном акте и отказаться от подписания акта.

Если застройщик не может устранить существенные недостатки, покупатель вправе требовать назад деньги за жилье с уплатой процентов.

Если застройщик не согласен с требованиями покупателя, он вправе привлечь специалиста для осмотра жилья и строительной экспертизы, на это дается пять рабочих дней. Если приглашенный эксперт подтвердит наличие недостатков, которые нельзя исправить, застройщик обязан вернуть деньги за квартиру.

Несущественные недостатки — это дефекты, которые не делают квартиру непригодной для жилья. Например, царапины и сколы на дверях, окнах, стенах, плохо отрегулированные двери и окна или небольшая неровность полов. Такие недочеты нужно перечислить в дефектном акте: на бланке должны быть реквизиты застройщика, название и имя директора и дата приемки.

Акт должен предоставить застройщик вместе с остальными документами (Источник: zakonius.ru

Чтобы представитель застройщика мог подписать дефектный акт, у него должна быть доверенность с неистекшим сроком действия — это нужно проверить.

После подписания документов представитель застройщика объяснит, когда можно получить ключи от квартиры и в какой срок устранят недостатки.

Если застройщик не устранил дефекты в срок, собственник вправе требовать неустойку. Если недостаток существенный, неустойка составит 1% от стоимости жилья за каждый день просрочки. Если несущественный, неустойка составит 1% от стоимости расходов для устранения дефектов за каждый день просрочки.

Можно ли сделать ремонт самому. По новым правилам, покупатель должен дождаться, пока застройщик устранит недостатки. Если тот откажется или не сделает этого в установленный срок, собственник может устранить недочеты сам и потребовать соразмерно уменьшить стоимость квартиры.

По закону застройщик дает гарантию три года на технологическое и инженерное оборудование и пять лет — на все остальное.

Если покупатель при осмотре квартиры дефектов не обнаружил и подписал акт приемки, но в течение срока гарантии что-то сломалось, нужно написать претензию застройщику. Тот обязан устранить дефекты.

Чтобы избежать непредвиденных расходов, перед приемкой жилья нужно изучить документы на квартиру и подготовить список того, что именно нужно проверить.

Еще лучше привлечь платных специалистов или знакомых, которые разбираются в ремонте. Главное — не подписывать акт приемки до завершения осмотра, даже если застройщик торопит или предлагает сделать это в офисе без выезда на объект.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!