Лизинг традиционно вызывает много вопросов, особенно у лизингополучателя:

- как показать поступление ОС в лизинг в 1С 8.3 на баланс лизингополучателя без ПБУ 18/02;

- какие проводки авансового платежа по договору лизинга в 1С 8.3;

- какие проводки при учете лизинговых платежей у лизингополучателя в 1С 8.3;

- и многие другие.

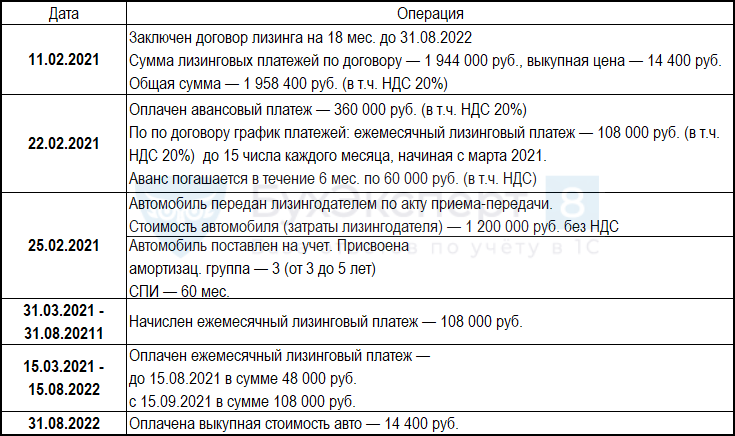

В данной статье мы пошагово рассмотрим пример приобретения авто в лизинг с разбором проводок в 1С 8.3. Итак, лизинг на балансе лизингополучателя — поступление, учет в 1С 8.3 (ПРОФ).

Содержание

- Настройка программы

- Настройка функциональности

- Настройка учетной политики

- Лизинг в 1С 8.3 у лизингополучателя: пошаговая инструкция

- Перечисление аванса лизингодателю

- Регистрация СФ на аванс от поставщика

- Поступление ОС в лизинг в 1С 8.3 на балансе лизингополучателя

- Начисление ежемесячного лизингового платежа

- Регистрация СФ поставщика

- Восстановление НДС при зачете аванса поставщику

- Признание расходов в БУ и НУ

- Признание в НУ лизинговых платежей

- Выкуп лизингового имущества

- Регистрация СФ поставщика

Настройка программы

Настройка функциональности

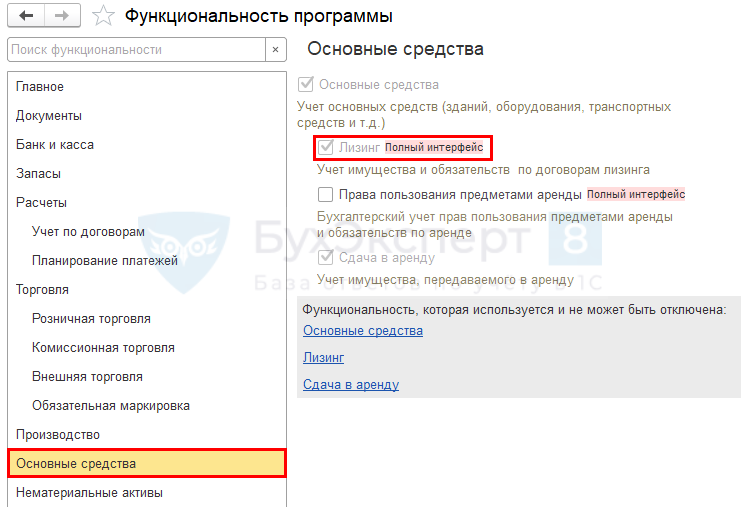

В разделе Главное — Функциональность — Основные средства установите флажок Лизинг.

Также для учета лизинговых операций должен быть установлен флажок Лизинг.

Настройка учетной политики

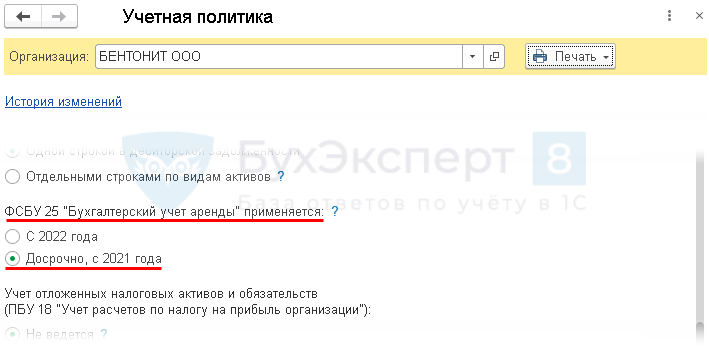

Сделайте настройку в разделе Главное — Учетная политика.

Укажите:

- ФСБУ 25 «Бухгалтерский учет аренды» применяется — установите переключатель Досрочно, с 2021 года.

Пошаговая инструкция оформления примера. ![]() PDF

PDF

Перечисление аванса лизингодателю

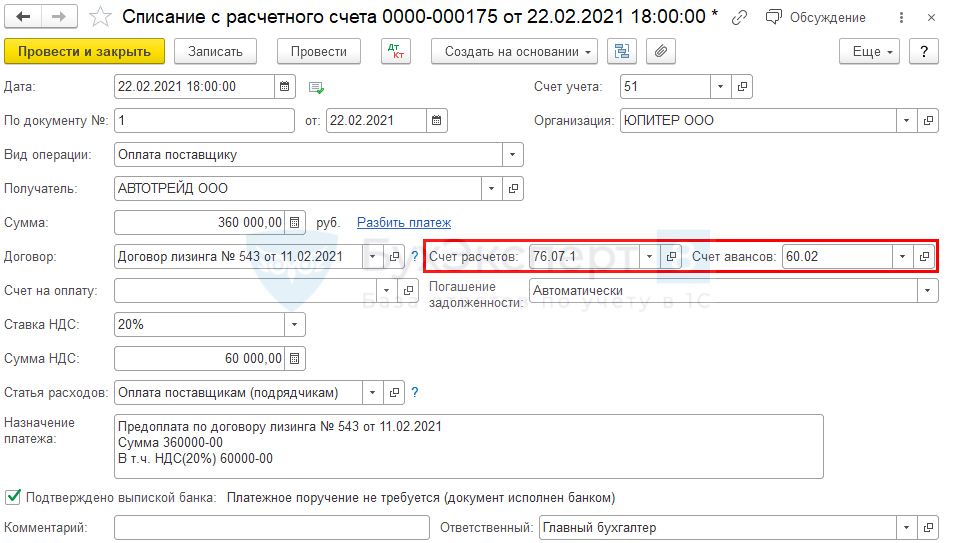

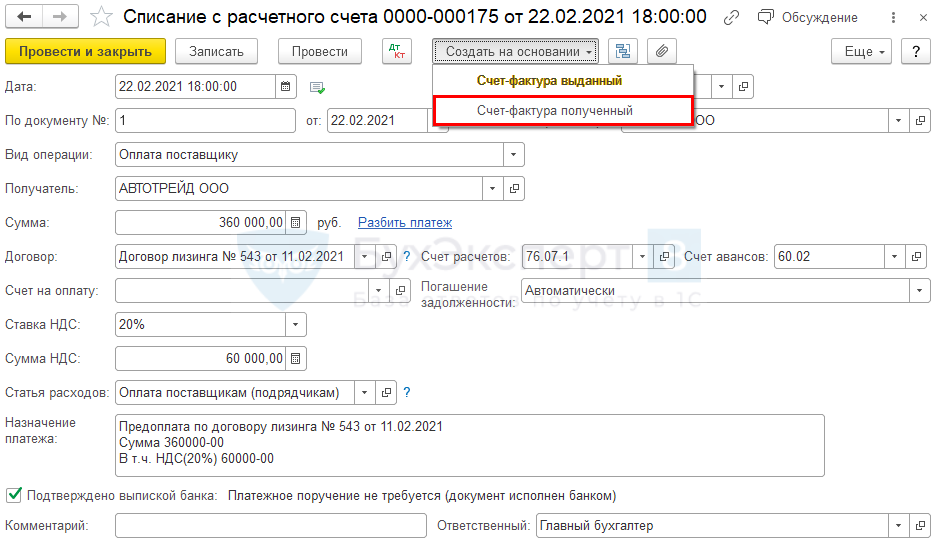

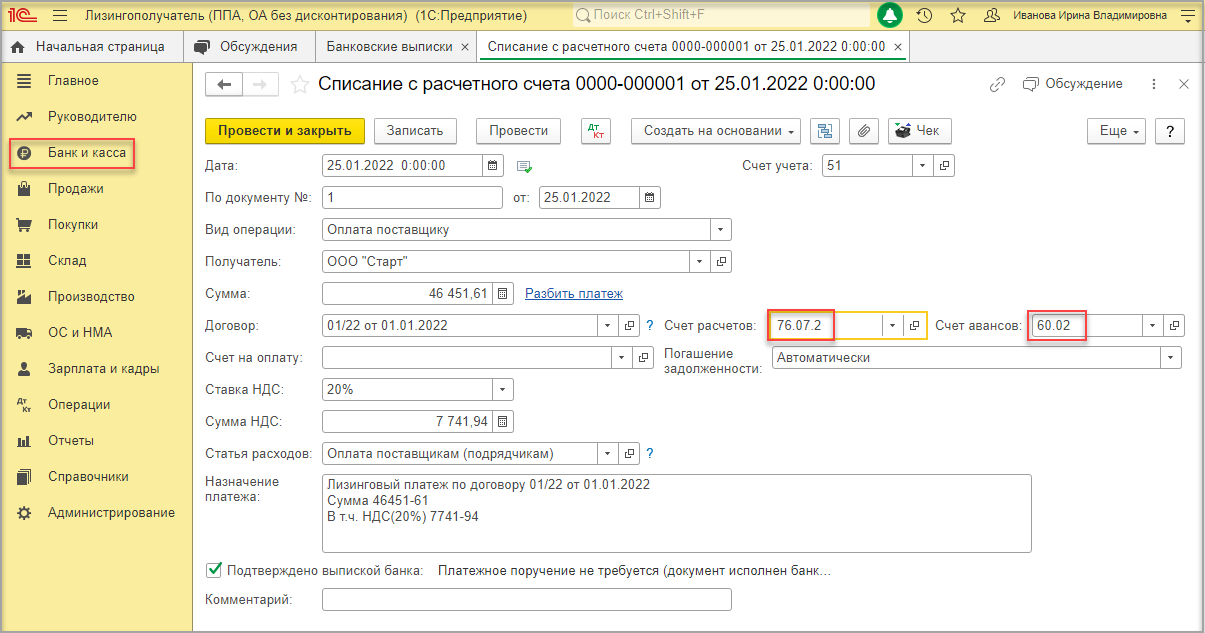

Перечисление аванса лизингодателю оформите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки — Списание с расчетного счета.

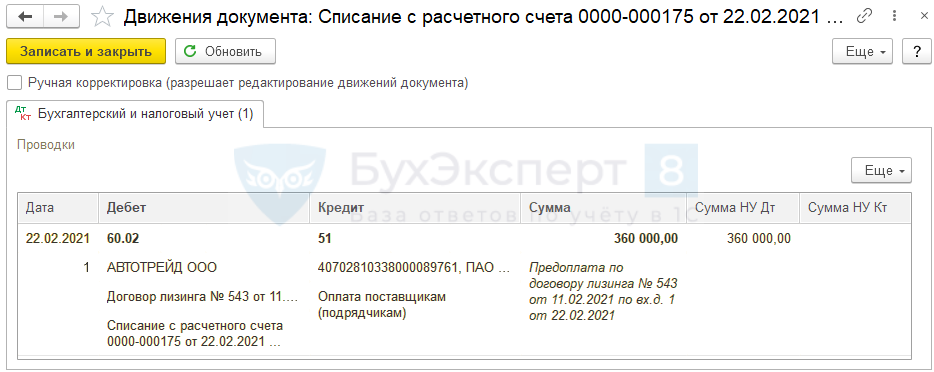

Проводки

Регистрация СФ на аванс от поставщика

С аванса лизингодателю лизингополучатель может принять НДС к вычету при обязательном наличии:

- правильно оформленного СФ;

- договора, предусматривающего предоплату;

- документов на перечисление аванса.

Регистрацию счета-фактуры, выданного на аванс, можно провести из документа Списание с расчетного счета, нажав кнопку Создать на основании и выбрав Счет-фактура полученный.

Документ Счет-фактура полученный на аванс автоматически заполняется данными документа Списание с расчетного счета. Код вида операции — значение 02 «Авансы выданные».

Поступление ОС в лизинг в 1С 8.3 на балансе лизингополучателя

На момент передачи имущества в лизинг лизингодатель не выставляет в адрес лизингополучателя счет-фактуру и не предъявляет сумму НДС. Следовательно, в момент передачи имущества в лизинг права на вычет НДС со стоимости лизингового имущества у лизингополучателя не возникает.

Право на вычет НДС у лизингополучателя возникает, когда:

- лизингодатель выставляет счет-фактуру на лизинговые платежи;

- лизингодатель выставляет счет-фактуру на выкупную стоимость в момент выкупа имущества.

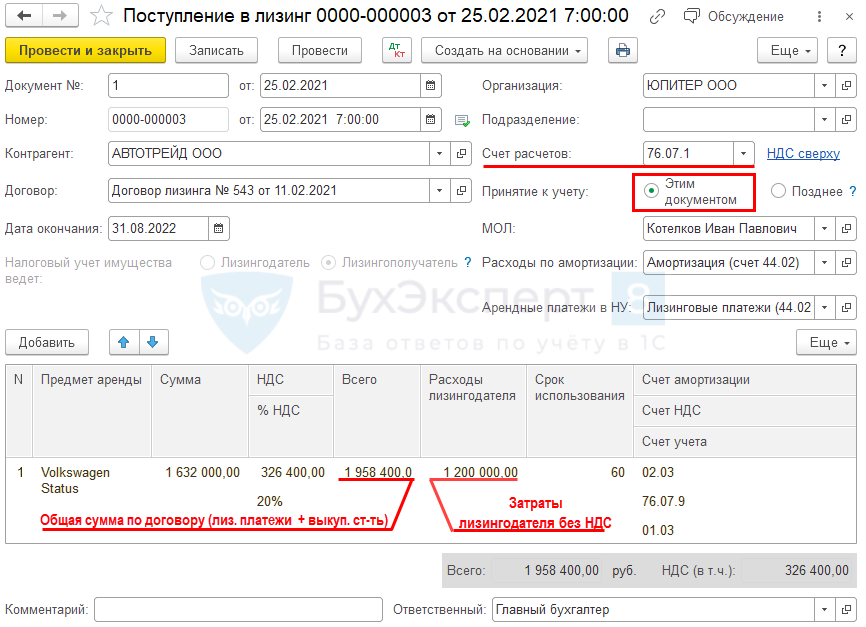

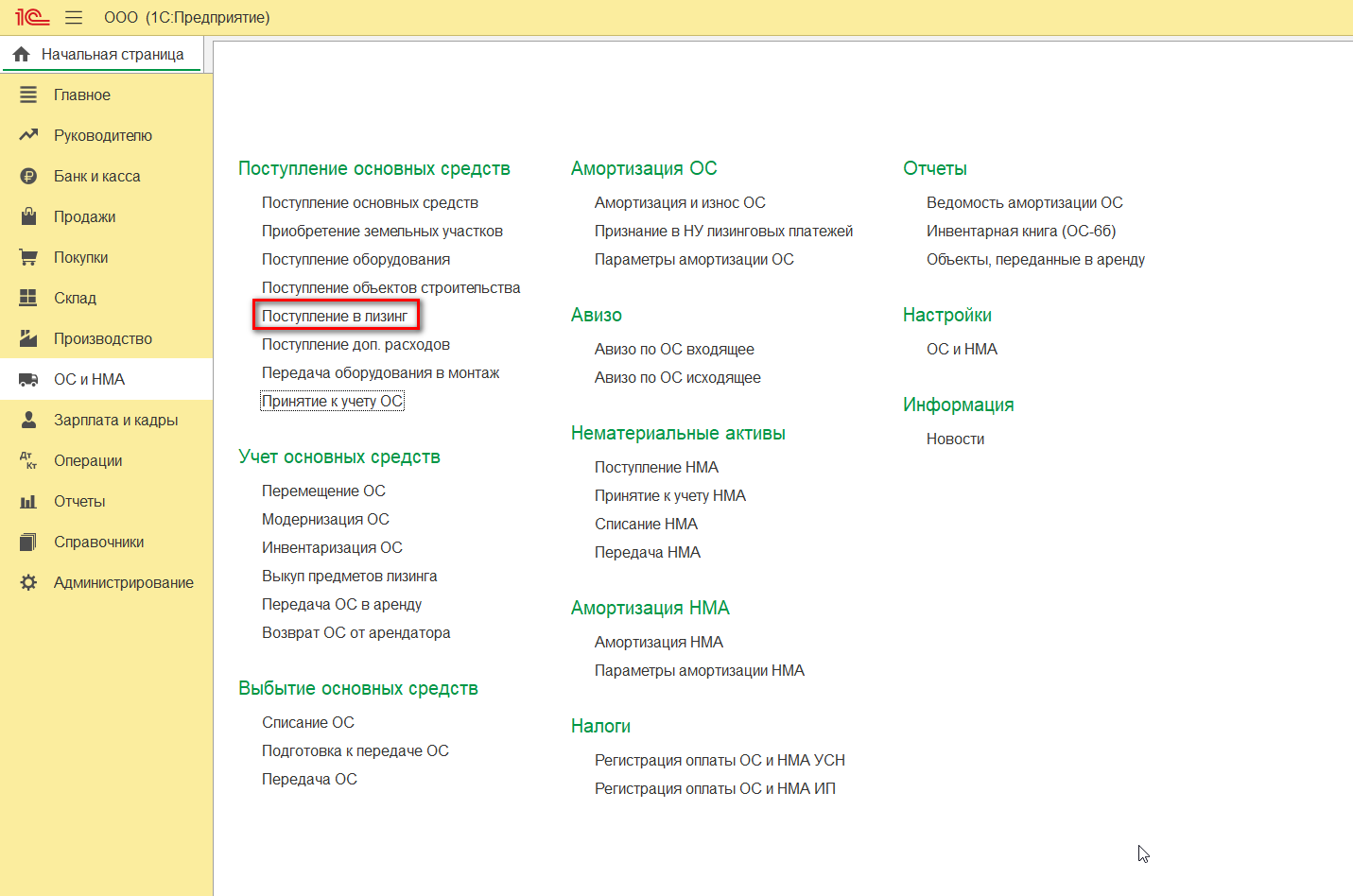

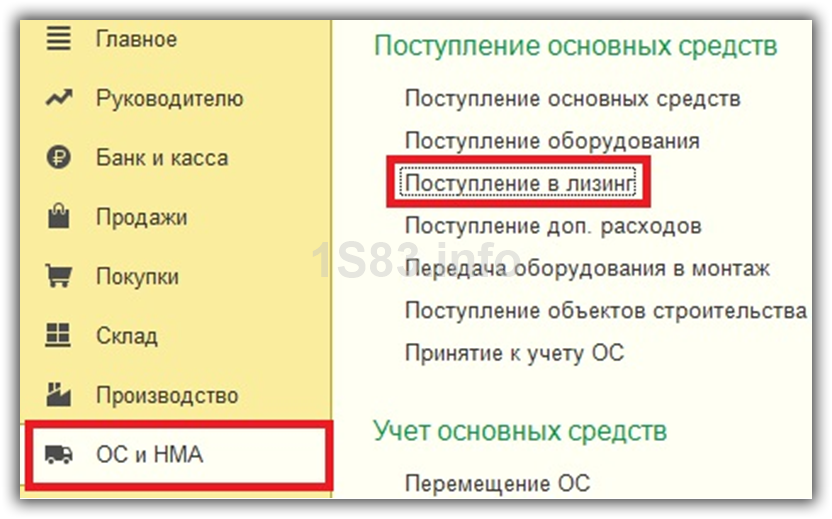

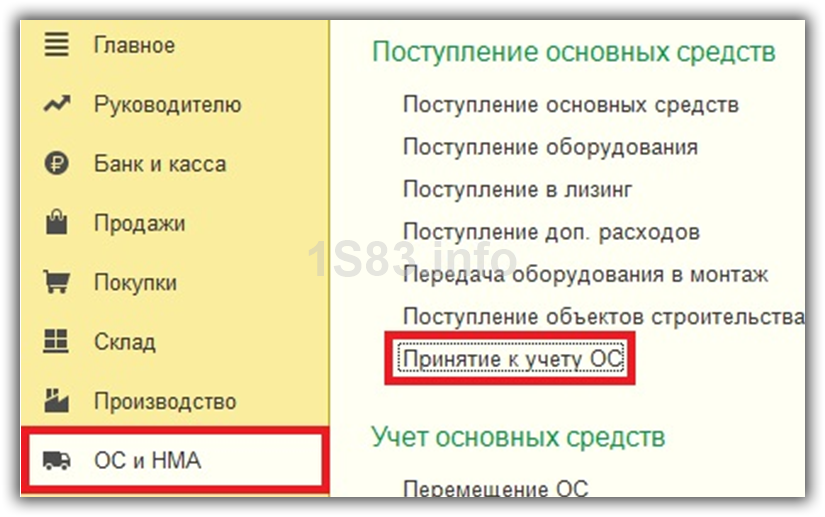

Поступление лизингового имущества на баланс лизингополучателя оформите документом Поступление в лизинг из раздела ОС и НМА – Поступление в лизинг.

В БУ лизинговое имущество, учитываемое на балансе лизингополучателем, признается им основным средством. Его первоначальная стоимость формируется в зависимости от договора (п. 8 ПБУ 6/01, Приказ Минфина от 17.02.1997 N 15):

- из суммы всех лизинговых платежей и выкупной цены, т. е. полной стоимости сделки, включая НДС, — если выкупная стоимость указана в договоре лизинга или договоре купли-продажи, даже если в договоре лизинга указано, что выкуп производится по отдельному договору;

- из суммы всех лизинговых платежей без выкупной цены, т. е. полной стоимости договора, включая НДС, — если договор лизинга не предусматривает выкупа, и поэтому выкупной стоимости в договоре нет.

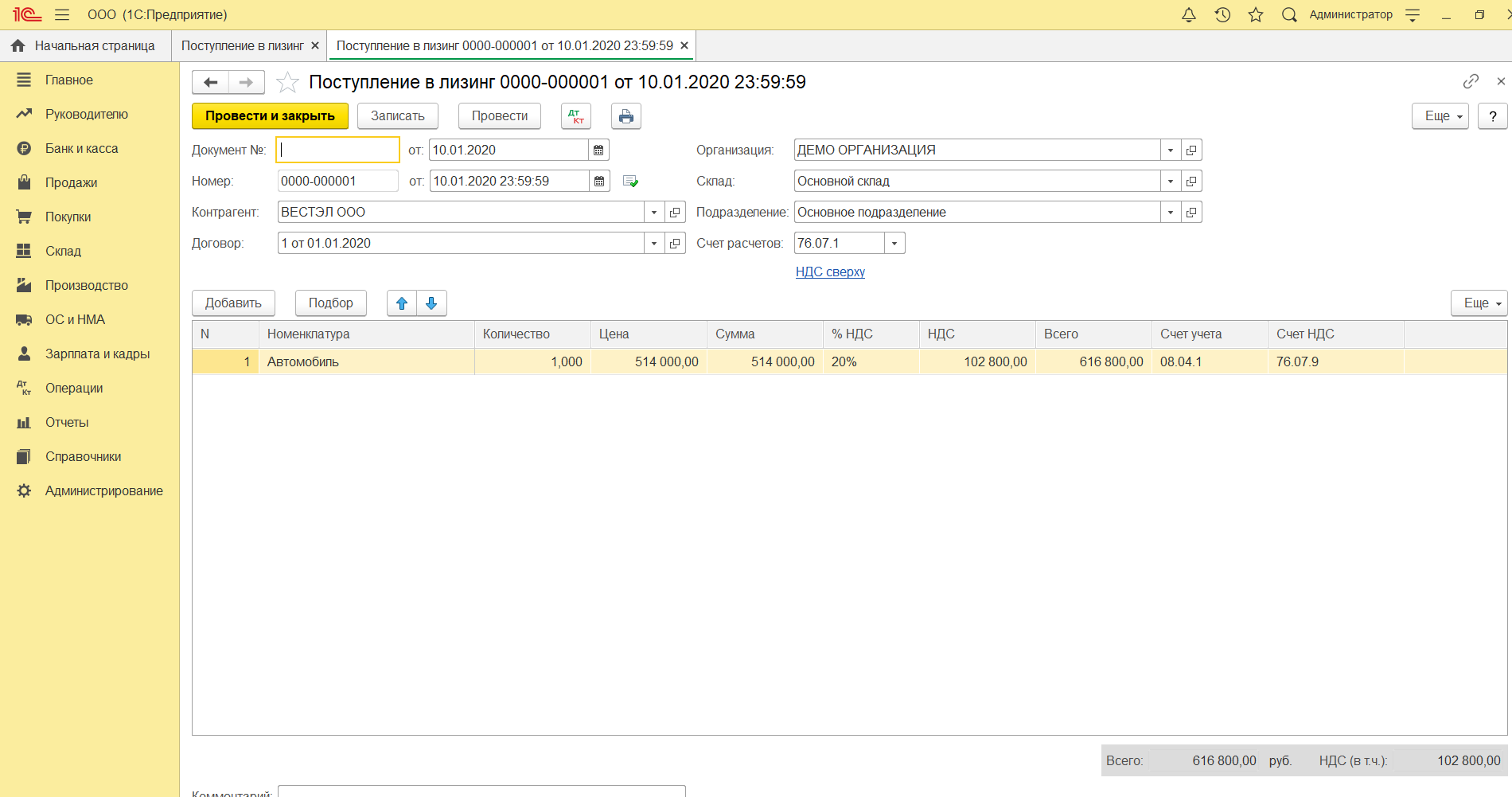

Заполните:

- Счет расчетов — 76.07.1 «Арендные обязательства»;

- Принятие к учету — переключатель

- Этим документом — актив одновременно будет принят к учету;

- Позднее — потребуется дополнительно ввести документ Принятие к учету ОС с видом операции Предметы аренды;

Используйте вариант Принятие к учету — Позднее, если есть

- дополнительные расходы на предмет аренды;

- нелинейный метод амортизации;

- специальный коэффициент амортизации.

- Дата окончания — дата окончания договора лизинга (в нашем примере 31.08.2022).

В табличной части укажите:

- Срок использования — ожидаемый срок эксплуатации предмета лизинга (п. 4, п. 20 ПБУ 6/01).

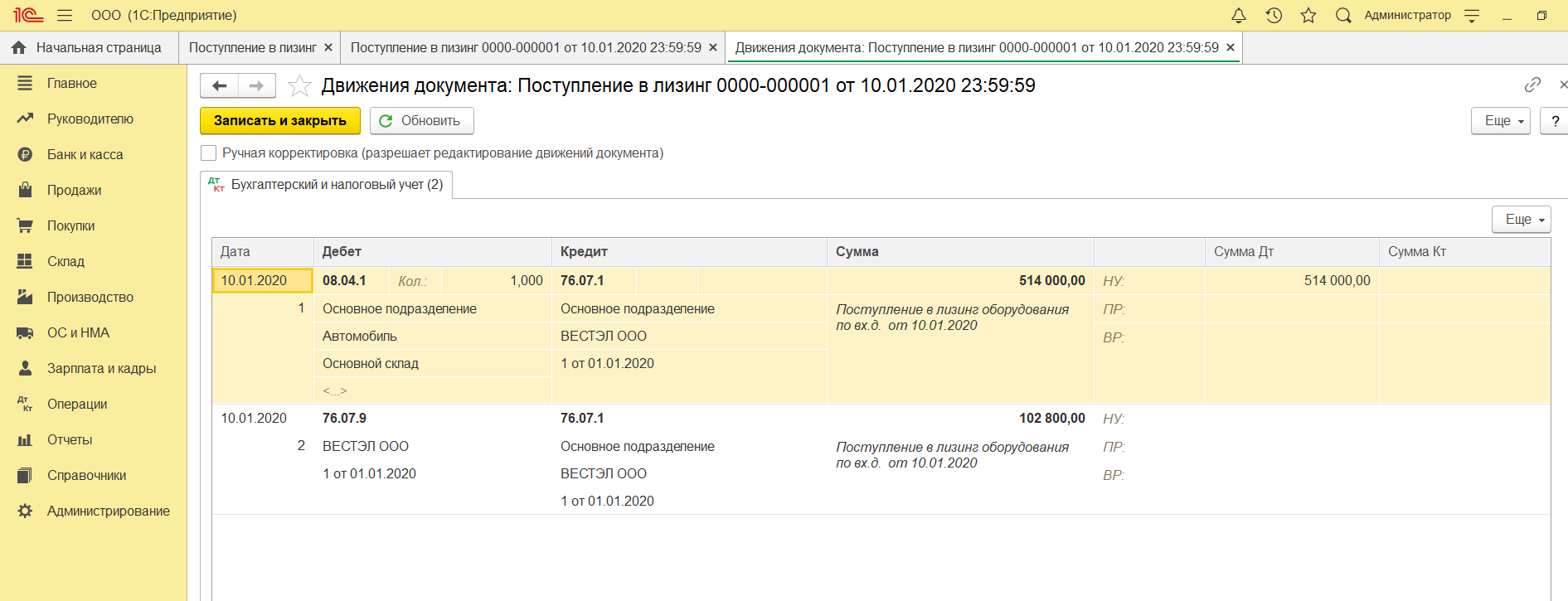

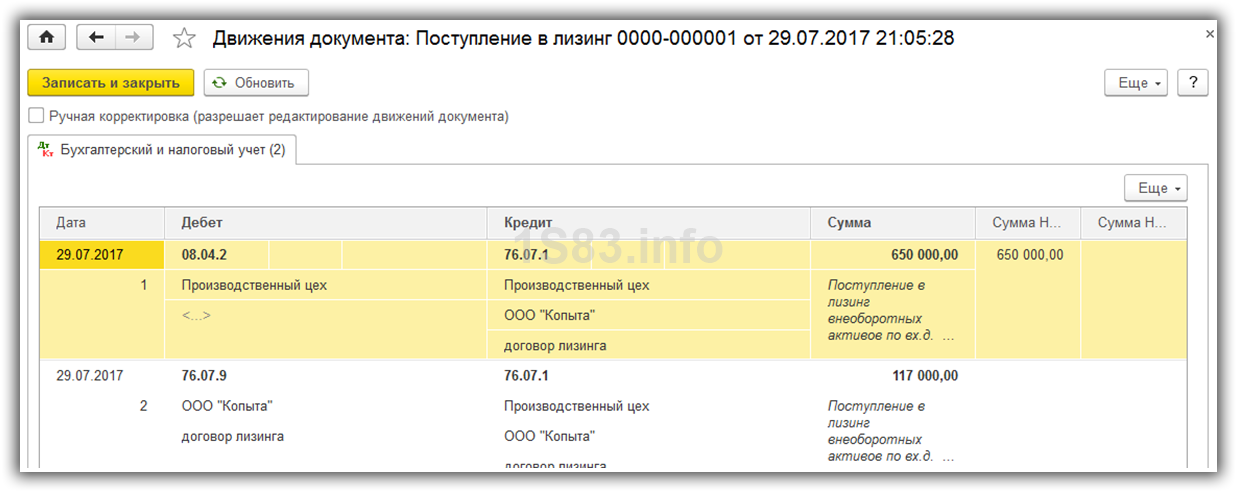

Проводки

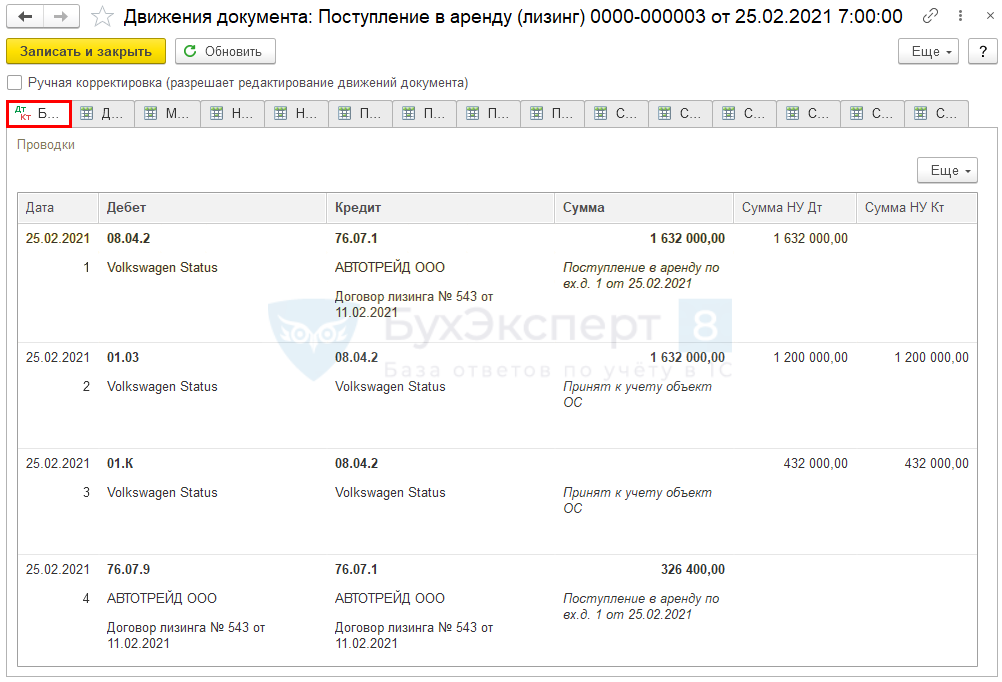

Документ формирует проводки:

- Дт 08.04.2 Кт 76.07.1 — арендные обязательства в сумме стоимости принимаемого на баланс актива;

- Дт 01.03 Кт 08.04.2 — принятие на учет актива;

- Дт 01.К Кт 08.04.2 — учет разницы между стоимостью ОС в БУ и НУ;

- Дт 76.07.9 Кт 76.07.1 — арендные обязательства в сумме НДС.

Назначение счета 01.К — учет неамортизируемой части стоимости ОС в НУ, т. е. разницы между стоимостью ОС в бухгалтерском и налоговом учете.

Начисление ежемесячного лизингового платежа

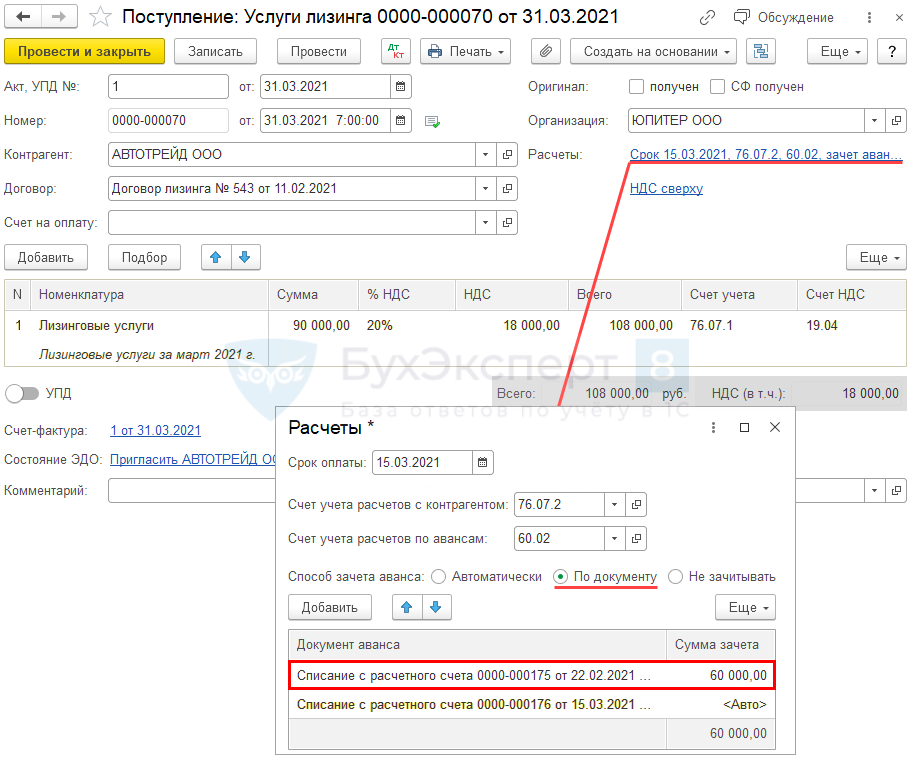

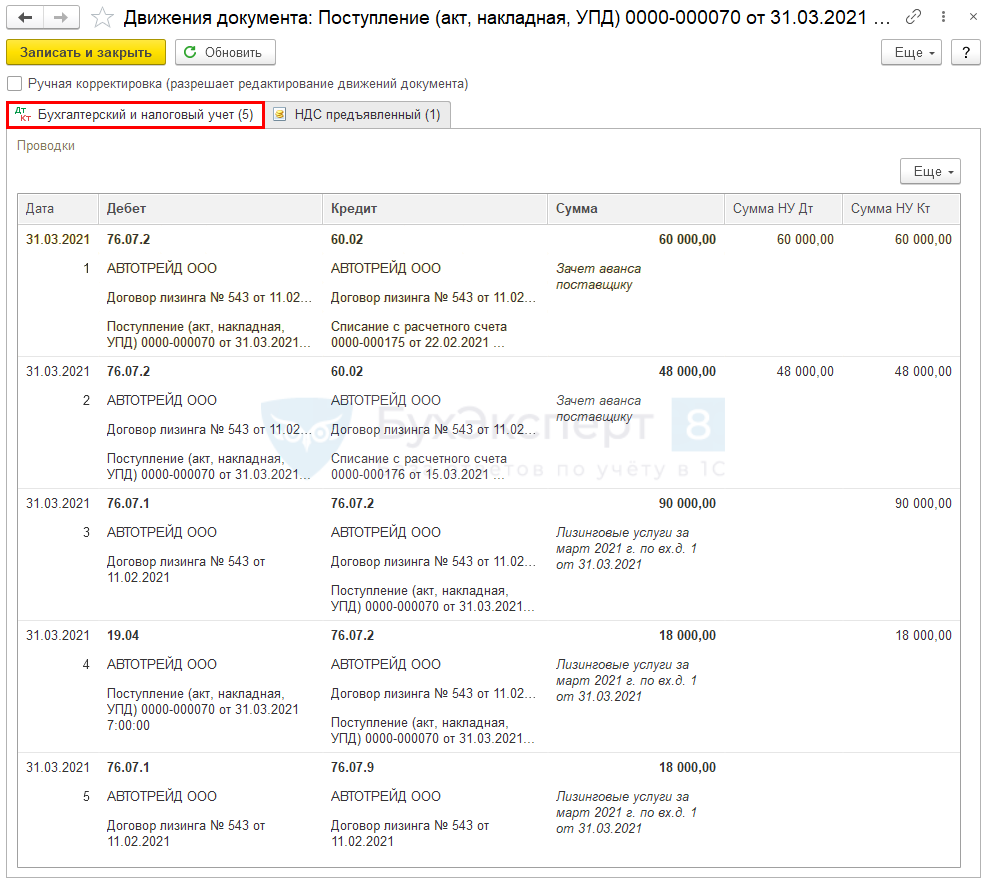

Ежемесячный лизинговый платеж (с 01.03.21 по 31.08.22) составляет 108 000 руб. (в т. ч. НДС 20%), включая:

- зачет авансового платежа от 22.02.2021 — 60 000 руб.;

- зачет авансового платежа от 15 числа месяца — 48 000 руб.

На сумму лизингового платежа 108 000 руб. лизингодатель ежемесячно выставляет счет-фактуру.

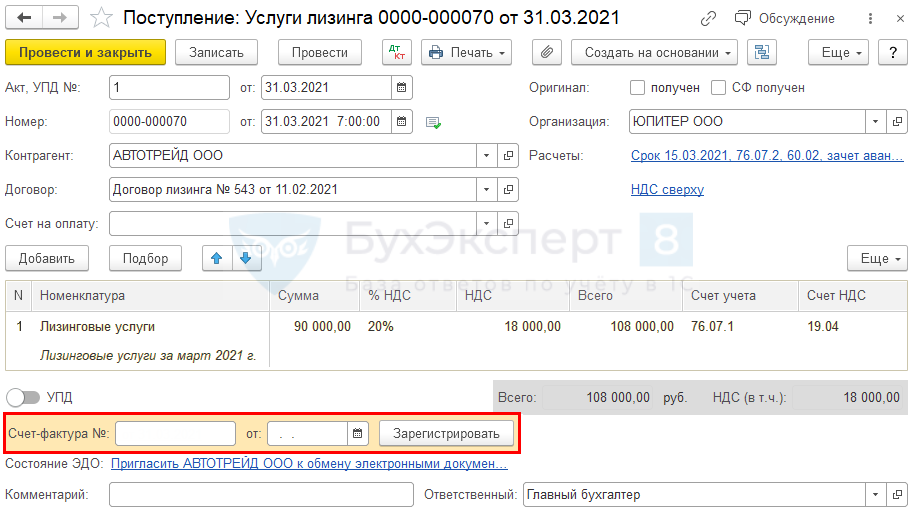

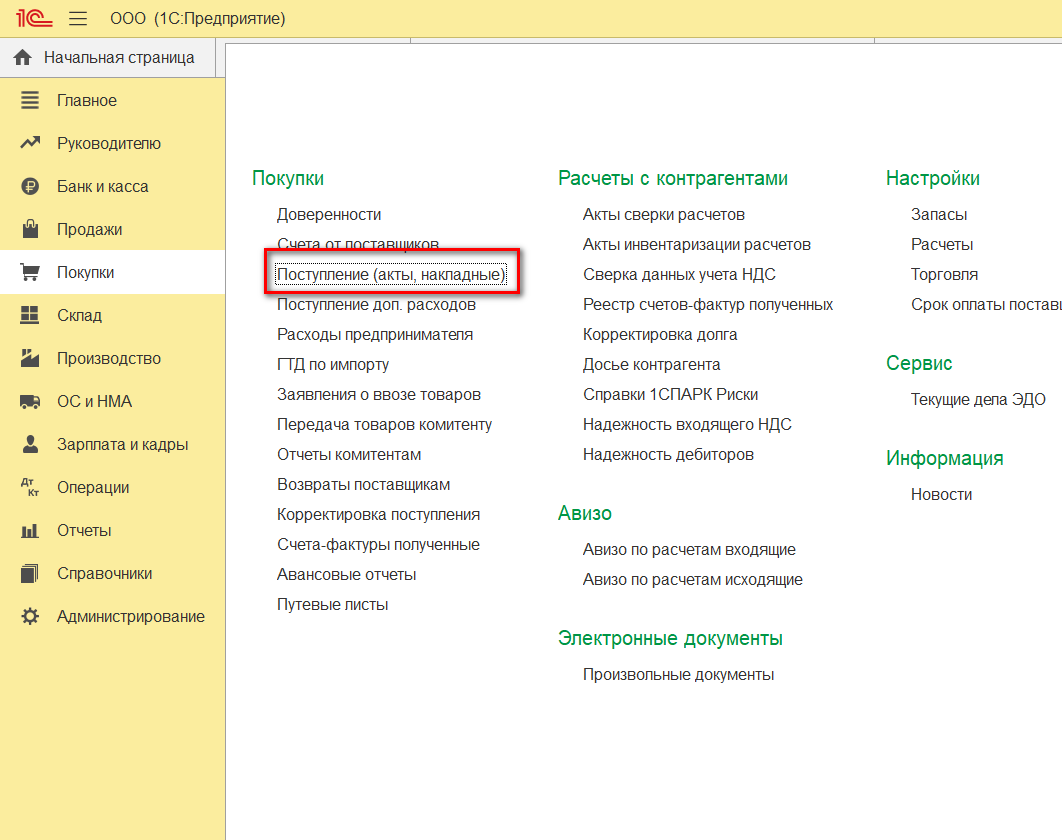

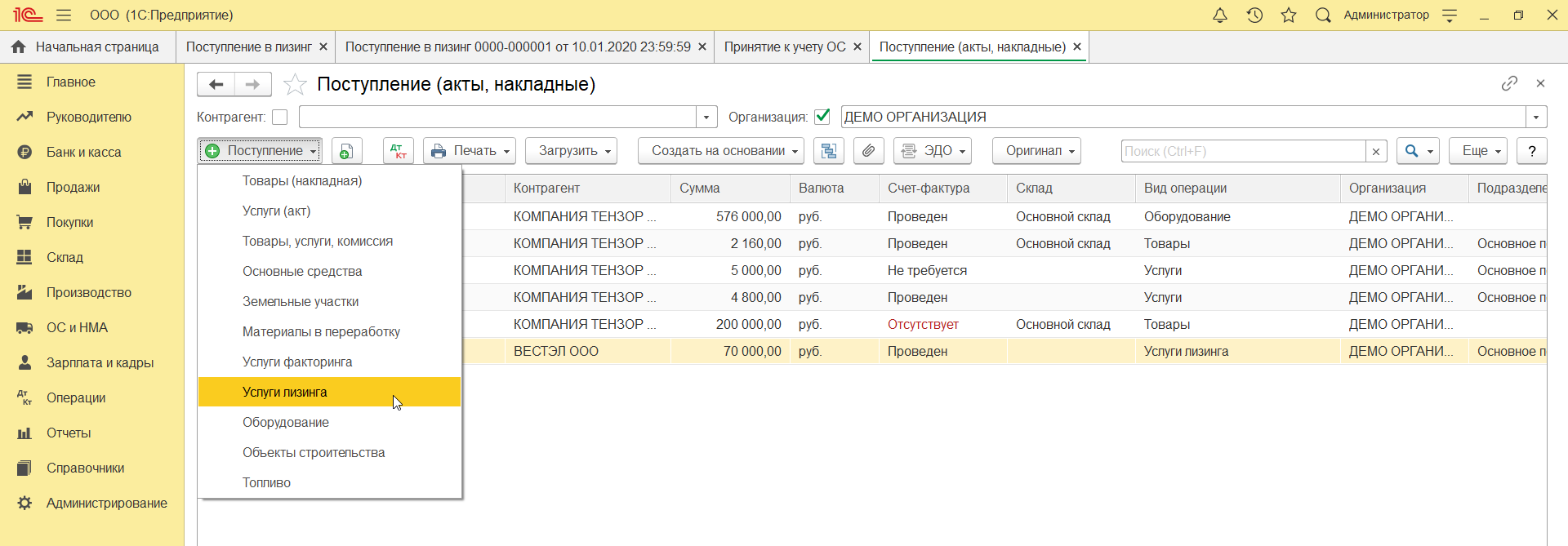

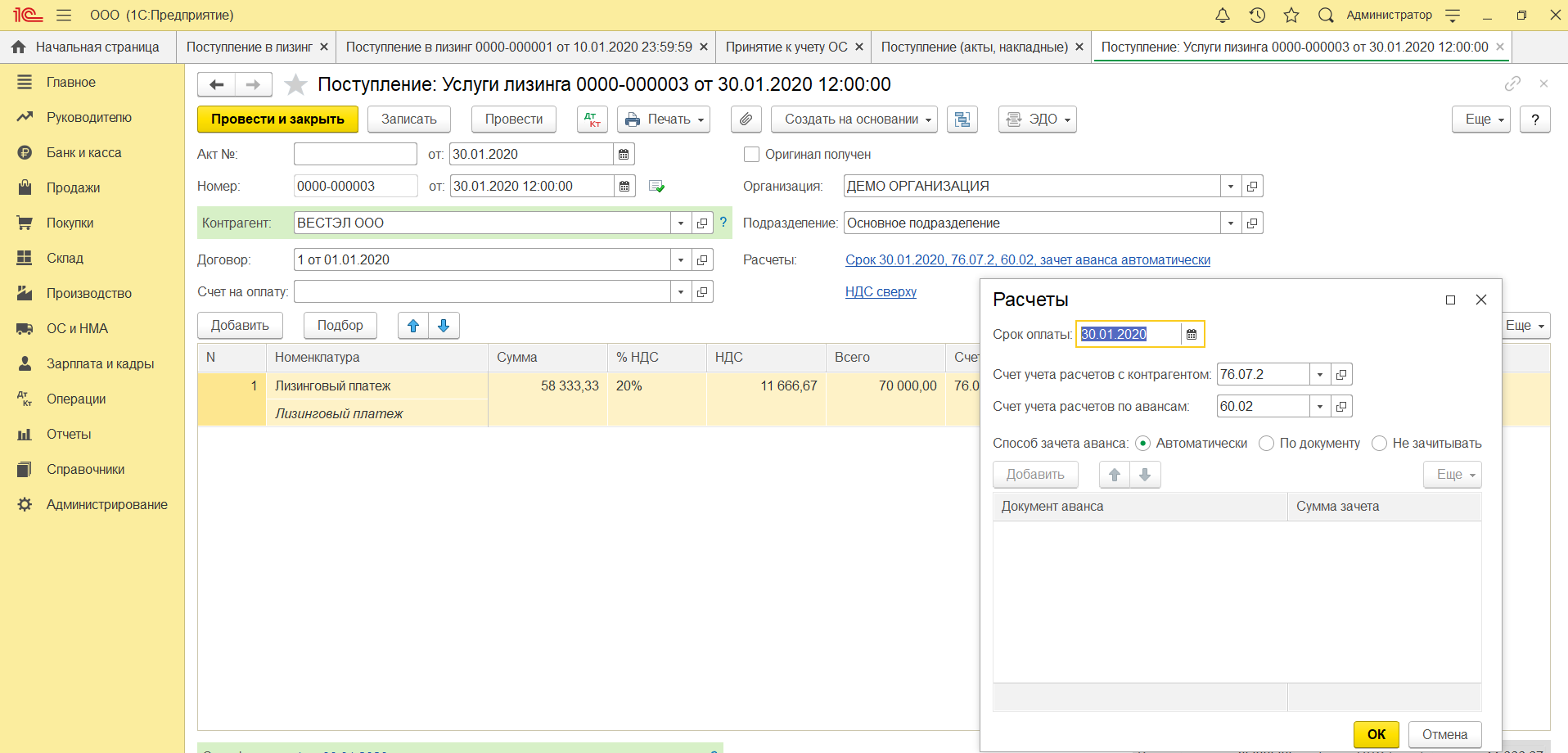

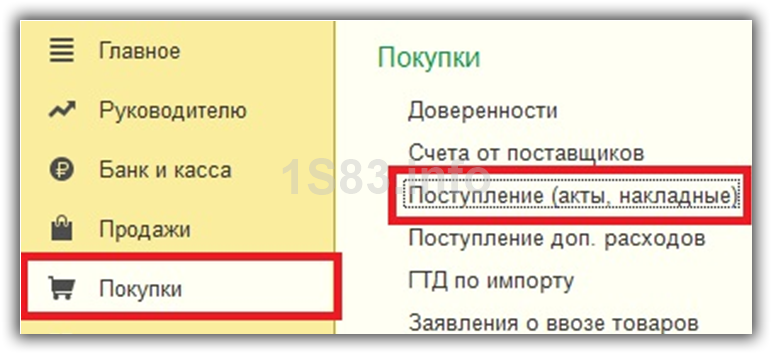

Начислите ежемесячный лизинговый платеж документом Поступление (акт, накладная, УПД) вид операции Услуги лизинга из раздела Покупки — Поступление (акты, накладные, УПД) — кнопка Поступление – Услуги лизинга.

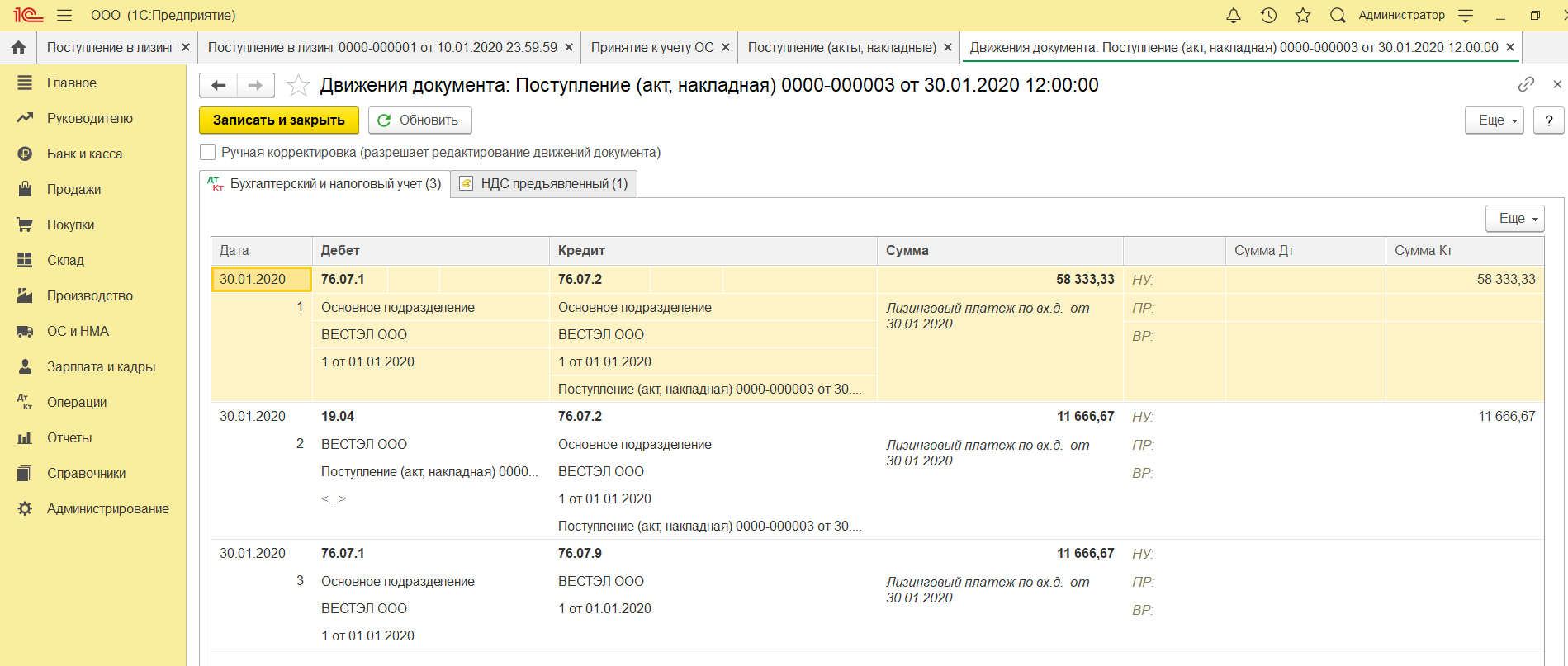

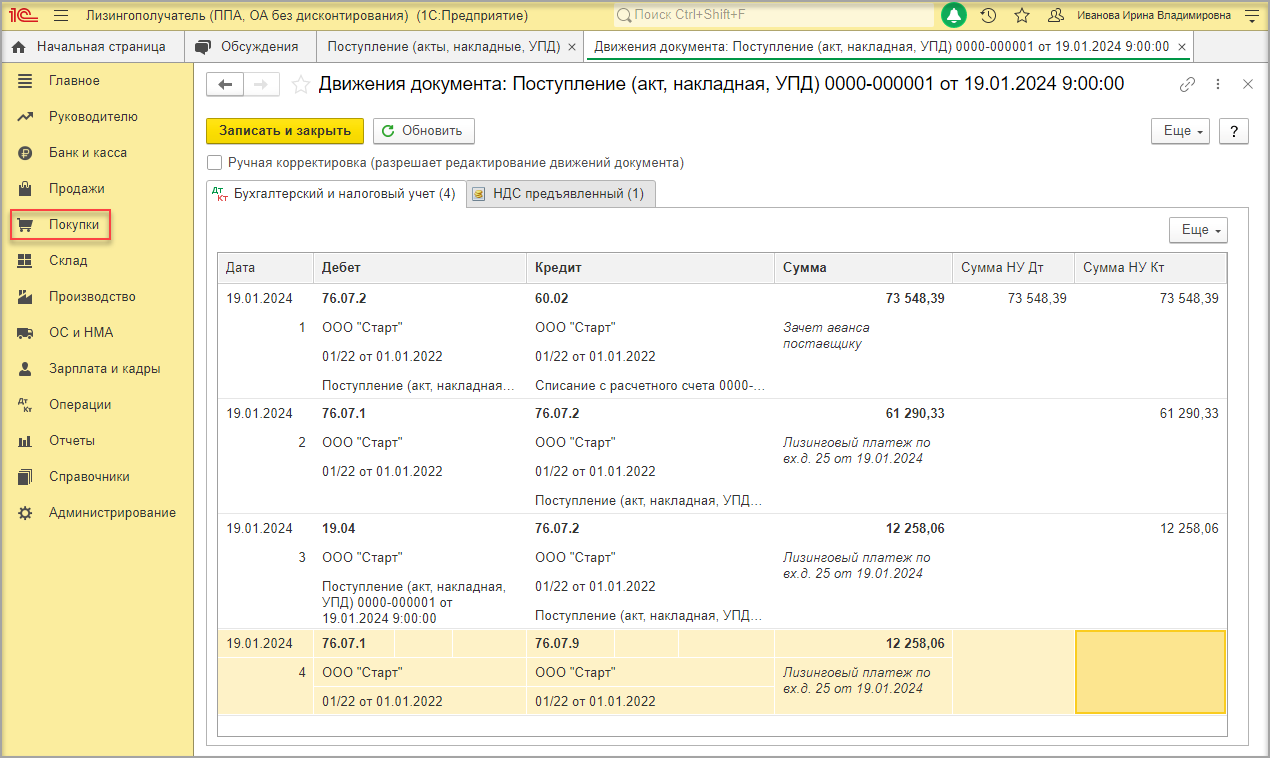

Проводки по документу

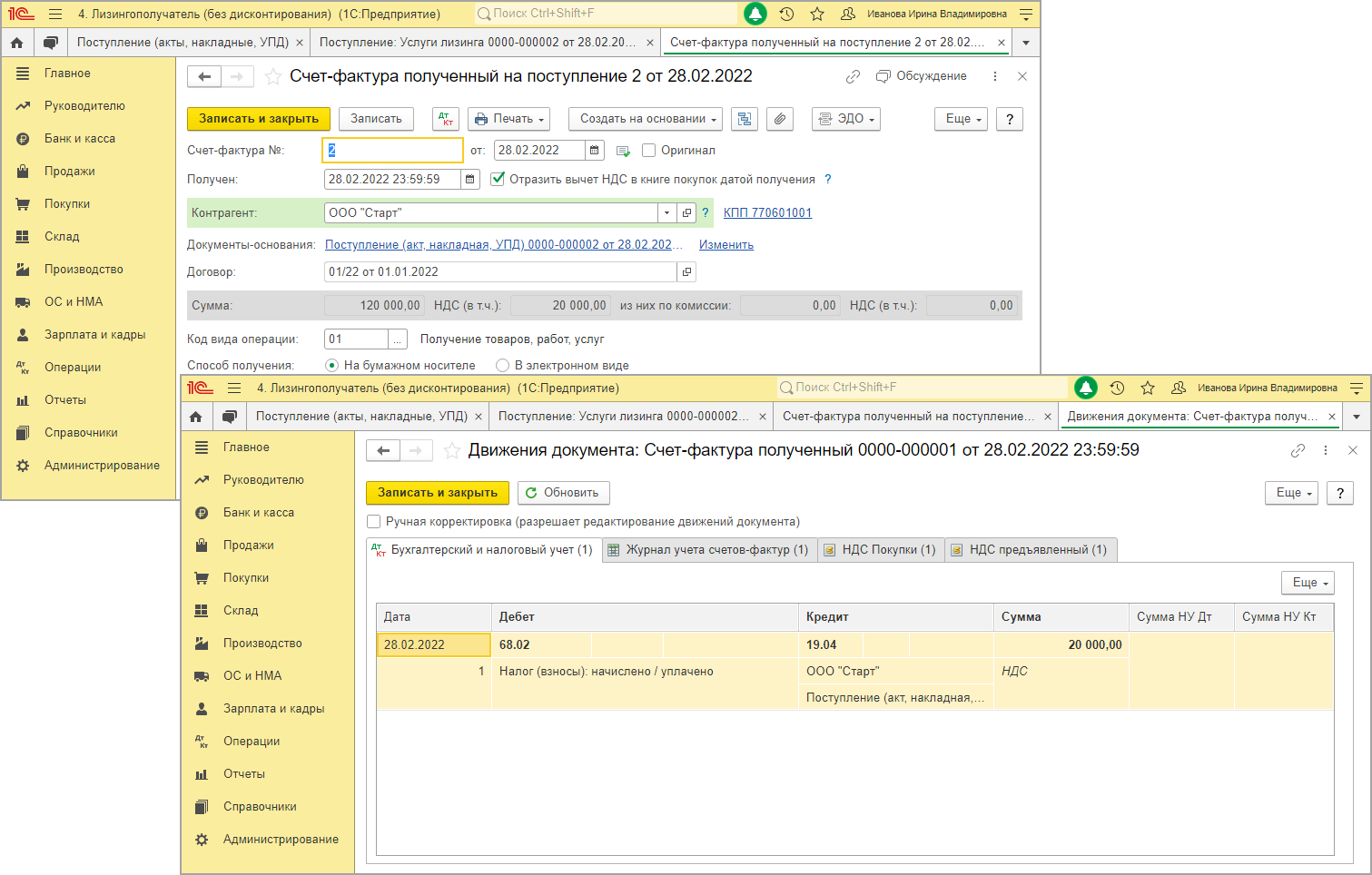

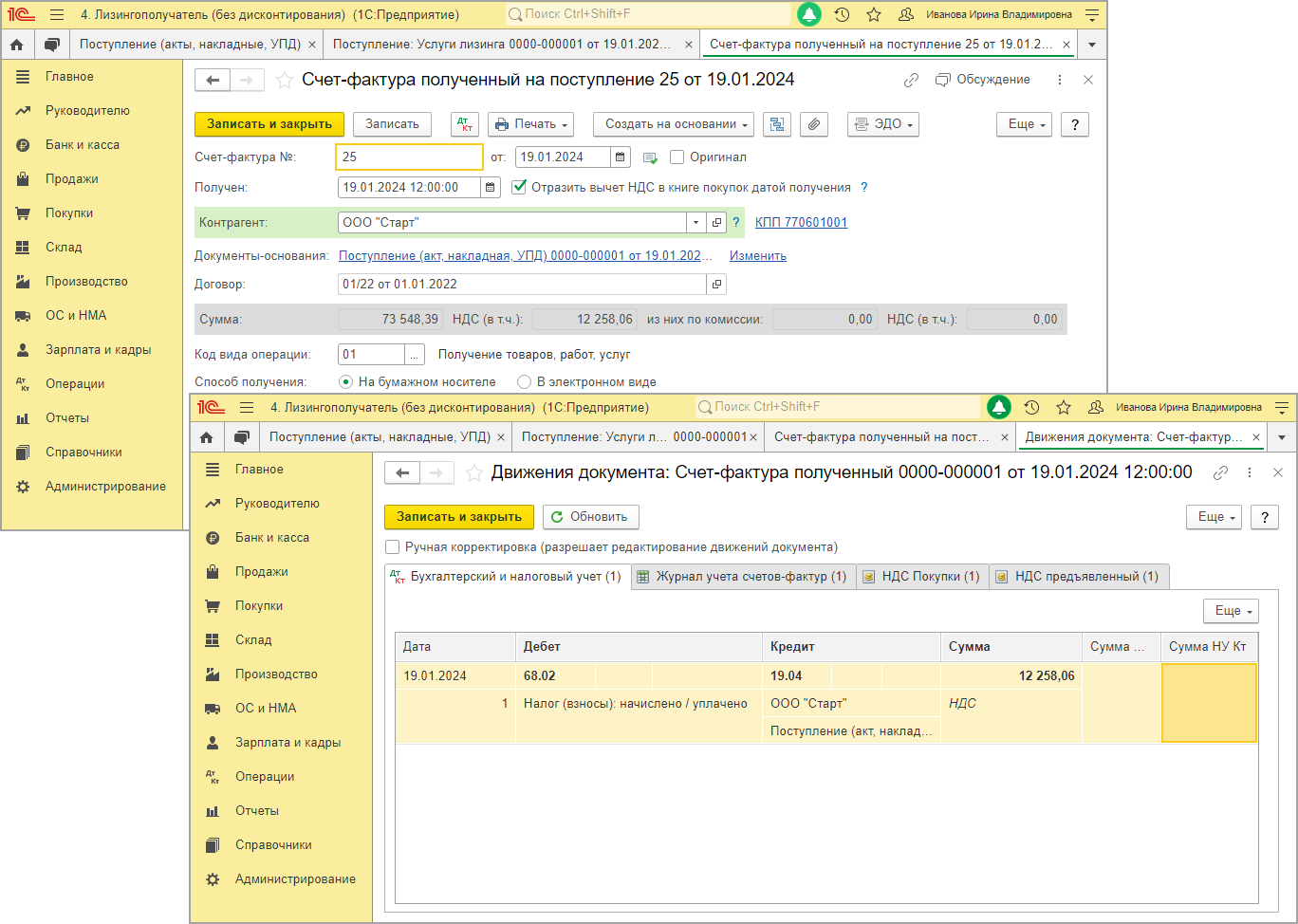

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры укажите его номер и дату внизу формы документа Поступление (акт, накладная, УПД), нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная, УПД). Код вида операции — значение 01 «Получение товаров, работ, услуг».

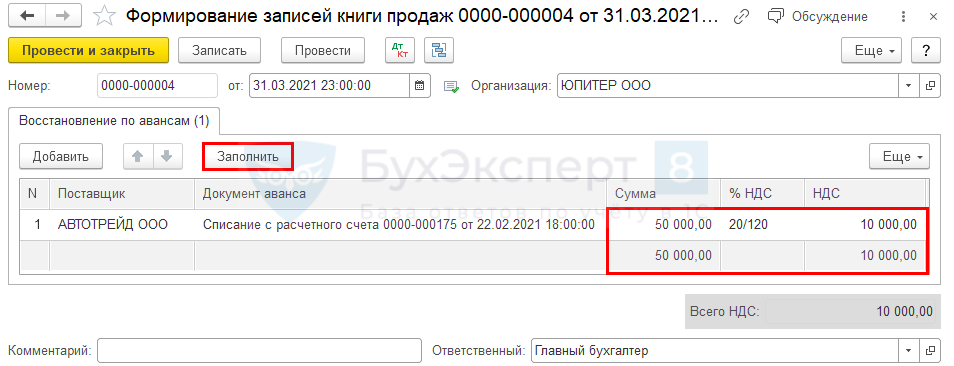

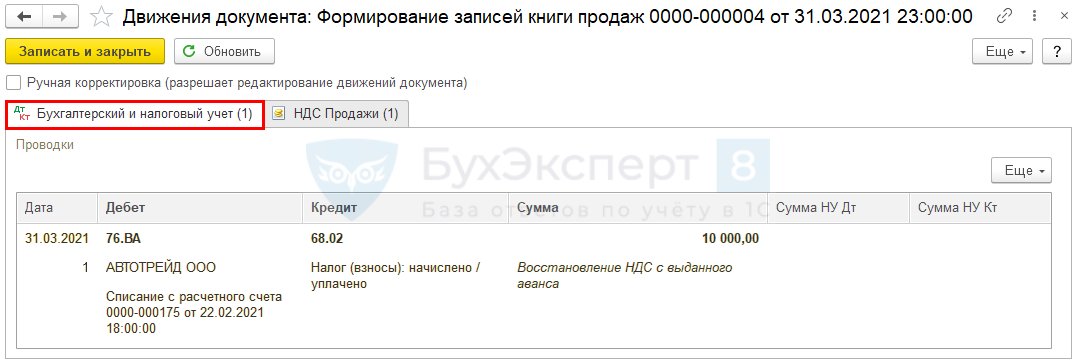

Восстановление НДС при зачете аванса поставщику

Сумма НДС зачтенного авансового платежа подлежит восстановлению (пп. 3 п. 3 ст. 170 НК РФ).

Восстановление НДС при зачете аванса поставщику производится документом Формирование записей книги продаж в конце месяца или квартала. Документ доступен из раздела Операции — Регламентные операции НДС.

В нашем примере восстановлению подлежит с зачтенного аванса — 60 000 руб.

- НДС по ставке 20/120% — 10 000 руб.

Проводки

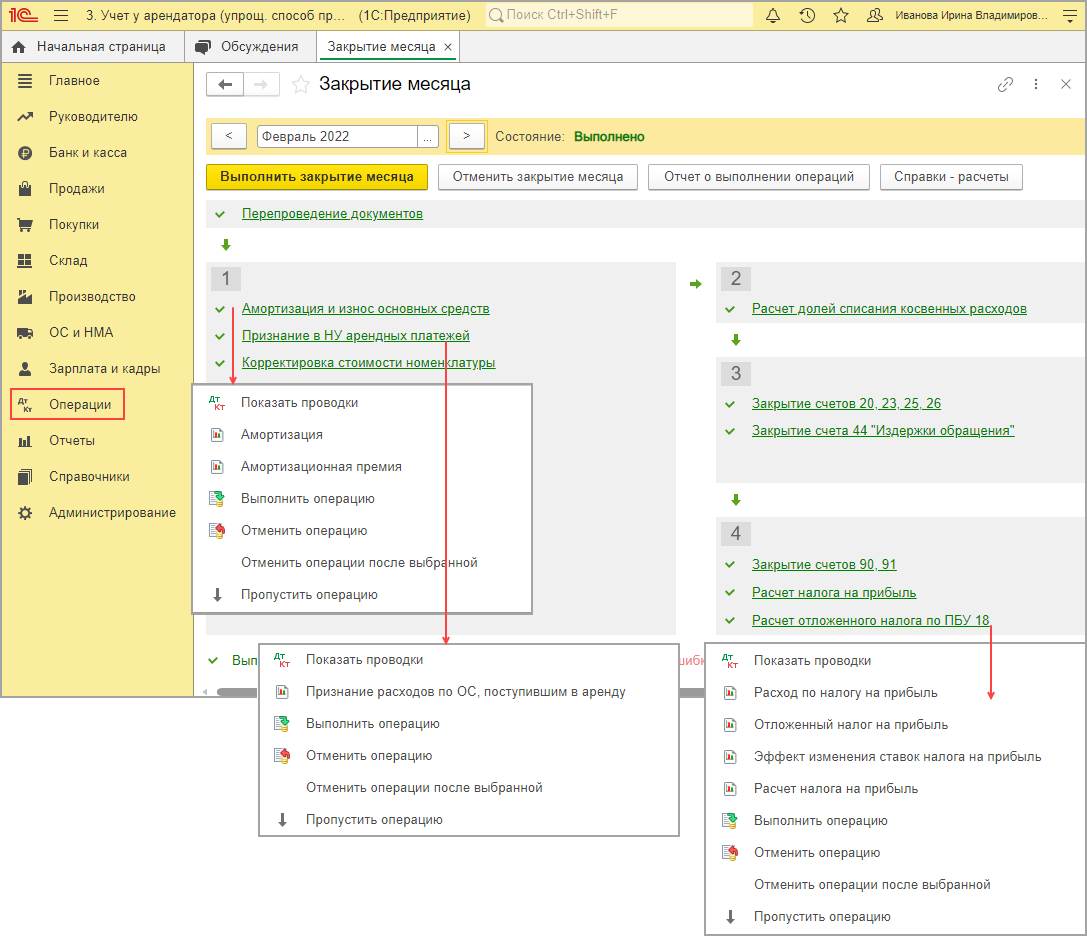

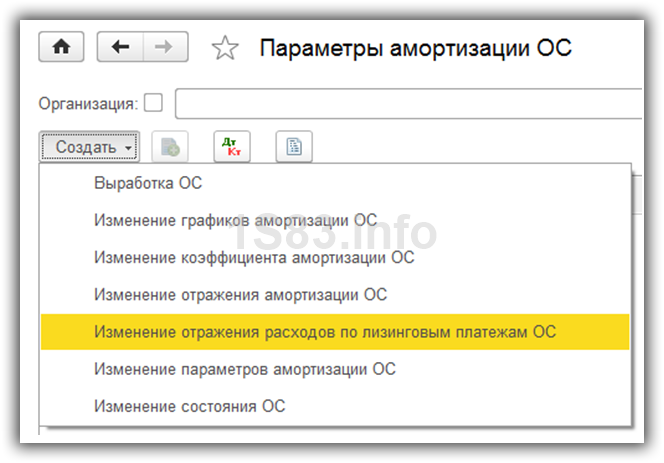

Признание расходов в БУ и НУ

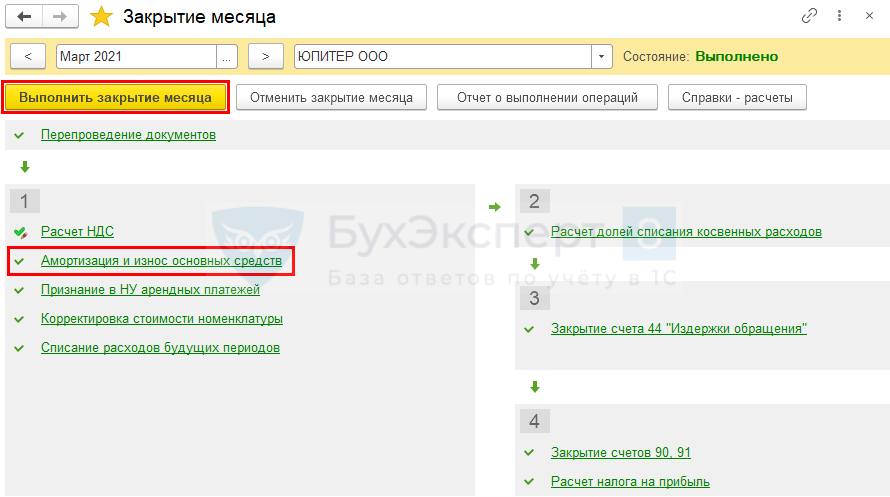

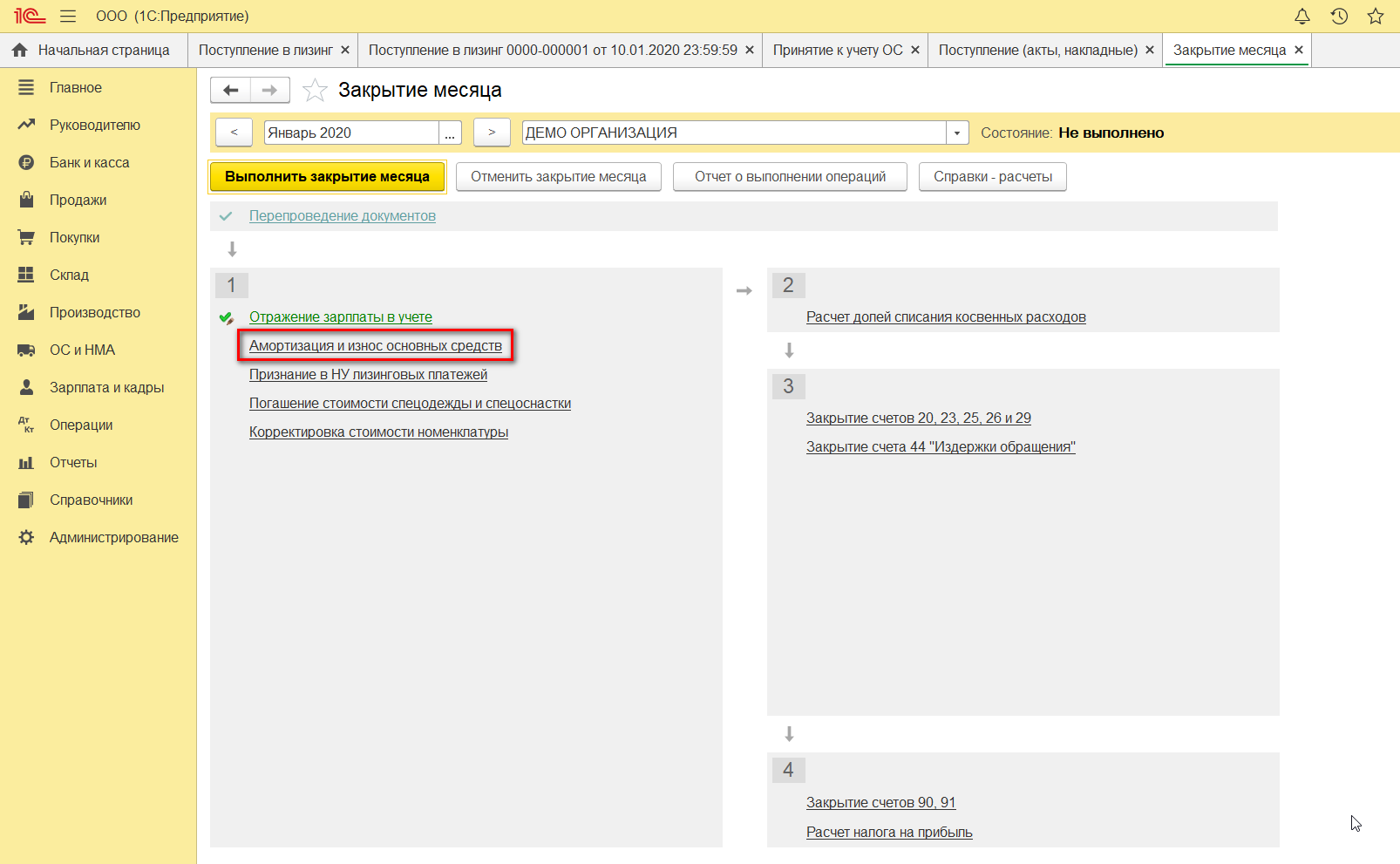

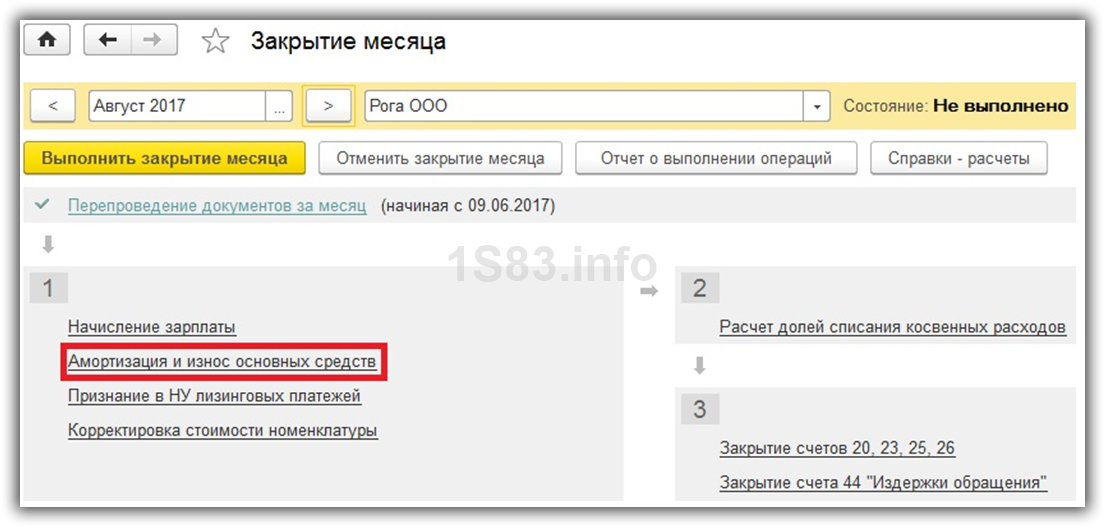

Признание расходов в БУ и НУ в конце месяца производится регламентными операциями в помощнике Закрытие месяца, раздел Операции — Закрытие месяца.

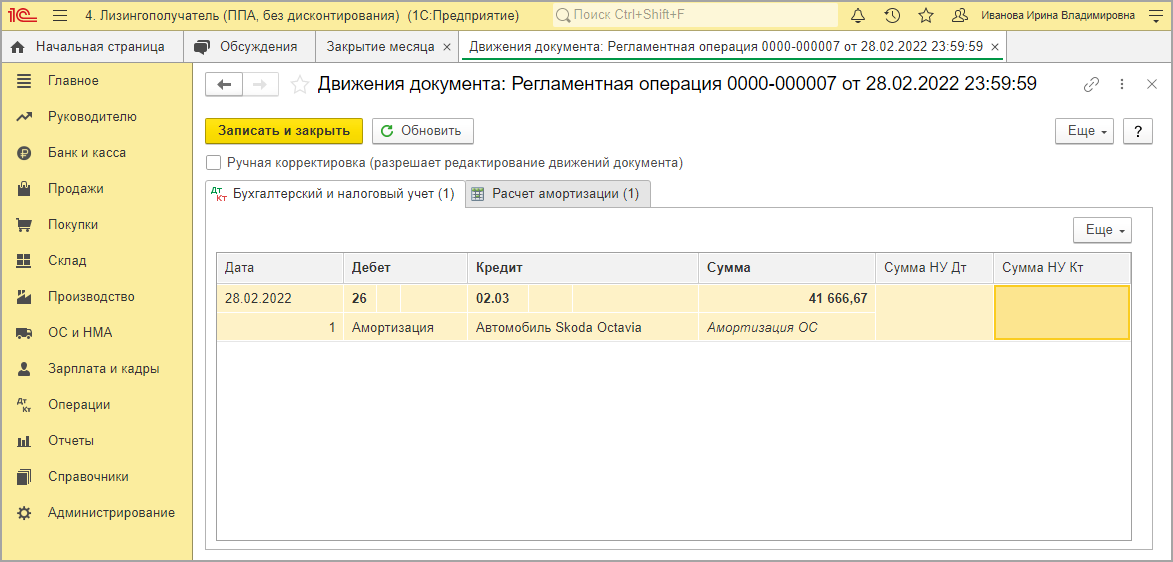

Начисление амортизации

Амортизационные отчисления производит сторона договора лизинга, на балансе которой находится предмет лизинга (п. 2 ст. 31 Закона N 164-ФЗ от 29.10.1998).

Амортизация начисляется в общеустановленном порядке (п. 17 ПБУ 6/01), при линейном способе — исходя из срока полезного использования ОС.

В целях налогового учета лизингополучатель начисляет амортизацию в общем порядке.

В НУ сумма ежемесячной амортизации относится на расходы, уменьшающие налогооблагаемую базу (п. 3 ст. 272 НК РФ).

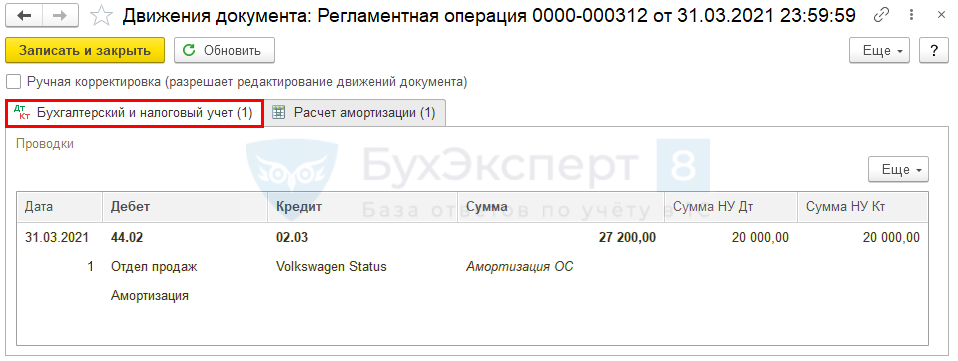

Проводки

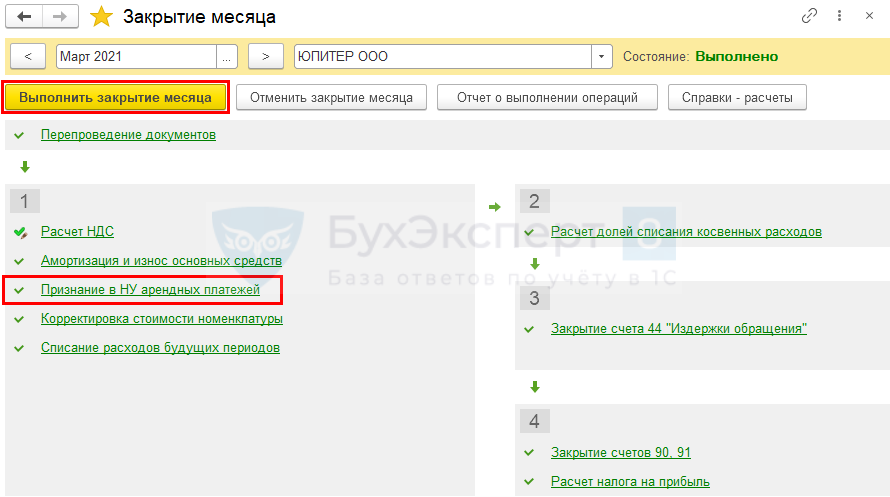

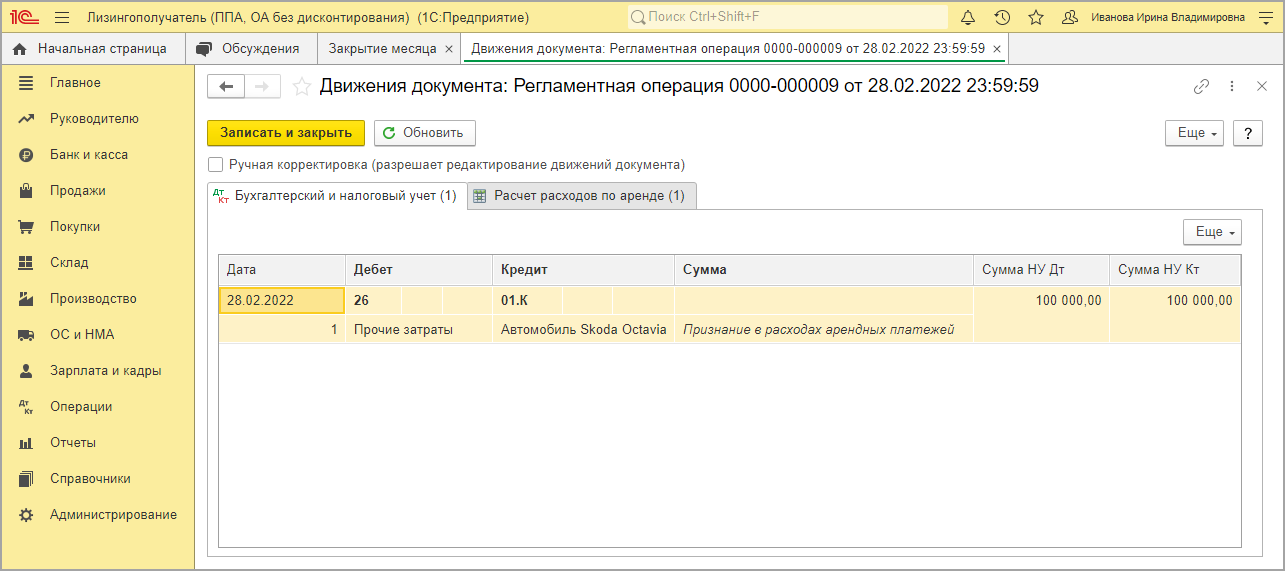

Признание в НУ лизинговых платежей

В состав расходов, уменьшающих налогооблагаемую базу при лизинге имущества, включается:

- амортизация;

- разница между лизинговыми платежами и амортизацией, которая включается в состав прочих расходов (пп. 10 п. 1 ст. 264 НК РФ) на последнее число месяца (пп. 3 п. 7 ст. 272 НК РФ).

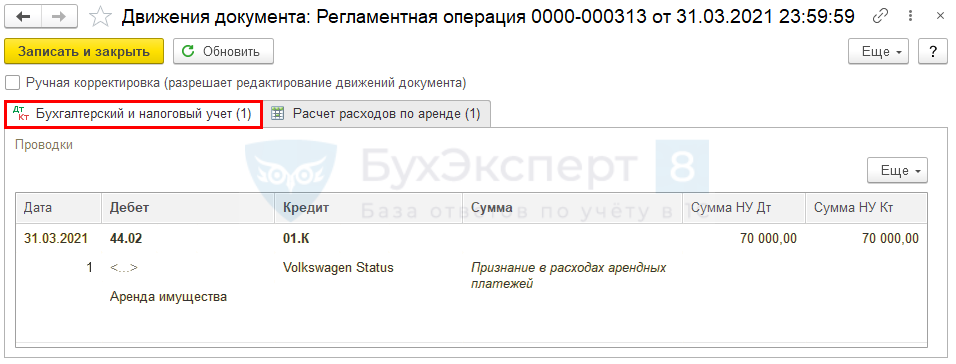

Признание расходов по лизинговым платежам производится регламентной операцией Признание в НУ арендных платежей.

Проводки

Документ формирует проводку:

- Дт 44.02 Кт 01.К — списание в расходы НУ лизинговых платежей за счет неамортизируемой части стоимости лизингового имущества.

В последующие месяцы начисление и признание лизинговых платежей в расходах производится по той же схеме.

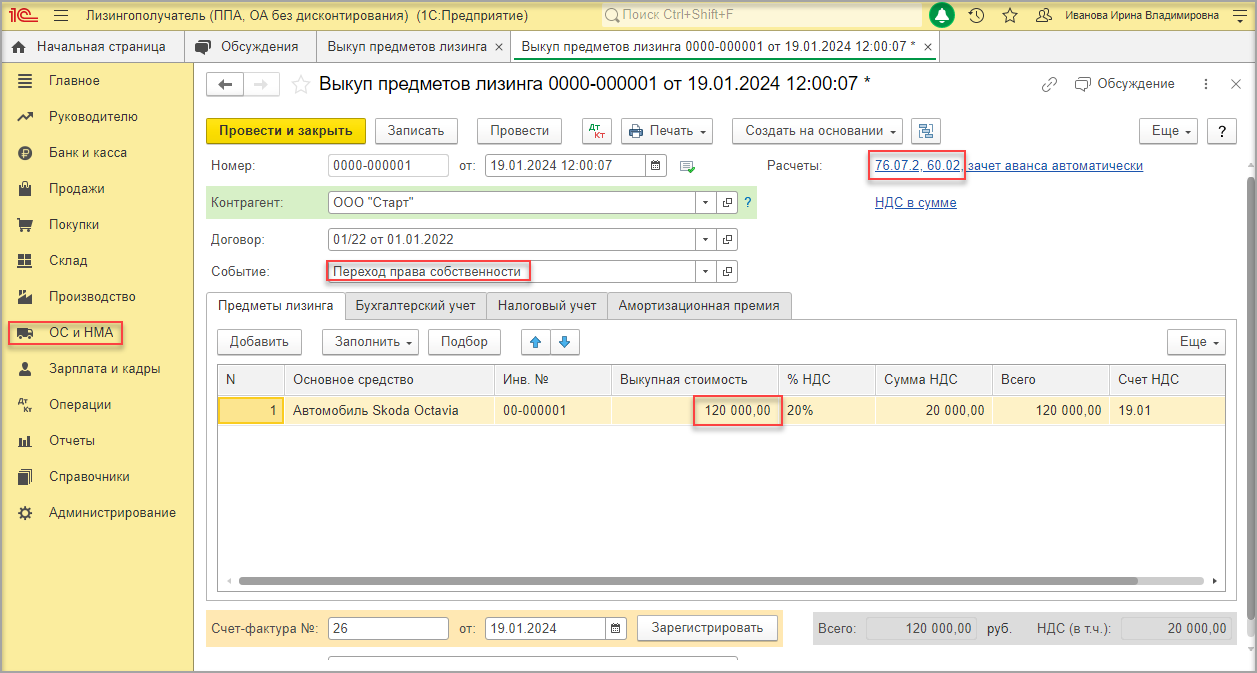

Выкуп лизингового имущества

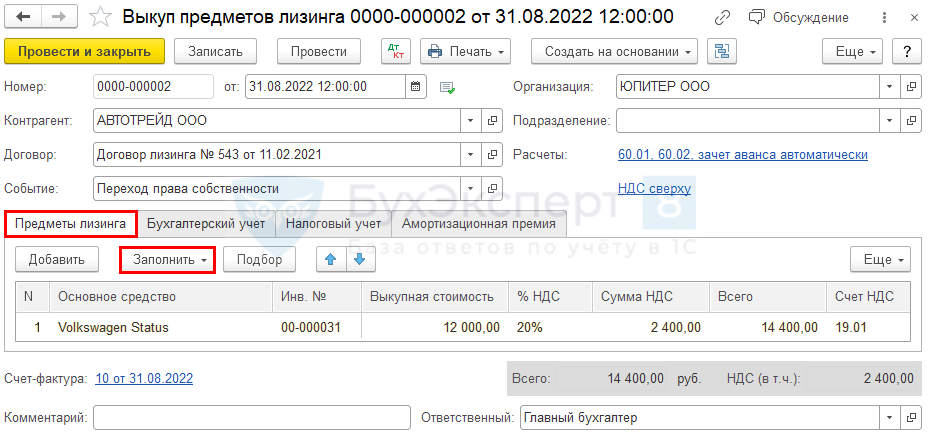

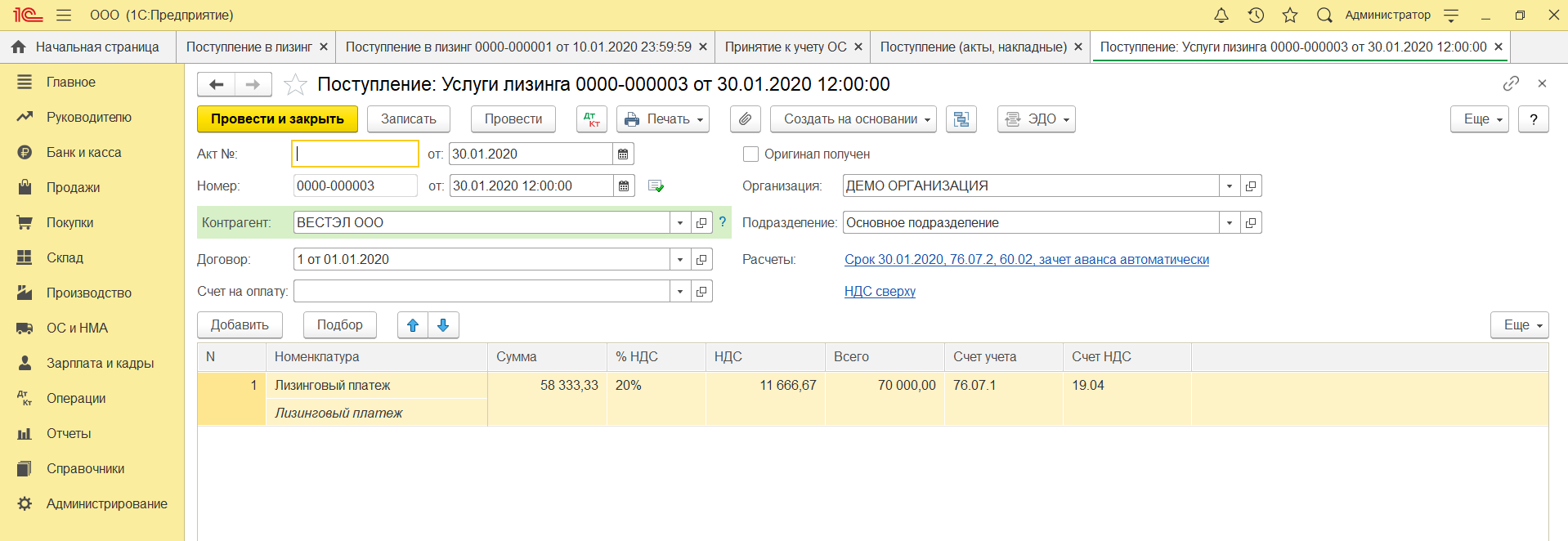

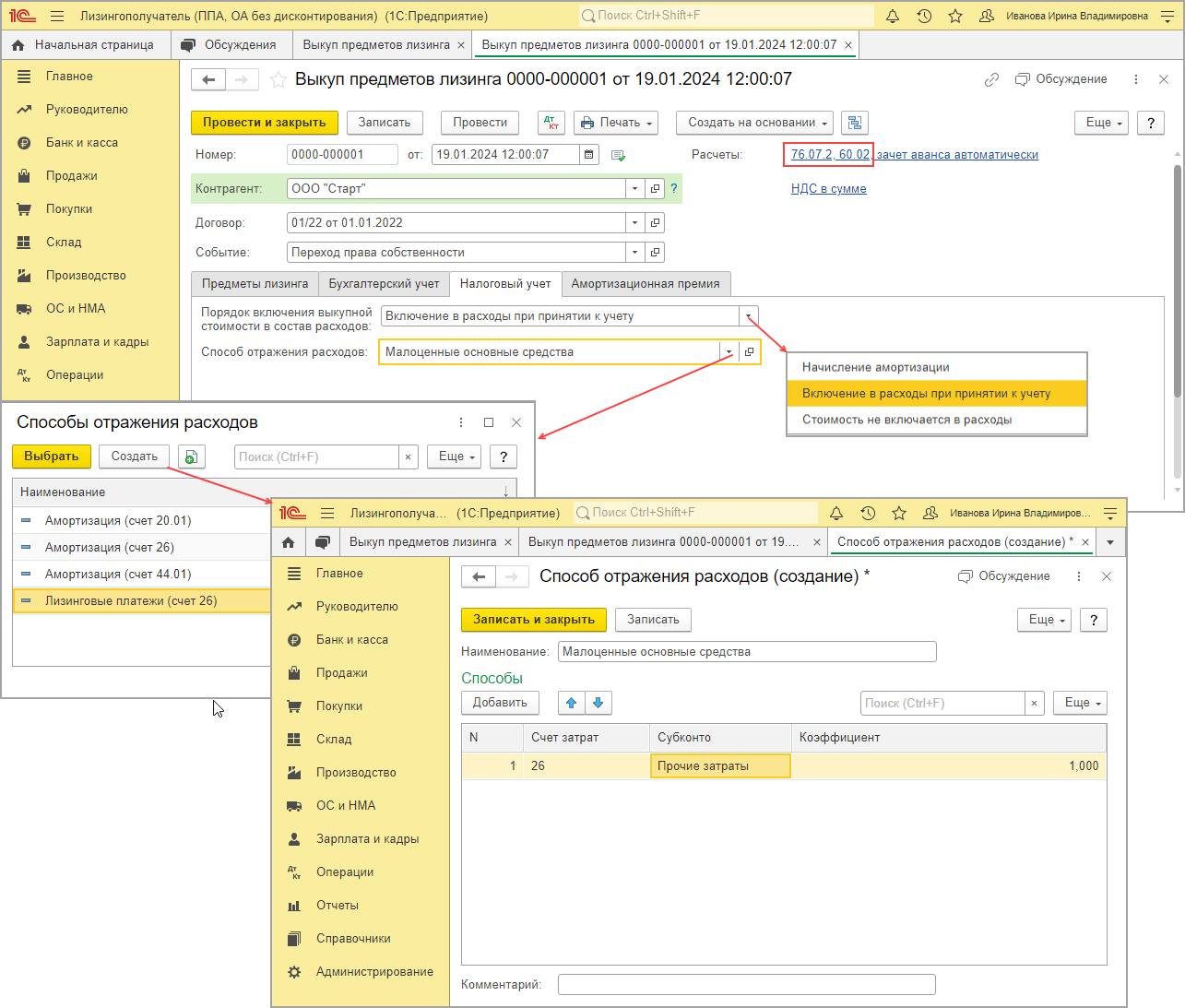

По окончании договора проведите выкуп имущества документом Выкуп предметов лизинга, из раздела ОС и НМА — Выкуп предметов лизинга — кнопка Создать.

Укажите в шапке:

- Событие — Переход права собственности.

На вкладке Предметы лизинга по кнопке Заполнить в документе отразите основные средства, полученные в лизинг по указанному договору.

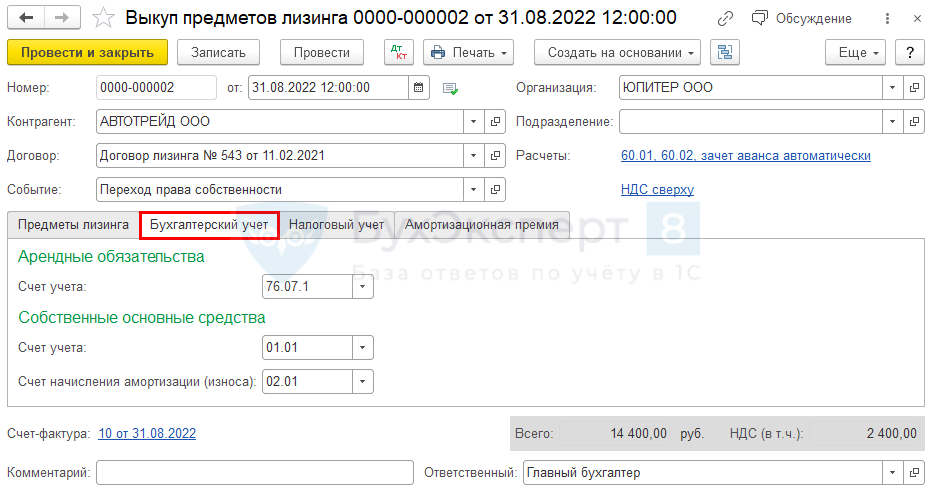

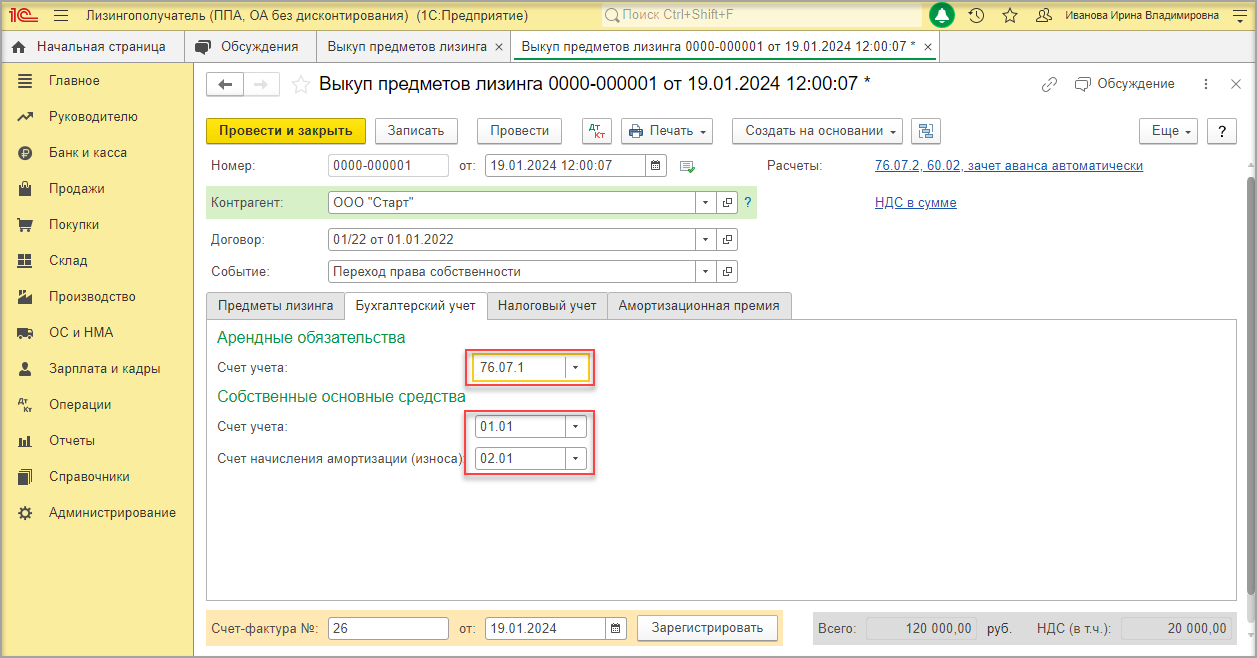

На вкладке Бухгалтерский учет счета учета будут заполнены автоматически.

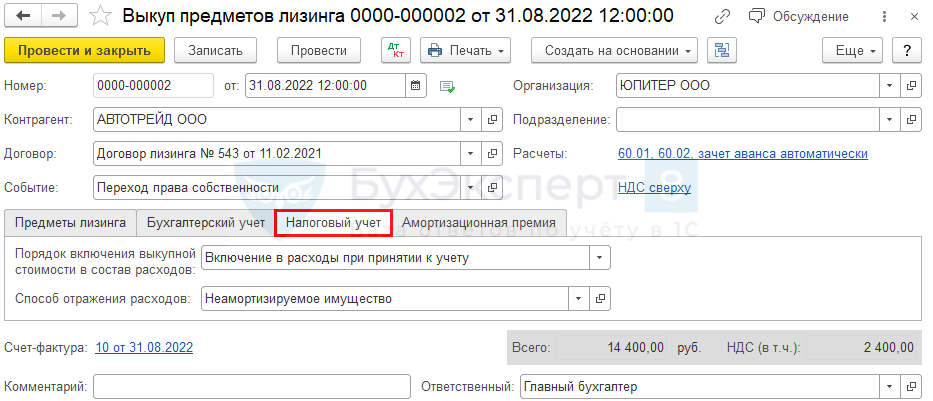

На вкладке Налоговый учет укажите:

- Порядок включения выкупной стоимости в состав расходов — можно выбрать из 3-х вариантов:

- Начисление амортизации — если выкупная стоимость ОС более 100 тыс. руб.;

- Включение в расходы при принятии к учету — если выкупная стоимость ОС 100 тыс. руб. и менее — в нашем примере выбираем этот вариант;

- Стоимость не включается в расходы — если стоимость ОС нельзя учесть в НУ.

- флаг Начислять амортизацию — устанавливается при порядке включения стоимости в расходы Начисление амортизации.

- Срок полезного использования (в месяцах) — остаток СПИ после выкупа (устанавливается автоматически).

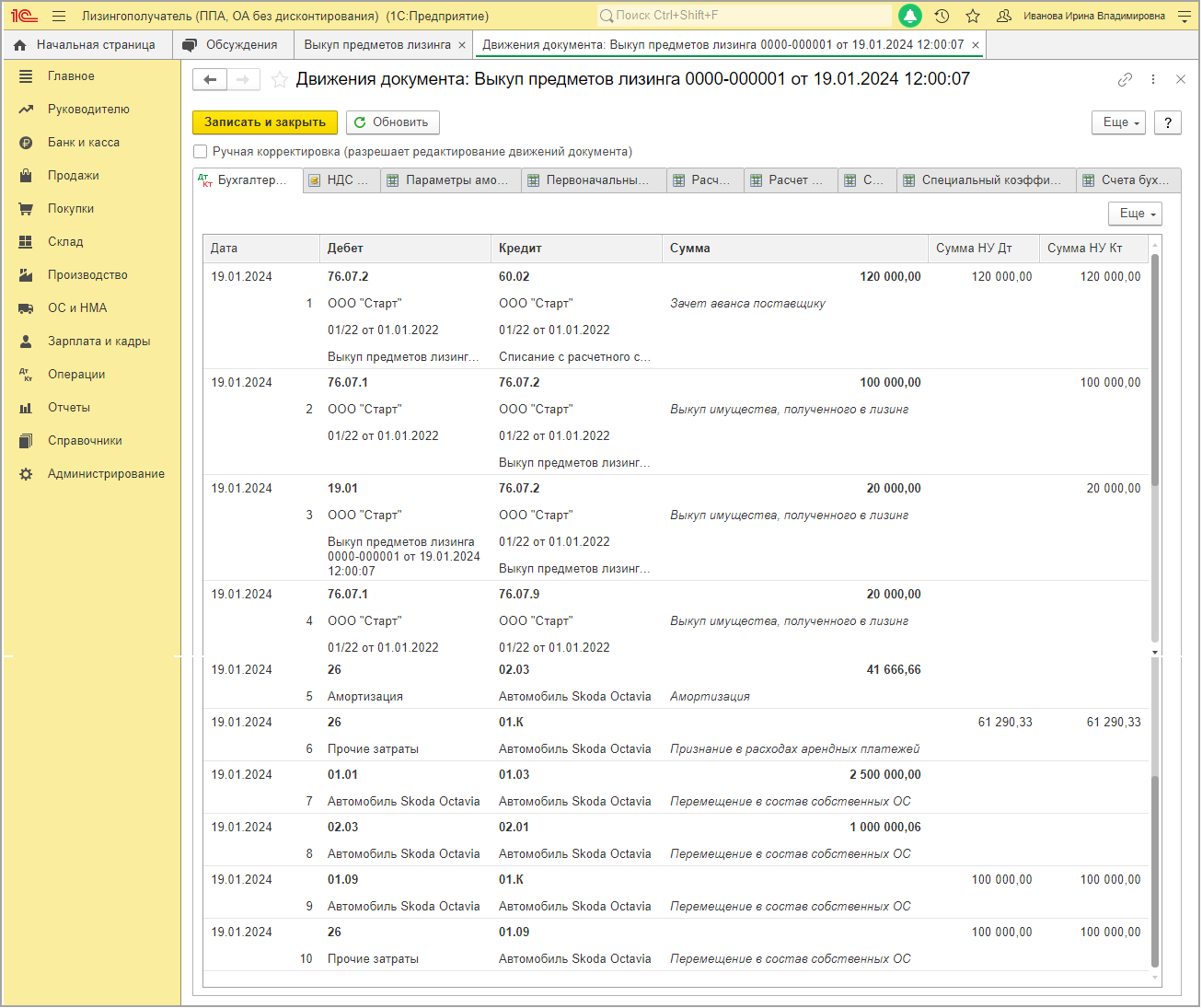

Проводки

Документ формирует проводки:

- Дт 60.01 Кт 60.02 — зачет аванса поставщику по выкупной стоимости;

- Дт 76.07.1 Кт 60.01 — выкуп лизингового имущества;

- Дт 19.01 Кт 60.01 — принятие к учету НДС;

- Дт 76.07.1 Кт 76.07.9 — списание арендного обязательства в части НДС;

- Дт 44.02 Кт 02.03 — начисление в последний раз амортизации по ОС в лизинге;

- Дт 44.02 Кт 01.К — признание в затратах лизинговых платежей;

- Дт 01.01 Кт 01.03 — перенесение ОС в состав собственных;

- Дт 02.03 Кт 02.01 — перенесение амортизации, начисленной в периоде лизингового договора;

- Дт 01.09 Кт 01.03 — формирование выкупной стоимости в НУ;

- Дт 02.03 Кт 01.09 — корректировка выкупной стоимости за счет амортизации в НУ;

- Дт 01.09 Кт 01.К — корректировка выкупной стоимости за счет неамортизируемой части в НУ;

- Дт 44.02 Кт 01.09 — признание в текущих затратах неамортизируемого имущества.

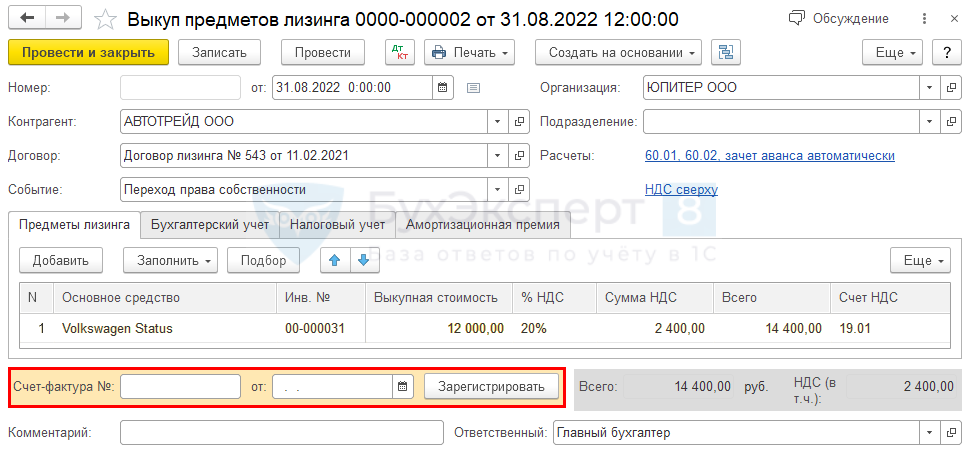

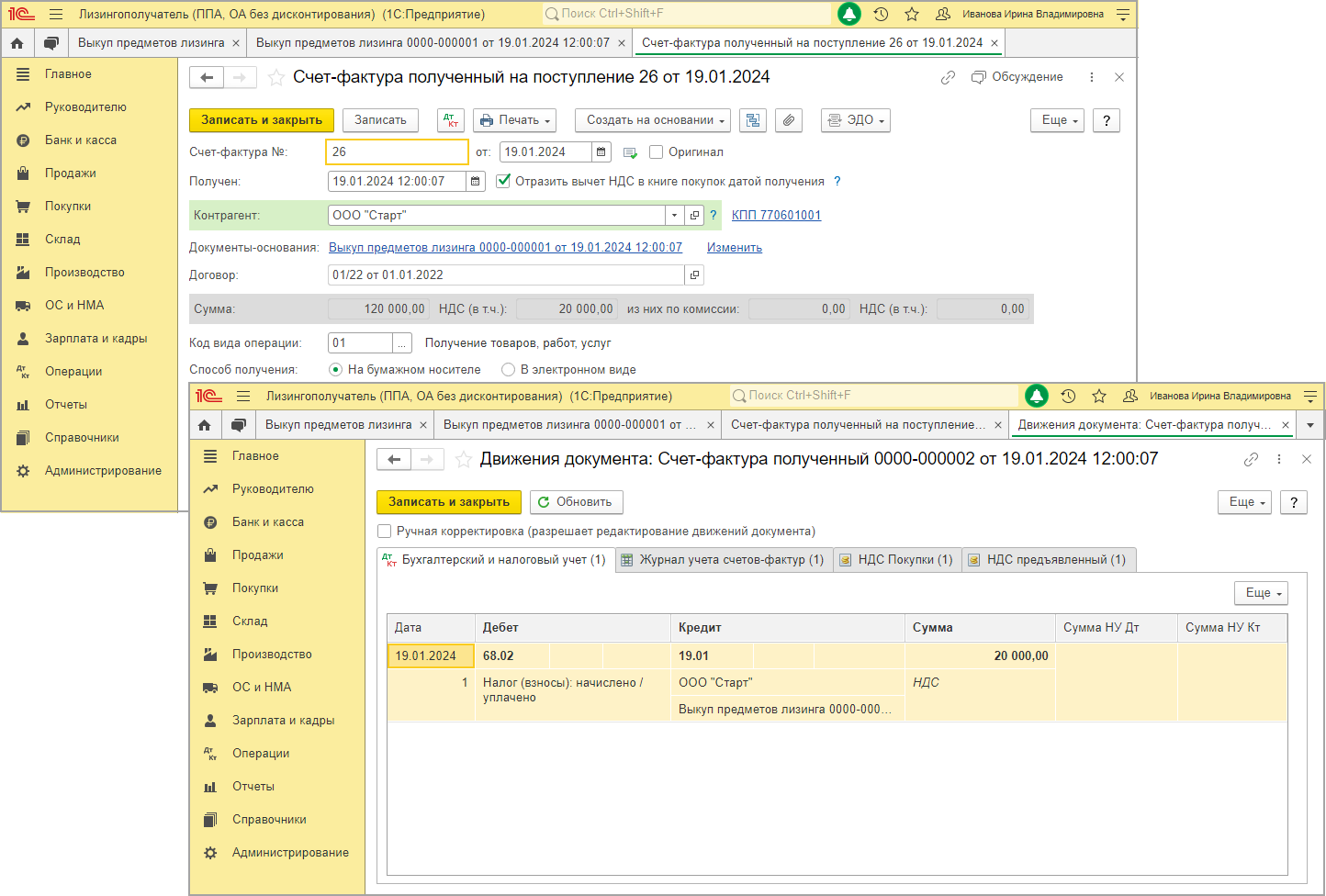

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры, укажите его номер и дату внизу формы документа Выкуп предметов лизинга, нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Выкуп предметов лизинга.

- Код вида операции — значение 01 «Получение товаров, работ, услуг».

См. также:

- Учет лизингового имущества на балансе лизингополучателя при ПБУ 18/02

- Переход на ФСБУ 25/2018 с 2021 у лизингополучателя, если предмет лизинга уже учтен на балансе (ПРОФ)

- Переход на ФСБУ 25/2018 с 2021 у лизингополучателя, если предмет лизинга уже учтен на балансе (КОРП)

- Госпошлина за регистрацию автомобиля в бухгалтерском и налоговом учете: законодательство

- Платежное поручение на уплату государственной пошлины за регистрацию авто в ГИБДД

- Учет пошлины за государственную регистрацию автомобиля

- Учет страховой премии ОСАГО

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Понятие лизинга появилось в нашей стране сравнительно недавно. Это своего рода форма кредитования предприятия при покупке им основных фондов. Объектами лизинга могут быть: оборудование, сооружения, предприятия, транспорт и т.д. По сути, лизинг — это долгосрочная аренда имущества с последующим приобретением его в собственность. Наша компания предоставляет услуги внедрения и сопровождения программных продуктов 1С. Если у вас возникнут вопросы по работе с системой, свяжитесь с ним, мы с радостью вам поможем.

Покупка в лизинг и постановка на учет

Чтобы произвести учет лизинга на балансе лизингополучателя в программе 1С 8.3 предусмотрено «Поступление в лизинг», который можно найти в «ОС и НМА-Поступление ОС». Перед началом использования функционала по лизингу необходимо убедиться, что данный функционал включен в информационной базе. Для этого необходимо открыть «Главное меню–Настройки–Функциональность» и перейти на закладку «ОС и НМА». В настройках, должна быть установлена галка «Лизинг».

Внутри документа обращаем внимание, что счет учета – 76.07.1. Также внесем в табличную часть данные о покупаемом оборудовании. Указываем счет учета 08.04.1* – «Приобретение компонентов ОС».

Проводим его и проверяем бухгалтерские проводки.

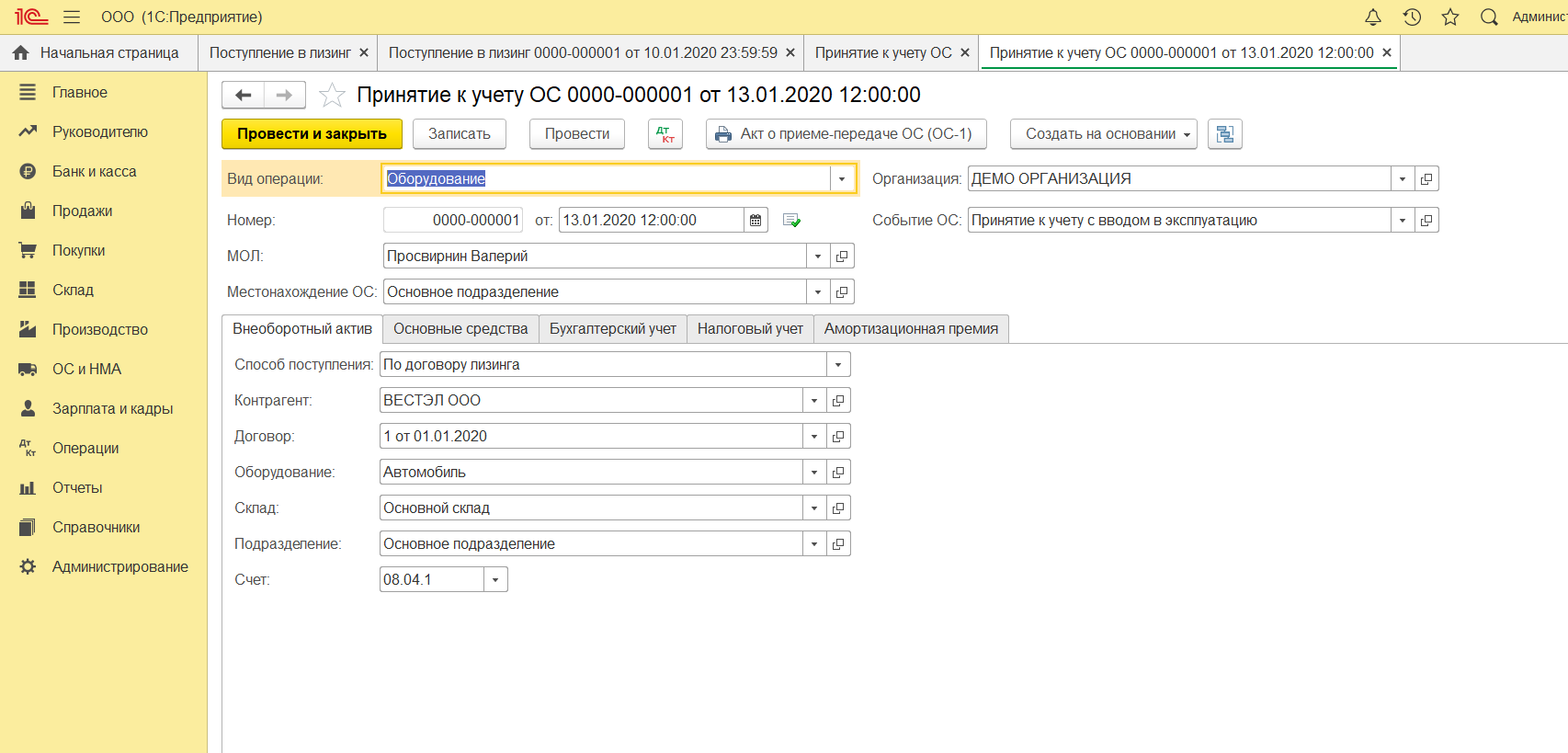

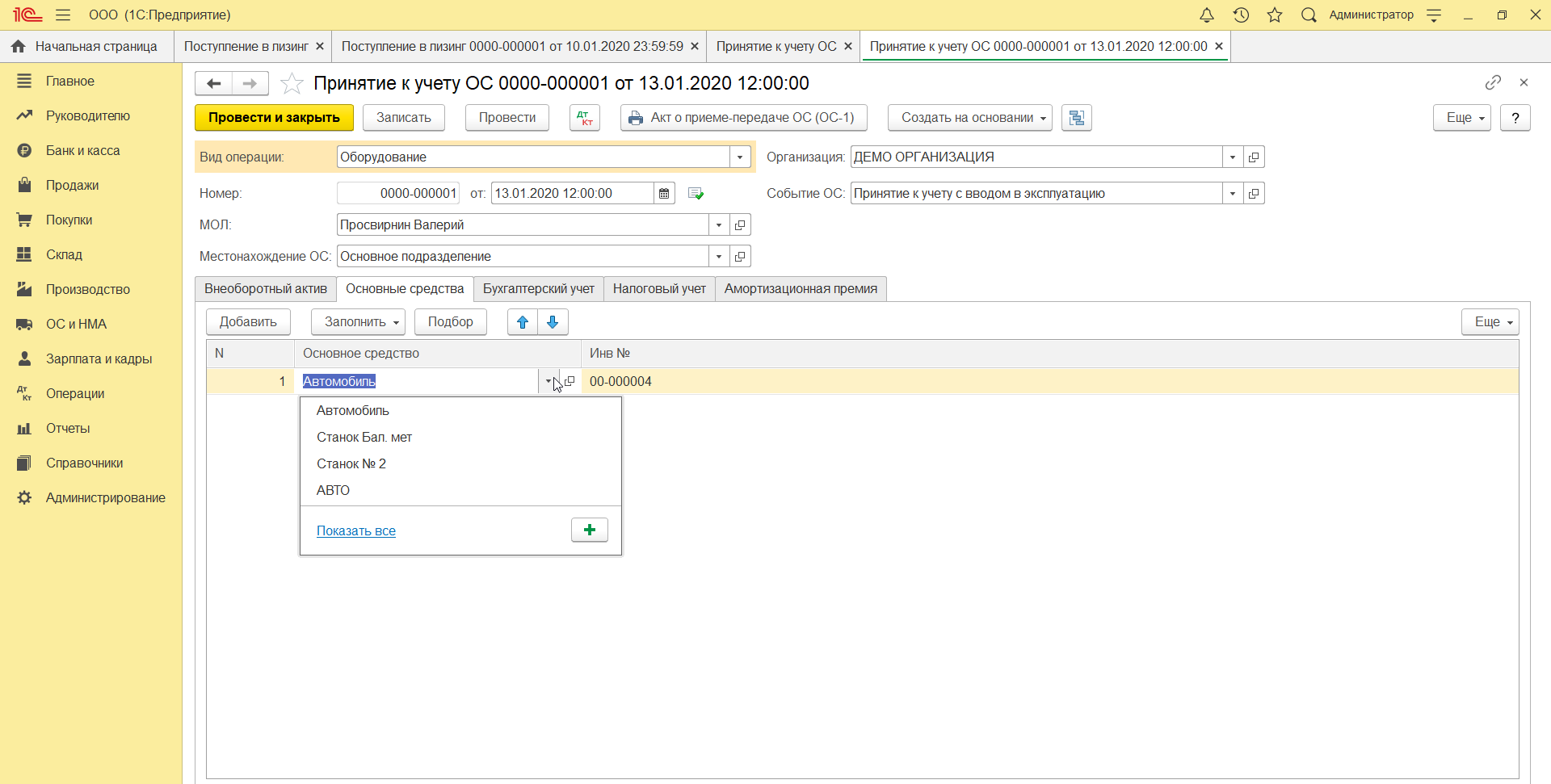

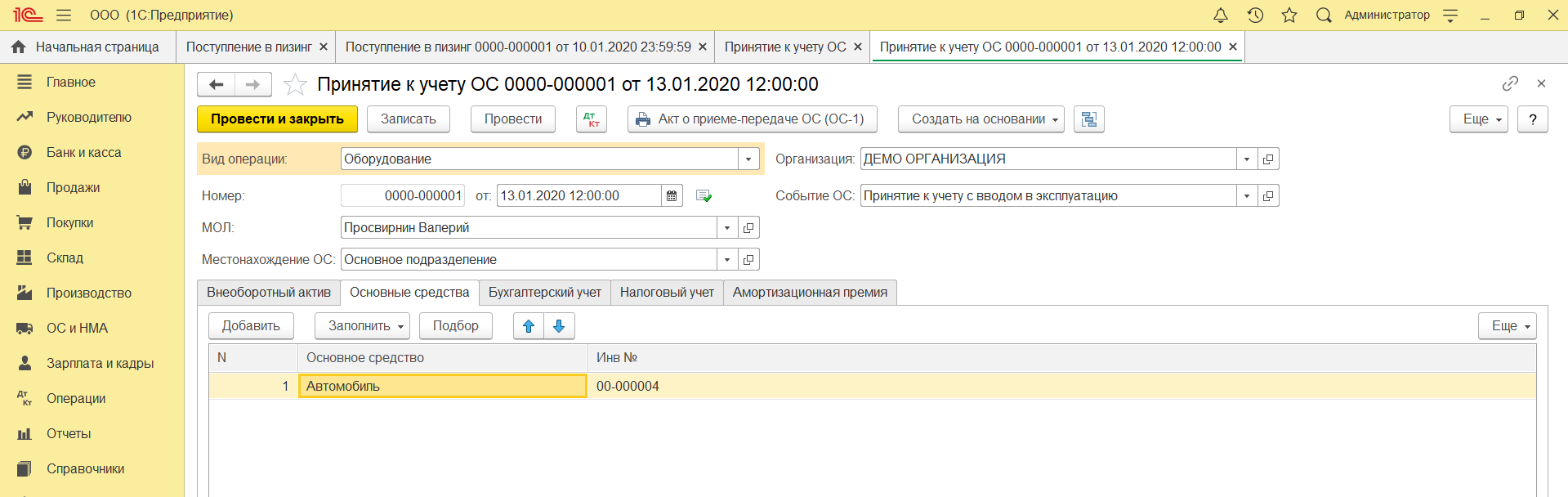

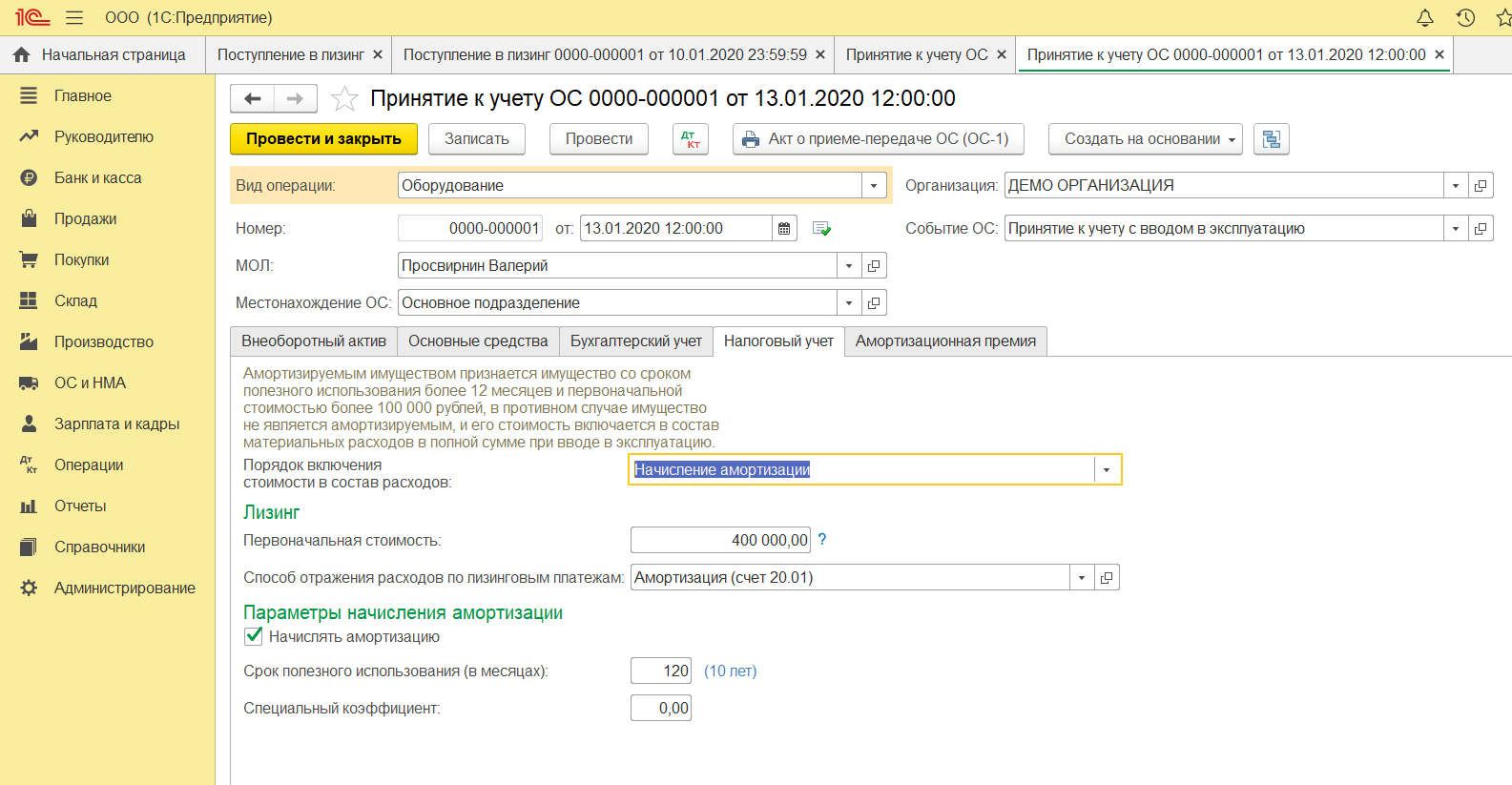

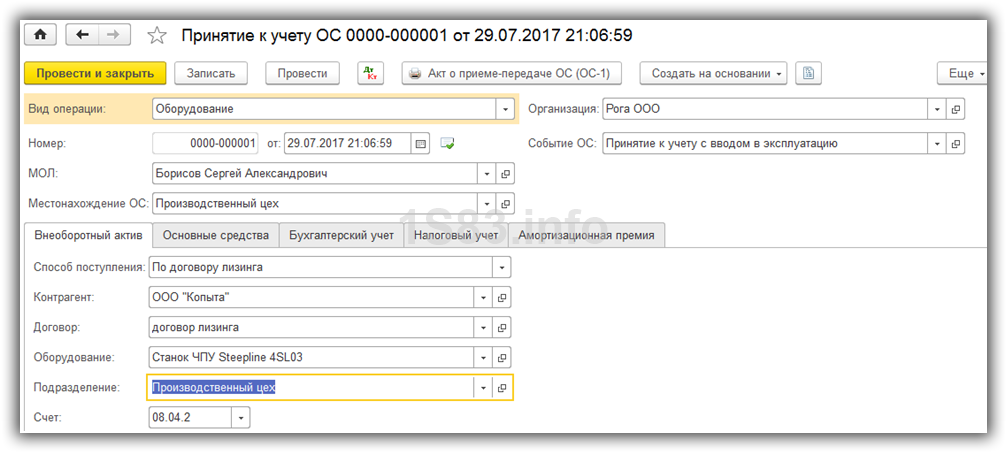

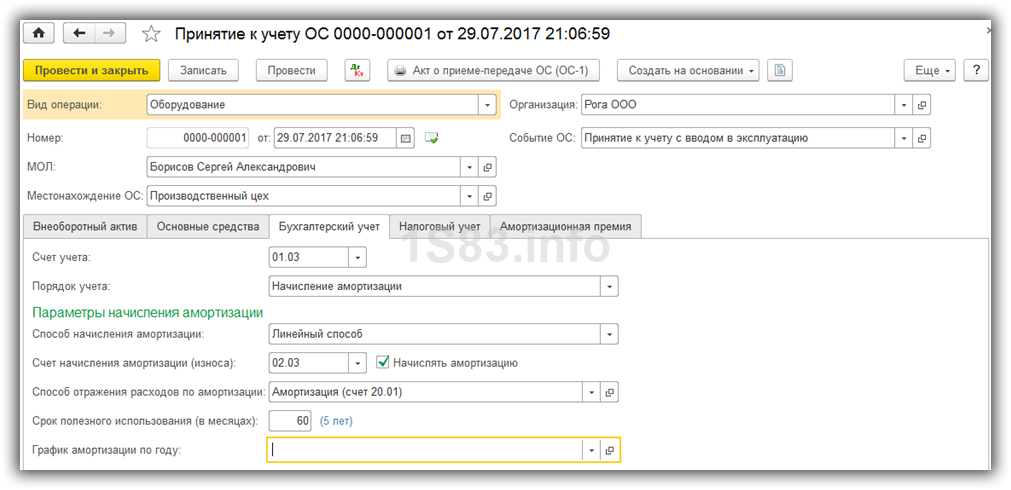

Далее в меню нашего раздела заходим в «Принятие к учету ОС». Для этого создаем новый документ, и в верхнюю часть формы заносим необходимые реквизиты:

- Ввид операции –оборудование (у нас в примере);

- Номер/дата – заполняем дату, номер проставляется автоматически;

- МОЛ (матответственное лицо) – выбираем и назначаем сотрудника организации;

- В местонахождении указываем, где станет оборудование эксплуатироваться;

- Событие ОС – в соответствии с нашей задачей указываем, что будет поставлено на учет и введено в эксплуатацию.

После этого заполняем вкладки, которые находятся ниже, первая из них Внеоборотный актив. Заполняем следующие сведения:

- По договору лизинга;

- Контрагент – лизингодатель;

- Договор – указываем наш договор лизинга;

- Оборудование – предмет лизинга;

- Склад – указываем склад, на который будет приходоваться наше оборудование;

- Счет у нас – 08.04.1 «Приобретение компонентов ОС».

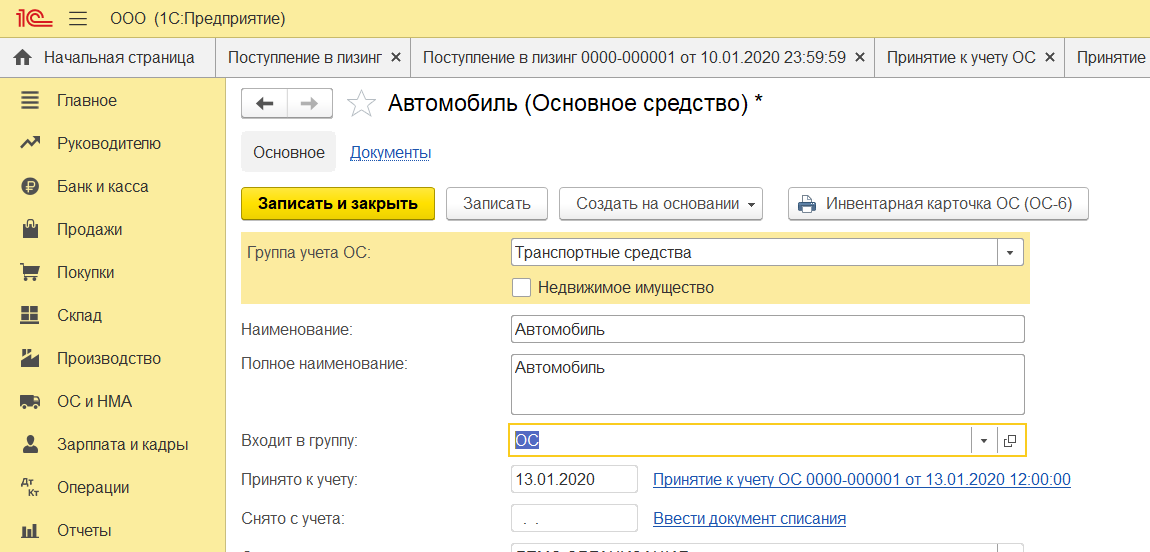

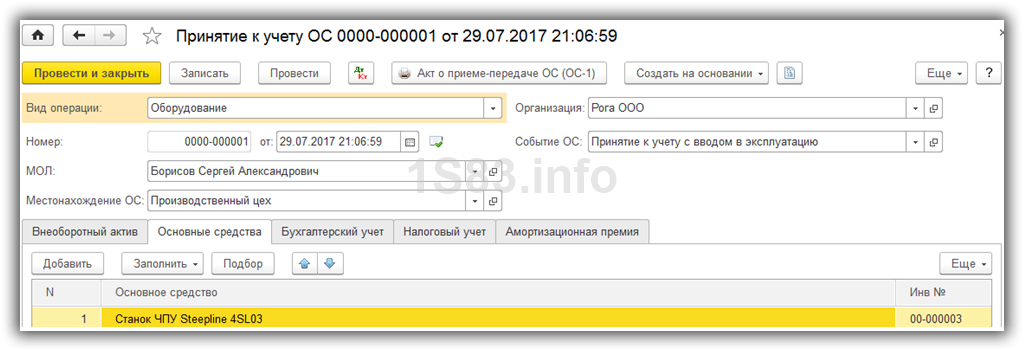

Вкладка ОС заполняется из одноименного справочника, где мы должны создать новую позицию. Нажимаем «+» и переходим к заполнению справочника.

Заполняем в открывшейся форме следующие поля:

- Группа учета – транспортные средства;

- Наименование – у нас «Автомобиль»;

- Входит в группу – ОС.

Жмем «Записать и закрыть». Новая позиция появилась в справочнике, поэтому смело продолжаем заполнять вкладку, выбрав наше новое основное средство из списка, инвентарный номер присваивается автоматом.

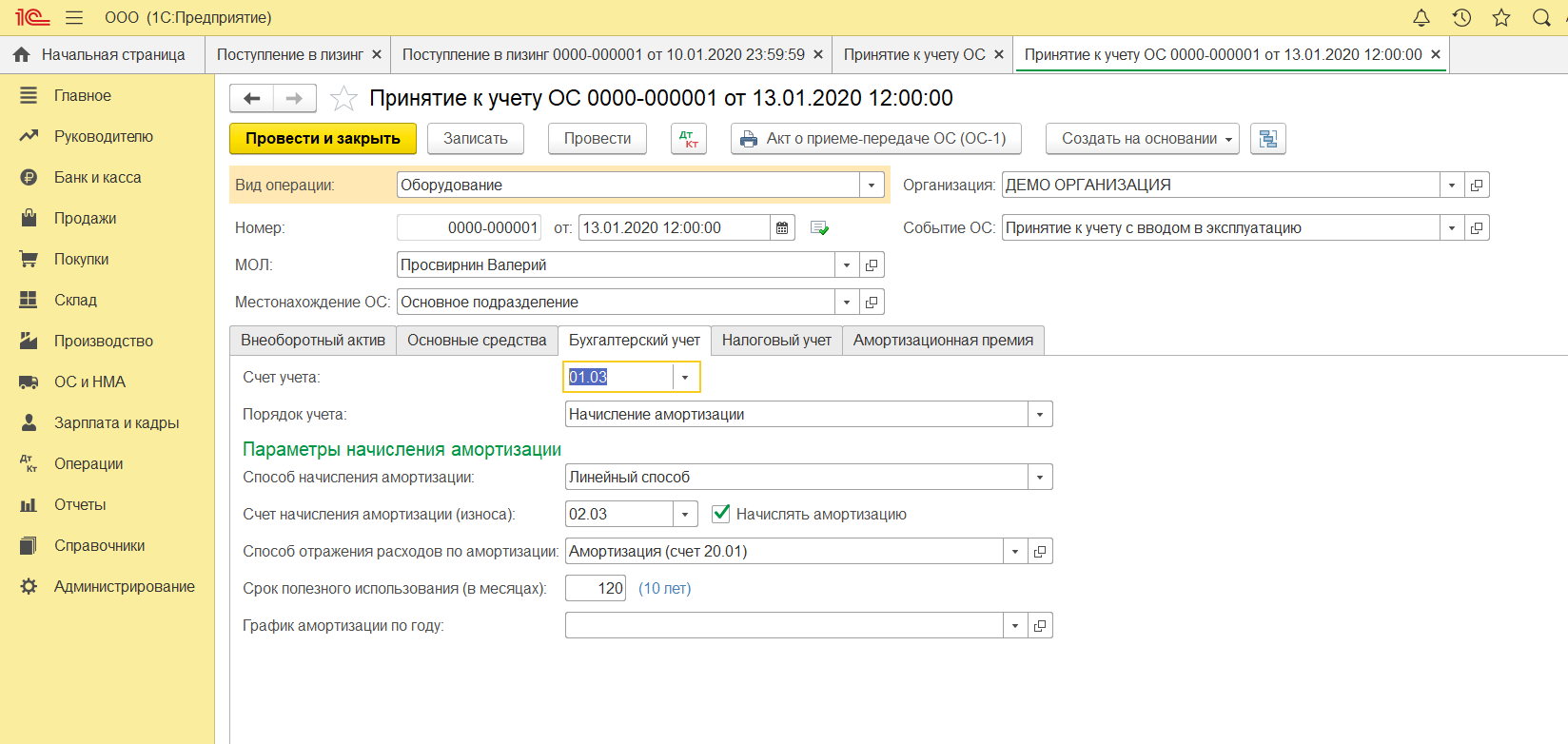

Заполнение данных для целей бухучета осуществляется в одноименной вкладке по следующим полям:

- Счет – 01.03 Арендованное имущество;

- Порядок – из списка «Начисление амортизации»;

- Способ – Линейный;

- В счете начисления ставим 02.03 «Амортизация арендованного имущества»;

- В отображении расходов ставим, по дебету какого бухгалтерского счета будет отражаться износ. У нас – 20.01 «ОС».

- В сроке мы указываем, сколько лет мы планируем амортизировать данное оборудование, в нашем примере 10 лет х 12 месяцев получается 120 месяцев.

На следующей вкладке заполняем данные для налоговой по следующим полям:

- В порядке включения в состав расходов – Начисление амортизации;

- Первоначальная стоимость – указывается сумма затрат без НДС лизингодателя на покупку оборудования. Эту информацию можно найти в договоре лизинга;

- В способе отображения затрат по лизинговым платежам ставим «Амортизация» (сч. 20.01);

- В помесячном сроке – 10 лет х 12 месяцев. То есть получается, что оборудование планируется амортизировать 120 месяцев.

Проводим документ и кнопкой ДтКт контролируем проводки: Дт 01 – Кт 08 «Принят к учету объект ОС». Напомним, консультации по программам 1С, в частности по учету лизинга, вы можете получить, обратившись к нашим специалистам по телефону или оставив заявку на сайте.

Лизингодатель будет ежемесячно выставлять счет-фактуру на лизинговые услуги. Для отражения этих услуг в программе 1С 8.3 используется «Поступление (акты, накладные)», который находится в меню «Покупки».

При создании поступления, указываем «Услуги лизинга».

Бесплатная

консультация

эксперта

Анна Викулина

Руководитель Центра

сопровождения 1С

Спасибо за Ваше обращение!

Специалист 1С свяжется с вами в течение 15 минут.

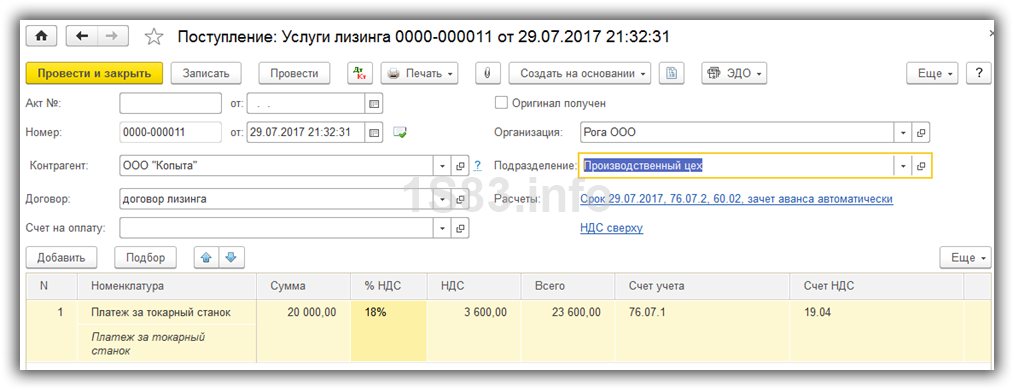

Начинаем заполнять документ, обязательно указываем номер и дату акта, полученного от лизингодателя, реквизиты договора лизинга, а также организации лизингодателя и лизингополучателя. В «Номенклатуре» указываем «Лизинговый платеж», в «Сумм» – сумму из акта (счета-фактуры) лизингодателя. Заполняем номер и дату счета-фактуры, нажимаем кнопку «Зарегистрировать».

Также обращаем внимание, что наш счет учета расчетов с контрагентом – 76.07.2, а по авансам – 60.02.

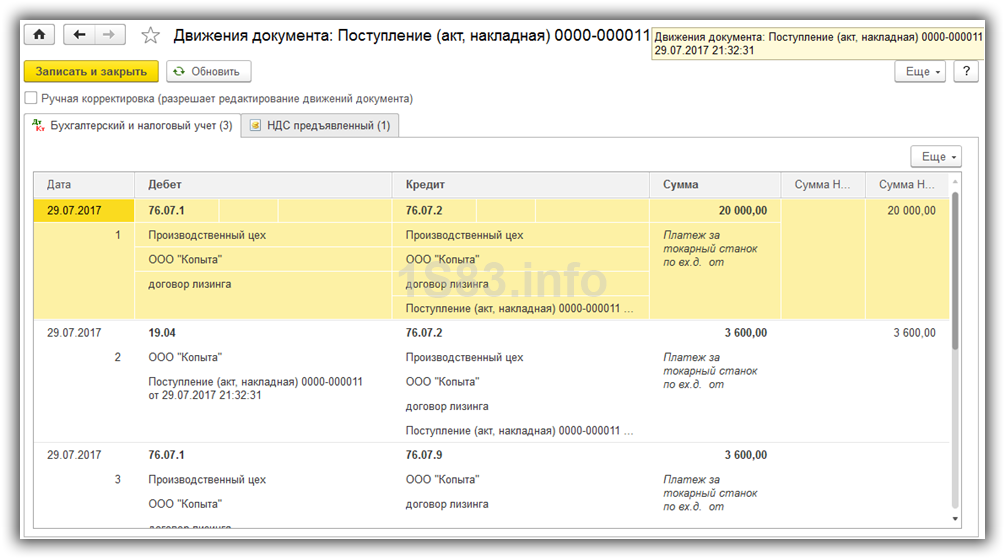

Данные поступления заполнены, выбираем Провести. Записи по расходам на услуги лизинга сформированы в БУ и НУ. Нажимаем ДтКт и проверяем сформировавшиеся проводки.

В бухучете лизинговые платежи не относятся на расходы, а учитываются по дебету 76.07.1 Арендные обязательства. Стоимость оборудования, поступившего в лизинг, учитывается по кредиту этого счета. Таким образом, после проведения всех лизинговых платежей по договору лизинга, счет 76.07.1 закроется.

Амортизация в лизинге

Хотя, приобретенное в лизинг, оборудование не является собственностью организации, но его все равно надо ставить на учет и соответственно амортизировать. Амортизация начисляется документом «Амортизация и износ ОС» в меню ОС и НМА. Также начислить ее можно автоматически, если воспользоваться помощником «Закрытие месяца».

В заключение важно обратить внимание на то, что по операциям лизинга возникает разница между бухгалтерским учетом и налоговым, так как в последнем расходы по лизингу учитываются за минусом налоговой амортизации. Программа 1С 8.3 автоматически рассчитает амортизацию и расходы на лизинг, а также отразит разницу между бухгалтерским и налоговым учетом. Для этого в 1С 8.3 необходимо правильно составить Учетную политику предприятия.

Если помимо учета лизинга у вас регулярно возникают вопросы по работе с программами 1С, обратитесь к нашим специалистам. Мы с радостью проконсультируем вас, а также подберем для вас оптимальные тарифы на абонентское обслуживание 1С, ориентируясь на ваши индивидуальные задачи.

По договору финансовой аренды (лизинга) лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество и предоставить лизингополучателю это имущество за плату во временное владение и пользование (ст. 665 ГК РФ). Предметом договора финансовой аренды могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, кроме земельных участков и других природных объектов.

Независимо от срока договор лизинга заключается в письменной форме (п. 1 ст. 15 Закона № 164-ФЗ). Если договор лизинга недвижимого имущества заключен на срок более одного года, то он подлежит государственной регистрации и считается заключенным с момента такой регистрации (п. 2 ст. 609, п. 2 ст. 651 ГК РФ).

Имущество, переданное во временное владение и пользование лизингополучателю, является собственностью лизингодателя (ст. 11 Закона № 164-ФЗ). Договором лизинга может быть предусмотрено, что предмет лизинга переходит в собственность лизингополучателя по истечении срока договора лизинга или до его истечения на условиях, предусмотренных соглашением сторон. Предметы лизинга, подлежащие регистрации в государственных органах (транспортные средства, оборудование повышенной опасности и др.), регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

Под лизинговыми платежами обычно понимается общая сумма платежей по договору лизинга за весь срок действия договора, в которую может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю. Размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга (п. 2 ст. 28 Закона № 164-ФЗ).

Сведения о заключении договора финансовой аренды (лизинга) подлежат внесению лизингодателем в Единый федеральный реестр сведений о фактах деятельности юридических лиц (п. 3 ст. 10 Закона № 164-ФЗ).

Бухгалтерский учет

С бухгалтерской отчетности за 2022 год операции по договорам финансовой аренды(лизинга) у лизингополучателя должны отражаться в бухгалтерском учете в соответствии с требованиями ФСБУ 25/2018, поскольку единовременно выполняются следующие условия (п. 5 ФСБУ 25/2018):

- лизингодатель предоставляет лизингополучателю предмет лизинга на определенный срок;

- предмет лизинга определен в договоре, этим договором не предусмотрено право лизингодателя по своему усмотрению заменить предмет лизинга в любой момент в течение срока лизинга;

- лизингополучатель имеет право на получение экономических выгод от использования предмета лизинга;

- лизингополучатель имеет право определять, как и для какой цели используется предмет лизинга в той степени, в которой это не предопределено техническими характеристиками предмета лизинга.

Классификация объектов учета по договору лизинга производится на более раннюю из двух дат: дату, на которую предмет лизинга становится доступным для использования лизингополучателем (дата предоставления предмета лизинга) или дату заключения договора лизинга.

На дату предоставления лизингодателем предмета лизинга в учете лизингополучателя в качестве объекта учета признается право пользования активом (ППА) с одновременным признанием обязательства по аренде (ОА) (п. 10 ФСБУ 25/2018).

Право пользования активом (ППА)

Право пользования активом признается по фактической стоимости, которая включает:

- величину первоначальной оценки обязательства по аренде;

- лизинговые платежи, уплаченные авансом по состоянию на дату предоставления предмета лизинга;

- затраты лизингополучателя, связанные с поступлением предмета лизинга и приведением его в состояние, пригодное для использования в запланированных целях;

- величину подлежащего исполнению лизингополучателем оценочного обязательства (по демонтажу, перемещению предмета лизинга, восстановлению окружающей среды, восстановлению предмета лизинга до требуемого договором лизинга состояния).

Лизингополучатель, который вправе применять упрощенные способы ведения бухгалтерского учета, может признавать затраты, указанные в п. 3 и п. 4, в составе расходов периода и рассчитывать фактическую стоимость права пользования активом только исходя из первоначальной оценки обязательства по аренде и лизинговых платежей, уплаченных авансом по состоянию на дату предоставления предмета лизинга. Если предмет лизинга по характеру его использования относится к группе основных средств, по которой принято решение о проведении переоценки, то соответствующее право пользования активом также переоценивается.

Стоимость права пользования активом погашается посредством амортизации. Срок полезного использования права пользования активом не должен превышать срок лизинга, если не предполагается переход к лизингополучателю права собственности на предмет лизинга.

Обязательство по аренде (ОА)

Обязательство по аренде признается в сумме приведенной стоимости будущих лизинговых платежей (включая выкупную стоимость) на дату оценки (п. 14 ФСБУ 25/2018). Эта стоимость определяется путем дисконтирования номинальных величин будущих лизинговых платежей. В качестве ставки дисконтирования применяется ставка, при использовании которой приведенная стоимость будущих лизинговых платежей и негарантированной ликвидационной стоимости предмета лизинга равна его справедливой стоимости.

Негарантированная ликвидационная стоимость – это предполагаемая справедливая стоимость предмета лизинга к концу срока лизинга за вычетом сумм, подлежащих оплате в связи с гарантиями выкупа этого предмета, которые учтены в составе лизинговых платежей. Справедливая стоимость (оценка, основанная на рыночных данных) определяется по правилам МСФО (п. 8 ФСБУ 25/2018).

Лизингополучатель, который вправе применять упрощенные способы бухгалтерского учета, может первоначально оценивать обязательство по аренде как сумму номинальных величин будущих лизинговых платежей на дату этой оценки.

Величина обязательства по аренде после признания увеличивается на величину начисляемых процентов (процентный расход) и уменьшается на величину фактически уплаченных лизинговых платежей. Фактическая стоимость обязательства по аренде подлежит пересмотру в случае изменения условий договора лизинга или намерений сторон продлевать / сокращать срок лизинга.

Изменение величины обязательства по аренде относится на стоимость права пользования активом. Уменьшение обязательства по аренде сверх балансовой стоимости права пользования активом включается в доходы текущего периода.

Прекращение договора лизинга

При полном или частичном прекращении договора лизинга балансовая стоимость права пользования активом и обязательства по аренде списываются в соответствующей части. Образовавшаяся при этом разница признается в качестве дохода или расхода в составе прибыли/убытка.

Налоговый учет

Налог на прибыль (в отношении договоров, заключенных с 2022 года)

У лизингополучателя непосредственно при получении предмета лизинга и при возврате его лизингодателю не возникает объектов обложения налогом на прибыль. Учитывает это имущество и начисляет амортизацию по нему лизингодатель (п. 1 ст. 256 НК РФ, п. 21 ст. 1 Федерального закона от от 29.11.2021 № 382-ФЗ).

Лизинговые платежи за принятое в лизинг имущество признаются прочими расходами, связанными с производством и реализацией. Если в состав лизинговых платежей включена выкупная стоимость предмета лизинга, подлежащего по окончании срока действия договора передаче лизингополучателю в собственность, лизинговые платежи учитываются в составе расходов за минусом этой выкупной стоимости (пп. 10 п. 1 ст. 264 НК РФ).

С учетом того, что принимаемые для целей налогообложения расходы признаются в том отчетном (налоговом) периоде, к которому они относятся (п. 1 ст. 272 НК РФ), датой признания расходов по аренде в большинстве случаев будет последнее число месяца (или дата окончания договора лизинга).

Затраты лизингополучателя в форме выкупной цены предмета лизинга при переходе к нему от лизингодателя права собственности на предмет лизинга являются затратами на приобретение амортизируемого имущества, не учитываются при исчислении налоговой базы по налогу на прибыль. Эти затраты включаются в состав расходов для целей налогообложения через амортизацию в соответствии со ст. 256 — 259.3 НК РФ.

До передачи предмета лизинга в собственность лизингополучателя суммы уплаченных лизингодателю выкупных платежей в целях исчисления налога на прибыль следует рассматривать как авансовыми платежами (письмо Минфина России от 11.09.2018 № 03-03-06/1/64977).

НДС

Операции по получению и возврату предмета лизинга не являются объектом обложения НДС, так как не признаются реализацией в смысле п. 1 ст. 39 НК РФ (право собственности на объект лизинга (финансовой аренды) не переходит к лизингополучателю).

НДС, предъявляемый лизингодателем в сумме лизинговых платежей, без включения в них выкупных платежей за имущество, лизингополучатель вправе принять к вычету в общеустановленном порядке (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

В отношении НДС по платежам выкупной стоимости лизингового имущества, если они предусмотрены договором лизинга, Минфин России обозначил свою позицию в письме от 07.07.2006 № 03-04-15/131 (п. 2). До настоящего времени эта позиция не изменилась, предполагается, что выкупные платежи, уплачиваемые в составе лизинговых платежей, а также одновременно с лизинговыми платежами (но без включения в них) для целей обложения НДС не считаются авансами.

Иными словами, лизингодатель исчисляет НДС с полной суммы установленного договором лизинга платежа без выделения из его состава выкупной стоимости имущества и выставляет на эту сумму лизингополучателю счет-фактуру, на основании которого лизингополучатель предъявляет НДС к вычету.

В случае получения лизингодателем выкупной стоимости имущества после передачи на это имущество права собственности, лизингодатель должен оформить счет-фактуру по передаваемому имуществу на сумму выкупной стоимости, полученной сверх лизинговых платежей, и соответствующую ей сумму налога. Этот счет-фактура будет основанием для принятия к вычету налога, уплаченного лизингополучателем в выкупной цене.

Налог на имущество

Недвижимое имущество, переданное в лизинг, подлежит налогообложению налогом на имущество у лизингодателя независимо от способа исчисления налога (по кадастровой или среднегодовой стоимости).

Транспортный налог

Налогоплательщиками транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения. Предметы лизинга, подлежащие регистрации в государственных органах (транспортные средства, оборудование повышенной опасности и другие предметы лизинга), регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

Таким образом, плательщиком транспортного налога на транспортное средство — предмет лизинга является организация (лизингодатель или лизингополучатель), на которую зарегистрирован автомобиль (Письмо ФНС от 25.02.2020 № БС-4-21/3129@).

В программе «1С:Бухгалтерия 8» (ред. 3.0)

Функционал по отражению операций лизинга у лизингополучателя с признанием права пользования активом (ППА) и обязательства по аренде (ОА) в программе поддерживается только для организаций имеющих право на упрощенные способы ведения бухгалтерского учета, когда обязательство по аренде первоначально оценивается как сумма номинальных величин будущих лизинговых платежей на дату этой оценки (без дисконтирования). Используются следующие документы:

- «Поступление в лизинг»;

- «Поступление (акт, накладная, УПД)» с видом операции «Услуги лизинга»;

- «Выкуп предметов лизинга».

Пример

ООО «Символ» (лизингополучатель) заключило с ООО «Старт» (лизингодатель) договор лизинга (финансовой аренды) (№ 01/22 от 01.01.2022). Предметом лизинга является автомобиль Skoda Octavia, приобретенный ООО «Старт» за 2 400 000,00 руб. (в том числе НДС 400 000 руб.). Автомобиль будет использоваться ООО «Символ» для управленческих нужд.

Основные условия договора:

- срок договора — 24 месяца (с 20.01.2022 по 19.01.2024);

- по окончании договора арендатор выкупает автомобиль у арендодателя;

- выкупная стоимость — 120 000 руб. (в т.ч. НДС20% — 20 000,00 руб.), выплачивается в последний день действия договора;

- общая стоимость договора — 3 000 000 руб. (в т.ч. НДС 20% — 500 000 руб.);

- лизинговые платежи перечисляются согласно графику;

- счета-фактуры выставляются лизингодателем ежемесячно, в последнее число каждого расчетного месяца;

- предмет лизинга передается лизингополучателю 20.01.2022;

- автомобиль зарегистрирован на лизингодателя, плательщиком транспортного налога является лизингодатель.

ООО «Символ» относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

Срок полезного использования лизингового автомобиля для целей бухгалтерского учета – 60 месяцев.

В соответствии с учетной политикой ООО «Символ» для целей бухгалтерского и налогового учета:

- амортизация основных средств начисляется линейным способом с месяца, следующего за месяцем ввода объекта в эксплуатацию, коэффициент ускоренной амортизации не применяется;

- амортизация ППА начисляется линейным способом с месяца, следующего за месяцем получения предмета лизинга;

- первоначально обязательство по аренде оценивается как сумма номинальных величин будущих арендных платежей на дату этой оценки (без дисконтирования);

- НДС по авансам к вычету не принимается;

- используется общая система налогообложения (ОСН), применяется метод начисления и ПБУ 18/02 (балансовый метод).

График платежей

|

Дата платежа |

Сумма лизингового платежа, руб. |

Выкупная стоимость, руб. |

Иого, руб. |

||||||

|

с НДС |

НДС |

без НДС |

с НДС |

НДС |

без НДС |

с НДС |

НДС |

без НДС |

|

|

25.01.2022 |

46 451,61 |

7 741,94 |

38 709,68 |

0,00 |

0,00 |

0,00 |

46 451,61 |

7 741,94 |

38 709,68 |

|

25.02.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.03.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.04.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.05.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.06.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.07.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.08.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.09.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.10.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.11.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.12.2022 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.01.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.02.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.03.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.04.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.05.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.06.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.07.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.08.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.09.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.10.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.11.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

25.12.2023 |

120 000,00 |

20 000,00 |

100 000,00 |

0,00 |

0,00 |

0,00 |

120 000,00 |

20 000,00 |

100 000,00 |

|

18.01.2024 |

73 548,39 |

12 258,06 |

61 290,32 |

120 000,00 |

20 000,00 |

100 000,00 |

193 548,39 |

32 258,06 |

161 290,32 |

|

ИТОГО |

2 880 000,00 |

480 000,00 |

2 400 000,00 |

120 000,00 |

20 000,00 |

100 000,00 |

3 000 000,00 |

500 000,00 |

2 500 000,00 |

Таблица проводок

ОА — обязательство по аренде

ППА — право пользования активом

|

№ |

Дата |

Операция |

Дт |

Кт |

Сумма |

Документ 1С Создать на основании |

Пакет документов |

|

1 |

Предварительные настройки | ||||||

|

1.1 |

01.01.2022 |

Настройка функциональности программы |

— |

— |

— |

— |

|

|

2 |

Принятие к учету предмета лизинга, признание ОА и ППА |

||||||

|

2.1 |

20.01.2022 |

Поступил предмет лизинга, признано ОА |

08.04.2 |

76.07.1 |

2 500 000,00 |

Поступление в лизинг |

|

|

2.2 |

20.01.2022 |

Учтен НДС по будущим арендным платежам |

76.07.9 |

76.07.1 |

500 000,00 |

||

|

2.3 |

20.01.2022 |

Принято к учету ППА |

01.03 |

08.04.02 |

2 500 000,00 |

||

|

2.4 |

20.01.2022 |

Отражена сумма будущих лизинговых платежей, которые будут учтены в расходах в НУ |

01.К |

08.04.02 |

2 500 000,00 |

||

|

3 |

Перечисление платежей лизингодателю (за первый месяц договора — январь 2022) |

||||||

|

3.1 |

25.01.2022 |

Перечислен первый лизинговый платеж (аванс) за январь 2022 |

60.02 |

51 |

46 451,61 |

Списание с расчетного счета |

Банковская выписка |

|

4 |

Учет лизинговых платежей (первый месяц договора — январь 2022) |

||||||

|

4.1 |

31.01.2022 |

Начислен лизинговый платеж за январь 2022 |

76.07.1 |

76.07.2 |

38 709,67 |

Поступление (акт, накладная, УПД) |

|

|

4.2 |

31.01.2022 |

Учтен входной НДС по лизинговому платежу |

19.04 |

76.07.2 |

7 741,94 |

||

|

4.3 |

31.01.2022 |

Зачтен аванс по лизинговому платежу, уплаченному за январь 2022 |

76.07.2 |

60.02 |

46 451,61 |

||

|

4.4 |

31.01.2022 |

Уменьшен НДС по ОА |

76.07.1 |

76.07.9 |

7 741,94 |

||

|

4.5 |

31.01.2022 |

Входной НДС принят к вычету |

68.02 |

19.04 |

7 741,94 |

Счет-фактура полученный Поступление (акт, накладная, УПД) |

Счет-фактура полученный |

|

5 |

Закрытие месяца (первый месяц договора — январь 2022) |

||||||

|

5.1 |

31.01.2022 |

Признан в расходах по НУ лизинговый платеж за январь 2022 |

26 |

01.К |

38 709,67 |

Регламентная операция «Признание в НУ арендных платежей» |

|

|

5.2 |

31.01.2022 |

Признан ОНА по обязательству по аренде |

09 |

99.02.О |

492 258,07 |

Регламентная операция «Расчет отложенного налога по ПБУ 18» |

|

|

5.3 |

31.01.2022 |

Признано ОНО по ППА |

99.02.О |

77 |

500 000,00 |

||

|

6 |

Перечисление платежей лизингодателю (за второй месяц договора — февраль 2022) |

||||||

|

6.1 |

25.01.2022 |

Перечислен второй лизинговый платеж (аванс) за февраль 2022 |

60.02 |

51 |

120 000,00 |

Списание с расчетного счета |

Банковская выписка |

|

Аналогичным образом перечисляются последующие лизинговые платежи согласно графику (в марте 2022 – декабре 2023 в сумме 120 000,00 руб., в январе 2024 в сумме 73 548,39 (см. операцию 9.1)) |

|||||||

|

7 |

Учет лизинговых платежей (второй месяц договора — февраль 2022) |

||||||

|

7.1 |

28.02.2022 |

Начислен лизинговый платеж за февраль 2022 |

76.07.1 |

76.07.2 |

100 000,00 |

Поступление (акт, накладная, УПД) |

|

|

7.2 |

28.02.2022 |

Учтен входной НДС по лизинговому платежу |

19.04 |

76.07.2 |

20 000,00 |

||

|

7.3 |

28.02.2022 |

Зачтен аванс по лизинговому платежу, уплаченному в феврале 2022 |

76.07.2 |

76.07.2 |

120 000,00 |

||

|

7.4 |

28.02.2022 |

Уменьшен НДС по ОА |

76.07.1 |

76.07.9 |

20 000,00 |

||

|

7.5 |

28.02.2022 |

Входной НДС принят к вычету |

68.02 |

19.04 |

20 000,00 |

Счет-фактура полученный Поступление (акт, накладная, УПД) |

Счет-фактура полученный |

|

Аналогичным образом отражается начисление лизинговых платежей и учет НДС по ним за последующие месяцы договора (март 2022 – декабрь 2023 в размере 120 000,00 руб., в январе 2024 в размере 73 548,39 (см. операции 10.1 — 10.5)) |

|||||||

|

8 |

Закрытие месяца (второй месяц договора — февраль 2022) |

||||||

|

8.1 |

28.02.2022 |

Признан в расходах по НУ лизинговый платеж за февраль 2022 |

26 |

01.К |

100 000,00 |

Регламентная операция «Признание в НУ арендных платежей» |

|

|

Аналогичным образом признаются лизинговые платежи в расходах по НУ за последующие месяцы договора в течение срока действия договора лизинга, кроме последнего (март 2022 – декабрь 2023). В последний месяц действия договора (январь 2024) лизинговый платеж признается в расходах по НУ на дату выкупа предмета лизинга по окончании срока договора документом «Выкуп предметов лизинга» (см. операцию 11.2.2). |

|||||||

|

8.2 |

28.02.2022 |

Начислена амортизация ППА за февраль 2022 |

26 |

02.03 |

41 666,67 |

Регламентная операция «Амортизация и износ основных средств» |

|

|

Аналогичным образом амортизация начисляется за последующие месяцы, кроме последнего (март 2022 – декабрь 2023). В последний месяц действия договора (январь 2024) амортизация начисляется на дату выкупа предмета лизинга по окончании срока договора документом «Выкуп предметов лизинга» (см. операцию 11.2.1). |

|||||||

|

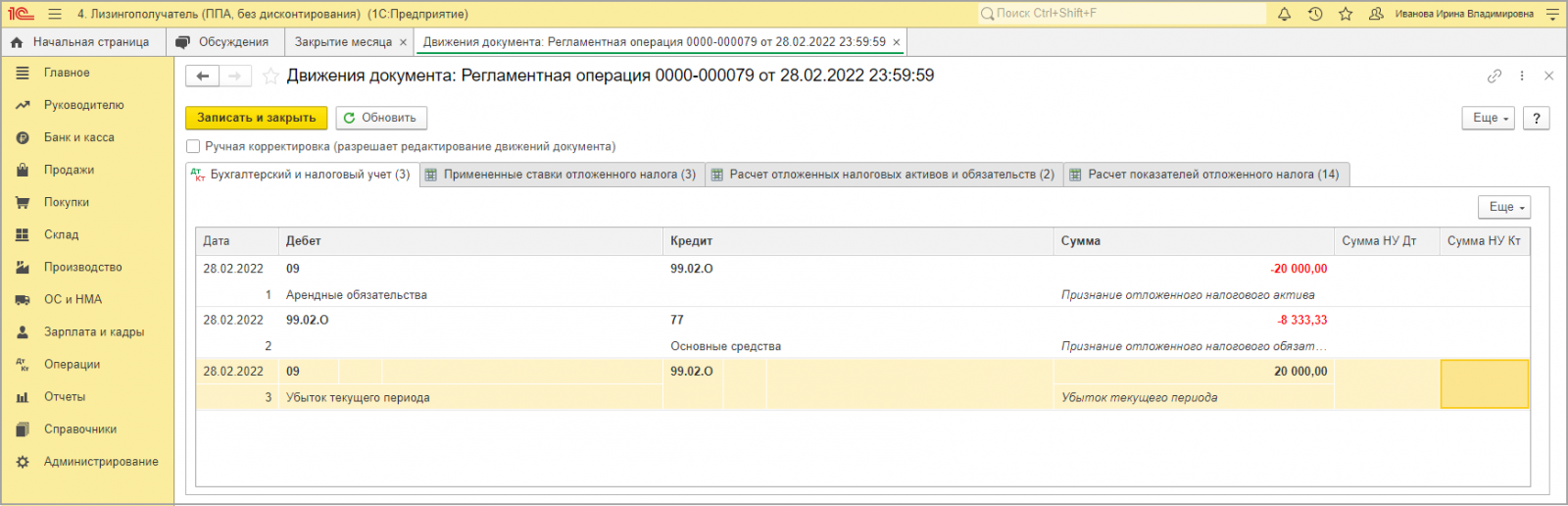

8.3 |

28.02.2022 |

Уменьшен ОНА по обязательству по аренде |

09 |

99.02.О |

-20 000,00 |

Регламентная операция «Расчет отложенного налога по ПБУ 18» |

|

|

8.4 |

28.02.2022 |

Уменьшено ОНО по ППА |

99.02.О |

77 |

-8 333,33 |

||

|

Аналогичным образом (сторнировочными записями) уменьшаются (погашаются) ОНА и ОНО за последующие месяцы в течение текущего года (март 2022 – декабрь 2022). С января 2023 по январь 2024 уменьшение (погашение) ОНА и ОНО осуществляется записями Дт 99.02.О Кт 09 и Дт 77 Кт 99.02.О. |

|||||||

|

9 |

Перечисление платежей лизингодателю (в последний месяц договора — январь 2024) |

||||||

|

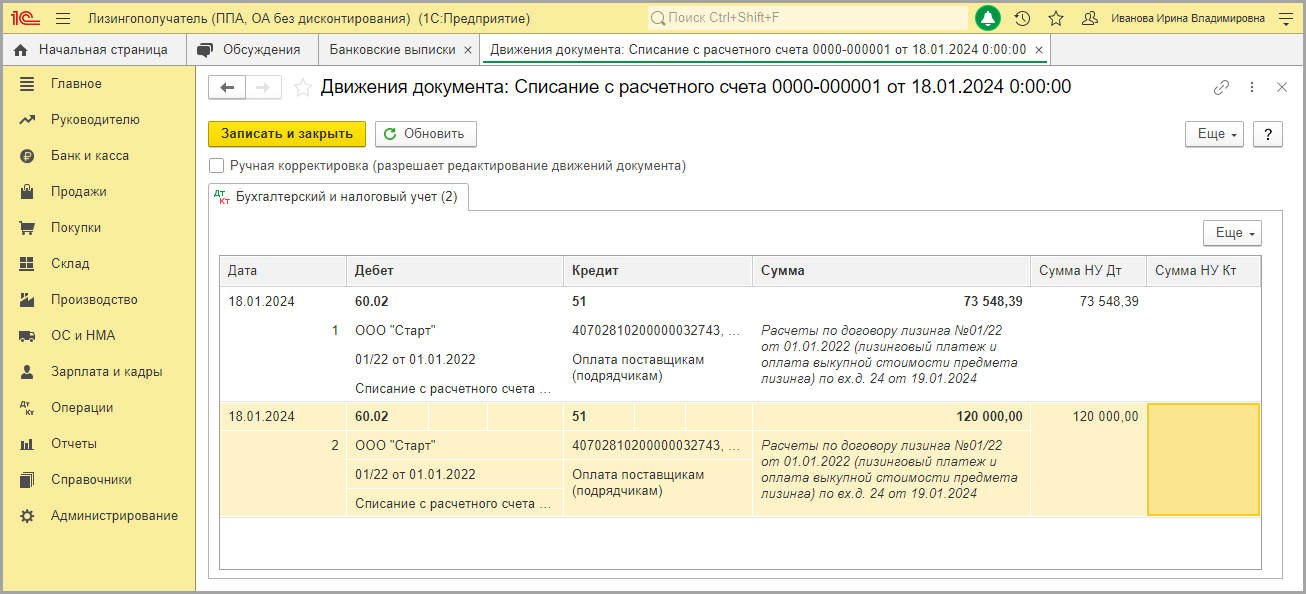

9.1 |

18.01.2024 |

Перечислен последний лизинговый платеж за январь 2024 |

60.02 |

51 |

73 548,39 |

Списание с расчетного счета |

Банковская выписка |

|

9.2 |

18.01.2024 |

Перечислена выкупная стоимость предмета лизинга |

60.02 |

51 |

120 000,00 |

||

|

10 |

Учет лизинговых платежей (последний месяц договора — январь 2024) |

||||||

|

10.1 |

19.01.2024 |

Начислен лизинговый платеж за январь 2024 |

76.07.1 |

76.07.2 |

61 290,33 |

Поступление (акт, накладная, УПД) |

|

|

10.2 |

19.01.2024 |

Учтен входной НДС по лизинговому платежу |

19.04 |

76.07.2 |

12 258,06 |

||

|

10.3 |

19.01.2024 |

Уменьшен НДС по ОА |

76.07.1 |

76.07.9 |

12 258,06 |

||

|

10.4 |

19.01.2024 |

Зачтен аванс по лизинговому платежу, уплаченному в январе 2021 |

76.07.2 |

60.02 |

73 548,39 |

||

|

10.5 |

19.01.2024 |

Входной НДС принят к вычету |

68.02 |

19.04 |

12 258,06 |

Счет-фактура полученный Поступление (акт, накладная, УПД) |

Счет-фактура полученный |

|

11 |

Выкуп предмета лизинга |

||||||

|

11.1 |

Признание и зачет встречных обязательств по выкупленному иммуществу |

||||||

|

11.1.1 |

19.01.2024 |

Погашено ОА за счет платежа по выкупной стоимости |

76.07.1 |

76.07.2 |

100 000,00 |

Выкуп предметов лизинга |

|

|

11.1.2 |

19.01.2024 |

Принят к учету предъявленный с выкупной стоимости НДС |

19 |

76.07.2 |

20 000,00 |

||

|

11.1.3 |

19.01.2024 |

Зачтен аванс, уплаченный в счет выкупной стоимости |

76.07.2 |

60.02 |

120 000,00 |

||

|

11.1.4 |

19.01.2024 |

Погашен ранее учтенный при признании ОА НДС за счет платежа по выкупной стоимости |

76.07.1 |

76.07.2 |

20 000,00 |

||

|

11.2 |

Признание затрат за январь 2024 (амортизация, лизинговый платеж) |

||||||

|

11.2.1 |

19.01.2024 |

Начислена амортизация ППА за январь 2024 |

26 |

02.03 |

41 666,66 |

||

|

11.2.2 |

19.01.2024 |

Признан в расходах по НУ лизинговый платеж за январь 2024 |

26 |

01.К |

61 290,33 |

||

|

11.3 |

Принятие предмета лизинга к учету в состав собственных основных средств |

||||||

|

11.3.1 |

19.01.2024 |

Предмет лизинга переведен в состав собственных основных средств |

01.01 |

01.03 |

2 500 000,00 |

||

|

11.3.2 |

19.01.2024 |

Начисленная амортизация ППА учтена как амортизация собственных основных средств |

02.03 |

02.01 |

1 000 000,06 |

||

|

11.3.3 |

19.01.2024 |

Сформирована стоимость предмета лизинга для целей НУ |

01.09 |

01.К |

100 000,00 |

||

|

11.3.4 |

19.01.2024 |

Признана в расходах по НУ стоимость выкупленного предмета лизинга |

26 |

01.9 |

100 000,00 |

||

|

11.3.5 |

19.01.2024 |

Входной НДС принят к вычету |

68.02 |

19.04 |

20 000,00 |

Счет-фактура полученный Поступление (акт, накладная, УПД) |

Счет-фактура полученный |

1. Предварительные настройки

1.1. Настройка функциональности программы

Для учета операций по договору лизинга необходимо настроить функциональность программы.

Форма «Функциональность программы» (рис. 1):

- Раздел: Главное – Функциональность.

- На закладке Основные средства должны быть установлены:

- флажок Основные средства;

- флажок Лизинг.

Рис. 1

.png)

2. Принятие к учету предмета лизинга, признание ОА и ППА

Документ «Поступление в лизинг» (рис. 2 — 3):

- Раздел: ОС и НМА – Поступление в лизинг. Кнопка Создать.

- Заполните основную часть документа:

- В поле Документ № укажите данные акта приема-передачи объекта лизинга.

- В соответствующих полях укажите контрагента, договор, проверьте счета учета в поле Счет расчетов (по умолчанию должен быть счет 76.07.1).

- В поле Дата окончания укажите дату окончания договора лизинга.

- Переключатель Принятие к учету установите в положение Позднее (если будут дополнительные затраты, связанные с получением предмета лизинга) или Этим документом (в иных случаях).

- В полях Расходы по амортизации и Арендные платежи в НУ выберите из справочника Способы отражения расходов способ или создайте новый, указав счет затрат и аналитику, на которые будут относиться расходы по амортизации ППА в бухгалтерском учете и расходы по лизинговым платежам в налоговом учете.

Табличную часть документа заполните по кнопке Добавить:

- в колонке Предмет аренды выберите (добавьте новый) соответствующий объект из справочника Основные средства;

- в колонке Сумма укажите сумму договора лизинга (общую сумму лизинговых платежей, включая выкупную стоимость);

- в колонке Срок использования укажите в месяцах СПИ предмета лизинга в соответствии с намерениями по его использованию, в том числе после окончания срока договора лизинга;

- проверьте, что в колонках Счет учета, Счет амортизации и Счет НДС выбраны необходимые счета бухгалтерского учета (по умолчанию используются 01.03, 02.03 и 76.07.9 соответственно).

Рис. 2

.png)

По кнопке .png) посмотрите результат проведения документа (рис. 3). Обратите внимание, что при проведении документа формируются не только проводки (закладка Бухгалтерский и налоговый учет), но и движения по регистрам сведений (соответствующие закладки), необходимые для дальнейшего учета ППА, в том числе для начисления амортизации.

посмотрите результат проведения документа (рис. 3). Обратите внимание, что при проведении документа формируются не только проводки (закладка Бухгалтерский и налоговый учет), но и движения по регистрам сведений (соответствующие закладки), необходимые для дальнейшего учета ППА, в том числе для начисления амортизации.

Рис. 3

.png)

3. Перечисление платежей лизингодателю (за первый месяц договора — январь 2022)

3.1. Перечислен первый лизинговый платеж (аванс) за январь 2022

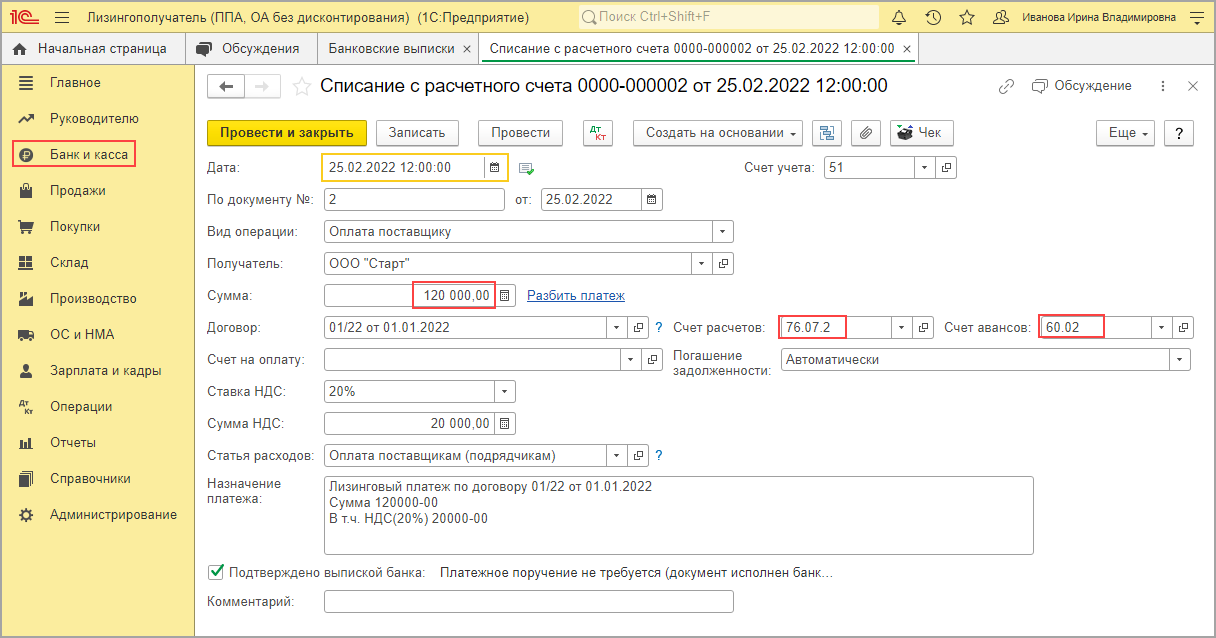

Документ «Списание с расчетного счета» (рис. 4 — 5):

- Раздел Банк и касса – Банковские выписки. Создайте документ по кнопке Списание или откройте ранее созданный / загруженный через «Клиент-банк» документ.

- Выберите Вид операции – «Оплата поставщику».

- Заполните документ:

- Укажите получателя (Лизингодателя), перечисляемую сумму согласно графику платежей, договор, проверьте ставку и сумму НДС.

- В полях Счет расчетов, Счет авансов выберите счета расчетов с Лизингодателем: счет расчетов — 76.07.2 «Задолженность по арендным платежам», счет авансов — 76.07.2 «Задолженность по арендным платежам» или 60.02 «Расчеты по авансам выданным». В качестве счета авансов следует выбрать счет 76.07.2, если по условиям договора выкупная стоимость уплачивается частями в составе лизинговых платежей (в этом случае авансовый платеж нужно разделить на две суммы и отнести аванс по выкупной стоимости на счет 60.02 и аванс по услугам лизинга на счет 76.07.2).

- В поле Статья расходов выберите статью движения денежных средств с видом движения «Оплата товаров, работ, услуг, сырья и иных оборотных активов».

- Установите флажок Подтверждено выпиской банка.

Рис. 4

По кнопке .png) посмотрите результат проведения документа (рис. 5).

посмотрите результат проведения документа (рис. 5).

Рис. 5

.png)

4.1 Начислен лизинговый платеж за январь 2022

4.2 Учтен входной НДС по лизинговому платежу

4.3 Зачтен аванс по лизинговому платежу, уплаченному в январе 2022

4.4 Уменьшен НДС по ОА

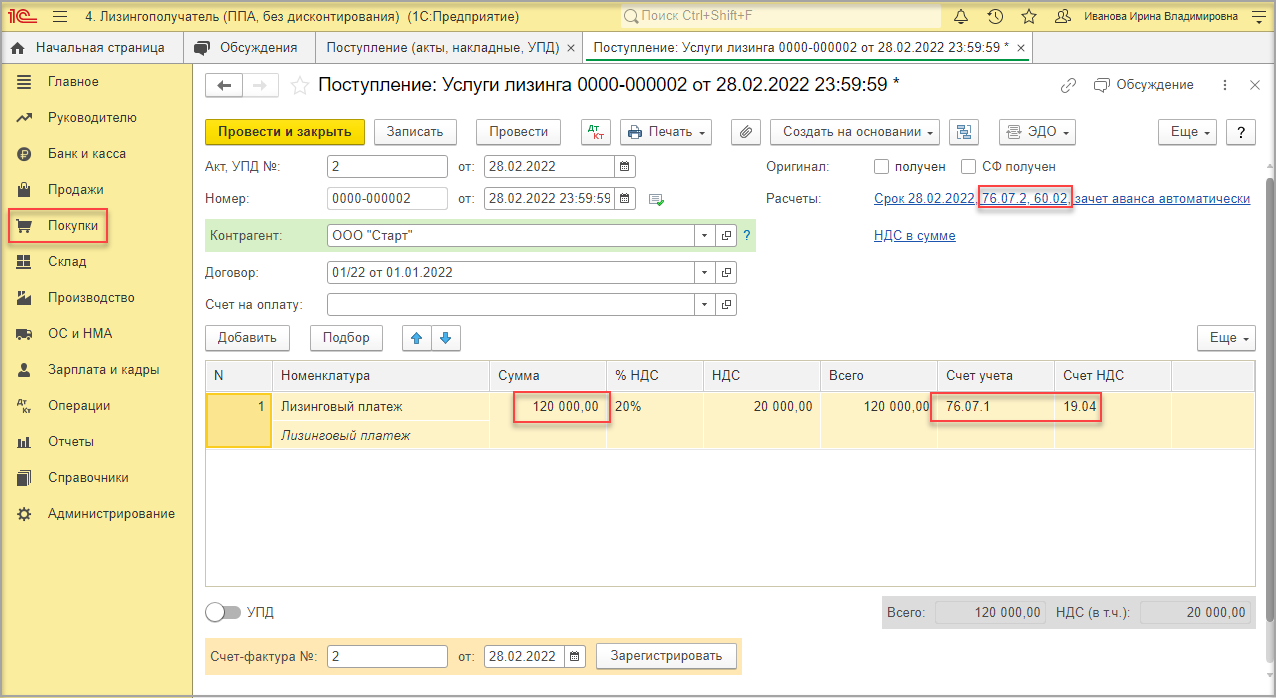

Документ «Поступление (акт, накладная, УПД)» с видом операции «Услуги аренды» (рис. 6 — 7):

- Раздел: Покупки – Поступление (акты, накладные, УПД).

- Кнопка Поступление, вид операции — Услуги лизинга.

- Заполните документ: В полях Акт № и Дата введите дату и номер документа, на основании которого начисляется лизинговый платеж.

- В полях Контрагент и Договор выберите контрагента (Лизингодателя) и договор с ним.

- По ссылке в поле Расчеты проверьте счета учета расчетов с контрагентом и по авансам (аналогично операции 3.1 на рис. 4), сроки расчетов, способ зачета аванса («Автоматически», «По документу» или «Не зачитывать»).

- По кнопке Добавить заполните табличную часть документа:

- в колонке Номенклатура выберите из одноименного справочника полученную услугу в 1-й подстроке (в справочнике «Номенклатура» при создании нового элемента указывайте вид номенклатуры «Услуги») или просто укажите текстовое наименование услуги во 2-й подстроке;

- в колонке Сумма укажите сумму лизингового платежа за соответствующий месяц (46 451,61 руб. за январь 2022 = 120 000 руб. (месячный размер лизингового платежа) / 31 (количество дней в январе 2022)*12 (количество дней действия договора в январе 2022));

- укажите ставку НДС (колонка %НДС), в колонках Счет учета и Счет НДС проверьте счета учета задолженности по аренде и НДС к вычету (по умолчанию — 76.07.1 «Арендные обязательства», 19.04 «НДС по приобретенным услугам»).

Рис. 6

.png)

По кнопке .png) посмотрите результат проведения документа (рис. 7).

посмотрите результат проведения документа (рис. 7).

Рис. 7

.png)

4.5 Входной НДС принят к вычету

Документ «Счет-фактура полученный» (рис. 8):

- Если получен счет-фактура:

- В документе поступления заполните поля Счет-фактура № и от, затем нажмите кнопку Зарегистрировать (рис. 6) или просто проведите документ поступления. Автоматически будет создан документ Счет-фактура полученный, поля документа будут заполнены данными из документа-основания, а в форме документа-основания появится ссылка на созданный документ.

- По ссылке откройте документ Счет-фактура полученный. Проверьте заполнение полей документа и установленный флажок Отразить вычет НДС в книге покупок датой получения. Если флажок снять, то вычет отражается регламентным документом Формирование записей книги покупок. Если по организации ведется раздельный учет НДС, то флажок Отразить вычет НДС в книге покупок датой получения в документе скрыт, а все вычеты отражаются только регламентным документом Формирование записей книги покупок.

Если в качестве первичного документа и счета-фактуры получен УПД со статусом «1»:

- В документе поступления под табличной частью установите переключатель УПД в положение «Включено» (переместите вправо). В полях Накладная, УПД № и от укажите номер полученного от поставщика документа. При проведении документа поступления автоматически будет создан документ Счет-фактура полученный, поля документа будут заполнены данными из документа-основания. По ссылке в поле УПД откройте форму с настройками, перейдите в документ Счет-фактура полученный можно по ссылке Все реквизиты.

Рис. 8

.png)

5. Закрытие первого месяца действия договора (январь 2022)

Обработка «Закрытие месяца» (рис. 9 — 11):

- Раздел: Операции – Закрытие месяца (рис. 9).

- Установите месяц закрытия (Январь 2022). Кнопка Выполнить закрытие месяца.

- Если необходимо признать в расходах по НУ лизинговый платеж без полного закрытия месяца, то по ссылке с названием регламентной операции Признание в НУ арендных платежей выберите Выполнить операцию. Но для отражения в учете признания отложенных налогов в связи с возникновением в БУ и НУ разных объектов учета необходимо выполнить все регламентные операции обработки Закрытие месяца.

Рис. 9

.png)

5.1 Признание в расходах по НУ лизингового платежа за январь 2022

Регламентная операция «Признание в НУ арендных платежей» в составе обработки «Закрытие месяца» (рис. 10)

По ссылке с названием регламентной операции Признание в НУ арендных платежей выберите Показать проводки и посмотрите результат ее выполнения. Сумма лизингового платежа признается в расходах только в налоговом учете.

Рис. 10

.png)

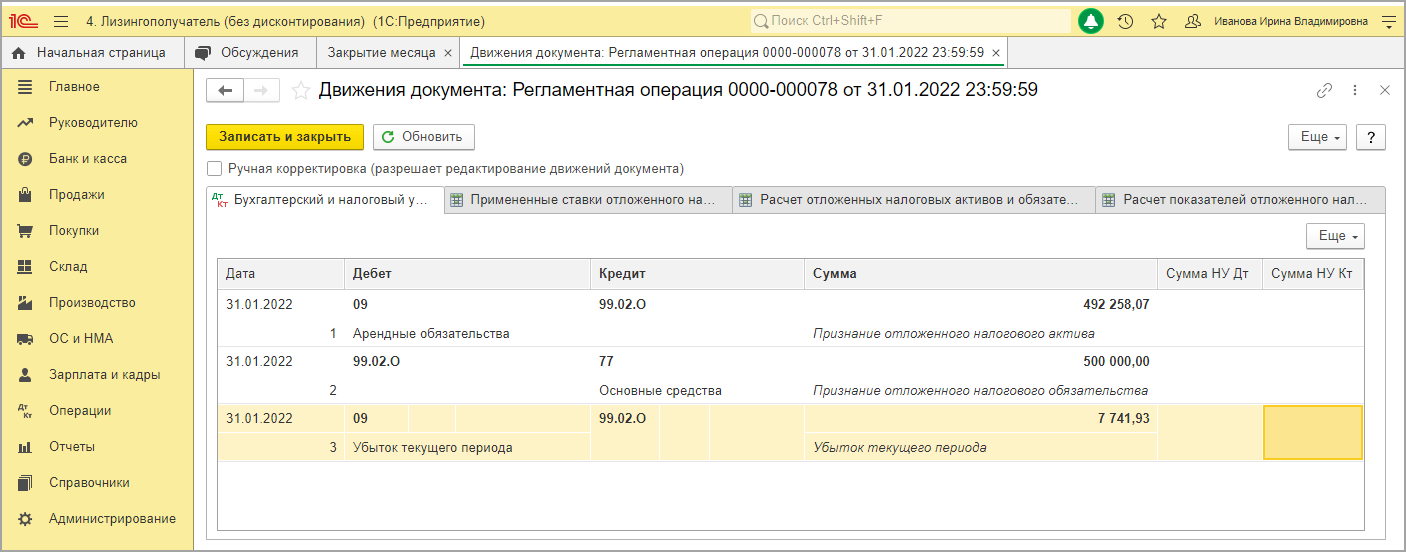

5.2 Признан ОНА по обязательству по аренде

5.3 Признано ОНО по ППА

Регламентная операция «Расчет отложенного налога по ПБУ 18» в составе обработки «Закрытие месяца» (рис. 11)

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки и посмотрите результат ее выполнения:

- Проводка 1: Признан отложенный налоговый актив (ОНА) на сумму 492 258,07 руб.

Расчет: (2 461 290,33 (Балансовая стоимость ОА в БУ на конец месяца) — 0,00 (в НУ нет объекта))* 20% = 492 258,07 руб. - Проводка 2: Признано отложенное налоговое обязательство (ОНО) на сумму 500 000,00 руб.

Расчет: (2 500 000 руб. (Балансовая стоимость ППА в БУ на конец месяца) — 0,00 (в НУ нет объекта))* 20% = 500 000,00 руб.

Рис. 11

6. Перечисление платежей лизингодателю (за второй месяц договора — февраль 2022)

6.1. Перечислен второй лизинговый платеж (аванс) за февраль 2022

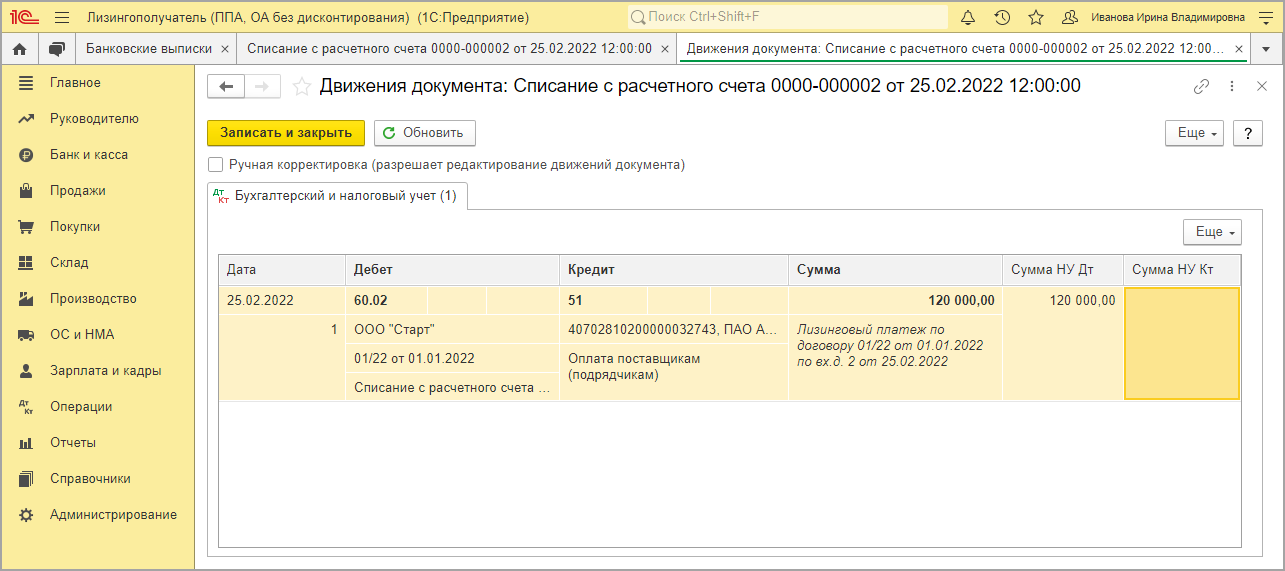

Документ «Списание с расчетного счета» (рис. 12 — 13):

Заполните документ аналогично операции 3.1 (рис.4). В поле Сумма укажите сумму подлежащего перечислению лизингового платежа согласно графику платежей (в размере 120 000 руб. за февраль 2022).

Рис. 12

По кнопке .png)

посмотрите результат проведения документа (рис. 13).

Рис. 13

Аналогичным образом перечисляются последующие лизинговые платежи согласно графику (в марте 2022 – декабре 2023 в сумме 120 000,00 руб., в январе 2024 в сумме 73 548,39 (см. операцию 9.1)).

7. Учет лизинговых платежей (второй месяц договора — февраль 2022)

7.1 Начислен лизинговый платеж за февраль 2022

7.2 Учтен входной НДС по лизинговому платежу

7.3 Зачтен аванс по лизинговому платежу, уплаченному в феврале 2022

7.4 Уменьшен НДС по ОА

Документ «Поступление (акт, накладная, УПД)» с видом операции «Услуги лизинга» (рис. 14 — 15):

Заполните документ аналогично операциям 4.1 — 4.4 (рис. 6). В колонке Сумма укажите сумму лизингового платежа за соответствующий месяц договора (120 000 руб. за февраль 2022).

Рис. 14

По кнопке .png) посмотрите результат проведения документа (рис. 15).

посмотрите результат проведения документа (рис. 15).

Рис. 15

7.5 Входной НДС принят к вычету

Документ «Счет-фактура полученный» (рис. 16):

Зарегистрируйте полученный счет-фактуру и посмотрите результат проведения документа (рис. 16) аналогично операции 4.5 (рис. 8).

Рис. 16

Аналогичным образом отражается начисление лизинговых платежей и учет НДС по ним за последующие месяцы договора (март 2022 – декабрь 2023 в размере 120 000,00 руб., в январе 2024 в размере 73 548,39 (см. операции 10.1 — 10.5)).

8. Закрытие месяца (второй месяц договора — февраль 2022)

Обработка «Закрытие месяца» (рис. 17 — 20):

- Раздел: Операции – Закрытие месяца (рис. 17).

- Установите месяц закрытия (Февраль 2022). Кнопка Выполнить закрытие месяца.

- Если необходимо начислить амортизацию и/или признать в расходах по НУ арендный платеж без полного закрытия месяца, то по ссылке с названием регламентной операции Амортизация и износ основных средств или Признание в НУ арендных платежей выберите Выполнить операцию. Но для отражения в учете признания отложенных налогов в связи с возникновением в БУ и НУ разных объектов учета необходимо выполнить все регламентные операции обработки Закрытие месяца.

Рис. 17

8.1 Признание в расходах по НУ лизингового платежа за февраль 2022

Регламентная операция «Признание в НУ арендных платежей» в составе обработки «Закрытие месяца» (рис. 18)

По ссылке с названием регламентной операции Признание в НУ арендных платежей (рис.17) выберите Показать проводки и посмотрите результат ее выполнения (рис. 18). Сумма лизингового платежа признается в расходах только в налоговом учете.

Рис. 18

Аналогичным образом признаются лизинговые платежи в расходах по НУ за последующие месяцы в течение срока действия договора лизинга, кроме последнего (март 2022 – декабрь 2023). В последний месяц действия договора (январь 2024) лизинговый платеж признается в расходах по НУ на дату перехода собственности на предмета лизинга от лизингодателя к лизингополучателю по окончании срока договора документом «Выкуп предметов лизинга» (см. операцию 11.2.2).

8.2. Начислена амортизация ППА за февраль 2022

Регламентная операция «Амортизация и износ основных средств» в составе обработки «Закрытие месяца» (рис. 19)

По ссылке с названием регламентной операции Амортизация и износ основных средств (рис. 17) выберите Показать проводки и посмотрите результат ее выполнения (рис. 19):

- Сумма ежемесячной амортизации в БУ: 41 666,67 руб.

- Амортизация в НУ не начисляется, так как объекта амортизируемого имущества не возникает.

Рис. 19

Аналогичным образом амортизация начисляется за последующие месяцы в течение срока договора лизинга, кроме последнего (март 2022 – декабрь 2023). В последний месяц действия договора (январь 2024) амортизация начисляется на дату выкупа предмета лизинга по окончании срока договора документом «Выкуп предметов лизинга» (см. операцию 11.2.1).

8.3 Уменьшен ОНА по обязательству по аренде

8.4 Уменьшено ОНО по ППА

Регламентная операция «Расчет отложенного налога по ПБУ 18» в составе обработки «Закрытие месяца» (рис. 20)

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 (рис. 17) выберите Показать проводки и посмотрите результат ее выполнения (рис. 20):

- Проводка 1: Погашение отложенного налогового актива на сумму 20 000,00 руб.

Расчет: Балансовая стоимость ОА в БУ на конец месяца уменьшилась на сумму арендного платежа в размере 100 000 руб., в НУ нет объекта, соответственно ОНА подлежит уменьшению на сумму = 100 000,00 * 20% = 20 000,00 руб. - Проводка 2: Погашение отложенного налогового обязательства на сумму 8 333,33 руб.

Расчет: Балансовая стоимость ППА в БУ на конец месяца уменьшилась на сумму амортизации в размере 41 666,67 руб., в НУ нет объекта, соответственно ОНО подлежит уменьшению на сумму = 41 666,67 * 20% = 8 333,33 руб.).

Рис. 20

Аналогичным образом (сторнировочными записями) уменьшаются (погашаются) ОНА и ОНО за последующие месяцы в течение текущего года (март 2022 – декабрь 2022). С января 2023 по январь 2024 уменьшение (погашение) ОНА и ОНО осуществляется записями Дт 99.02.О Кт 09 и Дт 77 Кт 99.02.О.

Обратите внимание!

Если ОНО (ОНА) уменьшается (погашается) в том же налоговом периоде, в котором признано, то уменьшение (погашение) отражается проводкой с той же корреспонденцией счетов, что и признание, но со знаком «минус» (т. е. «сторно»): Дт 99.02.О Кт 77 «сторно» (Дт 09 Кт 99.02.О «сторно»).

Если ОНО (ОНА) уменьшается (погашается) в налоговых периодах, отличных от налогового периода, в котором признано, то уменьшение (погашение) отражается проводкой с корреспонденцией счетов, обратной признанию, со знаком «плюс»: Дт 77 Кт 99.02.О (Дт 99.02.О Кт 09).

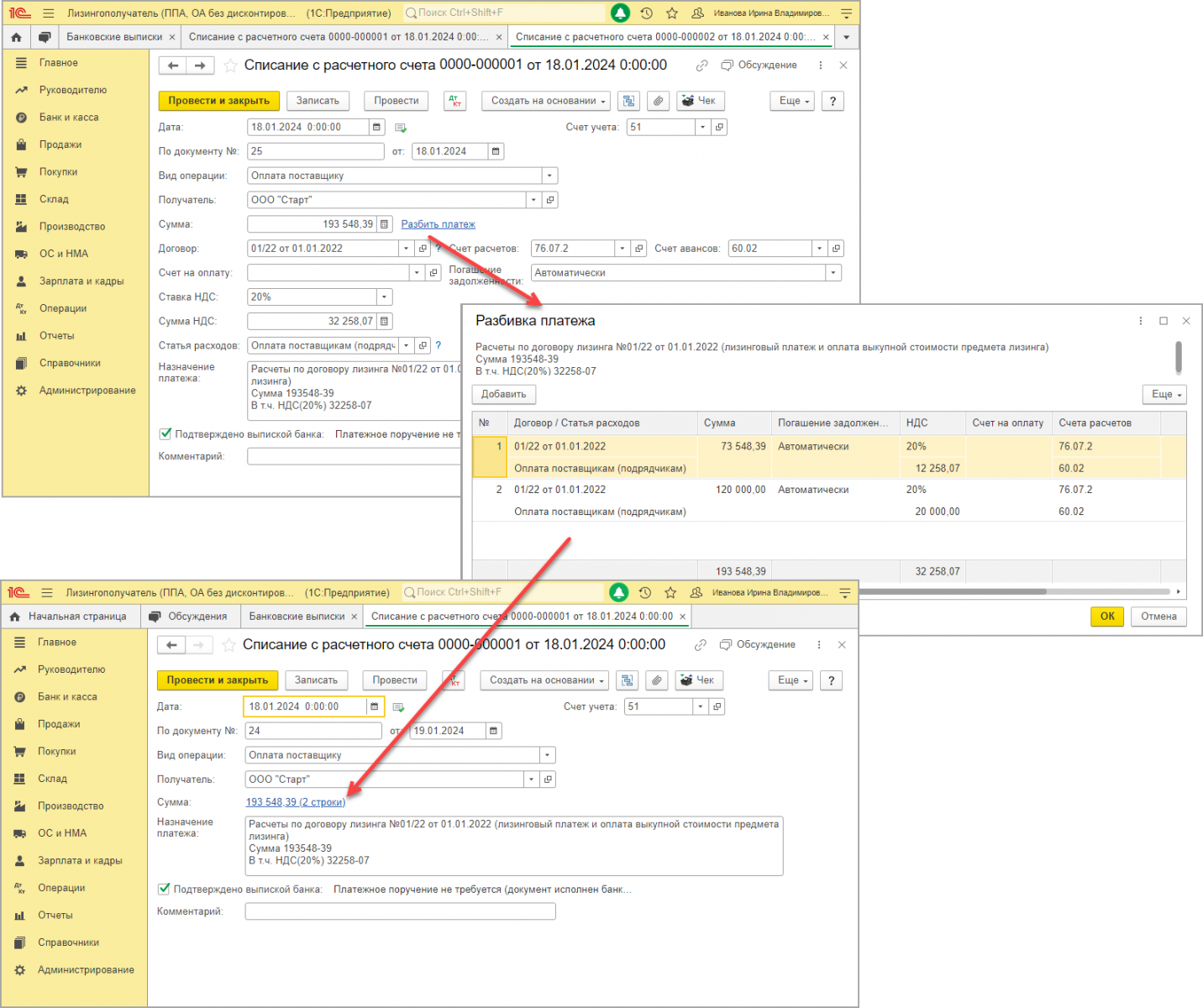

9. Перечисление платежей лизингодателю (в последний месяц договора — январь 2024)

9.1. Перечислен последний лизинговый платеж за январь 2024

9.2. Перечислена выкупная стоимость предмета лизинга

Документ «Списание с расчетного счета» (рис. 21 — 22):

- Раздел Банк и касса – Банковские выписки.

- Создайте документ по кнопке Списание или откройте ранее созданный / загруженный через «Клиент-банк» документ. Выберите Вид операции – «Оплата поставщику».

- Заполните документ: Укажите получателя (Лизингодателя), перечисляемую сумму согласно графику платежей, договор, проверьте ставку и сумму НДС, проверьте Способ погашения задолженности.

- В полях Счет расчетов, Счет авансов выберите счета аналогично операции 3.1 на рис. 4.

- В поле Статья расходов выберите статью движения денежных средств с видом движения «Оплата товаров, работ, услуг, сырья и иных оборотных активов».

- Установите флажок Подтверждено выпиской банка.

- Перейдите по ссылке Разбить платеж, разбейте платеж на две строки (кнопка Добавить): лизинговый платеж (в сумме 73 549,39 руб. за январь 2024) и оплату выкупной стоимости (в сумме 120 000 руб.).

Проверьте данные платежа в обеих строках и сохраните их по кнопке ОК. Кнопка Провести.

Рис. 21

По кнопке .png) посмотрите результат проведения документа (рис. 22).

посмотрите результат проведения документа (рис. 22).

Рис. 22

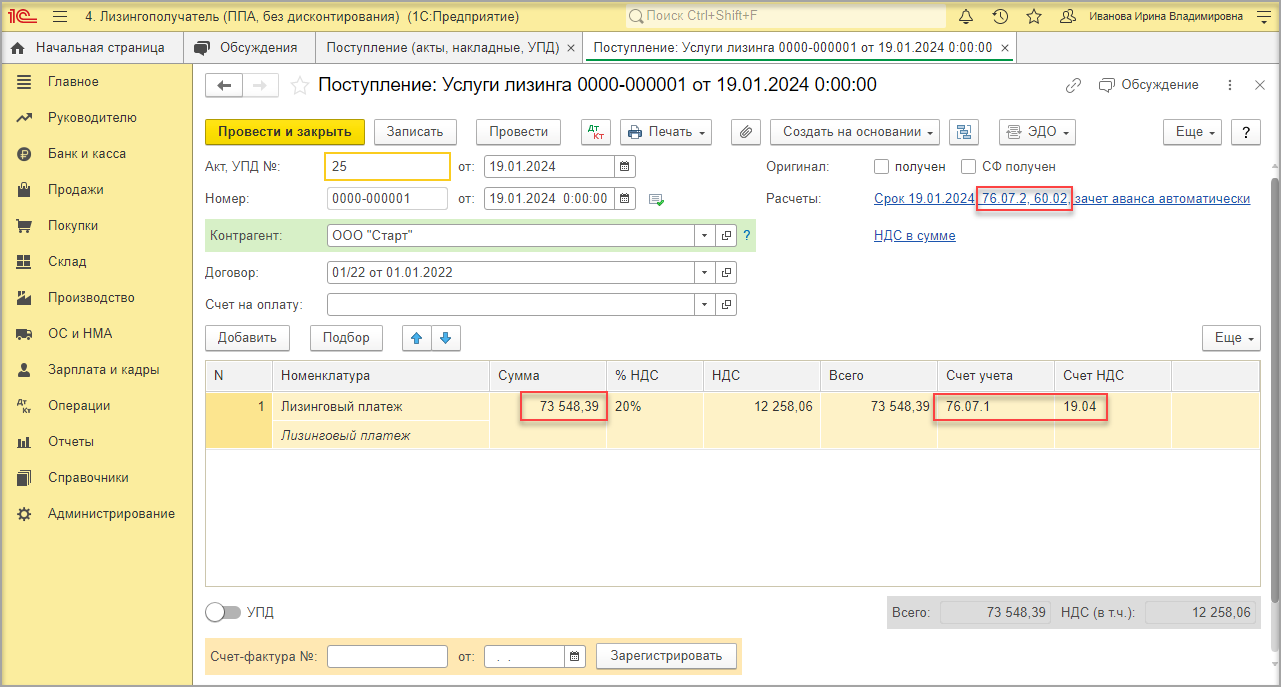

10. Учет лизинговых платежей (последний месяц договора — январь 2024)

10.1 Начислен лизинговый платеж за январь 2024

10.2 Учтен входной НДС по лизинговому платежу

10.3 Зачтен аванс по лизинговому платежу, уплаченному в январе 2024

10.4 Уменьшен НДС по ОА

Документ «Поступление (акт, накладная, УПД)» с видом операции «Услуги аренды» (рис. 23 — 24):

Заполните документ аналогично операциям 4.1 — 4.4 (рис. 6). В колонке Сумма укажите сумму лизингового платежа за последний месяц договора (73 549,39 руб.за январь 2024 = 120 000 руб. (месячный размер лизингового платежа) / 31 (количество дней в январе 2024)*19 (количество дней действия договора в январе 2024)).

Рис. 23

По кнопке .png) посмотрите результат проведения документа (рис. 24).

посмотрите результат проведения документа (рис. 24).

Рис. 24

10.5 Входной НДС принят к вычету

Документ «Счет-фактура полученный» (рис. 25):

Зарегистрируйте полученный счет-фактуру и посмотрите результат проведения документа (рис. 25) аналогично операции 4.5 (рис. 8).

Рис. 25

11. Выкуп предмета лизинга

11.1. Признание и зачет встречных обязательств по выкупленному имуществу

11.2. Признание затрат за январь 2024 (амортизация, лизинговый платеж)

11.3 Принятие объекта к учету в состав собственных основных средств

Документ «Выкуп предметов лизинга (рис. 26 — 31):

- Раздел: ОС и НМА — Выкуп предметов лизинга. Кнопка Создать.

- Заполните основную часть документа: в полях Контрагент и Договор выберите контрагента (Лизингодателя) и договор с ним;

- по ссылке в поле Расчеты проверьте счета учета расчетов с контрагентом (76.07.2 «Задолженность по арендным платежам») и по авансам в части выкупной стоимости (60.02 «Расчеты по авансам выданным»), способ зачета аванса («Автоматически», «По документу» или «Не зачитывать»).

- в поле Событие выберите из раскрывающегося списка событие «Переход права собственности» либо создайте свое по кнопке Создать;

На закладке Предметы лизинга заполните табличную часть по кнопке Добавить (рис. 26):

- в колонке Основное средство из одноименного справочника выберите выкупаемый у лизингодателя объект (фактически этот элемент справочника является ППА), колонка Инв.№ заполнится автоматически;

- в колонке Выкупная стоимость укажите сумму выкупа предмета лизинга (аренды) согласно договору лизинга и укажите ставку НДС в колонке % НДС;

- в колонке Счет НДС выберите счет 19.01 «НДС при приобретении основных средств».

Рис. 26

- На закладке Бухгалтерский учет (рис. 27):

- в поле Счет учета блока «Арендные обязательства» выберите счет учета обязательства по аренде (76.07.1 «Арендные обязательства»);

- в полях Счет учета и Счет начисления амортизации (износа) блока «Собственные основные средства» укажите соответствующие счета учета собственных основных средств (01.01 «Основные средства в организации» и 02.01 «Амортизация основных средств, учитываемых на счете 01»).

Рис. 27

- На закладке Налоговый учет (рис. 28):

- в поле Порядок включения выкупной стоимости в расходы выберите из раскрывающегося списка необходимую позицию (при классификации объекта учета для целей НУ в составе амортизируемого имущества — «Начисление амортизации», для целей включения выкупной стоимости в расходы — «Включение в расходы при принятии к учету», в иных случаях — «Стоимость не включается в расходы») (в примере — «Включение в расходы при принятии к учету», поскольку выкупная стоимость не превышает 100 000,00 руб. и, соответственно, выкупаемый из лизинга объект не является амортизируемым имуществом в соответствии с п. 1 ст. 256 НК РФ);

- в поле Способ отражения расходов выберите из раскрывающегося списка (добавьте новую) статью учета затрат для целей налогового учета.

Рис. 28

Обратите внимание!

Если выкупаемый объект относится к амортизируемому имуществу, то при выборе в поле Порядок включения выкупной стоимости в расходы способа «Начисление амортизации» необходимо заполнить соответствующие данные (рис. 29):

- установить флажок Начислять амортизацию;

- в поле Срок полезного использования (в месяцах) указать полезного использования объекта для целей НУ;

- в поле Cпециальный коэффициент при необходимости указать соответствующий коэффициент для начисления амортизации.

Рис. 29

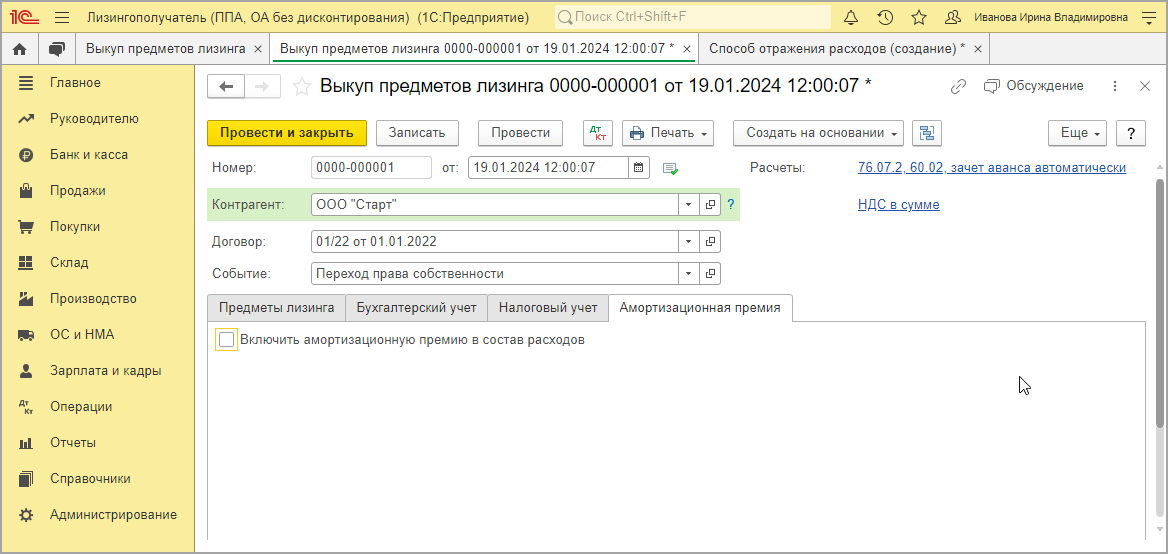

На закладке Амортизационная премия для амортизируемого имущества флажок Включить амортизационную премию в состав расходов (если организация планирует ее применить) (рис. 30) и заполнить дополнительно раскрывшиеся при этом поля.

Рис. 30

По кнопке .png)

посмотрите результат проведения документа (рис. 31).

Обратите внимание, что при проведении документа формируются не только проводки (закладка Бухгалтерский и налоговый учет) но и движения по регистрам сведений (соответствующие закладки), необходимые для дальнейшего учета ОС, в том числе для начисления амортизации.

Рис. 31

11.4 Входной НДС принят к вычету

Документ «Счет-фактура полученный» (рис. 32):

Зарегистрируйте полученный счет-фактуру и посмотрите результат проведения документа (рис. 32) аналогично операции 4.5 (рис. 8).

Рис. 32

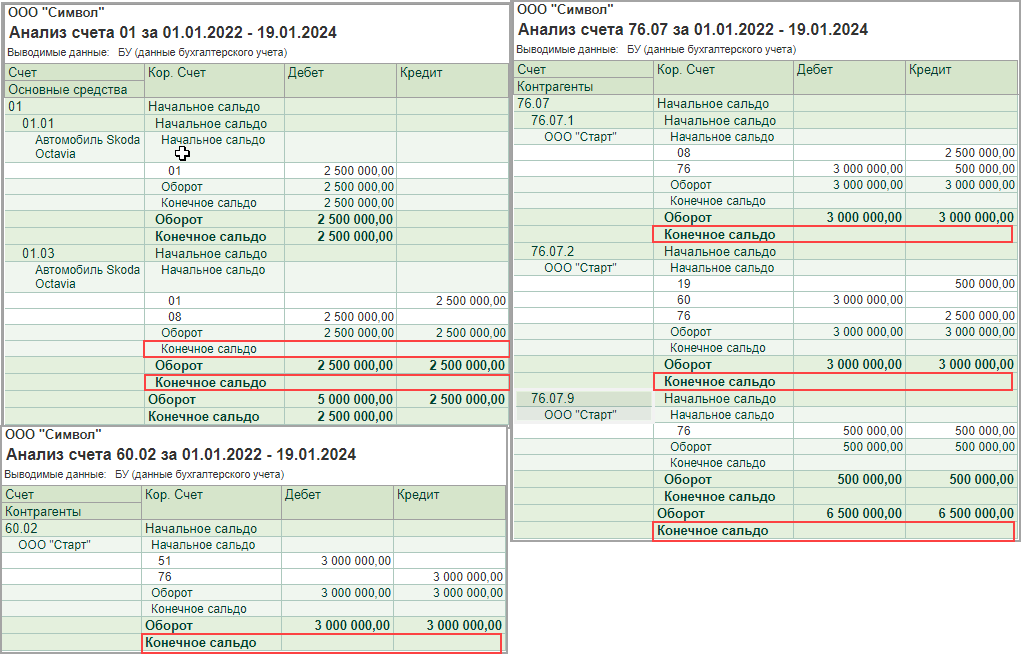

Проверьте на основании стандартных бухгалтерских отчетов (например, «Анализ счета»), что сальдо по счетам учета ППА (01.03), ОА (76.07, 60.02) на дату окончания договора (19.01.2024) равно нулю (рис. 33).

Рис. 33

Наши специалисты всегда готовы ответить на любые ваши вопросы. Просто свяжитесь с нами по телефону +7 3532 45-01-69 или напишите в онлайн-чат. Мы на связи!

Понятие лизинга стало набирать популярность относительно недавно и может быть определено как форма кредитования субъекта предпринимательской деятельности при покупке им основных средств. Предприятия, транспортные средства, различные сооружения и оборудование могут выступать объектами лизинга. То есть, лизинг – это вид финансовых услуг, при котором долгосрочная аренда фондов предприятия заканчивается приобретением их в собственность.

Лизинг: приобретение и постановка на учет

В программе 1С 8.3 для лизингополучателей доступен спецдокумент «Поступление в лизинг». Его можно найти в «ОС и НМА-Поступление ОС» и осуществить учет лизинга на своем балансе.

Важно помнить, что счет учета – 76.07.1. Данные о приобретаемых средствах также вносятся в таблицу учета. Указываем счет учета 08.04.2* — «Приобретение ОС»

*Не функционирует на счете 08.04.2 с релиза 3.0.66.60

Создаем документ “Поступление в лизинг”

Следующий шаг – заходим в меню текущего раздела «Принятие к учету ОС». Тут создается новый документ, и в верхнюю часть формы вносятся нужные реквизиты.

Заполняются необходимые поля:

- Вид операции – оборудование (согласно примера);

- Номер и дата – проставляется дата, номер сгенерируется автоматически;

- МОЛ (материально-ответственное лицо) – определяется и назначается сотрудник компании;

- Местонахождение ОС – указывается, где оборудование будет использоваться;

- Событие ОС – отмечается, что ставится на учет и вводится в эксплуатацию.

Далее нужно внести данные во вкладки, находящиеся ниже, первая из которых — “Внеоборотный актив”. Вносим такую информацию:

- Способ поступления – По договору лизинга;

- Контрагент – указываем лизингодателя;

- В поле «Договор» вносим наш договор лизинга;

- Оборудование – предмет лизинга;

- В поле «Склад» указывается тот склад, на который будет оборудование оприходовано;

- В поле «Счет» вносится 08.04.2 «Приобретение ОС»

В вкладке “Основные средства” выбираем средство созданием нового с заполнением обязательных полей:

- Группа учета ОС – это Транспортные средства;

- Наименование – Автомобиль;

- Входит в группу – Основные средства.

Нажимаем кнопку «Записать и закрыть». Таким образом заполняем вкладку, выбирая из списка новое оборудование, после чего оно отображается в справочнике, а инвентарный номер присваивается автоматически.

Данные для ведения бухучета заполняются во вкладке «Бухгалтерский учет»:

- Счет учета – 01.03 Арендованное имущество;

- Порядок учета – выбираем «Начисление амортизации»;

- Способ начисления – Линейный;

- Счет начисления – выставляем 02.03 «Амортизация арендованного имущества»;

- Способ отображения расходов – необходимо указать дебет бухгалтерского счета, по которому будет отображаться износ. В нашем случае 20.01 «ОС».

- Срок полезного использования – тут вносится, на сколько лет запланирована амортизация данного оборудования. Рекомендуем прописать 3 года (36 месяцев).

В полях следующей вкладки заполняются данные для налоговой.

- Порядок включения стоимости в состав расходов – вносим Начисление амортизации;

- В Первоначальной стоимости отображается сумма затрат без НДС лизингодателя на приобретение оборудования. Эта информация содержится в договоре лизинга;

- Способ отражения затрат по лизинговым платежам – указываем «Амортизация» (счет 20.01);

- Срок использования – аналогично ставим 36 месяцев (3 года).

Далее проводим документ и, нажимая кнопку ДтКт, контролируем проводки: ДТ 01.03 – Кт 08.04.1 «Принят к учету объект ОС».

Ежемесячно лизингодателем будет выставляться счет-фактура за лизинговые услуги, для учета которых в программе 1С 8.3 есть вкладка «Поступление (акты, накладные) в меню «Покупки».

Для создания поступления необходимо выбрать «Услуги лизинга».

Обязательными реквизитами при заполнении документа являются: номер и дата акта, который был получен от лизингодателя, реквизиты самого договора лизинга, организации лизингодателя и лизингополучателя. В поле «Номенклатура» отображается «Лизинговый платеж», в «Сумма» — сумма из счета-фактуры (акта) лизингодателя. После внесения номера и даты счета-фактуры выбираем «Зарегистрировать».

Важно помнить, что счет учета расчетов с контрагентом – 76.07.2, а по авансам – 60.02.

После того как все данные по поступлению внесены, нажимаем «Провести». Таким образом, информация о расходах на лизинговые услуги сгенерирована в БУ и НУ. Нажимаем ДтКт и сверяем проводки.

В бухгалтерском учете платежи по лизингу не относятся к расходам, а отображаются по дебету 76.07.1 Арендные обязательства. Стоимость же основных фондов, поступающих в лизинг, отображается по кредиту этого счета. После того как все лизинговые платежи по договору лизинга будут проведены, счет 76.07.1 закроется.

Понятие амортизации в лизинге

Основные фонды, купленные по договору лизинга, необходимо ставить на учет и амортизировать, несмотря на то что они не принадлежат собственности предприятия. Это проводится в «Операциях – Закрытие периода» с помощью регламентной операции закрытия.

Очень важно корректно составить Учетную политику предприятия в 1С 8.3, т.к. существует различие между бухгалтерским и налоговым учетом операций лизинга. В налоговом учете лизинговые расходы учитываются за минусом налоговой амортизации. В программе 1С 8.3 автоматически рассчитается амортизация и расходы на лизинг, а также будет отражена разница между бухгалтерским и налоговым учетом.

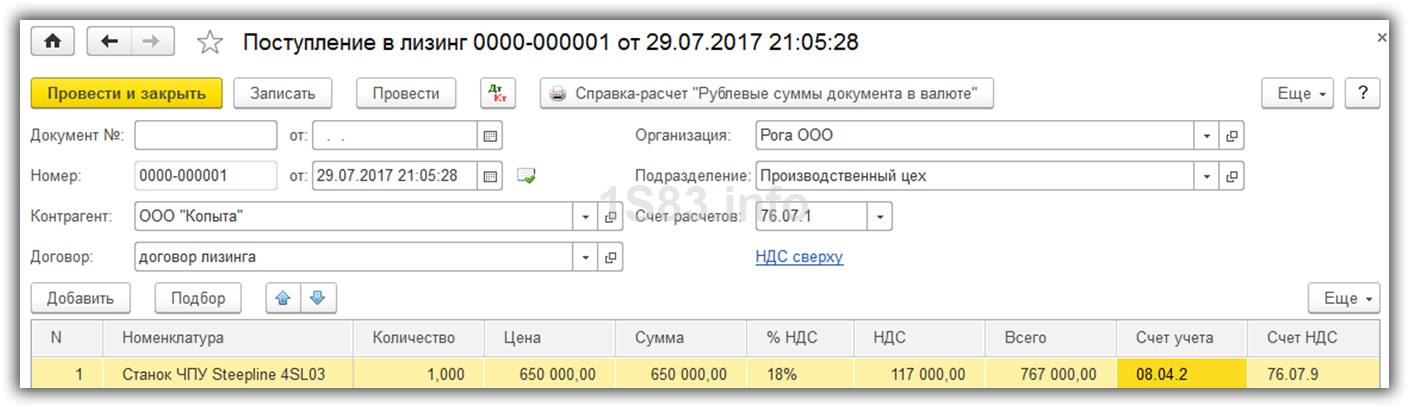

В данной статье мы рассмотрим пример, когда сторонняя организация (лизингодатель) приобретает в собственность токарный станок ЧПУ Steepline 4SL03 и передает его нам в использование на длительный срок. В течение данного срока мы будем выплачивать лизингодателю данную стоимость вместе с процентами. По окончании срока станок перейдет в нашу собственность.

Содержание

- Поступление в лизинг

- Принятие к учету основного средства

- Ежемесячные лизинговые платежи

- Амортизация оборудования

Поступление в лизинг

Первым делом нам необходимо отразить в программе поступление токарного станка ЧПУ Steepline 4SL03, который для нас приобретает лизингодатель. Произвести данную операцию необходимо через документ «Поступление в лизинг». Найти его вы сможете в меню «ОС и НМА».

В бухгалтерском учете платежи по лизингу не относятся к расходам, а отображаются по дебету 76.07.1 Арендные обязательства. Стоимость же основных фондов, поступающих в лизинг, отображается по кредиту этого счета. После того как все лизинговые платежи по договору лизинга будут проведены, счет 76.07.1 закроется.

Понятие амортизации в лизинге

Основные фонды, купленные по договору лизинга, необходимо ставить на учет и амортизировать, несмотря на то что они не принадлежат собственности предприятия. Это проводится в «Операциях – Закрытие периода» с помощью регламентной операции закрытия.

Очень важно корректно составить Учетную политику предприятия в 1С 8.3, т.к. существует различие между бухгалтерским и налоговым учетом операций лизинга. В налоговом учете лизинговые расходы учитываются за минусом налоговой амортизации. В программе 1С 8.3 автоматически рассчитается амортизация и расходы на лизинг, а также будет отражена разница между бухгалтерским и налоговым учетом.

В данной статье мы рассмотрим пример, когда сторонняя организация (лизингодатель) приобретает в собственность токарный станок ЧПУ Steepline 4SL03 и передает его нам в использование на длительный срок. В течение данного срока мы будем выплачивать лизингодателю данную стоимость вместе с процентами. По окончании срока станок перейдет в нашу собственность.

Содержание

- Поступление в лизинг

- Принятие к учету основного средства

- Ежемесячные лизинговые платежи

- Амортизация оборудования

Поступление в лизинг

Первым делом нам необходимо отразить в программе поступление токарного станка ЧПУ Steepline 4SL03, который для нас приобретает лизингодатель. Произвести данную операцию необходимо через документ «Поступление в лизинг». Найти его вы сможете в меню «ОС и НМА».

В шапке документа мы указали нашу организацию, контрагента – лизингодателя и договор с ним. Так же здесь отражается склад с подразделением, за которым будет числиться наш станок. Счет расчетов оставим такой, который установился по умолчанию (76.07.1).

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С.

Связаться с нами можно по телефону +7 499 350 29 00.

Услуги и цены можно увидеть по ссылке.

Будем рады помочь Вам!

В табличной части добавлен сам станок Steepline с указанием цены в размере 650 тыс. руб. Счет учета установим 08.04.02 — приобретение ОС.