Общая информация

- налоговый вычет предоставляется в сумме денежных средств, внесенных в налоговом периоде на индивидуальный инвестиционный счет, но не более 400 000 рублей в целом за год;

- налоговый вычет предоставляется налогоплательщику при условии, что в течение срока действия договора на ведение индивидуального инвестиционного счета налогоплательщик не имел других договоров на ведение индивидуального инвестиционного счета (за исключением

случаев прекращения договора с переводом всех активов, учитываемых на индивидуальном инвестиционном счете, на другой индивидуальный инвестиционный счет, открытый тому же физическому лицу); - в случае прекращения договора на ведение индивидуального инвестиционного счета до истечения 3-х лет с момента открытия, сумма налога, не уплаченная налогоплательщиком в бюджет в связи с получением налогового вычета, подлежит восстановлению и уплате

в бюджет с взысканием с налогоплательщика сумм пеней; - налоговым вычетом можно воспользоваться при представлении налоговой декларации за 2015 и более поздние налоговые периоды.

Порядок получения вычета по налоговой декларации (по форме 3-НДФЛ)

Налоговый вычет может быть получен налогоплательщиком при представлении налоговой декларации по итогам налогового периода.

Для этого необходимо:

1

Заполнить налоговую декларацию (по форме 3-НДФЛ).

2

Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3

Подготовить копии документов, подтверждающих факт открытия индивидуального инвестиционного счета.

Такими документами могут быть:

- договор на ведение индивидуального инвестиционного счета или;

- договор о брокерском обслуживании / договор доверительного управления в форме единого документа, подписанного сторонами, или;

- заявление (уведомление, извещение) о присоединении к регламенту (договору) брокерского обслуживания или доверительного управления.

4

Подготовить копии документов, подтверждающих факт зачисления денежных средств на индивидуальный инвестиционный счет.

Такими документами могут быть:

- платежное поручение, если денежные средства зачислялись с банковского счета, или;

- приходно-кассовый ордер, если денежные средства вносились наличными, или;

- поручение на зачисление денежных средств вместе с отчетом брокера (управляющего) о проведении операции, если денежные средства переводились с другого счета, открытого у брокера(управляющего).

Перечни документов являются открытыми и могут быть изменены в зависимости от конкретных условий или обстоятельств.

Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих право на получение налогового вычета.

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией следует подать в налоговый орган заявление на возврат НДФЛ.

Получение вычета в упрощенном порядке

^К началу страницы

Инвестиционный налоговый вычет в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на индивидуальный инвестиционный счет, можно получить по окончании года в упрощенном порядке без представления налоговой декларации (по форме 3-НДФЛ) и документов, подтверждающих право на вычет.

Источником данных, подтверждающих право на вычет, будет информация, имеющаяся в распоряжении налоговых органов, в том числе, полученная налоговыми органами в рамках информационного обмена с внешними источниками – банками, органами исполнительной власти.

При наличии у налогоплательщика права на получение инвестиционных налоговых вычетов за соответствующий налоговый период, заявителю будет направлено в личный кабинет налогоплательщика предзаполненное заявление на получение налогового вычета в упрощенном порядке, для его дальнейшего акцептования.

Подробная информация о получении налоговых вычетов по НДФЛ в упрощенном порядке содержится в разделе «Упрощенный порядок получения вычетов по НДФЛ»

Налог с процентов по депозитам может подтолкнуть инвесторов открывать ИИС ради льгот. Автор телеграм-канала «Инвестиции на диване» Алексей Чечукевич рассказал, как получить вычет типа А, если у вас уже есть ИИС

В этой статье:

- Что такое налоговый вычет по ИИС

- Как подготовить документы

- Как получить

- Порядок получения

- Сколько раз можно получать

Что такое налоговый вычет по ИИС

Налоговый вычет по индивидуальному инвестиционному счету (ИИС) — это сумма, которая вычитается из общего дохода, облагаемого НДФЛ, и именно с этой суммы можно вернуть или не платить 13% (15%).

Индивидуальный инвестиционный счет — это обычный

брокерский счет

, но с рядом ограничений и преимуществ. Главный плюс в том, что по нему можно оформить налоговые льготы. Они бывают типа А и Б.

Типы налоговых вычетов по ИИС

- Тип А. Налоговая льгота типа А позволяет вернуть 13% от суммы, которую вы внесли на ИИС в течение года. Однако по условиям льготы сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. То есть максимально вы можете получить от государства ₽52 тыс. в год.

- Тип Б. Тип вычета Б позволяет не платить подоходный налог в 13% с прибыли от торговли ценными бумагами.

В статье мы рассмотрим, как оформить налоговый вычет типа А — когда вы можете фактически получить деньги себе на счет. Подробную инструкцию о том, как это сделать, составил для «РБК Инвестиций» частный инвестор, автор телеграм-канала «

Инвестиции

на диване» Алексей Чечукевич.

Впервые этот текст был опубликован 25 марта 2020 года

Как подготовить документы

Прежде всего, вам нужен ИНН — индивидуальный номер налогоплательщика. Получить его можно в территориальной налоговой инспекции. Процедура занимает буквально пять минут. Вам понадобится только паспорт, если вы гражданин РФ. Если у вас иностранное гражданство — свидетельство о временной регистрации или вид на жительство.

- Итак, в первую очередь вам нужно найти адрес вашей территориальной налоговой инспекции. Это можно сделать на сайте Федеральной налоговой службы.

- Затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно. Но можно заранее оформить заявку на получение ИНН на сайте ФНС.

- Взять талон в электронной очереди, пункт в меню называется «Получить ИНН».

- Подать документы в окошко.

- Если была предварительная заявка, то в течение пяти минут вы получите ИНН. Если не было — то через несколько дней нужно будет повторно прийти в налоговую и получить ИНН.

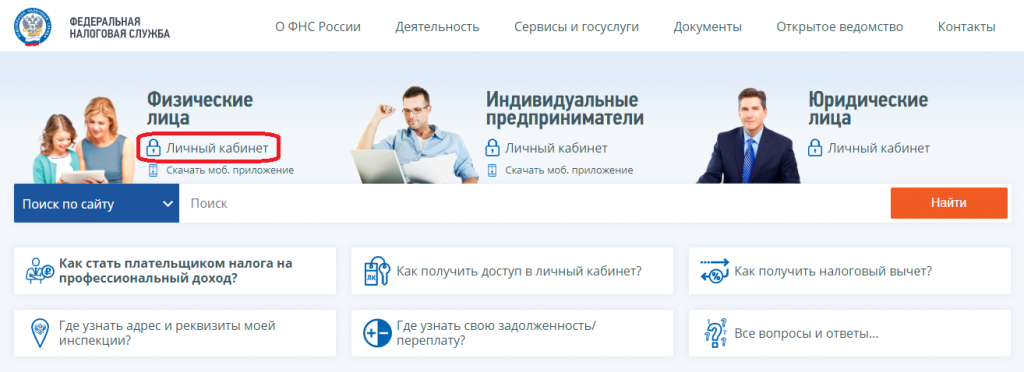

Далее я рекомендую оформить доступ к онлайн-кабинету на сайте ФНС. Тогда вы сможете подавать документы на вычет и отслеживать их статус через интернет, в налоговую ездить не придется. Сделать это можно так:

- нужно найти адрес вашей территориальной налоговой инспекции, в которую вы ходили, когда получали ИНН;

- затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно;

- взять талон в электронной очереди, пункт в меню называется «Получить пароль от личного кабинета»;

- подать документы в окошко. Вам потребуется паспорт и ИНН;

- получить бумажку с логином и паролем.

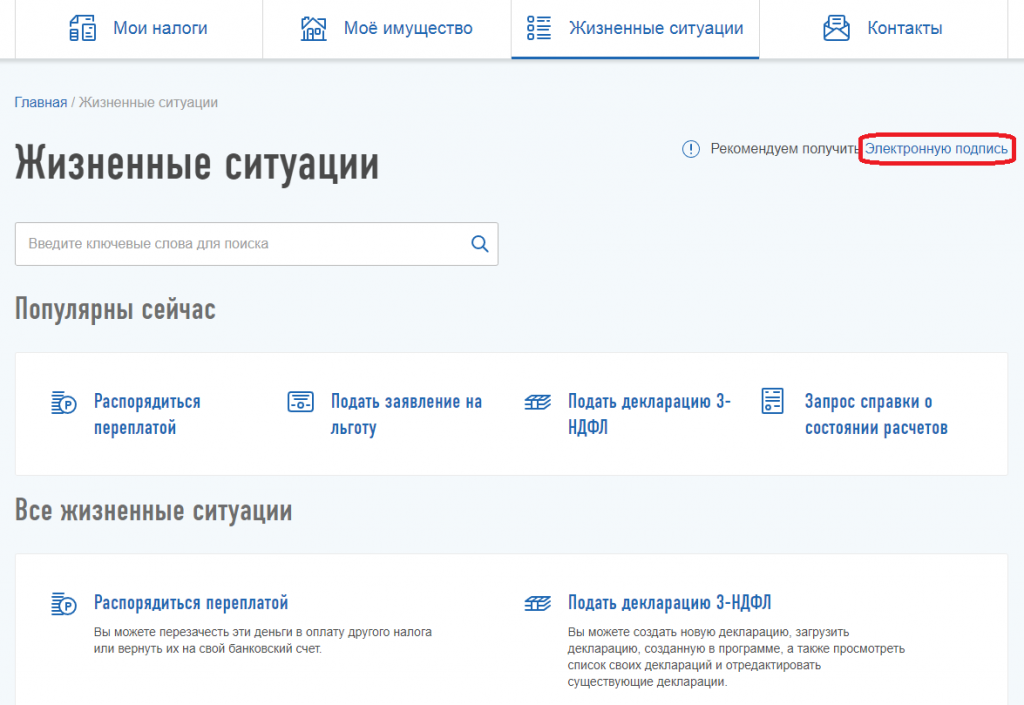

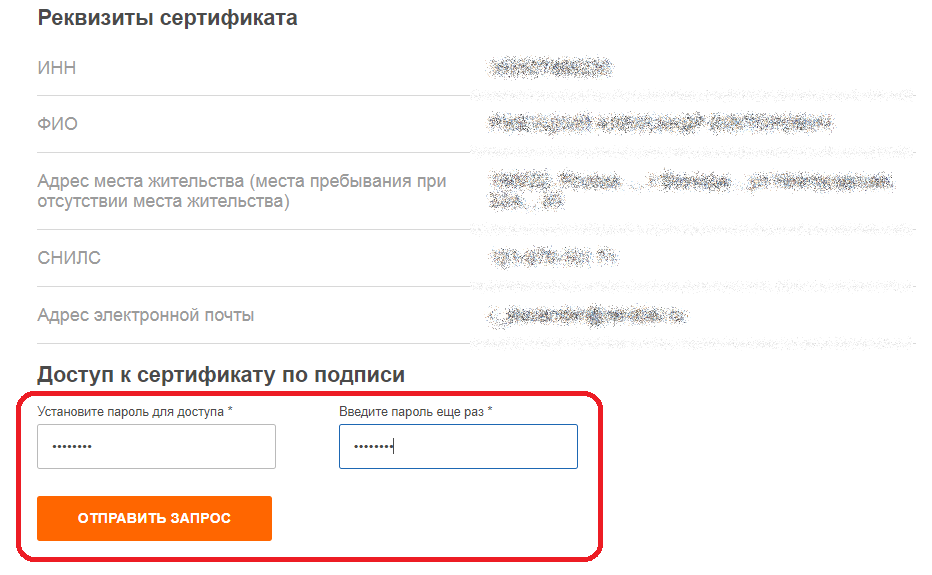

Затем нужно зайти в личный кабинет на сайте ФНС и получить электронную подпись. Она понадобится, когда будете оформлять вычет. Чтобы ее получить, нужно зайти в профиль и выбрать вкладку «Получить ЭП». Вам нужно будет заполнить данные, придумать и ввести пароль в окошко «Доступ к сертификату по подписи». Это важно.

Всё, что нужно знать об ИИС за три минуты

(Видео: РБК)

Как получить налоговый вычет

Какие документы нужны

Теперь можно оформлять налоговый вычет по ИИС. Для этого вам потребуется следующий список документов:

- форма 2-НДФЛ об уплаченных налогах за прошлый год. Ее можно получить у вашего работодателя. Это форма о том, сколько вы заплатили налогов государству за последний год;

- договор об открытии брокерского счета. Его можно получить у вашего брокера. Обычно брокер его выдает при открытии счета;

- справка от брокера о движении денежных средств по счету за прошлый год. Она подтверждает, что вы зачислили на ИИС деньги. И что этих денег достаточно, чтобы получить вычет.

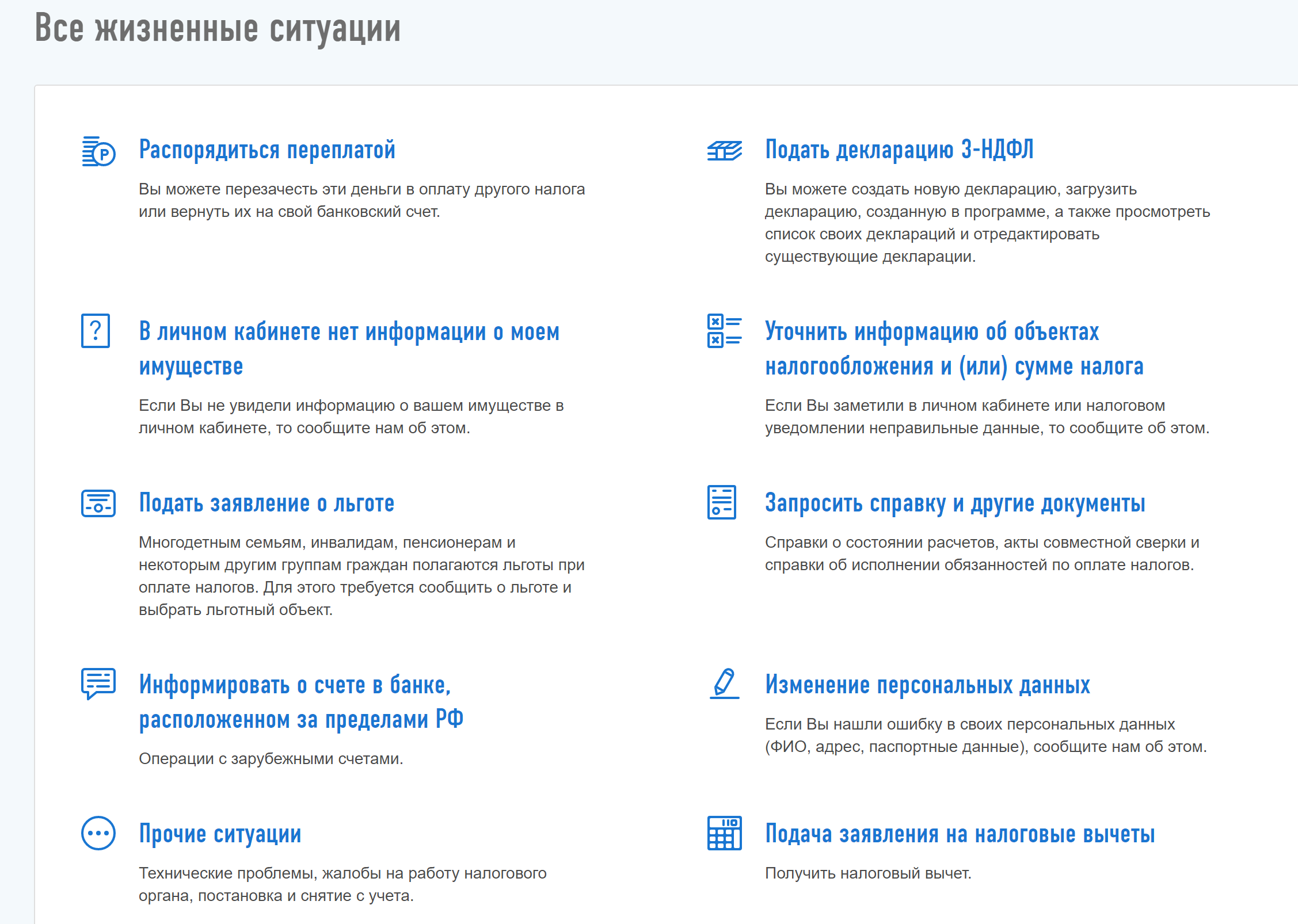

Перед тем как оформить вычет, нужно заполнить налоговую декларацию 3-НДФЛ. Это тоже можно сделать на сайте ФНС. Для этого зайдите в свой личный кабинет, нажмите «Жизненные ситуации» и выберите пункт «Подать декларацию 3-НДФЛ».

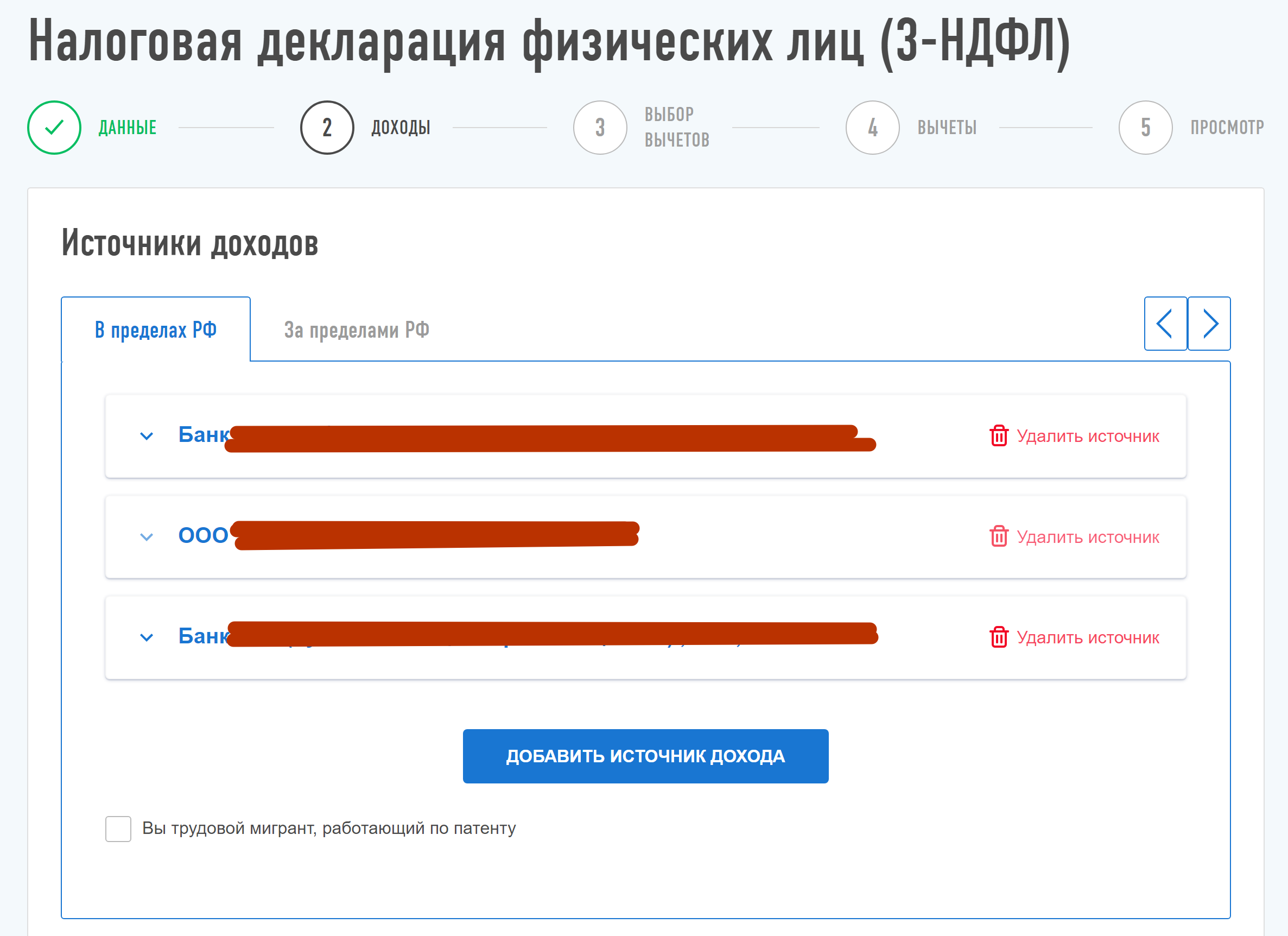

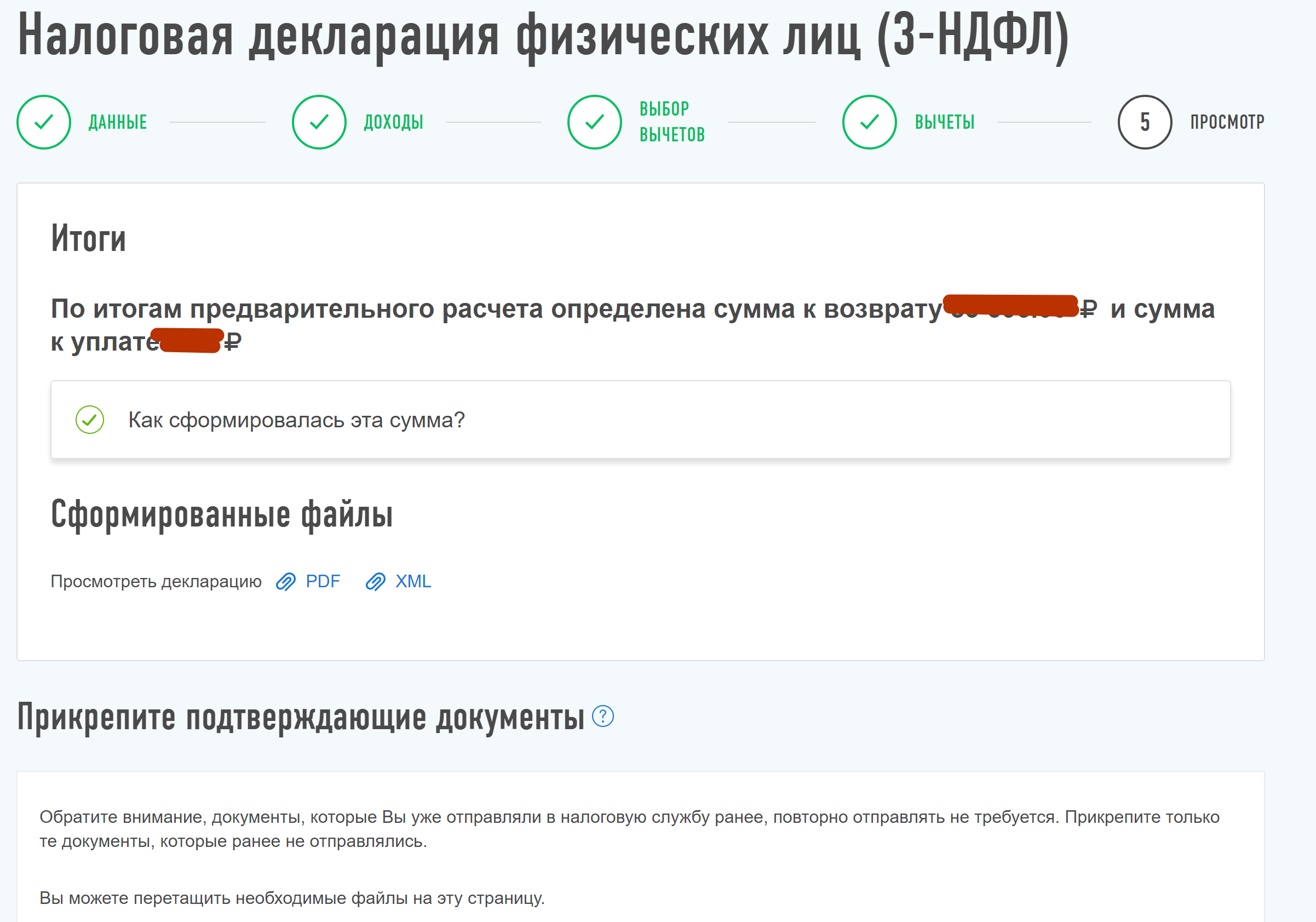

После того как вы нажмете «Подать декларацию 3-НДФЛ», вам предстоит пройти пять шагов. В первых двух нужно заполнить данные о работодателе и ваших доходах. Это можно сделать, используя справку 2-НДФЛ.

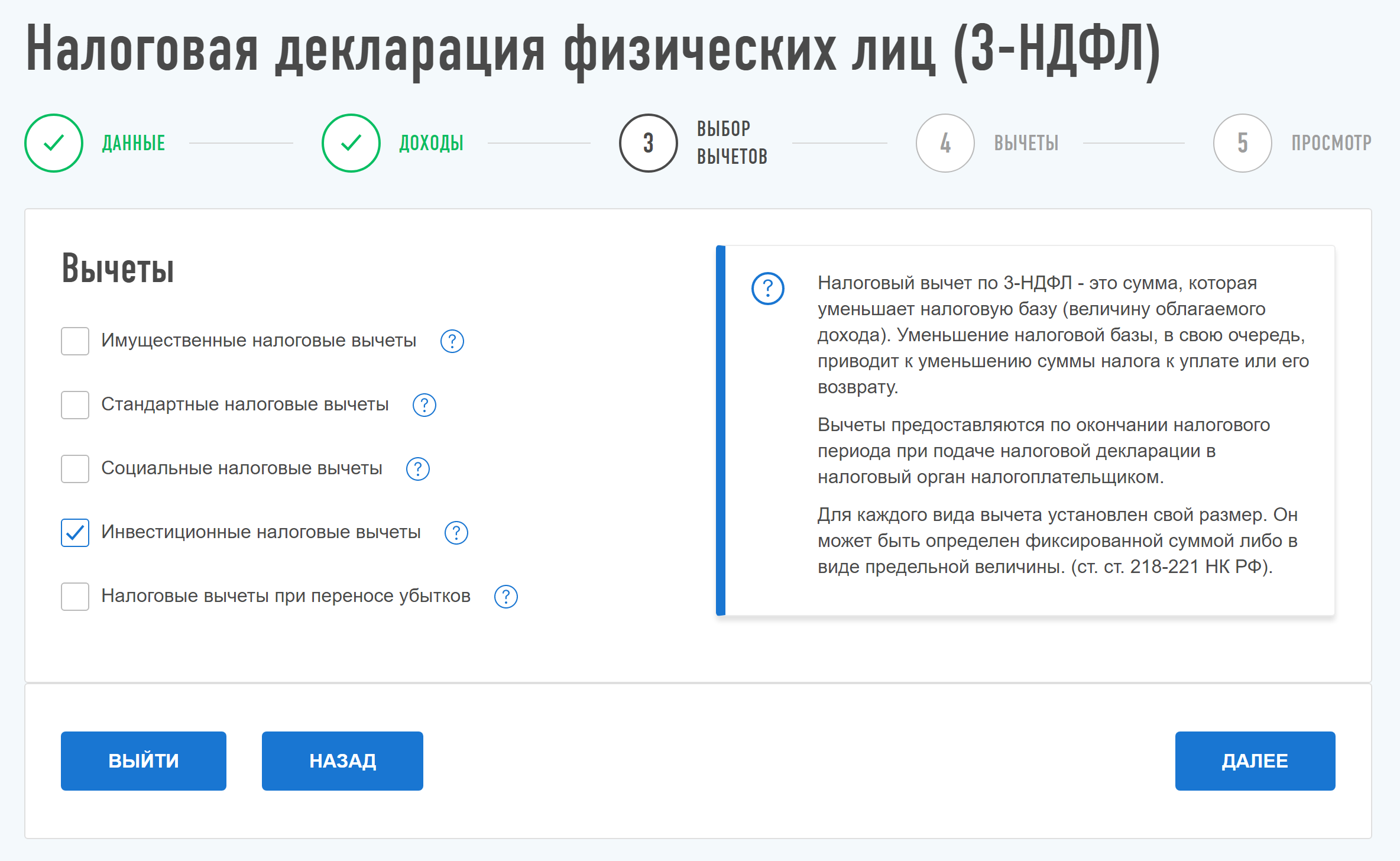

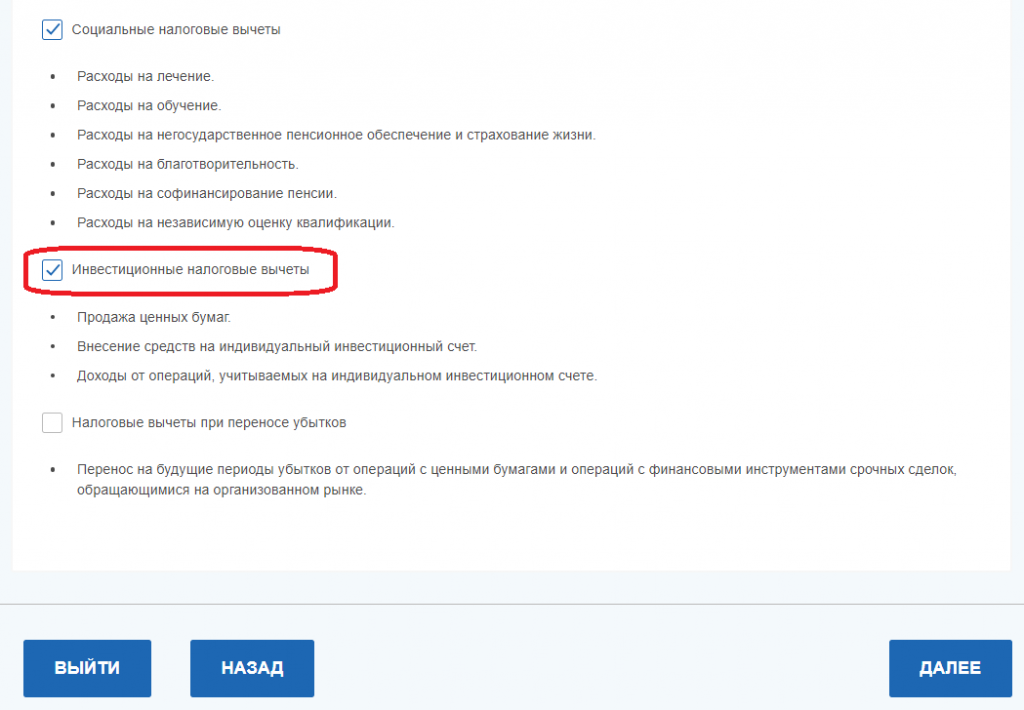

На третьем шаге — выбрать вычет, который вам нужен. В нашем случае это «Инвестиционные налоговые вычеты».

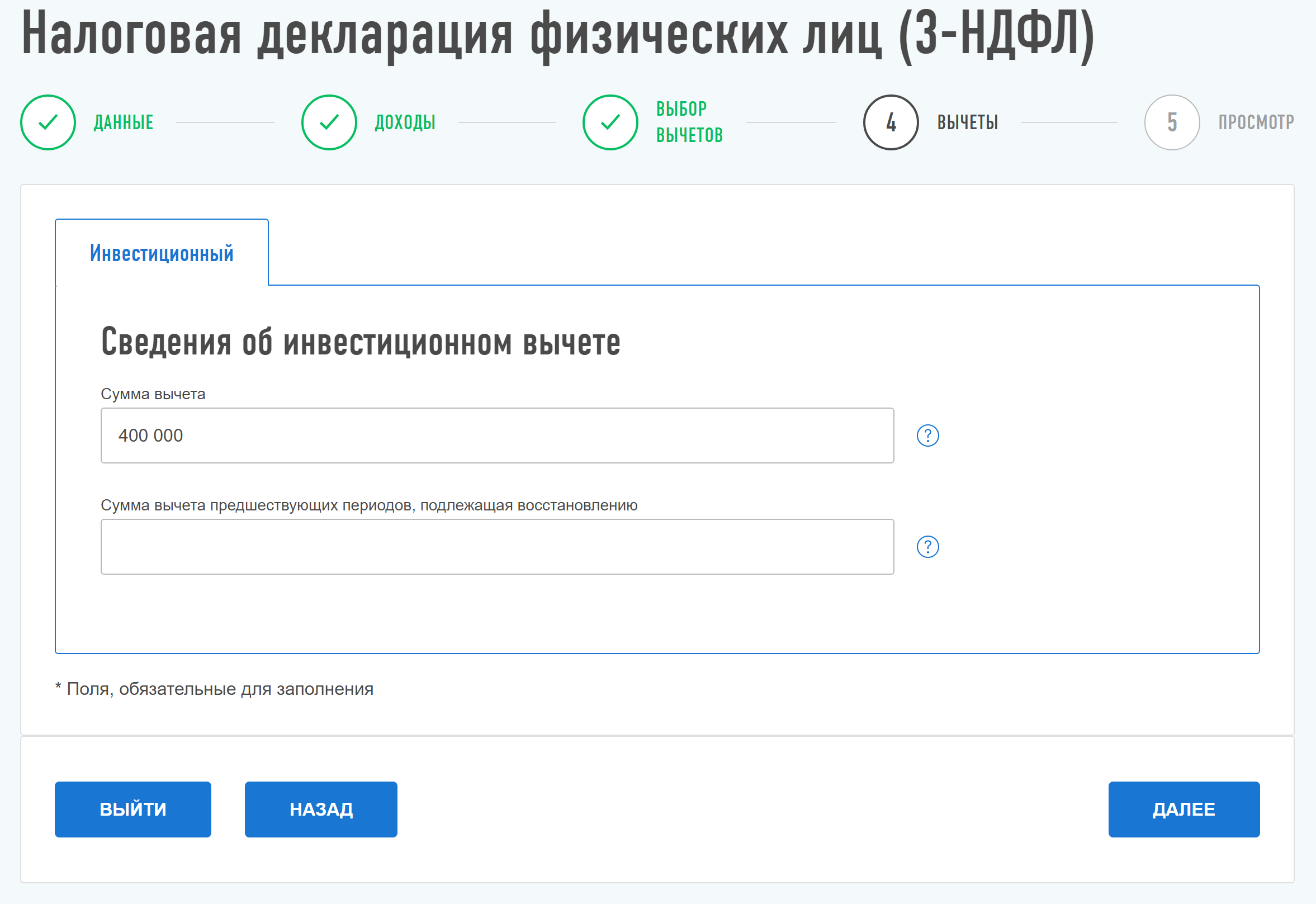

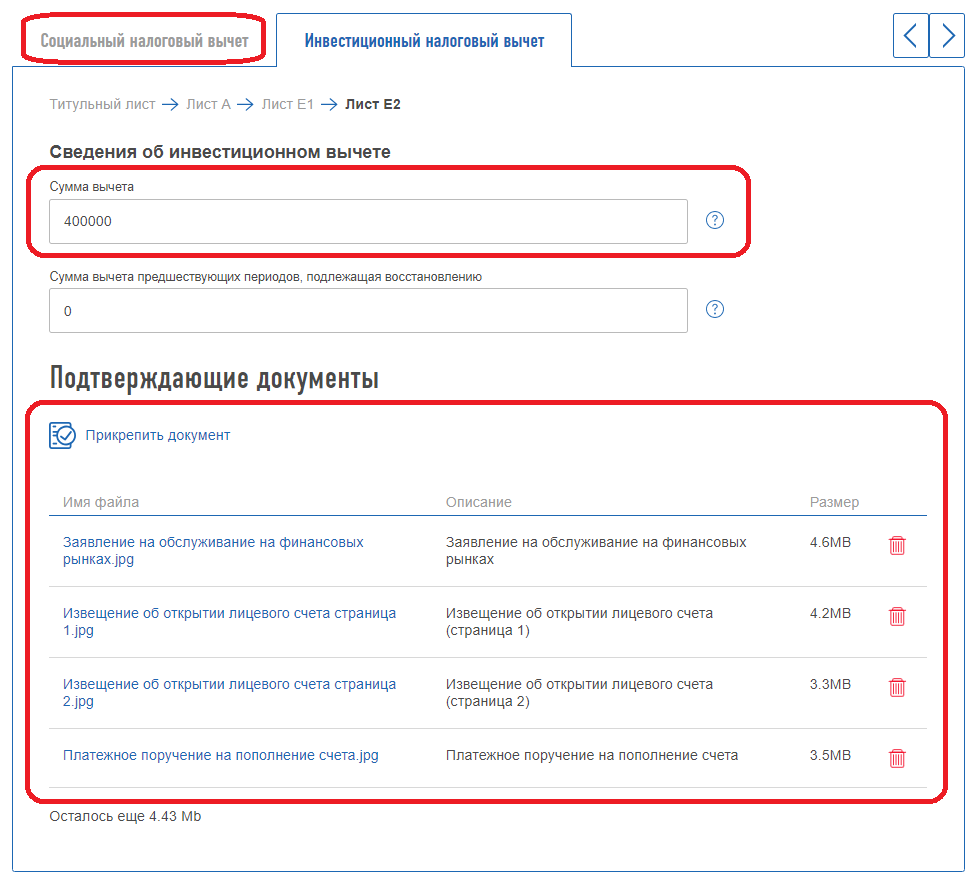

Далее появится окошко «Сведения об инвестиционном вычете». Туда нужно вписать сумму, которую вы внесли на ИИC за год.

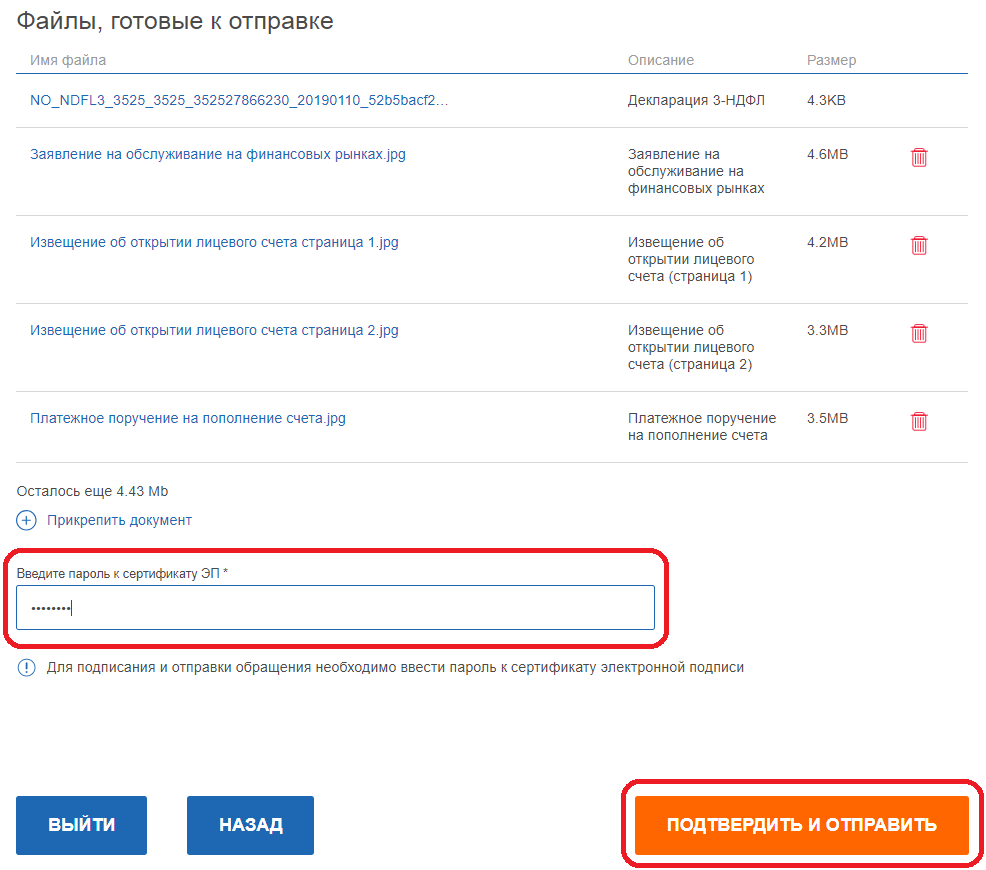

Теперь осталось совсем немного — вас попросят загрузить справку 2-НДФЛ, договор об открытии ИИС и подтверждение зачисления денег на счет. Здесь и понадобится пароль от электронной подписи.

Когда вы загрузили все документы, вписали пароль к сертификату ЭП и нажали «Подтвердить и отправить», считайте, что с подачей декларации 3-НДФЛ вы справились.

Как подать заявление на налоговый вычет

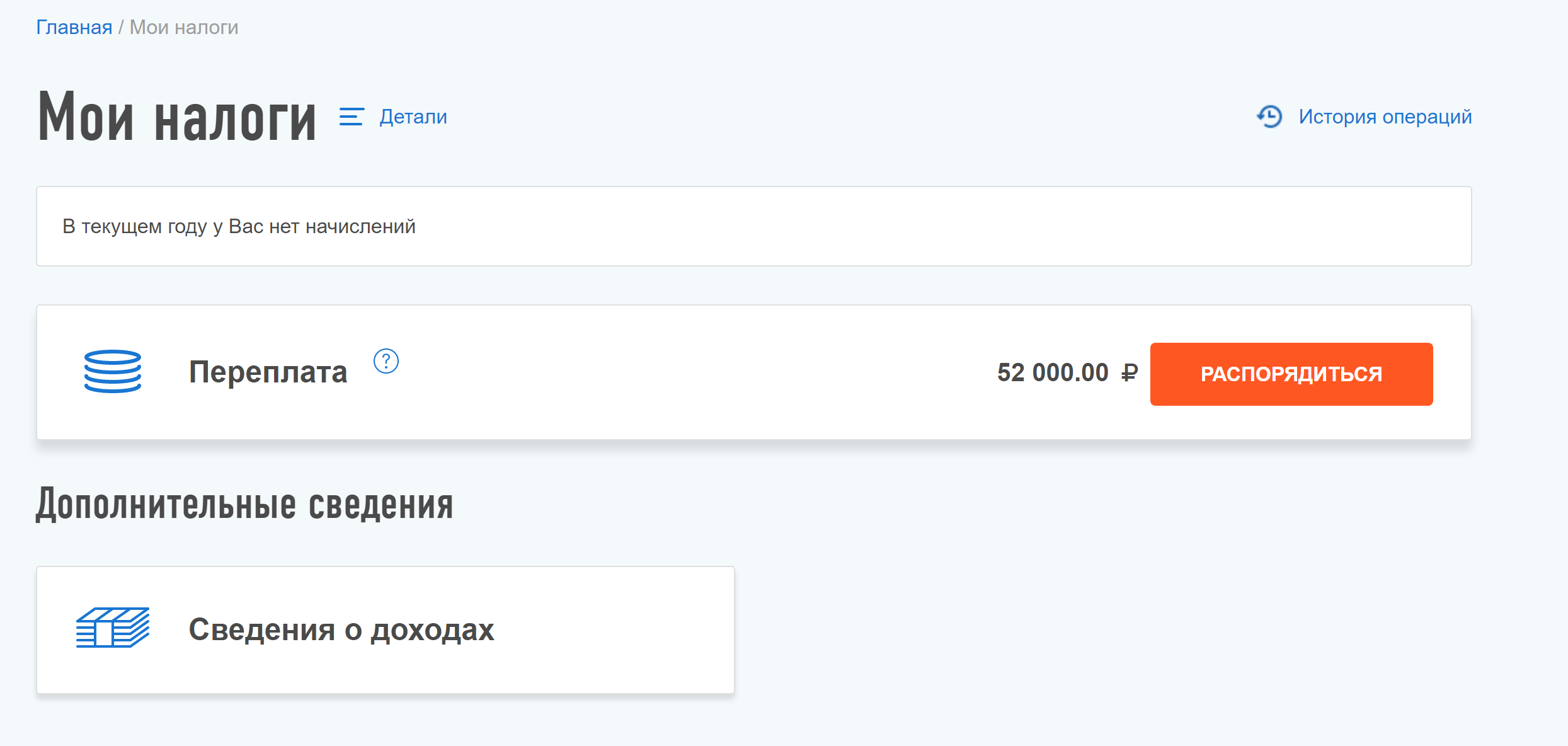

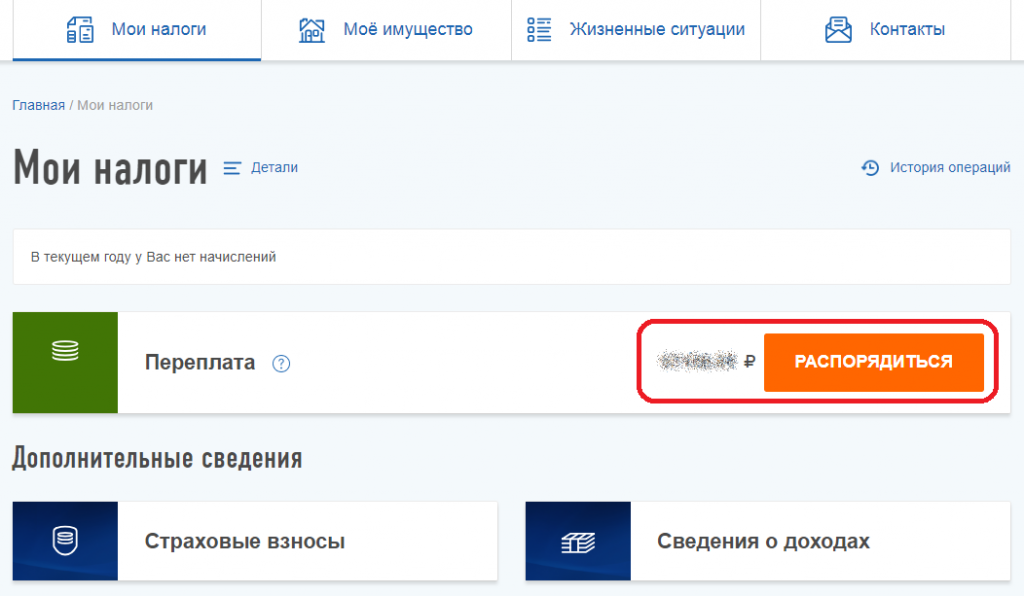

Остался последний финальный пункт — подать заявление на возврат денег. Через какое-то время после того, как вы подали декларацию, в вашем личном кабинете на сайте ФНС в разделе «Мои налоги» вы увидите сумму переплаты по налогам. Там же будет кнопка — «Распорядиться». Нужно ее нажать и указать реквизиты банковского счета, на который вы хотите получить вычет и отправить заявление.

Теперь налоговая получила вашу просьбу вернуть деньги.

Порядок получения налогового вычета по ИИС

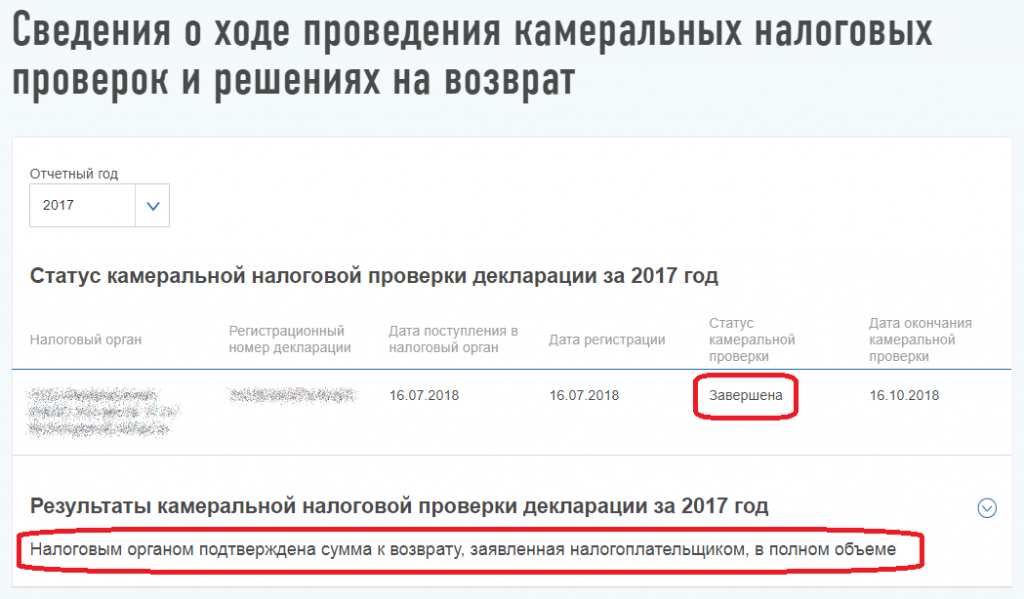

Далее ФНС проводит камеральную проверку. Она может занимать до трех месяцев. После того как проверка прошла, ФНС обязана вернуть налоговый вычет в течение 30 дней. То есть максимальное время, через которое вам придут деньги, составит четыре месяца.

Сколько раз можно получать налоговый вычет

Когда вы только открываете ИИС, вам не нужно сразу решать, какую льготу вы хотите. Можно открывать счет, еще не определившись с нужным типом вычета, а через год или два, когда будете оформлять вычет, решить, какой вам подходит больше. Важно понимать, что если вы один раз получили вычет типа А, то вычет типа В уже нельзя будет получить. Изменить решение потом не получится.

Вычет можно оформить раз в год. Реже — можно, чаще — нельзя. Например, я сейчас подал сразу два запроса на вычеты — за 2018 и 2019 годы. Налоговые вычеты можно получать в течение трех лет после завершения периода, за который запрашивается вычет.

Первый вычет можно оформить на следующий год после пополнения. Например, если вы пополнили ИИС в декабре 2019-го, то уже в январе 2020-го можно оформлять налоговый вычет. Важно, чтобы за 2019 год вы заплатили государству налогов не меньше суммы вычета, иначе у вас просто не будет базы для того, чтобы этот вычет оформить.

При оформлении вычетов учитывается именно календарный год, поэтому у инвесторов появляются определенные лазейки. Например, можно открыть счет в декабре 2020 года и не пополнять его два года. А потом внести деньги на счет в декабре 2023 года, в январе 2024 года оформить налоговый вычет, закрыть счет и забрать деньги. Таким образом, можно будет за пару месяцев получить 13% годовых доходности.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее

Индивидуальный инвестиционный счет (ИИС), в отличие от обычных брокерских счетов, позволяет получать гарантированный доход от государства в виде налогового вычета НДФЛ в размере 13% от суммы внесенных средств (более подробно об ИИС мы писали в статье https://fin-plan.org/blog/investitsii/chto-takoe-iis/). Этот доход также называют инвестиционным вычетом. Для того чтобы получить его, необходимо составить декларацию 3-НДФЛ, приложив к ней необходимые документы, подтверждающие как наличие у вас ИИС, так и пополнение его в течение налогового периода, за который подается декларация.

К счастью, для выполнения этой процедуры сегодня вовсе необязательно посещать налоговые органы, выжидать в длинных очередях возможности пообщаться с сотрудниками ФНС, переживая каждый раз, чтобы документы оказались в порядке и их приняли. С появлением сервиса подачи декларации в электронном виде процесс ее составления и отправки упростился в разы, превратившись из бумажной волокиты в определенное удовольствие. Ведь всегда приятно получать деньги без лишней траты времени и нервов. Действительно, при определенных условиях (в зависимости от способа открытия и пополнения ИИС, а также от срока подачи декларации), всю процедуру оформления инвестиционного вычета можно осуществить, не выходя из дома.

В то же время, подача декларации через электронный сервис ФНС вызывает множество практических вопросов, в первую очередь потому, что не понятен до конца состав и формат электронных документов, которые предоставляются в налоговые органы взамен традиционным «бумажным» документам.

Данная статья составлена на основе реального опыта одного из наших клиентов при использовании электронных сервисов Личного кабинета ФНС и содержит минимальный набор действий, необходимых для оформления налогового вычета по ИИС.

Срок подачи декларации по ИИС

Законодательством установлен срок с 1 января по 30 апреля для подачи декларации за предыдущий год, однако его необходимо соблюдать только в том случае, если у вас были доходы, которые по закону необходимо декларировать (например, вы сдавали жилье в аренду). Если же вам необходимо только получить налоговые вычеты (в общем случае их может быть несколько), то подать декларацию можно в любое время в течение года.

Конечно, многие предпочитают не откладывать составление декларации в долгий ящик, учитывая, что срок ее камеральной проверки составляет 3 месяца. К тому же, полученные деньги можно сразу реинвестировать, увеличив как размер, так и общий доход портфеля инвестора. Однако, ранняя подача декларации тоже имеет свои недостатки. Дело в том, что для подтверждения доходов, описанных в декларации, используются справки 2-НДФЛ. Они присутствуют в Личном кабинете в электронном виде, однако появляются там не сразу, а по мере поступления информации о доходах в налоговые органы. С учетом нормативных положений, доходы за прошлый год появляются в полном объеме только начиная с июня текущего года.

Таким образом, при подаче декларации в электронном виде есть два варианта: сделать это сразу в начале года, выполнив при этом ряд дополнительных действий в части сбора справок 2-НДФЛ, либо подождать до июня, чтобы максимально избежать «бумажной работы». В первом случае налоговый вычет ИИС можно получить на банковский счет уже в апреле, во втором — не раньше сентября. Выбор, конечно же, за вами.

Документы на вычет по ИИС

Приведем итоговый перечень документов, которые необходимы для предоставления декларации в электронном виде. Иными словами, что может потребоваться предварительно получить «на бумаге», чтобы потом не возникло проблем на этапе заполнения декларации и при рассмотрении ее налоговыми органами:

-

Справки 2-НДФЛ от каждого работодателя (только если декларация подается в начале года, т.е. в Личном кабинете еще не появилась информация о доходах за прошлый год);

-

Документы, подтверждающие открытие ИИС:

-

Заявление на обслуживание на финансовых рынках (иногда его называют Генеральным соглашением);

-

Извещение об открытии индивидуального лицевого счета (в этом документе приводятся конкретные реквизиты созданного лицевого счета, соответствующего ИИС);

-

-

Платежное поручение или другой документ, подтверждающий внесение денег на ИИС (для каждого внесения в течение налогового периода).

У документов, подтверждающих открытие ИИС, точное название может отличаться в зависимости от брокера. Поэтому, если у вас возникают сомнения по поводу необходимости предоставления того или иного документа, то лучше его предоставить, т.к. отсканировать лишний документ проще, чем отнести его в налоговую (если декларацию не примут, то урегулировать все вопросы, скорее всего, придется «на месте»).

Тем не менее, чтобы избавить вас от лишнего труда, приведем перечень документов, которые не требуется предоставлять при оформлении инвестиционного вычета, т.к. практика общения с налоговыми органами показывает, что в них нет необходимости:

-

Документы на регистрацию ЭП

-

Документы на подключение к системе удаленного доступа QUIK

-

Брокерские отчеты (реестры поручений)

-

Уведомление о возможных рисках

-

Банковские реквизиты клиента

Что касается документа, подтверждающего пополнение ИИС, то его наличие у вас зависит, прежде всего, от того, каким способом вносились деньги. Если вы сделали это в офисе брокера (например, сразу при открытии ИИС), то документ должен быть у вас на руках. В остальных случаях необходимо съездить к брокеру и получить соответствующую «бумагу», заверенную печатью.

Таким образом, если вы оформляете декларацию не раньше июня (в Личном кабинете доступны электронные справки 2-НДФЛ) и на руках есть документ, подтверждающий внесение денег на ИИС в течение налогового периода, то всю процедуру по заполнению и отправке декларации можно осуществить, не выходя из дома. В остальных случаях от вас потребуется предварительно получить и отсканировать (либо сфотографировать в хорошем качестве) недостающие документы.

Декларация по ИИС

Далее приведена пошаговая инструкция по оформлению декларации и получению инвестиционного вычета.

-

Переходим на сайт Федеральной налоговой службыwww.nalog.ru, и в разделе «Физические лица» переходим в Личный кабинет:

-

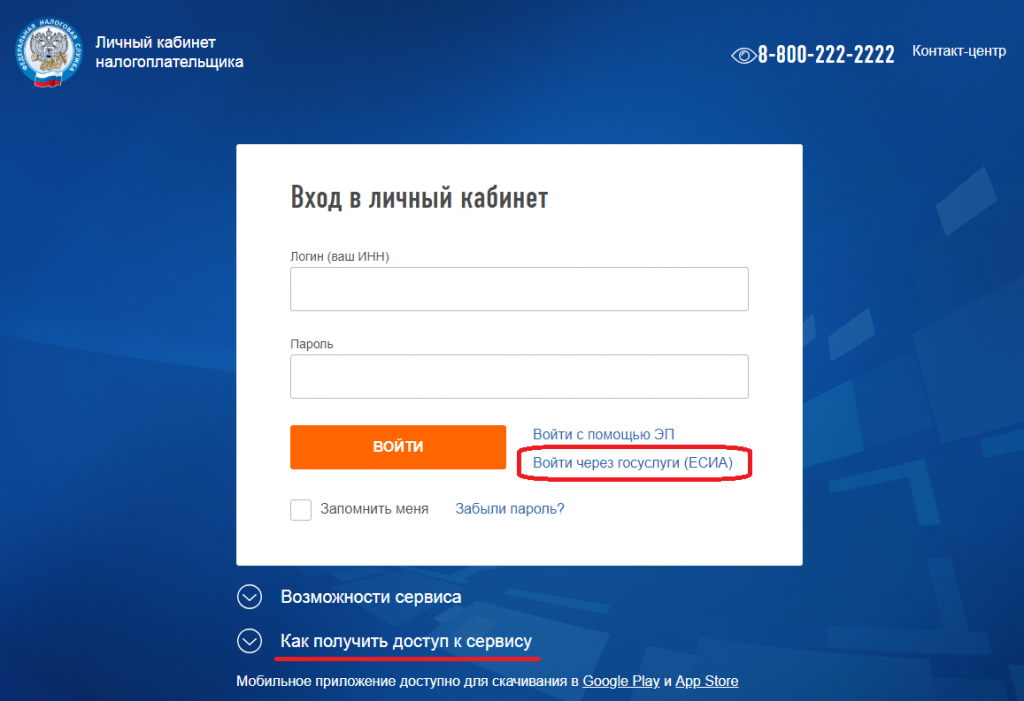

Сначала мы попадаем на форму авторизации. Наиболее удобным способом является вход через портал «Госуслуги». Если у вас нет учетной записи на этом портале, рекомендуем ее получить, т.к. там очень много полезных сервисов и они постоянно развиваются. Впрочем, на сайте ФНС возможны различные варианты авторизации, все они подробно описаны в разделе «Как получить доступ к сервису».

-

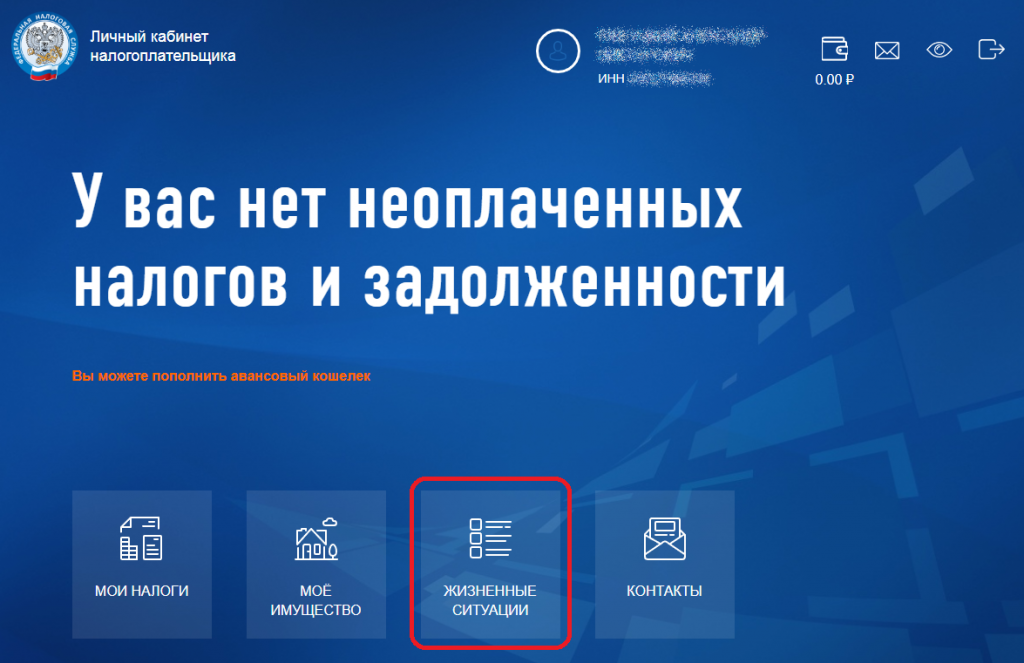

Пройдя процедуру авторизации, попадаем в личный кабинет налогоплательщика:

Все необходимые сервисы находятся в разделе «Жизненные ситуации». Прежде всего, для подачи любых документов в электронном виде, необходимо получить электронную подпись (ЭП):

Если у вас уже есть ЭП, зарегистрированная в Личном кабинете, то можете сразу переходить к п. 5.

-

После перехода в раздел получения ЭП необходимо выбрать вариант хранения электронной подписи. Рекомендуется оставить вариант, предложенный по умолчанию (хранение в защищенной системе ФНС России), в таком случае вы сможете использовать полученную ЭП на любых устройствах в течение года.

Ниже отображаются основные ваши реквизиты, как владельца ЭП. Как правило, они заполняются автоматически, если вы указали их ранее на портале «Госуслуги», необходимо просто проверить правильность. Если что-то требует корректировки, то это можно сделать в разделах «Контактная информация» и «Персональные данные», которые расположены на этой же форме сверху.

Проверив правильность реквизитов, необходимо ввести пароль к сертификату ЭП, после чего отправить запрос на его создание.

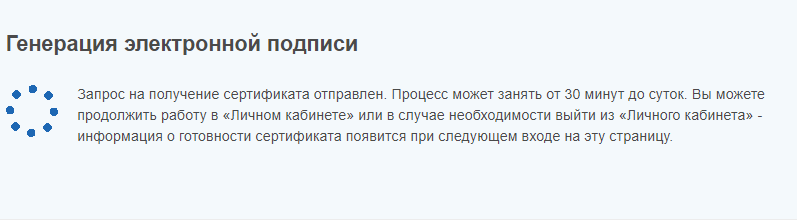

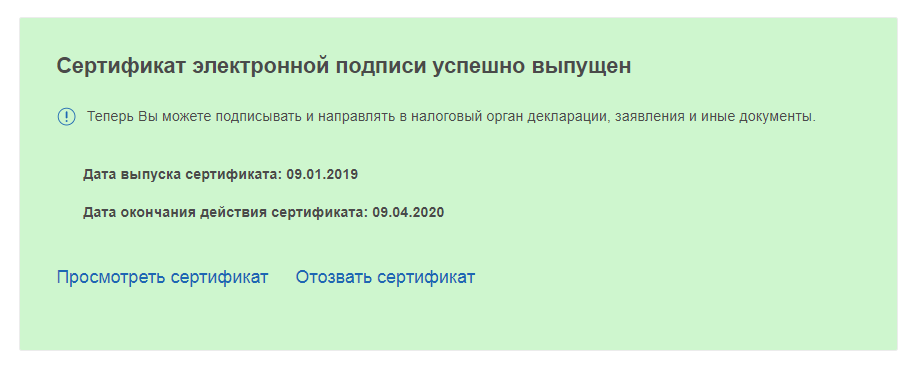

Как правило, генерация сертификата ЭП занимает продолжительное время (в зависимости от настроения и текущей загрузки серверов ФНС процесс может затянуться на несколько часов). К сожалению, Личный кабинет не позволяет выполнить дальнейшие действия по заполнению декларации без ЭП, поэтому рекомендуем не сидеть в ожидании у экрана, а просто вернуться к Личному кабинету через какое-то время. О готовности сертификата ЭП всегда можно узнать на той же форме, где отправлялся запрос на его получение:

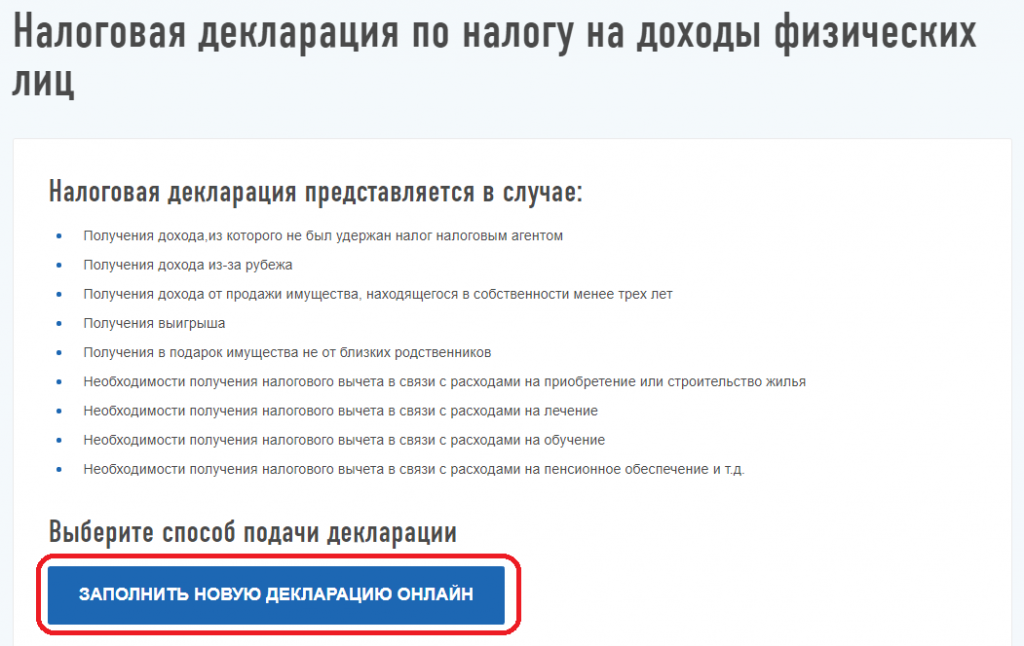

-

Убедившись, что сертификат ЭП успешно получен, вновь переходим в раздел «Жизненные ситуации» и нажимаем «Подать декларацию 3-НДФЛ» (используем любую из ссылок, поскольку она встречается несколько раз). В появившейся форме выбираем действие «Заполнить новую декларацию онлайн»:

-

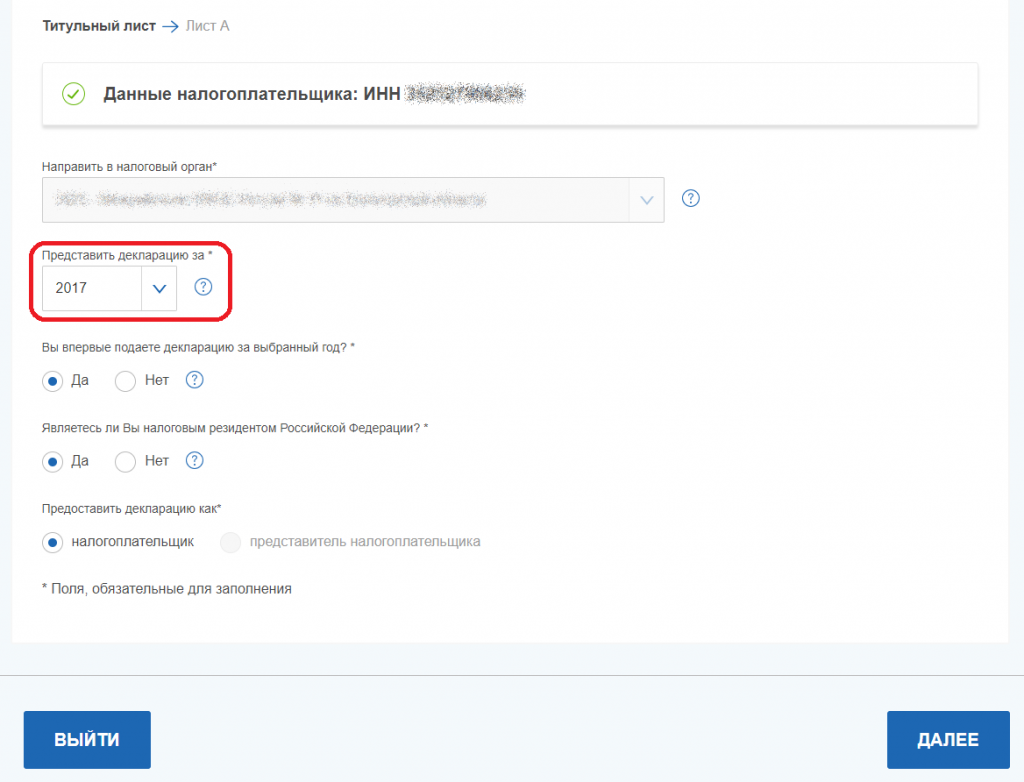

Прежде всего, необходимо выбрать год, за который подается декларация. На момент написания данной статьи были доступны справки о доходах до 2017 года включительно, поэтому весь пример построен на заполнении декларации за этот налоговый период:

-

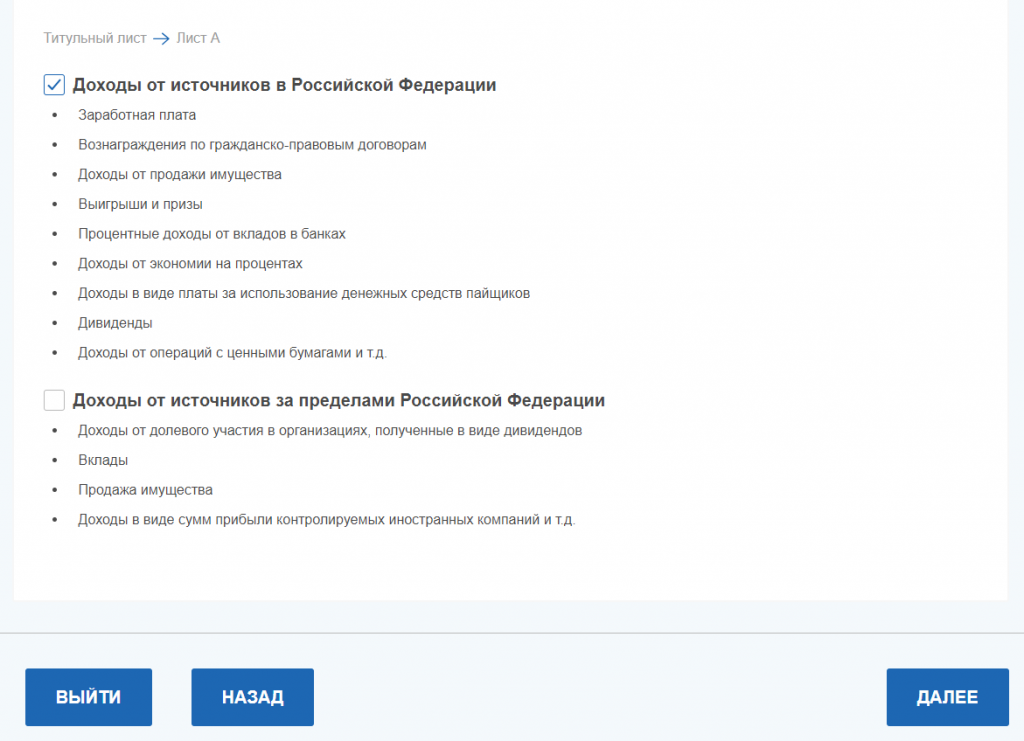

На следующем шаге, как правило, ничего менять не нужно. Если у вас были доходы от иностранных источников, то необходимо установить соответствующий флажок:

-

Следующий шаг предлагает отметить типы налоговых вычетов, которые вы хотите получить. Кроме инвестиционного вычета, которому посвящена данная статья, очень часто используются всевозможные социальные вычеты. Например, если вы проходили платное лечение, не поленитесь попросить у медицинского учреждения необходимые документы (договоры с актами, чеки, справку для предоставления в налоговые органы, копию лицензии), чтобы получить дополнительный приятный бонус к вашему инвестиционному вычету.

-

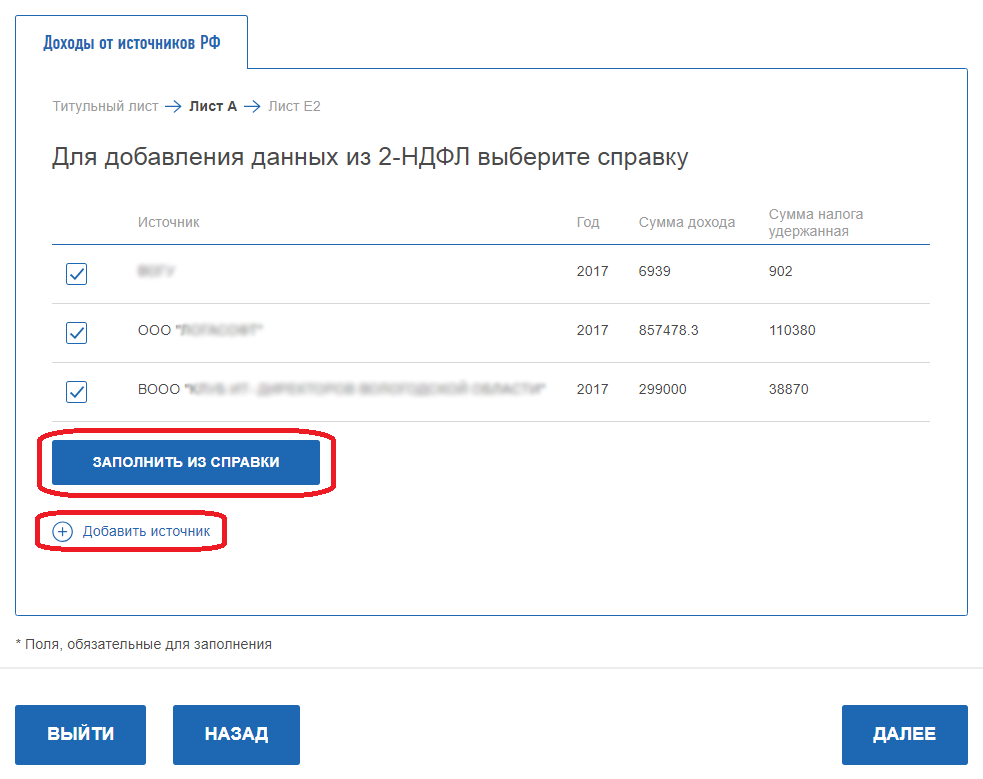

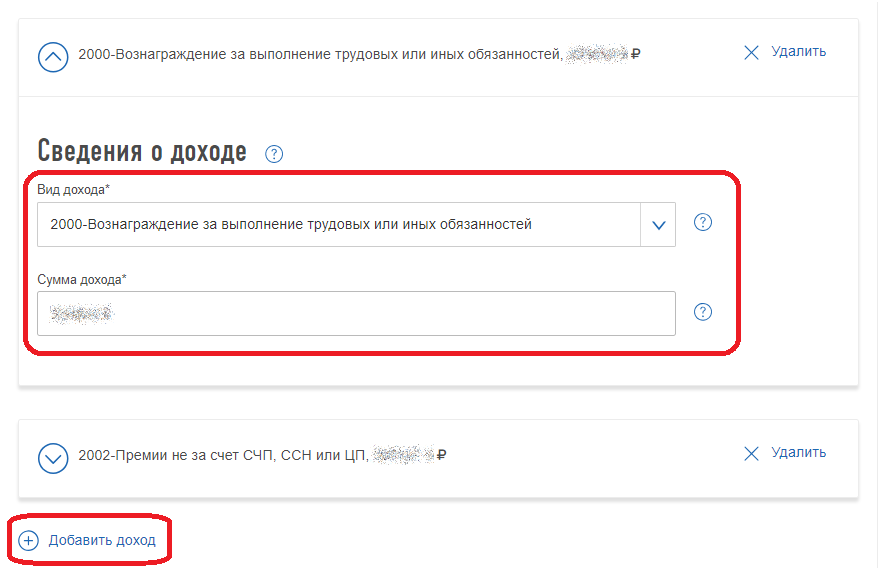

Следующий шаг предназначен для указания налогооблагаемых доходов, которые были за отчетный период. Именно исходя из них будет формироваться итоговая сумма вычета, ведь она не должна превышать сумму уплаченных в бюджет налогов.

Согласно ст. 29, п.4 НК РФ, в декларации допускается не указывать доходы, с которых налог был полностью удержан налоговым агентом (организацией, которая вам эти доходы выплатила), если это не препятствует получению предусмотренных законом налоговых вычетов. Исходя из этого, можно дать ответ на один из самых популярных среди начинающих инвесторов вопросов: нужно ли указывать в декларации доходы, полученные в форме дивидендов, ведь с них также удерживается налог? Дело в том, что к доходам в виде дивидендов налоговые вычеты вообще не применяются, поскольку они позиционируются, как доходы от долевого участия в организациях (ст. 210, п.3 НК РФ). Соответственно, указание в декларации дивидендов не требуется и не имеет никакого смысла, если брокер добросовестно удержал с них налог. Совсем другая ситуация с доходами, полученными, к примеру, в виде заработной платы. Если их не указать в декларации, ссылаясь на то, что работодатель с них уже удержал налог, то это будет препятствовать получению налогового вычета (попросту говоря, «вычитать» будет нечего).

Как мы уже писали в начале статьи, ближе к середине года в Личном кабинете появляются сведения о доходах за предыдущий год. В этом случае не только отпадает необходимость получения «бумажных» справок 2-НДФЛ, но и становится доступным автоматическое заполнение в декларации сведений о доходах. Таким образом, самый трудоемкий шаг по отражению в декларации доходов может быть сведен просто к нажатию одной кнопки. Настоящая магия!

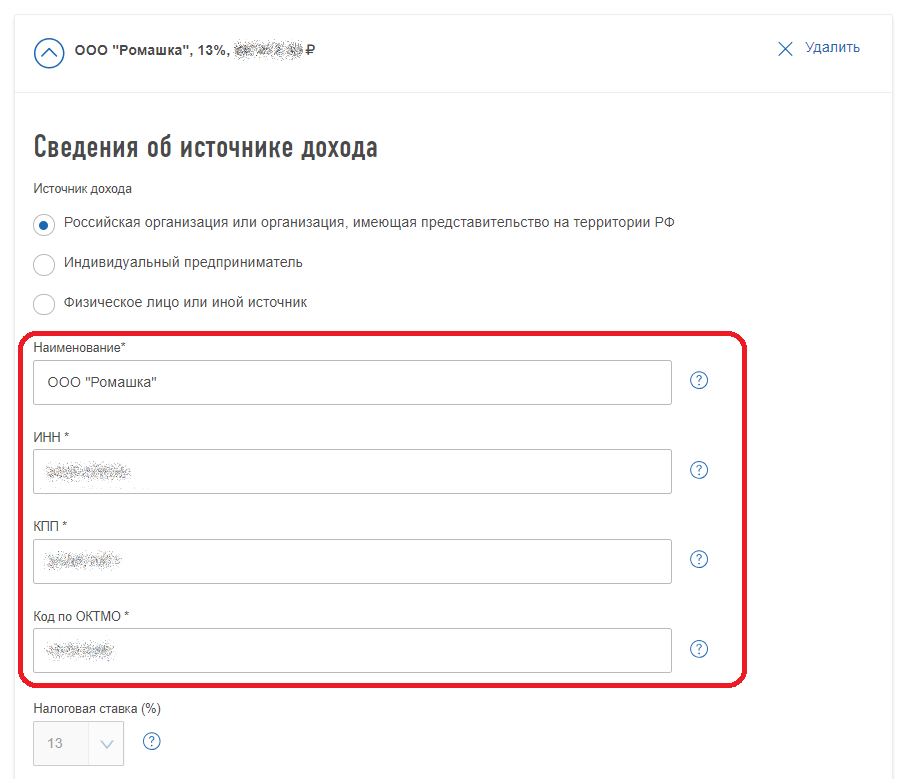

Если же вы, как добросовестный налогоплательщик, решили подать декларацию в начале года, то у вас на руках должны быть заранее подготовленные справки 2-НДФЛ от каждого работодателя. Необходимо вручную перенести оттуда сведения о доходах, используя действия на форме «Добавить источник», «Добавить доход». Ниже приведен пример заполнения.

-

Наконец, мы можем перейти к приятной части заполнения декларации. На данном шаге указывается сумма инвестиционного вычета (сумма, на которую был пополнен ИИС в течение налогового периода), а также других налоговых вычетов, если они были отмечены на шаге 8. По каждому из вычетов прикрепляются сканы подтверждающих документов. Более подробно необходимые документы для инвестиционного вычета мы описали в начале статьи. Также здесь можно прикрепить сканы справок 2-НДФЛ, если декларация подается в начале года, чтобы избежать потом лишних вопросов и уточнений со стороны налоговой.

-

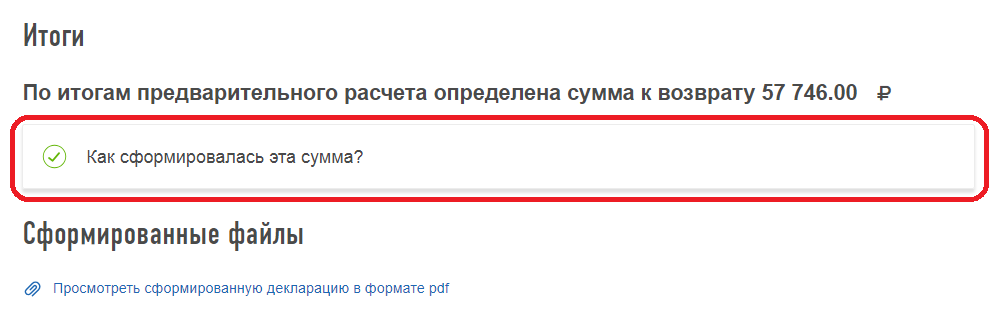

После заполнения информации по вычетам и прикрепления необходимых документов переходим к завершающему шагу, где необходимо окончательно проверить декларацию перед ее отправкой. Для начала можно посмотреть итоговую сумму налогового вычета и раскрыть подробно все составляющие, из которых она была рассчитана. Напоминаем, что максимальная сумма инвестиционного вычета составляет 52000 рублей, однако при наличии социальных и других типов вычета итоговая сумма может получиться больше.

При необходимости можно посмотреть декларацию в печатном виде, сохранив ее в pdf-формате.

Ниже на форме располагается список файлов, прикрепленных на предыдущем шаге. Далее можно ввести пароль к сертификату ЭП, который был указан на шаге 4, и выполнить окончательную отправку декларации.

-

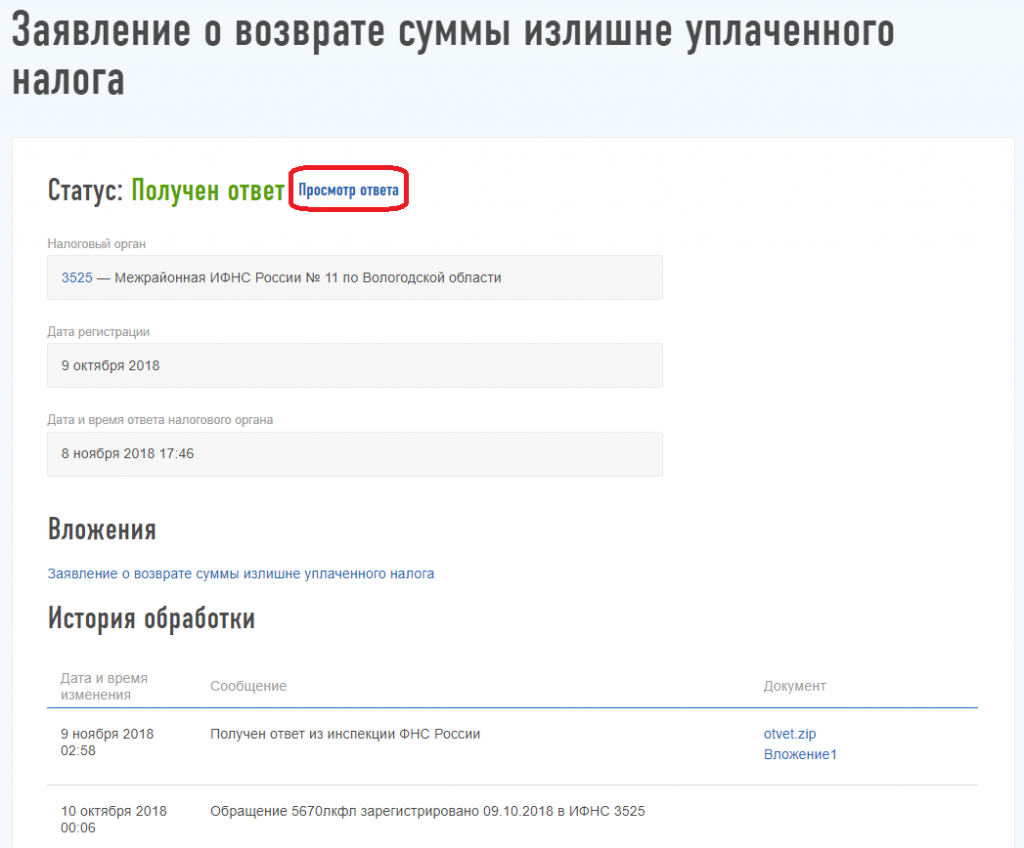

Для того, чтобы получить инвестиционный и другие вычеты, указанные в декларации, на конкретный банковский счет (который должен обязательно принадлежать налогоплательщику), необходимо оформить заявление о возврате суммы излишне уплаченного налога, указав там реквизиты для выплаты.

Сделать это можно в Личном кабинете в разделе «Мои налоги». Как правило, сразу после поступления электронной декларации в налоговые органы становится доступным раздел «Переплата» с суммой полученного налогового вычета и кнопкой «Распорядиться». Соответственно, не нужно дожидаться окончания камеральной проверки декларации. Функционал Личного кабинета позволяет как зачесть переплату в счет задолженности по налогам, так и указать банковские реквизиты для получения «на карточку».

-

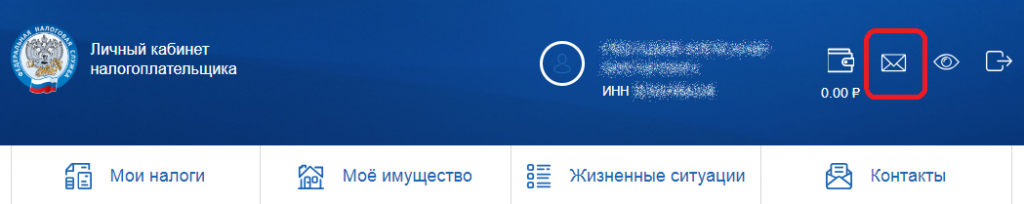

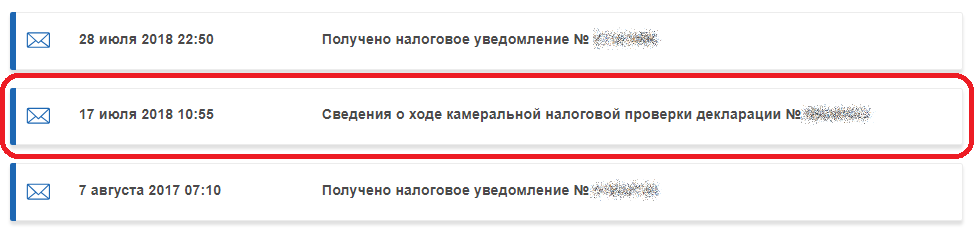

Результаты камеральной проверки декларации, а также статусы обработки других документов (в том числе, заявления на возврат) можно отслеживать в Личном кабинете в разделе «Сообщения»:

В конечном счете камеральная проверка должна перейти в статус «Завершена»:

Что касается заявления о возврате суммы излишне уплаченного налога, то по нему также должен быть сформирован ответ от налоговой. Впрочем, о положительном решении вы скорее всего узнаете раньше, чем ответ появится в личном кабинете, увидев поступление денег на банковский счет.

Если по каким-то причинам информация и статусы в Личном кабинете не обновляются в указанные сроки (у налоговых органов есть 3 месяца на камеральную проверку декларации и еще 1 месяц на выплату налогового вычета), всегда можно отправить обращение в ФНС в произвольной форме, не обязательно для этого звонить или приезжать. Достаточно в разделе «Жизненные ситуации» зайти в подраздел «Прочие ситуации». После перехода по ссылке «Нет подходящей ситуации» откроется форма для ввода произвольного обращения в ФНС. После его отправки вам обязаны предоставить ответ в течение 30 дней.

Выводы

Как видите, оформление налогового вычета по ИИС, не несет никаких трудностей, если знать основные нюансы по использованию Личного кабинета ФНС и четко понимать, какие документы от вас потребуются. Если раньше для сбора всех необходимых документов и «похода» в налоговую требовалось выделить минимум пол дня, то теперь, с появлением современных электронных сервисов, на это потребуется не более часа, что однозначно стоит заработанные 52000 рублей.

Надеемся, что данная статья поможет существенно сэкономить ваше время.

Если статья была Вам полезной, поставьте лайк и поделитесь ей с друзьями!

Инвестиционный вычет по НДФЛ за последние годы получил широкое распространение среди российских инвесторов. О том, кто имеет право на вычет по ИИС и какой порядок действий должен выполнить инвестор ради его получения, далее в нашей статье.

Что такое инвестиционный налоговый вычет

Индивидуальный инвестиционный счет (ИИС) – это специальный брокерский счет, который дает инвестору возможность покупать на бирже любые виды ценных бумаг и получать по ним налоговые льготы.

Цель ИИС – стимулировать приток инвестиций физических лиц на фондовый рынок на длительный период (от 3-х лет).

Открыть индивидуальный инвестиционный счет можно у любого российского брокера (Сбербанк, ВТБ, Альфа-Банк и т. д.). На ИИС разрешено проводить операции со всем спектром ценных бумаг – акции, облигации, драгоценные металлы, иностранная валюта, деривативы.

Кто имеет право на возврат НДФЛ по ИИС

Получить право на возврат подоходного налога по индивидуальному инвестиционному счету может только резидент РФ.

Резидент РФ – физическое лицо, которое проживает на территории РФ не менее 183 дней в течение двенадцати месяцев подряд.

По гражданскому законодательству открыть ИИС можно с 14 лет. Однако в этом случае брокер потребует от несовершеннолетнего инвестора письменное согласие его законных представителей на заключение биржевых сделок. Самостоятельно торговать на фондовом рынке через ИИС допускается только с 18 лет.

Виды вычетов по индивидуальному инвестиционному счету

Налоговый кодекс РФ предусматривает для инвесторов два типа налоговых вычетов по ИИС в 2023 году.

Тип А (ИИС−1)

Представляет собой возврат НДФЛ в размере 13% с вносимой на ИИС суммы. При этом получить обратно от государства можно не более 52 000 руб. в год. Максимальная сумма, с которой можно получить возврат по ИИС, – это 400 000 руб.

Для тех, у кого доход превышает 5 миллионов рублей в год, ставка НДФЛ составляет 15%, соответственно сумма вычета — до 60 тысяч рублей.

Если хотите получать налоговые вычеты каждый год, вам потребуется вносить на ИИС деньги ежегодно. Чтобы получить налоговый вычет типа А по ИИС, необходимо заполнить декларацию 3-НДФЛ и подать на возврат налога заявление в ФНС. Инвестиционный вычет типа А выгоден тем, кто имеет какой-либо облагаемый НДФЛ доход.

Пример расчета налогового вычета типа А.

Допустим, Иванов А. А. заработал за год 500 000 руб. Его работодатель удержал в пользу государства НДФЛ 13% – 65 000 руб. (500 000 руб. х 13%). В этом же году Иванов А. А. открыл ИИС и внес на счет 400 000 руб.

Рассчитаем сумму возврата НДФЛ по ИИС:

400 000 х 13% = 52 000 руб.

Так как Иванов А. А. заплатил в пользу государства больше чем 52 000 руб., то эту сумму вычета он может вернуть обратно из федерального бюджета. В данном случае ИИС помог гражданину РФ вернуть часть средств. Иванов А. А. заплатил не 65 000 руб., а всего 13 000 руб. (65 000 руб. – 52 000 руб.)

Тип Б (ИИС−2)

Налоговый вычет ИИС типа Б предполагает освобождение инвестора от уплаты налога на прибыль по операциям с ценными бумагами на ИИС. При этом данная льгота по налогам не распространяется на доход от сделок с валютой, драгметаллами и на получение дивидендов по акциям.

Чтобы получить по ИИС вычет Б, не требуется специально заполнять какие-либо заявления и подавать документы в ФНС. Просто не выводите деньги со счета до того момента, пока ИИС не просуществует у брокера три года. В противном случае государство автоматически спишет с вас 13% от чистой прибыли.

Инвестиционный налоговый вычет по налогу на прибыль подходит тем, кто не облагает свои доходы НДФЛ, а также тем, кто активно торгует на ИИС и получает высокий доход.

Такой вычет бесполезен, если не планируется покупать активы и деньги просто лежат на счёте. Прибыли от них не будет, налоги платить не нужно, значит, и экономии нет.

Внимание! Совместить два типа вычета в один ИИС нельзя. При открытии инвестиционного счета вы можете выбрать только один из типов вычета. При этом впоследствии поменять одну льготу на другую в личном кабинете налогоплательщика нельзя.

Условия и ограничения

Ограничения по ИИС:

- Инвестиционный счет можно пополнить только на 1 млн руб. в год.

- ИИС разрешается открывать только в рублях. При этом покупать иностранную валюту можно.

- Минимальный срок функционирования ИИС – 3 года. Однако можно оформить досрочное расторжение при условии потери всех налоговых льгот.

- Разрешается иметь только один действующий ИИС.

- Вычет типа А можно оформлять каждый год, а вычет типа Б только после закрытия ИИС.

Если вы открыли счет с вычетом типа А, но не совершали никаких финансовых операций по счету в течение года, вы также имеете право на получение налогового вычета по ИИС.

Как получить налоговый вычет по ИИС — пошаговая инструкция

Наиболее простой и быстрый вариант получить налоговый вычет по ИИС – подать заявку онлайн в личном кабинете ФНС.

В данном случае порядок действий будет следующим.

Зарегистрироваться в личном кабинете. Получить неквалифицированную электронную подпись (НЭП). Заполнить декларацию 3-НДФЛ. Дождаться ответа от ФНС.

Теперь рассмотрим каждый шаг более подробно.

Шаг 1. Зарегистрироваться в личном кабинете.

Чтобы открыть личный кабинет, вам потребуются логин и пароль. Получить эти данные вы можете лично в любом налоговом органе России, независимо от места постановки на учет. При обращении в налоговую необходимо при себе иметь паспорт РФ либо другой документ, удостоверяющий вашу личность.

Если у вас есть аккаунт на портале Госуслуг и там ваша учетная запись подтверждена, можно войти в личный кабинет на сайте ФНС через него.

Шаг 2. Получить неквалифицированную электронную подпись (НЭП).

Налоговая декларация — официальный документ, на котором должна стоять ваша подпись. Если вы подаете декларацию через интернет, на ней должна стоять неквалифицированная электронная подпись. Получить ее несложно.

Откройте личный кабинет на сайте ФНС. Нажмите на вкладку «Получить ЭП». Придумайте пароль для доступа к сертификату электронной подписи (ЭП).

Помните, что неквалифицированная электронная подпись (НЭП) предназначена только для подписания документов на сайте налоговой службы. Её запрещено использовать для подписания других бумаг вне сайта ФНС.

Шаг 3. Заполнить декларацию 3-НДФЛ.

Налоговая декларация по форме 3-НДФЛ – это письменное заявление физического лица о своих доходах и расходах за год.

Для быстрого и удобного заполнения декларации 3-НДФЛ воспользуйтесь сервисом nalog.ru.

Войдите в личный кабинет nalog.ru. Откройте раздел «Жизненные ситуации». Выберите пункт «Подать декларацию 3-НДФЛ». Заполните пустые поля. Нажмите кнопку «Распорядиться» для отправки декларации и других документов в налоговую. Укажите реквизиты счета, на который хотите получить деньги.

К недостающим данным (пустые поля) относят год, за который вы хотите получить вычет, и ваши официальные доходы (зарплата, услуги по договору подряда и т. д.). Если ваш работодатель уже отправил все данные в налоговую, нажмите «Заполнить из справки», и ваша зарплата подгрузится автоматически. Если данных еще нет, нужно заполнить раздел самостоятельно на основании справки 2-НДФЛ.

Также вам следует указать тип вычета, который намерены оформить (пункт «Инвестиционные налоговые вычеты»), и сумму, которая была внесена на ИИС за год.

Шаг 4. Дождаться ответа от ФНС.

Официальный срок рассмотрения декларации – 3 месяца. Сам возврат налога будет осуществляться еще один месяц. В итоге потребуется до 4-х месяцев для получения налоговой льготы по ИИС.

Возврат у налогового агента

Если не хотите самостоятельно собирать документы и подавать их в налоговую для получения льгот по ИИС, обратитесь за помощью к налоговому агенту.

Согласно российскому законодательству, налоговый агент – это компания или индивидуальный предприниматель, который удерживает с налогоплательщиков налоги и перечисляет их в бюджет РФ, а также сдает за них налоговую отчетность.

Важно. Налоговый агент предоставляет услуги только по вычету типа Б.

Подробная инструкция, как вернуть вычет у налогового агента.

Обратитесь в налоговый орган с просьбой о выдаче справки о неполучении вычета типа А и об отсутствии иных ИИС. Срок ожидания – до 30 дней. Заполните заявление на получение вычета типа Б. Передайте справку и заявление налоговому агенту.

При закрытии ИИС (после трёх лет) налоговый агент самостоятельно на основе предоставленных клиентом документов рассчитывает его финансовый результат и применяет налоговый вычет. Тем самым инвестор освобождается от уплаты налога на прибыль по ценным бумагам.

Упрощенный порядок

С 2021 года российские граждане могут получить вычеты по ИИС в сокращенные сроки без подачи декларации 3-НДФЛ и подтверждающих документов. Это стало возможным после начала информационного обмена данными между налоговой службой РФ и брокерскими компаниями. Таким образом, для получения налогового вычета будет достаточно той информации, которую ФНС получит от представителей финансового сектора.

Для оформления вычета необходимо открыть свой личный кабинет на сайте ФНС и заполнить заявление на получение налогового вычета в упрощенном порядке. Затем автоматизированная система ФНС обработает информацию, указанную в документе, обратившись к необходимым источникам. Если все пройдет успешно, налоговая вернет вам по указанным в заявлении реквизитам налоговый вычет. Проверка документов занимает один месяц. Еще 15 дней уходит на выплату вычета.

По состоянию на июль 2023 года к автоматическому обмену информацией с налоговой присоединились следующие организации:

- Открытие Брокер;

- Управляющая компания «ОТКРЫТИЕ»;

- Банк ВТБ;

- ФИНАМ;

- РСХБ Управление Активами;

- Альфа-банк;

- УК «Альфа-Капитал»;

- Тинькофф банк;

- Алго Капитал;

- УК «Промсвязь»;

- Коммерческий Банк «Центр-инвест»;

- Ньютон Инвестиции;

- Компания БКС;

- ООО «АЛОР+»;

- Сбербанк;

- Управляющая компания «Система Капитал»;

- Совкомбанк.

Только в вышеперечисленных компаниях можно получить упрощенный вычет по ИИС.

Документы для налогового вычета по ИИС

Чтобы получить налоговый вычет по инвестиционному счету самостоятельно, владелец ИИС должен заполнить налоговую декларацию 3-НДФЛ и отправить ее в ФНС вместе с другими документами, среди которых:

- справка 2-НДФЛ;

- договор об открытии брокерского счета;

- платежные документы, подтверждающие внесение денежных средств на ИИС, – для получения вычета типа А;

- справка от брокера о доходах, полученных по ИИС, – для получения вычета типа Б.

С 01.01.2019 справка 2-НДФЛ называется «Справка о доходах и суммах налога физического лица».

Платежными документами для налогового вычета типа А могут быть:

- Платежное поручение. Если денежные средства зачислялись с банковского счета.

- Приходный кассовый ордер. Если денежные средства вносились наличными.

- Поручение на зачисление денежных средств вместе с отчетом брокера о проведении операции. Если денежные средства переводились с другого счета, открытого у брокера.

Если вы одновременно подаете в Федеральную налоговую службу декларацию 3-НДФЛ и заявление на возврат излишне уплаченного налога, то срок на возврат начинает исчисляться сразу же после проверки налоговой декларации. Таким образом, одновременная подача двух документов сокращает общее время ожидания на возврат денег.

Популярные вопросы

Сколько раз можно получить налоговый вычет за ИИС?

Вычет типа А инвестор может получать каждый год в случае ежегодного пополнения ИИС. Что касается вычета типа Б, то данной льготой можно воспользоваться только один раз при закрытии счета (после 3-х лет с момента открытия ИИС).

Можно ли вернуть 13 процентов с брокерского счета?

Да, с брокерского счета также можно вернуть 13%. Купите ценные бумаги и не продавайте их более 3-х лет. Если при их продаже образовалась прибыль, то владелец активов будет освобожден от уплаты НДФЛ.

Как узнать, одобрили налоговый вычет или нет?

Уточнить статус проверки по поводу налогового вычета можно в личном кабинете налогоплательщика на сайте ФНС России.

4.4

Рейтинг статьи 4.4 из 5