Подробная статья для всех, кто подключает онлайн-кассу впервые

Виктор Подгорский

Эксперт по праву

Поделиться

Эта статья будет полезна, если вы устанавливаете кассу впервые. Если у вас уже есть онлайн-касса, эта статья не расскажет ничего нового.

Онлайн-касса — кассовый аппарат с фискальным накопителем. Фискальный накопитель записывает и хранит информацию о чеках и отправляет ее в налоговую по интернету.

Налоговая получает информацию о том, какой доход получает каждый магазин. Сам продавец не может скорректировать информацию на накопителе. А значит, не может занизить доход и заплатить меньше налогов.

Продавец должен использовать кассовый аппарат при продаже товаров, работ и услуг физлицам без статуса ИП независимо от формы расчетов, а при продаже представителям компаний и ИП — если они платят наличными либо очно картой.

При очном расчете покупатель по умолчанию получает от продавца бумажный чек. Если покупателю нужна электронная версия документа, онлайн-касса отправит чек на почту или телефон. При оплате через интернет касса отправит чек на электронную почту.

По закону использовать онлайн-кассы обязаны практически все компании и ИП, если продают товары, работы или услуги физлицам, представителям компаний и ИП за наличные или при оплате картой в торговой точке.

Еще касса нужна, если компания или ИП получают деньги на счет от физлица без статуса ИП. Это может быть оплата картой на сайте, перевод по реквизитам или зачисление по СБП.

Некоторым продавцам разрешили работать вообще без кассы, например:

- ИП на спецрежиме «Налог на профессиональный доход»: они отправляют чеки через приложение «Мой налог»;

- ИП, которые сдают в аренду свое жилье или машино-место;

- ИП и компаниям, которые ремонтируют обувь или делают ключи, продают мороженое через киоски, безалкогольные напитки, питьевую воду или молоко в розлив;

- ИП и компаниям, которые работают в труднодоступной местности: перечень таких муниципалитетов устанавливают региональные власти.

ИП на патенте по некоторым видам деятельности, торговля с открытых прилавков на розничных ярмарках и рынках, аптеки в селах тоже могут работать без онлайн-касс.

В целом кассовое оборудование можно разделить на три типа:

- Фискальный регистратор с фискальным накопителем — это разновидность онлайн-кассы без клавиатуры и дисплея.

- Онлайн-касса привычного вида с фискальным накопителем.

- Дополнительное оборудование: сканер штрихкодов, терминал эквайринга, денежный ящик.

Давайте подробнее о каждом.

Онлайн-касса должна передавать данные о платежах по интернету. Для этого нужен фискальный накопитель — оборудование, которое стоит внутри кассы и выглядит как небольшая серая коробка.

Фискальный накопитель можно купить вместе с кассой или отдельно. Без фискального накопителя использовать кассу нельзя.

Фискальный накопитель записывает операции, удостоверяет их подлинность, шифрует и передает оператору фискальных данных — ОФД. Затем оператор отправляет информацию в налоговую инспекцию. Грубо говоря, фискальный накопитель как бы говорит налоговой: «Эта продажа точно была, у меня все записано».

Использовать можно только те модели накопителя, которые зарегистрированы в налоговой службе. Это можно проверить в реестре на сайте ведомства.

Стоимость. Фискальный накопитель стоит от 6000 до 12 000 ₽. Цена зависит от срока действия: они бывают на 15 и 36 месяцев. Когда срок накопителя истекает, нужно купить новый, а онлайн-кассу — перерегистрировать.

Срок работы. Бизнес выбирает срок фискального накопителя исходя из своей системы налогообложения. Например, фискальный накопитель со сроком 36 месяцев обязателен:

- для ИП и компаний на УСН или ЕСХН;

- для ИП на патенте.

В некоторых случаях продавцы могут устанавливать накопители на 15 месяцев:

- если у них сезонная работа;

- они совмещают два режима, один из которых ОСН. Например, ИП одновременно работает на патенте и ОСН;

- они используют онлайн-кассу, которая работает в автономном режиме — не передает чеки в налоговую через ОФД. Так работают кассы в муниципалитетах, которые регион включил в список удаленных от сетей связи. Это населенные пункты, где проживает менее 10 тысяч человек;

- компания или ИП — платежный агент. То есть тот, кто принимает наличные платежи физических лиц, например за интернет, телефон, сотовую связь, ЖКУ и так далее.

Если ООО и ИП на спецрежиме торгуют подакцизными товарами, например сигаретами, они должны использовать накопитель на 15 месяцев.

Если использовать фискальный накопитель, который не подходит по сроку, могут оштрафовать: ИП — на 1500—3000 ₽, малые предприятия — на 2500—5000 ₽, крупные и средние предприятия — на 5000—10 000 ₽.

Онлайн-касса должна соответствовать требованиям закона. Чтобы это проверить, найдите модель кассы в реестре ККТ на сайте налоговой службы.

В реестре собраны все модели кассовых аппаратов, которые разрешено использовать в работе. Сейчас там 210 моделей, но он постоянно обновляется.

Если купить кассу не из реестра ККТ, ее не получится зарегистрировать. Причем для налоговой работа на такой кассе будет выглядеть так, будто кассы вообще нет. За это ИП и руководители компаний могут заплатить штраф от 10 000 ₽, малые компании — от 15 000 ₽, а крупные и средние компании — от 30 000 ₽.

Все онлайн-кассы можно разделить на кассы автономного типа, облачные, POS-системы. Иногда вместо онлайн-кассы можно использовать фискальный регистратор.

Фискальный регистратор — аппарат без клавиатуры и дисплея. Для работы его нужно подключить к компьютеру или планшету с кассовой программой. Примеры фискальных регистраторов: АТОЛ 11Ф, АТОЛ 25Ф, АТОЛ 30Ф. Выглядят они примерно так:

Фискальный регистратор состоит из трех компонентов:

- фискальный накопитель;

- чековый принтер;

- вычислительно-коммуникационный модуль.

Не будем вдаваться в подробности. Важно, что габариты фискального регистратора зависят от того, на какую ширину чековой ленты он рассчитан: есть узкие модели под ленту 58 мм, есть под более широкую ленту — до 80 мм.

Фискальный регистратор — это не совсем онлайн-касса. Вот какие различия:

В случае с фискальным накопителем все операции кассир совершает на компьютере. Здесь есть свои плюсы и минусы:

✅ Кассир работает не с маленьким экраном обычной онлайн-кассы, а с удобным монитором, на котором могут быть параллельно открыты другие необходимые для работы программы. Это подходит для супермаркетов с большим ассортиментом.

✅ Регистратор использует память компьютера, она больше, чем память онлайн-касс. Это подходит для супермаркетов с большим ассортиментом.

✅ Скорость печати чеков выше, чем у онлайн-касс, за счет мощного ресурса компьютера и высокой скорости обработки информации.

❌ Решение скорее подходит для крупных магазинов. Для работы нужен компьютер.

Онлайн-касса автономного типа. Это самая простая онлайн-касса. Подойдет для выездной торговли, курьеров и мелкой розницы. Например, Атол 91Ф Lite, Атол 91Ф, Атол 92Ф, Меркурий 185Ф. Выглядит вот так:

У автономной кассы есть и плюсы, и минусы:

✅ Компактные размеры — помещается в карман или сумку.

✅ Мощные аккумуляторы — долго держит заряд.

✅ Можно использовать на улице — есть защита от влаги и морозов.

✅ Подключение по беспроводной сети через вайфай, сим-карту или по Bluetooth.

✅ Стоит от 5700 до 40 000 ₽. Минимальная цена — обычно без фискального накопителя.

❌ Низкая скорость печати чеков (40 мм в секунду) и нет автоотреза — медленное обслуживание большого потока покупателей.

❌ Не интегрируется с компьютером — не подойдет для крупных торговых сетей.

❌ Позиции товаров придется вводить вручную — не подойдет для розницы, где таких позиций тысячи.

Облачная касса. Подойдет только для интернет-магазина с оплатой на сайте, для офлайн-магазинов — нет. Эта касса стоит в серверной вашего интернет-магазина либо в серверной компании-арендодателя подобных касс.

Чтобы подключить оплату на сайте, компания должна оформить договор интернет-эквайринга с банком или подключиться к платежному сервису — ЮКassa, Робокассе и другим.

Плюсы и минусы:

✅ Покупать облачные онлайн-кассы не обязательно — можно взять в аренду. Тогда и фискальный накопитель в ней будет менять арендодатель, а не продавец.

✅ Не занимает место в офисе или на складе — это не обычная касса с кнопками и принтером чеков.

✅ Стоит в среднем от 1500 ₽ в месяц.

❌ Нельзя использовать для очных расчетов и печатать бумажные чеки.

Малый и средний бизнес, который продает товары в интернете, может не брать в аренду облачную кассу и не тратить время на ее обслуживание. Принимать платежи и отправлять чеки покупателям можно через сервис «Чеки» на платформе «Тинькофф Касса». Сервис не подойдет при продаже подакцизных, маркируемых товаров.

POS-система — это комплекс оборудования, в котором все устройства интегрированы между собой: онлайн-касса, сканер штрихкодов, весы. Подойдет рознице с большим потоком клиентов и широким ассортиментом товаров. Например, Атол Ритейл 54.

Плюсы и минусы POS-систем:

✅ Несложно обновить, если в законе появятся изменения.

✅ Автоматизирует работу магазина — загружает в кассу товары и цены, отслеживает печать ценников, закрытие и открытие смены, добавляет акции, распродажи и скидки на товар.

✅ Производители продают запчасти к таким системам даже после снятия модели с производства.

❌ Стоит дорого — до 150 000 ₽.

Теперь посмотрим, сколько стоит онлайн-касса в зависимости от целей бизнеса:

Рассказываем о плюсах и минусах каждого варианта.

В ОФД. У большинства операторов можно купить онлайн-кассу. В этом случае за подключение и настройку ККТ будут отвечать менеджеры ОФД. Зачастую ассортимент касс у ОФД ограничен.

В онлайн-банке. Новым бизнесам онлайн-банки часто предоставляют скидки, или они подпадают под акции. Например, в Тинькофф можно взять в аренду устройство 2 в 1 — онлайн-касса + терминал. Платить нужно будет только комиссию за эквайринг, аренда кассы будет бесплатной.

У операторов сотовой связи — МТС и МегаФон. Например, МТС продает кассы, которые работают на их программном обеспечении, — MSPOS и Нева. МегаФон продает кассы брендов «АТОЛ» и «Эвотор». Главный минус — это ограниченный выбор моделей, и обычно касса привязана к софту оператора.

У завода-изготовителя. В большинстве случаев изготовители не продают ККТ в розницу или мелкий опт. Им выгоднее работать с магазинами и сервисными центрами. Но если нужно купить большое количество ККТ, можно попробовать обратиться напрямую.

У предыдущего владельца. Закон разрешает работать с онлайн-кассами, которые раньше использовали другие предприниматели. Нужно запросить у предыдущего владельца документ, что онлайн-касса снята с учета в налоговой. Но фискальный накопитель нужно купить новый, подключить тот, что был у другого пользователя, — нельзя.

Чтобы онлайн-касса передавала данные в ОФД и налоговую, ее нужно подключить к интернету:

- через кабель;

- по вайфаю или мобильному интернету через сим-карту — на кассе нужно включить режим передачи данных.

Подключение по кабелю подходит, если в торговой точке плохо работает вайфай. Так бывает, если магазин находится, например, в подвале. Для того чтобы был вайфай, нужен роутер. Его можно взять бесплатно в аренду у интернет-провайдера.

Дополнительные устройства, которые помогут более эффективно продавать.

Сканер штрихкодов — для магазинов с большим ассортиментом. Сканер считывает штрихкоды, а кассир видит нужные товары на кассе. Без сканера придется искать товар в кассе по названию или вводить его артикул вручную. 2D-сканер нужен, если магазин торгует крепким алкоголем, а в остальных случаях подойдет 1D.

Терминал эквайринга — для оплаты картами или по СБП — Системе быстрых платежей. Чтобы принимать оплату по безналу, нужны договор эквайринга с банком и терминал. Он не заменяет онлайн-кассу, а работает в комплекте с ней. Без терминала подключить эквайринг нельзя.

Продавцу принимать к оплате банковские карты удобно: ему не надо проверять купюры, пересчитывать деньги и искать сдачу. А покупатели, если расплачиваются картой, получают кэшбэк — бонусы от банка.

Денежный ящик — для магазинов с большим потоком покупателей, которые платят наличными. Нужен, чтобы хранить деньги в безопасности.

Принтер этикеток — понадобится, чтобы самостоятельно промаркировать товар, если штрихкод не нанес производитель. Но распечатывать штрихкоды можно и на обычном принтере, поэтому на принтере этикеток можно сэкономить.

Шаг 1. Заключите договор с оператором фискальных данных. Оператор фискальных данных — посредник между продавцом и налоговой.

Чеки с кассы сначала поступают в ОФД, а он передает их налоговой в нужном формате. Пока нет договора с ОФД, налоговая не зарегистрирует кассу, кроме случая, когда можно работать автономно в местности, отдаленной от сетей связи.

Выберите любого ОФД из официального реестра налоговой службы. Цена у всех ОФД почти одинаковая — в среднем 3000 ₽ за кассу в год. Иногда производители касс объявляют акции и предоставляют услуги ОФД в подарок.

Шаг 2. Оформите электронную подпись. Квалифицированная электронная подпись нужна, чтобы зарегистрировать кассу через интернет. Ее можно бесплатно получить в налоговой. Если у компании или ИП уже есть КЭП, то получать новую не надо.

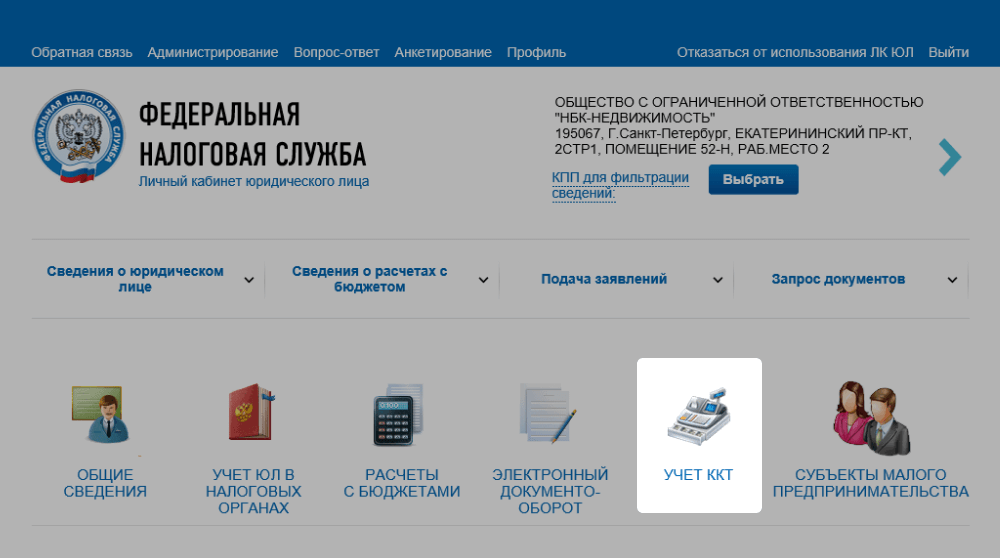

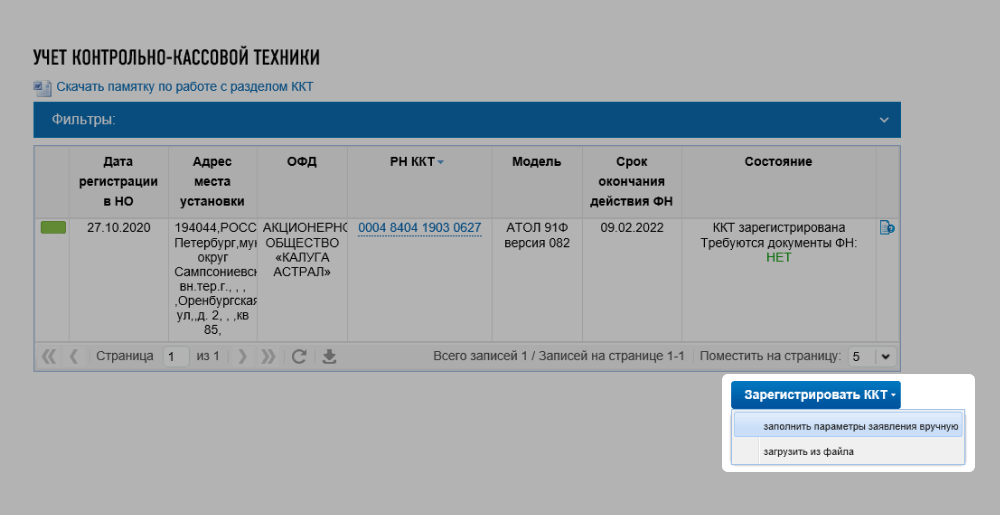

Шаг 3. Подайте заявление на регистрацию онлайн-кассы в личном кабинете юрлица или ИП на сайте налоговой службы. В разделе «Учет контрольно-кассовой техники» нажмите «Зарегистрировать ККТ».

В списке выберите «Заполнить параметры заявления вручную».

Заполните в заявлении:

1. Адрес и место установки онлайн-кассы, адрес местонахождения продавца — адрес магазина, кафе или другой точки, где стоит касса. Например, торговый центр «Ромашка», павильон 187. Причем адрес регистрации продавца и адрес установки онлайн-кассы могут не совпадать. Если подключаете облачную кассу, адресом места установки будет ЦОД — центр обработки данных поставщика кассы.

Адрес места установки онлайн-кассы нужно выбрать из справочника ФИАС. Если адреса в справочнике нет, нужно собрать документы на торговую точку, например договор аренды, обратиться с ними в администрацию района, где находится точка, и подать заявление о включении помещения в адресный справочник ФИАС.

2. Модель и заводской номер ККТ и фискального накопителя. Посмотрите их в паспорте кассы или на обратной стороне аппарата. Модель кассового аппарата нужно выбрать из предложенного списка. Все серийные номера ККТ и серийные номера фискального накопителя есть в базе ФНС. Как только укажете номер, сразу же запускается автоматическая проверка на наличие номера в базе и не зарегистрирован ли этот номер за кем-либо другим.

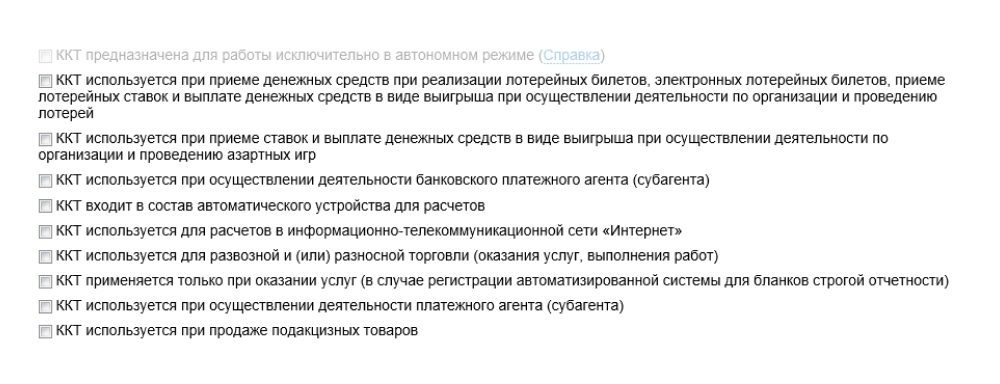

3. Сведения об использовании ККТ. Поставьте галочку, если у вашей кассы есть какие-то особенности: например, если вы будете использовать ее только для расчетов в интернете или для развозной торговли.

4. ОФД, с которым вы оформили договор. Выберите его из предложенного списка.

Отправьте заявление. Если проверка пройдет успешно, в столбце «Состояние» появится регистрационный номер кассы.

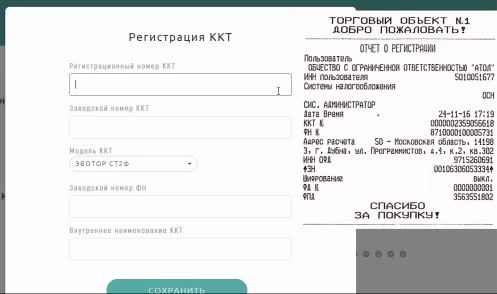

Шаг 4. Введите регистрационный номер в онлайн-кассу. У вас есть сутки с момента проверки, чтобы ввести регистрационный номер вместе с ИНН в ККТ. Если ошибетесь хотя бы в одной цифре, фискальный накопитель станет недействительным и его можно будет просто выбросить. Придется покупать новый. Если вы все сделали правильно, онлайн-касса распечатает отчет о регистрации.

Шаг 5. Введите данные отчета о регистрации в личном кабинете. Вернитесь в личный кабинет на сайте налоговой службы, на вкладку «Учет контрольно-кассовой техники». Откройте «Отчет о регистрации ККТ»: укажите в нем время чека, его порядковый номер и в строке «Фискальный признак» 10 цифр с аббревиатурой «ФП» или «ФПД» — эту информацию вы тоже берете из отчета.

Нажмите кнопку «Подписать и отправить» — анкета уйдет на проверку в ФНС. Если она пройдет успешно, то на сайте появится отметка «ККТ зарегистрирована».

Шаг 6. Получите карточку регистрации онлайн-кассы. Если фискализация прошла успешно, вы получите карточку регистрации, подписанную усиленной квалифицированной подписью налоговой службы.

Шаг 7. Введите параметры регистрации в личном кабинете ОФД. После получения карточки регистрации добавьте кассу в личном кабинете на сайте ОФД. Укажите параметры настройки — у каждого оператора они свои — и нажмите «Зарегистрировать кассу».

Налоговая инспекция может отказать в регистрации, если:

- в реестре ККТ или реестре фискальных накопителей нет сведений о вашем устройстве;

- ККТ числится как потерянная или украденная;

- в заявлении о регистрации указаны недостоверные или неполные сведения, например неправильный адрес установки.

Еще могут отказать в регистрации онлайн-кассы, которая будет работать в автономном режиме, если адрес места установки и работы кассы отсутствует в утвержденном перечне отдаленных местностей.

Рассказываем, что делать, если:

- не работает интернет;

- онлайн-касса сломалась или не работает из-за отключения электричества;

- онлайн-касса заблокирована из-за DDoS-атаки.

Не работает интернет. Если нет интернета, пробитые на кассе чеки не будут передаваться ОФД в момент расчета. Эти чеки сохранятся в фискальном накопителе, а после восстановления связи будут переданы ОФД.

Если чеки были пробиты при отключенном интернете, после устранения проблем со связью нужно проверить, ушли ли они в ОФД. Узнать о не переданных чеках можно:

- из уведомления о не переданных ОФД документах, если такие уведомления предусмотрены в модели кассы;

- из личного кабинета ОФД. Там можно посмотреть переданные чеки. Если нужных чеков в списке нет, значит, информация не передалась;

- из отчета о закрытии смены. В нем отражается количество чеков, которые не отправлены ОФД;

- из отчета о текущем состоянии расчетов.

Если были найдены не переданные чеки, нужно подождать до двух суток, чеки могут уйти не сразу. Если чеки все-таки не ушли — обратиться к специалисту, который занимается обслуживанием вашей кассы. Он поможет решить проблему.

Онлайн-касса сломалась или не работает из-за отключения электричества. Торговлю нужно приостановить. Продавать товары, работы, услуги без применения онлайн-кассы и выдавать вместо кассового чека товарный чек или типографский бланк строгой отчетности нельзя.

За торговлю при неработающей кассе будет штраф:

- для ИП и должностных лиц — от 25 до 50% суммы расчета, но не менее 10 000 ₽;

- для малых предприятий — от 37,5 до 50%, но не менее 15 000 ₽;

- для крупных и средних компаний — от 75 до 100% суммы покупки, но не менее 30 000 ₽.

На случай поломки кассы лучше иметь запасную. Если ее нет, торговлю нужно остановить до тех пор, пока кассу не починят.

Когда касса заработает, нужно пробить чеки коррекции с признаком расчета «приход» на сумму каждой операции, которую провели, пока касса не работала.

ККТ заблокирована ОФД из-за DDoS-атаки. Из-за блокировки фискальные данные не поступают ОФД в момент расчета. В этом случае пользователю ККТ нужно передать фискальные данные сразу после разблокировки его IP-адреса ККТ, но не позднее чем по истечении 30 календарных дней.

В этом случае продавец освобождается от штрафа, так как в нарушении нет его вины.

- Продавцы должны использовать онлайн-кассы при продаже товаров, работ и услуг физлицам без статуса ИП независимо от формы расчетов, а при продаже представителям компаний и ИП — если те платят наличными либо картой.

- Некоторые бизнесы могут работать без онлайн-кассы. Например, ИП и компании, которые ремонтируют обувь или делают ключи, продают мороженое через киоски, безалкогольные напитки, питьевую воду или молоко в розлив.

- Онлайн-касса должна быть оборудована фискальным накопителем. Касса и фискальный накопитель должны числиться в специальных реестрах на сайте налоговой службы.

- Помимо кассы, может понадобиться дополнительное оборудование: сканер штрихкодов, терминал эквайринга, денежный ящик.

- Онлайн-кассу нужно обязательно зарегистрировать на сайте налоговой службы.

- Если нет интернета или касса сломалась, вести торговлю нельзя, иначе будет штраф.

В 2022 изменился порядок оформления и работы с кассовой техникой. Как зарегистрировать онлайн-кассу в налоговой по новым правилам — в этой статье.

Просто купить ККТ и поставить ее на учет недостаточно. Нужна кассовая программа, которая будет поддерживать печать чеков по требованиям 54-ФЗ. Приложение Касса МойСклад соответствует всем актуальным правилам закона, так как регулярно обновляется в автоматическом режиме. Легко подключить популярные модели фискальников. Работает на любом устройстве с Windows, Linux, Android и iOS. Скачайте и попробуйте прямо сейчас: это бесплатно.

Что важно знать до регистрации ККТ

По статье 4.2 федерального закона 54-ФЗ регистрация и перерегистрация онлайн-касс в Налоговой службе обязательна для всех владельцев кассового оборудования, ведущих денежные расчеты на территории РФ, в том числе по банковским картам.

Требования закона включают в цепочку передачи данных оператора фискальных данных (ОФД). Именно через него сведения поступают в ФНС. Легально пользоваться кассой без ОФД невозможно, кроме списка исключений. Поэтому сразу после покупки новой техники подключитесь к одному из утвержденного ФНС перечня ОФД.

При выборе модели кассовой техники убедитесь, что она включена в официальный реестр кассовых машин, которые можно применять. Этот реестр можно посмотреть на сайте налоговой службы. Там же можно уточнить, подлежит ли модернизации определенная модель ККТ.

Итак, вы приобрели ККТ и выбрали оператора. Дальше — регистрация кассы в налоговой.

Сделать это можно разными способами: загрузить документы через интернет или подавать в налоговую «по старинке» — принести лично, передать через представителя по нотариально заверенной доверенности или отправить почтой.

Постановка кассового аппарата на учет в налоговой инспекции обязательна и бесплатна — никто не имеет права брать с вас деньги за регистрацию как таковую, только за посреднические услуги. Посредниками могут стать представители специальных сервисных центров или ОФД: их сотрудники за плату сделают все за вас.

Самый быстрый способ зарегистрировать онлайн-кассу — через интернет. Все действия происходят в личном кабинете налогоплательщика на сайте nalog.ru. Не придется ни собирать и заполнять бумажные документы, ни нести кассовый аппарат в налоговую для осмотра и фискализации: вы просто введете нужные данные, главное — не допустить при этом ошибок.

Регистрация онлайн-кассы в налоговой: пошаговая инструкция

Основные этапы регистрации ККТ в налоговой включают:

- Подготовку необходимых документов.

- Подачу документов в ИФНС.

- Осмотр и фискализация кассы в ИФНС.

- Получение карточки регистрации ККМ.

- Заключение договора и регистрация кассы в ОФД.

При желании вы можете действовать по такому сценарию, но сравните, насколько все проще, если проводить регистрацию ККТ онлайн. Предварительное заключение договора с ЦТО по закону не требуется, шаги упрощены, а главное — все можно сделать дистанционно. Раньше процедура растягивалась на несколько дней, а теперь занимает минуты, не нужно приходить в ИФНС и приносить туда кассу.

Вот порядок действий по регистрации кассы онлайн в ФНС и ОФД:

- Подача заявки на регистрацию кассы в ИФНС через личный кабинет налогоплательщика онлайн на сайте nalog.ru. И сразу же — получение регистрационного номера ККТ.

- Самостоятельная фискализация. Допустим, в нашем примере использована утилита фискального регистратора АТОЛ.

- Получение карточки регистрации ККТ из ФНС.

- Регистрация кассы в личном кабинете ОФД.

Сценарий 1. Регистрация кассы в ИФНС через личный кабинет

Регистрация ККТ осуществляется через личный кабинет налогоплательщика на сайте налоговой nalog.ru. Для этого вам нужно заказать электронную подпись (КЭП) на имя ИП или генерального директора ООО. Либо при наличии можно использовать подпись, с помощью которой вы сдавали отчетность в контролирующие органы.

Не забудьте заранее выбрать ОФД — в процессе регистрации вы обязаны его указать.

Шаг 1. Подача заявления на регистрацию ККТ и получение регистрационного номера ККТ.

В личном кабинете откройте Учет контрольно-кассовой техники или Все кассы → Зарегистрировать ККТ → Заполнить параметры заявления вручную. Далее укажите все пункты по порядку:

- адрес, где установите кассу,

- название компании,

- сферу деятельности,

- модель и заводской номер кассы — указаны в паспорте или на корпусе,

- оператора фискальных данных,

- режим, в котором будете применять кассу,

- модель фискального накопителя — написана в паспорте накопителя,

- номер фискального накопителя — указан на коробке или на накопителе.

Нажмите кнопку Подписать и отправить.

После обработки заявки налоговой в разделе Контрольно-кассовая техника в строке Состояние появится статус, что кассе присвоили регистрационный номер (РНМ). Сам номер будет рядом.

Шаг 2. Фискализация. Сервисная утилита для регистрации ККТ (АТОЛ)

После присвоения регистрационного номера касса должна пройти фискализацию. При регистрации онлайн вы сможете провести ее самостоятельно. Для этого понадобятся данные, которые присутствовали в заявлении, поэтому заранее в отдельных окнах откройте детальную информацию по ККТ и уведомление о присвоении регистрационного номера.

Чтобы фискализировать кассу Атол, нужно:

- Подключить кассу к компьютеру через USB.

- Скачать и установить драйверы для настройки кассы. Чтобы установить драйверы, откройте архив и перейдите в папки Installer → Exe. Запустить установочный файл и выполните шаги, которые предложит программа.

- Запустить программу Тест драйвера.

- Открыть вкладку Регистрации ККТ . Нажмите кнопку Свойства в правой верхней части экрана.

-

В новом окне проверить поля:

- Модель — Автоматически

- Канал связи — USB

-

Нажать кнопку Поиск.

В открывшемся окне появится список портов. Нажмите кнопку Поиск и выберите кассу в графе Информация. У кассы должен быть порт USB. Затем нужно нажать кнопку Выбрать. Откроется окно Свойства.

В открывшемся окне нажмите кнопку Проверка связи. В поле Результат вы увидите информацию о кассе. Нажмите ОК и переключитесь на вкладку Регистрация ККТ.

Не забудьте указать Регистрационный номер ККТ. Это номер, который налоговая инспекция присвоила кассе при регистрации. Вводите строго без пробелов.

Далее заполните реквизиты компании:

- название с указанием формы собственности,

- ИНН,

- адрес, который указали при регистрации кассы,

- место расчетов — для интернет-магазина пишут адрес сайта; для развозной торговли — фразу «развозная торговля» и данные автомобиля; для такси — данные автомобиля; для разносной торговли — фразу «разносная торговля»,

- е-mail отправителя.

Затем нужно поставить флажки в Настройках ККТ в тех полях, что вы указывали при регистрации кассы, заполнить адрес сайте ФНС (www.nalog.ru) и ввести данные для подключения к ОФД.

Чтобы проверить данные, поставьте флажок Включено — находится под кнопкой Свойства. Нажмите на кнопку Регистрация внизу экрана. Появится отчет о регистрации с номером фискального документа, датой и временем операции, фискальным признаком. Отчет потребуется, чтобы завершить регистрацию. Нажмите Сохранить и закрыть.

Для завершения регистрации вернитесь в раздел Контрольно-кассовая техника в личном кабинете налоговой и нажмите Завершить регистрацию.

Затем заполните:

- дату и время получения фискального признака,

- номер фискального документа,

- фискальный признак документа (ФПД).

После этого нажмите Подписать и отправить.

Гарантией успешного прохождения фискализации является карточка регистрации ККТ, подписанная усиленной подписью ФНС.

Шаг 3. Карточка регистрации ККТ

После регистрации кассы в личном кабинете налогоплательщика в разделе Информация о прохождении документов, направленных в налоговый орган, напротив вашей кассы появится электронная карточка регистрации ККТ. С этого момента касса легализована, а работа с ней законна. Датой регистрации в ФНС считается дата выдачи карточки.

Карточка подписывается усиленной ЭЦП. В нее нужно внести изменения указанных при регистрации параметров, в том числе при замене фискального накопителя. При покупке подержанной кассы карточка регистрации ККТ передается новому владельцу.

При необходимости в ИФНС можно получить бумажный экземпляр. Если карточка повреждена или утеряна — выдается дубликат. При этом не назначается штрафов.

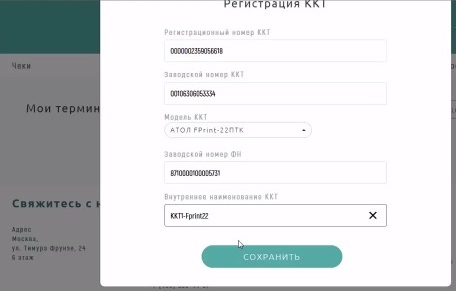

Шаг 4. Регистрация кассы в ОФД

После получения карточки регистрации работа с кассой уже законна, но еще невозможна: она пока не передает данные в ОФД (в договоре с ОФД, который вы уже заключили, нет регистрационной информации о конкретной кассе). Чтобы запустить онлайн-передачу данных, нужно зарегистрировать кассу в ОФД. Это финальный этап.

Войдите в личный кабинет вашего ОФД.

Откройте вкладку ККТ, выберите Подключить ККТ.

В открывшемся окне Регистрация ККТ заполните все поля.

Всю информацию возьмите из отчета о регистрации, который вы создали на предыдущем этапе.

В поле Внутреннее наименование ККТ можно присвоить ФР произвольное имя.

Нажмите Сохранить. Появится сообщение об успешной регистрации кассы в ОФД.

Сценарий 2. Как зарегистрировать кассу в ИФНС

Хотя первый способ гораздо проще и удобнее, регистрация ККТ в налоговой «по старинке», через ближайшее отделение ФНС, по-прежнему возможна и легальна. Например, это актуально для местностей, недоступных для сетей связи.

Подавать заявление можно в любое налоговое подразделение.

КЭП при этом не используется.

Используйте распечатанный бланк заявления по форме КНД-1110061 (скачать бланк). Форма заявления утверждена Приказом ФНС РФ от 29.05.2017 № ММВ-7-20/484@.

Заявление по форме КНД-1110021 (старого образца) не содержит полей, необходимых для ввода полной информации об онлайн-кассе (например, модели и номера ФН). Поэтому оно не подходит для регистрации ККТ.

Если вы собираетесь регистрировать кассу через отделение ФНС, не забудьте взять с собой технические паспорта ККТ и ФН, а также документ, подтверждающий ваши полномочия в организации. Закон не обязывает предоставлять эти документ, но они могут понадобиться для правильного оформления регистрации кассового устройства в налоговой.

После подачи заявления в бумажном виде на точке расположения кассы нужно провести фискализацию и сформировать отчет о регистрации ККТ. Как это сделать, смотрите в техническом паспорте онлайн-кассы или на веб-сайте производителя.

Затем отчетность в бумажном виде нужно предъявить в отделении ФНС, после чего вам выдадут карточку регистрации ККТ.

Зарегистрировать ККМ в ИФНС нужно в течение 5 рабочих дней от даты подачи заявления: в соответствии с пп. 7 и 11 ст. 4.2 федерального закона от 22.05.2003 № 54-ФЗ карточка регистрации ККТ выдается налоговой инспекцией по истечении этого срока со дня подачи заявления на регистрацию.

Срок регистрации ККМ в ИФНС от даты подачи заявления составляет 5 рабочих дней: согласно пп. 7 и 11 ст. 4.2 закона от 22.05.2003 № 54-ФЗ карточка регистрации ККТ выдается налоговой по истечении этого срока со дня подачи заявления на регистрацию.

Когда нужна перерегистрация онлайн-кассы

В 54-ФЗ перечислены варианты:

- смена юридического адреса компании, по которому она регистрировала ККТ;

- переезд торговой точки на другой адрес;

- передача ККТ в другой филиал;

- замена фискального накопителя.

Для перерегистрации также понадобится КЭП на имя директора юрлица или ИП, который подает заявление.

Алгоритм следующий:

- В личном кабинете на сайте ФНС перейдите в раздел Учет контрольно-кассовой техники и в списке найдите кассу, которую собираетесь перерегистрировать;

- Кликните ее регистрационный номер;

- Нажмите Перерегистрировать и выберите причину перерегистрации;

- Нажмите Подписать и отправить.

После этого статус изменится на ККТ перерегистрирована.

Оставляйте только актуальные и корректные данные. Если допустить ошибку в заявлении, за это предусмотрены административные штрафы. Налоговая проверяет все данные, сверяет их с реестром юридических лиц и индивидуальных предпринимателей (ЕГРЮЛ и ЕГРИП), а любые ошибки в данном случае могут восприниматься как предоставление ложных сведений.

Перерегистрация кассы при замене фискального накопителя

Фискальный накопитель нужно поменять, если он:

- перестал работать, потому что у него закончилась память;

- у вас новый ИНН, так как текущий ФН привязан к номеру налогоплательщика.

Алгоритм перерегистрации онлайн-кассы в этом случае следующий:

- В настройках кассы выберите функцию «Закрыть архив фискального накопителя». Выйдет отчет о закрытии накопителя.

- Замените фискальный накопитель самостоятельно или в центре технического обслуживания. Старый сохраняйте в течение 5 лет.

- Выберите функцию «Перерегистрировать кассу с заменой ФН».

- Укажите ИНН и регистрационный номер без ошибок — иначе ФН заблокируется и придется покупать новый.

- Напечатайте отчет о перерегистрации кассы кликом по кнопке «Начать отчет о перерегистрации с заменой ФН».

-

Отправьте заявление в налоговую о перерегистрации кассы максимум на следующий рабочий день после замены накопителя. Варианта два:

- Оффлайн: скачайте форму на сайте ФНС, заполните и распечатайте. Приложите отчет о закрытии ФН. Все документы лично отнесите в ближайшее отделение инспекции.

- Онлайн: в личном кабинете выберите причину перерегистрации — «Перерегистрация ККТ в связи с заменой ФН» и заполните форму. Введите данные отчета о закрытии ФН и информацию о новом устройстве. Подпишите с помощью КЭП и отправьте.

Если проверка успешно пройдена, в графе со статусом вы увидите сообщение «Ожидается отчет о перерегистрации ФН». Затем вводите корректную информацию из отчета о перерегистрации — и на этом все готово.

Вести продажи по всем требованиям 54-ФЗ поможет Касса МойСклад. С помощью этого приложения вы можете:

- Работать на любых устройствах — компьютере, планшете, смартфоне;

- Печатать чеки и ценники, формировать электронные чеки;

- Продавать любые товары и услуги: маркированные, штучные, весовые и разливные товары, упаковки, комплекты;

- Вести учет общей выручки и остатка наличных за смену;

- Выдавать онлайн-заказы.

Попробуйте прямо сейчас: это бесплатно.

Вся процедура регистрации кассовой техники на сайте налоговой занимает не более 20 минут. Однако на некоторых этапах процесса есть риски совершить ошибки, которые могут привести к нарушению порядка применения ККТ и даже вывести из строя фискальный накопитель. Расскажем, как зарегистрировать кассу в налоговой без ошибок.

Помимо онлайн-регистрации ККТ через личный кабинет на сайте ФНС вы можете лично обратиться в любую налоговую на территории страны и зарегистрировать ККТ на месте, а также зарегистрировать кассу из личного кабинета оператора фискальных данных. Но в этой статье мы рассмотрим именно регистрацию онлайн-кассы.

Прежде чем приступить к регистрации онлайн-кассы, убедитесь, что вы:

- выбрали ОФД и заключили с ним договор;

- приобрели квалифицированную электронную подпись (КЭП).

Основные моменты перехода на онлайн-кассу

Согласно действующей редакции закона «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» от 22.05.2003 № 54-ФЗ, сейчас (за некоторым исключением) должны использоваться только онлайн-кассы. Такие кассовые машины передают необходимую информацию в налоговый орган через интернет в режиме онлайн.

Если вы решили приобрести новую кассовую технику, то проверьте, включена ли она в официальный реестр кассовых машин, разрешенных к применению в соответствии с новым законодательством. Данный реестр есть на сайте налоговой службы.

На сайте Налоговой службы также можно уточнить, подлежит ли модернизации определенная модель ККТ.

После того как вы определитесь с самой техникой, нужно приступить к регистрации новой или модернизированной ККТ. Также вам нужно будет выбрать оператора фискальных данных (ОФД), на которого возложена функция по передаче данных с онлайн-кассы в налоговый орган. Список ОФД также присутствует на сайте ФНС.

Какие документы нужны для регистрации онлайн-кассы

Чтобы зарегистрировать онлайн-кассу, нужно направить в налоговые органы заявление. Согласно закону 54-ФЗ заявление о регистрации ККТ должно содержать следующие реквизиты:

- наименование пользователя (полное наименование организации или полные фамилия, имя, отчество (при наличии) индивидуального предпринимателя);

- ИНН;

- адрес и место установки кассового аппарата;

- заводской номер и модель ККТ;

- заводской номер и модель фискального накопителя.

В заявление в зависимости от планируемого направления использования онлайн-кассы вносятся дополнительные данные, например, если будут производиться интернет-платежи, то в строке «Адрес» нужно указать адрес сайта. Заполняются соответствующие строки:

- при применении в составе автоматического устройства;

- при использовании платежным агентом;

- при проведении расчетов в интернете;

- при разносной, развозной продаже;

- при применении только для распечатки бланков строгой отчетности.

Форма заявления приведена в Приложении № 1 к Приказу ФНС РФ от 29.05.2017 № ММВ-7-20/484@ (в ред. от 07.09.2018).

И еще момент: до обращения в налоговый орган с заявлением о регистрации онлайн-кассы нужно определиться с ОФД, так как его данные также в него вносятся.

Заполненный на бумажном носителе бланк заявления подается в налоговую инспекцию. Зарегистрировать онлайн-ККМ можно в любой налоговой инспекции, не только в той, где стоит на учете сама организация.

Кроме заявления инспекция потребует предъявить оригиналы свидетельства о государственной регистрации юридического лица или предпринимателя (ОГРН или ОГРНИП), свидетельства о постановке на учет в налоговом органе (ИНН), документы на кассовую машину, печать (если организация не отказалась от ее использования), также не забудьте оформить доверенность на представителя организации, производящего процедуру регистрации.

Требования к кассе

Онлайн-касса должна обладать характеристиками:

- наличие на корпусе уникального серийного кода;

- возможность подключения к интернету и передачи данных в онлайн-режиме;

- наличие печатающего устройства для ФД и ячейки для установки фискального накопителя.

Кроме того, кассы нового образца способны наносить на чек QR-код и ссылку для проверки достоверности.

Проведение регистрации ОФД кассы в налоговой возможно либо через персональный кабинет на официальном портале ФНС, либо личным визитом. Если предприниматель решил отправить документы по интернету, ему предварительно нужно получить КЭП (квалифицированную электронную подпись). Только такой вид подписи дает право совершать подобные операции в «удаленном» формате.

Интернет-регистрация в налоговой

Постановка на учет кассы включает несколько стадий. Сначала на сайте ФНС представитель компании или непосредственно ИП заполняет заявление и ставит подпись (КЭП). Если у него нет квалифицированной подписи, ее придется заказать. После этого налоговая проверяет внесенные в заявление сведения, сверяя их с реестром юридических лиц и предпринимателей. Кроме того, инспекция изучает реестр кассовой техники и фискальных носителей (ФН). После проверки кассовой технике назначается регистрационный номер.

Затем проводится фискализация. В аппарат вводятся: присвоенный номер, сведения об операторе ФД, владельце устройства. Сделать это может как сам предприниматель, так и специальные организации. Последний вариант удобнее, поскольку позволяет уберечься от ошибок и возможной смены фискального накопителя. Далее нужно проверить параметры, чтобы уточнить, насколько корректно работает ФН. На финальной стадии налоговая выдает карточку регистрации кассового аппарата. На документе обязательно должна быть электронная подпись ФНС.

Рассмотрим каждый шаг подробнее.

Стандартная подача заявления

Несмотря на то, что сегодня многие предпочитают подавать заявки по интернету, всегда можно составить заявление в письменной форме, указав основные данные об организации, сведения о накопителе и ККТ.

Можно отнести заявление в личном порядке или отправить по почте. Кроме того, разрешена регистрация ККТ от лица представителя.

Датой приема заявки считается не день отправки, а момент поступления письма с заявлением в налоговую инспекцию. Важно помнить, что использовать кассу на законных основаниях можно только после регистрации, а не после отправки заявления, которое еще не было рассмотрено налоговыми органами. Это квалифицируется как нарушение и предусматривает штрафы.

Если предприниматель по незнанию начал пользоваться кассовым аппаратом без регистрации, необходимо самостоятельно сообщить об этом факте в налоговые органы и исправить нарушение до того момента, как будет назначено наказание.

Отказываться от регистрации или нарушать порядок использования ККТ не рекомендуется, поскольку это привлечет внимание налоговых органов, а их работники могут совершать выездные проверки на торговые точки, не предупреждая об этом предпринимателя.

Подача заявки через 1-ОФД

На сайте OFD.ru необходимо зарегистрировать персональный кабинет и после этого найти «Заявки в ФНС». Далее можно посмотреть базовый список касс, подлежащих обязательному учету.

Рисунок 1: Проверка актуального оборудования

Здесь отображены аппараты, которые вписывает сам пользователь. Также имеется поле со статусом, где приводится состояние заявки. Можно подавать сразу несколько запросов на активацию оборудования и отслеживать их. Заявителю потребуется:

- информация о кассе: заводской номер;

- места расположения;

- цели применения;

- контакты предпринимателя.

После этого на кассе производят операцию «Отчет о регистрации», используя:

- ИНН ОФД: 7841465198;

- сервер: gate.ofd.ru;

- порт: 4000.

Для завершения регистрации указывают данные фискального документа, время получения, фискальный признак из выполненного отчета. В течение этого времени в поле к регистрируемым ККТ сохраняется надпись: «Касса не готова к работе». После оплаты услуг она будет доступна для использования. Для оплаты необходимо перейти во вкладку «Счета».

Обращение в ФНС по интернету

Можно зарегистрировать ККТ на сайте ФНС РФ. Важно помнить, что для этого требуется изготовить электронную подпись, обратившись в одно из отделений Минкомсвязи, имеющих аккредитацию на проведение подобной деятельности.

После прохождения регистрации по интернету у пользователя появляется личный кабинет. Там необходимо найти вкладку «Учет контрольно-кассовой техники».

Рисунок 2: Создание заявления на регистрацию оборудования

Нажав «Зарегистрировать ККТ», можно увидеть меню из нескольких пунктов. Там находится опция под названием «Заполнить параметры заявления вручную».

После внесения данных ставят электронную подпись, указав номер регистратора, информацию о накопителе.

Рисунок 3: Отправка заявления

В общем списке появится поле, имеющее статус «Присвоен регистрационный номер ККТ». В это же время касса осуществит печать чека, в котором будет отображен отчет о регистрационной процедуре. Аналогичная информация появится у того ОФД, с которым ранее заключался договор.

Данные из отчета заносятся в Личный кабинет в раздел «Учет ККТ». Необходимо найти устройство, которое проходит регистрацию, нажать на его номер. Далее появится кнопка «Завершить регистрацию». Туда вписывают дату и время получения отчета, фискальный признак и номер документа. После этого нажатие «Подписать и отправить» перенаправит заявку в ФНС, а статус изменится на «Ожидается отчет о регистрации ФН».

После проверки налоговый орган присылает карточку как удостоверение о пройденной процедуре. Одновременно в личном кабинете поменяется статус – «ККТ зарегистрирована».

Сегодня процедура активации фискального регистратора занимает мало времени, а удобная система на ресурсах ФНС и ОФД позволяет практически любому предпринимателю без труда подать заявку и использовать кассу на законных основаниях.

Место регистрации ККТ: куда подавать заявление

Согласно п. 1 ст. 4.3 закона «О применении контрольно-кассовой техники…» от 22.05.2003 № 54-ФЗ (далее — закон 54-ФЗ) контрольно-кассовая техника (далее — ККТ) может быть применена только после того, как будет зарегистрирована в ФНС РФ в надлежащем порядке.

Необходимо учесть следующее:

- Заявление о регистрации (перерегистрации и снятии с учета ККТ) может быть подано в любой терорган ФНС РФ или через кабинет ККТ (п. 1 ст. 4.2 закона 54-ФЗ).

- Регистрация названной техники производится по местонахождению юрлица или по месту жительства индивидуального предпринимателя — заявителя (п. 20 Регламента).

- Регистрация ККТ производится по местонахождению обособленного подразделения (далее — ОП) юрлица-заявителя. Если ОП организации находятся в пределах одного муниципального образования, города федерального значения, но при этом относятся по подведомственности разным терорганам ФНС РФ, то зарегистрировать все ККТ нужно в одном тероргане по месту нахождения ОП, в котором хозсубъект-заявитель поставлен на учет (п. 21 Регламента).

Порядок регистрации регулируется следующими актами:

- законом 54-ФЗ;

- административным регламентом…, утв. приказом Минфина России от 29.06.2012 № 94н (далее — Регламент).

В каких случаях требуется перерегистрация

По 54-ФЗ перерегистрация кассы необходима при:

- смене юридического адреса юрлица, зарегистрировавшего ККТ по этому адресу;

- переезде торговой точки в новое здание с изменением адреса

- передаче ККТ из одного филиала в другой.

Если использовать одну кассу в разных торговых точках по разным адресам, ее необходимо перерегистрировать каждый раз. Поэтому проще купить несколько касс и установить их в нескольких точках продаж.

Для перерегистрации потребуются:

- квалифицированная электронная подпись, оформленная на имя директора юридического лица или ИП, которое подает заявление на перерегистрацию ККТ;

- касса, подключенная к интернету.

Убедитесь, что на ПК установлены драйверы для носителей электронной подписи и СКЗИ. Для юридических лиц и ИП порядок перерегистрации отличается.

- В личном кабинете налогоплательщика перейдите в раздел «Учет контрольно-кассовой техники».

- В списке найдите ККТ, которую нужно перерегистрировать, и нажмите ее регистрационный номер (РН ККТ).

- В открывшемся окне выберите «Перерегистрировать».

- Выберите причину перерегистрации, укажите новые сведения о ККТ. Если причина перерегистрации «замена ФН», укажите сведения из отчета о закрытии архива предыдущего накопителя и из отчета об изменениях параметров регистрации.

На заметку!

Важно правильно указать все сведения о ККТ. Закон квалифицирует ошибки как «передачу в ФНС заведомо ложных сведений», а это грозит административным штрафом.

- Нажмите «Подписать и отправить».

- Убедитесь, что статус ККТ изменился на «ККТ перерегистрирована».

Касса перерегистрирована. Если вы перерегистрировали кассу из-за смены адреса, перенесите ККТ в другую точку продаж.

Общие правила оформления документов по кассовым операциям

Кассовые операции ведутся кассовым или иным работником, на которого руководитель организации или предприниматель возлагает обязанности кассира. Со своими должностными правами и обязанностями кассир должен ознакомиться под подпись. Если кассиров у организации или ИП несколько, назначается старший кассир. При необходимости вести кассовые операции может также сам руководитель организации или ИП.

ОБРАТИТЕ ВНИМАНИЕ! Кассир является материально ответственным лицом, с которым подписывается соответствующий договор.

Все кассовые документы, включая кассовую книгу, могут составляться в бумажном или электронном виде. Документы на бумажном носителе оформляются от руки или на компьютере и подписываются уполномоченными лицами. Электронные документы оформляются с применением технических средств с обеспечением их защиты от несанкционированного доступа, искажений и потери информации. Они подписываются электронными подписями в соответствии с требованиями закона «Об электронной подписи» от 06.04.2011 № 63-ФЗ.

Кассовые документы подписываются главным бухгалтером или бухгалтером (при их отсутствии — руководителем), а также кассиром. Если документ электронный, то он подписывается электронной подписью (ЭЦП). Минфин считает, что при оформлении первичных учетных документов возможно использование простой электронной подписи (письмо от 17.07.2017 № 03-03-06/1/45323). Кассир снабжается печатью (штампом), содержащей (содержащим) реквизиты, подтверждающие проведение кассовой операции, а также образцами подписей лиц, уполномоченных подписывать кассовые документы. Кассир обязан сверять подписи с образцами, только если документ составлен не в электронном виде с ЭЦП. В случае ведения кассовых операций и оформления кассовых документов руководителем образцы подписей лиц, уполномоченных подписывать кассовые документы, не оформляются.

При наличии старшего кассира операции по передаче наличных денег между старшим кассиром и кассирами в течение рабочего дня отражаются старшим кассиром в книге учета принятых и выданных денежных средств.

ККТ как основное средство

Если касса ставится на учет как ОС, то в затраты включаются все фактические расходы организации (без НДС) на приобретение аппарата:

- стоимость ККТ, ФН и кода активации ОФД;

- затраты на доставку и установку;

- стоимость услуг по вводу в эксплуатацию.

ККТ может быть отнесена к основным средствам при соблюдении следующих условий:

- не предназначена для дальнейшей перепродажи;

- использоваться будет не менее 12 месяцев;

- экономическая выгода (доход) от применения ККТ.

- стоимость расходов на все оборудование свыше 40 000 рублей.

ККТ, принятая к учету в качестве основных средств, отражается на счете 08 «Вложения во внеоборотные активы». Сформированную первоначальную стоимость объектов основных средств, принятых в эксплуатацию, списывают в дебет счетов 01 «Основные средства». В этом случае стоимость техники погашается посредством начисления амортизации.

ККТ как материально-производственный запас

Кассовую технику, стоимостью до 40 000 рублей за единицу, можно отразить в составе МПЗ. В этом случае ККТ принимается к бухгалтерскому учету в сумме фактических затрат организации (без НДС). К расходам относятся все затраты, непосредственно связанные с приобретением онлайн-кассы.

ККТ учитывается на счете 10 «Материалы». При ее передаче в эксплуатацию стоимость относят в дебет счетов затрат (20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу»). Причем в целях обеспечения сохранности этих объектов при эксплуатации в организации должен быть организован надлежащий контроль за их движением. Это удобно осуществить посредством использования забалансового счета.

Как списать ККТ?

Хранить непригодный или старый кассовый аппарат нет необходимости (срок хранения 5 лет установлен лишь для фискальных накопителей). Выбросить ККТ в мусорку нельзя. Кассовая техника относится к отходам производства и потребления 4 класса опасности, и утилизировать ее необходимо в специализированной компании.

Списание ККТ происходит на основании решения комиссии. Генеральный директор создает комиссию, которая составляет акт с указанием причин списания и данных о передаче его на утилизацию. Если у онлайн-кассы есть остаточная стоимость, то ее можно учесть при расчете налога на прибыль на дату утверждения руководителем акта о списании ОС.

Упрощенный порядок ведения кассы для малого бизнеса

Упрощенный порядок кассовых операций установлен с 1 июня 2014. Согласно ему ИП могут отказаться от оформления приходного и расходного ордера, а также не вести кассовую книгу. В обязанности ИП вменяется лишь оформление расчетно-платежных и платежных ведомостей при выплатах зарплаты физлицам или иных вознаграждений в наличной форме.

Кроме того, ИП и малые организации с численностью сотрудников до 100 человек и выручкой до 400 млн рублей в год могут не соблюдать лимит остатка денег в кассе. Но если ИП и малым организациям удобно вести кассовые документы, они вправе это делать.

Ответственность за нарушения оформления кассовых операций

Нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций в 2020 году наказуемо. Нарушением признается неоприходование наличной выручки, несоблюдение кассового лимита, расчеты с контрагентами наличными деньгами сверх установленных норм, несоблюдение порядка хранения денежных средств. За такие правонарушения предусмотрен административный штраф по статье 15.1 КоАП РФ.

Если кассовая дисциплина в 2020 году не отвечает заявленным требованиям, на нарушителей наложат штраф:

- для должностных лиц — от 4000 до 5000 рублей;

- для юридических лиц — от 40 000 до 50 000 рублей.

Где регистрировать кассовый аппарат ИП, если некогда этим заниматься

Модулькасса предлагает услугу «Касса под ключ». Мы сами заключаем договор с ОФД, создаем электронную подпись и регистрируем аппарата в налоговой. Когда вы получите Модулькассу, ее достаточно включить, чтобы начать работу. Мы фискализируем аппарат и настраиваем его для работы.

Какую кассу выбрать

Мы предлагаем три модели Модулькассы:

Мобильная Модулькасса за 11 900 рублей помещается в рюкзак и работает без проводов. Заряда аккумулятора хватает на 48 часов активной работы, а в режиме ожидания она держит заряд месяц. Умеет считывать штрихкоды и кьюар-коды, интегрируется с системами учета и платежными системами.

Модулькасса с эквайрингом стоит 24 900 рублей. Выглядит как обычная Модулькасса и обладает теми же функциями, но умеет считывать банковские карты и принимать безналичную оплату.

Стационарная Модулькасса за 25 900 рублей — смарт-терминал с большим сенсорным экраном. Подходит для крупных магазинов и ресторанов. Имеет встроенный модуль УТМ ЕГАИС, поэтому через нее можно продавать крепкий алкоголь.

Мы постоянно улучшаем кассу, чтобы сделать ее быстрее и удобнее. Поэтому цена и количество моделей могут меняться. Актуальная информация — на нашем сайте.

Заказать кассу

Регистрацию онлайн-кассы можно провести, посетив любое территориальное отделение ФНС – не обязательно то, где вы состоите на учете как ИП или юрлицо, либо обратиться в ЦТО «Такском-Касса», который зарегистрирует вашу кассу в налоговой инспекции.

Но можно выполнить все действия онлайн – в личном кабинете на сайте налоговой. Объясняем, как зарегистрировать ККТ на портале nalog.gov.ru.

Подготовка

Перед тем, как заняться регистрацией онлайн-кассы, вам следует:

- Подписать договор с выбранным оператором фискальных данных (ОФД);

- Получить квалифицированную электронную подпись (КЭП). Подойдет КЭП с сертификатом, выданным ФНС на первое лицо компании (или ИП), либо КЭП физического лица, на имя которого выдана машиночитаемая доверенность (МЧД) с правом проводить регистрационные действия от имени юрлица (требование вступает в силу с 01.09.2023);

- Проверить, что онлайн-касса находится в исправном состоянии, снабжена марками-пломбами, на нее нанесены заводской номер и знаки установленного образца, имеется техпаспорт;

- Приобрести фискальный накопитель (ФН) и установить его внутрь кассы. Срок действия ФН может быть установлен 13, 15 или 36 месяцев. По прошествии этого времени накопитель нужно заменить на новый и провести перерегистрацию кассы;

- Удостовериться, что онлайн-касса и ФН включены в перечни допустимых для работы. Например, если вы приобрели ККТ год назад, то эта модель может быть уже исключена из списка – зарегистрировать ее сейчас не удастся;

- Зайти на сайт Федеральной информационной адресной системы (ФИАС) и проверить, есть ли в справочнике адрес места ведения коммерческой деятельности. Если такого адреса (или улицы) там нет, то пройти процедуру онлайн-регистрации не получится – сначала нужно добавить данные в справочник.

Порядок действий при регистрации кассы

Процедура регистрации кассового аппарата на сайте налоговой состоит из таких этапов:

- Зайдя в личный кабинет на сайте ФНС, вам нужно составить заявление на регистрацию кассы, скрепить его КЭП и отправить.

- После получения обращения ФНС сверяет сведения, указанные в заявке, с данными государственных реестров. Если проверка информации прошла удачно, то кассе будет присвоен регистрационный номер.

- Далее выполняется фискализация ККТ. Для этого онлайн-кассу необходимо подключить к интернету, установить программное обеспечение и ввести необходимые данные. После окончания процедуры касса формирует и распечатывает чек, в котором будут приведены параметры фискализации – фискальный признак (ФП или ФПД), состоящий из 10 цифр.

- Затем параметры фискализации нужно отправить на сайт налоговой инспекции. ФНС проведет проверку ФП, чтобы определить правильность работы ФН.

- На завершающем этапе в личном кабинете отобразится карточка регистрации ККТ. Она формируется с помощью электронной цифровой подписи ФНС.

Рассмотрим процедуру регистрации контрольно-кассового аппарата пошагово.

Для вашего удобства и экономии времени зарегистрируем вашу кассу в ФНС удалённо или с выездом специалиста

Шаг 1. Отправка заявления на регистрацию ККТ

Чтобы зарегистрировать кассу, вам потребуется зайти в личный кабинет на сайте ФНС. Авторизоваться на сайте налоговой можно одним из следующих способов:

- Получив при посещении территориального органа ФНС с документом, подтверждающим личность, регистрационную карту. В этом документе будут указаны логин и пароль для входа в личный кабинет.

- С помощью КЭП.

- Воспользовавшись учетной записью на портале Госуслуг. Попасть в личный кабинет таким способом получится только у тех, кто хотя бы раз посещал центр ЕСИА лично.

Затем в личном кабинете следует выбрать пункт «Учет ККТ». Далее вы попадаете на страницу, на которой представлена опция «Зарегистрировать ККТ». Выбрав ее, вы увидите варианты: «Заполнить вручную» и «Загрузить из файла». Выберите первый из них и перед вами откроется страница с формой электронного заявления.

Введение сведений о ККТ

Вам нужно внести информацию во все обязательные поля, выбрав название ККТ, введя наименование организации и адрес ее местонахождения.

Нужно указывать такое наименование места размещения кассы, которое позволит идентифицировать вашу организацию. Им может служить наименование ТРЦ, в котором находится пункт торговли, название магазина, номерной знак автомобиля (для услуг грузоперевозок, такси) и т. д.

Около поля для указания модели кассы требуется ввести ее серийный номер. Его можно найти на корпусе устройства или в техпаспорте.

После ввода модели ККТ отобразятся дополнительные поля для выбора ФН и введения его заводского (серийного) номера.

Заполнение особых параметров

Под обязательными для ввода данных полями вы увидите перечень вариантов использования ККТ. Специальные параметры можно выбрать, отметив галочками нужные чекбоксы.

Например, если ваша онлайн-касса будет использоваться при оплате услуг через курьера, применяться для продажи подакцизных товаров или для проведения расчетов онлайн, нужно выбрать эти варианты применения ККТ.

Если вы изначально не отметите нужный чекбокс, то вернуться к этому шагу уже не удастся. Указать требуемый параметр позднее можно только при перерегистрации кассы.

Выбор ОФД

Указав особые параметры, необходимо заполнить информацию об ОФД, выбрав его из списка.

После указания этой информации останется нажать кнопку «Подписать и отправить» для пересылки анкеты на проверку ФНС.

Оператор фискальных данных «Такском» – ОФД и даже больше

Шаг 2. Прохождение фискализации

Если проверка завершилась успешно, в личном кабинете появится запись с указанием номера регистрации (РНМ), присвоенного ККТ. С помощью специальной утилиты его нужно будет ввести в настройки самого кассового устройства. Для этого требуется подсоединить онлайн-кассу к компьютеру с установленным программным обеспечением и зайти в режим администрирования.

В зависимости от производителя и даже конкретной модели настройка онлайн-кассы может отличаться. Приводим пример действий на примере популярной ККТ марки «Атол»:

- Подключите онлайн-кассу к компьютеру и запустите программу установки. Она должна автоматически обнаружить кассовый аппарат.

- Введите в представленные поля дату и время, затем выберите опцию «Зарегистрировать».

- Внесите в соответствующие окна информацию о предпринимательской деятельности, ККТ, ОФД, системе налогового учета, которую вы избрали.

- Проверьте введенную информацию и нажмите кнопку «Выполнить». После этого онлайн-касса свяжется с ОФД, проверит корректность введенных сведений и сформирует файл с реквизитами регистрации. Он автоматически сохранится на компьютер и его можно будет распечатать.

При внесении номеров будьте предельно внимательны – допустив ошибку хотя бы в одной цифре, вы выведете ФН из строя.

Шаг 3. Отправка отчетности

После введения регистрационных параметров в ККТ, он напечатает фискальный документ – кассовый чек. В нем будут приведены параметры фискализации, обозначаемые аббревиатурой ФП или ФПД (фискальный признак).

Для завершения регистрации кассы на сайте ФНС необходимо отправить отчет. Уведомление об этом вы увидите, зайдя снова в личный кабинет.

В отчете требуется указать параметры фискализации – в виде 10 цифр. Также в нем требуется указать номер, дату и время выдачи кассового чека.

Заполнив все строки отчета, нажмите кнопку «Подписать и отправить».

Сдавайте электронную отчётность в ФНС и другие госорганы через веб-сервис «Онлайн-Спринтер»

- Простой и удобный интерфейс

- Встроенная проверка на ошибки

- Умный календарь бухгалтера

- Бесплатная техподдержка 24/7

- ЭДО с контрагентами

Шаг 4. Получение регистрационной карточки

После успешного выполнения предыдущих шагов, в течение 5 дней вам будет направлена регистрационная карточка, заверенная ЭЦП налогового органа. Она будет отображена в личном кабинете на сайте ФНС.

Этот документ будет служить подтверждением регистрационного учета кассовой техники и того факта, что ККТ можно использовать в своей коммерческой деятельности.

Шаг 5. Передача данных в ОФД

Несмотря на то, что договор с ОФД вами уже подписан, в него не была внесена регистрационная информация. Кроме заключения общего договора на обработку фискальных данных, необходимо подключить к ОФД конкретную ККТ.

Поэтому, после получения карточки регистрации, нужно настроить передачу сведений в ОФД. Такое подключение, прежде всего, нужно в целях обеспечения биллинга – чтобы и пользователь, и ОФД понимали, с какого момента и за какую кассу начисляется оплата.

Для этого нужно авторизоваться в личном кабинете на сайте ОФД, найти в меню раздел о подключении ККТ, ввести требуемую информацию из карточки регистрации и сохранить изменения.

Какие ошибки могут быть допущены при регистрации ККТ

Регистрация кассового аппарата на портале налоговой инспекции занимает обычно не более получаса. Но есть риск совершить ошибки, которые приведут к нарушению порядка использования ККТ или даже выведут из строя ФН.

Несоответствие регистрационных сведений

Указанные на сайте налоговой сведения не синхронизируются с настройками кассы, поэтому вы должны самостоятельно сверить их соответствие. Иначе касса будет работать с нарушением порядка ее использования. За это законодательством предусмотрен штраф в размере до 10 000 руб.

Несовпадение сведений об ОФД

Ошибка может возникнуть при расхождении данных на сайте ФНС и в настройках кассы – например, когда вы сменили ОФД. Если на сайте ФНС вы указали нового оператора, а в настройках кассы – не изменили, то вы нарушаете порядок использования ККТ.

Некорректное введение регистрационного номера

На этом этапе ошибка неприемлема, так как она приведет к тому, что ФН заблокируется и его придется заменить.

Частая перерегистрация кассы

При любом изменении данных, указанных в регистрационной карточке, потребуется провести перерегистрацию кассы. Перерегистрировать кассовый аппарат, не меняя ФН, можно не более 12 раз. Затем придется приобрести новый накопитель.

Нарушение сроков

Провести фискализацию кассы и отправить в ФНС отчет о регистрации ККТ нужно не позднее одних суток после присвоения регистрационного номера. Если не выполнить фискализацию в установленный срок, придется получать на ККТ новый регистрационный номер. Если же вовремя не предоставить отчет в налоговую службу, фискальный накопитель будет признан недействительным.

Оставьте свой номер, если возникли вопросы.