При заполнении годового отчета бухгалтеров мучает один и тот же вопрос — как учесть зарплату декабря в январе. А при подготовке 6-НДФЛ за 2021 год в форму надо включить еще и справки 2-НДФЛ. Рассказываем, как правильно заполнить форму и не нарушить контрольные соотношения, чтобы у ФНС не возникло претензий.

Кто обязан сдавать 6-НДФЛ

Форму сдают все компании и ИП, которые выплачивали вознаграждения физлицам в 2021 году. Новая форма расчета утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

Если компания (ИП) за год произвела выплаты менее, чем 10-ти физлицам, то 6-НДФЛ можно сдать или на бумаге, или по ЭДО (п. 2 ст. 230 НК). Если получателями дохода стали 10 человек и больше — только в электронном формате.

При наличии обособленных подразделений нужно обратить внимание на ОКТМО, если они отличаются от ОКТМО головной организации, то сдается несколько отчетов: один сдает головная организация, другие — обособленные подразделения.

Срок сдачи отчетности — не позднее 1 марта 2022 года.

Если компания своевременно не сдаст расчет в налоговую ее оштрафуют на 1 000 руб. за каждый месяц просрочки, причем даже за неполный (п. 1.2 ст. 126 НК). Также налоговики могут заблокировать счет при задержке сдачи 6-НДФЛ более чем на 20 рабочих дней (ст. 76 НК). А гендира или другого ответственного лица могут оштрафовать на сумму от 300 до 500 руб. по ч. 1 ст. 15.16 КоАП.

В расчете отображается информация только по тем доходам, с которых надо удерживать НДФЛ (зарплата, отпускные, больничные, подарки), в том числе по выплатам физ. лицам (без статуса самозанятого) по ГПД.

В расчет не включаются доходы ИП, самозанятого по ГПД или единовременная материальная помощь сотрудникам в связи со смертью члена семьи.

Как заполнить новый 6-НДФЛ

Расчет состоит из:

- титульного листа;

- раздела 1;

- раздела 2;

- Приложение № 1, которое представляет собой справку о доходах.

Причем, разделы 1, 2 и Приложение заполняются на каждую ставку НДФЛ отдельно.

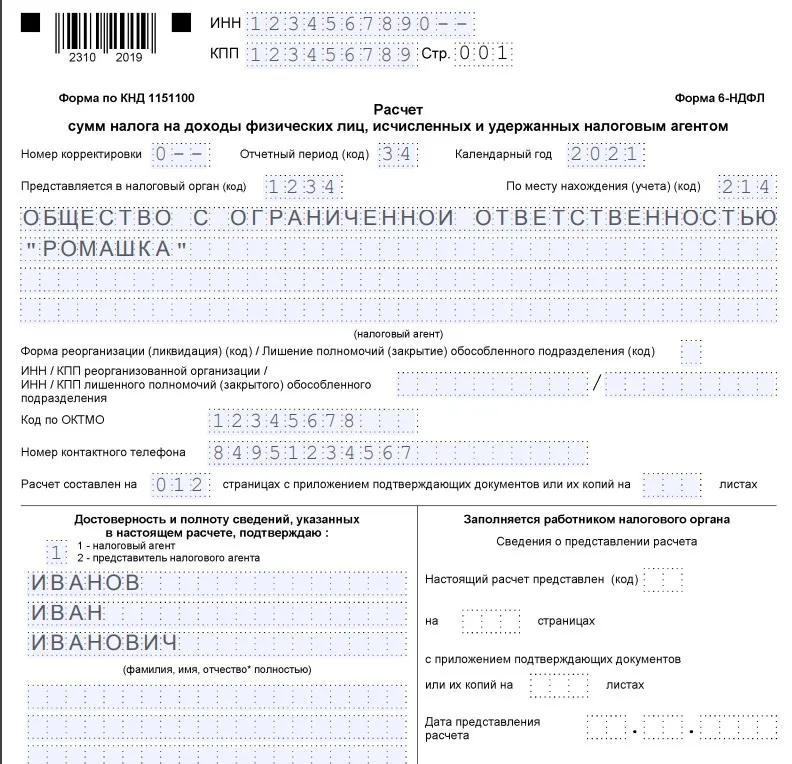

При заполнении титульного листа надо указать:

- ИНН/КПП. Индивидуальные предприниматели вместо КПП проставляют прочерки.

- Номер корректировки ставиться, если подается уточненный расчет, для первичного проставляется «0—».

- Код отчетного периода. Так как мы говорим про 6-НДФЛ за 2021 год, то ставим код «34».

- Календарный год. В нашем случае — «2021».

- Код налоговой, в которую сдается расчет.

- Код по месту нахождения/учету работодателя.

Например: «214» — по месту учета российской компании или «120» — по месту жительства ИП.

- Наименование организации или ФИО предпринимателя. Причем наименование указывается сокращенное или полное, если не было указано при регистрации компании сокращенное. А вот ФИО предпринимателя — только полностью.

- Код ОКТМО. Если в ОКТМО не 11 знаков, а 8, то оставшиеся клетки оставляем пустыми, прочерки ставить не надо.

- Контактный номер телефона.

- Количество страниц в расчете и приложений.

Например, если 6-НДФЛ подписывает представитель налогового агента, то в количество листов приложений надо поставить количество листов доверенности.

Узнать код налоговой и ОКТМО можно в специальном сервисе на сайте ФНС по юр. адресу компании или адресу места жительства ИП.

А дальше — информация о том, кто подписывает отчет: «1» — налоговый агент (ФИО ответственного лица) или «2» — представитель (наименование организации-представителя иди ФИО представителя-физлица). А также дата подписание отчета и подпись ответственного лица. Если отчет сдается по ЭДО — то электронная подпись.

В данной статье мы не будем рассказывать про поля для ликвидируемой или реорганизованной компании. Так как они проставляют другие коды отчетного периода, а также дополнительные поля, например, «ИНН/КПП реорганизованной организации».

Сдавайте отчетность в налоговую инспекцию, фонда и Росстат через сервис Онлайн-Спринтер. Работайте в сервисе бесплатно целый месяц и оцените все его преимущества.

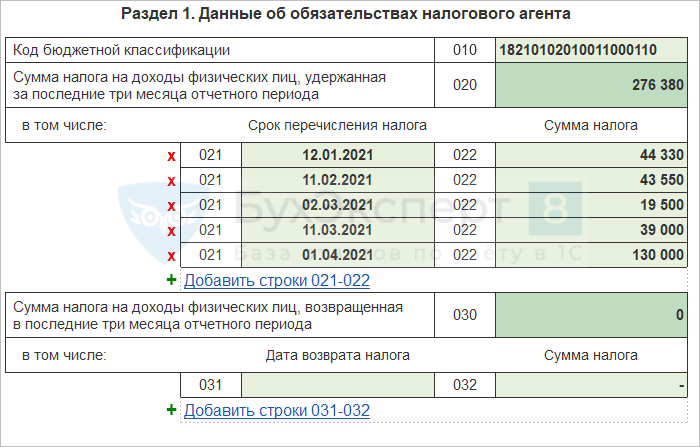

Заполнение Раздела 1

В этом разделе собрана информация о доходах и НДФЛ за IV квартал 2021 года. В полях раздела указываем:

- 010 — КБК. За 2021 год и в 2022 году налоговый агент указывает по обычным доходам (зарплата, договоры ГПХ) один из двух КБК:

При налоговой базе до 5 млн руб. включительно (ставка 13%) — 18210102010011000110.

При налоговой базе свыше 5 млн руб. (ставка 15%) — 18210102080011000110.

- 020 — НДФЛ, перечисленный за последние три месяца;

- 021 — срок перечисления налога;

Для зарплаты — это следующий рабочий день после выплаты зарплаты. Для больничных и отпускных — последний день месяца, в котором они были выплачены.

- 022 — сумма НДФЛ. По каждому выплат, для которых установлены разные даты, нужно заполнять отдельные поля 021 и 022;

- 030 — НДФЛ, возвращенный работникам в IV квартале (работодатель может вернуть суммы налога при применении вычета за детей за прошлые периоды или имущественного вычета на основании уведомления ФНС);

- 031 — дата возврата;

- 032 — сумма возвращенного НДФЛ.

Что делать с Разделом 1, если в течение года к доходу применялись разные ставки НДФЛ? ФНС в письме от 17.09.2021 № БС-4-11/13297@ ответила, что в этом случае надо заполнять отдельный раздел на каждую ставку налога (например, 13% и 15%), т. к. для каждой применяются разные КБК.

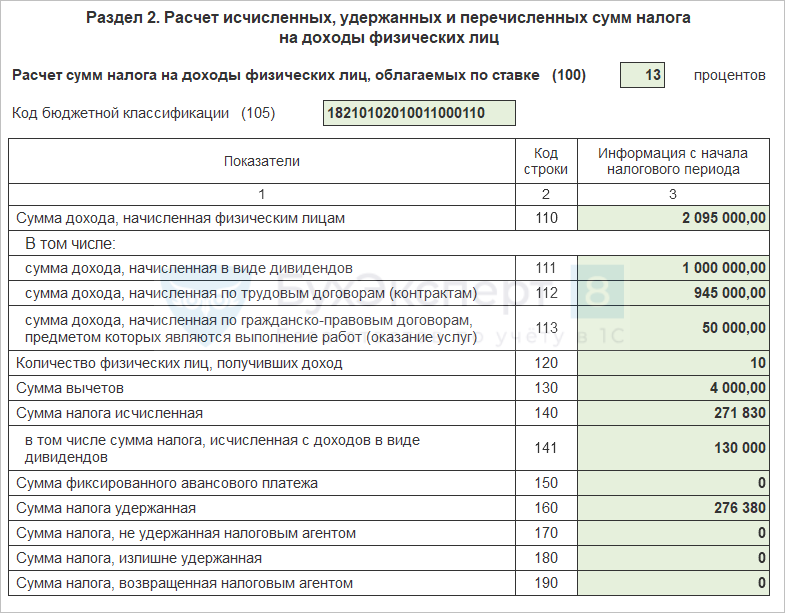

Заполнение Раздела 2

В этом разделе указываются общие суммы доходов, физлиц, вычетов и т. д., раздел заполняется нарастающим итогом с начала года. В полях 100 и 105 указываем ставку НДФЛ и соответствующий КБК.

Если в компании были выплаты по НДФЛ 13% и 15%, то на каждую ставку заполняется отдельный Раздел 2.

Далее, в полях 110-115 проставляются общие суммы выплат всем физлицам, причем в разбивке по видам доходов:

- по трудовым договорам;

- то ГПХ-договорам;

- по ГПХ-договорам с высококвалифицированными специалистами (ВКС);

- дивидендам.

В полях 120-121 — количество физлиц, включая ВКС, которым выплачивался доход как в виде зарплаты, так и как вознаграждение по гражданско-правовым договорам. А в поле 130 — налоговые вычеты по всем сотрудникам в общей сумме.

Поля 140-190 предназначены исключительно для сумм НДФЛ:

- 140 — исчисленный налог, в том числе и с декабрьской зарплатой (причем не важно, когда она была выплачена, так как дата начисления — последний день месяца).

- 141 — исчисленный только с дивидендов;

- 142 — исчисленный с сумм, выплаченных ВКС;

- 160 — удержанный налог. Если зарплата за декабрь выплачивалась в январе, то НДФЛ с декабрьской зарплаты не включается в эту сумму;

- 170 — налог, который работодатель или заказчик в отношении физлиц не смог удержать;

Например, работодатель выдал подарки всем работникам, суммой более 4 тысячи рублей, в том числе и декретницам. Но они не получают никакого дохода от работодателя, поэтому удержать НДФЛ не получилось.

- 180 — НДФЛ, который был излишне удержан у сотрудников, но не возвращен. К примеру, сотрудник принес заявление на оформление имущественного вычета с начала года, что и послужило основанием для перерасчета НДФЛ, который ранее был перечислен;

- 190 — возвращенный по заявлениям налог.

Сервис «Онлайн-Спринтер»

Годовая скидка 50% при переходе от конкурентов

Заполняем Приложение № 1 к 6-НДФЛ

По факту приложение — это справка о доходах физлиц — работников и исполнителей по ГПД. На каждого человека, который получил от компании доход, надо заполнить отдельную справку.

В первую очередь нужно заполнить информацию о самой справке и о получателе дохода (раздел 1 справки):

- номер справки и номер корректировки при наличии. Для первого расчета проставляем «00». Если справка аннулируется, то «99»;

- ФИО, ИНН и дату рождения физ. лица;

- налоговый статус. Например, код «1» — для налоговых резидентов, а код «2» — для нерезидентов;

- код страны гражданства, для России — «643»;

- код удостоверяющего личность документа и его реквизиты. Например, паспорт гражданина РФ, то ставим код «21», а если иностранный паспорт — «10». А далее — серию и номер.

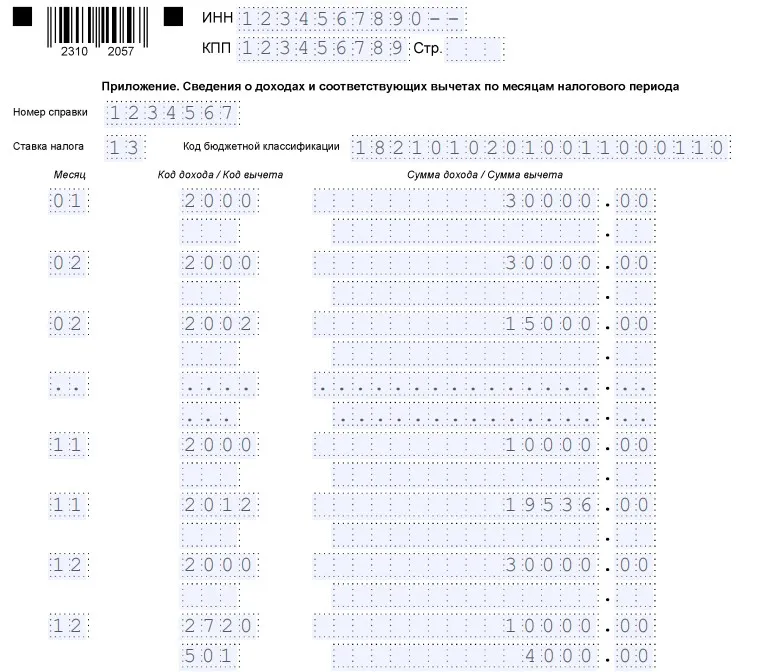

Далее следует заполнить приложение к справке. Причем, если у одного и того же физлица за год применялись разные ставки НДФЛ, то на каждую из них заполняется отдельное приложение. Например, если доход у сотрудника превысил 5 млн руб. за год.

Проставляем ставку налога, КБК и по месяцам проставляем код полученного дохода (для зарплаты — «2000», для отпускных — «2012», для подарков — «2720», для премии — «2002») и его сумму, а также код вычета для НДФЛ (например, «501» — вычет со стоимости подарка, «508» — с суммы единовременной помощи при рождении ребенка) и сумму.

Стандартные и социальные вычеты (на ребенка, лечение или при покупке жилья) в этом разделе не проставляются, так как их надо указать в разделе 3 Приложения.

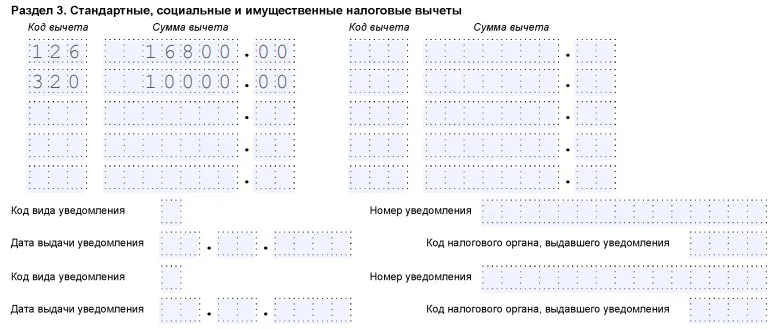

В разделе 3 справки указываем стандартные, социальные и имущественные вычеты в общей сумме за весь год («126» — вычет на первого ребенка, «311» — вычет при покупке жилья или «320» — вычет на обучение).

Если работодателю пришло уведомление напрямую из ФНС о налоговом вычете на работника, то его вид, номер, дату выдачи и код инспекции указывают ниже.

Код вида уведомления может быть следующим:

«1» — имущественный;

«2» — социальный;

«3» — уменьшение НДФЛ на фиксированные авансовые платежи.

Далее заполняем раздел 2 справки. В нем указываем:

- ставку НДФЛ и соответствующий КБК;

- сумму выплат за год (совокупную) без уменьшения на вычеты и НДФЛ;

- налоговую базу, то есть доход, уменьшенный на вычеты;

- исчисленный, удержанный и перечисленный, в том числе излишне, НДФЛ.

В случае необходимости заполняется информация о фиксированных авансовых платежах иностранца.

И последний — раздел 4. Он заполняется в том случае, если работодатель или заказчик по ГПД не смог удержать НДФЛ. Сначала указывается полная сумма дохода, а потом — сам налог.

Как проверить контрольные соотношения при заполнении 6-НДФЛ

Сначала проверьте основные правила заполнения самого расчета:

- сумма налоговых вычетов (поле 130) не должна быть больше суммы дохода (поле 110);

- поле 150 заполняется только в том случае, если от налоговой пришло специальное уведомление о возможности уменьшить НДФЛ на фиксированные авансовые платежи иностранца;

- поле 140 = (поле 110 — поле 130) / 100 * поле 100. Если это равенство неверно, то следует проверить налоговую базу, вычеты и сумму НДФЛ — где-то там «затесалась» ошибка.

- поле 120 (количество физлиц, которые получали доход от компании) должно быть равно количеству составленных справок по одной и той же ставке НДФЛ;

- общая сумма выплаченных доходов в разделе 2 (поле 110) равна сумме доходов по всем физлицам в справках. Аналогично проверяются суммы вычетов и НДФЛ.

Сверка с РСВ

Некоторые суммы из 6-НДФЛ можно сравнить с суммами из расчета по страховым взносам.

Например, количество работников в 6-НДФЛ и в третьем разделе РСВ должно совпадать. Кроме этого, должны совпадать суммы выплат физлиц сумма в полях 112 и 113 раздела 2 6-НДФЛ и указанные в РСВ в поле 050 Приложения 1. В противном случае налоговики могут посчитать, что в одном из отчетов занижена налоговая база.

Также можно сверить доходы работников с МРОТ и среднеотраслевой зарплатой по региону. Иначе ФНС пришлет уведомление о несоответствии.

Хотя, если компания ничего не нарушала, например, зарплата ниже среднеотраслевой, так как компания совсем новая, а зарплата меньше МРОТ, так как сотрудник работает на 0,5 ставки, то проблем не будет. Но налоговики все равно обратят на это внимание и потребуют ответа.

Кроме того, строит сверить суммы уплаченного НДФЛ по регистрам учета, чтобы не было никаких просрочек по уплате налога или ошибке в сумме.

Как правильно показать декабрьскую зарплату в 6-НДФЛ

Есть два варианта выплаты зарплаты за декабрь — в декабре и в январе. ОТ этого зависит, как она и НДФЛ будут отражены в расчете.

1. Если зарплату за декабрь выплатили в декабре.

Необходимо отразить ее как обычно в разделах 1 и 2, а также указать в справке о доходе. В поле 021 (срок перечисления налога) указывается первый рабочий день, следующий за днем выплаты.

Например, если зарплату за декабрь 2021 года выплатили 30 декабря 2021 года, то в поле 21 указываем 10 января 2022 года.

2. Если зарплату выплатили уже в январе.

Тогда зарплату показываем в полях: 110, 112, 140 раздела 2.

В разделе 1 и в поле 160 раздела 2 зарплату не указываем.

В справке о доходах отражаем зарплату, если дата фактической выплаты ранее составления отчета 6-НДФЛ за год (письмо от 06.10.2021 № БС-4-11/14126@).

При этому сумма НДФЛ, удержанная в январе, отражается в расчете 6-НДФЛ за 1 квартал 2022 года.

Заполняются поля:

- 020 (НДФЛ удержанный);

- 021 (срок перечисления);

- 022 (сумма налога).

В поле 160 нужно указать сумму удержанного налога (см. письмо ФНС от 11.02.2022 № БС-3-11/1230@).

Комплекс решений для любого бизнеса

Электронная отчётность, ЭЦП, ЭДО, онлайн-кассы, маркировка, решения 1С

Оставьте заявку на подключение или консультацию

Заполните форму ниже, специалисты свяжутся с вами и предложат наши услуги по выгодным ценам:

Дата публикации: 24.03.2021 06:54

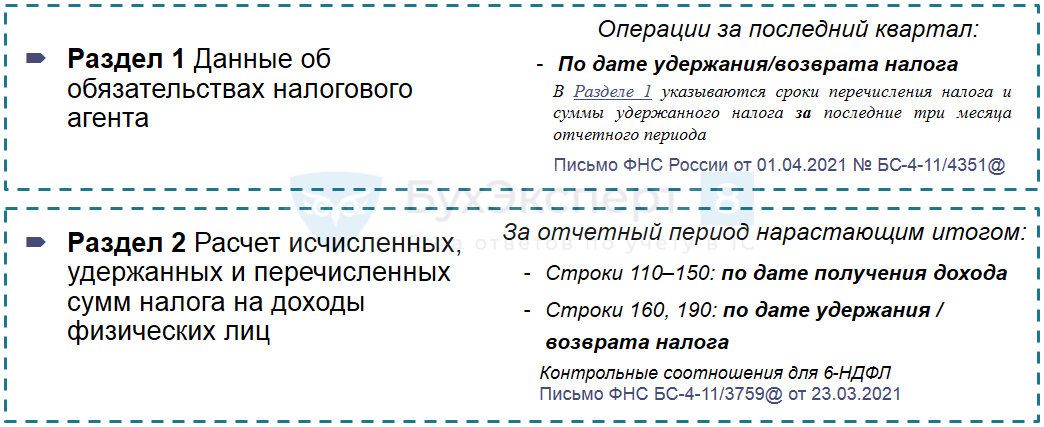

Приказом ФНС России №ЕД-7-11/753 @ от 15.10.2020г. утверждена новая форма расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядок ее заполнения и формат представления в электронном виде, а также форма справки о полученных физическим лицом доходах и удержанных суммах налога. Приказ вступает в силу с расчета за 1 квартал 2021 года. В отличие от предыдущей формы, Раздел 1 заполняют информацией за последние 3 месяца, а Раздел 2, наоборот — данными с начала года. Также 6-НДФЛ объединили со справкой о доходах, которая стала приложением к нему.

Раздел 1.

В Разделе 1 указывают сроки перечисления и суммы удержанного налога за последние 3 месяца отчетного периода. Больше не нужно указывать даты фактического получения дохода, даты удержания налога и суммы дохода.

Раздел 2.

В новом Разделе 2 нет места для итоговых значений по всем ставкам. Поля заполняются обобщенными по всем физическим лицам значениями нарастающим итогом с начала налогового периода. Для каждой ставки налога – свой Раздел 2.

Приложение 1 «Справка о доходах и суммах налога».

Главное отличие нового 6-НДФЛ в том, что в его состав включена бывшая справка 2-НДФЛ. Она практически аналогична старой форме и содержит те же разделы. Но ее дополнили Разделом 4, где отражается доход, с которого налоговый агент не удержал налог, и сумма такого налога. Справка заполняется при составлении расчета за календарный год и при ликвидации.

Рассмотрим правила заполнения Разделов 1 и 2 отчета 6-НДФЛ (с 2021 года).

Содержание

- Общее описание Разделов 1 и 2

- Общие правила Заполнения Раздела 1

- Общие правила заполнения Раздела 2

6-НДФЛ (с 2021 года) состоит из двух разделов:

- Раздела 1 — Данные об обязательствах налогового агента.

- Раздела 2 — Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц.

Общие правила Заполнения Раздела 1

В Разделе 1 показываются операции за последний квартал по дате удержания / возврата налога.

Ранее Раздел 2 в старом 6-НДФЛ (это аналог Раздела 1 нового 6-НДФЛ) заполнялся по сроку перечисления. Т.е. к какому периоду относился срок перечисления НДФЛ, в отчет за тот период и попадали данные по выплаченному доходу и удержанному НДФЛ. Такое заполнение было реализовано на основании разъяснений контролеров.

В Разделе 1 указываются сроки перечисления налога (строка 021) и суммы удержанного налога (строка 022) за последние три месяца отчетного периода.

О построчном заполнении Раздела 1 отчета 6-НДФЛ (с 2021 года):

Раздел 1 отчета 6-НДФЛ — порядок заполнения и контрольные соотношения

Общие правила заполнения Раздела 2

Раздел 2 заполняется за отчетный период нарастающим итогом:

- Строки 110–150 — по дате получения дохода (эти данные по итогам года должны сойтись с Приложением №1).

- Строки 160, 190 — по дате удержания / возврата налога.

Исчисленный НДФЛ (строка 140) и удержанный НДФЛ (строка 160) не будут сходиться в 6-НДФЛ (с 2021 года), т.к. для них установлены разные правила заполнения.

О построчном заполнении Раздела 2 отчета 6-НДФЛ (с 2021 года):

- Раздел 2 отчета 6-НДФЛ- порядок заполнения 110-113 и контрольные соотношения

- Раздел 2 отчета 6-НДФЛ — порядок заполнения строк 120-180

Подробнее — см. отрывок семинара от 14.04.2021 «6-НДФЛ за 1 квартал 2021 в 1С»

См. также:

- В 6-НДФЛ за какой период попадет зарплата, выплаченная 31 марта 2021 года

- В 6-НДФЛ за какой период попадет больничный, начисленный в марте, а выплаченный в апреле 2021 года

- В 6-НДФЛ за какой период попадет больничный, выплаченный вместе с авансом в марте 2021 года

- В 6-НДФЛ за какой период попадут отпускные за апрель, выплаченные в марте 2021 года

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(1 оценок, среднее: 5,00 из 5)

![]() Загрузка…

Загрузка…

Что такое 6-НДФЛ? Как правильно заполнить 6-НДФЛ? Каковы штрафы при заполнении 6-НДФЛ в 2021 году?

Отчет 6-НДФЛ — это форма, которой налоговые агенты (работодатели) информируют инспекцию о размере и выплатах налога на доходы физлиц.

НДФЛ ― это налог на доходы граждан в размере 13% (при годовом заработке до 5 млн. рублей) или 15% (при больших суммах). Ставка для нерезидентов равна 30%, а для высококвалифицированных иностранных специалистов ― 13%.

В 2020 году разработан новый формат отчетной документации. Согласно Приказу ФНС № ЕД-7-11/753@, с I квартала 2021 отчитываются по новому образцу. Годовой расчет отправляют вместе со справкой ― прежней 2-НДФЛ. Давайте рассмотрим подробнее все изменения, разберем кто и в какие сроки должен отчитываться.

Образец 6-НДФЛ 2021 года включает несколько частей.

- Титул.

- Раздел № 1 ― обобщенный блок об обязательствах работодателя.

- Раздел № 2 ― основная информация: налоги рассчитанные, удержанные, уплаченные.

- Приложение № 1 ― «Справка о доходах и налогах».

Изменен формат титула: строчка «Период представления» теперь именуется «Отчетный период». Строчка «Налоговый период» преобразована в «Календарный год». В строчке отражения кода ранее стояла «реорганизация (ликвидация) подразделений», теперь пишется код «прекращения полномочий (закрытия) подразделения». Введено отдельное кодовое обозначение ― 9.

В обновленном формате 2-ой раздел старого отчета встал на первое место. В начале размещают даты отправки денег и суммы платежа. Будьте внимательны, составляя документацию. По ошибке часто указывают число физлиц, а не доход. Это искажает сведения, влечет наложение штрафа. В разд. 1 в строчке 010 и в разд. 2 строчке 105 ставят код бюджетной классификации.

Справка: КБК ― это многоразрядные значения для группировки источников финансирования бюджета России.

В 1-ом разд. приводят даты платежа (021) и отправленные в бюджет деньги (022). Другой информации вписывать не надо. Предусмотрено место для возвращенного НДФЛ. Указывают сумму за 3 предшествующих месяца, расшифровывая по датам.

Во 2-ом разд. ставят экономическую выгоду в денежном эквиваленте, выплаченную по договорам (112) и по контрактам гражданско-правового характера (113). Для излишне удержанных платежей предусмотрена строка 180.

Кто подает 6-НДФЛ

Отчеты заполняют и сдают работодатели ― юридические лица и предприниматели, нанимающие персонал. Они рассчитывают и удерживают налоговые платежи с доходов (заработной платы и иных выплат) сотрудников. К налоговым агентам также относятся:

- нотариусы, ведущие частную практику;

- адвокаты, имеющие кабинеты;

- подразделения иностранных компаний.

Заполнять 6-НДФЛ в 2021 году требуется при работе физлиц по договору, предоставлении в пользование движимого и недвижимого имущества, получении мат. помощи и иных выгод в денежном выражении и натуральной форме.

Нужно ли сдавать нулевой отчет

Если нет выплаты сотрудникам ― нет и дохода, подлежащего налогообложению. Сдача 6-НДФЛ в ФНС с нулевыми показателями не обязательна. Но лучше подстраховаться и все-таки заполнить: это позволит избежать ситуации, в которой налоговики решат, что вы не передали сведения вовремя. Вместо отчетности допускается отправка письма с указанием, что в данном периоде вы не выступаете агентом. Тогда ИФНС не будет ожидать отчета, не проведет блокировку счета.

Для справки: В 2021 году блокировать банковские счета ФНС может только при нарушении сроков подачи отчетности от 20 дней.

Если в минувшем периоде настоящего года выплаты физлицам произведены, сохраняется обязанность по сдаче новой 6-НДФЛ. Пример представлен в письме ФНС № БС-4-11/4958@. Причина сохранения обязанности по заполнению отчета ― запись нарастающим итогом.

Когда уплачивают налог

НДФЛ с зарплаты и дивидендов сотрудников перечисляют в бюджет не позже дня, идущего за выплатой дохода. Налог с отпускных, стимулирующих выплат, больничных и иное можно заплатить в любой день, но до конца месяца.

Сроки сдачи 6-НДФЛ в 2021 году

| Последняя дата сдачи | Отчетный период |

| 1 марта | 2020 г. (старый формат) |

| 30 апреля | 6-НДФЛ за 1 квартал 2021 г. (обновленный формат) |

| 30 июля | полугодие |

| 1 ноября | 9 месяцев |

| 1 марта 2022 года | 6-НДФЛ за 2021 + приложение № 1 |

Отчетный период ― квартал. Сроки одинаковы для отчитывающихся на бумаге и электронно. Юрлица направляют сведения в инспекцию по месту расположения бизнеса, предприниматели ― по регистрации. Если работают обособленные подразделения, то отчеты сдаются по каждому.

Какие доходы отражают в 6-НДФЛ

В отчете указывают поступления, с которых удержан НДФЛ. Включаются доходы с частичным налогообложением. К ним причисляется вознаграждения, помощь, подарки, льготы. Необлагаемый минимум ― 4 000 рублей в год. Сумма сверх лимита облагается налогом.

В расчете не указывают:

- выплаты, не подлежащие налогообложению ни в каком случае. Это госпособия, возмещения вреда, компенсации за нереализованные отпуска и иное указанное в ст. 217 НК РФ;

- доходы предпринимателей и других лиц, работающих на себя и самостоятельно исчисляющих налоги;

- поступления, вознаграждения, выигрыши, указанные в п. 1 ст. 228 НК РФ;

- доходы в РФ, полученные иностранцами, но не облагаемые налогом согласно международным договорам.

Как заполнить 6-НДФЛ: инструкция

1. Титульный лист

Заполняется аналогично старой форме. Изменились только названия нескольких строк, введен код «9» для закрытых и утративших полномочия ОП.

2. Раздел 1

010: КБК.

020: вычтенный налог со всего персонала за три минувших месяца.

021: дата выплаты налоговых платежей.

022: итоговый налог, подлежащий отправлению до срока из строчки 021.

Проверьте себя: сравните цифры строчки 020 и 022 ― суммы должны быть равны. Аналогично проверить можно и возвращенный НДФЛ (030 и 032).

030: возвращенный НДФЛ за предшествующие три месяца.

031: дата выполнения возврата.

032: сумма налога, возвращенная налогоплательщикам.

В новом 6-НДФЛ не пишут даты фактически произведенных выплат дохода и удержания. Ранее эти показатели вызывали путаницу. Теперь заполнять отчетность стало проще.

3. Раздел 2

100: налоговая ставка.

Будьте внимательны! Если рассчитываете НДФЛ по нескольким ставкам, то для каждой необходимо сформировать свой раздел.

105: цифровой код бюджетной классификации.

110: сложенный доход всего персонала с начала отчетного года.

111: итоговая сумма дивидендов.

112: доход по заключенным трудовым договорам.

113: доход по заключенным гражданско-правовым контрактам.

Проверьте себя: отчетность заполнена правильно, если сложенные суммы 111 — 113 равняются значению в 110.

120: количество получателей выплат по разным налоговым ставкам.

130: суммарный размер вычетов, формируемый с начала года.

140: суммарный исчисленный налог с начала отчетного года.

141: налог на дивиденды.

150: сложенная сумма авансов, сокращающая налог (140).

160: сложенный удержанный налог с начала года.

170: еще не удержанные работодателем налоги.

180: суммарный размер налогов, которые работодатель излишне удержал.

190: сложенная сумма возврата по налогам (ст. 231 НК РФ).

4. Приложение № 1

Справка предоставляется только с годовым отчетом. Впервые будет заполнена агентами за 2021 год, сдана в ИФНС до конца марта 2022. Документ состоит из четырех разделов:

- Сведения о физлицах. Необходимо указать ФИО, ИНН, дату рождения, данные паспорта. В строке «Статус» ставят код 1 ― это резиденты и граждане РФ, 2 ― нерезиденты, 3 ― иностранные специалисты высокой квалификации.

- Общие суммы выплат и рассчитанного налога отчетного периода. Для каждой ставки формируют свой второй раздел. Указывается также общая сумма дохода до вычета, налоги рассчитанные, удержанные из з/п и выплаченные в бюджет. Отдельно указываются излишне (ошибочно) удержанные платежи, если такие были.

- В этот раздел вписывают предоставленные вычеты. Суммы ставятся вместе с кодами.

- Доход, налог с которого еще не удержан, и рассчитанный налог с указанием ставки.

Если необходимо внести исправления, корректировочный Расчет сдается без справки. Если необходимо изменить данные в приложении № 1, в налоговую отправляется полный Расчет и справка.

Важные уточнения! Ячейки не оставляют пустыми. Если они не заполнены, ставится прочерк. В строчках 110 и 112 не учитывают декабрьскую зарплату, выплата проходит в январе. В 1-ом разделе показывают сумму и дату выплаты НДФЛ, во 2-ом — удержанный налог.

Разбор сложных ситуаций

Дивиденды в 6-НДФЛ. Прибыль, полученная от хозяйствующего субъекта гражданином отражается в графе «Сумма дохода» в справке-приложении к 6-НДФЛ. Проставляют подходящий выплате код ― 1010. Графа вычета не заполняется, остается пустой. Подробнее в Письме ФНС № БС-4-11/4999.

Прогрессивная ставка. В 1-ом разделе показывают размер удержания и даты выплаты налога. Во 2-ой разд. вписывают информацию о доходах физлиц с начала года при произведении выплат на каждую ставку отдельно. Приказ ФНС № ЕД-7-11/753@.

Физ. лицо утратило статус резидента. В этом случае необходимо пересчитать весь НДФЛ по ставке 30%. Ранее удержанные суммы в 13% и 15% идут в зачет новой ставки. Во 2-ом разделе указывают суммы по 30% ставке. Подавать корректировку не надо.

Какие вознаграждения не отображают. В 6-НДФЛ заполняем только те суммы, с которых был удержан НДФЛ. Не нужно показывать выплаты, не влияющие на размер налога. Например выплаченные:

- по договорам, заключенным с предпринимателями и самозанятыми;

- за купленное у физлиц имущество (за исключением сделок с ценными бумагами).

Это связано с тем, что в указанных случаях физлица сами отчитываются в ФНС по полученным доходам.

Больничные и пересчитанные отпускные. В 6-НДФЛ пособия по болезни отражаются только если выплачены. Если по отпускным производится доплата, то во 2-ом разделе показывают итоговые суммы, включая доплаты. Регламент заполнения аналогичен обычным отпускным. Сумма отражается в том периоде, в котором произведена доплата.

Заполняем 6-НДФЛ корректировочный

«Уточненка» заполняется если отчет сдан, а бухгалтер обнаружил ошибки или часть сведений не отражена. Корректировочный Расчет также подают при пересчете налога за предшествующий год. Используют формат отчета, актуальный в тот период, который нуждается в корректировке. «Уточненка» на новый 6-НДФЛ заполняется по следующим правилам:

- В поле «Номер корректировки» ставят «1», если исправления вносятся впервые, «2» — при повторной подаче и далее по порядку.

- Там, где были указаны неверные цифры, ставят правильные, остальные указывают прежними.

- Если неточность в КПП либо ОКТМО сдают два расчета: в первом ставится номер «0» с верными цифрами, остальные сроки списываются из первичного документа. Во второй «уточненке» ставят номер «1», прописывая ошибочные реквизиты, в остальных разделах проставляют нули.

Штрафы по отчету 6-НДФЛ

Несвоевременно поданный отчет повлечет штраф в 1 000 рублей за полный и неполный месяц. Отсчет начинается с первого дня просрочки, но как правило штраф налоговая назначает в течение первых 10 дней. Если отчетность не будет предоставлена, то ФНС может «заморозить» расчетные счета. Юридические лица могут получить дополнительную санкцию ― штраф в 500 рублей должностному лицу, ответственному за представление отчетов.

Допущенные ошибки также повлекут наказание ― 500 рублей за один «испорченный» документ. Если подать корректирующий отчет, до того, как инспектор обнаружит ошибку, штрафа не будет. С 2017 года введено правило ― не штрафовать за ошибки, не влияющие на сумму налога и не нарушающие права физлиц.

Некорректный вид подачи отчета. Сдать отчетность можно на бумаге и в электронном формате. Но самостоятельно выбирать способ отправки отчета могут лишь юрлица и ИП менее чем с 10 сотрудниками. Остальные обязаны заполнять документацию в цифровом виде. Для отправки понадобится электронная подпись. Если заполнить 6-НДФЛ в 2021 году на бумаге, а не электронно, как этого требует закон, ― накажут на сумму в 200 рублей.

Избавьтесь от рутинной работы, передав ведение бухучета нашей компании. Отчеты будут сдаваться во время и без ошибок. Вы сможете получить профессиональную консультацию у наших экспертов. Более того, мы планируем налоговую нагрузку и внедряем законные способы снижения налогов. Работать с нами выгоднее, чем держать бухгалтера в штате.