Дебиторская и кредиторская задолженность организации

Дебиторская и кредиторская задолженность (ДЗ и КЗ) – неотъемлемая часть хозяйственной жизни любого предприятия.

ДЗ – это активы предприятия, свидетельствующие о том, что оно может позволить себе давать покупателям некоторую отсрочку по оплате. Наличие КЗ означает, что в деятельности задействованы сторонние средства.

ОБРАТИТЕ ВНИМАНИЕ! Само по себе наличие ДЗ и КЗ еще ни о чем не говорит. Важны объемы и соотношение ДЗ и КЗ между собой.

Слишком большая величина КЗ свидетельствует о финансовых проблемах и наличии сложностей с окупаемостью бизнеса. Полное отсутствие КЗ говорит о том, что компания развивается только за счет собственных средств, а значит, упускает возможность использования более высоких темпов развития за счет привлечения инвестиций извне.

Малые объемы ДЗ (равно как и ее отсутствие) – это, с одной стороны, осмотрительность компании в выборе контрагентов, не допускающих длительных просрочек в оплате. Вместе с тем некоторые добросовестные клиенты могут не иметь возможности расплатиться сразу, поэтому, отсеивая их, компания теряет некоторый потенциальный доход.

В связи с этим важно иметь четкое представление о текущем соотношении ДЗ и КЗ, знать их величину и понимать, какие изменения нужны для их приведения в оптимальное соответствие. Поэтому высокий приоритет для любой организации имеет задача по корректному формированию данных по ДЗ и КЗ.

Если у вас есть доступ к КонсультантПлюс, узнайте как раскрыть информацию о дебиторке и кредиторке в пояснении к бухбалансу. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Учет и инвентаризация дебиторской и кредиторской задолженности

Учет ДЗ и КЗ осуществляется на соответствующих счетах бухгалтерского учета.

Для отражения ДЗ используются, как правило, счета 60, 62, 68, 69, 71, 73, 75, 76. КЗ обычно образуется на счетах 60, 62, 66, 67, 69, 70, 71, 73, 75, 76.

ДЗ – это актив предприятия, учитываемый по дебету соответствующих счетов. КЗ же, напротив, является пассивом, поэтому отражается по кредиту указанных счетов. В балансе ДЗ попадает в раздел II, а КЗ – в раздел IV либо V.

ОБРАТИТЕ ВНИМАНИЕ! Как КЗ, так и ДЗ для целей учета принято классифицировать по срокам погашения: до 12 месяцев (краткосрочная) и свыше 12 месяцев (долгосрочная).

Подробнее об организации учета ДЗ и КЗ читайте в статье «Ведение учета дебиторской и кредиторской задолженности».

Для контроля за правильностью данных ДЗ и КЗ важно своевременно проводить инвентаризацию задолженности.

С этой целью создается специальная инвентаризационная комиссия, которая занимается сверкой остатков по счетам учета ДЗ и КЗ, оценивает обоснованность отражения тех или иных сумм, а также осуществляет проверку ДЗ и КЗ на предмет просроченности.

О порядке проведения ежегодной инвентаризации читайте в материале «Как провести инвентаризацию перед годовой отчетностью».

ОБРАТИТЕ ВНИМАНИЕ! Выявление просроченной ДЗ и КЗ является одной из первоочередных задач проведения инвентаризации, поскольку такая задолженность должна быть списана не только в бухгалтерском, но и в налоговом учете организации. Последнее имеет значение для формирования налоговой базы: списанная ДЗ – это расход, уменьшающий базу по прибыли, а просроченная КЗ, наоборот, должна быть включена в налогооблагаемый доход.

О том, как осуществляется списание ДЗ и КЗ в обоих учетах, читайте в статьях:

- «Порядок списания дебиторской задолженности»;

- «Списание кредиторской задолженности с истекшим сроком давности».

Результаты проведенной инвентаризации ДЗ и КЗ компания оформляет актом по форме ИНВ-17 в 2 экземплярах.

Форму ИНВ-17 можно скачать на нашем сайте.

Скачать форму ИНВ-17

О правилах заполнения этого документа читайте в материале «Инвентаризация дебиторской и кредиторской задолженности».

Вместе с тем, если компания решает привлечь заемные средства либо крупного инвестора, то простого понимания масштабов ДЗ и КЗ будет недостаточно. Инвестору (кредитору) важно знать, какая именно задолженность преобладает в организации (краткосрочная или долгосрочная, перед партнерами по бизнесу либо перед банком/бюджетом, каковы объемы просроченной задолженности и т. д.). Для этого компании следует сформировать расшифровку ДЗ и КЗ.

Расшифровка дебиторской и кредиторской задолженности: случаи и порядок составления

Расшифровка ДЗ и КЗ – это детализация величины ДЗ и КЗ в разрезе отдельных оснований, а также отражение динамики по каждому контрагенту (основанию).

По общему правилу расшифровка ДЗ и КЗ составляется организацией как пояснение к бухгалтерскому балансу и предоставляется в налоговые органы вместе с ежегодной отчетностью. Кроме того, необходимость составления расшифровки ДЗ и КЗ может быть обусловлена требованием банка, инвестора или иного кредитора.

Расшифровка ДЗ и КЗ приводится в разделе 5 пояснений к бухгалтерскому балансу (форма пояснений утверждена приказом Минфина России от 02.07.2010 № 66н) отдельно по каждому контрагенту, виду задолженности, срокам (ожидаемым) погашения.

Для этого в разделе 5 пояснений предусмотрено составление 4 таблиц:

- 5.1. Наличие и движение дебиторской задолженности.

- 5.2. Просроченная дебиторская задолженность.

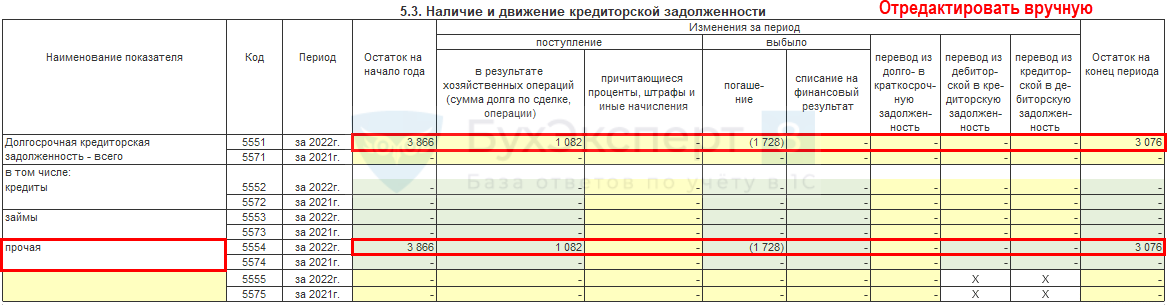

- 5.3. Наличие и движение кредиторской задолженности.

- 5.4. Просроченная кредиторская задолженность.

Бланк пояснений к бухбалансу можно скачать на нашем сайте.

Скачать бланк пояснений к бухгалтерскому балансу

Образец заполнения таблиц 5.1–5.4 пояснений вы также можете скачать на нашем сайте.

Скачать образец расшифровки ДЗ и КЗ

Расшифровка дебиторской задолженности

В таблице 5.1 следует расшифровать строку 1230 баланса. Т. е. отразить актуальную информацию о размере ДЗ по состоянию на начало и конец года (отчетного периода), а также зафиксировать увеличение/уменьшение ДЗ за соответствующий промежуток времени.

Таблица предусматривает отдельную расшифровку краткосрочной и долгосрочной ДЗ. Кроме того, необходимо отразить изменение статуса ДЗ (перевод из долгосрочной в краткосрочную). При этом детализация приводится в разрезе каждого вида ДЗ (абз. 6 п. 27 ПБУ 4/99 «Бухгалтерская отчетность организации», утвержденного приказом Минфина РФ от 06.07.1999 № 43н).

ОБРАТИТЕ ВНИМАНИЕ! В таблице 5.1 пояснений, в отличие от баланса, отражается совокупная величина ДЗ, без учета факта создания резерва по сомнительным долгам – РСД (п. 35 ПБУ 4/99, п. 73 ПБУ по бухучету и бухотчетности, утвержденного приказом Минфина РФ от 29.07.1998 № 34н). Поэтому при определении остатков на начало/конец периода соответствующую сумму не нужно уменьшать на величину РСД.

Подробнее о формировании РСД читайте в статье «Резерв по сомнительным долгам: порядок создания и расчет отчислений».

Для заполнения таблицы 5.1 пояснений организация использует данные аналитических счетов учета долгосрочной и краткосрочной ДЗ.

В строке 5501 отражается величина совокупной долгосрочной ДЗ и ее динамика за отчетный период (в отношении краткосрочной ДЗ используется строка 5510).

Графы «На начало года» заполняются на основании данных дебетовых остатков соответствующих счетов бухучета (60, 62, 73 и т. д.).

ВАЖНО! При этом величина РСД на начало года определяется как кредитовое сальдо по счету 63.

Графы «Изменения за период. Поступление» заполняются соответствующими дебетовыми оборотами счетов учета ДЗ. При этом в графе «Поступление. В результате хозяйственных операций» не указываются проценты и штрафы, которые компания должна будет получить от контрагентов по условиям договоров. Они отражаются в следующей графе – «Причитающиеся проценты, штрафы и иные начисления».

Графы «Изменения за период. Выбыло», напротив, заполняются на основании данных о кредитовом обороте по соответствующим счетам.

Операции, связанные с РСД (создание, восстановление, списание за счет него ДЗ), отражаются по данным корреспонденции со сч. 91.

ОБРАТИТЕ ВНИМАНИЕ! Перевод ДЗ из состава долгосрочной в состав краткосрочной отражается в таблице на основе данных о внутреннем обороте между счетами учета соответствующей ДЗ (дебет счета учета краткосрочной ДЗ и кредит – долгосрочной). При этом значение показателя в таблице может фиксироваться без круглых скобок (если данные для строки «Краткосрочная ДЗ») либо в круглых скобках (если для строки «Долгосрочная ДЗ»).

Строка 5521 содержит аналогичные показатели за прошлый год. Поэтому ее, как правило, заполняют на основе таблицы 5.1 за предшествующий период (для краткосрочной ДЗ – срока 5530).

Строки 5502, 5503, …; 5522, 5523… содержат расшифровку долгосрочной ДЗ по видам за текущий и предшествующий периоды (для краткосрочной КЗ строки 5511, 5512, …; 5531, 5532, …).

В строке 5500 указывается совокупная ДЗ на конец отчетного периода.

ВАЖНО! Значение в строке 5500 должно совпадать с суммой величин строк 5501 и 5510.

В таблице 5.2 пояснений компании следует привести расшифровку состава ДЗ, по которой истек срок давности. Здесь указываются сведения по просроченной задолженности за текущий год, а также за 2 предшествующих года.

Просроченная задолженность в таблице 5.2 отражается по балансовой стоимости и стоимости согласно договору.

ОБРАТИТЕ ВНИМАНИЕ! Тот факт, что задолженность обеспечена (либо нет), не играет роли при заполнении таблицы. В случае если ДЗ обеспечена залогом, поручителем либо банковской гарантией, РСД в отношении такой ДЗ не создается, а ее балансовая стоимость принимается равной договорной.

Расшифровка кредиторской задолженности: краткосрочные кредиты и займы в балансе строка 1510 и др.

В таблице 5.3 приводится детальная расшифровка долгосрочных и краткосрочных обязательств компании (строки 1410, 1450, 1510, 1520, 1550 баланса).

Таблица предусматривает отдельную расшифровку краткосрочной и долгосрочной КЗ, а также отражение изменения статуса ДЗ (из состава долгосрочной в состав краткосрочной).

Чтобы корректно заполнить таблицу 5.3, необходимо использовать данные (начальные остатки и обороты) аналитических счетов учета долгосрочной и краткосрочной КЗ по расчетам с контрагентами, а также по расчетам за предоставленные финансовые ресурсы.

В строке 5551 отражается величина совокупной долгосрочной КЗ и ее динамика за отчетный период (в отношении краткосрочной КЗ используется строка 5560).

Графы «На начало года» заполняются на основании данных кредитовых остатков соответствующих аналитических счетов (60, 62, 69 и т. д.).

Графы «Изменения за период. Поступление» заполняются соответствующими кредитовыми оборотами счетов учета КЗ. При этом обороты, связанные с процентами по коммерческому кредиту, штрафами и неустойками за нарушение договоров отражаются в графе «Причитающиеся проценты, штрафы и иные начисления».

Графы «Изменения за период. Выбыло», напротив, заполняются на основании данных о дебетовом обороте по соответствующим счетам.

ОБРАТИТЕ ВНИМАНИЕ! Перевод КЗ из состава долгосрочной в состав краткосрочной отражается аналогично описанному выше для ДЗ способу. И может быть зафиксирован в таблице как в круглых скобках, так и без них.

Строка 5571 содержит аналогичные показатели за прошлый год. Поэтому ее, как правило, заполняют на основе таблицы 5.3 за предшествующий период (для краткосрочной КЗ – срока 5580).

Строки 5552, 5553, …; 5572, 5573… содержат расшифровку долгосрочной КЗ по видам за текущий и предшествующий периоды (для краткосрочной КЗ строки 5561, 5562, …; 5581, 5582, …).

В строке 5550 указывается совокупная КЗ на конец отчетного периода.

ВАЖНО! Показатель строки 5550 должен быть эквивалентен сумме значений строк 5551 и 5560.

Строка 5570 отражает совокупную КЗ за предыдущий период.

Таблица 5.4 используется организациями в целях отражения объемов просроченной КЗ за текущий и два предыдущих отчетных периода. Расшифровка приводится также в разрезе каждого вида КЗ.

Итоги

Составление расшифровки ДЗ и КЗ – задача, необходимость выполнения которой встает перед каждой организацией. Расшифровку требуется корректно составить не только в составе пояснений в налоговый орган, но и отдельно для собственника бизнеса или потенциального инвестора. Кроме того, она способна существенно облегчить менеджменту организации задачу эффективно планировать бизнес. При заполнении ее существующей формы необходимо учитывать ряд общих правил и контрольных соответствий между определенными графами.

В таблице 5.3. Наличие и движение кредиторской задолженности обязательства по аренде отражаются в размере суммы арендных платежей без НДС по приведенной стоимости (п. 7, п. 15 ФСБУ 25)

- Кт 79.07.1 «Арендные обязательства» за минусом:

- Дт 79.07.5 «Проценты по аренде»,

- Дт 79.07.9 «НДС по арендным обязательствам».

В 1С вычесть из сальдо Кт 79.07.1 вручную сальдо Дт 79.07.5 «Проценты по аренде» и Дт 79.07.9 «НДС по арендным обязательствам».

Отчеты – Оборотно-сальдовая ведомость по счету

Скачать форму ИНВ-17

О правилах заполнения этого документа читайте в материале «Инвентаризация дебиторской и кредиторской задолженности».

Вместе с тем, если компания решает привлечь заемные средства либо крупного инвестора, то простого понимания масштабов ДЗ и КЗ будет недостаточно. Инвестору (кредитору) важно знать, какая именно задолженность преобладает в организации (краткосрочная или долгосрочная, перед партнерами по бизнесу либо перед банком/бюджетом, каковы объемы просроченной задолженности и т. д.). Для этого компании следует сформировать расшифровку ДЗ и КЗ.

Расшифровка дебиторской и кредиторской задолженности: случаи и порядок составления

Расшифровка ДЗ и КЗ – это детализация величины ДЗ и КЗ в разрезе отдельных оснований, а также отражение динамики по каждому контрагенту (основанию).

По общему правилу расшифровка ДЗ и КЗ составляется организацией как пояснение к бухгалтерскому балансу и предоставляется в налоговые органы вместе с ежегодной отчетностью. Кроме того, необходимость составления расшифровки ДЗ и КЗ может быть обусловлена требованием банка, инвестора или иного кредитора.

Расшифровка ДЗ и КЗ приводится в разделе 5 пояснений к бухгалтерскому балансу (форма пояснений утверждена приказом Минфина России от 02.07.2010 № 66н) отдельно по каждому контрагенту, виду задолженности, срокам (ожидаемым) погашения.

Для этого в разделе 5 пояснений предусмотрено составление 4 таблиц:

- 5.1. Наличие и движение дебиторской задолженности.

- 5.2. Просроченная дебиторская задолженность.

- 5.3. Наличие и движение кредиторской задолженности.

- 5.4. Просроченная кредиторская задолженность.

Бланк пояснений к бухбалансу можно скачать на нашем сайте.

Скачать бланк пояснений к бухгалтерскому балансу

Образец заполнения таблиц 5.1–5.4 пояснений вы также можете скачать на нашем сайте.

Скачать образец расшифровки ДЗ и КЗ

Расшифровка дебиторской задолженности

В таблице 5.1 следует расшифровать строку 1230 баланса. Т. е. отразить актуальную информацию о размере ДЗ по состоянию на начало и конец года (отчетного периода), а также зафиксировать увеличение/уменьшение ДЗ за соответствующий промежуток времени.

Таблица предусматривает отдельную расшифровку краткосрочной и долгосрочной ДЗ. Кроме того, необходимо отразить изменение статуса ДЗ (перевод из долгосрочной в краткосрочную). При этом детализация приводится в разрезе каждого вида ДЗ (абз. 6 п. 27 ПБУ 4/99 «Бухгалтерская отчетность организации», утвержденного приказом Минфина РФ от 06.07.1999 № 43н).

ОБРАТИТЕ ВНИМАНИЕ! В таблице 5.1 пояснений, в отличие от баланса, отражается совокупная величина ДЗ, без учета факта создания резерва по сомнительным долгам – РСД (п. 35 ПБУ 4/99, п. 73 ПБУ по бухучету и бухотчетности, утвержденного приказом Минфина РФ от 29.07.1998 № 34н). Поэтому при определении остатков на начало/конец периода соответствующую сумму не нужно уменьшать на величину РСД.

Подробнее о формировании РСД читайте в статье «Резерв по сомнительным долгам: порядок создания и расчет отчислений».

Для заполнения таблицы 5.1 пояснений организация использует данные аналитических счетов учета долгосрочной и краткосрочной ДЗ.

В строке 5501 отражается величина совокупной долгосрочной ДЗ и ее динамика за отчетный период (в отношении краткосрочной ДЗ используется строка 5510).

Графы «На начало года» заполняются на основании данных дебетовых остатков соответствующих счетов бухучета (60, 62, 73 и т. д.).

ВАЖНО! При этом величина РСД на начало года определяется как кредитовое сальдо по счету 63.

Графы «Изменения за период. Поступление» заполняются соответствующими дебетовыми оборотами счетов учета ДЗ. При этом в графе «Поступление. В результате хозяйственных операций» не указываются проценты и штрафы, которые компания должна будет получить от контрагентов по условиям договоров. Они отражаются в следующей графе – «Причитающиеся проценты, штрафы и иные начисления».

Графы «Изменения за период. Выбыло», напротив, заполняются на основании данных о кредитовом обороте по соответствующим счетам.

Операции, связанные с РСД (создание, восстановление, списание за счет него ДЗ), отражаются по данным корреспонденции со сч. 91.

ОБРАТИТЕ ВНИМАНИЕ! Перевод ДЗ из состава долгосрочной в состав краткосрочной отражается в таблице на основе данных о внутреннем обороте между счетами учета соответствующей ДЗ (дебет счета учета краткосрочной ДЗ и кредит – долгосрочной). При этом значение показателя в таблице может фиксироваться без круглых скобок (если данные для строки «Краткосрочная ДЗ») либо в круглых скобках (если для строки «Долгосрочная ДЗ»).

Строка 5521 содержит аналогичные показатели за прошлый год. Поэтому ее, как правило, заполняют на основе таблицы 5.1 за предшествующий период (для краткосрочной ДЗ – срока 5530).

Строки 5502, 5503, …; 5522, 5523… содержат расшифровку долгосрочной ДЗ по видам за текущий и предшествующий периоды (для краткосрочной КЗ строки 5511, 5512, …; 5531, 5532, …).

В строке 5500 указывается совокупная ДЗ на конец отчетного периода.

ВАЖНО! Значение в строке 5500 должно совпадать с суммой величин строк 5501 и 5510.

В таблице 5.2 пояснений компании следует привести расшифровку состава ДЗ, по которой истек срок давности. Здесь указываются сведения по просроченной задолженности за текущий год, а также за 2 предшествующих года.

Просроченная задолженность в таблице 5.2 отражается по балансовой стоимости и стоимости согласно договору.

ОБРАТИТЕ ВНИМАНИЕ! Тот факт, что задолженность обеспечена (либо нет), не играет роли при заполнении таблицы. В случае если ДЗ обеспечена залогом, поручителем либо банковской гарантией, РСД в отношении такой ДЗ не создается, а ее балансовая стоимость принимается равной договорной.

Расшифровка кредиторской задолженности: краткосрочные кредиты и займы в балансе строка 1510 и др.

В таблице 5.3 приводится детальная расшифровка долгосрочных и краткосрочных обязательств компании (строки 1410, 1450, 1510, 1520, 1550 баланса).

Таблица предусматривает отдельную расшифровку краткосрочной и долгосрочной КЗ, а также отражение изменения статуса ДЗ (из состава долгосрочной в состав краткосрочной).

Чтобы корректно заполнить таблицу 5.3, необходимо использовать данные (начальные остатки и обороты) аналитических счетов учета долгосрочной и краткосрочной КЗ по расчетам с контрагентами, а также по расчетам за предоставленные финансовые ресурсы.

В строке 5551 отражается величина совокупной долгосрочной КЗ и ее динамика за отчетный период (в отношении краткосрочной КЗ используется строка 5560).

Графы «На начало года» заполняются на основании данных кредитовых остатков соответствующих аналитических счетов (60, 62, 69 и т. д.).

Графы «Изменения за период. Поступление» заполняются соответствующими кредитовыми оборотами счетов учета КЗ. При этом обороты, связанные с процентами по коммерческому кредиту, штрафами и неустойками за нарушение договоров отражаются в графе «Причитающиеся проценты, штрафы и иные начисления».

Графы «Изменения за период. Выбыло», напротив, заполняются на основании данных о дебетовом обороте по соответствующим счетам.

ОБРАТИТЕ ВНИМАНИЕ! Перевод КЗ из состава долгосрочной в состав краткосрочной отражается аналогично описанному выше для ДЗ способу. И может быть зафиксирован в таблице как в круглых скобках, так и без них.

Строка 5571 содержит аналогичные показатели за прошлый год. Поэтому ее, как правило, заполняют на основе таблицы 5.3 за предшествующий период (для краткосрочной КЗ – срока 5580).

Строки 5552, 5553, …; 5572, 5573… содержат расшифровку долгосрочной КЗ по видам за текущий и предшествующий периоды (для краткосрочной КЗ строки 5561, 5562, …; 5581, 5582, …).

В строке 5550 указывается совокупная КЗ на конец отчетного периода.

ВАЖНО! Показатель строки 5550 должен быть эквивалентен сумме значений строк 5551 и 5560.

Строка 5570 отражает совокупную КЗ за предыдущий период.

Таблица 5.4 используется организациями в целях отражения объемов просроченной КЗ за текущий и два предыдущих отчетных периода. Расшифровка приводится также в разрезе каждого вида КЗ.

Итоги

Составление расшифровки ДЗ и КЗ – задача, необходимость выполнения которой встает перед каждой организацией. Расшифровку требуется корректно составить не только в составе пояснений в налоговый орган, но и отдельно для собственника бизнеса или потенциального инвестора. Кроме того, она способна существенно облегчить менеджменту организации задачу эффективно планировать бизнес. При заполнении ее существующей формы необходимо учитывать ряд общих правил и контрольных соответствий между определенными графами.

В таблице 5.3. Наличие и движение кредиторской задолженности обязательства по аренде отражаются в размере суммы арендных платежей без НДС по приведенной стоимости (п. 7, п. 15 ФСБУ 25)

- Кт 79.07.1 «Арендные обязательства» за минусом:

- Дт 79.07.5 «Проценты по аренде»,

- Дт 79.07.9 «НДС по арендным обязательствам».

В 1С вычесть из сальдо Кт 79.07.1 вручную сальдо Дт 79.07.5 «Проценты по аренде» и Дт 79.07.9 «НДС по арендным обязательствам».

Отчеты – Оборотно-сальдовая ведомость по счету

Бухгалтерская отчетность – Пояснения 5. Наличие и движение кредиторской задолженности

См. также:

- Бухгалтерская отчетность за 2022 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Большая часть коммерческих организаций должна составлять Пояснения к бухгалтерскому балансу за 2021 год. Кто может это не делать? Какую информацию надо включать в пояснения к бухбалансу и отчету о финансовых результатах? Как ее раскрывать? Где увидеть примеры заполнения пояснений к бухотчетности за 2021 год? Ответы на эти вопросы в данной статье.

Кто составляет пояснения к бухбалансу за 2021 год

Необходимость включать в общий комплект отчетности пояснения к ней предусмотрена п. 4 приказа Минфина от 02.07.2010 № 66н. Это значит, что без пояснений комплект отчетности будет считаться неполным (следовательно, и недосданным, если представлен в уполномоченные органы).

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

До 8 сентября действует 77% скидка на курс с официальным удостоверением о повышении квалификации. Стоимость 4990 руб., начало обучения 11 сентября

Успеть записаться

Двоякая ситуация сложилась с тем, надо ли готовить пояснения к упрощенной отчетности. Некоторые специалисты утверждают, что не надо. Однако указанный пункт приказа № 66н не содержит положений, проводящих различия между теми, кто сдает «общий» комплект отчетности и теми, кто отчитывается по «упрощенке».

Таким образом, самым логичным и правильным для сдающих упрощенный вариант отчетности будет подготовить пояснения к ней.

Для сдающих полный комплект бухгалтерской отчетности за 2021 год пояснения в любом случае обязательны.

В какой форме составлять пояснения к бухотчетности

Единой формы, по которой нужно составлять пояснения к бухгалтерской отчетности за 2021 год, не существует. Связано это в первую очередь с тем, что каждая организация вправе сама решать, какую информацию и с какой детализацией раскрывать в пояснениях.

При этом Минфином даны рекомендации о том, что и как должно быть примерно раскрыто в пояснениях (Приложение № 3 к Приказу № 66н). Ориентируясь на эти нормативы и рекомендации, можно сформулировать основные правила составления пояснений к бухгалтерскому балансу 2021:

-

состав статей и событий, раскрываемых в пояснениях, компания определяет самостоятельно;

-

раскрытие может идти в табличной и текстовой форме;

-

варианты раскрытий, предложенные в примерах из Приказа № 66н, рекомендуемые, а не обязательные;

-

при составлении пояснений к 2021 году должно быть учтено, как соответствующие статьи и события были раскрыты в предыдущих пояснениях, для обеспечения удобной сопоставимости данных.

Что раскрывать в пояснениях к отчетности

Как уже можно понять из сказанного выше, для каждой компании ответ будет свой.

Эксперты рекомендуют готовить пояснения после того, как уже ясно содержание бухгалтерского баланса и отчета о финрезультатах. Нужно проанализировать, есть ли существенные величины в:

-

нематериальных активах (например, товарные знаки);

-

основных средствах (в т. ч. стоимость помещений, оборудования, земельных участков и т. д.);

-

финансовых вложениях (акции или долговые ценные бумаги, которые купила компания; средства, размещённые на депозитах в банках);

-

запасах;

-

дебиторской и кредиторской задолженности;

-

затратах на производство;

-

оценочных обязательствах (например, по оплате отпусков, вознаграждениям за выслугу лет, судебным разбирательствам, возможному гарантийному ремонту ранее проданных товаров);

-

обеспечениях обязательств (например, получали или передавали имущество в залог, а также выдавали свои ценные бумаги в счёт кредиторской задолженности);

-

полученной материальная госпомощи (финансовые субсидии или помощь в виде оборудования, которое оценивают в денежном выражении).

По каждой значимой величине нужно дать дополнительные раскрытия в пояснениях.

Далее рассмотрим подробнее аспекты, которые необходимо раскрывать чаще всего.

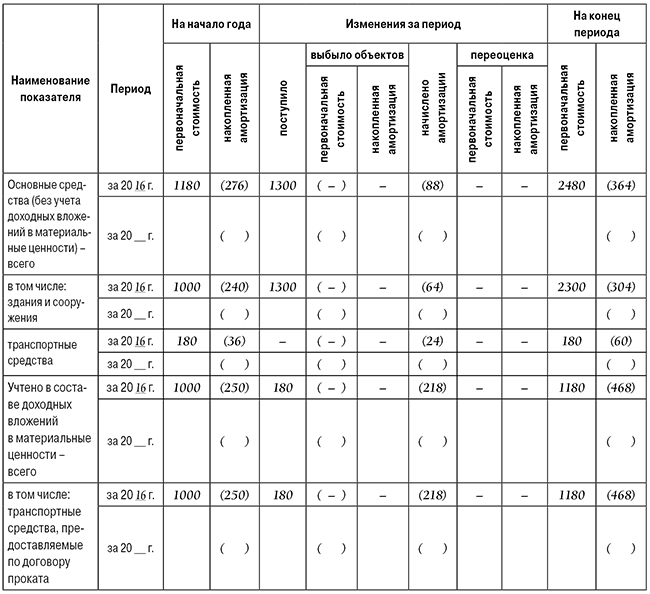

Основные средства в пояснениях к бухотчетности 2021

Для раскрытия информации об ОС в примерах Минфина предназначены целых четыре таблицы. Исходя из этого, можно понять, что раскрытия по ОС в пояснениях к бухгалтерскому балансу за 2021 год должны содержать:

-

информацию о наличии и движении ОС;

-

сведения о незавершенных капвложениях в ОС;

-

данные об изменениях стоимости ОС в результате достройки, дооборудования, реконструкции, модернизации и частичной ликвидации;

-

сведения о прочем использовании ОС.

Покажем, как составить пояснения к строкам баланса с ОС на примерах.

Пример 1. Информация о наличии и движении ОС

В 2021 году:

-

приобретено оборудование стоимостью 560 000 руб.;

-

приобретен легковой автомобиль стоимостью 300 000 руб.;

-

дооборудован грузовой автомобиль (первоначальная стоимость увеличилась на 50 000 руб.);

-

продано оборудование первоначальной стоимостью 1 289 697 руб. с накопленной амортизацией 304 270 руб.;

-

проданы транспортные средства первоначальной стоимостью 677 823 руб. с накопленной амортизацией 37 000 руб.;

-

продана оргтехника первоначальной стоимостью 30 000 руб. с накопленной амортизацией 2000 руб.;

-

на конец 2021 года произведена переоценка основных средств. В результате восстановительная стоимость здания увеличена на 140 000 руб., амортизация — на 20 000 руб.

Данные за 2020 год взяты из аналогичного раздела пояснений к годовой бухгалтерской отчетности. Также использованы сальдо и обороты по счетам 01, 02, 03 за 2021 год.

Пример заполнения таблицы «Наличие и движение основных средств»

Пример 2. Незавершенные капвложения в ОС

Компания ведет строительство здания. За 2021 год вложения составили 3 239 100 рублей. Кроме того, в 2020-2021 годах компания проводит реконструкцию производственной линии. При заполнении использованы данные счетов 08 и 07. Данные за 2020 год взяты из предыдущих пояснений.

Пример заполнения таблицы «Незавершенные капитальные вложения»

Пример 3. Изменение стоимости ОС

В 2021 году произведено дооборудование грузового транспортного средства на сумму 50 тыс. руб.

|

Наименование показателя |

Код |

За 2021 г. |

За 2020 г. |

|

Увеличение стоимости объектов основных средств в результате достройки, дооборудования, реконструкции — всего |

5260 |

50 |

430 |

|

в том числе: |

|||

|

Цех № 2 |

5261 |

— |

430 |

|

Автомобиль КамАЗ |

5262 |

50 |

— |

|

Уменьшение стоимости объектов основных средств в результате частичной ликвидации — всего |

5270 |

(-) |

(-) |

|

в том числе: |

5271 |

(-) |

(-) |

Пример заполнения таблицы «Изменение стоимости основных средств в результате достройки, дооборудования, реконструкции и частичной ликвидации».

Пример 4. Иное использование ОС

На конец 2021 года у компании есть ОС, переданные в аренду с балансовой стоимостью 2 618 тыс. руб. Кроме того, в залог переданы транспортные средства стоимостью 2 400 тыс. руб. Арендованные ОС, числившиеся на забалансовом учете в сумме 5 000 тыс. руб., в 2021 году возвращены арендодателю.

|

Наименование показателя |

Код |

На 31 декабря 2021 г. |

На 31 декабря 2020 г. |

На 31 декабря 2019 г. |

|

Переданные в аренду основные средства, числящиеся на балансе |

5280 |

2 618 |

2 916 |

2 494 |

|

Переданные в аренду основные средства, числящиеся за балансом |

5281 |

— |

— |

— |

|

Полученные в аренду основные средства, числящиеся на балансе |

5282 |

— |

— |

— |

|

Полученные в аренду основные средства, числящиеся за балансом |

5283 |

— |

5 000 |

5 000 |

|

Объекты недвижимости, принятые в эксплуатацию и фактически используемые, находящиеся в процессе государственной регистрации |

5284 |

— |

— |

— |

|

Основные средства, переведенные на консервацию |

5285 |

— |

— |

— |

|

Иное использование основных средств (залог и др.) |

5286 |

2 400 |

2 800 |

3 200 |

НМА и НИОКР в пояснениях к бухгалтерской отчетности

В примере оформления Пояснений к бухгалтерскому балансу и отчету о финансовых результатах, приведенном Минфином, раздел НМА представлен в виде пяти таблиц, первые три из которых относятся к НМА, четвертая — к НИОКР, последняя — к затратам на приобретение НМА и выполнение НИОКР.

Если показателей для заполнения конкретной таблицы нет, включать в пояснения все таблицы не нужно. Также можно их изменять и упрощать по решению составителя отчета.

Таблица 1.1 с данными о наличии и движении НМА составлена по аналогии с уже рассмотренной в предыдущем разделе таблицей для ОС. Заполняют её тоже аналогично. Только данные раскрывают строки баланса 1110 и 1190. А учетные данные берут по счетам 04 и 05.

По этому же принципу строится и таблица 1.4, но она предназначена для раскрытия наличия и движения только результатов НИОКР (строка 1120 баланса). Если есть соответствующая учетная аналитика, составить таблицы 1.1 по НМА и 1.4 по НИОКР не сложно, пользуясь приведенным уже примером таблицы для ОС.

В пояснениях к бухгалтерской отчетности за 2021 год необходимо отдельно раскрыть данные по НМА, созданным самой организацией. Покажем на примере, как это делают.

Пример 1. НМА, созданные самой организацией

В 2021 году компания имела:

-

собственный патент на изобретение первоначальной стоимостью 950 000 руб., выбывший в 2021 г.;

-

уникальную производственную технологию (ноу-хау) первоначальной стоимостью 1 748 000 руб.

Компания не переоценивает НМА. Убытки от обесценения НМА отражает на счете 05 (аналитический счет учета обесценения НМА) в полной сумме без изменения первоначальной стоимости НМА.

|

Наименование показателя |

Код |

На 31 декабря 2021 г. |

На 31 декабря 2020 г. |

На 31 декабря 2019 г. |

|

Всего |

5120 |

1 748 |

2 698 |

2 698 |

|

в том числе: |

||||

|

Патент на изобретение |

5121 |

— |

950 |

950 |

|

Секрет производства (ноу-хау) |

5122 |

1 748 |

1 748 |

1 748 |

Пример заполнения таблицы 1.2 «Первоначальная стоимость нематериальных активов, созданных самой организацией».

НМА с погашенной стоимостью тоже нужно раскрыть отдельно в пояснениях.

Пример 2. НМА с погашенной стоимостью

На 31.12.2021 компания выявила НМА с полностью погашенной стоимостью: ПО для производственной линии — 640 тыс. руб.

|

Наименование показателя |

Код |

На 31 декабря 2021 г. |

На 31 декабря 2020 г. |

На 31 декабря 2019 г. |

|

Всего |

5130 |

640 |

640 |

— |

|

в том числе: |

||||

|

Программное обеспечение для ПЛ |

5131 |

640 |

640 |

— |

Если у компании есть:

-

незаконченные исследования и разработки;

-

неоформленные результаты исследований и разработок;

-

незавершенные операции по приобретению готовых НМА,

-

то информация о них подлежит раскрытию в Пояснениях.

Согласно разъяснениям Минфина, при раскрытии информации о сумме затрат по незаконченным и неоформленным НИОКР, в Пояснениях раскрывают информацию о затратах, связанных с инновациями и модернизацией производства.

В частности, с нанотехнологиями, с повышением энергоэффективности производства, с экологическими новациями и др.

Пример 3. Незаконченные и не оформленные НИОКР и НМА

Компания разрабатывает:

-

собственную инновационную систему контроля качества выпускаемой продукции. На конец 2021 года разработка еще не завершена;

-

новую технологию производства продукции. В 2021 году результат переведен в состав НМА.

Также получено, но не оформлено ПО для совершенствования бизнес-процессов.

Пример заполнения таблицы «Незаконченные и неоформленные НИОКР и незаконченные операции по приобретению нематериальных активов»

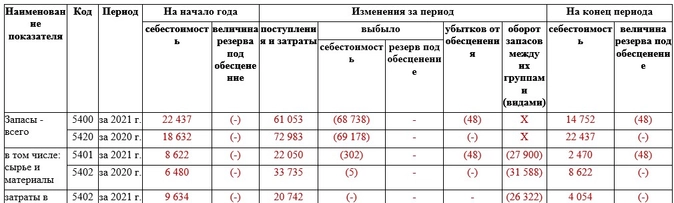

Запасы: раскрытие в пояснениях к балансу

Наличие и движение запасов раскрывают в пояснениях к бухгалтерской отчетности по тем же принципам, что и наличие ОС и НМА. Таблица, предложенная Минфином в примере, структурирована так же, как и предназначенные для этого таблицы ОС и НМА. Только данные в них рассказывают подробности формирования показателя строки 1210 бухгалтерского баланса.

В связи с тем, что запасы — это оборотные активы, а ОС и НМА — внеоборотные, есть несколько нюансов по раскрытию информации о запасах в пояснениях к балансу:

-

При заполнении граф таблицы по запасам, в которых отражают поступление и затраты (связанные с поступлением), включают только дебетовые обороты по счетам учета запасов, которые не корреспондируют с кредитом других счетов учета запасов. Например, увеличение стоимости незавершенного производства за счет оплат контрагентам (или работникам) — это поступление, а вот передача в производство собственных материалов (уже один раз учтенных при покупке) нет.

-

При заполнении граф таблицы по запасам, в которых отражают выбытие и себестоимость, учитывают только кредитовые обороты по счетам учета запасов, которые не корреспондируют с дебетовыми оборотами по другим счетам учета запасов. Так, в графу может быть включена стоимость затрат на выполнение сданных заказчику работ (и списанных в себестоимость), но не следует включать, например, передачу полуфабрикатов из основного производства во вспомогательное.

-

В графу «оборот запасов между группами» как раз включают данные, которые исключены из граф поступления и выбытия. То, что передают «внутри» компании, а не от внешнего источника и не внешнему получателю.

-

Суммовые значения в пояснениях по запасам отражают по стоимости принятия к учету, так же, как и в строке 1210 баланса. Исключение возможно, только если создавали резерв под обесценение запасов.

Приведем пример заполненной таблицы по наличию и движению запасов в пояснениях к бухгалтерскому балансу за 2021 год.

Пример заполнения таблицы «Наличие и движение запасов»

Дополнительно в пояснениях раскрывают информацию по запасам, находящимся в залоге. Заметим, что в соответствии с п. 5 ст. 488 ГК ТМЦ, полученные от поставщика в кредит и еще ему не оплаченные, считаются находящимися в залоге.

Таблица простая, потому просто приведем пример.

|

Наименование показателя |

Код |

На 31 декабря 2021 г. |

На 31 декабря 2020 г. |

На 31 декабря 2019 г. |

|

Запасы, не оплаченные на отчетную дату, — всего |

5440 |

2 620 |

3 834 |

— |

|

в том числе: (группа, вид) |

||||

|

Материалы Товары |

5441 5442 |

2 620 — |

3 834 — |

— |

|

Запасы, находящиеся в залоге по договору, — всего |

5445 |

250 |

500 |

— |

|

в том числе: (группа, вид) |

||||

|

Продукция Товары |

5446 5447 |

100 150 |

500 — |

— |

Дебиторская и кредиторская задолженность: раскрытие в пояснениях

Наличие и движение задолженностей к получению и к оплате тоже раскрывают по стандартным принципам, изложенным в предыдущих разделах.

Нюансом будет дополнительное раскрытие сведений о признанных штрафных санкциях и иных начислениях, влияющих на итоговую величину задолженности, а так же признание ее сомнительной/просроченной.

По долгосрочной и краткосрочной задолженностям обоих видов составляют либо отдельные таблицы, либо разные разделы в одной таблице. В них же приводят информацию по переводу задолженности из долгосрочной в краткосрочную (и наоборот).

Таблица по дебиторской задолженности будет раскрытием к строке 1230 баланса. Таблица по кредиторской — 1410, 1450, 1510, 1520, 1550.

Поскольку в кредиторской задолженности предусмотрена расшифровка сразу нескольких строк баланса и мы еще не приводили расшифровку по пассивам, приведем пример формирования раздела пояснений по наличию и движению кредиторской задолженности организации.

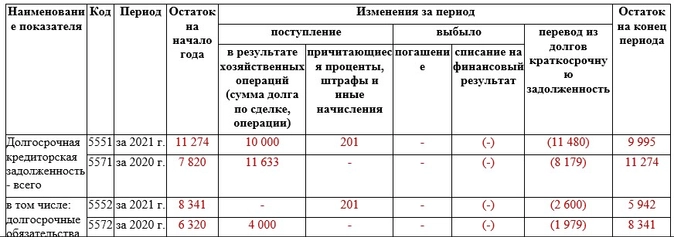

Пример 1. Долгосрочная кредиторская задолженность

У компании на 31.12.2021 имеются:

-

Долгосрочные кредиты. По которым начислены проценты со сроком уплаты более чем через 12 месяцев после отчетной даты, на сумму 201 250 руб.

-

Один из кредитов подлежит погашению в 2022 году. Его величина 2 600 тыс. руб.

-

Получено от инвесторов на финансирование строительства 10 000 тыс. руб.

-

Переведено обязательств перед инвесторами в краткосрочные — 8 879 тыс. руб.

Пример заполнения таблицы (фрагмента) «Наличие и движение кредиторской задолженности»

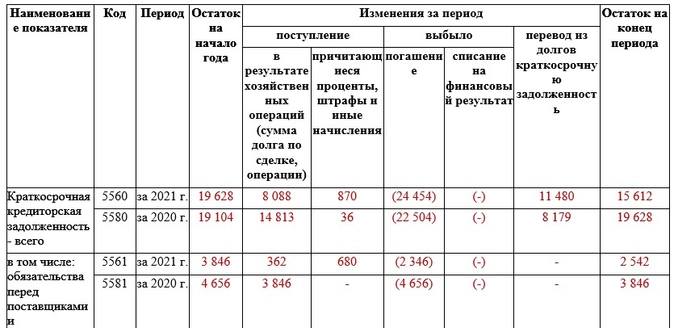

Пример 2. Краткосрочная кредиторская задолженность

В течение и на конец 2021 года:

1. По поставщикам и подрядчикам:

-

Отражена задолженность на сумму 361 600 руб.

-

Признано пеней, штрафов и неустоек за нарушение условий договоров — 680 000 руб.

-

Погашена задолженность — 2 346 000 руб.

2. По покупателям и заказчикам:

-

Отражена задолженность в сумме полученных авансов и предоплат — 2 619 000 руб.

-

Погашена задолженность — 2 300 000 руб.

3. По расчетам с бюджетом:

-

Отражена задолженность по уплате налогов и сборов — 1 292 000 руб.

-

Начислены пени и штрафы за нарушение налогового законодательства — 135 000 руб.

-

Погашена задолженность по уплате налогов и сборов — 2 809 000 руб.

4. По страховым взносам на соцстрахование:

-

Отражена задолженность по уплате взносов — 376 600 руб.

-

Погашена задолженность по уплате взносов — 1 401 000 руб.

5. По сотрудникам:

-

Отражена задолженность по заработной плате и возмещению перерасхода по авансовым отчетам — 2 014 000 руб.

-

Погашена задолженность по заработной плате, депонированным суммам и возмещению перерасхода — 3 571 000 руб.

6. По аренде:

-

Отражена задолженность перед арендодателем — 134 043 руб.

-

Погашена задолженность перед арендодателем — 141 100 руб.

7. По дивидендам:

-

Отражена задолженность по выплате дивидендов — 400 000 руб.

-

Погашена задолженность по выплате дивидендов — 760 000 руб.

8. По кредитам и займам:

-

Получен краткосрочный заем — 890 000 руб.

-

Начислены проценты за пользование заемными средствами (срок уплаты — менее 12 месяцев после отчетной даты) — 54 680 руб.

-

Переведена задолженность по возврату заемных средств из долгосрочной в краткосрочную — 2 600 000 руб.

-

Погашена задолженность перед заимодавцами (кредиторами) — 2 645 680 руб.

9. Расчеты с инвесторами:

-

Переведено обязательство из долгосрочных в краткосрочные на сумму 8 879 596 руб.

-

Исполнены обязательства перед инвесторами (переданы объекты строительства) — 8 479 596 руб.

Пример заполнения таблицы (фрагмента) «Наличие и движение кредиторской задолженности»

Кроме информации о наличии и движении задолженностей, нужно раскрыть в отдельных таблицах информацию о том, имеется ли:

-

просроченная кредиторская задолженность;

-

просроченная дебиторская задолженность.

Раскрытие должно указывать на тип задолженности (контрагенты по основной деятельности, заимодавцы, персонал и т. п.) и величину просрочки по условиям договора и по балансу.

Другие пояснения к балансу за 2021 год

Раскрытие других строк и статей баланса за 2021 год, например, финансовых вложений или оценочных обязательств, следует выполнять по тем же правилам, что мы описали выше:

-

в разрезе сроков — долгосрочные и краткосрочные);

-

в разрезе изменения стоимости (например, за счет начисления процентов);

-

в аналитике по видам и контрагентам.

Можно использовать примеры раскрытий, предложенные Минфином. А можно составить на их основе свой вариант.

Пояснения к отчету о финансовых результатах за 2021 год

Как уже отмечалось, раскрывать нужно значимые величины, которые помогут составить пользователю отчетности полное и достоверное представление о положении и деятельности компании.

Поэтому набор раскрытий к отчету о финансовых результатах зависит от деятельности конкретной организации.

Так, производственникам рекомендуем включать в пояснения описание затрат на производство (соответствующий пример есть у Минфина). Торговым компаниям можно в аналогичном разделе раскрыть фактическую стоимость товаров для перепродажи. И так далее.

зад-ть всего

- по обеспеченным залогом и др. гарантиями задолженностям = стоимость по договору;

- по сомнительным к взысканию долгам = стоимость по договору за вычетом созданного резерва;

- по полностью не обеспеченным долгам без РСД = 0

Главная цель составления пояснительной записки – расшифровка показателей бухгалтерской отчетности. Грамотно составленная пояснительная записка расположит проверяющих к вашей компании, значительно облегчит сдачу баланса и снизит вероятность внеочередной налоговой проверки.

Пояснения к бухгалтерскому балансу и отчету о финансовых результатах могут состоять из двух частей – табличной и текстовой. Для отражения количественных данных удобнее использовать табличную форму, приведенную в приложении № 3 к приказу Минфина России от 02.07.2010 № 66н.

Номера пояснений указываются в графе 1 («Пояснения») бухгалтерского баланса.

Если информации, представленной в табличной форме, недостаточно для того, чтобы максимально полно раскрыть картину финансового состояния организации (а именно так оно чаще всего и бывает), дополнительно дают пояснения в текстовом виде.

В приложении целесообразно раскрывать:

1) те положения учетной политики, которые необходимы для объяснения порядка формирования показателей бухгалтерского баланса, отчета о финансовых результатах и отчета о целевом использовании средств. Например, использовался ли кассовый метод учета доходов и расходов, учитывался ли наряду с текущим отложенный налог на прибыль, факты перспективного изменения учетной политики или перспективного пересчета при исправлении существенных ошибок и т. п.;

2) информацию о существенных фактах хозяйственной жизни, не раскрываемую показателями бухгалтерского баланса и отчета о финансовых результатах. Например, о существенных операциях с собственниками (учредителями), таких как начисления и выплаты дивидендов, вклады в уставный капитал и т. п.

Объем информации, который выносится в пояснения, определяется положениями по бухгалтерскому учету.

Пояснения к бухгалтерскому балансу и отчету о финансовых результатах, рекомендованные Минфином России, состоят из следующих разделов.

- Нематериальные активы и расходы на научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР).

- Основные средства.

- Финансовые вложения.

- Запасы (информация о наличии запасов и об их движении).

- Дебиторская и кредиторская задолженность.

- Затраты на производство.

- Оценочные обязательства.

- Обеспечения обязательств.

- Государственная помощь.

Расскажем о заполнении некоторых из них подробно.

Читайте также «По каким данным должен формироваться отчет о финансовых результатах?»

Основные средства

Раздел 2 пояснений к бухгалтерскому балансу и отчету о финансовых результатах состоит из четырех таблиц.

2.1. Наличие и движение основных средств.

2.2. Незавершенные капитальные вложения.

2.3. Изменение стоимости основных средств в результате достройки, дооборудования, реконструкции и частичной ликвидации.

2.4. Иное использование основных средств.

В таблицу 2.1 вносят информацию о наличии и движении основных средств компании. Данные в столбцах таблицы отражают отдельно по основным средствам, отдельно – по доходным вложениям в материальные ценности. Информация приводится с разбивкой на группы соответственно основных средств и доходных вложений. Данные указывают за отчетный и предыдущий годы.

Наличие групп основных средств и доходных вложений отражают в столбцах «На начало года» и «На конец периода». Сюда же нужно вписать и суммы накопленной амортизации.

В столбец «Изменения за период» следует внести информацию о поступлении, выбытии, переоценке групп объектов, а также о сумме начисленной по ним амортизации.

Обратите внимание: в случае переоценки объектов в графах «Первоначальная стоимость» приводится текущая рыночная стоимость или текущая (восстановительная) стоимость.

ПРИМЕР. ОТРАЖЕНИЕ ОС И ДОХОДНЫХ ВЛОЖЕНИЙ

Основные средства

На начало отчетного года на балансе АО «Актив» числились здание и автомобиль, используемый администрацией.

Их первоначальная стоимость составляла соответственно 1 000 000 руб. и 180 000 руб., а начисленная амортизация – 240 000 руб. и 36 000 руб.

Кроме того, в отчетном году «Актив» построил склад первоначальной стоимостью 1 300 000 руб.

Суммы амортизации, начисленной на имеющиеся и приобретенные в отчетном году объекты, составили:

— на автомобиль – 24 000 руб.;

— на здания – 64 000 руб.

Доходные вложения

Предположим, что основной вид деятельности АО «Актив» – прокат легковых автомобилей. По состоянию на начало отчетного года фирма имела 10 машин, предоставляемых напрокат, общей первоначальной стоимостью 1 000 000 руб.

Сумма начисленной по ним амортизации составляла 250 000 руб. За отчетный год она увеличилась еще на 200 000 руб.

В июне отчетного года «Актив» купил еще один автомобиль стоимостью 180 000 руб. (без учета НДС). За год по нему начислена амортизация в сумме 18 000 руб.

Общая сумма амортизации, начисленной за отчетный период, составила 218 000 руб. (200 000 + 18 000).

Таким образом, амортизация начислена в сумме:

— на начало отчетного года – 250 000 руб.;

— на конец отчетного года – 468 000 руб. (250 000 + 200 000 + 18 000).

Таблицу 2.1 бухгалтер заполнит так, как показано на странице 34 (для упрощения примера данные за прошлый год не приводятся).

В таблице 2.2 отражается стоимость незавершенных капитальных вложений.

К незавершенным капвложениям относятся:

- незавершенное строительство;

- незаконченные операции по приобретению, модернизации и другие подобные действия с основными средствами. Информация приводится с разбивкой на группы основных средств. Данные вносят за отчетный и предыдущий годы.

Капвложения отражают в столбцах с разбивкой «На начало года», «Изменения за период» и «На конец периода».

Напомним, в форме бухгалтерского баланса отсутствует строка для отражения информации по незавершенным капитальным вложениям. Поэтому такую информацию отражают в строке 1170 «Прочие внеоборотные активы».

По строке 1140 затраты на незавершенные капитальные вложения указывать нельзя, так как они не отвечают требованиям, в соответствии с которыми актив принимают к учету в качестве объекта основных средств (п. 4 ПБУ 6/01).

В таблице 2.3 должны содержаться данные об изменении стоимости основных средств в результате достройки, дооборудования, реконструкции и частичной ликвидации.

В строках таблицы отдельно указывают увеличение и уменьшение стоимости основных средств. Увеличение может происходить в результате достройки, дооборудования и реконструкции, а уменьшение – из-за частичной ликвидации.

Информацию об увеличении или уменьшении стоимости указывают по каждому основному средству, стоимость которого изменилась.

Данные в столбцах таблицы 2.3 приводят за отчетный и предыдущий периоды.

В таблице 2.4 отражают информацию об ином использовании основных средств фирмы. Здесь указывают, в частности, информацию о стоимости:

- основных средств, которые переданы или получены в аренду и числятся как на балансе компании, так и за ним;

- основных средств, переведенных на консервацию;

- недвижимости, которая принята в эксплуатацию и фактически используется, но находится на госрегистрации;

- иных используемых основных средств (например, переданных или полученных в залог, но используемых компанией).

В столбцах таблицы 2.4 указывается их стоимость:

- на отчетную дату (столбец 2);

- 31 декабря предыдущего года (столбец 3);

- 31 декабря года, предшествовавшего предыдущему, т. е. позапрошлого года (столбец 4).

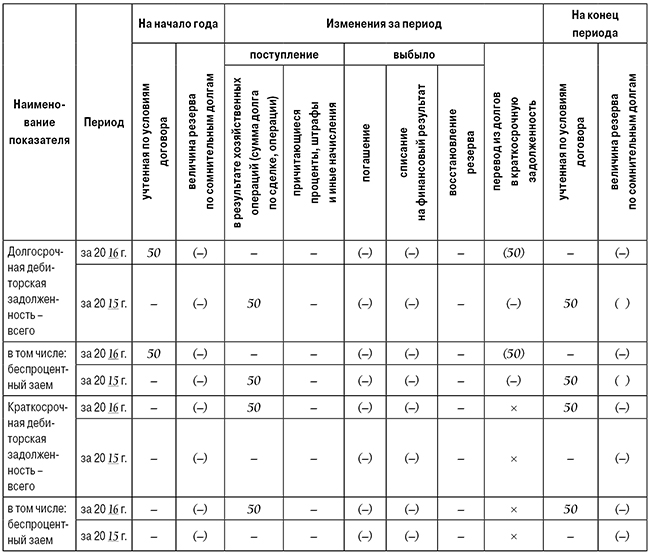

Дебиторская и кредиторская задолженность

Этот раздел детализирует дебиторскую и кредиторскую задолженность фирмы. Он состоит из четырех таблиц.

5.1. Наличие и движение дебиторской задолженности.

5.2. Просроченная дебиторская задолженность.

5.3. Наличие и движение кредиторской задолженности.

5.4. Просроченная кредиторская задолженность.

Чтобы заполнить таблицы, используйте данные по счетам расчетов:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 63 «Резервы по сомнительным долгам»;

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами».

Предварительно всю задолженность разделите по срокам ее погашения на краткосрочную (должна быть оплачена в течение следующих за отчетной датой 12 месяцев) и долгосрочную (со сроком погашения более года).

Заполняя этот раздел пояснений к бухгалтерскому балансу и отчету о финансовых результатах, в графе «На начало года» отразите сальдо по соответствующим счетам на 1 января отчетного года: по дебиторской задолженности – дебетовое, по кредиторской – кредитовое.

В графе «На конец периода» укажите остатки дебиторской и кредиторской задолженности по состоянию на конец отчетного года. В графе «Изменения за период» отражают поступления и выбытия задолженностей, а также перевод задолженности из долгосрочной в краткосрочную.

ПРИМЕР. ОТРАЖЕНИЕ ИНФОРМАЦИИ О ЗАДОЛЖЕННОСТЯХ

В прошлом году АО «Актив» выдало работнику беспроцентный заем в сумме 50 000 руб. сроком на два года с условием единовременного погашения. В учете эта операция была отражена проводкой:

Дебет 73, субсчет «Долгосрочная дебиторская задолженность» Кредит 50

— 50 000 руб. – предоставлен беспроцентный заем.На начало отчетного года эта дебиторская задолженность была отражена в составе внеоборотных активов баланса, а в конце отчетного года (на отчетную дату) бухгалтер перевел ее в состав оборотных активов. В аналитическом учете данная операция отражается записью:

Дебет 73, субсчет «Краткосрочная дебиторская задолженность» Кредит 73, субсчет «Долго-срочная дебиторская задолженность»

— 50 000 руб. – перевод из долгосрочной в краткосрочную задолженность.При этом соответствующий фрагмент таблицы 5.1 «Актива» будет выглядеть так.

Минфин России рекомендует не отражать в таблице 5.1 задолженности, поступившие и погашенные (списанные) в отчетном году. Поэтому включите в эту таблицу лишь те дебиторские и кредиторские задолженности, которые не погашены на конец отчетного года. Например, отражать дебетовые и кредитовые обороты по счету 70 «Расчеты с персоналом по оплате труда» не требуется. Следовательно, бухгалтер должен сосредоточить внимание на остатках на 1 января 2016 года, отследив их выбытие, а также отразить поступление задолженностей, которые у вас имеются на 31 декабря 2016 года.

В таблице 5.2 отражают информацию о просроченной дебиторской задолженности. Данные о задолженности указываются по ее видам. В столбцах указывают величину задолженности, учтенную по условиям договора, и балансовую стоимость.

Балансовая стоимость – это стоимость по условиям договора, уменьшенная на величину резерва сомнительных долгов, созданного под нее.

В столбцах указываются данные:

- на отчетную дату (столбец 2);

- 31 декабря предыдущего года (столбец 3);

- 31 декабря года, предшествовавшего предыдущему, т. е. позапрошлого года (столбец 4).

Таблица 5.3 предназначена для отражения данных о наличии и о движении кредиторской задолженности. Она заполняется по аналогии с таблицей 5.1.

В таблице 5.4 отражают информацию о просроченной кредиторской задолженности.

В столбцах указываются данные:

- на отчетную дату (столбец 2);

- 31 декабря предыдущего года (столбец 3);

- 31 декабря года, предшествовавшего предыдущему, т. е. позапрошлого года (столбец 4).

Пояснения в текстовой форме

В текстовую часть пояснений целесообразно включить существенную информацию:

- о вашей фирме;

- о ее финансовом положении;

- о сопоставимости данных за отчетный и предшествующий ему годы;

- о методах оценки и существенных статьях бухгалтерской отчетности;

- о допущенных отступлениях от правил бухгалтерского учета, если следование им не позволяло достоверно отразить имущественное состояние и финансовые результаты деятельности вашей фирмы (п. 6 и 37 ПБУ 4/99);

- об изменениях в учетной политике фирмы на следующий отчетный год;

- о финансовой деятельности, например о покупке акций других предприятий;

- об инвестиционной деятельности фирмы, например, о развитии материально-технической базы;

- о дочерних и зависимых обществах (ст. 105 и 106 ГК РФ);

- о реорганизации фирмы;

- о событиях после отчетной даты.

Сведения о деятельности фирмы

В этом разделе можно привести:

- краткую характеристику размеров и структуры фирмы;

- краткую характеристику ее обычных видов деятельности;

- объемы продаж продукции, товаров, работ, услуг по видам и географическим рынкам сбыта;

- данные о чрезвычайных фактах хозяйственной деятельности и их последствиях;

- сведения о деловой активности организации;

- показатели эффективности использования ресурсов и т. д.

Информацию по возможности представьте в динамике (за несколько лет). При этом укажите факторы, повлиявшие в отчетном году на финансовые результаты фирмы.

О размерах фирмы (масштабах бизнеса) отчасти можно судить по величине ее уставного капитала, численности работающих, размерам производственных площадей и других ресурсов.

Кратко опишите производственную структуру организации: ее производства, цеха, службы, а также обособленные подразделения, включая филиалы и представительства.

Характеризуя деятельность фирмы по видам, не скупитесь на подробности. Приведите сведения:

- об ассортименте и объемах производимой продукции (выполняемых работ, оказываемых услуг) за отчетный и предшествующие годы;

- о направлениях ее инвестиций;

- о планах расширения или изменения отраслевой и видовой структуры деятельности фирмы.

Раскрывая информацию об объемах продаж продукции (товаров, работ и услуг) по видам, приведите не только общие данные, но и сведения в разрезе основных географических районов сбыта.

Если в истекшем году произошли чрезвычайные события, то в пояснениях опишите их. Это могут быть пожар, наводнение, технологическая авария, кража имущества и другие аналогичные ситуации.

Отразите также экономические последствия этих происшествий: размер прямого ущерба и расходов на ликвидацию, сумму полученных с виновных граждан и организаций или от страховых компаний возмещений и т. д.

О деловой активности фирмы свидетельствуют следующие данные:

- наличие договоров на экспортные поставки, косвенно подтверждающие качество выпускаемой продукции (работ, услуг) и широту рынков сбыта;

- наличие известных клиентов, приобретающих продукцию, работы и услуги фирмы;

- участие фирмы в научно‑исследовательских и опытно‑конструкторских работах, эффективность такой деятельности;

- проведение природоохранных и других аналогичных мероприятий.

Информация о бенефициарных владельцах

С конца прошлого года у компании появилась новая обязанность. Согласно Федеральному закону от 23.06.2016 № 215-ФЗ, все компании обязаны иметь информацию о своих бенефициарных владельцах, хранить ее и документально подтверждать достоверность этих данных.

Новый закон вступил в силу 21 декабря 2016 года.

Так, в Федеральный закон от 07.08.2001 года № 115-ФЗ (далее – Закон № 115-ФЗ) «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» добавлена статья 6.1 «Обязанности юридического лица по раскрытию информации о своих бенефициарных владельцах», согласно которой у физических и юридических лиц появились новые права и обязанности.

Пунктом 7 новой статьи установлено, что информация о бенефициарных владельцах компании раскрывается в ее отчетности. Поэтому в бухгалтерской отчетности за 2016 год следует обратить особое внимание на раскрытие данных о своих бенефициарных владельцах.

Бенефициарный владелец – это физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25% в капитале) клиентом – юридическим лицом либо имеет возможность контролировать действия клиента (ст. 3 Закона № 115-ФЗ). В отличие от Закона № 115-ФЗ Налоговый кодекс употребляет термин «взаимозависимые лица».

ПРИМЕР. ОТРАЖЕНИЕ ИНФОРМАЦИИ О БЕНЕФИЦИАРАХ

И. П. Сидоров владеет 51% акций в АО «Альфа». В свою очередь, «Альфа» является владельцем 60% акций в АО «Гамма». Поскольку И. П. Сидоров не владеет акциями АО «Гамма» напрямую, участие его в капитале этого общества следует признать косвенным. Доля косвенного участия Сидорова в АО «Гамма» составит: 0,51 × 0,6 = 0,306 или 30,6%. Следовательно, Сидоров имеет преобладающее участие в капитале (более 25%) и отвечает признакам бенефициарного владельца АО «Гамма».

С 21 декабря 2016 года все компании обязаны:

1) располагать информацией о своих бенефициарных владельцах и принимать обоснованные и доступные в сложившихся обстоятельствах меры по установлению в отношении своих бенефициарных владельцев следующих сведений:

- фамилия, имя, отчество;

- гражданство;

- дата рождения;

- реквизиты документа, удостоверяющего личность;

- данные миграционной карты, документа, подтверждающего право иностранного гражданина или лица без гражданства на пребывание (проживание) в Российской Федерации;

- адрес места жительства (регистрации) или места пребывания;

- ИНН (при его наличии).

Если так просто определить бенефициара невозможно, то для подстраховки нужно иметь доказательства, подтверждающие, что компания предприняла меры для его установления.

Согласно разъснениям Росфинмониторинга РФ, документами, подтверждающими принятие таких мер, могут являться копии запросов учредителям и ответов на них:

2) регулярно, но не реже одного раза в год обновлять информацию о своих бенефициарных владельцах и документально фиксировать полученную информацию;

3) хранить информацию о своих бенефициарных владельцах и о принятых мерах по их установлению не менее пяти лет со дня получения такой информации;

4) представлять имеющуюся документально подтвержденную информацию о своих бенефициарных владельцах либо о принятых мерах по установлению в отношении своих бенефициарных владельцев сведений по запросу уполномоченного органа, налоговых органов или иного федерального органа исполнительной власти, уполномоченного Правительством РФ.

За неисполнение перечисленных требований установлен административный штраф (ст. 14.25.1 КоАП РФ):

- для должностных лиц – от 30 000 до 40 000 рублей;

- для юридических лиц – от 100 000 до 500 000 рублей.