Регистрация ККТ через личный кабинет налогоплательщика

Обязательным условием для удаленной регистрации в первую очередь является открытие

личного кабинета на сайте ФНС (www.nalog.gov.ru). Без него подать заявление и пройти остальные этапы процедуры

невозможно. Кроме того, потребуется также:

-

Получить электронную подпись: без квалифицированной УКЭП нельзя пользоваться личным кабинетом, а также

подписать заявление для последующей регистрации оборудования. Оформить подпись нужно через Удостоверяющий Центр, аккредитованный Министерством цифрового развития, связи и массовых коммуникаций Российской Федерации. -

Иметь кассовый аппарат с фискальным накопителем (ФН): он должен полностью соответствовать положениям

закона 54-ФЗ от 22.05.2003. - Оформить договор с оператором фискальных данных (ОФД): это юридическое лицо, которое занимается приемом и обработкой информации, полученной с кассового оборудования, затем направляет ее в налоговую. ОФД обязательно должен быть внесен в реестр территориального налогового органа.

Для регистрации ККТ вам необходимо иметь электронную подпись

Регистрация ККТ в территориальном налоговом органе ФНС России

Кроме процедуры удаленной регистрации, действует и ранее применяемый способ – в отделении

территориального налогового органа. Как зарегистрировать кассу самостоятельно таким образом?

Раньше особенности процедуры для ИП и компаний различались, но теперь они одинаковы: система

регистрации касс общая, поэтому допускается направлять заявление в любой налоговый орган.

Для регистрации ККТ необходимо распечатать и заполнить бланк по форме КНД-1110061.

При регистрации ККТ через ТНО налогоплательщику рекомендуется иметь при себе паспорта регистрируемых касс. При данном способе регистрация ККТ занимает 5 рабочих дней после подачи заявления.

Записаться в территориальный налоговый орган ФНС России

Для регистрации ККТ Вы можете записаться в ближайший территориальный налоговый орган.

Регистрация ККТ через оператора фискальных данных

Алгоритм регистрации ККТ через ЛК ОФД

Требования для проведения регистрации ККТ через личный кабинет ОФД такие же, как для процесса регистрации ККТ через личный кабинет налогоплательщика.

После того, как все требования выполнены и соблюдены, у пользователя есть возможность зарегистрировать ККТ через личный кабинет ОФД.

Процесс аналогичен процессу регистрации ККТ через личный кабинет налогоплательщика:

- В разделе ККТ в личном кабинете ОФД необходимо инициировать процесс регистрации ККТ.

- Заполнить все появившиеся поля заявления и следовать инструкциям в окне регистрации ККТ.

- После заполнения заявления на регистрацию ККТ, необходимо подписать заявление с помощью УКЭП.

- После подписания заявления его необходимо отправить в ФНС России, нажав соответствующую кнопку.

- После отправки заявления в ФНС России необходимо ожидать уведомление о присвоении регистрационного номера ККТ. Следить за статусом можно в списке всех ККТ пользователя в личном кабинете ОФД.

- После получения уведомления о присвоении регистрационного номера, необходимо сформировать на ККТ «Отчет о регистрации» и отправить сведения из него в ФНС России через личный кабинет ОФД. Процесс идентичен процессу отправки заявления на регистрацию ККТ.

- После получения ответа на отправку сведений из отчета о регистрации – карточки о регистрации ККТ – ККТ готова к использованию и может формировать фискальные документы.

Для регистрации ККТ вам необходимо иметь электронную подпись.

Подробная статья для всех, кто подключает онлайн-кассу впервые

Виктор Подгорский

Эксперт по праву

Поделиться

Эта статья будет полезна, если вы устанавливаете кассу впервые. Если у вас уже есть онлайн-касса, эта статья не расскажет ничего нового.

Онлайн-касса — кассовый аппарат с фискальным накопителем. Фискальный накопитель записывает и хранит информацию о чеках и отправляет ее в налоговую по интернету.

Налоговая получает информацию о том, какой доход получает каждый магазин. Сам продавец не может скорректировать информацию на накопителе. А значит, не может занизить доход и заплатить меньше налогов.

Продавец должен использовать кассовый аппарат при продаже товаров, работ и услуг физлицам без статуса ИП независимо от формы расчетов, а при продаже представителям компаний и ИП — если они платят наличными либо очно картой.

При очном расчете покупатель по умолчанию получает от продавца бумажный чек. Если покупателю нужна электронная версия документа, онлайн-касса отправит чек на почту или телефон. При оплате через интернет касса отправит чек на электронную почту.

По закону использовать онлайн-кассы обязаны практически все компании и ИП, если продают товары, работы или услуги физлицам, представителям компаний и ИП за наличные или при оплате картой в торговой точке.

Еще касса нужна, если компания или ИП получают деньги на счет от физлица без статуса ИП. Это может быть оплата картой на сайте, перевод по реквизитам или зачисление по СБП.

Некоторым продавцам разрешили работать вообще без кассы, например:

- ИП на спецрежиме «Налог на профессиональный доход»: они отправляют чеки через приложение «Мой налог»;

- ИП, которые сдают в аренду свое жилье или машино-место;

- ИП и компаниям, которые ремонтируют обувь или делают ключи, продают мороженое через киоски, безалкогольные напитки, питьевую воду или молоко в розлив;

- ИП и компаниям, которые работают в труднодоступной местности: перечень таких муниципалитетов устанавливают региональные власти.

ИП на патенте по некоторым видам деятельности, торговля с открытых прилавков на розничных ярмарках и рынках, аптеки в селах тоже могут работать без онлайн-касс.

В целом кассовое оборудование можно разделить на три типа:

- Фискальный регистратор с фискальным накопителем — это разновидность онлайн-кассы без клавиатуры и дисплея.

- Онлайн-касса привычного вида с фискальным накопителем.

- Дополнительное оборудование: сканер штрихкодов, терминал эквайринга, денежный ящик.

Давайте подробнее о каждом.

Онлайн-касса должна передавать данные о платежах по интернету. Для этого нужен фискальный накопитель — оборудование, которое стоит внутри кассы и выглядит как небольшая серая коробка.

Фискальный накопитель можно купить вместе с кассой или отдельно. Без фискального накопителя использовать кассу нельзя.

Фискальный накопитель записывает операции, удостоверяет их подлинность, шифрует и передает оператору фискальных данных — ОФД. Затем оператор отправляет информацию в налоговую инспекцию. Грубо говоря, фискальный накопитель как бы говорит налоговой: «Эта продажа точно была, у меня все записано».

Использовать можно только те модели накопителя, которые зарегистрированы в налоговой службе. Это можно проверить в реестре на сайте ведомства.

Стоимость. Фискальный накопитель стоит от 6000 до 12 000 ₽. Цена зависит от срока действия: они бывают на 15 и 36 месяцев. Когда срок накопителя истекает, нужно купить новый, а онлайн-кассу — перерегистрировать.

Срок работы. Бизнес выбирает срок фискального накопителя исходя из своей системы налогообложения. Например, фискальный накопитель со сроком 36 месяцев обязателен:

- для ИП и компаний на УСН или ЕСХН;

- для ИП на патенте.

В некоторых случаях продавцы могут устанавливать накопители на 15 месяцев:

- если у них сезонная работа;

- они совмещают два режима, один из которых ОСН. Например, ИП одновременно работает на патенте и ОСН;

- они используют онлайн-кассу, которая работает в автономном режиме — не передает чеки в налоговую через ОФД. Так работают кассы в муниципалитетах, которые регион включил в список удаленных от сетей связи. Это населенные пункты, где проживает менее 10 тысяч человек;

- компания или ИП — платежный агент. То есть тот, кто принимает наличные платежи физических лиц, например за интернет, телефон, сотовую связь, ЖКУ и так далее.

Если ООО и ИП на спецрежиме торгуют подакцизными товарами, например сигаретами, они должны использовать накопитель на 15 месяцев.

Если использовать фискальный накопитель, который не подходит по сроку, могут оштрафовать: ИП — на 1500—3000 ₽, малые предприятия — на 2500—5000 ₽, крупные и средние предприятия — на 5000—10 000 ₽.

Онлайн-касса должна соответствовать требованиям закона. Чтобы это проверить, найдите модель кассы в реестре ККТ на сайте налоговой службы.

В реестре собраны все модели кассовых аппаратов, которые разрешено использовать в работе. Сейчас там 210 моделей, но он постоянно обновляется.

Если купить кассу не из реестра ККТ, ее не получится зарегистрировать. Причем для налоговой работа на такой кассе будет выглядеть так, будто кассы вообще нет. За это ИП и руководители компаний могут заплатить штраф от 10 000 ₽, малые компании — от 15 000 ₽, а крупные и средние компании — от 30 000 ₽.

Все онлайн-кассы можно разделить на кассы автономного типа, облачные, POS-системы. Иногда вместо онлайн-кассы можно использовать фискальный регистратор.

Фискальный регистратор — аппарат без клавиатуры и дисплея. Для работы его нужно подключить к компьютеру или планшету с кассовой программой. Примеры фискальных регистраторов: АТОЛ 11Ф, АТОЛ 25Ф, АТОЛ 30Ф. Выглядят они примерно так:

Фискальный регистратор состоит из трех компонентов:

- фискальный накопитель;

- чековый принтер;

- вычислительно-коммуникационный модуль.

Не будем вдаваться в подробности. Важно, что габариты фискального регистратора зависят от того, на какую ширину чековой ленты он рассчитан: есть узкие модели под ленту 58 мм, есть под более широкую ленту — до 80 мм.

Фискальный регистратор — это не совсем онлайн-касса. Вот какие различия:

В случае с фискальным накопителем все операции кассир совершает на компьютере. Здесь есть свои плюсы и минусы:

✅ Кассир работает не с маленьким экраном обычной онлайн-кассы, а с удобным монитором, на котором могут быть параллельно открыты другие необходимые для работы программы. Это подходит для супермаркетов с большим ассортиментом.

✅ Регистратор использует память компьютера, она больше, чем память онлайн-касс. Это подходит для супермаркетов с большим ассортиментом.

✅ Скорость печати чеков выше, чем у онлайн-касс, за счет мощного ресурса компьютера и высокой скорости обработки информации.

❌ Решение скорее подходит для крупных магазинов. Для работы нужен компьютер.

Онлайн-касса автономного типа. Это самая простая онлайн-касса. Подойдет для выездной торговли, курьеров и мелкой розницы. Например, Атол 91Ф Lite, Атол 91Ф, Атол 92Ф, Меркурий 185Ф. Выглядит вот так:

У автономной кассы есть и плюсы, и минусы:

✅ Компактные размеры — помещается в карман или сумку.

✅ Мощные аккумуляторы — долго держит заряд.

✅ Можно использовать на улице — есть защита от влаги и морозов.

✅ Подключение по беспроводной сети через вайфай, сим-карту или по Bluetooth.

✅ Стоит от 5700 до 40 000 ₽. Минимальная цена — обычно без фискального накопителя.

❌ Низкая скорость печати чеков (40 мм в секунду) и нет автоотреза — медленное обслуживание большого потока покупателей.

❌ Не интегрируется с компьютером — не подойдет для крупных торговых сетей.

❌ Позиции товаров придется вводить вручную — не подойдет для розницы, где таких позиций тысячи.

Облачная касса. Подойдет только для интернет-магазина с оплатой на сайте, для офлайн-магазинов — нет. Эта касса стоит в серверной вашего интернет-магазина либо в серверной компании-арендодателя подобных касс.

Чтобы подключить оплату на сайте, компания должна оформить договор интернет-эквайринга с банком или подключиться к платежному сервису — ЮКassa, Робокассе и другим.

Плюсы и минусы:

✅ Покупать облачные онлайн-кассы не обязательно — можно взять в аренду. Тогда и фискальный накопитель в ней будет менять арендодатель, а не продавец.

✅ Не занимает место в офисе или на складе — это не обычная касса с кнопками и принтером чеков.

✅ Стоит в среднем от 1500 ₽ в месяц.

❌ Нельзя использовать для очных расчетов и печатать бумажные чеки.

Малый и средний бизнес, который продает товары в интернете, может не брать в аренду облачную кассу и не тратить время на ее обслуживание. Принимать платежи и отправлять чеки покупателям можно через сервис «Чеки» на платформе «Тинькофф Касса». Сервис не подойдет при продаже подакцизных, маркируемых товаров.

POS-система — это комплекс оборудования, в котором все устройства интегрированы между собой: онлайн-касса, сканер штрихкодов, весы. Подойдет рознице с большим потоком клиентов и широким ассортиментом товаров. Например, Атол Ритейл 54.

Плюсы и минусы POS-систем:

✅ Несложно обновить, если в законе появятся изменения.

✅ Автоматизирует работу магазина — загружает в кассу товары и цены, отслеживает печать ценников, закрытие и открытие смены, добавляет акции, распродажи и скидки на товар.

✅ Производители продают запчасти к таким системам даже после снятия модели с производства.

❌ Стоит дорого — до 150 000 ₽.

Теперь посмотрим, сколько стоит онлайн-касса в зависимости от целей бизнеса:

Рассказываем о плюсах и минусах каждого варианта.

В ОФД. У большинства операторов можно купить онлайн-кассу. В этом случае за подключение и настройку ККТ будут отвечать менеджеры ОФД. Зачастую ассортимент касс у ОФД ограничен.

В онлайн-банке. Новым бизнесам онлайн-банки часто предоставляют скидки, или они подпадают под акции. Например, в Тинькофф можно взять в аренду устройство 2 в 1 — онлайн-касса + терминал. Платить нужно будет только комиссию за эквайринг, аренда кассы будет бесплатной.

У операторов сотовой связи — МТС и МегаФон. Например, МТС продает кассы, которые работают на их программном обеспечении, — MSPOS и Нева. МегаФон продает кассы брендов «АТОЛ» и «Эвотор». Главный минус — это ограниченный выбор моделей, и обычно касса привязана к софту оператора.

У завода-изготовителя. В большинстве случаев изготовители не продают ККТ в розницу или мелкий опт. Им выгоднее работать с магазинами и сервисными центрами. Но если нужно купить большое количество ККТ, можно попробовать обратиться напрямую.

У предыдущего владельца. Закон разрешает работать с онлайн-кассами, которые раньше использовали другие предприниматели. Нужно запросить у предыдущего владельца документ, что онлайн-касса снята с учета в налоговой. Но фискальный накопитель нужно купить новый, подключить тот, что был у другого пользователя, — нельзя.

Чтобы онлайн-касса передавала данные в ОФД и налоговую, ее нужно подключить к интернету:

- через кабель;

- по вайфаю или мобильному интернету через сим-карту — на кассе нужно включить режим передачи данных.

Подключение по кабелю подходит, если в торговой точке плохо работает вайфай. Так бывает, если магазин находится, например, в подвале. Для того чтобы был вайфай, нужен роутер. Его можно взять бесплатно в аренду у интернет-провайдера.

Дополнительные устройства, которые помогут более эффективно продавать.

Сканер штрихкодов — для магазинов с большим ассортиментом. Сканер считывает штрихкоды, а кассир видит нужные товары на кассе. Без сканера придется искать товар в кассе по названию или вводить его артикул вручную. 2D-сканер нужен, если магазин торгует крепким алкоголем, а в остальных случаях подойдет 1D.

Терминал эквайринга — для оплаты картами или по СБП — Системе быстрых платежей. Чтобы принимать оплату по безналу, нужны договор эквайринга с банком и терминал. Он не заменяет онлайн-кассу, а работает в комплекте с ней. Без терминала подключить эквайринг нельзя.

Продавцу принимать к оплате банковские карты удобно: ему не надо проверять купюры, пересчитывать деньги и искать сдачу. А покупатели, если расплачиваются картой, получают кэшбэк — бонусы от банка.

Денежный ящик — для магазинов с большим потоком покупателей, которые платят наличными. Нужен, чтобы хранить деньги в безопасности.

Принтер этикеток — понадобится, чтобы самостоятельно промаркировать товар, если штрихкод не нанес производитель. Но распечатывать штрихкоды можно и на обычном принтере, поэтому на принтере этикеток можно сэкономить.

Шаг 1. Заключите договор с оператором фискальных данных. Оператор фискальных данных — посредник между продавцом и налоговой.

Чеки с кассы сначала поступают в ОФД, а он передает их налоговой в нужном формате. Пока нет договора с ОФД, налоговая не зарегистрирует кассу, кроме случая, когда можно работать автономно в местности, отдаленной от сетей связи.

Выберите любого ОФД из официального реестра налоговой службы. Цена у всех ОФД почти одинаковая — в среднем 3000 ₽ за кассу в год. Иногда производители касс объявляют акции и предоставляют услуги ОФД в подарок.

Шаг 2. Оформите электронную подпись. Квалифицированная электронная подпись нужна, чтобы зарегистрировать кассу через интернет. Ее можно бесплатно получить в налоговой. Если у компании или ИП уже есть КЭП, то получать новую не надо.

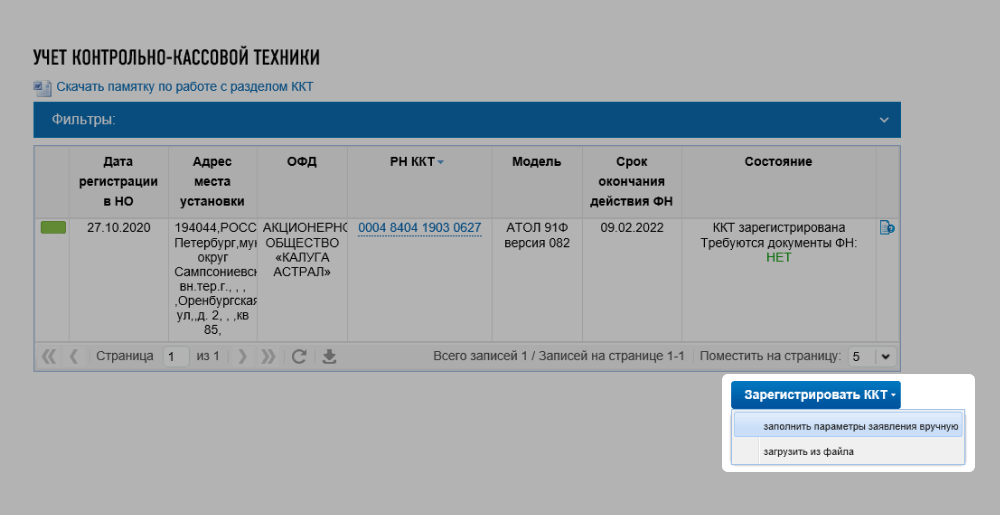

Шаг 3. Подайте заявление на регистрацию онлайн-кассы в личном кабинете юрлица или ИП на сайте налоговой службы. В разделе «Учет контрольно-кассовой техники» нажмите «Зарегистрировать ККТ».

В списке выберите «Заполнить параметры заявления вручную».

Заполните в заявлении:

1. Адрес и место установки онлайн-кассы, адрес местонахождения продавца — адрес магазина, кафе или другой точки, где стоит касса. Например, торговый центр «Ромашка», павильон 187. Причем адрес регистрации продавца и адрес установки онлайн-кассы могут не совпадать. Если подключаете облачную кассу, адресом места установки будет ЦОД — центр обработки данных поставщика кассы.

Адрес места установки онлайн-кассы нужно выбрать из справочника ФИАС. Если адреса в справочнике нет, нужно собрать документы на торговую точку, например договор аренды, обратиться с ними в администрацию района, где находится точка, и подать заявление о включении помещения в адресный справочник ФИАС.

2. Модель и заводской номер ККТ и фискального накопителя. Посмотрите их в паспорте кассы или на обратной стороне аппарата. Модель кассового аппарата нужно выбрать из предложенного списка. Все серийные номера ККТ и серийные номера фискального накопителя есть в базе ФНС. Как только укажете номер, сразу же запускается автоматическая проверка на наличие номера в базе и не зарегистрирован ли этот номер за кем-либо другим.

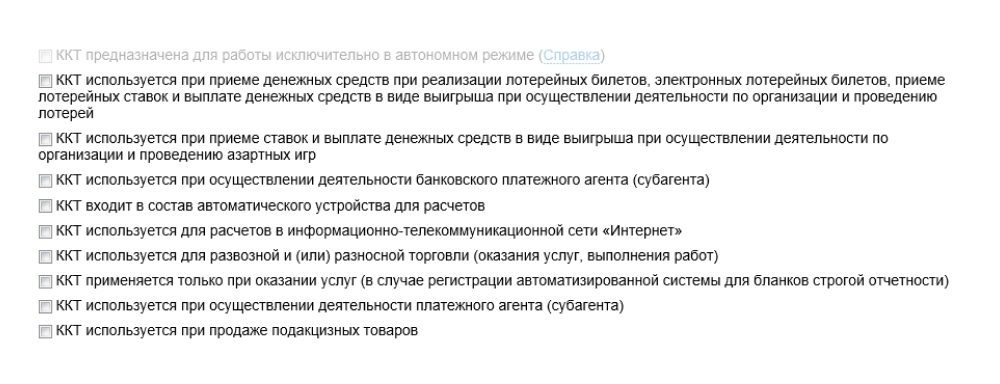

3. Сведения об использовании ККТ. Поставьте галочку, если у вашей кассы есть какие-то особенности: например, если вы будете использовать ее только для расчетов в интернете или для развозной торговли.

4. ОФД, с которым вы оформили договор. Выберите его из предложенного списка.

Отправьте заявление. Если проверка пройдет успешно, в столбце «Состояние» появится регистрационный номер кассы.

Шаг 4. Введите регистрационный номер в онлайн-кассу. У вас есть сутки с момента проверки, чтобы ввести регистрационный номер вместе с ИНН в ККТ. Если ошибетесь хотя бы в одной цифре, фискальный накопитель станет недействительным и его можно будет просто выбросить. Придется покупать новый. Если вы все сделали правильно, онлайн-касса распечатает отчет о регистрации.

Шаг 5. Введите данные отчета о регистрации в личном кабинете. Вернитесь в личный кабинет на сайте налоговой службы, на вкладку «Учет контрольно-кассовой техники». Откройте «Отчет о регистрации ККТ»: укажите в нем время чека, его порядковый номер и в строке «Фискальный признак» 10 цифр с аббревиатурой «ФП» или «ФПД» — эту информацию вы тоже берете из отчета.

Нажмите кнопку «Подписать и отправить» — анкета уйдет на проверку в ФНС. Если она пройдет успешно, то на сайте появится отметка «ККТ зарегистрирована».

Шаг 6. Получите карточку регистрации онлайн-кассы. Если фискализация прошла успешно, вы получите карточку регистрации, подписанную усиленной квалифицированной подписью налоговой службы.

Шаг 7. Введите параметры регистрации в личном кабинете ОФД. После получения карточки регистрации добавьте кассу в личном кабинете на сайте ОФД. Укажите параметры настройки — у каждого оператора они свои — и нажмите «Зарегистрировать кассу».

Налоговая инспекция может отказать в регистрации, если:

- в реестре ККТ или реестре фискальных накопителей нет сведений о вашем устройстве;

- ККТ числится как потерянная или украденная;

- в заявлении о регистрации указаны недостоверные или неполные сведения, например неправильный адрес установки.

Еще могут отказать в регистрации онлайн-кассы, которая будет работать в автономном режиме, если адрес места установки и работы кассы отсутствует в утвержденном перечне отдаленных местностей.

Рассказываем, что делать, если:

- не работает интернет;

- онлайн-касса сломалась или не работает из-за отключения электричества;

- онлайн-касса заблокирована из-за DDoS-атаки.

Не работает интернет. Если нет интернета, пробитые на кассе чеки не будут передаваться ОФД в момент расчета. Эти чеки сохранятся в фискальном накопителе, а после восстановления связи будут переданы ОФД.

Если чеки были пробиты при отключенном интернете, после устранения проблем со связью нужно проверить, ушли ли они в ОФД. Узнать о не переданных чеках можно:

- из уведомления о не переданных ОФД документах, если такие уведомления предусмотрены в модели кассы;

- из личного кабинета ОФД. Там можно посмотреть переданные чеки. Если нужных чеков в списке нет, значит, информация не передалась;

- из отчета о закрытии смены. В нем отражается количество чеков, которые не отправлены ОФД;

- из отчета о текущем состоянии расчетов.

Если были найдены не переданные чеки, нужно подождать до двух суток, чеки могут уйти не сразу. Если чеки все-таки не ушли — обратиться к специалисту, который занимается обслуживанием вашей кассы. Он поможет решить проблему.

Онлайн-касса сломалась или не работает из-за отключения электричества. Торговлю нужно приостановить. Продавать товары, работы, услуги без применения онлайн-кассы и выдавать вместо кассового чека товарный чек или типографский бланк строгой отчетности нельзя.

За торговлю при неработающей кассе будет штраф:

- для ИП и должностных лиц — от 25 до 50% суммы расчета, но не менее 10 000 ₽;

- для малых предприятий — от 37,5 до 50%, но не менее 15 000 ₽;

- для крупных и средних компаний — от 75 до 100% суммы покупки, но не менее 30 000 ₽.

На случай поломки кассы лучше иметь запасную. Если ее нет, торговлю нужно остановить до тех пор, пока кассу не починят.

Когда касса заработает, нужно пробить чеки коррекции с признаком расчета «приход» на сумму каждой операции, которую провели, пока касса не работала.

ККТ заблокирована ОФД из-за DDoS-атаки. Из-за блокировки фискальные данные не поступают ОФД в момент расчета. В этом случае пользователю ККТ нужно передать фискальные данные сразу после разблокировки его IP-адреса ККТ, но не позднее чем по истечении 30 календарных дней.

В этом случае продавец освобождается от штрафа, так как в нарушении нет его вины.

- Продавцы должны использовать онлайн-кассы при продаже товаров, работ и услуг физлицам без статуса ИП независимо от формы расчетов, а при продаже представителям компаний и ИП — если те платят наличными либо картой.

- Некоторые бизнесы могут работать без онлайн-кассы. Например, ИП и компании, которые ремонтируют обувь или делают ключи, продают мороженое через киоски, безалкогольные напитки, питьевую воду или молоко в розлив.

- Онлайн-касса должна быть оборудована фискальным накопителем. Касса и фискальный накопитель должны числиться в специальных реестрах на сайте налоговой службы.

- Помимо кассы, может понадобиться дополнительное оборудование: сканер штрихкодов, терминал эквайринга, денежный ящик.

- Онлайн-кассу нужно обязательно зарегистрировать на сайте налоговой службы.

- Если нет интернета или касса сломалась, вести торговлю нельзя, иначе будет штраф.

Регистрацию онлайн-кассы можно провести, посетив любое территориальное отделение ФНС – не обязательно то, где вы состоите на учете как ИП или юрлицо, либо обратиться в ЦТО «Такском-Касса», который зарегистрирует вашу кассу в налоговой инспекции.

Но можно выполнить все действия онлайн – в личном кабинете на сайте налоговой. Объясняем, как зарегистрировать ККТ на портале nalog.gov.ru.

Подготовка

Перед тем, как заняться регистрацией онлайн-кассы, вам следует:

- Подписать договор с выбранным оператором фискальных данных (ОФД);

- Получить квалифицированную электронную подпись (КЭП). Подойдет КЭП с сертификатом, выданным ФНС на первое лицо компании (или ИП), либо КЭП физического лица, на имя которого выдана машиночитаемая доверенность (МЧД) с правом проводить регистрационные действия от имени юрлица (требование вступает в силу с 01.09.2023);

- Проверить, что онлайн-касса находится в исправном состоянии, снабжена марками-пломбами, на нее нанесены заводской номер и знаки установленного образца, имеется техпаспорт;

- Приобрести фискальный накопитель (ФН) и установить его внутрь кассы. Срок действия ФН может быть установлен 13, 15 или 36 месяцев. По прошествии этого времени накопитель нужно заменить на новый и провести перерегистрацию кассы;

- Удостовериться, что онлайн-касса и ФН включены в перечни допустимых для работы. Например, если вы приобрели ККТ год назад, то эта модель может быть уже исключена из списка – зарегистрировать ее сейчас не удастся;

- Зайти на сайт Федеральной информационной адресной системы (ФИАС) и проверить, есть ли в справочнике адрес места ведения коммерческой деятельности. Если такого адреса (или улицы) там нет, то пройти процедуру онлайн-регистрации не получится – сначала нужно добавить данные в справочник.

Порядок действий при регистрации кассы

Процедура регистрации кассового аппарата на сайте налоговой состоит из таких этапов:

- Зайдя в личный кабинет на сайте ФНС, вам нужно составить заявление на регистрацию кассы, скрепить его КЭП и отправить.

- После получения обращения ФНС сверяет сведения, указанные в заявке, с данными государственных реестров. Если проверка информации прошла удачно, то кассе будет присвоен регистрационный номер.

- Далее выполняется фискализация ККТ. Для этого онлайн-кассу необходимо подключить к интернету, установить программное обеспечение и ввести необходимые данные. После окончания процедуры касса формирует и распечатывает чек, в котором будут приведены параметры фискализации – фискальный признак (ФП или ФПД), состоящий из 10 цифр.

- Затем параметры фискализации нужно отправить на сайт налоговой инспекции. ФНС проведет проверку ФП, чтобы определить правильность работы ФН.

- На завершающем этапе в личном кабинете отобразится карточка регистрации ККТ. Она формируется с помощью электронной цифровой подписи ФНС.

Рассмотрим процедуру регистрации контрольно-кассового аппарата пошагово.

Для вашего удобства и экономии времени зарегистрируем вашу кассу в ФНС удалённо или с выездом специалиста

Шаг 1. Отправка заявления на регистрацию ККТ

Чтобы зарегистрировать кассу, вам потребуется зайти в личный кабинет на сайте ФНС. Авторизоваться на сайте налоговой можно одним из следующих способов:

- Получив при посещении территориального органа ФНС с документом, подтверждающим личность, регистрационную карту. В этом документе будут указаны логин и пароль для входа в личный кабинет.

- С помощью КЭП.

- Воспользовавшись учетной записью на портале Госуслуг. Попасть в личный кабинет таким способом получится только у тех, кто хотя бы раз посещал центр ЕСИА лично.

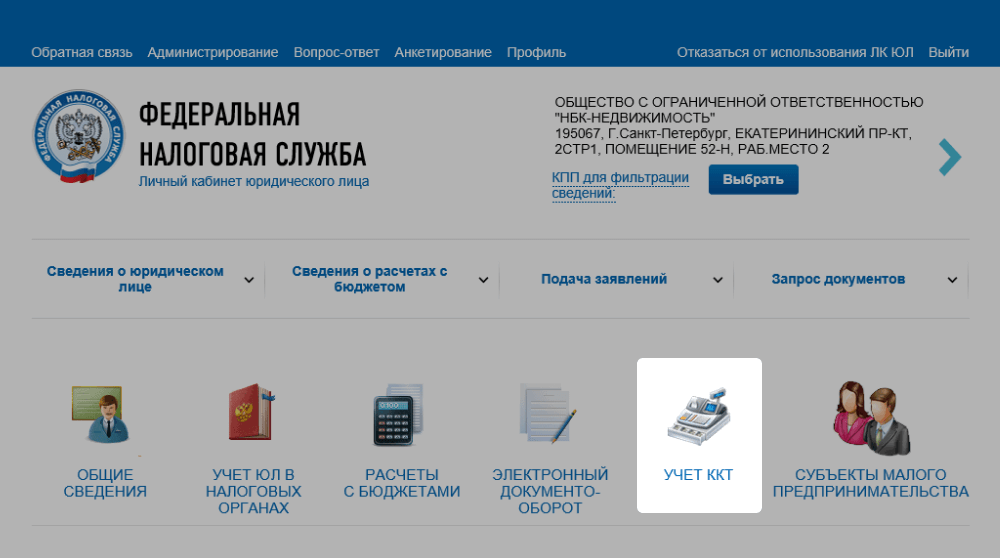

Затем в личном кабинете следует выбрать пункт «Учет ККТ». Далее вы попадаете на страницу, на которой представлена опция «Зарегистрировать ККТ». Выбрав ее, вы увидите варианты: «Заполнить вручную» и «Загрузить из файла». Выберите первый из них и перед вами откроется страница с формой электронного заявления.

Введение сведений о ККТ

Вам нужно внести информацию во все обязательные поля, выбрав название ККТ, введя наименование организации и адрес ее местонахождения.

Нужно указывать такое наименование места размещения кассы, которое позволит идентифицировать вашу организацию. Им может служить наименование ТРЦ, в котором находится пункт торговли, название магазина, номерной знак автомобиля (для услуг грузоперевозок, такси) и т. д.

Около поля для указания модели кассы требуется ввести ее серийный номер. Его можно найти на корпусе устройства или в техпаспорте.

После ввода модели ККТ отобразятся дополнительные поля для выбора ФН и введения его заводского (серийного) номера.

Заполнение особых параметров

Под обязательными для ввода данных полями вы увидите перечень вариантов использования ККТ. Специальные параметры можно выбрать, отметив галочками нужные чекбоксы.

Например, если ваша онлайн-касса будет использоваться при оплате услуг через курьера, применяться для продажи подакцизных товаров или для проведения расчетов онлайн, нужно выбрать эти варианты применения ККТ.

Если вы изначально не отметите нужный чекбокс, то вернуться к этому шагу уже не удастся. Указать требуемый параметр позднее можно только при перерегистрации кассы.

Выбор ОФД

Указав особые параметры, необходимо заполнить информацию об ОФД, выбрав его из списка.

После указания этой информации останется нажать кнопку «Подписать и отправить» для пересылки анкеты на проверку ФНС.

Оператор фискальных данных «Такском» – ОФД и даже больше

Шаг 2. Прохождение фискализации

Если проверка завершилась успешно, в личном кабинете появится запись с указанием номера регистрации (РНМ), присвоенного ККТ. С помощью специальной утилиты его нужно будет ввести в настройки самого кассового устройства. Для этого требуется подсоединить онлайн-кассу к компьютеру с установленным программным обеспечением и зайти в режим администрирования.

В зависимости от производителя и даже конкретной модели настройка онлайн-кассы может отличаться. Приводим пример действий на примере популярной ККТ марки «Атол»:

- Подключите онлайн-кассу к компьютеру и запустите программу установки. Она должна автоматически обнаружить кассовый аппарат.

- Введите в представленные поля дату и время, затем выберите опцию «Зарегистрировать».

- Внесите в соответствующие окна информацию о предпринимательской деятельности, ККТ, ОФД, системе налогового учета, которую вы избрали.

- Проверьте введенную информацию и нажмите кнопку «Выполнить». После этого онлайн-касса свяжется с ОФД, проверит корректность введенных сведений и сформирует файл с реквизитами регистрации. Он автоматически сохранится на компьютер и его можно будет распечатать.

При внесении номеров будьте предельно внимательны – допустив ошибку хотя бы в одной цифре, вы выведете ФН из строя.

Шаг 3. Отправка отчетности

После введения регистрационных параметров в ККТ, он напечатает фискальный документ – кассовый чек. В нем будут приведены параметры фискализации, обозначаемые аббревиатурой ФП или ФПД (фискальный признак).

Для завершения регистрации кассы на сайте ФНС необходимо отправить отчет. Уведомление об этом вы увидите, зайдя снова в личный кабинет.

В отчете требуется указать параметры фискализации – в виде 10 цифр. Также в нем требуется указать номер, дату и время выдачи кассового чека.

Заполнив все строки отчета, нажмите кнопку «Подписать и отправить».

Сдавайте электронную отчётность в ФНС и другие госорганы через веб-сервис «Онлайн-Спринтер»

- Простой и удобный интерфейс

- Встроенная проверка на ошибки

- Умный календарь бухгалтера

- Бесплатная техподдержка 24/7

- ЭДО с контрагентами

Шаг 4. Получение регистрационной карточки

После успешного выполнения предыдущих шагов, в течение 5 дней вам будет направлена регистрационная карточка, заверенная ЭЦП налогового органа. Она будет отображена в личном кабинете на сайте ФНС.

Этот документ будет служить подтверждением регистрационного учета кассовой техники и того факта, что ККТ можно использовать в своей коммерческой деятельности.

Шаг 5. Передача данных в ОФД

Несмотря на то, что договор с ОФД вами уже подписан, в него не была внесена регистрационная информация. Кроме заключения общего договора на обработку фискальных данных, необходимо подключить к ОФД конкретную ККТ.

Поэтому, после получения карточки регистрации, нужно настроить передачу сведений в ОФД. Такое подключение, прежде всего, нужно в целях обеспечения биллинга – чтобы и пользователь, и ОФД понимали, с какого момента и за какую кассу начисляется оплата.

Для этого нужно авторизоваться в личном кабинете на сайте ОФД, найти в меню раздел о подключении ККТ, ввести требуемую информацию из карточки регистрации и сохранить изменения.

Какие ошибки могут быть допущены при регистрации ККТ

Регистрация кассового аппарата на портале налоговой инспекции занимает обычно не более получаса. Но есть риск совершить ошибки, которые приведут к нарушению порядка использования ККТ или даже выведут из строя ФН.

Несоответствие регистрационных сведений

Указанные на сайте налоговой сведения не синхронизируются с настройками кассы, поэтому вы должны самостоятельно сверить их соответствие. Иначе касса будет работать с нарушением порядка ее использования. За это законодательством предусмотрен штраф в размере до 10 000 руб.

Несовпадение сведений об ОФД

Ошибка может возникнуть при расхождении данных на сайте ФНС и в настройках кассы – например, когда вы сменили ОФД. Если на сайте ФНС вы указали нового оператора, а в настройках кассы – не изменили, то вы нарушаете порядок использования ККТ.

Некорректное введение регистрационного номера

На этом этапе ошибка неприемлема, так как она приведет к тому, что ФН заблокируется и его придется заменить.

Частая перерегистрация кассы

При любом изменении данных, указанных в регистрационной карточке, потребуется провести перерегистрацию кассы. Перерегистрировать кассовый аппарат, не меняя ФН, можно не более 12 раз. Затем придется приобрести новый накопитель.

Нарушение сроков

Провести фискализацию кассы и отправить в ФНС отчет о регистрации ККТ нужно не позднее одних суток после присвоения регистрационного номера. Если не выполнить фискализацию в установленный срок, придется получать на ККТ новый регистрационный номер. Если же вовремя не предоставить отчет в налоговую службу, фискальный накопитель будет признан недействительным.

Оставьте свой номер, если возникли вопросы.