Общество с ограниченной ответственностью (ООО) можно создать самостоятельно или найти партнёров. Если учредитель один, все решения он принимает единолично. Если учредителей несколько, придётся учитывать мнение каждого, но и ответственность распределяется на всех. Рассказываем, как создать ООО с двумя и более учредителями, какие документы потребуются и как проходит регистрация.

Какие документы нужны для открытия ООО

Перечень документов, которые нужны для регистрации ООО, содержится в Федеральном законе от 08.08.2001 №129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей». В 2022 году учредителям нужно подготовить:

- заявление по форме № Р11001, подписанное всеми участниками;

- протокол собрания учредителей о создании юридического лица;

- устав общества;

- если регистрация проходит очно через налоговую, квитанция об оплате государственной пошлины в размере 4000 ₽;

- гарантийное письмо от собственника недвижимости, где будет «прописана» фирма, или выписка ЕГРН, где владельцем значится один из учредителей.

Если решили зарегистрировать ООО в квартире учредителя, нужно приложить нотариальное согласие всех собственников этой недвижимости.

Все документы, кроме заявления, печатают в двух экземплярах — по одному для налоговой и внутреннего хранения. Если документ занимает больше одного листа, его нужно прошить нитками. На место сшива приклеивают наклейку с надписью «Прошито/пронумеровано». На ней пишут дату, количество листов, должность, фамилию, имя и отчество того, кто сшивал.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Способы регистрации ООО с двумя и более учредителями

Если учредителей несколько, нужно сначала прийти к общему мнению по вопросам, касающимся открытия и работы ООО. В частности, решить, как будет называться фирма, какой у неё уставный капитал и как распределяются доли, по какому адресу она будет зарегистрирована, какие коды ОКВЭД будет использовать и на каком налоговом режиме работать. Таким образом, первый шаг в создании юрлица — это общее собрание, результаты которого должны быть отражены в протоколе об учреждении ООО.

!

В ООО может быть до 50 учредителей.

Затем нужно выбрать способ регистрации фирмы:

- онлайн на сайте налоговой;

- через МФЦ;

- через нотариуса;

- очно через налоговую службу.

Онлайн на сайте налоговой

Это самый быстрый способ. Правда, у всех учредителей должна быть электронно-цифровая подпись (ЭЦП) — ею они подписывают заявление на регистрацию ООО.

Онлайн-заявку подают в личном кабинете на сайте налоговой инспекции:

- Один из учредителей регистрируется или заходит по логину и паролю портала Госуслуги.

- В сервисе регистрации ИП и юрлиц заполняет электронную форму. В частности, указывает в ней данные об учредителях, полное и сокращённое название фирмы, её юридический адрес. Эти данные автоматически попадут в заявление по форме № Р11001.

- Сканирует и прикладывает к заявке документы для регистрации ООО.

- Все учредители подписывают заявку своими ЭЦП и отправляют на проверку в налоговую службу.

- Получают документы о регистрации ООО на электронную почту.

В МФЦ или нотариальной конторе

Если у учредителей нет ЭЦП, они могут отправить заявку на регистрацию фирмы через МФЦ или нотариуса. Для этого в сервисе на сайте налоговой выбирают подходящий способ и записываются на приём. Записаться в МФЦ или к нотариусу можно и напрямую, но в сервисе налоговой есть дополнительные инструменты. Например, можно бесплатно проверить других учредителей на участие в открытии ООО или ИП, на дисквалификацию и другие ограничения. Можно подобрать типовой устав для будущей организации и режим налогообложения.

Затем всем учредителям нужно подойти в назначенное время и подать заявку. Если кто-то не может присутствовать лично, разрешается отправить представителя по нотариальной доверенности. С собой необходимо взять паспорта и документы, указанные в разделе выше. Нотариус заверяет подписи в заявлении и отправляет его в электронном виде, а работник МФЦ — принимает бумажную заявку и передаёт в налоговую.

Учредители освобождаются от госпошлины, если регистрируют ООО на сайте налоговой, через МФЦ или нотариуса. Но стоимость услуг нотариуса может быть сопоставима с размером госпошлины.

Очно через налоговую

В этом случае всем учредителям нужно отправиться в регистрирующую службу налоговой того района, где будет зарегистрировано ООО. Пакет документов и порядок подачи заявки такой же, как через нотариуса или МФЦ. Разница в том, что придётся заплатить госпошлину 4000 ₽ и приложить квитанцию.

В какой срок зарегистрируют ООО

Если заявка оформлена правильно и к ней приложены все нужные документы, юрлицо зарегистрируют в течение 3 дней. Немного больше времени требуется, когда обращение подают через МФЦ — ещё 2-3 дня уходит на пересылку бумаг в налоговую. Проверить готовность документов можно в сервисе налоговой.

Документы о регистрации ООО — лист записи в ЕГРЮЛ, устав ООО с отметкой о регистрации, свидетельство ИНН — отправят на электронную почту или выдадут в бумажном виде. Способ их получения нужно указать в заявке. Если налоговая найдёт ошибки в заявлении, пакет документов будет неполный или будущему директору запрещено занимать руководящие должности, придёт отказ.

Когда получите документы о регистрации ООО, проверьте их. Иногда сотрудники налоговой допускают ошибки — например, в адресе или названии фирмы, сведениях об учредителях. Если есть неточность, нужно обратиться в налоговую и вернуть документы.

Плюсы и минусы регистрации ООО с несколькими учредителями

Зарегистрировать ООО с одним учредителем немного проще, чем с двумя и более. Если у предпринимателя есть ЭЦП, он может подать заявку на сайте налоговой и уже через три дня стать владельцем собственной фирмы. Потом ему не придётся ни с кем делиться прибылью и советоваться перед тем, как принять решение.

С другой стороны, когда ООО создают несколько партнёров, им бывает проще организовать бизнес. Больше возможностей найти инвестиции, нагрузка и ответственность равномерно распределяются между всеми участниками. Важные решения принимаются на общем собрании — так легче избежать ошибок, чем при единоличном управлении фирмой.

Правда, существует риск конфликта между учредителями — например, если их взгляды на управление разойдутся. Разногласия могут появиться и позже, когда кто-то решит продать свою долю или она перейдёт по наследству. Плюс регистрация ООО с несколькими учредителями несколько сложнее и длительнее. Для онлайн-заявки всем партнёрам придётся оформить ЭЦП, а подавать заявку через нотариуса, МФЦ или налоговую нужно всем вместе.

Статья актуальна на

19.09.2022

Как зарегистрировать ООО самостоятельно в 2023 году — пошаговая инструкция

- 28 сентября 2021

- Просмотров:

Содержание

- Подготовка документов для регистрации ООО

- Подача документов

- Действия после регистрации ООО

- Причины отказа в регистрации

Зарегистрировать ООО в 2023 году можно самостоятельно, причем совершенно

бесплатно. Нужно заполнить заявление Р11001, устав, решение единственного участника (если он

один) или протокол общего собарния участников (если их несколько) о создании ООО, а для

обществ с несколькими учредителями так же понадобится договор об учреждении. Также надо

внести минимальный уставный капитал 10000 рублей (деньги будут зачислены на счёт создаваемой

компании) и оплатить госпошлину. Можно избежать оплаты госпошлины в 4000 рублей, если

подавать документы в электронном виде.

Вы можете подготовить документы за деньги, обратившись в специализированную организацию,

можете изучить все инструкции и создать документы

самостоятельно, потратив массу времени, а можете подготовить

автоматически все документы за 15 минут бесплатно и в полном соответствии с

требованиями ФНС.

Готовые документы нужно подавать не в районную, а в регистрирующую ФНС, иначе будет вынесен

отказ. Если документы заполните верно, то через 3 рабочих дня, после подачи в ФНС, общество

с ограниченной ответственностью будет зарегистрировано.

1. Подготовка документов для регистрации ООО

Пакет документов для регистрации ООО:

- заявление о регистрации ООО по форме Р11001,

- устав,

- решение единственного учредителя о создании ООО

или протокол общего собрания учредителей о создании

ООО, - договор об учреждении ООО для обществ с

несколькими учредителями, - квитанция об уплате госпошлины нужна только

при подаче документов сразу в налоговую или при почтовой отправке.

если вы будете работать по упрощенной системе налогообложения (УСН), тогда

к пакету документов следует добавить уведомление на УСН по

форме 26.2-1

Список документов:

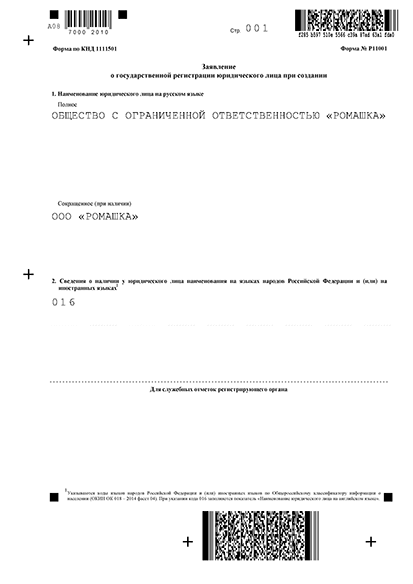

Заявление на регистрацию ООО заполняется по утвержденной форме Р11001

независимо от количества участников. Заявление состоит из более 20 листов, но

обязательно заполняются страница 1-2 (сведения об ООО), лист И (виды деятельности) и

лист Н (сведения о заявителе). Остальные листы заполняются в зависимости от статуса

учредителей и руководителя.

Подписи в заявлении должны ставить все учредители и только в присутствии налогового

инспектора. Если кто-то из участников ООО не может присутствовать на

подаче документов, его подпись надо заверить у нотариуса.

Решение единственного учредителя — документ в свободной письменной

форме, который фиксирует намерение учредителя создать общество на определенных условиях.

Протокол общего собрания учредителей о создании ООО — письменное

намерение создать ООО двумя и более участниками. Для ФНС нужен 1 экземпляр документа.

Прошивать не надо, достаточно скрепить листы скрепкой.

Договор об учреждении ООО — нужен только для обществ с двумя и более

учредителями. В документе надо расписать права и обязанности каждого участника ООО на период

регистрационных действий. По закону он не нужен при регистрации общества с ограниченной

ответственностью, но налоговые очень часто его запрашивают. Поэтому один экземпляр надо

иметь с собой.

Устав — главный документ ООО, регулирующий всю деятельность общества.

Устав ООО с единственным участником может отличаться от Устава ООО с несколькими

учредителями. В 2023 году компании могут не только сами разработать устав, но и воспользоваться одним из 36 типовых уставов, разработанных Минэкономразвития РФ.

Читайте также:

- Устав ООО с одним учредителем

- Устав ООО с

несколькими учредителями - Типовой устав ООО: понятие, выбор и применение

- Как выбрать типовой устав для ООО?

Уведомление о переходе на УСН заполняется по форме 26.2-1, если решили

применять этот режим. Подать заявление на упрощенку вы можете сразу с регистрационными

документами или в течение 30 дней после регистрации. В обоих случаях, вам будет разрешено

применять УСН с даты открытия ООО. На подачу надо подготовить 3 экземпляра уведомления.

Квитанция об уплате пошлины. При оплате госпошлины нужно внимательно

проверить реквизиты налоговой, иначе платеж уйдет не в ту ФНС. Получить квитанцию и опалтить

пошлину можно на

сайте

ФНС. При подготовке через наш бесплатный

сервис, квитанция будет сформирована автоматически.

Важно: пошлину платить не надо, если подаете документы в электронном виде, через

сайт ФНС, портал госуслуги или через нотариуса.

Дополнительно ФНС может запросить следующие документы:

- Нотариальная доверенность на представителя, если документы будут передавать не

сами учредители; - Вид на жительство или разрешение на временное проживание, а также нотариальные

переводы удостоверения личности для учредителя — иностранного гражданина, который будет

учредителем российской компании; - Нотариальные переводы учредительных документов для иностранной компании, которая

будет учредителем российского ООО; - Нотариальное согласие законных представителей для учредителя —

несовершеннолетнего. Взамен этого можно предоставить свидетельство о браке

несовершеннолетнего или решение суда, о признании его дееспособности; - Согласие собсвенника(ов) жилого помещения (квартиры, дома и т.д.) на регистрацию

ООО по этому адресу. Зарегистрировать обществ оможэно по адресу руководителя или одного

из учредителей; - Гарантийное письмо от владельца нежилого помещения.

На регистрацию ООО налоговой службе отводится 3 рабочих дня с момента получения документов.

Этот срок может, увеличится на период доставки документов до ФНС и обратно.

Наш сервис абсолютно бесплатно за 15 минут подготовит для

вас:

Наш сервис абсолютно бесплатно за 15 минут подготовит для вас:

- Заявление на регистрацию ООО

- Устав

- Решение или Протокол о создании

- Договор об учреждении

- Уведомление о переходе на УСН

Программа не допускает ошибок и формирует документы в полном соответствии с

требованиями ФНС. Также вы получите инструкцию по подаче. Останется скачать и

распечатать.

2. Подача документов

Документы на регистрацию ООО надо подавать в регистрирующую налоговую по месту деятельности

общества. Не путайте с районной ФНС, куда вы будете сдавать декларации. Иногда одна

налоговая совмещает в себе обе функции, но так бывает не всегда. Узнать свою регистрационную

ФНС можете на сайте

налоговой.

При подготовке документов через наш бесплатный сервис, ваша

регистрационная ФНС определится автоматически.

Подавать документы должны все учредители лично. Если кто-то не может подойти, тогда его

подпись в заявлении должен удостоверить нотариус.

Подать документы на регистрацию ООО можно несколькими способами:

- Подать в регистрирующую ФНС лично. При этом способе ваше

ООО будет зарегистрировано через 3 рабочих дня. К тому же налоговые специалисты сразу

проверят документы на наличие ошибок и укажут, как их исправить. Также вы сможете сразу

подать уведомление на УСН. Но не всегда удобно добираться до регистрирующей ФНС, которая

может быть одна не регион. К тому же при этом способе потребуется оплата госпошлины 4000

рублей. - Отправить документы онлайн на

сайте ФНС; - Подать документы через нотариуса. Услуги нотариуса стоят денег. Конкретные суммы уточните в нотариальной конторе.

3. Действия после регистрации ООО

После регистрации ООО нужно:

- Выбрать режим налогообложения. Если вы хотите применять «упрощёнку» и не подали

заявление о применении УСН вместе с документами на регистрацию, то необходимо это

сделать в течение 30 дней после регистрации. Иначе у вашей ООО будет общий режим

налогообложения и оно будет считаться плательщиком НДС, что зачастую очень не выгодно; - Заключить трудовой договор с директором. Сделать это нужно обязательно, у ООО

всегда есть хотя бы один сотрудник — его руководитель; - Сделать взносы в уставный капитал. Учредителям необходимо в течение 4 месяцев

после регистрации оплатить; - Зарегистрироваться в ПФР и ФСС. Налоговая служба подаст о вас все сведения в ПФР

и ФСС автоматически. Дополнительно обращаться в эти фонды вам не надо. Если по истичении

двух недель вы не получите уведомление на юридический адрес от ФСС, вам надо

самостоятельно встать на учет в ФСС в качестве работодателя. В ПФР не надо

регистрироваться даже после принятия работников, главное — платить пенсионные взносы; - Получить коды статистики, которые нужны для заполнения налоговых деклараций и

открытия счета в банке. Отдел Росстата самостоятельно обязан прислать статистические

коды на ваш почтовый или электронный адрес. Если этого не произошло, обратитесь в

статистику по месту жительства либо скачать коды с сайта ведомства; - Изготовить печать. Вы можете работать и без печати, но это будет связано с рядом

проблем. Изготовление печати стоит несколько сот рублей и занимает, как правило, один

рабочий день или даже один час; - Открыть расчетный счет. Как правило это можно сделать бесплатно в любом банке,

условия работы которого вам понравятся; - Купить и зарегистрировать кассу. Если ваша деятельность предполагает прием

наличности от граждан или оплату картами, то покупка онлайн кассы обязательна; - Оформить лицензию, если для вашего бизнеса лицензирование обязательно. Это

касается охранной деятельности, фармацевтики, продажи и производства алкоголя, т.д. Для

приобретения лицензии, надо обратиться в лицензионный комитет. Условия получения

лицензии, размер госпошлины и сумма иных затрат будут напрямую зависеть от вашей

деятельности. Такие тонкости надо уточнять в лицензирующих органах;

4. Причины отказа в регистрации

ФНС откажет в регистрации ООО, если:

- Один из учредителей является государственным служащим: чиновник, военнослужащий,

нотариус, судья, полицейский, работник прокуратуры или ФСБ. - Учредитель не достиг 18 летнего возраста. Правда в некоторых случаях это можно будет

сделать если:- Если он состояит в браке, который является основанием считать его полностью

дееспособным; - Есть судебное решение о признании вас дееспособным.

- Если он состояит в браке, который является основанием считать его полностью

- Один из учредителей или руководитель дисквалифицирован решением суда и не может

заниматься бизнесом; - ФНС посчитает адрес регистрации общества адресом массовой регистрации юридических лиц

или недостоверным; - Неправильно выбрано название ООО (содержит запрещённые слова, противоречит нормам морали

и т.д.); - Самые частые причины отказа в регистрации ИП связаны с ошибками в документах или их

некомплектностью.

Сэкономьте время и деньги — подготовьте документы для

открытия ООО бесплатно и автоматически

Заполните форму, остальное наш сервис сделает сам. Вы получите

комплект регистрационных документов и подробную инструкцию по подаче.

Другие статьи

Как правильно заполнить форму Р11001 для регистрации ООО с несколькими участниками в 2023 году

- 22 октября 2021

- Просмотров:

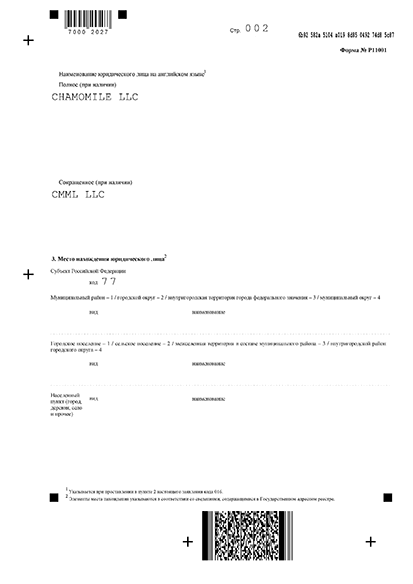

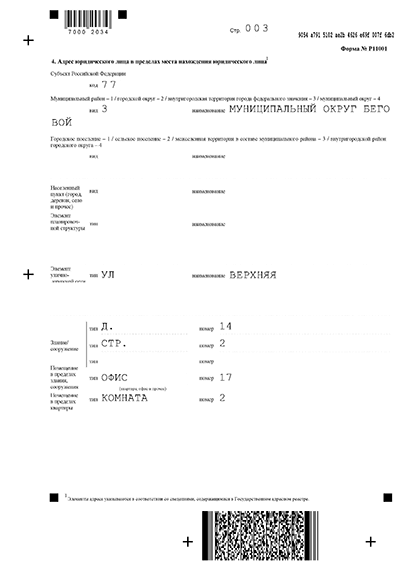

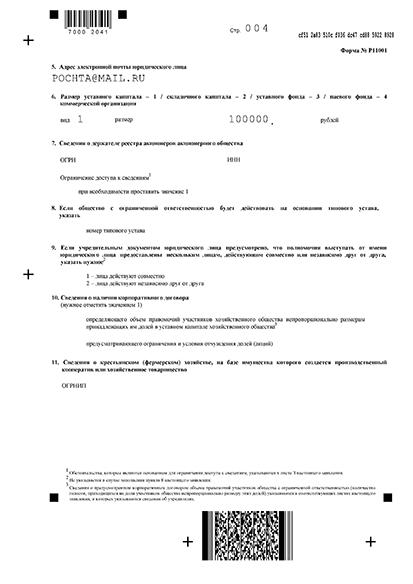

Чтобы в 2023 году зарегистрировать общество с двумя и более учредителями, нужно в налоговую подать заявление по форме № Р11001. В нем на каждого из собственников бизнеса нужно заполнить лист, соответствующий его статусу. Также необходимо подготовить титульный лист, листы с данными на руководителя, с видами деятельности, информацией о заявителе. Важно учитывать изменения ФНС к бланку Р11001 и его оформлению.

Содержание:

- Заполнение формы № Р11001 для ООО с несколькими участниками

- Новые требования к оформлению заявления для регистрации общества

Заявление по форме Р11001

-

Сформировать заявление автоматически

Укажите свои данные в форме, скачайте уже заполненное заявление Р11001 и все нужные документы для регистрации ООО с несколькими учредителями

Сформировать заявление -

Скачать шаблон Р11001 для заполнения вручную на компьютере

XLS, 384 KB -

Скачать бланк Р11001 для печати и заполнения от руки

PDF, 1,2 МB

Титульный лист (стр. 001-004)

Страница 001

Страница 002

Страница 003

Страница 004

Титульный лист включает четыре страницы, в которые вносятся наименование общества с ограниченной ответственностью, его юридический адрес, видимый публично в ЕГРЮЛ адрес электронной почты, размер уставного капитала, данные об использовании типового устава и взаимодействии нескольких руководителей, информация корпоративного договора.

Для указания места нахождения и адреса ООО в пределах местонахождения теперь добавлены новые поля. Как вписать эти сведения верно, мы объяснили в нашей статье о постраничном заполнении Р11001 в 2023 году.

Листы А, Б, В на учредителей

Лист А. Страница 1

Лист Б. Страница 1

Чтобы внести в форму № Р11001 данные об учредителях, нужно заполнить те листы, которые предназначены для участников соответствующих категорий.

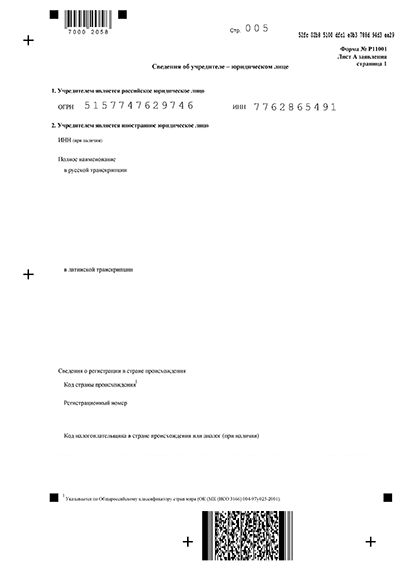

Лист А заполняется, если ООО учреждает юридическое лицо. Для российской организации заполняется пункт 1, для иностранной — пункт 2.

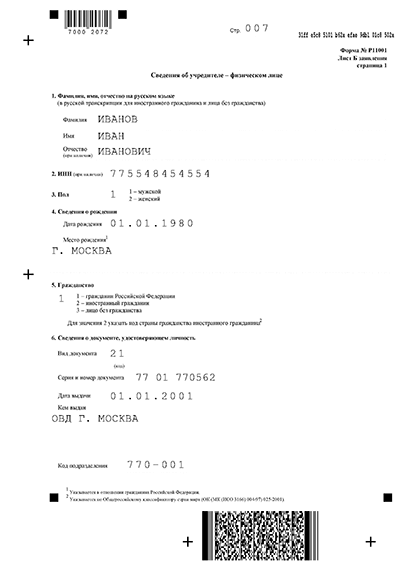

Лист Б надо использовать, если среди участников есть физическое лицо. Сюда вносятся ФИО, ИНН, пол, данные о дате и месте рождения, гражданство, паспортные данные.

Лист В заполняется редко, когда компанию создают РФ, субъект РФ или муниципальное образование.

Нужно внести сведения о размере доли каждого из участников и, при наличии, сведения о корпоративном договоре, который предусматривает количество голосов, непропорциональное размеру доли каждого из учредителей.

Если учредителей одной категории двое или больше, нужно подготовить соответствующее количество листов для таких участников. Например, если общество с ограниченной ответственностью создают два юридических лица и одно физическое лицо — заполняется два экземпляра листа А и один — листа Б.

Данные о паевом инвестиционном фонде, имеющем долю в ООО (Лист Г)

При наличии нужно внести информацию о паевом инвестиционном фонде, в состав имущества которого включается доля в уставном капитале создаваемого общества.

Сведения о принадлежности доли в ООО участникам договора инвестиционного товарищества (Лист Д)

Если существуют сведения о включении доли в уставном капитале создаваемого юридического лица в состав общего имущества участников договора инвестиционного товарищества, впишите их в этот лист.

Запутались в листах заявления Р11001 на регистрацию ООО?

Доверьте подготовку документов нашему бесплатному онлайн сервису! Сервис сам заполнит нужные страницы заявления Р11001 с учетом новых требований ФНС и сформирует все другие документы для регистрации общества. Также вы получите инструкцию по самостоятельной подаче документов. Просто внесите данные в анкету. А после создания ООО вы сможете бесплатно открыть расчётный счёт для общества в Тинькофф.

Данные о руководителе (Лист Е)

Лист Е. Страница 1

Лист Е. Страница 2

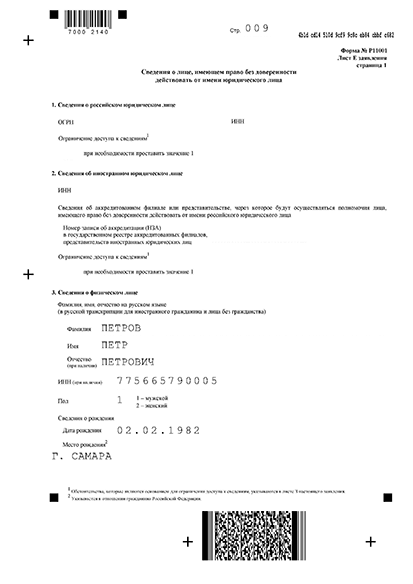

Если обществом руководит российское юридическое лицо, данные о нем впишите в пункт 1. Если иностранное — в пункт 2.

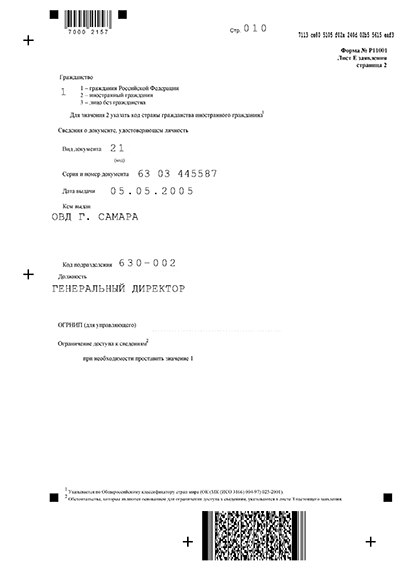

Если руководителем является физическое лицо, сведения о нем вносятся в пункт 3. Нужно указать данные документа, удостоверяющего личность, сведения о дате, о месте рождения (для российских граждан), гражданстве.

Если на стр. 004 вы делали отметку о наличии нескольких руководителей организации, то нужно подготовить соответствующее количество листов Е на каждого руководителя.

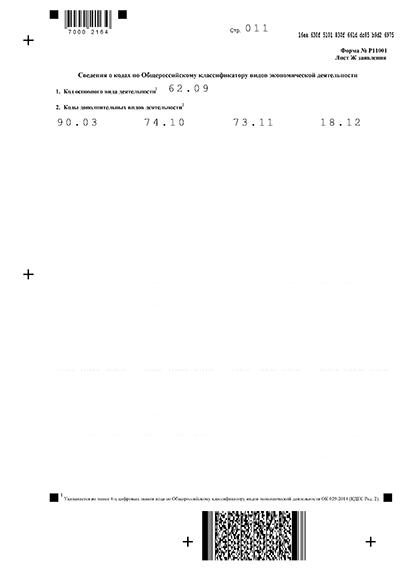

Виды деятельности (Лист Ж)

Лист Ж

На 2023 году актуальный справочник для выбора кодов видов деятельности — ОКВЭД-2. Обратите внимание, что основной вид деятельности может быть только один — который приносит наибольший доход. При этом количество дополнительных видов деятельности не ограничено. Тем не менее, лучше указывать те направления бизнеса, которыми вы точно будете заниматься. При необходимости добавить дополнительные коды или сменить основной вид деятельности можно в любое время.

Ограничение доступа к сведениям об обществе (Лист З)

В определенных случаях доступ к сведениям об организации, содержащимся в ЕГРЮЛ, можно ограничить. Список оснований для этого содержится в Федеральном законе N 290 от 3 августа 2018 «О международных компаниях и международных фондах», в Постановлении Правительства Российской Федерации от 6 июня 2019 г. N 729 и других актах.

Приведем пример: в 2023 году такое право есть у организаций, место нахождения которых — территория Республики Крым или г. Севастополя.

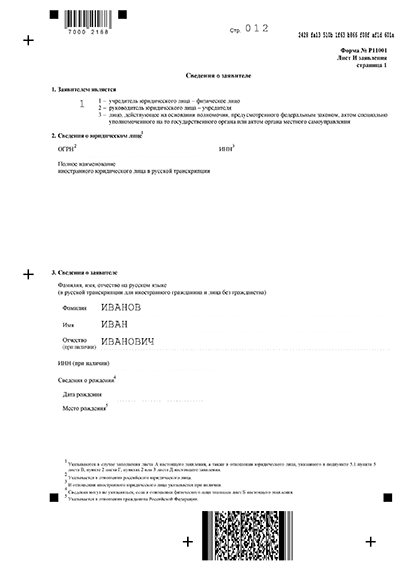

Информация о заявителе (Лист И)

Лист И страница 1

Лист И страница 2

Лист И страница 3

Лист И заполняется на каждого учредителя ООО, так как все они являются заявителями, т.е. количество листов И должно равняться количеству участников.

Заявителем может быть:

- Учредитель-физ. лицо,

- Руководитель учредителя-юр. лица,

- Представитель учредителя-органа власти.

Подписывать лист И надо только в присутствии налогового инспектора или нотариуса. Если кто-то из учредителей не может лично явиться на подачу документов, его подпись на листе И надо заверить нотариально.

2. Новые требования к оформлению заявления для регистрации общества

Главные требования к оформлению заявления Р11001:

- Если заполняете форму на бумаге от руки, используйте ручку с чернилами синего, черного или фиолетового цвета.

- Можно писать только заглавные печатные буквы.

- Для каждого знака предназначена отдельная ячейка.

- В полях не надо ставить прочерки, если в них нет информации. Оставьте их свободными.

- Незаполненные листы заявления не распечатываются и не прикладываются.

- При заполнении Р11001 на ПК применяется шрифт Courier New размера 18.

- Все необходимые страницы заявления должны быть пронумерованы тремя цифрами. Нумерация начинается с «001».

- При указании контактного телефона не нужно писать скобки, пробелы, прочерки. Каждый российский номер, даже стационарный, указывается с +7.

Хотите бесплатно получить все документы для ООО с несколькими учредителями?

Просто внесите свои данные в форму, остальное онлайн сервис сделает за вас. Сервис сформирует все регистрационные документы, в том числе, заявление Р11001, в соответствии с требованиями закона и ФНС. Вам останется скачать и распечатать документы. Также мы приложим инструкцию по самостоятельной подаче. А после создания ООО вы сможете бесплатно открыть расчётный счёт для общества в Тинькофф.

Регистрация ООО – это создание коммерческой организации, деятельность которой направлена на получение прибыли. Если всё делать быстро и правильно, регистрационная процедура займет не больше недели.

Содержание

- Как зарегистрировать ООО

- Как открыть ООО в 2023 году: инструкция для начинающих по шагам

- Шаг 1. Определитесь с составом учредителей.

- Шаг 2. Назовите свою организацию.

- Шаг 3. Выберите юридический адрес ООО.

- Шаг 4. Определите размер уставного капитала.

- Шаг 5. Оформите документы для регистрации юридического лица.

- Шаг 6. Подайте документы в регистрационный орган.

- Управление ООО

- Виды деятельности ООО

- Работники ООО

- Налоги и взносы ООО

- Отчётность ООО

- Расчётный счёт ООО

- Как участнику ООО получить прибыль на свои нужды

- Ответственность участников ООО

Но получение документов, подтверждающих создание общества с ограниченной ответственностью, – это только начало бизнеса. Каждому учредителю надо знать, какие права и обязанности возникают у него после регистрации ООО.

В этом руководстве для начинающих бизнесменов вы найдёте много полезной информации. А ещё получите возможность обратиться на бесплатную консультацию к специалистам 1С по вопросам создания бизнеса и его налогообложения.

Как зарегистрировать ООО

Если вы не хотите сами заниматься подготовкой и подачей документов, то можете заказать открытие ООО «под ключ». Но особой необходимости в этом нет, ведь путь самостоятельной регистрации прошли уже десятки тысяч наших пользователей. Просто попробуйте и у вас всё получится!

Шаг 1. Определитесь с составом учредителей.

Общество с ограниченной ответственностью – это структура, предназначенная для коммерческого партнёрства. Количество совладельцев бизнеса может достигать пятидесяти.

Кто может быть учредителем ООО? Практически любое физическое или юридическое лицо:

- граждане РФ и других государств;

- российские и иностранные организации;

- государственные органы и органы местного самоуправления.

Но есть и исключения. Организовывать собственный бизнес не вправе государственные и военные служащие. Кроме того, статья 23 закона № 129 от 08.08.2001 запрещает регистрацию ООО, если учредитель:

- по приговору суда лишён права заниматься предпринимательской деятельностью на определённый срок и этот срок ещё не истёк;

- ранее имел долю свыше 50% в организации, которую исключили из ЕГРЮЛ с долгами перед бюджетом, и после этого прошло менее трёх лет;

- являлся участником ООО с долей свыше 50%, в отношении которого в ЕГРЮЛ менее трёх лет назад внесена запись о недостоверности сведений;

- относится к массовым, т.е. имеет отношение к 10 организациям.

Для того, чтобы подтвердить своё намерение о создании компании, учредители должны заключить между собой договор об учреждении. Единственный учредитель договор не оформляет.

Шаг 2. Назовите свою организацию.

Юридическое лицо действует под своим фирменным наименованием, к которому предъявляется ряд требований. Например, название ООО не может включать в себя слова, обозначающие иностранные государства или органы власти РФ.

Уникальность фирменного наименования защищена законом, но ИФНС при регистрации юридического лица не проверяет этот критерий. Однако организация, которая уже носит такое название и действует в той же сфере бизнеса, вправе через суд потребовать защиты своего права на уникальность. Тогда компании-тёзке, зарегистрированной позже, придётся изменить свое наименование.

Рекомендуем заранее узнать, как проверить название ООО на уникальность, и какие ещё требования к нему существуют.

В заявлении на регистрацию фирменное наименование указывается в полном и сокращённом виде на русском языке. Но в устав можно дополнительно внести название общества на языке народов РФ или иностранном.

Шаг 3. Выберите юридический адрес ООО.

Юридическим адресом организации признаётся место нахождения его руководителя. Ещё один важный критерий юрадреса – возможность почтовой связи с ООО. Налоговая инспекция всегда проверяет заявленный адрес на достоверность и массовость.

Чаще всего ООО регистрируют в офисном помещении, но юридическим адресом может быть и жильё, где прописан учредитель или будущий руководитель. В обоих случаях собственник недвижимости должен дать письменное подтверждение:

- гарантийное письмо, если юридический адрес заявлен по нежилому объекту;

- согласие при регистрации ООО в квартире.

Шаг 4. Определите размер уставного капитала.

Уставный капитал — это первые активы общества, которые вносят учредители. Минимальный размер УК всего 10 000 рублей, но внести его надо обязательно деньгами. Дополнительно можно внести любую сумму денег или имущество, необходимое для организации бизнеса.

Размер уставного капитала и распределение его между учредителями указывается в заявлении на регистрацию ООО. Внести его надо не сразу, а в течение четырёх месяцев после создания компании. Позже, если есть такая необходимость, уставный капитал можно увеличить.

Шаг 5. Оформите документы для регистрации юридического лица.

В обязательный пакет документов для регистрации ООО входят:

- заявление по форме Р11001;

- протокол общего собрания или решение единственного учредителя;

- устав общества;

- квитанция об уплате госпошлины на 4000 рублей (не требуется, если документы направляются онлайн, заверенные усиленной квалифицированной ЭЦП);

- подтверждение достоверности юридического адреса (гарантийное письмо или согласие).

Если ООО будет работать на льготном налоговом режиме, то можно подать также уведомление о переходе на УСН. Но его можно направить и позже, в течение 30 дней после создания компании.

Проще всего подготовить все документы для регистрации общества с ограниченной ответственностью в нашем бесплатном сервисе. Для этого начните заполнять форму ниже и следуйте инструкциям.

Шаг 6. Подайте документы в регистрационный орган.

Для этого надо обратиться в регистрирующую налоговую инспекцию, обслуживающую юридический адрес ООО. Например, все московские компании регистрируют в 46-ой ИФНС. Некоторые МФЦ тоже принимают документы для регистрации бизнеса. Узнать, куда именно обращаться, можно на сайте ФНС или в ближайшей инспекции.

Рассмотрение документов занимает три рабочих дня, после чего на электронный адрес заявителя приходят:

- лист записи ЕГРЮЛ по форме № Р50007;

- свидетельство о постановке организации на налоговый учёт;

- устав с отметкой регистрирующего органа.

В некоторых случаях инспекция выносит отказ в регистрации ООО с обоснованием причин. После исправления замечаний документы можно направить повторно.

Управление ООО

Кто управляет деятельностью общества с ограниченной ответственностью после его регистрации? Если открыть статью 32 закона № 14-ФЗ от 08.02.1998, то мы увидим, что к органам управления ООО относятся:

- общее собрание участников;

- совет директоров (наблюдательный совет);

- единоличный исполнительный орган;

- коллегиальный исполнительный орган;

- ревизионная комиссия.

Но при этом совет директоров и коллегиальный исполнительный орган создаются по желанию учредителей. А ревизионная комиссия обязательна только для обществ с ограниченной ответственностью, в которых более пятнадцати участников.

Таким образом, в большинстве компаний достаточно только двух органов управления:

- генеральный директор или просто директор ООО;

- общее собрание участников (если учредитель единственный, то он имеет те же полномочия, что и собрание).

Общее собрание участников – это высший орган управления, у которого есть особые полномочия, указанные в статье 33 закона № 14-ФЗ. Собрание можно назвать механизмом контроля собственников над имуществом, которое они передали в виде уставного капитала ООО.

Однако текущей деятельностью общества управляет единоличный исполнительный орган, т.е. руководитель. Он единственный, кто представляет интересы организации без доверенности. Он же заключает сделки, в результате которых общество получает определённые права и обязанности.

При этом руководитель несёт имущественную ответственность за свои действия, которые причинили ущерб организации. А ещё, как на должностное лицо, на него накладываются административные санкции по КоАП РФ. Если же действия или бездействие руководителя причинили существенный вред, то его ответственность может перерасти в уголовную.

Трудовой договор с директором имеет свои особенности, с его образцом можно ознакомиться здесь.

Виды деятельности ООО

Свои виды деятельности ООО заявляет ещё на этапе регистрации, в форме Р11001. Само по себе указание нескольких десятков кодов ОКВЭД не обязывает организацию ими заниматься. Но надо обращать внимание, чтобы заявленные виды деятельности не противоречили тому, что написано в уставе.

Общество с ограниченной ответственностью, как юридическое лицо, может заниматься любым легальным бизнесом. При этом для некоторых видов деятельности установлены определённые ограничения. Требования могут предъявляться к размеру уставного капитала, наличию квалифицированных кадров, транспорта, оборудования, производственного помещения и т.д. При желании их можно выполнить и заняться выбранным направлением бизнеса.

Для большинства видов деятельности ООО не требуется какое-то разрешение. Но надо знать, какие направления относятся к лицензируемым, потому что за отсутствие лицензии штрафуют.

Кроме лицензируемых есть виды деятельности, для которых надо получать допуск СРО (саморегулируемая организация). Членство в СРО может быть добровольным или обязательным, в частности, для:

- инженерных изысканий, архитектурно-строительного проектирования, строительства, реконструкции, капитального ремонта, сноса объектов капитального строительства и содержание их деятельности;

- энергетических обследований;

- деятельности арбитражных управляющих;

- деятельности на финансовом рынке;

- аудиторской деятельности;

- патентных поверенных.

О том, как получить допуск СРО и сколько это стоит, мы рассказали на примере строительного бизнеса.

Может ли ООО изменить основное направление деятельности? Да, конечно, для этого надо подать в ИФНС заявление по форме Р13014.

Работники ООО

Для налоговых органов и фондов любая организация автоматически признаётся работодателем. Действительно, ведь юридическое лицо не имеет физического воплощения, поэтому от его имени действует руководитель или другие сотрудники.

ООО без работников может существовать, только если им управляет единственный учредитель. В этом случае он может не заключать с собой трудовой договор и действовать на основании приказа о возложении полномочий. Но для полноценного бизнеса одного руководителя недостаточно, поэтому в большинстве организаций, конечно, есть работники.

Есть два варианта оформления персонала – по трудовому и гражданско-правовому договору. Первый вариант налагает на работодателя больше обязанностей и лучше защищает права работника. Штатному сотруднику надо обеспечить безопасные условия труда, дважды в месяц выплачивать зарплату, предоставлять ему ежегодный оплачиваемый отпуск.

По гражданско-правовому договору оформляют исполнителя для выполнения определённого объёма работ или услуг. Он не подчиняется внутреннему распорядку организации и не находится под контролем работодателя. Оплату исполнитель получает, когда результат его работ или услуги будет принят заказчиком по акту.

Ещё больше отличий между трудовым и гражданско-правовым договором описаны здесь. Важно не подменять реальные трудовые отношения гражданско-правовыми. За неправомерное заключение договора гражданско-правового характера организацию могут оштрафовать на сумму до 100 тысяч рублей по статье 5.27 КоАП РФ.

Налоги и взносы ООО

Общество с ограниченной ответственностью – это коммерческая организация, созданная для получения прибыли. Часть своего дохода она должна перечислять в бюджет в виде налогов. А как работодатель, обязана платить страховые взносы за своих работников.

Налогообложение ООО зависит от выбранного налогового режима. Кроме общей системы (ОСНО), малый бизнес вправе работать на льготных режимах:

- УСН Доходы – налоговая ставка составляет 6% от полученных доходов;

- УСН Доходы минус расходы – налог платят по ставке от 5% до 15% на разницу между доходами и расходами;

- ЕСХН – единый сельхозналог взимают по ставке 6% с разницы между доходами и расходами, кроме того, надо платить НДС по ставке до 20%.

По сравнению с этими цифрами налоговая нагрузка на общей системе выглядит значительно выше: при отсутствии льгот на ОСНО платят 20% налога на прибыль и 20% налога на добавленную стоимость.

Страховые взносы за работников организация платит по следующим ставкам (если выплата не превышает МРОТ):

- на пенсионное страхование — 22%;

- на медицинское страхование — 5,1%;

- на социальное страхование по временной нетрудоспособности и материнству — 2,9%.

Выплаты свыше МРОТ облагаются по другим, пониженным, ставкам. Кроме того, надо перечислять взносы на страхование от травматизма и профессиональных заболеваний по ставке от 0,2% до 8,5%. Тарифы зависят от того, какой у ООО код основного вида деятельности. Чем выше класс профессионального риска, тем больше надо перечислять за работников.

Итак, какие же налоги платит ООО? Это зависит не только от выбранной системы налогообложения, но и размера доходов/расходов. Кроме того, на УСН Доходы действует дополнительная льгота – возможность уменьшить исчисленный налог на сумму взносов, уплаченных за работников. На других режимах взносы просто включаются в расходы.

Покажем, как уменьшить налог на страховые взносы с работниками на примере ООО на УСН 6%. В таблице укажем полученный доход и уплаченные взносы за каждый квартал.

|

Период |

Доходы, рублей |

Взносы, рублей |

|---|---|---|

|

1 квартал |

730 000 |

35 000 |

|

2 квартал |

680 000 |

43 000 |

|

3 квартал |

850 000 |

38 000 |

|

4 квартал |

970 000 |

67 000 |

На УСН налог по итогам года платят один раз – не позднее 28 марта за предыдущий год. Однако по итогам каждого отчётного периода, если были получены доходы, надо перечислять ещё и авансовые платежи. При этом исчисленный налоговый платёж можно уменьшить на сумму уплаченных взносов, но не более, чем на 50%.

Посчитаем: авансовый платёж за первый квартал равен (730 000 * 6%) 43 800 рублей. Его можно уменьшить на сумму взносов, но не более, чем на 50%, т.е. до 21 900 рублей. Аналогичным образом нарастающим итогом с начала года рассчитывают платежи за другие отчётные периоды (полугодие и девять месяцев), с учётом уже перечисленных авансов.

Годовой доход организации составил 3 230 000 рублей, а налог по ставке 6% — 193 800 рублей. Однако ООО заплатит в виде налога не эту сумму, а только половину от неё – 96 900 рублей.

Таким образом, учитывать при выборе системы налогообложения только размер налоговой ставки недостаточно. Надо знать и о других особенностях налогового законодательства, например, о праве получить освобождение от уплаты НДС при соблюдении определённых условий.

Полноценный расчёт налоговой нагрузки вашего бизнеса на разных системах налогообложения может сделать только специалист в учёте. Рекомендуем обратиться для этого на бесплатную консультацию.

Но кроме платежей в бюджет самого ООО есть ещё один налог, которым облагается прибыль, полученная учредителем. При получении дивидендов собственник бизнеса платит личный налог — 13% НДФЛ.

Почему? Потому что для государства общество с ограниченной ответственностью и его учредитель – это разные налогоплательщики. И каждый из них должен заплатить налог с полученного дохода. В итоге получение прибыли для учредителя ООО обходится дороже, чем для индивидуального предпринимателя, который налог на дивиденды не платит.

Отчётность ООО

Общество с ограниченной ответственностью обязано вести бухгалтерский учёт своей деятельности. Ответственность за организацию учёта несёт лично руководитель. Если сразу после регистрации в ООО ещё нет бухгалтера, то руководитель должен возложить эти обязанности на себя.

Кроме бухгалтерского организация ведет налоговый учёт (декларации и специальные налоговые регистры) и сдаёт отчётность по работникам. Что и когда сдавать, можно узнать в нашем налоговом календаре. Разобраться во всём этом без специальных знаний трудно, но и брать бухгалтера в штат при небольшом количестве хозяйственных операций не стоит.

Если руководитель готов уделить учёту часть своего времени, то можно подключиться к бухгалтерскому онлайн-сервису. Но многие мелкие компании передают организацию учёта на аутсорсинг в специализированные фирмы. Это не только удобно, но и выгодно, потому что оплата взимается за определённый объём бухгалтерских услуг. Кроме того, хорошая компания-аутсорсер гарантирует в договоре компенсацию возможных штрафов за нарушение правил учёта.

Расчётный счёт ООО

Расчётный счёт – это специальный банковский счёт, который открывают только для проведения бизнес-платежей. Из-за того, что законодательство прямо не обязывает ООО открывать расчётный счёт, часто возникает вопрос – надо ли это делать?

Надо, потому что обойтись без расчётного счёта может только неработающая организация. Ведь как только у компании возникают обязательства перед бюджетом (налоги, взносы, сборы), необходимо обратиться в банк. Проводить эти платежи можно только в безналичном порядке.

Есть ещё одна причина, по которой расчётный счёт для ООО всё-таки нужен. Центробанк ограничил проведение наличных расчётов между контрагентами суммой в 100 000 рублей в рамках одного договора. Для хозяйственной деятельности это довольно скромная сумма, лимит можно превысить, даже заключив договор аренды одного офисного помещения.

Кроме того, расчётный счёт – это просто удобный инструмент. Через онлайн-банк вы можете проводить платежи в любое время и из любой точки. Все современные варианты оплаты, такие как эквайринг, терминалы, электронные деньги, привязаны к расчётному счёту. А ещё при проведении безналичных расчётов с другими организациями и ИП вам не понадобится кассовый аппарат.

Как открыть расчётный счёт для ООО? Это простая и быстрая процедура, которую можно начать, не выходя из дома. Чтобы получить реквизиты для приёма безналичных платежей, просто оставьте заявку на сайте выбранного банка. Через 10-15 минут вам придёт электронное письмо с подтверждением открытия расчётного счёта. Его номер вы можете сразу направить контрагенту.

Чтобы закончить процедуру открытия расчётного счёта в банке, надо представить в него следующие документы:

- устав общества;

- договор об учреждении, если учредителей несколько;

- свидетельство о постановке организации на налоговый учёт;

- подтверждение полномочий директора: приказ, решение, протокол о назначении;

- оригинал паспорта руководителя и других лиц, если они будут иметь доступ к счету;

- копия лицензии на лицензируемый вид деятельности, если она выдана.

При личной встрече сотрудник банка оформит карточку образцов подписи и предложит заполнить дополнительные документы (анкета клиента, соглашение о присоединении или договор расчётно-кассового обслуживания и др.). Некоторые банки, которые работают полностью дистанционно, направляют своего сотрудника для встречи по адресу, согласованному с клиентом.

Сколько стоит открытие расчётного счёта для ООО и его дальнейшее обслуживание? Многие крупные банки не берут никакой платы за открытие счёта и предлагают низкие тарифы РКО – от 500 рублей в месяц. Есть даже полностью бесплатные тарифные планы, такой как, «Лёгкий старт» в Сбербанке.

Кроме того, клиентам предлагаются дополнительные бонусы. Например, если открыть расчётный счёт для ООО в Тинькофф банке, то вы получите бесплатную онлайн-бухгалтерию и до 78 000 рублей на рекламу своего бизнеса. А на остаток средств по счёту банк начислит до 6% годовых, что сопоставимо с условиями депозита.

Какой банк выбрать для открытия расчётного счёта ООО? Конечно, как и для любой другой услуги здесь надо оценивать тарифы и уровень сервиса. Но для расчётно-кассового обслуживания этого недостаточно. Очень важно обеспечить сохранность безналичных денежных средств. А для этого надо выбирать банки, которые давно работают на рынке и имеют высокие финансовые рейтинги.

В целом, определённую гарантию может дать любой российский банк, входящий в систему страхования вкладов. Ведь с 2019 года малые предприятия тоже получили право на возмещение 1,4 млн рублей в случае отзыва банковской лицензии. Но в ТОП-10 банков чаще всего попадают эти кредитные учреждения:

- Сбербанк;

- Тинькофф;

- Открытие;

- Альфа-банк;

- Точка;

- ВТБ;

- Модуль-банк;

- Промсвязьбанк;

- Райффайзен;

- Уралсиб.

Как участнику ООО получить прибыль на свои нужды

Если бизнес успешен, он приносит прибыль, часть которой учредитель может забрать себе. Это естественно, ведь бизнес и начинают именно с этой целью. Однако налогообложение юридических лиц и их учредителей имеет свои особенности. В отличие от ИП, собственники компании не вправе распоряжаться деньгами ООО как своими собственными.

Единственный легальный вариант вывода прибыли – это дивиденды. Разберёмся, как они начисляются и выплачиваются.

Сначала надо убедиться, что деятельность ООО была прибыльной. Для этого бухгалтер должен рассчитать чистые активы. Дивиденды нельзя выплачивать, если стоимость чистых активов ООО меньше уставного капитала и резервного фонда, или станет меньше после их выплаты. Кроме того, не допускается распределять прибыль, если есть признаки банкротства общества или они могут появиться после выплаты дивидендов.

Распределять дивиденды можно не чаще одного раза в квартал, но многие компании делают это только раз в год. Дело в том, что если какой-то квартал был прибыльным, но по итогам года деятельность ООО окажется убыточной, то дивиденды распределять нельзя. В таком случае уже выплаченные участникам суммы признаются выплатами физическим лицам, а не дивидендами. А это влияет на налогообложение.

Если же всё в порядке и основания для распределения прибыли есть, то участники должны созвать общее собрание. На повестку дня выносятся вопросы об утверждении бухгалтерской отчётности и размера сумм, которые выплачиваются каждому собственнику бизнеса. Единственный участник принимает решение по этим вопросам единолично.

Дивиденды должны быть выплачены в течение 60 дней со дня принятия решения или оформления протокола общего собрания. При выплате бухгалтер организации удерживает с них и перечисляет в бюджет 13% НДФЛ.

Конечно, такой вариант получения прибыли не устраивает многих собственников из-за его сложности и длительности. Что делать, если деньги на личные цели нужны срочно?

Во-первых, можно устроиться в штат своей компании и получать зарплату два раза в месяц. Однако этот способ самый дорогой. Кроме 13% НДФЛ, который удерживают с зарплаты, организация (а по факту – собственник бизнеса) должна перечислить страховые взносы за работника. А это ещё 30% с выплачиваемой суммы.

Во-вторых, деньги у своей компании можно взять в долг. Беспроцентный заём учредителю позволяет длительное время пользоваться необходимой суммой. Долг, разумеется, в какой-то момент надо вернуть. Если же этого не сделать, то ООО может списать задолженность при условии нормального финансового состояния бизнеса. Но учредителю придётся заплатить с этой суммы 13% подоходного налога.

В-третьих, небольшие суммы за счёт фирмы можно оформить как представительские расходы (размещение в гостинице, обеды в ресторанах и др.). Большое значение здесь имеет правильное бухгалтерское оформление затрат. Если не соблюдать требования учёта, налоговая инспекция откажется признавать такие расходы. За этим следует взыскание недоимки, пени и штраф.

А что насчет подотчётных средств, которые учредитель, оформленный в штат, может получить на руки? Эти суммы предназначены только для расходов самой организации, а не для личных нужд. Такие траты должны иметь документальное подтверждение и деловую цель, а значит, вообще не могут расцениваться как способ вывода прибыли.

Что ещё можно сделать для снижения налогового бремени? Возможно, вы не использовали все доступные способы налоговой оптимизации деятельности своего ООО. Это не повлияет на ставку налога на дивиденды, но может снизить налоговую нагрузку самого бизнеса, что положительно повлияет и на интересы его владельца.

Ответственность участников ООО

Одним из основных плюсов ООО считается ограниченная ответственность учредителей по долгам юридического лица. И если прочесть статью 56 ГК РФ, то можно сделать вывод, что собственник компании рискует только в пределах своей доли в уставном капитале.

«Учредитель (участник) юридического лица или собственник его имущества не отвечает по обязательствам юридического лица, а юридическое лицо не отвечает по обязательствам учредителя (участника) или собственника».

Однако ориентироваться только на эту норму недостаточно. Она работает, если само юридическое лицо в состоянии отвечать по своим обязательствам. Но как только появляются признаки банкротства (несостоятельности) ООО, учредители оказываются в зоне риска.

Из статьи 3 (3) закона «Об ООО» уже следует, что в случае несостоятельности общества по вине его участников на них может быть возложена ответственность по долгам компании. Такая ответственность называется субсидиарной, т.е. дополнительной к ответственности самого ООО.

Кстати, первым кандидатом на привлечение к субсидиарной ответственности является руководитель организации. А поскольку часто обществом управляет один из учредителей, то об этом стоит знать.

Итак, руководитель может быть признан виновным в доведении организации до банкротства, если:

- Должностные обязанности выполнялись с нарушением принципов добросовестности и разумности, например, заключались заведомо убыточные сделки или не проводилась проверка контрагентов.

- Не было подано заявление о банкротстве при наличии его признаков: задолженность на сумму свыше 300 000 рублей, срок которой истёк более трёх месяцев назад.

- После возникновения признаков банкротства действия или бездействие руководителя привели к тому, что положение организации ещё больше ухудшилось.

- Документация общества не была передана арбитражному управляющему или содержала недостоверную информацию, что помешало установить активы должника и лиц, его контролирующих.

Если же руководитель наёмное лицо, то он может быть освобожден от субсидиарной ответственности, доказав, что действовал по указанию учредителей. И хотя привлечь участника к личной имущественной ответственности по долгам бизнеса сложнее, чем индивидуального предпринимателя, но таких дел с каждым годом становится всё больше.

Бесплатная консультация по регистрации ООО или ИП

Если у вас остались вопросы по регистрации ООО или ИП, оставьте заявку на бесплатную консультацию по регистрации бизнеса. В рабочее время вам перезвонят специалисты из вашего региона и подробно ответят на вопросы с учётом региональной специфики.

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Рассмотрим, по каким инстанциям идти, в какой последовательности и с какими документами.

Если вы решили регистрировать ООО самостоятельно, обсудили с партнерами организационные вопросы и готовы отправиться по инстанциям — вам поможет пошаговая инструкция.

Шаг 1: проверяем документы

Перед регистрацией нужно подготовить учредительные документы. Проверим их.

Устав ООО

Устав — основополагающий документ ООО. Для регистрации его подают в единственном экземпляре, который остается в ИФНС в регистрационном деле. Инспекторы сделают электронный документ на основании оригинала устава и отправят вам. Если запросить устав в бумажной форме, инспектор выдаст вам только документ, подтверждающий содержание устава с отметкой налоговой. Устав ООО должен содержать сведения, предусмотренные Законом об ООО (ст. 12 Закона от 08.02.1998 № 14-ФЗ).

До 29 апреля 2018 года налоговая требовала два экземпляра и возвращала второй заявителю.

Письмо N СА-3-14/3512@, опубликованное ФНС 25 сентября 2013 года, отменяет требование подавать на регистрацию прошитые документы.

ООО может действовать на основе типового устава, тогда самостоятельно разработанный устав не понадобится. Всего типовых уставов 36, вы можете выбрать для себя подходящий в Приказе Минэкономразвития от 01.08.2018 № 411.

Решение единственного учредителя или протокол общего собрания учредителей о создании юридического лица

Если учредитель один, то понадобится решение о создании ООО, если несколько — протокол общего собрания учредителей ООО. В этих документах они принимают ряд обязательных решений (ст. 11 Закона от 08.02.1998 № 14-ФЗ):

- Назначить председателя и секретаря;

- Выбрать наименование;

- Установить место нахождения;

- Определить размер уставного капитала, порядок и сроки его оплаты;

- Выбрать органы управления;

- Утвердить размер и стоимость долей;

- Прочие предусмотренные решения.

Решение о создании юридического лица подписывается в одном экземпляре. Протокол общего собрания учредителей подписывают председатель и секретарь собрания. С собой берем один экземпляр.

Договор об учреждении ООО несколькими учредителями не входит в список документов, необходимых для регистрации — его нет в перечне документов, указанных в законе «О регистрации». Но некоторые ИФНС могут его потребовать, поэтому рекомендуем взять договор с собой.

Заявление на регистрацию ООО по форме Р11001

Ключевой среди учредительных документов. Ошибки в нем — частая причина отказов в регистрации. Как заполнить эту «капризную» форму — читайте здесь.

Заполненное заявление подписывается заявителями-учредителями в присутствии нотариуса. Это не нужно в двух случаях: заявитель лично подает документы в ИФНС и имеет при себе паспорт или заявитель подает документы в электронной форме и подписывает усиленной квалифицированной электронной подписью.

Документы с итогами регистрации инспекторы пришлют на электронную почту, указанную в заявлении. С 29 апреля документы о регистрации инспекции выдают только в электронном виде. Если не указать почту, есть риск получить отказ в регистрации.

Документы, удостоверяющие личность заявителей

Оригиналы и копии паспортов. Если для регистрации ООО используется домашний адрес учредителя или руководителя, сделайте копию страницы с регистрацией.

Иногда регистрирующие органы запрашивают свидетельство о праве собственности на квартиру и нотариальное заверенное согласие других жильцов. Это исключение из правил, но лучше заранее прояснить вопрос в конкретной ФНС.

Шаг 2: идем к нотариусу

Еще недавно посещение нотариуса было обязательным этапом при регистрации ООО — он заверял документы заявителей. Теперь нотариально удостоверять документы не нужно, если вы подаете документы лично в МФЦ или ИФНС вместе с паспортом. Все бесплатно заверят в регистрирующем органе. При этом если учредителей двое или больше, они должны явиться в полном составе и все подписать заявление.

Еще без нотариуса можно подать документы в электронной форме, но для этого учредителям понадобятся квалифицированные электронные подписи.

Подавать документы через нотариуса стало проще с августа 2021 года: в силу вступил закон, в соответствии с которым нотариусы сами будут передавать в налоговую документы на госрегистрацию, если заверят подписи заявителя. Свидетельствование подписи и направление документов в налоговую станут одним нотариальным действием. Если у юрлица несколько учредителей, то документы будет подавать нотариус, который заверил подпись последнего заявителя.

Планируя визит к нотариусу, не забудьте деньги на оплату его услуг.

Шаг 3: платим госпошлину

В 2022 году госпошлина за регистрацию ООО составляет 4 000 рублей. Ее нужно платить, только если подаете документы в бумажной форме. При подаче в электронном виде — через госуслуги, сайт ФНС, МФЦ или нотариуса — платить пошлину не нужно.

Важно! Для отправки документов на регистрацию ООО через сайт ФНС или госуслуги понадобится усиленная квалифицированная электронная подпись.

Оплатить госпошлину можно двумя способами:

- Узнать реквизиты регистрирующего органа в налоговой или на сайте ФНС и заполнить квитанцию вручную;

- Воспользоваться специальным сервисом ФНС по формированию квитанции.

Учтите два момента:

- Оплачивать госпошлину нужно после подписания Решения об учреждении ООО или Протокола собрания учредителей (п. 2 ст. 333.18 НК РФ);

- Если учредитель один — он платит пошлину сам. Если учредителей несколько — плательщиком нужно указать того, кто был уполномочен на уплату в протоколе собрания на проведение регистрации (п. 1 ст. 333.16 НК).;

- Квитанцию об оплате пошлины в ИФНС можно не подавать. Тогда сотрудники сами запросят информацию об уплате в Государственной информационной системе о государственных и муниципальных платежах (ГИС ГМП). Но на это готовы не все инспекции, да и данные об оплате могут поступить в систему с опозданием. Если на момент регистрации информации об уплате не будет, инспектор откажет.

Несколько учредителей платят госпошлину в равных долях, а не пропорционально вкладу в уставный капитал. Если учредителей двое, каждый из них платит 2 000 рублей, если четверо — 1 000 рублей и т.д.

Совет

Если учредителей трое, каждый должен внести 1/3 доли от 4000 рублей. Это бесконечное число 1333.(33) — 1333 рубля 33 копейки, итоговая сумма составит 3999,99 рубля — а это неуплата пошлины в полном размере и отказ в регистрации. Лучше переплатить: 1333 рубля 34 копейки или 1334 рубля от каждого учредителя.

Такой регламент диктует законодательство. Хотя на практике регистрирующие органы часто принимают квитанцию об оплате от лица, ответственного за регистрационные действия, есть риск, что в этом случае вам откажут в регистрации.

Шаг 4: подаем документы в регистрирующий орган

Собрав документы и уплатив госпошлину, отправляемся в регистрирующий орган — ФНС или МФЦ. Проверьте наличие всех необходимых документов в нужном количестве:

- заявление по форме Р11001 — 1 шт.;

- решение единственного учредителя или протокол общего собрания учредителей — 1 шт.;

- устав общества — 1 шт.;

- квитанция об уплате госпошлины — 1 шт.;

- документы, подтверждающие юрадрес — 1 шт.

Если ООО открывает несколько учредителей, каждый заверяет у нотариуса подпись на заявлении по форме Р11001 или присутствует на подаче документов лично.

При отказе в регистрации ООО или ИП заявитель может подать документы на регистрацию еще раз, без повторной уплаты госпошлины. На это дается всего одна попытка и срок в три месяца со дня вынесенного решения об отказе. Если вы не согласны с отказом, можете попытаться обосновать ошибку и потребовать возврат госпошлины через суд.

Шаг 5: получаем документы

Срок для регистрации юрлица составляет не больше трех рабочих дней. Если регистрация прошла успешно, то не позднее рабочего дня, следующего за истечением срока регистрации, вы получите готовый комплект документов для нового ООО:

- Устав с отметкой ФНС о регистрации,

- Свидетельство о постановке на налоговый учет,

- Лист записи ЕГРЮЛ по форме № Р50007.

Документы с итогами регистрации инспекторы пришлют на электронную почту, указанную в заявлении. С 29 апреля документы о регистрации инспекции выдают только в электронном виде. Если не указать почту, есть риск получить отказ в регистрации. Чтобы получить документы на бумажном носителе, запросите их в налоговой, МФЦ или у нотариуса в зависимости от способа подачи.

Если вы подали документы через МФЦ, срок ожидания увеличится, так как МФЦ выступает посредником и просто передает ваши данные в налоговую инспекцию.

Регистрация ООО в ПФР, ФСС и Росстате не требует участия заявителя — достаточно сведений, переданных регистрирующей налоговой инспекцией. Если в разумный срок письма не дошли, обратитесь в отделение ПФР, ФСС или Росстата по месту регистрации ООО.

О том, что делать после регистрации ООО, читайте здесь.

Если вы зарегистрировали ООО не больше 3 месяцев назад, мы подарим вам 3 месяца работы в Контур.Бухгалтерии.