Простое товарищество (ПТ) образуется на основании договора. Это форма субъекта, к которой предъявляются особые требования.

Вопрос: Как отражаются в обособленном учете операций по совместной деятельности получение в качестве вклада в простое товарищество объекта основных средств (ОС) и его возврат товарищу (участнику) при прекращении совместной деятельности? Товарищ, ведущий общие дела, применяет УСН.

Согласованная участниками денежная оценка указанного ОС (производственного оборудования), полученного от участника, применяющего общую систему налогообложения, составляет 180 000 руб., что равно остаточной стоимости объекта по данным бухгалтерского и налогового учета этого участника.

Установленный товарищем, ведущим общие дела, срок полезного использования объекта ОС для целей бухгалтерского и налогового учета равен 36 месяцам (с учетом срока полезного использования участником — предыдущим собственником). Начисление амортизации в бухгалтерском и налоговом учете производится линейным способом (методом). Через один год в связи с прекращением совместной деятельности объект ОС возвращен участнику.

Посмотреть ответ

Понятие и цели простого товарищества

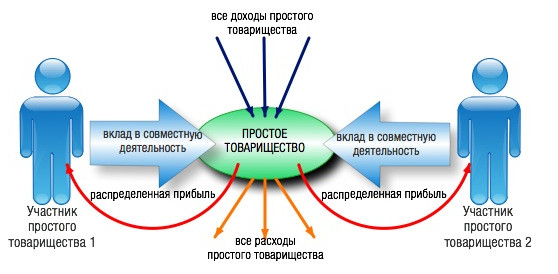

Простое товарищество образуется между двумя или более сторонами. При этом не формируется ЮЛ. В процессе происходит объединение вкладов участников. Рассмотрим цели организации простого товарищества:

- Ведение совместной деятельности.

- Извлечение прибыли.

- Оптимизация расходов.

- Оптимизация налогообложения.

- Прочие цели, которые не противоречат законодательству.

Вопрос: Нужно ли восстанавливать НДС при передаче имущества по договору простого товарищества (п. 3 ст. 170 НК РФ)?

Посмотреть ответ

Перечисленные пункты, а также определение ПТ, изложены в статье 1041 ГК РФ. Рассмотрим базовые признаки простого товарищества:

- Два или более участника.

- Объединение вкладов участников, в качестве которых могут использоваться деньги, собственность и даже профессиональный опыт. Как правило, вклады сторон являются равными. Однако они могут быть неравноценными, если соответствующее условие включено в договор. Все условия пользования имуществом также устанавливаются соглашением. Все аспекты, касающиеся общего имущества, изложены в статье 1043 ГК РФ.

- Совместная деятельность всех участников. Данный аспект регулируется статьей 1044 ГК РФ. Один участник может действовать от имени всего образования.

- Цель образования простого товарищества – получение прибыли. Если цель существования ПТ именно такая, в соглашении нужно предусмотреть условия распределения средств. Если в документе не прописаны специфические условия распределения денежных средств, прибыль распределяется между участниками в равных долях.

Как учесть операции по договору простого товарищества в налоговом и бухгалтерском учете?

К СВЕДЕНИЮ! Порядок покрытия убытков ПТ, на основании статьи 1046 ГК РФ, оговаривается соглашением. Если в нем ничего не указано, участники покрывают убытки соразмерно своим вкладам. В документе не может быть прописано условие о том, что одна из сторон не несет ответственности за убытки. Если такое условие прописано, соглашение признается ничтожным.

ВАЖНО! Сторонами простого товарищества могут быть исключительно ИП или ЮЛ.

Имущество простого товарищества

Вклады и имущество в ПТ отличаются теснейшей взаимосвязью. По этой причине имеет смысл анализировать эти понятия совместно. Вклады всех участников считаются равными. Исключение – фактическое неравенство вкладов или соответствующий пункт, включенный в соглашение. Понятие вклада в рамках простого товарищества изложено в статье 1042 ГК РФ. Это достаточно широкое понятие. Под вкладами может пониматься:

- физическое имущество;

- финансовые средства;

- навыки и профессиональные умения;

- профессиональные связи.

Как составить договор простого товарищества (партнерское соглашение)?

Нефизические объекты (навыки, связи и прочее) представляют собой интеллектуальную собственность и регулируются статьей 138 ГК РФ. Рассмотрим базовые особенности вкладов:

- Оценка вкладов осуществляется самими участниками ПТ. Для этого не приглашаются эксперты и оценщики. То есть оценка вкладов достаточно субъективна. В данном аспекте участники будут действовать по своему усмотрению.

- Стороны простого товарищества могут вносить неравные вклады.

- Доли сторон могут определяться не на основании соглашения, а на основании закона. К примеру, участники ПТ приобрели в собственность недвижимость. Распределяется имущество в соответствии с вкладами сторон.

- В соглашении должен быть прописан размер долей. Если соответствующего пункта нет, договор можно признать ничтожным на основании статьи 167 ГК РФ.

- Продукт деятельности ПТ считается совместной собственностью, если прочее не оговорено соглашением.

Вопрос: Может ли участник простого товарищества применять те же льготы по налогу на прибыль, что и при осуществлении собственной деятельности (ст. 278 НК РФ)?

Посмотреть ответ

ВАЖНО! Участник простого товарищества может вносить в качестве вклада не только свою собственность, но и объекты, принадлежащие ему по праву аренды, договора безвозмездного пользования.

Преимущества и недостатки

Простое товарищество характеризуется преимуществами:

- Простота организации.

- Расширение финансовых возможностей.

- Совместное ведение дел.

- Объединение финансовых ресурсов, навыков и деловых связей.

- Отсутствие избыточных процедур при оформлении товарищества.

- Сокращение рисков.

Однако у простого товарищества присутствуют также недостатки:

- Вероятность появления разногласий между участниками.

- Каждый участник несет ответственность по задолженностям товарищества вне зависимости от того, из-за кого они появились.

- Ответственность за проступки ПМ.

- Сложность в разделении имущества при ликвидации товарищества.

Простое товарищество имеет смысл создавать только в том случае, если цели всех участников согласованы. Самый повышенный риск при образовании ПТ – это возникновение разногласий и конфликтов.

Налогообложение простого товарищества

Текущая деятельность простого товарищества будет облагаться НДС по правилам, зафиксированным в статье 174.1 НК РФ. Вести учет, на основании которого исчисляется НДС, должен участник, на котором лежит ответственность за ведение общих дел. Если в составе простого товарищества есть нерезидент, учет должен вести человек с российским гражданством. Лицо должно формировать счета-фактуры по операциям, на которые начисляется НДС. Товарищество получает право на налоговый вычет сумм НДС по объектам, которые покупаются для ведения совместной деятельности. Данный пункт указан в пункте 2 и 3 статьи 174.1 НК РФ.

Начисление НДС выполняется в стандартном порядке. Учет разделен. То есть имущество и операции, которые относятся к деятельности образования, должны отражаться на автономном балансе. Порядок организации раздельного учета определяется участниками самостоятельно. Достигнутые соглашения должны быть внесены в приказ об учетной политике. Самый простой способ разделить учет – его организация в автономной базе. Декларацию обязан подавать человек, который должен организовывать учет.

Создание налоговой базы оговорено статьей 278 НК РФ. В рамках исчисления налогов реализацией не считается передача имущества сторонами в форме вклада. Доходы, сформированные в результате деятельности компании, должны быть включены в состав внереализационных доходов. Из них вычитаются налоги. Убытки при исчислении налогов учитываться не будут.

Содержание договора простого товарищества

Как говорилось ранее, ПТ образуется на основании договора. Рассмотрим основные пункты, которые указываются в соглашении:

- Обязанности участников по внесению вкладов, содержанию имущества, ведению бухучета.

- Права участников по пользованию имуществом, участию в управлении делами, ознакомлению с документами. В соглашении можно указать право одного из ЮЛ по ведению дел.

- Вклад каждой из сторон и его оценка.

- Ответственность по задолженностям и действиям ПТ.

На основании договора участник может наделяться правом на заключение сделок от имени образования.

Прекращение деятельности простого товарищества

ПТ прекращает свою деятельность при некоторых обстоятельствах:

- Объявление одной из сторон ПТ недееспособной.

- Признание участника безвестно отсутствующим.

- Объявление одного из ЮЛ банкротом.

- Смерть одной из сторон.

- Ликвидация или реорганизация ЮЛ.

- Отказ участника от ПТ.

- Истечение продолжительности действия соглашения.

Если участник отказывается от бессрочного документа, соответствующее заявление должно быть составлено не позднее 3 месяцев. Нужно предоставить его прочим участникам. К процедуре выхода из ПТ нужно готовиться заранее. В целом прекратить деятельность образования достаточно просто.

На связи Ольга Ульянова аудитор. Сегодня поговорим о договоре простого товарищества и его возможностях.

При слове «товарищ» могут возникнуть ассоциации с давно минувшей в лета эпохой коммунизма и потерянным на страницах истории самым большим государством в мире, которое именовалось когда-то СССР и занимало почти шестую часть суши.

На самом деле речь не об этом, а товарищами в рамках определенного договора могут выступать современные и продвинутые бизнесмены, которые хорошо умеют считать свои деньги и ищут нестандартные, но легальные способы экономии налоговой нагрузки.

Договор простого товарищества представляет собой соглашение между участниками, которое не требует обязательной регистрации в налоговых органах. Для его заключения достаточно простой письменной формы, однако стороны также могут выбрать нотариальное заверение, чтобы подтвердить его законность (п. 2 ст. 163 ГК).

При создании простого товарищества каждый участник вносит свой вклад в совместную деятельность в виде денег, имущества (например, оборудования, товаров, материалов) или имущественных прав. Однако помимо материальных активов, участники также могут внести свои знания, навыки, умения, деловую репутацию и связи, которые также могут стать ценными ресурсами для развития компании (п. 1 ст. 1042 ГК).

Важно отметить, что начиная с 1 октября 2019 года безналичные средства также считаются имущественными правами согласно статье 128 ГК. Это означает, что они могут быть внесены как вклад в простое товарищество и использованы в совместной деятельности участников.

Простое товарищество является интересным инструментом для осуществления налогового планирования несмотря на то, что многие опасаются его применять.

Между тем, количество судебной практики и налоговых споров, а соответственно претензий контролеров по нему невелико.

Какие преимущества дает участие в простом товариществе? Предлагаю вашему вниманию семь вариантов оптимизации налогообложения и экономической выгоды, которые есть у участников простого товарищества.

1. Можно просто и легко оформить совместную деятельность нескольким партнерам

Главным преимуществом такой формы сотрудничества является отсутствие необходимости создавать новое юридическое лицо и открывать отдельный расчетный счет.

Вместо этого, достаточно заключить договор, который будет фиксировать согласие сторон на совместную деятельность.

Еще одной привлекательной особенностью простого товарищества является минимальная бухгалтерская отчетность.

Также преимуществом простого товарищества является беспроблемный выход из совместной деятельности.

Если один из товарищей решает покинуть общий бизнес, это происходит без сложностей и ограничений, о которых, может быть, в случае создания других форм сотрудничества.

В итоге простое товарищество обеспечивает легкий вход и выход в совместную деятельность, минимизируя юридические и бухгалтерские сложности и предоставляя гибкость и удобство для участников бизнеса.

2. Предоставляет возможность участникам сохранять конфиденциальность своего сотрудничества

Когда речь идет о бизнесе, сохранение конфиденциальности может играть важную роль для успешной деятельности и снижения рисков, связанных с конкуренцией. В том числе, существует возможность организовать негласное простое товарищество, которое позволит скрыть совместную деятельность от конкурентов.

Согласно ст. 1054 ГК, простое товарищество может быть создано без ограничения в письменной форме, а также может оставаться негласным для третьих лиц.

Участники такого товарищества могут сохранять конфиденциальность своего сотрудничества и не раскрывать информацию о своей совместной деятельности перед конкурентами.

Скрытая природа негласного простого товарищества позволяет участникам свободно обмениваться информацией, разрабатывать и реализовывать стратегии бизнеса, не беспокоясь о том, что их конкуренты узнают о деталях их сотрудничества. Такая закрытость может быть особенно полезной в отраслях с высокой конкуренцией и чувствительными коммерческими данными, где сохранение тайны является ключевым фактором успеха.

Однако, негласное простое товарищество имеет свои ограничения и риски. Например, отсутствие официальной регистрации может создавать правовые неопределенности или затруднять взаимоотношения между участниками.

В целом, возможность скрыть совместную деятельность от конкурентов через негласное простое товарищество является одним из инструментов, которые предоставляет законодательство для сохранения коммерческой тайны и снижения конкурентного давления.

3. Возможность безналоговой передачи имущества между товарищами

В рамках договора простого товарищества участники могут вносить свои активы для осуществления совместной деятельности.

Ими могут выступать как денежные средства, так и товары и иное имущество, включая дорогостоящие основные средства (недвижимость, транспортные средства и т.д.).

Одним из преимуществ такой формы сотрудничества является возможность безналоговой передачи имущества между участниками.

Вложение активов в рамках договора товарищества не рассматривается как реализация, следовательно, на операцию не начисляются НДС и налог на прибыль. Это означает, что участники товарищества могут передавать свое имущество друг другу без уплаты налогов, что при правильном подходе позволять сэкономить легально даже миллионные суммы.

Важно: при безналоговой передаче имущества между товарищами не восстанавливается НДС на стоимость неденежных активов, переданных для совместной деятельности. Это отличает вложения в простое товарищество от вкладов в уставный капитал организаций, где восстановление НДС может потребоваться.

4. Можно работать на УСН, при этом полноценно выставлять счета-фактуры покупателям

Право работать с НДС в рамках совместной деятельности является одним из главных преимуществ участников простого товарищества.

Что позволяет товарищу, осуществляющему общие дела, вести операции с НДС, выставлять счета-фактуры, платить налог с реализации в бюджет, возмещать НДС по покупкам для деятельности товарищества, а также сдавать декларации по данному налогу.

Правило работает, когда товарищ сам освобожден от уплаты НДС и по основной своей деятельности применяет упрощенку.

Указанное преимущество обеспечивает ряд практических выгод.

Во-первых, возможность работать с НДС позволяет товариществу привлекать новых клиентов, особенно тех, кто находится на общем режиме налогообложения.

Нередко клиенты требуют выставления счета-фактуры, и отсутствие такой возможности может стать препятствием для сотрудничества. В случае простого товарищества товарищ, осуществляющий общие дела, имеет возможность выставлять счета-фактуры и удовлетворять требованиям клиентов.

Во-вторых, работа с НДС позволяет товариществу получить вычет по НДС по покупкам, сделанным для нужд деятельности.

Следовательно, товарищ, осуществляющий общие дела, может получить компенсацию за уплаченный НДС при приобретении товаров или услуг, которые были использованы в совместной деятельности. Это позволяет существенно снизить налоговые затраты и увеличить финансовую эффективность ведения им бизнеса.

5. Позволяет не потерять расходы

Договор простого товарищества предоставляет дополнительные возможности для учета расходов в рамках совместной деятельности. Он часто содержит положения о внесении расходов на различные цели, связанные с деятельностью товарищества.

Такие расходы могут быть покрыты из общего фонда, соответствующей долей прибыли каждого участника товарищества или каким-либо другим способом, предусмотренным договором.

Преимущество такого подхода заключается в том, что расходы, внесенные участником товарищества в рамках договора простого товарищества, можно учесть при определении налоговой базы в соответствии с нормами гл. 25 НК.

Например, помогает сохранить расходы, которые потерялись бы при применении упрощенки из-за закрытого перечня ст. 346.16 НК.

На практике это означает, что участник договора имеет право учесть в своих расходах такие статьи, как крупные представительские и маркетинговые затраты, списание недоимки, потери от брака, безнадежную дебиторскую задолженность и другие. Благодаря этому расходы будут снижать налоговую базу и, в конечном итоге, экономить налоги.

Важно отметить, что учет расходов в рамках договора простого товарищества должен проводиться в соответствии с определенными правилами оформления. Поэтому, если сомневаетесь в своих действиях, лучше обратиться за консультацией к налоговому эксперту, чтобы вместо экономии не получить неприятности.

6. Помогает обойти лимит по доходам на упрощенке

Участники простого товарищества сами решают, как распределить доходы между собой. При этом порядок распределения можно изменять, внося новые условия в договор простого товарищества или составляя дополнительное соглашение.

В результате появляется возможность одному из участников «выделить» большую долю из общего дохода, а другому — меньшую.

Таким образом, каждый участник влияет на соблюдение установленного лимита по доходам.

7. Товарищи вправе распределять прибыль между собой, как им выгодно

Кроме того, при использовании простого товарищества существует возможность непропорционального распределения прибыли между участниками с целью минимизации налогов. Доля прибыли, выплачиваемая каждому товарищу, может быть установлена не пропорционально их доле вклада.

Например, предположим, что компания, применяющая общий режим налогообложения, создает простое товарищество с индивидуальным предпринимателем (ИП). Компания обязана уплачивать налог на прибыль в размере 20%, в то время как ИП платит налог на прибыль в размере 13%.

В таком случае, товарищество может непропорционально распределить прибыль между участниками в пользу того, у кого налоговая ставка меньше. Например, большую долю прибыли можно выделить ИП, который платит меньше налогов. Это позволяет снизить налоговые платежи на 7% с каждого рубля, который распределен в пользу предпринимателя.

Использование этой стратегии распределения прибыли в простом товариществе позволяет участникам эффективно управлять налоговыми обязательствами и минимизировать свои платежи в бюджет.

Важно: чтобы способы оптимизации с использованием простого товарищества были успешными, необходимо, чтобы участники не были взаимозависимыми, и все сделки и действия участников имели деловую цель.

До новых встреч на Трибуне Клерка ❤!

✅ Подписывайтесь, у меня на подходе большая статья про Грузию

Больше полезной информации в телеграм.

Совместная деятельность — порой единственный способ объединить усилия как компаний, так и физических лиц без образования юридического лица, путем подписания соответствующего соглашения. В нашей статье мы постарались разобраться, каковы налоговые обязательства участников договора и нюансы отражения совместных операций на счетах бухучета.

Оформляем договор

По договору простого товарищества двое или несколько лиц обязуются соединить свои вклады и совместно действовать без образования юридического лица для извлечения прибыли или иных целей. Сторонами такого соглашения, заключаемого для осуществления предпринимательской деятельности, могут быть только:

- индивидуальные предприниматели;

- коммерческие организации.

Участники договора вносят в общее дело свой вклад, например деньги, иное имущество, профессиональные и иные знания, навыки и умения, а также вкладом может быть деловая репутация и деловые связи. Денежная оценка вкладов производится по соглашению сторон.

Каждый участник вправе действовать от имени всех товарищей, если договором не установлено, что ведение дел осуществляется отдельными товарищами либо совместно всеми сторонами соглашения. При совместном ведении дел для совершения каждой сделки требуется согласие всех товарищей.

Если договор простого товарищества связан с осуществлением его участниками предпринимательской деятельности, товарищи отвечают солидарно по всем общим обязательствам независимо от оснований их возникновения.

НДС и налог на прибыль

Особенности определения налоговой базы по доходам, полученным участниками договора простого товарищества, установлены статьей 278 Налогового кодекса.

Товарищи обязаны самостоятельно уплачивать налог на прибыль соразмерно своей доле в общем имуществе. Участник, ведущий общие дела, сообщает каждому товарищу о сумме распределенной в его пользу прибыли от деятельности по данному договору ежеквартально в срок до 15-го числа месяца, следующего за отчетным (налоговым) периодом (п. 3 ст. 278 НК РФ).

При этом следует помнить, что в «прибыльную» базу не включается стоимость вкладов в простое товарищество (п. 3 ст. 270 НК РФ). Доля прибыли, распределенная в пользу участника совместной деятельности, отражается во внереализационных доходах на последний день отчетного (налогового) периода (п. 4 ст. 278 НК РФ). Участники договора, согласно пункту 3 статьи 286 Налогового кодекса, должны уплачивать только квартальные авансовые платежи исходя из прибыли по итогам отчетного периода.

Следует иметь в виду, что убытки товарищества не подлежат распределению между товарищами и не учитываются ими при налогообложении (п. 4 ст. 278 НК РФ).

При этом следует помнить: участники товарищеских отношений должны вести раздельный учет операций по обычной и совместной деятельности. Так, в постановлении ФАС Дальневосточного округа от 13.06.2006 № Ф03-А37/06-2/ 814 судьи указали, что при отсутствии раздельного учета доходов и расходов вся выручка и затраты будут учитываться при налогообложении прибыли.

Что касается налога на добавленную стоимость, то тут нужно обратить внимание на следующее. Заключая договор простого товарищества, участники должны определить, кто из них будет вести общий учет операций, подлежащих обложению НДС. Отчетность по налогу в инспекцию по месту своей постановки на учет должен представлять товарищ, ответственный за общие дела. Как указано в письме МНС России от 07.08.2001 № 10-3-13/3159-4698, главой 21 Налогового кодекса не предусмотрено представление отдельной налоговой декларации по операциям реализации товаров при совместной деятельности.

Таким образом, участник, осуществляющий ведение дел, обязан исчислить и уплатить НДС со всей выручки от реализации товаров (работ, услуг) в рамках договора простого товарищества. При наличии счетов-фактур, выставленных продавцами и оформленных в установленном порядке, товарищ вправе принять НДС к вычету.

Причем столичные налоговые органы в письме от 17.10.2006 № 19-11/90800 отметили, что если в выставляемых счетах-фактурах поставщиками в качестве покупателя указан иной участник (не исполняющий обязанности налогоплательщика), то контрагенту необходимо внести исправления в документ.

Бухучет участников договора

Порядок отражения в бухучете совместных операций регламентирует ПБУ 20/03. По окончании отчетного периода финансовый результат, полученный от деятельности по договору простого товарищества, распределяется между участниками в установленном соглашением порядке (п. 19 ПБУ 20/03).

Товарищ, который ведет общие дела, составляет и представляет остальным информацию, необходимую для формирования отчетной, налоговой и иной документации (п. 20 ПБУ 20/ 03). При этом на отдельный баланс приходуется полученное от остальных товарищей имущество по кредиту счета 80 «Вклады товарищей» в дебет счетов 01, 10 и т. д.

Что касается остальных участников договора, то свое имущество, внесенное в счет вклада, они включают в состав финансовых вложений по стоимости, по которой они отражены в бухгалтерском балансе на момент вступления договора в силу. Товарищ при этом отражает операцию, связанную с передачей имущества в совместную деятельность, записью по дебету счета 58 «Финансовые вложения» субсчет 58-4 «Вклады по договору простого товарищества» и кредиту соответствующих счетов 01, 10 и т. д.

При формировании финансового результата участники включают в состав прочих доходов (расходов) прибыль (убытки) по совместной деятельности, подлежащую получению или распределению между товарищами.

«Упрощенные» товарищи

Участниками договора простого товарищества могут быть также компании, работающие на УСН. При этом пунктом 3 статьи 346.14 Налогового кодекса установлено, что указанные товарищи должны применять в качестве объекта налогообложения доходы, уменьшенные на величину расходов. Таким образом, «упрощенные» фирмы, уплачивающие налог с доходов, не вправе участвовать в совместной деятельности. Об этом напомнили специалисты финансового ведомства в письме от 02.04.2007 № 03-11-05/56.

Налоговый кодекс устанавливает особые правила уплаты НДС при осуществлении операций по договору простого товарищества. Так, согласно статье 174.1 Налогового кодекса, участник товарищества, в том числе «упрощенец», признается плательщиком налога на добавленную стоимость. Таким образом, фирма, применяющая УСН, не может пользоваться в данном случае освобождением от уплаты НДС. Такую точку зрения не раз высказывали финансисты (письмо Минфина России от 21.02.2006 № 03-11-04/2/49). Однако по этому поводу есть и другая точка зрения. Так, Налоговый кодекс устанавливает только одно ограничение для товарищей, использующих УСН, — выбор объекта налогообложения. Других запретов нет. А положения статьи 174.1 Налогового кодекса применяются только в целях главы 21 кодекса, то есть распространяются только на плательщиков НДС, каковыми «упрощенцы» не являются. Указанную позицию разделяют и судебные органы (постановления ФАС Западно-Сибирского округа от 04.12.2006 № Ф04-7977/2006 (28867-А27-34), от 26.10.2006 № Ф04-7200/ 2006(27937-А27-7), от 20.09.2006 № Ф04-6040/ 2006(26514-А27-14)).

Однако поспорить с налоговыми органами в 2008 году товарищам, переведенным на «упрощенку», не удастся. Ведь Закон от 17.05.2007 № 85-ФЗ установил, что участники договора простого товарищества, ведущие общий учет, должны уплачивать НДС по совместным операциям. Следовательно, если фирма (индивидуальный предприниматель), применяющая УСН, ведет общий учет операций товарищества, то она должна перечислять в бюджет налог в отношении операций товарищества в общеустановленном порядке, а также может принимать к вычету входной НДС по товарам, работам, услугам, приобретаемым в соответствии с указанным договором.

Многие фирмы, применяющие УСН, волнует вопрос, должны ли они вести бухгалтерский учет по совместной деятельности. Ведь организации, перешедшие на упрощенную систему налогообложения, освобождены от ведения бухучета (п. 3 ст. 4 Закона от 21.11.96 № 129-ФЗ). Однако финансовое ведомство в своих разъяснениях утверждает, что при ведении совместной деятельности данной привилегией пользоваться нельзя. В письме МНС России от 06.10.2003 № 22-2-16/ 8195-ак185 указано, что при объединении в простое товарищество организаций и индивидуальных предпринимателей, применяющих УСН, учет общего имущества и хозяйственных операций следует вести в соответствии с правилами бухгалтерского учета. Таким образом, если товарищ применяет «упрощенку» и ведет обособленный баланс, он должен делать бухгалтерские записи, а результаты совместной деятельности отражать в Книге доходов и расходов.

В случае создания простого товарищества члены подписывают соответствующий договор. О том, как грамотно составить такой документ, какими правами и обязанностями обладают участники – в этой статье.

![]() Образец договора простого товарищества (форма word)

Образец договора простого товарищества (форма word)

Содержание

- Возможности простого товарищества

- Как правильно составить договор: пошаговая инструкция

- Преамбула

- Предмет

- Порядок внесения вкладов

- Совместная собственность

- Порядок ведения общих дел

- Порядок распределения расходов и убытков

- Неразглашение коммерческой информации

- Ответственность партнеров

- Обстоятельства непреодолимой силы

- Порядок разрешения споров

- Срок действия, порядок изменения и прекращения договора

- Заключительные положения

- Адреса, подписи, реквизиты

- Виды и юридические особенности

- Поделиться ссылкой:

Возможности простого товарищества

Если участники намерены объединить свои возможности, чтобы решить определенную деловую задачу, им необязательно образовывать юридическое лицо – можно создать простое товарищество. Минимальное количество сторон составляет две, максимальное – неограниченно. При этом стать товарищами могут:

- индивидуальные предприниматели;

- любые юридические лица.

В качестве вклада заинтересованные лица могут совершить как материальную (финансовую), так и нематериальную инвестицию:

- денежные средства;

- физическое имущество – оборудование, сырье, материалы и т.п.;

- определенные знания, умения, профессиональные компетенции;

- деловая репутация, дающая возможность дополнительного привлекать средства, формировать связи с партнерами, которые могут содействовать решению задач.

Члены вносят имущество или денежные средства в равных долях или в соответствии со своим изначальным уговором. В некоторых случаях измерить персональный вклад достаточно трудно (например, в случае с профессиональными знаниями или деловой репутацией), поэтому участники сами разрабатывают систему критериев, по которым будут распределяться доходы. В общем случае доходы распределяются с учетом вклада (т.е. пропорционально).

Преимущества создания товарищества вместо иных форм (ООО, ИП и т.п.) очевидны:

- Прежде всего, сам факт объединения усилий предпринимателей и компаний не несет никаких налоговых последствий для товарищества. То есть каждая сторона обязана самостоятельно уплачивать все налоги, связанные непосредственно с ее деятельностью, а товарищество подобные взносы не делает.

- Создать и выйти из такой формы объединения намного проще по сравнению с юридическим лицом.

- Нет никаких законодательных ограничений на создание общества, исключая случаи, когда компаньоны предполагают заниматься противозаконной деятельностью.

- Участники могут сами установить круг своих прав, обязанностей, режим, формы, условия взаимодействия, правила распределения прибыли и т.п.

Именно для этих целей представители должны грамотно разработать и подписать соответствующий договор, который подробно рассматривается далее.

Как правильно составить договор: пошаговая инструкция

В законодательстве не содержится единой формы договора (который также называются договором о совместной деятельности), однако есть упоминания о существенных условиях. В деловой практике сложились свои традиции составления этого документа. Рассмотрим общие принципы оформления.

Преамбула

Как и в большинстве случаев, в самом начале документа прописывается дата подписания и место составления (город). Участники указывают свои наименования (полное официальное название компании или ИП – например, Индивидуальный предприниматель Светозарова Екатерина Петровна или Общество с ограниченной ответственностью «Лакшери»). Также прописывают, в лице кого действует компания – ФИО должностного лица и официальное название его должности (чаще всего генеральный директор). По тексту договора партнеров можно именовать «Сторона 1» и «Сторона 2» или «Товариши».

Предмет

Это основная часть документа, которая определяет всю суть соглашения. Участники должны очень конкретно прописывать, о чем они договорились. Предполагается указывать отдельно общие цели деятельности и отдельно обязательства каждой стороны (если предполагается четкое разделение обязанностей):

- Обычно всегда прописывается утверждение о том, что компаньоны отражают свои вклады для решения общей задачи/группы задач, но при этом не образуют юридическое лицо – т.е. прописывают суть товарищества.

- Отдельно можно указать общую цель и порядок взаимодействия для достижения этой цели (общая группа работников, уведомление участников о ключевых решениях, совместное подписание документов и т.п.).

- Обязанности конкретной стороны – например, как показано ниже, один из участников должен организовать торговую точку по конкретному адресу.

ОБРАТИТЕ ВНИМАНИЕ. В практике работы простых товариществ распространено назначение представителей от каждой организации для более тесного взаимодействия – отдельный пункт договора можно посвятить именно этой задаче.

Порядок внесения вкладов

Это тоже обязательный пункт, потому что смысл деятельности партнеров и юридическое значение соглашения всегда включает подробное описание вклада каждой организации. Особенности вклада прописываются подробно – например, определенная сумма средств, оборудование, предоставление помещения, услуги хранения материальных ценностей и т.п.

Совместная собственность

Далее указывают объекты, которые относятся к общей собственности компаньонов. Речь идет о доходах, которые предполагается получить в случае осуществления их общей деятельности. В этом же пункте указывают, как будут хранить общую собственность, и кто понесет издержки в связи с этим.

Порядок ведения общих дел

Это основной пункт, который подробно раскрывает предмет соглашения. По сути, это и есть основные обязанности партнеров, предусмотренные текстом договора. Поэтому при описании следует стремиться к максимальной конкретности. Разделяют общие дела и обязанности каждой стороны. При этом в документе можно прямо предусмотреть ситуации, когда один представитель совершает определенные сделки от имени всего товарищества, хотя и без получения соответствующего согласия. Если будет установлено, что подобное решение полностью соответствует интересам совместной организации, то этому компаньону нужно будет компенсировать все расходы.

Например, возникает ситуация, когда одна из сторон может выгодно вложить денежные средства, приобрести товары или услуги по очень выгодной цене. При этом она действует в условиях дефицита времени – т.е. не успевает согласовать свои действия с партнером, как это и было предусмотрено текстом документа. Однако приобретение товара по сниженной цене порождает выгоду для обеих участников, поэтому партнеру нужно будет возместить издержки, связанные с покупкой.

Порядок распределения расходов и убытков

Подобной информации тоже лучше выделить отдельный пункт. Следует разработать простую математическую формулу (процентное отношение), на основе которой можно будет рассчитать все расходы в связи с издержками и убытками, которые партнеры будут возмещать за свой счет. Можно также отдельно указать, что в случае значительного изменения рыночной ситуации партнеры могут изменить и долю расходов, однако об этом необходимо составить дополнительное соглашение.

Неразглашение коммерческой информации

Практика составления различных соглашений при совершении сделки обычно предполагает внесение пункта о конфиденциальности – неразглашение определенных сведений, имеющих отношение к коммерческой тайне. В товариществе стороны также могут определиться с тем, какая информация относится к закрытой, о чем отдельно прописать в договоре.

ОБРАТИТЕ ВНИМАНИЕ. При взаимодействии с третьими лицами участники не обязаны раскрывать факт того, что они состоят в партнерстве со своим товарищем. Если в тексте прямо прописывается, что сторонам запрещается разглашать эту информацию, то такое товарищество называют негласным – о его существовании знают только сами партнеры.

Ответственность партнеров

В случае несоблюдения обязательств, несвоевременного исполнения договора, частичного или полного уклонения от своих обязанностей стороны несут определенную ответственность. Обычно работает формула «возмещение убытков в связи с нарушением договора». Однако можно вводить и дополнительные виды ответственности. Если партнеры не прописали конкретные ситуации, они будут руководствоваться законодательством РФ.

Обстоятельства непреодолимой силы

Как и в обычных соглашениях, в соглашении о товариществе обязательно описывают возможные риски, связанные с обстоятельствами форс-мажорного характера – т.е. бедствия, потрясения, военная обстановка и другие события, на которые никто никак не могут повлиять. При этом можно дополнительно закрепить право любого компаньона прекратить соглашение в одностороннем порядке, если наступившее обстоятельство длится в течение длительного срока (например, более двух месяцев подряд).

Порядок разрешения споров

Этот пункт тоже желательно прописать – партнеры могут принять обязательство принять все усилия, чтобы решить возможные разногласия в досудебном порядке. Можно более подробно прописать особенности порядка урегулирования – направление уведомлений, претензий, проведение переговоров и т.п.

Срок действия, порядок изменения и прекращения договора

Партнеры должны уточнить, как они будут вносить изменения в свое соглашения, как расторгать его. Отдельным пунктом следует прописать, что в случае окончания действия соглашения, товарищество продолжает нести общую ответственность по тем обязательствам перед третьими сторонами, которые были взяты ранее, во время осуществления общей деятельности. Что касается срока действия, то чаще всего соглашение бессрочно, однако можно также прописать предельный срок действия с возможностью пролонгации (продления).

Заключительные положения

В самом конце документа указывается, как участники будут решать возможные разногласия, как они будут действовать в случае изменения любых данных, которые касаются соглашения и их совместной деятельности. Например, если одна сторона меняет юридический и/или фактический адрес, она должна уведомить соответствующим образом своего партнера. При этом возможные издержки, связанные, например, с дальностью доставки сообщений и грузов, несет партнер, принявший решение об изменении.

Отдельно стоит указать пункт о том, что если предполагается внести какие-либо изменения в текст документа или же дополнить его какими-либо новыми пунктами, разделами, то подобные действия совершаются только на основании дополнительных соглашений, подписанных отдельно и являющихся неотъемлемым приложением к основному договору.

Адреса, подписи, реквизиты

Документ завершает графа с подписями, указанием адреса (официальный юридический адрес компании или индивидуального предпринимателя) и банковских реквизитов. Ставятся также расшифровки подписей и печати (если организации используют их в документообороте).

Виды и юридические особенности

С юридической точки зрения подобные формы взаимодействия принципиально отличаются от деятельности юридического лица. Члены могут действовать совместно, получать большую прибыль, развивать свои контакты с партнерами (третьими лицами) и укреплять деловую репутацию. При этом большое значение имеет модель ведения общих дел:

- Чаще всего каждый партнер имеет право действовать сразу от имени своего и другого товарища – т.е. он может представлять все товарищество.

- Возможно также четкое разделение обязанностей, когда каждая сторона действует только от своего имени. При этом объединение дает возможности в плане реализации совместного проекта, обмена знаниями, деловыми навыками.

- Наконец, дела могут вести и сразу все партнеры, что также закрепляется в тексте документа.

Что касается классификации договоров, то Гражданский кодекс выделяет 3 основания:

- По сроку действия – срочный и бессрочный.

- По уровню раскрытия сведений третьим лицам отдельно выделяют договоры негласного товарищества (все остальные объединяются в условную «открытую» группу).

- По цели совместной деятельности соглашение может быть связано с предпринимательской деятельностью или не связано с нею.

Таким образом, товарищество – это современная форма кооперации, которая при правильной организации способствует значительному прогрессу в бизнесе, а правильно заключенный контракт – одно из обязательных требований для закрепления соответствующих прав и обязанностей.

Особенности составления документа можно также посмотреть в видео: